Similar presentations:

Фінансовий ринок: сутність, функції та роль в економіці

1. Курс «Фінансовий ринок»

доц. Л.В.Жураховська, к.е.н., МBА2. Знайомство…

3. Жураховськая Людмила Валентинівна, к.е.н., МБА

• 7 років роботи на ринку цінних паперів іПроекті Світового Банку

• Проректор КІІМ : Розвиток (з 2001 р.)

• Член Українського суспільства фінансових

аналітиків(з 1996 р.)

• Голова Спільної робочої групи УАИБ і УОФА

по GIPS (з 2006 р.)

• Представник України в RIPS EMEA (Regional

Investment Performance Committee Europe,

Middle East and Africa) (з 2000 р.)

3

4.

А Ви хто?Для чого прийшли?

4

5. А Вы хто? Для чого прийшли? Робота в групах, групові презентації:

1. Що ми знаємо про фінансові ринки2. Що ми вміємо (практика роботи)

3. Очікування щодо курсу:

– чому і навіщо ми хочемо навчитись

– на що ми сподіваємось

– чого ми боїмося

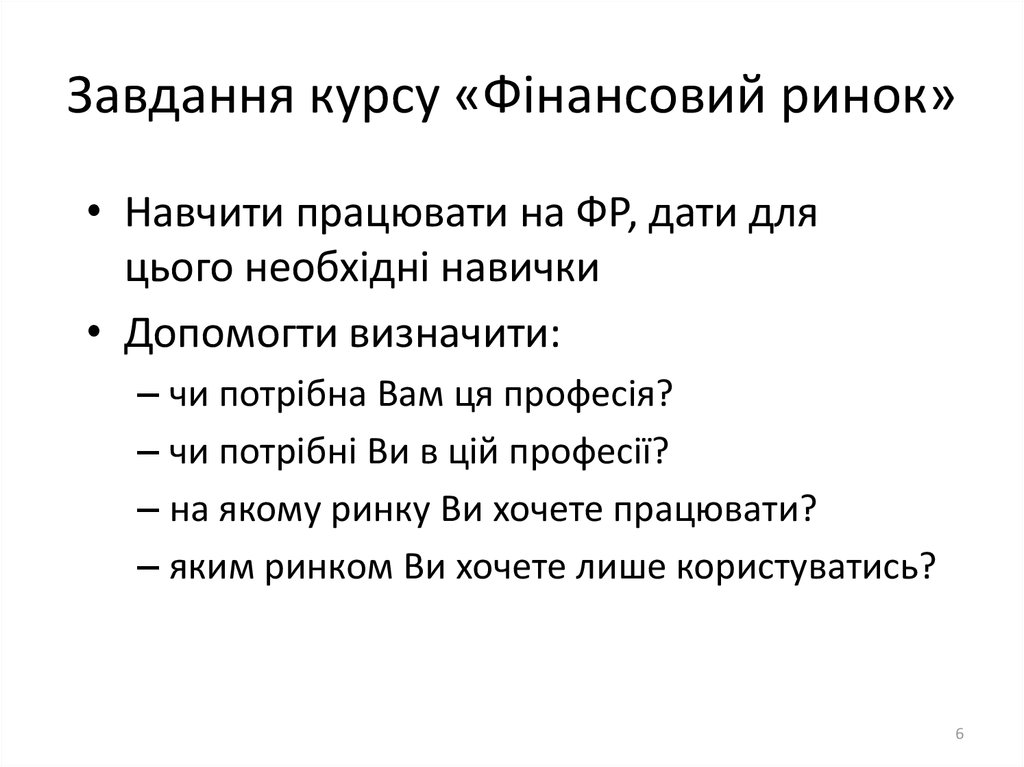

6. Завдання курсу «Фінансовий ринок»

• Навчити працювати на ФР, дати дляцього необхідні навички

• Допомогти визначити:

– чи потрібна Вам ця професія?

– чи потрібні Ви в цій професії?

– на якому ринку Ви хочете працювати?

– яким ринком Ви хочете лише користуватись?

6

7. Курс «Фінансовий ринок»:

це - не теорія:це - реальні гроші, які можна

заробити або

втратити, починаючи з теми 1.

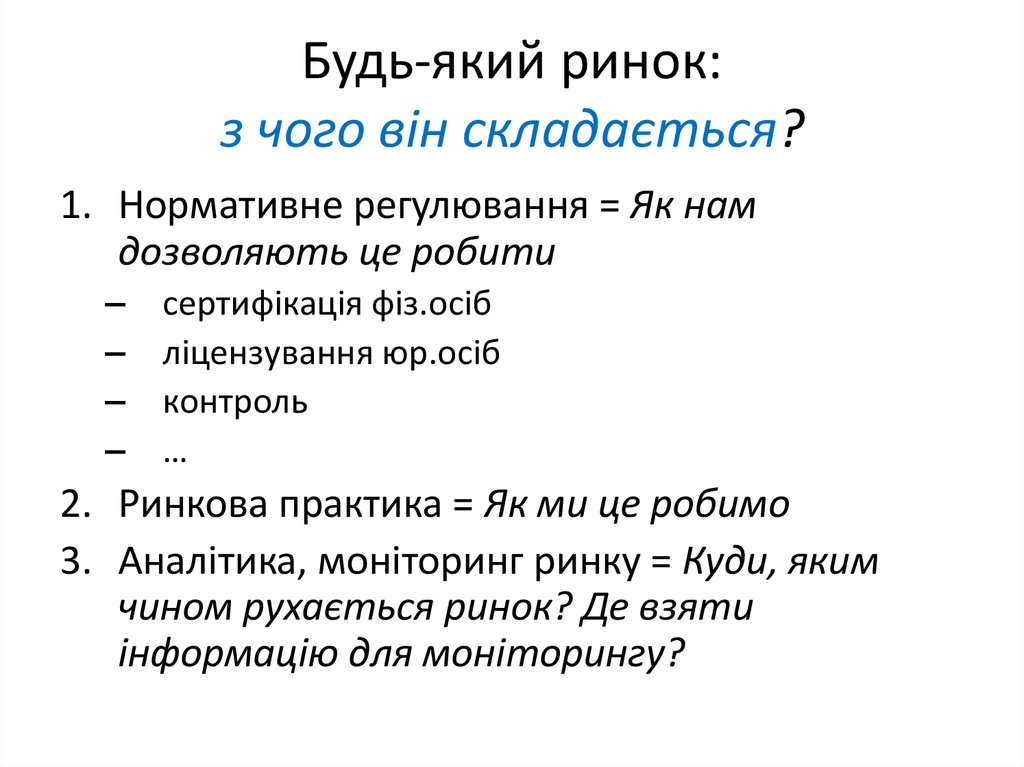

8. Будь-який ринок: з чого він складається?

1. Нормативне регулювання = Як намдозволяють це робити

–

–

–

–

сертифікація фіз.осіб

ліцензування юр.осіб

контроль

…

2. Ринкова практика = Як ми це робимо

3. Аналітика, моніторинг ринку = Куди, яким

чином рухається ринок? Де взяти

інформацію для моніторингу?

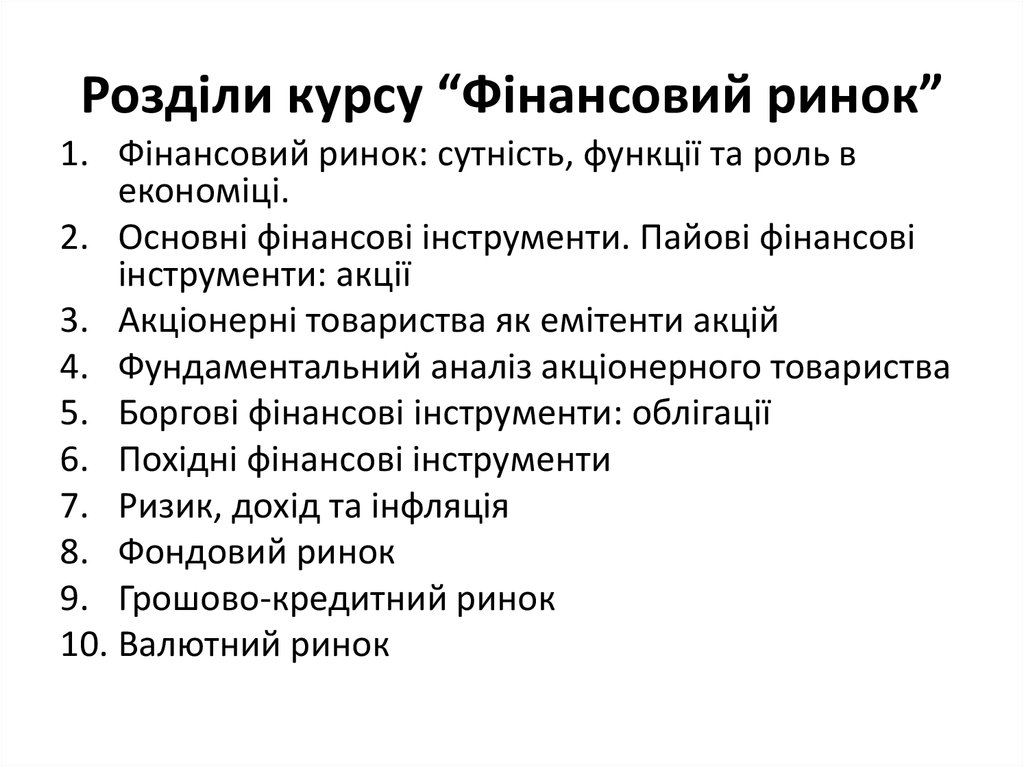

9. Розділи курсу “Фінансовий ринок”

1. Фінансовий ринок: сутність, функції та роль векономіці.

2. Основні фінансові інструменти. Пайові фінансові

інструменти: акції

3. Акціонерні товариства як емітенти акцій

4. Фундаментальний аналіз акціонерного товариства

5. Боргові фінансові інструменти: облігації

6. Похідні фінансові інструменти

7. Ризик, дохід та інфляція

8. Фондовий ринок

9. Грошово-кредитний ринок

10. Валютний ринок

10. Тема 1. Фінансовий ринок: сутність, функції та роль в економіці

Курс «Фінансовий ринок»доц. Л.В.Жураховська, к.е.н., МВА

11. План теми 1

1.2.

3.

4.

Сутність і значення фінансового ринку.

Функції фінансового ринку.

Класифікація фінансових ринків.

Фондовий ринок та його зв'язок з іншими

фінансовими ринками.

5. Фінансові активи та їх властивості.

6. Визначення та класифікація фінансових

інструментів.

12. Сутність і значення фінансового ринку

Питання 1СУТНІСТЬ І ЗНАЧЕННЯ

ФІНАНСОВОГО РИНКУ

13. Що таке ринки? Як вони виникли?

14. Що таке ринки? Як вони виникли?

«С древнейших времен и у всехкультурных народов везде, где

появлялись…потребности

сосредоточить продажу продуктов

повседневного использования в одном или

нескольких центральных пунктах,

создавался рынок, куда на определенное

время сходились продавцы и покупатели.»

(Энциклопедия Брокгауза и Эфрона)

14

15.

16. Що таке ринки? Як вони виникли?

Ринок - систематоварно - грошових стосунків

виробників і споживачів

товарів і послуг.

16

17. Коли виникли фінансові ринки?

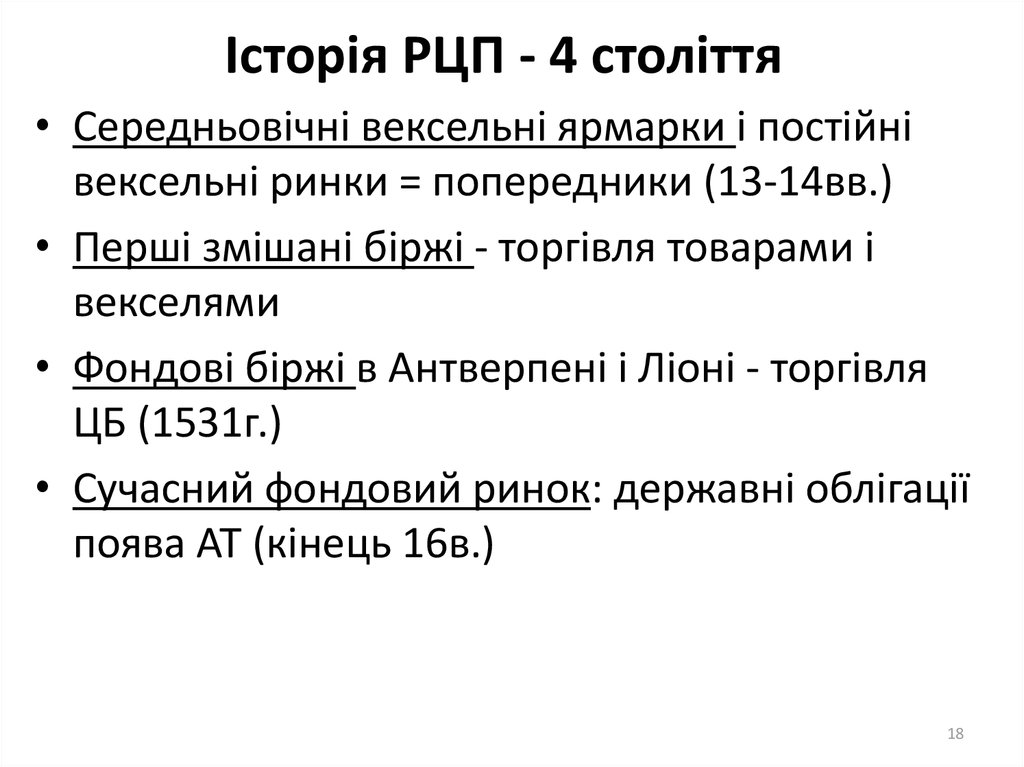

18. Історія РЦП - 4 століття

• Середньовічні вексельні ярмарки і постійнівексельні ринки = попередники (13-14вв.)

• Перші змішані біржі - торгівля товарами і

векселями

• Фондові біржі в Антверпені і Ліоні - торгівля

ЦБ (1531г.)

• Сучасний фондовий ринок: державні облігації

поява АТ (кінець 16в.)

18

19. Сьогодні Фондовий ринок, або РЦП

• Входить в цілу систему фінансовихринків, тобто

• Фондовий ринок (РЦБ) - частина

ринку фінансових ресурсів

19

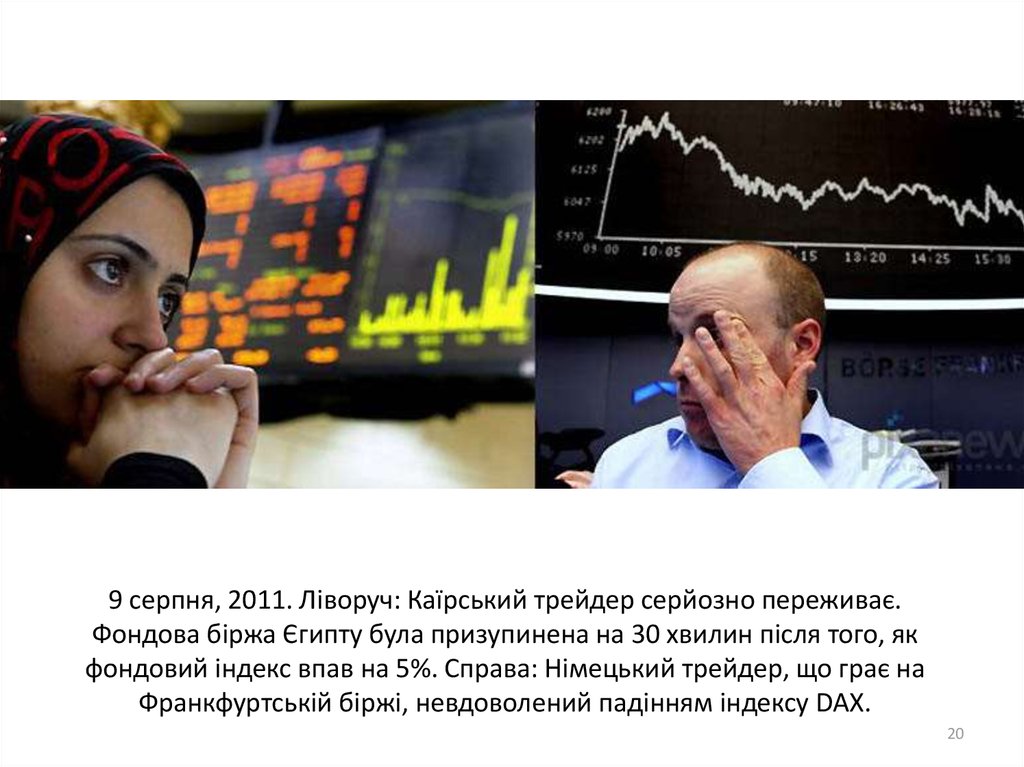

20. 9 серпня, 2011. Ліворуч: Каїрський трейдер серйозно переживає. Фондова біржа Єгипту була призупинена на 30 хвилин після того, як фондовий індек

9 серпня, 2011. Ліворуч: Каїрський трейдер серйозно переживає.Фондова біржа Єгипту була призупинена на 30 хвилин після того, як

фондовий індекс впав на 5%. Справа: Німецький трейдер, що грає на

Франкфуртській біржі, невдоволений падінням індексу DAX.

20

21. 9 серпня, 2011. Брокер передає інформацію про ситуацію на фондовій біржі в Мадриді по телефону

22. Функції фінансового ринку

Питання 2ФУНКЦІЇ ФІНАНСОВОГО РИНКУ

23. Фінансові ресурси як особливий товар

ТО Ж ТЕПЕР МОБІЛІЗУЄФІНАНСОВІ РЕСУРСИ?

Підприємства знаходять ресурси

на фінансових ринках:

• у необхідних об'ємах

• за ринковими цінами

а) самостійно

б) через посередників (фінансових).

= Підприємства купують фін. ресурси

23

24. Фінансові ресурси як особливий товар

ХТО ПРОДАЄ ФІНАНСОВІ РЕСУРСИ?Ті, у кого вони є:

= Підприємства і фірми, фіз. особи,

вільні грошові ресурси, що мають,

ПЕРЕДАЮТЬ ЇХ

• на відповідний сектор фін.ринку

• на різні терміни

• за плату = за цінами, які встановлюються на

цьому ринку

24

25. Фінансові ресурси як особливий товар

В результаті:• Фінансові ресурси можна продавати і

купувати на ринкових умовах, тобто

• Вони перетворюються на особливий товар.

25

26. Ринок фінансових ресурсів = Фінансовий ринок

• Купівля і продаж фінансових ресурсів,тобто розподіл і перерозподіл капіталів на ринку фінансових ресурсів.

• Ринок фінансових ресурсів = Фінансовий

ринок - це складна система ринків, на

яких концентруються попит і пропозиція

на різні платіжні засоби.

26

27. Звідки кошти поступають на фінансові ринки?

• З 1-го боку, виникає надлишок грошовихнакопичень (амортизація накопичена,

прибуток нерозподілений)

• З 2-го боку, існує постійна або сезонна

потреба в додаткових грошових коштах для

інвестування на різні терміни (наприклад, в

сільському господарстві, будівництві).

• = Результат: тимчасово вільні засоби

поступають на фінансові ринки

27

28. Класифікація фінансових ринків

Питання 3КЛАСИФІКАЦІЯ ФІНАНСОВИХ

РИНКІВ

29. Фінансовий ринок, або Ринок фінансових ресурсів : З яких ринків він складається?

30. Ринок фінансових ресурсів : Перерозподіл фінансових ресурсів між фінансовими ринками:

1) Кредитний ринок2) Валютний ринок

3) Товарні ринки

4) Ринок цінних паперів

30

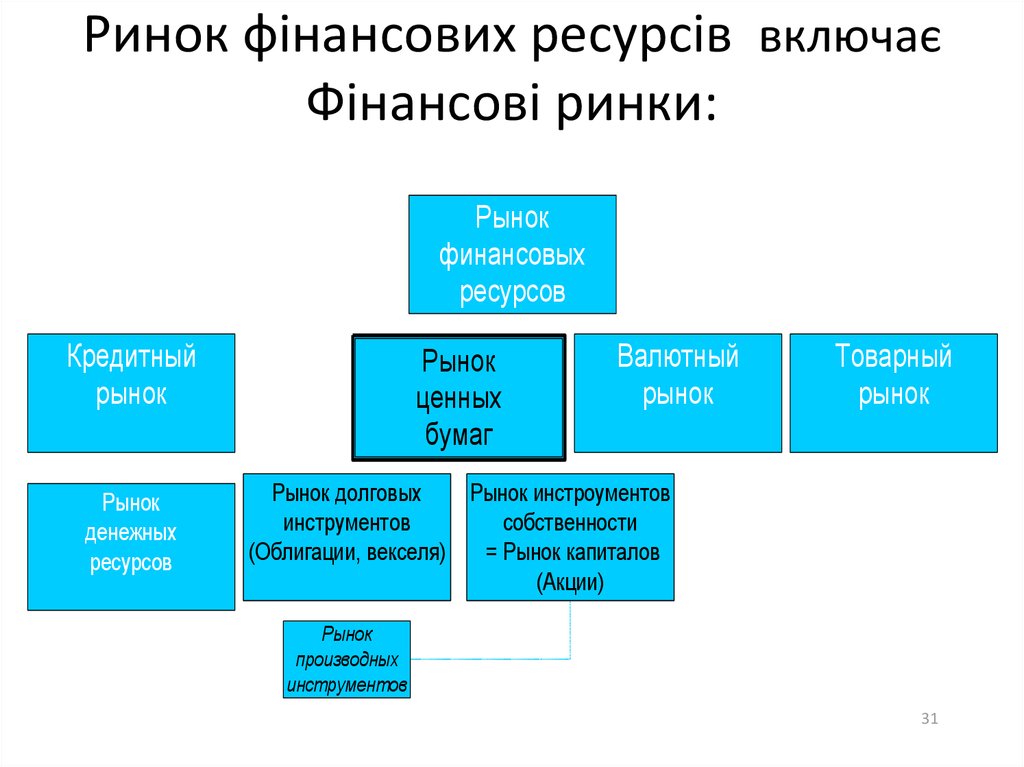

31. Ринок фінансових ресурсів включає Фінансові ринки:

Рынокфинансовых

ресурсов

Кредитный

рынок

Рынок

ценных

бумаг

Валютный

рынок

Рынок

денежных

ресурсов

Рынок долговых

Рынок инстроументов

инструментов

собственности

(Облигации, векселя)

= Рынок капиталов

(Акции)

Товарный

рынок

Рынок

производных

инструментов

31

32. Кредитний ринок

33. Кредитний ринок: механізм

Це механізм взаємин (міжгромадянами, підприємствами і державою),

де виступають:

а) з 1-го боку - особи, які вимагають

засобів для свого розвитку

б) з 2-го боку - особи, які можуть дати (позичити)

такі засоби

Результат:

а) утворення солідних грошових фондів

б) трансформація засобів в позиковий капітал

33

34. Різновид кредитного ринку - ринок грошових ресурсів

• Функціонує, передусім, у вигляді ринкубанківських кредитів.

• Засоби для видачі кредитів банками

притягуються самими банками: банки посередники між стороною, що надає

засоби, і стороною, одержуючою кредит.

• Факторингові операції - купівля і продаж

боргів.

34

35. Кредитний ринок: Державне регулювання

Держава:• регулятор ринку

• покупець і продавець кредитних ресурсів (в

особі НБУ)

35

36. Валютний ринок

37. Валютний ринок: Що це таке?

• це ринок обігу іноземної валюти• механізм організації економічних і

правових стосунків між

- споживачами

- продавцями

валют.

37

38. Валютний ринок: Державне регулювання

Держава:• регулятор ринку

• покупець і продавець валют (в особі НБУ)

38

39. Валютний ринок: операції, ринкова практика

Конверсійні операції - угоди навалютному ринку з обміну

обумовленої суми в одній валюті

на засоби в іншій валюті

по погодженому курсу

на певну дату

Приклад: Ринок Форекс - елемент

міжнародного валютного ринку

39

40. Товарні ринки

41. Товарні ринки, або ринки матеріальних активів: механізм

• Ринки, на яких продаються і купуються різніматеріальні ресурси.

Приклад: Ринки сировини, використовувані

різними підприємствами

• Продовольчі і товарні біржі - організовані

форми цього ринку

41

42. Фондовий ринок. його зв'язок з іншими фінансовими ринками

Питання 4ФОНДОВИЙ РИНОК.

ЙОГО ЗВ'ЯЗОК З ІНШИМИ

ФІНАНСОВИМИ РИНКАМИ

43.

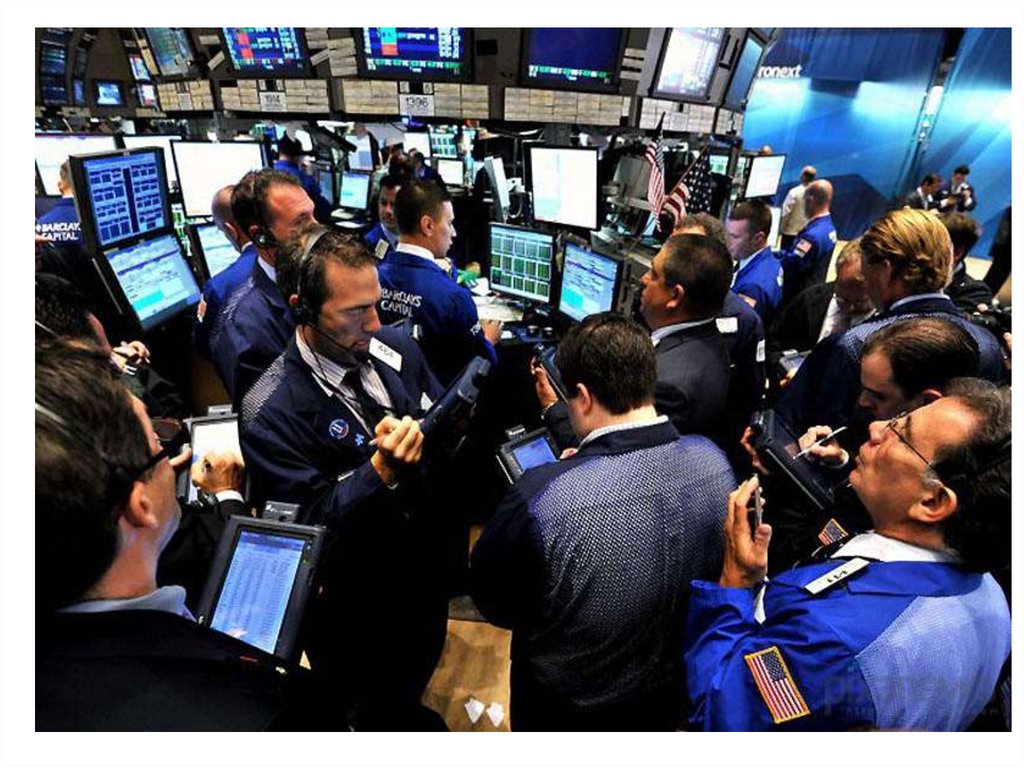

44. Комментар до фото:

• 9 серпня. Трейдери нью-йоркської біржіюрбляться у моніторів. Фондові індекси

виросли на 1% під час відкриття у вівторок

біржі, до цього було зафіксовано найбільше

падіння індексів з часів початку фінансової

кризи 2008 року. За перші 15 хвилин

торгівлі індекс Dow Jones Industrial Average

додав 9,99 пункту

45. Фондовий ринок = Ринок цінних паперів

• "Фонд" - сума грошових або матеріальнихцінностей, що мають цільове призначення

(Основні і оборотні фонди, ФЗП, ФРП, Ф

накопичення, Амф, ПФ і так далі)

• Фонд - сукупність ЦП :

• Фондовий ринок (РЦП) - ринок, на якому

звертаються (продаються і купуються) ЦП,

або:

• РЦП - частина ринку фінансових ресурсів,

на якому звертаються (продаються і

купуються) ЦП.

45

46. Приклад: Залучення інвестицій для підприємства на фондовому ринку

Приклад: Потрібні інвестиції для:• організації нового виробництва

• реорганізації існуючого.

Де взяти гроші?

Банківський кредит можливий не завжди:

• дорого (ср. ставка для юр. облич?)

• потрібно запоруку або банківську

гарантію (= наявність застави).

46

47. Приклад (продовження): Залучення інвестицій для підприємства на фондовому ринку

Підприємство для залучення коштівз метою вкладення їх у бізнес

може притягнути необхідні капітали

за рахунок випуску своїх ЦБ:

• облігацій (ринок боргових інструментів) : гроші

необхідно повернути в строк під обумовлені %

• акцій (ринок капіталів/інструментів власності): гроші

повертати не потрібно, але потрібно надати право

голосу

47

48. Ринок облігацій (боргових інструментів)

Ринок боргових інструментів :• Емісія облігацій в якості боргових зобов'язань

робиться зазвичай із заздалегідь обговореними

умовами

повного повернення боргу

з відповідними %.

• Випуск облігацій - спосіб залучення інвестицій

строковий і платний

48

49. Ринок акцій /капіталів (пайових інструментів = інструментів власності)

При випуску акцій АТ (його засновники) притягаютьдодаткових власників коштів в якості інвесторів і

співвласників цього АТ.

Це відбувається шляхом продажу кожному новому

акціонерові певної кількості паїв (акцій) АТ, кожна з

яких засвідчує право на володіння певною долею

майна АТ.

Випуск акцій - спосіб залучення інвестицій

безстроковий і безплатний

49

50. Види фінансових інструментів на ринку цінних паперів

:Основні ЦП:

• Акції

• Облігації: державні і корпоративні

• Інші: векселі, депозитні сертифікати банків,

варранты, депозитарні свідчення.

Похідні ЦП: дают право на купівлю або продаж

основних ЦП а також валют і товарів при

конкретно обумовлених цінах та термінах

продажу.

Зв'язують фондовий ринок з валютним,

товарним та кредитним ринками

50

51. НАВІЩО УСЕ ЦЕ ЗНАТИ?

52. Щоб не залишитися без гроша в кишені і без права роботи на ринку:

• Щоб не плутати кредитні операції звалютними і фондовими операціями:

• на кожну з них потрібно окрему ліцензію

(дозвіл)

52

53. Приклад: Де - кредит? Де - РЕПО?

• Фирма А продає фірмі б акції за 500 тис. грн.,а через деякий час викупляє їх назад, але

дорожче. Ця операція кваліфікується ГКЦБ як

кредитна. Наслідки - санкції за

несертифіковану діяльність (аж до

позбавлення ліцензії).

• Але: якщо продати облігацію а потім

викупити назад, але дорожче, то це - не

кредитна операція, а РЕПО.

53

54.

5455. Фінансові активи, Фінансові інструменти та їх властивості

Питання 5ФІНАНСОВІ АКТИВИ,

ФІНАНСОВІ ІНСТРУМЕНТИ ТА ЇХ

ВЛАСТИВОСТІ

56. Фінансові активи: що це таке?

• Продуктами фінансового ринку є фінансовіактиви.

• Фінансові активи є специфічними

неречовими активами, які являють собою

законні вимоги власників цих активів на

отримання певного, як правило, грошового

доходу в майбутньому.

57. Фінансові активи: Класифікація

Відповідно до Закону України "Про фінансовіпослуги та державне регулювання ринків

фінансових послуг“ - види:

– кошти,

– цінні папери,

– боргові зобов'язання, що не віднесені до

цінних паперів,

– права вимоги боргу.

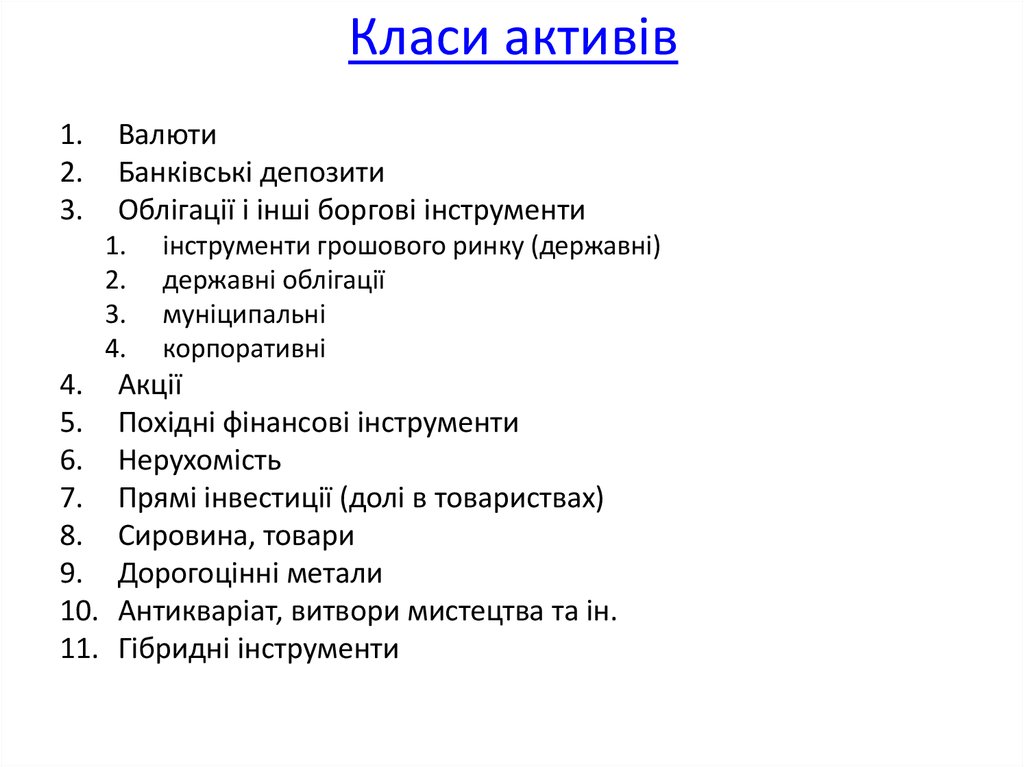

58. Класи активів

1.2.

3.

Валюти

Банківські депозити

Облігації і інші боргові інструменти

1.

2.

3.

4.

4.

5.

6.

7.

8.

9.

10.

11.

інструменти грошового ринку (державні)

державні облігації

муніципальні

корпоративні

Акції

Похідні фінансові інструменти

Нерухомість

Прямі інвестиції (долі в товариствах)

Сировина, товари

Дорогоцінні метали

Антикваріат, витвори мистецтва та ін.

Гібридні інструменти

59. Фінансові активи: властивості.

1.2.

3.

4.

5.

Термін обігу

Ліквідність

Дохідність

Ризиковість

Подільність, конвертованість та

повороткість

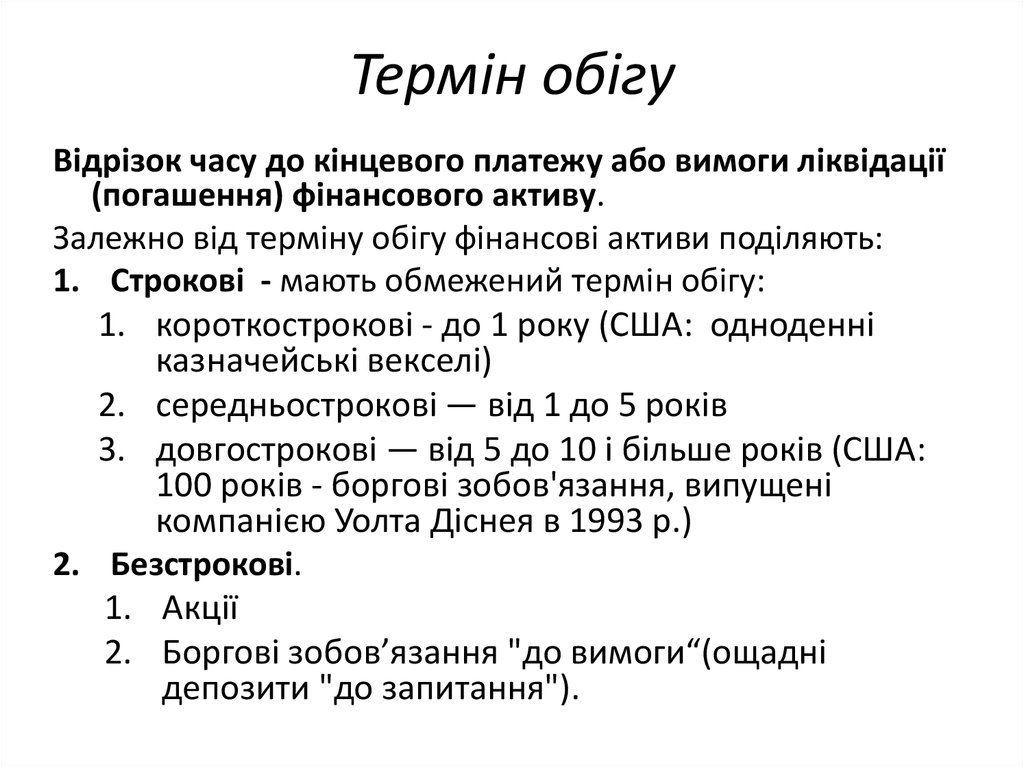

60. Термін обігу

Відрізок часу до кінцевого платежу або вимоги ліквідації(погашення) фінансового активу.

Залежно від терміну обігу фінансові активи поділяють:

1. Строкові - мають обмежений термін обігу:

1. короткострокові - до 1 року (США: одноденні

казначейські векселі)

2. середньострокові — від 1 до 5 років

3. довгострокові — від 5 до 10 і більше років (США:

100 років - боргові зобов'язання, випущені

компанією Уолта Діснея в 1993 р.)

2. Безстрокові.

1. Акції

2. Боргові зобов’язання "до вимоги“(ощадні

депозити "до запитання").

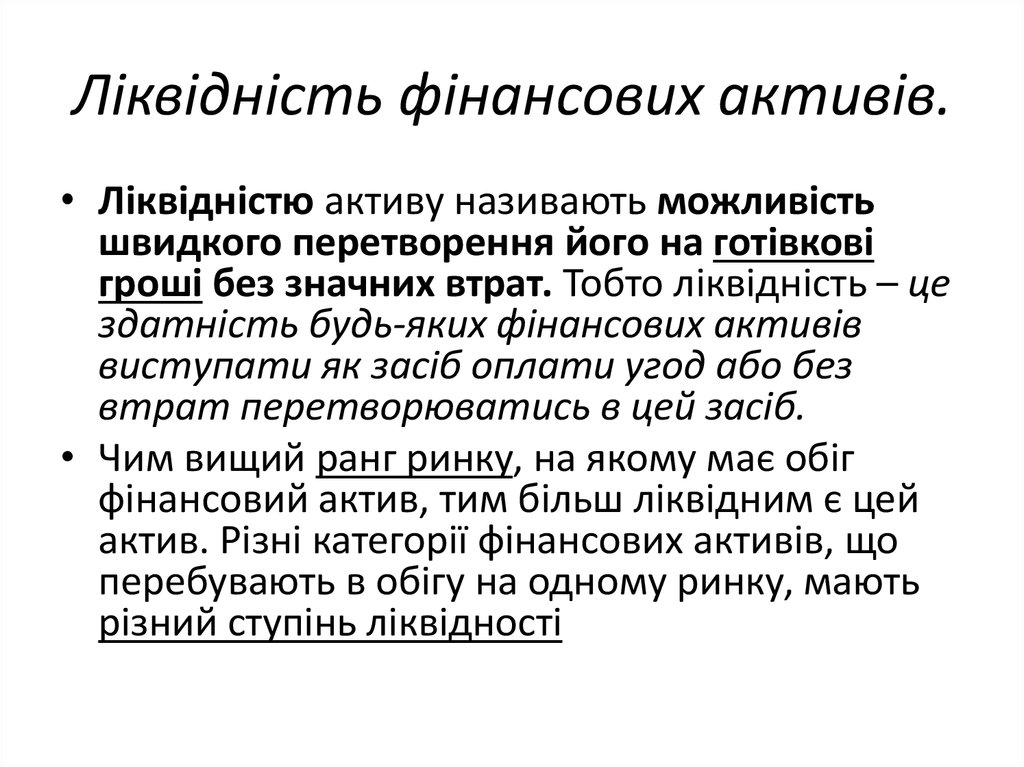

61. Ліквідність фінансових активів.

• Ліквідністю активу називають можливістьшвидкого перетворення його на готівкові

гроші без значних втрат. Тобто ліквідність – це

здатність будь-яких фінансових активів

виступати як засіб оплати угод або без

втрат перетворюватись в цей засіб.

• Чим вищий ранг ринку, на якому має обіг

фінансовий актив, тим більш ліквідним є цей

актив. Різні категорії фінансових активів, що

перебувають в обігу на одному ринку, мають

різний ступінь ліквідності

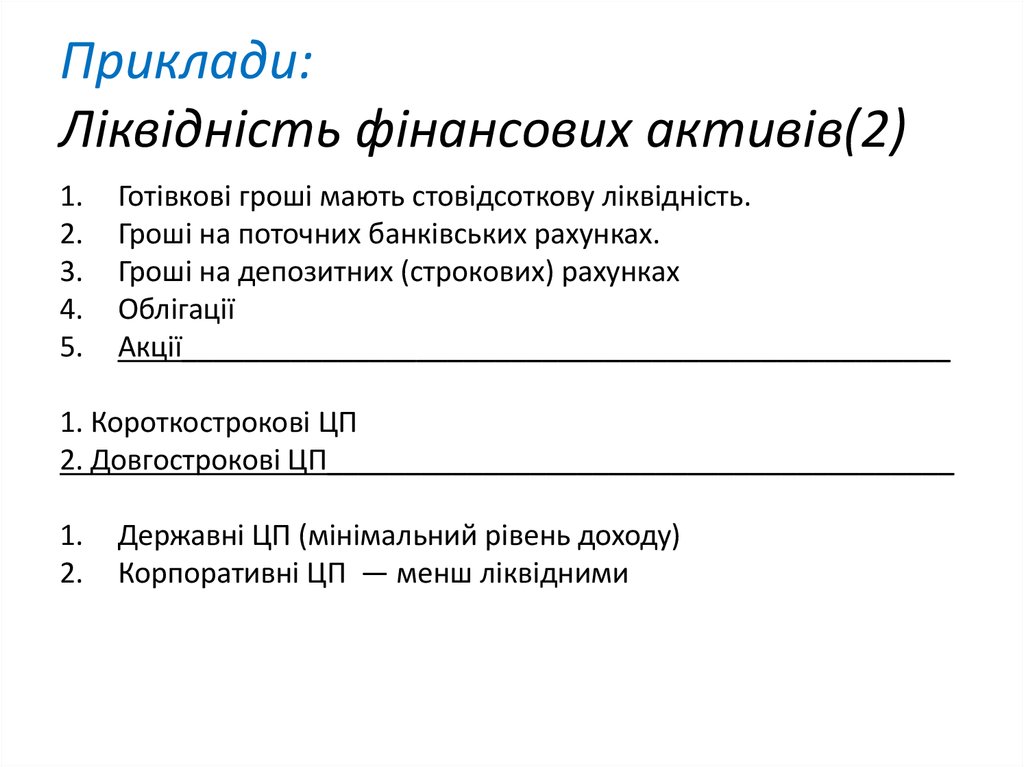

62. Приклади: Ліквідність фінансових активів(2)

1.2.

3.

4.

5.

Готівкові гроші мають стовідсоткову ліквідність.

Гроші на поточних банківських рахунках.

Гроші на депозитних (строкових) рахунках

Облігації

Акції_________________________________________________

1. Короткострокові ЦП

2. Довгострокові ЦП________________________________________

1.

2.

Державні ЦП (мінімальний рівень доходу)

Корпоративні ЦП — менш ліквідними

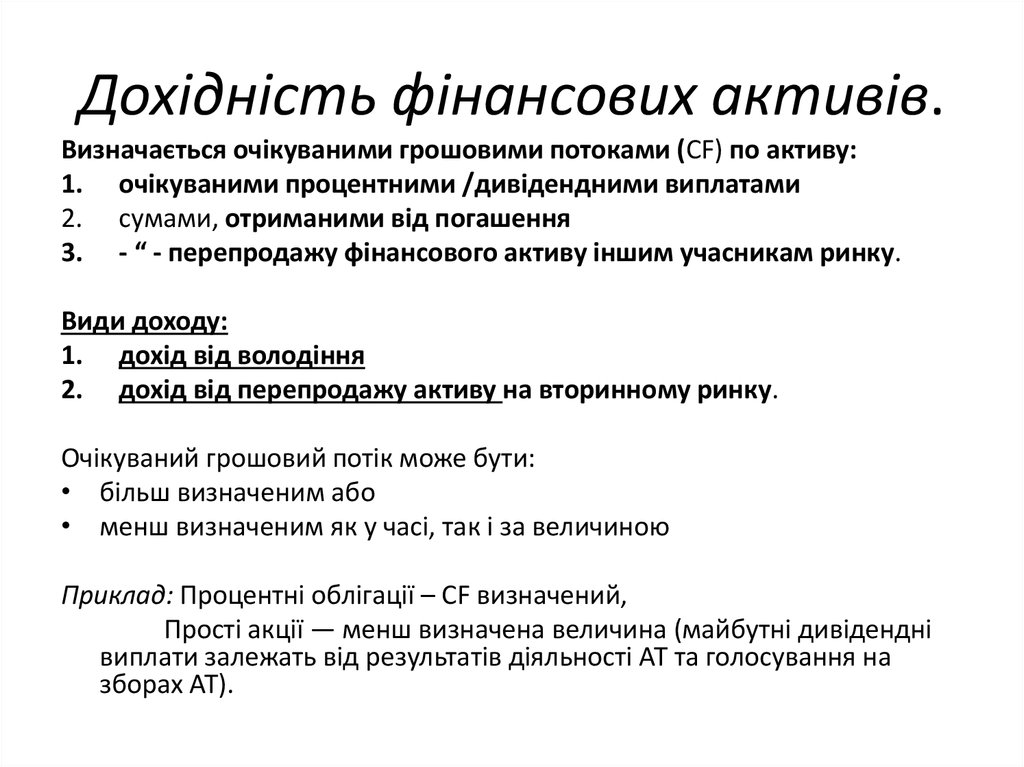

63. Дохідність фінансових активів.

Визначається очікуваними грошовими потоками (СF) по активу:1. очікуваними процентними /дивідендними виплатами

2. сумами, отриманими від погашення

3. - “ - перепродажу фінансового активу іншим учасникам ринку.

Види доходу:

1. дохід від володіння

2. дохід від перепродажу активу на вторинному ринку.

Очікуваний грошовий потік може бути:

• більш визначеним або

• менш визначеним як у часі, так і за величиною

Приклад: Процентні облігації – СF визначений,

Прості акції — менш визначена величина (майбутні дивідендні

виплати залежать від результатів діяльності АТ та голосування на

зборах АТ).

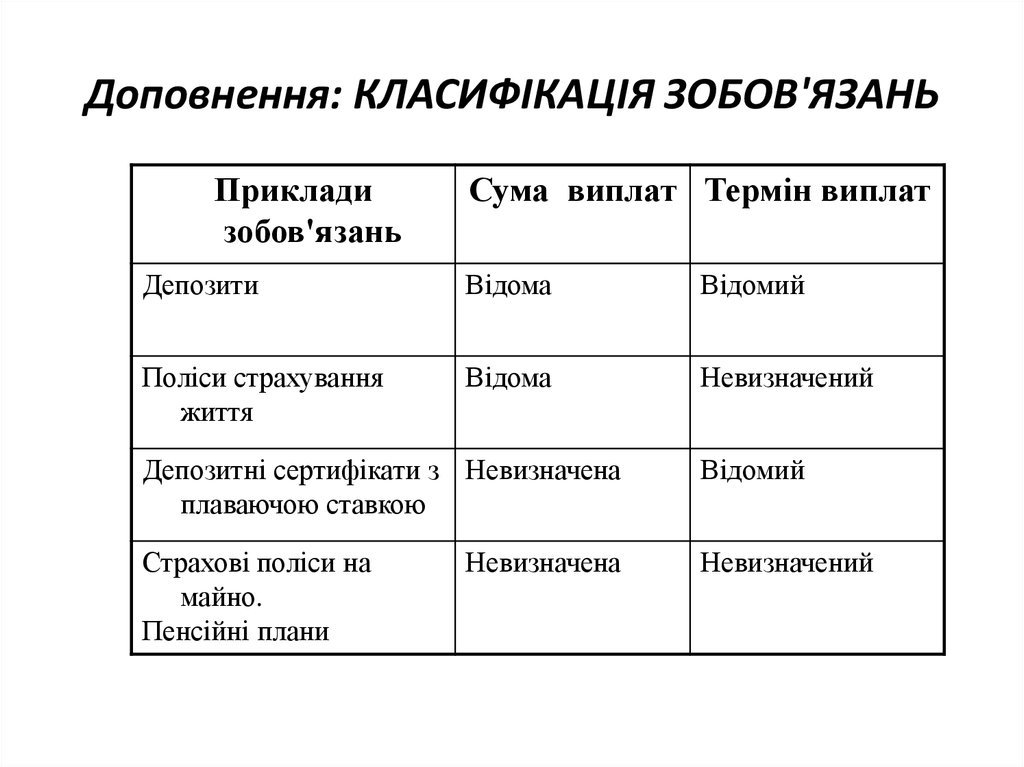

64. Доповнення: КЛАСИФІКАЦІЯ ЗОБОВ'ЯЗАНЬ

Прикладизобов'язань

Сума виплат Термін виплат

Депозити

Відома

Відомий

Поліси страхування

життя

Відома

Невизначений

Депозитні сертифікати з Невизначена

плаваючою ставкою

Відомий

Страхові поліси на

майно.

Пенсійні плани

Невизначений

Невизначена

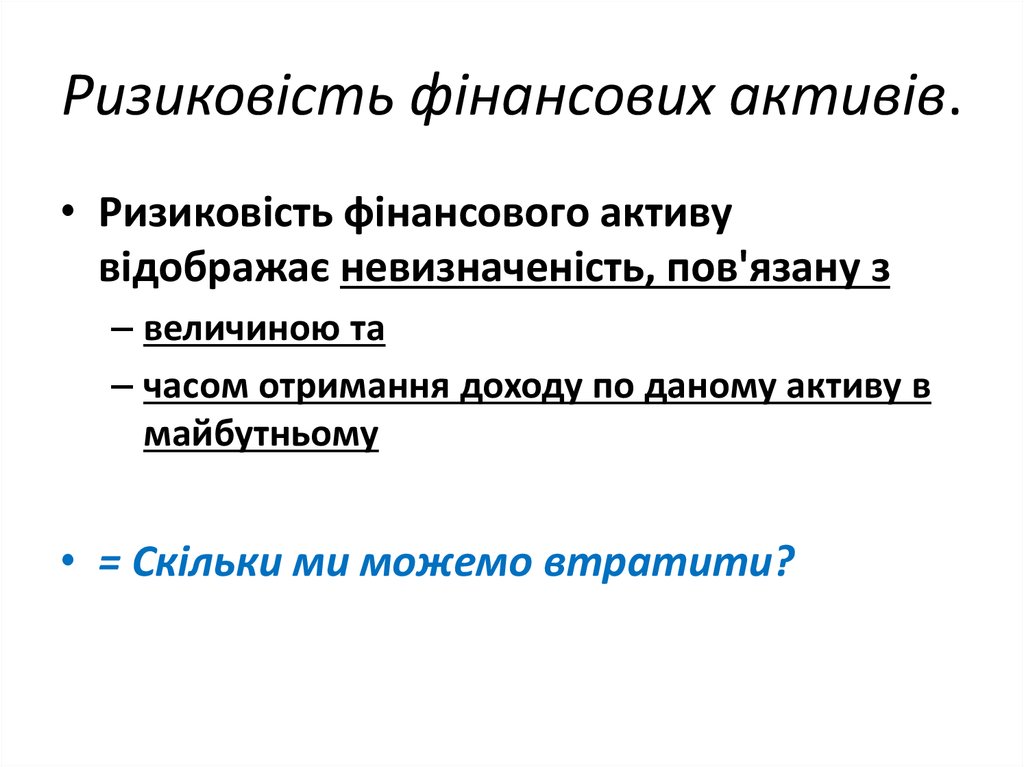

65. Ризиковість фінансових активів.

• Ризиковість фінансового активувідображає невизначеність, пов'язану з

– величиною та

– часом отримання доходу по даному активу в

майбутньому

• = Скільки ми можемо втратити?

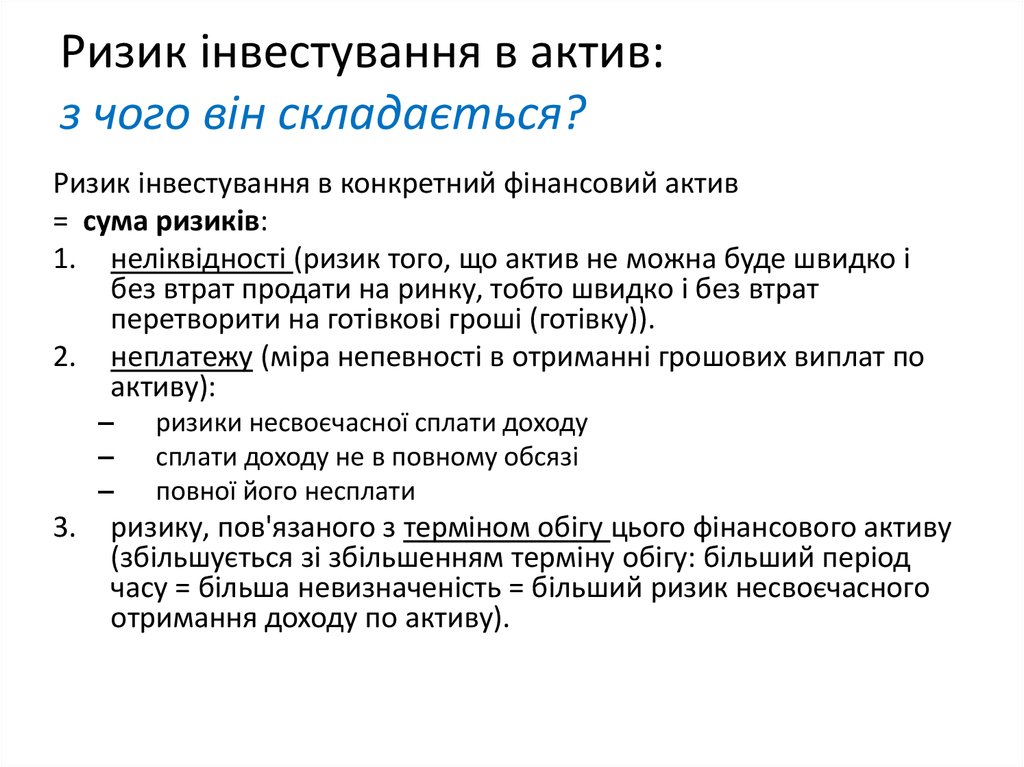

66. Ризик інвестування в актив: з чого він складається?

Ризик інвестування в конкретний фінансовий актив= сума ризиків:

1. неліквідності (ризик того, що актив не можна буде швидко і

без втрат продати на ринку, тобто швидко і без втрат

перетворити на готівкові гроші (готівку)).

2. неплатежу (міра непевності в отриманні грошових виплат по

активу):

–

–

–

3.

ризики несвоєчасної сплати доходу

сплати доходу не в повному обсязі

повної його несплати

ризику, пов'язаного з терміном обігу цього фінансового активу

(збільшується зі збільшенням терміну обігу: більший період

часу = більша невизначеність = більший ризик несвоєчасного

отримання доходу по активу).

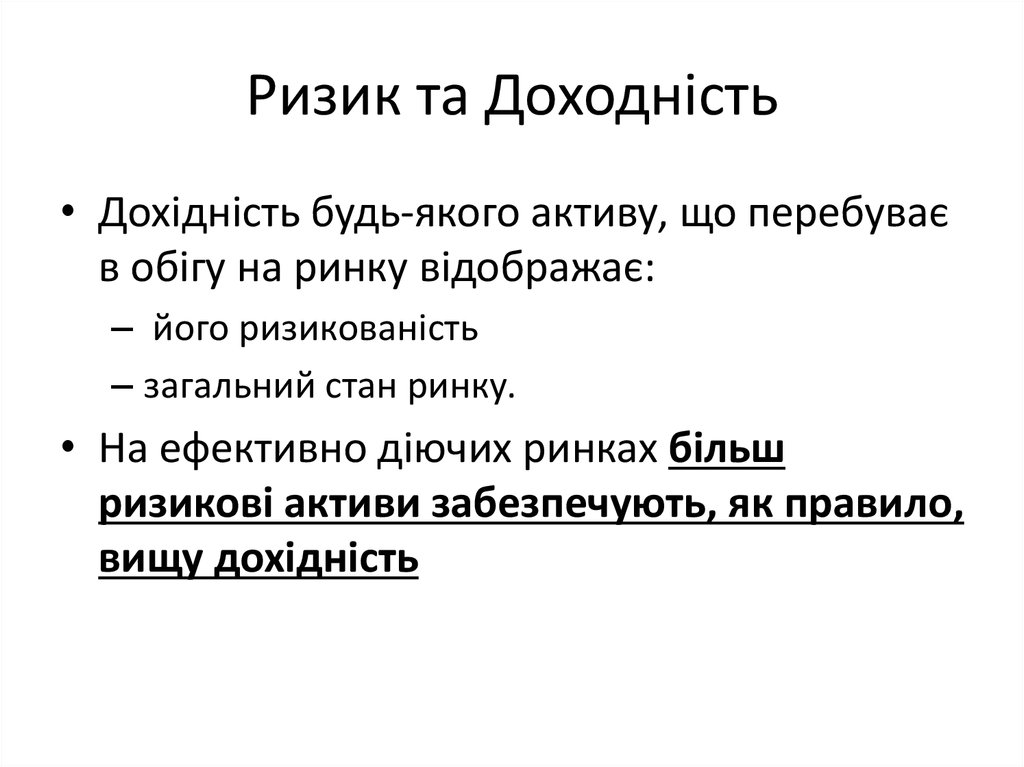

67. Ризик та Доходність

• Дохідність будь-якого активу, що перебуваєв обігу на ринку відображає:

– його ризикованість

– загальний стан ринку.

• На ефективно діючих ринках більш

ризикові активи забезпечують, як правило,

вищу дохідність

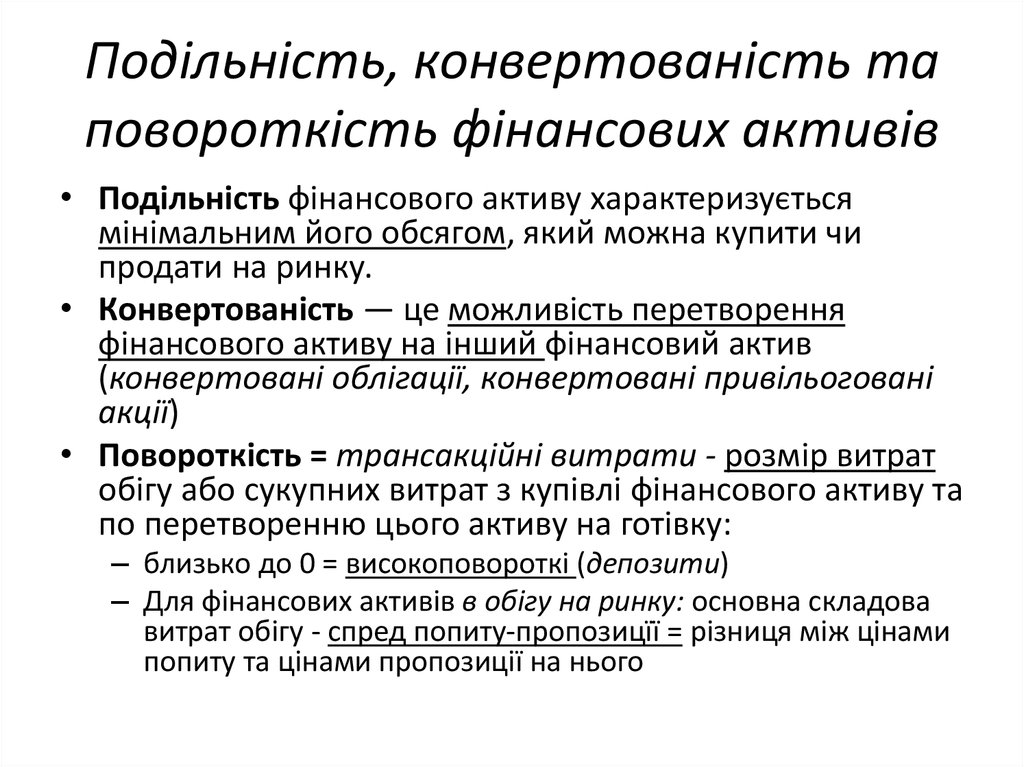

68. Подільність, конвертованість та повороткість фінансових активів

• Подільність фінансового активу характеризуєтьсямінімальним його обсягом, який можна купити чи

продати на ринку.

• Конвертованість — це можливість перетворення

фінансового активу на інший фінансовий актив

(конвертовані облігації, конвертовані привільоговані

акції)

• Повороткість = трансакційні витрати - розмір витрат

обігу або сукупних витрат з купівлі фінансового активу та

по перетворенню цього активу на готівку:

– близько до 0 = високоповороткі (депозити)

– Для фінансових активів в обігу на ринку: основна складова

витрат обігу - спред попиту-пропозицїї = різниця між цінами

попиту та цінами пропозиції на нього

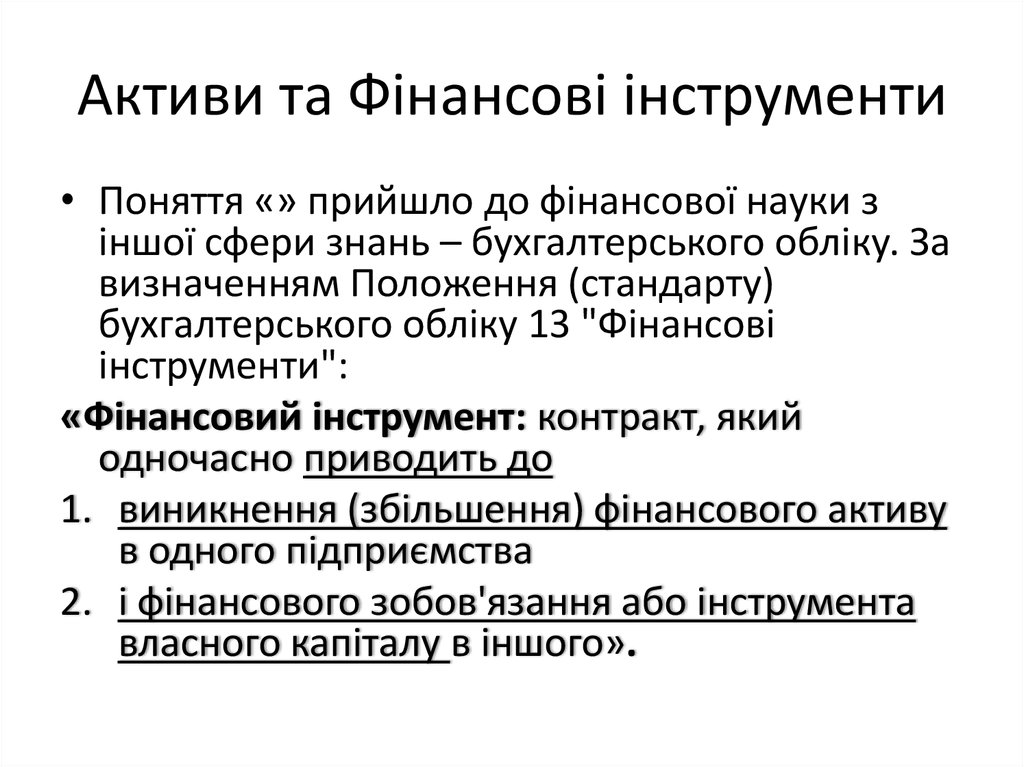

69. Активи та Фінансові інструменти

• Поняття «» прийшло до фінансової науки зіншої сфери знань – бухгалтерського обліку. За

визначенням Положення (стандарту)

бухгалтерського обліку 13 "Фінансові

інструменти":

«Фінансовий інструмент: контракт, який

одночасно приводить до

1. виникнення (збільшення) фінансового активу

в одного підприємства

2. і фінансового зобов'язання або інструмента

власного капіталу в іншого».

70. Визначення та класифікація фінансових інструментів

Питання 6ВИЗНАЧЕННЯ ТА КЛАСИФІКАЦІЯ

ФІНАНСОВИХ ІНСТРУМЕНТІВ

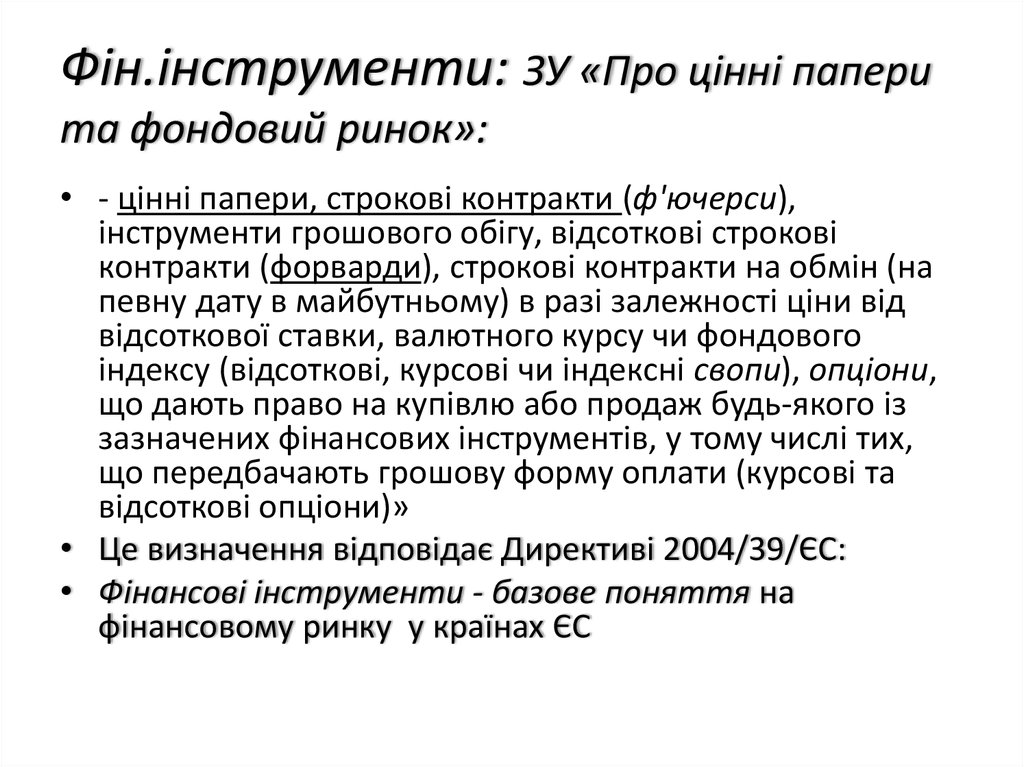

71. Фін.інструменти: ЗУ «Про цінні папери та фондовий ринок»:

• - цінні папери, строкові контракти (ф'ючерси),інструменти грошового обігу, відсоткові строкові

контракти (форварди), строкові контракти на обмін (на

певну дату в майбутньому) в разі залежності ціни від

відсоткової ставки, валютного курсу чи фондового

індексу (відсоткові, курсові чи індексні свопи), опціони,

що дають право на купівлю або продаж будь-якого із

зазначених фінансових інструментів, у тому числі тих,

що передбачають грошову форму оплати (курсові та

відсоткові опціони)»

• Це визначення відповідає Директиві 2004/39/ЄС:

• Фінансові інструменти - базове поняття на

фінансовому ринку у країнах ЄС

72. Види фінансових інструментів

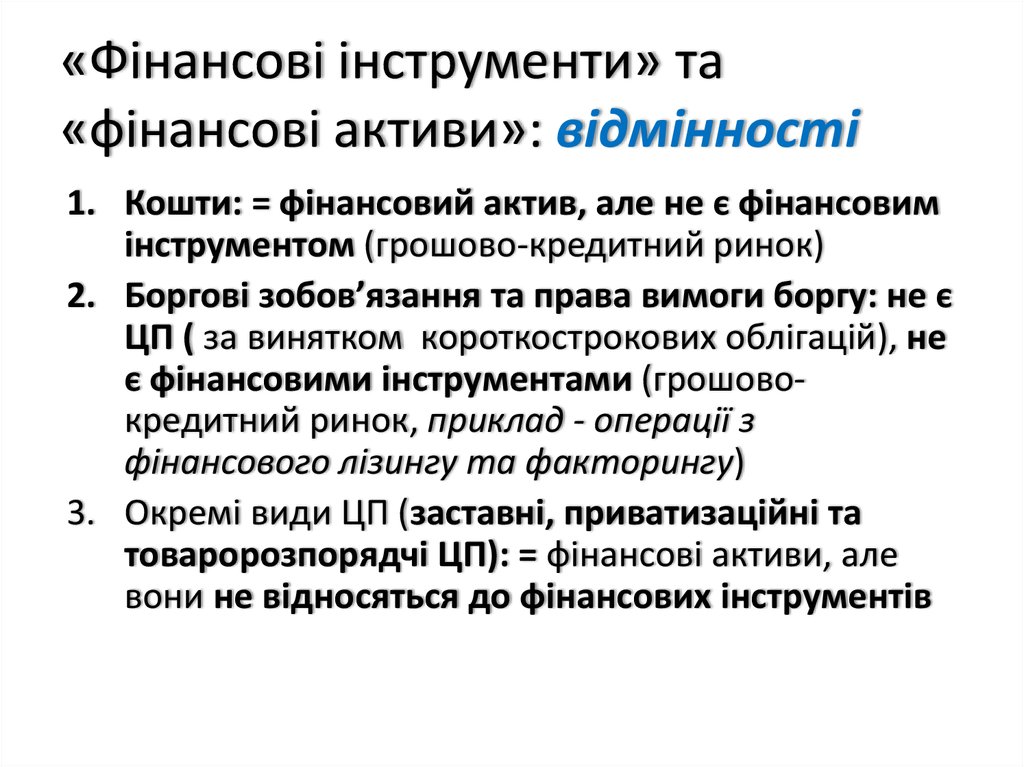

73. «Фінансові інструменти» та «фінансові активи»: відмінності

1. Кошти: = фінансовий актив, але не є фінансовимінструментом (грошово-кредитний ринок)

2. Боргові зобов’язання та права вимоги боргу: не є

ЦП ( за винятком короткострокових облігацій), не

є фінансовими інструментами (грошовокредитний ринок, приклад - операції з

фінансового лізингу та факторингу)

3. Окремі види ЦП (заставні, приватизаційні та

товаророзпорядчі ЦП): = фінансові активи, але

вони не відносяться до фінансових інструментів

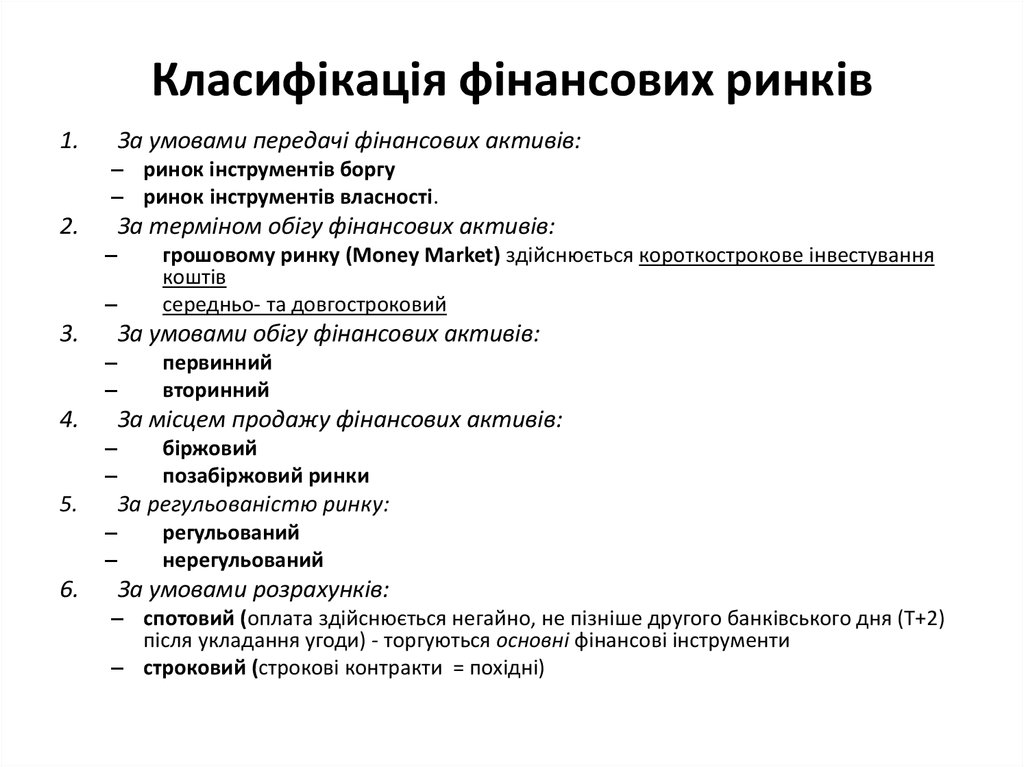

74. Класифікація фінансових ринків

1.За умовами передачі фінансових активів:

– ринок інструментів боргу

– ринок інструментів власності.

2.

За терміном обігу фінансових активів:

–

–

3.

За умовами обігу фінансових активів:

–

–

4.

первинний

вторинний

За місцем продажу фінансових активів:

–

–

5.

біржовий

позабіржовий ринки

За регульованістю ринку:

–

–

6.

грошовому ринку (Money Market) здійснюється короткострокове інвестування

коштів

середньо- та довгостроковий

регульований

нерегульований

За умовами розрахунків:

– спотовий (оплата здійснюється негайно, не пізніше другого банківського дня (Т+2)

після укладання угоди) - торгуються основні фінансові інструменти

– строковий (строкові контракти = похідні)

75.

УВАГА! Тема 1 : Дуже стисло!ВИСНОВКИ В ОДНОМУ СЛАЙДІ

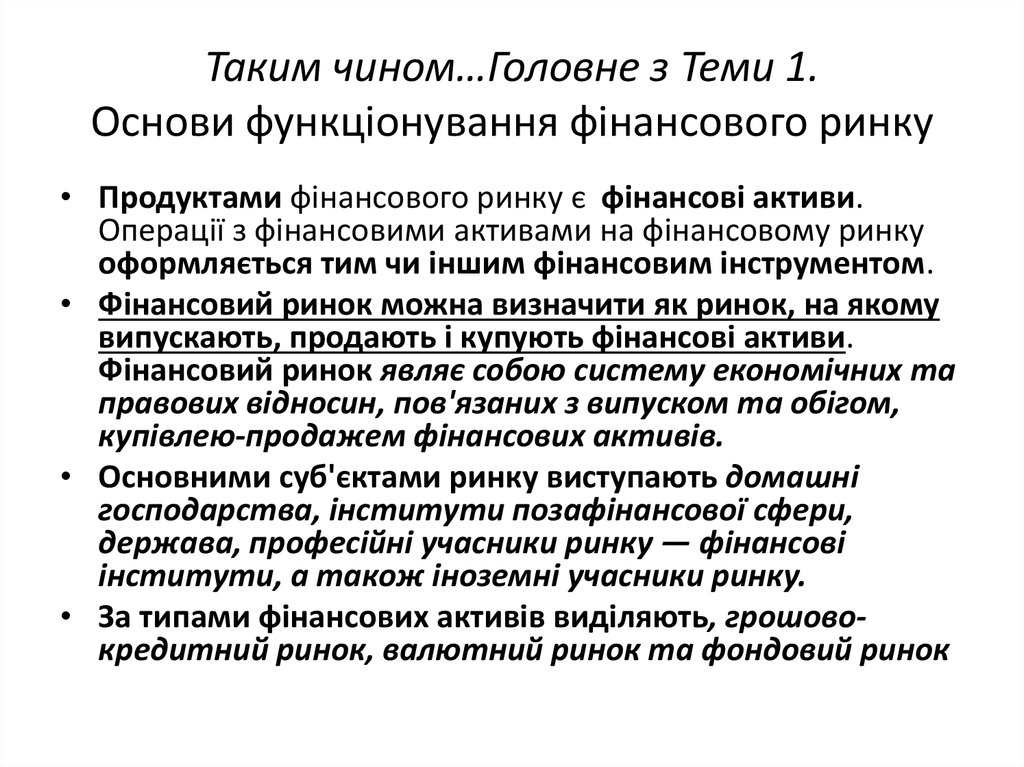

76. Таким чином…Головне з Теми 1. Основи функціонування фінансового ринку

• Продуктами фінансового ринку є фінансові активи.Операції з фінансовими активами на фінансовому ринку

оформляється тим чи іншим фінансовим інструментом.

• Фінансовий ринок можна визначити як ринок, на якому

випускають, продають і купують фінансові активи.

Фінансовий ринок являє собою систему економічних та

правових відносин, пов'язаних з випуском та обігом,

купівлею-продажем фінансових активів.

• Основними суб'єктами ринку виступають домашні

господарства, інститути позафінансової сфери,

держава, професійні учасники ринку — фінансові

інститути, а також іноземні учасники ринку.

• За типами фінансових активів виділяють, грошовокредитний ринок, валютний ринок та фондовий ринок

economics

economics