Similar presentations:

Правовая характеристика налогов, взимаемых с юридических лиц (тема 5)

1.

Тема 5.Правовая характеристика

налогов, взимаемых с

юридических лиц

2.

ПЛАНПравовая характеристика НДС

Правовая характеристика

налога на прибыль

организаций

III. Правовая характеристика

акцизов

IV. Правовая характеристика

налога на имущество

организаций

I.

II.

Правовое регулирование

налогообложения юридических лиц

2

3.

Рекомендуемая литератураНК РФ (Главы 21, 22, 25, 30)

www.nalog.ru, www.nalog52.ru

Приказ МНС России 11.11.2003г. №БГ-3-02/614«Об

утверждении формы декларации по налогу на

прибыль организаций»

Приказ МНС России 29.12.2001г. №БГ-3-02/585«Об

утверждении инструкции по заполнению

декларации по налогу на прибыль организаций»

ПРИКАЗ МНС РФ от 18 декабря 2000 г. №БГ-3-03/440 «ОБ

УТВЕРЖДЕНИИ МЕТОДИЧЕСКИХ РЕКОМЕНДАЦИЙ ПО

ПРИМЕНЕНИЮ ГЛАВЫ 22 «АКЦИЗЫ» НК РФ

(ПОДАКЦИЗНЫЕ ТОВАРЫ)»

Правовое регулирование

налогообложения юридических лиц

3

4.

Налог надобавленную

стоимость

Глава 21 НК РФ

5.

Налог на добавленнуюстоимость

косвенный налог, форма изъятия в бюджет части добавленной

стоимости, создаваемой на всех стадиях производства и

определяемой как разница между стоимостью реализуемых

товаров, работ, услуг (ТРУ) и стоимостью материальных

затрат, отнесенных на издержки производства и обращения

Под добавленной стоимостью понимаются:

расходы на оплату труда

отчисления на социальные нужды

прибыль предприятия,

для подакцизных товаров – и сумма акциза.

Правовое регулирование

налогообложения юридических лиц

5

6.

Экономическая сущность НДС:Правовое регулирование

налогообложения юридических лиц

6

7.

Налогоплательщики НДС(Ст. 143 НК РФ):

организации;

индивидуальные предприниматели;

лица, признаваемые

налогоплательщиками НДС в связи с

перемещением товаров через

таможенную границу Таможенного

союза (ТС), определяемые в

соответствии с таможенным

законодательством ТС и таможенном

законодательством РФ

Правовое регулирование

налогообложения юридических лиц

7

8.

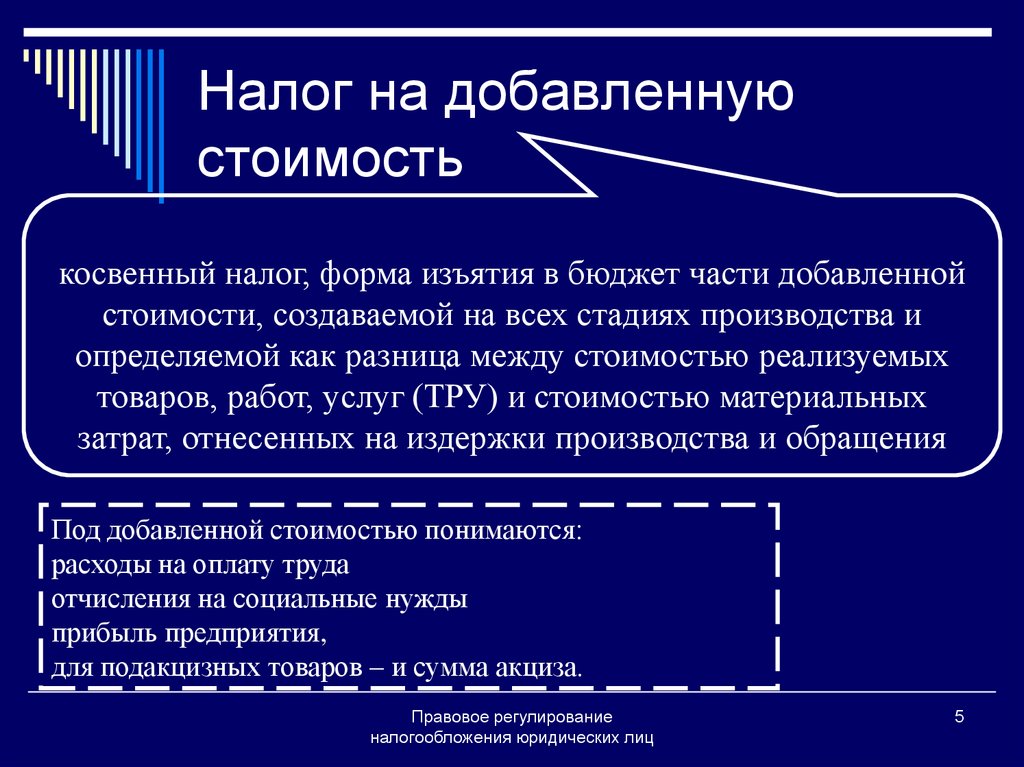

Объект налогообложения(Ст. 146 НК РФ)

Правовое регулирование

налогообложения юридических лиц

8

9.

В НДС различают номинальныйи реальный объект

налогообложения:

Номинальный, по определению

законодательства – это выручка от

реализации товаров, работ, услуг.

Реальным объектом налогообложения

является добавленная стоимость –

т.е. сумма заработной платы и

прибыли, поскольку при уплате налога

вычитается та его сумма, которая

была уплачена плательщиком своим

поставщикам.

Правовое регулирование

налогообложения юридических лиц

9

10.

Порядок определения налоговой базыпри реализации товаров (работ, услуг)

(Ст. 154 НК РФ)

стоимость этих товаров (работ, услуг),

исчисленная исходя из цен,

определяемых в соответствии со

статьей 105.3 НК РФ, с учетом

акцизов (для подакцизных товаров) и

без включения в них налога (Выручка

без НДС)

Правовое регулирование

налогообложения юридических лиц

10

11.

Особенности определения налоговойбазы при осуществлении транспортных

перевозок и реализации услуг

международной связи (Ст. 157 НК РФ)

При осуществлении перевозок пассажиров,

багажа, грузов, грузобагажа или почты

железнодорожным, автомобильным,

воздушным, морским или речным

транспортом налоговая база определяется

как стоимость перевозки (без включения в

нее налога). При осуществлении воздушных

перевозок пределы территории РФ

определяются по начальному и конечному

пунктам авиарейса.

Правовое регулирование

налогообложения юридических лиц

11

12.

Порядок определения налоговой базы присовершении операций по передаче товаров

(выполнению работ, оказанию услуг) для

собственных нужд и выполнению

строительно-монтажных работ для

собственного потребления (ст. 159)

определяется как стоимость этих товаров (работ,

услуг), исчисленная исходя из цен реализации

идентичных (а при их отсутствии - однородных)

товаров (аналогичных работ, услуг), действовавших

в предыдущем налоговом периоде, а при их

отсутствии - исходя из рыночных цен с учетом

акцизов (для подакцизных товаров) и без включения

в них налога.

Правовое регулирование

12

налогообложения юридических лиц

13.

Порядок определения налоговой базыпри ввозе товаров на территорию РФ и

иные территории, находящиеся под ее

юрисдикцией (ст. 160 НК РФ)

НБ = таможенная стоимость товаров +

подлежащая уплате таможенная пошлина +

сумма акцизов (по подакцизным товарам)

Правовое регулирование

налогообложения юридических лиц

13

14.

Налоговый период(Ст. 163 НК РФ)

Налоговый период (в

том числе для

налогоплательщиков,

исполняющих

обязанности налоговых

агентов, далее налоговые агенты)

устанавливается как

квартал

Правовое регулирование

налогообложения юридических лиц

14

15.

Налоговые ставки (Ст. 164)0%: экспортные товары; международная перевозка

товаров; товары (работы, услуги) в области

космической деятельности; транзитные перевозки;

внутренние воздушные пассажирские перевозки в

Крым и Калининградскую обл.

10% (перечень в п.2 ст. 164 НК РФ): продукты питания;

детские товары; периодические печатные издания и

книжная продукция (за исключением рекламной и

эротической); медицинские товары; внутренние

воздушные пассажирские перевозки (кроме Крыма).

20% все остальное

Правовое регулирование

налогообложения юридических лиц

15

16.

Момент определения налоговойбазы

(Ст. 167 НК РФ)

Моментом определения налоговой базы,

если иное не предусмотрено пунктами 3, 7 11, 13 - 15 ст. 167 НК РФ, является наиболее

ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ,

услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет

предстоящих поставок товаров (выполнения

работ, оказания услуг), передачи

имущественных прав.

Правовое регулирование

налогообложения юридических лиц

16

17.

Порядок и сроки уплаты налогав бюджет (Ст. 174 НК РФ)

Уплата налога на территории РФ по

общему правилу производится по итогам

каждого налогового периода исходя из

фактической реализации (передачи)

товаров (выполнения работ, оказания

услуг) за истекший налоговый период

равными долями не позднее 20-го числа

каждого из трех месяцев, следующего за

истекшим налоговым периодом

Правовое регулирование

налогообложения юридических лиц

17

18.

Налоговые льготы:Ст. 143 п.2 – не признаются налогоплательщиками;

Ст. 145, 145.1 – освобождение от исполнения

обязанностей налогоплательщика;

Ст. 146 п.2 – не признаются объектами

налогообложения;

Ст. 149 – операции, не подлежащие

налогообложению;

Ст. 150 – ввоз товаров на территорию РФ, не

подлежащий налогообложению;

Ст. 171 – налоговые вычеты;

Ст. 176 – порядок возмещения

Правовое регулирование налога

налогообложения юридических лиц

18

19.

Налог на прибыльорганизаций

Глава 25 НК РФ

20.

Налог на прибыльпрямой федеральный налог

– форма изъятия в бюджет части

прибыли организаций

Правовое регулирование

налогообложения юридических лиц

20

21.

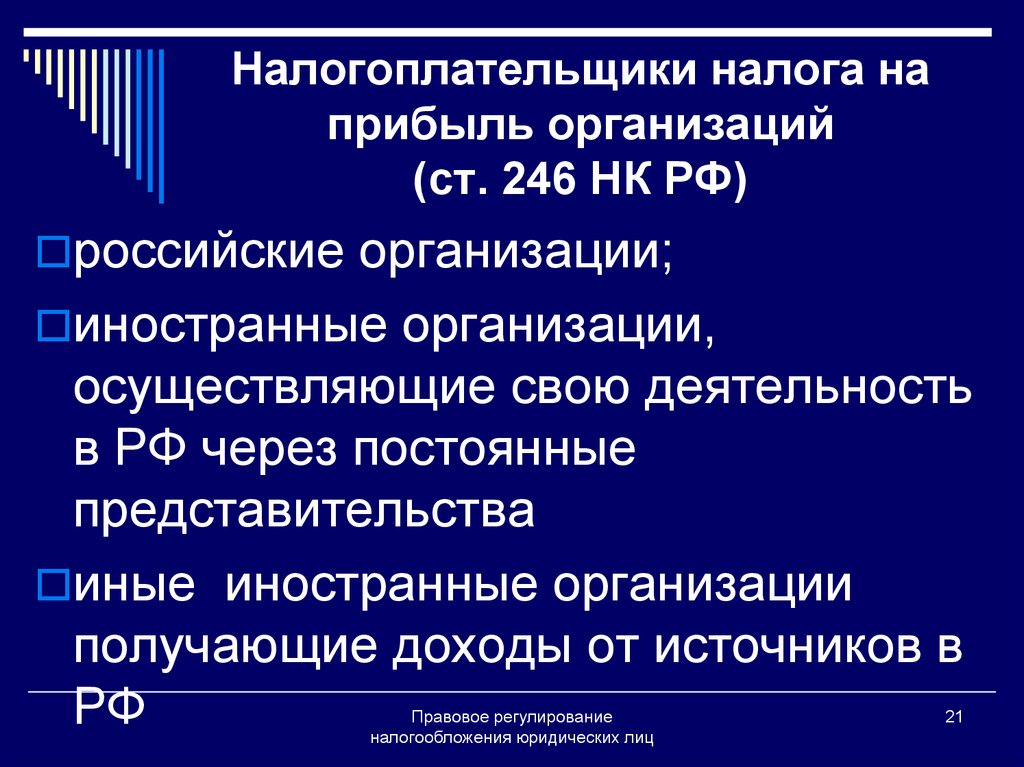

Налогоплательщики налога наприбыль организаций

(ст. 246 НК РФ)

российские организации;

иностранные организации,

осуществляющие свою деятельность

в РФ через постоянные

представительства

иные иностранные организации

получающие доходы от источников в

РФ

Правовое регулирование

налогообложения юридических лиц

21

22.

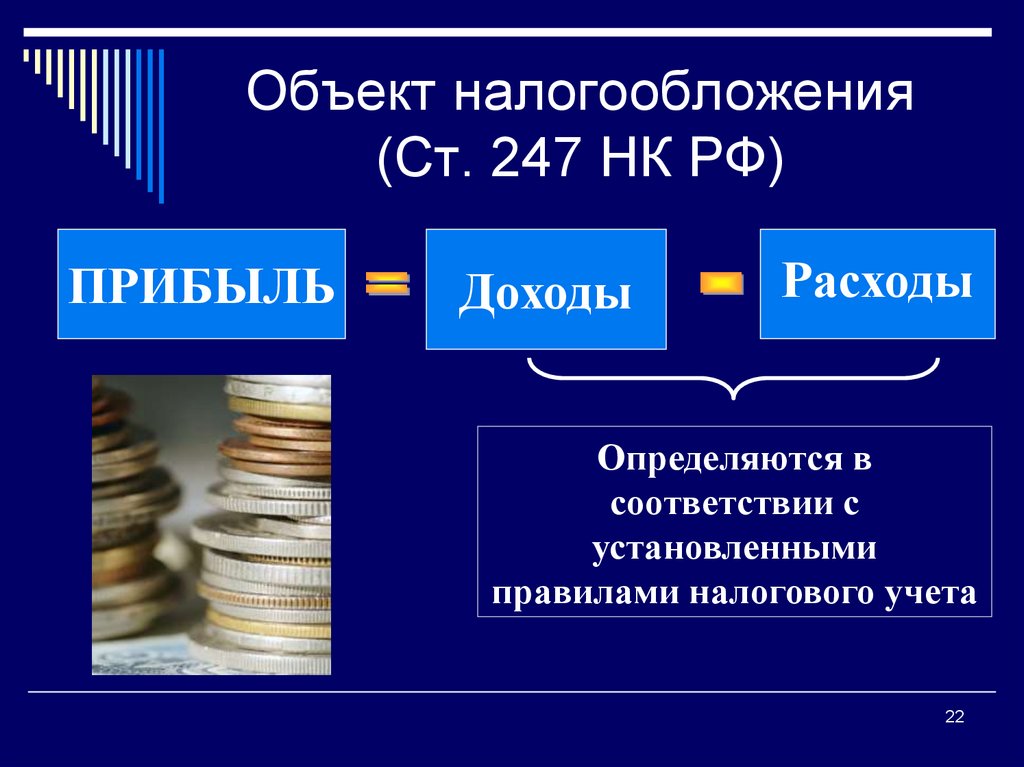

Объект налогообложения(Ст. 247 НК РФ)

ПРИБЫЛЬ

Доходы

Расходы

Определяются в

соответствии с

установленными

правилами налогового учета

22

23.

ДоходыВ соответствии со ст. 41 НК РФ доход - это экономическая

выгода в денежной или натуральной форме. Такая

экономическая выгода должна поддаваться оценке и

определяться в соответствии с главой 25 НК РФ

Расходы

При определении объекта налогообложения налогоплательщик уменьшает

полученные доходы на сумму произведенных расходов. Но не все затраты

могут быть учтены в целях исчисления НПО. В зависимости от характера

и направлений деятельности налогоплательщика расходы подразделяются

на:

связанные с производством и реализацией;

внереализационные расходы

Правовое регулирование

налогообложения юридических лиц

23

24.

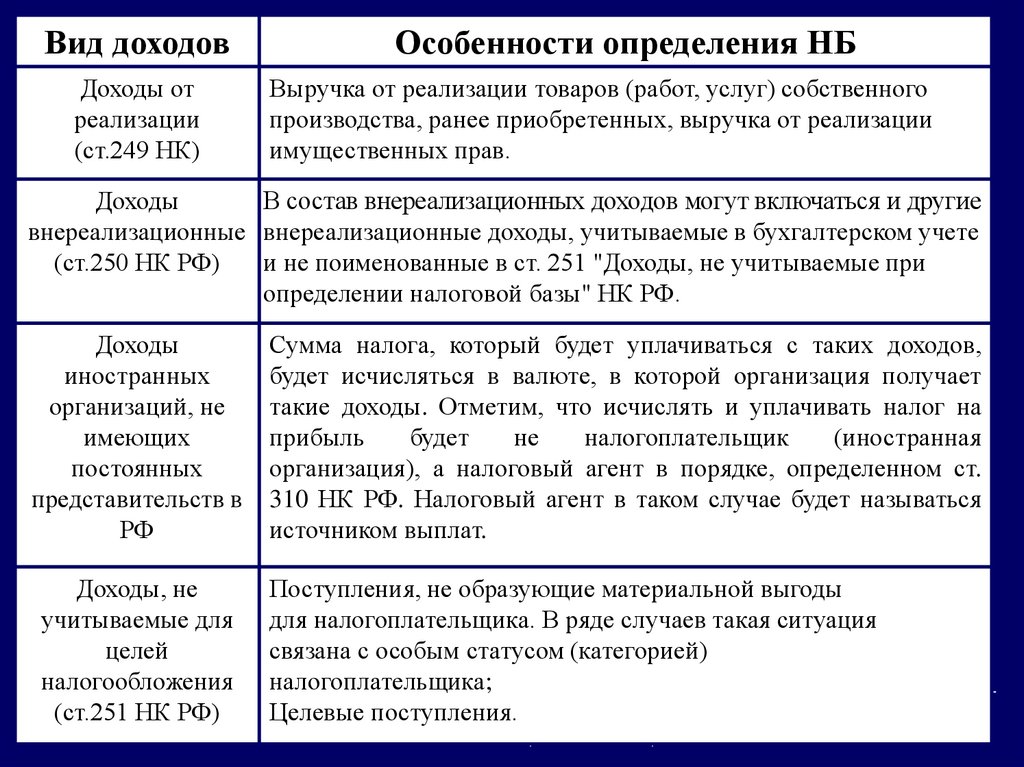

Вид доходовДоходы от

реализации

(ст.249 НК)

Особенности определения НБ

Выручка от реализации товаров (работ, услуг) собственного

производства, ранее приобретенных, выручка от реализации

имущественных прав.

Доходы

В состав внереализационных доходов могут включаться и другие

внереализационные внереализационные доходы, учитываемые в бухгалтерском учете

(ст.250 НК РФ)

и не поименованные в ст. 251 "Доходы, не учитываемые при

определении налоговой базы" НК РФ.

Доходы

иностранных

организаций, не

имеющих

постоянных

представительств в

РФ

Сумма налога, который будет уплачиваться с таких доходов,

будет исчисляться в валюте, в которой организация получает

такие доходы. Отметим, что исчислять и уплачивать налог на

прибыль

будет

не

налогоплательщик

(иностранная

организация), а налоговый агент в порядке, определенном ст.

310 НК РФ. Налоговый агент в таком случае будет называться

источником выплат.

Доходы, не

учитываемые для

целей

налогообложения

(ст.251 НК РФ)

Поступления, не образующие материальной выгоды

для налогоплательщика. В ряде случаев такая ситуация

связана с особым статусом (категорией)

налогоплательщика;

Целевые поступления.

Правовое регулирование

налогообложения юридических лиц

24

25.

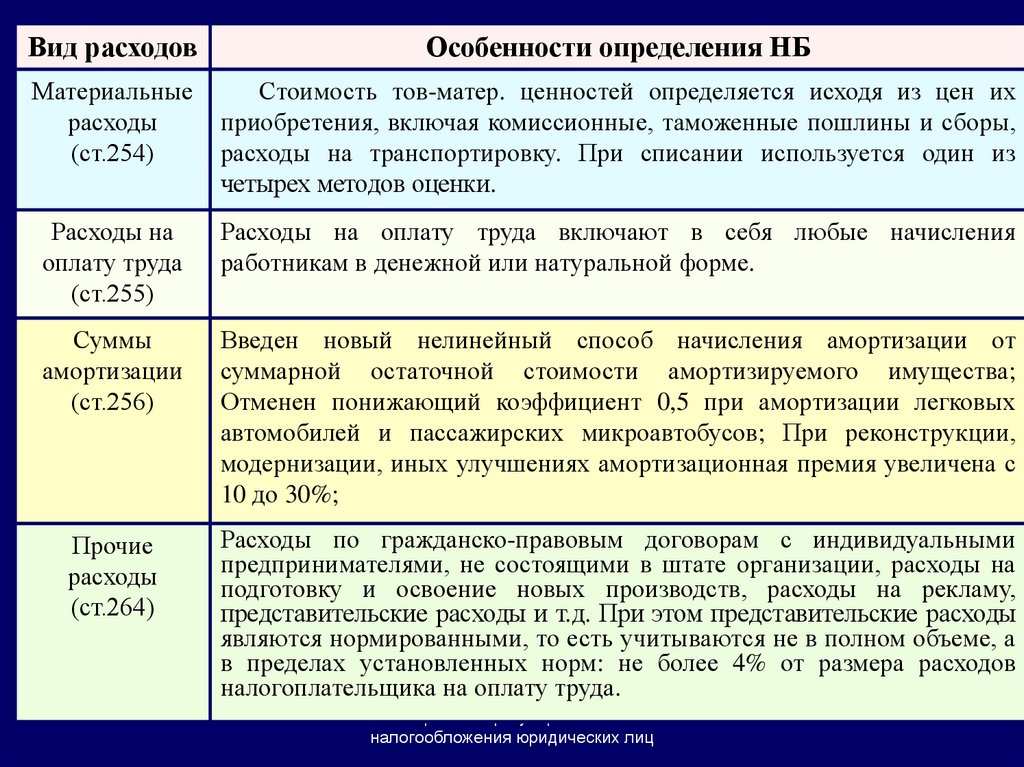

Вид расходовОсобенности определения НБ

Материальные

расходы

(ст.254)

Стоимость тов-матер. ценностей определяется исходя из цен их

приобретения, включая комиссионные, таможенные пошлины и сборы,

расходы на транспортировку. При списании используется один из

четырех методов оценки.

Расходы на

оплату труда

(ст.255)

Расходы на оплату труда включают в себя любые начисления

работникам в денежной или натуральной форме.

Суммы

амортизации

(ст.256)

Введен новый нелинейный способ начисления амортизации от

суммарной остаточной стоимости амортизируемого имущества;

Отменен понижающий коэффициент 0,5 при амортизации легковых

автомобилей и пассажирских микроавтобусов; При реконструкции,

модернизации, иных улучшениях амортизационная премия увеличена с

10 до 30%;

Прочие

расходы

(ст.264)

Расходы по гражданско-правовым договорам с индивидуальными

предпринимателями, не состоящими в штате организации, расходы на

подготовку и освоение новых производств, расходы на рекламу,

представительские расходы и т.д. При этом представительские расходы

являются нормированными, то есть учитываются не в полном объеме, а

в пределах установленных норм: не более 4% от размера расходов

налогоплательщика на оплату труда.

Правовое регулирование

налогообложения юридических лиц

25

26.

Налоговая база(ст. 274 НК РФ):

Денежное выражение прибыли, подлежащей

налогообложению

Налоговая база определяется нарастающим

итогом с начала налогового периода

При исчислении налоговой базы не

учитываются доходы и расходы, относящиеся

к игорному бизнесу организации и

специальным налоговым режимам

Правовое регулирование

налогообложения юридических лиц

26

27.

Налоговая база определяетсяраздельно по следующим видам

операций:

реализация товаров, работ, услуг,

имущественных прав

Операции с ценными бумагами

Операции с финансовыми

инструментами срочных сделок

Получение доходов от долевого

участия

Правовое регулирование

налогообложения юридических лиц

27

28.

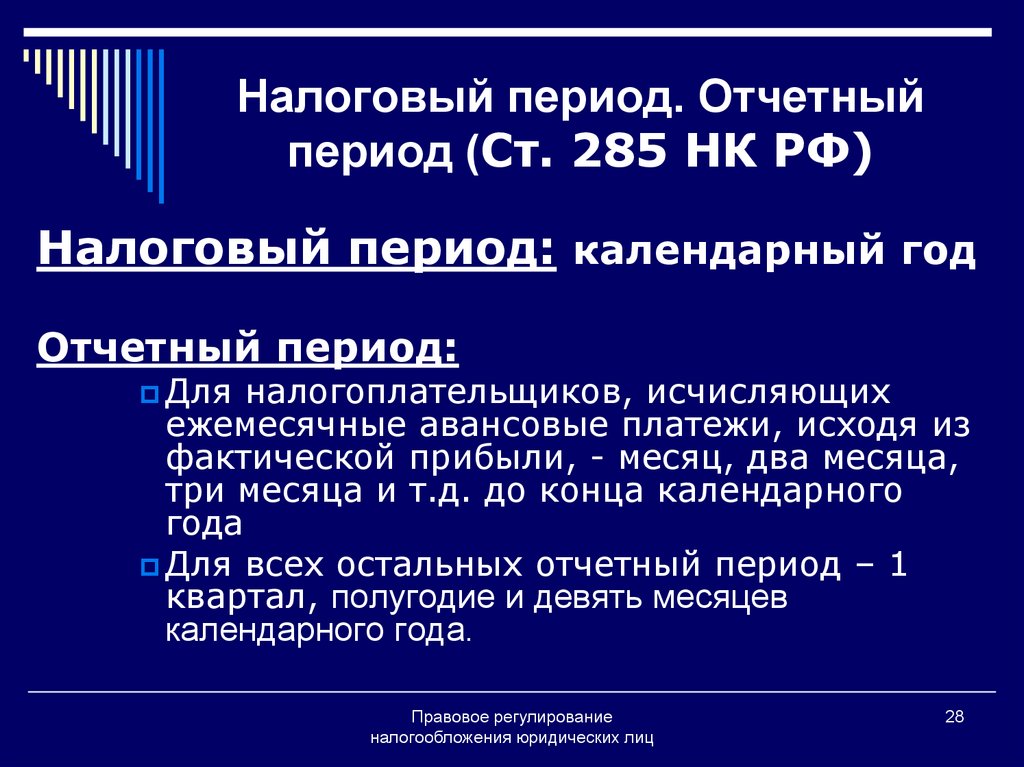

Налоговый период. Отчетныйпериод (Ст. 285 НК РФ)

Налоговый период: календарный год

Отчетный период:

Для налогоплательщиков, исчисляющих

ежемесячные авансовые платежи, исходя из

фактической прибыли, - месяц, два месяца,

три месяца и т.д. до конца календарного

года

Для всех остальных отчетный период – 1

квартал, полугодие и девять месяцев

календарного года.

Правовое регулирование

налогообложения юридических лиц

28

29.

Налоговая ставка (ст. 284НК РФ):

20 %

Основная

налоговая ставка

2%

Федеральный

бюджет

18 % (мин.13,5 %)

Бюджет

субъекта РФ

Правовое регулирование

налогообложения юридических лиц

29

30.

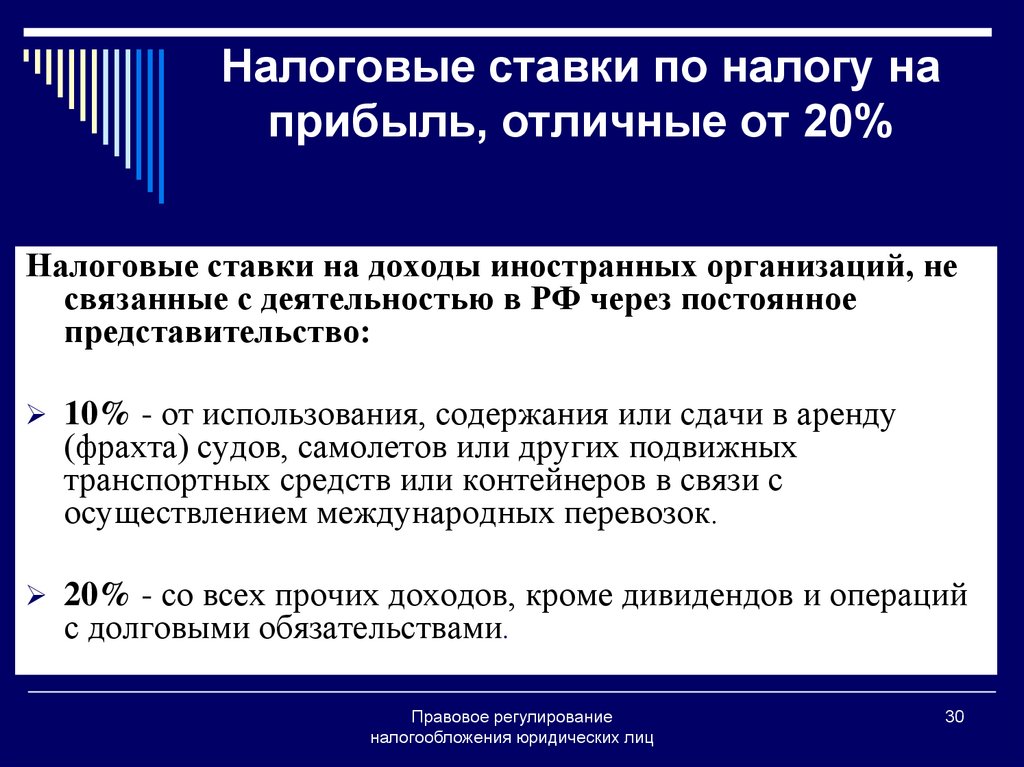

Налоговые ставки по налогу наприбыль, отличные от 20%

Налоговые ставки на доходы иностранных организаций, не

связанные с деятельностью в РФ через постоянное

представительство:

10% - от использования, содержания или сдачи в аренду

(фрахта) судов, самолетов или других подвижных

транспортных средств или контейнеров в связи с

осуществлением международных перевозок.

20% - со всех прочих доходов, кроме дивидендов и операций

с долговыми обязательствами.

Правовое регулирование

налогообложения юридических лиц

30

31.

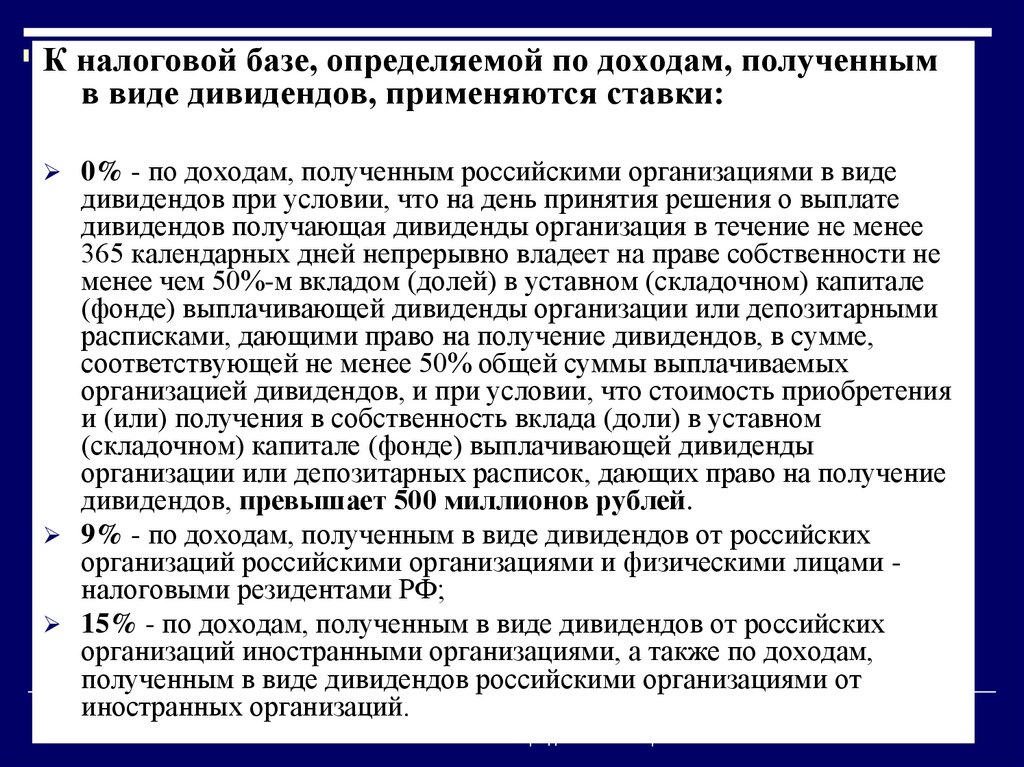

К налоговой базе, определяемой по доходам, полученнымв виде дивидендов, применяются ставки:

0% - по доходам, полученным российскими организациями в виде

дивидендов при условии, что на день принятия решения о выплате

дивидендов получающая дивиденды организация в течение не менее

365 календарных дней непрерывно владеет на праве собственности не

менее чем 50%-м вкладом (долей) в уставном (складочном) капитале

(фонде) выплачивающей дивиденды организации или депозитарными

расписками, дающими право на получение дивидендов, в сумме,

соответствующей не менее 50% общей суммы выплачиваемых

организацией дивидендов, и при условии, что стоимость приобретения

и (или) получения в собственность вклада (доли) в уставном

(складочном) капитале (фонде) выплачивающей дивиденды

организации или депозитарных расписок, дающих право на получение

дивидендов, превышает 500 миллионов рублей.

9% - по доходам, полученным в виде дивидендов от российских

организаций российскими организациями и физическими лицами налоговыми резидентами РФ;

15% - по доходам, полученным в виде дивидендов от российских

организаций иностранными организациями, а также по доходам,

полученным в виде дивидендов российскими организациями от

иностранных организаций. Правовое регулирование

31

налогообложения юридических лиц

32.

К налоговой базе, определяемой по операциям с отдельными видамидолговых обязательств, применяются ставки:

15% - по доходу в виде процентов по государственным и муниципальным

ценным бумагам, условиями выпуска и обращения которых предусмотрено

получение дохода в виде процентов, а также по доходам в виде процентов по

облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года, и

доходам учредителей доверительного управления ипотечным покрытием,

полученным на основании приобретения ипотечных сертификатов участия,

выданных управляющим ипотечным покрытием после 1 января 2007 года;

9% - по доходам в виде процентов по муниципальным ценным бумагам,

эмитированным на срок не менее 3 лет до 1 января 2007 года, а также по доходам

в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1

января 2007 года, и доходам учредителей доверительного управления ипотечным

покрытием, полученным на основании приобретения ипотечных сертификатов

участия, выданных управляющим ипотечным покрытием до 1 января 2007 года;

0% - по доходу в виде процентов по государственным и муниципальным

облигациям, эмитированным до 20 января 1997 года включительно, а также по

доходу в виде процентов по облигациям государственного валютного

облигационного займа 1999 года.

Сумма налога, исчисленная по налоговым ставкам, отличным от 20% подлежит

зачислению в федеральный бюджет.

Правовое регулирование

налогообложения юридических лиц

32

33.

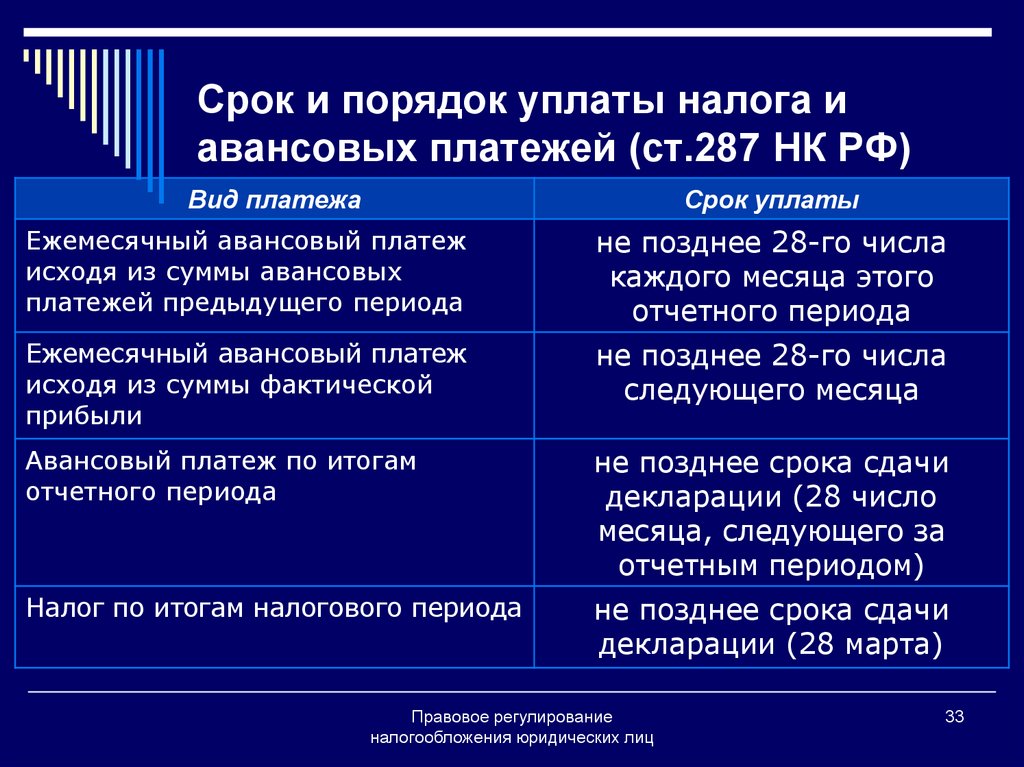

Срок и порядок уплаты налога иавансовых платежей (ст.287 НК РФ)

Вид платежа

Срок уплаты

Ежемесячный авансовый платеж

исходя из суммы авансовых

платежей предыдущего периода

не позднее 28-го числа

каждого месяца этого

отчетного периода

Ежемесячный авансовый платеж

исходя из суммы фактической

прибыли

не позднее 28-го числа

следующего месяца

Авансовый платеж по итогам

отчетного периода

не позднее срока сдачи

декларации (28 число

месяца, следующего за

отчетным периодом)

Налог по итогам налогового периода

не позднее срока сдачи

декларации (28 марта)

Правовое регулирование

налогообложения юридических лиц

33

34.

Не являются налогоплательщикаминалога организации:

применяющие упрощенную систему налогообложения

(гл. 26.2 НК РФ) (искл. п.3, 4 ст.284 НК РФ);

перешедшие на уплату единого с/х налога;

осуществляющие деятельность в сфере игорного

бизнеса;

Организации, получившие статус участников проекта

по осуществлению исследований, разработок и

коммерциализации их результатов в соответствии с

ФЗ «Об инновационном центре «Сколково»» в течение

10 лет по правилам НК РФ.

Правовое регулирование

налогообложения юридических лиц

34

35.

АкцизыГлава 22 НК РФ

36.

Акцизэто косвенный налог, взимаемый с

налогоплательщиков, производящих

и реализующих подакцизную

продукцию, но фактически его уплата

перекладывается на покупателя, так

как акциз включается в стоимость

товара. Акциз – индивидуальный

налог на отдельные виды и группы

товаров, входящие в специальный

перечень.

36

37.

Функции акцизаТри основных вида акцизов:

традиционные акцизы — на алкоголь и табачные

изделия. Взимание данного вида акциза преследует

две основных цели: ограничение потребления

вредных для здоровья продуктов и фискальная

акцизы на горюче-смазочные материалы, которые

помимо фискальной функции выполняют еще и роль

платежа за пользование автодорогами, и

загрязнением окружающей среды.

акцизы на предмет роскоши. В большей степени

данный вид акциза призван играть

перераспределительную роль.

Правовое регулирование

налогообложения юридических лиц

37

38.

Налогоплательщикамипризнаются (ст. 179 НК РФ):

1) организации;

2) индивидуальные предприниматели;

3) лица, признаваемые налогоплательщиками

в связи с перемещением товаров через

таможенную границу Таможенного союза,

определяемые в соответствии с

таможенным законодательством

Таможенного союза и законодательством

Российской Федерации о таможенном деле.

Организации и иные лица, указанные в статье 179

НК РФ, признаются налогоплательщиками, если они

совершают операции, подлежащие налогообложению

в соответствии с главой 22 НК РФ.

38

39.

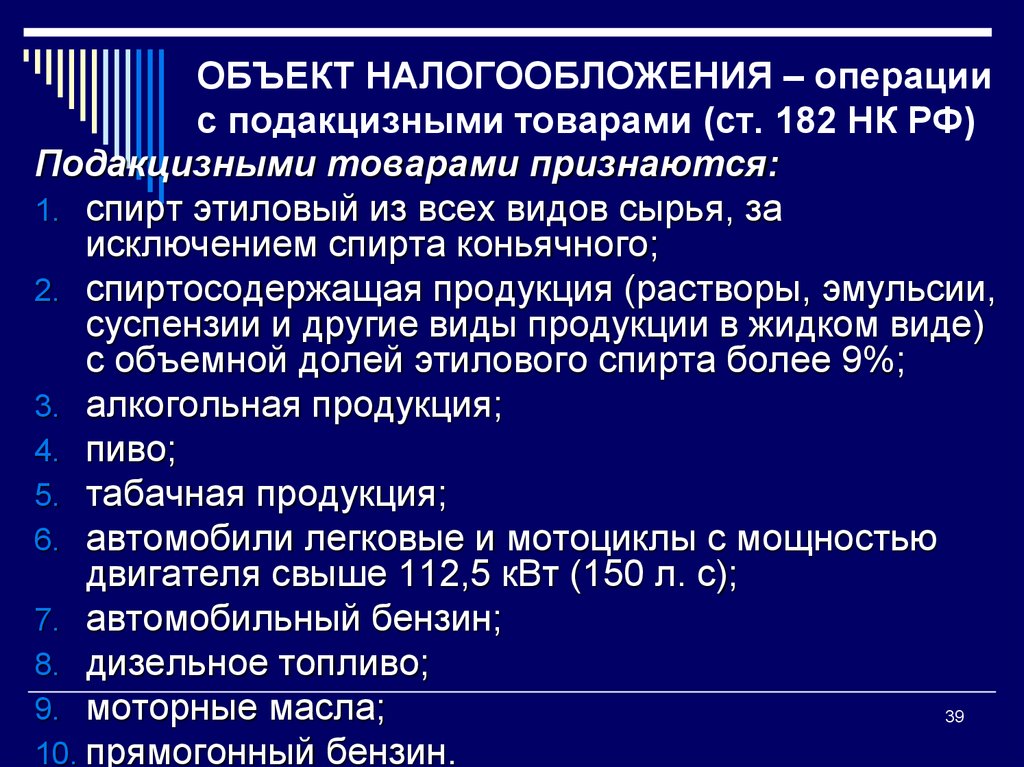

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ – операциис подакцизными товарами (ст. 182 НК РФ)

Подакцизными товарами признаются:

1. спирт этиловый из всех видов сырья, за

исключением спирта коньячного;

2. спиртосодержащая продукция (растворы, эмульсии,

суспензии и другие виды продукции в жидком виде)

с объемной долей этилового спирта более 9%;

3. алкогольная продукция;

4. пиво;

5. табачная продукция;

6. автомобили легковые и мотоциклы с мощностью

двигателя свыше 112,5 кВт (150 л. с);

7. автомобильный бензин;

8. дизельное топливо;

9. моторные масла;

39

10. прямогонный бензин.

40.

Не рассматриваются какподакцизные товары следующие

товары:

лекарственные, лечебно-

профилактические, диагностические

средства;

препараты ветеринарного назначения;

парфюмерно-косметическая

продукция;

подлежащие дальнейшей

переработке и (или) использованию

для технических целей отходы.

Правовое регулирование

налогообложения юридических лиц

40

41.

Не подлежат налогообложению следующиеоперации (Ст. 183 НК РФ):

передача подакцизных товаров одним структурным подразделением

организации, не являющимся самостоятельным налогоплательщиком, для

производства других подакцизных товаров другому такому же структурному

подразделению этой организации,

реализация подакцизных товаров, помещенных под таможенную

процедуру экспорта, за пределы территории Российской Федерации

первичная реализация (передача) конфискованных и (или) бесхозяйных

подакцизных товаров, подакцизных товаров, от которых произошел отказ в

пользу государства и которые подлежат обращению в государственную и

(или) муниципальную собственность, на промышленную переработку под

контролем таможенных и (или) налоговых органов либо уничтожение;

операции по передаче в структуре одной организации:

произведенного налогоплательщиком этилового спирта для дальнейшего

производства спиртосодержащей парфюмерно-косметической и (или)

спиртосодержащей продукции бытовой химии;

ректификованного этилового спирта, произведенного налогоплательщиком

из спирта-сырца, подразделению, осуществляющему производство

алкогольной и (или) подакцизной спиртосодержащей продукции;

произведенных налогоплательщиком дистиллятов винного, виноградного,

плодового, коньячного, кальвадосного, вискового для выдержки и (или)

Правовое регулирование

купажирования в целях дальнейшего

производства (розлива) этой же 41

налогообложения

юридических лиц

организацией алкогольной

продукции.

42.

НАЛОГОВАЯ БАЗАопределяется отдельно

по каждому виду

подакцизных товаров

(ст. 187-191 НК РФ)

Правовое регулирование

налогообложения юридических лиц

42

43.

НАЛОГОВАЯ СТАВКА(ст. 193 НК РФ)НАЛОГОВАЯ БАЗА

ТВЕРДЫЕ (специфические) налоговые

ставки – в рублях на натуральную

единицу измерения (физический объем)

Этиловый спирт: ставка на 2021 год - 115

руб./литр безводного этилового спирта

Правовое регулирование

налогообложения юридических лиц

43

44.

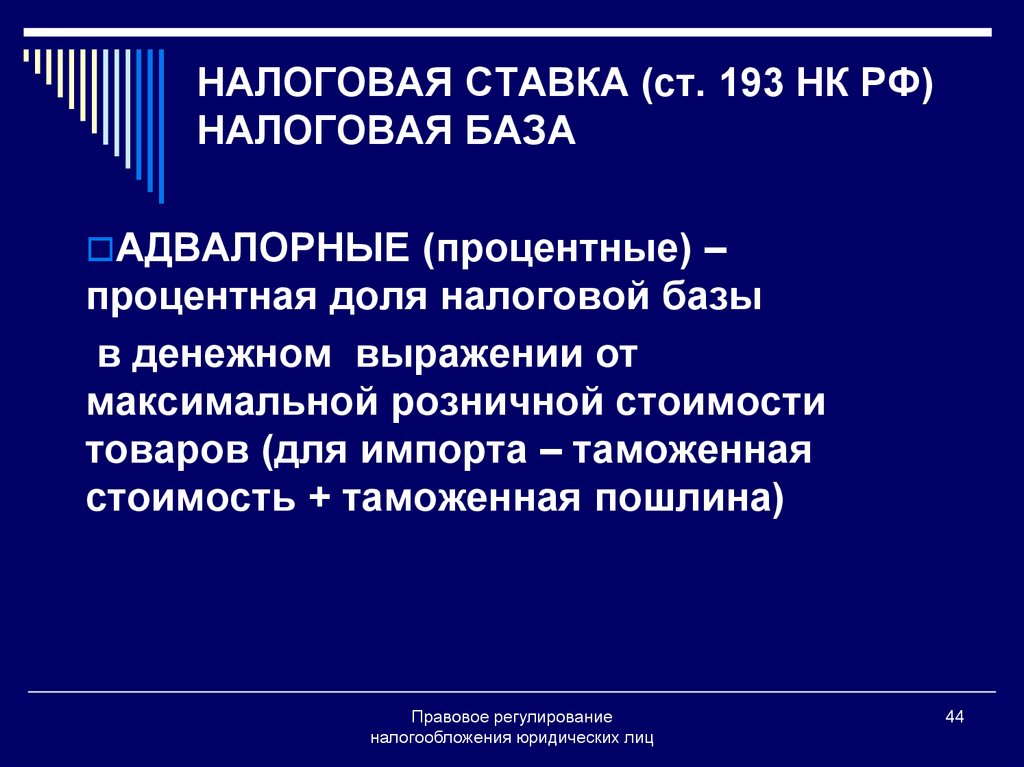

НАЛОГОВАЯ СТАВКА (ст. 193 НК РФ)НАЛОГОВАЯ БАЗА

АДВАЛОРНЫЕ (процентные) –

процентная доля налоговой базы

в денежном выражении от

максимальной розничной стоимости

товаров (для импорта – таможенная

стоимость + таможенная пошлина)

Правовое регулирование

налогообложения юридических лиц

44

45.

НАЛОГОВАЯ СТАВКА (ст. 193 НК РФ)НАЛОГОВАЯ БАЗА

КОМБИНИРОВАННЫЕ – подакцизный

товар одновременно облагается по

твердой и адвалорной ставке

Сигареты, папиросы

2045 рублей за 1 000 штук + 14,5%

расчетной стоимости, исчисляемой исходя

из максимальной розничной цены, но не

менее 2778руб. за 1 000 штук

45

46.

Порядок исчисления акциза (Ст.194 НК РФ)

Акциз_1

Налоговая база в

натуральных единицах

Твердая ставка

Акциз_2

Налоговая база в

денежном выражении

Адвалорная ставка

Акциз к уплате в

бюджет

Акциз_1

Акциз_2

Налоговые

вычеты

НАЛОГОВЫЙ ПЕРИОД (ст. 192 НК РФ) - календарный месяц

Правовое регулирование

налогообложения юридических лиц

46

47.

ПОРЯДОК УПЛАТЫ (СТ. 204)Уплата акциза при реализации (передаче)

налогоплательщиками произведенных ими

подакцизных товаров производится исходя

из фактической реализации (передачи)

указанных товаров за истекший налоговый

период не позднее 25-го числа месяца,

следующего за истекшим налоговым

периодом

47

48.

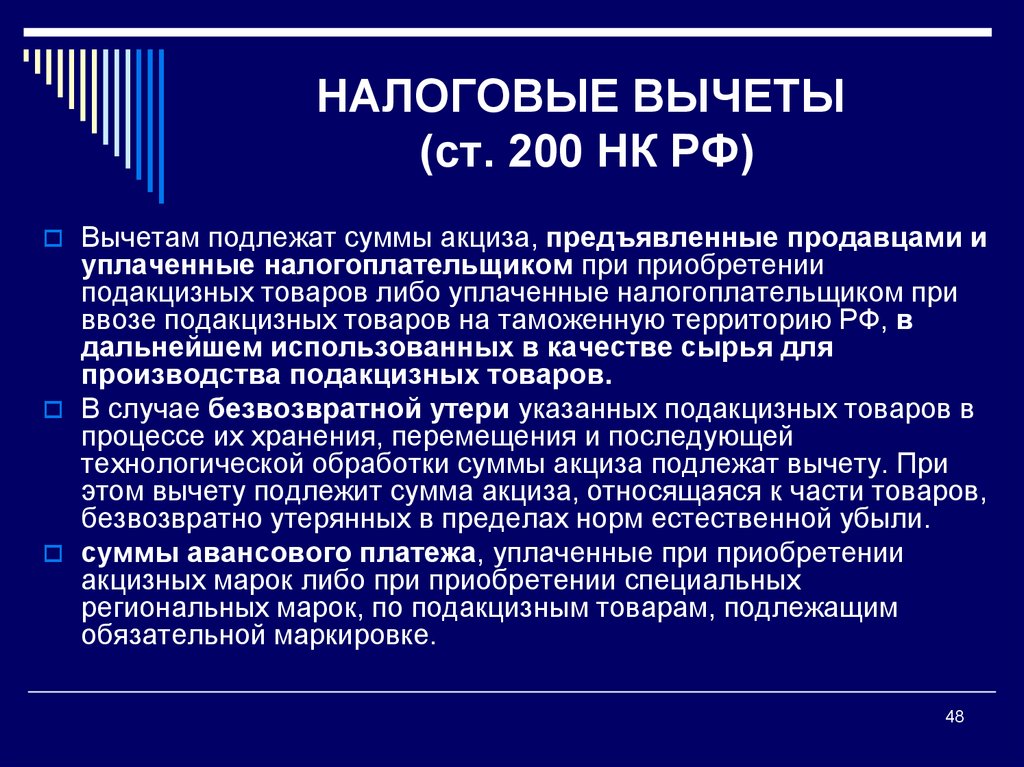

НАЛОГОВЫЕ ВЫЧЕТЫ(ст. 200 НК РФ)

Вычетам подлежат суммы акциза, предъявленные продавцами и

уплаченные налогоплательщиком при приобретении

подакцизных товаров либо уплаченные налогоплательщиком при

ввозе подакцизных товаров на таможенную территорию РФ, в

дальнейшем использованных в качестве сырья для

производства подакцизных товаров.

В случае безвозвратной утери указанных подакцизных товаров в

процессе их хранения, перемещения и последующей

технологической обработки суммы акциза подлежат вычету. При

этом вычету подлежит сумма акциза, относящаяся к части товаров,

безвозвратно утерянных в пределах норм естественной убыли.

суммы авансового платежа, уплаченные при приобретении

акцизных марок либо при приобретении специальных

региональных марок, по подакцизным товарам, подлежащим

обязательной маркировке.

48

49.

Налог наимущество

организаций

Глава 30 НК РФ

Закон Нижегородской обл. от 27 ноября

2003 г. № 109-З «О налоге на имущество

организаций (с изм. от 26.12. 2018 г.)»

50.

Налог на имуществоформа обложения налогом

стоимости недвижимого

имущества, находящегося

в собственности

налогоплательщика.

Прямой региональный

поимущественный налог.

Правовое регулирование

налогообложения юридических лиц

50

51.

Налогоплательщики(Ст. 373 НК РФ)

организации, имеющие

имущество, признаваемое

объектом

налогообложения в

соответствии со ст. 374 НК

РФ.

Правовое регулирование

налогообложения юридических лиц

51

52.

Объект налогообложения(ст.374 НК РФ):

Налогоплательщ

ик

Российские

организации

Объект налогообложения

НЕдвижимое имущество (включая

имущество, переданное во временное

владение, пользование, распоряжение или

доверительное управление, внесенное в

совместную деятельность),

учитываемое на балансе в качестве

объектов основных средств в

соответствии с установленным

порядком ведения бухгалтерского учета

Правовое регулирование

налогообложения юридических лиц

52

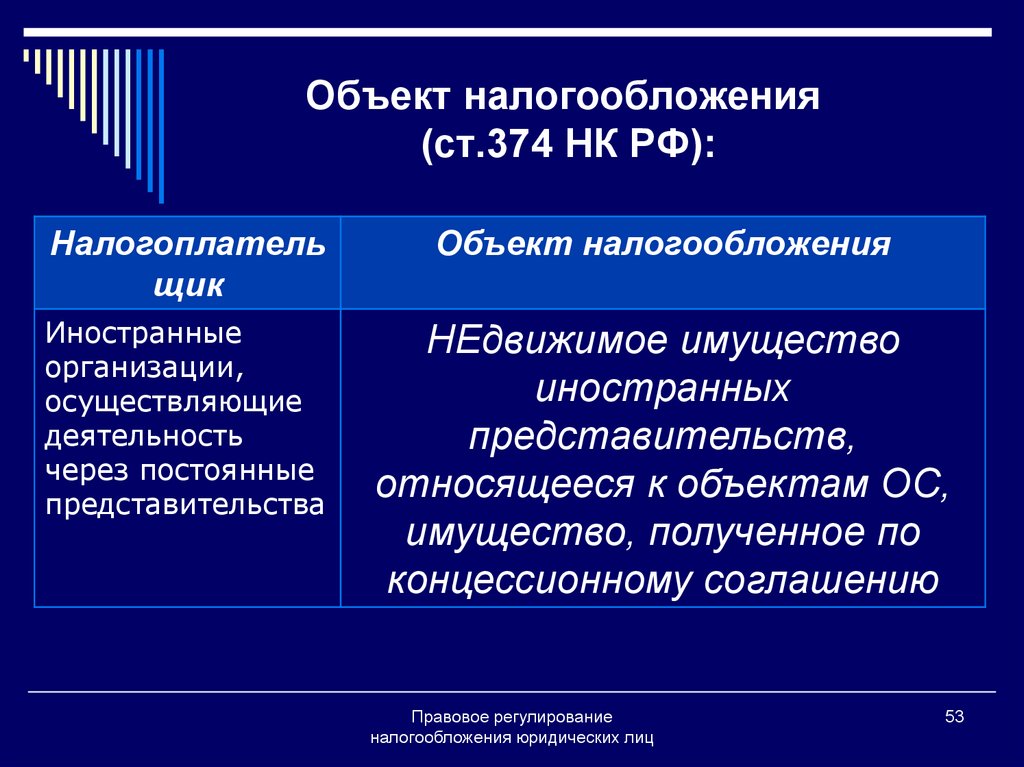

53.

Объект налогообложения(ст.374 НК РФ):

Налогоплатель

щик

Объект налогообложения

Иностранные

организации,

осуществляющие

деятельность

через постоянные

представительства

НЕдвижимое имущество

иностранных

представительств,

относящееся к объектам ОС,

имущество, полученное по

концессионному соглашению

Правовое регулирование

налогообложения юридических лиц

53

54.

Объект налогообложения(ст.374 НК РФ):

Налогоплательщик

Объект налогообложения

Иностранные

организации, не

осуществляющие

деятельность через

постоянные

представительства

Находящееся на территории РФ

недвижимое имущество

иностранных организаций,

принадлежащее последним на праве

собственности и полученное по

концессионному соглашению

недвижимое имущество.

Правовое регулирование

налогообложения юридических лиц

54

55.

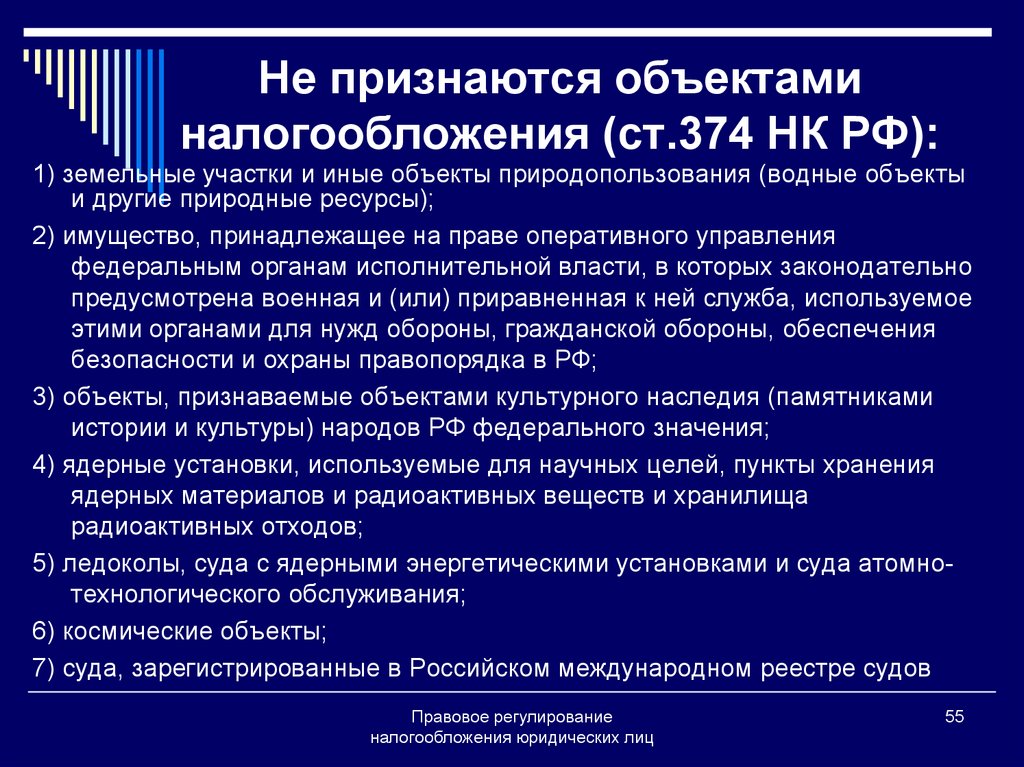

Не признаются объектаминалогообложения (ст.374 НК РФ):

1) земельные участки и иные объекты природопользования (водные объекты

и другие природные ресурсы);

2) имущество, принадлежащее на праве оперативного управления

федеральным органам исполнительной власти, в которых законодательно

предусмотрена военная и (или) приравненная к ней служба, используемое

этими органами для нужд обороны, гражданской обороны, обеспечения

безопасности и охраны правопорядка в РФ;

3) объекты, признаваемые объектами культурного наследия (памятниками

истории и культуры) народов РФ федерального значения;

4) ядерные установки, используемые для научных целей, пункты хранения

ядерных материалов и радиоактивных веществ и хранилища

радиоактивных отходов;

5) ледоколы, суда с ядерными энергетическими установками и суда атомнотехнологического обслуживания;

6) космические объекты;

7) суда, зарегистрированные в Российском международном реестре судов

Правовое регулирование

налогообложения юридических лиц

55

56.

Налоговая база (ст. 375 НК РФ):среднегодовая стоимость имущества, признаваемого

объектом налогообложения.

Налоговая база определяется отдельно(ст. 376):

в отношении имущества, подлежащего налогообложению

ПО МЕСТОНАХОЖДЕНИЮ ОРГАНИЗАЦИИ (месту

постановки на учет в налоговых органах постоянного

представительства иностранной организации),

в отношении имущества КАЖДОГО ОБОСОБЛЕННОГО

ПОДРАЗДЕЛЕНИЯ организации, имеющего отдельный

баланс,

в отношении каждого объекта недвижимого имущества,

находящегося ВНЕ МЕСТОНАХОЖДЕНИЯ

ОРГАНИЗАЦИИ, обособленного подразделения

организации, имеющего отдельный баланс, или

постоянного представительства иностранной

организации,

в отношении имущества, ОБЛАГАЕМОГО ПО РАЗНЫМ

НАЛОГОВЫМ СТАВКАМ.

Правовое регулирование

налогообложения юридических лиц

56

57.

Статья 378.2. Особенности определения налоговойбазы, исчисления и уплаты налога в отношении

отдельных объектов недвижимого имущества

1. НБ определяется как кадастровая стоимость имущества, в

отношении следующих видов недвижимого имущества:

1) административно-деловые центры и торговые центры

(комплексы) и помещения в них;

2) нежилые помещения, назначение которых предусматривает

(либо фактически используются) размещение офисов, торговых

объектов, объектов общественного питания и бытового

обслуживания;

3) объекты недвижимого имущества иностранных организаций,

не осуществляющих деятельности в РФ через постоянные

представительства

4) жилые дома и жилые помещения, не учитываемые на балансе

в качестве объектов основных средств в порядке,

57

установленном для ведения бухгалтерского учета.

58.

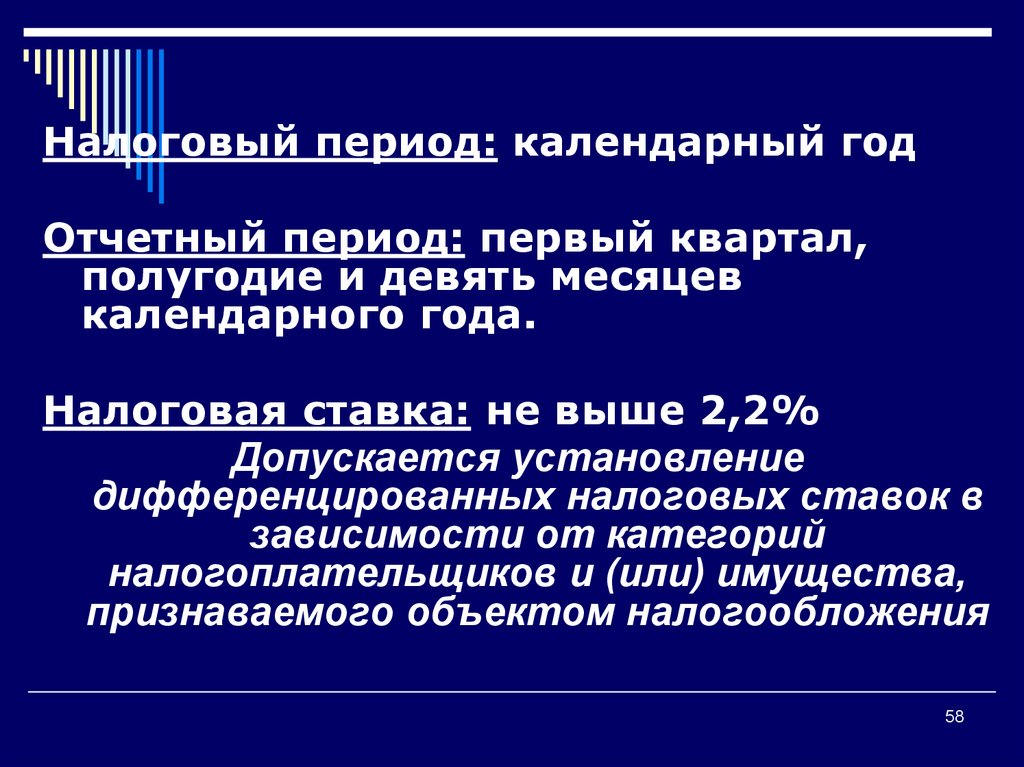

Налоговый период: календарный годОтчетный период: первый квартал,

полугодие и девять месяцев

календарного года.

Налоговая ставка: не выше 2,2%

Допускается установление

дифференцированных налоговых ставок в

зависимости от категорий

налогоплательщиков и (или) имущества,

признаваемого объектом налогообложения

58

59.

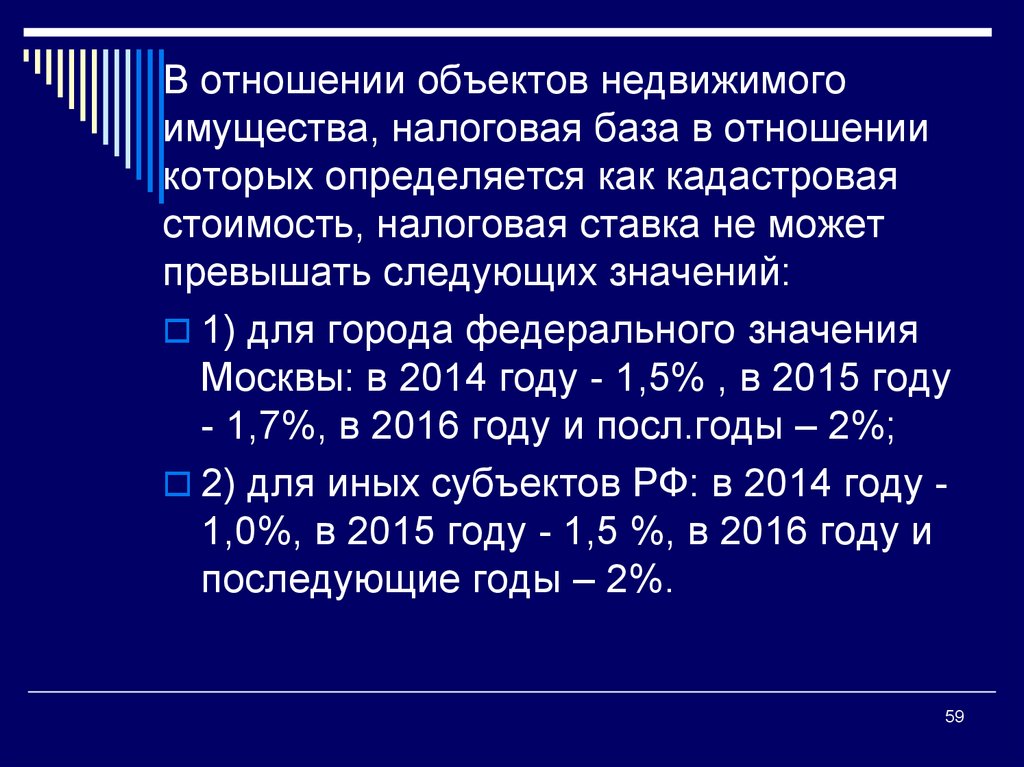

В отношении объектов недвижимогоимущества, налоговая база в отношении

которых определяется как кадастровая

стоимость, налоговая ставка не может

превышать следующих значений:

1) для города федерального значения

Москвы: в 2014 году - 1,5% , в 2015 году

- 1,7%, в 2016 году и посл.годы – 2%;

2) для иных субъектов РФ: в 2014 году 1,0%, в 2015 году - 1,5 %, в 2016 году и

последующие годы – 2%.

59

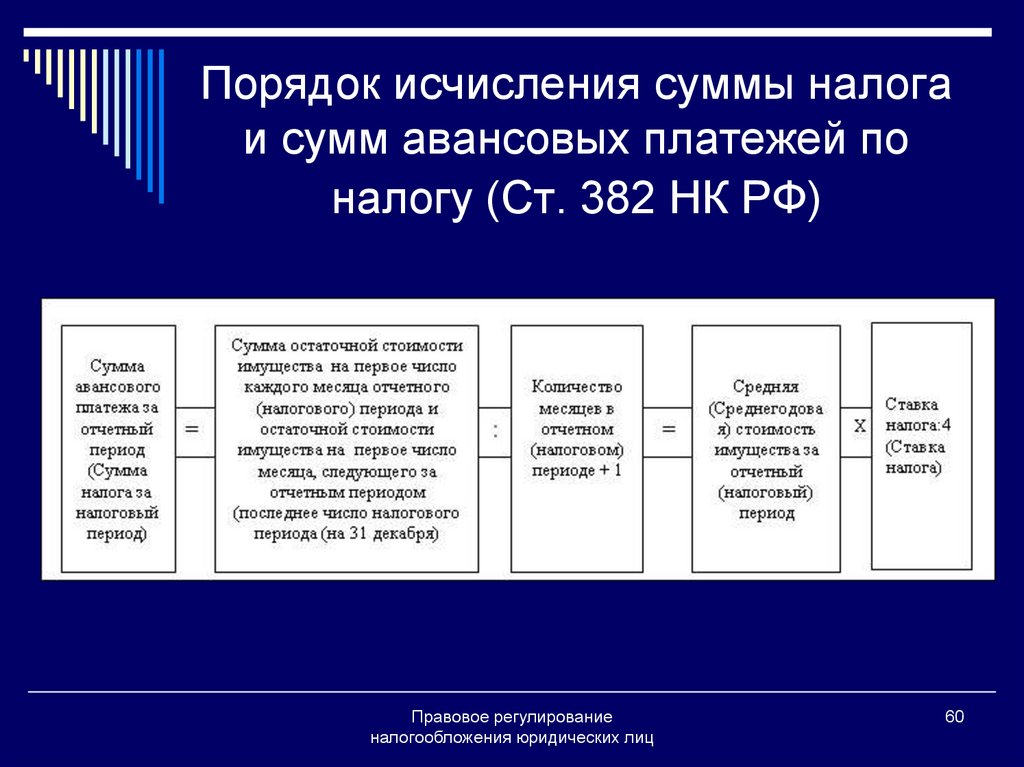

60.

Порядок исчисления суммы налогаи сумм авансовых платежей по

налогу (Ст. 382 НК РФ)

Правовое регулирование

налогообложения юридических лиц

60

61.

Порядок и сроки уплаты налога(ст. 383 НК РФ)

Устанавливаются субъектами

РФ:

Налог, подлежащий уплате по

истечении налогового периода,

уплачивается в десятидневный

срок со дня, установленного для

подачи налоговых деклараций за

соответствующий налоговый

период (декларации до 30 марта

следующего года) .

Правовое регулирование

налогообложения юридических лиц

61

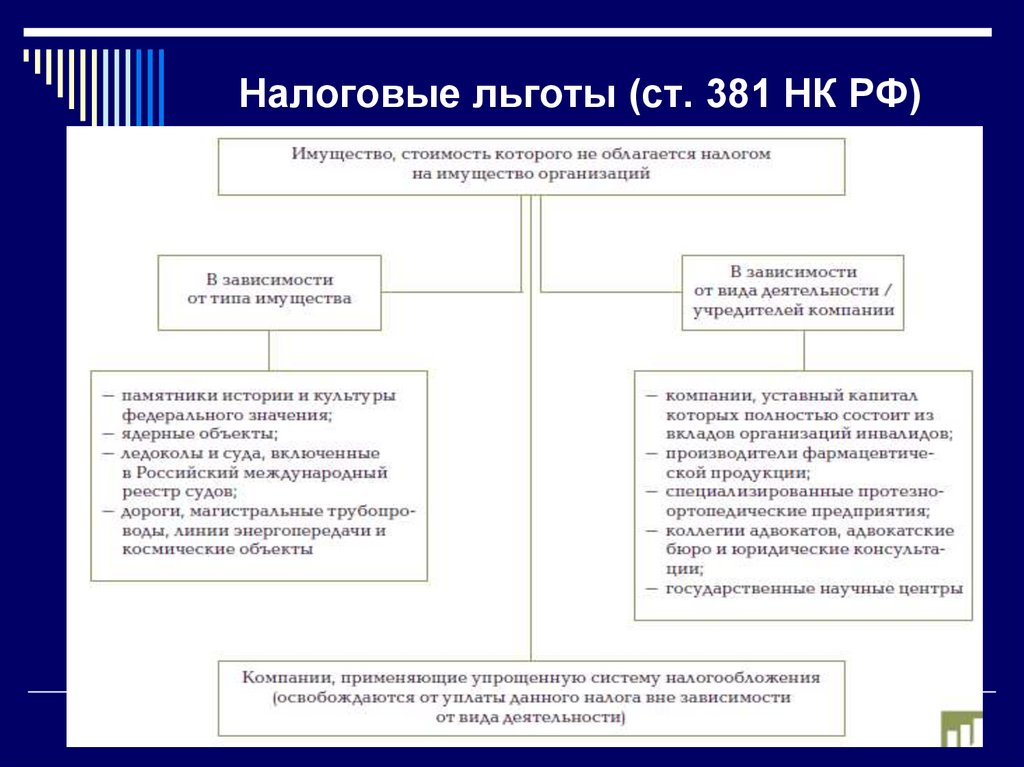

62.

Налоговые льготы (ст. 381 НК РФ)Правовое регулирование

налогообложения юридических лиц

62

63.

БЛАГОДАРЮ ЗАВНИМАНИЕ !

Правовое регулирование

налогообложения юридических лиц

63

finance

finance law

law