Similar presentations:

Методы оценки проектов. Лекция 8

1. Методы оценки проектов

Лекция 82. Проект

• одноразовая, неповторяющаясядеятельность или совокупность

действий, в результате которых за

определенное время достигаются четко

поставленные цели

3. Основные понятия

• Инвестиционный проект - это план или программа вложениякапитала с целью последующего получения доходов.

• Срок жизни проекта - это период времени, в течение которого

инвестор планирует отдачу от первоначально вложенного

капитала.

• Три фазы развития инвестиционного проекта:

предынвестиционная, инвестиционная и эксплуатационная.

• Три вида предынвестиционных исследований: исследование

возможностей, предварительные исследования и оценка

осуществимости.

• Бизнес-план - это текст, содержащий в структурированном виде

всю информацию о проекте, необходимую для его

осуществления.

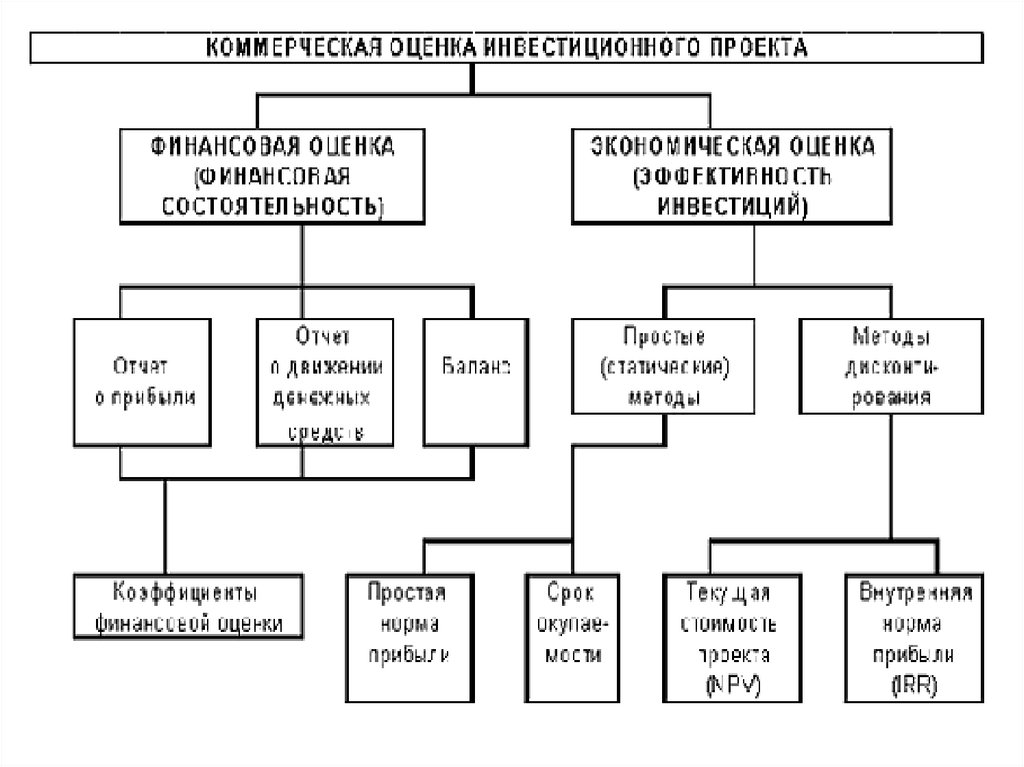

• Два аспекта коммерческой оценки инвестиционного проекта:

финансовая состоятельность и эффективность инвестиций.

Терминология Организации Объединенных Наций

по промышленному развитию (ЮНИДО)

4.

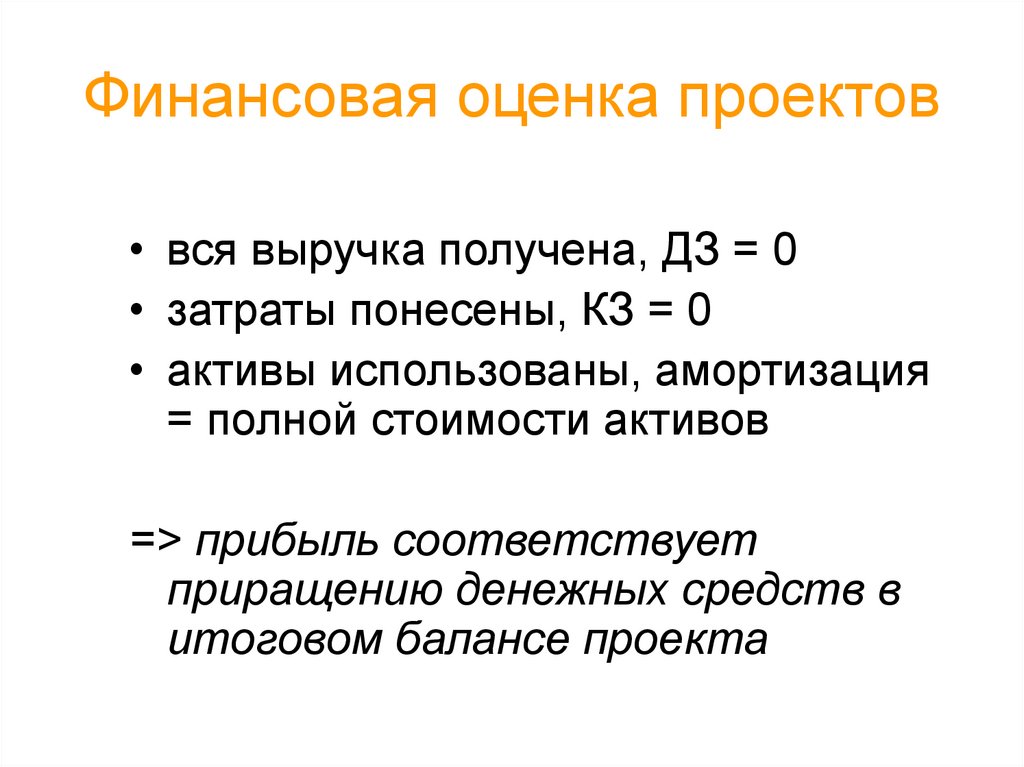

5. Финансовая оценка проектов

• вся выручка получена, ДЗ = 0• затраты понесены, КЗ = 0

• активы использованы, амортизация

= полной стоимости активов

=> прибыль соответствует

приращению денежных средств в

итоговом балансе проекта

6.

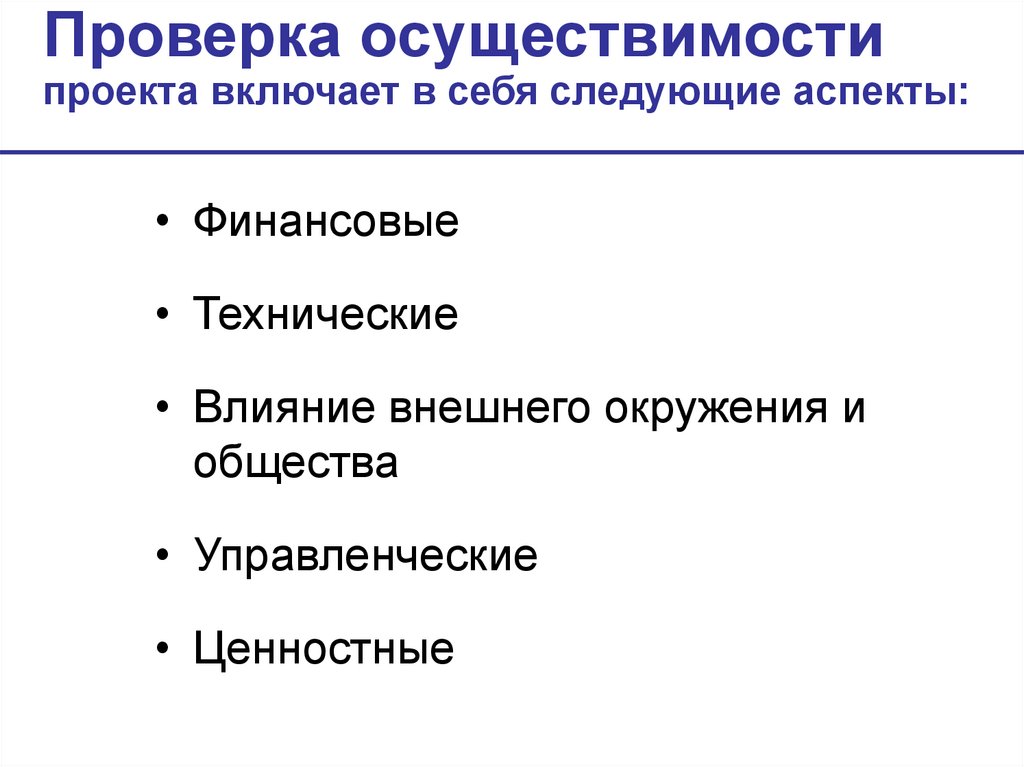

Проверка осуществимостипроекта включает в себя следующие аспекты:

• Финансовые

• Технические

• Влияние внешнего окружения и

общества

• Управленческие

• Ценностные

7.

Затраты и выгодыЗатраты

Стоимость разработки

Операционные затраты

Выгоды

Осязаемые выгоды

Неосязаемые выгоды

8.

Методы оценки денежных потоковпо проекту

• Чистая текущая стоимость (NPV)

• Внутренняя норма отдачи (IRR)

• Срок окупаемости

• Анализ эффективности затрат

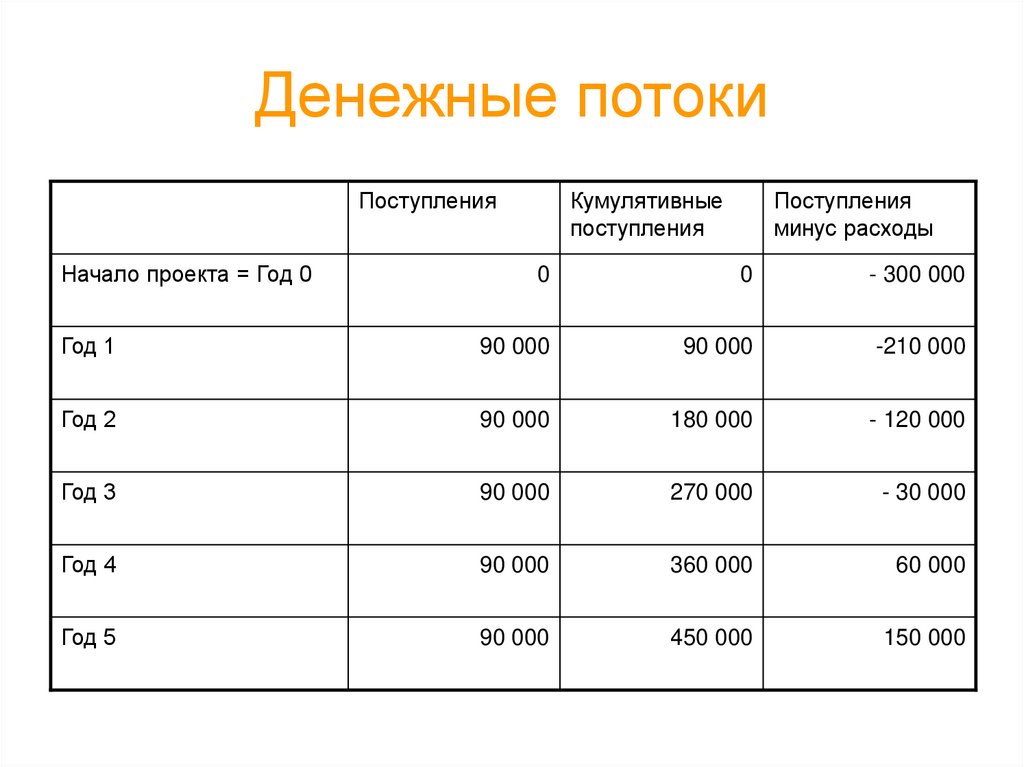

9. Денежные потоки

ПоступленияНачало проекта = Год 0

Кумулятивные

поступления

Поступления

минус расходы

0

0

- 300 000

Год 1

90 000

90 000

-210 000

Год 2

90 000

180 000

- 120 000

Год 3

90 000

270 000

- 30 000

Год 4

90 000

360 000

60 000

Год 5

90 000

450 000

150 000

10. Методы оценки денежных потоков по проекту

• Срок окупаемости• Методы DCF (discounted cash flows)

дисконтированных денежных потоков:

– Чистая текущая стоимость NPV – net

present value

– Внутренняя норма отдачи IRR – internal rate

of return

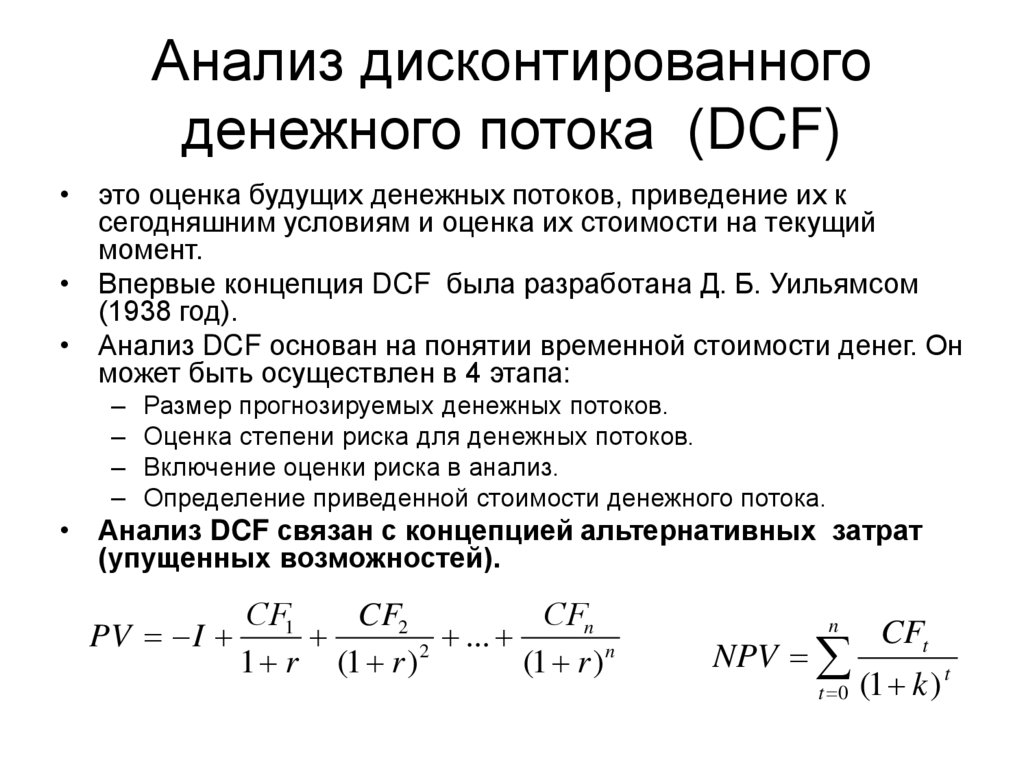

11. Анализ дисконтированного денежного потока (DCF)

• это оценка будущих денежных потоков, приведение их ксегодняшним условиям и оценка их стоимости на текущий

момент.

• Впервые концепция DCF была разработана Д. Б. Уильямсом

(1938 год).

• Анализ DCF основан на понятии временной стоимости денег. Он

может быть осуществлен в 4 этапа:

– Размер прогнозируемых денежных потоков.

– Оценка степени риска для денежных потоков.

– Включение оценки риска в анализ.

– Определение приведенной стоимости денежного потока.

• Анализ DCF связан с концепцией альтернативных затрат

(упущенных возможностей).

СF1

CF2

СFn

PV I

...

2

1 r (1 r )

(1 r ) n

n

NPV

t 0

CFt

(1 k ) t

12. Дисконтирование и арифметика сложных процентов. Шаг 1.

• Предположим, что Вы ожидаетеполучить через год 110 тыс.руб. и

можете взять деньги в долг под 10%

годовых, что является для Вас

стоимостью капитала. Какова для Вас

текущая стоимость 110 тыс.руб. ,

которые Вы ожидаете получить через

год?

13. Дисконтирование и арифметика сложных процентов. Шаг 2.

100+100*0,1 = 100*(1+0,1) = 110

110/(1+0,1) = 100

с точки зрения продавца, сумма денег, получаемая

сегодня, больше той же суммы, получаемой в

будущем;

с точки зрения покупателя, сумма платежей,

производимых в будущем, эквивалентна меньшей

сумме, выплачиваемой сегодня.

При этом надо особо подчеркнуть тот факт, что

изменение ценности денежных сумм происходит не

только в связи с инфляцией.

14. Дисконтирование и арифметика сложных процентов. Шаг 3.

• Предположим, Вы ожидаете получитьчерез 2 года 121 тыс. руб и можете

взять деньги в долг под 10% годовых.

Какова для Вас текущая стоимость 121

тыс. руб., которые Вы ожидаете

получить через 2 года?

15. Дисконтирование и арифметика сложных процентов. Шаг 4.

• 100*(1+0,1) = 110• 110*(1+0,1) = 121

• 100*(1+0,1)*(1+0,1) = 100*(1+0,1)2 = 121

• 121/(1+0,1)2 = 100

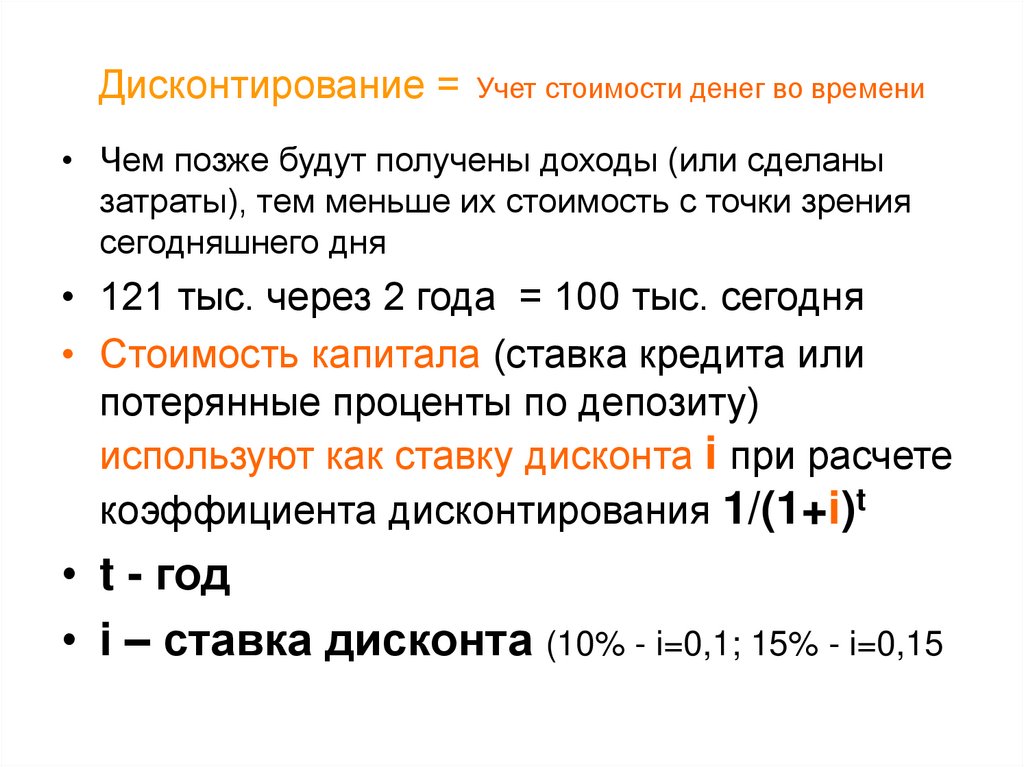

16. Дисконтирование = Учет стоимости денег во времени

• Чем позже будут получены доходы (или сделанызатраты), тем меньше их стоимость с точки зрения

сегодняшнего дня

• 121 тыс. через 2 года = 100 тыс. сегодня

• Стоимость капитала (ставка кредита или

потерянные проценты по депозиту)

используют как ставку дисконта i при расчете

коэффициента дисконтирования 1/(1+i)t

• t - год

• i – ставка дисконта (10% - i=0,1; 15% - i=0,15

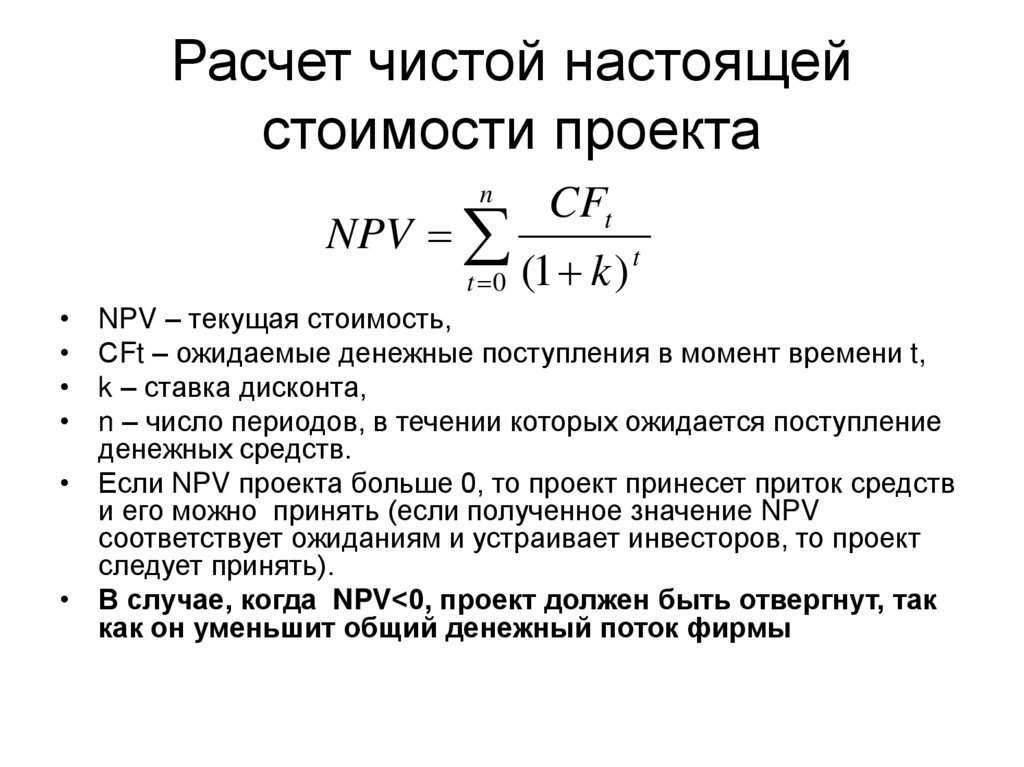

17. Расчет чистой настоящей стоимости проекта

nNPV

t 0

CFt

(1 k )

t

NPV – текущая стоимость,

СFt – ожидаемые денежные поступления в момент времени t,

k – ставка дисконта,

n – число периодов, в течении которых ожидается поступление

денежных средств.

• Если NPV проекта больше 0, то проект принесет приток средств

и его можно принять (если полученное значение NPV

соответствует ожиданиям и устраивает инвесторов, то проект

следует принять).

• В случае, когда NPV<0, проект должен быть отвергнут, так

как он уменьшит общий денежный поток фирмы

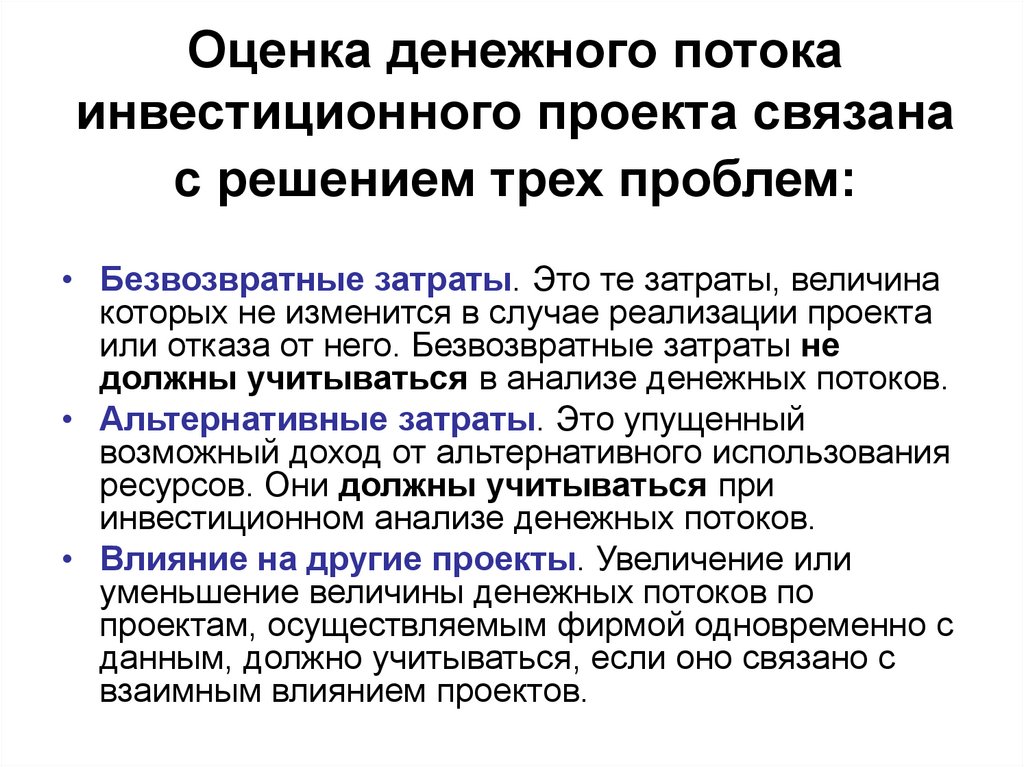

18. Оценка денежного потока инвестиционного проекта связана с решением трех проблем:

• Безвозвратные затраты. Это те затраты, величинакоторых не изменится в случае реализации проекта

или отказа от него. Безвозвратные затраты не

должны учитываться в анализе денежных потоков.

• Альтернативные затраты. Это упущенный

возможный доход от альтернативного использования

ресурсов. Они должны учитываться при

инвестиционном анализе денежных потоков.

• Влияние на другие проекты. Увеличение или

уменьшение величины денежных потоков по

проектам, осуществляемым фирмой одновременно с

данным, должно учитываться, если оно связано с

взаимным влиянием проектов.

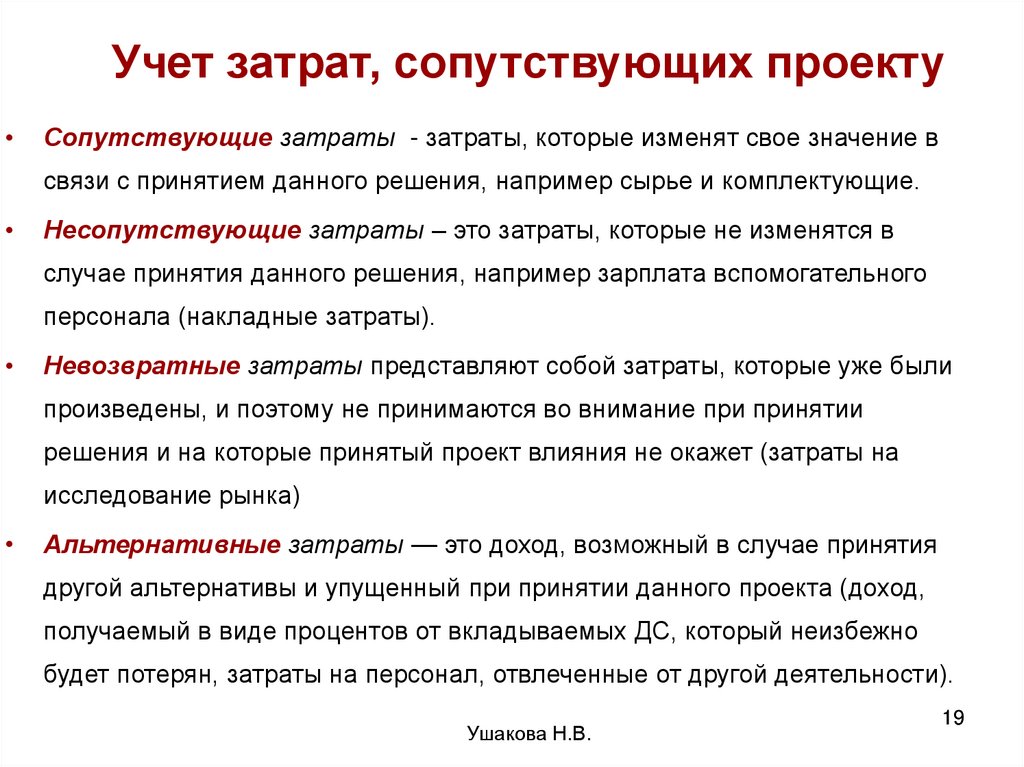

19. Учет затрат, сопутствующих проекту

Сопутствующие затраты - затраты, которые изменят свое значение в

связи с принятием данного решения, например сырье и комплектующие.

Несопутствующие затраты – это затраты, которые не изменятся в

случае принятия данного решения, например зарплата вспомогательного

персонала (накладные затраты).

Невозвратные затраты представляют собой затраты, которые уже были

произведены, и поэтому не принимаются во внимание при принятии

решения и на которые принятый проект влияния не окажет (затраты на

исследование рынка)

Альтернативные затраты — это доход, возможный в случае принятия

другой альтернативы и упущенный при принятии данного проекта (доход,

получаемый в виде процентов от вкладываемых ДС, который неизбежно

будет потерян, затраты на персонал, отвлеченные от другой деятельности).

Ушакова Н.В.

19

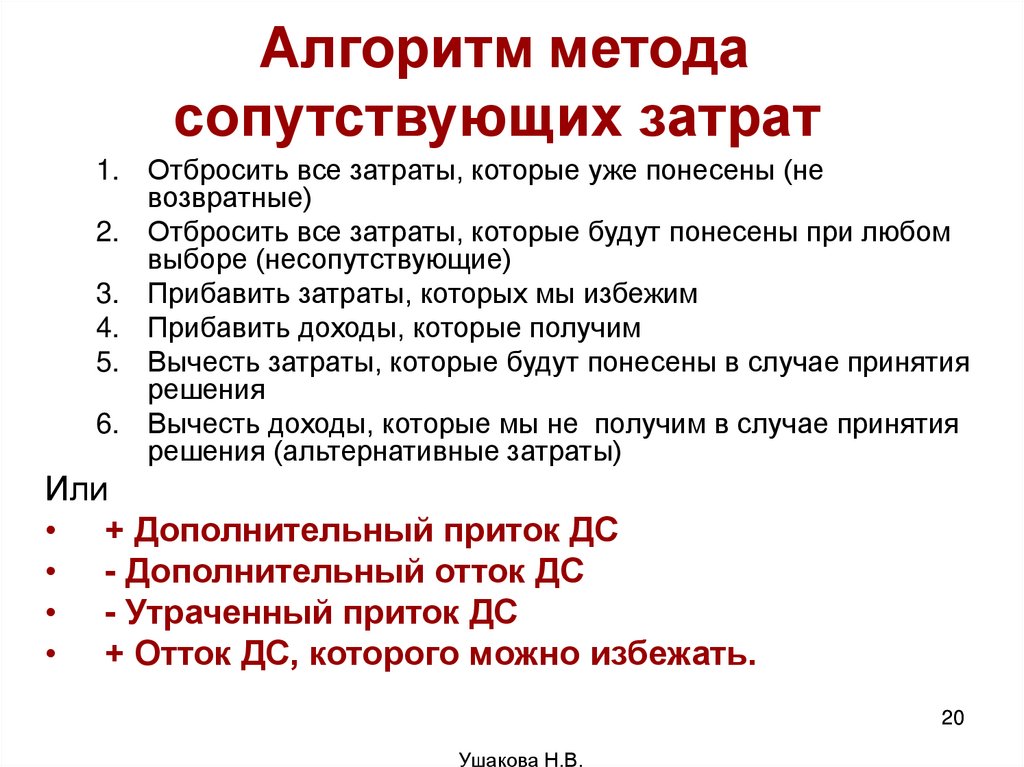

20. Алгоритм метода сопутствующих затрат

1. Отбросить все затраты, которые уже понесены (невозвратные)

2. Отбросить все затраты, которые будут понесены при любом

выборе (несопутствующие)

3. Прибавить затраты, которых мы избежим

4. Прибавить доходы, которые получим

5. Вычесть затраты, которые будут понесены в случае принятия

решения

6. Вычесть доходы, которые мы не получим в случае принятия

решения (альтернативные затраты)

Или

• + Дополнительный приток ДС

• - Дополнительный отток ДС

• - Утраченный приток ДС

• + Отток ДС, которого можно избежать.

20

Ушакова Н.В.

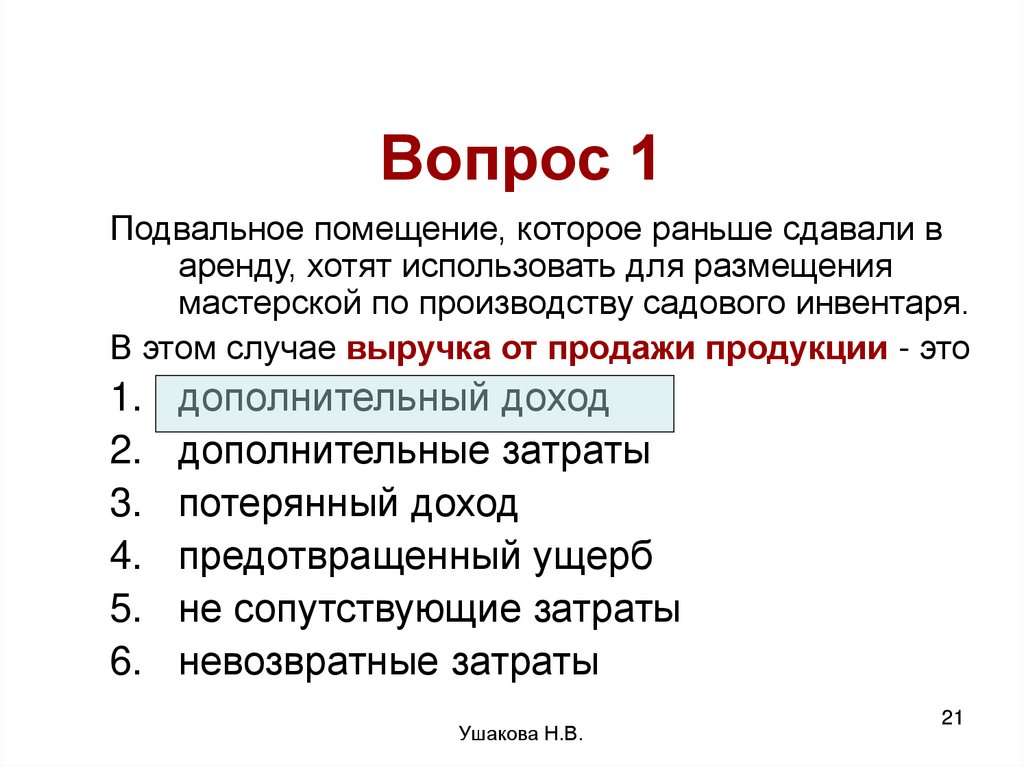

21. Вопрос 1

Подвальное помещение, которое раньше сдавали варенду, хотят использовать для размещения

мастерской по производству садового инвентаря.

В этом случае выручка от продажи продукции - это

1.

2.

3.

4.

5.

6.

дополнительный доход

дополнительные затраты

потерянный доход

предотвращенный ущерб

не сопутствующие затраты

невозвратные затраты

Ушакова Н.В.

21

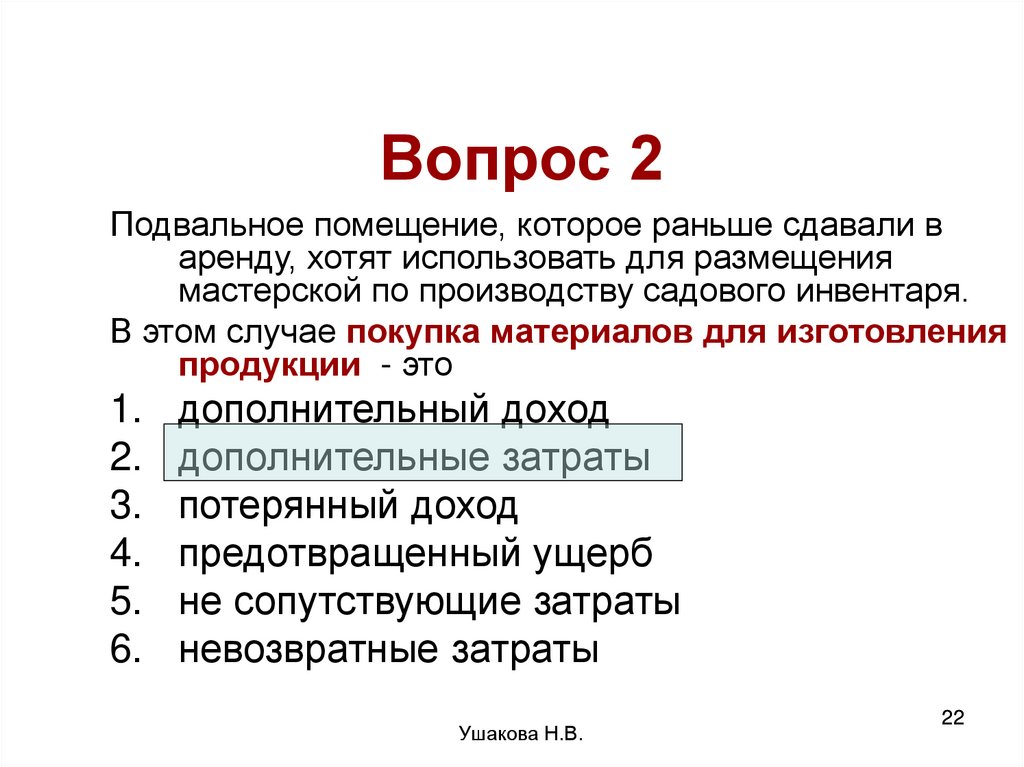

22. Вопрос 2

Подвальное помещение, которое раньше сдавали варенду, хотят использовать для размещения

мастерской по производству садового инвентаря.

В этом случае покупка материалов для изготовления

продукции - это

1.

2.

3.

4.

5.

6.

дополнительный доход

дополнительные затраты

потерянный доход

предотвращенный ущерб

не сопутствующие затраты

невозвратные затраты

Ушакова Н.В.

22

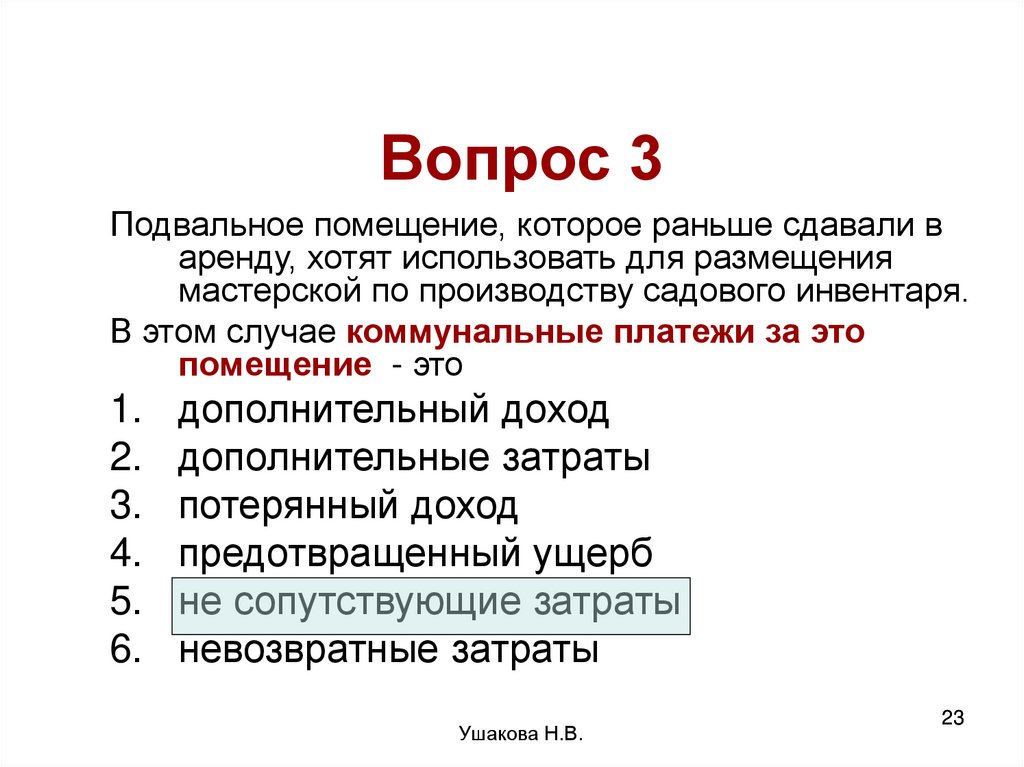

23. Вопрос 3

Подвальное помещение, которое раньше сдавали варенду, хотят использовать для размещения

мастерской по производству садового инвентаря.

В этом случае коммунальные платежи за это

помещение - это

1.

2.

3.

4.

5.

6.

дополнительный доход

дополнительные затраты

потерянный доход

предотвращенный ущерб

не сопутствующие затраты

невозвратные затраты

Ушакова Н.В.

23

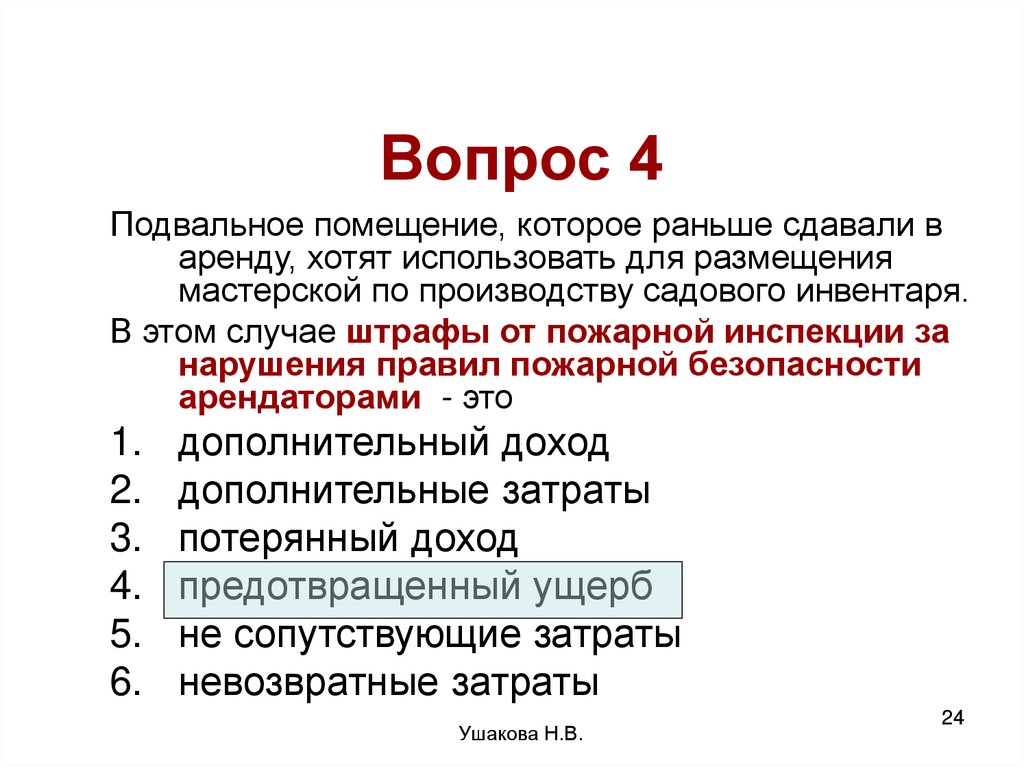

24. Вопрос 4

Подвальное помещение, которое раньше сдавали варенду, хотят использовать для размещения

мастерской по производству садового инвентаря.

В этом случае штрафы от пожарной инспекции за

нарушения правил пожарной безопасности

арендаторами - это

1.

2.

3.

4.

5.

6.

дополнительный доход

дополнительные затраты

потерянный доход

предотвращенный ущерб

не сопутствующие затраты

невозвратные затраты

Ушакова Н.В.

24

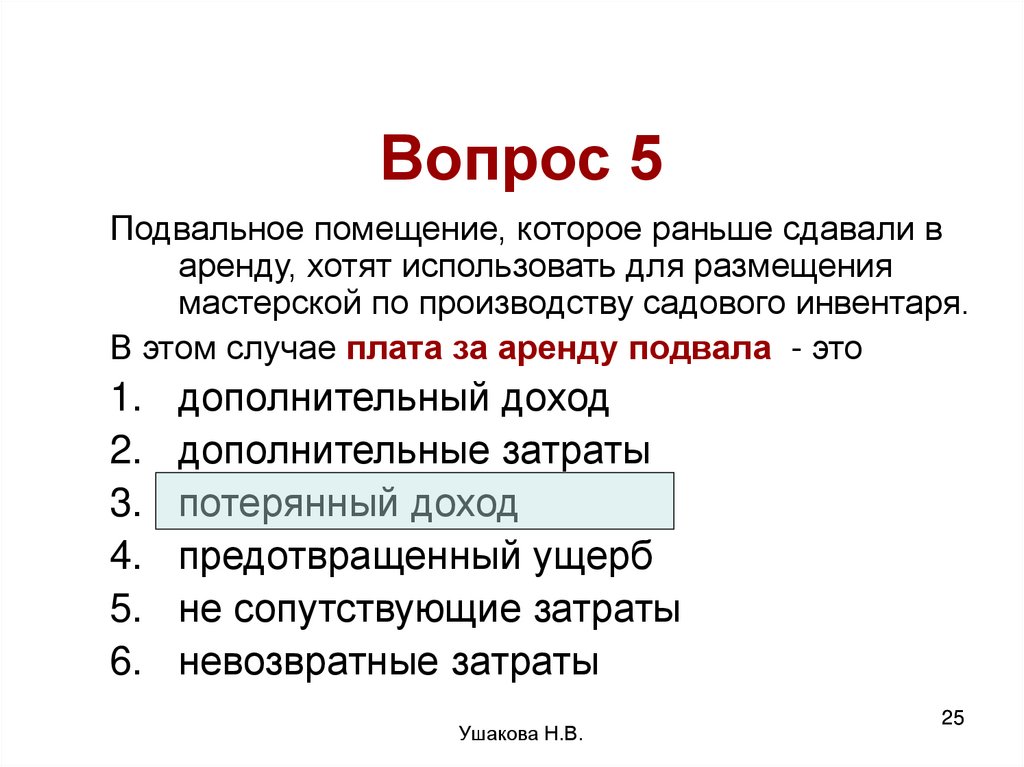

25. Вопрос 5

Подвальное помещение, которое раньше сдавали варенду, хотят использовать для размещения

мастерской по производству садового инвентаря.

В этом случае плата за аренду подвала - это

1.

2.

3.

4.

5.

6.

дополнительный доход

дополнительные затраты

потерянный доход

предотвращенный ущерб

не сопутствующие затраты

невозвратные затраты

Ушакова Н.В.

25

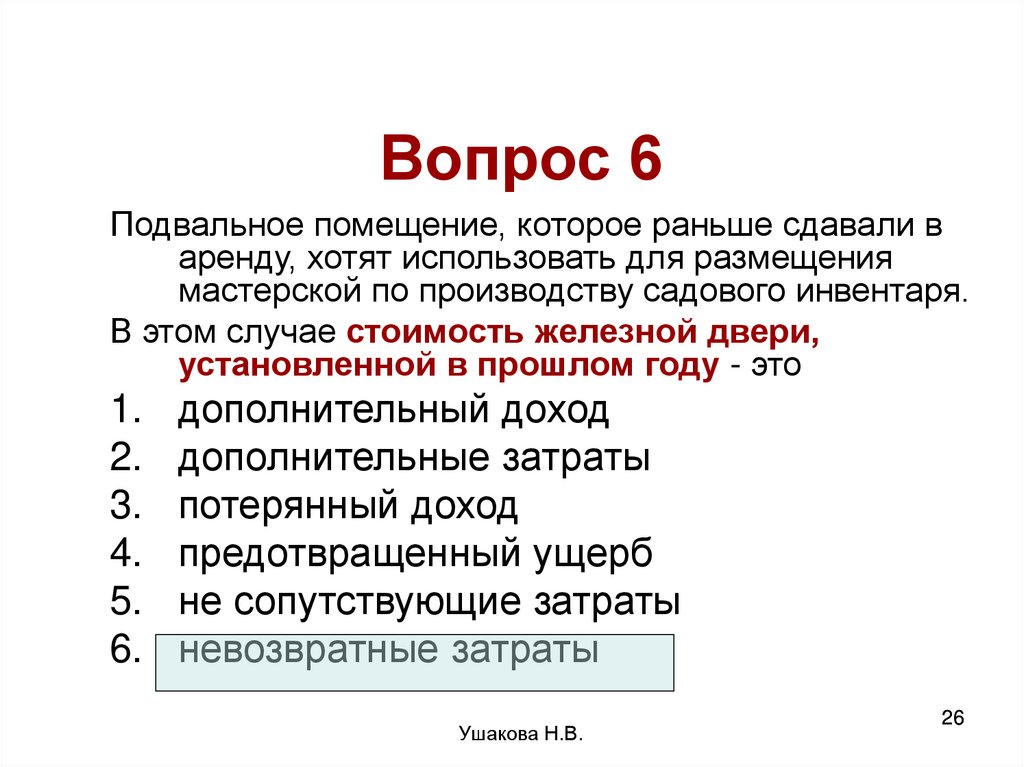

26. Вопрос 6

Подвальное помещение, которое раньше сдавали варенду, хотят использовать для размещения

мастерской по производству садового инвентаря.

В этом случае стоимость железной двери,

установленной в прошлом году - это

1.

2.

3.

4.

5.

6.

дополнительный доход

дополнительные затраты

потерянный доход

предотвращенный ущерб

не сопутствующие затраты

невозвратные затраты

Ушакова Н.В.

26

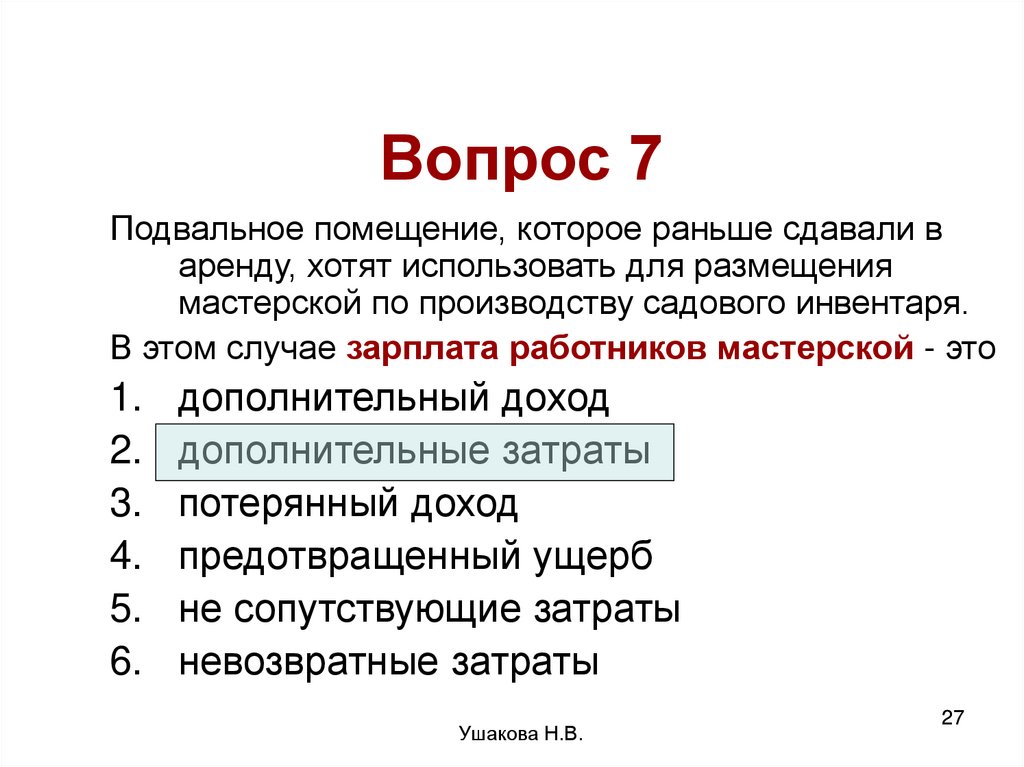

27. Вопрос 7

Подвальное помещение, которое раньше сдавали варенду, хотят использовать для размещения

мастерской по производству садового инвентаря.

В этом случае зарплата работников мастерской - это

1.

2.

3.

4.

5.

6.

дополнительный доход

дополнительные затраты

потерянный доход

предотвращенный ущерб

не сопутствующие затраты

невозвратные затраты

Ушакова Н.В.

27

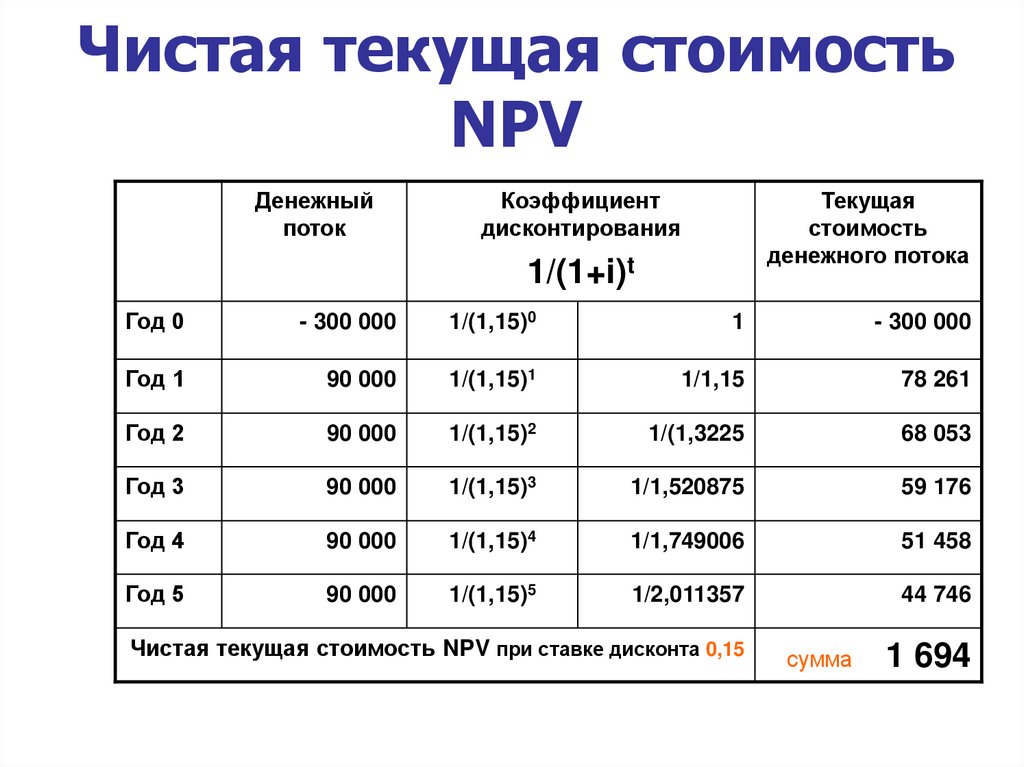

28. Чистая текущая стоимость NPV

Денежныйпоток

Коэффициент

дисконтирования

Текущая

стоимость

денежного потока

1/(1+i)t

Год 0

- 300 000

1/(1,15)0

1

- 300 000

Год 1

90 000

1/(1,15)1

1/1,15

78 261

Год 2

90 000

1/(1,15)2

1/(1,3225

68 053

Год 3

90 000

1/(1,15)3

1/1,520875

59 176

Год 4

90 000

1/(1,15)4

1/1,749006

51 458

Год 5

90 000

1/(1,15)5

1/2,011357

44 746

Чистая текущая стоимость NPV при ставке дисконта 0,15

сумма

1 694

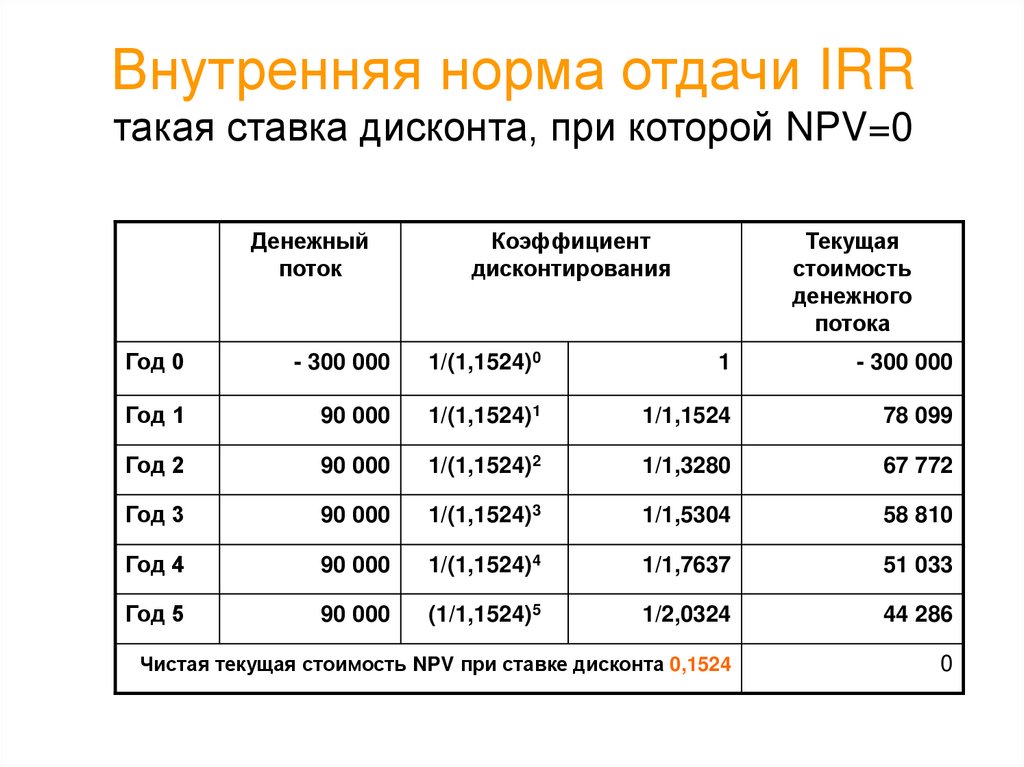

29. Внутренняя норма отдачи IRR такая ставка дисконта, при которой NPV=0

Денежныйпоток

Коэффициент

дисконтирования

Текущая

стоимость

денежного

потока

Год 0

- 300 000

1/(1,1524)0

1

- 300 000

Год 1

90 000

1/(1,1524)1

1/1,1524

78 099

Год 2

90 000

1/(1,1524)2

1/1,3280

67 772

Год 3

90 000

1/(1,1524)3

1/1,5304

58 810

Год 4

90 000

1/(1,1524)4

1/1,7637

51 033

Год 5

90 000

(1/1,1524)5

1/2,0324

44 286

Чистая текущая стоимость NPV при ставке дисконта 0,1524

0

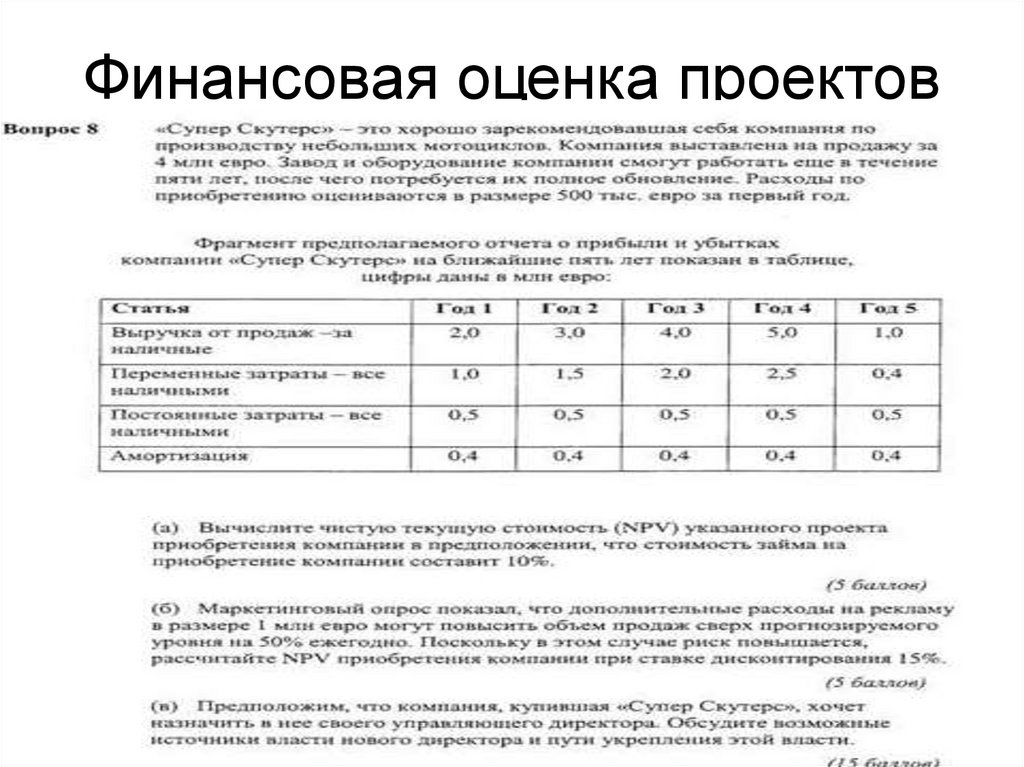

30. Финансовая оценка проектов

31.

СтатьяГод 0

Выручка от продаж

- за наличные

Год 1

Год 2

Год 3

Год 4

Год 5

2,0

3,0

4,0

5,0

1,0

Переменные

затраты - все

наличными

-1,0

-1,5

-2,0

-2,5

-0,4

Постоянные

затраты - все

наличными

-0,5

-0,5

-0,5

-0,5

-0,5

Затраты на

приобретение

компании

-4,0

-0,5

Коэффициенты

дисконтирования

для ставки 10%

1,00

1/1,10

1/1,21

1/1,33

1/1,46

1/1,61

Денежный поток

-4,0

0,0

1,0

1,5

2,0

0,1

Текущая стоимость

денежного потока

-4,00

0,00

0,83

1,13

1,37

0,06

NPV (чистая

текущая стоимость)

-4,00

-4,00

-3,17

-2,05

-0,68 -0,61

Как видим, NPV отрицательна, т.е. с чисто финансовой точки зрения приобретать компанию не выгодно.

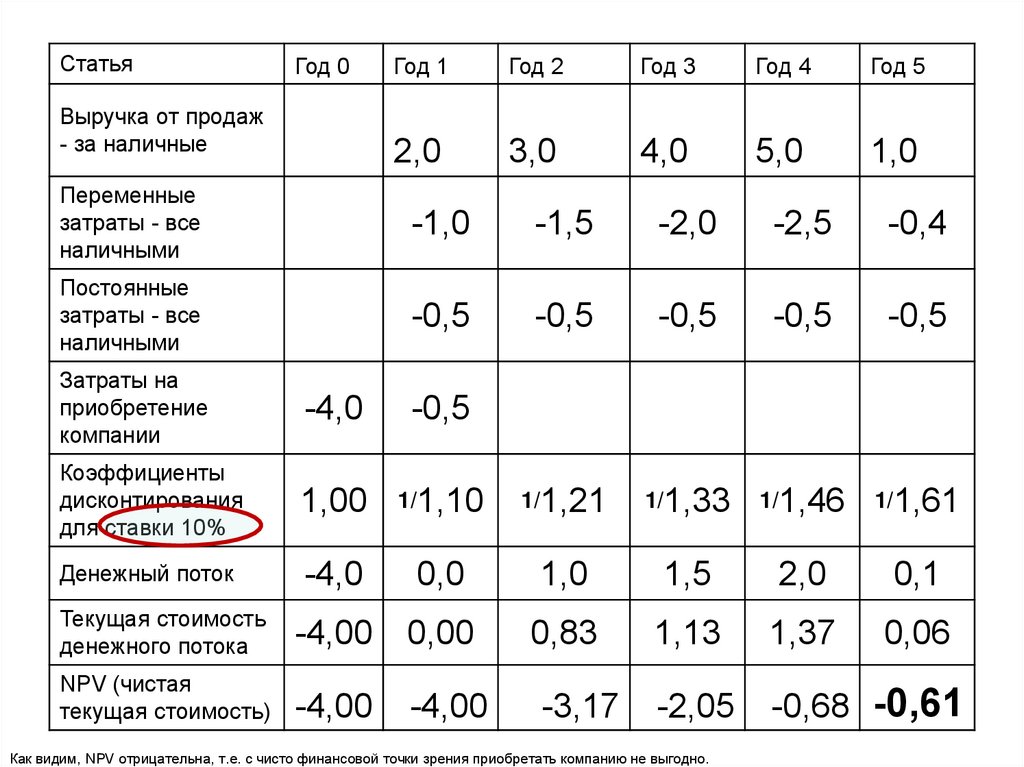

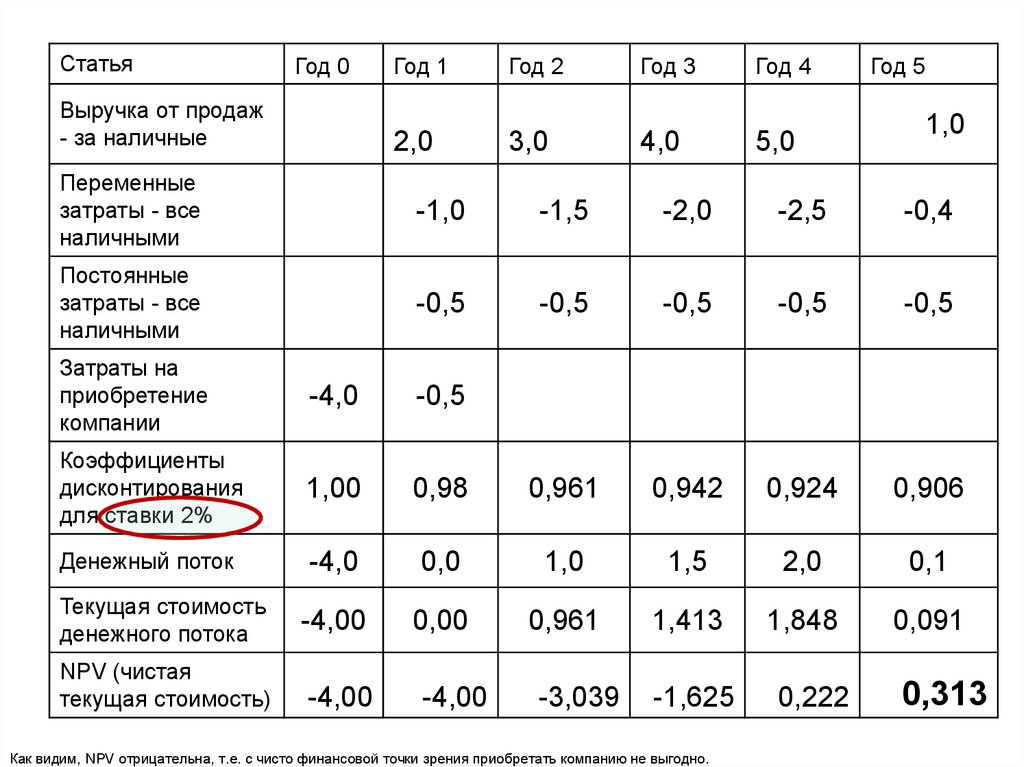

32.

СтатьяГод 0

Выручка от продаж

- за наличные

Год 1

Год 2

Год 3

Год 4

2,0

3,0

4,0

5,0

Год 5

1,0

Переменные

затраты - все

наличными

-1,0

-1,5

-2,0

-2,5

-0,4

Постоянные

затраты - все

наличными

-0,5

-0,5

-0,5

-0,5

-0,5

Затраты на

приобретение

компании

-4,0

-0,5

Коэффициенты

дисконтирования

для ставки 2%

1,00

0,98

0,961

0,942

0,924

0,906

Денежный поток

-4,0

0,0

1,0

1,5

2,0

0,1

Текущая стоимость

денежного потока

-4,00

0,00

0,961

1,413

1,848

0,091

NPV (чистая

текущая стоимость)

-4,00

-4,00

-3,039

-1,625

0,222

0,313

Как видим, NPV отрицательна, т.е. с чисто финансовой точки зрения приобретать компанию не выгодно.

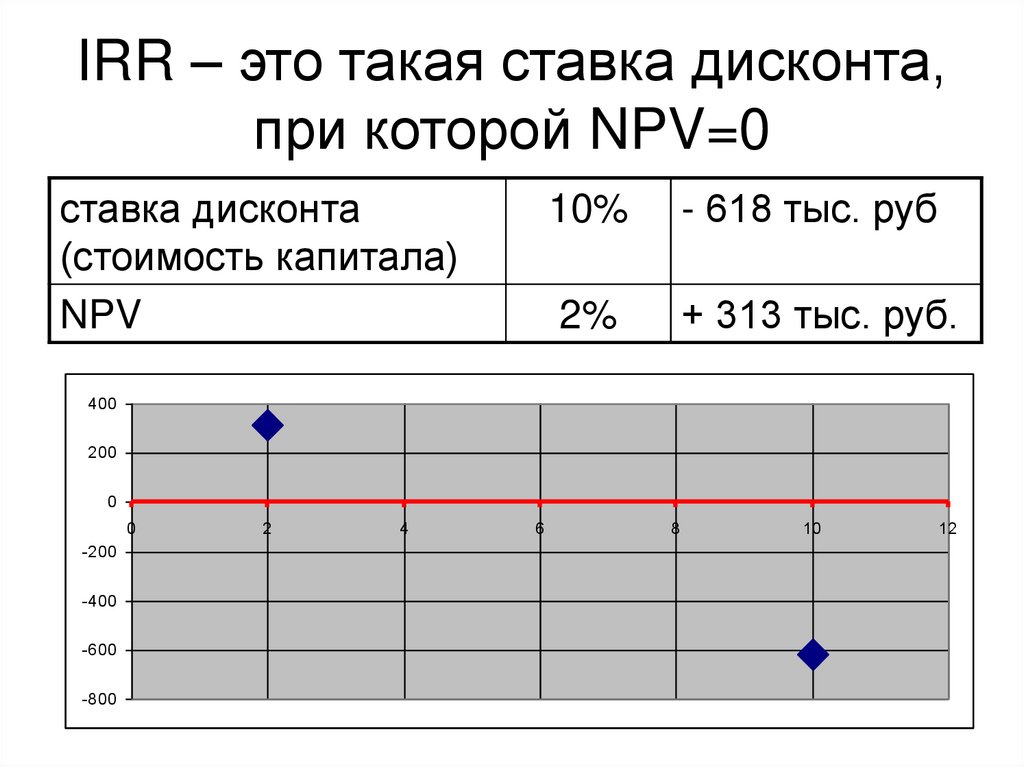

33. IRR – это такая ставка дисконта, при которой NPV=0

ставка дисконта(стоимость капитала)

NPV

10%

- 618 тыс. руб

2%

+ 313 тыс. руб.

400

200

0

0

-200

-400

-600

-800

2

4

6

8

10

12

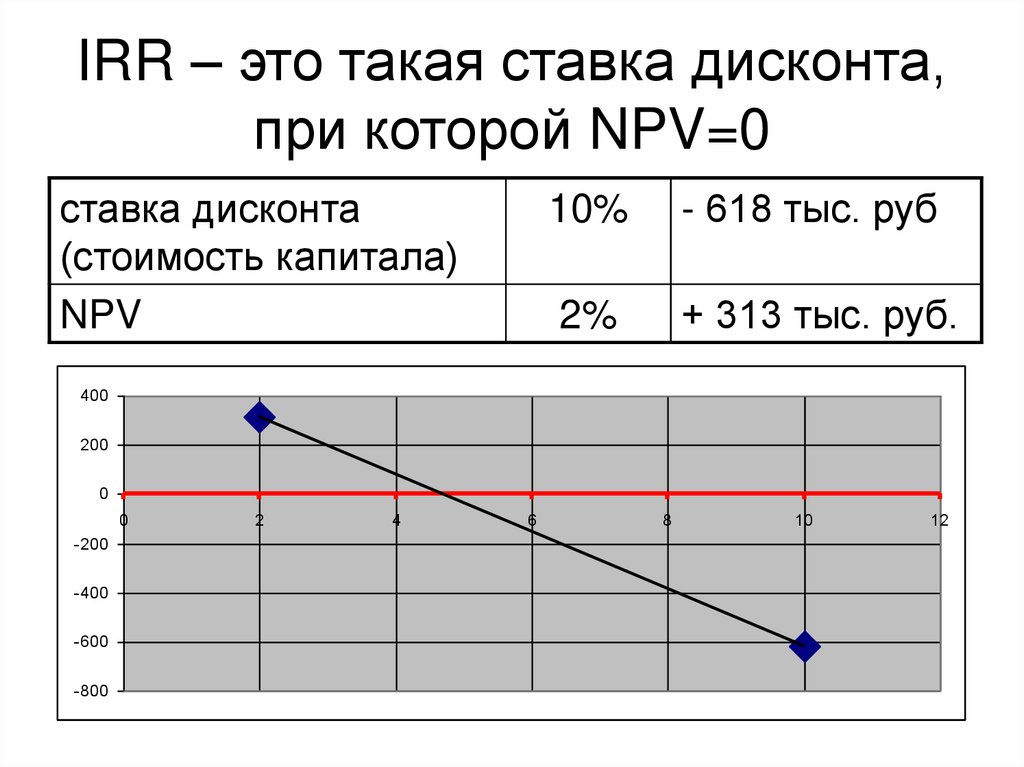

34. IRR – это такая ставка дисконта, при которой NPV=0

ставка дисконта(стоимость капитала)

NPV

10%

- 618 тыс. руб

2%

+ 313 тыс. руб.

400

200

0

0

-200

-400

-600

-800

2

4

6

8

10

12

35. IRR можно определить подбором

год0

ставка дисконта

1

2

3

4

5

0,04

доходы

2

3

4

5

1

текущие затраты

-1

-1,5

-2

-2,5

-0,4

текущие затраты

-0,5

-0,5

-0,5

-0,5

-0,5

единовременные

затраты

-4

-0,5

CF

-4

0

1

1,5

2

0,1

коэф. диск

1

0,962

0,925

0,889

0,855

0,822

DCF

-4

0

0,925

1,333

1,710

0,082

сумма DCF

-4

-4

-3,075

-1,742

-0,032

0,050

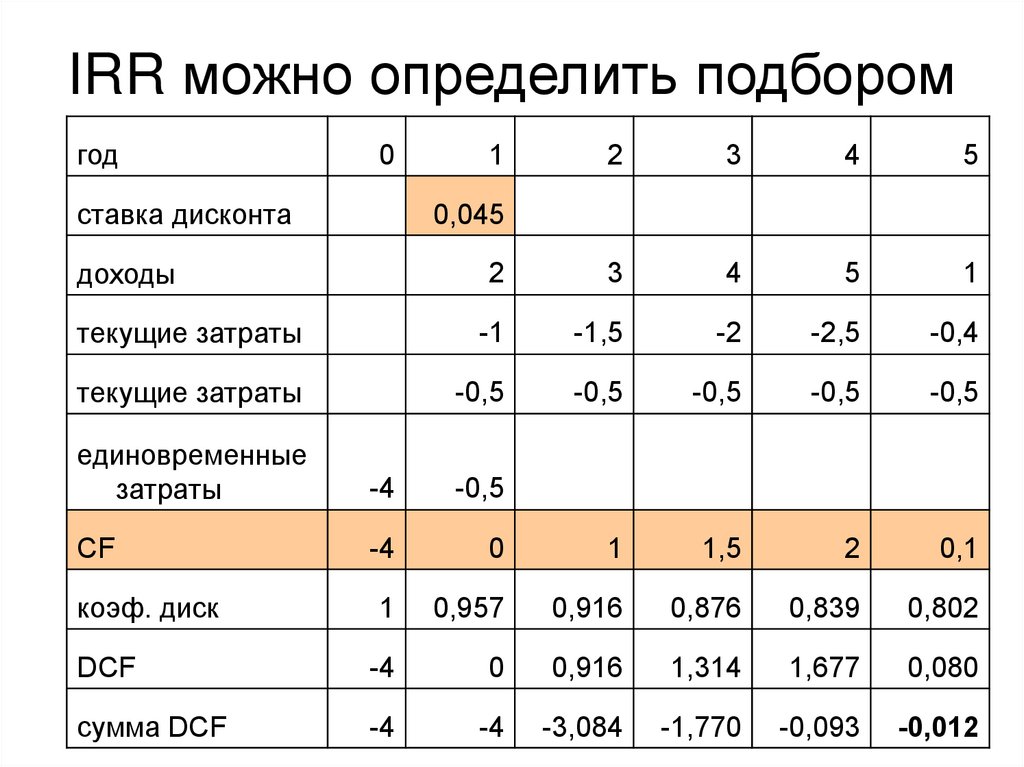

36. IRR можно определить подбором

год0

ставка дисконта

1

2

3

4

5

0,045

доходы

2

3

4

5

1

текущие затраты

-1

-1,5

-2

-2,5

-0,4

текущие затраты

-0,5

-0,5

-0,5

-0,5

-0,5

единовременные

затраты

-4

-0,5

CF

-4

0

1

1,5

2

0,1

коэф. диск

1

0,957

0,916

0,876

0,839

0,802

DCF

-4

0

0,916

1,314

1,677

0,080

сумма DCF

-4

-4

-3,084

-1,770

-0,093

-0,012

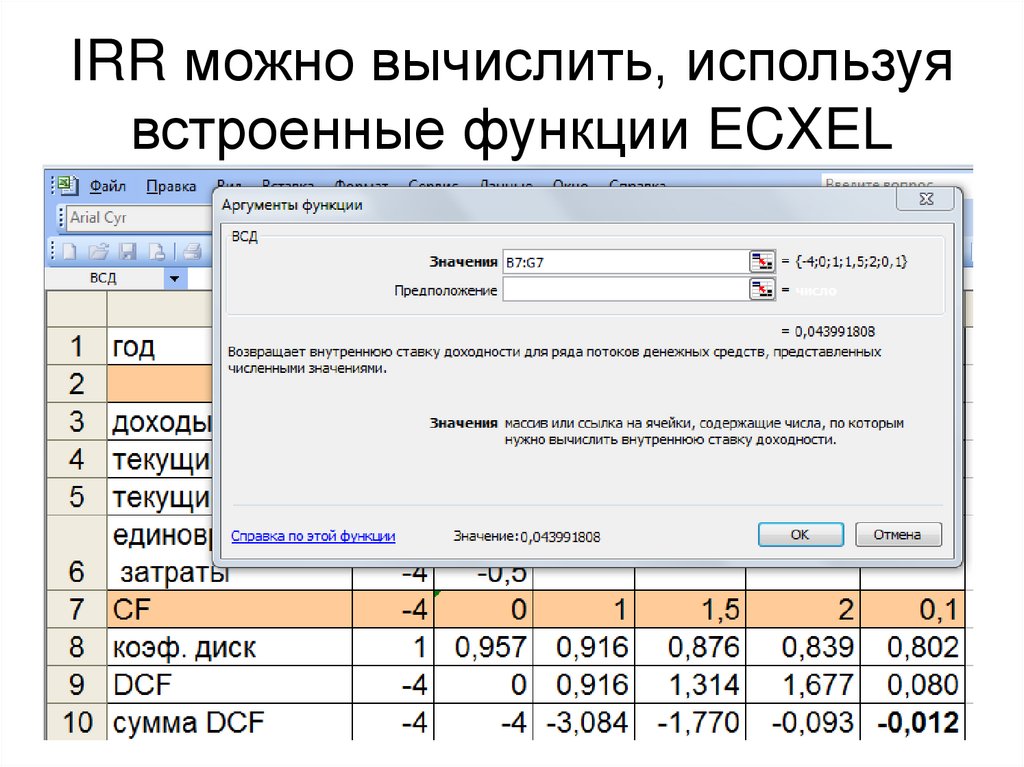

37. IRR можно вычислить, используя встроенные функции ECXEL

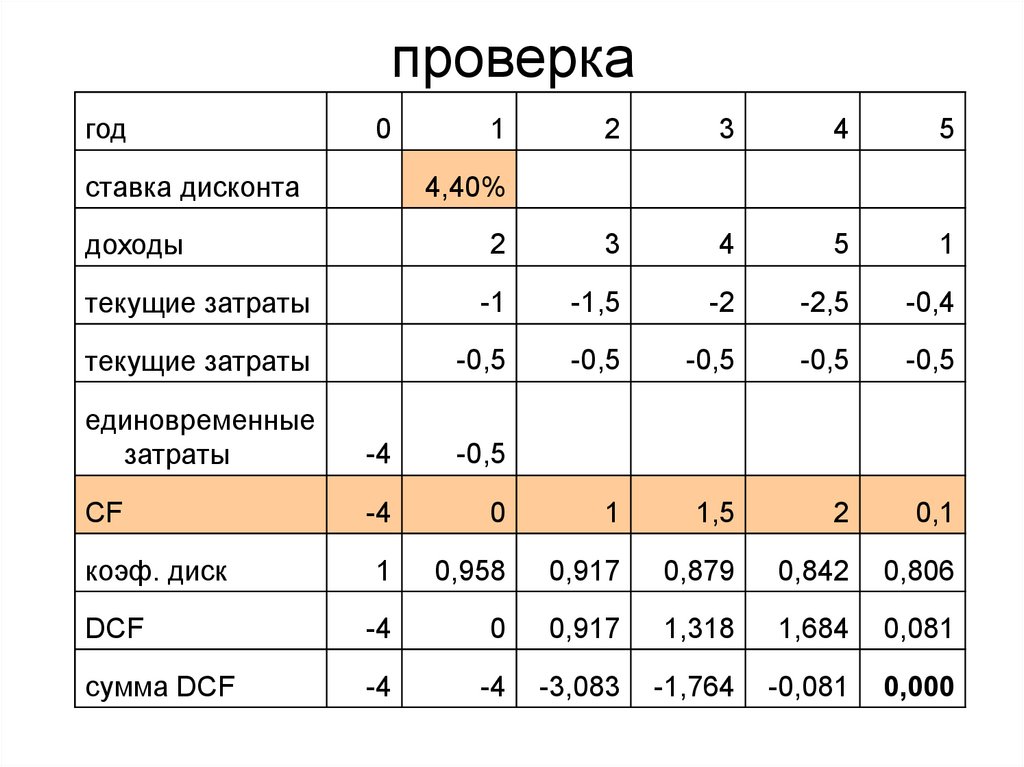

38. проверка

год0

ставка дисконта

1

2

3

4

5

4,40%

доходы

2

3

4

5

1

текущие затраты

-1

-1,5

-2

-2,5

-0,4

текущие затраты

-0,5

-0,5

-0,5

-0,5

-0,5

единовременные

затраты

-4

-0,5

CF

-4

0

1

1,5

2

0,1

коэф. диск

1

0,958

0,917

0,879

0,842

0,806

DCF

-4

0

0,917

1,318

1,684

0,081

сумма DCF

-4

-4

-3,083

-1,764

-0,081

0,000

39. Интерпретация IRR

• Если внутренняя норма доходностипревышает цену капитала, то проект можно

считать приемлемым, он повышает

благосостояние акционеров. В обратном

случае проект не следует реализовывать, он

ухудшит финансовое положение компании.

• Чем больше IRR, тем более устойчив

проект по отношению к изменению

процентной ставки

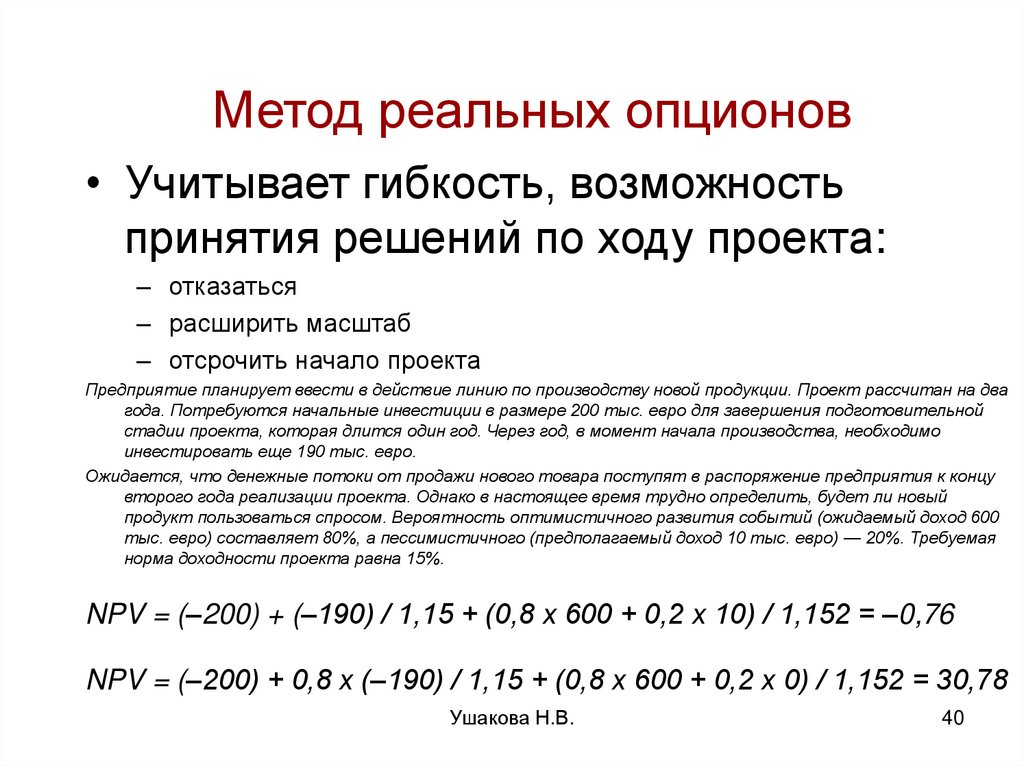

40. Метод реальных опционов

• Учитывает гибкость, возможностьпринятия решений по ходу проекта:

– отказаться

– расширить масштаб

– отсрочить начало проекта

Предприятие планирует ввести в действие линию по производству новой продукции. Проект рассчитан на два

года. Потребуются начальные инвестиции в размере 200 тыс. евро для завершения подготовительной

стадии проекта, которая длится один год. Через год, в момент начала производства, необходимо

инвестировать еще 190 тыс. евро.

Ожидается, что денежные потоки от продажи нового товара поступят в распоряжение предприятия к концу

второго года реализации проекта. Однако в настоящее время трудно определить, будет ли новый

продукт пользоваться спросом. Вероятность оптимистичного развития событий (ожидаемый доход 600

тыс. евро) составляет 80%, а пессимистичного (предполагаемый доход 10 тыс. евро) — 20%. Требуемая

норма доходности проекта равна 15%.

NPV = (–200) + (–190) / 1,15 + (0,8 х 600 + 0,2 х 10) / 1,152 = –0,76

NPV = (–200) + 0,8 х (–190) / 1,15 + (0,8 х 600 + 0,2 х 0) / 1,152 = 30,78

Ушакова Н.В.

40

41. Метод реальных опционов

• См ТОФМ-4 со слайда 3442. Фундаментальные идеи

• Стоимость капитала• Риски

Выявление риска

Оценка влияния

Планирование запасных вариантов с целью

снижения влияния наиболее вероятных

рисков

Обеспечение того, что риски всегда

находятся в поле зрения

43. Учет рисков

• См веб 3 Учет степени риска приоценке инв проектов

finance

finance