Similar presentations:

Венчурное финансирование (Л.М. Лапицкая)

1.

БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТЛ. М. Лапицкая

Венчурное

финансирование

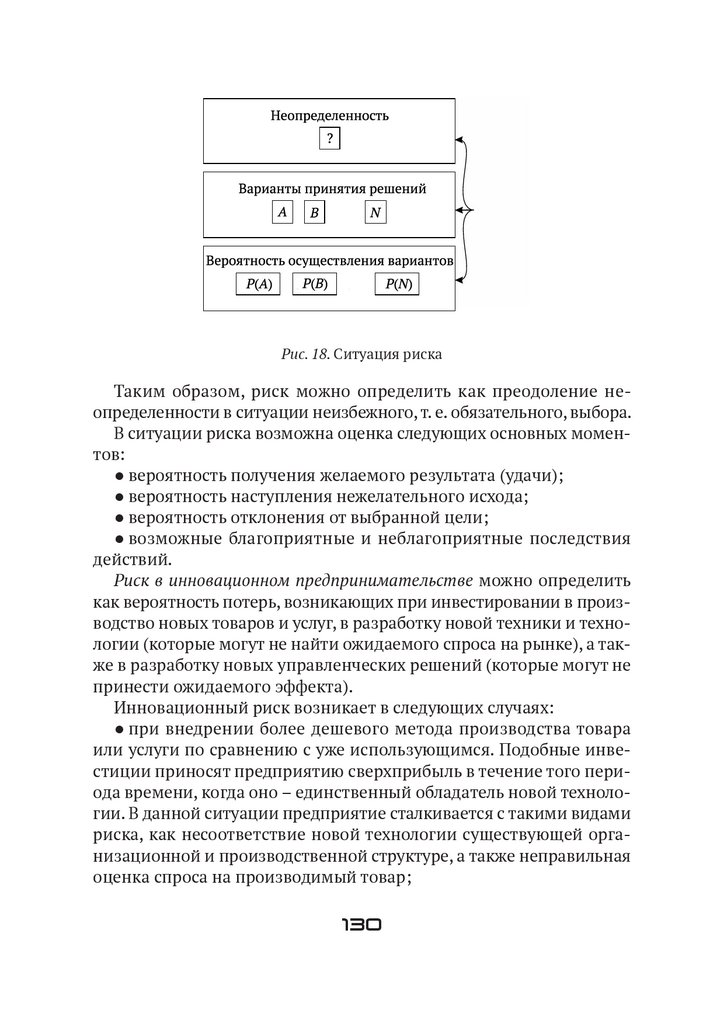

Рекомендовано Учебно-методическим объединением

по образованию в области управления для студентов

учреждений высшего образования, осваивающих направление

специальности высшего образования I ступени

1-26 02 02-08 «Менеджмент (инновационный)»,

в качестве учебного пособия

МИНСК

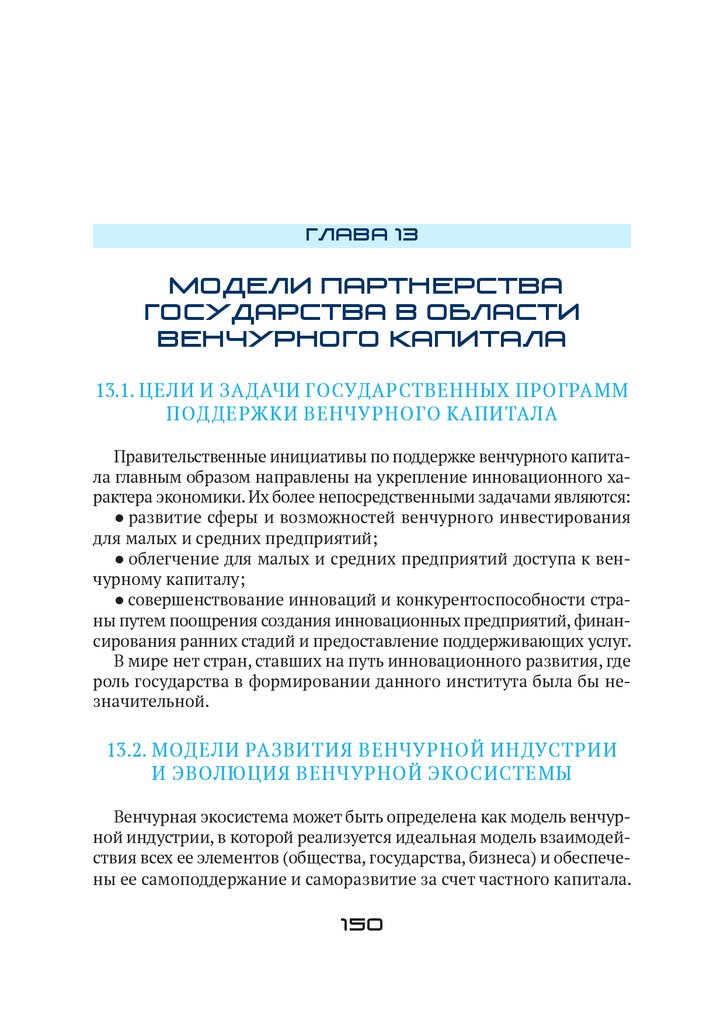

БГУ

2019

2.

УДК 334.72:005.591.6:330.322(075.8)Рецензенты:

кафедра маркетинга Гомельского государственного

технического университета имени П. О. Сухого

(заведующий кафедрой кандидат экономических наук,

доцент В. И. Маргунова);

кандидат экономических наук, доцент О. В. Лапицкая

Лапицкая, Л. М.

Венчурное финансирование [Электронный ресурс] : учеб. посо‑

бие / Л. М. Лапицкая. – Минск : БГУ, 2019.

ISBN 978-985-566-599-2.

Излагаются различные аспекты венчурного финансирования и управления

венчурными инвестициями, комплексно рассматриваются стадии, процедуры

и подходы к венчурному финансированию, в том числе неформальный венчур‑

ный капитал и корпоративные венчурные инвестиции.

Для студентов учреждений высшего образования, осваивающих направле‑

ние специальности высшего образования I ступени 1-26 02 02-08 «Менеджмент

(инновационный)».

УДК 334.72:005.591.6:330.322(075.8)

ISBN 978-985-566-599-2

© Лапицкая Л. М., 2019

© БГУ, 2019

2

3.

СОДЕРЖАНИЕПредисловие................................................................................... 8

РАЗДЕЛ I

ТЕОРИЯ ВЕНЧУРНОГО ФИНАНСИРОВАНИЯ

ГЛАВА 1. Теоретические аспекты венчурного капитала

1.1. Проблемы привлечения инвестиций

в инновационный бизнес.................................................................11

1.2. Понятие и формы венчурного капитала...................................14

1.3. Рынок венчурного капитала и его роль

в развитии экономики......................................................................16

1.4. Субъекты рынка институционального

венчурного капитала.........................................................................18

Вопросы..............................................................................................24

ГЛАВА 2. Венчурный бизнес и его структура

2.1. Место венчурной индустрии в финансировании

роста компании.................................................................................25

2.2. Характеристики источников венчурного капитала................28

2.3. Структурирование фондов венчурного капитала...................30

2.4. Виды фондов...............................................................................33

2.5. Прозрачность структуры фондов...............................................35

Вопросы..............................................................................................39

ГЛАВА 3. Концепция венчурного инвестирования

3.1. Цели индустрии прямого инвестирования

в акционерный капитал....................................................................40

3.2. Типичные сроки и условия работы фонда...............................43

3

4.

3.3. Плата за управление...................................................................44Вопросы..............................................................................................45

РАЗДЕЛ II

ПРОЦЕСС ВЕНЧУРНОГО ФИНАНСИРОВАНИЯ

ГЛАВА 4. Процедура работы на рынке

венчурного капитала

4.1. Стадии венчурного инвестирования.........................................47

4.2. Основные правила процесса венчурного инвестирования

с позиций его главных участников..................................................48

4.3. Выигрыш участников венчурного рынка..................................52

4.4. Мобилизация капитала и отношения

с инвесторами фонда........................................................................55

4.5. Генерирование потока сделок....................................................60

4.6. Управление потоком сделок.......................................................66

Вопросы..............................................................................................69

ГЛАВА 5. Потребность в венчурном финансировании

для различных стадий развития компании

5.1. Стартап и первый раунд финансирования..............................71

5.2. Период развития, или второй раунд.........................................71

5.3. Период экспансии, или третий раунд........................................72

5.4. Период роста, или четвертый раунд..........................................72

5.5. Выкупы с использованием заемных средств...........................73

5.6. Ситуации, требующие реструктуризации

и оздоровления фирмы.....................................................................73

5.7. Частное размещение...................................................................74

5.8. Публичные предложения и первичные размещения акций....75

Вопросы..............................................................................................76

ГЛАВА 6. Оценка инновационной компании

и доли в ней венчурного инвестора

6.1. Общие подходы к оценке компаний.........................................77

6.2. Метод мультипликаторов...........................................................78

6.3. Метод дисконтированных денежных потоков.........................84

4

5.

6.4. Венчурный метод........................................................................896.5. Метод реальных опционов.........................................................90

Вопросы..............................................................................................93

ГЛАВА 7. Отбор и анализ фондов

7.1. Поиск и оценка фондов, предлагающих

венчурный капитал...........................................................................95

7.2. Проверка прошлого фонда и управляющей компании...........96

7.3. Время, требуемое для привлечения

венчурного капитала.........................................................................97

7.4. Мифы о венчурном капитале.....................................................98

Вопросы.............................................................................................101

ГЛАВА 8. Управление эффективностью

венчурного бизнеса

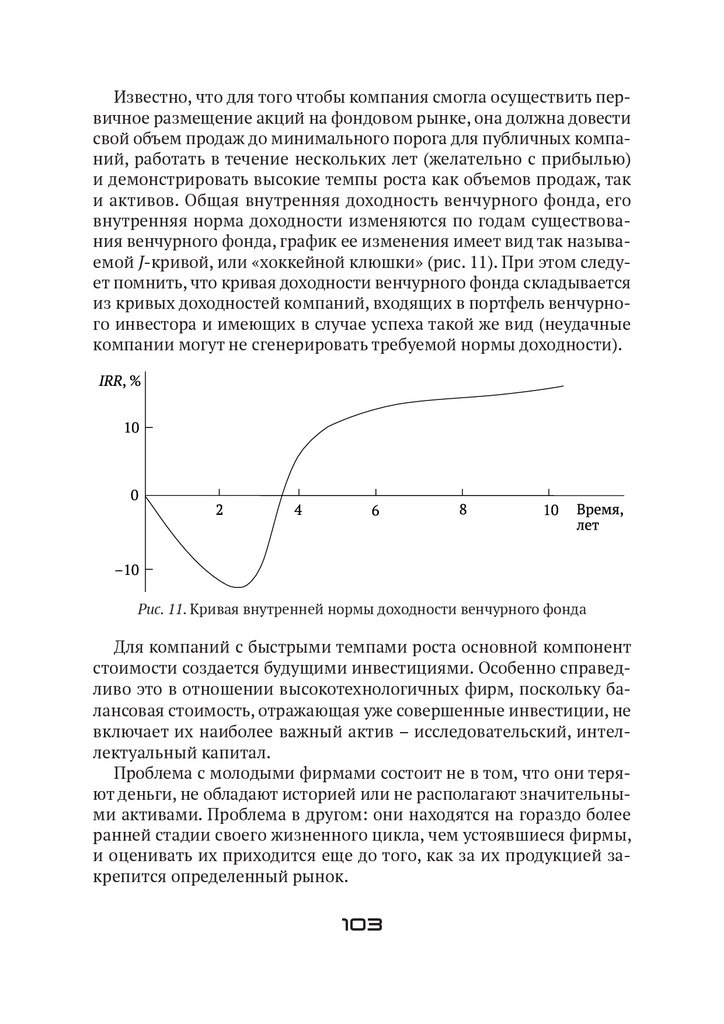

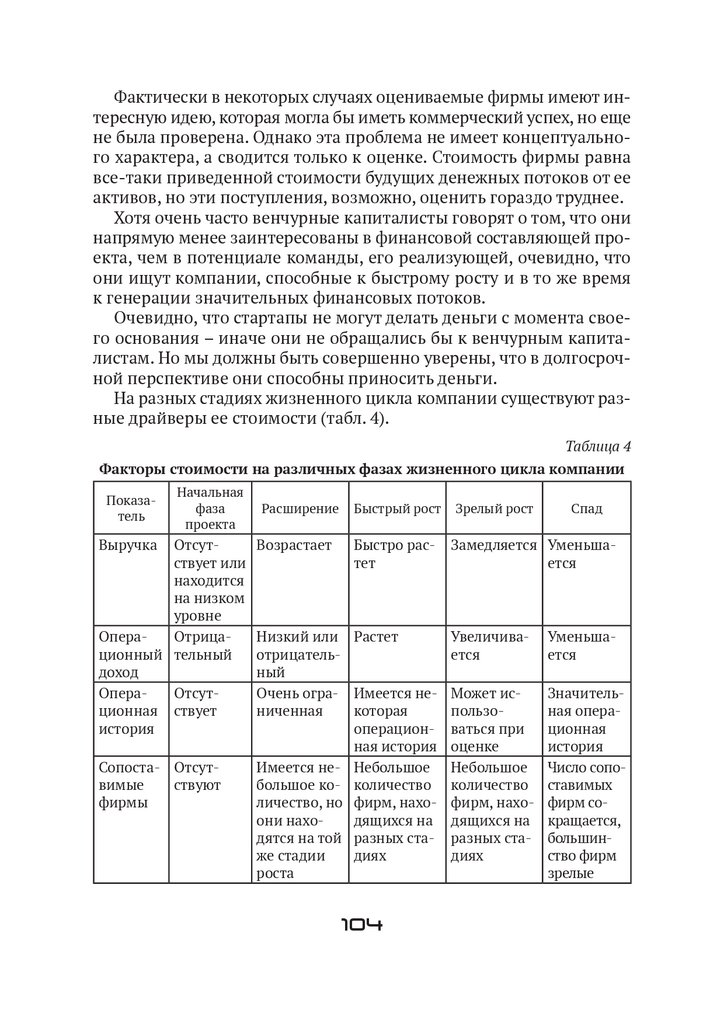

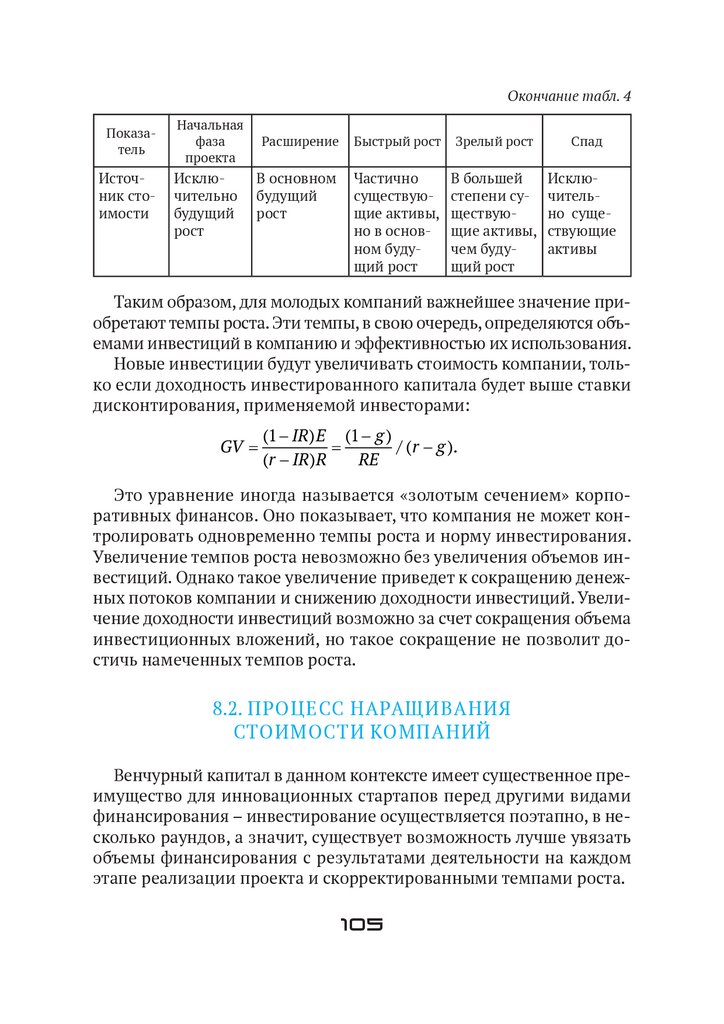

8.1. Драйверы стоимости венчурных компаний...........................102

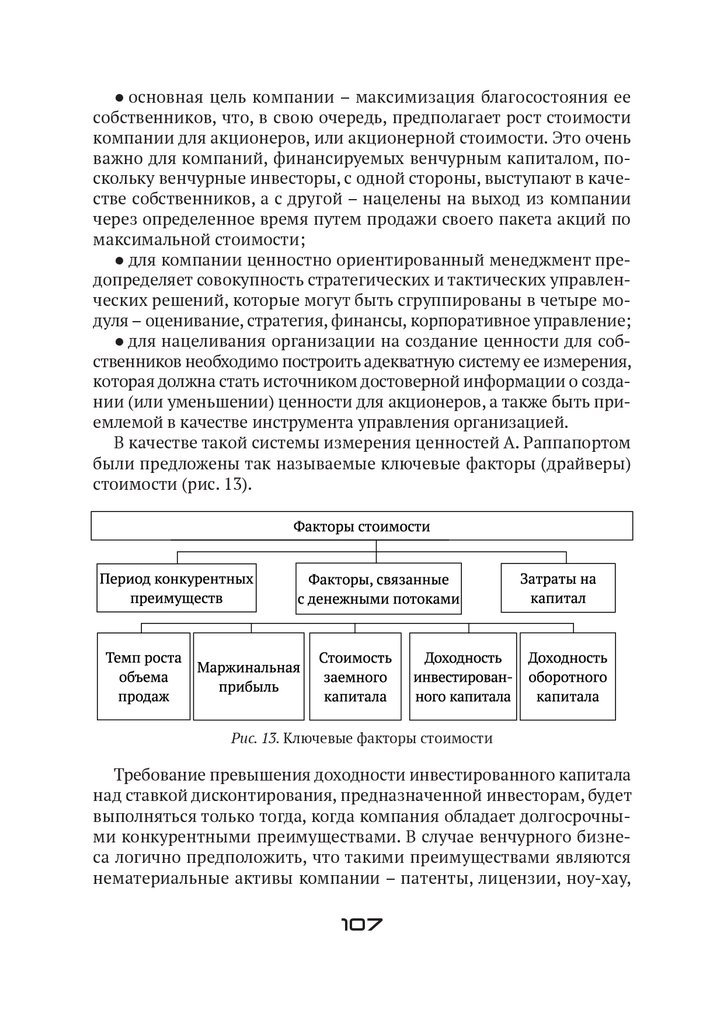

8.2. Процесс наращивания стоимости компаний..........................105

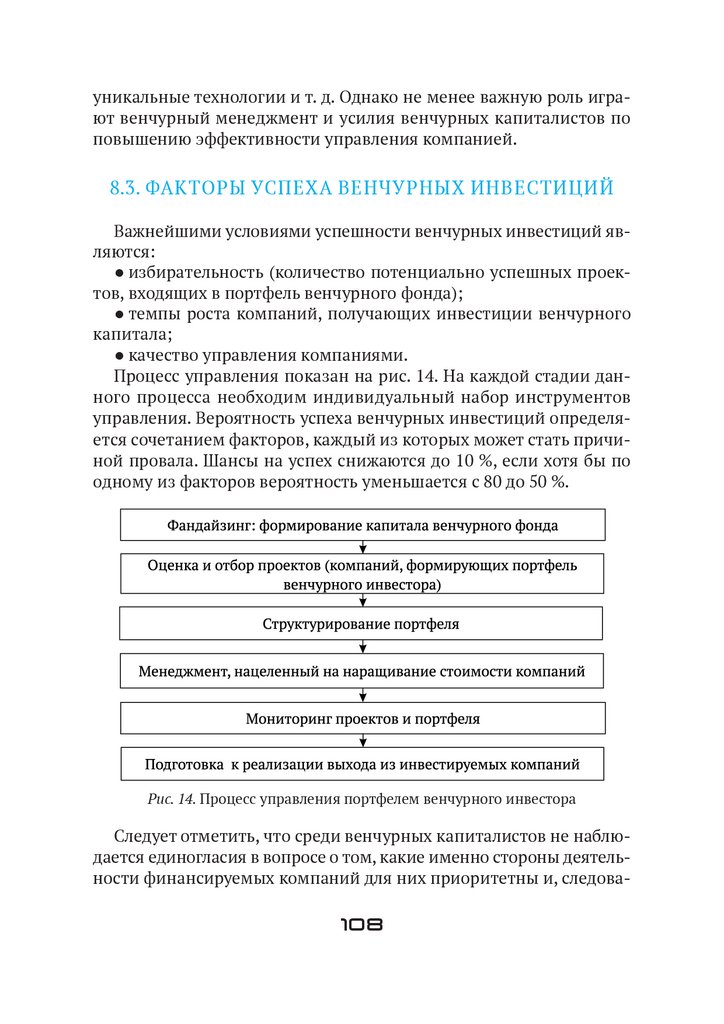

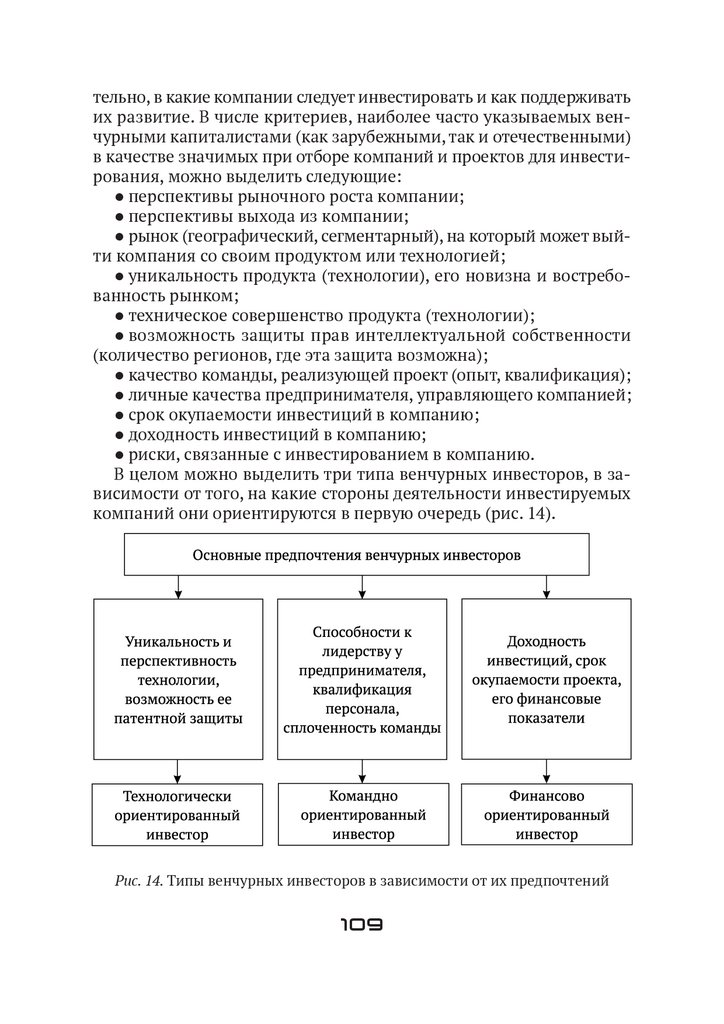

8.3. Факторы успеха венчурных инвестиций..................................108

8.4. Процесс отбора компаний.........................................................111

Вопросы.............................................................................................113

РАЗДЕЛ III

ОЦЕНКА СТОИМОСТИ

ГЛАВА 9. Инновационный венчурный проект:

основные особенности

9.1. Понятие и стадии реализации венчурного проекта...............115

9.2. Управление инновационными венчурными проектами.......117

Вопросы.............................................................................................122

ГЛАВА 10. Моделирование денежных потоков

венчурного проекта

10.1. Модель принятия инвестиционных решений.......................123

10.2. Формирование денежных потоков инвестиционного

проекта и управление ими...............................................................126

Вопросы.............................................................................................133

5

6.

ГЛАВА 11. Основные методы оценкивенчурных проектов

11.1. Метод чистой дисконтированной стоимости.......................134

11.2. Внутренняя норма доходности...............................................135

11.3. Метод рентабельности инвестиций........................................137

11.4. Экономическая добавленная стоимость................................138

11.5. Основные подходы к оценке инновационной

технологии........................................................................................140

Вопросы.............................................................................................142

РАЗДЕЛ IV. РА З В ИТИЕ ВЕНЧУРНОГО

ФИНАНСИРОВАНИЯ И ЕГО ДЕЛОВАЯ ЭТИКА

ГЛАВА 12. Неформальный венчурный капитал

как финансовый ресурс для начинающих инновационных

предпринимателей

12.1. Неформальные объединения бизнес-ангелов......................144

12.2. Функции объединений бизнес-ангелов.................................145

12.3. Образование региональных инновационных кластеров

с участием венчурного капитала....................................................146

Вопросы.............................................................................................149

ГЛАВА 13. Модели партнерства государства

в области венчурного капитала

13.1. Цели и задачи государственных программ

поддержки венчурного капитала....................................................150

13.2. Модели развития венчурной индустрии

и эволюция венчурной экосистемы................................................150

13.3. Элементы венчурной экосистемы..........................................152

13.4. Национальные особенности венчурного бизнеса................153

13.5. Роль государства в развитии модели

венчурной индустрии.......................................................................155

Вопросы.............................................................................................156

6

7.

ГЛАВА 14. Модели и механизмы корпоративноговенчурного инвестирования

14.1. Сущность корпоративных венчурных инвестиций..............157

14.2. Корпоративный венчурный проект........................................162

14.3. Механизмы управления корпоративными

венчурными инвестициями............................................................163

14.4. Механизмы контроля, используемые

для корпоративного венчурного инвестирования........................167

Вопросы.............................................................................................168

ГЛАВА 15. Этические аспекты венчурного

финансирования

15.1. Деловая этика...........................................................................170

15.2. Конфликт и приоритеты интересов........................................171

15.3. Использование посредников...................................................172

15.4. Кумовство и блат......................................................................173

15.5. Начало инвестиций..................................................................173

15.6. Соинвестирование и синдикация...........................................174

15.7. Принятие инвестиционных решений.....................................174

15.8. Коммерческая тайна и защита информации........................175

15.9. Работа с компанией.................................................................176

15.10. Участие в работе совета директоров.....................................178

15.11. Мониторинг............................................................................178

15.12. Инсайдерская информация...................................................178

15.13. Прозрачность сделок.............................................................179

15.14. Ценовой сговор и трансферт цены......................................179

15.15. Злоупотребления и коррупция.............................................179

15.16. Бизнес-практика...................................................................180

Вопросы.............................................................................................180

Список литературы...................................................................181

7

8.

ПРЕДИСЛОВИЕПри разработке экономической политики Республики Беларусь

ведущую роль играет стратегическая установка, в соответствии с ко‑

торой устойчивое экономическое развитие может быть достигнуто

лишь благодаря активизации инновационной деятельности и эф‑

фективному использованию инновационного потенциала страны.

Действенная поддержка государством инновационных процессов

является одним из ключевых факторов, обеспечивающих форми‑

рование инновационного климата и производство конкурентоспо‑

собной продукции.

Развитие индустрии венчурного капитала и прямого инвести‑

рования в Республике Беларусь является одним из приоритетных

направлений государственной инновационной политики и необ‑

ходимым условием активизации инновационной деятельности и

повышения конкурентоспособности отечественной промышлен‑

ности. Достоинства венчурного инвестирования как источника фи‑

нансирования в сфере малого и среднего инновационного бизнеса

очевидны: динамично развивающееся предприятие может полу‑

чить венчурные инвестиции тогда, когда иные финансовые источ‑

ники воздерживаются от рискованных вложений. Активное всесто‑

роннее стимулирование становления и развития альтернативных

источников финансирования инновационных проектов и структур

способствует скорейшему и более эффективному развитию эконо‑

мики страны.

Дисциплина «Венчурное финансирование» на современном этапе

развития мировой экономики представляется весьма актуальной в

условиях активизации отечественной инновационной деятельности.

Пособие состоит из четырех разделов: в первом представлены те‑

оретические аспекты венчурного капитала, структура венчурного

бизнеса и концепция его функционирования; во втором – процеду‑

ра работы на рынке венчурного капитала, отбора и анализа фондов,

8

9.

показана необходимость в венчурном финансировании для различ‑ных стадий развития компании; в третьем – методика оценки ин‑

новационных компаний; в четвертом – этические аспекты венчур‑

ного финансирования.

9

10.

РАЗДЕЛ IТЕОРИЯ

ВЕНЧУРНОГО

ФИНАНСИРОВАНИЯ

10

11.

ГЛАВА 1ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ

ВЕНЧУРНОГО КАПИТАЛА

1.1. ПРОБЛЕМЫ ПРИВЛЕЧЕНИЯ

ИНВЕСТИЦИЙ В ИННОВАЦИОННЫЙ БИЗНЕС

Если для крупных предприятий роль инвестиций заключается

в обеспечении долгосрочного развития, то для малых предприя‑

тий инвестиции предоставляют возможность не только развития,

но и выживания. Это связано со специфической природой капита‑

ла в малом бизнесе.

Малое предприятие более динамично, чем крупное, и обладает

большей стратегической гибкостью. Оно не вступает в открытую

конкуренцию с уже действующими на рынке компаниями, а, как

правило, находит свою рыночную нишу, именно поэтому малому

предприятию обычно требуется меньший объем инвестиций, чем

крупной компании.

Малое предприятие менее стабильно, чем крупное. Простое запаз‑

дывание с оплатой счетов покупателями может стать для него жиз‑

ненно важным. По этой причине своевременное получение требу‑

емого объема инвестиций обеспечит необходимую устойчивость

и создаст предпосылки к росту.

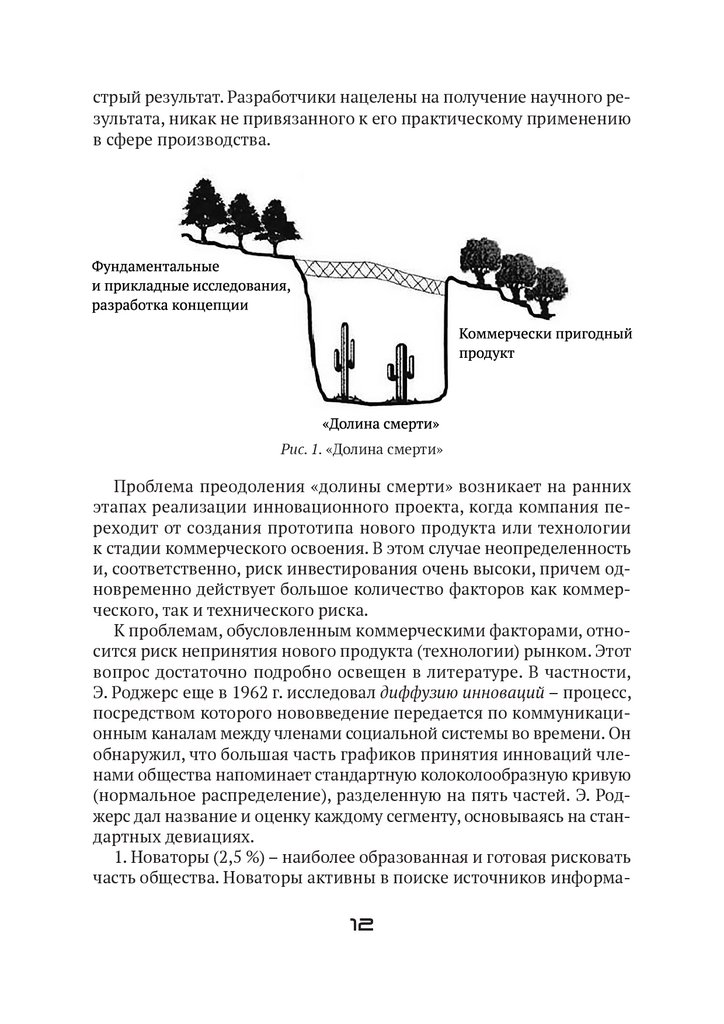

Для инновационного бизнеса многие из возможных источников

финансирования инвестиций оказываются недоступными. Данная

проблема в экономической литературе получила название «долина

смерти» (рис. 1).

Причина возникновения «долины смерти» заключается в том, что

предприниматели и инвесторы в большинстве ориентируются на бы‑

11

12.

стрый результат. Разработчики нацелены на получение научного ре‑зультата, никак не привязанного к его практическому применению

в сфере производства.

Рис. 1. «Долина смерти»

Проблема преодоления «долины смерти» возникает на ранних

этапах реализации инновационного проекта, когда компания пе‑

реходит от создания прототипа нового продукта или технологии

к стадии коммерческого освоения. В этом случае неопределенность

и, соответственно, риск инвестирования очень высоки, причем од‑

новременно действует большое количество факторов как коммер‑

ческого, так и технического риска.

К проблемам, обусловленным коммерческими факторами, отно‑

сится риск непринятия нового продукта (технологии) рынком. Этот

вопрос достаточно подробно освещен в литературе. В частности,

Э. Роджерс еще в 1962 г. исследовал диффузию инноваций – процесс,

посредством которого нововведение передается по коммуникаци‑

онным каналам между членами социальной системы во времени. Он

обнаружил, что большая часть графиков принятия инноваций чле‑

нами общества напоминает стандартную колоколообразную кривую

(нормальное распределение), разделенную на пять частей. Э. Род‑

жерс дал название и оценку каждому сегменту, основываясь на стан‑

дартных девиациях.

1. Новаторы (2,5 %) – наиболее образованная и готовая рисковать

часть общества. Новаторы активны в поиске источников информа‑

12

13.

ции, способны понимать и применять комплексные техническиезнания, не боятся провалов. Как правило, к новаторам относятся

сами исследователи, которые могут стать основателями инноваци‑

онных стартапов, на их энтузиазме компания развивается на пер‑

вом этапе своего существования.

2. Ранние последователи (13,5 %) – социальные лидеры, которые

стремятся использовать новые технологии, чтобы внедрить новин‑

ку в общество. Они рискованны, нечувствительны к цене и обеспе‑

чивают начальный период развития стартапов.

3. Раннее большинство (34 %) – широкие слои населения, кото‑

рые склонны принять новый продукт, однако достаточно осмо‑

трительны и не стремятся быть первыми. Именно для того, чтобы

вывести инновационный стартап на такой рынок, нужны суще‑

ственные инвестиции, и здесь возникает проблема преодоления

«долины смерти».

4. Позднее большинство (34 %) – группа потребителей, как пра‑

вило, имеющих достаточно низкий социальный статус, очень чув‑

ствительных к ценовой политике и принимающих инновации под

давлением большинства. Для проникновения на этот рынок нужны

масштабные инвестиции.

5. Отстающие (16 %) – потребители, подозрительные к инно‑

вациям, не являющиеся лидерами, имеющие узконаправленные

взгляды.

На более ранних стадиях развития инновационный бизнес может

пользоваться поддержкой государства через специально созданные

для этой цели организации инновационной инфраструктуры.

Традиционно считается, что источником финансирования высо‑

котехнологичных малых фирм на ранней стадии является венчур‑

ный капитал. Как правило, ранняя стадия технологического разви‑

тия финансируется корпорациями, бизнес-ангелами, в некоторых

случаях – государством. Роль государства должна заключаться пре‑

жде всего не в прямом финансировании предпринимательских ин‑

новационных проектов, а в создании благоприятных условий для

продвижения технологии к стадии коммерчески реализуемого про‑

дукта. Государство может выступать в качестве:

●●организатора поиска партнера по технологическому альянсу;

●●участника организации экспертизы возможного продвижения

технологической продукции на рынок;

13

14.

●●организатора совместного с промышленностью процесса кон‑сультирования и управления ранней стадией развития технологии;

●●проводника интересов государства и общества при выборе под‑

держиваемой тематики, обеспечивающего ее корреляцию с нацио‑

нальными приоритетами;

●●соинвестора процессов продвижения технологии и технологи‑

ческого трансфера.

1.2. ПОНЯТИЕ И ФОРМЫ ВЕНЧУРНОГО КАПИТАЛА

По определению Национальной ассоциации венчурного капита‑

ла США, венчурный капитал – это финансовые ресурсы, предостав‑

ляемые профессиональными инвесторами, которые инвестируют

в молодые, быстро растущие компании, обладающие потенциалом

превращения в компании, вносящие значительный вклад в эконо‑

мику. Венчурный капитал является важным источником собствен‑

ных средств для начинающих компаний.

Венчур – это особые экономические отношения, при которых клю‑

чевую роль в успехе компаний играет участие инвестора в управлении

и передаче основателям компании опыта ведения бизнеса, полезных

связей и навыков. Именно такие «умные» инвестиции и помогают

молодым компаниям пройти через «долину смерти» – период, когда

само существование компании находится под вопросом.

Венчурные инвесторы приобретают пакет акций компаний, в ко‑

торые они вкладывают средства. Эти инвестиции являются дол‑

говременными (обычно от 5 до 10 лет). Венчурные капиталисты

не требуют полного контроля над компанией и не заинтересова‑

ны в выплате дивидендов. Венчурное инвестирование основано на

принципах поэтапности финансирования, беспроцентности предо‑

ставляемых средств, терпеливости к росту предприятия, тесного со‑

трудничества между венчурными капиталистами и создаваемыми

с их участием предприятиями.

Хотя венчурные инвесторы осуществляют прямые инвестиции,

само венчурное финансирование может предоставляться в различ‑

ных формах:

●●обыкновенные акции;

●●привилегированные акции;

●●кредит;

●●гибридные инструменты.

14

15.

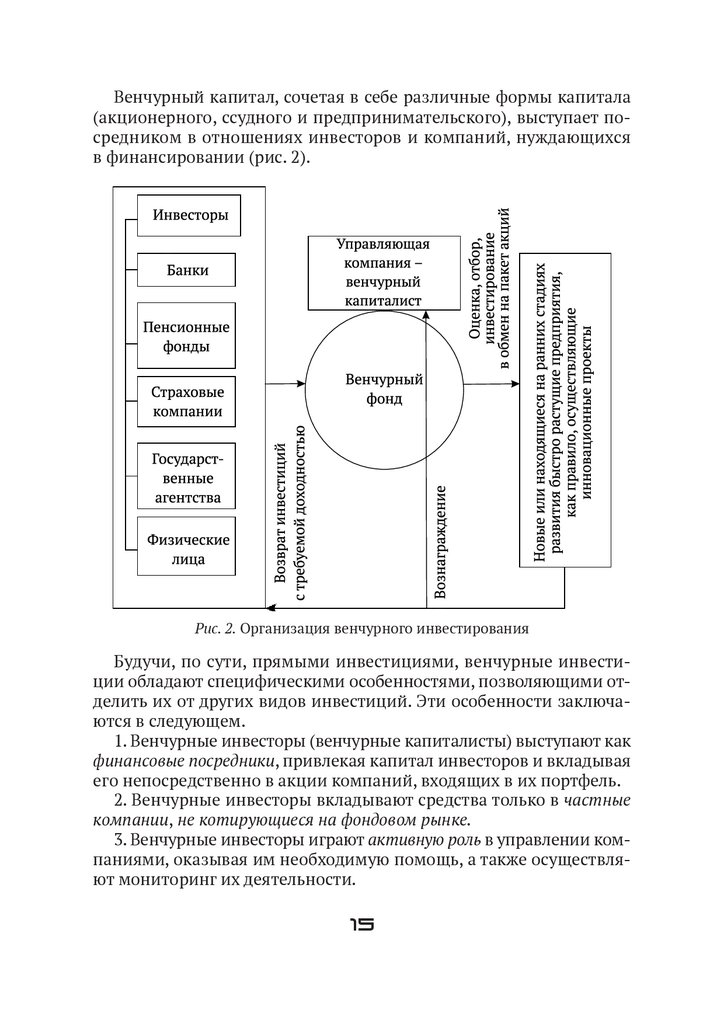

Венчурный капитал, сочетая в себе различные формы капитала(акционерного, ссудного и предпринимательского), выступает по‑

средником в отношениях инвесторов и компаний, нуждающихся

в финансировании (рис. 2).

Рис. 2. Организация венчурного инвестирования

Будучи, по сути, прямыми инвестициями, венчурные инвести‑

ции обладают специфическими особенностями, позволяющими от‑

делить их от других видов инвестиций. Эти особенности заключа‑

ются в следующем.

1. Венчурные инвесторы (венчурные капиталисты) выступают как

финансовые посредники, привлекая капитал инвесторов и вкладывая

его непосредственно в акции компаний, входящих в их портфель.

2. Венчурные инвесторы вкладывают средства только в частные

компании, не котирующиеся на фондовом рынке.

3. Венчурные инвесторы играют активную роль в управлении ком‑

паниями, оказывая им необходимую помощь, а также осуществля‑

ют мониторинг их деятельности.

15

16.

4. Основной доход венчурные инвесторы извлекают при выходе из капитала финансируемых компаний, осуществляемом путемпродажи своей доли стратегическим инвесторам либо на фондовом

рынке (если компания выходит на фондовый рынок через процеду‑

ру первоначального публичного предложения акций).

5. Венчурные инвесторы руководствуются учредительским под‑

ходом к прибыли компаний, вкладывая средства в их органический

(внутренний) рост.

6. Для уменьшения риска венчурные инвесторы осуществляют

инвестиции в финансируемые ими компании поэтапно.

1.3. РЫНОК ВЕНЧУРНОГО КАПИТАЛА И ЕГО РОЛЬ

В РАЗВИТИИ ЭКОНОМИКИ

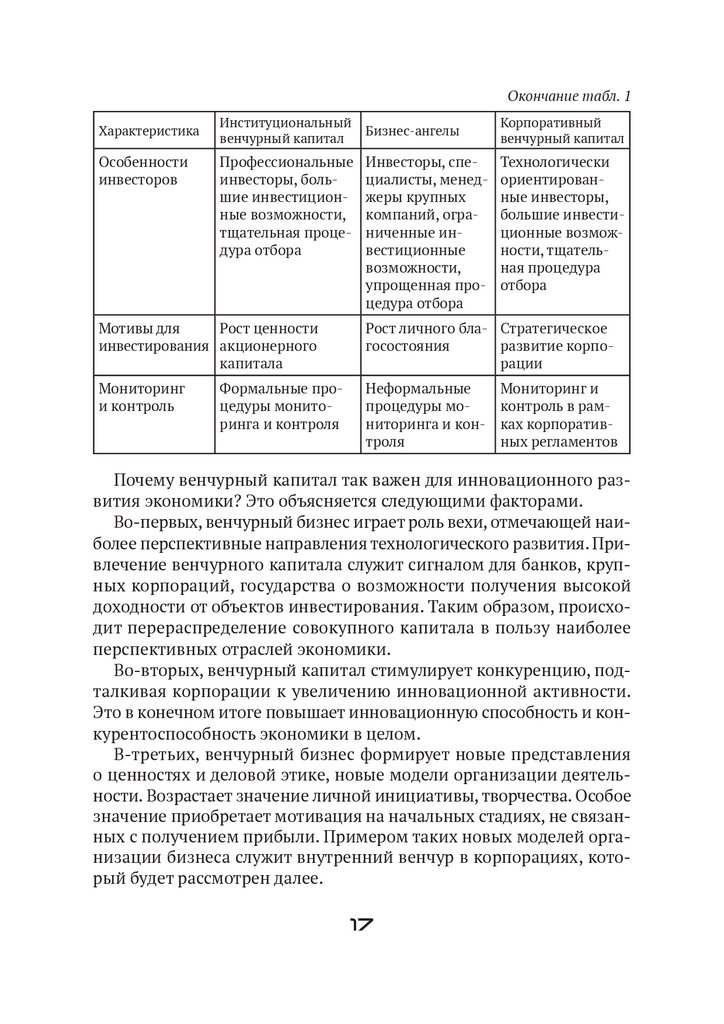

Рынок венчурного капитала может быть разделен на три сег‑

мента:

●●классический, или институциональный, венчурный капитал;

●●неформальный венчурный капитал (бизнес-ангелы);

●●корпоративный венчурный капитал.

Характеристики и отличительные черты сегментов приведены

в табл. 1.

Таблица 1

Основные характеристики трех сегментов рынка венчурного капитала

Характеристика

Институциональный

венчурный капитал

Бизнес-ангелы

Корпоративный

венчурный капитал

Источники

финансовых

ресурсов

Преимущественно

институциональные

инвесторы (венчур‑

ные фонды, инве‑

стиционные фонды,

страховые компа‑

нии), выступающие

в роли партнеров

с ограниченной от‑

ветственностью

Преимуществен‑

но частные ин‑

весторы, вкла‑

дывающие

собственные

средства

Крупные кор‑

порации, выде‑

ляющие часть

бюджета на вы‑

сокорискованные

инновационные

проекты

Форма

организации

Партнерство с

ограниченной от‑

ветственностью

(limited partnership

Частное предпри‑

нимательство,

иногда ассоциа‑

ции

Подразделение

(или дочерняя

компания) круп‑

ной организации

16

17.

Окончание табл. 1Характеристика

Особенности

инвесторов

Институциональный

венчурный капитал

Профессиональные

инвесторы, боль‑

шие инвестицион‑

ные возможности,

тщательная проце‑

дура отбора

Бизнес-ангелы

Инвесторы, специалисты, менед‑

жеры крупных

компаний, огра‑

ниченные ин‑

вестиционные

возможности,

упрощенная про‑

цедура отбора

Корпоративный

венчурный капитал

Технологически

ориентирован‑

ные инвесторы,

большие инвести‑

ционные возмож‑

ности, тщатель‑

ная процедура

отбора

Мотивы для

Рост ценности

инвестирования акционерного

капитала

Рост личного бла‑ Стратегическое

госостояния

развитие корпо‑

рации

Мониторинг

и контроль

Неформальные

процедуры мо‑

ниторинга и кон‑

троля

Формальные про‑

цедуры монито‑

ринга и контроля

Мониторинг и

контроль в рам‑

ках корпоратив‑

ных регламентов

Почему венчурный капитал так важен для инновационного раз‑

вития экономики? Это объясняется следующими факторами.

Во-первых, венчурный бизнес играет роль вехи, отмечающей наи‑

более перспективные направления технологического развития. При‑

влечение венчурного капитала служит сигналом для банков, круп‑

ных корпораций, государства о возможности получения высокой

доходности от объектов инвестирования. Таким образом, происхо‑

дит перераспределение совокупного капитала в пользу наиболее

перспективных отраслей экономики.

Во-вторых, венчурный капитал стимулирует конкуренцию, под‑

талкивая корпорации к увеличению инновационной активности.

Это в конечном итоге повышает инновационную способность и кон‑

курентоспособность экономики в целом.

В-третьих, венчурный бизнес формирует новые представления

о ценностях и деловой этике, новые модели организации деятель‑

ности. Возрастает значение личной инициативы, творчества. Особое

значение приобретает мотивация на начальных стадиях, не связан‑

ных с получением прибыли. Примером таких новых моделей орга‑

низации бизнеса служит внутренний венчур в корпорациях, кото‑

рый будет рассмотрен далее.

17

18.

В-четвертых, создается инвестиционный механизм, адекватныйпотребностям быстрого развития на базе революционных измене‑

ний в технологии, который, несмотря на свою сложность, обладает

необходимой гибкостью, чтобы быстро реагировать на инновации.

1.4. СУБЪЕКТЫ РЫНКА ИНСТИТУЦИОНАЛЬНОГО

ВЕНЧУРНОГО КАПИТАЛА

На рынке институционального венчурного капитала действуют

профессиональные финансовые посредники, привлекающие фи‑

нансовые ресурсы пенсионных фондов, банков, страховых компа‑

ний и других финансовых институтов и инвестирующие их в пред‑

принимательские структуры. Для этих целей создаются венчурные

фонды, которыми и управляют профессиональные инвесторы – вен‑

чурные капиталисты.

Как правило, за рубежом венчурные фонды создаются в форме

партнерств с ограниченной ответственностью, имеющих ограни‑

ченную продолжительность существования (обычно не более деся‑

ти лет). Такие партнерства не являются юридическими лицами (это

позволяет избежать двойного налогообложения, а также значитель‑

но упрощает процедуру регистрации и другие юридические проце‑

дуры). Тот же принцип был взят на вооружение и при создании вен‑

чурных фондов с участием государства в России.

В качестве генерального партнера, принимающего инвестицион‑

ные решения и организующего венчурный фонд, выступает управ‑

ляющая компания (УК) – фирма венчурного капитала. Как правило,

эффективно работающие фирмы венчурного капитала управляют

несколькими последовательно создаваемыми, но параллельно ра‑

ботающими венчурными фондами. Генеральные партнеры инве‑

стируют в компании, приобретая долю в их уставном капитале. Во

многих случаях генеральные партнеры создают дочерние компа‑

нии, выполняющие функции бэк-офиса и работающие с конкрет‑

ными венчурными фондами.

Партнеры с ограниченной ответственностью – это, как правило,

институциональные инвесторы, среди которых преобладают пен‑

сионные фонды, страховые компании и банки. Однако в качестве

таких партнеров могут выступать и другие организации (корпора‑

ции), если они не создают собственные венчурные фонды, попе‑

чительские советы и фонды университетов, физические лица и др.

18

19.

В последние годы в роли партнеров с ограниченной ответственно‑стью в европейских странах все чаще выступают агентства, упол‑

номоченные государством размещать бюджетные средства в целях

стимулирования инновационной активности стран в целом или от‑

дельных регионов и отраслей.

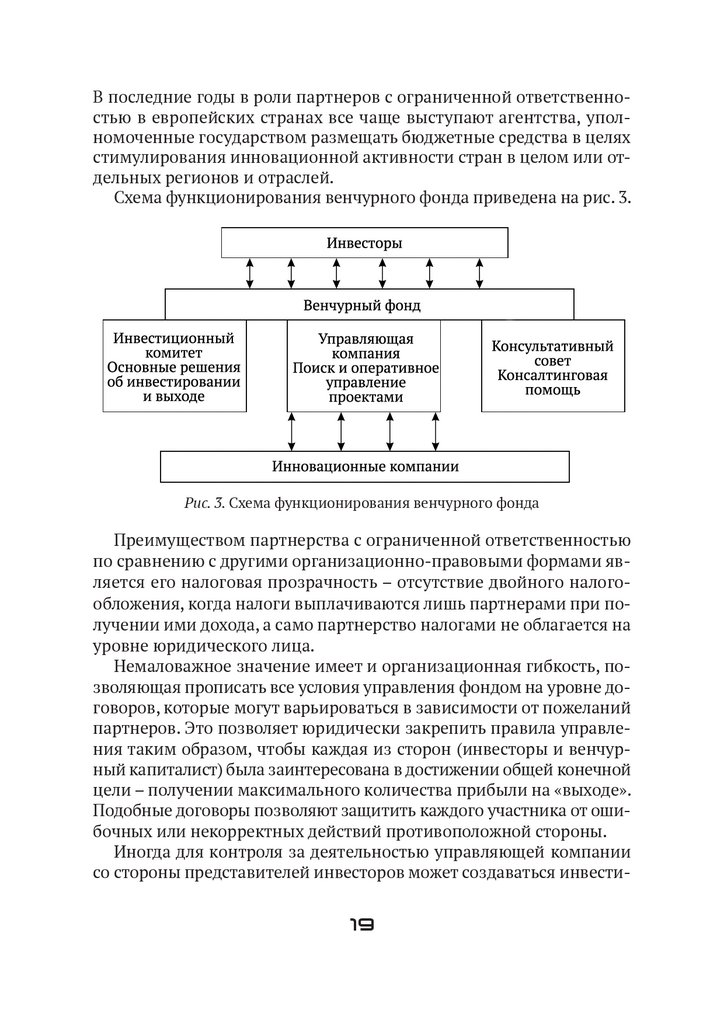

Схема функционирования венчурного фонда приведена на рис. 3.

Рис. 3. Схема функционирования венчурного фонда

Преимуществом партнерства с ограниченной ответственностью

по сравнению с другими организационно-правовыми формами яв‑

ляется его налоговая прозрачность – отсутствие двойного налого

обложения, когда налоги выплачиваются лишь партнерами при по‑

лучении ими дохода, а само партнерство налогами не облагается на

уровне юридического лица.

Немаловажное значение имеет и организационная гибкость, по‑

зволяющая прописать все условия управления фондом на уровне до‑

говоров, которые могут варьироваться в зависимости от пожеланий

партнеров. Это позволяет юридически закрепить правила управле‑

ния таким образом, чтобы каждая из сторон (инвесторы и венчур‑

ный капиталист) была заинтересована в достижении общей конечной

цели – получении максимального количества прибыли на «выходе».

Подобные договоры позволяют защитить каждого участника от оши‑

бочных или некорректных действий противоположной стороны.

Иногда для контроля за деятельностью управляющей компании

со стороны представителей инвесторов может создаваться инвести‑

19

20.

ционный комитет фонда. В этом случае решения последнего дляУК обязательны, и он утверждает все ее основные решения: выбор

объектов инвестиций, объем выделяемых средств, время и порядок

«выхода», раздел прибыли. Полномочия между инвестиционным

комитетом и управляющей компанией разграничиваются по дого‑

воренности между сторонами и закрепляются в документах.

В процессе работы венчурного фонда при нем может создаваться

консультативный совет, состоящий из экспертов по отраслям, инте‑

ресующим фонд, или же специалистов по венчурному инвестирова‑

нию. Участие известных в венчурном бизнесе лиц в консультатив‑

ном совете существенно повышает репутацию венчурного фонда.

При создании фонда («закрытии подписки») партнеры с ограни‑

ченной ответственностью берут на себя обязательство предостав‑

лять определенный объем финансовых ресурсов в конкретные сро‑

ки (график утверждается генеральным партнером по согласованию

с инвесторами) или по требованию генерального партнера. Такое

обязательство называется коммитментом. В тот момент времени,

когда генеральному партнеру необходимы средства для очередно‑

го раунда финансирования компании, входящей в портфель, он на‑

правляет инвесторам требование сделать платеж в счет коммитмен‑

та. Таким образом, решаются следующие вопросы:

●●у фонда отсутствует проблема размещения свободных средств;

●●деньги инвесторов не замораживаются на несколько лет;

●●генеральный партнер обеспечивает высокую доходность инве‑

стиций.

Генеральный партнер обычно также инвестирует в венчурный

фонд, однако доля таких инвестиций в общем объеме незначитель‑

на – как правило, не более одного процента от всего подписанного

капитала.

На этапе, когда круг инвесторов уже определен, составляется инве‑

стиционный меморандум, в котором четко прописываются порядок

создания и функционирования фонда, права и обязанности каждой

стороны, механизм разрешения споров. Инвестиционный меморан‑

дум не является юридически обязывающим документом, хотя после

его согласования всеми сторонами отступаться от него уже не при‑

нято. Часто этот документ имеет конфиденциальный характер.

После составления инвестиционного меморандума наступает

фаза подписания юридических документов о правах и обязанно‑

стях сторон. Завершение этого этапа называется закрытием фонда.

20

21.

Закрытие фонда – это окончание этапа сбора средств, а не пре‑кращение деятельности венчурного фонда. Закрытие лишь откры‑

вает процесс инвестиционной деятельности фонда.

После того как УК инвестирует все средства фонда, она, как пра‑

вило, создает новый фонд, чтобы продолжать инвестировать в ком‑

пании-венчуры, уже находящиеся в ее портфеле, либо искать новые,

потенциально прибыльные проекты. Обычно генеральный партнер

создает новый фонд каждые 3–5 лет, обращаясь как к уже существу‑

ющим партнерам с ограниченной ответственностью, так и привле‑

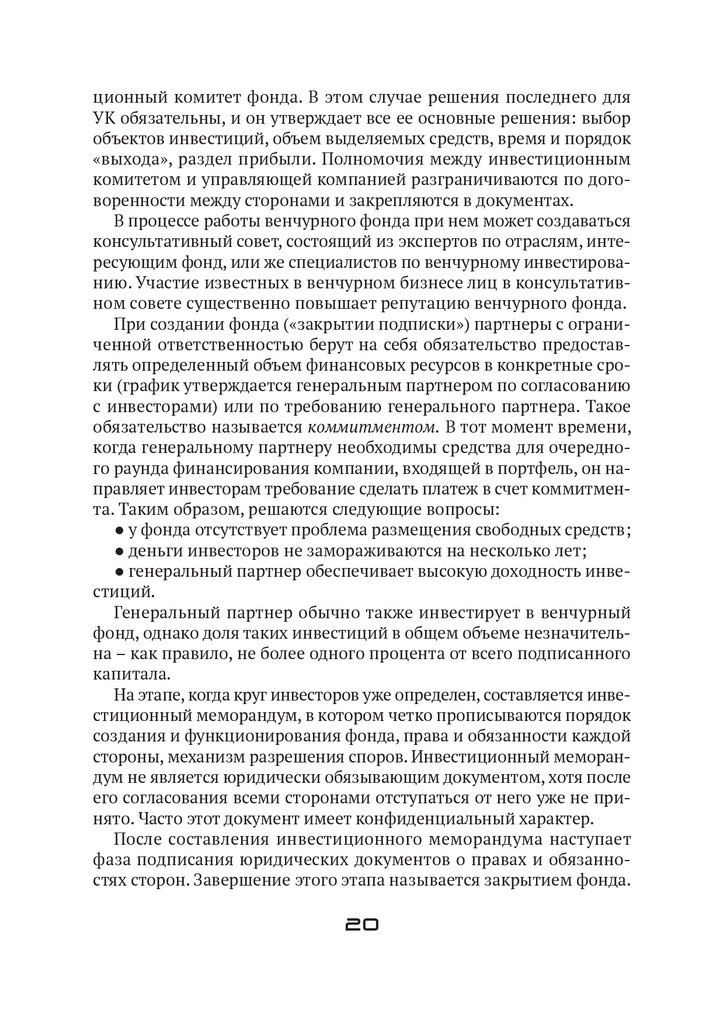

кая новых (рис. 4).

Рис. 4. Стадии формирования венчурных фондов

Как показали данные исследования европейских венчурных фон‑

дов, партнеры с ограниченной ответственностью подходят к выбо‑

ру фирмы венчурного капитала с той же тщательностью, с которой

последняя отбирает компании в свой портфель, учитывая при этом

следующие критерии:

●●объемы ресурсов и доходность венчурных фондов, находивших‑

ся под управлением фирмы венчурного капитала ранее;

●●вхождение фирмы венчурного капитала в течение определен‑

ного периода времени в верхнюю часть рейтингов, составляемых

специализированными агентствами и организациями (Националь‑

ная ассоциация венчурного капитала США, Европейская ассоциация

венчурного капитала, база данных Venture Economics и др.);

21

22.

●●репутацию фирмы венчурного капитала среди предпринима‑телей, прибегавших к их услугам, либо в предпринимательском со‑

обществе в целом;

●●профессиональную квалификацию сотрудников фирмы венчур‑

ного капитала;

●●условия, на которых организуется фонд (вознаграждение фир‑

ме венчурного капитала, сроки существования фонда, график ин‑

вестирования, ожидаемая доходность);

●●собственную стратегию диверсификации инвестиционного

портфеля.

Если инвестиции в конкретный проект оказываются успешны‑

ми, фирма венчурного капитала в благоприятный момент време‑

ни продает свою долю в уставном капитале компании, обеспечивая

партнерам с ограниченной ответственностью требуемую доходность

на инвестиции (в успешных проектах эта доходность, как правило,

намного выше средней рыночной ставки доходности). После этого,

если срок жизни фонда еще не истек и не все средства инвестиро‑

ваны, она ищет новый объект для вложения.

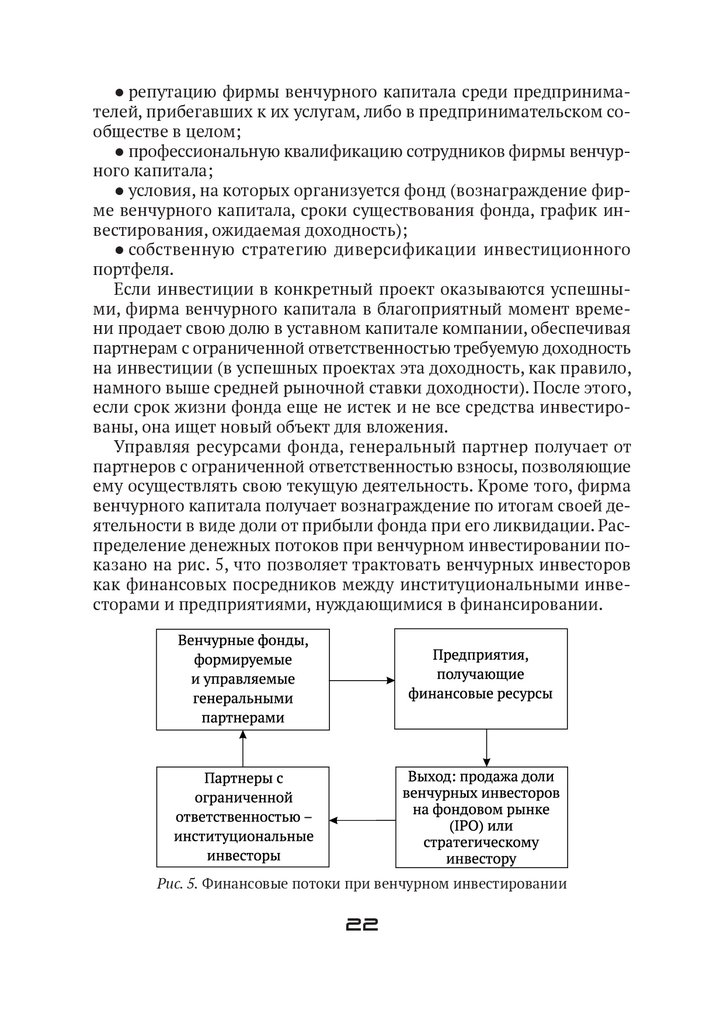

Управляя ресурсами фонда, генеральный партнер получает от

партнеров с ограниченной ответственностью взносы, позволяющие

ему осуществлять свою текущую деятельность. Кроме того, фирма

венчурного капитала получает вознаграждение по итогам своей де‑

ятельности в виде доли от прибыли фонда при его ликвидации. Рас‑

пределение денежных потоков при венчурном инвестировании по‑

казано на рис. 5, что позволяет трактовать венчурных инвесторов

как финансовых посредников между институциональными инве‑

сторами и предприятиями, нуждающимися в финансировании.

Рис. 5. Финансовые потоки при венчурном инвестировании

22

23.

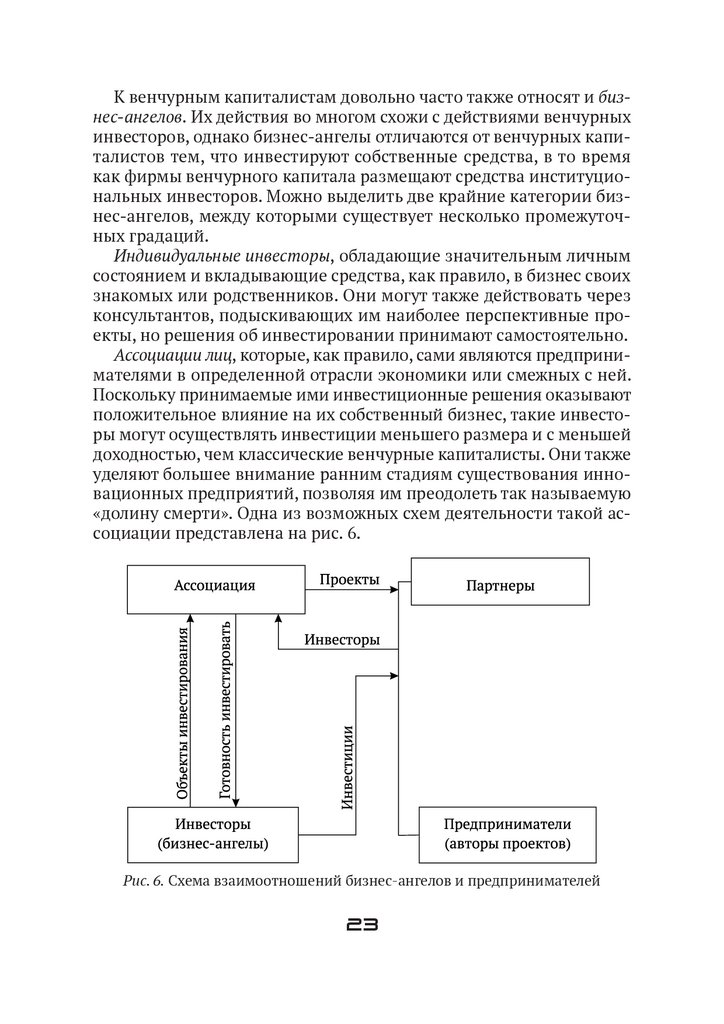

К венчурным капиталистам довольно часто также относят и бизнес-ангелов. Их действия во многом схожи с действиями венчурныхинвесторов, однако бизнес-ангелы отличаются от венчурных капи‑

талистов тем, что инвестируют собственные средства, в то время

как фирмы венчурного капитала размещают средства институцио‑

нальных инвесторов. Можно выделить две крайние категории биз‑

нес-ангелов, между которыми существует несколько промежуточ‑

ных градаций.

Индивидуальные инвесторы, обладающие значительным личным

состоянием и вкладывающие средства, как правило, в бизнес своих

знакомых или родственников. Они могут также действовать через

консультантов, подыскивающих им наиболее перспективные про‑

екты, но решения об инвестировании принимают самостоятельно.

Ассоциации лиц, которые, как правило, сами являются предприни‑

мателями в определенной отрасли экономики или смежных с ней.

Поскольку принимаемые ими инвестиционные решения оказывают

положительное влияние на их собственный бизнес, такие инвесто‑

ры могут осуществлять инвестиции меньшего размера и с меньшей

доходностью, чем классические венчурные капиталисты. Они также

уделяют большее внимание ранним стадиям существования инно‑

вационных предприятий, позволяя им преодолеть так называемую

«долину смерти». Одна из возможных схем деятельности такой ас‑

социации представлена на рис. 6.

Рис. 6. Схема взаимоотношений бизнес-ангелов и предпринимателей

23

24.

Хотя бизнес-ангелы обычно не афишируют свою деятельность,по некоторым оценкам, объем таких инвестиций не уступает объе‑

му формального венчурного капитала.

Вторая характеристика венчурного инвестирования определя‑

ет его как инвестирование исключительно в частные компании. Это

компании, акции которых не могут торговаться на фондовых бир‑

жах или альтернативных площадках, что предполагает их закры‑

тость. Именно поэтому очень часто венчурные инвесторы для сни‑

жения рисков, связанных с закрытостью, инвестируют только в те

сектора, в которых являются специалистами.

Закрытость инвестируемых компаний, с одной стороны, созда‑

ет конкурентное преимущество венчурных капиталистов, посколь‑

ку они обладают инсайдерской информацией, с другой – обуслов‑

ливает больший риск инвестирования и более высокую требуемую

ставку доходности.

ВОПРОСЫ

1. В чем заключается ценность инновационного бизнеса и его

влияние на экономику?

2. Почему инвесторы, как правило, не готовы финансировать ин‑

новационные стартапы?

3. Обоснуйте причины возникновения «долины смерти» и воз‑

можные пути ее преодоления. Как увязываются стадии принятия

инноваций с проблемой преодоления «долины смерти»?

4. Какова роль государства в повышении устойчивости иннова‑

ционных стартапов?

5. В чем заключаются особенности венчурного инвестирования,

его отличия от других форм инвестирования?

6. Почему венчурные инвесторы вкладывают средства в быстро‑

растущие инновационные компании?

7. Назовите основные преимущества венчурного капитала как

источника финансирования инновационного бизнеса.

8. В чем заключаются особенности формы партнерства с ограни‑

ченной ответственностью? Почему именно эта форма характерна

для организации венчурного капитала?

9. Почему венчурный капитал играет важную роль в инноваци‑

онной экономике?

10. Перечислите различия между венчурными фондами и фонда‑

ми прямых инвестиций. Где взаимоотношения инвесторов и пред‑

приятий носят более тесный характер и почему это происходит?

24

25.

ГЛАВА 2ВЕНЧУРНЫЙ БИ ЗНЕС И ЕГО

СТРУКТУРА

2.1. МЕСТО ВЕНЧУРНОЙ ИНДУСТРИИ

В ФИНАНСИРОВАНИИ РОСТА КОМПАНИИ

Сфера производственно-финансовых отношений, на которую

распространяются операции по венчурному финансированию,

определяется в различных странах по-разному. В США ее часто

ограничивают лишь ранними стадиями создания нового бизнеса

и инвестициями в высокие технологии. Европейская ассоциация

венчурного капитала дает следующее определение понятию «вен‑

чурное финансирование»: акционерный капитал, предоставляемый

профессиональными фирмами, которые инвестируют, одновремен‑

но принимая участие в управлении, в частные предприятия, демон‑

стрирующие значительный потенциал роста, в фазах их начального

развития, расширения и преобразования. Британская ассоциация

венчурного капитала делает упор на среднесрочный и долгосроч‑

ный прирост капитала от венчурных инвестиций в не котируемые

на фондовом рынке акции компаний, обладающих потенциалом

роста, при этом более значительный, чем в других сферах инвести‑

рования, прирост капитала должен компенсировать риски и нелик‑

видностъ венчурных инвестиций. В США и Западной Европе для

обозначения прямых инвестиций используют либо понятие venture

capital, либо private equity.

Термин private equity в Западной Европе означает то же, что

и venture capital, но в последнее дополнительно включают так на‑

зываемые выкупы (контрольного) пакета акций за счет заемных

средств.

25

26.

В США в понятие private equity вкладывают иное содержание –это любые прямые инвестиции, за исключением венчурных инве‑

стиций, которые в private equity не входят и обозначаются как соб‑

ственно venture capital.

Различия в толковании private equity являются причиной несо‑

поставимости американской и западноевропейской статистики по

венчурному финансированию. В США LBO в статистику по венчур‑

ному финансированию не включаются, а в отчетах по европейско‑

му рынку EVCA включаются.

Венчурный бизнес понимается как предпринимательская деятель‑

ность, в рамках которой капитал подвергается рискам убытков, но

инвестируется в расчете на существенную прибыль. Термином «вен‑

чурный» стали обозначать как способ и форму финансирования, так

и молодую недавно образованную компанию, привлекающую вен‑

чурное финансирование для своего бизнеса из внешнего источника.

Венчурный бизнес, который обеспечивает приток частных средств

в малые развивающие инновации компании и в обмен на высокие

риски гарантирует высокую доходность для инвесторов, доказал

эффективность института венчурного инвестирования в развитых

странах как одного из действенных инструментов реализации ин‑

новационной модели роста.

Традиционно принято различать четыре способа финансирова‑

ния роста компаний:

●●долговое финансирование (в том числе лизинговое);

●●инвестиции в акционерный капитал;

●●финансирование за счет собственных средств компании;

●●финансирование из государственных источников.

Не останавливаясь на вопросе о том, насколько такое деление на

способы финансирования роста является удачным, определим ме‑

сто венчурного финансирования среди указанных четырех. В пер‑

вую очередь это инвестиции в акционерный капитал.

Венчурное финансирование в тех или иных пропорциях может

включать в себя долговое финансирование и частично финансиро‑

вание из государственных источников. Тем не менее основной упор

делается на инвестиции в акционерный капитал с определенным

участием в реализации проекта.

Инвестиции в акционерный капитал (инвестиции в акции и кон‑

вертируемые в акции ценные бумаги), как известно, могут быть двух

типов:

26

27.

●●биржевые (или портфельные);●●внебиржевые (или прямые).

Водораздел между венчурными и всеми прочими внебиржевыми

(прямыми) инвестициями в акционерный капитал принято прово‑

дить по признаку наличия либо отсутствия так называемого кон‑

тролирующего (стратегического) участия инвесторов в реализации

проекта. В целях уменьшения риска нецелевого использования ин‑

вестиций венчурный инвестор в качестве обязательного условия

внебиржевого (прямого) финансирования (осуществляемого без

обеспечения) в большинстве случаев требует вхождения одного или

нескольких своих представителей в состав совета директоров реа‑

лизующего проект предприятия и получает определенные дополни‑

тельные права в области корпоративного управления, которых мо‑

жет не быть у остальных акционеров.

Таким образом, специфическая «ниша» венчурного финанси‑

рования – это внебиржевые (прямые) инвестиции в акционер‑

ный капитал с уровнем риска, уменьшенным за счет вхождения

представителей инвестора в совет директоров реализующего про‑

ект предприятия (что позволяет активно участвовать в управлении

предприятием).

Учитывая такую активность венчурных инвесторов, финансиро‑

вание венчурным капиталом рассматривается не просто как финан‑

сы, а как нечто большее, включающее привлечение венчурным ин‑

вестором своего опыта, связей в мире бизнеса и не поддающегося

формализации менеджерского ноу-хау, и поэтому венчурные инве‑

стиции часто называют «умные» деньги.

Возможно деление венчурного финансирования на рынки фор‑

мального и неформального венчурного капитала: к первым отно‑

сят такие институциональные образования, как венчурные фонды

и компании венчурного капитала, ко вторым – индивидуальных ин‑

весторов (так называемых бизнес-ангелов).

В США неформальные венчурные инвесторы хотя и инвестиру‑

ют в компанию обычно в меньших объемах, чем формальные вен‑

чурные инвесторы, однако это происходит на более ранних этапах,

причем чаще всего в те проекты, которые ни при каких условиях

не станут финансировать формальные инвесторы, в первую оче‑

редь из-за высоких издержек на различные экспертизы и наклад‑

ных расходов.

27

28.

2.2. ХАРАКТЕРИСТИКИ ИСТОЧНИКОВВЕНЧУРНОГО КАПИТАЛА

Для начала проведем разграничение между понятиями венчур‑

ного и невенчурного капитала.

Невенчурный капитал:

●●выдача банковских кредитов и приобретение облигаций;

●●торговля акциями или облигациями на бирже;

●●инвестиции в готовую недвижимость.

Венчурный капитал:

●●покупка доли в частной компании, начинающей производство

нового продукта или планирующей резкий рост;

●●покупка работающего бизнеса;

●●создание группы партнеров для инвестирования в старт мало‑

го бизнеса (в том числе в качестве бизнес-ангела);

●●заем, предоставленный члену семьи для начала нового бизнеса;

●●возможна работа подразделения банка, финансирующего ма‑

лый бизнес;

●●возможна деятельность инвестиционной компании, приобре‑

тающей первые выпуски новых акций на публичном рынке или так

называемые «мусорные облигации».

Таким образом, венчурной может считаться любая рисковая ин‑

вестиция вне зависимости от ее структурирования, когда инвестор

в значительной степени вовлечен в бизнес инвестируемой компа‑

нии как бизнес-партнер, старающийся добавить инвестируемой

компании стоимость.

Источники венчурного капитала. Компании, выступающие в ка‑

честве источников венчурного капитала, могут разделяться:

●●по типу капитала;

●●типу собственности и аффилированности.

По типу капитала можно различать источники, которые использу‑

ют для инвестирования капитал, заимствованный у других частных

источников или у государства, и источники, полностью состоящие

из акционерного капитала и не привлекающие заемные средства.

Источники венчурного капитала, использующие долговое финан‑

сирование, как правило, осуществляют инвестиции в форме займов

или конвертируемых долговых обязательств.

Источники, построенные на акционерном капитале, как прави‑

ло, также инвестируют в капитал и рассчитывают на возврат только

в момент выхода из инвестиций.

28

29.

По типу собственности и аффилированности источники можноразделить на семейные, за которыми стоит богатый человек или се‑

мья, и институциональные (профессиональные) инвестиционные

организации.

Семейные источники венчурного капитала. Некоторые из источ‑

ников семейного венчурного капитала выделились из семейного

бизнеса и представляют собой «рудименты» прежних форм орга‑

низации венчурного бизнеса. Семейные и индивидуальные источ‑

ники венчурного капитала иногда достигают существенных раз‑

меров. Большинство семейных источников венчурного капитала

управляется профессиональными менеджерами, которые были на‑

няты семьями.

Часто семейный венчурный капитал заинтересован в контроле

бизнеса, в который он инвестирует. В связи с этим в некоторых слу‑

чаях не управляемый профессионалами семейный венчурный ка‑

питал может стать непростым партнером для ищущего венчурный

капитал предпринимателя и ограничить возможности роста.

Институциональные источники венчурного капитала. Процессы

институционализации венчурного бизнеса начались лишь в 1950–

60-х гг. В настоящее время в мире имеется несколько тысяч институ‑

циональных источников венчурного капитала. Большинство инсти‑

туциональных источников имеет форму корпораций или партнерств

и управляется профессиональными менеджерами, как и любые кор‑

порации.

В число институциональных источников венчурного капитала

входят:

●●публичные компании. Ряд инвестиционных компаний, работа‑

ющих в области венчурного капитала, являются публичными, и их

акции торгуются на биржах, что служит признаком хорошей репу‑

тации. Часть из них инвестируют в форме долга, другие – в акцио‑

нерный капитал. Характерен для публичных компаний венчурно‑

го капитала их размер. Как правило, их капитализация выше, чем

у большинства других фондов. Поэтому, если требуется значитель‑

ный объем венчурного капитала, есть смысл начать поиски финан‑

сирования с публичных компаний;

●●частные компании. Данные компании составляют большинство

из компаний венчурного капитала, в том числе и крупных. Основной

капитал поступает к ним от ограниченного числа инвесторов – пенси‑

онных фондов и страховых компаний, которые размещают часть сво‑

29

30.

их активов в целях использования для венчурных инвестиций в пар‑тнерствах с ограниченной ответственностью. Управляющая компания

фонда в таком партнерстве – генеральный партнер, а организации –

источники капитала – партнеры с ограниченной ответственностью;

●●компании, связанные с банками. Многие банки создали управ‑

ляющие компании и фонды для инвестирования в акционерный ка‑

питал компаний малого бизнеса. Такого рода компании позволяют

банкам обойти ограничения банковского законодательства, которое

в большинстве стран не позволяет им владеть долей в капитале ма‑

лого бизнеса. Крупные банки имеют большие дочерние подразделе‑

ния, работающие в области венчурного инвестирования. В большин‑

стве банков кредитный и венчурный бизнес между собой формально

не связаны и организационно оформлены раздельно, поэтому если

требуется одновременно осуществить инвестиции в форме капита‑

ла и долга, не стоит специально для этого ориентироваться на ком‑

пании, связанные с банками;

●●большие корпорации. В последние годы создание компаний

венчурного капитала при больших корпорациях было менее рас‑

пространено, и обычным для них являлось инвестирование через

участие в венчурных фондах. При этом большие корпорации, как

правило, становятся одним из инвесторов наряду с другими инве‑

сторами профессионально управляемых венчурных фондов. Неко‑

торые предприниматели болезненно относятся к инвестициям в их

малый и средний бизнес со стороны больших корпораций, опасаясь,

что в случае успеха большая корпорация попытается выкупить биз‑

нес в момент, который, с точки зрения предпринимателя, не будет

оптимальным для продажи.

2.3. СТРУКТУРИРОВАНИЕ ФОНДОВ

ВЕНЧУРНОГО КАПИТАЛА

Во всем мире при структурировании фондов венчурного капитала

возникают примерно одинаковые проблемы в области гражданско‑

го права и налогообложения. В актах национальных законодательств

обычно трудно отыскать оптимальные решения возникающих про‑

блем. Оптимальное структурирование венчурного фонда зависит от

требований к структурированию фонда и сделок фонда, предъявля‑

емых инвесторами и к инвесторам в стране или странах, в которых

30

31.

будет осуществляться инвестирование и из которых будет осущест‑вляться управление фондом.

При структурировании венчурного фонда управляющая компа‑

ния либо участник фонда преследуют следующие основные цели.

1. Ограничение ответственности. Инвесторы – партнеры с огра‑

ниченной ответственностью – захотят гарантий того, что их ответ‑

ственность за судьбу фонда действительно ограничена их долей

в инвестициях в фонд, поскольку в качестве ограниченных партне‑

ров они не будут играть активной роли в управлении инвестициями.

2. Исключение дополнительного уровня налогообложения. Глав‑

ное требование заключается в том, чтобы избежать двойной упла‑

ты налогов:

●●при получении фондом дивидендов или процентов от порт‑

фельной компании или прироста стоимости капитала при выходе

из инвестиций;

●●осуществлении инвесторами своих инвестиций в фонд.

По этой причине необходимо, чтобы фонд был прозрачен для

налогообложения. Общий принцип звучит так: инвестор, инве‑

стирующий через венчурный фонд, не должен что-то терять по

сравнению с инвестором, инвестирующим в тот же самый объект

самостоятельно. В некоторых случаях можно ставить и более че‑

столюбивую задачу: инвестор, инвестирующий через фонд, дол‑

жен в чем-то выигрывать по сравнению с инвестором, инвестиру‑

ющим самостоятельно.

3. Пригодность для любых инвесторов. Обычно желательно иметь

единую структуру фонда для любых инвесторов из разных стран:

освобожденных от налогов пенсионных фондов, страховых компа‑

ний, банков, производственных или торговых компаний либо част‑

ных лиц любой юрисдикции, что не всегда возможно из-за проти‑

воречивых требований в области налогообложения или торговли, но

стремиться к этому следует.

В тех случаях, когда иметь один фонд для всех инвесторов не‑

желательно, для инвесторов определенной категории можно от‑

крыть промежуточный фонд, который затем будет осуществлять

инвестиции в основной фонд; либо можно создать параллельные

фонды, которые будут осуществлять инвестиции вместе с основ‑

ным фондом.

Инвесторам, затрудняющимся в выборе подходящего фонда, мож‑

но предложить осуществлять самостоятельные инвестиции парал‑

31

32.

лельно с определенным фондом – возможно, через ту же управляю‑щую компанию, которая является номинальным держателем акций

этого фонда, при условии, что инвесторы не обладают правом рас‑

поряжаться этими акциями, а лишь только следуют в своих действи‑

ях за фондом.

4. Минимальное налогообложение платы за управление фондом.

Если возможно, плата за управление фондом должна быть структу‑

рирована так, чтобы минимизировать воздействие на фонд невоз‑

мещаемого налога на добавленную стоимость. Помимо этого, ни

фонд, ни инвесторы не должны платить налогов с тех сумм от до‑

хода и прироста капитала фонда, которые идут на оплату управле‑

ния фондом.

5. Удерживаемое вознаграждение с минимальным налогообло‑

жением. Удерживаемое вознаграждение обычно рассматривается

как доля участия в фонде, хотя его вполне можно рассматривать

как премию за управление фондом. С одной стороны, фонд дол‑

жен минимизировать свое налогообложение, с другой – налого

обложение управляющих, как частных лиц, так и управляющей

компании, которые получают вознаграждение за управление фон‑

дом. Этого легче всего достичь, если рассматривать удерживаемое

вознаграждение как долю участия в фонде.

6. Предложение об участии в фонде надлежащим инвесторам.

Во многих странах приняты законы о маркетинге, которые огра‑

ничивают возможность предложений принять участие в фондах

в зависимости от организационно-правовой формы фонда и от

того, каких инвесторов фонд стремится привлечь. Поскольку огра‑

ничения по этим параметрам могут быть различными, необхо‑

димо выбирать такую организационно-правовую форму фонда,

которая позволяет целенаправленно предлагать участие в нем

конкретным инвесторам. Это особенно важно в случаях, когда

предложения об участии в фонде предполагается направлять ин‑

дивидуальным лицам.

7. Простота в управлении. Организационно-правовая форма

должна быть проста для управления, но в той степени, в какой это

совместимо с ранее рассмотренными целями. Если они окажутся не‑

совместимыми, то придется взвесить, что выгоднее: иметь органи‑

зационно-правовую форму, простую для управления или же удов‑

летворяющую всем поставленным целям.

32

33.

2.4. ВИДЫ ФОНДОВПомимо правовых и налоговых ограничений существуют огра‑

ничения чисто коммерческого плана, которые требуют, чтобы фонд

был структурирован соответствующим образом. С этой точки зре‑

ния фонды бывают следующие.

1. Самоликвидирующиеся. Образуются в организационно-право‑

вой форме партнерства с ограниченной ответственностью. В рам‑

ках этой структуры несколько инвесторов (обычно это юридические

лица) обязуются в течение срока, на который создается фонд, внести

на его счет определенное количество денежных средств, а управля‑

ющая компания обязуется управлять этими средствами.

Сбор денежных средств осуществляется периодически пропор‑

ционально обязательствам, по мере того как в них возникает необ‑

ходимость для осуществления конкретных инвестиций, оплаты из‑

держек и расходов по управлению фондом, причем обычно помимо

упомянутых обязательств выплачивается очень мало средств. Такой

периодический сбор денежных средств осуществляется в соответ‑

ствии с заявкой на перевод средств в фонд, выставляемой за 10 дней

до момента, когда средства должны быть на счете фонда.

Средства инвестируются сразу же после того, как они поступили

в фонд. После продажи долей в компаниях, в которые были сдела‑

ны инвестиции, или после получения процентов либо дивидендов

от этих портфельных компаний полученные средства также распре‑

деляются среди инвесторов и по возможности без задержек. В ито‑

ге фонд самоликвидируется сразу же после продажи осуществлен‑

ных инвестиций.

Выручка от продаж долей в компаниях на протяжении большей

части периода работы фонда не реинвестируется. Вместо этого

управляющая компания, видя, что значительная часть существую‑

щего фонда уже проинвестирована, как правило, организует подпи‑

ску на новый фонд; обычно это происходит каждые два или три года.

Такой самоликвидирующийся фонд, как правило, создается на де‑

сять лет, в течение которых управляющая компания фонда должна

продать все доли в компаниях, в которые были сделаны инвестиции.

2. «Вечнозеленые». В отличие от самоликвидирующихся фондов,

некоторые фонды не распределяют дивиденды и доходы от реали‑

зации инвестиций инвесторам, а реинвестируют эти средства в но‑

вые проекты. Такие фонды получили название «вечнозеленых». Этот

33

34.

процесс может длиться довольно продолжительное время или до за‑ранее согласованной даты ликвидации. Иногда в документах о ре‑

гистрации фонда оговаривается, что через определенное число лет

членам фонда будет предложено принять решение о его ликвида‑

ции.

Хотя такой фонд избавляет управляющую компанию от необхо‑

димости создавать каждые два-три года новый, его использование

также означает, что инвесторы не смогут сами реинвестировать

средства от продажи инвестиций, осуществленных фондом. Свои

инвестиции в фонд инвесторы смогут реализовать, только продав

целиком свою долю в нем либо дождавшись даты его ликвидации.

3. Соглашения по клубному или параллельному инвестированию. Не‑

которые структуры вообще не имеют организационно-правовой

формы фонда, выступая в виде инвестиционных клубов или же се‑

рий параллельных соглашений между инвесторами и управляющей

компанией одного из фондов. Но такими соглашениями управляю‑

щая компания обязуется осуществить инвестиции от лица инвесто‑

ра непосредственно в оговоренные компании.

Конечно, этот путь имеет преимущество в плане простоты доку‑

ментации для инвесторов, но поскольку при этом фонда как тако‑

вого нет, управляющей компании оказывается труднее контролиро‑

вать активы, к тому же непросто управлять процессом при наличии

большого числа инвесторов.

4. Без права распоряжения. Во всех предыдущих случаях предпо‑

лагается, что управляющая компания обладает правом распоряже‑

ния при управлении фондом. В некоторых случаях, особенно свя‑

занных с соглашениями о параллельном инвестировании, правом

распоряжения в отношении инвестиций обладают сами инвесто‑

ры фонда.

5. Для индивидуальных инвесторов. При структурировании инве‑

стиционного фонда для индивидуальных инвесторов иногда требу‑

ется решать вопросы правового регулирования и налогообложения.

При этом нередко такие фонды приходится регистрировать в орга‑

низационно-правовой форме компании, котируемой на фондовом

рынке.

6. Фонд или холдинговая компания. В ряде случаев встает вопрос:

может ли фонд инвестировать с последующим выходом из инвести‑

ций, и в дальнейшем каждый может индивидуально использовать

прирост стоимости капитала после продажи инвестиций, или же

34

35.

фонд создается для того, чтобы в итоге возникла холдинговая ком‑пания, которая не станет осуществлять выход из инвестиций либо

реализует себя через IPO?

Иногда управляющая компания может предпочесть сохранение

свободы выбора: продавать отдельные инвестиции или же не осу‑

ществлять из них выхода и за счет этих инвестиций увеличить сто‑

имость акционерного капитала самого фонда уже как холдинговой

компании.

2.5. ПРОЗРАЧНОСТЬ СТРУКТУРЫ ФОНДОВ

Обычно под фондом понимается общий пул денежных средств,

управляемый самостоятельной УК, при этом собственниками по‑

следней выступают либо финансовое учреждение, либо ее руково‑

дители. Фонд принадлежит инвесторам, которые владеют акциями,

долями или паями фонда, в зависимости от его структуры. Фонд ин‑

вестирует мобилизованные от инвесторов средства в портфельные

компании. Для управляющей компании или ее должностных лиц

обычно устанавливается определенное удерживаемое вознагражде‑

ние, которое часто рассматривается как участие в капитале фонда.

Главная проблема, которую приходится решать при структуриро‑

вании фондов венчурного капитала, заключается в том, чтобы из‑

бежать возникновения дополнительного уровня (т. е. двойного) на‑

логообложения. Если инвесторы просто вкладывают свои средства

в инвестиционную (финансовую) компанию, которая, в свою оче‑

редь, осуществляет инвестиции в определенные портфельные ком‑

пании, то налогообложение происходит на двух уровнях: вначале

налогами облагаются доходы, полученные от продажи этой финан‑

совой компанией своих инвестиций в портфельных компаниях, а за‑

тем – еще и при распределении полученных доходов между своими

инвесторами либо при продаже инвесторами своих долей участия

в финансовой компании.

Кроме того, в большинстве юрисдикций распределение выручки

от продажи отдельных инвестиций в течение срока существования

фонда рассматривается как выплата дивидендов, а не как частич‑

ная продажа капитала. Тем самым прирост капитала, который воз‑

никает при выгодной продаже инвестиций, трансформируется в те‑

кущий доход и также облагается налогом.

35

36.

Однако, хотя и сравнительно редко, конкретная страна можетиметь одновременно низкий уровень налогообложения и договор

об избежании двойного налогообложения. В случае с прозрачной

структурой важно, чтобы в стране, в которой осуществляются инве‑

стиции, признавалась прозрачность такого рода структуры, а также,

чтобы каждый из инвесторов жил в стране, которая имеет с вышена‑

званной страной договор об избежании двойного налогообложения.

Наконец, обычно предпочтительнее вести дела фонда так, чтобы

не регистрировать постоянного представительства в стране, в кото‑

рую поступают инвестиции, ибо в этом случае велика вероятность

того, что налоги придется платить именно там.

Избежать двойного налогообложения позволяют два типа структур.

Освобожденные (или непрозрачные) структуры. В освобожден‑

ной (непрозрачной) структуре доходы, получаемые фондом, не обла‑

гаются налогами – вопросы налогообложения возникают лишь при

распределении доходов среди инвесторов.

Это обычно предполагает использовать для регистрации фонда

оффшорные компании либо компании, зарегистрированные в стра‑

не, где действует специально оговоренное освобождение от обложе‑

ния налогами прироста капитала и, возможно, дохода, участники

которых пользуются определенными льготами британских инвести‑

ционных трастов или французских обществ рисковых инвестиций.

При этом могут возникнуть следующие проблемы:

●●если фонд зарегистрирован в оффшоре, то мала вероятность

существования договора об избежании двойного налогообложе‑

ния между оффшорной страной, в которой фонд зарегистрирован,

и страной, в которой зарегистрирована потенциальная инвестиру‑

емая компания. Даже когда фонд зарегистрирован в оффшорной

стране, с которой есть договор об избежании двойного налогообло‑

жения, как правило, в этой же стране действует налог на проценты

(дивиденды), распределяемые среди инвесторов;

●●распределение средств среди инвесторов в течение срока суще‑

ствования фонда или даже по окончании этого срока может обла‑

гаться налогом как прибыль, а не как прирост капитала, что для не‑

которых инвесторов может быть неприемлемо.

К непрозрачным структурам относятся:

●●Британский инвестиционный траст. Это инвестиционная ком‑

пания, зарегистрированная в Великобритании, акции которой ко‑

тируются на бирже. Она пользуется освобождением от британского

36

37.

налога на прирост капитала при условии соблюдения определенныхтребований к компаниям такого рода;

●●компании Джерси. Эта категория включает в себя компании мно‑

гих других оффшорных зон. Такие компании могут котироваться на

фондовой бирже. Главная проблема в том, что они не дают возмож‑

ности пользоваться договорами об избежании двойного налогообло‑

жения, поэтому при инвестировании в странах Восточной Европы

и СНГ, если нужно избежать местного налогообложения, таким ком‑

паниям приходится действовать через посредников;

●●компании Кипра. Кипр – страна, где действуют низкие налоги

и одновременно можно воспользоваться преимуществами множе‑

ства договоров об избежании двойного налогообложения, заклю‑

ченных этой страной;

●●Голландские BV. Голландские закрытые общества с ограничен‑

ной ответственностью позволяют пользоваться следующей льготой:

компания не платит налогов в Голландии, если владеет более чем

5%-ным пакетом акций инвестируемых компаний. Однако в случае

распределения доходов инвесторам вне Голландии налог взимает‑

ся. Распределение доходов рассматривается как прибыль, а не при‑

рост капитала;

●●прочие. Основные непрозрачные структуры описаны выше, од‑

нако организационно-правовые формы, существующие на Маль‑

те, Мадейре или в Люксембурге, также могут представлять интерес.

Прозрачные структуры. В прозрачных структурах, таких как

партнерство с ограниченной ответственностью, инвесторы долж‑

ны платить налог на проданные фондом инвестиции как на свою

долю в доходе, независимо от того, распределен ли этот доход меж‑

ду ними или еще нет. Полностью прозрачная для налогообложения

структура фонда устанавливает такое отношение к любому инвесто‑

ру, как будто бы он сам инвестировал свою долю в каждую из порт‑

фельных компаний и как будто бы все доходы и прибыль от каждой

портфельной компании, определенные фондом как его доля, были

им получены непосредственно от конкретной компании. Это позво‑

ляет избежать двойного налогообложения, одновременно оставляя

инвестору возможность воспользоваться договором об избежании

двойного налогообложения между страной, резидентом которой он

является, и страной, где зарегистрирована инвестируемая компания.

Даже там, где прозрачность признается, нужно позаботиться

о том, чтобы само существование фонда не стало причиной отнесе‑

37

38.

ния инвесторов к числу ведущих свой бизнес за рубежом через по‑стоянную структуру, в связи с чем они могут оказаться обязанными

платить более высокие налоги, чем в своей стране.

Главная прозрачная структура – это ограниченное партнерство,

которое может быть создано по законам Великобритании, островов

Ла-Манша, штата Делавэр США и различных оффшорных зон напо‑

добие Каймановых или Бермудских островов. Это чрезвычайно гиб‑

кие организационно-правовые формы, особенно подходящие для

создания фондов с ограниченным сроком существования.

Следует иметь в виду, что фонд в форме ограниченного партнер‑

ства в некоторых странах не признается прозрачным для налого

обложения и не может котироваться на фондовом рынке.

Возможности избежания двойного налогообложения. По‑

скольку в ряде стран налогом на прирост капитала облагаются все

продажи нерезидентов, необходимо выбирать такую страну, в ко‑

торой предусмотрены низкие налоги и существует развитая сеть

международных договоров по избежанию двойного налогообложе‑

ния. Конечно, такое сочетание встречается довольно редко, но сре‑

ди возможных кандидатов выступают Голландия, Кипр и, например,

такая организационно-правовая форма, как Венгерская оффшор‑

ная компания.

Сложность, которая возникает вслед за этим, заключается в том,

что использование организационно-правовой формы компании

может превратить прирост капитала в доход, а в случае Голлан‑

дии использование такой организационно-правовой формы может

привести к высоким налогам на распределение прибыли среди не‑

резидентов.

Резидентная структура. Независимо от того, будет ли использо‑

вана организационно-правовая форма прозрачной или непрозрач‑

ной структуры, очень важно, чтобы фонд не действовал в той стране,

где он осуществляет инвестиции через резидентную структуру, если

наличие последней в стране инвестирования может привести к тако‑

му налогообложению, которое нельзя будет уменьшить с помощью

договора об избежании двойного налогообложения.

В таких случаях управлять фондом необходимо извне – из юрис‑

дикций, где наличие резидентной структуры не повлечет за собой

неблагоприятного налогообложения. Такими юрисдикциями могут

быть не только острова Ла-Манша и Кипр, но и Великобритания или

Голландия.

38

39.

В этих условиях команда управляющих, действующая в одной изстран СНГ, будет только консультировать зарубежную УК, а решения

об инвестировании и реализации инвестиций будут приниматься

в стране, резидентом которой является управляющая компания, –

так же как во многих случаях в этой стране будут подписываться со‑

глашения об инвестировании и продаже долей в портфельных ком‑

паниях.

ВОПРОСЫ

1. Каковы различия в толковании терминов private equity и venture

capital?

2. Охарактеризуйте прозрачные структуры венчурного капитала.

3. Охарактеризуйте непрозрачные структуры венчурного капи‑

тала.

4. Каковы цели структурирования венчурного фонда?

5. Перечислите виды венчурных фондов.

6. Дайте характеристику видам венчурных фондов.

7. Назовите источники невенчурного капитала.

8. Назовите источники венчурного капитала.

9. В чем специфика институциональных источников венчурно‑

го капитала?

39

40.

ГЛАВА 3КОНЦЕПЦИЯ ВЕНЧУРНОГО

ИНВЕСТИРОВАНИЯ

3.1. ЦЕЛИ ИНДУСТРИИ ПРЯМОГО ИНВЕСТИРОВАНИЯ

В АКЦИОНЕРНЫЙ КАПИТАЛ

Индустрии прямых инвестиций в акционерный капитал понадо‑

билось некоторое время, чтобы понять, что различные участники

процесса инвестирования преследуют разные цели: для инвестиру‑

емых компаний, инвесторов, управляющих фондами.

Цели инвестируемых компаний. В Европе более одной пятой

всех инвестиций представляют собой продажу всех акций компа‑

нии фонду венчурного капитала вместе с передачей ему контро‑

ля. Остальные инвестиции принимают форму приобретения боль‑

ше или меньше половины акций компании на ранней либо на более

поздней стадии ее развития в целях финансирования ее дальней‑

шего роста или расширения.

Цели инвестируемых компаний и организованный фондовый рынок. В США организованные фондовые рынки являются хо‑

рошим источником средств даже для тех компаний, которые на ран‑

них стадиях развития несут существенные убытки и не генерируют

положительного потока наличности. Фондовые рынки Европы и раз‑

вивающиеся рынки требуют демонстрации предыдущих достиже‑

ний, на них довольно дорого котироваться, и они больше заботятся

о защите инвесторов, чем о том, чтобы поощрять их к выбору свое‑

го профиля риска и инвестированию в соответствующие компании.

Цели инвестируемых компаний и банки. Учитывая интересы

самих банков, их можно сделать отличными партнерами для инду‑

стрии венчурного финансирования, например в сделках с выкупом,

40

41.

под которые они могут предоставить менее рисковые кредиты, тог‑да как венчурный инвестор берет на себя более рисковую и менее

ликвидную составляющую прямых инвестиций.

Цели инвестируемых компаний и государство. Финансирова‑

ние со стороны государственных структур часто имеет смешанные

цели, среди которых получение прибыли может уступать по важности

таким целям, как создание новых рабочих мест, внедрение новых тех‑

нологий и новых видов производств. Для компаний данное финанси‑

рование выгодно тем, что оно дешево, долгосрочно и не рассчитано

на получение инвестором больших доходов в конце проекта. Эти до‑

вольно «пассивные» деньги могут быть полезным дополнением к вен‑

чурным инвестициям в конце начальных стадий финансирования.

Цели инвестируемых компаний и прочие инвесторы. Поми‑

мо указанных на рынке существуют и иные специализирующиеся

на инвестициях структуры, которые по большей части занимают‑

ся консалтингом, как, например, инвестиционные и торговые бан‑

ки, инвестиционные брокеры, специалисты по корпоративным фи‑

нансам, национальные и международные институты развития. Они

очень важны для организации процесса инвестирования, но сами

инвестируют довольно редко.

Цели инвесторов. Цели тех, кто осуществляет венчурные и пря‑

мые инвестиции в акционерный капитал, столь же разнообразны,

как и источники их денег. Перед тем как охарактеризовать источни‑

ки капитала для венчурных фондов, необходимо сказать несколько

слов об экономических отношениях, возникающих между источни‑

ком капитала и теми, кто этот капитал привлекает, – об отношениях

доверительного управления, а также о том, почему капитал передает‑

ся третьему лицу для управления, – о правилах управления активами.

Отношения доверительного управления. На отношениях до‑

верительного управления основывается и работа фондов венчур‑

ных инвестиций, и существенная часть документов, определяющих

правила работы фондов. На практике они руководствуются именно

этими отношениями, построенными на фидуциарной ответствен‑

ности управляющей компании перед инвесторами-доверителями.

Важным аспектом доверительного управления выступает то, что

один или несколько акционеров компании могут выступить спонсо‑

рами, не получающими дополнительных прав по сравнению с други‑

ми акционерами и берущими на себя дополнительные обязанности,

прежде всего по курированию и мониторингу работы управляющей

41

42.

компании и инвестиционного комитета фонда. Как правило, спон‑сорами становятся инвесторы фонда, по тем или иным причинам

больше заинтересованные в успешной работе фонда, чем другие ак‑

ционеры. В качестве таких спонсоров обычно выступают компании,

чья деятельность связана с формированием крупных активов, кото‑

рыми необходимо управлять как портфелем.

Правила управления портфелем активов. Правила управления

портфелем активов были сформулированы еще к середине 1950-х гг.

и основывались на довольно простых принципах:

●●любые финансовые средства, образовавшиеся на счетах компа‑

нии в объеме, излишнем для ведения нормальной хозяйственной

деятельности, должны трактоваться этой компанией как портфель

активов, который требует особого подхода к управлению;

●●существенная часть портфеля (до 60–70 %) должна быть разме‑