Similar presentations:

Кредитные расчёт

1.

«КРЕДИТНЫЕ РАСЧЁТЫ»2.

2Кредит • это предоставление банком или кредитной

организацией денег заёмщику в размере и на

условиях,

предусмотренным

кредитным

договором, по которому заёмщик обязуется

вернуть

сумму

кредита

и

уплатить

дополнительно проценты по нему.

• Субъекты: кредитор – кредитные учреждения

(банки), заемщик – юридические и физические

лица (клиенты банка).

• Объект:

денежный

капитал,

который

предоставляется заемщику на условиях

платности и возвратности.

3.

3• Источник уплаты процентов: доходы,

прибыль юридических и физических лиц.

• Роль: способствует расширению

производства, переходу капитала из одной

сферы в другую.

4.

4Принципы кредитования

• Кредитные отношения между банком и заемщиком

строятся на основе кредитного договора. В его

основе лежат принципы кредитования:

• -Целевой характер (чтобы осуществить

возможность возврата кредита необходимо узнать

на какие цели требуется кредит).

• - Ставка % = базовая ставка + рисковая премия.

Какой будет рисковая премия можно установить,

проанализировав на какие цели будет использован

кредит. В зависимости от степени риска будет

установлена различная ставка % (пример: 2

заемщика – сомнительной платежеспособности и

относительно платежеспособный).

5.

5• - Срочность – с точки зрения заемщика,

соблюдение срока важно для завершения

производства, получения источника

возмещения кредита и %. Срок кредита

должен быть связан с индивидуальным

оборотом и кругооборотом капитала в

производстве.

• - Обеспеченность;

• - Дифференцированный подход.

6.

6• Погашение

кредита

может

быть

единовременным, либо периодическим.

• Право заемщика и сумма на получение

банковского кредита называется лимитом

кредитования.

7.

7Методы кредитования

• Порядок выдачи и погашения кредита

называется методом кредитования.

• Различают:

• 1) кредитование по остатку – зависит от

остатка кредитуемых активов;

• 2) кредитование по обороту – от оборота

кредитуемых активов предприятия (может

обслуживать весь процесс кругооборота или

один элемент);

• 3) оборотно-сальдовый метод.

8.

8Параметры отличия:

• - размер кредита (по обороту обычно выше);

• - характер кредита (по остатку –

компенсационный, по обороту - платежный);

• - возврат кредита (по остатку – периодически с

р/счёта заемщика на основании его

обязательств, по обороту – автоматически,

путем зачисления выручки на погашение

ссудной задолженности);

• Оборотно-сальдовый метод характеризуется

сочетанием элементов кредитования по

остатку и кредитования по обороту: выдача –

по обороту, погашение – по остатку.

• - степень риска (по обороту - выше).

9.

9Кредитные продукты (программы)

• Кредитный продукт — это конкретный вид

кредита или кредитная программа,

разработанная банком для клиентов.

• Кредитные продукты (виды банковского

кредита):

• 1) онкольный — кредитный продукт по

требованию, предоставляет заемщику право

пользоваться кредитом банка со специально

открытого счёта до определённой суммы;

10.

10• 2) авальный - кредитный продукт, который

выдается заемщику для обеспечения его

обязательств в форме поручительства по

другому кредиту, другим планируемым

платежам или ожидаемым поставкам;

• 3) учетный кредит — краткосрочный продукт,

когда банк покупает вексель у заемщика, цена

которого равна сумме требований за вычетом

процента и комиссионных платежей;

• 4) контокоррентный кредит- кредитный

продукт, который выдается заемщику для

проведения платежей в условиях отсутствия

средств на расчетном или текущем счёте;

11.

11• 5) консорциальный (синдицированный) кредит

— предоставляется заемщику несколькими

кредиторами;

• 6) овердрафт — кредитование банком

расчетного или дебетового карточного счета

заемщика при отрицательном остатке средств;

• 7) расчетный — краткосрочный кредит для

предприятий с целью формирования оборотных

средств;

12.

12• 8) платежный — для предприятий на оплату

ими расчётных документов, выполнения

денежных обязательств при наличии у

предприятия временных финансовых

трудностей из-за опережения сроков

наступающих платежей для предприятия по

сравнению с поступлением денежных средств;

• 9) потребительский кредит — кредитный

продукт для физических лиц (граждан) для

приобретения предметов потребления;

13.

13• 10) ипотечный — долгосрочный кредитный

продукт на покупку жилья, которое является

залогом по кредиту. По объекту недвижимости

выделяют: земельные участки, здания,

сооружения для предпринимательской

деятельности, жилые дома, квартиры и их

части, комнаты, дачи, садовые дома, гаражи,

строения.

14.

14Кредиты по сроку:

• -краткосрочные (до 1 года);

• -среднесрочные (до 3 лет);

• -долгосрочные (больше 3 лет).

15.

15Аннуитетные платежи по кредиту

Погашение

кредита

в

банке

может

осуществляться

аннуитетными

платежами.

Ежемесячный платеж включает в себя сумму

основного долга и сумму начисленных

процентов

по

кредиту.

При

расчете

аннуитетными платежами общая сумма выплат

по займу будет всегда выше, чем при

расчете дифференцированными платежами, но

зато аннуитетная схема выплат более доступна

для

заемщиков,

так

как

выплаты

распределены равномерно на весь срок кредита.

16.

16Аннуитет (аннуитетные платежи) — способ

погашения

кредита

равными

по

величине

периодическими платежами (обычно — ежемесячными).

При этом часть суммы аннуитетного платежа, идущая на

погашение основной суммы кредита постепенно растет,

а часть суммы идущая на погашение процентов —

уменьшается.

Альтернатива аннуитетным платежам —

дифференцированные платежи, при которых

платится постоянная сумма на погашение кредита

плюс проценты на остаток основной суммы кредита.

При этом общая ежемесячная сумма платежа

постепенно уменьшается.

17.

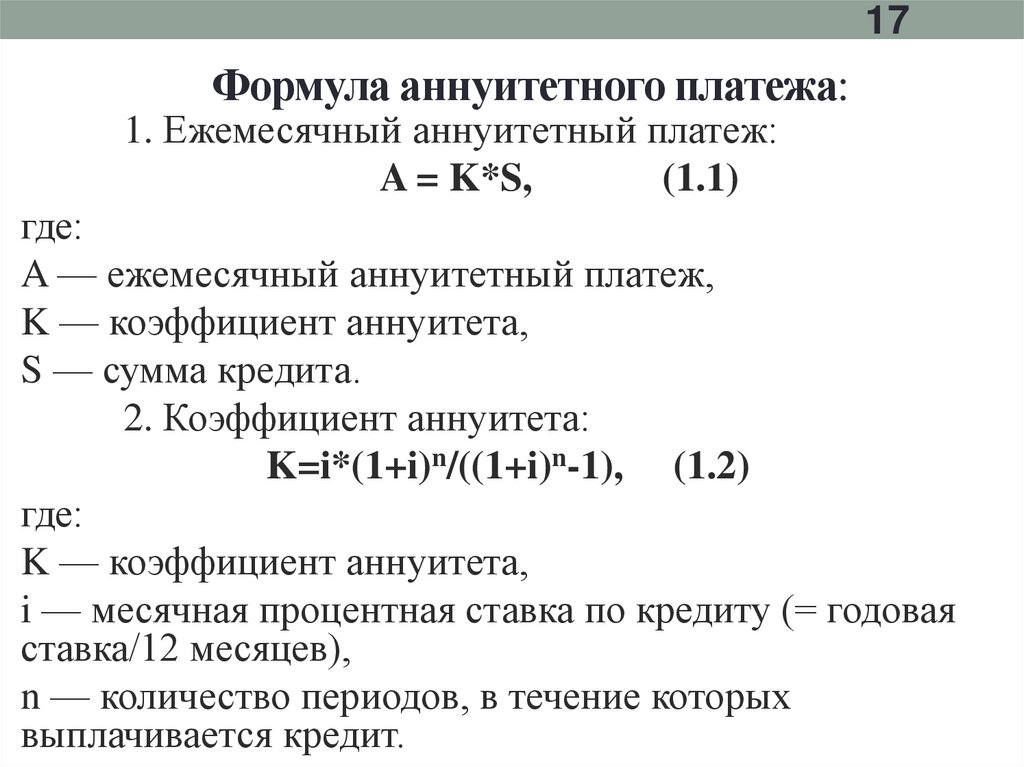

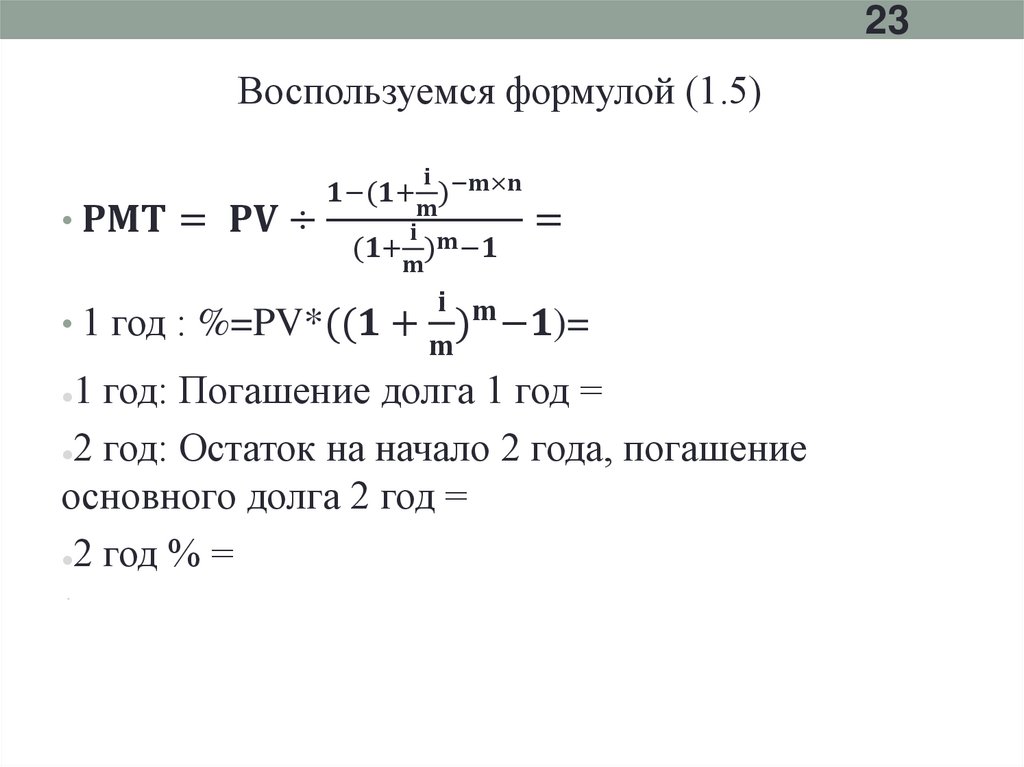

17Формула аннуитетного платежа:

1. Ежемесячный аннуитетный платеж:

A = K*S,

(1.1)

где:

A — ежемесячный аннуитетный платеж,

K — коэффициент аннуитета,

S — сумма кредита.

2. Коэффициент аннуитета:

K=i*(1+i)n/((1+i)n-1), (1.2)

где:

K — коэффициент аннуитета,

i — месячная процентная ставка по кредиту (= годовая

ставка/12 месяцев),

n — количество периодов, в течение которых

выплачивается кредит.

18.

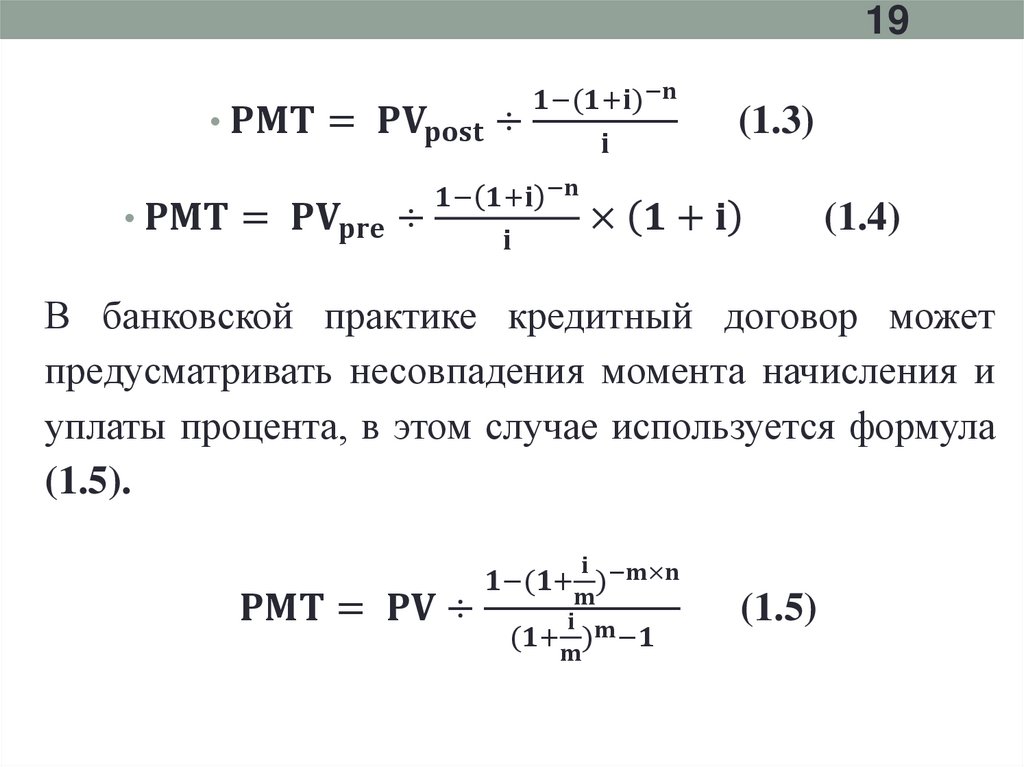

18При планировании платежей по кредиту также

используется

дисконтирование

регулярного

финансового потока.

• Планирование

платежей обычно состоит в

определение

графика

и

срока

платежей,

направляемых к погашению ссудной задолженности.

При этом используются формулы 1.3 и 1.4

finance

finance