Similar presentations:

НДФЛ и страховые взносы 2023

1.

НДФЛ и страховыевзносы 2023

Е.В.ШЕСТАКОВА

2.

Страховые взносы1. Изменения 2022-2023: объединение фондов.

2. Ошибки, допускаемые плательщиками в свете последних разъяснений

контролирующих органов и судебной практики.

3. Принципиальные изменения в формировании и представлении отчетности.

4. Пособия и страховые выплаты 2022-2023 (размеры пособий и выплат;

особенности отражения в отчетности, представляемой в налоговые органы;

документы, представляемые в ФСС).

5. Зачет и возмещение страховых взносов: взаимодействие ИФНС и ФСС РФ.

6. Важные и спорные вопросы отчетности.

7. Оптимизация страховых взносов

3.

Страховые взносы объединениефондов

Изменится ли количество выплат и услуг после объединения двух фондов?

Да, количество выплат увеличится, поскольку Социальному фонду России будут переданы

на администрирование новые меры поддержки, например, единое пособие на детей и

беременных женщин, выплата на первого ребенка до 3 лет. При этом все те услуги,

которые сегодня предоставляет Пенсионный фонд и Фонд социального страхования,

сохранятся. А получать их станет удобнее и быстрее за счет создания единых офисов

клиентского обслуживания.

4.

Страховые взносы объединениефондов

Объединение фондов повлияет на даты выплат?

Нет. Социальный фонд России будет выполнять все обязательства и функции ПФР и ФСС

в полном объеме. После объединения граждане продолжат получать положенные им

пенсии, пособия и другие выплаты в прежние даты.

Ожидается ли усложнение процедуры оформления выплат? Увеличится ли комплект

документов при подаче заявления?

Нет. Объединение фондов, напротив, направлено на оптимизацию и упрощение

процедуры получения выплат.

Работа по расширению мер поддержки и автоматизации процессов их назначения идет не

первый год. В перспективе граждане смогут получить практически все услуги полностью

онлайн через электронные сервисы.

5.

Страховые взносы объединениефондов

Как эти изменения отразятся на правах работника, оформленного по трудовому

договору? Работодатель будет обязан делать все отчисления на разные виды

страхования или уже нет?

Объединение фондов позволит не только защитить все закрепленные и действующие

права работников, оформленных по трудовому договору, но и расширить категории

граждан, обеспеченных социальным страхованием. Раньше на сотрудников, работающих

по гражданско-правовому договору, распространялось только пенсионное и медицинское

страхование.

При этом работодатели смогут вносить все взносы одним платежом, а всю отчетность во

внебюджетные фонды подавать в составе единой формы.

6.

Страховые взносы объединениефондов

Каким станет размер пособий по временной нетрудоспособности, беременности и родам, а

также по уходу за ребенком после введения единого тарифа для работодателя?

Введение единого тарифа для работодателей предусматривает выравнивание

взносооблагаемой базы обязательного социального страхования до уровня пенсионного

страхования, что позволит увеличить размеры выплат гражданам. Так, к 2025 году благодаря

единому тарифу:

– максимальный размер ежемесячного пособия по уходу за ребенком составит 66,3 тыс. рублей

(при ранее действовавшей модели в 2025 году пособие составило бы 39,2 тыс. рублей);

– максимальная сумма пособия по беременности и родам (за 140 календарных дней) составит

763,7 тыс. рублей (при ранее действовавшей модели в 2025 году пособие составило бы –

451,8 тыс. рублей);

– максимальная сумма пособия по временной нетрудоспособности при стаже 8 и более лет –

165,8 тыс. рублей (при ранее действовавшей модели в 2025 году – 98,1 тыс. рублей), при стаже

от 5 до 8 лет – 132,7 тыс. рублей (при ранее действовавшей модели в 2025 году – 78,5 тыс.

рублей), при стаже до 5 лет – 99,5 тыс. рублей (при ранее действовавшей модели в 2025 году –

58,8 тыс. рублей).

7.

Страховые взносы объединениефондов

Как изменится отчетность для работодателей после объединения фондов?

Вся отчетность будет подаваться в единой форме, а страховые взносы работодатели будут

уплачивать одним платежом, а не тремя, как раньше.

Сохранятся ли льготы по уплате страховых взносов для работодателей?

Все действующие льготные режимы сохранятся, а НКО и благотворительные организации

получат дополнительные преференции в результате оптимизации тарифов страховых

взносов, и вместо 20% будут платить 7,6%.

8.

Изменения страховые взносы 2023Пенсионные, медицинские и социальные страховые взносы в 2023 году работодатели

будут перечислять одним платежом по единому тарифу 30%.

Федеральное казначейство будет самостоятельно распределять взносы по видам

страхования. 72,8% от единого тарифа пойдут на пенсионное страхование, 18,3% —

на медицинское и 8,9% — на социальное.

По взносам от несчастных случаев всё останется по-прежнему и они будут зависеть

от класса риска.

ИП будут перечислять фиксированные взносы одним платежом. Сумма страховых

взносов ИП на 2023 год — 45 842 рубля плюс 1% с доходов свыше 300 тысяч рублей,

но не больше 257 тысяч 61 рубля.

9.

Изменения страховые взносы 2023Единая предельная база

Правила 2022. Когда доход работника достигает определённой суммы, до конца года

снижается тариф взносов:

с 22 до 10% на пенсионное страхование, если доход достиг 1 миллиона 565 тысяч рублей;

с 2,9 до 0% на социальное страхование, если доход достиг 1 миллиона 32 тысяч рублей.

Это лимиты на 2022 год, их каждый год повышали.

Правила 2023. Предельная база будет одна для всех взносов, которые платят по единому

тарифу. Предельная база на 2023 год — 1 917 000 рублей. Эту сумму будут каждый год

повышать.

10.

Изменения страховые взносы 202311.

Изменения страховые взносы 2023Изменения в законодательстве об обязательном страховании

Федеральным законом от 14.07.2022 № 237-ФЗ внесены изменения

в законы об обязательном пенсионном страховании (167-ФЗ),

обязательном социальном страховании на случай временной

нетрудоспособности и в связи с материнством (255-ФЗ) и обязательном

медицинском страховании (326-ФЗ). Эти поправки делают круг

застрахованных лиц единым.

В число застрахованных лиц теперь будут включены:

•ОПС — студенты, работающие в студотрядах;

•ОСС по ВНиМ — лица, работающие по договорам ГПХ;

•ОМС — временно пребывающие иностранные граждане.

12.

Изменения страховые взносы 2023Единая сумма платежа по единому КБК (п. 6 ст. 431 НК РФ). Речь о механизме единого

налогового счета, о нем мы подробно рассказывали в статье «Обязательный единый налоговый

платеж с 2023 года: как изменится уплата налогов»

Это правило не распространяется на взносы по дополнительному тарифу (ст. 428 НК РФ)

и взносы для отдельных категорий плательщиков на дополнительное социальное обеспечение

(ст. 429 НК РФ).

Новый срок для уплаты. Страховые взносы за месяц должны быть уплачены не позднее 28-го

числа следующего календарного месяца (ст. 431 НК РФ в редакции ФЗ от 14.07.2022 № 263-ФЗ).

13.

КороткоС 2023 года вместо ПФР и ФСС появится Фонд пенсионного и социального страхования,

который объединит их функции.

Работодателям больше не придётся отдельно считать разные взносы и заполнять несколько

платёжек. Они будут перечислять взносы по единому тарифу и одним платежом.

Останется только три льготных тарифа по страховым взносам: 0, 7,6 и 15% с зарплаты свыше

МРОТ. Все нынешние льготники будут платить взносы по одному из этих тарифов.

За физлиц по договорам ГПХ придётся платить социальные взносы, и они получат право

на больничные.

Отчётность в ПФР и ФСС объединят в единую форму, но сдавать её придётся частями

и с разной периодичностью.

14.

Ошибки страховые взносыВС в Конституционном суде защитил право на возврат страховых платежей

Компания по ошибке заплатила в бюджет страховые взносы, но не смогла их вернуть,

потому что они учитываются на индивидуальных счетах сотрудников. Экономколлегия

ВС поставила под сомнение обоснованность таких ограничений и попросила

Конституционный суд проверить соответствующие нормы. Тот напомнил о

необходимости защиты права собственности и предписал изменить законодательство, а

также призвал не допускать «драконовских» ограничений в таких спорах.

15.

Ошибки страховые взносыв случае, если какие-либо застрахованные физические лица не отражены в первоначальном

расчете, то в уточненный расчет подлежит включению раздел 3, содержащий сведения в

отношении указанных физических лиц. Одновременно производится корректировка

показателей раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»

(далее – раздел 1) расчета;

в случае необходимости корректировки сведений по отдельным застрахованным лицам у

которых на дату представления уточненного расчета изменились персональные данные

("СНИЛС", "Фамилия, Имя, Отчество") заполнение расчета осуществляется по каждому

застрахованному физическому лицу, по которому на момент представления уточненного

расчета изменились персональные данные ("СНИЛС", "Фамилия, Имя, Отчество").

16.

Ошибки страховые взносыОшибки, которые приводят к неполной уплате страховых взносов:

1. В составе расчета не включены сотрудники или ошибочно не были учтены выплаты и,

как следствие, не исчислены страховые взносы;

2. Не начислялись взносы из-за того, что ошибочно вошли в состав необлагаемой суммы.

Например, в необлагаемых выплатах отразили всю сумму суточных, в то время как

сверхнормативные суточные включаются в объект обложения.

3. Не неправомерно применены пониженные тарифа по страховым взносам. Субъекты

малого и среднего предпринимательства вправе применять пониженный тариф при

расчете страховых взносов при условии вхождения в перечень субъектов малого и

среднего предпринимательства (МСП).

17.

Принципиальные изменения вформировании и представлении

отчетности

Общие изменения в отчетности С 1 января 2023 года останется

всего две формы отчетности:

расчет по страховым взносам (РСВ)

единый отчет по сотрудникам.

18.

Принципиальные изменения вформировании и представлении

отчетности

Общие изменения в отчетности С 1 января 2023 года останется

всего две формы отчетности:

расчет по страховым взносам (РСВ)

единый отчет по сотрудникам.

19.

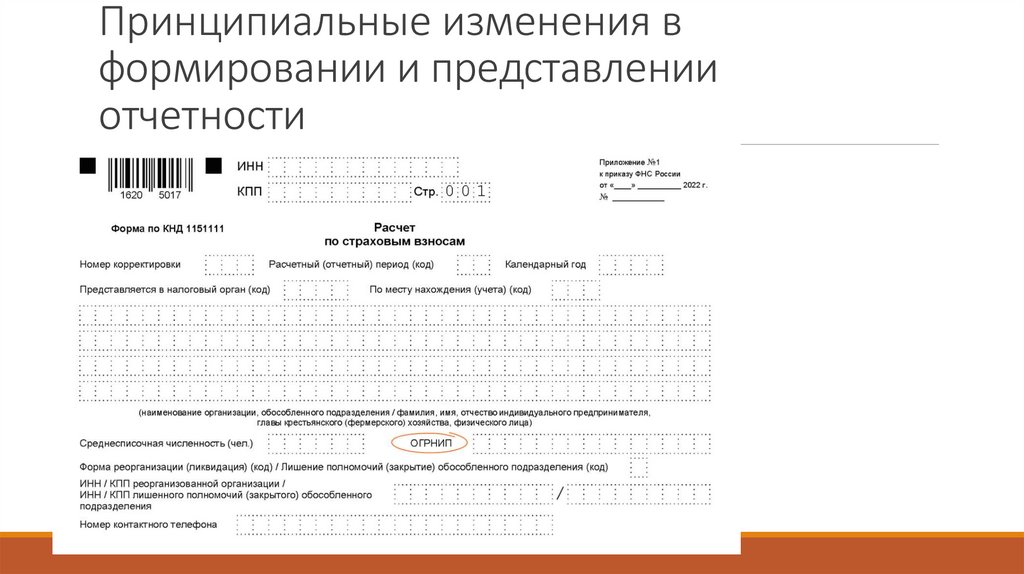

Принципиальные изменения вформировании и представлении

отчетности

Новая форма расчета по страховым взносам

Форма утверждена Приказом ФНС от 29.09.2022 №ЕД-7-11/878@ «Об утверждении форм,

порядков их заполнения, а также форматов представления расчета по страховым взносам

и персонифицированных сведений о физических лицах в электронной форме».

Первый раз отчитаться по новой форме нужно будет по итогам первого квартала 2023

года.

20.

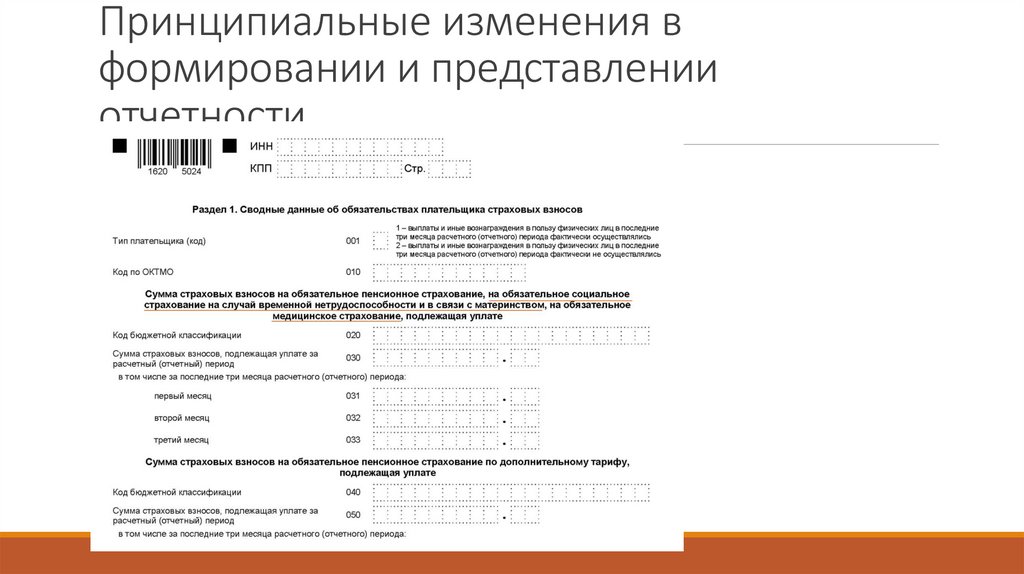

Принципиальные изменения вформировании и представлении

отчетности

21.

Принципиальные изменения вформировании и представлении

отчетности

22.

Принципиальные изменения вформировании и представлении

отчетности

В подраздел 1 добавлены новые строки. Из количества физлиц, с выплат которым

начислены взносы, надо будет выделить количество лиц, чьи выплаты не превысили

ЕПВБ и чьи превысили (стр.021 и 022).

Из базы для исчисления взносов тоже нужно выделить часть, превышающую

и не превышающую ЕПВБ (стр.051 и 052):

23.

Принципиальные изменения вформировании и представлении

отчетности

Приложение 1 к разделу 1 будут заполнять IT-организации и организации, осуществляющие

деятельность в сфере радиоэлектронной промышленности. Учитывая поправки, внесенные в НК

РФ Федеральным законом от 14.07.2022 № 321-ФЗ, из приложения исключены:

графа для отражения сумм по итогам девяти месяцев года, предшествующего году перехода

на пониженный тариф;

строка для указания средней/среднесписочной численности работников.

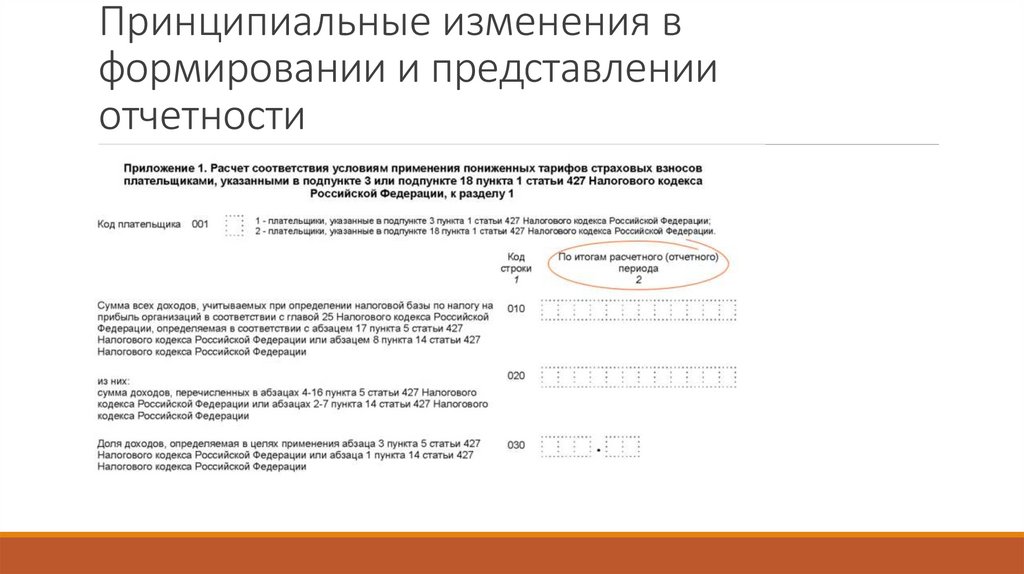

24.

Принципиальные изменения вформировании и представлении

отчетности

25.

Принципиальные изменения вформировании и представлении

отчетности

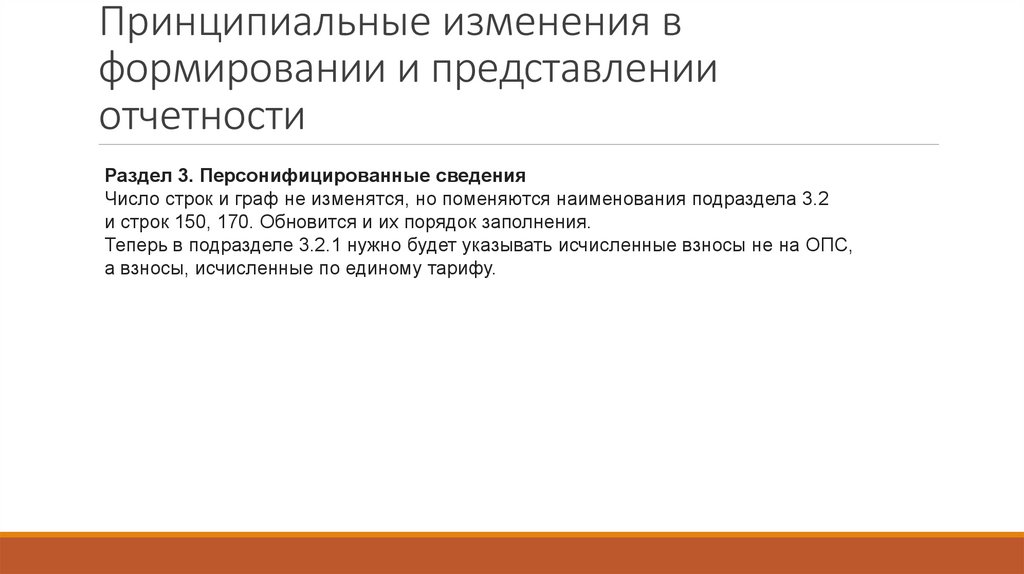

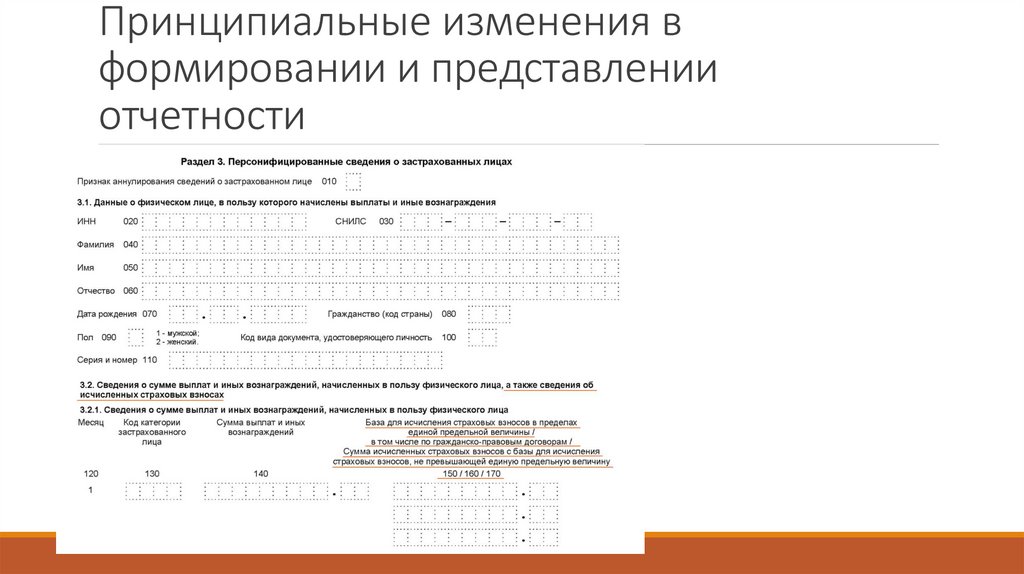

Раздел 3. Персонифицированные сведения

Число строк и граф не изменятся, но поменяются наименования подраздела 3.2

и строк 150, 170. Обновится и их порядок заполнения.

Теперь в подразделе 3.2.1 нужно будет указывать исчисленные взносы не на ОПС,

а взносы, исчисленные по единому тарифу.

26.

Принципиальные изменения вформировании и представлении

отчетности

27.

Единый отчет ЕФС-1С 2023 года самостоятельный отчет СЗВ-ТД, на основании которого формировались

электронные трудовые книжки, отменили. Но у работодателей по-прежнему есть

обязанность подавать сведения о трудовой деятельности работников. Только теперь эти

сведения вошли в Единый отчет (ЕФС-1), который нужно сдавать в Фонд пенсионного

и социального страхования.

28.

Единый отчет ЕФС-1Кто должен сдавать сведения о деятельности сотрудников

Раздел «Сведения о трудовой (иной) деятельности» отчета ЕФС-1 (аналог СЗВ-ТД с 2023 года) заполняют

и сдают организации и ИП, у которых есть сотрудники по трудовым договорам и/или исполнители

по гражданско-правовым договорам (ГПД).

По каким кадровым событиям отчитываться за работников

Отчет по трудовым договорам (в том числе на совместителей, дистанционщиков и надомников) сдается

только в том случае, когда произошло одно или несколько событий:

Прием/увольнение.

Подача заявления о выборе способа ведения трудовой книжки.

Приостановление/возобновление договора в связи с мобилизацией.

Перевод на другую постоянную работу.

Переименование работодателя.

Установление (присвоение) новой профессии или квалификации.

Запрет занимать должность.

29.

Единый отчет ЕФС-1Когда не надо отчитываться

Не нужно подавать сведения о трудовой деятельности:

Если не было событий, перечисленных выше. То есть нулевой отчет не подается.

По другим кадровым мероприятиям, не указанным выше. Например, если издали приказ

о совмещении должностей, на изменение оклада.

По ГПД на покупку имущества у физлица или аренду помещения.

По договорам с самозанятыми (плательщиками НПД), предпринимателями.

30.

Единый отчет ЕФС-1Состав отчетности

В рамках отчета по трудовой деятельности (аналог СЗВ-ТД до 2023 года) нужно заполнить

и сдать:

Титульный лист.

Подраздел 1 раздела 1 (сведения о физлице).

Подраздел 1.1. раздела 1 (сведения о трудовой деятельности).

Остальные разделы ЕФС-1 заполняйте, только если у вас есть соответствующие сведения.

Причем все разделы новой формы можно заполнять и сдавать по-отдельности. Например,

если вы перевели сотрудника на другую должность в марте 2023, вы можете сдать

подразделы 1 и 1.1 по нему отдельно от раздела 2 (аналог формы 4-ФСС) за 1 квартал.

31.

Единый отчет ЕФС-1Формат сдачи отчета

Сдавайте отчет электронно, если у вас трудится более 10 человек (в том числе по ГПД).

Если у вас 10 работников и меньше, то можете отчитываться или электронно, или

на бумаге — как вам удобнее (ст. 8 Закона № 27-ФЗ от 01.04.1996). Бумажный отчет можно

сдать лично, через уполномоченного представителя или по почте ценным письмом

с описью вложения.

Куда и в какие сроки сдавать отчет

Отчет подавайте в Фонд пенсионного и социального страхования (Социальный фонд, СФР)

по месту регистрации. Если у вас есть обособленные подразделения, которые имеют свой

счет в банке и сами выплачивают вознаграждения работникам, то ЕФС-1

по подразделению подавайте отдельно по месту его регистрации.

32.

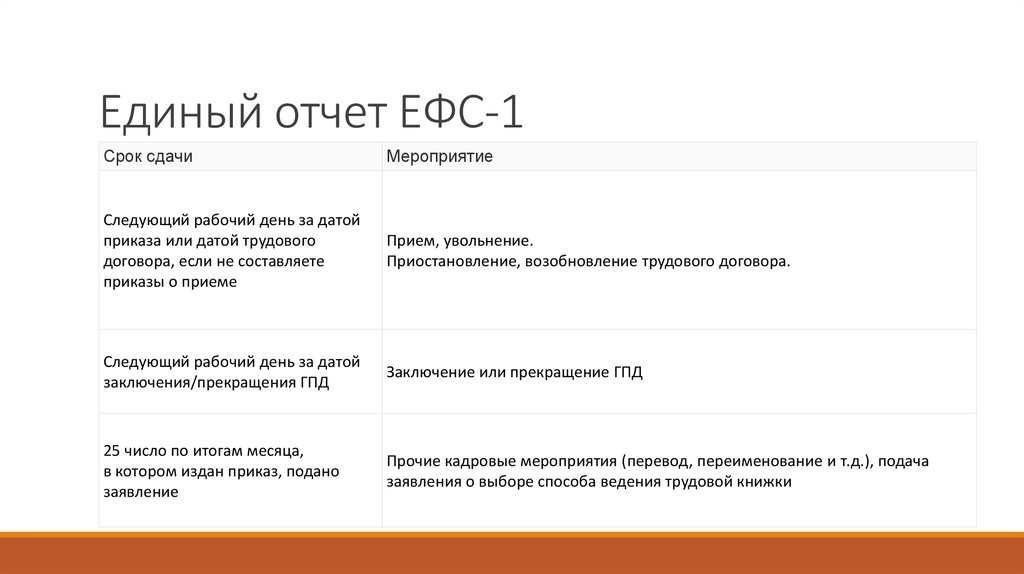

Единый отчет ЕФС-1Срок сдачи

Мероприятие

Следующий рабочий день за датой

приказа или датой трудового

договора, если не составляете

приказы о приеме

Прием, увольнение.

Приостановление, возобновление трудового договора.

Следующий рабочий день за датой

заключения/прекращения ГПД

Заключение или прекращение ГПД

25 число по итогам месяца,

в котором издан приказ, подано

заявление

Прочие кадровые мероприятия (перевод, переименование и т.д.), подача

заявления о выборе способа ведения трудовой книжки

33.

Единый отчет ЕФС-1Если крайний срок выпадает на выходной или нерабочий

праздничный день, вы можете сдать отчет в ближайший

следующий за ним рабочий день (ст. 193 ГК РФ). Например, если

примите сотрудника 13 января 2023, то отправить отчет нужно

не позднее 16 января 2023.

Когда сдаете отчет при увольнении сотрудника, то кроме самого

увольнения укажите все предыдущие кадровые мероприятия,

по которым не отчитывались.

34.

Единый отчет ЕФС-1Как заполнить отчет

Титульный лист

На титульном листе формы ЕФС-1 заполните общие данные о своей организации или ИП.

В качестве регистрационного номера, пока новый фонд налаживает свою работу,

указывайте имеющийся регистрационный номер в ПФР.

Коды статистики, ОКФС, ОКОГУ и ОКПО обязательны для заполнения только для

госучреждений при предоставлении сведений в подразделе 1.3 формы ЕФС-1.

Раздел «Сведения о страхователе, за которого представляются сведения» заполняйте,

только если подаете корректировку за правопреемника.

35.

Единый отчет ЕФС-1Подраздел 1 раздела 1

Этот подраздел содержит данные конкретного сотрудника (исполнителя по ГПД),

по которому вы подаете сведения о трудовой (иной) деятельности. Заполните столько

подразделов 1 и 1.1 раздела 1 — по скольким работникам подаете сведения.

Кроме обычных данных, таких как ФИО, дата рождения, СНИЛС, ИНН, с 2023 года

обязательно нужно указать статус в РФ (код статуса застрахованного лица) и гражданство

(код страны в соответствии с Общероссийским классификатором стран мира).

36.

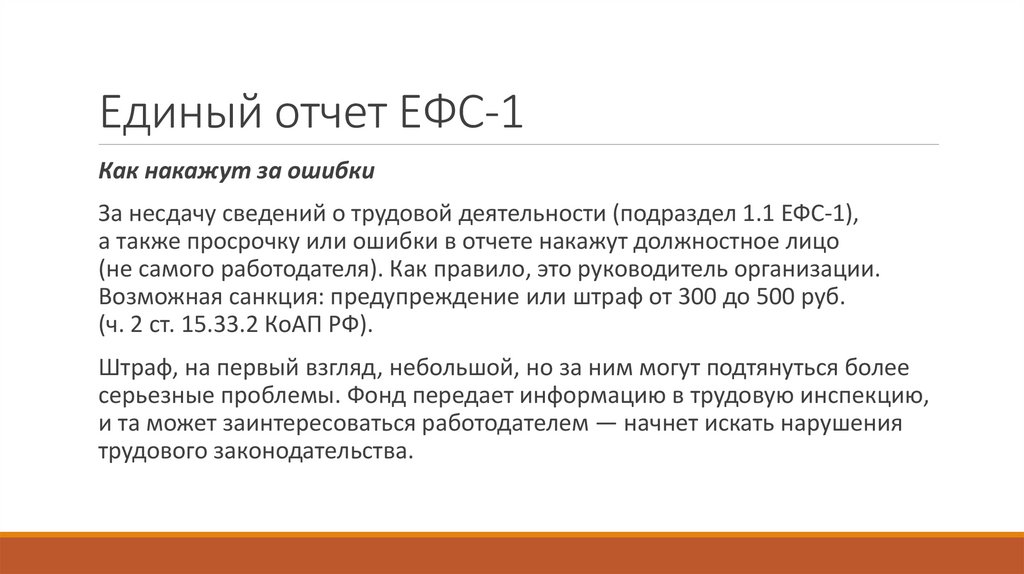

Единый отчет ЕФС-1Как накажут за ошибки

За несдачу сведений о трудовой деятельности (подраздел 1.1 ЕФС-1),

а также просрочку или ошибки в отчете накажут должностное лицо

(не самого работодателя). Как правило, это руководитель организации.

Возможная санкция: предупреждение или штраф от 300 до 500 руб.

(ч. 2 ст. 15.33.2 КоАП РФ).

Штраф, на первый взгляд, небольшой, но за ним могут подтянуться более

серьезные проблемы. Фонд передает информацию в трудовую инспекцию,

и та может заинтересоваться работодателем — начнет искать нарушения

трудового законодательства.

37.

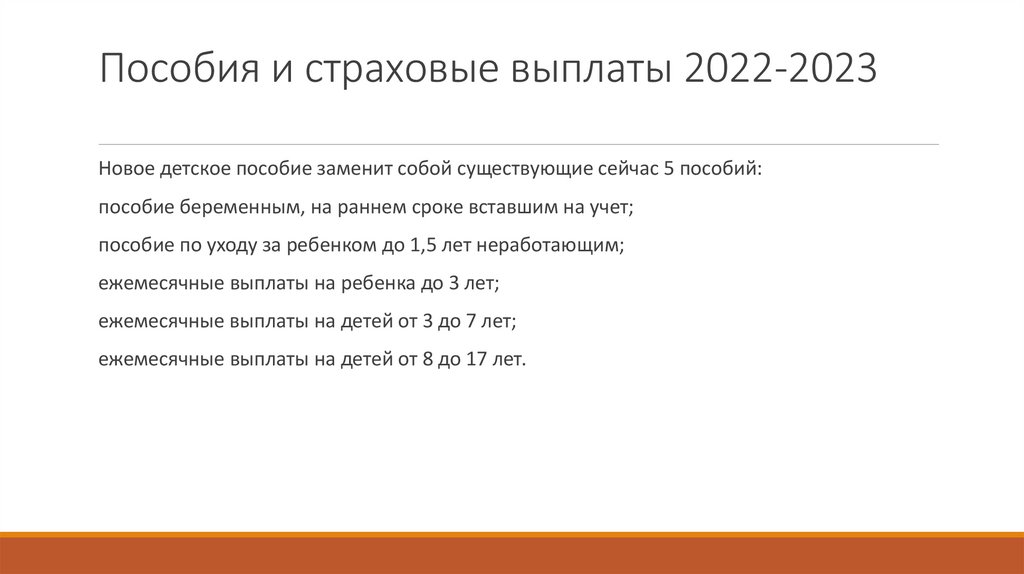

Пособия и страховые выплаты 2022-2023Новое детское пособие заменит собой существующие сейчас 5 пособий:

пособие беременным, на раннем сроке вставшим на учет;

пособие по уходу за ребенком до 1,5 лет неработающим;

ежемесячные выплаты на ребенка до 3 лет;

ежемесячные выплаты на детей от 3 до 7 лет;

ежемесячные выплаты на детей от 8 до 17 лет.

38.

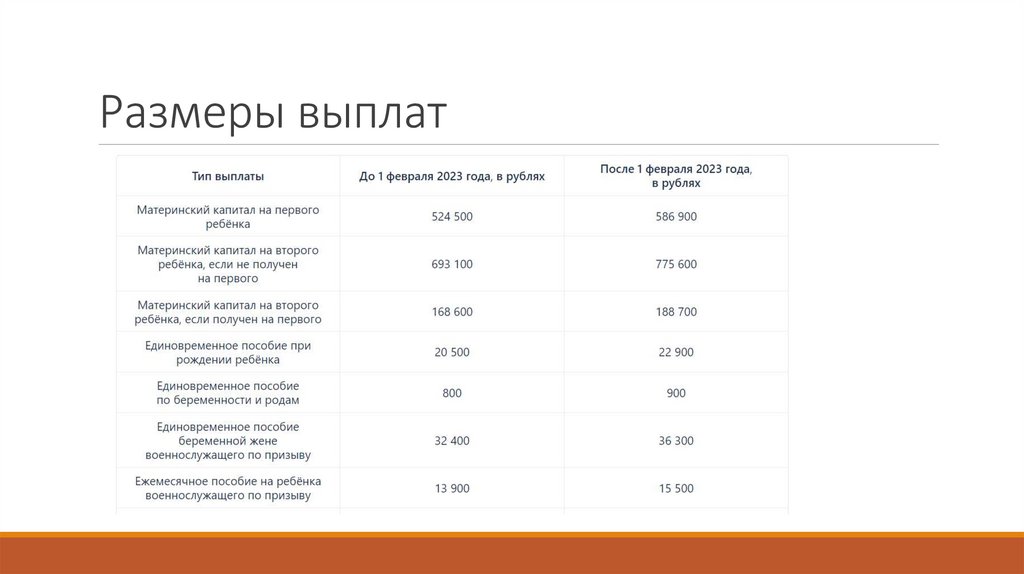

Размеры выплат39.

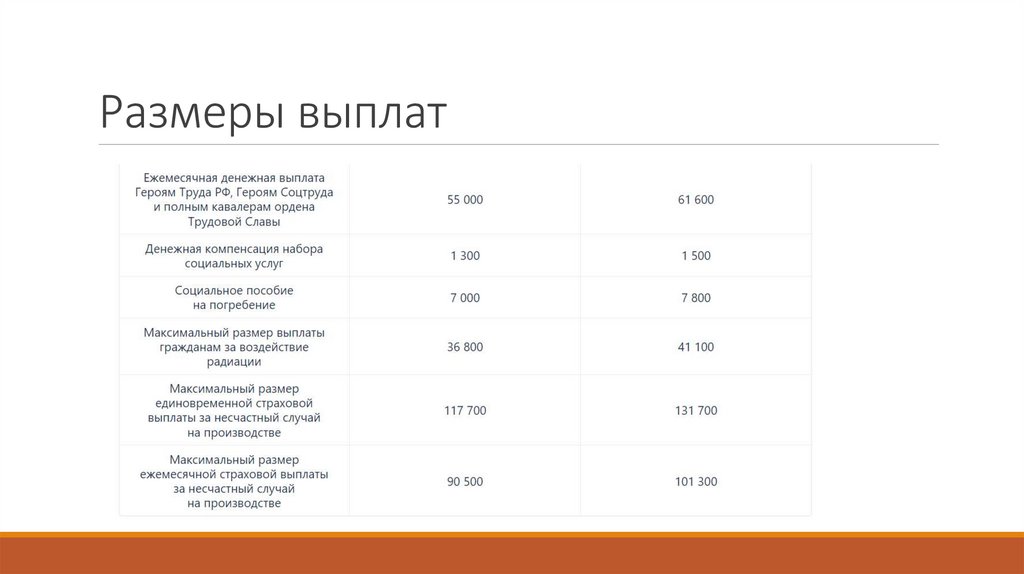

Размеры выплат40.

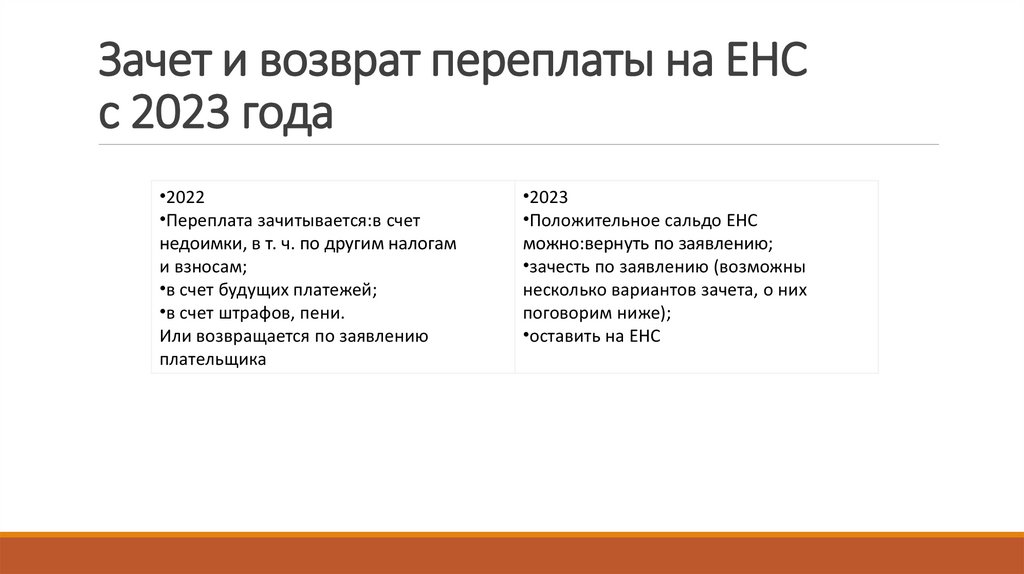

Зачет и возврат переплаты на ЕНСс 2023 года

•2022

•Переплата зачитывается:в счет

недоимки, в т. ч. по другим налогам

и взносам;

•в счет будущих платежей;

•в счет штрафов, пени.

Или возвращается по заявлению

плательщика

•2023

•Положительное сальдо ЕНС

можно:вернуть по заявлению;

•зачесть по заявлению (возможны

несколько вариантов зачета, о них

поговорим ниже);

•оставить на ЕНС

41.

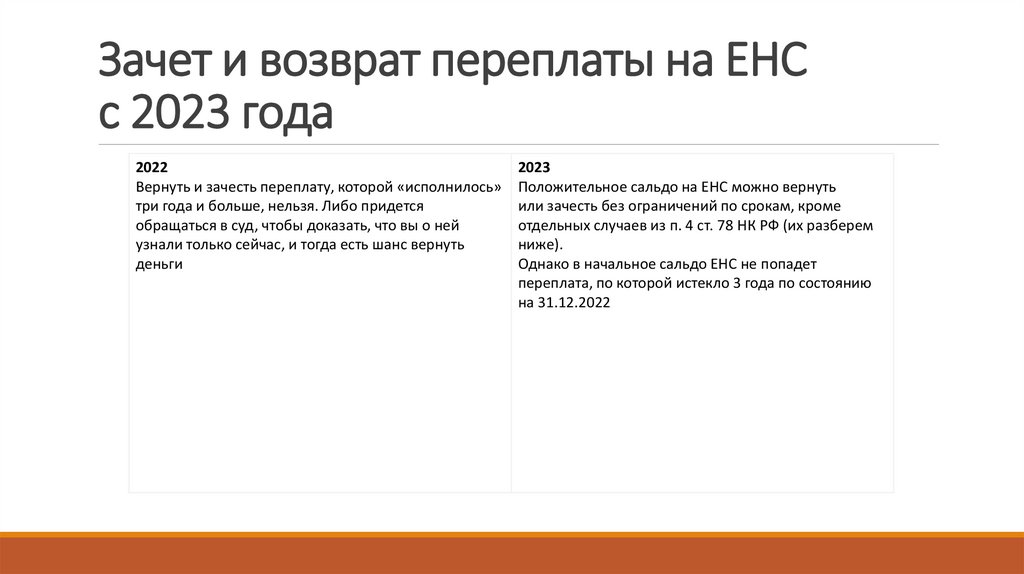

Зачет и возврат переплаты на ЕНСс 2023 года

2022

Вернуть и зачесть переплату, которой «исполнилось»

три года и больше, нельзя. Либо придется

обращаться в суд, чтобы доказать, что вы о ней

узнали только сейчас, и тогда есть шанс вернуть

деньги

2023

Положительное сальдо на ЕНС можно вернуть

или зачесть без ограничений по срокам, кроме

отдельных случаев из п. 4 ст. 78 НК РФ (их разберем

ниже).

Однако в начальное сальдо ЕНС не попадет

переплата, по которой истекло 3 года по состоянию

на 31.12.2022

42.

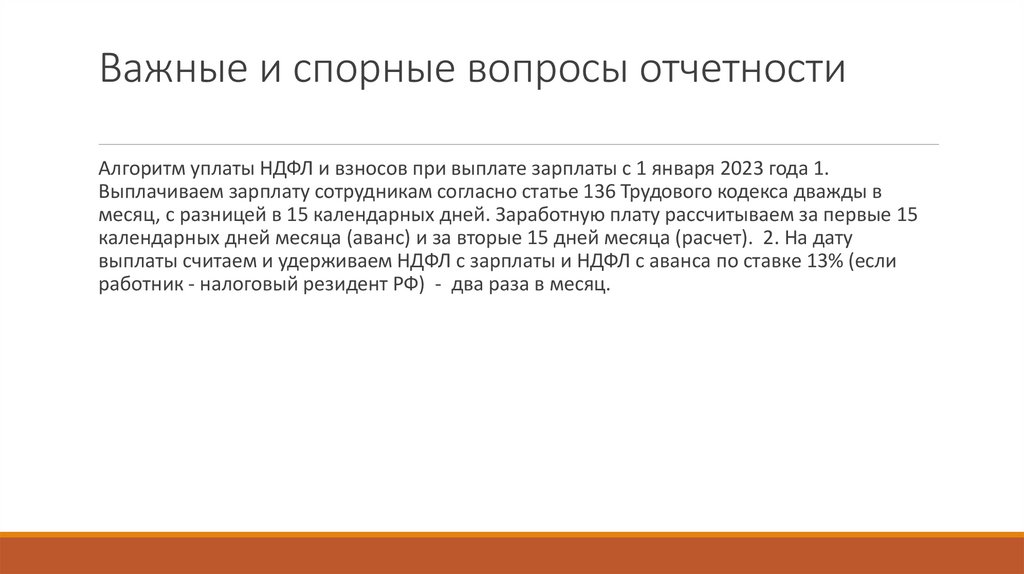

Важные и спорные вопросы отчетностиАлгоритм уплаты НДФЛ и взносов при выплате зарплаты с 1 января 2023 года 1.

Выплачиваем зарплату сотрудникам согласно статье 136 Трудового кодекса дважды в

месяц, с разницей в 15 календарных дней. Заработную плату рассчитываем за первые 15

календарных дней месяца (аванс) и за вторые 15 дней месяца (расчет). 2. На дату

выплаты считаем и удерживаем НДФЛ с зарплаты и НДФЛ с аванса по ставке 13% (если

работник - налоговый резидент РФ) - два раза в месяц.

43.

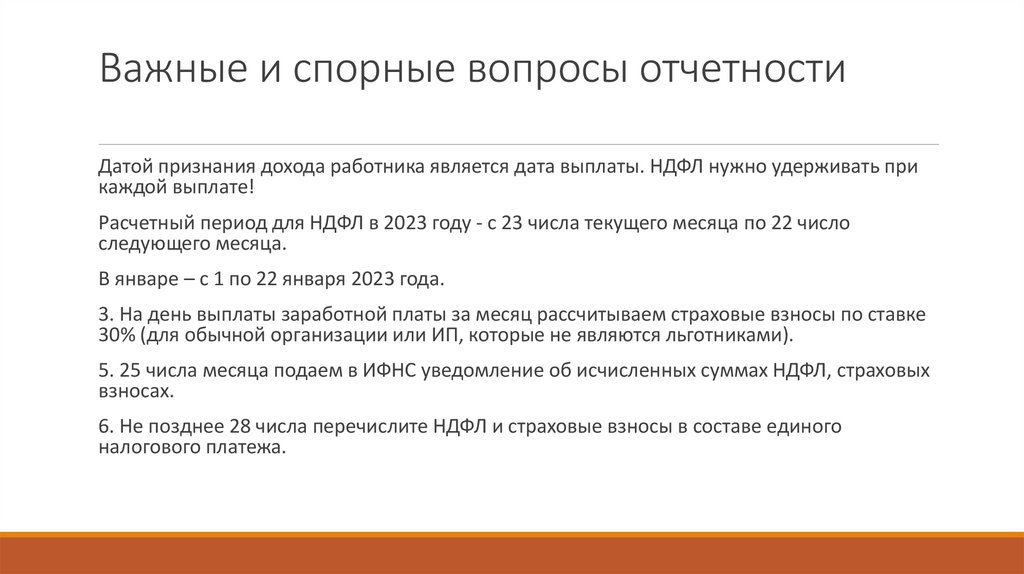

Важные и спорные вопросы отчетностиДатой признания дохода работника является дата выплаты. НДФЛ нужно удерживать при

каждой выплате!

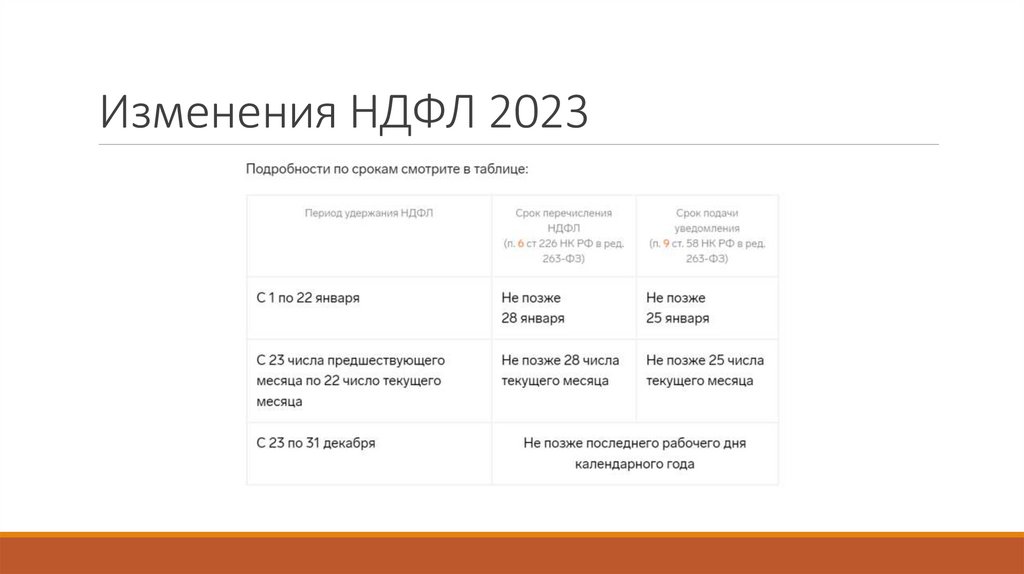

Расчетный период для НДФЛ в 2023 году - с 23 числа текущего месяца по 22 число

следующего месяца.

В январе – с 1 по 22 января 2023 года.

3. На день выплаты заработной платы за месяц рассчитываем страховые взносы по ставке

30% (для обычной организации или ИП, которые не являются льготниками).

5. 25 числа месяца подаем в ИФНС уведомление об исчисленных суммах НДФЛ, страховых

взносах.

6. Не позднее 28 числа перечислите НДФЛ и страховые взносы в составе единого

налогового платежа.

44.

Оптимизация страховых взносовС 1 января 2023 года страхователи начисляют страховые взносы по новому единому тарифу

в размере 30%. Единый тариф применяется до того момента, пока выплаты в пользу

физического лица не превысят предельный лимит.

Как только выплаты достигнут предельной базы, тариф снижается до 15,1%. Однако

распределения по видам страхового обеспечения больше нет. Страхователи будут

зачислять взносы единым платежом (единый налоговый платеж).

45.

Оптимизация страховых взносовНеоблагаемые выплаты по статье 422 НК РФ Самая главная статья, которой нужно

руководствоваться при начислении страховых взносов – это статья 422 Налогового кодекса.

В ней содержится перечень необлагаемых доходов. Это, в первую очередь:

1. государственные пособия, выплачиваемые по федеральному, региональному, местному

законодательству. Например, пособие по беременности и родам, пособие по безработице,

единовременное пособие при рождении ребенка и т.д.

2. компенсационные выплаты, выплачиваемые по законодательству в пределах

установленных норм и лимитов. Это, в частности, выплаты: с возмещением вреда,

причиненного увечьем или иным повреждением здоровья; с бесплатным

предоставлением жилых помещений, оплатой жилого помещения и коммунальных услуг

работникам образования, военнослужащим, судьям, работникам прокуратуры,

работникам-вахтовикам, питания и продуктов на работах с вредными условиями труда; с

возмещением расходов на профессиональную подготовку, переподготовку и повышение

квалификации работников согласно ст. 26 ТК РФ.

46.

НДФЛ1. Изменения 2022-2023. Что взять на вооружение.

2. Последние изменения в порядке исчисления и уплаты НДФЛ. Налогообложение

отдельных видов выплат.

3. Особенности формирования отчетности по НДФЛ (на что обратить первостепенное

внимание при заполнении форм).

4. Позиции высших судебных инстанций по НДФЛ (ВС РФ об особенностях

налогообложения отдельных видов выплат физлицам; КС РФ о необходимости возврата

излишне удержанного НДФЛ налоговым агентом). Как действовать, если позиция ФНС не

совпадает с позицией судов.

5. Рекомендации по защите налогоплательщика в ходе камеральной и выездной проверки.

6. Обзор нарушений при исчислении и уплате НДФЛ, виды ответственности за нарушения.

7. Новый подход к отчетности. 6-НДФЛ и 2–НДФЛ не только объединили, но и

принципиально изменили.

47.

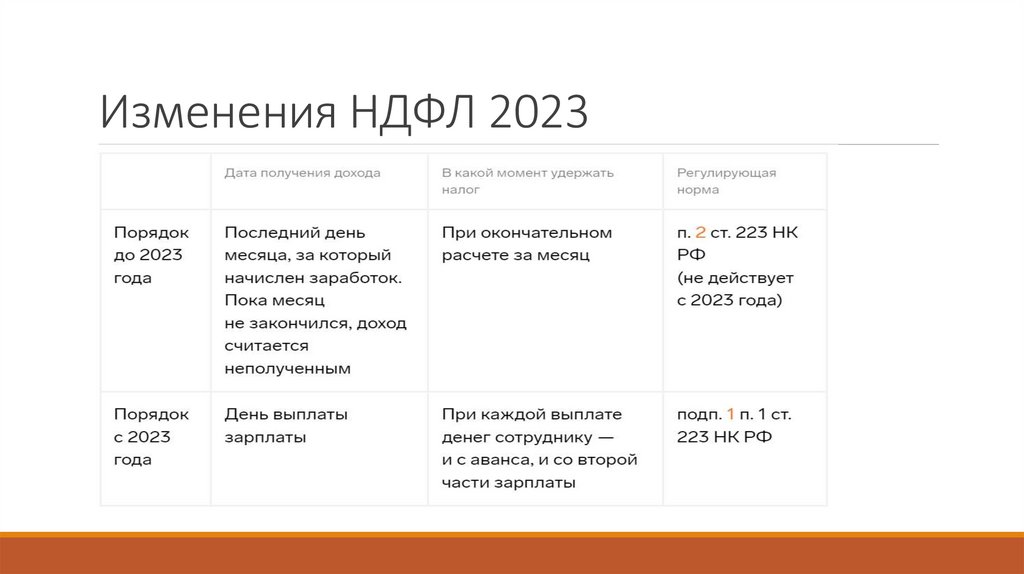

Изменения НДФЛ 2023Управление ФНС России по Магаданской области информирует, что с 1 января 2023 года

дата фактического получения дохода в денежной форме в виде оплаты труда определяется

в соответствии с пп. 1 п. 1 ст. 223 Налогового К РФ как день выплаты такого дохода

(Федеральный закон от 14.07.2022 № 263-ФЗ).

При этом п. 2 ст. 223 НК РФ, согласно которому при получении дохода в виде оплаты труда

датой фактического получения налогоплательщиком такого дохода признается последний

день месяца, за который ему был начислен доход за выполненные трудовые обязанности,

признается утратившим силу с 01.01.2023.

48.

Изменения НДФЛ 2023Таким образом, если заработная плата (оплата труда) за выполнение трудовых

обязанностей в декабре (в одном налоговом периоде) выплачивается в январе

следующего календарного года (в другом налоговом периоде), то такой доход относится к

другому налоговому периоду.

Согласно п. 6 ст. 226 НК РФ (в редакции Федерального закона от 14.07.2022 № 263-ФЗ)

налоговые агенты с 1 января 2023 года обязаны перечислять суммы исчисленного и

удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего

месяца не позднее 28-го числа текущего месяца. Соответственно, если заработная плата за

декабрь 2022 года выплачена до 23.01.2023, налог должен быть перечислен налоговым

агентом не позднее 28.01.2023. Если заработная плата за декабрь 2022 года выплачена в

период с 23.01.2023 по 22.02.2023, налог должен быть перечислен не позднее 28.02.2023.

49.

Изменения НДФЛ 202350.

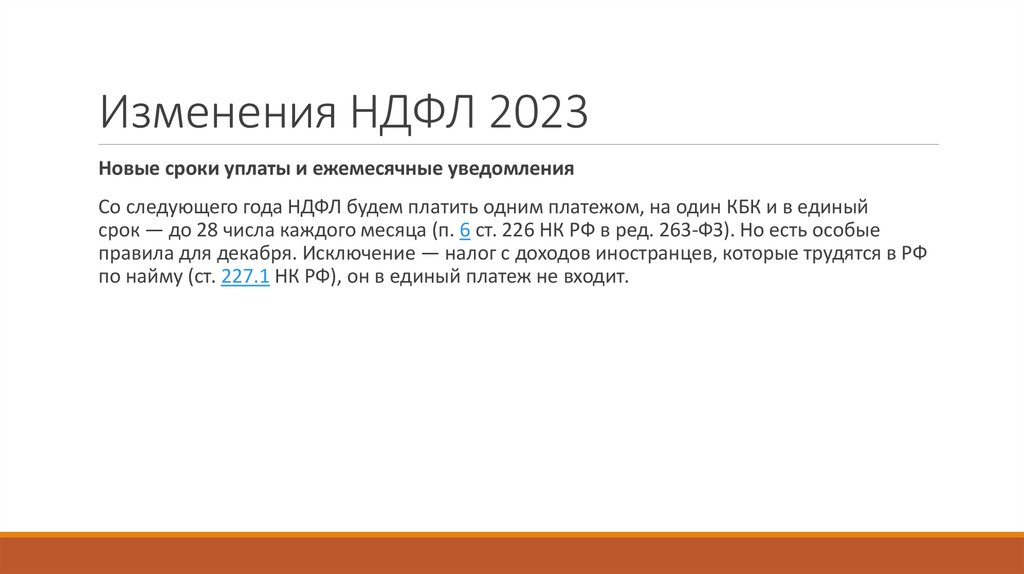

Изменения НДФЛ 2023Новые сроки уплаты и ежемесячные уведомления

Со следующего года НДФЛ будем платить одним платежом, на один КБК и в единый

срок — до 28 числа каждого месяца (п. 6 ст. 226 НК РФ в ред. 263-ФЗ). Но есть особые

правила для декабря. Исключение — налог с доходов иностранцев, которые трудятся в РФ

по найму (ст. 227.1 НК РФ), он в единый платеж не входит.

51.

Изменения НДФЛ 202352.

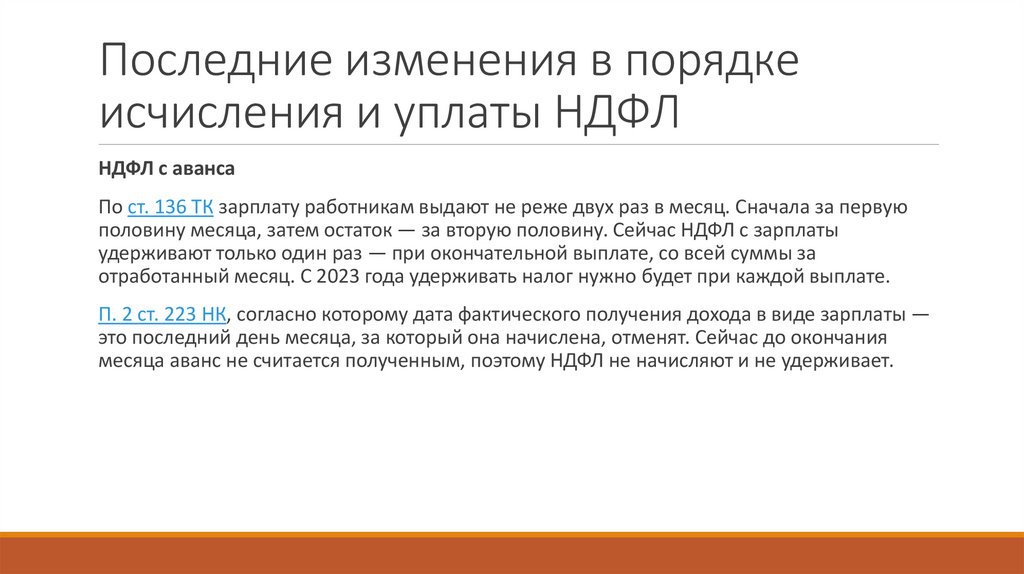

Последние изменения в порядкеисчисления и уплаты НДФЛ

НДФЛ с аванса

По ст. 136 ТК зарплату работникам выдают не реже двух раз в месяц. Сначала за первую

половину месяца, затем остаток — за вторую половину. Сейчас НДФЛ с зарплаты

удерживают только один раз — при окончательной выплате, со всей суммы за

отработанный месяц. С 2023 года удерживать налог нужно будет при каждой выплате.

П. 2 ст. 223 НК, согласно которому дата фактического получения дохода в виде зарплаты —

это последний день месяца, за который она начислена, отменят. Сейчас до окончания

месяца аванс не считается полученным, поэтому НДФЛ не начисляют и не удерживает.

53.

Последние изменения в порядкеисчисления и уплаты НДФЛ

С 2023 года будет действовать только п. 1 ст. 223 НК — доход считается фактически

полученным в день выплаты. То есть в день, когда деньги:

выдали работнику наличными;

перечислили на банковский счёт работника или по его письменному заявлению на счета

другим людям.

54.

Последние изменения в порядкеисчисления и уплаты НДФЛ

Пример.

Работнику начислили зарплату за вторую половину февраля 2023 года в сумме 24 000 руб.

НДФЛ с неё — 3 120 руб. Зарплату выплатили за минусом удержанного налога 10 марта в

сумме 20 880 руб.

За первую половину марта работнику начислили аванс 22 000 руб. НДФЛ — 2 860 руб.

Аванс выплатили 20 марта за минусом налога — 19 140 руб.

Удержанный НДФЛ в сумме 5 980 руб. (3 120 + 2 860) нужно заплатить не позднее 28

марта.

С 27 марта по 9 апреля работник уходит в отпуск. Ему начислили отпускные — 45 000 руб.

НДФЛ — 5 850 руб. Отпускные выплатили 24 марта. Удержанный НДФЛ в сумме 5 850 руб.

нужно перечислить в бюджет не позднее 28 апреля.

55.

Последние изменения в порядкеисчисления и уплаты НДФЛ

Особые сроки уплаты НДФЛ установили для декабря и января:

по НДФЛ, удержанному с 23 по 31 декабря — не позднее последнего рабочего дня

календарного года;

по НДФЛ, удержанному с 1 по 22 января — не позднее 28 января.

Например, если в 2023 году работодатель выплатит зарплату 28 декабря, НДФЛ он

должен заплатить не позднее 29 декабря — в последний рабочий день 2023 года.

56.

Особенности формированияотчетности по НДФЛ

Расчет НДФЛ с совокупности налоговых баз Налоговые агенты исчисляют НДФЛ по

прогрессирующей ставке (п. 1, 1.1 ст. 214 НК РФ):

13% — к доходам налогоплательщика-резидента до 5 млн рублей;

15% — к доходам налогоплательщика-резидента от 5 млн рублей.

Но в 2023 году налогообложение по прогрессирующим ставкам НДФЛ ждут изменения.

Теперь подоходный налог будет исчисляться с совокупности налоговых баз.

57.

Особенности формированияотчетности по НДФЛ

Приведем пример. В 2023 году Иванов И.И. получил зарплату в 3,5 млн

рублей. Еще 2 млн рублей заработал в виде дивидендов.

Его совокупный доход (совокупная налоговая база) составил 5,5 млн

рублей, поэтому применяется прогрессивная ставка 15%.

Рассчитаем НДФЛ Иванова И.И.: 5 000 000 рублей х 13% = 650 000 рублей.

500 000 рублей х 15% = 75 000 рублей. 650 000 + 75 000 рублей = 725 000

рублей.

Иванов И.И. заплатит НДФЛ в размере 725 000 рублей с совокупности

налоговых баз.

58.

Особенности формированияотчетности по НДФЛ

Изменения по НДФЛ с 2023 года

Кратко напомним о главных поправках, которые отразятся на 6-НДФЛ:

НДФЛ будем удерживать и с аванса, и с зарплаты при их выплате (пп. 1 п. 1 ст. 223 НК РФ).

Последнее число месяца больше не признается датой получения дохода. Самое важное

теперь — в какой именно период рассчитан и удержан НДФЛ. Это правило применяется

для всех видов доходов.

Компании и ИП перейдут на новый порядок уплаты налогов и взносов — на единый

налоговый платеж (ЕНП). У каждой организации и предпринимателя будет свой единый

налоговый счет (ЕНС), куда они будут перечислять деньги.

59.

Особенности формированияотчетности по НДФЛ

Новый бланк 6-НДФЛ — образец

6-НДФЛ, начиная с 1 квартала 2023 года, будем заполнять по измененной форме.

Нововведения связаны с переходом на ЕНП. Обновленный бланк, порядок его заполнения

и подачи, а также электронный формат утверждены приказом ФНС от 29.09.2022 № ЕД-711/881@.

60.

Особенности формированияотчетности по НДФЛ

61.

Особенности формированияотчетности по НДФЛ

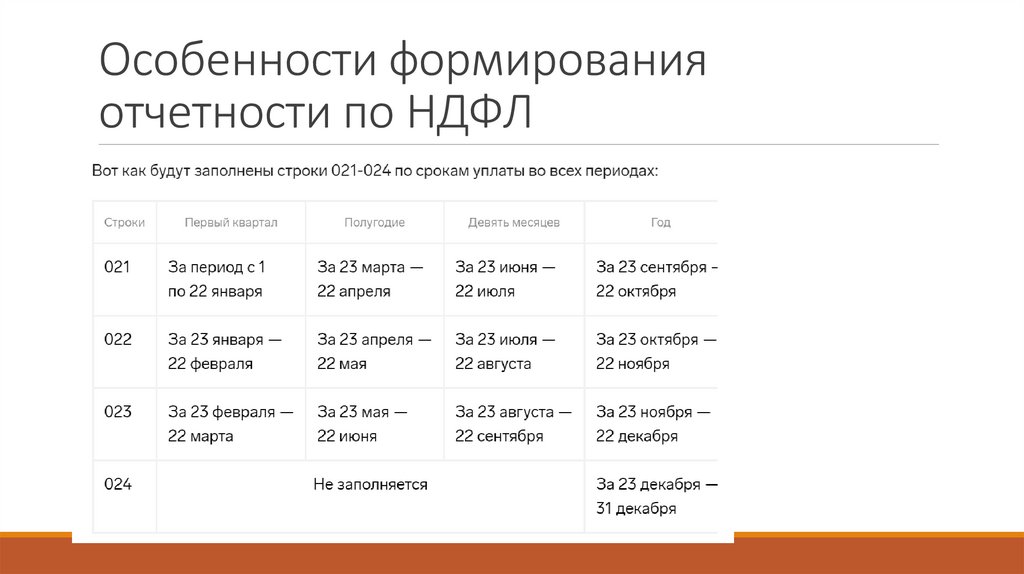

В нем изменили название строки 020. Здесь будем отражать НДФЛ, причитающийся

к уплате за последние три месяца отчетного периода.

Многочисленные строчки со сроками уплаты налога заменили четырьмя. В них будем

разбивать НДФЛ из стр. 020 по срокам перечисления:

021 — по первому сроку;

022 — по второму сроку;

023 — по третьему;

024 — по четвертому.

62.

Особенности формированияотчетности по НДФЛ

63.

Особенности формированияотчетности по НДФЛ

Новый порядок оформления 6-НДФЛ

Если сейчас в 6-НДФЛ отражается налог, который удержан до крайнего дня отчетного

периода, то в следующем году руководствуемся такими правилами:

расчетный период — с 23 числа этого месяца по 22 число следующего (для января — с 1

по 22 число, для декабря по дополнительному периоду — с 23 по 31 число);

дата признания дохода — день его выплаты;

НДФЛ удерживаем при каждой выплате;

НДФЛ платим в составе ЕНП ежемесячно не позднее 28 числа.

64.

Особенности формированияотчетности по НДФЛ

Что еще может поменяться

Чиновники постоянно совершенствуют законодательство, а, как говорится, совершенству

нет предела. И вот еще одно планируемое изменение.

22 ноября на рассмотрение в Госдуму внесен законопроект № 239738-8, который

скорректирует формулировку абз. 8 п. 2 ст. 230 НК РФ, где говорится о справках к 6-НДФЛ.

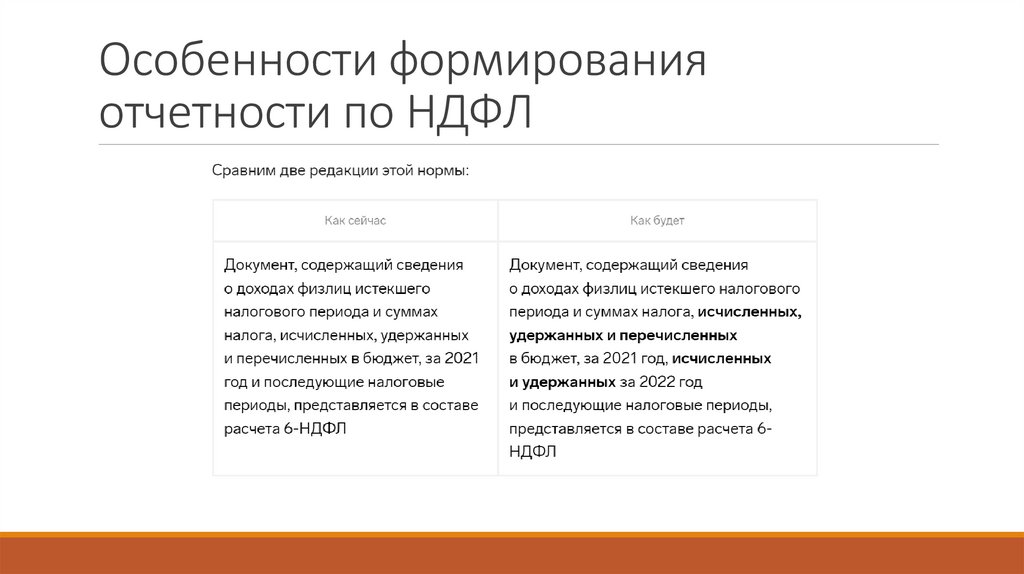

65.

Особенности формированияотчетности по НДФЛ

66.

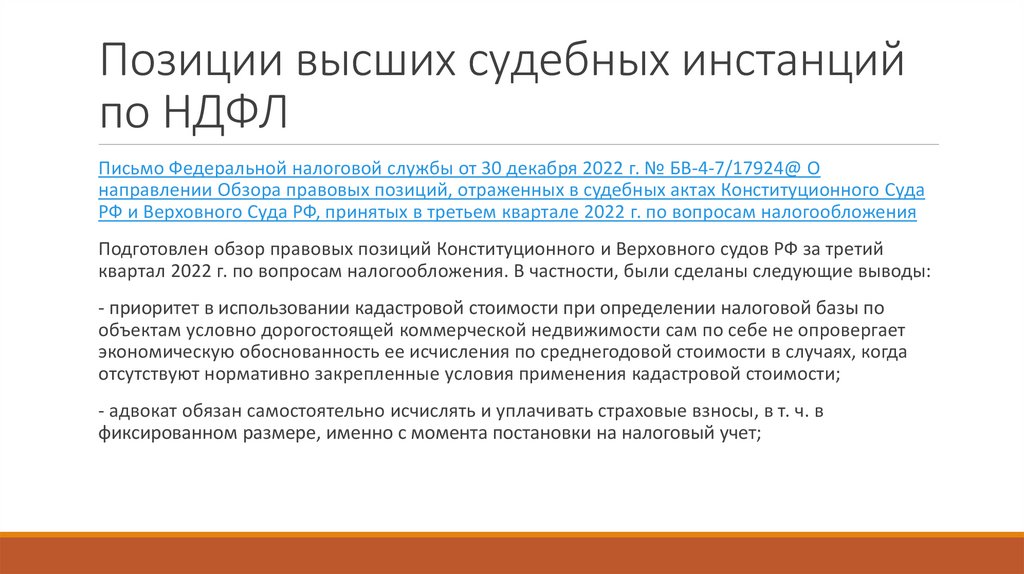

Позиции высших судебных инстанцийпо НДФЛ

Письмо Федеральной налоговой службы от 30 декабря 2022 г. № БВ-4-7/17924@ О

направлении Обзора правовых позиций, отраженных в судебных актах Конституционного Суда

РФ и Верховного Суда РФ, принятых в третьем квартале 2022 г. по вопросам налогообложения

Подготовлен обзор правовых позиций Конституционного и Верховного судов РФ за третий

квартал 2022 г. по вопросам налогообложения. В частности, были сделаны следующие выводы:

- приоритет в использовании кадастровой стоимости при определении налоговой базы по

объектам условно дорогостоящей коммерческой недвижимости сам по себе не опровергает

экономическую обоснованность ее исчисления по среднегодовой стоимости в случаях, когда

отсутствуют нормативно закрепленные условия применения кадастровой стоимости;

- адвокат обязан самостоятельно исчислять и уплачивать страховые взносы, в т. ч. в

фиксированном размере, именно с момента постановки на налоговый учет;

67.

Позиции высших судебных инстанцийпо НДФЛ

- отсутствие у налогового органа технической возможности, равно как и установленного

регламента по удалению из системы недостоверных сведений, не являются основанием

для отказа налогоплательщику в восстановления результатов первичных налоговых

деклараций;

- доход ИП, применяющего УСН, от сдачи в аренду нежилого помещения, являющегося

совместной собственностью, с нотариального удостоверенного согласия супруга в полном

объеме облагается налогом в рамках УСН;

- отсутствие установленного НК РФ порядка обращения наследников в налоговый орган с

заявлением о возврате уплаченных сумм не является основанием для отказа в возврате

денежных средств, не подлежащих зачислению в бюджет.

68.

Рекомендации по защитеналогоплательщика в ходе камеральной и

выездной проверки

Из налоговой бухгалтерам все чаще поступают такие запросы, что и не знаешь, как

ответить. Прямо и честно – могут «обидеться», а потом «обидеть» вас. Придумывать

небылицы – тоже чревато. Остается нечто среднее, промежуточное – чтобы, как говорится,

и невинность соблюсти, и на санкции не нарваться. Вот как, к примеру, пояснить

проверяющим, почему в зарплата в компании ниже среднеотраслевой?

Сейчас расскажем. В последнее время количество запросов от налоговых органов

неуклонно растет. Запрашивают всевозможные данные – пояснение причин убытка,

величины налоговой нагрузки, наличие системы оценки добросовестности контрагентов

и многое другое. Наряду с этим довольно часто претензии налоговиков касаются величины

зарплаты, которая «ниже средней по отрасли».

69.

Рекомендации по защитеналогоплательщика в ходе камеральной и

выездной проверки

Приказ ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы

планирования выездных налоговых проверок» определяет систему планирования

выездных налоговых проверок, а заодно устанавливает оценки рисков для

налогоплательщиков, используемые налоговыми органами в процессе отбора объектов

для проведения выездных налоговых проверок.

Так, в пункте 5 данного приказа определено, что одним из критериев оценки рисков для

налогоплательщиков является выплата среднемесячной заработной платы на одного

работника ниже среднего уровня по виду экономической деятельности в субъекте

Российской Федерации.

Сразу становится понятней, какое среднеотраслевое значение нужно считать.

Субъектом РФ будет являться в этом случае не конкретный город, в котором

зарегистрирован налогоплательщик, а субъект РФ. Перечень субъектов приведен

в статье 65 Конституции РФ.

70.

Рекомендации по защитеналогоплательщика в ходе камеральной и

выездной проверки

Объективные причины Но, конечно, попадать «на карандаш» налоговой тоже не хочется.

Особенно если есть объективные причины в отношении выплаты заработной платы ниже

отраслевой. Надо спокойно разобраться в ситуации и изложить объективные доводы

в ответе в налоговый орган.

К примеру, если начисления были меньше среднеотраслевого значения в связи с тем, что

работники находились на больничных, в отпусках без сохранения заработной платы,

работали согласно условиям трудовых контрактов неполное рабочее время и т. п., то эти

пояснения и надо изложить в ответе.

71.

Новый подход к отчетности НДФЛФНС России разъяснила порядок отражения в расчете по форме 6-НДФЛ налога с дохода в

виде заработной платы за декабрь 2022 года.

С 1 января 2023 года дата фактического получения дохода в виде оплаты труда

определяется как день его выплаты, в том числе перечисления на банковский счет

налогоплательщика либо по его поручению на счета третьих лиц. Следовательно, если

зарплата за первую половину декабря 2022 года, выплачивается работникам организации

в декабре 2022 года, то датой фактического получения ими дохода признается 31.12.2022.

Он относится к налоговому периоду 2022 года. Если зарплата за вторую половину декабря

2022 года выплачивается в январе 2023 года, то такой доход относится к налоговому

периоду 2023 года.

72.

Новый подход к отчетности НДФЛПоэтому выплаченная сотрудникам компании 30.12.2022 зарплата за первую половину

декабря 2022 года и исчисленный с нее НДФЛ указываются в разделе 2 расчета по форме

6-НДФЛ за 2022 год, а также в приложении № 1 «Справка о доходах и суммах налога

физического лица» к нему за 2022 год (в полях «сумма налога исчисленная» и «сумма

налога удержанная»). Кроме того, НДФЛ с зарплаты за первую половину декабря 2022 года

и удержанный 16.01.2023 при фактической ее выплате за вторую половину декабря 2022

года, указывается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2023 года.

73.

Новый подход к отчетности НДФЛЗаработная плата за вторую половину декабря 2022 года,

выплаченная 16.01.2023, и исчисленный с нее НДФЛ

указываются в разделах 1 и 2 расчета по форме 6-НДФЛ за

первый квартал 2023 года, а также в приложении № 1 «Справка

о доходах и суммах налога физического лица» к нему за 2023

год. В форме 6-НДФЛ за 2022 год зарплата за вторую половину

декабря 2022 года, выплаченная 16.01.2023, не указывается.

74.

Оптимизация НДФЛРабота с ИП и самозанятыми

Выгодный для компаний вариант: не нужно платить НДФЛ и страховые взносы. Важно

помнить, что с ИП и самозанятыми можно работать только по договорам ГПХ. Если

заключаете трудовой — ФНС доначислит НДФЛ, взносы и пени.

Проследите, чтобы договор ГПХ не дублировал условия и формулировки трудового. Слова

«работник», «сотрудник», «зарплата», «трудовые обязанности» из договора ГПХ лучше

исключить.

75.

Оптимизация НДФЛПередача части функций на аутсорсинг

По договору оказания услуг вы платите только вознаграждение за проделанную работу или

за конкретный результат, если заключаете договор подряда. В любом случае НДФЛ и

взносы платить не придется.

Поэтому для компаний выгоднее отказаться от штатного бухгалтера, дизайнера или

маркетолога и передать услуги на аутсорс. Например, цена за бухобслуживание на

аутсорсинге в три раза ниже зарплаты штатника, а скорость работы выше — ведь на вас

работает целая команда специалистов.

76.

Оптимизация НДФЛУченические договоры для новичков вместо испытательного срока

Ученический договор не является договором ГПХ или трудовым, поэтому нормы

гражданского и трудового законодательства на него не распространяются. Выплаты по

такому договору не облагаются взносами — только НДФЛ. Единственное условие —

стипендия ученика не должна быть ниже МРОТ.

77.

Доходы, не подлежащиеналогообложению НДФЛ (2022 - 2023 гг.)

1. Социально ориентированные:

соцвыплаты (пенсия, компенсационные или разовые выплаты, пособия и пр.);

стимулирующие платежи (выплаты донорам, призовые платежи в связи с участием в соревнованиях,

оказание помощи госорганам и др.);

поддержка благотворительности и волонтерства;

поощрения для отдельных категорий социально незащищенных лиц (например, вознаграждение

ветеранам).

2. Предназначенные для развития «депрессивных» направлений:

ведение личного сельского хозяйства;

потребление услуг банковской и инвестдеятельности.

Ст. 217 Налогового кодекса содержит около 80 пунктов (часть из них имеет одинаковый порядковый номер

и различается индексом к нему), в которых приведены основания, освобождающие доходы физлиц от

уплаты НДФЛ.

78.

Доходы, не подлежащиеналогообложению НДФЛ (2022 - 2023 гг.)

Перечень доходов, не облагаемых НДФЛ

Освобождены от уплаты НДФЛ следующие доходы:

1. Госпособия, кроме платежей по причине временной неспособности к труду по болезни или

при уходе за заболевшим ребенком. Исключение составляют выплаты в связи с безработицей, а

также пособие по беременности и родам.

Подробнее о том, как соотносятся НДФЛ и декретные выплаты, читайте в

статье «Облагаются ли подоходным налогом (НДФЛ) декретные?».

2. Пенсии, назначаемые ПФР, в том числе и трудовые, а также все социальные доплаты к ним.

2.1. Ежемесячные выплаты при рождении (усыновлении) 1-го или 2-го ребенка после

01.01.2018 года при условии, что величина среднедушевого дохода семьи не превышает 1,5кратную (с 2020 года 2-кратную) величину прожиточного минимума трудоспособного

населения, установленного в регионе за 2-й квартал года, предшествующий году обращения за

назначением выплаты.

3. Компенсационные выплаты.

79.

Доходы, не подлежащиеналогообложению НДФЛ (2022 - 2023 гг.)

Это, в частности, установленные на федеральном и местном уровнях в пределах действующих

ограничений, компенсации связанные:

с возмещением причиненного увечьем вреда;

безвозмездным предоставлением жилья, коммунальных услуг или топлива (либо выплачиваемые в

денежном эквиваленте);

выдачей (или выплатой стоимостного эквивалента) полагающегося довольствия в натуральной форме;

возмещением стоимости спортоборудования, снаряжения, спортивной формы и питания,

предоставляемых спортсменам и сотрудникам профильных организаций (в том числе судьям) во время

тренировок или участия в соревнованиях;

выплатой выходного пособия, компенсаций руководящему составу компаний в рамках тройного

месячного заработка (шестикратного — для уволенных на Крайнем Севере), среднемесячного заработка

перед трудоустройством;

смертью госслужащих или военнослужащих при исполнении своих обязанностей по службе;

повышением профессионализма работников;

с использованием сотрудниками личного имущества в служебных целях при условии наличия

подтверждающих экономическую обоснованность таких затрат документов

80.

Рискованная оптимизация НДФЛИФНС “размотала” бизнес-процессы компании и представила в материалы дела результаты опросов и

осмотров, свидетельствующих что:

1. оплата за оказанные услуги происходила регулярно, в одни и те же даты каждого месяца, размер оплаты

в течение года не менялся или менялся незначительно, от результата выполнения услуг не зависел;

2. фактически все услуги исполнялись индивидуальными предпринимателями в часы работы компании:

ежедневно кроме воскресенья с 9-00 до 18-00, с перерывом на обед с 13-00 до 14-00;

3. все рабочие места индивидуальных предпринимателей оборудованы работодателем за свой счет и

работники используют это имущество безвозмездно;

4. отчетность всех индивидуальных предпринимателей сдавалась представителем налогоплательщика;

5. некоторые работники на допросах показали, что инициатором регистрации их в качестве ИП выступал

работодатель, часть из них не смогли пояснить вид и суть своей предпринимательской деятельности,

других клиентов никто из них не имел, поиском не занимался, прекратившие сотрудничество с компанией

сотрудники сразу же закрывали свое ИП.

81.

Единый налоговый платежЕНП — это способ уплаты налогов, он не является

новым налоговым режимом и не заменяет

отдельные налоги. Периодичность (ежемесячно,

раз в квартал или в год) и территориальность

уплаты налогов (по месту «головы», обособок

и др.) тоже не меняется.

82.

Единый налоговый платежСпособы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона

от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым

правилам, так и по старым, хотя и несколько «модернизированным»:

Вариант 1. Уплачивать всё одним платежным поручением.

Вариант 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения.

83.

Единый налоговый платежПоступивший единый платеж налоговики будут распределять в счет уплаты конкретных

налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только

по налогам, по которым есть обязательные отчеты. По «авансовым» платежам и налогам,

по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС

будет получать, в зависимости от выбранного варианта уплаты, из:

уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа

месяца, в котором платится налог;

распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов

(п. 12 ст. 4 263-ФЗ).

84.

Единый налоговый платежФорма и порядок представления уведомления

Бланк уведомления и порядок его заполнения содержится в Приказе ФНС от 02.11.2022

№ ЕД-7-8/1047. Форма состоит из двух частей: титульного листа и основного раздела

«Данные».

Подается уведомление в ИФНС по месту постановки на учет плательщика или по месту

постановки на учет крупнейшего плательщика.

Способы подачи:

по ТКС, подписанное УКЭП;

через ЛК налогоплательщика, подписанное УКЭП;

на бумаге, но только если плательщику разрешено представлять бумажную отчетность.

85.

Единый налоговый платежОбщие требования

Они приведены в п. 2.1-2.4 порядка заполнения уведомления к Приказу № ЕД-7-8/1047

(далее — Порядок):

страницы уведомления нумеруются в сквозном порядке, начиная с титульного листа

(первая страница — 001 и так далее);

чернила — черные, синие, фиолетовые;

поля заполняются заглавными печатными буквами;

если нет какого-либо показателя, проставляется прочерк.

86.

Единый налоговый платежТитульный лист

Титульник заполняется по правилам, прописанным в п. 2.5 Порядка:

в поля «ИНН» и «КПП» вписываются ИНН и КПП компании, указанные в свидетельстве

о постановке на учет;

в поле «Представляется в налоговый орган (код)» вносится код по месту нахождения

компании (месту жительства ИП) или по месту учета крупнейшего плательщика.

87.

После того как заполните уведомление, укажите на титульнике количество страниц.Единый налоговый платеж

88.

Единый налоговый платежВ уведомлении шесть реквизитов (п. 2.6 Порядка):

«КПП, указанный в соответствующей налоговой декларации (расчете)» — указывают только

организации, ИП это поле не заполняют;

«Код по ОКТМО» — проставляется код или по месту нахождения компании, или ее обособки

(если платится налог по месту нахождения ОП), или по месту нахождения недвижимости;

«Код бюджетной классификации» — укажите КБК уплачиваемого платежа;

«Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» — проставьте

сумму уплачиваемого платежа;

«Отчетный (налоговый) период (код) / Номер месяца (квартала)» — здесь указываем код

отчетного периода. Если платите ежемесячные авансы, то при указании кодов 21, 31, 33, 34

через дробь напишите порядковый номер месяца квартала — 01, 02, 03 или 04 (этот код,

видимо, для декабрьского НДФЛ). А если платите ежеквартальные авансы, то при заполнении

кода 34 укажите порядковый номер квартала — 01, 02, 03, 04.

«Отчетный календарный год» — год, за который платится налог.

89.

Единый налоговый платежОшиблись в уведомлении — что делать

Если вы неверно оформили уведомление, следует отправить в ИФНС исправленный

документ. При этом исправляются только реквизиты, в которых допущена ошибка. Такие

разъяснения дала ФНС на вебинаре по актуальным вопросам налогообложения.

При неверном указании суммы следует подать уведомление с правильной суммой.

А в случае ошибки в КПП подается новое уведомление с корректным КПП и с нулевой

суммой по неверному КПП.

Исправленное уведомление не понадобится, если вы уже успели сдать декларацию

или расчет.

90.

Новые формы отчетностиНовая форма расчета по страховым взносам (Форма утверждена Приказом ФНС от 29.09.2022 №ЕД-7-11/878@ «Об утверждении

форм, порядков их заполнения, а также форматов представления расчета по страховым взносам и персонифицированных

сведений о физических лицах в электронной форме»)

ЕФС-1 «Сведения для ведения индивидуального (персонифицированного) учета и сведения о начисленных страховых взносах на

обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний»

Уведомление по уплате НДФЛ

Уведомление по уплате страховых взносов

Декларация 3-НДФЛ

Форма 6-НДФЛ

91.

ЕФС-1 «Сведения для ведения индивидуального (персонифицированного) учета и сведения о начисленныхстраховых взносах на обязательное социальное страхование от несчастных случаев на производстве и

профессиональных заболеваний»

Уведомление по уплате НДФЛ

Работодатели представляют в СФР следующие виды отчетности:

за отчетные периоды до 1 января 2023 г.:

сведения о застрахованных лицах (по форме СЗВ-М) - представляются страхователями с

учетом выходных и праздничных дней не позднее 16 января 2023 года;

сведения о страховом стаже застрахованного лица (по форме СЗВ-СТАЖ) - представляются

страхователями не позднее 1 марта 2023 года;

сведения о трудовой деятельности (по форме – СЗВ-ТД):

кадровые мероприятия прием (увольнение) – в случае, если приказы о приеме

(увольнении) на работу изданы в 2022 году сведения о трудовой деятельности

представляются по форме СЗВ-ТД;

92.

ЕФС-1 «Сведения для ведения индивидуального (персонифицированного) учета и сведения о начисленныхстраховых взносах на обязательное социальное страхование от несчастных случаев на производстве и

профессиональных заболеваний»

Уведомление по уплате НДФЛ

кадровое мероприятие перевод:

- в случае если перевод осуществляется в 2022 году и дата приказа (иного документа)

изданы в 2022 году, то сведения о трудовой деятельности представляются по форме СЗВ-ТД

с учетом выходных и праздничных дней не позднее 16 января 2023 года;

- в случае если приказ издан в январе 2023 года, по кадровому мероприятию,

осуществленному как в 2022 году, так и в 2023 году сведения представляются в составе

единой форме сведений (ЕФС-1) с учетом выходных и праздничных дней не позднее 27

февраля 2023 года.

сведения, предусмотренные частью 4 статьи 9 Федерального закона от 30 апреля 2008г. №

56-ФЗ "О дополнительных страховых взносах на накопительную пенсию и государственной

поддержке формирования пенсионных накоплений" (по форме ДСВ-3) -не позднее 20

дней со дня окончания квартала.

93.

ЕФС-1 «Сведения для ведения индивидуального (персонифицированного) учета и сведения о начисленныхстраховых взносах на обязательное социальное страхование от несчастных случаев на производстве и

профессиональных заболеваний»

Уведомление по уплате НДФЛ

Формы и порядок заполнения

Формы отчетности сведений о застрахованных лицах и сведений о страховом стаже

застрахованных лиц размещены в подразделе «Сроки представления отчетности» раздела

«Работодателям», подразделе «Документы».

Единая форма «Сведения для ведения индивидуального (персонифицированного) учета и

сведения о начисленных страховых взносах на обязательное социальное страхование от

несчастных случаев на производстве и профессиональных заболеваний (ЕФС-1)»

Порядок заполнения единой формы «Сведения для ведения индивидуального

(персонифицированного) учета и сведения о начисленных страховых взносах на

обязательное социальное страхование от несчастных случаев на производстве и

профессиональных заболеваний (ЕФС-1)»

94.

ЕФС-1 «Сведения для ведения индивидуального (персонифицированного) учета и сведения о начисленныхстраховых взносах на обязательное социальное страхование от несчастных случаев на производстве и

профессиональных заболеваний»

Уведомление по уплате НДФЛ

Программы для подготовки отчетности

На сайте Социального фонда России в свободном

доступе размещены программы для подготовки и

проверки отчетности, которые в значительной степени

облегчают процесс подготовки и сдачи отчетности для

плательщиков страховых взносов.

95.

Уведомление по уплате НДФЛФорма уведомления

Форма уведомления по НДФЛ с 2023 года утверждена приказом ФНС РФ от 02.11.2022 №

ЕД-7-8/1047@. Вы можете скачать ее бесплатно, кликнув по картинке ниже. Там же будет

доступен и образец заполнения такого уведомления:

96.

Уведомление по уплате НДФЛ97.

Уведомление по уплате НДФЛУказанный документ состоит из следующих разделов:

•титульный лист;

•раздел «Данные».

Второй раздел «Данные» содержит все те же реквизиты, что содержали

платежные поручения: КПП (по налоговой декларации), ОКТМО, КБК, сумма

налога/аванса/взноса, отчетный период, отчетный год.

Листов может быть несколько. Из чего делаем вывод, что можно подать

не несколько уведомлений при условии уплаты нескольких налогов, а одно,

где содержатся данные нескольких налогов.

И еще одно важное уточнение про нюансы перечисления НДФЛ. Если

у организации есть обособленные подразделения, то НДФЛ с доходов

работников этих подразделений платят не по месту головной организации, а

по месту регистрации обособленного подразделения. С 2023 года данный

порядок не меняется.

98.

Уведомление по уплате НДФЛ99.

Уведомление по уплате страховыхвзносов

Чтобы ФНС России могла понять, какую сумму поступившего ЕНП необходимо

распределить в счет уплаты страховых взносов (кроме взносов от несчастных случаев на

производстве и профзаболеваний), нужно представить уведомление об исчисленных

суммах налогов, авансовых платежей по налогам, сборов, страховых взносов (п. 9 ст. 58 НК

РФ). Форма и формат уведомления утверждены приказом ФНС России от 02.11.2022 № ЕД7-8/1047@. Уведомление представляется в налоговый орган по месту учета не позднее 25го числа месяца, в котором установлен срок уплаты соответствующих налогов, взносов в

электронной форме по телекоммуникационным каналам связи (ТКС) с применением

усиленной квалифицированной электронной подписи либо через личный кабинет

налогоплательщика.

100.

Уведомление по уплате страховыхвзносов

Обратите внимание! Уведомление об исчисленных взносах представляется в ФНС России

только в тех месяцах, когда не сдается расчет по страховым взносам (расчет

представляется не позднее 25-го числа месяца, следующего за расчетным (отчетным)

периодом), т. е. уведомление в январе за декабрь, в апреле за март, в июле за июнь, в

октябре за сентябрь представлять в налоговую не нужно. Суммы взносов к уплате за эти

месяцы налоговая увидит из расчета по страховым взносам.

101.

Уведомление по уплате страховыхвзносов

В месяцах, в которых необходимо представлять уведомление, в программе регистрируется

документ Уведомления об исчисленных суммах налогов. А в месяцах, в которых

представлять уведомление не нужно, регистрируется документ Операция по

ЕНС (раздел Операции – Операции по счету – кнопка Операция – Налоги (начисление).

Регистрация документов Уведомление об исчисленных суммах налогов и Операция по

ЕНС: Налоги (начисление) необходима для переноса на счет 68.90 "Единый налоговый

счет" задолженности по взносам.

102.

Уведомление по уплате страховыхвзносов

103.

Уведомление по уплате страховыхвзносов

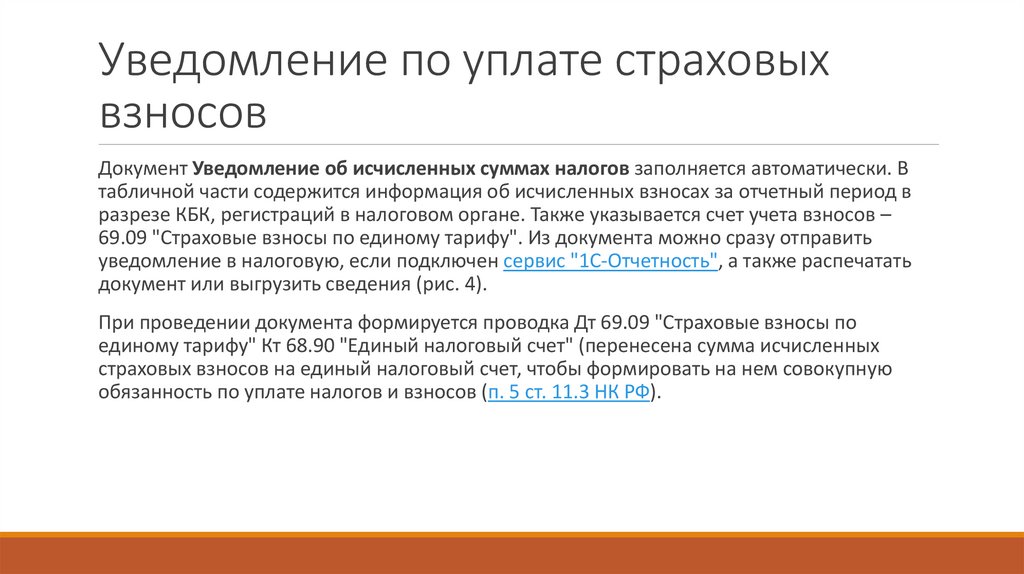

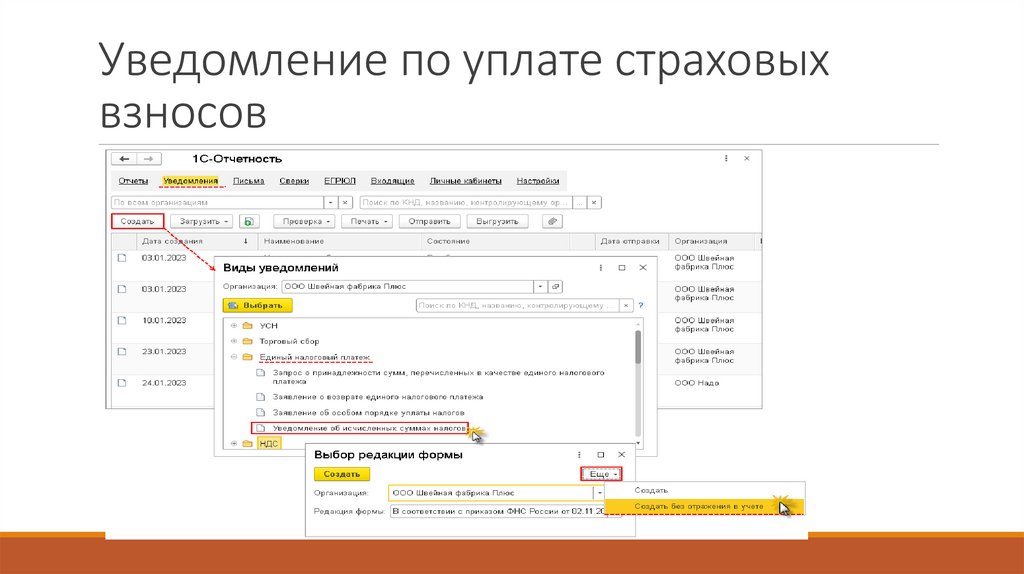

Документ Уведомление об исчисленных суммах налогов заполняется автоматически. В

табличной части содержится информация об исчисленных взносах за отчетный период в

разрезе КБК, регистраций в налоговом органе. Также указывается счет учета взносов –

69.09 "Страховые взносы по единому тарифу". Из документа можно сразу отправить

уведомление в налоговую, если подключен сервис "1С-Отчетность", а также распечатать

документ или выгрузить сведения (рис. 4).

При проведении документа формируется проводка Дт 69.09 "Страховые взносы по

единому тарифу" Кт 68.90 "Единый налоговый счет" (перенесена сумма исчисленных

страховых взносов на единый налоговый счет, чтобы формировать на нем совокупную

обязанность по уплате налогов и взносов (п. 5 ст. 11.3 НК РФ).

104.

Уведомление по уплате страховыхвзносов

105.

Декларация 3-НДФЛЧто убрали, добавили, исправили

Из бланка исключили поля, чтобы вносить ФИО, КБК, ОКТМО и наименование банка.

Приложение к разделу 1 переименовали — теперь оно «Заявление о распоряжении

путем возврата..».

Зачет переплаты по НДФЛ в счет платежей по другим налогам больше не нужен. Потому

что механизм ЕНС предусматривает общее сальдо, без деления по видам налогов.

В раздел 2 добавили новую строку — 2.10. Она нужна, чтобы отражать суммы вычета

НДФЛ, который физлицо получило в упрощенном порядке.

106.

Декларация 3-НДФЛВ приложении 2 ввели дополнительный код освобождения

НДФЛ — 4. Указывайте его, когда в отношении доходов

применяется амнистия капиталов.

В приложении 4 вам больше не надо выделять в отдельную

строку необлагаемые суммы помощи и подарков, которые

получили ветераны, инвалиды ВОВ и труженики тыла.

107.

Форма 6-НДФЛЧто изменилось в форме 6-НДФЛ

В новой редакции отчёта теперь другие штрих-коды.

В первом разделе в строке 020 вместо удержанного НДФЛ нужно указывать налог,

подлежащий перечислению. Изменился большой блок со строками 021-022, в которых

общую сумму удержанного налога разбивали по срокам перечисления согласно НК. Теперь

тут всего четыре строки 021, 022, 023 и 024 – для сумм, подлежащих перечислению

по первому, второму, третьему и четвёртому срокам отчётного квартала.

108.

Форма 6-НДФЛ6-НДФЛ за 2023 год нужно сдавать в новые сроки из п. 2 ст. 230 НК:

за первый квартал, полугодие, 9 месяцев – не позднее 25 числа месяца, следующего

за отчётным периодом;

за год – не позднее 25 февраля следующего года.

Если дата сдачи выпадает на выходной, нерабочий, праздничный день, срок переносится

на следующий рабочий день.

109.

Риски для бухгалтераРиски, связанные с единым налоговым платежом

Риски подачи отчетности

Судебные риски

110.

Риски, связанные с единым налоговымплатежом

Снижение эффективности управления оборотными средствами

Законопроект дает возможность одной платежкой пополнить единый счет и далее только

управлять распределением средств, указал Рудаков из НЛМК. Однако таким образом мы

получаем неэффективное казначейство, уверен он. «У крупного бизнеса деньги все время

работают — лежат на овернайтах (однодневные депозиты. — РБК) или где-то еще,

постоянно принося доход. Единовременный перевод крупной суммы налогов означает

потерю эффективности свободного остатка денежных средств. Не исключаю, что на

практике мы будем класть деньги на единый счет в последний момент, непосредственно

перед списанием, чтобы не терять эту эффективность», — заявил он.

111.

Риски, связанные с единым налоговымплатежом

Минфин понимает недовольство бизнеса, вызванное необходимостью заполнять

уведомления, отметил замминистра финансов Алексей Сазанов.

Однако пока отказаться от них возможности нет. «Если по мере совершенствования

информационных алгоритмов мы придем к пониманию, что можем их упразднить, а рано

или поздно это произойдет, это будет следующим шагом в улучшении налогового

администрирования», — заявил он. Уведомление — это не декларация и не какой-то

новый документ, который надо заполнять с нуля, отметил замглавы ФНС Константин

Чекмышев. «Один документ — текущая платежка, которую делает каждый

налогоплательщик — разбивается на два информационных потока.

112.

Риски подачи отчетности 2023Форма отчета ЕФС-1 Фактически с 1 января 2023 года останется только две отчетных

формы по страховым взносам: расчет по страховым взносам — сдаем в Федеральную

налоговую службу; ЕФС-1 — сдаем в СФР. ЕФС-1 — это единый отчет по сотрудникам. Но

говорить, что ЕФС-1 — это новый ежемесячный отчет с 2023 года вместо СЗВ-М, СЗВ-ТД,

СЗВ-СТАЖ, 4-ФСС и ДСВ-3, неверно. В единую форму включили только сведения о трудовой

деятельности, стаже, дополнительных взносах на накопительную пенсию и взносах на

травматизм. Сведения из упраздненной формы СЗВ-М в новый отчет ЕФС-1 не входят.

113.

Риски подачи отчетности 2023Кто должен сдавать ЕФС-1: бухгалтер или кадровик

Для перехода на новый порядок отчетности нужно подготовиться. Работы много. Внести в

правила внутреннего трудового распорядка изменения — поменять в документах

название внебюджетных фондов на СФР.

Еще нужно изменить название и сроки сдачи отчетов, если указывали их в ПВТР. Внести

коррективы в локальные нормативы об обработке и защите персональных данных и

формы согласия на их обработку. Во многих из них упоминались фонды: старые названия

следует изменить на СФР.

114.

Риски подачи отчетности 2023Проверить другие локальные нормативные акты на предмет соответствия новым законам

и исправить их. Просмотрите положение о персонале, структурных подразделениях (в них

описывают трудовой функционал по отчетности), регламенты, связанные с ведением

бизнес-процессов.

Внести правки в приказы о назначении ответственных лиц за сдачу отчетности и

своевременность уплаты взносов. Скорректировать должностные инструкции

ответственных сотрудников. При необходимости можно заключить дополнительные

соглашения к трудовым договорам и прописать в них новый порядок работы (хотя эти

корректировки фактически не меняют трудовые функции).

115.

Судебные рискиСуть схемы применения «серой» зарплаты

«Серой» или «теневой» зарплатой следует считать ту часть заработка работника, которая

выдается ему неофициально (в конвертах) и не учитывается при налогообложении

(Письмо УФНС России по г. Москве от 08.08.2007 № 15-08/075418).

116.

Судебные рискиВ использовании «серых» выплат работодатель видит для себя следующие выгоды:

с «серой» части ему не надо ни выполнять обязанности налогового агента по уплате НДФЛ

(составляющего 13% от дохода), ни платить страховые взносы (общая величина которых

зависит от размера платежей на страхование от несчастных случаев, из-за этого составляет

от 30,2% до 38,5% от величины дохода и может дополнительно возрастать на 2-14% за счет

начислений на выплаты лицам, работающим во вредных или опасных условиях);

размер «серой» части может им снижаться с той или иной мотивировкой, которая

официально нигде не закреплена, и работник не сможет оспорить такое снижение;

возможны систематические задержки «серых» выплат, и работнику сложно повлиять

на эту ситуацию;

117.

Спасибо за внимание!Е.В.Шестакова

Shestakova.Ekaterina@gmail.com

finance

finance