Similar presentations:

Мировые кризисы 80-х гг

1. Мировые кризисы 80-х гг

Работу выполнилиИсакова Алена

Пивовар Ольга

13мэ2

2. С чего все начиналось

• Крах Бреттон-Вудской системы 1971г.• Нефтяной шок 1973г.

• Падение процентной ставки 70-е-начало

80-х

• Латиноамериканский кризис 1982г.

3. Причины

1.2.

3.

4.

5.

6.

7.

8.

9.

10.

Широкое кредитование развивающихся стран

Десятикратный рост цен на нефть в 1973г.

Структурные сдвиги в мировой экономике

Условия новых займов стимулируют увеличение

спроса в 70-е годы

Нестабильность валютных курсов, высокая инфляция,

спад деловой активности

Использование займов не по назначению

Ухудшение общих условий кредитования

Предоставление большей части долга в $ США

Спрос на кредиты для погашения долгов

Бегство капитала за границу

4. Влияние

• Снижение экономического роста страндолжников• Рост процентных ставок

• Использование ссудного капитала для

финансирования дефицитов

• Сокращение возможности капиталовложений

• Сокращение импорта у стран-должников

• Снижение роста производства и экспорта

5.

6. Пути урегулирования

1. Экономические санкции2. Рефинансирование долга

3. Реструктуризация долга - меры,

направленные на поддержание

платежеспособности кредиторов в

средней и долгосрочной перспективе

7. Обязательные условия программы МВФ

• ограничение бюджетного дефицита (не более3% ВВП);

• сдерживание денежной эмиссии и инфляции;

• приватизация;

• снижение протекционистских барьеров;

• либеральный подход к иностранным

инвестициям;

• стимулирование развития экспорта, в том

числе путем девальвации.

8. План Бейкера 1985-1988гг.

Торговая либерализация

Сокращение государственных расходов

Ослабление регулирования импорта капитала

Обеспечение экономического роста

Увеличение притока финансовых ресурсов в

кризисные страны

Помимо плана Бейкера:

Начало возрастать официальное финансирование развивающихся стран со стороны

Японии

9. План Брейди 1988г.

1.Уменьшение долга, снижение процентных ставок стало частью международной стратегии в

отношении задолженности коммерческим банкам. Новые обязательства должны были

финансироваться из валютных резервов страны-должника и специальными кредитами МВФ и

Мирового банка.

2.

Страна-должник должна была принимать жесткую программу структурной перестройки в

соответствии с рекомендациями МВФ

3.

Облегчение тяжести долга достигалось в каждом конкретном случае. Согласование условий

пересмотра долгов осуществлялось между страной-должником и комитетом, представляющим

банки-кредиторы. Каждое соглашение должно было отвечать интересам всех кредиторов.

4.

Согласованный подход западных стран обращал внимание к ослаблению тяжести долгов

наименее развитых стран, предусматривающей частичное или полное списание задолженности

по льготным правительственным кредитам в счет помощи. Значительные льготы

предусматривались в отношении задолженности по государственным экспортным кредитам.

5.

Внесение корректив в методы решения долговых проблем стран со средним уровнем дохода,

включая продление сроков долговых платежей, перевод краткосрочной задолженности в

долгосрочную, снижение общей суммы задолженности.

6.

Увеличение притока внешних ресурсов в кризисные страны. Для этого предусматривалось

увеличить средства в существующих международных фондах и создать новые.

10. Парижский и Лондонский клуб

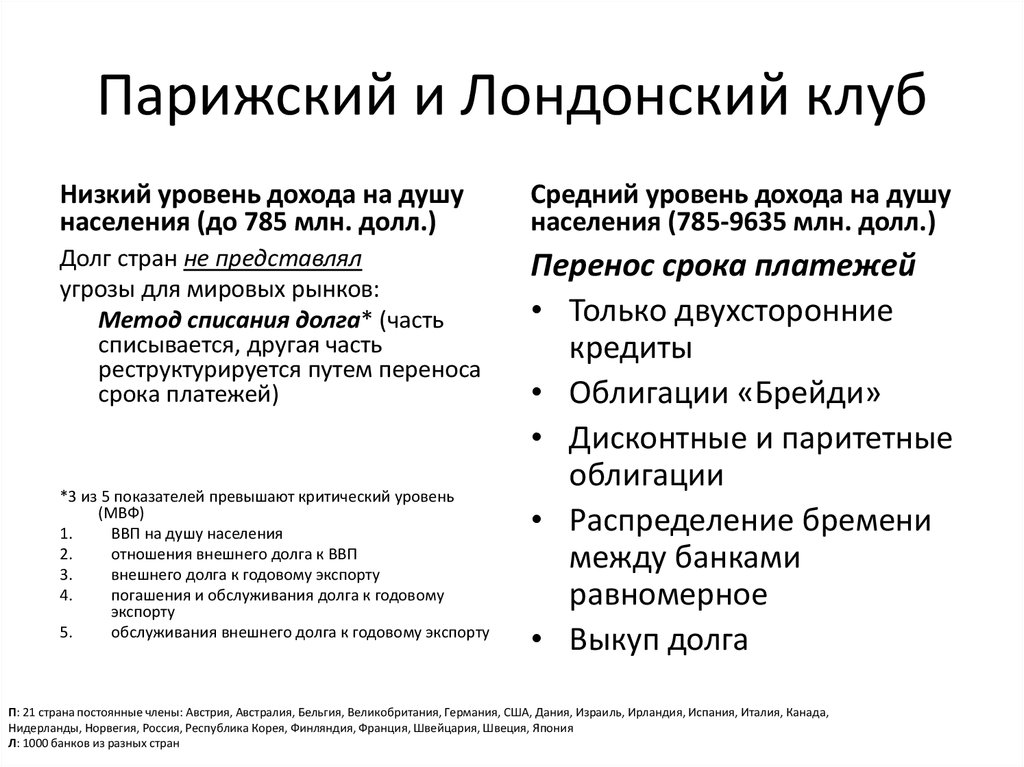

Низкий уровень дохода на душунаселения (до 785 млн. долл.)

Средний уровень дохода на душу

населения (785-9635 млн. долл.)

Долг стран не представлял

угрозы для мировых рынков:

Метод списания долга* (часть

списывается, другая часть

реструктурируется путем переноса

срока платежей)

Перенос срока платежей

• Только двухсторонние

кредиты

• Облигации «Брейди»

• Дисконтные и паритетные

облигации

• Распределение бремени

между банками

равномерное

• Выкуп долга

*3 из 5 показателей превышают критический уровень

(МВФ)

1.

ВВП на душу населения

2.

отношения внешнего долга к ВВП

3.

внешнего долга к годовому экспорту

4.

погашения и обслуживания долга к годовому

экспорту

5.

обслуживания внешнего долга к годовому экспорту

П: 21 страна постоянные члены: Австрия, Австралия, Бельгия, Великобритания, Германия, США, Дания, Израиль, Ирландия, Испания, Италия, Канада,

Нидерланды, Норвегия, Россия, Республика Корея, Финляндия, Франция, Швейцария, Швеция, Япония

Л: 1000 банков из разных стран

11. Выводы

• Проблема урегулирования долгового кризисапредставляет собой сложный и неоднозначный

процесс, в котором участвуют правительства странкредиторов и заемщиков, МВФ, МБ и крупнейшие

частные банки

• Предложения западных стран были направлены на

поддержание платежеспособности, содействие

восстановлению темпов экономического роста

стран- должников, усиление роли ТНК на рынках

развивающихся стран

finance

finance