Similar presentations:

Маржинальная торговля

1.

Маржинальная торговляFINAM

АО «ФИНАМ»

www.finam.ru

Юлия Корчинская

Москва 2022

2.

Маржинальная торговля — это режим торговли на бирже, при котором можно совершатьоперации с ценными бумагами и валютой, даже если у вас недостаточно денег для покупки или

нет нужных активов для продажи. Такие сделки еще называют необеспеченными.

Простыми словами, маржинальная торговля — торговля на заемные средства, которые инвестор

получает от брокера.

Например, вы хотите приобрести 10 акций компании по 500 ₽. Для этого вам требуется 5000 ₽,

но на брокерском счете у вас есть только 3000 ₽. В таком случае вы можете подключить

маржинальную торговлю и купить все 10 акций, частично оплатив их заемными средствами.

Фактически деньги или ценные бумаги для совершения операции вам одалживает брокер —

с условием, что потом вы всё вернете. А пока используете эти заемные средства, вы должны

платить определенную комиссию.

Если вы торгуете на заемные средства и стоимость вашего портфеля опустится ниже

необходимого уровня обеспечения, брокер будет вынужден закрыть часть ваших позиций — эта

ситуация называется маржин-коллом.

www.finam.ru

Возможности торговли с «плечом»

3.

Для начала давайте разберемся, кто может пользоваться «плечом». До 1 октября 2021 года такаявозможность была доступна всем клиентам. Однако с этой даты вступили в силу изменения в

нормативные документы:

306-ФЗ "О внесении изменений в Федеральный закон "О рынке ценных бумаг";

• 39-ФЗ "О рынке ценных бумаг";

• Базовый стандарт защиты прав и интересов физических и юридических лиц - получателей финансовых

услуг, разработанный СРО НАУФОР.

Кому доступна маржинальная торговля

В соответствии с указанными документами по умолчанию использовать заемные средства могут:

• Юридические лица;

• Физические лица, имеющие статус квалифицированного инвестора;

• Физические лица, которые до 01.10.2021 совершали маржинальные сделки.

Все остальные физические лица могут быть допущены к совершению маржинальных сделок только после

того, как успешно сдадут тестирование, организованное брокером. Клиент ФИНАМа может сдать такое

тестирование в Личном Кабинете клиента, и у него откроется возможность открывать позиции с

использованием заемных средств.

www.finam.ru

Кому доступна маржинальная торговля

4.

Денежные средстваОткрытие длинных позиций («лонгов»)

в ожидании роста цены, т.е. покупка

инструментов с участием занимаемых у

Брокера денежных средств.

Для того, чтобы открыть длинную

позицию «с плечом», не нужно какимто особым образом занимать у брокера

деньги. Достаточно совершить покупку

на сумму бОльшую, чем та, которой

располагает клиент.

Ценные бумаги

Покупка инструментов с участием

занимаемых у Брокера денежных

средств и открытие коротких позиций

(«шортов»), т.е. продажа инструментов

при их отсутствии на счете в ожидании

снижения цены инструмента.

Чтобы открыть короткую позицию, не

нужно обращаться к брокеру с

просьбой предоставить в заем ценные

бумаги. Достаточно просто продать

ценные бумаги, которых у вас нет.

www.finam.ru

Что может занять клиент у брокера и как?

5.

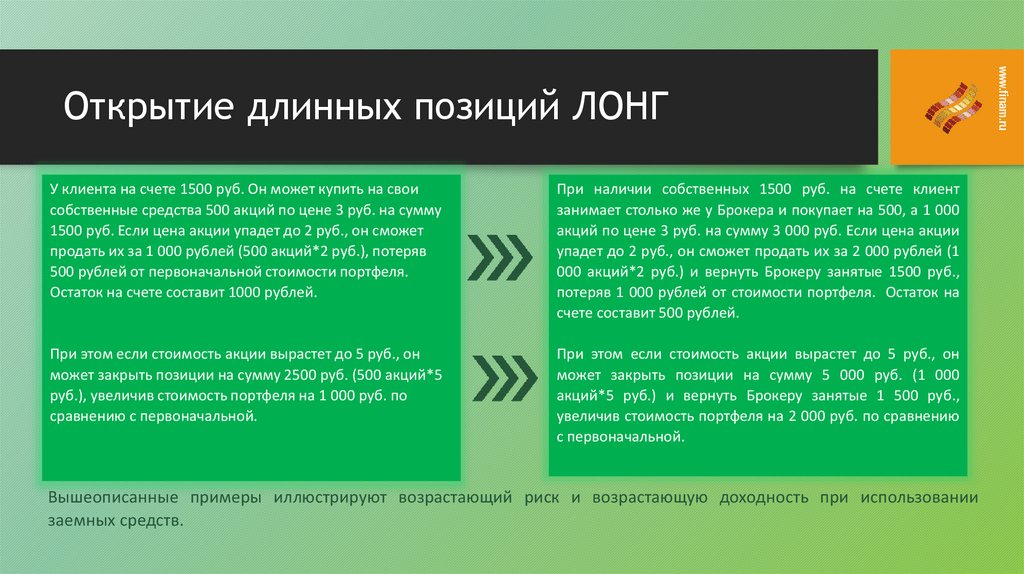

У клиента на счете 1500 руб. Он может купить на своисобственные средства 500 акций по цене 3 руб. на сумму

1500 руб. Если цена акции упадет до 2 руб., он сможет

продать их за 1 000 рублей (500 акций*2 руб.), потеряв

500 рублей от первоначальной стоимости портфеля.

Остаток на счете составит 1000 рублей.

При наличии собственных 1500 руб. на счете клиент

занимает столько же у Брокера и покупает на 500, а 1 000

акций по цене 3 руб. на сумму 3 000 руб. Если цена акции

упадет до 2 руб., он сможет продать их за 2 000 рублей (1

000 акций*2 руб.) и вернуть Брокеру занятые 1500 руб.,

потеряв 1 000 рублей от стоимости портфеля. Остаток на

счете составит 500 рублей.

При этом если стоимость акции вырастет до 5 руб., он

может закрыть позиции на сумму 2500 руб. (500 акций*5

руб.), увеличив стоимость портфеля на 1 000 руб. по

сравнению с первоначальной.

При этом если стоимость акции вырастет до 5 руб., он

может закрыть позиции на сумму 5 000 руб. (1 000

акций*5 руб.) и вернуть Брокеру занятые 1 500 руб.,

увеличив стоимость портфеля на 2 000 руб. по сравнению

с первоначальной.

Вышеописанные примеры иллюстрируют возрастающий риск и возрастающую доходность при использовании

заемных средств.

www.finam.ru

Открытие длинных позиций ЛОНГ

6.

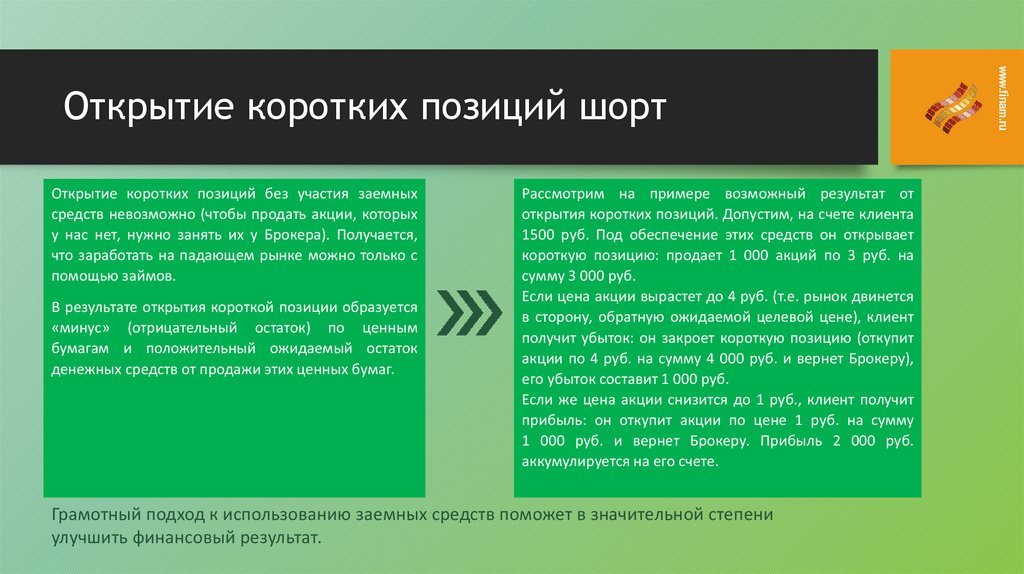

Открытие коротких позиций без участия заемныхсредств невозможно (чтобы продать акции, которых

у нас нет, нужно занять их у Брокера). Получается,

что заработать на падающем рынке можно только с

помощью займов.

В результате открытия короткой позиции образуется

«минус» (отрицательный остаток) по ценным

бумагам и положительный ожидаемый остаток

денежных средств от продажи этих ценных бумаг.

Рассмотрим на примере возможный результат от

открытия коротких позиций. Допустим, на счете клиента

1500 руб. Под обеспечение этих средств он открывает

короткую позицию: продает 1 000 акций по 3 руб. на

сумму 3 000 руб.

Если цена акции вырастет до 4 руб. (т.е. рынок двинется

в сторону, обратную ожидаемой целевой цене), клиент

получит убыток: он закроет короткую позицию (откупит

акции по 4 руб. на сумму 4 000 руб. и вернет Брокеру),

его убыток составит 1 000 руб.

Если же цена акции снизится до 1 руб., клиент получит

прибыль: он откупит акции по цене 1 руб. на сумму

1 000 руб. и вернет Брокеру. Прибыль 2 000 руб.

аккумулируется на его счете.

Грамотный подход к использованию заемных средств поможет в значительной степени

улучшить финансовый результат.

www.finam.ru

Открытие коротких позиций шорт

7.

Законодательная основа расчета риск-параметров - Указание Банка России от 26 ноября2020 г. № 5636-У “О требованиях к осуществлению брокерской деятельности при

совершении брокером отдельных сделок за счет клиента”

Для анализа маржинальной позиции клиента можно выделить несколько основных

(базовых) понятий, используемых для расчета риск-параметров:

www.finam.ru

Базовые понятия расчета риск-параметров

8.

Оценка счета (портфель клиента) — стоимость денег и маржинальных активов на вашем брокерскомсчете. При этом в портфеле учитываются не все активы, а только те, что входят в перечень:

маржинальные ценные бумаги. В соответствии с Указанием Банка России от 26 ноября 2020 г.

№ 5636-У подразумевается текущая оценка денежных средств и инструментов, входящих в Список

Маржинальных ценных бумаг Брокера, на счете клиента. При этом расчет ведется исходя из плановых

позиций клиента (т.е. как будто расчеты по заключенным, но еще не исполненным сделкам уже

прошли):

Немаржинальные (т.е. не входящие в Список Маржинальных ценных бумаг Брокера) инструменты в

оценке Портфеля клиента не участвуют.

Стоимость Портфеля Клиента публикуется для клиентов АО «ФИНАМ» в режиме реального времени в

Кабинете Клиента и в Информационно-Торговых системах, что позволяет нашему клиенту оперативно

отслеживать изменение стоимости активов.

Портфель клиента = стоимость плановых маржинальных активов клиента минус стоимость

плановой ЗКБ (задолженности клиента перед Брокером).

www.finam.ru

1. Оценка счета

9.

Ставка риска — это показатель, который используется для расчета уровня кредитного плечапо конкретному активу. С помощью ставки риска брокер рассчитывает обеспечение позиции — то есть

сумму, которую вам нужно иметь на счете, чтобы открыть или поддерживать.

Данная ставка рассчитывается клиринговыми организациями по ряду ценных бумаг по специальным

методикам, публикуемым этими организациями в открытом доступе на сайте. Ставка может меняться без

предварительного уведомления Брокера и Клиента Брокера, изменения оперативно отражаются в

торговых системах. Ставки публикуются на сайтах клиринговых организаций. На текущий момент в России

2 клиринговых организации – Национальный Клиринговый Центр (Группа Московской Биржи) и

Клиринговый Центр МФБ (Московской Фондовой Биржи). Особенность учета ставок в АО «ФИНАМ»

состоит в том, что мы постоянно сравниваем эти ставки и, если ставку по инструменту публикуют обе

клиринговых организации, мы выбираем меньшую из имеющихся. Такой подход позволяет клиенту

оптимизировать торговые стратегии: чем меньше ставка клиринговой организации, тем больше

маржинальных позиций он может открывать, и тем позже последует принудительное закрытие

позиций при движении рынка не в сторону запланированного клиентом.

При этом если собственная ставка ФИНАМа окажется выше меньшей ставки клиринговой организации,

будет использоваться наша собственная ставка.

www.finam.ru

2. Ставка клиринговой организации

10.

От Ставки Клиринговой организации (база для расчета ставки начальной маржи) зависит Ставканачальной маржи, категории клиента (с повышенным уровнем риска или со стандартным уровнем

риска).

Ставка клиринговой организации в свою очередь является базой для расчета Начальной маржи и

Минимальной маржи. https://zaoik.finam.ru/documents/commissionrates/marginal/ksur/ и

https://zaoik.finam.ru/documents/commissionrates/marginal/kpur/ , перечень может меняться.

Ставка начальной маржи – 1) позволяет определить максимальный объем открытия позиции с

займом (с ДС и ЦБ), 2) позволяет определить объем заблокированных средств под открытые

позиции.

Пример 1: У клиента есть 50000 рублей, хочет купить Лукойл с «плечом» (ставка риска 51%).

Определяем максимальный размер возможной позиции 50000/51% = 98 039 руб.

Пример 2: У клиента 50000 рублей. Купил акции Лукойл на сумму 70000. Ставка 51%, определить какой

объем заблокированных собственных средств (нач. маржа). 70000*51% =35700 руб. – то есть сейчас

мы посчитали начальную маржу.

www.finam.ru

Для чего нужна ставка риска?

11.

Начальная маржа — это суммарная стоимость всех маржинальных активов, приведенная к рублями умноженная на начальные ставки риска этих активов. Используется для расчета максимально

возможной величины для открытия позиций.

Как считать: если инструмент в портфеле один = Стоимость актива × Начальная ставка риска лонг

(для покупок с плечом) или начальная ставка риска шорт (для продажи активов в шорт). Если

инструментов несколько несколько: Начальная маржа = оценка портфеля, умноженная на ставку

риска для каждого инструмента.

Если стоимость Портфеля больше Начальной Маржи, можно еще наращивать маржинальные

позиции (открывать новые).

Если оценка портфеля < начальной маржи = запрещено наращивание позиций по данному

портфелю.

Начальная маржа рассчитывается в том случае, если на клиентском счете открыты какие-либо

позиции по инструментам (в том числе еще не рассчитанные). Начальная маржа считается как по

каждой позиции, так и по Портфелю клиента в целом. После закрытия позиций (даже если расчеты

по сделкам еще не прошли) начальная маржа перестает рассчитываться.

www.finam.ru

3. Начальная маржа

12.

Разницу между оценкой счета и Начальной маржой называют свободными средствами.Если оценка больше начальной маржи то есть свободные средства. В терминалах

свободные средства рассчитываются как разница между оценкой портфеля и начальной

маржи.

У клиента есть 50000 рублей. Купил акции Лукойл на сумму 70000. Ставка 51%,

определить какой объем собственных средств используется под открытую позицию.

70000*51% =35700 руб. Какой объем свободных средств остался 50000 - 35700=14300 руб

свободно. Еще можно наращивать позиции.

www.finam.ru

3. Начальная маржа

13.

Минимальная маржа является Показателем расчета предельной величины для удержания позициидо момента ее принудительного закрытия Брокером. Если оценка счета ниже минимальной маржи,

значит, инвестор не уследил за долговой нагрузкой: после этого может наступить маржинколл. Используется для расчета максимально возможной величины для удержания позиций.

Минимальная маржа конкретного актива = Начальная маржа / 2.

Если стоимость портфеля опустится ниже минимальной маржи, брокер может принудительно

закрыть часть позиций на счете инвестора — это называется маржин-колл.

Минимальная Маржа определяет максимальный объем удерживаемой позиции.

Если стоимость Портфеля больше Минимальной Маржи, можно удерживать маржинальные

позиции

Если стоимость Портфеля меньше Минимальной Маржи, Брокер закрывает часть позиций Клиента

до уровня Начальной маржи

www.finam.ru

4. Минимальная маржа

14.

Законодательная основа дифференциации категорий клиентов для расчета рискпараметров - Указание Банка России от 26 ноября 2020 г. № 5636-У “О требованиях косуществлению брокерской деятельности при совершении брокером отдельных

сделок за счет клиента”.

Согласно указанному документу различают 3 категории клиентов:

- Клиенты со стандартным уровнем риска (КСУР)

- Клиенты с повышенным уровнем риска (КПУР)

- Клиенты с особым уровнем риска (КОУР)

www.finam.ru

Дифференциация категорий клиентов

15.

Клиенты со стандартным уровнем риска (КСУР)Никаких специальных требований к данной категории клиентов не предъявляется. Это

все клиенты, не получившие статуса КПУР или КОУР. Ограничения на максимальный

объем открываемой с использованием заемных средств или удерживаемой позиции у

КСУР жестче, чем у других категорий – они могут открывать позиции с меньшим

количеством средств Брокера. В случае неблагоприятного движения рынка позиции

таких клиентов закрываются раньше, чем позиции клиентов других категорий.

www.finam.ru

КСУР

16.

КПУР имеет возможность занимать у Брокера больше средств, чем КСУР. В случае неблагоприятногодвижения рынка его позиции закрывают позже, чем позиции КСУР. Таким образом, у КПУР

потенциальная возможность получения прибыли выше.

Статус КПУР может быть присвоен Брокером клиенту – юридическому или физическому лицу (в том

числе нерезидентам). Ограничения для юридических лиц законодательством не установлены, т.е.

данный статус может иметь любое юридическое лицо. В АО «ФИНАМ» статус КПУР клиентам –

юридическим лицам присваивается по умолчанию, без предъявления каких-либо требований и

подтверждающих документов. Физическое лицо должно соотвествовать требованиям (см.следующий

слайд).

Статус присваивается Клиенту по Брокерскому договору, т.е. если у Клиента с АО «ФИНАМ» несколько

договоров, они могут иметь разные статусы.

Статус КПУР присваивается клиенту Брокером при соответствии указанным требованиям по умолчанию

(клиенту выгружается Уведомление).

www.finam.ru

КПУР

17.

Физическое лицо должно соответствовать одному из данных условий:1. Портфель оценивается не менее чем в 3 млн руб. на определенную дату. Статус КПУР м.б. присвоен

со следующего дня.

2. Портфель оценивается не менее чем в 600 тыс. руб (проверка идет по всем брокерским

счетам, в т.ч. АО и Банка-брокера), при этом ФЛ является клиентом Брокера в течение

последних 180 дней, из которых не менее 5 дней заключались сделки с ЦБ или ПФИ. Статус м.б.

присвоен со следующего дня.

3. Портфель оценивается не менее чем в 600 тыс. руб. у брокера АО «ФИНАМ», при этом ФЛ является

клиентом стороннего Брокера в течение последних 180 дней, из которых не менее 5 дней

заключались сделки с ЦБ или ПФИ. Документы, подтверждающие срок и сделки, направляются на

service@corp.finam.ru. Статус м.б. присвоен со следующего дня.

4. Отмена статуса КПУР действующим законодательством не предусмотрена, т.е. в дальнейшем при

снижении стоимости активов ниже указанных уровней отбирать статус КПУР у клиента не

требуется.

www.finam.ru

Требования к получению статуса КПУР

18.

Клиенты с особым уровнем риска (КОУР)Риск КОУР фактически не определен законодательством (требования к максимальному объему

открываемой/удерживаемой позиции отсутствуют), т.е. теоретически не ограничен. Брокер

вправе выдавать таким клиентам любые займы для открытия маржинальных позиций по своему

усмотрению.

Единственное требование к КОУР – это может быть только юридическое лицо.

Мы не присваиваем клиентам статус КОУР. Юридическое лицо становится после открытия счета

КПУР.

www.finam.ru

КОУР

19.

Если Клиент не предпринял необходимых действий для корректировки своего Портфеля и стоимость Портфеля сталаниже значения Минимальной маржи, Брокер закрывает часть позиций Клиента до уровня Начальной Маржи. Это

может произойти не только в результате движения рынка в сторону, противоположную открытой позиции, но и в случае

повышения Ставки Клиринговой организации, а также если ЦБ стала немаржинальной или списалась какая-либо

значительная по отношению к данному счету комиссия, что привело к снижению стоимости портфеля клиента.

По Регламенту АО «ФИНАМ» позиции м.б. закрыты по выбору Брокера, т.е. по любому инструменту.

Примечание: Если Клиент выставил заявки, направленные на сокращение своих позиций, и на момент принудительного

закрытия вследствие снижения стоимости Портфеля ниже уровня Минимальной маржи они еще не исполнились,

Брокер закрывает позиции Клиента без учета этих заявок. Если данные заявки впоследствии исполнятся, это приведет к

изменению позиции, поэтому лучше уменьшать маржинальные позиции, используя рыночные заявки или

лимитированные, близкие к рыночным значениям.

Иногда в результате принудительного закрытия у клиента вместо остатка средств на счете остается ничем не обеспеченный минус, и клиент

обязан эту задолженность перед брокером погасить. Принудительное закрытие – это не гарантия, что клиент останется с деньгами/активами.

Могут реализоваться рыночные риски. Клиента никто не освобождает от обязанности самостоятельно следить за своим счетом и

корректировать портфель, не дожидаясь принудительного закрытия.

www.finam.ru

Принудительное закрытие

20.

www.finam.ruСпасибо за внимание.

finance

finance