Similar presentations:

Забезпечення фінансової стійкості банку

1.

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИСУМСЬКИЙ ДЕРЖАВНИЙ УНІВЕРСИТЕТ

ННІ

Кафедра

«ЗАБЕЗПЕЧЕННЯ ФІНАНСОВОЇ

СТІЙКОСТІ БАНКУ»

Студент…

2.

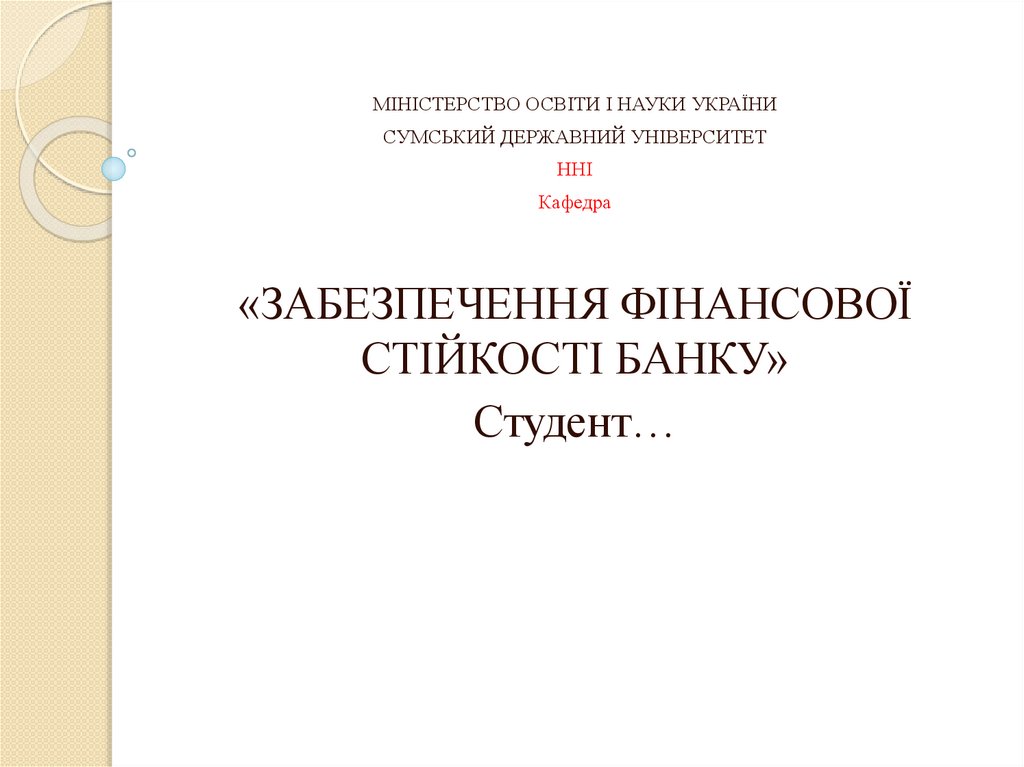

ПІДХОДИ ДО ВИЗНАЧЕННЯ КАТЕГОРІЇ «ФІНАНСОВА СТІЙКІСТЬ БАНКУ»Кількісний

Якісний

Відповідність норм

Економічні нормативи, визначені у

Постанові НБУ№ 368

Здатність

МАХ ефективність та MIN ризик

Дослідження показників

ліквідності,

якості

достатності

капіталу,

активності, прибутковості

Здійснення

ефективного

управління ресурсами

активів,

ділової

Стан

Збалансованість

потоків

фінансових

Підтримка збалансованості факторів впливу

РЕЗУЛЬТАТ

Швидке реагування та подолання кризових ситуацій, які виникають у банку

Підтримка платоспроможності та ліквідності банку

Максимальна ефективність діяльності

Ефективне виконання функцій

Трактування відповідно до наявних підходів

Кількісний

це здатність банку ефективно

виконувати покладені на нього функції,

протистояти дії негативних внутрішніх та

зовнішніх факторів за умови максимальної

ефективності та мінімального ризику

Якісний

це

структурне

поняття,

що

характеризується системою показників, які

свідчать про ефективне використання наявних

ресурсів та виконання покладених на нього

функцій, при цьому ці показники мають

відповідати нормам

Слайд 1

3.

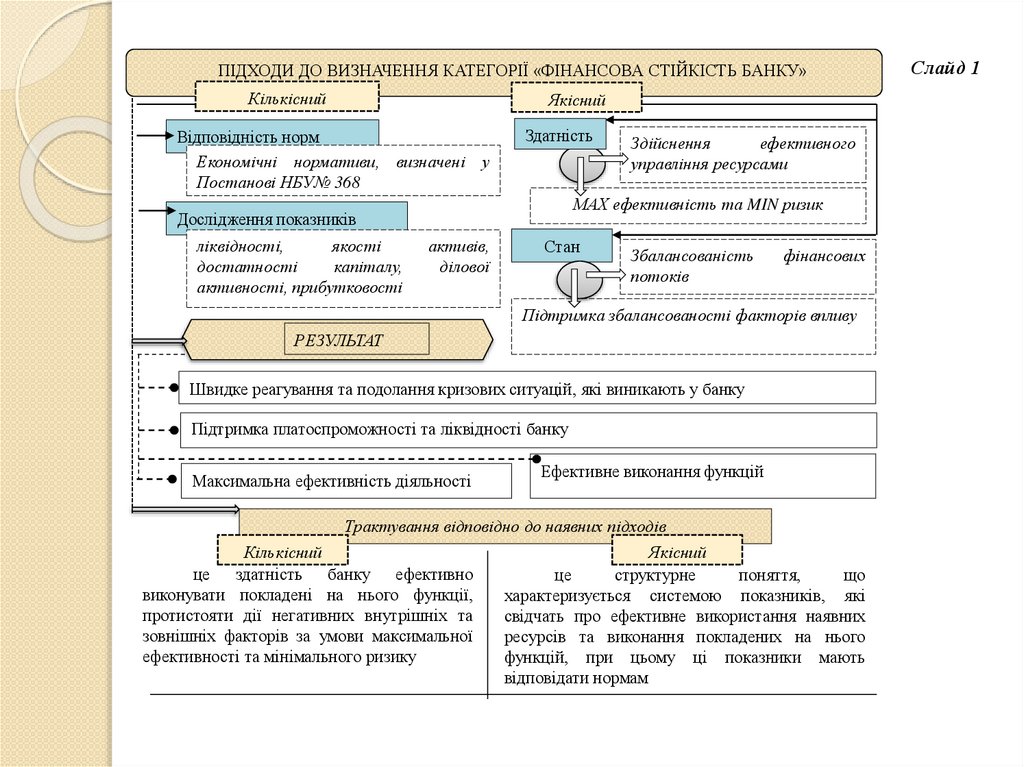

Слайд 2Структуризація зовнішніх факторів впливу на фінансову

стійкість банку

Зовнішні фактори впливу на ФСБ

Стан світової економіки

Мегарівень

Геополітична стабільність

Стан розвитку технологій у фінансовому секторі

Політичні (стабільність внутрішньополітичної ситуації; правова

захищеність, тощо)

Соціальні (демографічна ситуація в країні; рівень фінансової

грамотності, культури, довіри населення до банківської системи)

Економічні (валютна складова; бюджетна складова; монетарна

складова, тощо)

грошово-кредитна політика НБУ

Мікрорівень

розвиток банківської інфраструктури

кон’юнктура фінансового ринку

Макрорівень

4.

Слайд 3високий рівень банківських ризиків, спричинений неефективним банківським

менеджментом

відсутність внутрішнього контролю банку

Наслідками є

Внутрішні фактори впливу на ФСБ

рівень зацікавленості власників (менеджери не несуть особистої

відповідальності за ризики, що вони приймають)

значні спекулятивні операції; накопичені валютні, процентні дисбаланси та дисбаланси

ліквідності; значна залежність від ринку міжбанківських кредитів; суттєве зростання

частки коштів нерезидентів у пасивах та зростання залежності від процесів, що

відбуваються на світових ринках капіталу, тощо

Якість активів

платоспроможність (строковість активів передбачає повернення вкладених ресурсів)

плановий рівень прибутковості банку

високий рівень надійності (через високий рівень інвестиційної надійності – плановий обіг активів є

запорукою виконання інвестиційних зобов’язань

високий рівень надійності (відсутність фактів дефолту по поточним зобов’язанням )

Запас ліквідності банку

прибутковість (здатність банку проводити розміщення вільних коштів)

платоспроможність (виконання поточних зобов’язань через наявність вільної грошової маси)

Рівень капіталізації банку

прибутковість (джерело проведення активних операцій банку)

високий рівень надійності (покриття ризиків капіталом банку, резервні фонди)

платоспроможність (покриття зобов’язань акціонерним капіталом)

5.

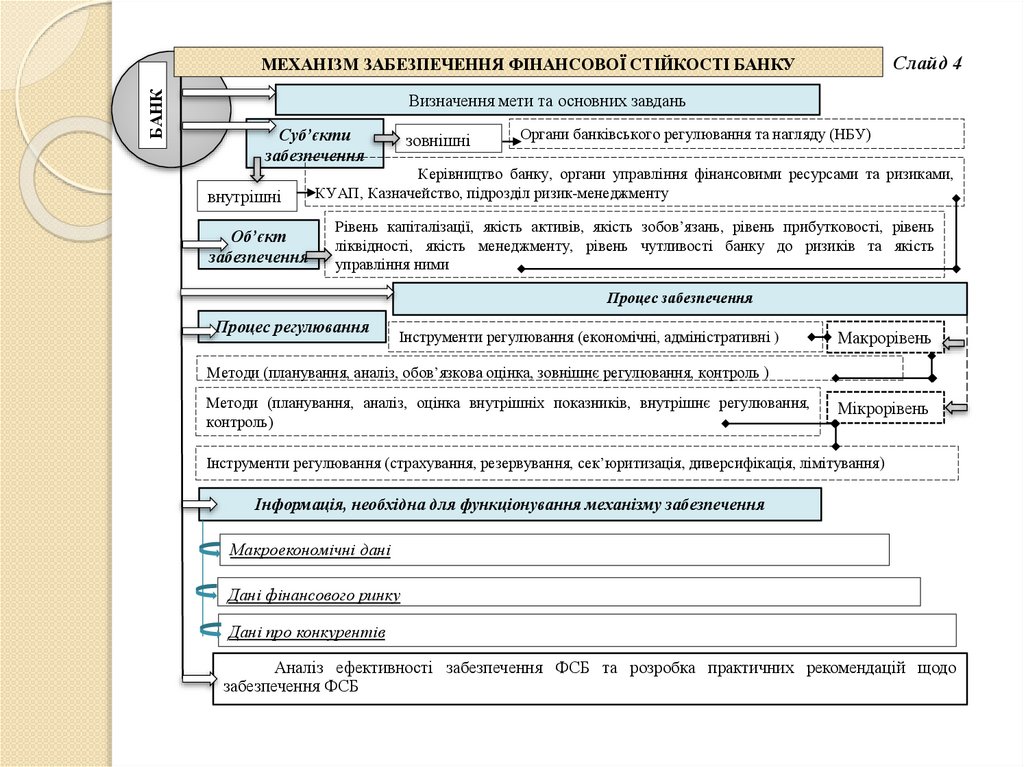

Слайд 4БАНК

МЕХАНІЗМ ЗАБЕЗПЕЧЕННЯ ФІНАНСОВОЇ СТІЙКОСТІ БАНКУ

Визначення мети та основних завдань

Суб’єкти

забезпечення

внутрішні

Об’єкт

забезпечення

зовнішні

Органи банківського регулювання та нагляду (НБУ)

Керівництво банку, органи управління фінансовими ресурсами та ризиками,

КУАП, Казначейство, підрозділ ризик-менеджменту

Рівень капіталізації, якість активів, якість зобов’язань, рівень прибутковості, рівень

ліквідності, якість менеджменту, рівень чутливості банку до ризиків та якість

управління ними

Процес забезпечення

Процес регулювання

Інструменти регулювання (економічні, адміністративні )

Макрорівень

Методи (планування, аналіз, обов’язкова оцінка, зовнішнє регулювання, контроль )

Методи (планування, аналіз, оцінка внутрішніх показників, внутрішнє регулювання,

контроль)

Мікрорівень

Інструменти регулювання (страхування, резервування, сек’юритизація, диверсифікація, лімітування)

Інформація, необхідна для функціонування механізму забезпечення

Макроекономічні дані

Дані фінансового ринку

Дані про конкурентів

Аналіз ефективності забезпечення ФСБ та розробка практичних рекомендацій щодо

забезпечення ФСБ

6.

Слайд 5Таблиця 5.1 – Динаміка економічних нормативів банківської системи України

за період з 01.01.2016 по 01.01.2021

Станом на 01.01:

Назва нормативу

Н1

регулятивний капітал (млн грн)

2020

2021

126116,7

150313,8

182283,6

16,10

16,18

19,66

21,98

…

…

…

13,50

15,67

78,73

60,79

55,55

68,66

…

…

2016

2017

2018

2019

129816,9

109653,6

115817,6

12,31

12,69

…

Н4

достатності

регулятивного

капіталу (≥10 %)

достатності

основного

капіталу

(≥7%)

миттєвої ліквідності (≥20 %)1

Н5

поточної ліквідності ( ≥40 %)1

79,98

102,14

108,08

99,12

94,35

86,82

Н6

короткострокової ліквідності (≥60 %)

92,87

92,09

98,37

93,52

17,61

19,14

22,78

21,48

20,29

19,83

105,00

87,39

364,14

308,27

208,31

176,23

7,02

4,10

Н2

НЗ

Н7

Н8

максимального розміру кредитного

ризику

на

одного

контрагента (≤25 %)

великих кредитних ризиків (≤8кратного розміру РК)

Н9

максимального розміру кредитного

ризику за операціями з пов’язаними

особами (≤25 %)

31,19

36,72

17,89

10,41

0,0002

0,0002

Н10

інвестування в цінні папери окремо

за кожною установою (≤15 %)

0,002

0,001

0,0001

0,0009

0,13

0,10

Н11

загальної суми інвестування (≤60%)

1,10

0,60

0,22

0,15

94,35

86,82

7.

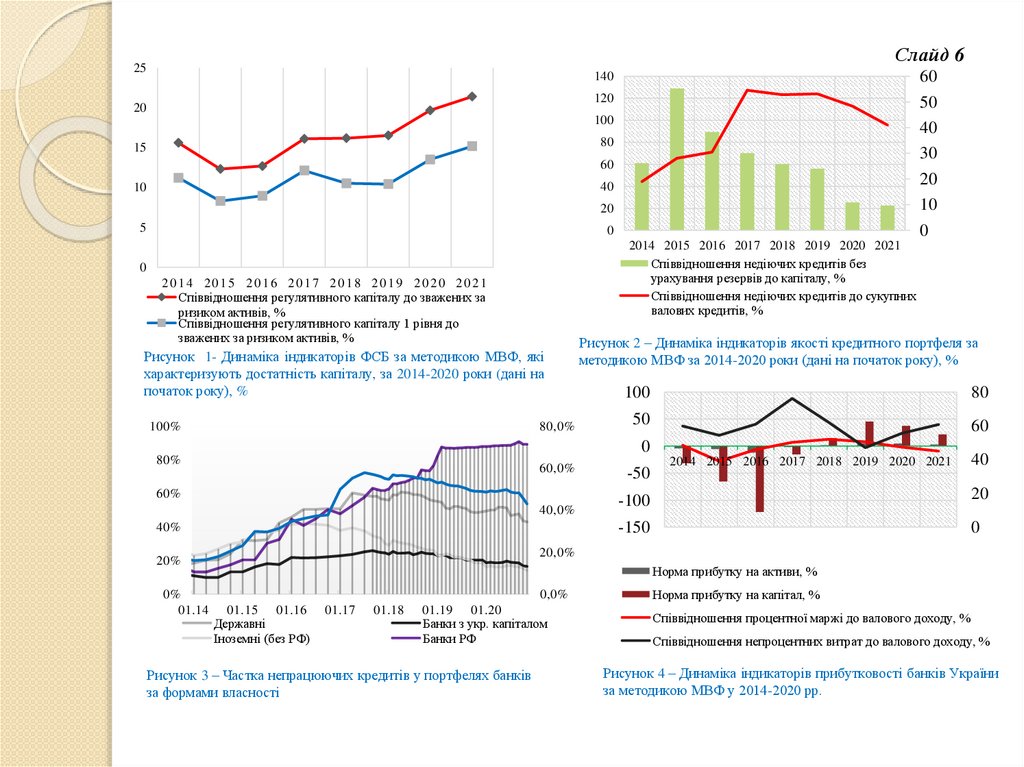

Слайд 625

60

50

40

30

20

10

0

140

120

20

100

80

15

60

40

10

20

5

0

2014 2015 2016 2017 2018 2019 2020 2021

Співвідношення недіючих кредитів без

урахування резервів до капіталу, %

Співвідношення недіючих кредитів до сукупних

валових кредитів, %

0

2014 2015 2016 2017 2018 2019 2020 2021

Співвідношення регулятивного капіталу до зважених за

ризиком активів, %

Співвідношення регулятивного капіталу 1 рівня до

зважених за ризиком активів, %

Рисунок 1- Динаміка індикаторів ФСБ за методикою МВФ, які

характеризують достатність капіталу, за 2014-2020 роки (дані на

початок року), %

100%

80,0%

100

80

50

60

0

80%

60,0%

60%

40,0%

40%

-50

2014 2015 2016 2017 2018 2019 2020 2021

40

-100

20

-150

0

20,0%

20%

0%

01.14

Рисунок 2 – Динаміка індикаторів якості кредитного портфеля за

методикою МВФ за 2014-2020 роки (дані на початок року), %

Норма прибутку на активи, %

01.15 01.16

Державні

Іноземні (без РФ)

01.17

01.18

0,0%

01.19 01.20

Банки з укр. капіталом

Банки РФ

Рисунок 3 – Частка непрацюючих кредитів у портфелях банків

за формами власності

Норма прибутку на капітал, %

Співвідношення процентної маржі до валового доходу, %

Співвідношення непроцентних витрат до валового доходу, %

Рисунок 4 – Динаміка індикаторів прибутковості банків України

за методикою МВФ у 2014-2020 рр.

8.

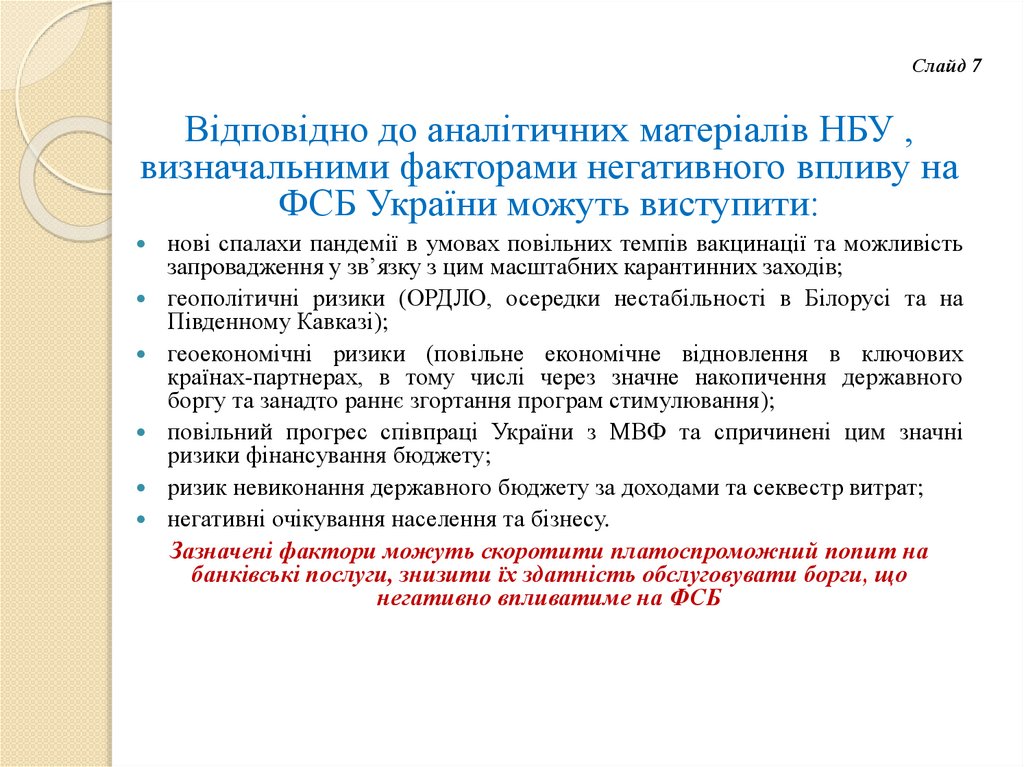

Слайд 7Відповідно до аналітичних матеріалів НБУ ,

визначальними факторами негативного впливу на

ФСБ України можуть виступити:

нові спалахи пандемії в умовах повільних темпів вакцинації та можливість

запровадження у зв’язку з цим масштабних карантинних заходів;

геополітичні ризики (ОРДЛО, осередки нестабільності в Білорусі та на

Південному Кавказі);

геоекономічні ризики (повільне економічне відновлення в ключових

країнах-партнерах, в тому числі через значне накопичення державного

боргу та занадто раннє згортання програм стимулювання);

повільний прогрес співпраці України з МВФ та спричинені цим значні

ризики фінансування бюджету;

ризик невиконання державного бюджету за доходами та секвестр витрат;

негативні очікування населення та бізнесу.

Зазначені фактори можуть скоротити платоспроможний попит на

банківські послуги, знизити їх здатність обслуговувати борги, що

негативно впливатиме на ФСБ

9.

Слайд 8300 000

60 000

200 000

50 000

40 000

100 000

30 000

0

20 000

-100 000

10 000

-200 000

400 000 000

350 000 000

300 000 000

250 000 000

200 000 000

150 000 000

100 000 000

50 000 000

0

Наслідки

Бізнес-модель після

Кошти в інших банках

Кредитний портфель

Грошові кошти та їх еквіваленти

Інвестиційна нерухомість

Портфель цінних паперів

Бізнес-

0

-300 000

-10 000

Статутний капітал

Нерозподілений прибуток (непокритий збиток)

минулих років

Усього капіталу

Рисунок 1 – Динаміка капіталу АТ КБ «ПриватБанк» та його

ключових складових у 2014-2020 рр., млн грн

Назва

Долар США

Євро

Інші іноземні валюти

Долари США

Євро

Інші іноземні валюти

Долари США

Євро

Інші іноземні валюти

01.01.2015

Рисунок 2 – Динаміка активів АТ КБ «ПриватБанк» за

найбільш значущими складовими за 2014-2020 рр., тис. грн

01.01.2016

01.01.2017

01.01.2018

Валютна позиція банку

(11 120)

(5 405)

(68 219)

(58 397)

(790)

(5 470)

(11 383)

(10 426)

313

228

364

300

Вплив на фінансовий результат банку зростання курсу іноземних валют

на 50%

на 10%

на 10%

на 20%

10 840

34

(6 599)

(11 106)

на 50%

на 10%

на 10%

на 10%

(396)

(547)

(1 138)

(959)

на 5%

на 5%

на 5%

на 5%

16

11

18

15

Вплив на фінансовий результат банку зниження курсу іноземних валют

на 5%

на 5%

на 5%

на 5%

507

449

3 288

2 777

на 5%

на 5%

на 5%

на 5%

40

274

569

479

на 5%

на 5%

на 5%

на 5%

16

(11)

(18)

(15)

01.01.2019

01.01.2020

(51 448)

569

173

(38 805)

(146)

(32)

на 20%

(10 642)

на 10%

57

на 5%

9

на 20%

(8 093)

на 10%

(15)

на 5%

(2)

на 5%

2 661

на 5%

(28)

на 5%

(9)

на 5%

2 023

на 5%

7

на 5%

2

Таблиця 1 – Зміна фінансового результату АТ КБ «ПриватБанк» за 2014-2019 рр. у результаті змін курсів іноземних

валют, млн грн

10.

Рисунок 1 – Частка недіючих кредитів в АТ КБ «ПриватБанк» з01.01.2014 по 01.11.2020

88,8%

1%

Слайд 9

2%

Списання

76,7%

Погашення

Стягнення

заставного майна

Продаж

01.01.2014

01.05.2014

01.09.2014

01.01.2015

01.05.2015

01.09.2015

01.01.2016

01.05.2016

01.09.2016

01.01.2017

01.05.2017

01.09.2017

01.01.2018

01.05.2018

01.09.2018

01.01.2019

01.05.2019

01.09.2019

01.01.2020

01.05.2020

01.09.2020

100,0%

90,0%

80,0%

70,0%

60,0%

50,0%

40,0%

30,0%

20,0%

10,0%

0,0%

2%

Назва

Таблиця 9.1 – Зміна

фінансового результату

АТ КБ «ПриватБанк» за

2014-2019

рр.

у

результаті змін курсів

іноземних

валют,

млн грн

01.01.15

95%

Рисунок 2 – Заходи щодо

зниження недіючих кредитів

в АТ КБ «ПриватБанк» до

кінця 2022 р.

01.01.16 01.01.17 01.01.18 01.01.19

Валютна позиція банку

(5 405)

(68 219)

(58 397) (51 448)

(5 470)

(11 383)

(10 426)

569

01.01.20

Долар США

(11 120)

(38 805)

Євро

(790)

(146)

Інші іноземні

313

228

364

300

173

(32)

валюти

Вплив на фінансовий результат банку зростання курсу іноземних валют

на 50%

на 10%

на 10%

на 20%

на 20%

на 20%

Долари США

10 840

34

(6 599)

(11 106) (10 642)

(8 093)

на 50%

на 10%

на 10%

на 10%

на 10%

на 10%

Євро

(396)

(547)

(1 138)

(959)

57

(15)

Інші іноземні

на 5%

на 5%

на 5%

на 5%

на 5%

на 5%

валюти

16

11

18

15

9

(2)

Вплив на фінансовий результат банку зниження курсу іноземних валют

на 5%

на 5%

на 5%

на 5%

на 5%

на 5%

Долари США

507

449

3 288

2 777

2 661

2 023

на 5%

на 5%

на 5%

на 5%

на 5%

на 5%

Євро

40

274

569

479

(28)

7

Інші іноземні

на 5%

на 5%

на 5%

на 5%

на 5%

на 5%

валюти

16

(11)

(18)

(15)

(9)

2

11.

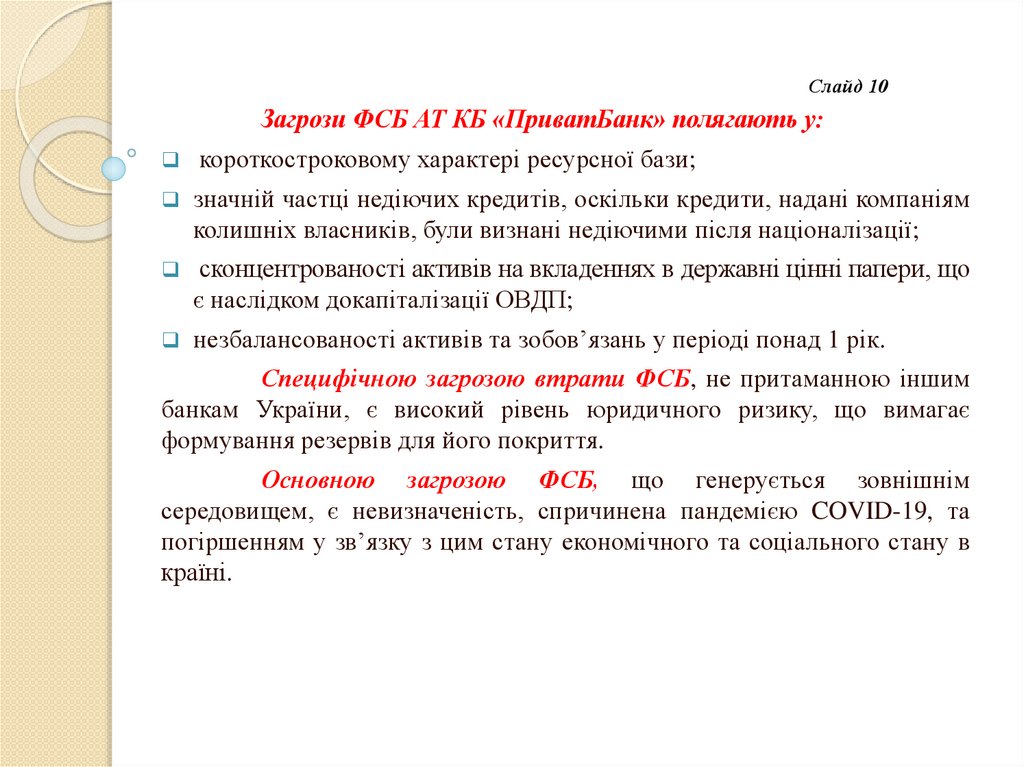

Слайд 10Загрози ФСБ АТ КБ «ПриватБанк» полягають у:

короткостроковому характері ресурсної бази;

значній частці недіючих кредитів, оскільки кредити, надані компаніям

колишніх власників, були визнані недіючими після націоналізації;

сконцентрованості активів на вкладеннях в державні цінні папери, що

є наслідком докапіталізації ОВДП;

незбалансованості активів та зобов’язань у періоді понад 1 рік.

Специфічною загрозою втрати ФСБ, не притаманною іншим

банкам України, є високий рівень юридичного ризику, що вимагає

формування резервів для його покриття.

Основною загрозою ФСБ, що генерується зовнішнім

середовищем, є невизначеність, спричинена пандемією COVID-19, та

погіршенням у зв’язку з цим стану економічного та соціального стану в

країні.

12.

Слайд 11Стрес-тестування

Методологічний підхід: сукупність методів оцінки шокових змін у факторах ризику на

ФСБ.

Процедурний підхід: процес оцінки вразливості об’єкта стрес-тестування до щокових

змін у факторах ризику.

Методи:

1.аналіз чутливості;

2.сценарний аналіз:

• історичний сценарій;

• гіпотетичний сценарій;

• сценарій максимальних

втрат.

1.

2.

3.

Економетричні

моделі:

аналіз часових рядів;

регресійні моделі;

структурні моделі.

Рівні:

1.

2.

банк

банківська група

1.

2.

Фактори ризику:

1.

2.

3.

4.

5.

Кредитний;

Ринковий;

Операційний;

Ризик ліквідності;

Ризик макросередовища.

Сценарії:

Криза в банку / Криза на ринку.

Комбінована криза

Результат: визначення впливу на ФСБ та достатність капіталу як його основу

Забезпечення ФСБ на основі визначення необхідних превентивних та / або

реактивних заходів

13.

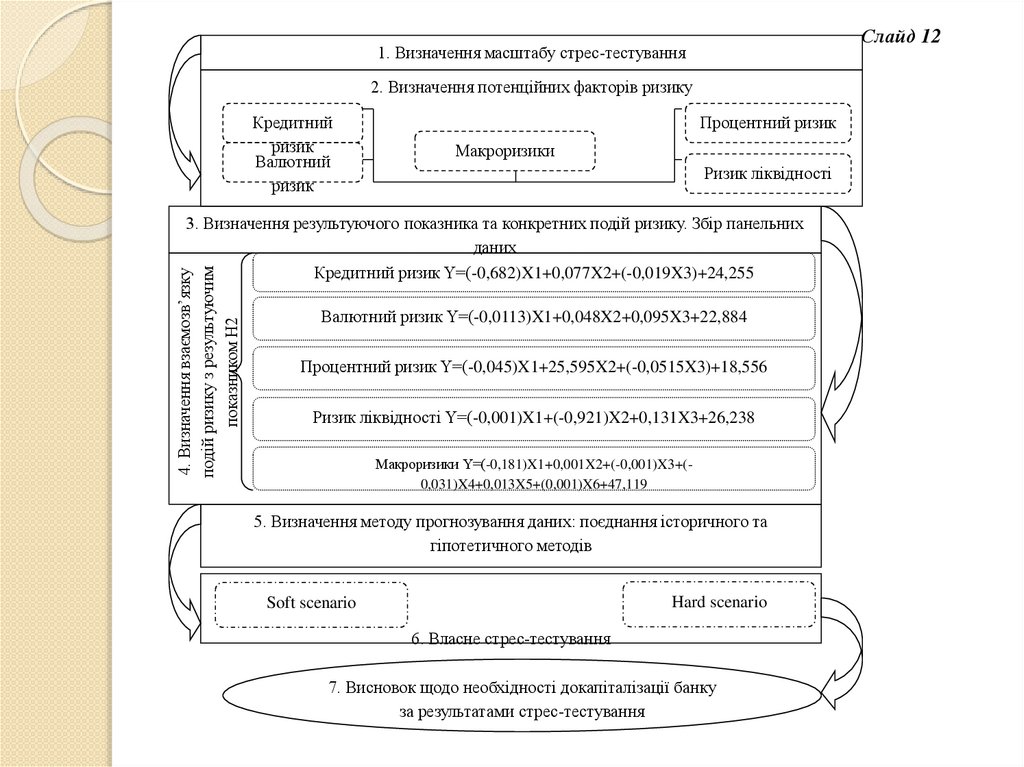

Слайд 121. Визначення масштабу стрес-тестування

2. Визначення потенційних факторів ризику

Кредитний

ризик

Валютний

ризик

Процентний ризик

Макроризики

Ризик ліквідності

4. Визначення взаємозв’язку

подій ризику з результуючим

показником Н2

3. Визначення результуючого показника та конкретних подій ризику. Збір панельних

даних

Кредитний ризик Y=(-0,682)X1+0,077X2+(-0,019X3)+24,255

Валютний ризик Y=(-0,0113)X1+0,048X2+0,095X3+22,884

Процентний ризик Y=(-0,045)X1+25,595X2+(-0,0515X3)+18,556

Ризик ліквідності Y=(-0,001)X1+(-0,921)X2+0,131X3+26,238

Макроризики Y=(-0,181)X1+0,001X2+(-0,001)X3+(0,031)X4+0,013X5+(0,001)X6+47,119

5. Визначення методу прогнозування даних: поєднання історичного та

гіпотетичного методів

Hard scenario

Soft scenario

6. Власне стрес-тестування

7. Висновок щодо необхідності докапіталізації банку

за результатами стрес-тестування

14.

Слайд 13Таблиця 13.1 – Фактори ризику, що враховуються при стрес-тестуванні ФСБ

Група ризику

Фактори ризику

R^2, %

Кредитний ризик

Міграція кредитів за рівнем якості на 5, 10 %

Зростання співвідношення недіючих кредитів без урахування резервів до капіталу

на 5, 10 %

86,8

Зростання співвідношення великих відкритих позицій до капіталу на 5, 10 %

Зростання офіційного курсу гривні до долара (грн за 100 дол. США) на 10, 20 %

Валютний ризик

Процентний ризик

Ризик ліквідності

Зростання співвідношення чистої відкритої позиції в іноземній валюті до капіталу

на 5, 10 %

Зростання співвідношення кредитів в іноземній валюті до сукупних валових

кредитів на 5, 10 %

Зростання облікової ставки НБУ на 1, 2 пп.

Зниження ставки UIIR на 1, 2 пп.

Зниження обсягу коштів клієнтів на 5, 10 %

Зростання відношення ліквідних активів до сукупних активів на 5, 10 %

Зниження відношення ліквідних коштів до короткострокових зобов’язань банку на

5, 10 %

Зниження обсягу реального ВВП на 5, 10

89,1

92,1

76,3

Зниження індексу обсягу сільськогосподарського виробництва на 3, 5 %

Макроризики

Зниження індексу промислової продукції на 3, 5 %

Зростання обсягів імпорту на 2, 4 %

Зниження обсягів експорту на 3, 5 %

Зростання індексу споживчих цін на 5, 10 %

86,1

15.

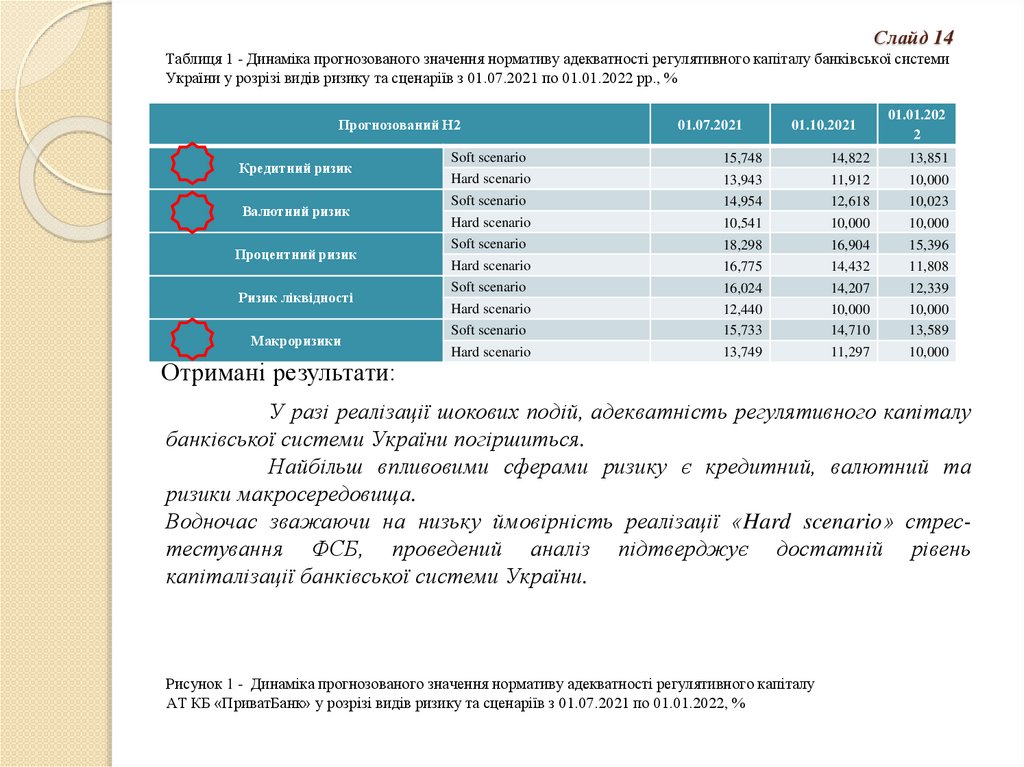

Слайд 14Таблиця 1 - Динаміка прогнозованого значення нормативу адекватності регулятивного капіталу банківської системи

України у розрізі видів ризику та сценаріїв з 01.07.2021 по 01.01.2022 рр., %

Прогнозований Н2

Кредитний ризик

Валютний ризик

Процентний ризик

Ризик ліквідності

Макроризики

Отримані результати:

01.07.2021

01.10.2021

01.01.202

2

Soft scenario

15,748

14,822

13,851

Hard scenario

13,943

11,912

10,000

Soft scenario

14,954

12,618

10,023

Hard scenario

10,541

10,000

10,000

Soft scenario

18,298

16,904

15,396

Hard scenario

16,775

14,432

11,808

Soft scenario

16,024

14,207

12,339

Hard scenario

Soft scenario

12,440

15,733

10,000

14,710

10,000

13,589

Hard scenario

13,749

11,297

10,000

У разі реалізації шокових подій, адекватність регулятивного капіталу

банківської системи України погіршиться.

Найбільш впливовими сферами ризику є кредитний, валютний та

ризики макросередовища.

Водночас зважаючи на низьку ймовірність реалізації «Hard scenario» стрестестування ФСБ, проведений аналіз підтверджує достатній рівень

капіталізації банківської системи України.

Рисунок 1 - Динаміка прогнозованого значення нормативу адекватності регулятивного капіталу

АТ КБ «ПриватБанк» у розрізі видів ризику та сценаріїв з 01.07.2021 по 01.01.2022, %

16.

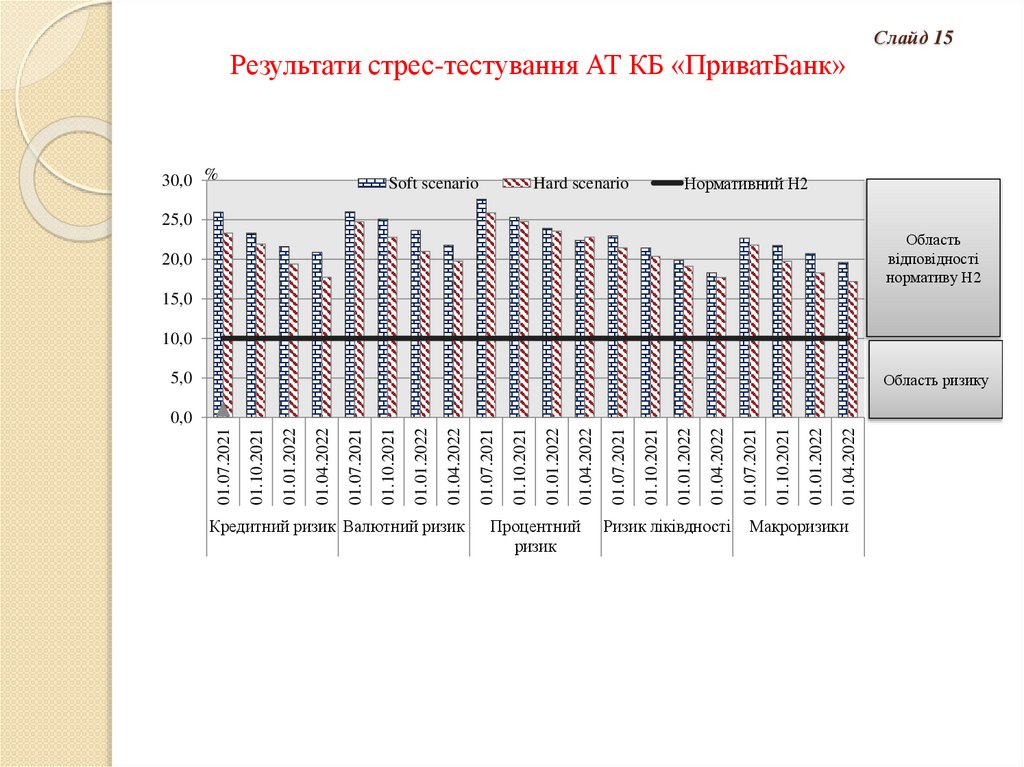

Слайд 15Результати стрес-тестування АТ КБ «ПриватБанк»

30,0 %

Soft scenario

Нормативний Н2

Hard scenario

25,0

Область

відповідності

нормативу Н2

20,0

15,0

10,0

Область ризику

5,0

Кредитний ризик Валютний ризик

Процентний

ризик

Ризик ліківдності

01.04.2022

01.01.2022

01.10.2021

01.07.2021

01.04.2022

01.01.2022

01.10.2021

01.07.2021

01.04.2022

01.01.2022

01.10.2021

01.07.2021

01.04.2022

01.01.2022

01.10.2021

01.07.2021

01.04.2022

01.01.2022

01.10.2021

01.07.2021

0,0

Макроризики

finance

finance