Similar presentations:

Совершенствование организации ипотечного кредитования

1.

МИНОБРНАУКИ РОССИИФедеральное государственное бюджетное

образовательное учреждение высшего образования

«Тульский государственный университет»

Интернет-институт

Кафедра «Финансы и менеджмент»

ПРЕЗЕНТАЦИЯ

направление 38.03.01

Экономика

СОВЕРШЕНСТВОВАНИЕ ОРГАНИЗАЦИИ ИПОТЕЧНОГО КРЕДИТОВАНИЯ (НА ПРИМЕРЕ БАНКА ВТБ (ПАО))

СТ УДЕНТ ГР УППЫ ИБ 7 6 0 7 9 2 .

А. Н. ДЮНДИН

Р УКОВ ОД ИТ ЕЛЬ Р АБ ОТ Ы

А. И. ЕР МОЛЕНКО

Т УЛА, 2 0 2 2

2.

Цель и задачиВКР

Задачи ВКР

В настоящее время

ипотечное

кредитование является

важным элементом

развития любого

государства с рыночной

экономикой.

Целью данной работы

является рассмотрение

основных путей

совершенствования

ипотечного

кредитования в Банке

ВТБ (ПАО).

2

3.

25%Актуальность

исследования

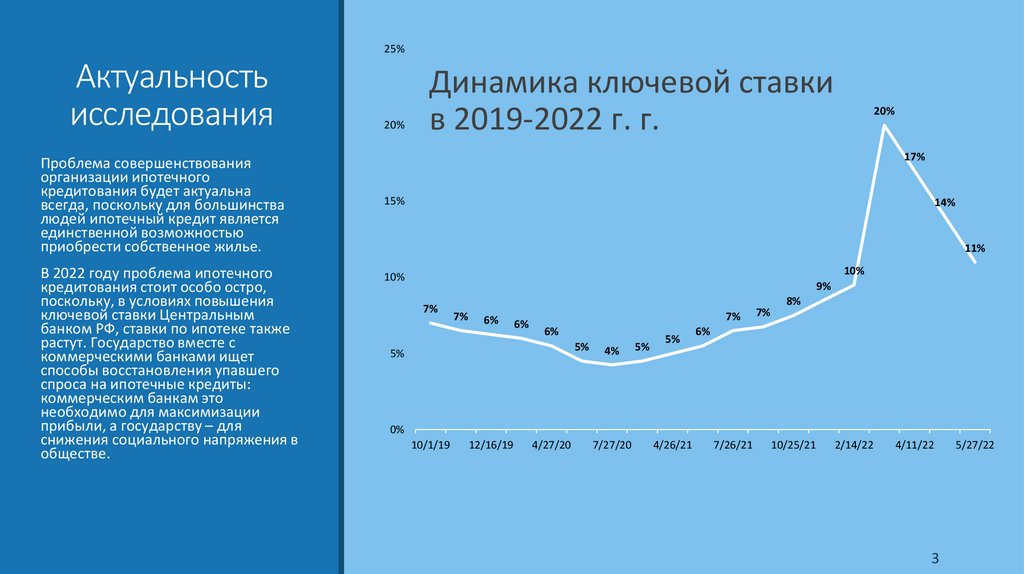

Проблема совершенствования

организации ипотечного

кредитования будет актуальна

всегда, поскольку для большинства

людей ипотечный кредит является

единственной возможностью

приобрести собственное жилье.

В 2022 году проблема ипотечного

кредитования стоит особо остро,

поскольку, в условиях повышения

ключевой ставки Центральным

банком РФ, ставки по ипотеке также

растут. Государство вместе с

коммерческими банками ищет

способы восстановления упавшего

спроса на ипотечные кредиты:

коммерческим банкам это

необходимо для максимизации

прибыли, а государству – для

снижения социального напряжения в

обществе.

20%

Динамика ключевой ставки

в 2019-2022 г. г.

20%

17%

15%

14%

11%

10%

10%

9%

7%

7%

6%

6%

7%

6%

5%

5%

4%

5%

5%

7%

8%

6%

0%

10/1/19

12/16/19

4/27/20

7/27/20

4/26/21

7/26/21

10/25/21

2/14/22

4/11/22

3

5/27/22

4.

Общая характеристика Банка ВТБ (ПАО)Банк ВТБ (ПАО) – системообразующая кредитная

организация, которая является одной из

крупнейших в России. Возглавляет одноименную

группу. Банк был учрежден 16 октября 1990 года

в качестве закрытого акционерного общества с

государственным участием в капитале. Банк ВТБ

(ПАО) относится к числу крупнейших

коммерческих банков России, обеспечивающих

устойчивость и стабильность финансовой

системы государства.

Главным акционером с долей в 60,9% является

Правительство РФ, остальные 39,1% находятся в

свободном обращении.

Схема организационной структуры Банка ВТБ

(ПАО) представлена на рисунке (жирной линией

показано подчинение, а тонкой – контроль).

4

5.

ГодыПоказатель

Результаты анализа ликвидности в

Банке ВТБ (ПАО)

2021

2020

2019

17 621 094 191

14 970 825 274

12 422 302 556

17 621 094 191

14 970 825 274

12 422 302 556

средства-нетто

Удельный вес

5,66

2020

2019

АНАЛИЗ АКТИВОВ БАЛАНСА

средства-брутто

Привлеченные

Годы

2021

ПАССИВЫ

Привлеченные

Анализ активов баланса показал

достаточную долю кредитов в структуре

активов, а также достаточную долю

ценных бумаг. Анализ пассивов показал

низкий показатель удельного вес

собственного капитала в структуре

пассивов с тенденцией на уменьшение.

Анализ ликвидности баланса показал,

что у банка достаточно ликвидных

средств для покрытия неустойчивых

обязательств (коэффициент К8, который

был все три года стабильно равен 5).

Депозиты и вклады в достаточной

степени покрыты ликвидными

средствами, о чем свидетельствует

показатель К9. Анализ эффективности

Банка ВТБ (ПАО) показал

неэффективность работы активов

(коэффициент К19). Коэффициент К20

был ниже нормы, что говорит о том, что

от каждого рубля доходом прибыль

была ниже норматива.

Показатель

6,63

7,78

К1

0,952

0,946

0,943

К2

1,831

1,799

1,475

К3

0,658

0,707

0,780

К4

0,200

0,219

0,175

К5

7,071

7,184

6,111

К6

0,014

0,014

0,013

К7

0,026

0,031

0,030

собственного

капитала, %

Объем собственного

872 591 444

912 213 019

921 216 759

капитала

АКТИВЫ

Производственные

15 039 972 521

АНАЛИЗ ЛИКВИДНОСТИ БАНКА

12 849 986 390

10 503 980 958

активы

Непроизводственные 3 139 450 490

2 416 974 955

2 356 804 645

прочие активы

Доля кредиторов в

60,20

64,40

69,15

17,89

13,73

5,84

К8

5,00

5,00

5,00

К9

0,108

0,136

0,128

К10

0,196

0,151

0,066

АНАЛИЗ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ БАНКА

объеме активов, %

Доля ценных бумаг в

объеме активов, %

АНАЛИЗ ПАССИВОВ БАЛАНСА

К19

0,013

0,003

0,015

К20

0,181

0,049

0,179

К21

0,058

0,059

0,072

К22

0,148

0,038

0,131

К23

11,75

11,15

8,84

К11

0,085

0,090

0,113

К12

0,520

0,526

0,640

К13

0,105

0,115

0,104

К14

0,012

0,016

0,018

К24

0,036

0,034

0,033

К15

0,441

0,435

0,585

К25

0,015

0,013

0,017

К16

0,084

0,105

0,094

К26

2,01

1,96

1,60

К17

0,432

0,422

0,279

К18

0,665

0,740

0,688

5

6.

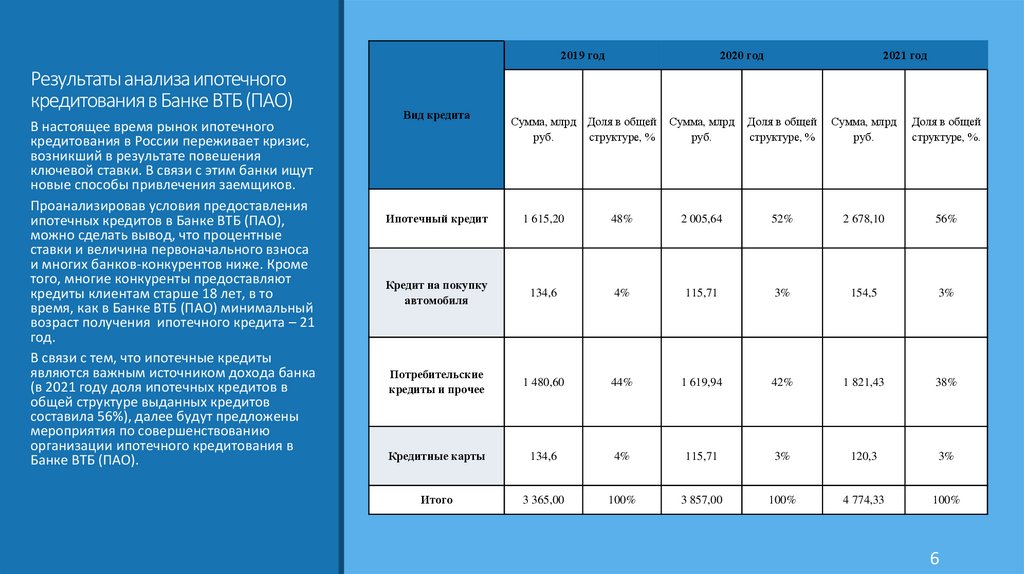

2019 годРезультаты анализа ипотечного

кредитования в Банке ВТБ (ПАО)

В настоящее время рынок ипотечного

кредитования в России переживает кризис,

возникший в результате повешения

ключевой ставки. В связи с этим банки ищут

новые способы привлечения заемщиков.

Проанализировав условия предоставления

ипотечных кредитов в Банке ВТБ (ПАО),

можно сделать вывод, что процентные

ставки и величина первоначального взноса

и многих банков-конкурентов ниже. Кроме

того, многие конкуренты предоставляют

кредиты клиентам старше 18 лет, в то

время, как в Банке ВТБ (ПАО) минимальный

возраст получения ипотечного кредита – 21

год.

В связи с тем, что ипотечные кредиты

являются важным источником дохода банка

(в 2021 году доля ипотечных кредитов в

общей структуре выданных кредитов

составила 56%), далее будут предложены

мероприятия по совершенствованию

организации ипотечного кредитования в

Банке ВТБ (ПАО).

Вид кредита

2020 год

Сумма, млрд Доля в общей

руб.

структуре, %

2021 год

Сумма, млрд

руб.

Доля в общей

структуре, %

Сумма, млрд

руб.

Доля в общей

структуре, %.

Ипотечный кредит

1 615,20

48%

2 005,64

52%

2 678,10

56%

Кредит на покупку

автомобиля

134,6

4%

115,71

3%

154,5

3%

Потребительские

кредиты и прочее

1 480,60

44%

1 619,94

42%

1 821,43

38%

Кредитные карты

134,6

4%

115,71

3%

120,3

3%

Итого

3 365,00

100%

3 857,00

100%

4 774,33

100%

6

7.

Мероприятия по совершенствованию организацииипотечного кредитования в Банке ВТБ (ПАО)

Снижение величины

первоначального взноса

по ипотечным кредитам с

20% до 10%

Снижение минимального

возраста заемщика с 21

года до 18 лет и введение

новой программы

«Молодежная ипотека»

7

8.

Разработка мероприятия по снижениювеличины первоначального взноса

Стоимость

недвижимости, руб.

Срок

кредитования,

мес.

Величина первоначального

Сумма выданного

взноса от стоимости

кредита, руб.

квартиры, %

2 500 000

120

10%

2 250 000

2 500 000

120

20%

2 000 000

Данное мероприятие позволит привлечь в

банк клиентов с более низким уровнем

дохода, поскольку клиент сможет получить

кредит даже имея на руках небольшую сумму

накоплений.

В рамках первого мероприятия предлагается

снизить величину первоначального взноса по

ипотечным программам «Новостройка» и

«Вторичное жилье» с 20% до 10%.

В качестве примера рассмотрим ситуацию.

Гражданин А. хочет приобрести квартиру

стоимостью 2 500 000 руб. Для этого он берет

ипотечный кредит по ставке 14,2% на 10 лет.

В таблице рассчитаны основные показатели

по данному кредиту при условии, что

первоначальный взнос будет 10% или 20%.

8

9.

Расчет величины ежемесячных выплатВ Банке ВТБ (ПАО) в большей степени распространена практика выплаты кредита

дифференцированными платежами. Величина ежемесячных выплат по основному долгу составит:

Величина основного долга

ЕПо =

Срок кредитования

Величина ежемесячной выплаты по основному долгу в случае, если величина первоначального взноса

составит 10% от стоимости квартиры будет равна:

ЕП10% =

2 250 000

= 18 750 руб.

120

Величина ежемесячной выплаты по основному долгу в случае, если величина первоначального взноса

составит 20% от стоимости квартиры будет равна:

ЕП20% =

2 000 000

= 16 666,67 руб.

120

9

10.

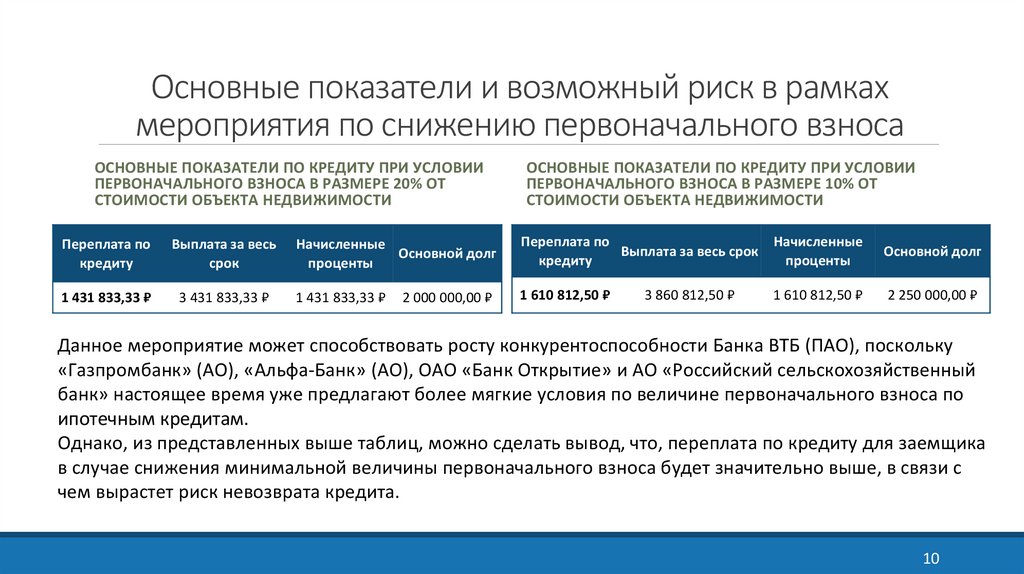

Основные показатели и возможный риск в рамкахмероприятия по снижению первоначального взноса

ОСНОВНЫЕ ПОКАЗАТЕЛИ ПО КРЕДИТУ ПРИ УСЛОВИИ

ПЕРВОНАЧАЛЬНОГО ВЗНОСА В РАЗМЕРЕ 20% ОТ

СТОИМОСТИ ОБЪЕКТА НЕДВИЖИМОСТИ

ОСНОВНЫЕ ПОКАЗАТЕЛИ ПО КРЕДИТУ ПРИ УСЛОВИИ

ПЕРВОНАЧАЛЬНОГО ВЗНОСА В РАЗМЕРЕ 10% ОТ

СТОИМОСТИ ОБЪЕКТА НЕДВИЖИМОСТИ

Переплата по

кредиту

Выплата за весь

срок

Начисленные

Основной долг

проценты

Переплата по

Начисленные

Выплата за весь срок

кредиту

проценты

Основной долг

1 431 833,33 ₽

3 431 833,33 ₽

1 431 833,33 ₽

1 610 812,50 ₽

2 250 000,00 ₽

2 000 000,00 ₽

3 860 812,50 ₽

1 610 812,50 ₽

Данное мероприятие может способствовать росту конкурентоспособности Банка ВТБ (ПАО), поскольку

«Газпромбанк» (АО), «Альфа-Банк» (АО), ОАО «Банк Открытие» и АО «Российский сельскохозяйственный

банк» настоящее время уже предлагают более мягкие условия по величине первоначального взноса по

ипотечным кредитам.

Однако, из представленных выше таблиц, можно сделать вывод, что, переплата по кредиту для заемщика

в случае снижения минимальной величины первоначального взноса будет значительно выше, в связи с

чем вырастет риск невозврата кредита.

10

11.

Разработка мероприятия поснижению минимального

возраста заемщика

В настоящее время банк предлагает

ипотечные кредиты для заемщиков

в возрасте от 21 года до 60 лет. Этот

факт снижает

конкурентоспособность банка на

фоне конкурентов, которые

предлагают свои ипотечные

продукты лицам старше 18 лет.

Чтобы не терять потенциально

важный сегмент рынка,

предлагается снижение возраста

потенциального заемщика до 18 лет,

а также введение специальной

ипотечной программы

«Молодежная ипотека» для

клиентов в возрасте от 18 лет до 21

года. Аналогичную программу ввел

ПАО «Сбербанк» в сентябре 2021

года, когда снизил минимальный

возраст заемщиков по ипотеке до 18

лет.

Условия ипотечной программы «Молодежная ипотека»

№

Наименование параметров

1

Цель кредита

Значение параметров

1. Приобретение объекта недвижимости до завершения

строительства

2. Приобретение объекта недвижимости после завершения

строительства

2

Процентная ставка

13,9% годовых (вне зависимости от использования цифровых

сервисов или же оформлении заявки на кредит в офисе)

3

Комиссия за услуги по

Отсутствует

выдаче ипотечного кредита

4

Валюта кредитования

Рубли РФ

5

Первоначальный взнос

От 10%

6

Срок кредита

До 30 лет

7

Сумма кредита

От 500 000 руб. до 60 000 000 руб.

8

Обеспечение по кредиту

Залог прав требования на этапе строительства;

Залог приобретаемой квартиры после сдачи дома (оформляется

закладная)

9

Заемщик

Физическое лицо, гражданин РФ в возрасте от 18 до 20 лет

11

12.

Основные риски снижения минимального возрастапотенциального заемщика

Повышение риска невозврата

кредита

Сложности в поиске надежного

созаемщика

Долгосрочный заем может

ухудшить финансовое состояние

молодых клиентов в будущем

Сложность в оценке финансовой

устойчивости потенциального

заемщика: молодые люди с 18 лет

до 21 года, как правило,

продолжают обучение в колледже

или университете, в связи с чем

редко имеют постоянное место

работы и стабильную заработную

плату

12

13.

Оценка эффективности мероприятия поснижению первоначального взноса

Сумма выплаченных процентов

за 12 месяцев

20%

10%

270 983,33

304 856,3

Данное мероприятие может

способствовать увеличению доли

ипотечных кредитов в общей структуре

кредитов Банка ВТБ (ПАО) с 56% до 58%, а

также существенно увеличить общую

стоимость выданных банком кредитов – с 4

774,33 млрд руб. до 4 956,44 млрд руб. В

целом прирост общей суммы взятых

ипотечный кредитов в прогнозном году по

отношению к 2021 году составит:

2 860,21 - 2 678,10 =182,11 млрд руб.

Абсолютное

Относительное

отколнение, руб. отклонение, %

+33 872,92

+12,5%

Сумма процентных доходов, которые банк

получит с одного клиента, который

приобретает недвижимость стоимостью 2

500 000 руб., увеличится на 33 872,92 руб.

Структура выдаваемых Банком ВТБ (ПАО)

кредитов в 2021 г.2,52%

Предполагаемая структура выдаваемых Банком

ВТБ (ПАО) кредитов в прогнозном году

2,43%

36,75%

38,15%

57,71%

56,09%

3,24%

Ипотечный кредит

Кредит на покупку автомобиля

Потребительские кредиты и прочее

Кредитные карты

3,12%

Ипотечный кредит

Кредит на покупку автомобиля

Потребительские кредиты и прочее

Кредитные карты

13

14.

Оценка эффективности мероприятия поснижению первоначального взноса

Агрегат

Наименование статьи

01.01.2022

Прогнозный год

d1

Процентные доходы

1 011 025 213

1 033 232 165

r1

Процентные расходы

631667937

631 667 937

e1

Процентная маржа (d1-r1)

379 357 276

401 564 228

d2

Непроцентные доходы

155097607

155 097 607

d2*

в том числе: символ 110

0

0

r2

Непроцентные расходы

48 360 072

48 456 792,14

d3

Валовые доходы (d1+d2)

1 166 122 820

1 188 329 772

r3

Валовые расходы (r1+r2)

680 028 009

680 124 729,1

e2

Валовая прибыль (d3-r2)

1 117 762 748

1 139 872 980

Количество новых клиентов составит:

182 110 000 000

= 72 844 чел.

2 500 000

Сумма выплаченных за год процентов, при условии,

что все эти клиенты возьмут кредит с

первоначальным взносом 10% составит в среднем:

304 856,3×72 844 = 22 206 952 317 руб.

На эту величину увеличится сумма процентных

доходов банка. По оценкам экспертов, величина

непроцентных расходов увеличится в среднем на

0,2%.

Рост валовой прибыли банка составит:

1 139 872 980 - 1 117 762 748 = 22 110 232 тыс. руб.

В процентном соотношении прирост валовой прибыли составит:

1 139 872 980

× 100% − 100% = 1,98%

1 117 762 748∗100

14

15.

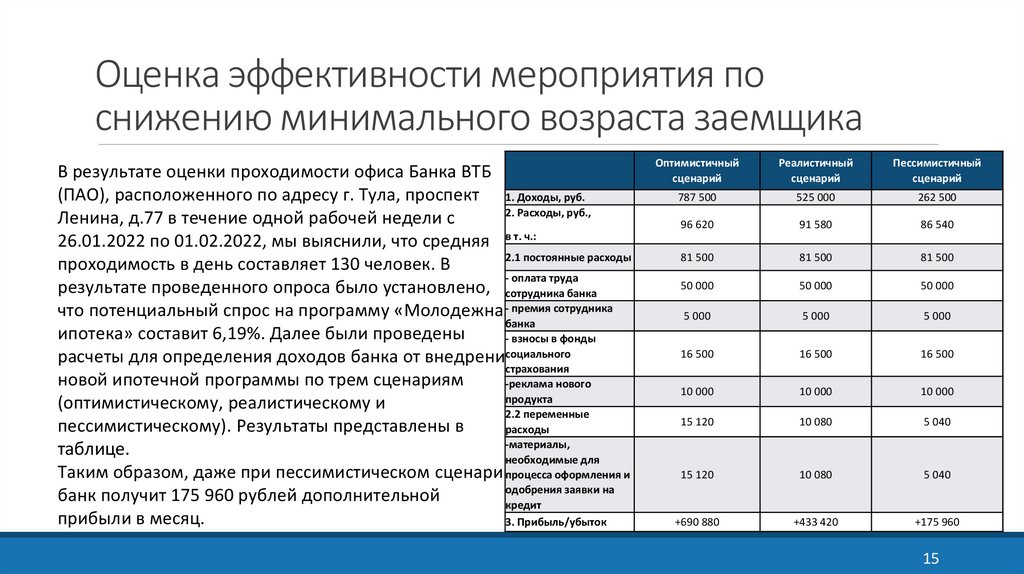

Оценка эффективности мероприятия поснижению минимального возраста заемщика

В результате оценки проходимости офиса Банка ВТБ

(ПАО), расположенного по адресу г. Тула, проспект 1. Доходы, руб.

2. Расходы, руб.,

Ленина, д.77 в течение одной рабочей недели с

26.01.2022 по 01.02.2022, мы выяснили, что средняя в т. ч.:

2.1 постоянные расходы

проходимость в день составляет 130 человек. В

- оплата труда

результате проведенного опроса было установлено, сотрудника банка

что потенциальный спрос на программу «Молодежная- премия сотрудника

банка

ипотека» составит 6,19%. Далее были проведены

- взносы в фонды

расчеты для определения доходов банка от внедрениясоциального

страхования

новой ипотечной программы по трем сценариям

-реклама нового

продукта

(оптимистическому, реалистическому и

2.2 переменные

пессимистическому). Результаты представлены в

расходы

-материалы,

таблице.

необходимые для

Таким образом, даже при пессимистическом сценариипроцесса оформления и

одобрения заявки на

банк получит 175 960 рублей дополнительной

кредит

прибыли в месяц.

3. Прибыль/убыток

Оптимистичный

сценарий

Реалистичный

сценарий

Пессимистичный

сценарий

787 500

525 000

262 500

96 620

91 580

86 540

81 500

81 500

81 500

50 000

50 000

50 000

5 000

5 000

5 000

16 500

16 500

16 500

10 000

10 000

10 000

15 120

10 080

5 040

15 120

10 080

5 040

+690 880

+433 420

+175 960

15

16.

Расчет совокупной эффективностипредлагаемых мероприятий

Агрегат

Наименование статьи

01.01.2022

Прогнозный год

d1

Процентные доходы

1 011 025 213

1 044 723 365

r1

Процентные расходы

631667937

631 667 937

e1

Процентная маржа (d1-r1)

379 357 276

413 055 428

d2

Непроцентные доходы

155097607

155 097 607

d2*

в том числе: символ 110

0

0

r2

Непроцентные расходы

48 360 072

49 866 671,18

d3

Валовые доходы (d1+d2)

1 166 122 820

1 199 820 972

r3

Валовые расходы (r1+r2)

680 028 009

681 534 608,18

e2

Валовая прибыль (d3-r2)

1 117 762 748

1 149 954 301

Прирост прибыли составит за год составит:

Как уже было сказано, в результате снижения величины

первоначального взноса по ипотечным кредитам с 20% до

10% рост валовой прибыли составит 22 110 232 тыс. руб.

Для мероприятия по снижения минимального возраста

заемщика расчеты проводились для одного отделения

банка. Данную программу в первый год предлагается

реализовать во всех 1 216 отделениях Банка ВТБ (ПАО). В

таком случае в случае реализации оптимистического

сценария валовая прибыль банка за год увеличится

примерно на:

690,88 × 43 ×12 = 100 813 209,6 тыс. руб.

1 149 954 301−1 117 762 748

× 100% =2,88%

1 117 762 748

16

17.

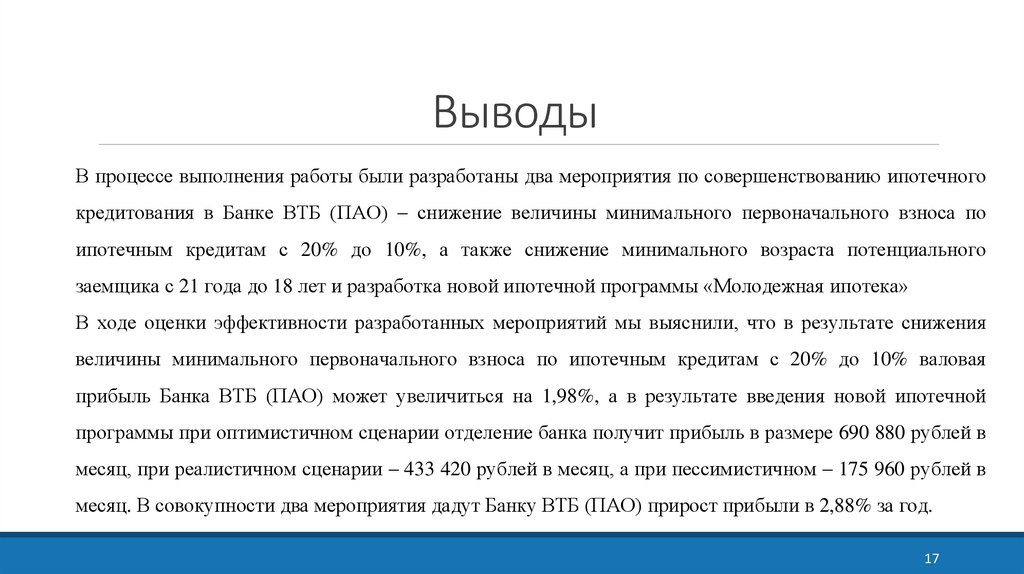

ВыводыВ процессе выполнения работы были разработаны два мероприятия по совершенствованию ипотечного

кредитования в Банке ВТБ (ПАО) – снижение величины минимального первоначального взноса по

ипотечным кредитам с 20% до 10%, а также снижение минимального возраста потенциального

заемщика с 21 года до 18 лет и разработка новой ипотечной программы «Молодежная ипотека»

В ходе оценки эффективности разработанных мероприятий мы выяснили, что в результате снижения

величины минимального первоначального взноса по ипотечным кредитам с 20% до 10% валовая

прибыль Банка ВТБ (ПАО) может увеличиться на 1,98%, а в результате введения новой ипотечной

программы при оптимистичном сценарии отделение банка получит прибыль в размере 690 880 рублей в

месяц, при реалистичном сценарии – 433 420 рублей в месяц, а при пессимистичном – 175 960 рублей в

месяц. В совокупности два мероприятия дадут Банку ВТБ (ПАО) прирост прибыли в 2,88% за год.

17

18.

СПАСИБО ЗА ВНИМАНИЕ!18

finance

finance