Similar presentations:

Финансовый раздел бизнес-плана

1.

Финансовый разделбизнес-плана

1. Задачи финансового плана

2. Основные документы финансового плана

3. Основные показатели финансового плана

2.

Финансовый планОсновные задачи финансового раздела:

• определение объема необходимых финансовых

ресурсов

• определение периодов поступления

финансирование

• расчет рентабельности проекта

• расчет срок окупаемости проекта

• расчет точки безубыточности

3.

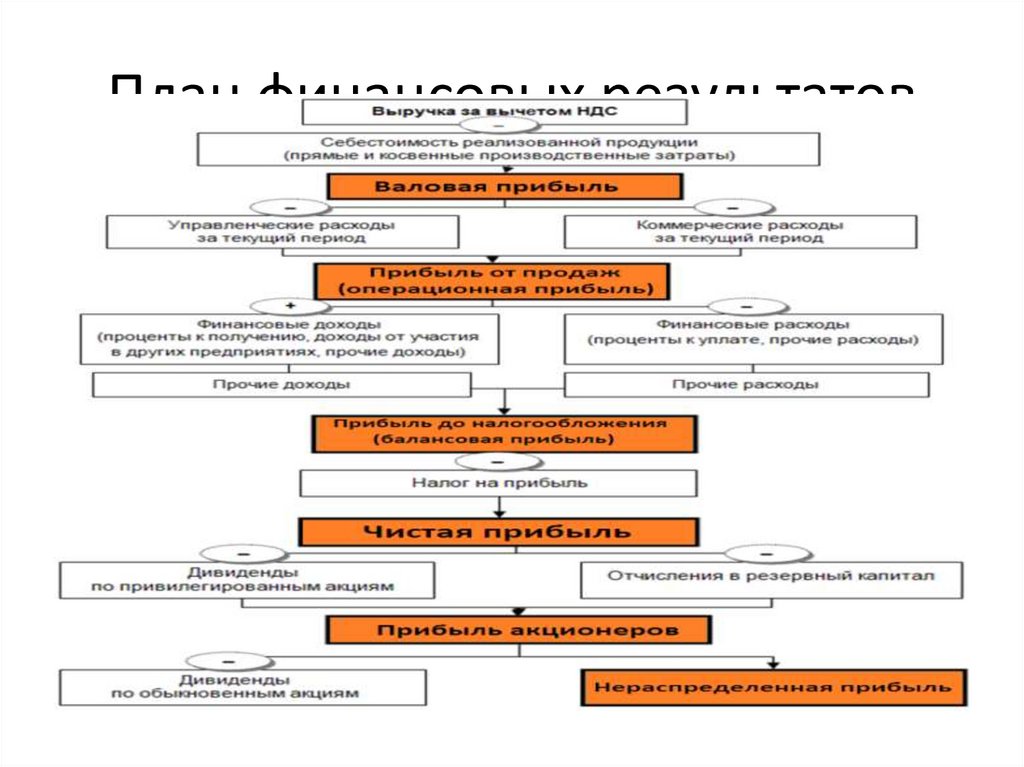

Финансовый планТри основных документа финансового

раздела:

• план финансовых результатов (доходов и

расходов) (Profit and losses, P&L)

• план движения денежных средств (Cash Flow

Statement, CFS)

• прогнозный баланс

4.

Финансовый планОсновные планируемые показатели:

• объем выручки

• движение денежных средств

• постоянные и переменные затраты

• источники финансирования

• финансовые результаты

5.

Финансовый план• Планируемый объем выручки определяется на

основании результатов маркетингового плана

• Составляется оптимистичный план,

пессимистичный план и наиболее вероятный

план

6.

Финансовый планПотребность в планировании движения денежных

средств возникает в результате несовпадения

по времени моментов движения денежных

средств с моментами получения выручки или

несения расходов.

7.

Финансовый планИсточник временнОго несовпадения:

• Условия контрактов с поставщиками и

покупателями

• Использование капитальных благ (основных

средств), участвующих в процессе производства

многократно (в нескольких операционных

периодах)

8.

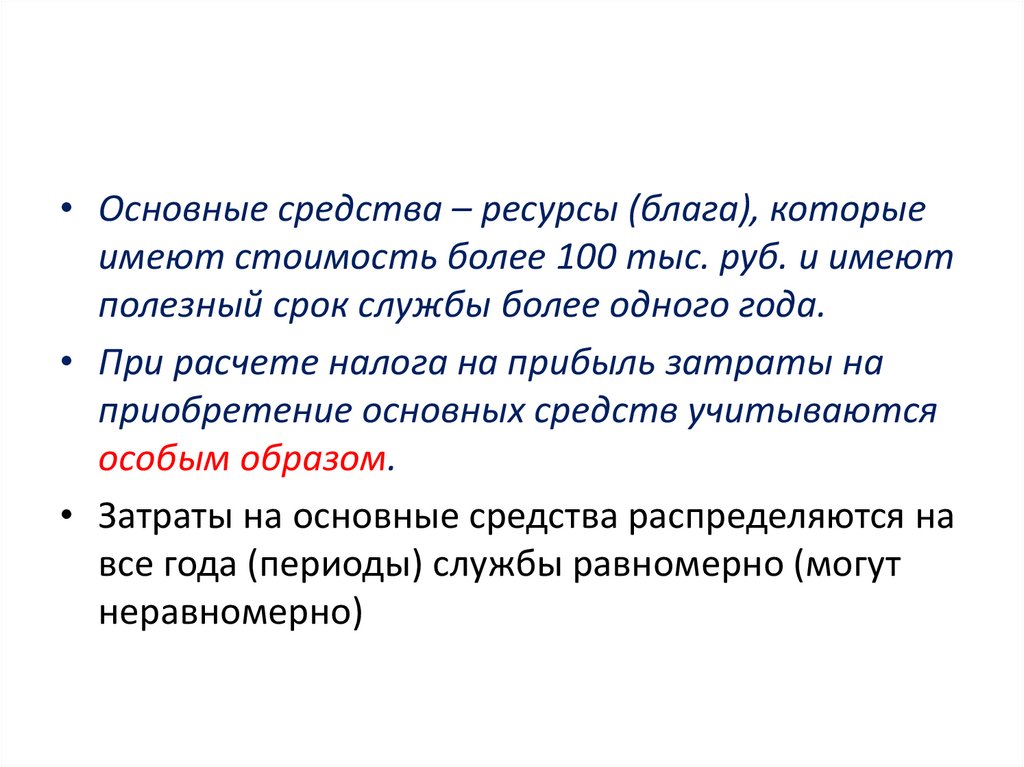

• Основные средства – ресурсы (блага), которыеимеют стоимость более 100 тыс. руб. и имеют

полезный срок службы более одного года.

• При расчете налога на прибыль затраты на

приобретение основных средств учитываются

особым образом.

• Затраты на основные средства распределяются на

все года (периоды) службы равномерно (могут

неравномерно)

9.

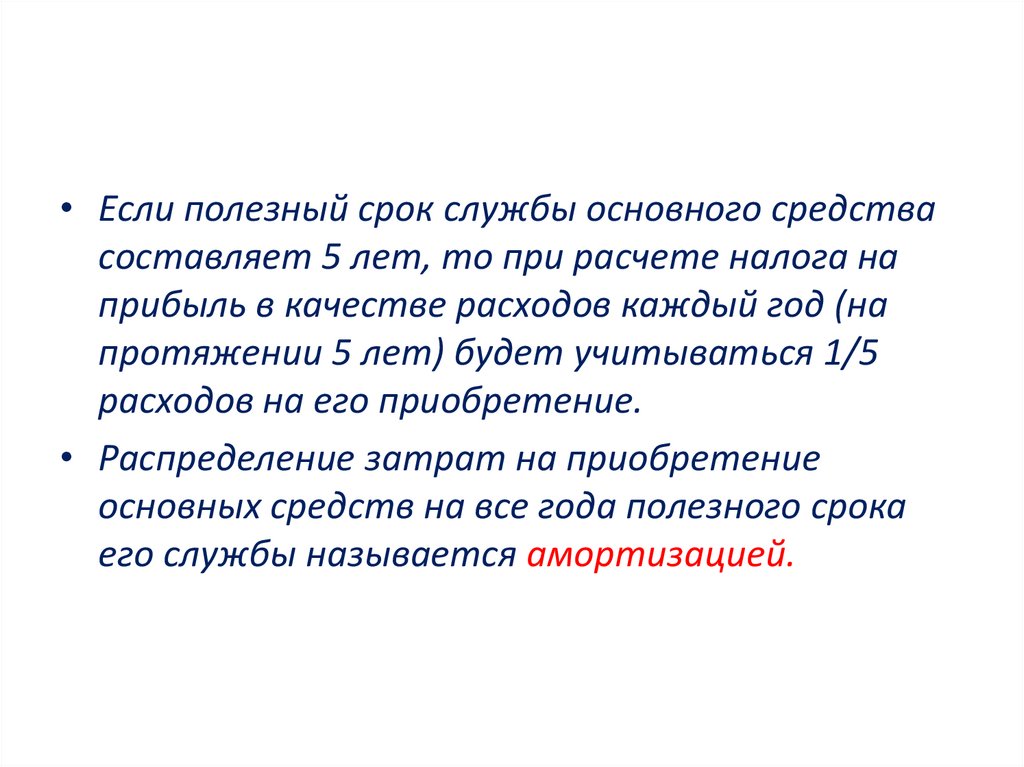

• Если полезный срок службы основного средствасоставляет 5 лет, то при расчете налога на

прибыль в качестве расходов каждый год (на

протяжении 5 лет) будет учитываться 1/5

расходов на его приобретение.

• Распределение затрат на приобретение

основных средств на все года полезного срока

его службы называется амортизацией.

10.

• Затраты на приобретение основного средства,распределенные на каждый период полезного

срока его службы, называются

амортизационной стоимостью (или коротко амортизацией).

11.

Важно:• Налог на доходы физических лиц (НДФЛ) платят

физические лица (граждане).

• Компании являются лишь налоговыми агентами.

Налоговый агент- эк.субъект, выплачивающий

другому эк.субъекту доход, функцией которого

является исчисление размера налога, который

получатель дохода должен заплатить в казну с

полученного дохода, удержание налога из дохода и

перечисление его в казну.

12.

Компании являются плательщиком страховыхвзносов на работников:

• В Пенсионный фонд (ставка=22%)

• В Фонд обязательного медицинского

страхования (ставка=5,1%)

• В Фонд социального страхования (ставка=2,9%)

Таким образом, общая ставка страховых взносов

на работников = 30%

База для исчисления взносов = начисленная

заработная плата сотрудников.

13.

Финансовый план• План доходов и расходов необходим для

определения налога на прибыль.

14.

План доходов и расходовДОХОДЫ И РАСХОДЫ

Выручка

Арендная плата

Амортизация ОС

Материалы

Заработная плата

Страховые взносы

КВАРТАЛ ОПЕРАЦИОННОГО ПЕРИОДА

1

625

2

1877

3

4378

4

6257

5

6257

6

6257

7

6257

8

6257

9

6257

10

6257

11

6257

12

6257

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-135

-135

-135

-135

-135

-135

-135

-135

-120

-120

-120

-120

-431

-431

-431

-431

0

0

0

0

0

0

0

0

-840

-840

-840

-840

-840

-840

-840

-840

-840

-840

-840

-840

-252

-252

-252

-252

-252

-252

-252

-252

-252

-252

-252

-252

1655

1655

-1325

Проценты по кредиту

Прибыль

Прибыль нараст

итогом

Налог на

прибыль

Чистая прибыль

Чист прибыль

нараст

-4423

-3171

-670

1209

1640

1640

1640

1640

330

1655

-4423

-7594

-8264

-7055

-5415

-3775

-2135

-495

-165

1490

0

0

0

0

0

0

0

0

0

104

116

116

-4423

-3171

-670

1209

1640

1640

1640

1640

330

1551

1539

1539

-4423

-7594

-8264

-7055

-5415

-3775

-2135

-495

-165

1385,7

2924,85

4464

15.

• стоимость основных средств и нематериальных активоввключается в расходы в следующем порядке:

в отношении основных средств и нематериальных активов со сроком

полезного использования до трех лет включительно - в течение первого

календарного года применения упрощенной системы налогообложения; (в

ред. Федерального закона от 17.05.2007 N 85-ФЗ)

в отношении основных средств и нематериальных активов со сроком

полезного использования от трех до 15 лет включительно в течение первого

календарного года применения упрощенной системы налогообложения - 50

процентов стоимости, второго календарного года - 30 процентов стоимости и

третьего календарного года - 20 процентов стоимости; (в ред. Федерального

закона от 17.05.2007 N 85-ФЗ)

в отношении основных средств и нематериальных активов со сроком

полезного использования свыше 15 лет - в течение первых 10 лет применения

упрощенной системы налогообложения равными долями стоимости

основных средств. (в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

16.

План доходов и расходов• В соответствии с Налоговым Кодексом РФ (п.7

ст.346.18 «Налоговая база») убытки,

полученные в отчетном периоде, могут быть

перенесены на периоды, в которых будет

получена прибыль.

• Для использования данной льготы необходимо

рассчитывать прибыль нарастающим итогом.

• Компания платит Налог на прибыль, если

прибыль нарастающим итогом больше нуля.

17.

РАСЧЕТ АМОРТИЗАЦИИПО ОБОРУДОВАНИЮ И ЦИФРОВЫМ СЕРВИСАМ (В

ТЫС.РУБ.)

Основное средство

Стоимость

Срок службы

Норма

амортизации

Амортизация

(тыс.руб\год)

Плоттер с Wi-Fi

252

5

0,2

50.4

WEB-сайт

120

2

0,5

60,0

Мобильное приложение

1 300

3

0,33

429

18.

План финансовых результатов19.

Баланс экономического субъектаБАЛАНС семейства ПУПКИНЫХ

На определенный момент времени

АКТИВ (ИМУЩЕСТВО)

ПАССИВ (ИСТОЧНИКИ)

РЕАЛЬНЫЕ АКТИВЫ

СОБСТВЕННЫЕ СРЕДСТВА

Недвижимость

Предметы длительного пользования Заработная плата

(автомобиль, бытовая техника)

Доходы от имущества

ФИНАНСОВЫЕ АКТИВЫ

Наследство

ЛИ

НАЛИЧНЫЕ ДЕНЕЖНЫЕ СРЕДСТВА

ЗАЕМНЫЕ СРЕДСТВА

Займы

Задолженность по

20.

=Приведение денежных потоков

Получение дохода принимает форму притока денег

(денежного притока).

Расходование полученного дохода принимает форму оттока

денег (денежного оттока).

1)Денежный приток в размере 300 д.е., полученный сегодня

2) Денежный приток в размере 300 д.е., полученный через

год

Какой денежный приток ценее (предпочтительнее) для

эк.субъекта?

21.

Приведение денежных потоковЦенность денежного потока определяется только его

размером.

Но для корректного сопоставления разных денежных

потоков необходимо, чтобы остальные их характеристики

были одинаковыми.

В частности, момент времени получения денег.

22.

Приведение денежных потоков• Приведение - расчетная операция определения

количественной характеристики (размера) денежного

потока в момент времени, отличный от момента его

возникновения.

• Таким образом, возникает необходимость разведения

терминов: момента возникновения денежного потока и

момента приведения денежного потока .

• Эта операция (приведение) имеет смысл, если размер

денежного потока со временем меняется.

23.

Дальнейшие рассуждения приводятся для денежного притока. (Они будутверны и для денежного оттока).

• Он меняется, потому что деньги могут быть предоставлены в

долг. А за пользование чужими денежными средствами

заемщик выплачивает кредитору проценты.

• Например, полученный приток в размере 300 д.е. может быть

размещен в банковский депозит (т.е. предоставлен банку в

долг)

• плата банка за пользование нашими деньгами( т.е. проценты)

при процентной ставке =20% через год составит 300*0.2=60 д.е.

• Таким образом, денежный приток в момент возникновения,

равный 300 д.е., через год превратится в 360 д.е.

24.

Приведение денежных потоков• Приведение денежных потоков к моменту времени в

будущем (с точки зрения момента возникновения потока)

называется наращиванием.

25.

Приведение денежных потоковнаращивание

t0 дисконтирование

t1

T

t+1 = t + 1 год

ДП (t+1) = ДП (t) * (1+r), r –годовая процентная ставка

ДПt+1 = ДПt * (1+r)

ДПt+1 > ДПt

верно всегда независимо от точки зрения

ДПt = ???

26.

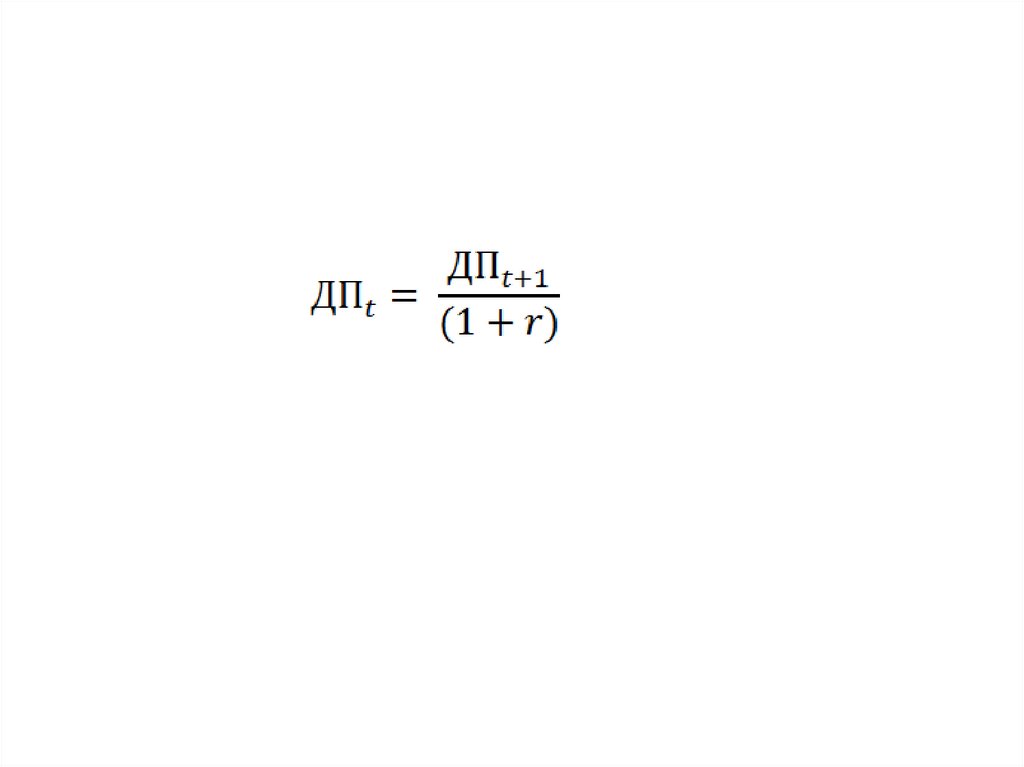

27.

Приведение денежных потоковТочки зрения:

• t0 - текущий момент времени (момент возникновения

дохода)

Тогда t1 - момент времени в будущем (момент приведения)

НДП - наращенный денежный поток

28.

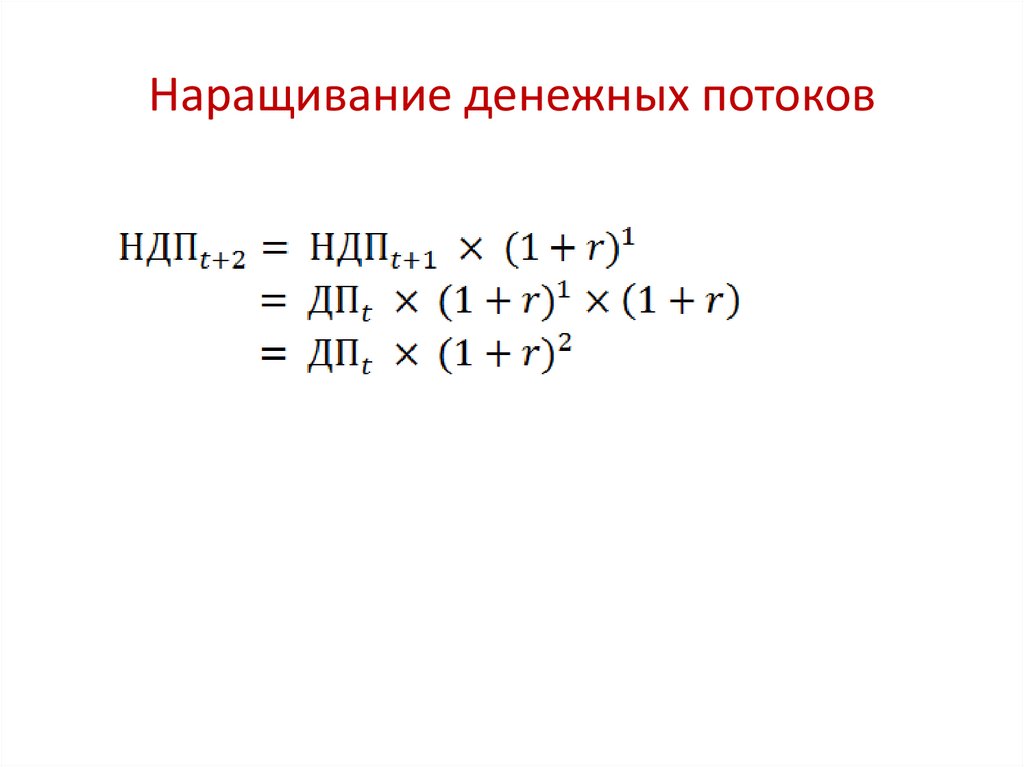

Наращивание денежных потоков29.

Наращивание денежных потоков30.

Наращивание денежных потоков• Обозначим через i - количество лет от момента

возникновения потока до момента времени, к

которому приводится поток

31.

Наращивание денежных потоков32.

Приведение денежных потоковДругая точка зрения:

• t - текущий момент времени (момент

возникновения дохода)

Тогда t-1 - момент времени в прошлом (момент

приведения)

• ДДП - дисконтированный денежный поток

33.

Дисконтирование денежных потоков• Приведение денежных потоков к моменту времени в

прошлом (с точки зрения возникновения потока)

называется дисконтированием

34.

Приведение денежных потоковt-1 дисконтирование

t

T

35.

При составлении плана движения денежныхсредств выделяют:

• Инвестиционный этап

• Операционный этап

36.

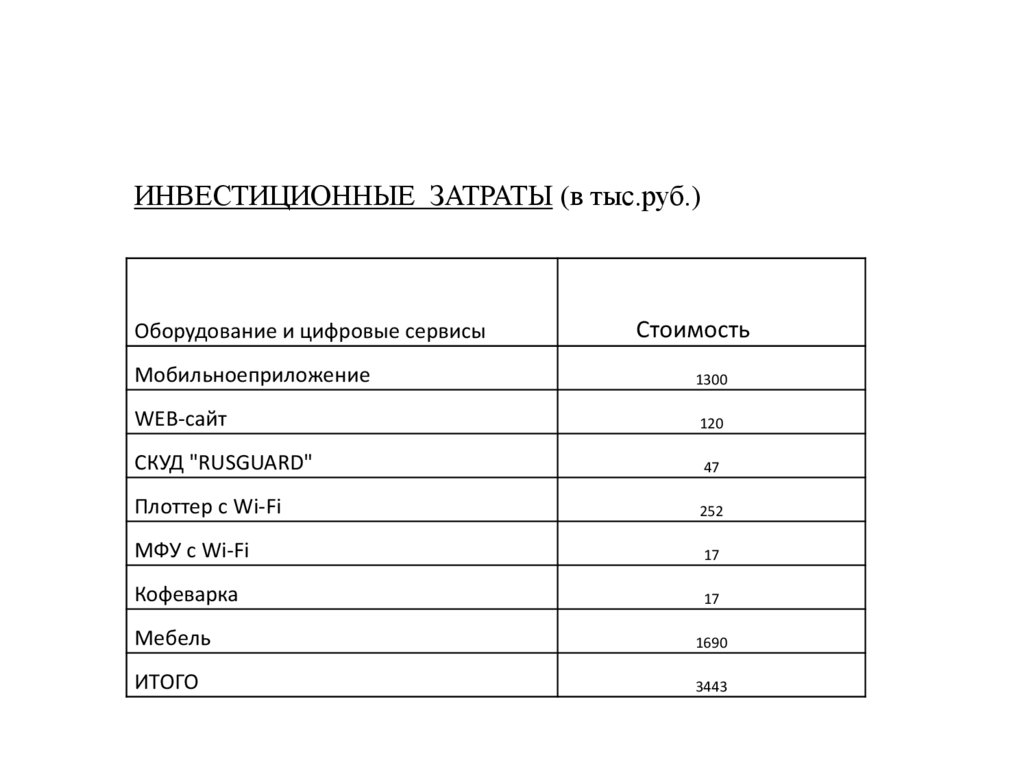

ИНВЕСТИЦИОННЫЕ ЗАТРАТЫ (в тыс.руб.)Оборудование и цифровые сервисы

Стоимость

Мобильноеприложение

1300

WEB-сайт

120

СКУД "RUSGUARD"

47

Плоттер с Wi-Fi

252

МФУ с Wi-Fi

17

Кофеварка

17

Мебель

1690

ИТОГО

3443

37.

План движения денежных средств наинвест.этапе

КВАРТАЛЫ ИНВЕСТ ЭТАПА

-1

Разработка WEB-сайта

-120

Разработка мобильного приложения

-1300

0

Мебелировка

-1690

Оборудование

-333

Денежный поток

-1420

-2023

38.

План движения денежных средств наоперационном этапе

ПОТОКИ

Кварталы операционного периода

1

625

2

1877

3

4378

4

6257

5

6257

6

6257

7

6257

8

6257

9

6257

10

6257

11

6257

12

6257

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-3390

-840

-840

-840

-840

-840

-840

-840

-840

-840

-840

-840

-840

-252

-252

-252

-252

-252

-252

-252

-252

-252

-252

-252

-252

1775

1775

Выручка

Арендная плата

Заработная плата

Страховые взносы

-1325

Проценты по кредиту

Чистый Денежный

поток

-3857

-2605

-104

1775

1775

1775

1775

1775

1775

450

39.

ОБЩИЙ ПЛАН ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВКВАРТАЛЫ

Инвест период

-1

0

-1420

-2023

Операц период

1

2

3

4

5

6

7

8

-3857

-2605

-104

1775

1775

1775

1775

1775

Чистый денеж поток

-1420

-2023

-3857

-2605

-104

1775

1775

1775

1775

1775

Чист денеж поток нараст

-1420

-3443

-7300

-9905

-10009

-8234

-6459

-4684

-2909

-1134

40.

План движения денежных средств отфинансовой деятельности

-1

Собственные

средства

Кредит

Чист денеж

поток

0

1

2

3

4

5

6

7

8

9

250

1170

2023

3857

2605

104

-1775

-1775

-1775

-1775

-1775

-884

1420

2023

3857

2605

104

-1775

-1775

-1775

-1775

-1775

-884

41.

Для реализации проекта потребуется привлечениевнешнего финансирования – банковский кредит на сумму

10 млн.руб.

Условия кредита:

• Кредитная линия

• Срок кредита – 3 года с возможностью досрочного

погашения.

• Кредитные каникулы = 9 кварталов

• Процентная ставка = 10% годовых

• https://cbr.ru/statistics/bank_sector/int_rat/

42.

Расчет процентов по кредитуКВАРТАЛЫ

-1

0

1

2

3

4

5

6

7

8

9

Кредит

1170

2023

3857

2605

104

-1775

-1775

-1775

-1775

-1775

-884

Кредит нарастающим итогом

1170

3193

7050

9655

9759

7984

6209

4434

2659

884

0

Проценты

29

80

176

241

244

200

155

111

66

22

0

Сумма

1325

43.

ПЛАН ПРИВЕДЕННЫХ ДЕНЕЖНЫХ ПОТОКОВКВАРТАЛЫ

-1

0

1

2

3

4

5

6

7

8

Чистый денеж поток

-1420

-2023

-3857

-2605

-104

1775

1775

1775

1775

1775

Чистый денежный поток

нарастающим итогом

-1420

-3443

-7300

-9905

-10009

-8234

-6459

-4684

-2909

-1134

Приведенный денежный поток

(при r =10%)

-1718

- 2225

- 3506

-2153

- 78

1212

1102

Приведенный денежный Поток

нарастающим итогом

-1718

- 3943

-7449

- 9602

- 9680

-8468

- 7366

44.

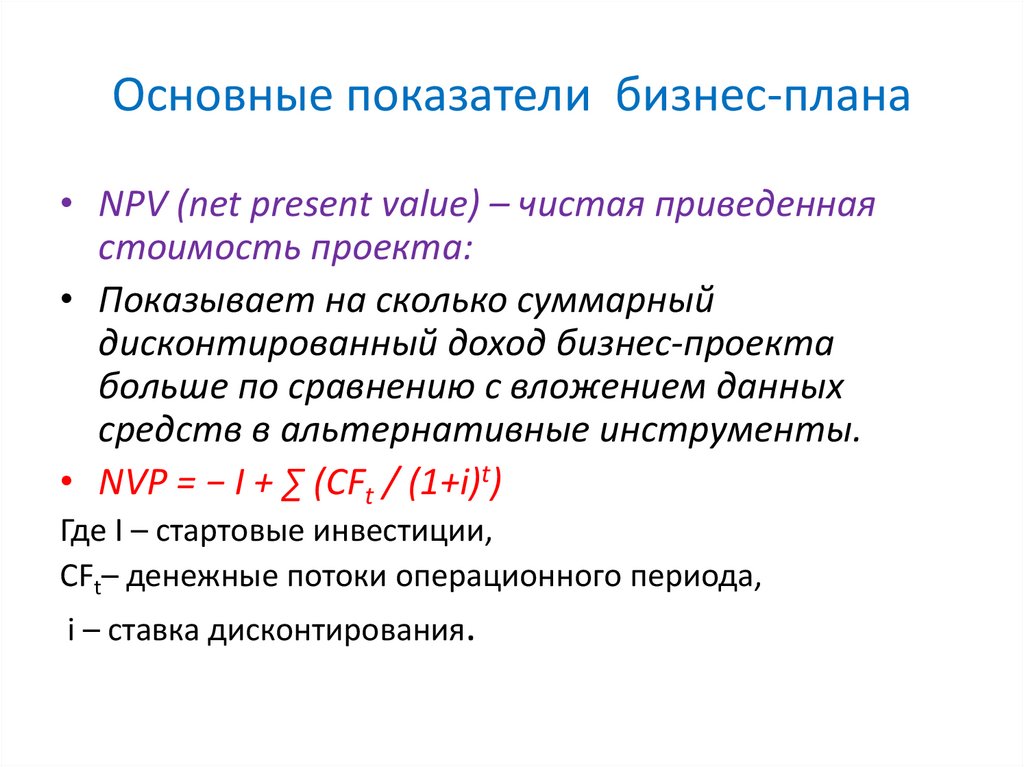

Основные показатели бизнес-плана• NPV (net present value) – чистая приведенная

стоимость проекта:

• Показывает на сколько суммарный

дисконтированный доход бизнес-проекта

больше по сравнению с вложением данных

средств в альтернативные инструменты.

• NVP = − I + ∑ (CFt / (1+i)t)

Где I – стартовые инвестиции,

CFt– денежные потоки операционного периода,

i – ставка дисконтирования.

45.

Основные показатели бизнес-планавнутренняя норма доходности (internal rate of

return, IRR) – расчетная ставка

дисконтирования, при которой NPV

проекта = 0

• НЕ РАССЧИТЫВАЕМ

46.

Основные показатели бизнес-планаИндекс доходности =

*

*Дисконтированные денежные потоки в операционный период

47.

Основные показатели бизнес-планасрок окупаемости проекта (payback period, pb) по

дисконтированным потокам – количество периодов (от

начала операционного этапа), в течение которых сумма

денежных потоков, полученных в операционный период,

станет равной или превысит сумму денежных оттоков,

возникших в инвестиционный период.

Практически: срок окупаемости проекта по

дисконтированным потокам – количество периодов (от

начала операционного периода), в течение которых

сумма денежных потоков нарастающим итогом

станет положительной.

48.

Основные показатели бизнес-плана• Точка безубыточности - объем производства, при

котором выручка равна затратам.

49.

Точка безубыточности• TC – общие затраты

• TR –выручка

TR = TC

50.

Точка безубыточности• Постоянные затраты (fixed costs, FC) – затраты,

которые не зависят от объема выпуска продукции

(напр. з/плата управленческого персонала,

амортизация)

• Переменные затраты (себестоимость) (variable costs,

VC) – затраты, зависящие от объема выпуска продукции

(сырье, материалы, электроэнергия, з\плата

операционных работников)

51.

TR = TC• Поскольку TC = VC + FC, то

TR = VC + FC

52.

• TR выразить через Q ????TR = P*Q , где

Q – кол-во (объем) товаров произведенных ,

P - цена

• VC выразить через Q ????

VC = AVC *Q, где

AVC – средние переменные затраты

53.

TR = VC + FCP *Q = AVC*Q + FC

P *Q - AVC*Q = FC

Q (P – AVC) = FC

54.

Основные показатели бизнес-планаТочка безубыточности - объем производства, при

котором выручка равна затратам.

Qбезубыт = FC / (P − AVC)

где FC – постоянные затраты,

P – цена единицы продукции (услуги),

AVC – средние переменные издержки (себестоимость ед.

продукции)

55.

Основные показатели бизнес-плана56.

Основные показатели бизнес-планаОбъем безубыточности надо сравнивать с

двумя параметрами:

• Объем спроса (Qd)

• Максимальный объем производства

(Qmax).

57.

Основные показатели бизнес-планаЧетыре варианта:

• Qбез > Qmax; Qбез > Qd

Надо радикально менять бизнес либо закрыть проект

• Qбез < Qmax; Qбез > Qd

Необходимо увеличить затраты на маркетинг, рынок к

товару не готов.

• Qбез > Qmax; Qбез < Qd

Необходимо инвестировать в расширение

производства

• Qбез < Qпр-ва; Qбез < Qd

Идеальная ситуация

58.

Таблица:Постоянные затраты (в тыс.руб.)

Арендная плата

1130

Амортизация ОС

Заработная плата

обслуж.персонала

40

280

Страховые взносы

84

ИТОГО

1534

59.

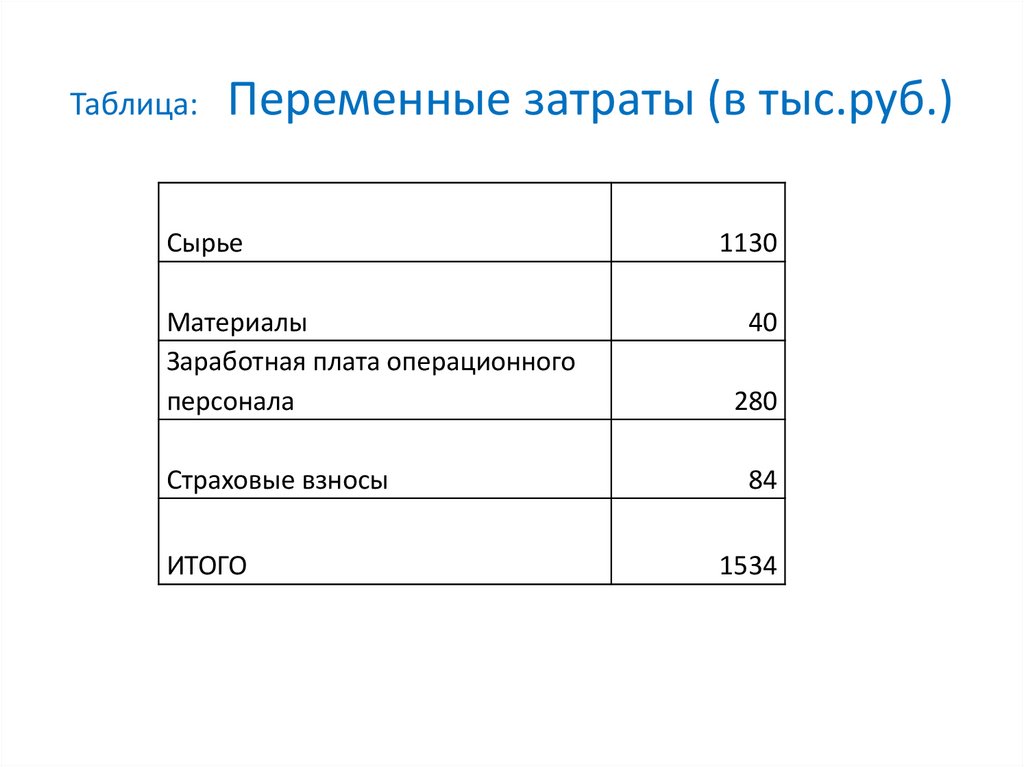

Таблица:Переменные затраты (в тыс.руб.)

Сырье

1130

Материалы

Заработная плата операционного

персонала

280

Страховые взносы

84

ИТОГО

40

1534

60.

Требования к бизнес-плану• Бизнес-план должен отвечать следующим

требованиям:

1. Структурированность (должен содержать все

указанные в лекциях разделы, в последовательности указанной в

лекциях. Содержание каждого раздела должно соответствовать

лекционному материалу).

2. Сопряженность (значения показателей в финансовом

плане должны соответствовать значениям этих же

показателей в других разделах).

61.

Требования к бизнес-плану• Бизнес-план должен отвечать следующим

требованиям:

3. Актуальность (Наличие не менее 8 ссылок на источники

цифровых данных, использованных при расчетах в бизнесплане; должны быть приведены вслед за данными, а не в

конце БП; полный адрес страницы сайта, на которой

размещены цифровые данные)

4. Отсутствие следов заимствования

finance

finance business

business