Similar presentations:

Недвижимость. Нормативное и правовое регулирование

1.

НедвижимостьПодготовили студенты группы 3622б, лингвистика: Дели Аделина, Косынкина

Вероника, Надеина Виктория, Нагметулаев Заур, Пименова Дарья, Шашков Кирилл

2.

• Недвижимость — вид имущества, признаваемогов законодательном порядке недвижимым.

• К недвижимости по происхождению

относятся земельные участки, участки недр и все,

что прочно связано с землёй, то есть объекты,

перемещение которых без несоразмерного ущерба

их назначению невозможно, в том числе здания,

сооружения, объекты незавершённого

строительства.

• Кроме недвижимости по происхождению, в

России существует «недвижимость по закону». К

ней относят подлежащие государственной

регистрации воздушные и морские суда, суда

внутреннего плавания.

• Недвижимость может являться

предметом лизинга (форма кредитования для

приобретения основных средств предприятиями и

других товаров физическими и юридическими

лицами). Залог недвижимости, равно как и

получение кредита под залог недвижимости

принято называть ипотекой.

3.

Действующее гражданское законодательство к недвижимости относит:• Участки земли, участки недр и всё, что прочно связано с землёй, то есть объекты,

перемещение которых без несоразмерного ущерба их назначению невозможно,

• Здания, сооружения,

• Объекты незавершённого строительства. Такой объект относится к

недвижимости, если возведён фундамент,

• Воздушные и морские суда, суда внутреннего плавания,

• Жилые и нежилые помещения,

• Части зданий и сооружений, предназначенные для размещения транспортных

средств.

4.

Нормативное и правовое регулированиеВ российском гражданском праве правовой режим недвижимого имущества

регулируют:

• Конституция Российской Федерации

• Гражданский кодекс Российской Федерации

• Земельный кодекс Российской Федерации

• Градостроительный кодекс Российской Федерации

• Лесной кодекс Российской Федерации

• Водный кодекс Российской Федерации

• Закон 218-ФЗ

• Основы законодательства РФ о нотариате

• Подзаконные нормативно-правовые акты (приказ Росрееста)

• Ведомственные акты

• Законы субъектов РФ

5.

Возможные варианты инвестирования.Минимальный порог входа.

• Облигации компаний в сфере недвижимости. Вы становитесь кредитором компании, имеете

купонный доход и доход в виде разницы цены покупки облигации и её продажи/погашения.

Если сидеть до погашения, а компания к тому времени не столкнется с

дефолтом/реструктуризацией, то вы будете иметь стабильный гарантированный ежегодный

доход. Когда на рынке недвижимости стагнация или даже кризис, цены падают, при этом

цены на облигации подобных компаний тоже могут опуститься, что повысит доходность

облигаций к погашению и сделает более привлекательными для инвестиций. Ликвидность

облигации крупной компании, как правило, высокая, так что облигацию можно продать в

день выставления заявки, в отличие от объекта недвижимости. В то же время корреляция

между ценами на недвижимость и облигацией не прямая: все зависит от финансовой

ситуации компании, её новостей и т.д

• Для покупки облигаций вам потребуется открыть брокерский счёт в РФ (если вы хотите

купить облигации российских компаний) или за рубежом. Порог входа — от 1 тыс. руб.

(российский рынок) или от 2 тыс. долл. (зарубежный), но нужно учитывать минимальную

сумму, с которой брокеры готовы открывать счёт. Если вы готовы инвестировать на срок от 3

лет на российском рынке — вам имеет смысл покупать облигации через индивидуальный

инвестиционный счёт (брокерский счёт со льготным налогообложением), но помните про

ограничение, что туда можно инвестировать не более 1 000 000 руб. в год.

6.

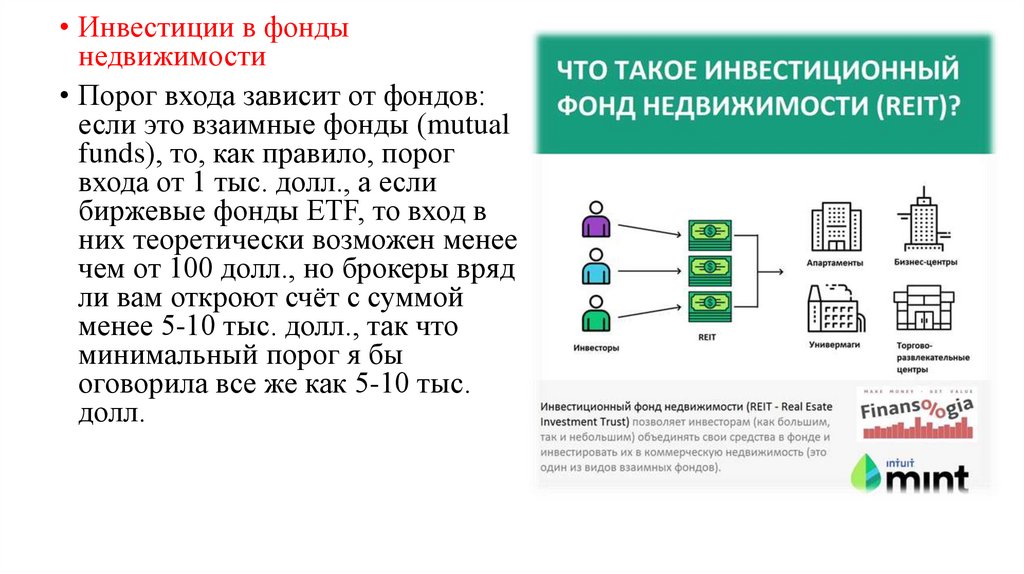

• Инвестиции в фондынедвижимости

• Порог входа зависит от фондов:

если это взаимные фонды (mutual

funds), то, как правило, порог

входа от 1 тыс. долл., а если

биржевые фонды ETF, то вход в

них теоретически возможен менее

чем от 100 долл., но брокеры вряд

ли вам откроют счёт с суммой

менее 5-10 тыс. долл., так что

минимальный порог я бы

оговорила все же как 5-10 тыс.

долл.

7.

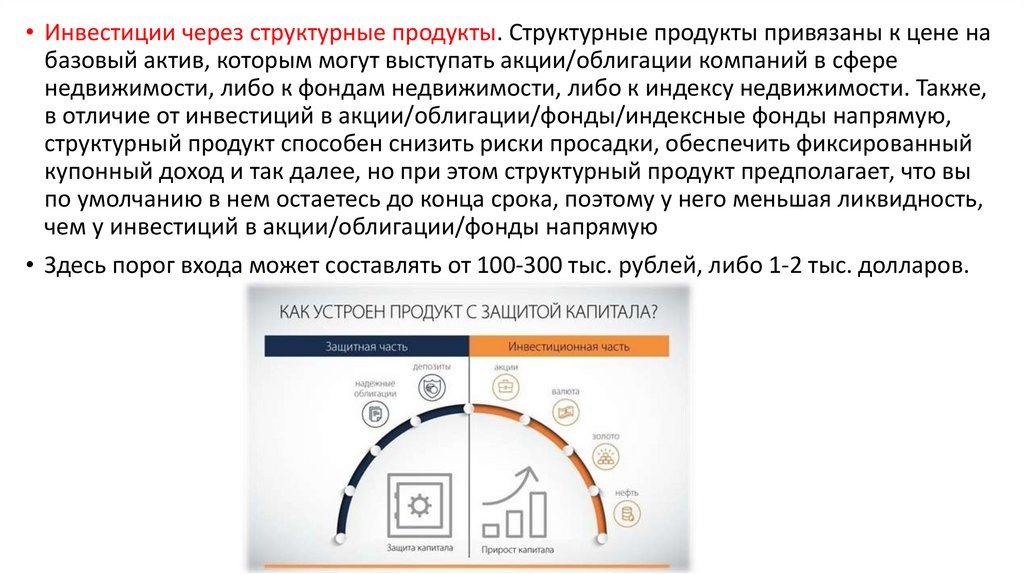

• Инвестиции через структурные продукты. Структурные продукты привязаны к цене набазовый актив, которым могут выступать акции/облигации компаний в сфере

недвижимости, либо к фондам недвижимости, либо к индексу недвижимости. Также,

в отличие от инвестиций в акции/облигации/фонды/индексные фонды напрямую,

структурный продукт способен снизить риски просадки, обеспечить фиксированный

купонный доход и так далее, но при этом структурный продукт предполагает, что вы

по умолчанию в нем остаетесь до конца срока, поэтому у него меньшая ликвидность,

чем у инвестиций в акции/облигации/фонды напрямую

• Здесь порог входа может составлять от 100-300 тыс. рублей, либо 1-2 тыс. долларов.

8.

Инвестиционные инструментыИнвестиционные инструменты — это денежные активы, выпуски

облигаций, инвестиции в акционерный капитал, паевые инвестиционные

фонды (ПИФы) и биржевые фонды (ETF), сырьевые товары и драгоценные

металлы, недвижимость и предприятия, а также производные

инструменты.

9.

Риски инвестирования и способы оптимизации• Экономические. Зависят от состояния национальной экономики; политики

государства в области налогов, финансов; цикличности развития;

• Технологические. Больше относятся к предприятиям и зависят от сложности

выпускаемой продукции, автоматизации производства, реализуемых

инновационных технологий и т.п;

• Политические. Риск принятия инвестиционного решения зависит также от

внешней политики государства, политического курса, уровня коррупции и

бюрократии, свободы слова и т.п;

• Социальные. Здесь уровень рискованности инвестиций находится в

зависимости от связей, социальной обстановки в обществе, уровня моральной

или материальной выгоды;

• Правовые. Уровень налогообложения, развитие законодательства в области

инвестиций и их защиты, наличие гарантий со стороны государства;

• Экологические. Этого вида риски также относятся к предприятиям, и

определяются факторами, которые влияют на экологию района, где работает

компания. Риски заключаются в уровне радиации от деятельности,

реализуемых экологических программ, уровне загрязнения и т.п.

10.

Как снизить риски?• Сформировать стратегию;

• Определить уровень опасности потери вложений.

Пути снижения инвестиционных рисков:

• Избегать их возникновения в принципе.

• Снижать их влияние на результаты инвестирования.

• Разработать меры по обеспечению выполнения обязательств каждой из сторон

(использование страхования, наличие обеспечения, наличие пошагового процесса

по реализации инвестиций, диферсификацию вложений).

• Контролировать реализацию проекта (в случае портфельного инвестирования –

осуществлять контроль за стоимостью инструментов портфеля).

Пути снижения инвестиционных рисков могут выражаться в принятии таких

решений:

• резервировании части суммы для того, чтобы покрыть непредвиденные расходы;

• реструктуризация займов (если проект инвестируется из заемных ресурсов).

11.

Положительные стороны инвестирования вкласс активов

• Один из главных плюсов инвестиций в недвижимость - стабильность.

Даже в кризис недвижимость можно выгодно продать или сдать в

аренду, а со временем ее стоимость только увеличивается. При

правильном подходе жилые и коммерческие помещения могут

обеспечить высокую разовую прибыль (при перепродаже), или

надежный пассивный доход (при сдаче в аренду или наем).

• Из плюсов так же можно отметить вариативность использования

недвижимости. Данный актив может быть продан, сдан в аренду или

использован для личного проживания.

• Покупка недвижимости стала доступнее благодаря кредитам и

ипотеке

• Большой выбор объектов для различных целей и в разных ценовых

категориях

12.

Минусы инвестирования в недвижимость• Для покупки недвижимости чаще

всего приходится брать кредит

(«плавающая ставка» кредита)

• Высокая стоимость на старте

• Дополнительные расходы на

обслуживание и налоги

• Дополнительные вложения

(например: в ремонт)

• Долгая окупаемость

• Риск снижения ликвидности

13.

Факторы, определяющие доходность классаактивов

• Социальные факторы в основном представлены характеристиками

населения. Сюда относятся демографический, состав, уровень

бракосочетаний и разводов, среднее число детей, распределение населения

по возрастным группам и т.д. Все это свидетельствует о потенциальном

спросе на недвижимость и его структуре.

• Экономические факторы: занятость населения, средняя заработная плата,

степень экономического развития района, уровень цен, доступность и

условие кредита под покупку жилья и т.д. На предложение влияют

свободные участки земли и простаивающие помещения, новые мощности

на стадии строительства или его планирования, арендные ставки и

сложившиеся цены на готовые объекты, себестоимость строительства.

• Факторы государственного регулирования: ограничение оборота

недвижимости и способов землепользования, нормативы строительства;

коммунальные услуги, пожарная охрана и охрана порядка, уборка мусора

и общественный транспорт.

14.

Анализ эффективности инвестиций внедвижимость

1. Оценка эффективного владения – анализ доходов, получаемых за

период владения,

2. Оценка возможной цены перепродажи по окончании срока

использования объекта инвестирования,

3. Оценка объекта инвестирования – нахождение текущей рыночной

стоимости объекта,

4. Анализ условий финансирования приобретения объекта

недвижимости – ипотека, кредит, инвестиционная группа и т.д,

5. Нахождение стоимости объекта с учётом возможной цены

перепродажи и текущей стоимости потока доходов, извлекаемых за

период эксплуатации,

6. Нахождение чистой текущей стоимости проекта, связанного с

приобретением объекта недвижимости.

finance

finance law

law