Similar presentations:

Критерии эффективности инвестиционных проектов

1. Тема 7. Критерии эффективности инвестиционных проектов

ФГБОУ ВО «Нижегородский государственный техническийуниверситет им. Р. Е. Алексеева»

ТЕМА 7. КРИТЕРИИ

ЭФФЕКТИВНОСТИ

ИНВЕСТИЦИОННЫХ

ПРОЕКТОВ

Иванова Надежда Дмитриевна,

к.э.н., доцент, доцент каф.

«Цифровая экономика» ИНЭУ

НГТУ.

lavrentievan@yandex.ru

Н. Новгород

2021 г.

2. Эффективность инвестиционного проекта

Одним из главных критериев в принятии инвестором решенияоб инвестировании капитала является выгодность, или

доходность инвестиционного проекта.

ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА – это

показатель, характеризующий соотношение дохода,

получаемого от реализации этого проекта, с суммой

инвестиций, вложенных в данный проект.

ЭФФЕКТИВНОСТЬ

ИНВЕСТИЦИОННОГО ПРОЕКТА

3. Задачи оценки эффективности инвестиционных проектов

ЗАДАЧИ ОЦЕНКИ ЭФФЕКТИВНОСТИИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Оценка реализуемости проекта

Оценка абсолютной эффективности (целесообразности

проекта)

Оценка сравнительной эффективности (насколько этот

проект лучше альтернативных)

4.

При оценке эффективности инвестиционного проектарассчитываются следующие показатели эффективности:

показатели общественной (социальноэкономической) эффективности, учитывающие социальноэкономические последствия реализации инвестиционного проекта

для общества в целом. При этом оцениваются результаты и затраты,

выходящие за пределы прямых финансовых интересов

непосредственных участников проекта.

показатели региональной эффективности, учитывающие социальноэкономические последствия реализации инвестиционного проекта для

региона, в котором осуществляется инвестиционный проект.

показатели отраслевой эффективности, учитывающие значимость

инвестиционного проекта в целом для отрасли или крупных

промышленно-финансовых групп.

показатели коммерческой эффективности, учитывающей

финансовые последствия осуществления инвестиций непосредственно

для участников проекта.

показатели бюджетной эффективности, отражающие финансовые

последствия осуществления проекта для бюджетов различного уровня

5.

В основе всех этих показателей эффективности инвестицийлежит принцип сопоставления результатов и затрат. Для

сопоставления результатов проекта и затрат, связанных с его

осуществлением, используются различные методы.

В зависимости от способа соизмерения этих показателей и

учета фактора времени, различают:

простой (статический) метод оценки эффективности

инвестиций;

метод дисконтирования (динамический метод).

6. Простой метод оценки

ПРОСТОЙ МЕТОД ОЦЕНКИПростой (статический) метод может быть использован для

оценки инвестиционных проектов, срок осуществления

которых не более одного года, либо для проектов с

равномерными денежными потоками (равномерными

инвестициями и равномерным поступлением прибыли).

Простой метод оценки эффективности инвестиций основан

на расчете двух показателей:

срока окупаемости инвестиций;

простой нормы прибыли.

7. Срок окупаемости инвестиционного проекта

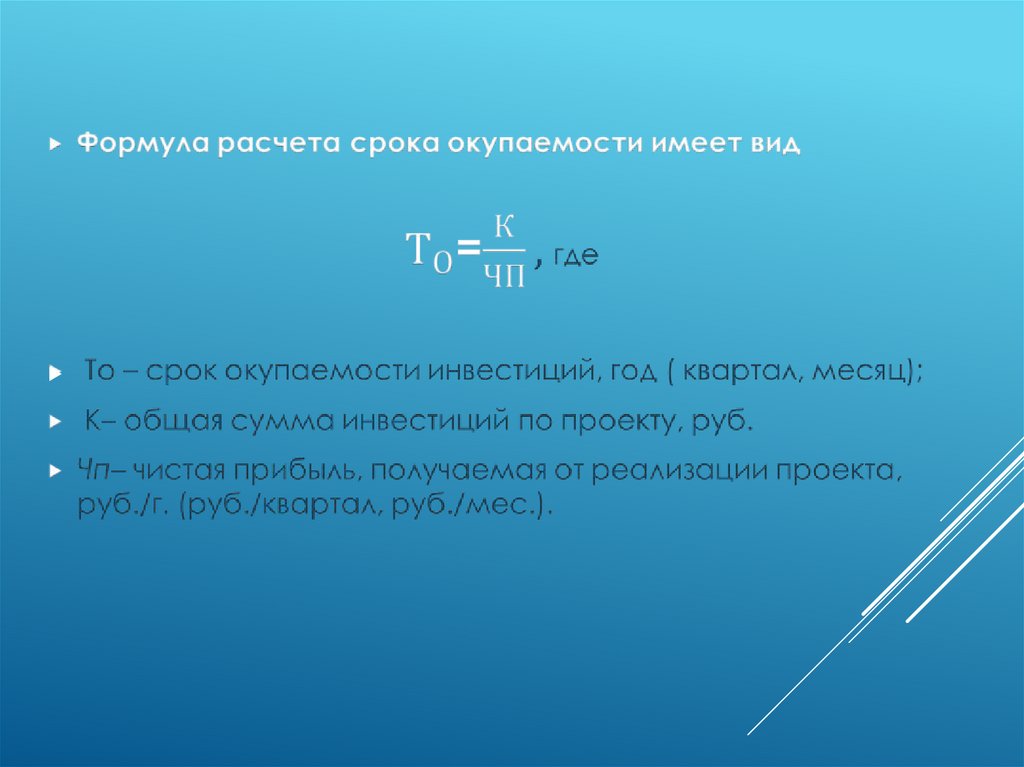

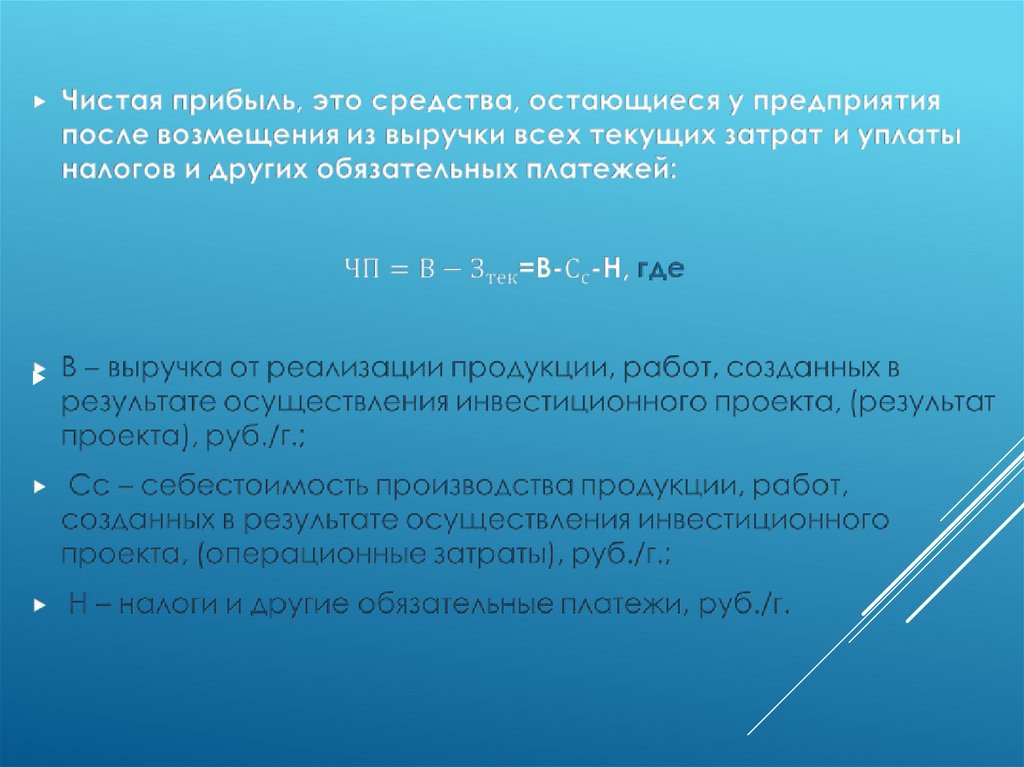

СРОК ОКУПАЕМОСТИ ИНВЕСТИЦИОННОГОПРОЕКТА

СРОК ОКУПАЕМОСТИ – это период времени, в течение

которого вложенные в проект инвестиции окупятся за счет

получаемой от его реализации чистой прибыли.

То есть, за период времени, равный сроку окупаемости,

предприятие должно получить такую сумму чистой прибыли,

которая возместила бы первоначально осуществленные

инвестиции:

8.

9.

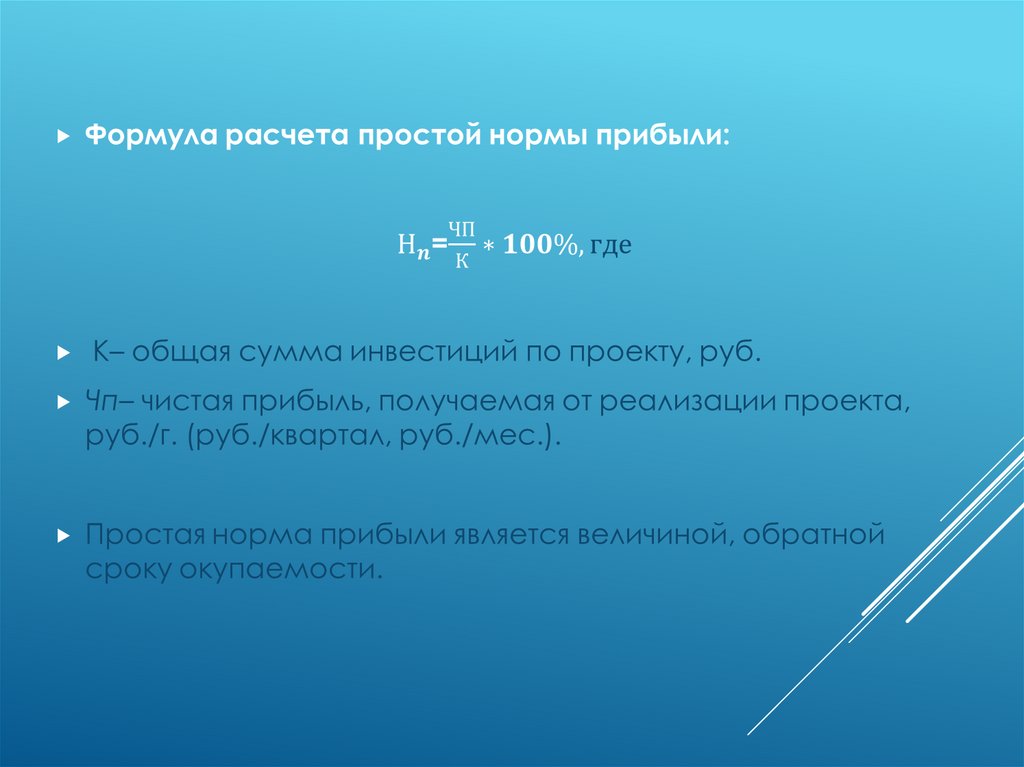

10. Простая норма прибыли

ПРОСТАЯ НОРМА ПРИБЫЛИПРОСТАЯ НОРМА ПРИБЫЛИ – это показатель,

характеризующий доходность инвестиций и определяемый

отношением чистой прибыли к осуществленным

инвестициям.

То есть, простая норма прибыли показывает, какую чистую

прибыль получит инвестор на каждый рубль вложенных

инвестиций за год (квартал, месяц)

11.

12.

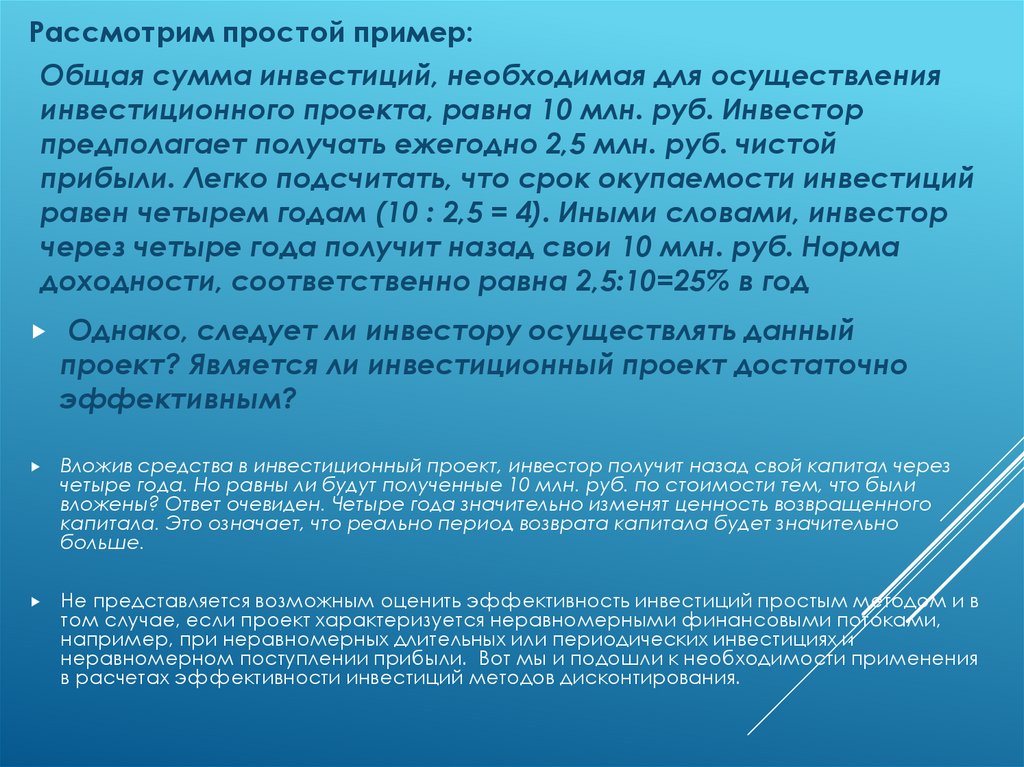

Рассмотрим простой пример:Общая сумма инвестиций, необходимая для осуществления

инвестиционного проекта, равна 10 млн. руб. Инвестор

предполагает получать ежегодно 2,5 млн. руб. чистой

прибыли. Легко подсчитать, что срок окупаемости инвестиций

равен четырем годам (10 : 2,5 = 4). Иными словами, инвестор

через четыре года получит назад свои 10 млн. руб. Норма

доходности, соответственно равна 2,5:10=25% в год

Однако, следует ли инвестору осуществлять данный

проект? Является ли инвестиционный проект достаточно

эффективным?

Вложив средства в инвестиционный проект, инвестор получит назад свой капитал через

четыре года. Но равны ли будут полученные 10 млн. руб. по стоимости тем, что были

вложены? Ответ очевиден. Четыре года значительно изменят ценность возвращенного

капитала. Это означает, что реально период возврата капитала будет значительно

больше.

Не представляется возможным оценить эффективность инвестиций простым методом и в

том случае, если проект характеризуется неравномерными финансовыми потоками,

например, при неравномерных длительных или периодических инвестициях и

неравномерном поступлении прибыли. Вот мы и подошли к необходимости применения

в расчетах эффективности инвестиций методов дисконтирования.

13.

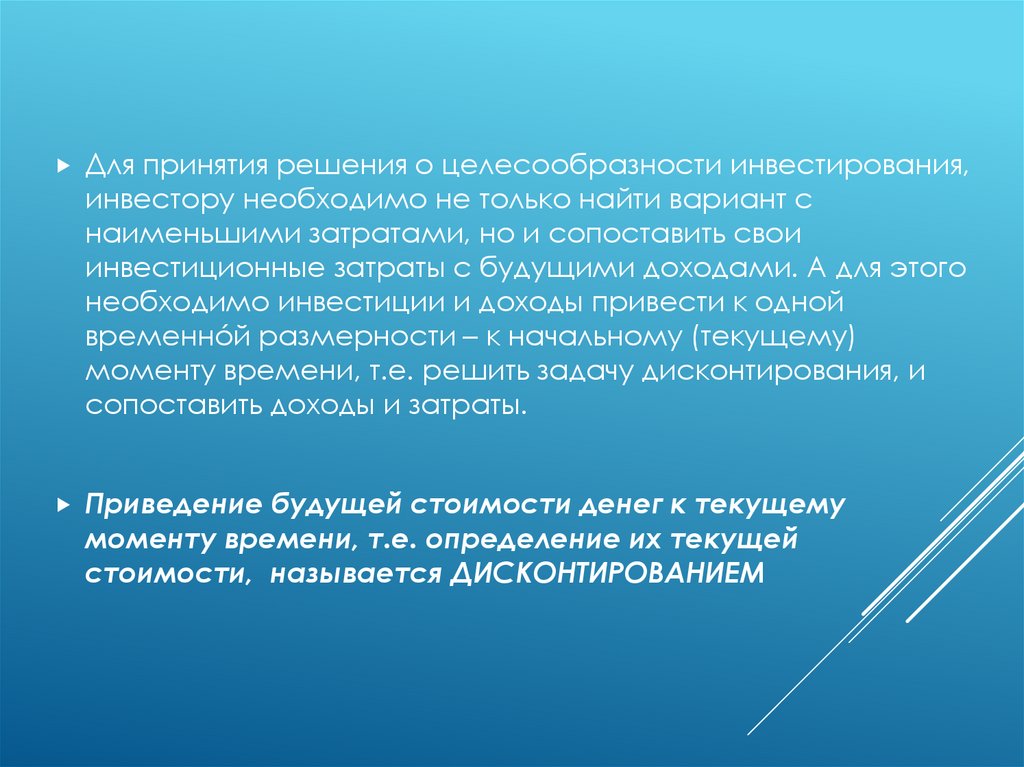

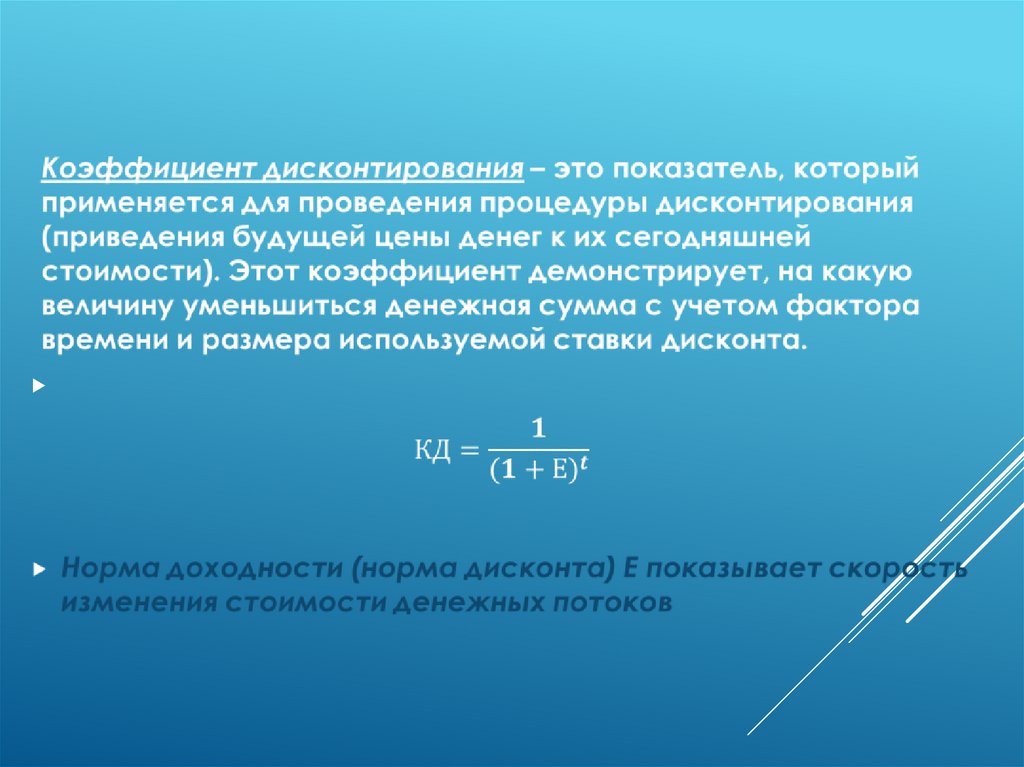

Для принятия решения о целесообразности инвестирования,инвестору необходимо не только найти вариант с

наименьшими затратами, но и сопоставить свои

инвестиционные затраты с будущими доходами. А для этого

необходимо инвестиции и доходы привести к одной

временнóй размерности – к начальному (текущему)

моменту времени, т.е. решить задачу дисконтирования, и

сопоставить доходы и затраты.

Приведение будущей стоимости денег к текущему

моменту времени, т.е. определение их текущей

стоимости, называется ДИСКОНТИРОВАНИЕМ

14.

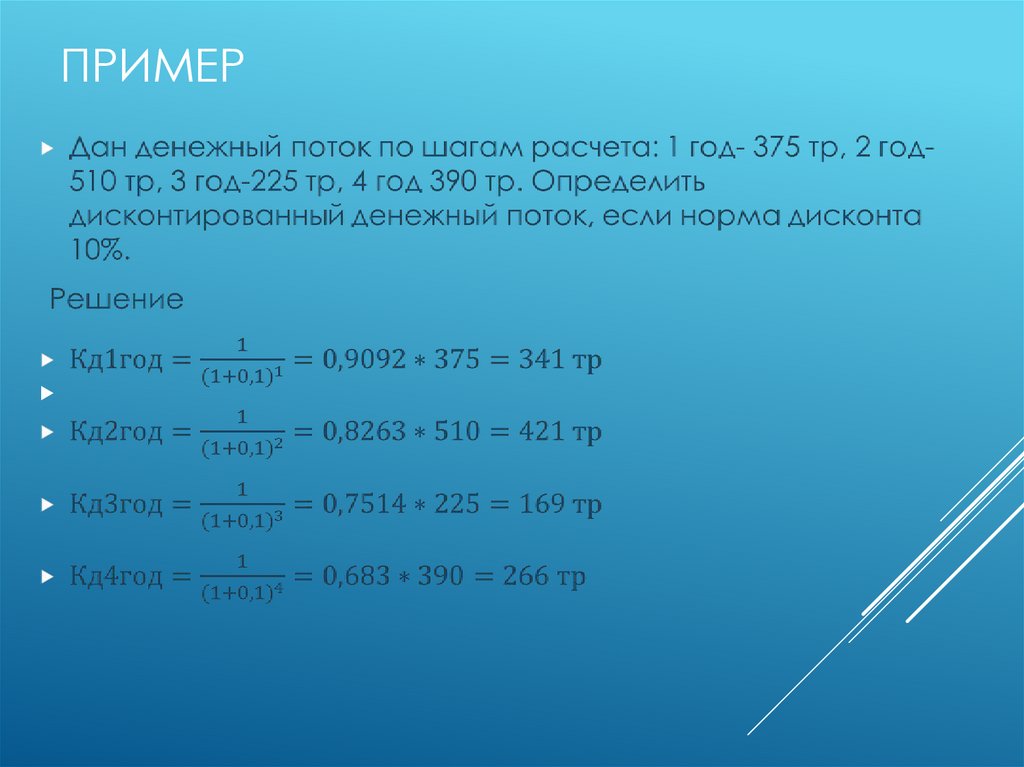

15. Пример

ПРИМЕР16.

Критерий экономическогоэффекта

Критерий экономического эффекта

(чистой текущей стоимости)

Чистый дисконтированный доход (ЧДД), интегральный эффект,

Чистая приведенная стоимость (Net present value, NPV)

Сущность данного критерия заключается в том, что при его

использовании рассчитывается величина экономического

эффекта, определяемого с учетом фактора времени,

который может быть обеспечен при приведении параметров

денежного потока к определенному моменту времени. С точки

зрения теории денежных потоков, применение критерия

базируется на сопоставлении общей суммы дисконтированных

денежных поступлений в течение срока реализации проекта с

исходной величиной инвестиций или с суммой инвестиций,

распределенных во времени.

Задачу оценки эффективности проектов рассмотрим с позиций

прогнозирования показателей приведенного экономического

эффекта.

17.

Допустим, что при инвестиционном проектированииосуществляется прогнозирование денежных потоков:

- инвестиций J1,J2, ... Jп;

- текущих затрат (без учета инвестиций) 31, 32,..., Зп;

- полезных экономических результатов R1,R2,...,Rn.

В качестве Jt могут выступать, например, капитальные вложения, в

качестве 3t - валовые издержки, эксплуатационные и другие

текущие расходы, в качестве Rt - выручка (валовой доход),

экономия капитальных вложений и т.п.

Характер показателей Jt, 3t и Rt, зависит от используемых методов

прогнозирования. Если при прогнозировании применяются

вероятностные методы с использованием статистической

информации о денежных потоках, в качестве указанных

показателей могут быть математические ожидания Jt, 3t и Rt,.

В случае применения сценариев развития инвестиционных

проектов в качестве прогнозных значений Jt, 3t и Rt, могут

выступать оптимистические или пессимистические варианты

анализируемых показателей.

18.

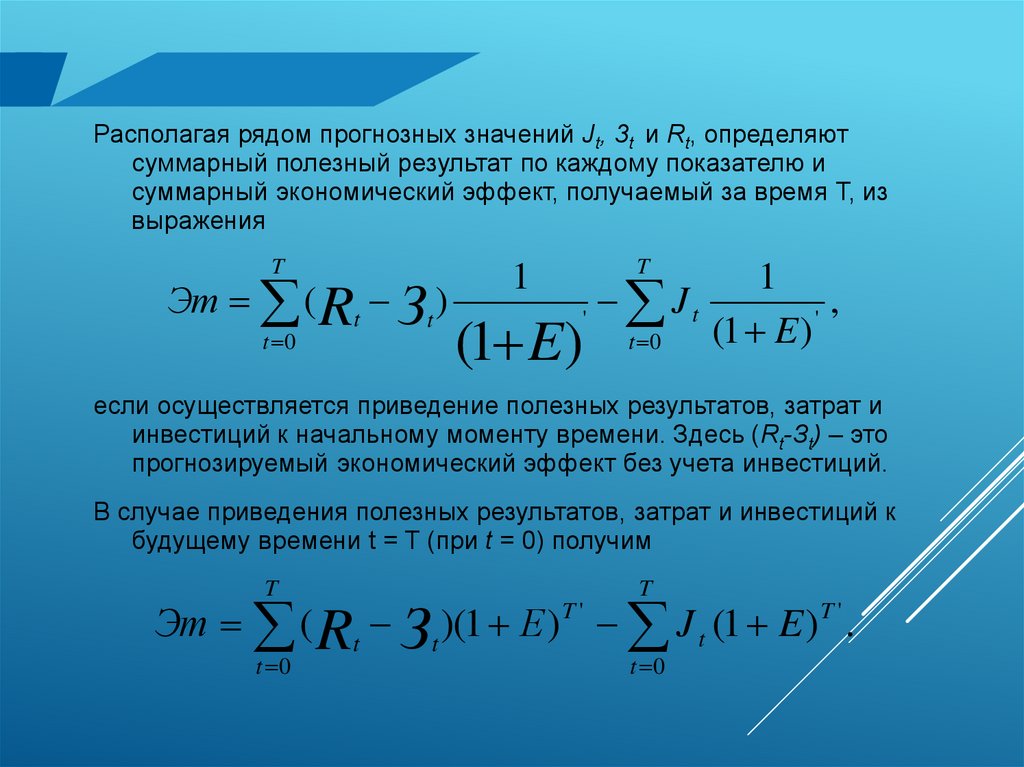

Располагая рядом прогнозных значений Jt, 3t и Rt, определяютсуммарный полезный результат по каждому показателю и

суммарный экономический эффект, получаемый за время Т, из

выражения

T

1

T

1

Эт ( Rt Зt )

Jt

,

'

'

t 0

(1 E) t 0 (1 E)

если осуществляется приведение полезных результатов, затрат и

инвестиций к начальному моменту времени. Здесь (Rt-Зt) – это

прогнозируемый экономический эффект без учета инвестиций.

В случае приведения полезных результатов, затрат и инвестиций к

будущему времени t = T (при t = 0) получим

T

T

t 0

t 0

Эт ( Rt З t )(1 Е ) T ' J t (1 E ) T ' .

19.

Рассматриваемый критерий оценки эффективностиинвестиционных проектов может быть использован следующим

образом:

1. Если Эт > 0, проект может считаться эффективным, при этом

будет выполняться условие превышения дисконтированных

денежных потоков над приведенными суммарными

инвестициями.

2. Если Эт < 0, проект отвергается и соответственно будет

справедливо превышение суммарных инвестиций над

экономических эффектом (Rt-Зt).

3. Если Эт = 0, то суммарный экономический результат полностью

покрывает первоначальные затраты. Инвестор обеспечивает

возврат первоначального капитала и получает требуемый

уровень доходности.

20.

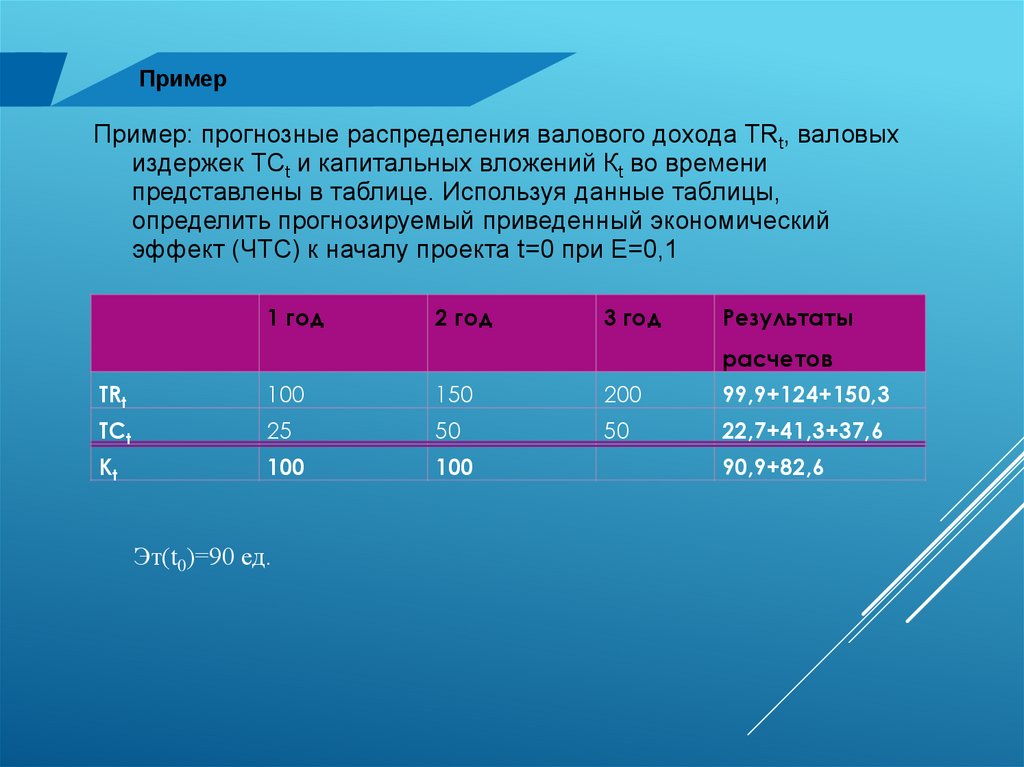

ПримерПример: прогнозные распределения валового дохода TRt, валовых

издержек ТСt и капитальных вложений Кt во времени

представлены в таблице. Используя данные таблицы,

определить прогнозируемый приведенный экономический

эффект (ЧТС) к началу проекта t=0 при Е=0,1

1 год

2 год

3 год

Результаты

расчетов

TRt

100

150

200

99,9+124+150,3

ТСt

25

50

50

22,7+41,3+37,6

Кt

100

100

Эт(t0)=90 ед.

90,9+82,6

21.

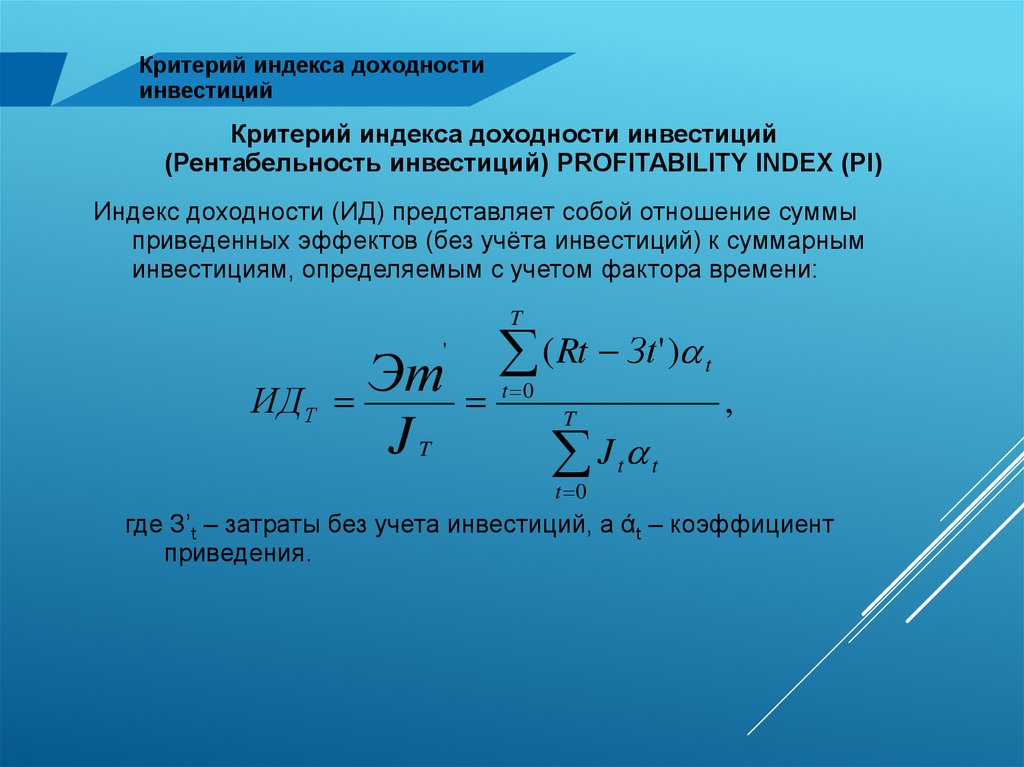

Критерий индекса доходностиинвестиций

Критерий индекса доходности инвестиций

(Рентабельность инвестиций) PROFITABILITY INDEX (PI)

Индекс доходности (ИД) представляет собой отношение суммы

приведенных эффектов (без учёта инвестиций) к суммарным

инвестициям, определяемым с учетом фактора времени:

T

( Rt Зt ' )

Эт

J

J

'

ИД Т

t 0

T

T

t 0

t

t

,

t

где З’t – затраты без учета инвестиций, а άt – коэффициент

приведения.

22.

Условие, при котором проект считается эффективным приприменении критерия ИД, имеет вид ИД > 1.

Если ИД < 1, проект отвергается.

При ИД = 1 проект считается и не прибыльным, и не убыточным.

Сравним данный критерий с критерием приведенного эффекта

(чистой текущей стоимости).

Критерий приведенного эффекта Эт> 0, откуда следует RT - 3'T>JT

Если ИД> 1 ТО RT- 3'Г>Jt.

Следовательно, при оценке эффективности единственного проекта

с помощью критериев приведенного экономического эффекта и

ИД результаты совпадают.

23.

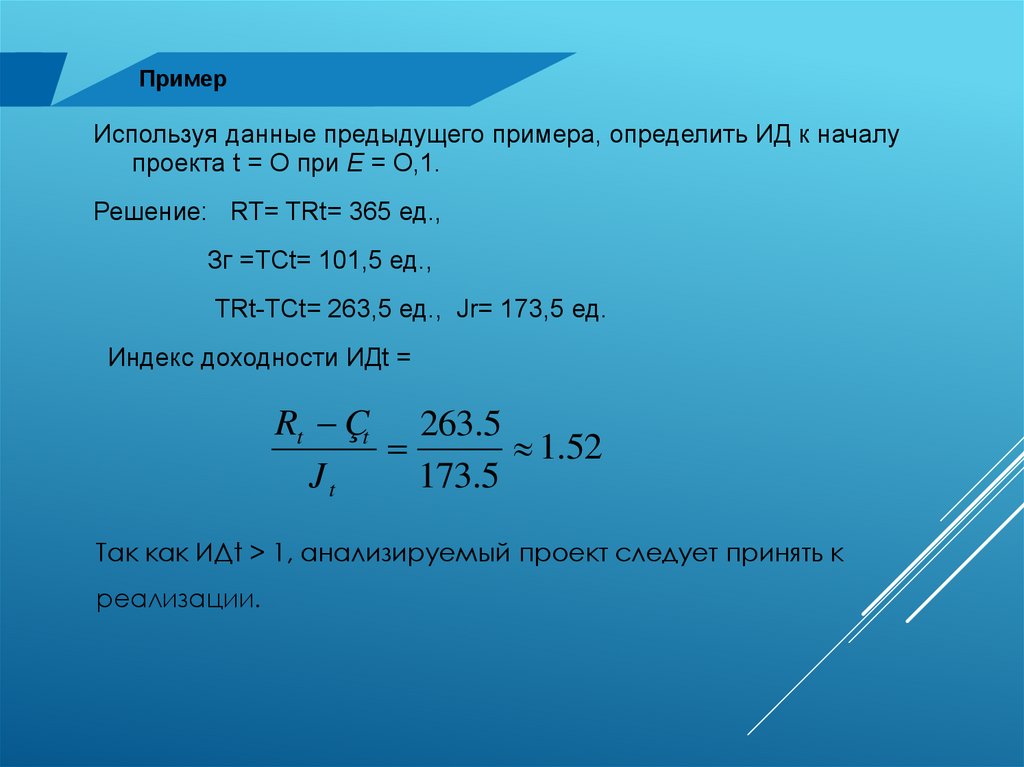

ПримерИспользуя данные предыдущего примера, определить ИД к началу

проекта t = О при Е = О,1.

Решение: RT= TRt= 365 ед.,

Зг =TСt= 101,5 ед.,

TRt-TCt= 263,5 ед., Jr= 173,5 ед.

Индекс доходности ИДt =

Rt Çt 263.5

1.52

Jt

173.5

Так как ИДt > 1, анализируемый проект следует принять к

реализации.

24.

Критерий ИД (рентабельности) в отличие от критерия приведенногоэкономического эффекта является относительным показателем.

Считается, что он удобен при выборе проектов из набора

альтернативных и имеющих примерно одинаковые качения

приведенного эффекта.

При использовании указанного критерия необходимо учитывать

следующие особенности: критерию индекса доходности

присущи качества, свойственные любым комплексным

критериям, т.е. при применении критерия ИД возникает

неопределенность, обусловленная тем, что одно и тоже

значение критерия может быть получено при разных сочетаниях

частных показателей, на основе которых и рассчитывается

обобщенный показатель.

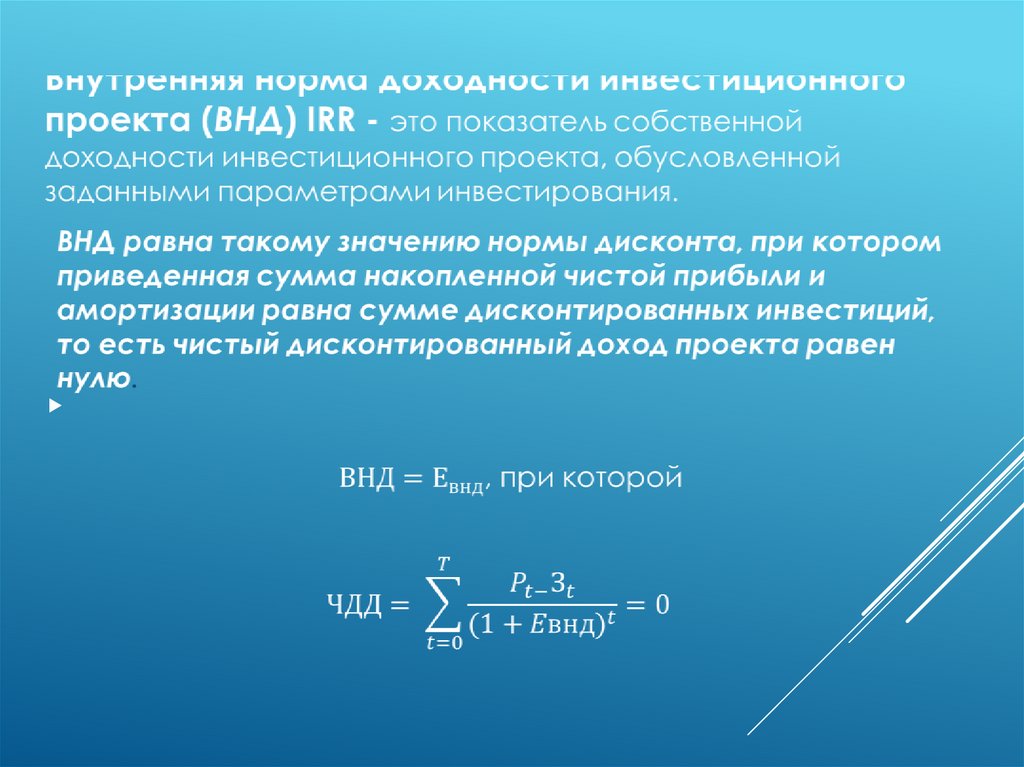

finance

finance