Similar presentations:

Изменения 2-го полугодия: что нужно успеть сделать до 1 июля. Учёт, налоги, право

1.

Онлайн-практикумИзменения 2-го полугодия: что нужно успеть сделать до 1 июля

Самкова Надежда Александровна

Ведущий эксперт-консультант по налогообложению

2. Новая 4-ФСС

Из формы исключили все, что связано с возмещением страхователю расходовна выплату пособий. По сравнению с действующим расчетом можно выделить

такие новшества:

на титульном листе нужно будет указывать численность физлиц, которым

перечисляют выплаты и вознаграждения;

в таблице 1 больше нет строки "Дата установления надбавки", но есть поля,

где надо отразить исчисленные взносы;

в таблице 1.1 станут указывать сведения об организациях с выделенными

самостоятельными квалификационными единицами;

3 класс условий труда в сведениях о результатах спецоценки разделили на

подклассы.

Приказ вступил в силу 11 июня. ФСС указал: новую форму нужно применять с

отчетности за полугодие 2022 года.

Приказ ФСС РФ от 14.03.2022 N 80

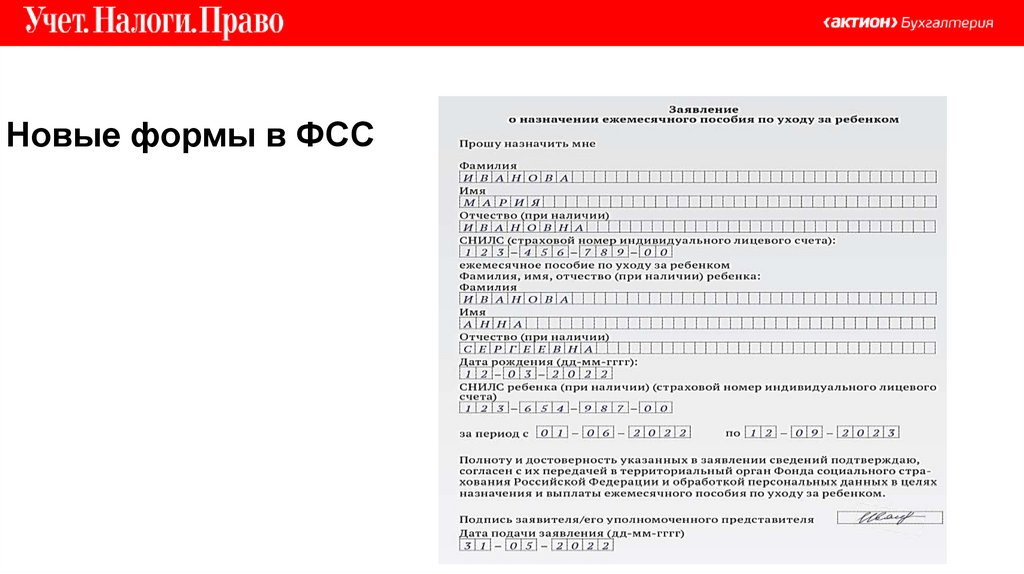

3. Новые формы в ФСС

С 31 мая применяют новые формы документов, которые нужны при оформлениипособий. В их числе:

сведения о застрахованном лице. Теперь в них надо указывать пол работника;

заявление о назначении пособия по уходу за ребенком. Ранее документ составляли в

произвольной форме и приводили в нем платежные реквизиты. В новой форме их нет,

ведь необходимые реквизиты можно взять из формы сведений о застрахованном лице;

заявление о перерасчете пособия по болезни, при профессиональной травме, по

беременности и родам, по уходу за ребенком. Ф.И.О. застрахованного теперь не нужно

указывать дважды. Зато появились поля для сведений о ребенке;

уведомление о прекращении права на пособие по уходу за ребенком. Из формы убрали

часть персональных данных работника, добавили сведения о ребенке.

Приказ ФСС РФ от 08.04.2022 N 119

ФСС разъяснил 6 июня 2022: если сведения о работниках предоставили до 31 мая по

ранее утвержденной форме и эти сведения не изменились, дублировать их по новой

форме не нужно.

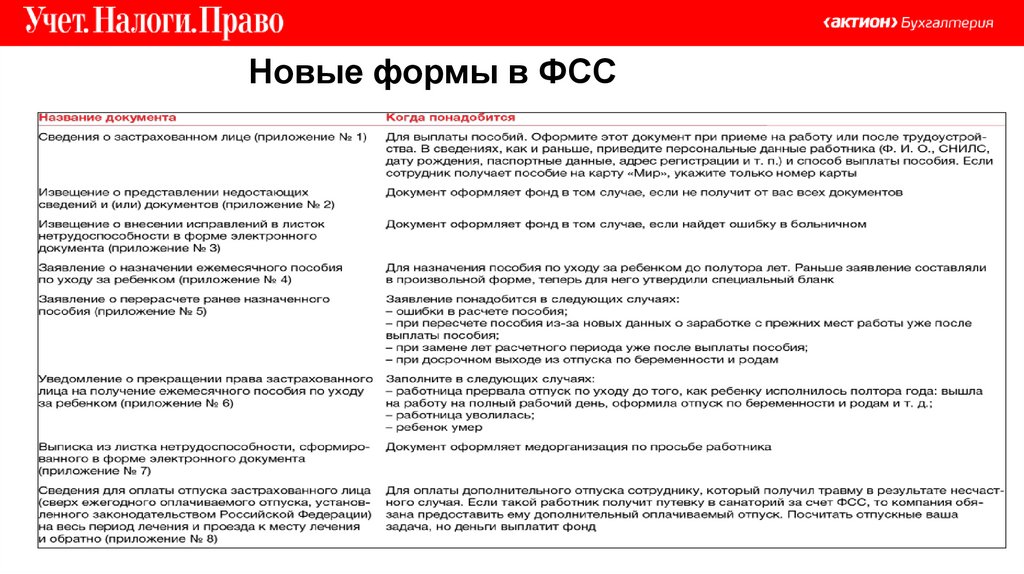

4. Новые формы в ФСС

5. Новые формы в ФСС

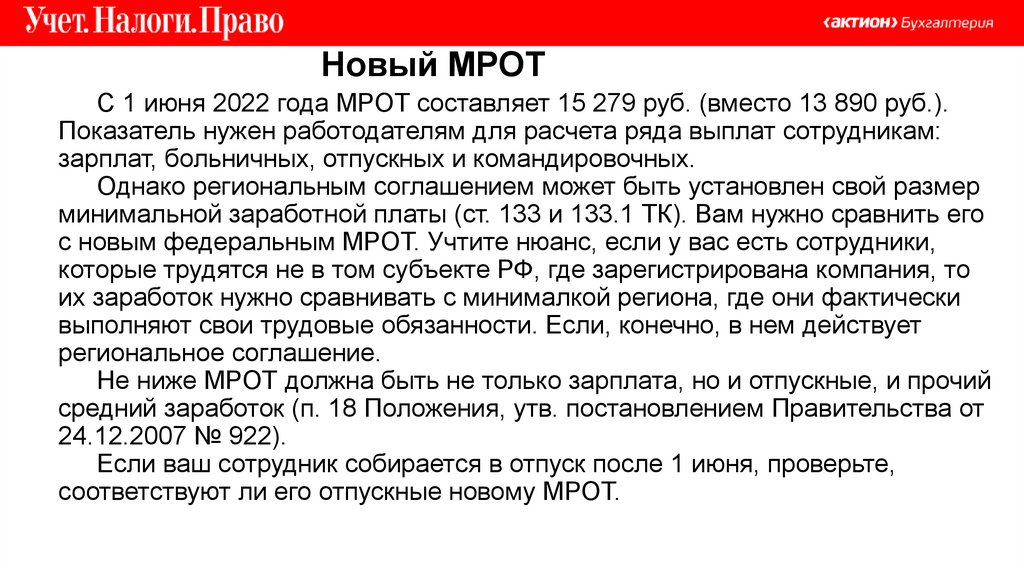

6. Новый МРОТ

С 1 июня 2022 года МРОТ составляет 15 279 руб. (вместо 13 890 руб.).Показатель нужен работодателям для расчета ряда выплат сотрудникам:

зарплат, больничных, отпускных и командировочных.

Однако региональным соглашением может быть установлен свой размер

минимальной заработной платы (ст. 133 и 133.1 ТК). Вам нужно сравнить его

с новым федеральным МРОТ. Учтите нюанс, если у вас есть сотрудники,

которые трудятся не в том субъекте РФ, где зарегистрирована компания, то

их заработок нужно сравнивать с минималкой региона, где они фактически

выполняют свои трудовые обязанности. Если, конечно, в нем действует

региональное соглашение.

Не ниже МРОТ должна быть не только зарплата, но и отпускные, и прочий

средний заработок (п. 18 Положения, утв. постановлением Правительства от

24.12.2007 № 922).

Если ваш сотрудник собирается в отпуск после 1 июня, проверьте,

соответствуют ли его отпускные новому МРОТ.

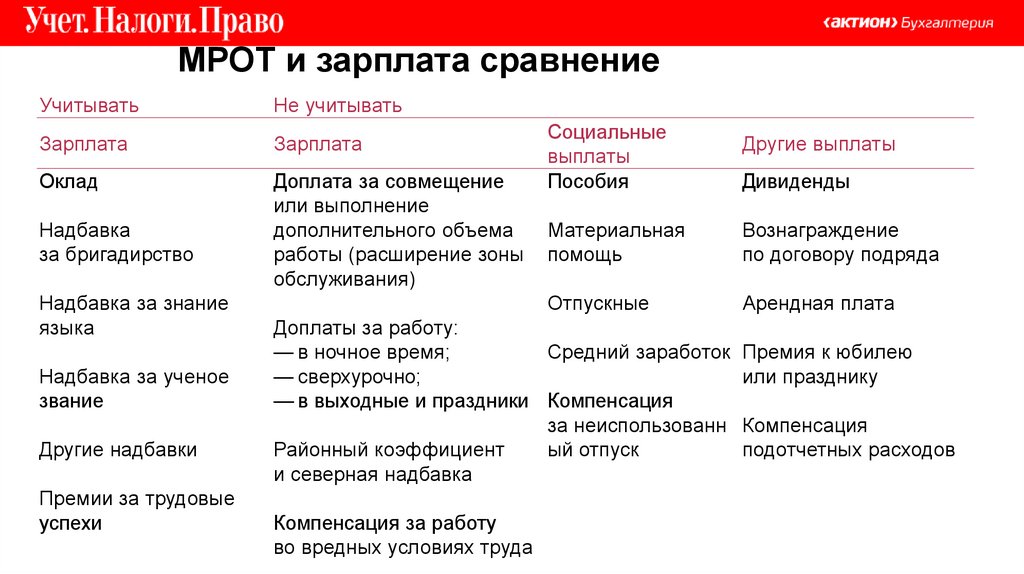

7. МРОТ и зарплата сравнение

УчитыватьНе учитывать

Зарплата

Зарплата

Оклад

Доплата за совмещение

или выполнение

дополнительного объема

работы (расширение зоны

обслуживания)

Надбавка

за бригадирство

Надбавка за знание

языка

Надбавка за ученое

звание

Другие надбавки

Премии за трудовые

успехи

Социальные

выплаты

Пособия

Дивиденды

Материальная

помощь

Вознаграждение

по договору подряда

Отпускные

Арендная плата

Доплаты за работу:

— в ночное время;

Средний заработок

— сверхурочно;

— в выходные и праздники Компенсация

за неиспользованн

Районный коэффициент

ый отпуск

и северная надбавка

Компенсация за работу

во вредных условиях труда

Другие выплаты

Премия к юбилею

или празднику

Компенсация

подотчетных расходов

8. МРОТ и страховые взносы

Для расчета взносов по льготным тарифам используют федеральныйМРОТ по состоянию на 1 января 2022 года (подп. 17 п. 1 ст. 427 НК). Его

размер — 13 890 руб. Поэтому увеличение МРОТ с 1 июня к росту платежей

по взносам не приведет. (Письмо ФНС России от 06.06.2022 N БС-411/6888@)

Напомним, что малые и средние предприятия платят страховые взносы

по пониженным ставкам с выплат сверх МРОТ. Суммарный тариф

снижается в два раза — с 30 до 15 процентов.

В планах властей распространить льготный тариф в том числе и на

выплаты в пределах МРОТ.

9.

Мораторий на блокировку счетовДо 1 июля ФНС не блокирует счета из-за долгов по налогам.

После 1 июля и до отдельного распоряжения не будут приостанавливать

операции по счетам в течение двух недель с момента направления в банк

поручения ФНС на списание и перечисление в бюджет налоговой

задолженности.

10.

Мораторий на валютные проверкиПравительство велело налоговым органам приостановить до конца года

проверки соблюдения валютного законодательства.

Мораторий вступил в силу 31 мая.

Он не затрагивает мероприятия, в рамках которых выявили валютные

нарушения со сроками давности до 31 декабря 2022 года.

В этих ситуациях налоговики могут продолжить проводить проверки и вести

административные производства, но только в части данных нарушений.

Приостановка не касается также контрольных мероприятий по фактам

невыполнения экономических требований, которые президент и правительство

установили с 28 февраля из-за внешних санкций.

Постановление Правительства РФ от 28.05.2022 N 977

Новое Письмо ФНС России от 24.05.2022 N КЧ-19-9/122@ о зарплате

наличными нерезиденту.

11.

СРОКИ ОТВЕТСТВЕННОСТИ ЗА НАРУШЕНИЯ ПРОСЛЕЖИВАЕМОСТИТОВАРОВ ПЕРЕНОСЯТСЯ НА 2024 ГОД

Участники оборота прослеживаемых товаров учитываются в специальном реестре налогоплательщиков.

Сведения о них формируются на основе представленных деклараций по НДС, отчетов об операциях с

прослеживаемыми товарами, деклараций на товары и документов, содержащих реквизиты прослеживаемости

(п. 3.1.2 Приложения к Письму ФНС России от 03.12.2021 N ЕА-4-15/16911@).

Национальная система прослеживаемости товаров в автоматическом режиме устанавливает расхождения в

данных, предоставленных налогоплательщиками (п. 3.2 Приложения к Письму ФНС России от 03.12.2021 N ЕА-415/16911@).

Выявляются, в частности, следующие расхождения (Письмо ФНС России от 08.04.2022 N 08-05/0369@):

несоответствие реквизитов прослеживаемости, отраженных в отчетности (декларации по НДС, отчете

об операциях) продавца, реквизитам в отчетности покупателя;

несоответствие реквизитов прослеживаемости, отраженных участником оборота в декларации по НДС

(отчете об операциях, счете-фактуре, УПД), реквизитам, имеющимся в национальной системе прослеживаемости

товаров.

12.

СРОКИ ОТВЕТСТВЕННОСТИ ЗА НАРУШЕНИЯ ПРОСЛЕЖИВАЕМОСТИТОВАРОВ ПЕРЕНОСЯТСЯ НА 2024 ГОД

В переходный период (предположительно до 31 декабря 2024 г. включительно) в

случае выявления в отчетности несоответствий, противоречий инспекции

направляют участникам оборота информационные письма (п. 3.3.1 Приложения к

Письму ФНС России от 03.12.2021 N ЕА-4-15/16911@, Информация ФНС России).

Если вы получили такое письмо, нужно проанализировать сведения, отраженные

в представленных в инспекцию документах, и при необходимости подать

уточненные налоговые декларации по НДС (отчеты об операциях с

прослеживаемыми товарами).

13. АУСН

Автоматизированная УСН (АУСН) установлена на период с 1 июля 2022 г.по 31 декабря 2027 г. включительно в Москве, Московской, Калужской

областях и Татарстане.

Переход на АУСН является добровольным.

Чтобы использовать АУСН, российская организация (ИП) должна

состоять на учете по месту нахождения (жительства) в одном из

перечисленных регионов и соответствовать ряду условий.

В частности, средняя численность работников должна быть не больше

пяти человек в месяц, а доходы - не больше 60 млн руб. в год.

Есть ограничения по видам деятельности и совершаемым операциям.

Введен он Федеральным законом от 25.02.2022 N 17-ФЗ

Применять его смогут ИП и организации.

14. Ограничения по новому режиму

Новый режим предназначен для компаний и предпринимателей со среднейчисленностью работников не более 5 человек и доходом за текущий год в

пределах 60 млн руб.

При новом режиме нельзя:

• открывать любые подразделения и филиалы;

• применять другие режимы;

• нанимать нерезидентов и работников с правом на досрочную пенсию;

• быть участником договора простого товарищества, инвестиционного

товарищества, доверительного управления имуществом или концессионного

соглашения;

• работать по договорам поручения, комиссии, агентским договорам;

• организации, в которых доля участия других компаний – более 25%;

15.

При новом режиме нельзя:• выдавать зарплату наличными.

• быть источником доходов, которые облагаются НДФЛ по любым ставкам

кроме 13-процентной, источников натурального дохода или

материальной выгоды.

• Некоммерческие организации

• Остаточная стоимость основных средств на УСН, рассчитанная по

правилам бухучета, не должна превышать 150 000 000 руб. (про отсыла к

гл.25 НК РФ нет ни слова)

• И иные ограничения предусмотренные сейчас для упрощенцев.

16. АУСН

Для применения необходимо иметь счета в банках, которым разрешенообслуживать плательщиков на новом режиме.

Сейчас банки позволяющие работать на АУСН:

• ПАО Сбербанк

• Банк ВТБ (ПАО)

• ПАО «Промсвязьбанк»

• АО КБ «Модульбанк»

• АО «АЛЬФА-БАНК»

• ПАО «АК БАРС» БАНК

• АО «Тинькофф Банк».

17. АУСН

Объекты налогообложения аналогичны УСН. Это:Доходы.

Доходы, уменьшенные на расходы.

Объект при АУСН выбирает сам плательщик.

При этом его можно менять ежегодно. А вот в течение календарного

года – нельзя.

Объект налогообложения можно сменить с начала календарного года,

если уведомить об этом налоговый орган до 31 декабря

предшествующего года.

18. АУСН

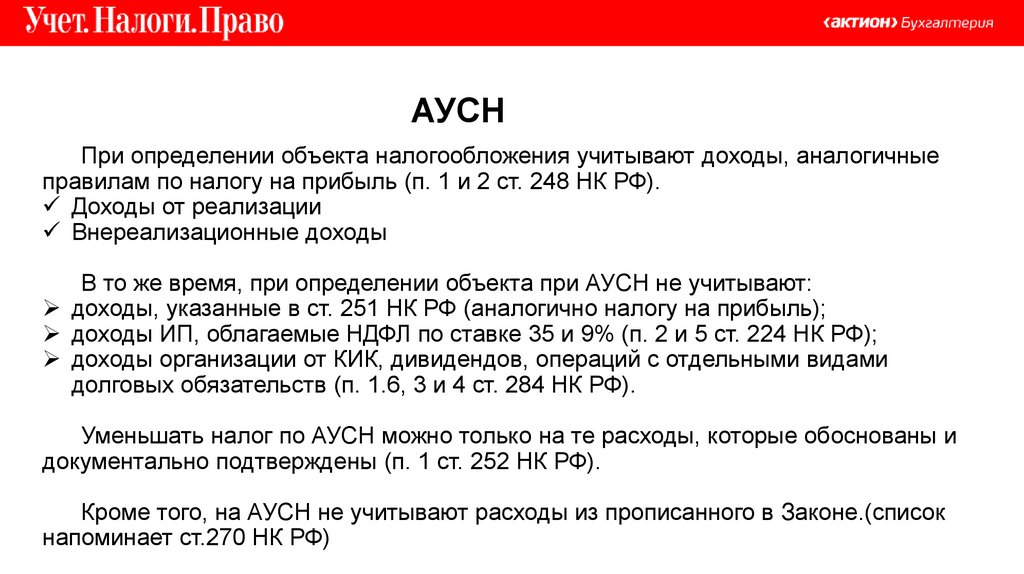

При определении объекта налогообложения учитывают доходы, аналогичныеправилам по налогу на прибыль (п. 1 и 2 ст. 248 НК РФ).

Доходы от реализации

Внереализационные доходы

В то же время, при определении объекта при АУСН не учитывают:

доходы, указанные в ст. 251 НК РФ (аналогично налогу на прибыль);

доходы ИП, облагаемые НДФЛ по ставке 35 и 9% (п. 2 и 5 ст. 224 НК РФ);

доходы организации от КИК, дивидендов, операций с отдельными видами

долговых обязательств (п. 1.6, 3 и 4 ст. 284 НК РФ).

Уменьшать налог по АУСН можно только на те расходы, которые обоснованы и

документально подтверждены (п. 1 ст. 252 НК РФ).

Кроме того, на АУСН не учитывают расходы из прописанного в Законе.(список

напоминает ст.270 НК РФ)

19. АУСН

20. АУСН

21. Учет доходов и расходов

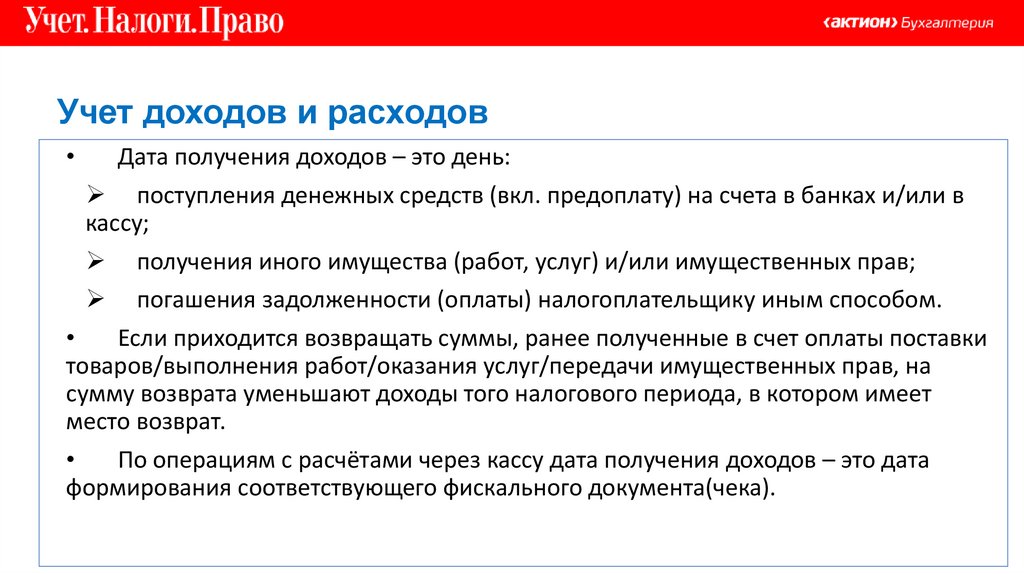

Дата получения доходов – это день:

поступления денежных средств (вкл. предоплату) на счета в банках и/или в

кассу;

получения иного имущества (работ, услуг) и/или имущественных прав;

погашения задолженности (оплаты) налогоплательщику иным способом.

Если приходится возвращать суммы, ранее полученные в счет оплаты поставки

товаров/выполнения работ/оказания услуг/передачи имущественных прав, на

сумму возврата уменьшают доходы того налогового периода, в котором имеет

место возврат.

По операциям с расчётами через кассу дата получения доходов – это дата

формирования соответствующего фискального документа(чека).

22.

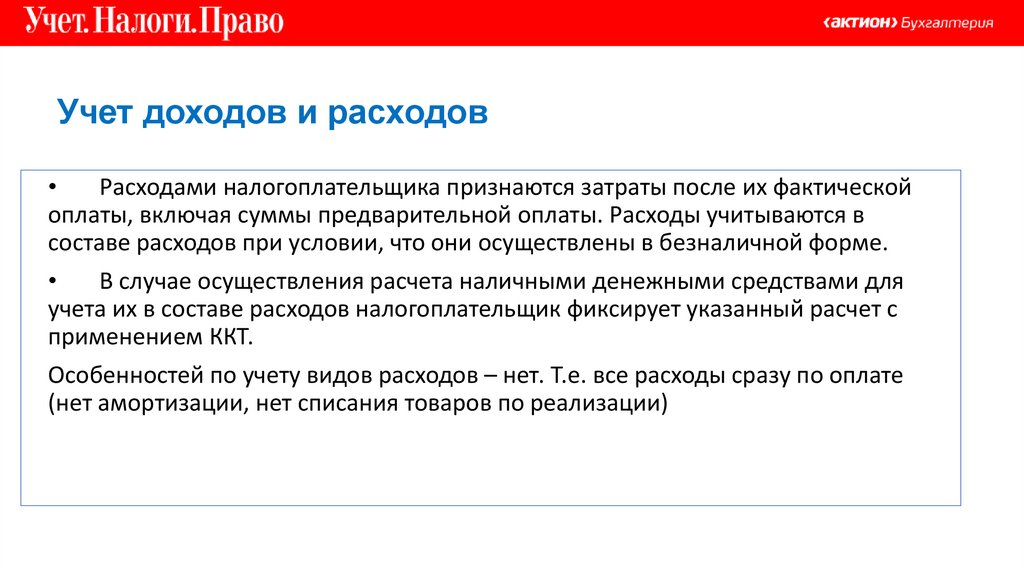

Учет доходов и расходовРасходами налогоплательщика признаются затраты после их фактической

оплаты, включая суммы предварительной оплаты. Расходы учитываются в

составе расходов при условии, что они осуществлены в безналичной форме.

В случае осуществления расчета наличными денежными средствами для

учета их в составе расходов налогоплательщик фиксирует указанный расчет с

применением ККТ.

Особенностей по учету видов расходов – нет. Т.е. все расходы сразу по оплате

(нет амортизации, нет списания товаров по реализации)

23.

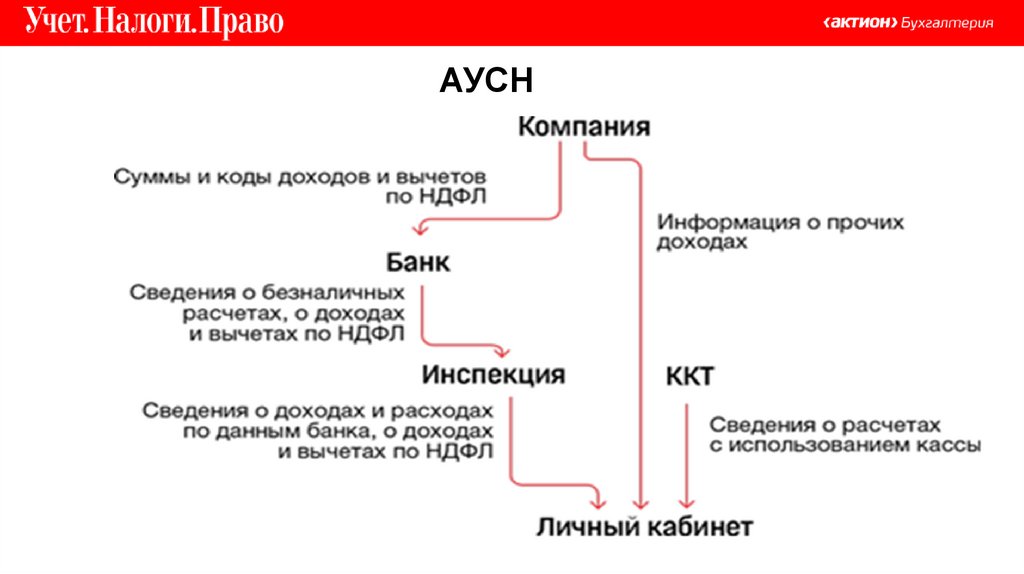

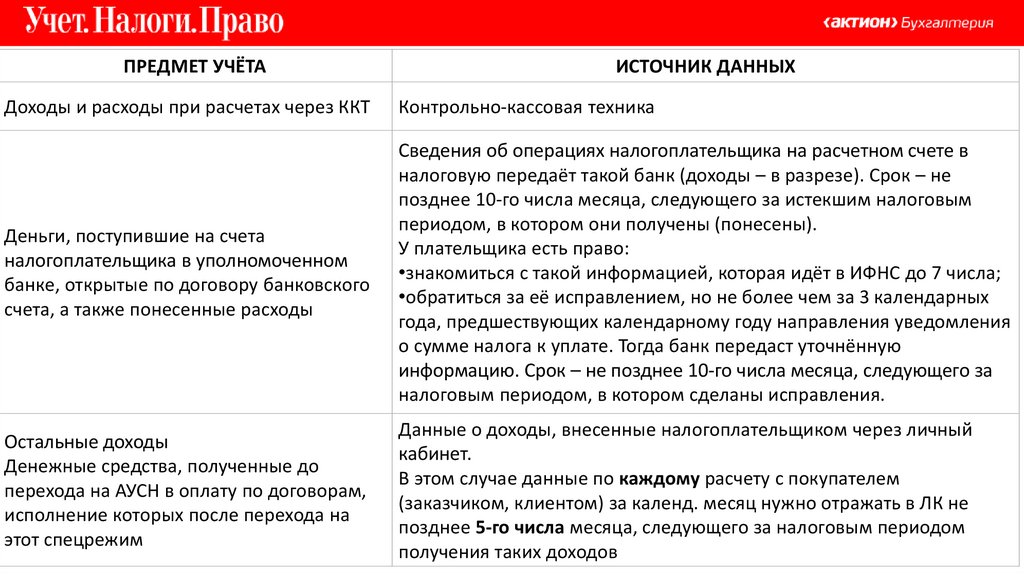

ПРЕДМЕТ УЧЁТАИСТОЧНИК ДАННЫХ

Доходы и расходы при расчетах через ККТ

Контрольно-кассовая техника

Деньги, поступившие на счета

налогоплательщика в уполномоченном

банке, открытые по договору банковского

счета, а также понесенные расходы

Сведения об операциях налогоплательщика на расчетном счете в

налоговую передаёт такой банк (доходы – в разрезе). Срок – не

позднее 10-го числа месяца, следующего за истекшим налоговым

периодом, в котором они получены (понесены).

У плательщика есть право:

•знакомиться с такой информацией, которая идёт в ИФНС до 7 числа;

•обратиться за её исправлением, но не более чем за 3 календарных

года, предшествующих календарному году направления уведомления

о сумме налога к уплате. Тогда банк передаст уточнённую

информацию. Срок – не позднее 10-го числа месяца, следующего за

налоговым периодом, в котором сделаны исправления.

Остальные доходы

Денежные средства, полученные до

перехода на АУСН в оплату по договорам,

исполнение которых после перехода на

этот спецрежим

Данные о доходы, внесенные налогоплательщиком через личный

кабинет.

В этом случае данные по каждому расчету с покупателем

(заказчиком, клиентом) за календ. месяц нужно отражать в ЛК не

позднее 5-го числа месяца, следующего за налоговым периодом

получения таких доходов

24. АУСН

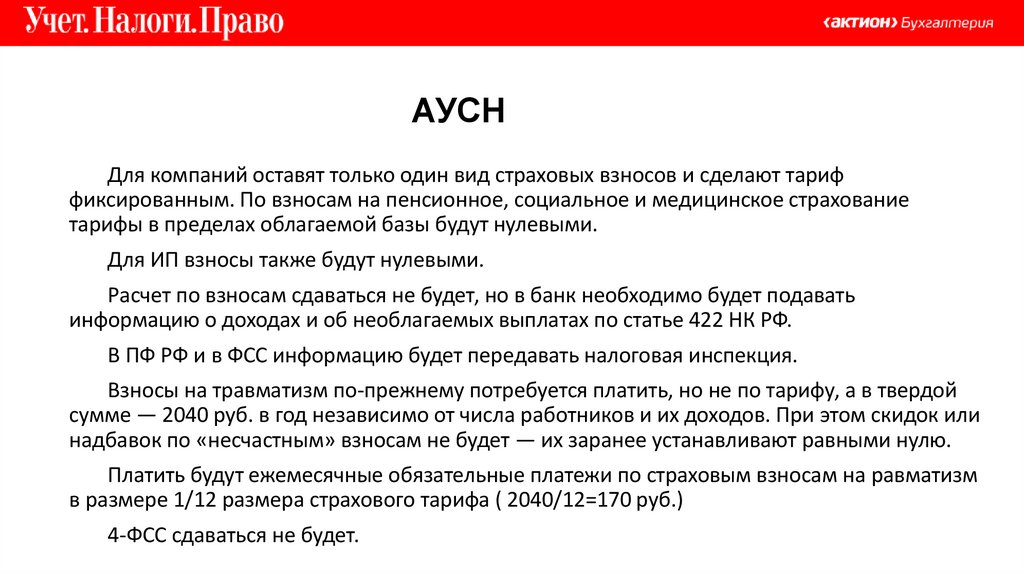

Для компаний оставят только один вид страховых взносов и сделают тариффиксированным. По взносам на пенсионное, социальное и медицинское страхование

тарифы в пределах облагаемой базы будут нулевыми.

Для ИП взносы также будут нулевыми.

Расчет по взносам сдаваться не будет, но в банк необходимо будет подавать

информацию о доходах и об необлагаемых выплатах по статье 422 НК РФ.

В ПФ РФ и в ФСС информацию будет передавать налоговая инспекция.

Взносы на травматизм по-прежнему потребуется платить, но не по тарифу, а в твердой

сумме — 2040 руб. в год независимо от числа работников и их доходов. При этом скидок или

надбавок по «несчастным» взносам не будет — их заранее устанавливают равными нулю.

Платить будут ежемесячные обязательные платежи по страховым взносам на равматизм

в размере 1/12 размера страхового тарифа ( 2040/12=170 руб.)

4-ФСС сдаваться не будет.

25. АУСН

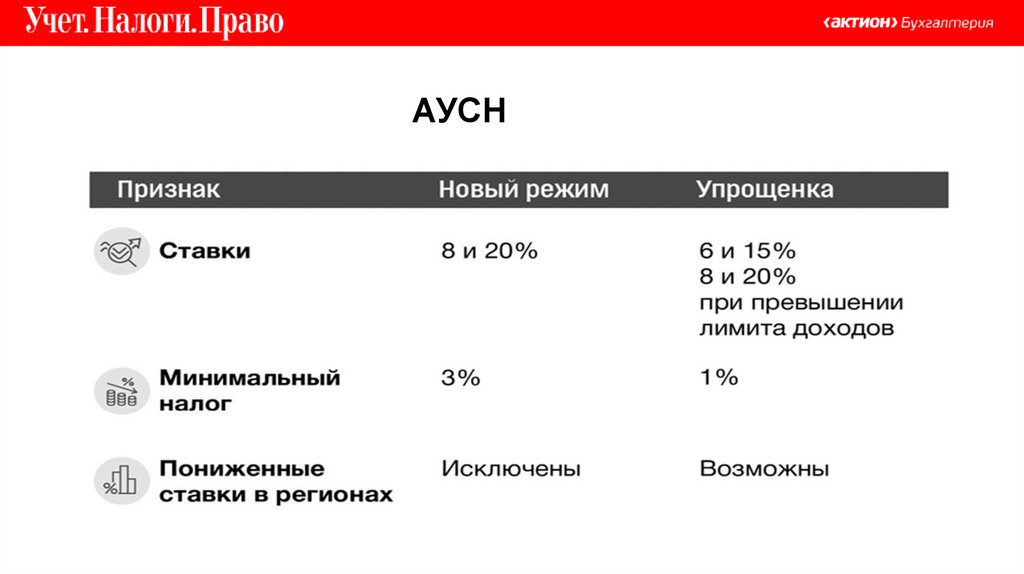

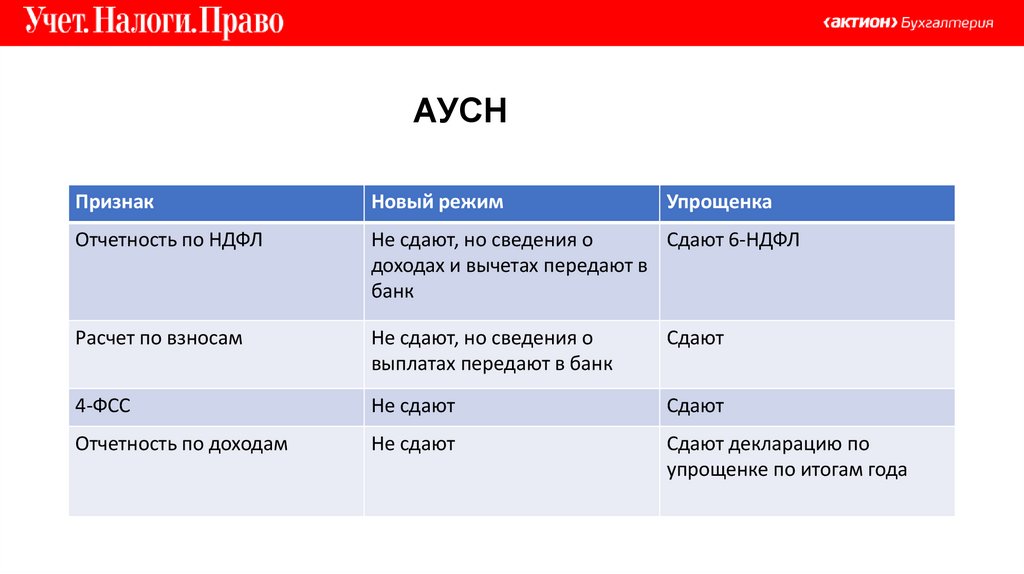

ПризнакНовый режим

Упрощенка

Отчетность по НДФЛ

Не сдают, но сведения о

Сдают 6-НДФЛ

доходах и вычетах передают в

банк

Расчет по взносам

Не сдают, но сведения о

выплатах передают в банк

Сдают

4-ФСС

Не сдают

Сдают

Отчетность по доходам

Не сдают

Сдают декларацию по

упрощенке по итогам года

26.

Персонифицированная отчетностьПерсонифицированную отчетность нужно сдавать по физлицам, с которыми заключены

гражданско-правовые договоры на оказание услуг или работ, авторские и лицензионные

договоры – СЗВ-М, СЗВ-СТАЖ (подп. «а», «б» п. 3 ст. 3 Закона от 25.02.2022 № 18-ФЗ). СЗВ-СТАЖ

– на сотрудников, которые в отчетном году были в неоплачиваемом отпуске, в отпуске по уходу

за ребенком от 1,5 до 3 лет или работали в районах Крайнего Севера и приравненных к ним

местностях.

СЗВ-ТД. Компании и ИП, которые перейдут на автоупрощёнку, по-прежнему должны будут

сдавать эту форму в ПФР на каждого работника. Напомним, она подаётся при приёме

сотрудника, его увольнении, переводе, изменении должности, переходе на электронную

трудовую книжку. На лиц, которые работают по гражданско-правовым договорам, СЗВ-ТД

сдавать не надо.

27. Расчет налога

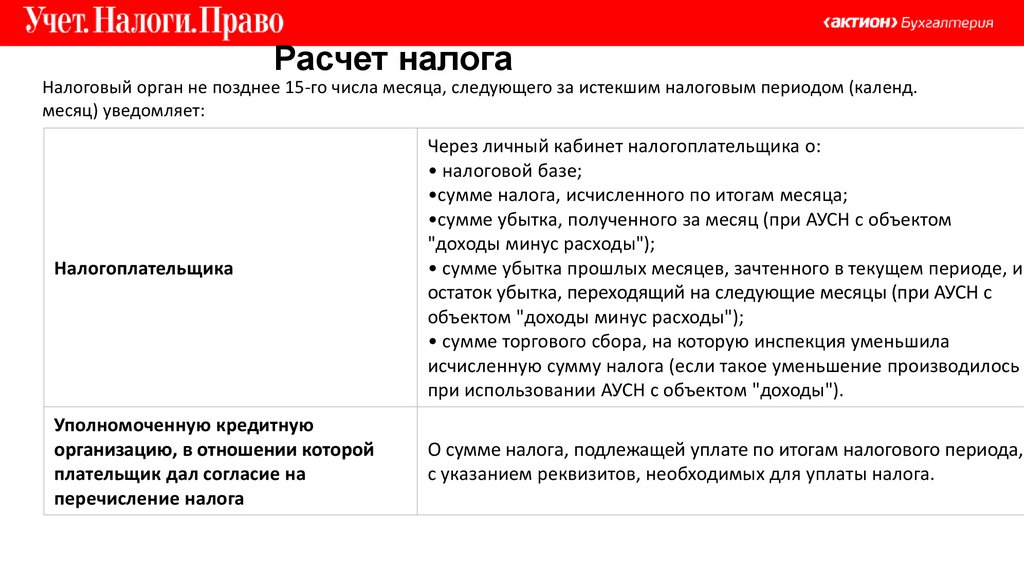

Налоговый орган не позднее 15-го числа месяца, следующего за истекшим налоговым периодом (календ.месяц) уведомляет:

Налогоплательщика

Через личный кабинет налогоплательщика о:

• налоговой базе;

•сумме налога, исчисленного по итогам месяца;

•сумме убытка, полученного за месяц (при АУСН с объектом

"доходы минус расходы");

• сумме убытка прошлых месяцев, зачтенного в текущем периоде, и

остаток убытка, переходящий на следующие месяцы (при АУСН с

объектом "доходы минус расходы");

• сумме торгового сбора, на которую инспекция уменьшила

исчисленную сумму налога (если такое уменьшение производилось

при использовании АУСН с объектом "доходы").

Уполномоченную кредитную

организацию, в отношении которой

плательщик дал согласие на

перечисление налога

О сумме налога, подлежащей уплате по итогам налогового периода,

с указанием реквизитов, необходимых для уплаты налога.

28. Расчет налога

Срок уплаты налога по АУСН не позднее 25-го числа месяца,следующего за истекшим налоговым периодом,

по месту нахождения организации/месту жительства индивидуального

предпринимателя.

То есть, налог по АУСН уплачивается каждый месяц.

29.

Единый налоговый платеж с 1 июля 2022 годаОрганизации и ИП могут перейти на период с 1 июля по 31 декабря 2022 г. включительно на

уплату единого налогового платежа (ЕНП).

Это добровольно и делается по заявлению.

Его надо было подать после прохождения совместной сверки расчетов, если по ее итогам не

возникло разногласий, в период с 1 апреля по 4 мая 2022 года.

Форма заявления утверждена Приказом ФНС России от 02.03.2022 N ЕД-7-8/179@.

В период уплаты ЕНП не надо составлять отдельные платежки для перечисления налога на

прибыль, НДС, взносов на ОПС, ОМС, по ВНиМ и ряда других платежей в бюджет, включая авансовые

платежи по налогам, пени, штрафы, проценты.

Обязательства по их уплате можно погасить одной платежкой, заранее перечислив в бюджет

сумму ЕНП для их покрытия.

Инспекция зачтет поступившую сумму ЕНП в счет указанных платежей в бюджет.

30.

Единый налоговый платеж с 1 июля 2022 годаПомимо средств, уплаченных в качестве ЕНП, инспекция относит к единому налоговому

платежу следующие суммы (п. 3 ст. 8, п. 2 ст. 45.2 НК РФ):

1) переплату организации (ИП) по налогам, сборам, авансовым платежам, страховым

взносам на ОПС, ОМС, по ВНиМ (пеням, штрафам, процентам) - с даты ее обнаружения, но не

ранее 1 июля 2022 г. - дня начала применения особого порядка;

2) излишне взысканные у организации (ИП) суммы налогов, сборов, авансовых платежей,

страховых взносов на ОПС, ОМС, по ВНиМ (пеней, штрафов, процентов) - с даты их выявления, но

не ранее 1 июля 2022 г.;

31.

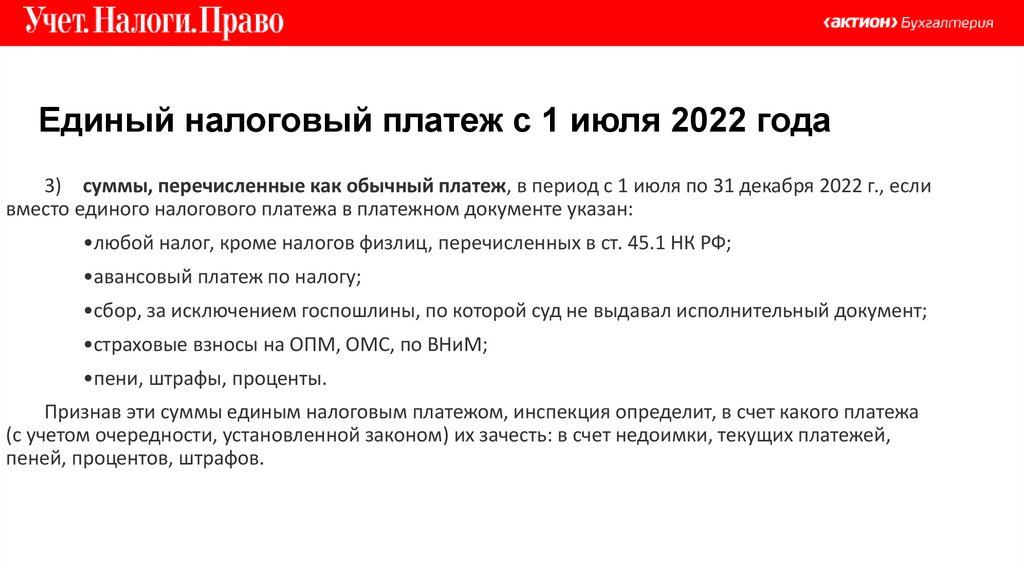

Единый налоговый платеж с 1 июля 2022 года3) суммы, перечисленные как обычный платеж, в период с 1 июля по 31 декабря 2022 г., если

вместо единого налогового платежа в платежном документе указан:

•любой налог, кроме налогов физлиц, перечисленных в ст. 45.1 НК РФ;

•авансовый платеж по налогу;

•сбор, за исключением госпошлины, по которой суд не выдавал исполнительный документ;

•страховые взносы на ОПМ, ОМС, по ВНиМ;

•пени, штрафы, проценты.

Признав эти суммы единым налоговым платежом, инспекция определит, в счет какого платежа

(с учетом очередности, установленной законом) их зачесть: в счет недоимки, текущих платежей,

пеней, процентов, штрафов.

32.

Единый налоговый платеж с 1 июля 2022 годаЗачет ЕНП в счет платежей в бюджет осуществляется в следующей последовательности (п. 6 ст. 45.2 НК

РФ):

Если остатка ЕНП недостаточно для покрытия платежей по налогам (авансовым платежам), сборам,

страховым взносам с одним и тем же сроком уплаты, инспекция зачтет такой остаток в счет части

каждого из платежей. Зачитываемый остаток ЕНП она распределит между платежами

пропорционально их суммам (п. 7 ст. 45.2 НК РФ).

33.

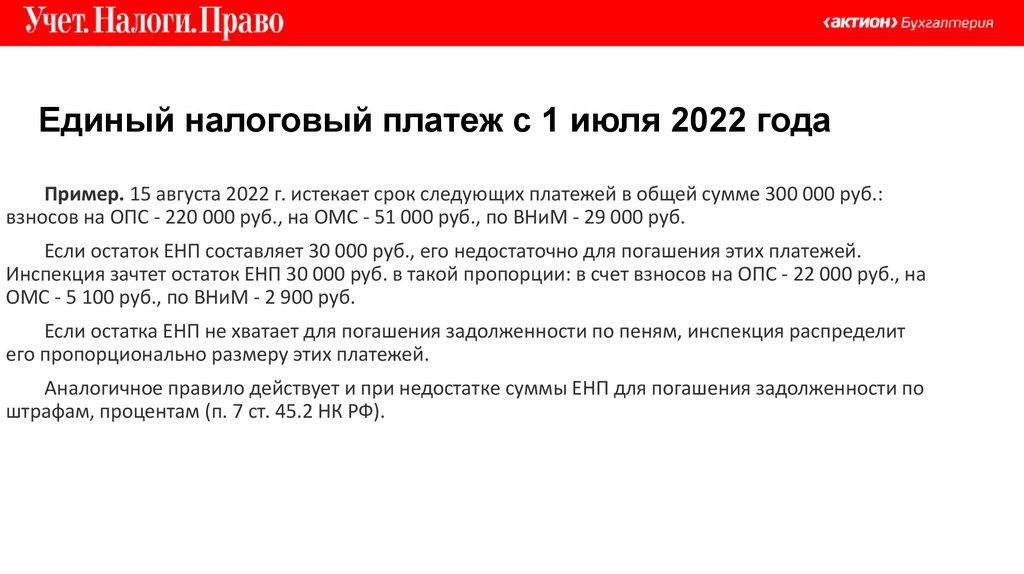

Единый налоговый платеж с 1 июля 2022 годаПример. 15 августа 2022 г. истекает срок следующих платежей в общей сумме 300 000 руб.:

взносов на ОПС - 220 000 руб., на ОМС - 51 000 руб., по ВНиМ - 29 000 руб.

Если остаток ЕНП составляет 30 000 руб., его недостаточно для погашения этих платежей.

Инспекция зачтет остаток ЕНП 30 000 руб. в такой пропорции: в счет взносов на ОПС - 22 000 руб., на

ОМС - 5 100 руб., по ВНиМ - 2 900 руб.

Если остатка ЕНП не хватает для погашения задолженности по пеням, инспекция распределит

его пропорционально размеру этих платежей.

Аналогичное правило действует и при недостатке суммы ЕНП для погашения задолженности по

штрафам, процентам (п. 7 ст. 45.2 НК РФ).

34.

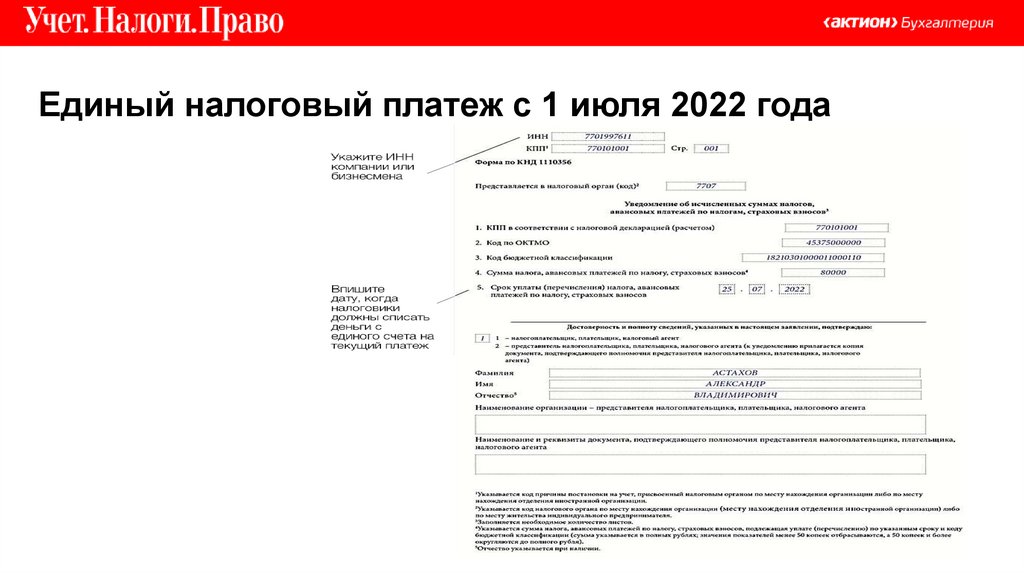

Единый налоговый платеж с 1 июля 2022 годаОрганизации и ИП, перешедшие на уплату ЕНП, в дополнение к обязанности сдавать налоговую

отчетность должны направлять в инспекцию следующие уведомления (п. 4 ст. 45.2 НК РФ):

• об исчисленных суммах налогов, авансовых платежей, страховых взносов по ОПС, ОМС, по

ВНиМ - не позднее чем за пять рабочих дней до установленного срока их перечисления (п. 6 ст. 6.1

НК РФ);

• о перечисленном в качестве налогового агента НДФЛ - не позднее 5-го числа месяца,

следующего за месяцем выплаты физлицам доходов, указанных в п. 2 ст. 226 и п. 2 ст. 226.1 НК РФ.

Если 5-е число выпало на выходной, нерабочий праздничный и (или) нерабочий день, окончание

срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Получив уведомления, инспекция узнает об исчисленных платежах по налогам и страховым

взносам, в счет которых надо зачесть суммы ЕНП.

Уведомление утверждено Приказом ФНС России от 02.03.2022 N ЕД-7-8/178@.

35.

Единый налоговый платеж с 1 июля 2022 года36.

Единый налоговый платеж с 1 июля 2022 годаОрганизации и ИП, перешедшие на уплату ЕНП, могут обратиться в инспекцию за возвратом из бюджета

денежных средств, перечисленных в качестве единого налогового платежа. Инспекция возвращает им остаток

ЕНП, который на момент обращения за возвратом не был зачтен в счет исполнения обязательств организации

(ИП) перед бюджетом (п. 8 ст. 45.2 НК РФ).

Заявление о возврате ЕНП нужно подать по специальной форме. Саму форму и формат ее передачи

разрабатывает ФНС России. Использовать обычную форму заявления о возврате нельзя.

В течение 10 рабочих дней со дня получения заявления инспекция принимает решение о возврате или об

отказе (п. 6 ст. 6.1, п. 7 ст. 45.1, п. 8 ст. 45.2 НК РФ).

Срок возврата ЕНП - один месяц со дня, когда заявление получено инспекцией. Если этот срок нарушен,

то на сумму, подлежащую возврату, начисляются проценты по ставке рефинансирования Банка России,

действовавшей в дни просрочки (п. 10 ст. 78 НК РФ).

Если лицо уплатило ЕНП за другую организацию (ИП), уплаченные средства из бюджета ему не вернут (п.

5 ст. 45.2 НК РФ).

37. Банки

С 1 июля Центробанк запустит новую платформу для кредитных организаций «Знай своего клиента». И

если компании присвоят высокий риск, «обелиться» будет сложно. Более того, в этом случае Центробанк будет

вправе инициировать ее исключение из ЕГРЮЛ.

С 1 июля 2022 года банки и их клиенты будут взаимодействовать по новым правилам. Так, начнет

работать «банковский светофор», который вводит Центробанк. Все плательщики банков будут распределены

на три категории риска, каждый из которых получит свой цвет — красный, желтый и зеленый:

Высокий уровень риска (красный цвет). Компании и ИП, которые не ведут реальной деятельности,

зарегистрированы на подставных физлиц или имеют другие признаки однодневок. Таким клиентам

запрещено:

открывать новые счета;

проводить расходные операции, кроме уплаты налогов, зарплаты и других обязательных платежей;

использовать электронные средства платежа и систему быстрых платежей;

снимать со счета и класть на счет наличные; переводить средства на другой счет при расторжении договора.

С 1 октября компании будут исключать из ЕГРЮЛ.

38. Банки

Средний уровень риска (желтый цвет). К ним относятся юрлица и ИП, которых банк подозревает в

сомнительных операциях.

Банк вправе отказать клиенту в открытии счета и проведении операций, если подозревает клиента в

отмывании доходов или финансировании терроризма.

Низкий уровень риска (зеленый цвет). Компании и ИП, которые «чисты», и ни в чем подозрительном

не замечены.

Банк не вправе отказать клиенту в открытии счета или переводе денег организации и ИП с низким

уровнем риска. Таким образом, при приеме на обслуживание банки будут оценивать клиента и относить

его к одному из перечисленных уровней рисков (Федеральный закон от 21.12.2021 № 423-ФЗ).

Если клиенту присвоен высокий уровень риска, банк должен сообщить об этом в течение пяти

рабочих дней. Далее банки будут обновлять информацию о клиентах с низким уровнем риска не реже

одного раза в три года, а со средним и высоким уровнями риска — не реже чем один раз в год.

39. Банки

Из-за каких операций банки уже сейчас блокируют счетаБанки должны учитывать специфику деятельности компаний. Под подозрение подпадут те, кто неожиданно

начинает проводить нетипичные расчеты с «физиками» (рекомендации Центробанка от 06.09.2021 № 16-МР).

В зону риска попадают те, у кого:

— необычно большое количество плательщиков или получателей-физлиц, например свыше 10-ти в день и

более 50-ти в месяц;

— операций по зачислению и списанию безналичных денежных средств «физикам», например более 30

операций в день;

— значительные объемы списаний или зачислений между физлицами — более 100 тыс. руб. в день или свыше

1 млн руб. в месяц;

— короткий промежуток времени между зачислением и списанием — одна минута и менее;

— зачисление и списание денег производится в течение 12 часов;

— на протяжении недели остаток средств на счете в конце дня не превышает 10 процентов от объема

операций за день;

— нет хозрасходов (например, оплаты коммунальных услуг, услуг связи и т. п.);

— один MAC-адрес используют разные физлица для удаленного перевода денежных средств

40.

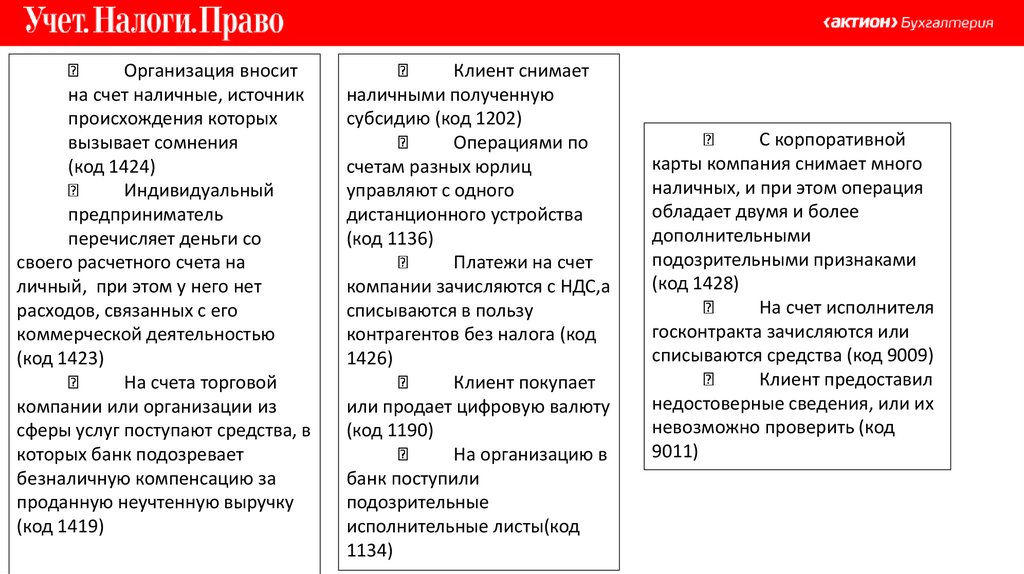

Организация вноситна счет наличные, источник

происхождения которых

вызывает сомнения

(код 1424)

Индивидуальный

предприниматель

перечисляет деньги со

своего расчетного счета на

личный, при этом у него нет

расходов, связанных с его

коммерческой деятельностью

(код 1423)

На счета торговой

компании или организации из

сферы услуг поступают средства, в

которых банк подозревает

безналичную компенсацию за

проданную неучтенную выручку

(код 1419)

Клиент снимает

наличными полученную

субсидию (код 1202)

Операциями по

счетам разных юрлиц

управляют с одного

дистанционного устройства

(код 1136)

Платежи на счет

компании зачисляются с НДС,а

списываются в пользу

контрагентов без налога (код

1426)

Клиент покупает

или продает цифровую валюту

(код 1190)

На организацию в

банк поступили

подозрительные

исполнительные листы(код

1134)

С корпоративной

карты компания снимает много

наличных, и при этом операция

обладает двумя и более

дополнительными

подозрительными признаками

(код 1428)

На счет исполнителя

госконтракта зачисляются или

списываются средства (код 9009)

Клиент предоставил

недостоверные сведения, или их

невозможно проверить (код

9011)

41. Рекомендации

СВОЕВРЕМЕННО СООБЩАЙТЕ БАНКУ И ФНС РОССИИ ОБ ИЗМЕНЕНИЯХ(ОКВЭД, учредители, директор, адрес фактического ведения бизнеса и т.д.)

ПРОВЕРЯЙТЕ ЗАПИСИ ФНС РОССИИ В ЕГРЮЛ О МЕСТЕ ВАШЕЙ РЕГИСТРАЦИИ

ФНС России проверяет адрес регистрации предпринимателя посредством направления письма.

Если на письмо ФНС России не было ответа в течение 6 месяцев, то ФНС России имеет право

ликвидировать предпринимателя. Предварительно ФНС России в ЕГРЮЛ вносит запись о

недостоверности сведений. В таком случае необходимо обратиться в ФНС России для удаления

указанной записи из ЕГРЮЛ

ПОДРОБНО ЗАПОЛНЯЙТЕ ПЛАТЕЖНЫЕ ДОКУМЕНТЫ

Максимально полно указывайте назначение платежа – не просто «по счету / договору №...», а

конкретно за какие виды товаров/работ/услуг с указанием договоров, в рамках которых эти

расчеты проводятся, и !!!попросите об этом же своих контрагентов

СВОЕВРЕМЕННО ПРЕДСТАВЛЯЙТЕ ДОКУМЕНТЫ ПО ЗАПРОСУ БАНКА

Не игнорируйте запросы банка, а оперативно представляйте необходимую информацию. При

запросе банком договоров представляйте не только сами договоры, но и дополнительные

соглашения к ним, спецификации, товарные и транспортные накладные и иные документы,

являющиеся основанием для проведения операции. Пишите подробные письменные пояснения

для банка о схеме и особенностях ведения бизнеса (если они есть), чтобы максимально раскрыть

экономическую суть тех или иных операций

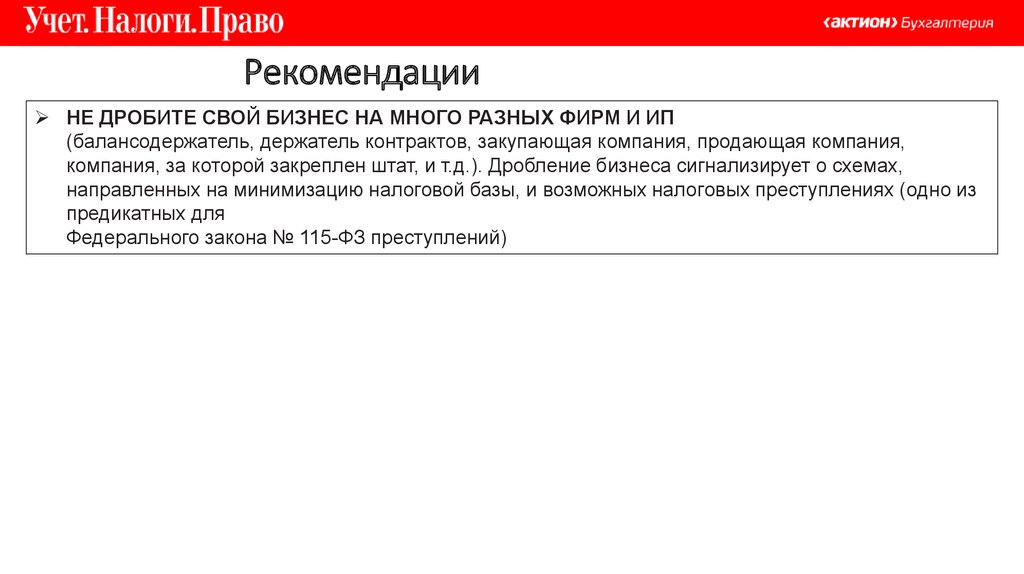

42. Рекомендации

НЕ ДРОБИТЕ СВОЙ БИЗНЕС НА МНОГО РАЗНЫХ ФИРМ И ИП(балансодержатель, держатель контрактов, закупающая компания, продающая компания,

компания, за которой закреплен штат, и т.д.). Дробление бизнеса сигнализирует о схемах,

направленных на минимизацию налоговой базы, и возможных налоговых преступлениях (одно из

предикатных для

Федерального закона № 115-ФЗ преступлений)

43. Рекомендации

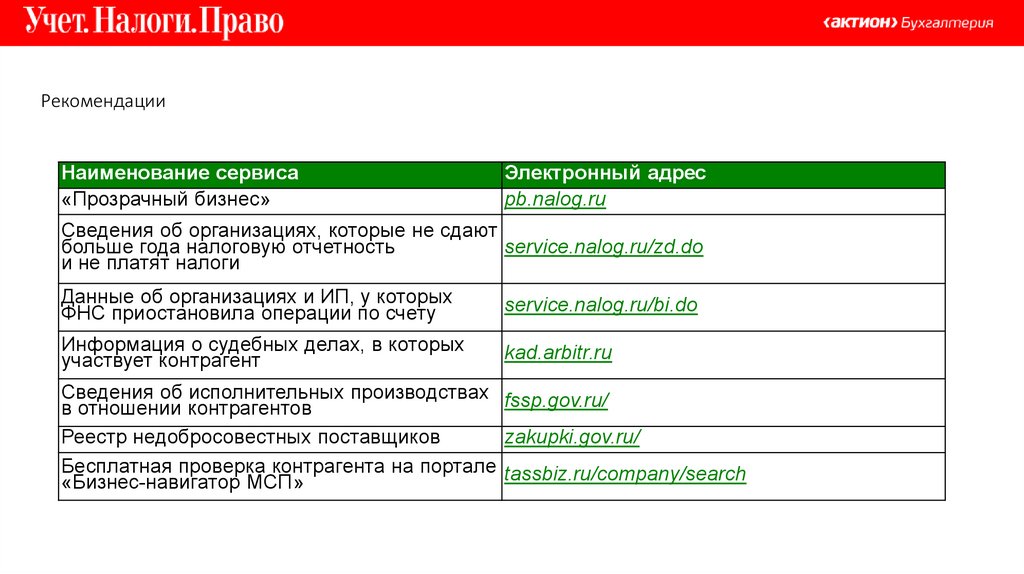

Наименование сервиса«Прозрачный бизнес»

Электронный адрес

pb.nalog.ru

Сведения об организациях, которые не сдают

больше года налоговую отчетность

service.nalog.ru/zd.do

и не платят налоги

Данные об организациях и ИП, у которых

ФНС приостановила операции по счету

service.nalog.ru/bi.do

Информация о судебных делах, в которых

участвует контрагент

kad.arbitr.ru

Сведения об исполнительных производствах fssp.gov.ru/

в отношении контрагентов

Реестр недобросовестных поставщиков

zakupki.gov.ru/

Бесплатная проверка контрагента на портале tassbiz.ru/company/search

«Бизнес-навигатор МСП»

44.

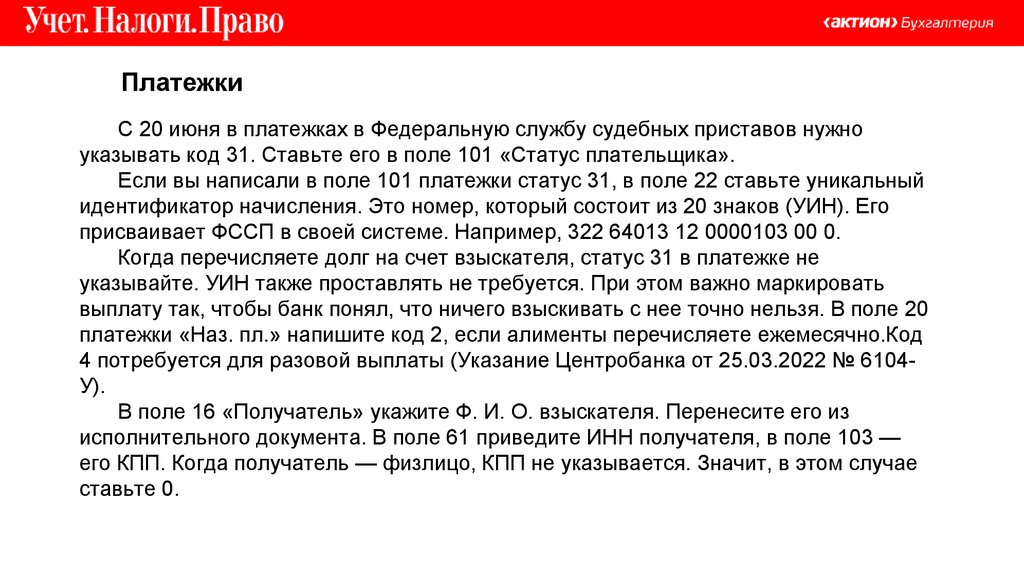

ПлатежкиС 20 июня в платежках в Федеральную службу судебных приставов нужно

указывать код 31. Ставьте его в поле 101 «Статус плательщика».

Если вы написали в поле 101 платежки статус 31, в поле 22 ставьте уникальный

идентификатор начисления. Это номер, который состоит из 20 знаков (УИН). Его

присваивает ФССП в своей системе. Например, 322 64013 12 0000103 00 0.

Когда перечисляете долг на счет взыскателя, статус 31 в платежке не

указывайте. УИН также проставлять не требуется. При этом важно маркировать

выплату так, чтобы банк понял, что ничего взыскивать с нее точно нельзя. В поле 20

платежки «Наз. пл.» напишите код 2, если алименты перечисляете ежемесячно.Код

4 потребуется для разовой выплаты (Указание Центробанка от 25.03.2022 № 6104У).

В поле 16 «Получатель» укажите Ф. И. О. взыскателя. Перенесите его из

исполнительного документа. В поле 61 приведите ИНН получателя, в поле 103 —

его КПП. Когда получатель — физлицо, КПП не указывается. Значит, в этом случае

ставьте 0.

45.

46.

НДС для туристической сферыС 1 июля у налогоплательщиков туристической отрасли появится право на

нулевую ставку НДС. Речь идет об услугах:

аренды или предоставления в пользование новых или открытых после

реконструкции объектов туристической индустрии;

временного проживания в гостиницах и иных средствах размещения.

Правило касается объектов, введенных после 1 января 2022 года (в т.ч.

после реконструкции) и действовавших в более ранний период.

При необходимости внесите изменения в договоры с контрагентами.

Письмо ФНС России от 07.04.2022 N СД-4-3/4214@

47.

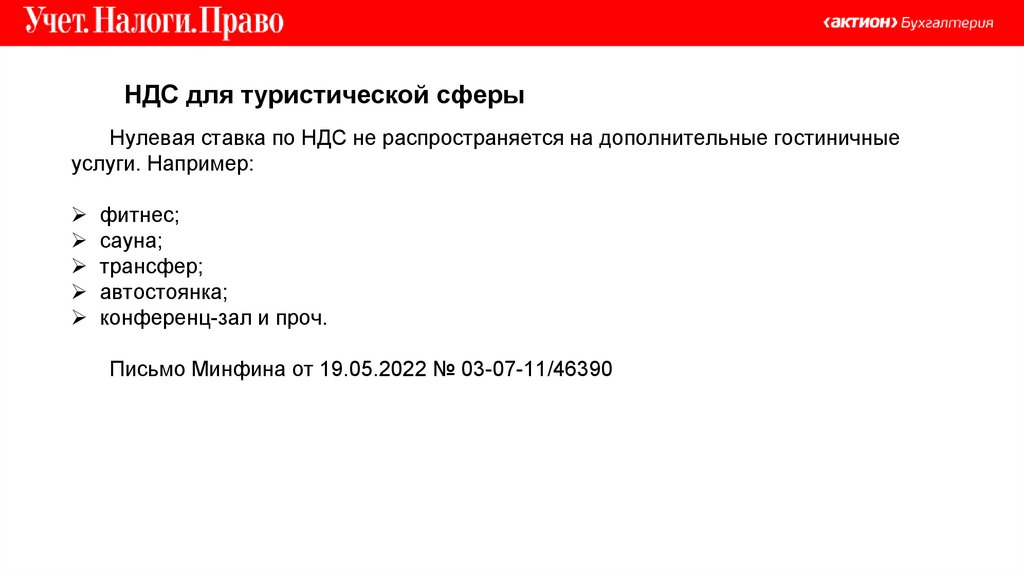

НДС для туристической сферыНулевая ставка по НДС не распространяется на дополнительные гостиничные

услуги. Например:

фитнес;

сауна;

трансфер;

автостоянка;

конференц-зал и проч.

Письмо Минфина от 19.05.2022 № 03-07-11/46390

48.

НДС для туристической сферыЧтобы воспользоваться нулевой ставкой, нужно подать декларацию по НДС за

третий квартал 2022 года с разделом 4, который как раз и предназначен для отражения

операций подпадающих под 0% НДС.

Кроме этого предоставляются еще некоторые другие документы, которые зависят

от категории налогоплательщика:

Арендодатели и арендаторы гостиниц и других подобных объектов предоставляют:

документ о вводе объекта в эксплуатацию (после реконструкции);

договор по предоставлению в аренду объекта.

Гостиницы и иные средства размещения, являющиеся объектами туристской

индустрии, предоставляют:

отчет о доходах;

документ о вводе объекта в эксплуатацию (после реконструкции).

Гостиницы и иные средства размещения, не являющиеся объектами туриндустрии

из реестра, предоставляют:

отчет о доходах.

49.

НДС для туристической сферыВ случае с нулевой ставкой у налогоплательщика сохраняется право на налоговый

вычет в сумме входящего НДС. Это очень кстати, так как в 2022 и 2023 годах действует

упрощенный порядок возмещения НДС.

Для этого по завершению квартала в налоговый орган подается декларация по

НДС и вместе с ней заявление на возмещение налога. В течение 8-10 дней без

проверки указанной в декларации информации происходит возврат. (Письмо ФНС

России от 01.04.2022 N ЕА-4-15/3971@)

50. Отсрочка взносы

Если вы применяете ОСН, отсрочка уплаты взносов на их учет в расходахпо прибыли не влияет. Учесть их в налоговой базе нужно в обычном порядке в

составе прочих расходов .

Согласно пункту 7 статьи 272 НК РФ датой осуществления расходов в виде

сумм налогов (авансовых платежей по налогам), сборов и иных обязательных

платежей признается дата их начисления, независимо от даты их уплаты в

бюджет. Под начисленными налогами и сборами понимаются суммы,

подлежащие уплате в бюджет (письмо Минфина от 20 августа 2020 г. № 03-0307/73058).

Суммы налоговых платежей, учитываемых в прочих расходах, отражают по

строке 041 приложения № 2 к Листу 02 декларации по налогу на прибыль (п.

7.1 Порядка заполнения декларации).

Также отсрочка по уплате взносов не касается отчета РСВ за полугодие и 9

месяцев 2022 г. Его придется заполнять и сдавать как обычно. Уплата взносов

в нем не отражается.

51. Штраф по 119 НК РФ

Налогоплательщик может по независящим от него причинам с опозданием подаетдекларацию или расчет по ТКС через оператора электронного документооборота

(ЭДО) или разработчика бухгалтерских учетных систем. ФНС разъяснила: в этом

случае организацию или ИП привлекать к ответственности не станут. Речь идет,

например, о технических сбоях "облачного" ПО или недоступности электронных

каналов связи.

Однако налогоплательщик должен представить подтверждающие документы. Это

может быть письмо оператора ЭДО или разработчика систем о том, что в

установленный срок у них не было технической возможности сформировать или

доставить отчетность в инспекцию. Можно представить и документ, который

подтверждает дату отправки декларации оператору ЭДО.

Если такие документы подадут до завершения камеральной проверки или до

вручения акта, инспекция даже не будет начинать процедуру привлечения к

ответственности. Если документы представят позже вместе с ходатайством,

налогоплательщика не оштрафуют.

Письмо ФНС России от 28.04.2022 N ЕА-4-15/5257@

finance

finance