Similar presentations:

Разъяснение бизнесу их прав при взаимодействии с органами контрольно-надзорной деятельности

1.

Тема семинара:Разъяснение бизнесу их прав при взаимодействии с органами

контрольно-надзорной деятельности и досудебном

обжаловании решений органов контроля.

Докладывает руководитель юридического департамента

"Бюро по защите прав предпринимателей"

Барабаш Андрей Сергеевич

2022

2.

Налоговая пришла в офис: три ключевых советаПервое, что следует знать — инспекторы ИФНС не обязаны заранее сообщать о намерении вас

посетить. Решение о проведении проверки они могут вручить налогоплательщику при визите.

И если налоговики появились на пороге, принять их придется.

Что будет, если не пустить инспекторов?

Компанию могут привлечь к административной ответственности по

ч. 1 ст. 19.4.1 КоАП. Размер штрафа для предприятия составит до 10 000

рублей, а для руководителя — до 4 000 рублей.

3.

Инспектор должен представиться и предъявить для ознакомленияРешение о проведении проверки. В решении должно быть прописано:

- полное и сокращенное наименование налогоплательщика

- предмет проверки (перечень налогов, правильность исчисления и уплаты которых будет проверяться)

- период, за который оцениваются данные:

должность и ФИО сотрудника, который проводит мероприятие

- подпись руководителя или замруководителя ИФНС, назначившего ВНП

4.

Как поступить в ответ на запрос об ознакомлениис подлинниками документов?

Ознакомление с подлинниками проходит в офисе (то есть на территории налогоплательщика), за

исключением случаев, когда ВНП проходит по месту нахождения ИФНС.

Если документы передаются в инспекцию:

Нужно предоставлять их по

письменному требованию в

установленные сроки и строго в

том объеме (комплекте), который

запросили. Лишнего не

показывайте.

Если инспектор просит договор с

контрагентом, нужно показать именно

договор, а сопутствующую

документацию (акты, приложения,

допсоглашения, переписку) можно

оставить при себе.

Налоговая имеет право

знакомиться только с теми

документами, которые

относятся к исчислению и

уплате налогов в

проверяемый период.

5.

12

3

Сделайте реестр представленных документов, постарайтесь описать каждый из них подробно.

Прежде чем передать документы, посмотрите, как они оформлены, везде ли стоят печати и

подписи.

Если нет возможности выдать все запрашиваемые документы для ознакомления, попросите

налоговиков об отсрочке. Согласно п. 3 ст. 93 НК, организация вправе подать письменное уведомление

инспектору с указанием уважительных причин и срока, когда документы будут предоставлены в

налоговый орган. Даже если проверяющее лицо откажет в отсрочке, наличие такого уведомления с

отметкой налогового органа позволит избежать ответственности по ст. 126 НК.

Выемку документов инспектор тоже может произвести в рамках проверки, если у него есть

основания полагать, что компания скроет, изменит или уничтожит их. Это контрольное мероприятие,

которое проходит в порядке ст. 94 НК. Прежде чем отдать оригиналы, составьте реестр и снимите

копии с документов.

6.

Что делать, если просят доступ в 1С?НК не устанавливает такой обязанности. Поэтому предоставление возможности налоговикам изучить

ведение учета и документы в 1С (другой программе) — это право, а не обязанность. За отказ не привлекут.

Если решили быть с инспекторами открытыми, то предпримите следующие меры предосторожности.

Сделайте копию базы 1С и проведите ее свертку (именно в копии, чтобы не навредить основной базе)

за проверяемый период на отдельном компьютере, чтобы инспектор не видел дополнительную информацию.

Свертка — сложная процедура, в ее результате документы до свертки будут помечены на удаление, а в свертке

будут сформированы остатки на начало периода. Это не всегда удобно и быстро можно сделать, к тому же

помеченные документы в копии вашей базы надо будет удалить. Процесс долгий.

Создайте на рабочем месте новую учетную запись с ограниченными (гостевыми) правами и не давайте пароль от

действующей учетной записи.

Проверьте, что в программе нет лишних рабочих пометок и комментариев.

7.

Верховный Суд РФ решилФедеральная налоговая служба не вправе требовать блокировки банковских счетов индивидуальных

предпринимателей (ИП), которые открыты для личных целей, а не для ведения бизнеса.

В отличие от счетов ИП и юрлиц, налоговые долги с «личных» счетов могут взыскиваться только через суд

(ст. 48 НК РФ) и в рамках исполнительного производства. А в отношении граждан – ИП бесспорное взыскание

налогов возможно только в ограниченном объеме, в связи с чем списывать деньги со счетов, открытых

гражданином со статусом ИП для личных нужд, недопустимо.

«ОПОРА РОССИИ» также ведет работу по

проблеме неправомерной блокировки

счетов предпринимателей. При Комитете

по финансовым рынкам организации была

создана соответствующая рабочая группа.

8.

Член Президиума Правления «ОПОРЫ РОССИИ»Павел Самиев отметил, что разделение предпринимательских и личных счетов ИП

– это один из важнейших принципов взаимодействия граждан – ИП, банков и

налоговых органов.

«Это решение, с одной стороны, крайне важно для снижения рисков в предпринимательской

деятельности, и в то же время ни в коей мере не снижает для налоговой службы возможность

применения мер воздействия по отношению к предпринимателям, не выполняющим какие-либо

свои обязательства по налогам. Потому что в рамках судебных решений у налоговых органов

остается точно такая же возможность мер взыскания и воздействия на нарушителей. Таким

образом, данное решение Верховного Суда, – это очень важный фактор, который будет дальше

стабилизировать действия налоговой службы и банков относительно счетов

предпринимателей», - уверен Павел Самиев.

9.

Камеральные проверки: на какие требованияналоговиков можно не отвечать

С налоговой шутки плохи...

Что должно быть указано в требовании:

- основание — статья, которая является причиной требования

- верные реквизиты налогоплательщика

перечень документов, которые необходимо предоставить

- конкретные действия налогоплательщика для ответа

- срок, в течение которого необходим ответ

Не каждое требование может быть правомерным.

Поэтому прежде, чем кидаться искать ответы, стоит

проверить письмо из налоговой на ошибки.

При получении требований по ТКС, необходимо

отправить уведомление, что письмо вами получено и

принято. Если ответ налоговики не получат в течение 5

дней с даты отправки — могут заблокировать

расчетный счет.

10.

Итак, что проверяем первым делом:Корректность открытия требования. Требование, полученное от налоговой, может не

открываться. Это может произойти если оно сотрудниками ФНС составлено не по форме.

При получении такого не нужно отправлять ответ о получении и принятии, а сообщить в

налоговую, что письмо не открывается — вам его отправят по почте в бумажном виде или

продублируют документ электронно в верном формате.

Правильность реквизитов. Ошибки случаются у всех, даже у служащих налоговых инспекций:

если в требовании неверно указано название организации, ИНН и т.п. — вы вправе считать, что

требование к вашей организации не относится. Но и тут игнорировать его не стоит — отправьте

отказ в приеме документа и сопроводительное письмо, что указаны реквизиты не вашей

организации.

11.

Далее:Соблюдение сроков выставления требований. Обратите внимание на срок требования

— он должен быть не позже даты окончания камеральной проверки. Камеральная

проверка проводится в течение трех месяцев с даты подачи декларации (ст. 88 НК).

Требования могут быть выставлены и в последний день проверки, тогда на них нужно в

любом случае ответить несмотря на то, что срок предоставления пояснений

заканчивается уже после окончания камеральной проверки.

Формат требования. Он должен соответствовать формату, утвержденному приказом ФНС

России № ЕД-7-8/583@ от 14 августа 2020 об утверждении форм документа. Иногда

налоговая может прислать требование не в установленной форме, а в виде обычного

запроса или письма — такое требование не является официальным, его можно

игнорировать.

12.

Затем:Наличие ошибок или противоречий в декларации, по которой выставлены

требования. Если они отсутствуют, требования незаконны. Но следует

отметить, что противоречий и ошибок не выявлено.

Перечень запрашиваемых документов. Если ранее уже предоставляли требуемые

документы в налоговую, то вновь их высылать не нужно. Но нужно быть готовым

доказать, что документы ранее были отправлены.

Присутствие ссылки на ст. 88 НК. В требовании должна быть указана статья, на

основании которой налоговая имеет право запрашивать пояснения — это 88

статья (пункт не обязателен).

Можно ли по требованиям с нарушениями не отвечать налоговой? Не стоит,

советуем ответить отказом в предоставлении пояснений и обосновать его,

нежели просто проигнорировать.

13.

И последнее:Причины, по которым все же стоит отреагировать даже на неправомерное требование

—штрафы:

Согласно ст. 126 НК за непредставленные документы или представленные с несоблюдением

срока предусмотрен штраф в размере 200 рублей за каждый документ.

В ст. 129.1 НК предполагается также штраф 5 000 рублей за непредставление или

несвоевременное представление сведений при отсутствии налогового правонарушения,

предусмотренного ст. 126 НК. Если нарушение будет совершено повторно в течение

календарного года, то будет уже 20 000 рублей.

Конечно, если требования выставлены неправомерно, то штраф можно будет оспорить.

14.

КАКИЕ ПРОВЕРКИ ГРОЗЯТБИЗНЕСУ В 2022 ГОДУ

15.

План проверок ГенпрокуратурыКаждый год Генпрокуратура публикует в открытом доступе план контрольных мероприятий в

отношении компаний и ИП. Доступ к плану открыт для всех желающих, регистрация на портале не

требуется.

Чтобы понять, какие проверки грозят вашему бизнесу в

текущем году, достаточно ввести ИНН, ОГРН (ОГРНИП),

наименование организации (ФИО ИП).

В результате запроса можно получить полную информацию

о предстоящих проверках: какая служба будет проверять

ваш бизнес, в какие сроки, предмет проверки и формы ее

проведения.

Это удобно, так как бизнес может заранее подготовиться к

проверке и обезопасить себя от возможных штрафов.

16.

Важно:Если вашей компании (ИП) нет в плане проверок, это не гарантирует, что к вам никто не

нагрянет.

При наличии веских оснований госслужбы могут инициировать внеплановую проверку.

Кроме того, какое-то контрольное ведомство может передать в Генпрокуратуру неверный

график. Или передать список, в который не попали часть компаний (ИП). То есть по данным

ведомства проверка в отношении предприятия запланирована, но в плане ее нет.

Рекомендую проверять компанию (ИП) не только в плане Генпрокуратуры, но и на сайтах

профильных ведомств. Например, Федеральной службы судебных приставов, Роспотребнадзора

и т. д.

17.

Кого не будут проверять в 2022 годуВ текущем году от проверок освобождены субъекты малого и среднего

предпринимательства, то есть компании и ИП, которые входят в единый реестр МСП.

Мораторий не действует в отношении некоторых видов контроля: налогового, валютного,

таможенного. Кроме того, проверки не приостановят для компаний и ИП, которые:

- ведут лицензируемую деятельность или находятся под постоянным госконтролем

(надзором)

- в последние 3 года были наказаны за грубые нарушения штрафами, приостановкой

деятельности, дисквалификацией должностных лиц или были лишены лицензии

- используют производственные объекты с высоким классом опасности, ведут деятельность

с высоким классом риска

- проводят обязательный аудит бухотчетности

(их контролируют на качество работ), работают в сфере атомной энергетики

18.

Как исключить предприятие из плана проверокПредприятие может попасть в план проверок по ошибке. То есть организация (ИП) является субъектом МСП,

и в отношении его действует мораторий, но какое-то контролирующее ведомство внесло его в список по

недочету.

Неправомерное решение можно отменить или оспорить. Для этого руководителю (предпринимателю)

необходимо подать заявление об исключении из плана проверок и приложить к нему заверенные копии

документов:

19.

- расчета по страховым взносам(в состав которого теперь входят сведения о среднесписочной численности персонала)

- отчета о финрезультатах за 1 год из 3 предшествующих календарных лет. ИП могут приложить

другой документ, в котором есть информация о выручке без учета НДС. Если юрлицо (ИП)

работает меньше года, то представляет данные за период, прошедший со дня госрегистрации.

АО дополнительно прилагают выписку из реестра акционеров.

Пакет документов подают в ведомство, которое допустило ошибку. Оно должно рассмотреть

заявление в течение 10 дней, а затем в 3-дневный срок направить ответ заявителю.

Если ведомство вынесло решение не в пользу организации (ИП), его можно оспорить в судебном

порядке.

20.

Налоговая оптимизация с автоматизированной УСН: правда или нет?Тестовый запуск нового режима налогообложения назначен на 1 июля 2022 года.

Начнут с Москвы, Московской и Калужской области и Татарстана.

Для кого создана АУСН?

Новая система подойдет ИП и организациям, если они подпадают под следующие условия:

- доход не более 60 млн рублей в год

- численностью не более 5 человек

- остаточная стоимость основных средств не более 150 млн рублей

Ставки аналогичны тем, что сейчас применяются при обычной УСН, если превышены лимиты по

сотрудникам и доходам: 8% (Д) и 20% (Д-Р)

21.

Много говорится о плюсах:- нет декларации, КУДиР вести не надо

- по НДФЛ и взносам за работников отчитываться не требуется

- сам НДФЛ и страховые взносы по медицинскому и пенсионному страхованию не нужно платить

- за счет того, что все доходы и расходы на АУСН открыты и прозрачны, отменяются выездные проверки

И немного о минусах:

НДФЛ у сотрудников по-прежнему нужно удерживать и делать это будет банк. А откуда он получит

сведения о доходе, стандартных вычетах и налога по каждому? Верно — от налогового агента, т. е. ИП

или организации. Нельзя выплачивать доходы со ставками, отличными от 13% (это значит работать с

нерезидентами или с сотрудниками с доходами свыше 5 млн в год запрещено).

22.

Еще нюансы:Взносы в ФСС от несчастных случаев на производстве не отменяются, они будут

фиксированными — 2040 рублей в год.

Все доходы и расходы должны проходить через онлайн-кассу или банковский счет, иначе принять их

для расчета налога ФНС не сможет. Хотя круг расходов шире, чем на стандартной УСН (можно

принять те, что направлены на получение дохода в соответствии со ст. 252 НК за минусом

указанных в ст. 270 НК).

Открыть счет придется в банке из списка «избранных» ФНС. Только они смогут осуществлять

информационный обмен с налоговиками, что лишает свободы выбора. Кроме того, мы не знаем, не

введут ли банки особые (повышенные) тарифы для работы с клиентами на АУСН из-за повышенной

нагрузки.

23.

Уплата налога будет ежемесячной. И так как отсутствуют взносы, то налог при«доходной» АУСН на них уменьшить нельзя. Пока не понятно, как оспаривать

начисления, если в них возникнут ошибки (а на старте они наверняка появятся).

Как правильно показать доходы, которые не будут поступать на счет в виде денег?

Например, если выявлены и оприходованы в результате инвентаризации излишки на

складе, или получено в безвозмездное пользование имущество, или собственник с долей

менее 50% передал компании в подарок оборудование или другую собственность. Скорее

всего, такие доходы нужно будет отражать в личном кабинете налогоплательщика — как

именно, тоже пока не ясно. Тот же вопрос относится и к расходам.

Многие компании и предприниматели не смогут применять АУСН, это КФХ, НКО, нотариусы,

оценщики и другие.

24.

Возможности использовать новый режим лишили посредников (агентов,комиссионеров),

а также тех, что имеет дело с ценными бумагами или оказывает финансовые услуги. В

общем, ограничений гораздо больше, чем кажется на первый взгляд.

Есть ряд других ограничений — нельзя иметь филиалы, нельзя совмещать новую систему с

другими режимами (например, с патентом или УСН).

А теперь сравните два списка — плюсы и минусы. Последние очевидно перевешивают. Но

это не все. Простой расчет показывает, что чаще АУСН будет невыгодна тем, кто сейчас

применяет обычную упрощенку.

25.

Вывод:Слишком много неизвестных в формуле применения АУСН. Ограничения достаточно жесткие,

несмотря на расширенный перечень расходов. Новый режим скорее подойдет для ИП или

организаций с небольшими доходами и несколькими сотрудниками. В других случаях вместо

оптимизации вы рискуете только нарастить налоговую нагрузку.

26.

Документы по сделке vs Открытые базыданных ФНС России

Верховный Суд РФ придал Информационному

сервису ФНС России «Прозрачный бизнес»

доказательственное значение!

Практически в любой проверке налоговыми органами

так или иначе используются данные информационных

ресурсов ФНС России. Применительно к ст.54.1 НК РФ

это, как правило, информация, свидетельствующая о

том, что контрагент налогоплательщика являлся

фактически недействующей организацией (нулевое или

минимальное значение численности, основных средств

и иного имущества, уплаченных налогов).

27.

Не согласные с этим налогоплательщики в качестве контраргументов, тоже как правило,ссылаются на две вещи:

- наличие у них всех предусмотренных законодательством письменных документов по сделке

(договор, накладные, акты, счет-фактуры и т.п.);

- неизвестность им данных информационных ресурсов налоговых органов, негативно

характеризующих его контрагента (хотя именно этот довод говорит скорее не в пользу

налогоплательщика с учетом презумпции необходимости проявления им коммерческой

осмотрительности).

28.

Однако у ФНС России есть не только закрытые информационные ресурсы, охраняемыеналоговой тайной, но и открытые ("Прозрачный бизнес", например), незнание информации из

которых может сыграть с плательщиком злую шутку.

И несмотря на то, что определение СКЭС ВС РФ от 14.10.2021 по делу А40-84439/2019

сформулировано в отношении кредитора, претендующего на погашение его требований в рамках

дела о банкротстве, изложенная в нем позиция может вполне учитываться в качестве

универсальной позиции о доказательственном значении данных, содержащихся в открытых

информационных ресурсах ФНС России, со следующими далеко идущими выводами:

29.

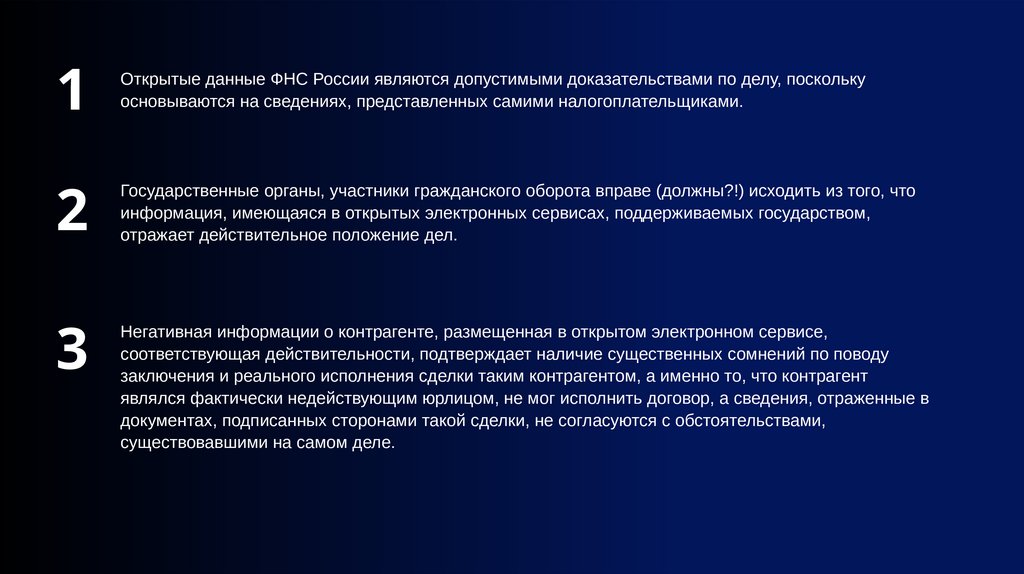

1Открытые данные ФНС России являются допустимыми доказательствами по делу, поскольку

основываются на сведениях, представленных самими налогоплательщиками.

2

Государственные органы, участники гражданского оборота вправе (должны?!) исходить из того, что

информация, имеющаяся в открытых электронных сервисах, поддерживаемых государством,

отражает действительное положение дел.

3

Негативная информации о контрагенте, размещенная в открытом электронном сервисе,

соответствующая действительности, подтверждает наличие существенных сомнений по поводу

заключения и реального исполнения сделки таким контрагентом, а именно то, что контрагент

являлся фактически недействующим юрлицом, не мог исполнить договор, а сведения, отраженные в

документах, подписанных сторонами такой сделки, не согласуются с обстоятельствами,

существовавшими на самом деле.

30.

45

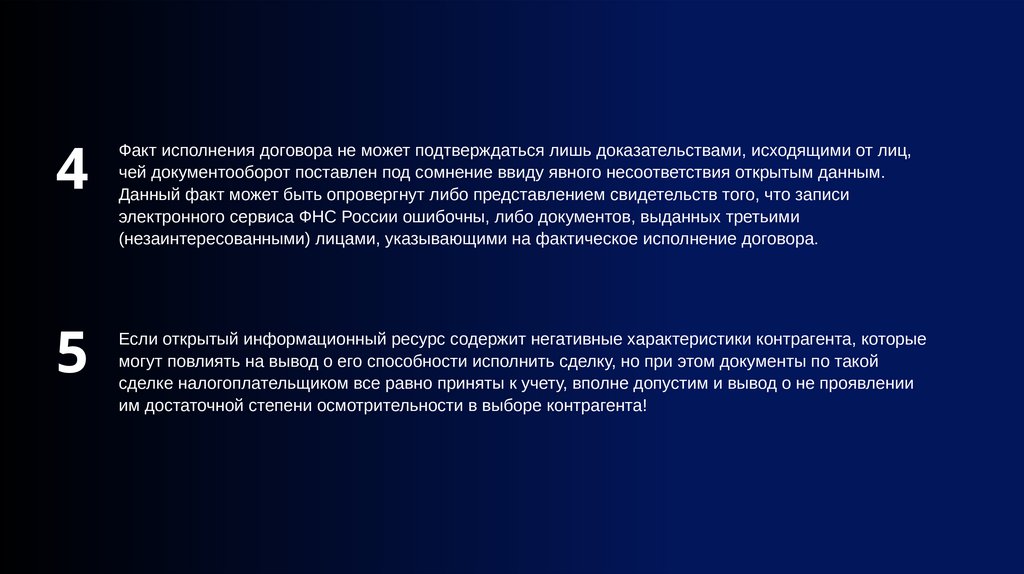

Факт исполнения договора не может подтверждаться лишь доказательствами, исходящими от лиц,

чей документооборот поставлен под сомнение ввиду явного несоответствия открытым данным.

Данный факт может быть опровергнут либо представлением свидетельств того, что записи

электронного сервиса ФНС России ошибочны, либо документов, выданных третьими

(незаинтересованными) лицами, указывающими на фактическое исполнение договора.

Если открытый информационный ресурс содержит негативные характеристики контрагента, которые

могут повлиять на вывод о его способности исполнить сделку, но при этом документы по такой

сделке налогоплательщиком все равно приняты к учету, вполне допустим и вывод о не проявлении

им достаточной степени осмотрительности в выборе контрагента!

31.

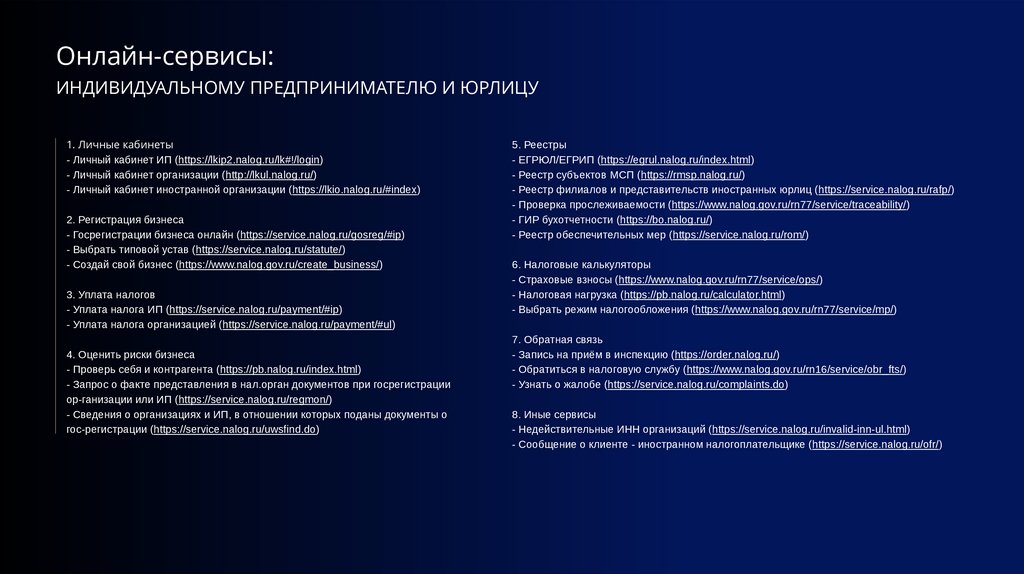

Онлайн-сервисы:ИНДИВИДУАЛЬНОМУ ПРЕДПРИНИМАТЕЛЮ И ЮРЛИЦУ

1. Личные кабинеты

- Личный кабинет ИП (https://lkip2.nalog.ru/lk#!/login)

- Личный кабинет организации (http://lkul.nalog.ru/)

- Личный кабинет иностранной организации (https://lkio.nalog.ru/#index)

2. Регистрация бизнеса

- Госрегистрации бизнеса онлайн (https://service.nalog.ru/gosreg/#ip)

- Выбрать типовой устав (https://service.nalog.ru/statute/)

- Создай свой бизнес (https://www.nalog.gov.ru/create_business/)

3. Уплата налогов

- Уплата налога ИП (https://service.nalog.ru/payment/#ip)

- Уплата налога организацией (https://service.nalog.ru/payment/#ul)

4. Оценить риски бизнеса

- Проверь себя и контрагента (https://pb.nalog.ru/index.html)

- Запрос о факте представления в нал.орган документов при госрегистрации

ор-ганизации или ИП (https://service.nalog.ru/regmon/)

- Сведения о организациях и ИП, в отношении которых поданы документы о

гос-регистрации (https://service.nalog.ru/uwsfind.do)

5. Реестры

- ЕГРЮЛ/ЕГРИП (https://egrul.nalog.ru/index.html)

- Реестр субъектов МСП (https://rmsp.nalog.ru/)

- Реестр филиалов и представительств иностранных юрлиц (https://service.nalog.ru/rafp/)

- Проверка прослеживаемости (https://www.nalog.gov.ru/rn77/service/traceability/)

- ГИР бухотчетности (https://bo.nalog.ru/)

- Реестр обеспечительных мер (https://service.nalog.ru/rom/)

6. Налоговые калькуляторы

- Страховые взносы (https://www.nalog.gov.ru/rn77/service/ops/)

- Налоговая нагрузка (https://pb.nalog.ru/calculator.html)

- Выбрать режим налогообложения (https://www.nalog.gov.ru/rn77/service/mp/)

7. Обратная связь

- Запись на приём в инспекцию (https://order.nalog.ru/)

- Обратиться в налоговую службу (https://www.nalog.gov.ru/rn16/service/obr_fts/)

- Узнать о жалобе (https://service.nalog.ru/complaints.do)

8. Иные сервисы

- Недействительные ИНН организаций (https://service.nalog.ru/invalid-inn-ul.html)

- Сообщение о клиенте - иностранном налогоплательщике (https://service.nalog.ru/ofr/)

32.

Руководитель юридическогодепартамента

"Бюро по защите прав

предпринимателей"

Барабаш Андрей Сергеевич

+7 914 885-13-93

finance

finance law

law