Similar presentations:

Analisi di bilancio Riclassificazione e quozienti

1. Università degli Studi di Parma corso di Finanza aziendale

I FONDAMENTIDELL’ANALISI FINANZIARIA:

RICLASSIFICAZIONI

E QUOZIENTI

testo di riferimento: M. DALLOCCHIO, FINANZA D’AZIENDA, cap. 2

1

2. Obbiettivi dell’analisi di bilancio

Effettuare approfondimenti che permettano dicomprendere meglio i fenomeni gestionali che hanno

dato luogo ai valori contabili;

apprezzare l’economicità con cui è stata condotta la

gestione nel suo complesso;

valutare l’equilibrio degli assetti patrimoniali;

evidenziare la dinamica finanziaria della gestione;

effettuare proiezioni della gestione nel tempo;

effettuare confronti nel tempo in riferimento ad indicatori

effettuare confronti con altre imprese

2

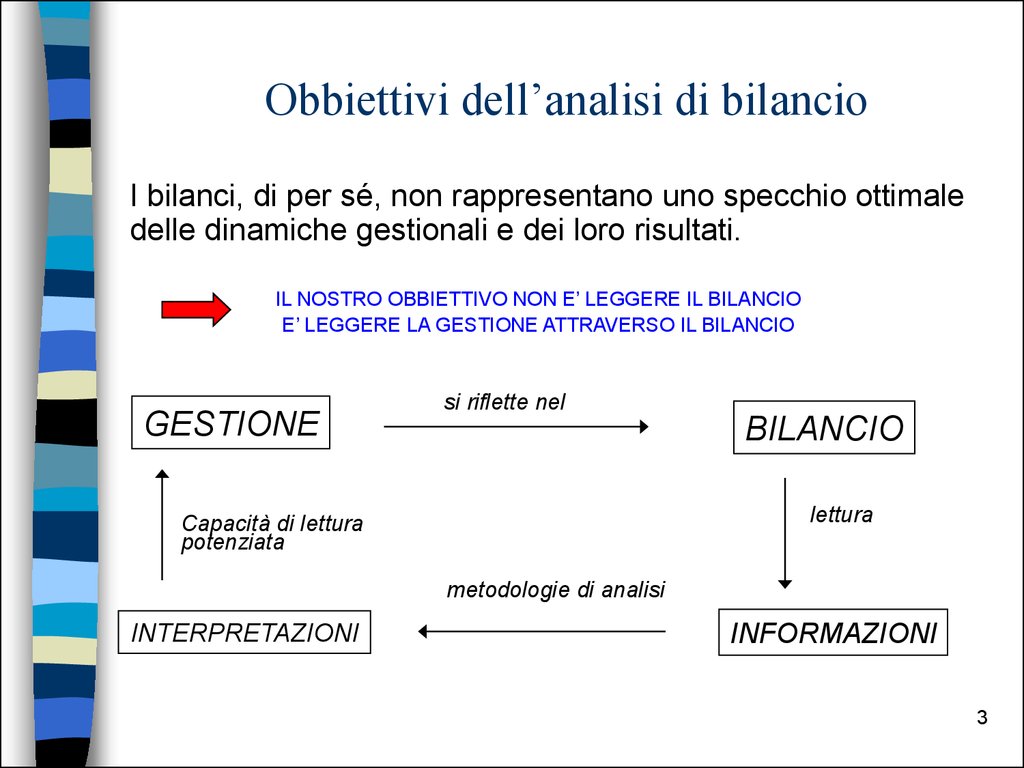

3. Obbiettivi dell’analisi di bilancio

I bilanci, di per sé, non rappresentano uno specchio ottimaledelle dinamiche gestionali e dei loro risultati.

IL NOSTRO OBBIETTIVO NON E’ LEGGERE IL BILANCIO

E’ LEGGERE LA GESTIONE ATTRAVERSO IL BILANCIO

GESTIONE

si riflette nel

BILANCIO

lettura

Capacità di lettura

potenziata

metodologie di analisi

INTERPRETAZIONI

INFORMAZIONI

3

4. Riclassificazione dei dati di bilancio

Il primo dei passi da compiere è costituito dallariclassificazione dei dati contabili.

A che cosa serve ?

riconduce le voci di bilancio - numerose ed eterogenee a raggruppamentI per classi

evidenzia indicatori espressivi di risultati parziali

coglie le relazioni tra gli indicatori

4

5. La riclassificazione del Conto Economico

A cosa serve ?– Rende più approfondita la comprensione delle logiche di

formazione del risultato d’esercizio (approccio a

“scalare”);

– Consente di svolgere 3 diverse analisi riguardanti:

• l’efficacia dell’attività produttiva;

• la redditività della attività caratteristica;

• la redditività delle attività aziendali diverse da quella

caratteristica.

5

6. La riclassificazione del Conto Economico

Gli schemi più utilizzati sono:– A “FATTURATO E COSTO DEL VENDUTO”;

– A “PRODUZIONE DELL’ESERCIZIO E VALORE

AGGIUNTO”;

– A “COSTI FISSI E COSTI VARIABILI”

6

7. Conto Economico a fatturato e costo del venduto

I dati di bilancio sono aggregati nelle seguenti aree:• gestione caratteristica: accoglie i costi e i ricavi conseguenti

all’attività di acquisto, trasformazione e vendita;

• gestione finanziaria: accoglie i risultati delle operazioni di

reperimento del capitale necessario e dell’investimento di risorse

liquide;

• gestione accessoria: accoglie i risultati delle attività svolte

con continuità che non costituiscono l’obiettivo della gestione

aziendale;

• gestione straordinaria: accoglie gli elementi di carattere

eccezionale.

7

8. Conto Economico a fatturato e costo del venduto

Qual è il criterio utilizzato ?– Si aggregano le componenti di reddito secondo la rispettiva

pertinenza gestionale;

Vantaggi ?

– E’ possibile indagare la redditività delle diverse aree di

gestione, risalendo così alle origini del risultato d’esercizio.

8

9. Conto Economico a fatturato e costo del venduto

FATTURATO- COSTO DEL VENDUTO

+ rimanenze iniziali

+ acquisti di materie prime e semilavorati

+ energia

+ costo del lavoro

+ ammortamento

+ canoni di leasing (relativi ai beni destinati alla produzione)

+ altri costi industriali

- rimanenze iniziali

Attività ind.le in

= RISULTATO LORDO INDUSTRIALE

senso stretto

- Costi commerciali e distributivi

- Costi amministrativi e generali

Gestione

9

= RISULTATO OPERATIVO

caratteristica

10. Conto Economico a fatturato e costo del venduto

= RISULTATO OPERATIVO- Oneri finanziari

+ Proventi finanziari

Gestione

finanziaria

- Oneri della gestione accessoria

+ Proventi della gestione accessoria

Gestione

accessoria

= RISULTATO DI COMPETENZA

- Oneri della gestione straordinaria

+ Proventi della gestione straordinaria

Gestione

straordinaria

= RISULTATO ANTE - IMPOSTE

- Imposte dell’esercizio

= RISULTATO DELL’ESERCIZIO

Risultato di

sintesi

10

11. La riclassificazione a produzione dell’esercizio e valore aggiunto

A che cosa serve ?– Si tratta di un modello che mette in luce quanto valore

l’azienda ha aggiunto alla materia prima ed alle altre

condizioni acquisite al suo esterno, tramite il processo di

trasformazione. Questa quantità è misurata dal valore

aggiunto.

Qual è il criterio utilizzato ?

– La distinzione tra la “produzione dell’esercizio”, pari al valore

di tutto quello che è stato prodotto nel periodo considerato, e

ciò che viene acquistato esternamente (lavoro escluso).

Quando è utile ?

– Lo schema è utile all’indagine delle strategie

approvvigionamento, produzione e distribuzione.

di

11

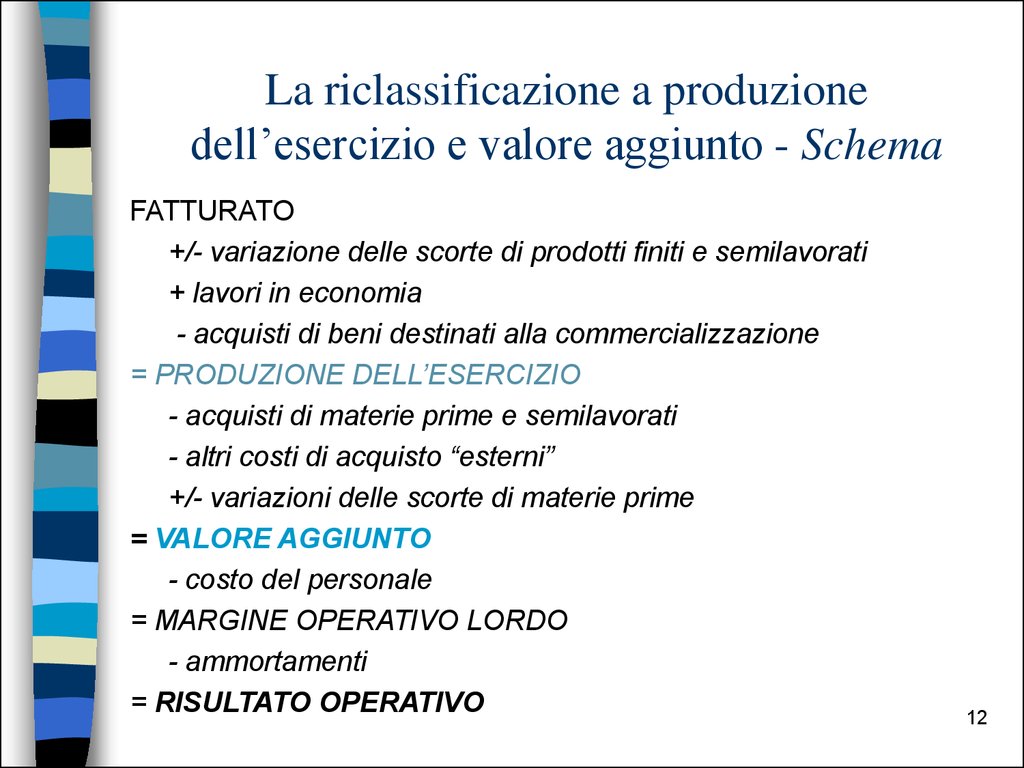

12. La riclassificazione a produzione dell’esercizio e valore aggiunto - Schema

FATTURATO+/- variazione delle scorte di prodotti finiti e semilavorati

+ lavori in economia

- acquisti di beni destinati alla commercializzazione

= PRODUZIONE DELL’ESERCIZIO

- acquisti di materie prime e semilavorati

- altri costi di acquisto “esterni”

+/- variazioni delle scorte di materie prime

= VALORE AGGIUNTO

- costo del personale

= MARGINE OPERATIVO LORDO

- ammortamenti

= RISULTATO OPERATIVO

12

13. Il valore aggiunto

E’ un indicatore utilizzato nelle analisi di natura industriale;NON è un indicatore di redditività;

Si calcola sottraendo alla produzione dell’esercizio i costi dei

fattori acquisiti esternamente (esclusi i costi riconducibili al

personale);

Quanto più è elevato il valore aggiunto, tanto più grande sarà la

componente di operazioni svolte internamente all’impresa a

parità di valore della produzione.

13

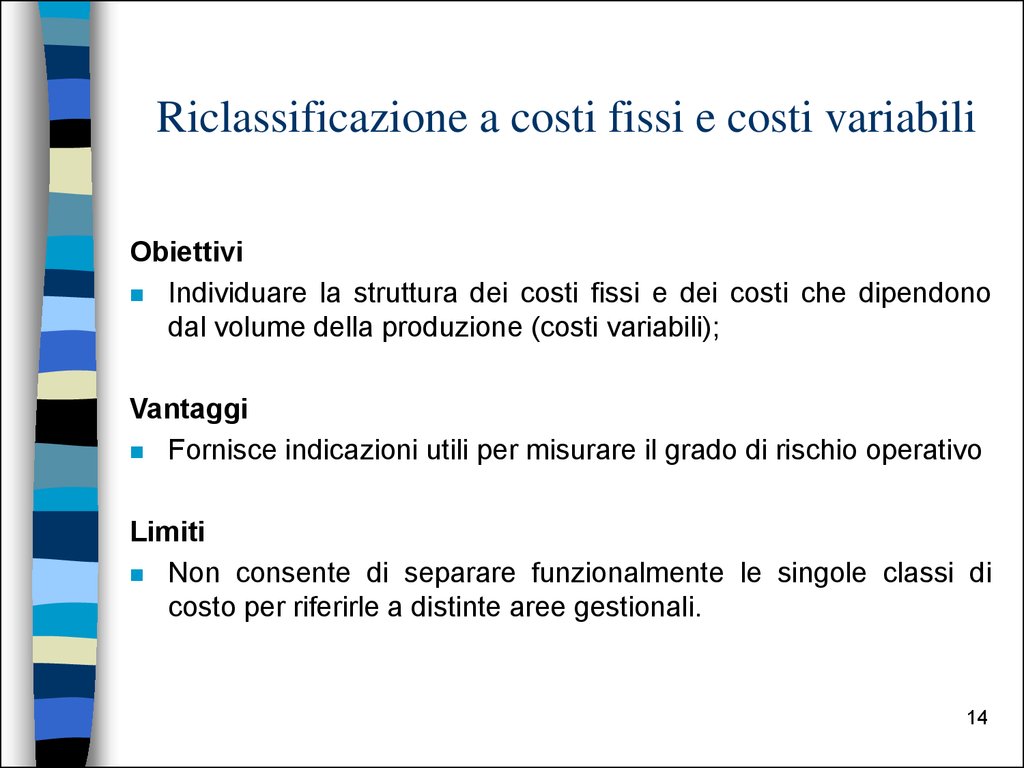

14. Riclassificazione a costi fissi e costi variabili

ObiettiviIndividuare la struttura dei costi fissi e dei costi che dipendono

dal volume della produzione (costi variabili);

Vantaggi

Fornisce indicazioni utili per misurare il grado di rischio operativo

Limiti

Non consente di separare funzionalmente le singole classi di

costo per riferirle a distinte aree gestionali.

14

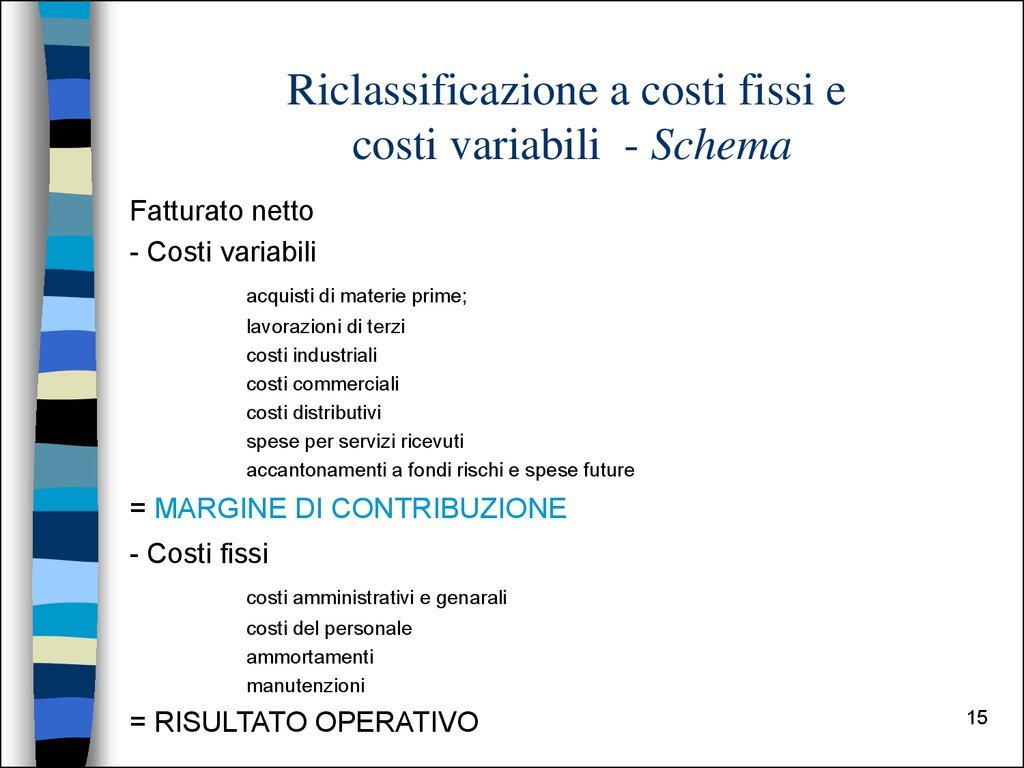

15. Riclassificazione a costi fissi e costi variabili - Schema

Fatturato netto- Costi variabili

acquisti di materie prime;

lavorazioni di terzi

costi industriali

costi commerciali

costi distributivi

spese per servizi ricevuti

accantonamenti a fondi rischi e spese future

= MARGINE DI CONTRIBUZIONE

- Costi fissi

costi amministrativi e genarali

costi del personale

ammortamenti

manutenzioni

= RISULTATO OPERATIVO

15

16. La riclassificazione dello Stato patrimoniale

A che cosa serve ?– Ad esaminare la solvibilità dell’azienda e la coerenza tra

le strutture dell’attivo e del passivo;

Esistono diversi schemi;

Vediamo la riclassificazione secondo il

CRITERIO DI LIQUIDITA’ / ESIGIBILITA’;

CRITERIO DELLA PERTINENZA GESTIONALE.

16

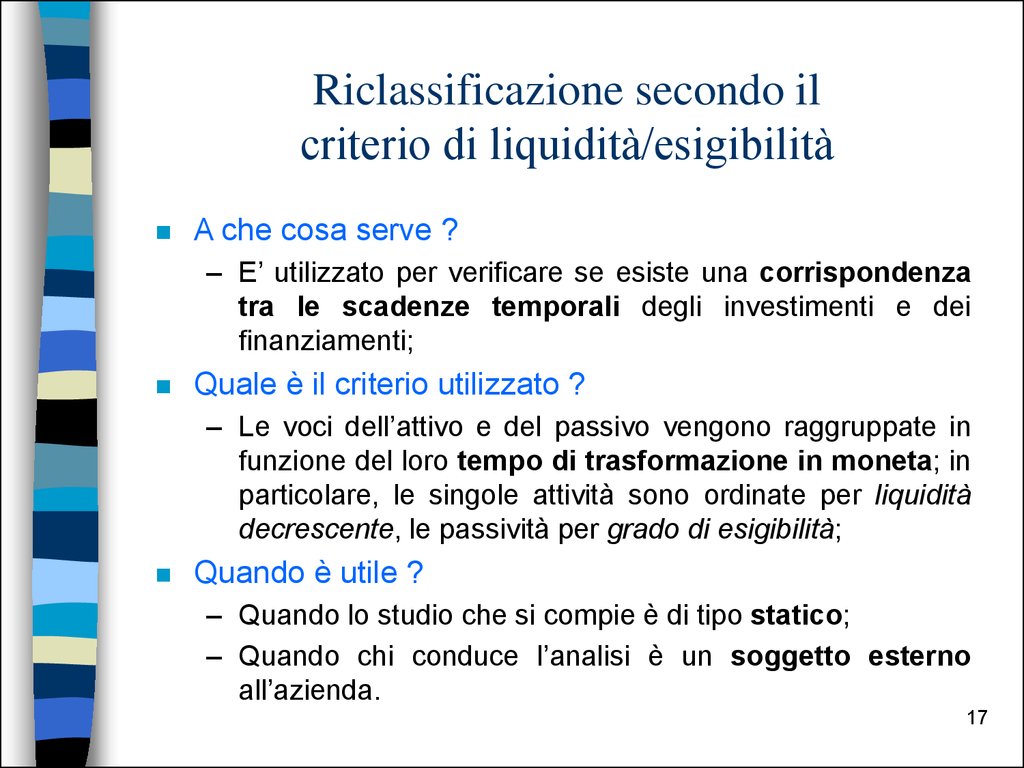

17. Riclassificazione secondo il criterio di liquidità/esigibilità

A che cosa serve ?– E’ utilizzato per verificare se esiste una corrispondenza

tra le scadenze temporali degli investimenti e dei

finanziamenti;

Quale è il criterio utilizzato ?

– Le voci dell’attivo e del passivo vengono raggruppate in

funzione del loro tempo di trasformazione in moneta; in

particolare, le singole attività sono ordinate per liquidità

decrescente, le passività per grado di esigibilità;

Quando è utile ?

– Quando lo studio che si compie è di tipo statico;

– Quando chi conduce l’analisi è un soggetto esterno

all’azienda.

17

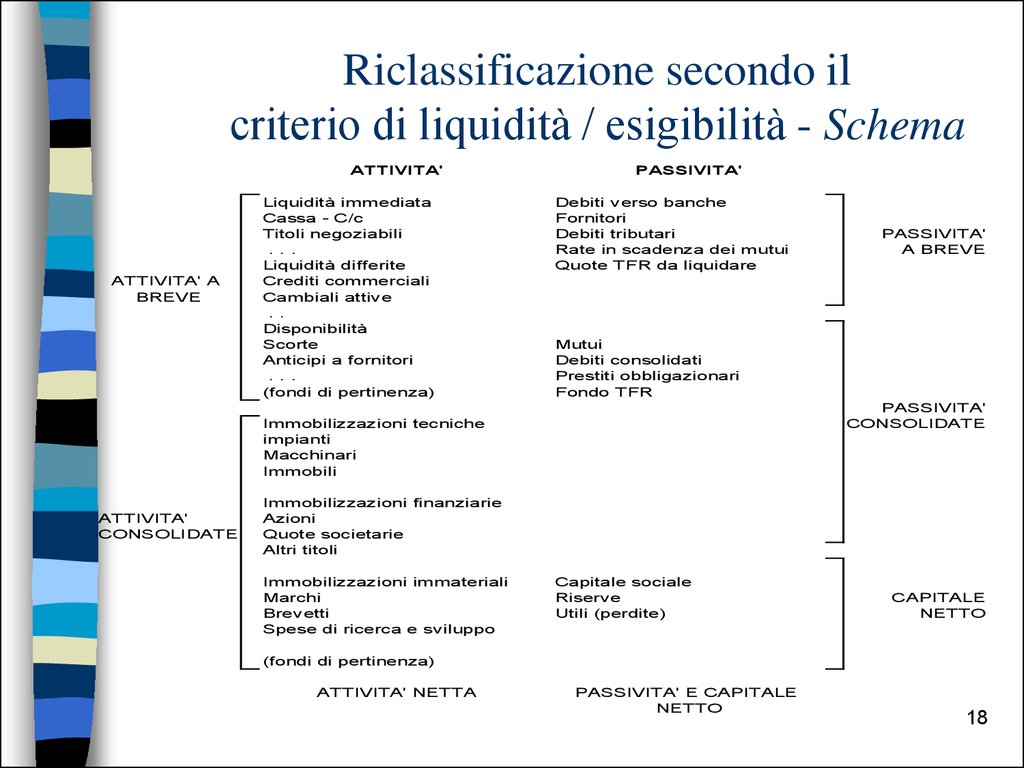

18. Riclassificazione secondo il criterio di liquidità / esigibilità - Schema

ATTIVITA'ATTIVITA' A

BREVE

Liquidità immediata

Cassa - C/c

Titoli negoziabili

. . .

Liquidità differite

Crediti commerciali

Cambiali attive

. .

Disponibilità

Scorte

Anticipi a fornitori

. . .

(fondi di pertinenza)

PASSIVITA'

Debiti verso banche

Fornitori

Debiti tributari

Rate in scadenza dei mutui

Quote TFR da liquidare

Mutui

Debiti consolidati

Prestiti obbligazionari

Fondo TFR

PASSIVITA'

CONSOLIDATE

Immobilizzazioni tecniche

impianti

Macchinari

Immobili

ATTIVITA'

CONSOLIDATE

PASSIVITA'

A BREVE

Immobilizzazioni finanziarie

Azioni

Quote societarie

Altri titoli

Immobilizzazioni immateriali

Marchi

Brevetti

Spese di ricerca e sviluppo

Capitale sociale

Riserve

Utili (perdite)

CAPITALE

NETTO

(fondi di pertinenza)

ATTIVITA' NETTA

PASSIVITA' E CAPITALE

NETTO

18

19. Riclassificazione secondo il criterio della pertinenza gestionale

A che cosa serve ?– Isola le voci di pertinenza della gestione corrente dalle

rimanenti (investimenti / disinvestimenti; finanziamenti /

rimborsi; remunerazioni finanziarie).

Qual è il criterio utilizzato ?

– L’attribuzione delle diverse voci di Stato Ptarimoniale alle

aree da cui originano.

L’aggettivo CORRENTE esprime il collegamento con la

gestione caratteristica, e non ha quindi valore temporale.

19

20. Riclassificazione secondo il criterio della pertinenza gestionale

Le poste CORRENTI sono quelle che riguardano il CICLOdi ACQUISTO, TRASFORMAZIONE E VENDITA.

– ACQUISTO di materie prime :

- merce in magazzino (materie prime)

- debiti verso fornitori

- crediti IVA

– TRASFORMAZIONE :

- merce in magazzino (semilavorati e prodotti finiti)

- debiti verso il personale (Fondo TFR)

– VENDITA :

- crediti verso clienti

- prodotti finiti

- debiti IVA

20

21. Riclassificazione secondo il criterio della pertinenza gestionale - Schema

ScorteCrediti verso clienti

Anticipi a fornitori

Altre attività correnti

...

(Fondi di pertinenza)

ATTIVITA'

CORRENTI

ATTIVITA'

OPERATIVE

Macchinari e impianti

Attrezzature

Brevetti

Spese di R&S

Partecipazioni operative

...

(Fondi di pertinenza)

Titoli negoziabili

Titoli a reddito fisso

Immobili non operativi

C/c bancari e postali

...

(Fondi di pertinenza)

ATTIVITA' NON

CORRENTI

OPERATIVE

ATTIVITA'

NON OPERATIVE

21

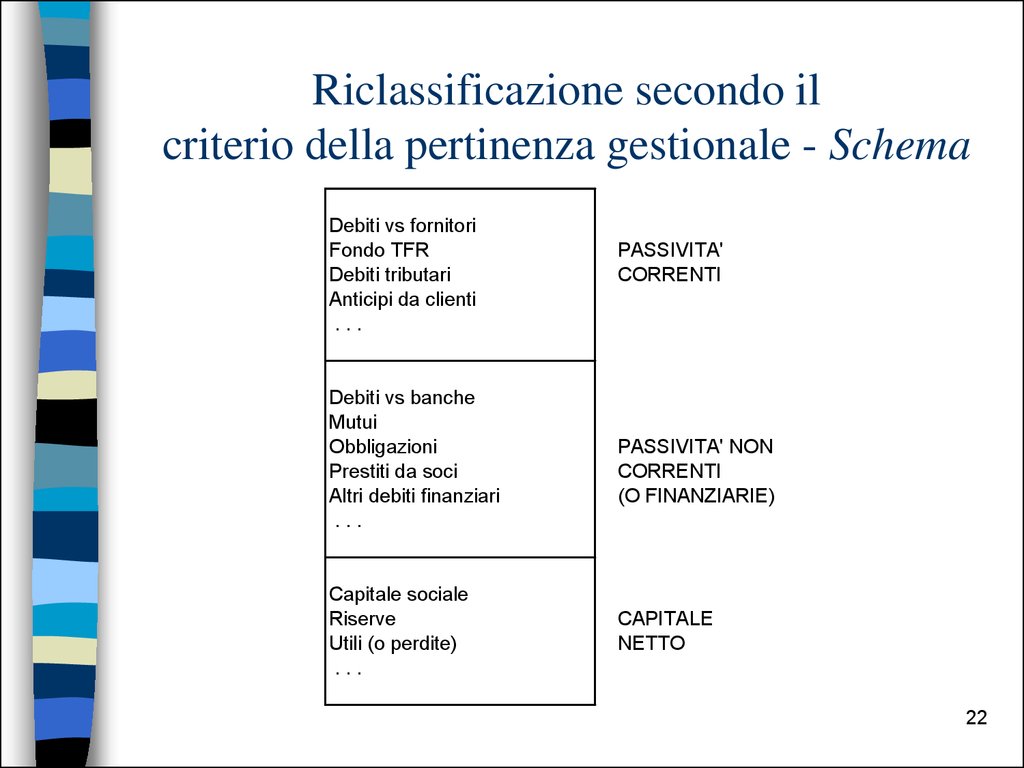

22. Riclassificazione secondo il criterio della pertinenza gestionale - Schema

Debiti vs fornitoriFondo TFR

Debiti tributari

Anticipi da clienti

...

Debiti vs banche

Mutui

Obbligazioni

Prestiti da soci

Altri debiti finanziari

...

Capitale sociale

Riserve

Utili (o perdite)

...

PASSIVITA'

CORRENTI

PASSIVITA' NON

CORRENTI

(O FINANZIARIE)

CAPITALE

NETTO

22

23. La gestione CORRENTE

E’ opportuno evidenziare le seguenti poste:Scoperto di C/c

Fondo TFR

Debiti Tributari

POSTA a

BREVE o a

LUNGO

AREA

GESTIONE

CORRENTE

MOTIVO

a breve

No

dipende da scelte di natura

finanziaria

SI

matura a fronte di

prestazioni nell'ambito della

gestione caratteristica

SI

andrebbero ripartiti in base

alla quota imputabile alla

gest. caratteristica

a lungo

a breve

23

24. La gestione CORRENTE

Nel lungo periodo la gestione corrente deve garantirela liquidità necessaria a mantenere l’equilibrio finanziario;

deve produrre un adeguato flusso di autofinanziamento;

L’investimento di risorse finanziarie nella gestione corrente

assume la denominazione di Capitale Circolante Netto.

24

25. Il Capitale Circolante Netto (CCN) Cos’è ?

E’ la differenza tra le attività e le passività di naturacorrente (non di breve termine come in ragioneria!!!!!);

E’ l’investimento effettuato nella gestione corrente;

E’ l’insieme delle uscite monetarie conseguenti

all’esercizio dell’attività caratteristica, che non hanno

ancora trovato compensazione in entrate monetarie,

sempre relative alla medesima gestione.

25

26. Il Capitale Circolante Netto (CCN) Quali caratteristiche ?

E’ originato dall’attività corrente;Se di segno positivo (attività > passività) può essere

considerato alla stregua di un investimento, ma non

garantisce alcun rendimento esplicito;

Se di segno negativo (attività < passività) è assimilabile ad

un finanziamento ed in questo caso le sue forme di

copertura non sono esplicitamente onerose.

26

27. Criterio della pertinenza gestionale

PASSIVITA' CORRENTIATTIVITA' CORRENTI

PASSIVITA' NON CORRENTI

Area della gestione

corrente

Area dei finanziamenti

e dei rimborsi

Area degli investimenti

e dei disinvestimenti

ATTIVITA' NON CORRENTI

CAPITALE NETTO

27

28. L’utilizzo dei quozienti per le analisi finanziarie

Definizione:– Gli indici (o quozienti) di bilancio sono rapporti tra grandezze

economiche, patrimoniali e finanziarie, combinati a sistema.

Tre i principali profili di analisi

–

–

–

–

I. L’equilibrio finanziario di breve periodo;

II. L’equilibrio finanziario di lungo periodo;

III. La redditività e la produttività’;

IV. La composizione dell’attivo.

Fonti per l’analisi:

– lo S.P. a “liquidità/esigibilità”;

– il C.E. a “fatturato e costo del venduto”.

28

29. I. L’equilibrio di breve periodo

Questo profilo di analisi può essere sviluppatorapportando voci dello S.P., riguardanti l’attivo ed il

passivo a breve, e voci del C.E.;

In particolare vengono utilizzati i seguenti indicatori :

Rapporto corrente;

Rapporto di liquidità;

Tempo medio di incasso (TMI);

Tempo medio di pagamento (TMP);

Tempo medio di giacenza delle scorte (TMGS);

Ciclo del circolante.

29

30. I. L’equilibrio di breve periodo

RAPPORTO CORRENTEAttivo a breve / Passivo a breve

Se il rapporto assume valori superiori ad 1 l’azienda

dovrebbe essere in grado di soddisfare gli impegni a

breve mediante l’utilizzo delle sole attività a breve.

RAPPORTO DI LIQUIDITA’

(Attivo a breve - Scorte) / Passivo a breve

Se anch’esso è maggiore di 1, le precedenti conclusioni

risultano rafforzate.

30

31. I. L’equilibrio di breve periodo

TEMPO MEDIO DI INCASSO (TMI)Crediti verso clienti / Fatturato giornaliero

Informa sulla capacità dell’azienda di riscuotere i crediti

(e quindi comprimere il circolante). Un limite del

presente indice è la sua dipendenza dalla fluttuazione

delle vendite durante l’anno.

TEMPO MEDIO DI PAGAMENTO (TMP)

Debiti verso fornitori / Acquisti giornalieri

La valenza ed i limiti dell’indice sono del tutto analoghi

al caso precedente.

31

32. I. L’equilibrio di breve periodo

TEMPO MEDIO DI GIACENZA DELLE SCORTE (TMGS)Scorte / Acquisti giornalieri

Indica il numero di giorni in cui le merci rimangono

mediamente in magazzino durante la fase di

lavorazione e fino alla vendita.

CICLO DEL CIRCOLANTE

TMI + TMGS - TMP

Indica il numero di giorni che intercorrono tra il

momento in cui vengono pagati i fornitori e quello in cui

vengono incassati i crediti da clienti conseguenti la

vendita dei prodotti finiti.

32

33. II. L’equilibrio di medio-lungo periodo

L’obiettivo di questo secondo tipo di analisi è lacomprensione della struttura degli investimenti e dei

finanziamenti dell’azienda, così come la sua capacità di

far fronte alle attese di remunerazione dei terzi

prestatori di capitale.

Gli indici più comunemente adoperati sono:

– Rapporto di indebitamento;

– Copertura degli oneri finanziari;

– Quoziente di copertura delle immobilizzazioni.

33

34. II. L’equilibrio di medio-lungo periodo

RAPPORTO DI INDEBITAMENTOPassività totali / (Passività totali + Capitale netto)

Informa

sulla dipendenza dell’azienda da terzi

finanziatori.

COPERTURA DEGLI ONERI FINANZIARI

Reddito operativo / Oneri finanziari

Se il rapporto è inferiore all’unità, l’azienda può essere

soggetta a tensioni finanziarie, dal momento che il

reddito prodotto dalla gestione caratteristica non

sarebbe sufficiente a rimborsare gli oneri finanziari.

34

35. II. L’equilibrio di medio-lungo periodo

QUOZIENTE DI COPERTURA DELLE IMMOBILIZZAZIONITotale attivo consolidato / (Passivo consolidato + Capitale

netto)

Se il rapporto assume valori superiori ad uno, allora

l’attivo immobilizzato è finanziato almeno parzialmente

con passività aventi scadenza inferiore all’esercizio,

situazione che rende l’azienda vulnerabile qualora più

creditori richiedano contemporaneamente il rientro delle

somme.

35

36. II. L’equilibrio di medio-lungo periodo

QUOZIENTE DI COPERTURA FINANZIARIA TOTALEMargine operativo lordo (MOL) / (Oneri finanziari + Rata dei

debiti in scadenza/(1 - t))

Indica la capacità di corrispondere gli interessi agli

obbligazionisti e di rimborsare i titoli in scadenza;

Risulta funzionale al M/L periodo: al numeratore non c’è

un flusso monetario.

36

37. II. L’equilibrio di medio-lungo periodo

RAPPORTO TRA DEBITI A BREVE E A M/L TERMINEDebiti a breve / Debiti a M/L termine

Individua l’esistenza di equilibrio strutturale fra le

scadenze del debito;

ONEROSITA’ MEDIA DELL’INDEBITAMENTO

Oneri Finanziari / Debito finanziario totale

Esprime il costo medio dei debiti finanziari.

37

38. III. La redditività

In questo ambito consideriamo quattro indicatori:–

–

–

–

Redditività del capitale investito (ROI);

Redditività delle vendite (ROS);

Tasso di rotazione del capitale investito;

Redditività del capitale netto (ROE).

38

39. III. La redditività

REDDITIVITA’ DEL CAPITALE INVESTITO(Return On Investment, ROI)

Reddito operativo / Capitale investito

Esprime in modo sintetico la redditività della gestione

operativa. Per una maggiore chiarezza del dato, al

denominatore è bene porre soltanto le attività legate alla

gestione corrente.

39

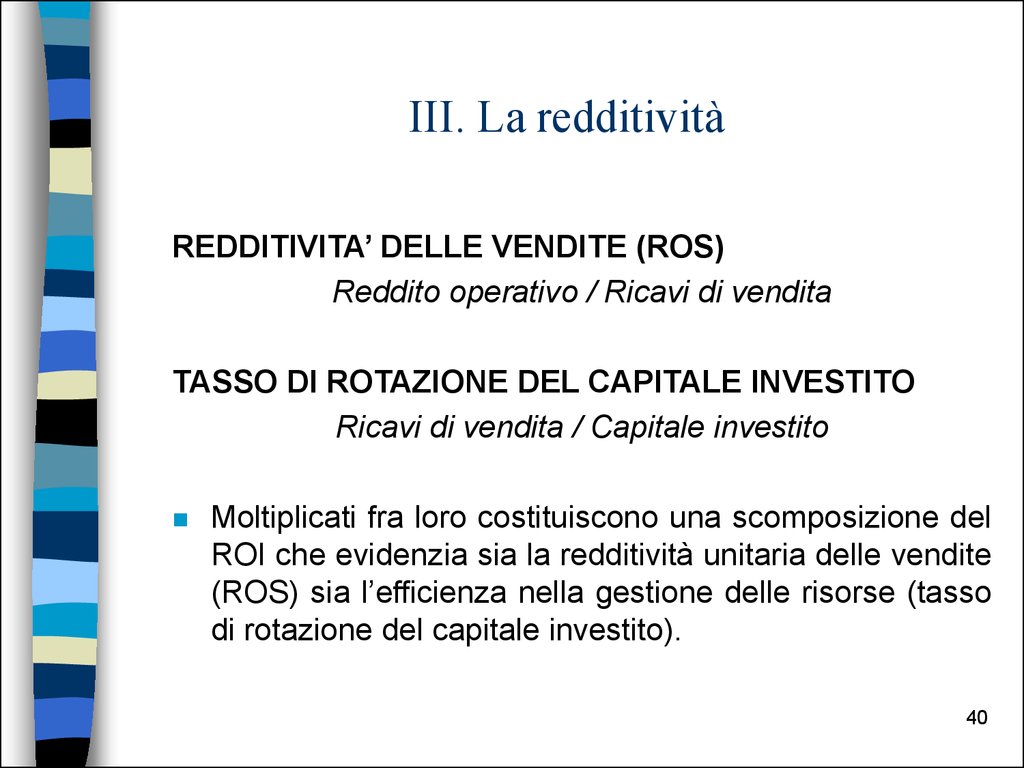

40. III. La redditività

REDDITIVITA’ DELLE VENDITE (ROS)Reddito operativo / Ricavi di vendita

TASSO DI ROTAZIONE DEL CAPITALE INVESTITO

Ricavi di vendita / Capitale investito

Moltiplicati fra loro costituiscono una scomposizione del

ROI che evidenzia sia la redditività unitaria delle vendite

(ROS) sia l’efficienza nella gestione delle risorse (tasso

di rotazione del capitale investito).

40

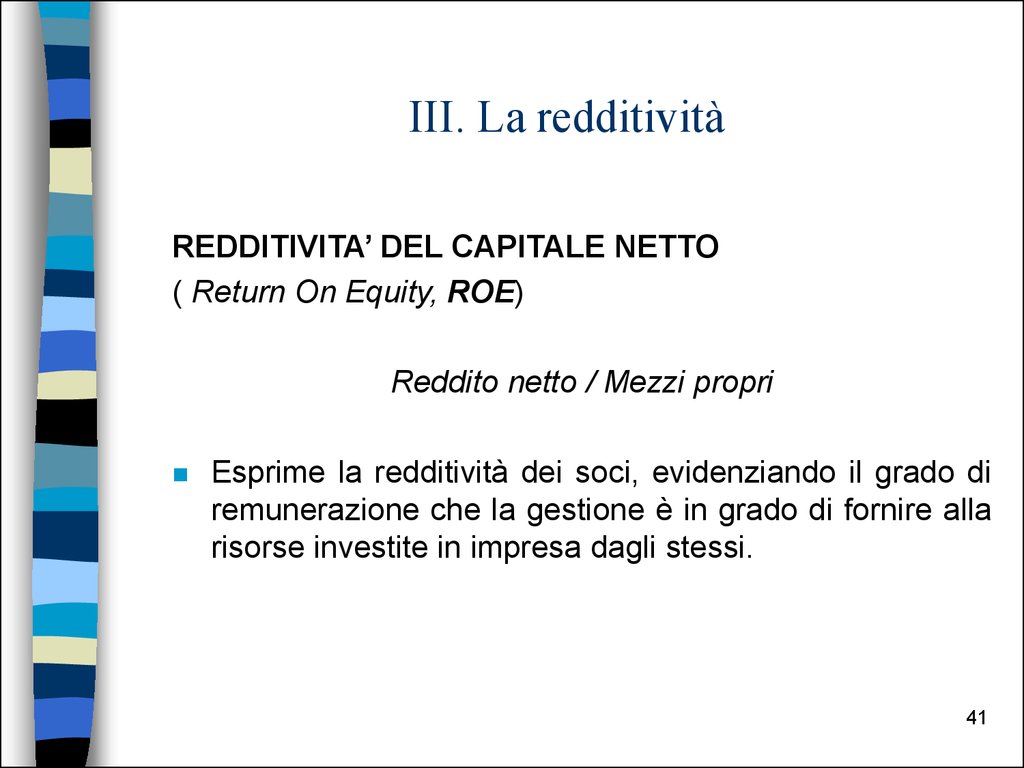

41. III. La redditività

REDDITIVITA’ DEL CAPITALE NETTO( Return On Equity, ROE)

Reddito netto / Mezzi propri

Esprime la redditività dei soci, evidenziando il grado di

remunerazione che la gestione è in grado di fornire alla

risorse investite in impresa dagli stessi.

41

42. III. La redditività

Il ROE risulta scomponibile in:ROE = RN/CN = RN/RO x RO/CI x CI/CN

o in

ROE = ROI (1-t) + (D/CN) (ROI - i) (1-t)

Si osserva che:

l’onerosità media dell’indebitamento è funzione crescente del

rapporto D/CN;

il confronto del ROI con i non è corretto: il ROI è un concetto

economico, mentre il tasso i è un concetto monetario.

42

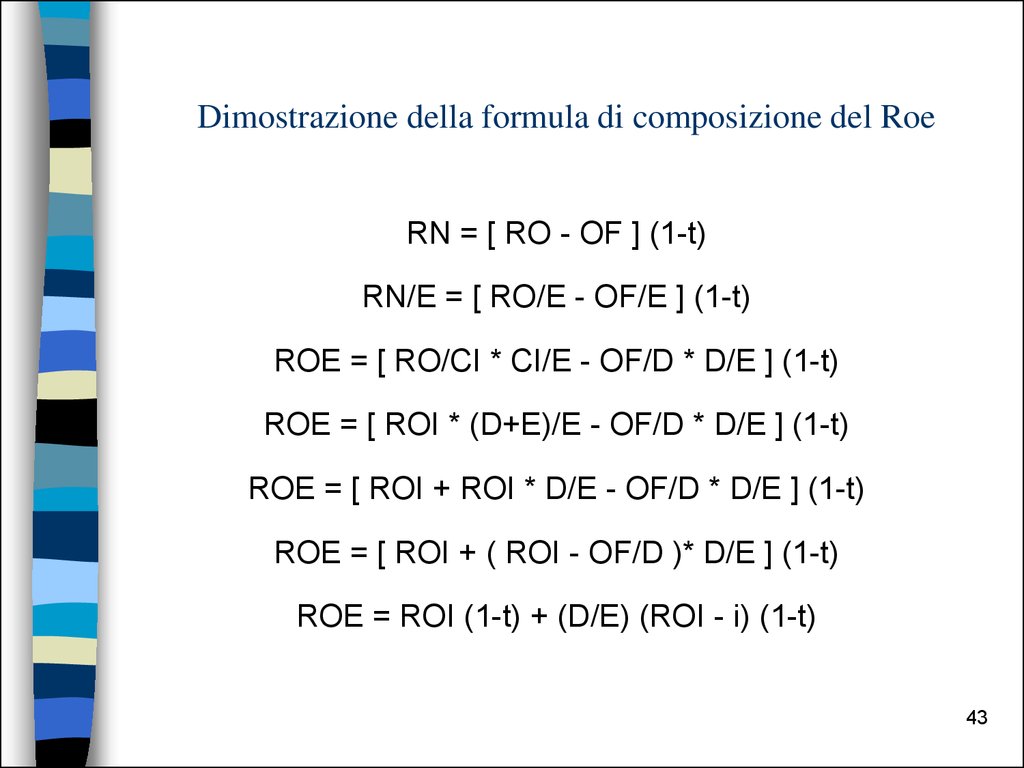

43. Dimostrazione della formula di composizione del Roe

RN = [ RO - OF ] (1-t)RN/E = [ RO/E - OF/E ] (1-t)

ROE = [ RO/CI * CI/E - OF/D * D/E ] (1-t)

ROE = [ ROI * (D+E)/E - OF/D * D/E ] (1-t)

ROE = [ ROI + ROI * D/E - OF/D * D/E ] (1-t)

ROE = [ ROI + ( ROI - OF/D )* D/E ] (1-t)

ROE = ROI (1-t) + (D/E) (ROI - i) (1-t)

43

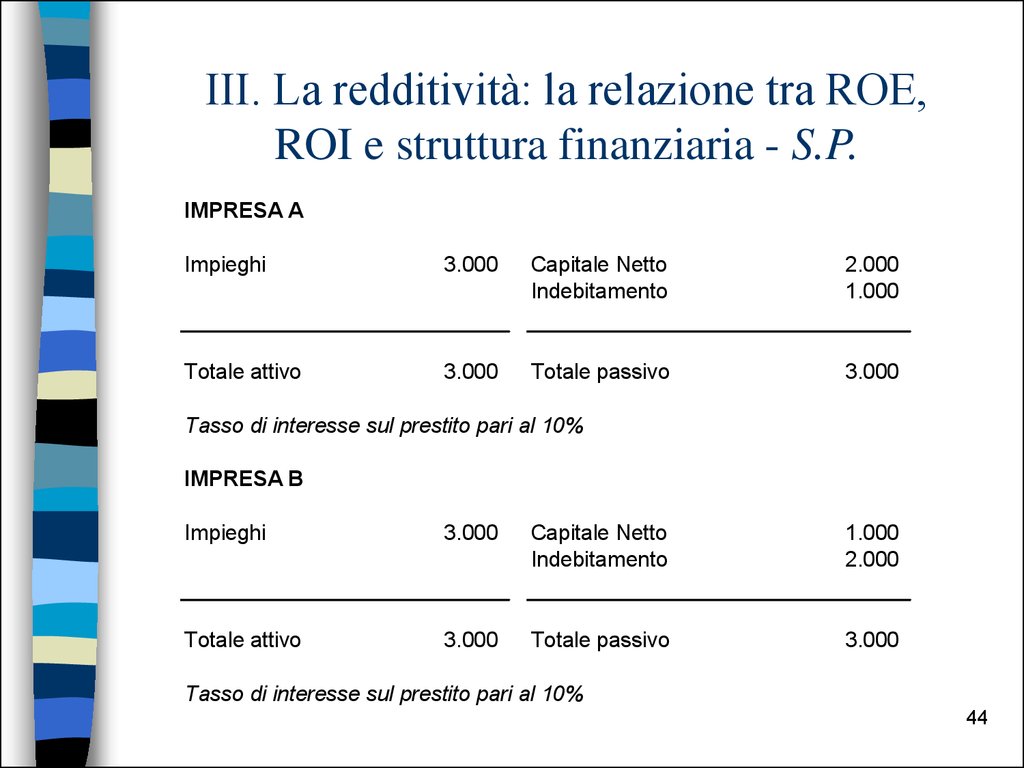

44. III. La redditività: la relazione tra ROE, ROI e struttura finanziaria - S.P.

IMPRESA AImpieghi

3.000

Capitale Netto

Indebitamento

2.000

1.000

Totale attivo

3.000

Totale passivo

3.000

Tasso di interesse sul prestito pari al 10%

IMPRESA B

Impieghi

3.000

Capitale Netto

Indebitamento

1.000

2.000

Totale attivo

3.000

Totale passivo

3.000

Tasso di interesse sul prestito pari al 10%

44

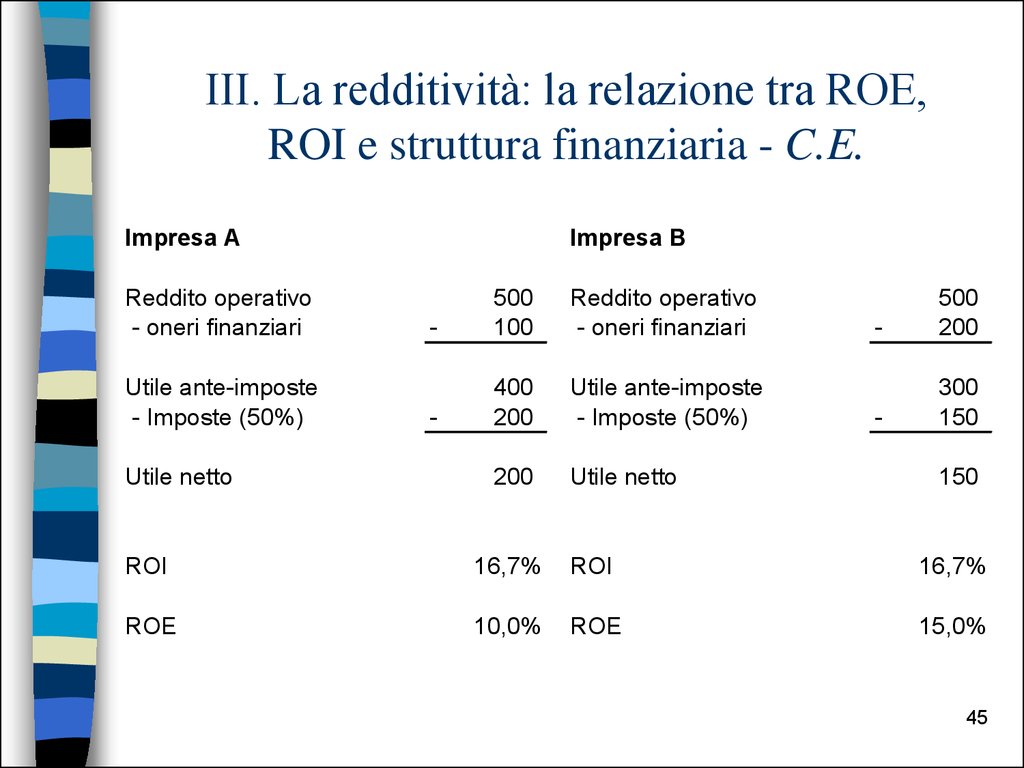

45. III. La redditività: la relazione tra ROE, ROI e struttura finanziaria - C.E.

Impresa AReddito operativo

- oneri finanziari

Utile ante-imposte

- Imposte (50%)

Utile netto

Impresa B

-

500

100

Reddito operativo

- oneri finanziari

-

400

200

Utile ante-imposte

- Imposte (50%)

200

Utile netto

-

500

200

-

300

150

150

ROI

16,7%

ROI

16,7%

ROE

10,0%

ROE

15,0%

45

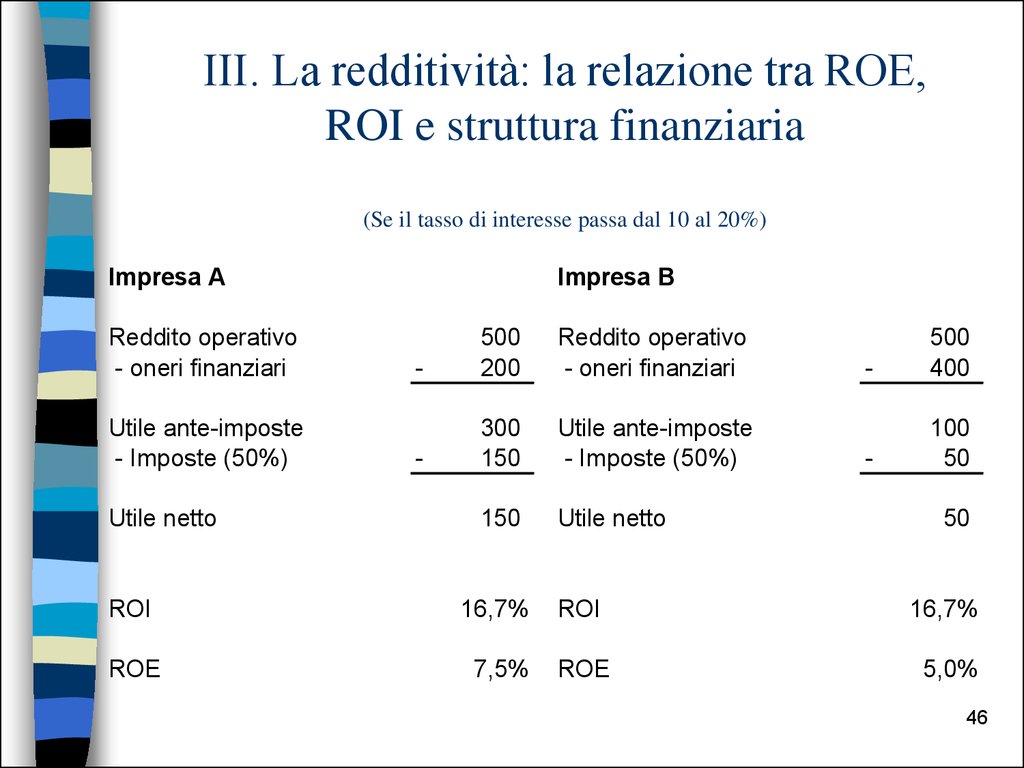

46. III. La redditività: la relazione tra ROE, ROI e struttura finanziaria (Se il tasso di interesse passa dal 10 al 20%)

Impresa AReddito operativo

- oneri finanziari

Utile ante-imposte

- Imposte (50%)

Utile netto

Impresa B

-

500

200

Reddito operativo

- oneri finanziari

-

300

150

Utile ante-imposte

- Imposte (50%)

150

Utile netto

-

500

400

-

100

50

50

ROI

16,7%

ROI

16,7%

ROE

7,5%

ROE

5,0%

46

47. IV. Composizione dell’attivo

GRADO DI AMMORTAMENTO DELLE IMM. TECNICHEFondi ammortamento / Immobilizzazioni tecniche lorde

Esprime la quota già recuperata del capitale investito in

immobilizzazioni tecniche. Va letto in relazione con il tasso di

sviluppo degli investimenti in immobilizzazioni: tanto più elevato,

tanto più basso è questo rapporto.

TASSO DI SVILUPPO DELLE IMMOBILIZ. TECNICHE

Investimenti tecnici realizzati nell’esercizio /

Immobilizzazioni tecniche lorde all’inizio dell’esercizio

Indica il grado di sviluppo sostenuto dall’azienda attraverso l’intensità

degli investimenti.

47

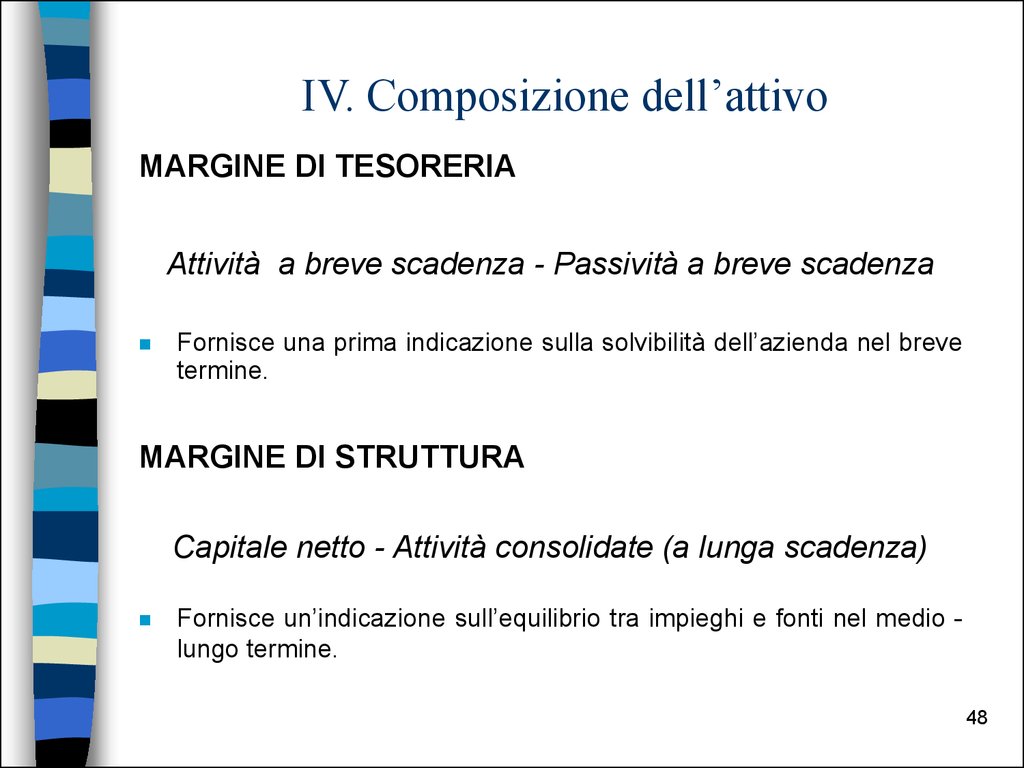

48. IV. Composizione dell’attivo

MARGINE DI TESORERIAAttività a breve scadenza - Passività a breve scadenza

Fornisce una prima indicazione sulla solvibilità dell’azienda nel breve

termine.

MARGINE DI STRUTTURA

Capitale netto - Attività consolidate (a lunga scadenza)

Fornisce un’indicazione sull’equilibrio tra impieghi e fonti nel medio lungo termine.

48

49. Precisazioni con riguardo all’analisi tramite quozienti

Il dato numerico non è sufficiente; bisogna indagaresulle ragioni che hanno portato ad un certo risultato;

E’ necessario sviluppare analisi che tengano conto sia

del settore nel quale l’azienda si trova, sia

dell’andamento temporale degli indici (valori storici e

loro probabile tendenza);

Occorre prestare estrema attenzione all’omogeneità

dei dati posti a confronto.

49