Similar presentations:

Управление операционными рисками

1. Управление операционными рисками

УПРАВЛЕНИЕОПЕРАЦИОННЫМИ

РИСКАМИ

Выполнила: студентка группы МП-11 Шибаева П.А.

2. Понятие

2Операционный риск — это возможность

потери прибыли, вызванная неправильной

организацией процессов внутри кредитной

организации, принятием решений и

совершением действий сотрудниками

организации и какими-либо внешними

событиями

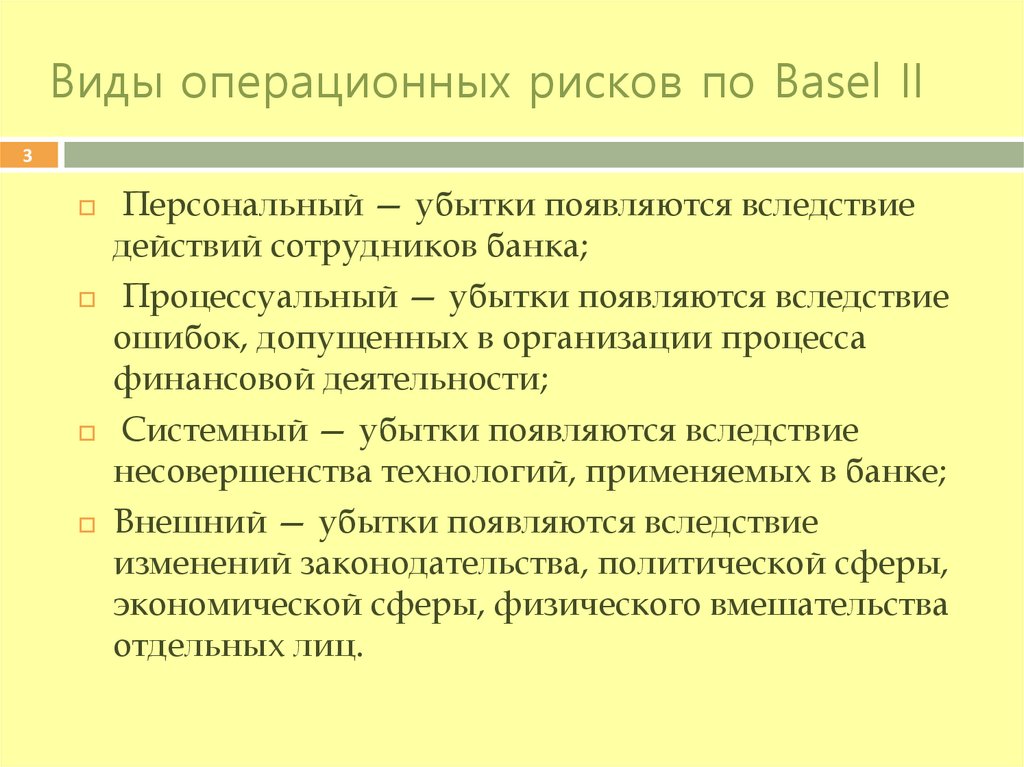

3. Виды операционных рисков по Basel II

3Персональный — убытки появляются вследствие

действий сотрудников банка;

Процессуальный — убытки появляются вследствие

ошибок, допущенных в организации процесса

финансовой деятельности;

Системный — убытки появляются вследствие

несовершенства технологий, применяемых в банке;

Внешний — убытки появляются вследствие

изменений законодательства, политической сферы,

экономической сферы, физического вмешательства

отдельных лиц.

4. Операционные потери могут быть в виде:

4Прямых потерь

- снижения стоимости активов;

- досрочного списания (выбытия) материальных активов;

- денежных выплат в виде судебных издержек, взысканий по решению суда,

штрафных санкций надзорных органов и т.д.;

- денежных выплат клиентам и контрагентам, а также служащим кредитной

организации в целях компенсации им во внесудебном порядке убытков,

понесенных ими по вине кредитной организации;

- затрат на восстановление хозяйственной деятельности и устранение

последствий ошибок, аварий, стихийных бедствий и других аналогичных

обстоятельств;

- прочие затраты, связанные с устранением причин возникновения и

реализации риска.

Косвенных потерь (не выражающихся напрямую в денежном эквиваленте,

но косвенно влияющих на финансовый результат):

- потеря деловой репутации;

- недополученные запланированные доходы;

- приостановка деятельности в результате неблагоприятного события

(технологический сбой);

- отток клиентов и т.д.

5. Процент подверженности операционным рискам по категориям:

5Ущерб материальным активам

30%

Трудовые отношения и безопасность

на рабочем месте

38%

Внутреннее мошенничество

59%

Клиенты, продукты и деловая

практика

Нарушение деловой активности и

отказы систем

Исполнение и управление

процессами

67%

71%

74%

Внешнее мошенничество

75%

0%

20%

40%

60%

80%

100%

6. Методы управления:

6Регулярный аудит совершаемых операций;

Анализ имеющейся информации по операционным

рисковым событиям;

Регулярный мониторинг ключевых индикаторов риска;

Оценка и анализ возможного риска отдельными

подразделениями и филиалами;

Контроль соблюдения принятых в банке правил;

Обучение и мотивирование персонала кредитной

организации;

Исключение человеческого фактора за счет

автоматизации процессов;

Страхование от наступления операционных рисков.

7. Цель управления операционными рисками

7Целями управления и контроля над операционным риском являются

минимизация информационных и финансовых потерь, связанных с

отражением банковских операций на счетах бухгалтерского учета, а также

адекватностью отражения учетной информации в различных формах

отчетности, с эксплуатацией программного обеспечения, использованием

в деятельности банка технических средств и высокотехнологического

оборудования при реализации банковских услуг. Управление данной

категорией рисков осуществляется через принятие процедурных норм по

операциям банка и утверждения положений структурных подразделений,

а также должностных инструкций сотрудников банка с целью

разграничения их функций и полномочий.

Система управления операционными рисками в банке вк

лючают в себя следующие этапы:

выявления (идентификация) операционного риска;

оценка операционного риска;

мониторинг операционного риска;

контроль и минимизация операционного риска.

8.

81. Выявления операционного риска означает проведения

анализа всей деятельности банка на различных уровнях,

начиная с внутрибанковских нормативных документов,

отдельных банковских операций, контрактов и бизнес

процессов банка и заканчивая анализом условий

функционирования банков в системе в целом.

2. После того, как все существующие операционные

риски банка выявлены, необходимо произвести их оценку. В

мировой банковской практике применяются следующие

методы оценки операционных рисков:

метод статистического анализа;

балльно-весовой метод (метод оценочных карт);

метод моделирования ситуации (сценарный анализ).

9.

9Метод оценки

Суть метода

Метод

статистического

анализа

Методы, основанные на статистическом анализе, требуют наличие базы

данных обо всех случаях реализации рисков, которые включают в себя

время, фактор риска, тип убытка, а также сумму понесенного банком

ущерба. Анализ фактических убытков прошлых периодов дает

возможность прогнозировать потенциальные операционные потери.

Следует помнить, что в случае если в банке базы данных по понесенным

потерям нормально не ведутся, то решения принятые на основе оценки

операционных рисков могут быть неправильными.

Балльно-весовой

метод

При использовании данного метода уровень операционного риска

сопоставляется с мерами его минимизации и последующей его оценке.

На основе экспертного анализа выбираются оперативные показатели,

используемые для принятые управленческих решений, и каждому из

них в зависимости от значимости по отношению к целям управления

присваиваются веса. Далее эти показатели сводятся в определенные

таблицы, так называемые оценочные карты, и с применением

различных шкал производятся соответствующая оценка. При этом,

основными параметрами являются частота потерь и их объем.

Полученные результаты обрабатываются в зависимости от весовых

коэффициентов, анализируются в разрезе различных бизнес-единиц

банка.

Метод

моделирования

ситуации

При использовании данного метода привлекается группа экспертов,

которая разрабатывает несколько возможных сценариев развития

ситуаций в деятельности банка. Сценарии моделируются для

различных направлений деятельности банка. После разработки

сценариев создается модель частоты распределения и размеров

потери, которая потом используется для оценки операционных

рисков.

10.

103. Мониторинг операционных рисков проводится в целях

недопущения повышения уровня операционного риска,

так как регулярный мониторинг помогает отслеживать

все рисковые события и оперативно выявлять любые

изменения уровня операционного риска в банке.

4. Контроль и минимизация операционного риска

предполагает принятие активных мер по отношению к

факторам риска. Минимизация операционного риска

осуществляется

за

счет

снижения

вероятности

реализации

операционного

риска,

ограничения

величины потенциальных потерь либо комбинацией

этих подходов. В целом, контроль операционных рисков

осуществляется службой внутреннего контроля банка.

11. Заключение

11Главная цель управления операционными рисками — максимально

снизить убытки кредитной организации в процессе ее деятельности. В

этом должны быть заинтересованы не только банки, но также

государство и общество, для которых стабильность банков — это

стабильность экономики.

На практике вся нагрузка по управлению кредитным риском ложится

исключительно на плечи самой кредитной организации.

Сложность природы операционных рисков требует системного

подхода к управлению ими, которое должно осуществляться на

всех уровнях менеджмента, а также во всех структурных

подразделениях, т.е. система операционного риск-менеджмента

должна

быть

интегрирована

в

систему

корпоративного

управления банка.

Управление операционными рисками заключается в создании

систем быстрого и адекватного реагирования на появление угроз

рисков в целях предотвращения появления у банков убытков, а

также исключения повторной реализации событий рисков.

finance

finance