Similar presentations:

Международный рынок ценных бумаг

1. МРЦБ

3.1. Основные сегментымеждународного рынка ценных

бумаг

3.2. Еврорынок

3.3. Еврооблигации

3.4. Россия на еврооблигационном

рынке

2. Основные сегменты международного рынка ценных бумаг

Под международным рынком ценных бумаг понимается совокупностьсобственно международных эмиссий и иностранных эмиссий, т.е. выпуска

ценных бумаг иностранными эмитентами на национальных рынках других

стран.

МРЦБ – это, прежде всего первичный рынок.

Международные облигации, размещаемые на зарубежных рынках, делятся на

еврооблигации, иностранные облигации (это ценные бумаги, выпущенные

нерезидентом в национальном финансовом центре и выраженные в

национальной валюте), глобальные облигации (облигации, размещаемые

одновременно на рынке еврооблигаций и на одном или нескольких

национальных рынках); параллельные облигации (облигации одного выпуска,

размещаемые одновременно в нескольких странах в валютах этих стран).

Рынок иностранных облигаций – это рынок ценных бумаг, выпускаемых

иностранными заемщиками через банковские консорциумы на национальных

облигационных рынках с целью мобилизации капитала прежде всего местных

инвесторов.

На международном рынке ценных бумаг представлены также и производные

ценные бумаги, - американские депозитарные расписки и глобальные

депозитарные расписки.

3. Еврорынок

Еврорынок – часть мирового рынка ссудныхкапиталов, на котором банки осуществляют

депозитно-ссудные операции в евровалютах.

Еврорынок

располагает

относительно

самостоятельной и гибкой системой процентных

ставок.

Еврорынок играет ключевую роль и в кредитовании

мировой

экономики,

и

в

обеспечении

международного обмена ликвидными активами

Этот вненациональный рынок, гигантский по объему и

географии

распространения,

преодолевает

относительную

узость

и

обособленность

большинства внутренних и иностранных рынков

капиталов, служит своеобразным механизмом

передачи существенных изменений в кредитнофинансовой сфере из одного центра в другой,

способствуя ее глобализации.

4. Еврорынок

Существует официальное определение евробумаг, которое даётся вДирективе Комиссии европейских сообществ от 17 марта 1989 г.,

регламентирующей порядок предложения новых эмиссий на

европейском рынке.

В соответствии с этой Директивой евробумаги – это торгуемые

ценные бумаги, со следующими характерными чертами, а именно:

1. Проходят андеррайтинг и размещаются посредством синдиката,

участники которого зарегистрированы в разных государствах.

2. Предлагаются в значительных объемах в одном и более

государствах, кроме страны регистрации эмитента.

3.

Могут

быть

первоначально

приобретены

только

при

посредничестве кредитной организации или другого финансового

института.

Евробумаги – ценные бумаги, выпущенные в валюте, являющейся

иностранной для эмитента, размещаемые среди зарубежных

инвесторов, для которых данная валюта также является

иностранной.

К евробумагам относятся: еврооблигация, евронот, евровексель и

евроакция, т.е. это бумаги номинированные в евровалютах.

5. Еврорынок

Евроноты (medium-term euronotes, EMTNs) –среднесрочные именные облигации, которые

обычно выпускаются под конкретного инвестора.

Главное преимущество евронот – возможность

организовать их эмиссию за несколько дней или

даже часов.

Евровексели

(euro-commercial

paper,

ECP)

–

необеспеченные

обязательства,

которые

не

предназначены для публичного размещения и не

обращаются на вторичном рынке.

Мировой рынок евроакций стал развиваться лишь с

1983 г. в основном с появлением синдицированных

эмиссий, как на облигационном рынке, но заметно

отстает от еврооблигаций. С выпуском облигаций,

конвертируемых в акции, происходит интеграция

этих сегментов мирового финансового рынка.

6. Еврорынок

Участники рынки евробумагОтличительной чертой рынка еврооблигаций является надежность

заемщиков. Наибольшим авторитетом на рынке пользуются

наднациональные институты, к которым принадлежат Всемирный банк,

Европейский инвестиционный банк и другие аналогичные структуры,

имеющие наивысший рейтинг «ААА».

7. Еврорынок

На рынке евробумаг принято выделить три главныекатегории покупателей:

- институциональные инвесторы – широкая группа

инвестиционных организаций, такие как страховые

компании, пенсионные и взаимные фонды, фонды

управления активами, хеджевые фонды;

- банки;

- розничные инвесторы.

Посредник – это основное действующее лицо,

выводящее ценные бумаги заёмщика на евро рынок –

генеральный управляющий (lead manager), который

часто

выполняющий

также

функции

главного

регистратора (book manager).

8. Еврорынок

Регулирование рынка евробумагНеобходимость выработки правил игры привела к

созданию Ассоциации участников международных

фондовых рынков (ISMA - International Securities Market

Association ) и связанной с ней группы Международной

ассоциации первичных рынков (IPMA - International

Primary Market Association ).

Важные регулирующие функции выполняют также

системы «Евроклир» (Euroclear) и «Седел» (Cedel). Это

две конкурирующие депозитарно-клиринговые системы.

9. Еврооблигации

Типичная еврооблигация – предъявительская ценная бумага, вформе сертификата с фиксированной процентной ставкой, по

которой доход выплачивается один раз в год путем

предъявления купонов к оплате, и погашение производится в

конце срока единовременным платежом или в течении

определенного срока из фонда погашения. Еврооблигации

могут выпускаться как в документарной, так и в

бездокументарной форме. Большая часть еврооблигаций

выпускается без предоставления залога, при этом никаких

ограничений на использование кредитных ресурсов не

налагается.

По еврооблигациям проценты выплачиваются без вычета налога

на проценты и дивиденды. Налог (уже чисто подоходный)

платится инвестором по законодательству своей страны.

10. Еврооблигации

Классификация еврооблигацийПо выплате купонного дохода

Облигации с фиксированной процентной ставкой – Fixed Rate Bond.

Облигации с нулевым купоном – Zero Coupon Bond.

Capital Growth Bond. Цена размещения равна номиналу, а погашение производится по более высокой

цене.

Deep Discount Bond. Облигация с глубоким дисконтом, то есть продающаяся по цене, значительно ниже,

чем цена погашения.

Облигации с плавающей процентной ставкой – Floating Rate Note (FRN's). Эти инструменты представляют

собой средне- и долгосрочные облигации с изменяющейся процентной ставкой, которая периодически

корректируется. Процентная ставка объявляется в начале купонного периода, как правило, это

квартал. Процентная ставка обычно фиксируется в виде надбавке или спрэд к ставке LIBOR.

По способу погашения

Bonds with Call Option – облигации с опционом на покупку. Эмитент имеет право досрочного погашения

облигации в заранее установленные моменты времени.

Bonds with Put Option – облигации с опционом на продажу. Инвестор вправе досрочно предъявить

облигации к погашению в заранее установленные промежутки времени

Restractable Bond (Bond with Put and Call Option) – облигации с опционами на продажу и на покупку.

Облигация, имеющая черты двух приведенных выше, то есть облигация с правом досрочного

погашения, предоставляемым как эмитенту, так и инвестору.

Bullet Bond – облигации без права досрочного отзыва эмитентом, погашаемая полностью в момент

истечения срока действия.

Sinking Fund Bond - облигация с фондом погашения. Эмитент делает регулярные отчисления на

специальный счет для погашения своего долга. На рынке еврооблигаций практикуется погашение

путем покупки эмитентом облигаций на открытом рынке или погашение по жребию определенных

серий.

По валюте займов.

11. Еврооблигации

Регулярность и способы выплаты дохода.По

большинству

еврооблигаций

проценты

выплачиваются раз в год. Редко встречаются

еврооблигации с выплатой процентов два раза в

год. Ежеквартальная выплата не характерна.

Процент выплачивается путем отделения купонов

и их пересылки банку – платежному агенту.

Обычно облигации хранятся в депозитарии,

который и берет на себя функции по инкассации

купонов для их владельцев.

12. Еврооблигации

Стоимость заимствования наеврооблигационном рынке

Стоимость заимствования на внешнем рынке зависит от

общего состояния мировой экономики и рынков капитала

в ведущих финансовых центрах мира, а также рейтинга

эмитента.

С позиции заемщика следует учитывать также расходы,

которые он несет при эмиссии и размещении своих

долговых обязательств, основными из которых является

вознаграждение профессиональным участникам рынка

(менеджерам займа, агентам по размещению и т.п.).

13. Еврооблигации

Кредитный рейтингРейтинги по уровню риска подразделяются на два разряда –

инвестиционные и спекулятивные.

В настоящее время в мире насчитывается несколько рейтинговых

агентств, заслуживших большой авторитет среди инвесторов:

1. ASPAC Australian Ratings

2. Canadian Bond Rating Service

3. Dominion Bond Rating Service Limited (DBRS Ltd.)

4. Duff & Phelps Credit Rating Company

5. Объединившиеся The Fitch Investor’s Service и IBСА Banking

Analysis (стало The Fitch-IBСА)

6. Japan Bond Research Institute

7. Japan Credit Rating Agency Limited (JCR Ltd.)

8. McCarthy Crisanti & Maffei

9. Moody’s Investor Service

10. Nippon Investor Service

11. Standard & Poor’s (S&P)

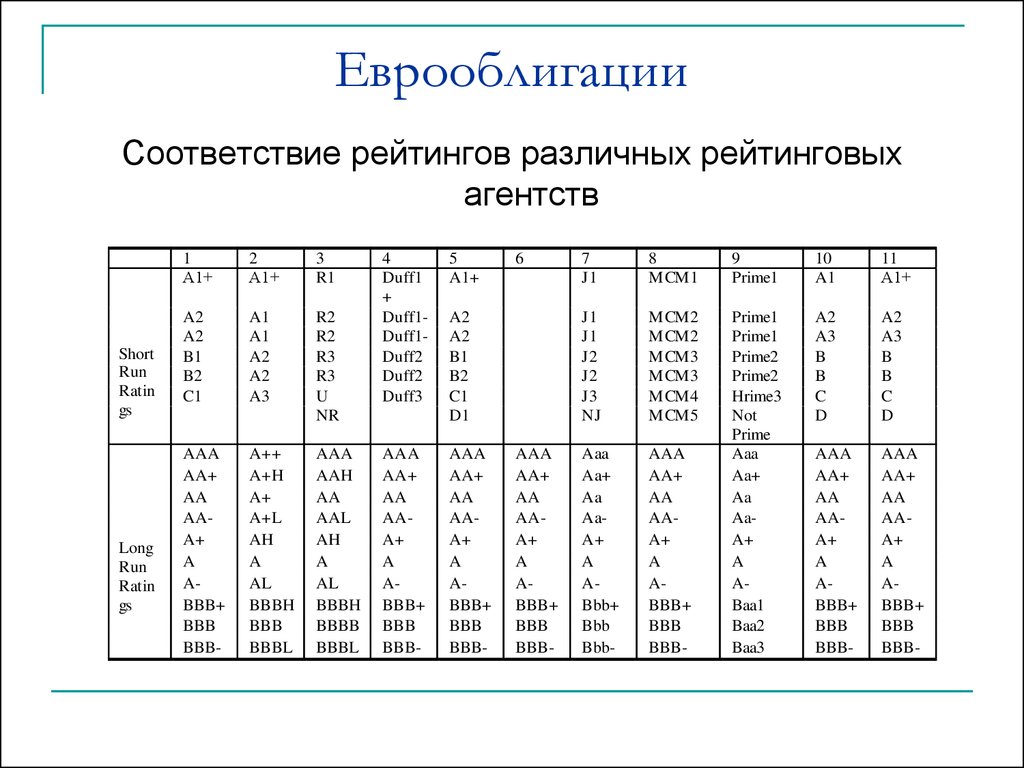

14. Еврооблигации

Соответствие рейтингов различных рейтинговыхагентств

Short

Run

Ratin

gs

Long

Run

Ratin

gs

1

А1+

2

А1+

3

R1

A2

A2

B1

B2

C1

A1

A1

A2

A2

A3

R2

R2

R3

R3

U

NR

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBB-

A++

A+H

A+

A+L

AH

A

AL

BBBH

BBB

BBBL

AAA

AAH

AA

AAL

AH

A

AL

BBBH

BBBB

BBBL

4

Duff1

+

Duff1Duff1Duff2

Duff2

Duff3

5

A1+

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBB-

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBB-

6

A2

A2

B1

B2

C1

D1

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBB-

7

J1

8

M CM1

9

Prime1

10

A1

11

А1+

J1

J1

J2

J2

J3

NJ

M CM2

M CM2

M CM3

M CM3

M CM4

M CM5

A2

A3

B

B

C

D

A2

A3

B

B

C

D

Aaa

Aa+

Aa

AaA+

A

ABbb+

Bbb

Bbb-

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBB-

Prime1

Prime1

Prime2

Prime2

Hrime3

Not

Prime

Aaa

Aa+

Aa

AaA+

A

ABaa1

Baa2

Baa3

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBB-

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBB-

15. Еврооблигации

Наиболее распространенными методами размещенияеврооблигаций являются:

открытая

подписка

среди

неограниченного

круга

инвесторов (public issue);

частное размещение (private placement).

Открытая подписка осуществляется через гарантийный

синдикат среди многих инвесторов в разных странах мира.

Подобные выпуски почти всегда имеют листинг на бирже.

Частное размещение нацелено на небольшую группу

инвесторов.

16. Еврооблигации

Традиционное размещение (открытаяподписка) еврооблигаций базируется

на трех основных датах:

объявление о выпуске еврооблигаций;

подписание окончательных условий

(начало размещения);

дата истечения размещения.

Большая

часть

торговли

еврооблигациями осуществляется на

внебиржевом рынке.

17. Еврооблигации

К1.

2.

3.

4.

5.

6.

7.

Организация выпуска еврооблигаций

основным документам, которые готовятся

при выпуске еврооблигаций, относятся:

Проспект эмиссии.

Соглашение о подписке .

Соглашение о финансовом агенте или

доверительный договор.

Соглашение между менеджерами.

Подтверждение аудитора.

Юридическое заключение.

Перечень существенных событий и

документов

18. Еврооблигации

Классическая организация выпуска еврооблигаций состоит изтрех этапов.

Первый этап. Создание управляющего (эмиссионного)

синдиката.

Эмитент (заемщик) избирает ведущего менеджера, который

называется «лид-менеджером» (lead-manager).

Второй

этап.

Создание

гарантийного

синдиката

(синдиката андеррайтеров).

«Лид-менеджер» избирает участников будущего синдиката

андеррайтеров.

Третий

этап. Создание синдиката по размещению

(продаже).

Привлеченные к организации эмиссии еврооблигаций банки

могут одновременно выполнять все три функции:

управляющего, андеррайтера и агента размещения.

Наиболее распространенным на сегодня является

объединение второго и третьего этапов организации

эмиссии.

19. Еврооблигации

В схеме организации эмиссии еврооблигаций существуют такжетакие участники:

платежный агент (paying agent);

финансовый агент (fiscal agent);

доверенное лицо (trustee).

Платежный агент — это банк, уполномоченный эмитентом

платить проценты владельцам облигаций и проводить их

погашение после получения денег от эмитента.

Финансовый агент — это банк, который действует от лица

заемщика (эмитента облигаций) и проводит распределение

ценных бумаг среди инвесторов. По обыкновению функции

платежного и финансового агентов выполняет один банк.

Некоторые схемы еврооблигацинные займы предусматривают

существование доверенного лица, которое действует в

интересах и от лица инвесторов при наличии любых

нарушений в условиях займа со стороны эмитента.

20. Еврооблигации

Комиссионные, которые платятся менеджерамеврооблигационных займов, делятся на:

плату за управление;

плату за андеррайтинг;

комиссионные за размещения.

Комиссионные отчисляются из стоимости проданных

облигаций каждому менеджеру прежде чем деньги

будут перечислены лид-менеджеру. Плата за

управление и андеррайтинг отчисляются лидменеджеру из той суммы, которая осталась.

21. Еврооблигации

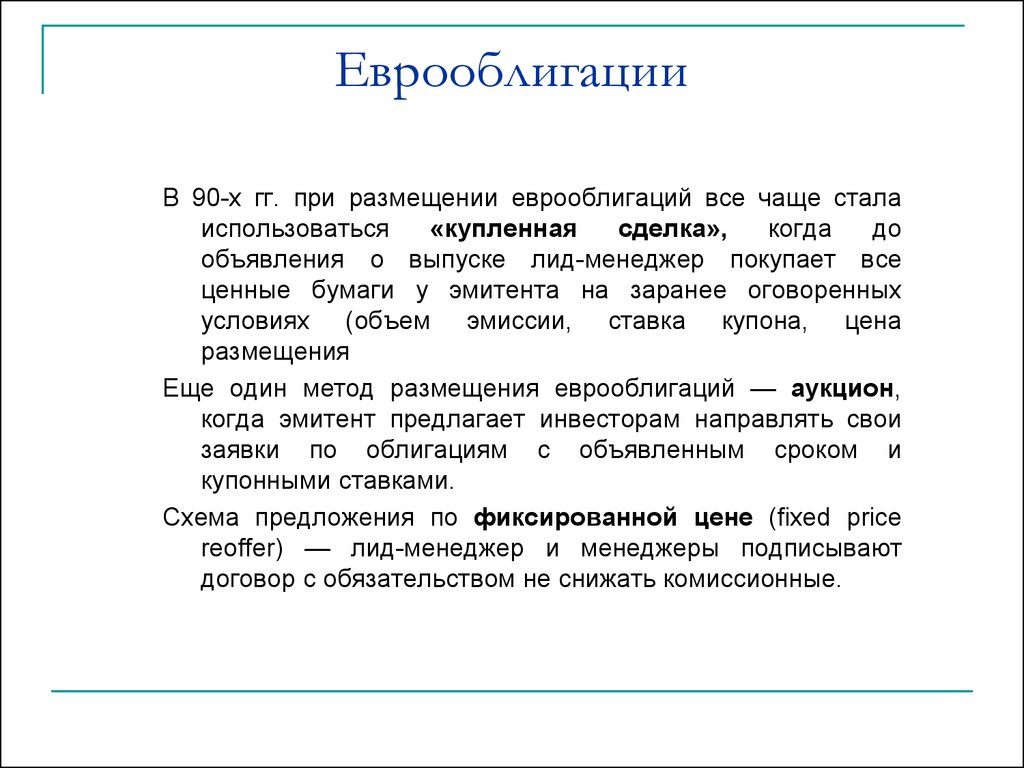

В 90-х гг. при размещении еврооблигаций все чаще сталаиспользоваться

«купленная

сделка»,

когда

до

объявления о выпуске лид-менеджер покупает все

ценные бумаги у эмитента на заранее оговоренных

условиях (объем эмиссии, ставка купона, цена

размещения

Еще один метод размещения еврооблигаций — аукцион,

когда эмитент предлагает инвесторам направлять свои

заявки по облигациям с объявленным сроком и

купонными ставками.

Схема предложения по фиксированной цене (fixed price

reoffer) — лид-менеджер и менеджеры подписывают

договор с обязательством не снижать комиссионные.

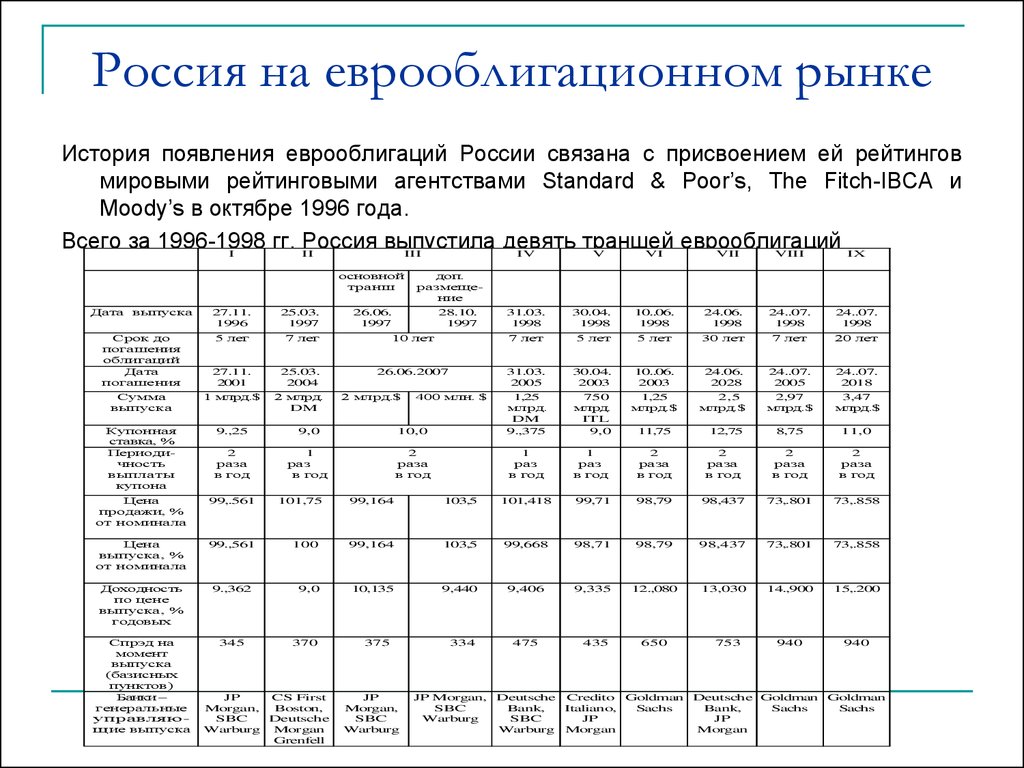

22. Россия на еврооблигационном рынке

История появления еврооблигаций России связана с присвоением ей рейтинговмировыми рейтинговыми агентствами Standard & Poor’s, The Fitch-IBCA и

Moody’s в октябре 1996 года.

Всего за 1996-1998

гг. II

Россия выпустила

девять

траншей

еврооблигаций

I

III

IV

V

VI

VII

VIII

IX

основной

транш

Дата выпуска

27.11.

1996

25.03.

1997

Срок до

погашения

облигаций

Дата

погашения

5 лег

7 лег

27.11.

2001

25.03.

2004

Сумма

выпуска

1 млрд.$

2 млрд.

DM

Купонная

ставка, %

Периодичность

выплаты

купона

9.,25

9,0

2

раза

в год

1

раз

в год

Цена

продажи, %

от номинала

99,.561

Цена

выпуска, %

от номинала

99.,561

Доходность

по цене

выпуска, %

годовых

9.,362

Спрэд на

момент

выпуска

(базисных

пунктов)

Банки –

генеральные

управляющие выпуска

345

101,75

доп.

размещение

26.06.

1997

28.10.

1997

31.03.

1998

30.04.

1998

10..06.

1998

24.06.

1998

24..07.

1998

24..07.

1998

10 лет

7 лет

5 лет

5 лет

30 лет

7 лет

20 лет

26.06.2007

31.03.

2005

30.04.

2003

10..06.

2003

24.06.

2028

24..07.

2005

24..07.

2018

750

млрд.

ITL

9,0

1,25

млрд.$

2,5

млрд.$

2,97

млрд.$

3,47

млрд.$

10,0

1,25

млрд.

DM

9.,375

8,75

11,0

2

раза

в год

1

раз

в год

1

раз

в год

2

раза

в год

2

раза

в год

2

раза

в год

2

раза

в год

2 млрд.$

400 млн. $

11,75

12,75

99,164

103,5

101,418

99,71

98,79

98,437

73,.801

73,.858

100

99,164

103,5

99,668

98,71

98,79

98,437

73,.801

73,.858

9,0

10,135

9,440

9,406

9,335

12.,080

13,030

14.,900

15,.200

334

475

940

940

370

JP

CS First

Morgan,

Boston,

SBC

Deutsche

Warburg Morgan

Grenfell

375

JP

Morgan,

SBC

Warburg

435

650

753

JP Morgan, Deutsche Credito Goldman Deutsche Goldman Goldman

SBC

Bank,

Italiano,

Sachs

Bank,

Sachs

Sachs

Warburg

SBC

JP

JP

Warburg Morgan

Morgan

23. Доходности еврооблигаций в зависимости от рейтинга

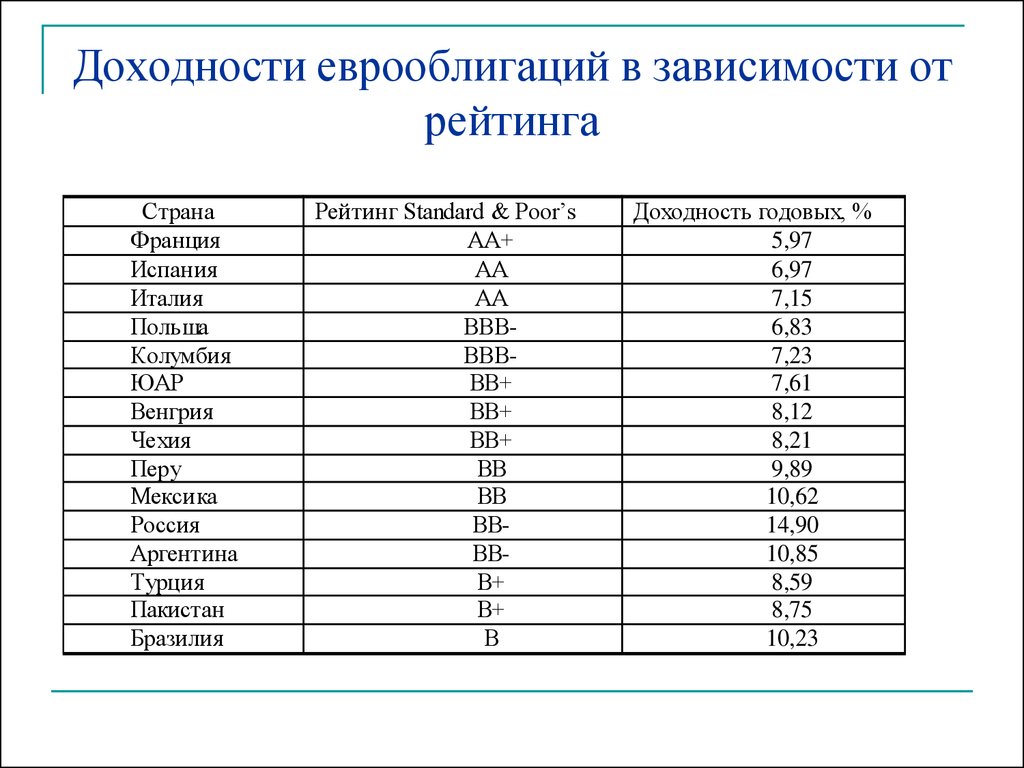

СтранаФранция

Испания

Италия

Польша

Колумбия

ЮАР

Венгрия

Чехия

Перу

Мексика

Россия

Аргентина

Турция

Пакистан

Бразилия

Рейтинг Standard & Poor’s

АА+

АА

АА

ВВВВВВВВ+

ВВ+

ВВ+

ВВ

ВВ

ВВВВВ+

В+

В

Доходность годовых, %

5,97

6,97

7,15

6,83

7,23

7,61

8,12

8,21

9,89

10,62

14,90

10,85

8,59

8,75

10,23

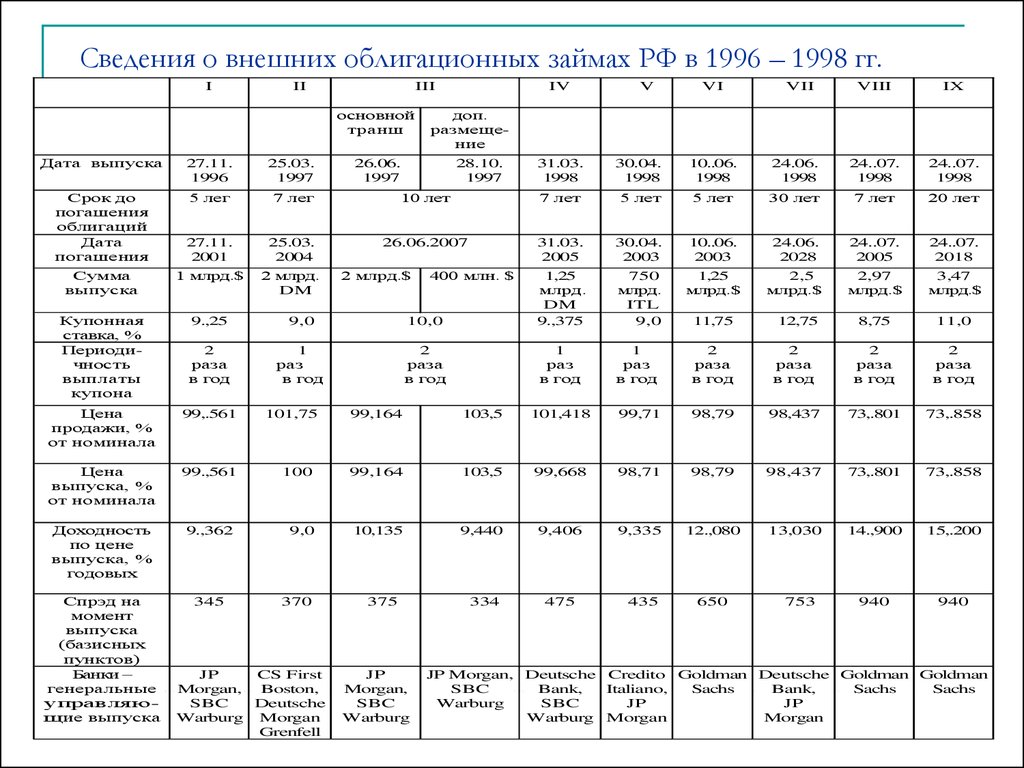

24. Сведения о внешних облигационных займах РФ в 1996 – 1998 гг.

III

III

основной

транш

Дата выпуска

27.11.

1996

25.03.

1997

Срок до

погашения

облигаций

Дата

погашения

5 лег

7 лег

27.11.

2001

25.03.

2004

Сумма

выпуска

1 млрд.$

2 млрд.

DM

Купонная

ставка, %

Периодичность

выплаты

купона

9.,25

9,0

2

раза

в год

1

раз

в год

Цена

продажи, %

от номинала

99,.561

Цена

выпуска, %

от номинала

99.,561

Доходность

по цене

выпуска, %

годовых

9.,362

Спрэд на

момент

выпуска

(базисных

пунктов)

Банки –

генеральные

управляющие выпуска

345

101,75

IV

V

VI

VII

VIII

IX

доп.

размещение

26.06.

1997

28.10.

1997

31.03.

1998

30.04.

1998

10..06.

1998

24.06.

1998

24..07.

1998

24..07.

1998

10 лет

7 лет

5 лет

5 лет

30 лет

7 лет

20 лет

26.06.2007

31.03.

2005

30.04.

2003

10..06.

2003

24.06.

2028

24..07.

2005

24..07.

2018

750

млрд.

ITL

9,0

1,25

млрд.$

2,5

млрд.$

2,97

млрд.$

3,47

млрд.$

10,0

1,25

млрд.

DM

9.,375

11,75

12,75

8,75

11,0

2

раза

в год

1

раз

в год

1

раз

в год

2

раза

в год

2

раза

в год

2

раза

в год

2

раза

в год

2 млрд.$

400 млн. $

99,164

103,5

101,418

99,71

98,79

98,437

73,.801

73,.858

100

99,164

103,5

99,668

98,71

98,79

98,437

73,.801

73,.858

9,0

10,135

9,440

9,406

9,335

12.,080

13,030

14.,900

15,.200

334

475

435

650

940

940

370

JP

CS First

Morgan, Boston,

SBC

Deutsche

Warburg Morgan

Grenfell

375

JP

Morgan,

SBC

Warburg

753

JP Morgan, Deutsche Credito Goldman Deutsche Goldman Goldman

SBC

Bank,

Italiano,

Sachs

Bank,

Sachs

Sachs

Warburg

SBC

JP

JP

Warburg Morgan

Morgan

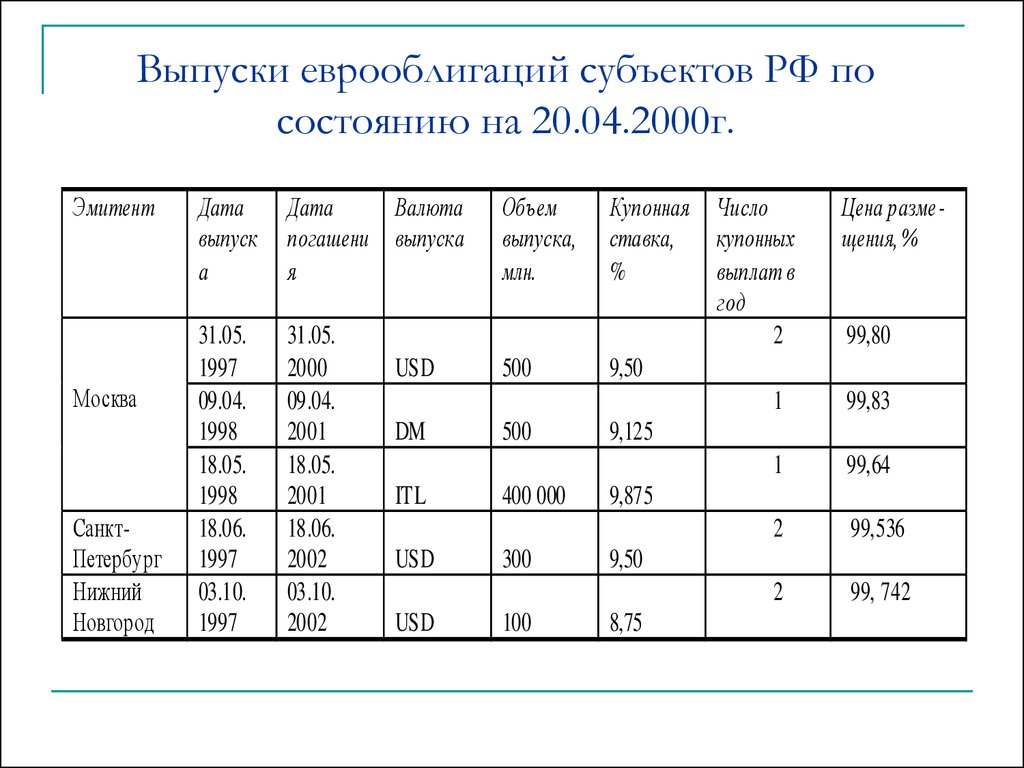

25. Выпуски еврооблигаций субъектов РФ по состоянию на 20.04.2000г.

ЭмитентМосква

СанктПетербург

Нижний

Новгород

Дата

выпуск

а

Валюта

Дата

погашени выпуска

я

31.05.

1997

09.04.

1998

18.05.

1998

18.06.

1997

03.10.

1997

31.05.

2000

09.04.

2001

18.05.

2001

18.06.

2002

03.10.

2002

USD

DM

ITL

USD

USD

Объем

выпуска,

млн.

500

500

400 000

300

100

Купонная

ставка,

%

Число

купонных

выплат в

год

2

Цена размещения, %

99,80

9,50

1

99,83

1

99,64

2

99,536

2

99, 742

9,125

9,875

9,50

8,75

26. План реструктуризации долгов РФ Лондонскому клубу

ГодПо ток пла тежей

после

переоформления

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

2018

2019

2020

2021

2022

2023

2024

2025

2026

2027

2028

2029

2030

Ито го

0,58

0,90

1,13

1,13

1,13

1,69

1,68

1,82

1,99

2,44

2,15

2,36

2,28

2,20

2,11

2,03

1,95

1,87

1,78

2,07

1,97

1,49

1,40

0,94

0,88

0,27

0,25

0,24

0,22

0,21

0,10

43,27

до переоформления

1,68

2,12

2,69

2,98

2,94

3,29

3,62

3,99

5,10

5,05

5,57

5,36

4,72

2,70

1,99

1,78

0,60

0,56

0,53

0,50

0,47

58,24

Погашение основного

долга, %

PRINs

IANs

1

2

2

3

4

4

8

8

12,0

15,0

13,5

9

6,5

2

2

2

2

2

2

100

1

2

2

4

6

11

15

17

16

10

10

2

2

2

100

Погашение основного

долга, %

Euro 2010

Euro 2030

9,5

20,1

20,1

20,1

20,1

10,1

100

1

1

4

4,5

6

6

6

6

6

6

6

6

8

8

6

6

4

4

1

1

1

1

1

0,5

100

27. Еврооблигации российских эмитентов(пример)

ЭмитентДата выпуска

Дата погашения

Объем

выпуска

в валюте

номинала

, млрд.

долл.

Минфин

РФ

25 августа 2000 г.

31 марта 2010 г.

2,819

Минфин

РФ

24 июля 1998 г.

24 июля 2018 г.

3,466

1000

долл.

0

11,00

2

Минфин

РФ

24 июня 1998 г.

24 июня 2028 г.

2,500

1000

долл.

10 000

12,75

2

Минфин

РФ

25 августа 2000 г.

31 марта 2030 г.

18,325

1 долл.

0

5,00

2

Росбанк

3 июля 2000 г.

3 июля 2012 г.

0,130

1 долл.

1

7,00

2

Номинал

Минима

льн

ый

лот

Ставка,

%

Периодично

сть

купона

1 долл.

0

8,25

2

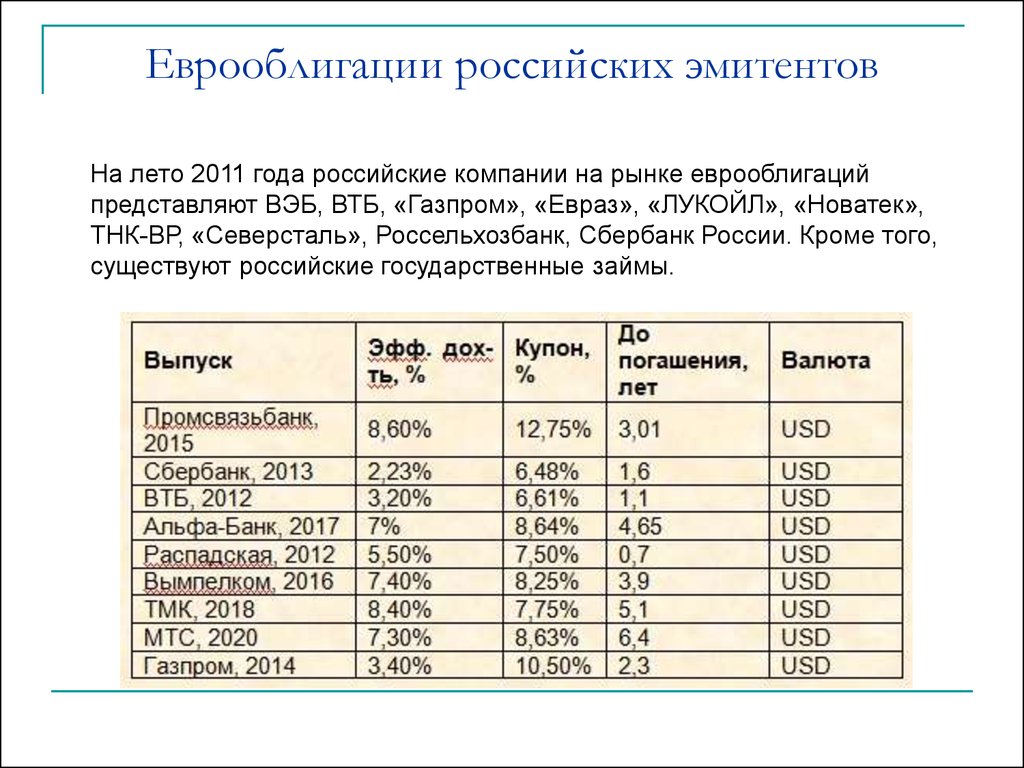

28. Еврооблигации российских эмитентов

На лето 2011 года российские компании на рынке еврооблигацийпредставляют ВЭБ, ВТБ, «Газпром», «Евраз», «ЛУКОЙЛ», «Новатек»,

ТНК-ВР, «Северсталь», Россельхозбанк, Сбербанк России. Кроме того,

существуют российские государственные займы.

finance

finance