Similar presentations:

Финансирование деятельности предприятия. Облигации предприятий

1.

Финансированиедеятельности

предприятия

Облигации предприятий

К.э.н., доцент кафедры экономики и

менеджмента

Борщёва Наталья Леонидовна

2.

Покупая облигацию, вы даёте кредиткомпании (или государству) и

зарабатываете на том, что она пользуется

вашими деньгами в течение определенного

времени.

При этом доход, периодичность выплат и

дата возврата вложений известны заранее,

как у банковского вклада.

Например, вы даёте в долг компании на

год, дважды получаете проценты, а через

год она возвращает вам вложенное.

Что такое облигация?

3.

Ключевых отличий три:Если компания обанкротится, то по

облигациям вы можете не получить ничего,

когда по вкладу вы гарантировано вернёте

до 1 400 000 ₽.

Облигации можно продать в любой момент.

Если цена облигации упадёт, то вы получите

убыток, но если она вырастет — прибыль.

При этом, процентные выплаты при

досрочной продаже вы не потеряете —

покупатель заплатит вам накопленный вами

купонный доход.

Чем облигация отличается от

депозита?

4.

Облигации — довольно надёжный финансовыйинструмент, особенно по сравнению с акциями.

Но, как и с любыми ценными бумагами, риски

всё равно есть. Основной — это дефолт или,

иными словами, неспособность того, кто

выпустил облигацию, платить вам обещанные

деньги. Чем выше рейтинг, тем меньше

вероятность дефолта.

Другой риск связан с продажей облигаций до

погашения: с момента покупки их стоимость

может измениться.

Риски покупки облигаций

5.

Облигация – это долговая ценнаябумага, отражающая отношения займа

между инвестором и эмитентом.

Инвестор – это лицо, которое

приобретает облигацию, является

кредитором.

Эмитенты – это предприятия, банки,

органы государственного управления,

выпускающие облигацию, являются

заемщиками.

Общая характеристика

облигаций

6.

Стоимость облигаций наМосковской бирже

7.

Объем выпуска облигационного займаНоминальная стоимость облигаций

Величина выплачиваемого по облигации

дохода

Периодичность выплат дохода

Срок до погашения облигации

Параметры выпуска облигаций

устанавливает эмитент

8.

1. Наличие конечного срока действия.2. Владельцы облигаций имеют приоритет в получении

дохода (выплаты по облигациям являются частью

издержек предприятия и включаются в себестоимость в

отличие от выплаты дивидендов акционерам).

3.При ликвидации предприятия владельцы облигаций

обладают правом первоочередного удовлетворения их

требований по сравнению с акционерами.

Облигация является «старшей ценной бумагой» по

отношению к акциям, т.е. она более надежна с т.з

получения текущего дохода в виде периодических

выплат и с т.з. получения основной суммы долга в виде

номинальной стоимости.

Характеристика облигаций

9.

Закладные облигации(обеспеченные) выпускаются

предприятием под залог конкретного

имущества, имеющегося на данном

предприятии (здания, машины,

оборудование)

Беззакладные облигации – это

прямые долговые обязательства

компании, которые не обеспечены

никаким залогом.

Виды облигаций

10.

Ипотечные – облигации, выпущенныепод залог земли или недвижимости.

Облигации с переменным (плавающим)

залогом – в качестве обеспечения

выступают машины, оборудование.

Облигации под залог ценных бумаг

обеспечены акциями и др. ценными

бумагами, которые принадлежат

эмитенту.

Виды закладных облигаций

11.

В зависимости от способа получения инвесторомдохода различают купонные и дисконтные

облигации.

Выпуская купонные облигации, эмитент

устанавливает ставку доходности в процентах к

номинальной стоимости.

Дисконтные облигации называют облигациями с

нулевым купоном. Процент по ним не

выплачивается, а владелец облигации получает

доход за счет того, что облигация продается с

дисконтом, .т.е. по цене ниже номинала. Эмитент

выкупает облигации по номинальной стоимости, в

результате чего владелец получает доход.

Купонные и дисконтные

облигации

12.

Облигация номинальной стоимостью100 руб. продается по цене 70% от

номинала. Следовательно, доход,

который получит покупатель при

гашении данной облигации составит

300 руб. (1000 – 700) по каждой

облигации.

Пример

13.

Сумма выплат по купону и номинальнаястоимость и таких облигаций

индексируется на определенный

коэффициент, учитывающий уровень

инфляции, динамику валютного курса и

др.

В России индексируемые облигации

выпустил Газпром в 1999 г. ( с учетом

валютного курса)

Индексируемые облигации

14.

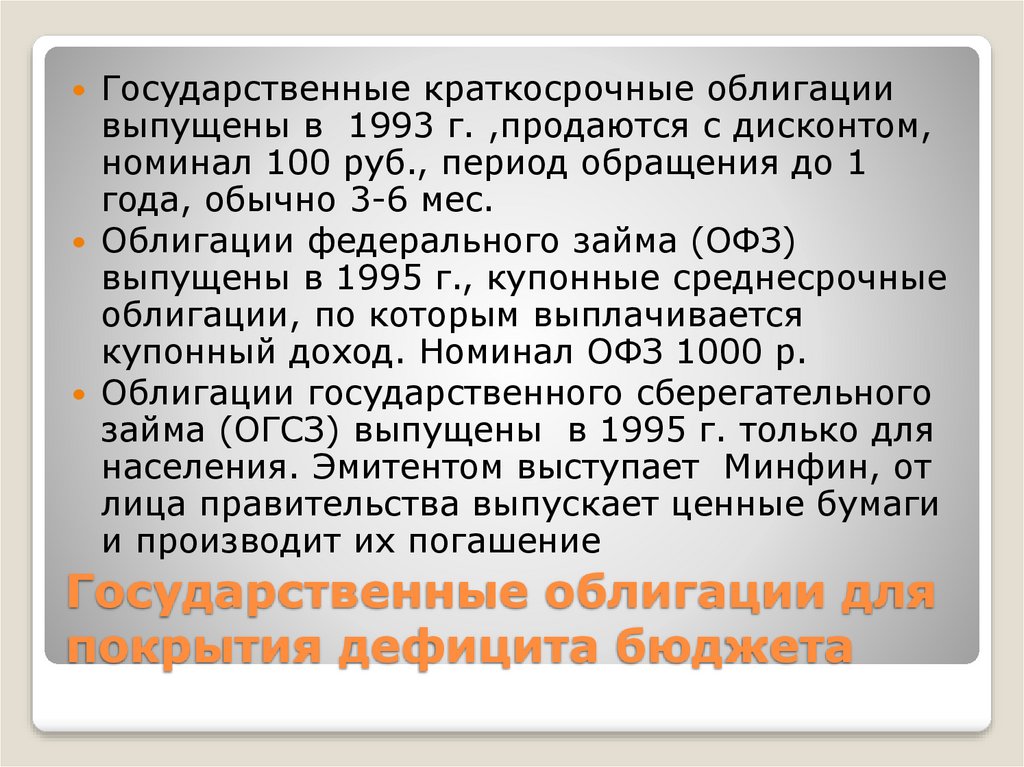

Государственные краткосрочные облигациивыпущены в 1993 г. ,продаются с дисконтом,

номинал 100 руб., период обращения до 1

года, обычно 3-6 мес.

Облигации федерального займа (ОФЗ)

выпущены в 1995 г., купонные среднесрочные

облигации, по которым выплачивается

купонный доход. Номинал ОФЗ 1000 р.

Облигации государственного сберегательного

займа (ОГСЗ) выпущены в 1995 г. только для

населения. Эмитентом выступает Минфин, от

лица правительства выпускает ценные бумаги

и производит их погашение

Государственные облигации для

покрытия дефицита бюджета

15.

Доходность облигаций федеральногозайма (ОФЗ) обычно близка к

доходности по депозитам и ключевой

ставке Центробанка.

Доходность корпоративных облигаций

может существенно её превышать.

Обычно, чем выше доходность, тем

рискованнее инвестиция.

Высокая ли доходность у

облигаций?

16.

Облигации федерального займа(сокращённо ОФЗ) — это долговые ценные

бумаги, выпускаемые Министерством

финансов РФ. Покупая их, вы даёте в долг

государству, а оно обязуется вернуть

деньги с процентами. Выплата процентов

(так называемый купон) осуществляется по

заранее установленным условиям.

Например, два раза в год в фиксированном

размере. Среди прочих российских

облигаций ОФЗ отличаются высокой

надёжностью.

Что такое ОФЗ?

17.

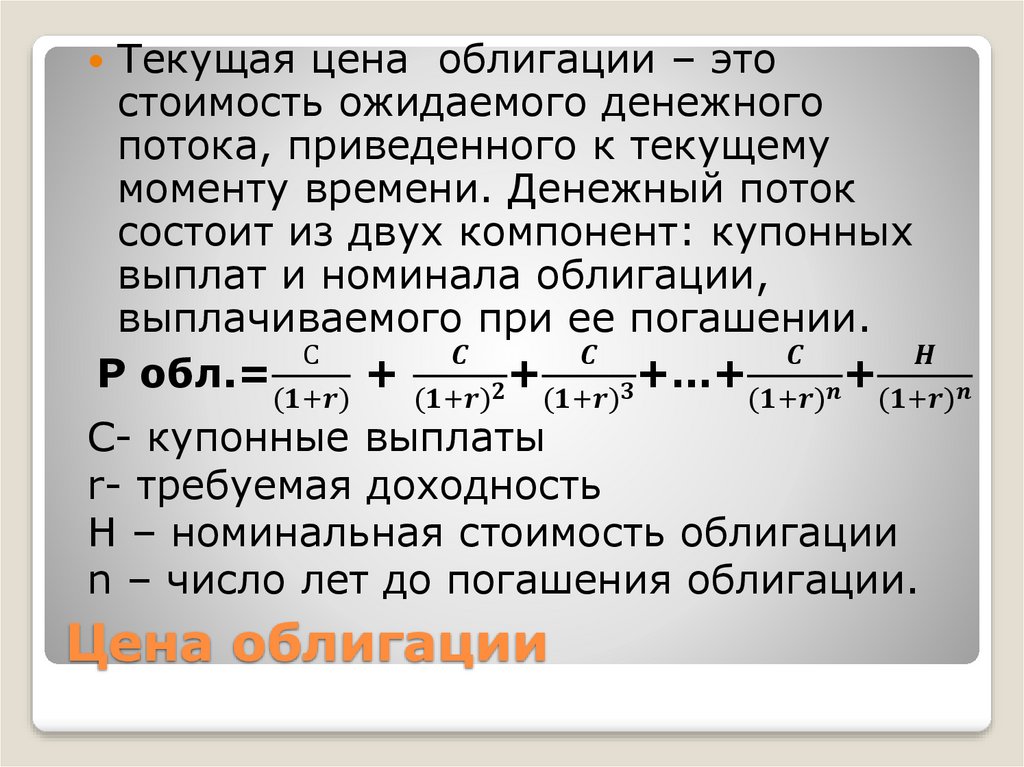

Текущая цена облигации – этостоимость ожидаемого денежного

потока, приведенного к текущему

моменту времени. Денежный поток

состоит из двух компонент: купонных

выплат и номинала облигации,

выплачиваемого при ее погашении.

С

finance

finance