Similar presentations:

Инструменты финансирования публичных компаний. Стоимость капитала

1. Инструменты финансирования публичных компаний (продолжение)

2. Стоимость капитала

Основополагающая концепция управлениякорпоративными финансами

Каждый источник долгосрочного

финансирования имеет свою стоимость выраженное в виде процентной ставки

ожидаемое вознаграждение поставщика

капитала за использование принадлежащих

ему средств

3. Различие между собственными и заемными источниками

Принципиальное различие между источникамисобственных и заемных средств имеет

правовую природу: если акционеры являются

владельцами предприятия и, в установленных

законом пределах несут ответственность за все

риски, с ним связанные, то поставщики

заемного капитала являются кредиторами,

предоставившими свои средства предприятию

во временное и, как правило, возмездное

пользование.

К источникам заемных средств следует отнести

ссуды банков, средства от продажи облигаций

и других ценных бумаг и пр.

4. Понятие облигации

Статья 2 Закона РФ «О рынке ценных бумаг»определяет облигацию как «эмиссионную ценную

бумагу, закрепляющую право ее держателя на

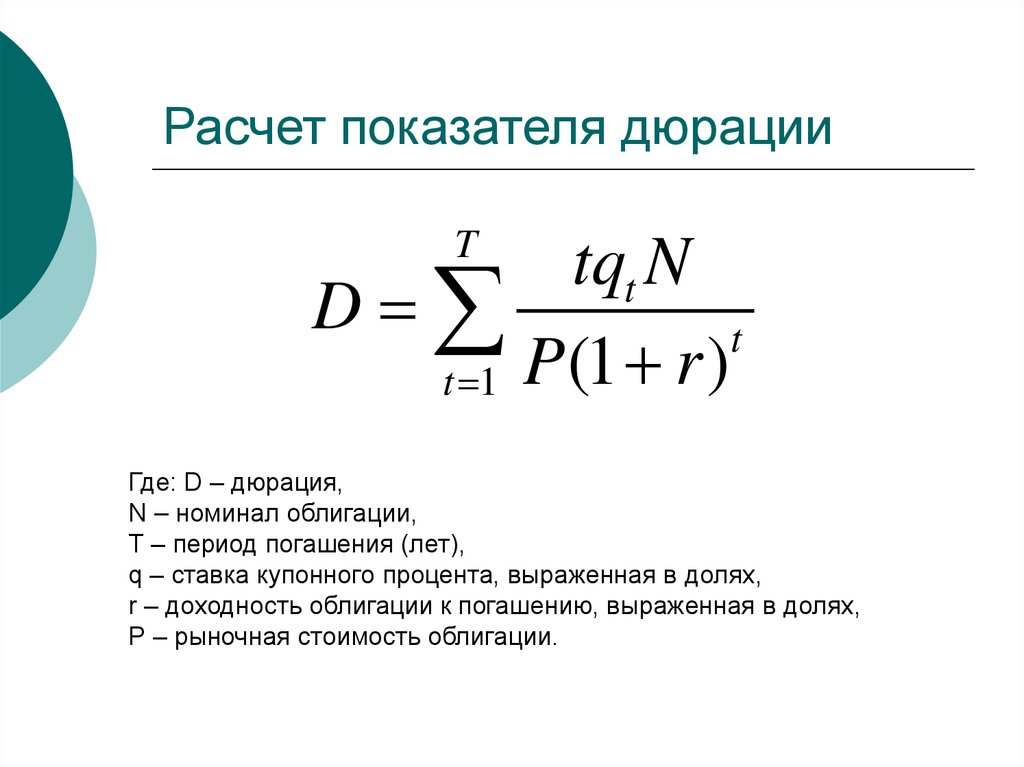

получение от эмитента облигации в

предусмотренный ею срок ее номинальной

стоимости и зафиксированного в ней процента от

этой стоимости или иного имущественного

эквивалента».

Облигации имеют преимущество при реализации

имущественных прав их владельцев: проценты по

облигациям выплачиваются независимо от

результатов хозяйственной деятельности

предприятия; при делении имущества компанииэмитента в случае ее ликвидации, акционеры могут

рассчитывать лишь на ту его часть, которая

останется после выплаты долгов.

5. Преимущества облигаций для компании-эмитента

1.Относительная дешевизна этого способа

финансирования по сравнению с другими (выпуск

акций, банковские ссуды), при этом мобилизация

дополнительных ресурсов происходит без угрозы

вмешательства держателей-кредиторов в

управление финансово-хозяйственной

деятельностью заемщика.

Более низкая стоимость заемного финансирования в

целом обусловлена более низкими рисками, которые

несет кредитор по сравнению с поставщиками

собственного капитала; к тому же проценты по

кредитам уменьшают (как правило)

налогооблагаемую прибыль, в то время как доход

собственнику выплачивается из прибыли после

налогообложения.

6. Преимущества облигаций для компании-эмитента

2. Привлекательность облигационного финансирования по сравнениюс банковскими кредитами обусловлена не только фиксированными

процентными ставками, но и характером издержек, связанных с

привлечением средств: если при банковском кредитовании

основная часть подобных издержек носит переменный характер,

то при размещении облигационного займа значительная часть

издержек постоянна, то есть не зависит от объема привлекаемых

средств.

Это делает облигационные займы особенно привлекательными при

значительных объемах заимствования. С другой стороны,

банковское кредитование допускает большую гибкость и менее

чувствительно к изменению кредитного рейтинга заемщика (банк

по определению является финансовым посредником, задача

которого – «переваривать» кредитные риски в процентные

ставки).

Нельзя также не отметить потенциальные проблемы, которые могут

возникнуть у эмитентов облигаций при попытке реструктуризации

платежей: договориться в держателями долговых инструментов

оказывается крайне затруднительно, а во многих случаях

невозможно.

7. Преимущества облигаций для компании-эмитента

3. В дополнение к сказанному следует отметить,что для выпуска облигаций в условиях

развитого финансового рынка компания вовсе

не обязательно должна иметь высокий

кредитный рейтинг – пример не имеющих

вообще никакого кредитного рейтинга

высокодоходных облигаций (junk bonds) в

американской практике говорит сам за себя.

С 80-х годов этот рынок развивается весьма

успешно, предоставляя возможность получения

финансирования фирмам средних размеров.

8. Условия для выпуска облигаций

номинальная стоимость всех выпущенных обществомоблигаций не должна превышать размера уставного

капитала общества либо величины обеспечения,

предоставленного обществу третьими лицами для целей

выпуска;

выпуск облигаций допускается после полной оплаты

уставного капитала;

выпуск облигаций без обеспечения допускается на

третьем году существования общества и при условии

надлежащего утверждения к этому времени двух годовых

балансов общества;

общество не вправе размещать облигации,

конвертируемые в акции общества, если количество

объявленных акций общества меньше количества акций,

право на приобретение которых предоставляют облигации.

Облигации принято подразделять на кратко-, средне-, и

долгосрочные; бессрочные; именные и на предъявителя.

9. Облигации с нулевым купоном и купонные облигации.

Облигации с нулевым купоном реализуются соскидкой от номинала, а на день погашения

держателю выплачивается их номинальная

стоимость. Купонные облигации

предусматривают периодическую выплату

процентов по отрывным купонам[1], на

которых указана процентная ставка.

[1] На самом деле отрывные купоны,

предъявляемые в банк, обслуживающий

эмитента, отошли в прошлое, став достоянием

учебников. Сегодня в подавляющем

большинстве своем облигации либо

бездокументарны, либо предусматривают

централизованное хранение.

10. Обеспеченные и необеспеченные облигации

Обеспеченные облигации могутподразделяться на обеспеченные

всем имуществом или какой-то

отдельной его частью, другими

ценными бумагами (например,

акциями материнской компании).

11. Участвующие облигации

Облигации этого типа обеспечиваютфиксированный доход плюс

некоторый дополнительный

доход, если доходы компании

превысили какой-то заранее

установленный уровень.

12. Конвертируемые и неконвертируемые облигации

Конвертируемая облигация, как и любой иной конвертируемыйинструмент, может быть конвертирована в заранее оговоренное

число обыкновенных акций компании.

Например, если облигация номиналом $1000 конвертируется в 20

обыкновенных акций, то есть пропорциональность обмена равна

20, то курс обмена будет $1000/20 = $50. Таким образом, $50 от

номинала облигации необходимо отдать для того, чтобы получить

одну обыкновенную акцию.

Конверсионная стоимость конвертируемой облигации равна

произведению пропорции обмена на курсовую стоимость

обыкновенных акций.

Конверсионная премия представляет собой разность между текущей

рыночной ценой облигации и ее конверсионной стоимостью.

Например, если облигация номиналом $1000 конвертируется в 20

обыкновенных акций, текущая курсовая стоимость которых

составляет $60, то конверсионная стоимость облигации составит

$1200. Если текущая рыночная стоимость облигации составляет

$1300, то конверсионная премия составит 1300 – 1200 = $100.

13. Отзывные облигации

Для отзывных облигаций возможность отзыва (досрочногопогашения) должна быть предусмотрена условиями их

выпуска.

В условиях отзыва обычно указывается величина отзывной

премии, на которую цена отзыва выше номинала

облигации. По мере приближения даты погашения

облигации размер премии обычно уменьшается.

Условие, предусматривающее возможный отзыв облигации

широко используется многими корпорациями. Это связано

с весьма длительными сроками обращения облигаций, в

течение которых может произойти существенное

изменение рыночных процентных ставок. Для защиты

интересов инвестора обычно предусматривается

следующее положение: в течение первых нескольких лет

после эмиссии отзыв облигации не допускается.

Инициатива отзыва исходит от эмитента. В то же время

некоторые из выпусков облигаций на американском рынке

с начала 90-х годов, а в настоящее время – и на

отечественном рынке - предоставляют уже инвестору

опцион на отзыв облигации (т.е. обязательство эмитента

выкупить ее).

14. Фонд погашения облигаций

Условия эмиссии облигаций в практике развитыхфинансовых рынков часто требуют создания

так называемого фонда погашения, в который

корпорация должна вносить ежегодные

отчисления. Идея заключается в том, чтобы

выплачивать часть основной суммы долга,

равно как и процентов, каждый год, тем самым,

сокращая величину долга к моменту погашения

облигационного займа.

Фонды погашения обычно функционируют

следующим образом: назначается

доверительный собственник, который может

выкупать облигации на открытом рынке. В

другом варианте корпорация сама выкупает

облигации, передавая их затем на хранение

доверительному собственнику.

15. Ссудное финансирование

Как уже отмечалось выше, предоставление долгосрочныхссуд банками и другими финансовыми организациями под

фиксированную ставку стало достаточно редким явлением

даже для более стабильных зарубежных финансовых

рынков. Однако это вовсе не исключает долгосрочного

банковского кредитования: просто ссуды предоставляются

под ставку, представляющую собой сумму некоторой

плавающей ставки (например, LIBOR; FIBOR, MIBOR и др.)

и риск-премии, отражающей оценку кредитором уровня

рисковости конкретного заемщика.

Часто используемая при предоставлении рублевых ссуд в

качестве «плавающей составляющей» ставка

рефинансирования Центрального Банка России в такой

роли менее уместна, так как представляет собой не

столько рыночный индикатор, сколько инструмент

монетарного регулирования.

16. Преимущества ссудного финансирования

По сравнению с долговыми ценными бумагами, срочные ссуды имеютряд преимуществ, в некоторых случаях компенсирующих их

основные недостатки.

1.

Это, в первую очередь, большая оперативность в привлечении

средств, большая гибкость и существенно более низкие

фиксированные издержки[1]. Гибкость такого инструмента

финансирования, как срочные ссуды, связана, прежде всего, с

тем, что при необходимости изменения, скажем, условий

кредитования, необходимо договариваться с одним кредитором, а

не с множеством держателей облигаций, что намного сложнее.

2.

Более низкие относительные издержки связаны с необходимостью

регистрации эмиссионных долговых ценных бумаг и

использованием услуг финансовых посредников – андеррайтеров.

Последнее становится экономически оправданным лишь когда

сумма займа достаточно велика, чтобы сделать сопутствующие

фиксированные издержки достаточно низкими в расчете на

единицу привлекаемых средств.

3.

Доступность. Для многих мелких фирм облигационные кредиты

являются просто недоступными.

[1] Речь в данном случае идет не о процентной ставке по кредиту,

а о сопутствующих привлечению заемных средств издержках.

17. Обеспечение срочных ссуд

Во многих случаях в качествеобеспечения срочных ссуд

используются те или иные активы

фирмы (оборотные или внеоборотные).

Также устанавливаются ограничения на

выплату дивидендов, устанавливаются

минимальные размеры чистых активов,

собственных оборотных средств и

других показателей ликвидности и

финансовой устойчивости.

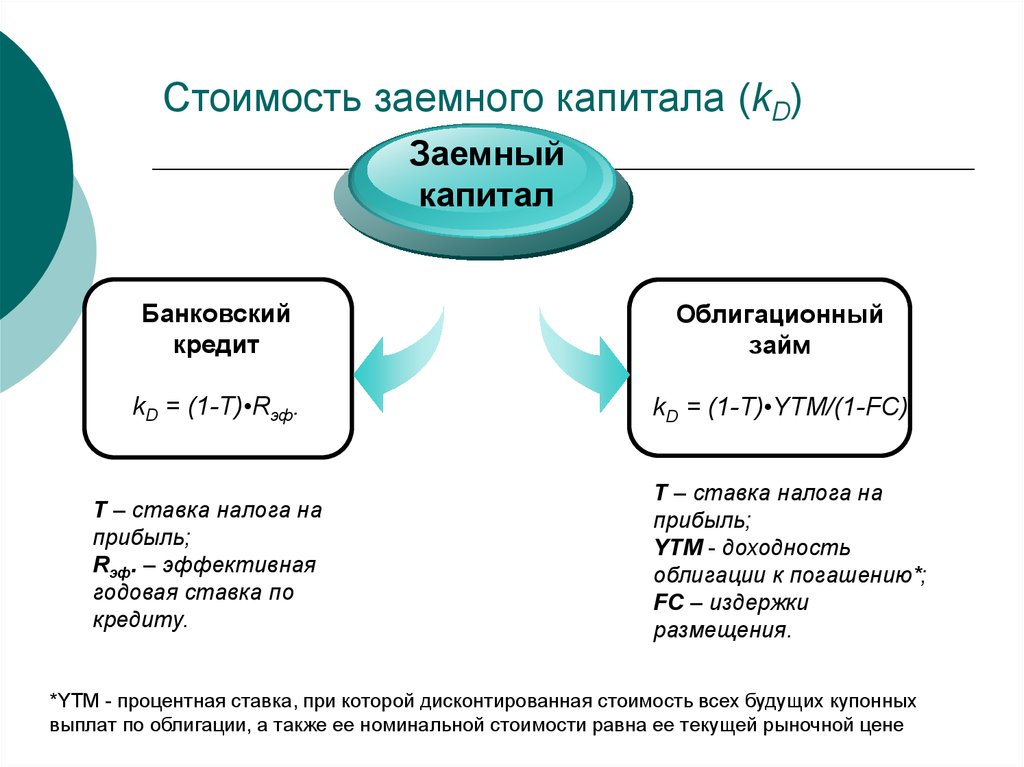

18. Стоимость заемного капитала (kD)

Заемныйкапитал

Банковский

кредит

Облигационный

займ

kD = (1-T)•Rэф.

kD = (1-T)•YTM/(1-FC)

Т – ставка налога на

прибыль;

Rэф. – эффективная

годовая ставка по

кредиту.

Т – ставка налога на

прибыль;

YTM - доходность

облигации к погашению*;

FC – издержки

размещения.

*YTM - процентная ставка, при которой дисконтированная стоимость всех будущих купонных

выплат по облигации, а также ее номинальной стоимости равна ее текущей рыночной цене

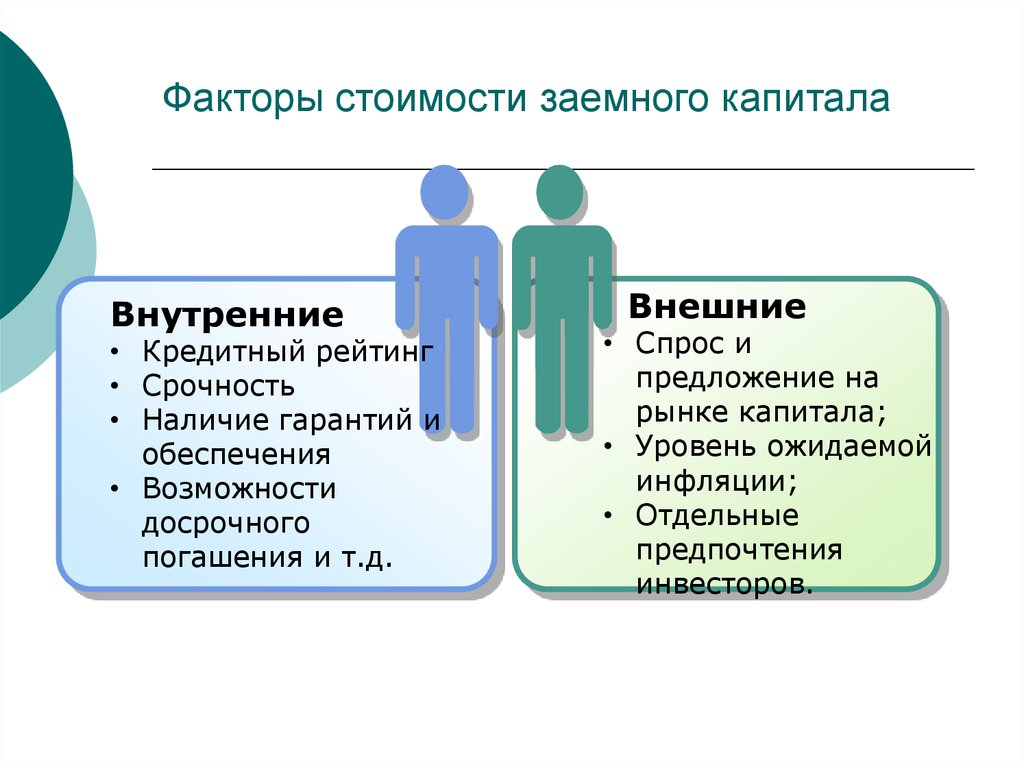

19. Факторы стоимости заемного капитала

Внутренние• Кредитный рейтинг

• Срочность

• Наличие гарантий и

обеспечения

• Возможности

досрочного

погашения и т.д.

Внешние

• Спрос и

предложение на

рынке капитала;

• Уровень ожидаемой

инфляции;

• Отдельные

предпочтения

инвесторов.

20. Купонная облигация: основные характеристики

1. Номинальная стоимость (номинал облигации),соответствующая, с одной стороны, сумме,

которая будет выплачена держателю

облигации при ее погашении, с другой –

сумме, по которой определяется величины

процентной (купонной) выплаты;

2. Купонная ставка, определяющая процент от

номинальной стоимости облигации, который

регулярно выплачивается ее держателю в

виде купонного платежа (указывается в %

годовых);

3. Купонный период, определяющий срок между

выплатами двух последовательных купонных

платежей;

21. Купонная облигация: основные характеристики

4. Количество купонных выплат в году;5. Величина купонного платежа, которая

рассчитывается исходя из номинала

облигации, купонной ставки и

продолжительности купонного периода;

6. Срок обращения, показывающий

продолжительность периода от даты

выпуска облигации до даты погашения.

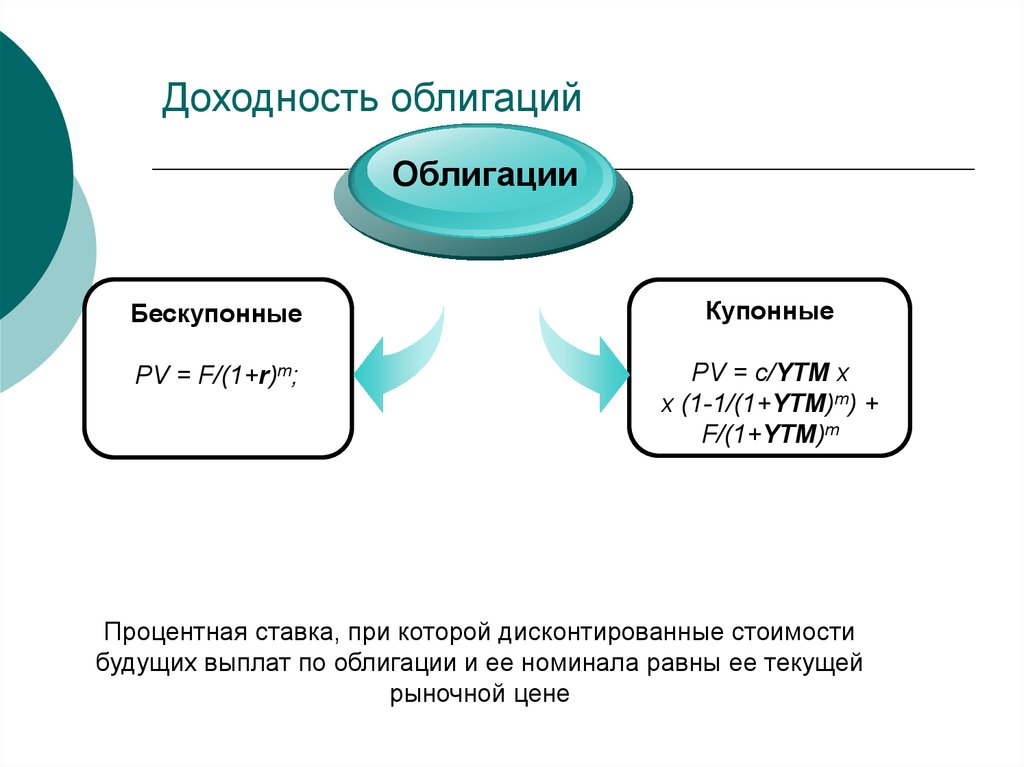

22. Доходность облигаций

ОблигацииБескупонные

Купонные

PV = F/(1+r)m;

PV = c/YTM x

x (1-1/(1+YTM)m) +

F/(1+YTM)m

Процентная ставка, при которой дисконтированные стоимости

будущих выплат по облигации и ее номинала равны ее текущей

рыночной цене

23. Закономерности на рынке облигаций

1. Рыночная стоимость облигации и ее доходностьк погашению находятся в обратной

зависимости;

2. Доходность облигации к погашению на

равновесном рынке должна быть равна

процентной ставке по альтернативному

вложению. Такое равенство обеспечивается

за счет изменения рыночной стоимости

облигации. Ее рыночная стоимость

увеличивается или уменьшается в

зависимости от поведения рыночной

процентной ставки r. Если r растет, то

рыночная стоимость облигации снижается, и

наоборот.

24. Закономерности на рынке облигаций

3. Если купонная процентная ставка вышеставки по альтернативному вкладу, то

облигация котируется на рынке с

премией (т.е. по цене выше номинала),

если купонная ставка ниже ставки по

альтернативному вкладу, то облигация

котируется с дисконтом (т.е. по цене

ниже номинала);

4. Снижение рыночной процентной ставки

приводит к большему изменению курса,

чем повышение рыночной процентной

ставки.

25. Дюрация Макколи

Зависимость между стоимостьюоблигации и процентными

ставками характеризуется

количественным показателем –

дюрацией Макколи (или просто

дюрацией).

26. Расчет показателя дюрации

Ttqt N

D

t

t 1 P (1 r )

Где: D – дюрация,

N – номинал облигации,

Т – период погашения (лет),

q – ставка купонного процента, выраженная в долях,

r – доходность облигации к погашению, выраженная в долях,

Р – рыночная стоимость облигации.

27. Интерпретация показателя дюрации

Дюрация Макколи – это средневзвешенное времяпотока платежей, поступающих по облигации.

Таким образом, дюрация измеряется в единицах

времени. Это могут быть годы или купонные

периоды.

Показатель дюрации иногда интерпретируют как

скорректированный с учетом временной

стоимости денег срок окупаемости инвестиций

в облигацию.

Кроме этого, дюрация Макколи является

характеристикой, позволяющей оценить

степень процентного риска, которому

подвергаются средства инвестора. Чем сильнее

реагирует стоимость облигации на изменение

процентной ставки – тем больший риск создает

она для инвестора.

28. Свойства показателя дюрации

1. Дюрация дисконтной облигации равнавремени, оставшемуся до ее погашения.

2. Дюрация купонной облигации меньше времени,

оставшегося до ее погашения.

3. Если купонные платежи выплачиваются m раз

в год, то справедливо следующее

соотношение:

Дюрация в годах = Дюрация в купонных периодах / m

4. Чем меньше величина купонного платежа по

облигации при прочих равных условиях, тем

больше дюрация.

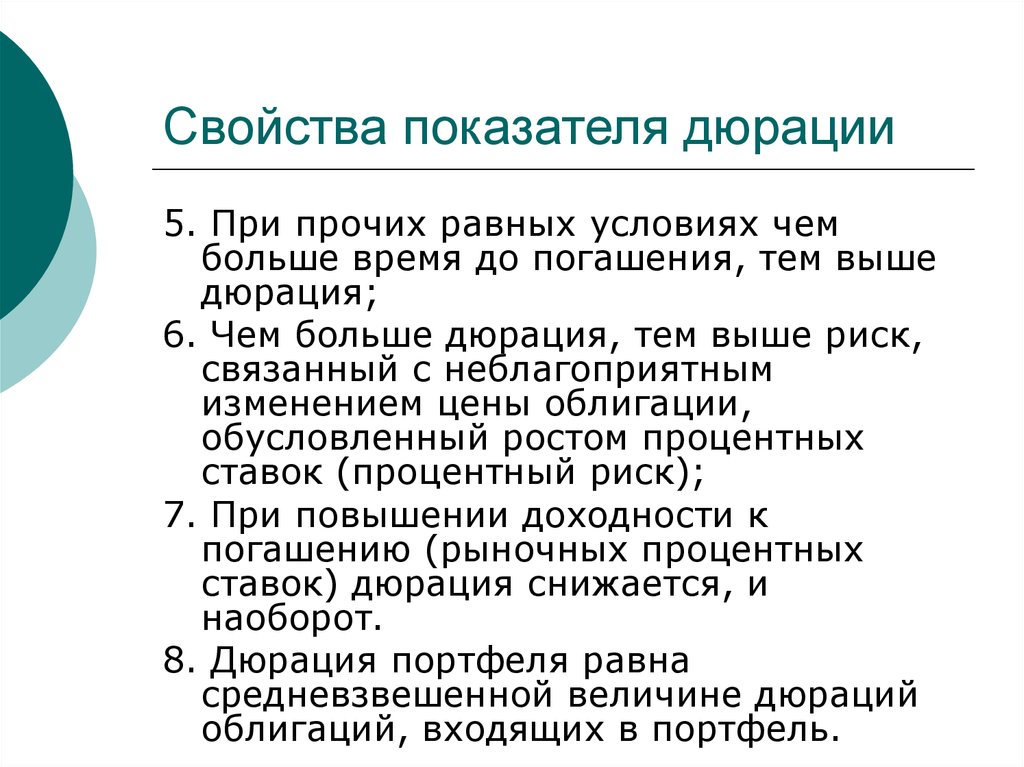

29. Свойства показателя дюрации

5. При прочих равных условиях чембольше время до погашения, тем выше

дюрация;

6. Чем больше дюрация, тем выше риск,

связанный с неблагоприятным

изменением цены облигации,

обусловленный ростом процентных

ставок (процентный риск);

7. При повышении доходности к

погашению (рыночных процентных

ставок) дюрация снижается, и

наоборот.

8. Дюрация портфеля равна

средневзвешенной величине дюраций

облигаций, входящих в портфель.

30. Пример 11.7

Сразу после выпуска инвестор приобрелза 1241,84 руб. 5-летнюю бескупонную

облигацию номиналом 2000руб.

Рыночные процентные ставки для

аналогичных ценных бумаг составляют

10% годовых.

Определить: показатель дюрации;

изменение рыночной цены облигации,

если требуемая рыночная доходность

возрастет до 12%.

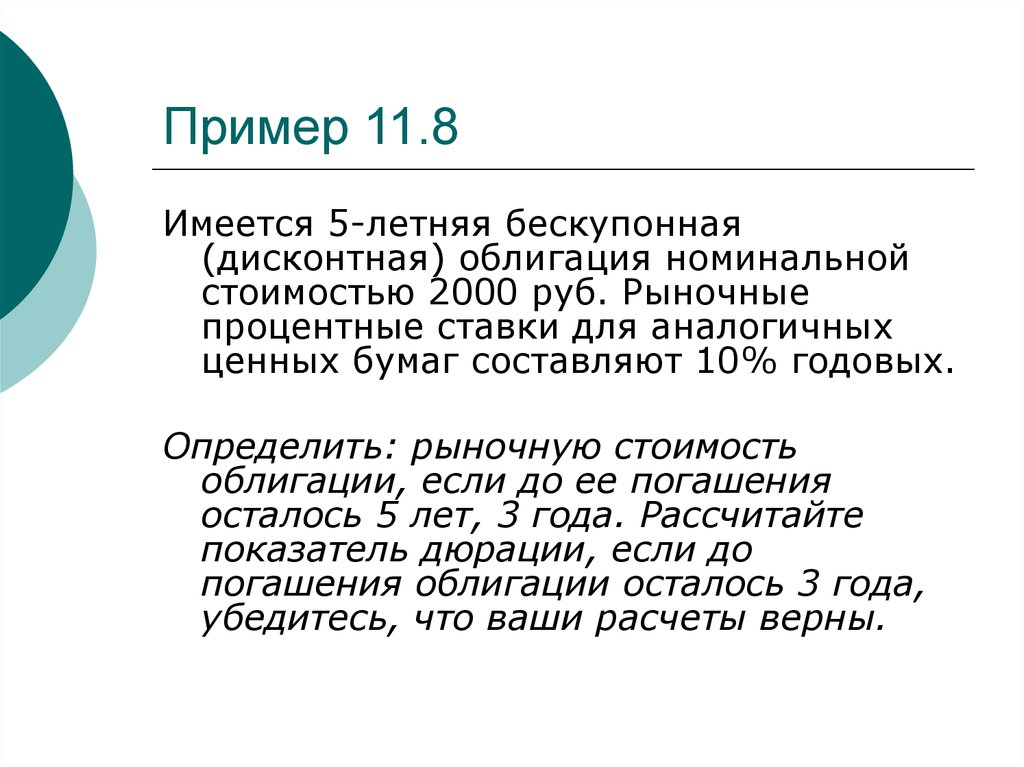

31. Пример 11.8

Имеется 5-летняя бескупонная(дисконтная) облигация номинальной

стоимостью 2000 руб. Рыночные

процентные ставки для аналогичных

ценных бумаг составляют 10% годовых.

Определить: рыночную стоимость

облигации, если до ее погашения

осталось 5 лет, 3 года. Рассчитайте

показатель дюрации, если до

погашения облигации осталось 3 года,

убедитесь, что ваши расчеты верны.

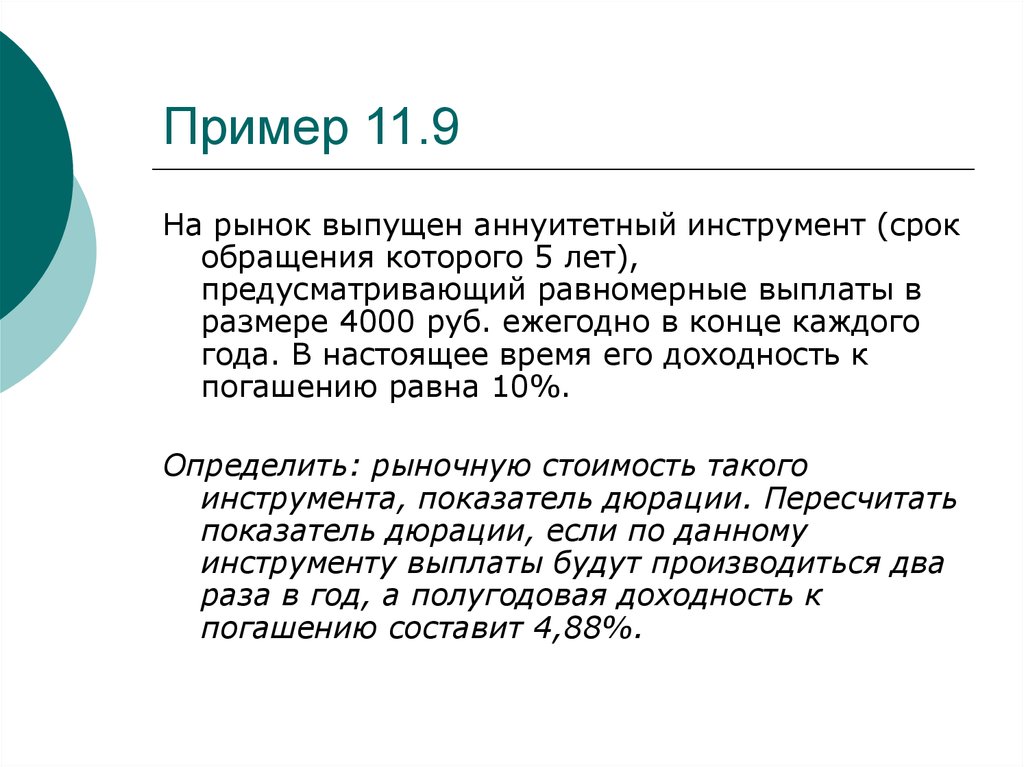

32. Пример 11.9

На рынок выпущен аннуитетный инструмент (срокобращения которого 5 лет),

предусматривающий равномерные выплаты в

размере 4000 руб. ежегодно в конце каждого

года. В настоящее время его доходность к

погашению равна 10%.

Определить: рыночную стоимость такого

инструмента, показатель дюрации. Пересчитать

показатель дюрации, если по данному

инструменту выплаты будут производиться два

раза в год, а полугодовая доходность к

погашению составит 4,88%.

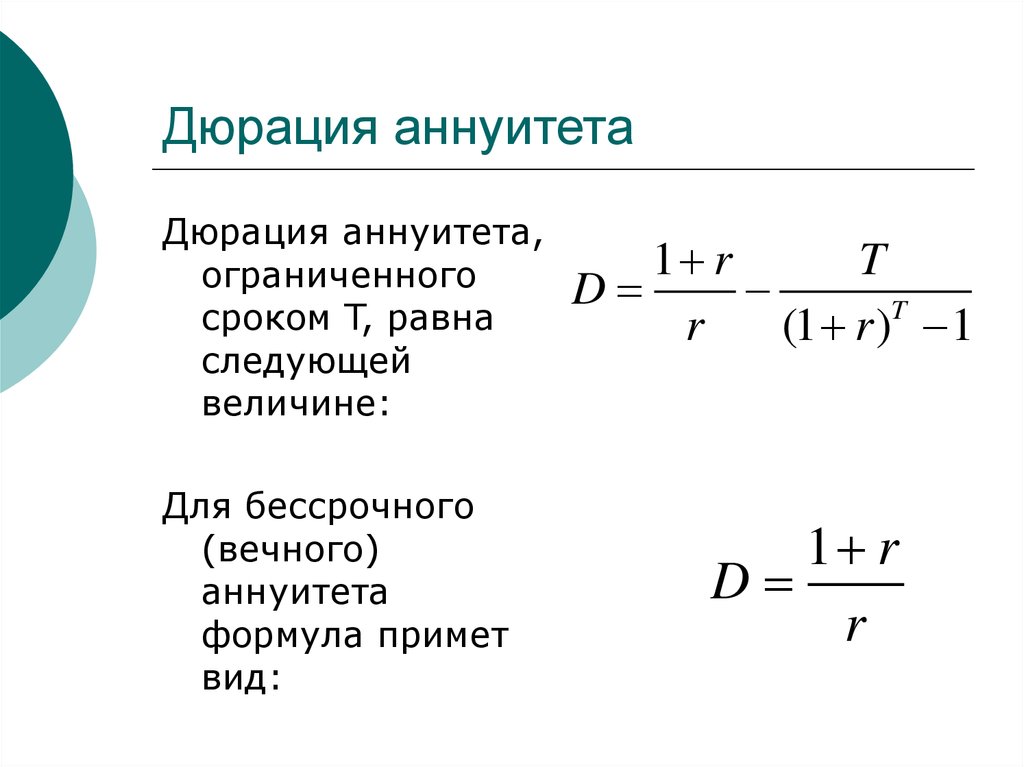

33. Дюрация аннуитета

Дюрация аннуитета,ограниченного

сроком T, равна

следующей

величине:

Для бессрочного

(вечного)

аннуитета

формула примет

вид:

1 r

T

D

r

(1 r )T 1

1 r

D

r

34. Пример 11.10

Имеется купонная облигация номиналом2000 руб., до погашения осталось 3

года. Купонная ставка 5% годовых с

выплатой один раз в конце года.

Доходность к погашению составляет

10%.

Определить: рыночную стоимость такой

облигации, дюрацию. Вскоре после

покупки облигации рыночные ставки

понизились на 2 процентных пункта,

определите доходность за время

владения облигацией.

35. Пример 11.11

Компания «Три поросенка» выпустила десятилетниеоблигации с нулевым купоном, каждая из которых может

быть обменена на 10 обыкновенных акций. Сопоставимая

«прямая» облигация имеет доходность 8%. Акции «Трех

поросят» продаются на рынке по цене 50 дол. за акцию.

Дайте ответы на следующие вопросы:

А) Допустим, вам предстоит принять решение,

конвертировать ли облигацию или оставить ее при себе,

причем сделать этот выбор вы должны «сейчас или

никогда». Как вы поступите?

Б) Если цена конвертируемой облигации составляет 550 дол.,

сколько платят инвесторы за опцион на покупку акций

«Трех поросят»?

В) Если через год стоимость опциона на конверсию останется

неизменной, какова стоимость конвертируемой облигации?

36. Пример 11.12

У компании «Мельчайшие микросистемы»имеются близкие к погашению конвертируемые

облигации с купонной ставкой 10%.

Конверсионный коэффициент равен 27.

Дайте ответы на следующие вопросы:

А) Чему равна конверсионная цена?

Б) Цена акций компании составляет 47 дол.

Какова конверсионная стоимость облигации?

В) Следует ли конвертировать эти облигации?

finance

finance