Similar presentations:

Корпоративтік табыс салығы», «Жеке табыс салығы»

1.

Қазақстан Республикасы Білім және ғылым министрлігіМ.Әуезов атындағы Оңтүстік Қазақстан университеті

«Басқару және бизнес» ЖМ

«Қаржы» кафедрасы

Презентация

Тақырыбы: «Корпоративтік табыс салығы», «Жеке табыс салығы»,

«Әлеуметтік салығы», «Жер пайдаланушыларына салық»

Орындаған:Әбдразахова.М

Тобы:ЭФ-18-5к1

Қабылдаған:Мамутова.Қ

Шымкент.2020

2.

Жоспар:1.1 Корпоративтік табыс салығы түсінігі.Есептеу жолдары.Салық салу объектілері.

1.2 Жеке табыс салығы түсінігі.Есептеу жолдары.Салық салу объектілері.

1.3 Әлеуметтік салық түсінігі.Есептеу жолдары.Салық салу объектілері.

1.4 Жер пайдаланушыларына салық.Есептеу жолдары.салық салу объектілері.

3.

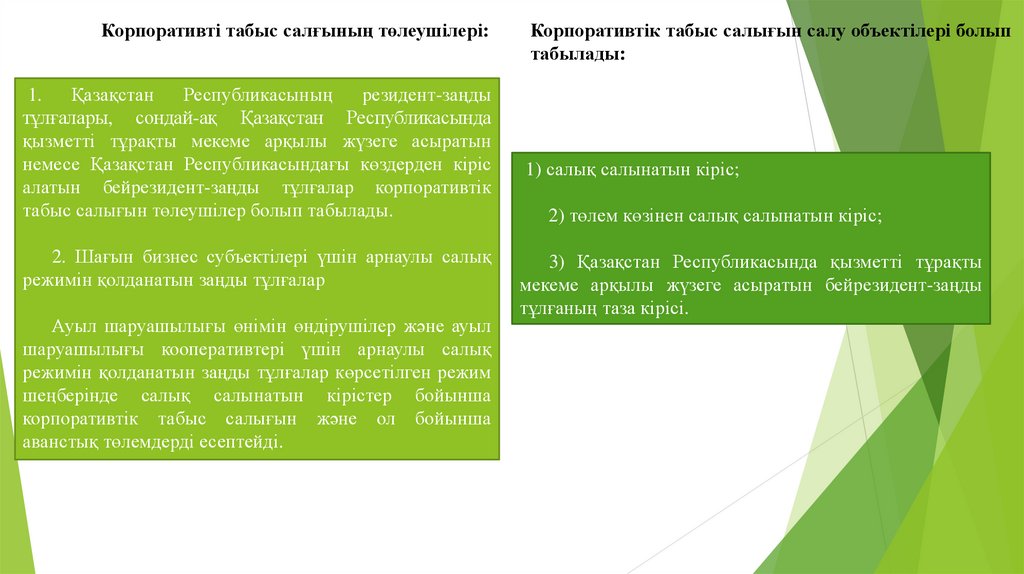

Корпоративті табыс салғының төлеушілері:1.

Қазақстан

Республикасының

резидент-заңды

тұлғалары, сондай-ақ Қазақстан Республикасында

қызметті тұрақты мекеме арқылы жүзеге асыратын

немесе Қазақстан Республикасындағы көздерден кіріс

алатын бейрезидент-заңды тұлғалар корпоративтік

табыс салығын төлеушілер болып табылады.

2. Шағын бизнес субъектілері үшін арнаулы салық

режимін қолданатын заңды тұлғалар

Ауыл шаруашылығы өнімін өндірушілер және ауыл

шаруашылығы кооперативтері үшін арнаулы салық

режимін қолданатын заңды тұлғалар көрсетілген режим

шеңберінде салық салынатын кірістер бойынша

корпоративтік табыс салығын және ол бойынша

аванстық төлемдерді есептейді.

Корпоративтік табыс салығын салу объектілері болып

табылады:

1) салық салынатын кіріс;

2) төлем көзінен салық салынатын кіріс;

3) Қазақстан Республикасында қызметті тұрақты

мекеме арқылы жүзеге асыратын бейрезидент-заңды

тұлғаның таза кірісі.

4.

Салық ставкасы:10 % - ауыл шаруашылығы өнімін, омарта шаруашылығы

өнімін, акваөсіру (балық өсіру шаруашылығы) өнімін

өндіруші заңды тұлғалардың салық салынатын

табысына қолданылады;

20% - жалпыға ортақ салық режимін қолданатын

заңды тұлғалардың салық салынатын табысына

қолданылады;

15% - төленген кіріс сомасына қолданылады.

Кірістердің кейбір түрлері төлем көзінен салық

салынатын болады. Оларға, дивидендтер, бейрезидент

тұлға Қазақстан Республикасындағы көздерден алған

кірістер, заңды тұлғаларға төленетін сыйақы және

басқалар жатады. Салық кірістерді төлеу нысаны мен

орнына қарамастан табыс төлеу кезінде төлем көзінен

ұсталады, әдетте, төлем жүргізілген ай аяқталғаннан

кейін бес жұмыс күнінен кешіктірмей беріледі.

Корпоративтік табыс салығын төлеуші заңды

тұлғалар ең алдымен салық салынатын табысын

есептеп алуы қажет. Ал салық салынатын табыс

түзетулерді ескере отырып жылдық жиынтық

табыс пен шегерімдер арасындағы айырма

ретінде айқындалады, яғни:

Салық салынатын табыс

Жылдық жиынтық

табыс – Шегерімдертүзету

ССТ

ЖЖТ – Штүзету

5.

Қазақстан Республикасы Ұлттық банкін жәнемемлекеттік мекемелерді қоспағанда, Қазақстан

Республикасының резидент заңды тұлғалары, сондай-ақ

Қазақстан Республикасында қызметін тұрақты мекеме

арқылы жүзеге асыратын немесе Қазақстан

Республикасындағы көздерден табыстар алатын

резидент емес заңды тұлғалар корпоративтік табыс

салығын төлеушілер болып табылады. Оңайлатылған

декларация негізінде арнаулы салық режимін

қолданатын заңды тұлғалар көрсетілген режим

шеңберінде салық салынатын табыстар бойынша

корпоративтік табыс салығын есептейді және төлейді.

6.

Жеке табыс салығыСалық салу объектiлерi бар жеке тұлғалар жеке табыс

салығын төлеушiлер болып табылады.

Салық салу объектiлерi мыналар:

1) төлем көзiнен салық салынатын табыстар;

2) төлем көзiнен салық салынбайтын табыстар түріндегі

жеке тұлғаның табыстары жеке табыс салығы салынатын

объектiлер болып табылады.

Салық салу объектілері салық салуға жататын табыстар

мен көзделген тәртіппен және мөлшердегі жағдайларда

салық шегерімдері арасындағы айырма ретінде

айқындалады.

7.

Салық төлеушінің төлем көзінен салық салынатынтабыстары жеке тұлғалардың ақшалай түрде алған

барлық табыстарының жиыны болып табылады және

оның құрамына мыналар жатады:

1) қызметкердің табысы;

2) жеке тұлғаның салық агентінен түсетін

табыстары;

3) жинақтаушы зейнетақы қорларынан төленетiн

зейнетақы төлемдерi;

4) дивидендтер, сыйақылар, ұтыстар түрiндегi табыс;

5) стипендиялар;

6) жинақтаушы сақтандыру шарттары бойынша

табыс.

8.

Қызметкердiң салық салуға жататын, олзаттай нысанда алған табысына:

1) еңбегіне заттай нысанда ақы төлеу;

2) жұмыс берушіден өтеусіз негізде алынған

мүліктің құны. Өтеусіз орындалған

жұмыстардың, көрсетілген қызметтердің

құны осындай жұмыстарды орындаумен,

қызметтер көрсетумен байланысты шеккен

шығыстар мөлшерінде айқындалады;

3) қызметкер үшiншi тұлғалардан алған

тауарлардың, орындалған жұмыстардың,

көрсетілген қызметтердің құнын жұмыс

берушiнiң төлеуi кіреді.

Қосылған құн салығының тиiстi сомасын

қоса алғанда, тауарлардың, орындалған

жұмыстардың, көрсетілген қызметтердiң және

акциздердiң құны қызметкердің салық салуға

жататын, оның заттай нысанда алған табысы

болып табылады.

Қызметкердiң материалдық пайда түрiндегi

табысына мыналар:

1) қызметкерге өткізілген тауарлардың,

жұмыстардың, көрсетілетін қызметтердің құны

мен осы тауарларды, жұмыстарды, көрсетілетін

қызметтердi сатып алу бағасы немесе олардың

өзiндiк құны арасындағы терiс айырма;

2) жұмыс берушiнiң шешiмi бойынша қызметкердiң

оның алдындағы қарызының немесе

мiндеттемесiнiң сомасын есептен шығару;

3) жұмыс берушiнің өз қызметкерлерiнің

сақтандыру шарттары бойынша сақтандыру

сыйлықақыларын төлеуге жұмсаған шығыстары;

4) қызметкердің жұмыс берушiнің қызметiне

байланысты емес шығындарын өтеуге жұмыс

берушiнің жұмсаған шығыстары кіреді.

9.

Жеке табыс салығының сомасы жинақтаушысақтандыру шарттары бойынша төлем көзінен салық

салынатын, айқындалатын табыс сомасына

белгiленген ставканы қолдану жолымен есептеледi.

Төлем көзiнен салық салынбайтын табыстарға

мыналар жатады:

1) мүлiктiк табыс;

2) дара кәсiпкердiң табысы;

3) жекеше нотариустар мен адвокаттардың табысы;

4) басқа да табыстар.

Төлем көзiнен салық салынбайтын табыстарға жеке – жеке

тоқталып өтейік.

1. Салық төлеушiнің салық салуға жататын мүлiктiк

табысына:

1) мүлікті өткізу кезінде құн өсімінен түскен табыс;

2) салық агенттері болып табылмайтын тұлғаларға мүлікті

жалға беруден алынған табыс жатады.

10.

Жеке табыс салығының ставкалары.1. Салық төлеушінің табыстарына 10 проценттік ставка

бойынша салық салынады.

2. Сыйақылар (жинақтаушы сақтандыру шарттары

бойынша сыйақыларды қоспағанда), ұтыстар түріндегі

табыстарға 10 проценттік ставка бойынша салық салынады.

3. Дивидендтер түріндегі табыстарға 5 проценттік ставка

бойынша салық салынады.

Салық агентінің төлем көзінен салық салынатын

табыстардан жеке табыс салығын есептеу үшін күнтізбелік

ай салық кезеңі болып табылады. Жеке табыс салығы

бойынша декларацияны мына резидент салық төлеушiлер:

1) дара кәсіпкерлер;

2) жекеше нотариустар, адвокаттар;

3) мүліктік табыс алған жеке тұлғалар;

4) басқа табыстар, оның ішінде Қазақстан Республикасынан

тысқары жерлерде табыстар алған жеке тұлғалар;

5) Қазақстан Республикасынан тысқары жерлердегi

шетелдік банктердегi банктік шоттарда ақшасы бар жеке

тұлғалар табыс етеді.

11.

. Әлеуметтік салықты төлеушiлер мыналар болыптабылады:

1) дара кәсiпкерлер;

2) жекеше нотариустар, адвокаттар;

3) Қазақстан Республикасының резидент заңды

тұлғалары;

4) Қазақстан Республикасында қызметiн тұрақты

мекемелер арқылы жүзеге асыратын резидент еместер;

5) Резидент заңды тұлғаның шешiмi бойынша оның

құрылымдық бөлiмшелерi әлеуметтiк салық төлеушiлер

ретiнде қарастырылуы мүмкiн.

Әлеуметтік салықтың салық салу обьектілері:

1. Жұмыс берушiнің табыс түрiнде резидент

қызметкерлерге, резидент емес қызметкерлерге төлейтiн

шығыстары, сондай-ақ шетелдік персоналдың табыстары.

Егер қызметкерге күнтізбелік ай үшін есептелген

табысының жалпы сомасы тиісті қаржы жылына арналған

республикалық бюджет туралы заңда белгіленген

жалақының ең төменгі мөлшерінен төмен болса, әлеуметтік

салық салу объектісі жалақының ең төменгі мөлшері

негізінде айқындалады.

12.

Табыстардың төмендегідей түрлері:1)

мемлекеттер,

мемлекеттердiң

үкiметтерi

және

халықаралық ұйымдар желiлерi арқылы берiлетiн гранттар

қаражаты есебiнен жасалатын төлемдер;

2) Қазақстан Республикасының Президентi, Қазақстан

Республикасының Yкiметi тағайындайтын мемлекеттiк

сыйлықақылар, стипендиялар;

3) спорт жарыстарында, байқауларда, конкурстарда

жүлделi орындар үшiн берілетін ақшалай наградалар;

4) ұйым таратылған немесе жұмыс берушiнiң қызметi

тоқтатылған, қызметкерлердiң штат саны қысқартылған

немесе

қызметкер

әскери

қызметке

шақырылған

жағдайларда еңбек шарты бұзылған кезде Қазақстан

Республикасының заңнамасында белгiленген мөлшерлерде

төленетiн өтемдер;

5)

жұмыс

берушiнiң

қызметкерлерге

пайдаланылмаған еңбек демалысы үшiн төлейтiн өтемдерi;

6) Қазақстан Республикасының заңнамасында сәйкес

жинақтаушы зейнетақы қорларына қызметкерлердiң

мiндеттi зейнетақы жарналары салық салу объектісі болып

табылмайды

13.

Дара кәсiпкерлер, жекеше нотариустар, адвокаттарүшiн, төлеушiлердiң өздерiн қоса алғанда, қызметкерлер

саны әлеуметтiк салық салу объектiсi болып

табылады.

Әлеуметтік салықтың ставкасы:

Қазақстан Республикасының резидент заңды

тұлғалары, сондай-ақ қызметін Қазақстан

Республикасында тұрақты мекеме арқылы жүзеге

асыратын резидент еместер 9 пайыз бойынша;

Арнаулы салық режимдерiн қолданатындарды

қоспағанда, дара кәсiпкерлер, жекеше нотариустар,

адвокаттар өзi үшiн тиісті қаржы жылына арналған

републикалық бюджет туралы заңда белгіленген айлық

есептiк көрсеткiштің екi еселенген мөлшерінде және

әрбiр қызметкер үшiн айлық есептiк көрсеткiштің бiр

еселенген мөлшерiнде.

Төлеушілер салық кезеңінде әлеуметтiк салықты

есептеуді белгiленген ставкаларды айқындалған салық

салу объектiсiне қолдану арқылы жүргiзеді. Арнаулы

салық режимiн қолданатындарды қоспағанда, дара

кәсіпкерлер, жекеше нотариустар, адвокаттар әлеуметтiк

салықты есептеуді белгiленген ставкаларды

айқындалған әлеуметтік салық салу объектісіне қолдану

арқылы жүргізеді.

Әлеуметтік салықтың сомасы «Міндетті әлеуметтік

сақтандыру туралы» Қазақстан Республикасының

Заңына сәйкес есептелген әлеуметтік аударымдар

сомасына азайтылуға жатады.

14.

Жеке табыс салығы мен әлеуметтік салық бойыншадекларацияға қосымша жыл қорытындысы бойынша

жасалады және есепті жылдың төртінші тоқсанының

декларациясымен бірге табыс етіледі.

Құрылымдық бөлiмшелерi бар төлеушiлер

құрылымдық бөлімше бойынша жеке табыс салығы мен

әлеуметтiк салық бойынша декларацияны құрылымдық

бөлімшенің орналасқан жері бойынша мемлекеттік

кірістер органына табыс етеді.

15.

Жер қойнауының пайдаланушылардың арнайы төлемдермен салықтарының мазмұны мен қолдануы. Қазақстан

Республикасының заңнамасында айқындалған тәртіппен

жасалған жер қойнауын пайдалануға арналған

келiсiмшарттардың шеңберінде жер қойнауын пайдалану

бойынша операцияларды жүргізген кезде жер қойнауын

пайдаланушылар белгіленген барлық салықтарды және

бюджетке төленетін басқа да міндетті төлемдерді төлейді.

Жер қойнауын пайдаланушылардың арнаулы төлемдерi мен

салықтары:

1) жер қойнауын пайдаланушылардың арнаулы төлемдерiн;

а) қол қойылатын бонусты;

б) коммерциялық табу бонусын;

в) тарихи шығындарды өтеу бойынша төлемдерді;

2) пайдалы қазбаларды өндіру салығы;

3) үстеме пайда салығы.

16.

Кен орындарын (кен орындары тобын, кен орындарыныңбір бөлігін) рентабельдігі төмен, қоюлығы жоғары,

суланған, шағын дебетті және игерілген санатқа жатқызу

тәртібін, олардың тізбесі мен салық салу тәртібін осы

бөлімде белгіленген салықтар мен арнаулы төлемдер

бөлігінде Қазақстан Республикасының Үкіметі

айқындайды.

Жер қойнауын пайдалануға арналған келісімшарт

шеңберінде жүзеге асырылатын қызмет бойынша салық

және бюджетке төленетiн басқа да міндеттi төлемдер

бойынша салық мiндеттемелерiн есептеу, оларды төлеу

жөнiндегi міндеттемелер туындаған кезде қолданылып

жүрген Қазақстан Республикасының салық заңнамасына

сәйкес жүргізіледi.

Төлем көзiнен ұсталуға жататын, жер қойнауын

пайдаланушы салық агенті ретінде әрекет ететін салық

және бюджетке төленетін басқа да міндетті төлемдерге

қатысты салық міндеттемелерін орындау оларды төлеу

жөнiндегi міндеттемелер туындаған кезде қолданылып

жүрген Қазақстан Республикасының салық заңнамасына

сәйкес жүргізіледi.

Жер қойнауын пайдаланушының тiркелген төлемдерi

бонустар болып табылады.

Жер қойнауын пайдалануға арналып жасалған

келісімшарттың түріне және талаптарына қарай жер

қойнауын пайдаланушы үшін бонустың мынадай

түрлері бар:

1) қол қойылатын бонус;

2) коммерциялық табу бонусы.

Жер қойнауын пайдаланушының келiсiмшарт

аумағында жер қойнауын пайдалану құқығын сатып

алу үшiн алған бiржолғы тiркелген төлемi қол

қойылатын бонус болып табылады.

17.

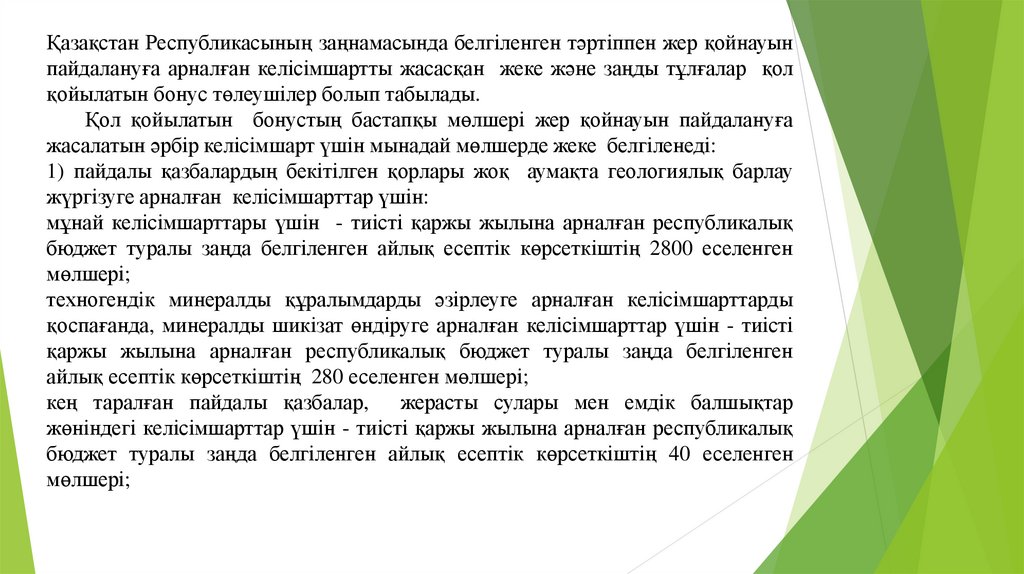

Қазақстан Республикасының заңнамасында белгіленген тәртіппен жер қойнауынпайдалануға арналған келісімшартты жасасқан жеке және заңды тұлғалар қол

қойылатын бонус төлеушілер болып табылады.

Қол қойылатын бонустың бастапқы мөлшері жер қойнауын пайдалануға

жасалатын әрбір келісімшарт үшін мынадай мөлшерде жеке белгіленеді:

1) пайдалы қазбалардың бекітілген қорлары жоқ аумақта геологиялық барлау

жүргізуге арналған келісімшарттар үшін:

мұнай келісімшарттары үшін - тиісті қаржы жылына арналған республикалық

бюджет туралы заңда белгіленген айлық есептік көрсеткіштің 2800 еселенген

мөлшері;

техногендiк минералды құралымдарды әзірлеуге арналған келісімшарттарды

қоспағанда, минералды шикізат өндіруге арналған келісімшарттар үшін - тиісті

қаржы жылына арналған республикалық бюджет туралы заңда белгіленген

айлық есептік көрсеткіштің 280 еселенген мөлшері;

кең таралған пайдалы қазбалар, жерасты сулары мен емдік балшықтар

жөніндегі келісімшарттар үшін - тиісті қаржы жылына арналған республикалық

бюджет туралы заңда белгіленген айлық есептік көрсеткіштің 40 еселенген

мөлшері;

18.

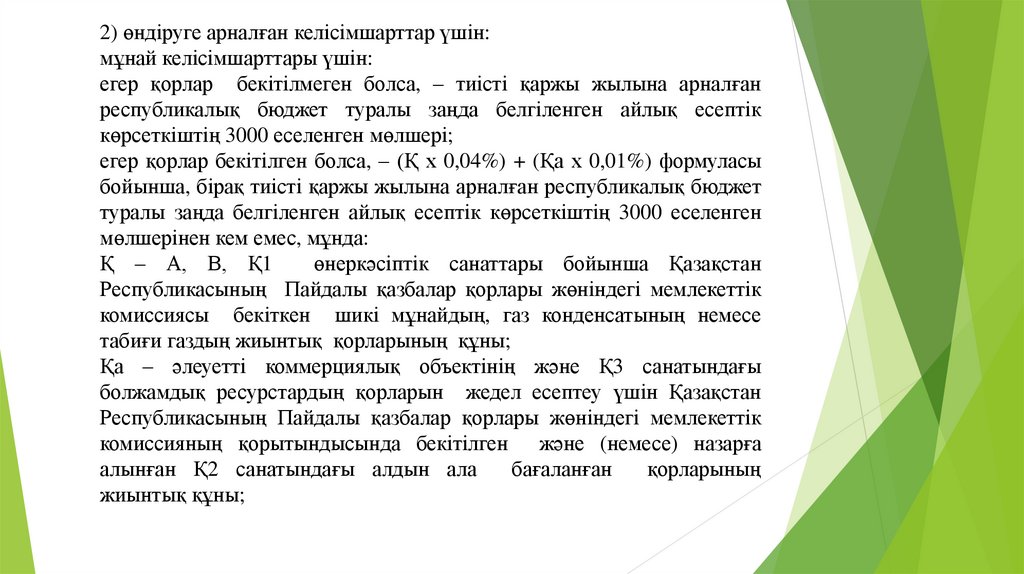

2) өндіруге арналған келісімшарттар үшін:мұнай келісімшарттары үшін:

егер қорлар бекітілмеген болса, – тиісті қаржы жылына арналған

республикалық бюджет туралы заңда белгіленген айлық есептік

көрсеткіштің 3000 еселенген мөлшері;

егер қорлар бекітілген болса, – (Қ х 0,04%) + (Қа х 0,01%) формуласы

бойынша, бірақ тиісті қаржы жылына арналған республикалық бюджет

туралы заңда белгіленген айлық есептік көрсеткіштің 3000 еселенген

мөлшерінен кем емес, мұнда:

Қ – А, В, Қ1

өнеркәсіптік санаттары бойынша Қазақстан

Республикасының Пайдалы қазбалар қорлары жөніндегі мемлекеттік

комиссиясы бекіткен шикі мұнайдың, газ конденсатының немесе

табиғи газдың жиынтық қорларының құны;

Қа – әлеуетті коммерциялық объектінің және Қ3 санатындағы

болжамдық ресурстардың қорларын жедел есептеу үшін Қазақстан

Республикасының Пайдалы қазбалар қорлары жөніндегі мемлекеттік

комиссияның қорытындысында бекітілген және (немесе) назарға

алынған Қ2 санатындағы алдын ала

бағаланған

қорларының

жиынтық құны;

19.

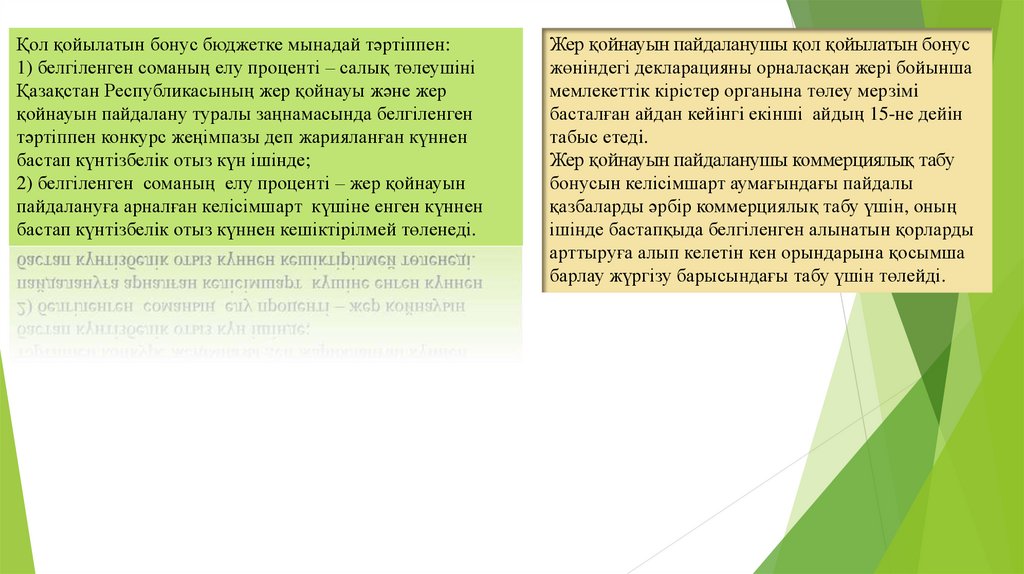

Қол қойылатын бонус бюджетке мынадай тәртіппен:1) белгіленген соманың елу проценті – салық төлеушіні

Қазақстан Республикасының жер қойнауы және жер

қойнауын пайдалану туралы заңнамасында белгіленген

тәртіппен конкурс жеңімпазы деп жарияланған күннен

бастап күнтiзбелiк отыз күн ішінде;

2) белгіленген соманың елу проценті – жер қойнауын

пайдалануға арналған келісімшарт күшіне енген күннен

бастап күнтiзбелiк отыз күннен кешіктірілмей төленеді.

Жер қойнауын пайдаланушы қол қойылатын бонус

жөніндегі декларацияны орналасқан жерi бойынша

мемлекеттік кірістер органына төлеу мерзiмi

басталған айдан кейiнгi екінші айдың 15-не дейiн

табыс етедi.

Жер қойнауын пайдаланушы коммерциялық табу

бонусын келісімшарт аумағындағы пайдалы

қазбаларды әрбір коммерциялық табу үшін, оның

ішінде бастапқыда белгіленген алынатын қорларды

арттыруға алып келетін кен орындарына қосымша

барлау жүргізу барысындағы табу үшін төлейді.

20.

Жер қойнауын пайдаланушы пайдалы қазбаларды өндiру салығынҚазақстан Республикасының аумағында өндiрiлетiн минералды

шикізат, мұнай, жерасты сулары мен емдік балшықтың әрбір түрi

бойынша жеке төлейді.

Пайдалы қазбаларды өндiру салығы ақшалай нысанда төленеді.

Жер қойнауын пайдалануға арналған келiсiмшарт бойынша қызметтi

жүзеге асыру барысында пайдалы қазбаларды өндіру салығын

төлеудің ақшалай нысаны Қазақстан Республикасы Yкiметiнiң

шешiмi бойынша уәкілетті мемлекеттік орган мен жер қойнауын

пайдаланушының арасында жасалатын қосымша келiсiмде

белгiленген тәртiппен заттай нысанға ауыстырылуы мүмкiн.

Жер қойнауын пайдалануға арналып жасалған әрбір жеке

келісімшарт шеңберінде техногендiк минералды құралымдардан

пайдалы қазбалар алуды қоса алғанда, мұнайды, минералды

шикізатты, жерасты сулары мен емдік балшықты өндіруді жүзеге

асыратын жер қойнауын пайдаланушылар пайдалы қазбаларды

өндіру салығын төлеушілер болып табылады.

21.

Жер қойнауын пайдаланушының салық кезеңiнде жерқойнауын пайдалануға арналған әрбiр жеке келiсiмшарт

бойынша таза табысының айқындалған шегерiмдер

сомасының 25 процентiнен асатын бөлiгі салық базасы

болып табылады. Таза табыс салық салынатын табыс пен

корпоративтік табыс салығы арасындағы айырма ретiнде

айқындалады. Салық салынатын табыс жылдық жиынтық

табыс пен жүзеге асырылатын азайтуды ескере отырып,

көзделген шегерiмдер арасындағы айырма ретiнде

айқындалады.

Тұрақты мекеме арқылы жер қойнауын пайдалану

жөніндегі қызметті жүзеге асыратын резидент еместер үшін

таза табыс осы жер қойнауын пайдалануға арналған

келісімшартқа байланысты тұрақты мекеменің таза

табысына есептелген салықтың сомасына азайтылады.

Үстеме пайда салығы салық кезеңінен кейінгі жылдың 15ші сәуірінен кешіктірілмей төленеді. Жер қойнауын

пайдаланушы үстеме пайда салығы жөніндегі

декларацияны орналасқан жері бойынша мемлекеттік

кірістер органына салық кезеңiнен кейiнгi жылдың 10-шы

сәуірінен кешіктірмей табыс етеді.

22.

Пайдаланылған әдебиеттер тізімі:1. Мэнкью Грегори Н., Тейлор Марк П. Экономикс, 4халықаралық басылым. Алматы: Ұлттық аударма бюросы,

2018.-848 б.

2. Гриффин Р. Менеджмент. 12-басылым. Алматы:

«Ұлттық аударма бюросы» қоғамдық қоры, 2018.-768 б.

3. Сұлтанова Б.Б. Салық есебі: Оқу құралы - Алматы:

Экономика,2014-210 б.

4. Крамаренко Т.Н.,Қомбарова А.М. «Салық және салық

салу». Оқулық. Астана: Фолиант, 2015ж.520 б.

5. Мамутова К.К «Салық және салық салу» пәні

бойынша электронды оқу құралы . Шымкент. 2015 ж. 220 б.

6. Мамутова К.К. «Салық және салық салу» пәнінен

лекциялар кешені, Шымкент:2017ж. -225б.

psychology

psychology