Similar presentations:

Регистрация ИП

1.

Регистрация ИП2.

Обращаем Ваше внимание, что справочная информация,изложенная в презентации, является базовой и носит

ознакомительный характер! По всем дополнительным

вопросам просьба обращаться в компетентные органы и

учреждения.

3.

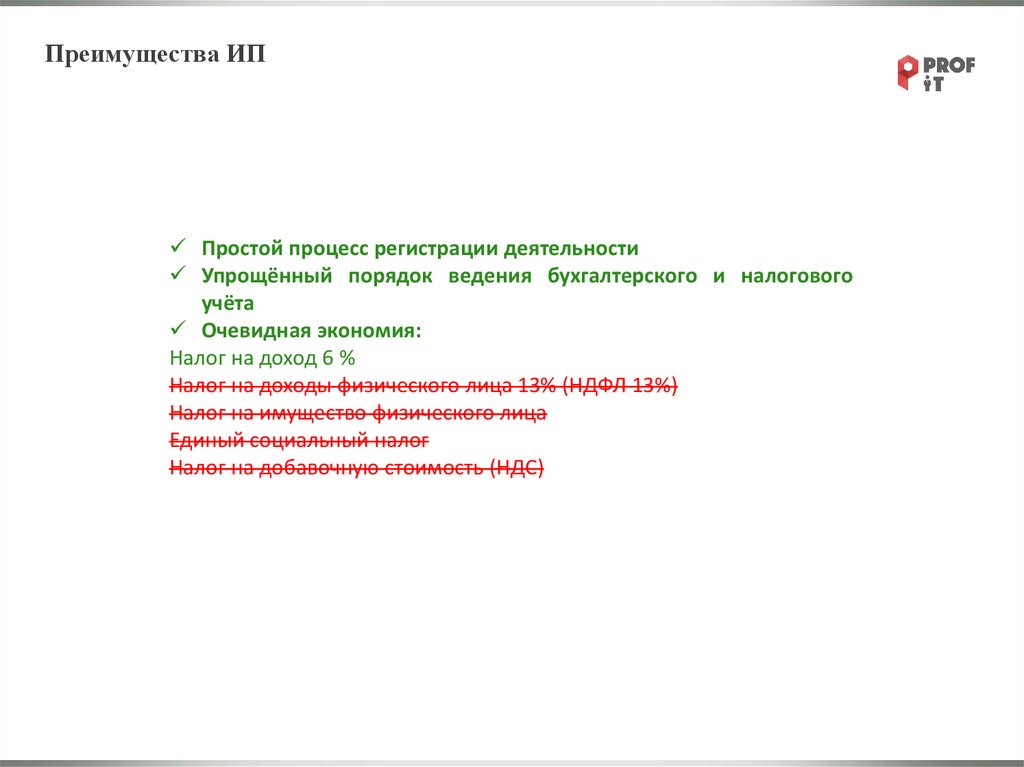

Преимущества ИППростой процесс регистрации деятельности

Упрощённый порядок ведения бухгалтерского и налогового

учёта

Очевидная экономия:

Налог на доход 6 %

Налог на доходы физического лица 13% (НДФЛ 13%)

Налог на имущество физического лица

Единый социальный налог

Налог на добавочную стоимость (НДС)

4.

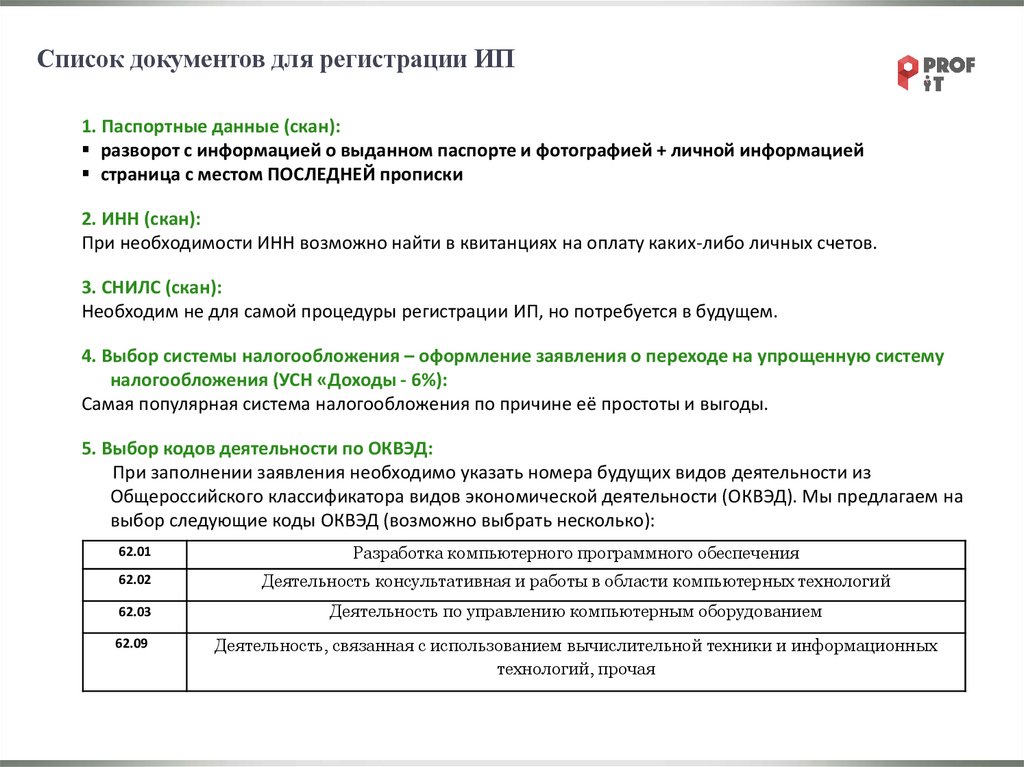

Список документов для регистрации ИП1. Паспортные данные (скан):

разворот с информацией о выданном паспорте и фотографией + личной информацией

страница с местом ПОСЛЕДНЕЙ прописки

2. ИНН (скан):

При необходимости ИНН возможно найти в квитанциях на оплату каких-либо личных счетов.

3. СНИЛС (скан):

Необходим не для самой процедуры регистрации ИП, но потребуется в будущем.

4. Выбор системы налогообложения – оформление заявления о переходе на упрощенную систему

налогообложения (УСН «Доходы - 6%):

Самая популярная система налогообложения по причине её простоты и выгоды.

5. Выбор кодов деятельности по ОКВЭД:

При заполнении заявления необходимо указать номера будущих видов деятельности из

Общероссийского классификатора видов экономической деятельности (ОКВЭД). Мы предлагаем на

выбор следующие коды ОКВЭД (возможно выбрать несколько):

62.01

Разработка компьютерного программного обеспечения

62.02

Деятельность консультативная и работы в области компьютерных технологий

62.03

Деятельность по управлению компьютерным оборудованием

62.09

Деятельность, связанная с использованием вычислительной техники и информационных

технологий, прочая

5.

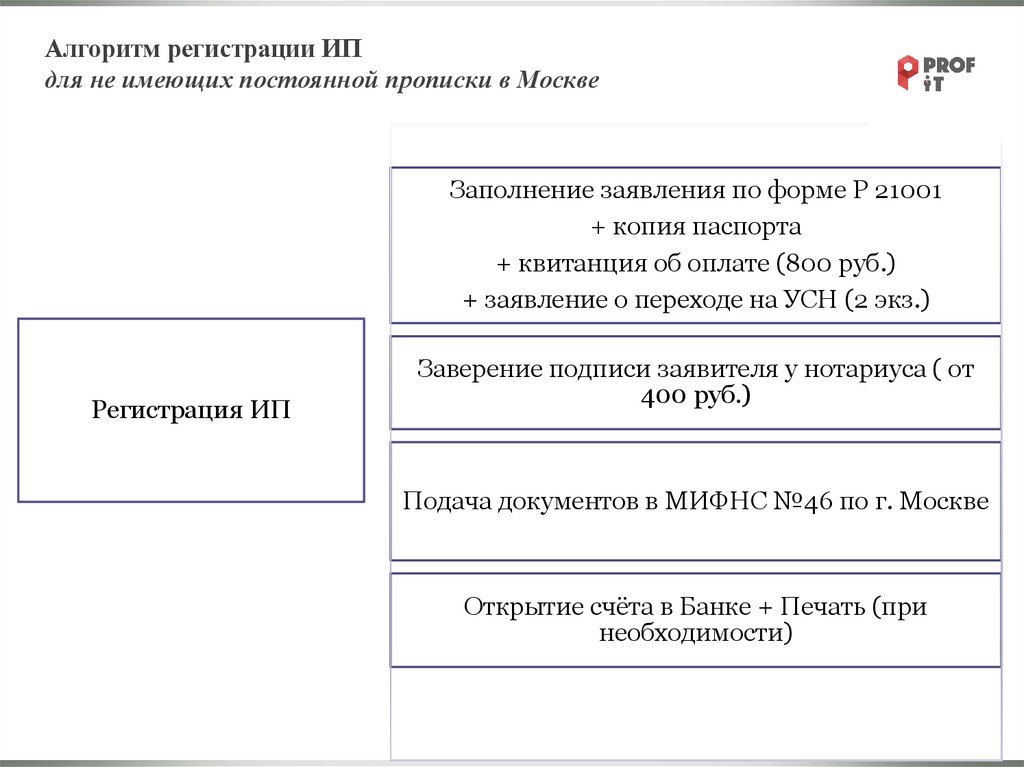

Алгоритм регистрации ИПдля не имеющих постоянной прописки в Москве

Заполнение заявления по форме Р 21001

+ копия паспорта

+ квитанция об оплате (800 руб.)

+ заявление о переходе на УСН (2 экз.)

Регистрация ИП

Заверение подписи заявителя у нотариуса ( от

400 руб.)

Подача документов в МИФНС №46 по г. Москве

Открытие счёта в Банке + Печать (при

необходимости)

6.

Выплаты для ИПВсе выплаты для ИП делятся на две группы:

1. Налоговые отчисления: по УСН «Доходы -6 %».

Платятся только в случае ведения деятельности ИП и получения выручки (поступления

оплат за услуги).

2. Обязательные страховые взносы:

Каждый ИП должен самостоятельно оплачивать обязательные страховые взносы, которые

не зависят ни от того, ведёт ли ИП деятельность, ни от размера доходов. Это отчисления в

ПФР (пенсионный фонд России) и ФОМС (фонд обязательного медицинского

страхования).

В ПФР (в счёт будущей пенсии):

В 2019 году предусмотрены следующие страховые взносы в ПФР:

если величина дохода плательщика за расчетный период не превышает 300 000 рублей,

— в фиксированном размере 29 354 рублей за год

если величина дохода плательщика за расчетный период превышает 300 000 рублей,

— в фиксированном размере 29 354 рублей за год плюс 1,0 процента суммы дохода

плательщика ( максимальная сумма по отчислениям 234 832 руб.)

В ФОМС:

В фиксированном размере 6 884 рублей за год

3. Банковское обслуживание счёта ИП:

В каждом банке индивидуальные условия, следует узнавать конкретно в интересующем

Вас банке.

7.

Выплаты для ИПНалоги исчисленные по ставке 6%, можно уменьшить на величину уплаченных взнос в

ПФР и ФОМС.

К примеру за год получена выручка 1 000 000, налог 60 000, уплачены страховые взносы 45

000, итого к уплате налога 60 000 - 45 000 = 15 000 руб.

Отчётность

Декларация подается 1 раз в год, до 30 апреля. Уплата налога происходит по сроку:

за 1 квартал - до 25.04

за полугодие - до 25.07

за 9 месяцев - до 25.10

за год - до 30.04

Уплата обязательных страховых взносов до 31.12

Уплата 1% с сумм превышающих 300 000 до 01 июля.

Законодательство периодически меняется и все нормы нужно отслеживать.

law

law