Similar presentations:

Оптимізація податкового навантаження на платників податків

1.

Дипломна магістерська роботана тему Оптимізація податкового навантаження на платників

податків

Виконав: студент 6 курсу, групи ФЕУ-150

напряму підготовки (спеціальності)

8.03050801 “Фінанси і кредит”

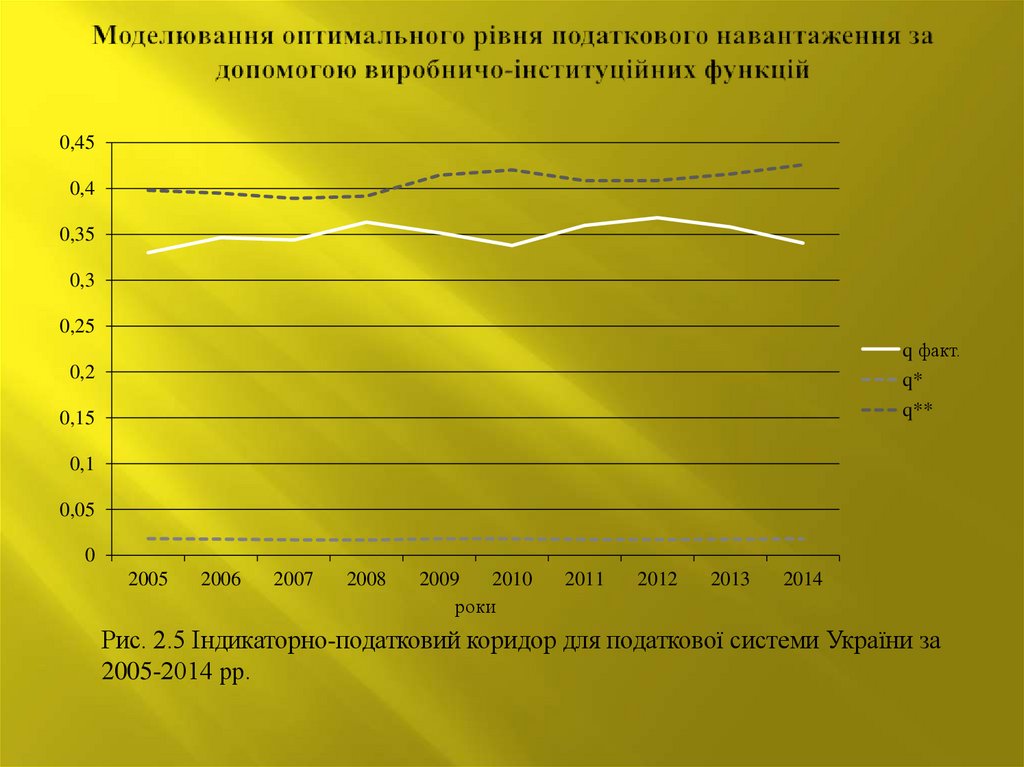

Сергеєв В. Ю.

Керівник Олійник Т. О.

Рецензент Мотова В. В.

2.

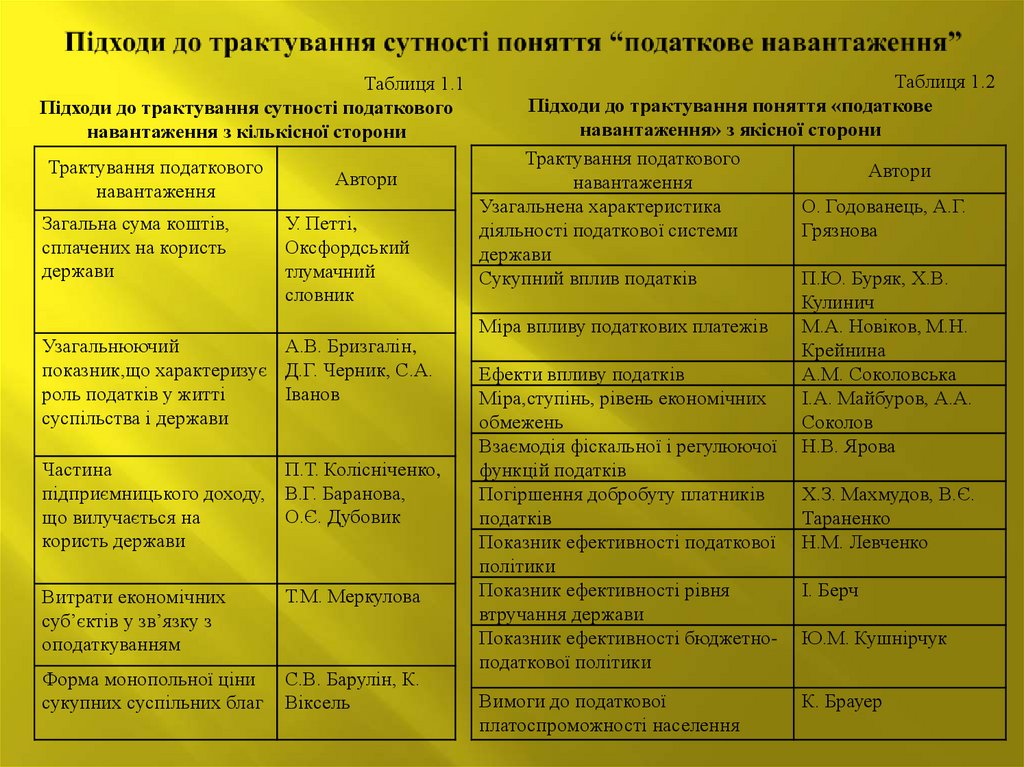

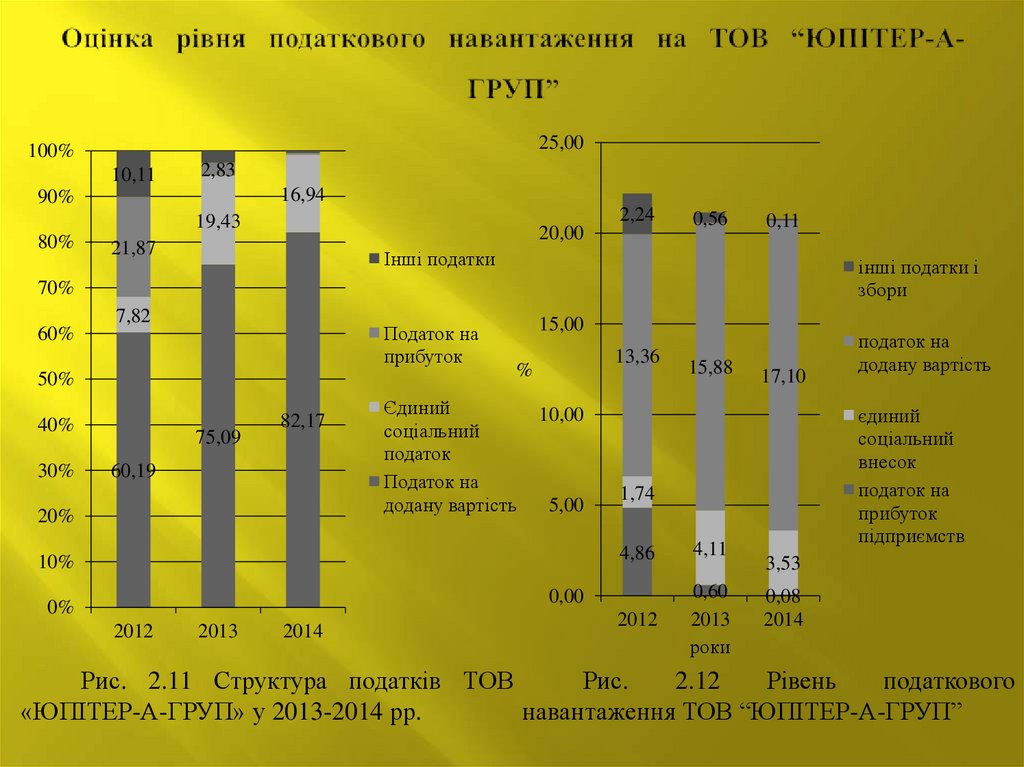

Таблиця 1.1Підходи до трактування сутності податкового

навантаження з кількісної сторони

Трактування податкового

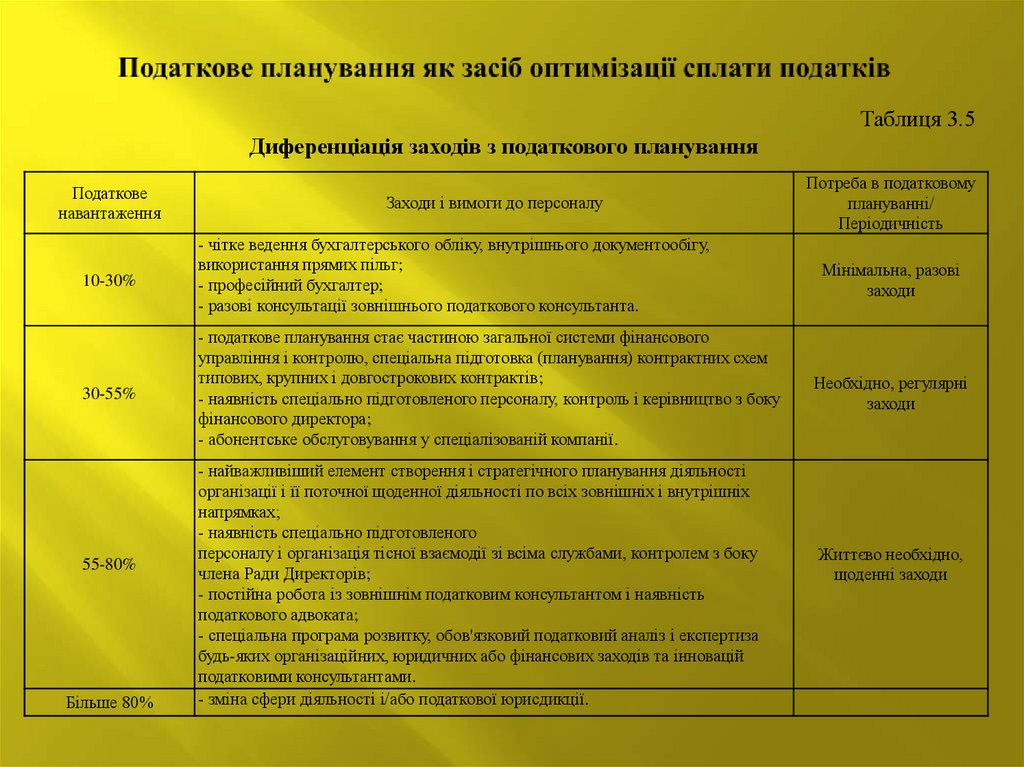

навантаження

Загальна сума коштів,

сплачених на користь

держави

Автори

У. Петті,

Оксфордський

тлумачний

словник

Узагальнюючий

А.В. Бризгалін,

показник,що характеризує Д.Г. Черник, С.А.

Іванов

роль податків у житті

суспільства і держави

Частина

П.Т. Колісніченко,

підприємницького доходу, В.Г. Баранова,

О.Є. Дубовик

що вилучається на

користь держави

Витрати економічних

суб’єктів у зв’язку з

оподаткуванням

Т.М. Меркулова

Форма монопольної ціни

сукупних суспільних благ

С.В. Барулін, К.

Віксель

Таблиця 1.2

Підходи до трактування поняття «податкове

навантаження» з якісної сторони

Трактування податкового

Автори

навантаження

Узагальнена характеристика

О. Годованець, А.Г.

діяльності податкової системи

Грязнова

держави

Сукупний вплив податків

П.Ю. Буряк, Х.В.

Кулинич

Міра впливу податкових платежів

М.А. Новіков, М.Н.

Крейнина

Ефекти впливу податків

А.М. Соколовська

Міра,ступінь, рівень економічних

І.А. Майбуров, А.А.

обмежень

Соколов

Взаємодія фіскальної і регулюючої Н.В. Ярова

функцій податків

Погіршення добробуту платників

Х.З. Махмудов, В.Є.

податків

Тараненко

Показник ефективності податкової Н.М. Левченко

політики

Показник ефективності рівня

І. Берч

втручання держави

Показник ефективності бюджетно- Ю.М. Кушнірчук

податкової політики

Вимоги до податкової

платоспроможності населення

К. Брауер

3.

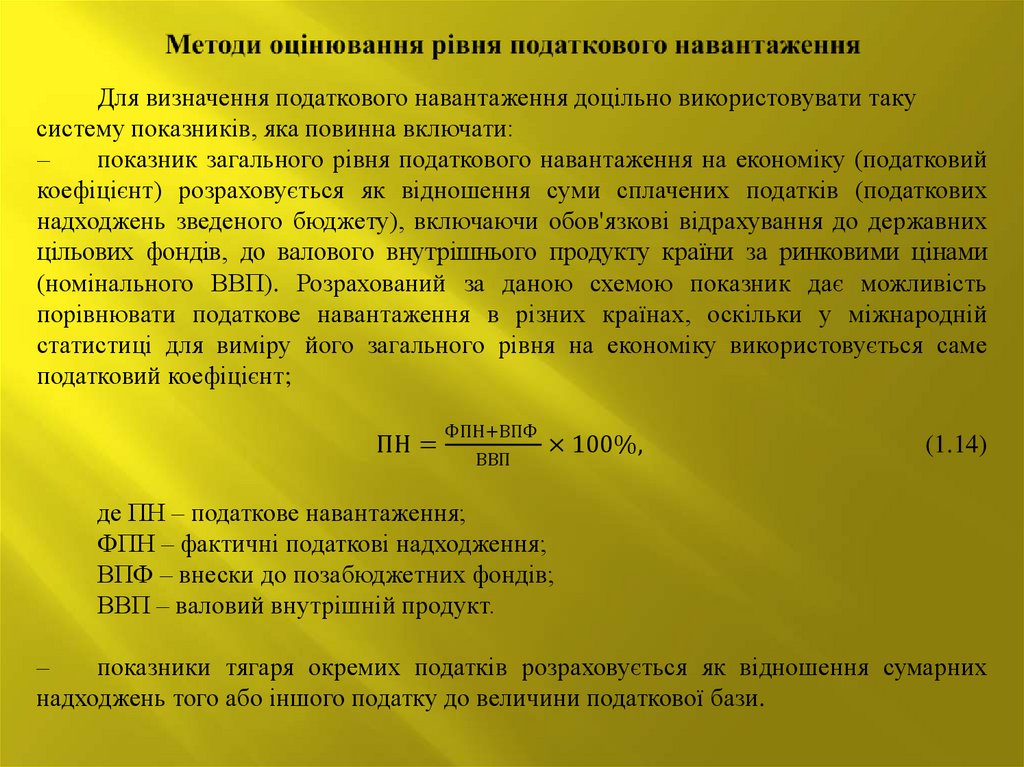

Для визначення податкового навантаження доцільно використовувати такусистему показників, яка повинна включати:

‒

показник загального рівня податкового навантаження на економіку (податковий

коефіцієнт) розраховується як відношення суми сплачених податків (податкових

надходжень зведеного бюджету), включаючи обов'язкові відрахування до державних

цільових фондів, до валового внутрішнього продукту країни за ринковими цінами

(номінального ВВП). Розрахований за даною схемою показник дає можливість

порівнювати податкове навантаження в різних країнах, оскільки у міжнародній

статистиці для виміру його загального рівня на економіку використовується саме

податковий коефіцієнт;

ПН =

ФПН+ВПФ

ВВП

× 100%,

(1.14)

де ПН – податкове навантаження;

ФПН – фактичні податкові надходження;

ВПФ – внески до позабюджетних фондів;

ВВП – валовий внутрішній продукт.

‒

показники тягаря окремих податків розраховується як відношення сумарних

надходжень того або іншого податку до величини податкової бази.

4.

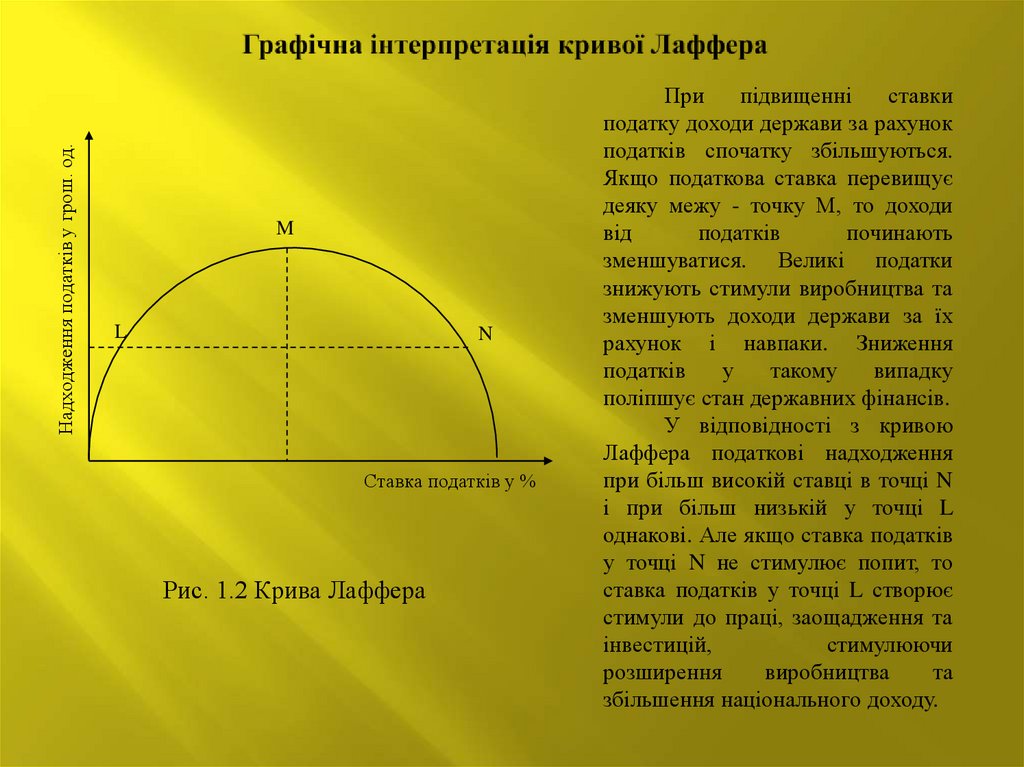

Надходження податків у грош. од.M

L

N

Ставка податків у %

Рис. 1.2 Крива Лаффера

При

підвищенні

ставки

податку доходи держави за рахунок

податків спочатку збільшуються.

Якщо податкова ставка перевищує

деяку межу - точку М, то доходи

від

податків

починають

зменшуватися. Великі податки

знижують стимули виробництва та

зменшують доходи держави за їх

рахунок і навпаки. Зниження

податків

у

такому

випадку

поліпшує стан державних фінансів.

У відповідності з кривою

Лаффера податкові надходження

при більш високій ставці в точці N

і при більш низькій у точці L

однакові. Але якщо ставка податків

у точці N не стимулює попит, то

ставка податків у точці L створює

стимули до праці, заощадження та

інвестицій,

стимулюючи

розширення

виробництва

та

збільшення національного доходу.

5.

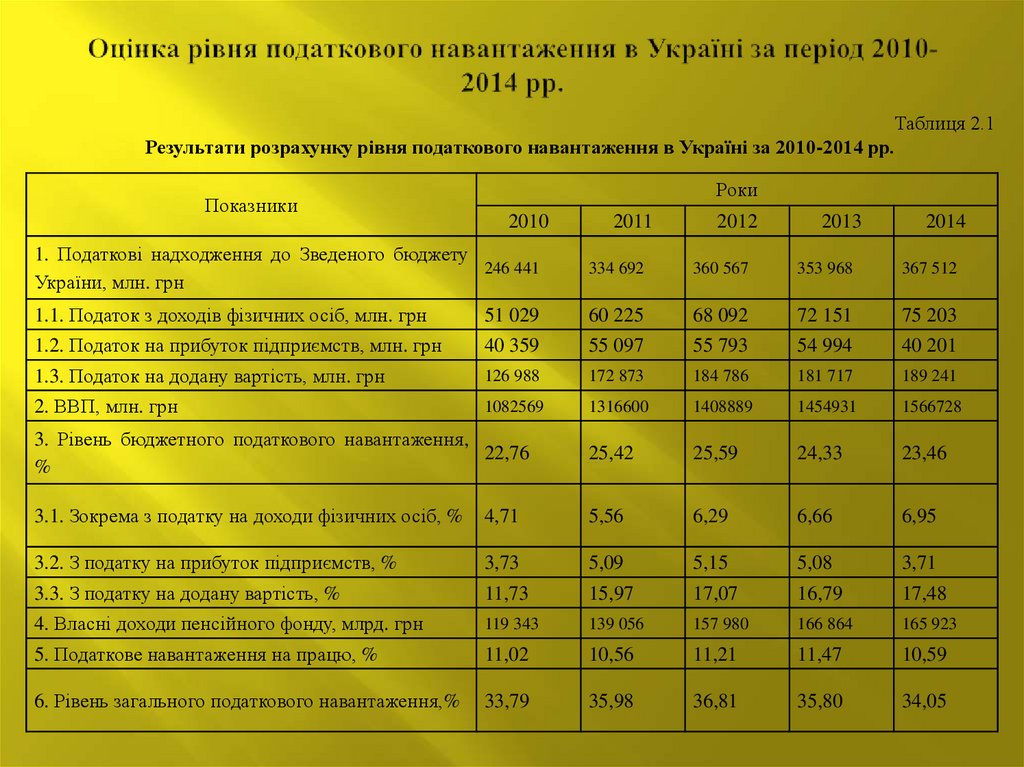

Таблиця 2.1Результати розрахунку рівня податкового навантаження в Україні за 2010-2014 рр.

Показники

Роки

2010

2011

2012

2013

2014

1. Податкові надходження до Зведеного бюджету

246 441

України, млн. грн

334 692

360 567

353 968

367 512

1.1. Податок з доходів фізичних осіб, млн. грн

51 029

60 225

68 092

72 151

75 203

1.2. Податок на прибуток підприємств, млн. грн

40 359

55 097

55 793

54 994

40 201

1.3. Податок на додану вартість, млн. грн

126 988

172 873

184 786

181 717

189 241

2. ВВП, млн. грн

1082569

1316600

1408889

1454931

1566728

3. Рівень бюджетного податкового навантаження,

22,76

%

25,42

25,59

24,33

23,46

3.1. Зокрема з податку на доходи фізичних осіб, %

4,71

5,56

6,29

6,66

6,95

3.2. З податку на прибуток підприємств, %

3,73

5,09

5,15

5,08

3,71

3.3. З податку на додану вартість, %

11,73

15,97

17,07

16,79

17,48

4. Власні доходи пенсійного фонду, млрд. грн

119 343

139 056

157 980

166 864

165 923

5. Податкове навантаження на працю, %

11,02

10,56

11,21

11,47

10,59

6. Рівень загального податкового навантаження,%

33,79

35,98

36,81

35,80

34,05

6.

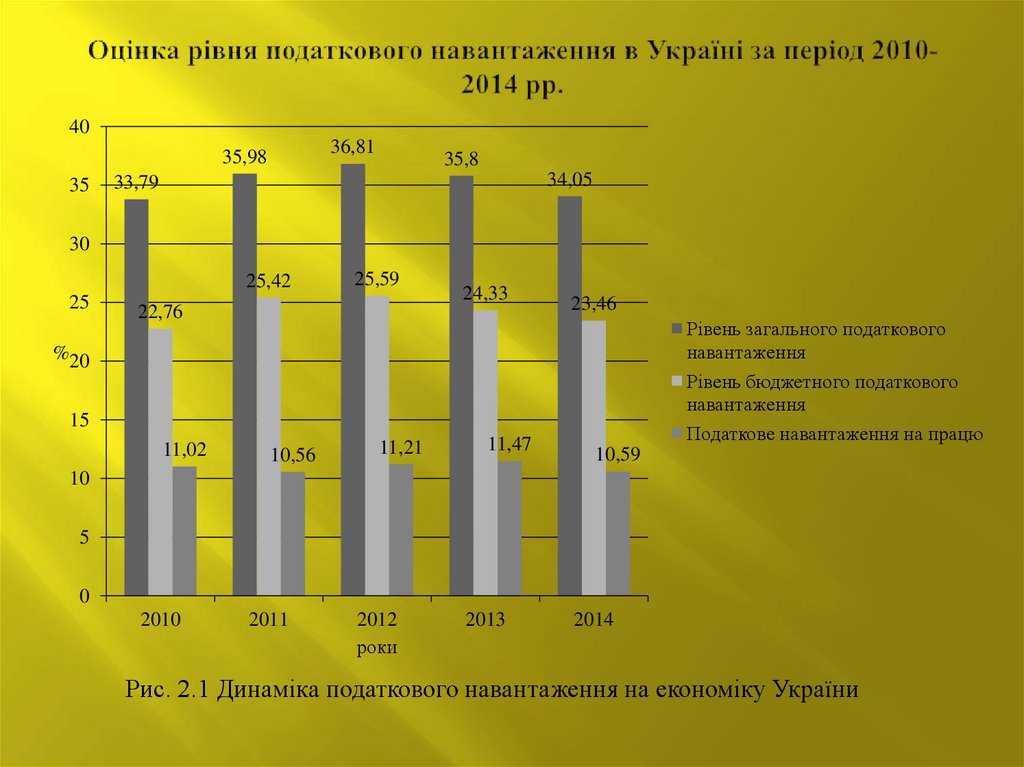

4036,81

35,98

35

35,8

34,05

33,79

30

25,42

25

25,59

24,33

22,76

23,46

Рівень загального податкового

навантаження

Рівень бюджетного податкового

навантаження

Податкове навантаження на працю

%20

15

11,02

10,56

11,21

11,47

10,59

10

5

0

2010

2011

2012

роки

2013

2014

Рис. 2.1 Динаміка податкового навантаження на економіку України

7.

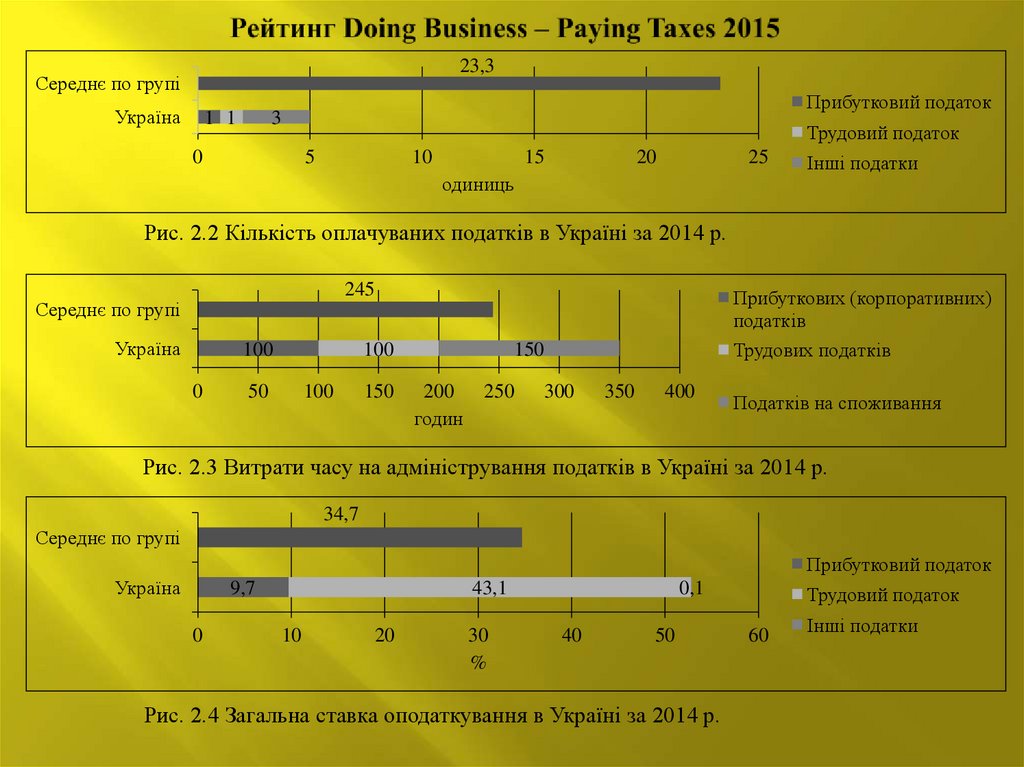

23,3Середнє по групі

Україна

1 1

Прибутковий податок

3

Трудовий податок

0

5

10

15

20

25

одиниць

Інші податки

Рис. 2.2 Кількість оплачуваних податків в Україні за 2014 р.

245

Середнє по групі

Україна

100

0

100

50

100

150

Прибуткових (корпоративних)

податків

Трудових податків

150

200

годин

250

300

350

400

Податків на споживання

Рис. 2.3 Витрати часу на адміністрування податків в Україні за 2014 р.

34,7

Середнє по групі

Прибутковий податок

Україна

9,7

0

43,1

10

20

30

%

0,1

40

50

Рис. 2.4 Загальна ставка оподаткування в Україні за 2014 р.

Трудовий податок

60

Інші податки

8.

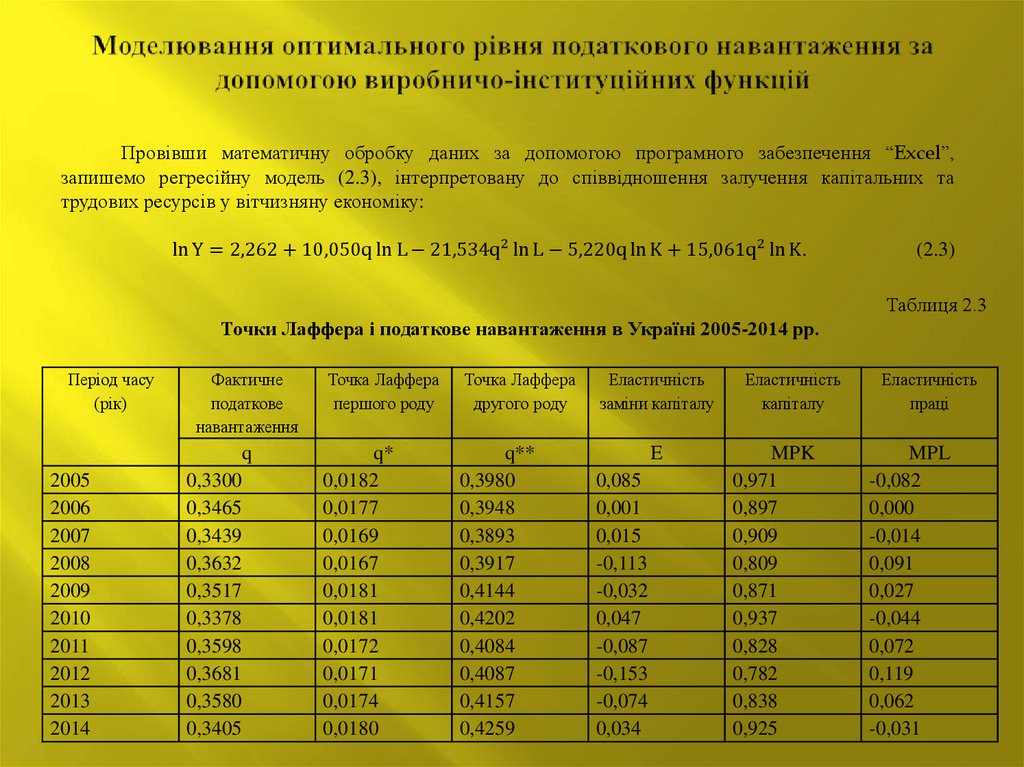

Провівши математичну обробку даних за допомогою програмного забезпечення “Excel”,запишемо регресійну модель (2.3), інтерпретовану до співвідношення залучення капітальних та

трудових ресурсів у вітчизняну економіку:

ln Y = 2,262 + 10,050q ln L − 21,534q2 ln L − 5,220q ln K + 15,061q2 ln K.

(2.3)

Таблиця 2.3

Точки Лаффера і податкове навантаження в Україні 2005-2014 рр.

Період часу

(рік)

Фактичне

податкове

навантаження

q

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

0,3300

0,3465

0,3439

0,3632

0,3517

0,3378

0,3598

0,3681

0,3580

0,3405

Точка Лаффера

першого роду

Точка Лаффера

другого роду

q*

0,0182

0,0177

0,0169

0,0167

0,0181

0,0181

0,0172

0,0171

0,0174

0,0180

q**

0,3980

0,3948

0,3893

0,3917

0,4144

0,4202

0,4084

0,4087

0,4157

0,4259

Еластичність

заміни капіталу

E

0,085

0,001

0,015

-0,113

-0,032

0,047

-0,087

-0,153

-0,074

0,034

Еластичність

капіталу

MPK

0,971

0,897

0,909

0,809

0,871

0,937

0,828

0,782

0,838

0,925

Еластичність

праці

MPL

-0,082

0,000

-0,014

0,091

0,027

-0,044

0,072

0,119

0,062

-0,031

9.

0,450,4

0,35

0,3

0,25

q факт.

q*

0,2

q**

0,15

0,1

0,05

0

2005

2006

2007

2008

2009

2010

роки

2011

2012

2013

2014

Рис. 2.5 Індикаторно-податковий коридор для податкової системи України за

2005-2014 рр.

10.

0,0785130

0,078

0,078

0,0775

120

0,077

0,077

115

0,0765

% 110

0,076

0,076

0,076

0,0755

0,075

125

105

100

0,075

95

0,0745

90

2010

0,074

0,0735

2010

2011

2012

роки

2013

2014

Рис. 2.8 Коефіцієнт податкового

навантаження ПДФО на доходи громадян в

Україні за період 2010-2014 рр.

2011

2012

роки

2013

2014

Темп зростання податкових надходжень ПДФО

Темп зростання доходів населення

Рис. 2.9 Темпи зростання ПДФО та

активних доходів населення України за період

2010-2014 рр.

11.

2523,39

23,72

22,59

22,54

21,52

20

15

%

11,11

11,56

11,48

11,39

12,29

Частка ПДФО в заробітній платі

Частка ПДФО в активних доходах

населення

10

5

0

2010

2011

2012

роки

2013

2014

Рис. 2.10 Частка ПДФО в активних доходах населення України та заробітній

платі за період 2010-2014 рр.

12.

25,00100%

10,11

2,83

16,94

90%

2,24

19,43

80%

20,00

21,87

0,56

0,11

Інші податки

інші податки і

збори

70%

60%

7,82

Податок на

прибуток

50%

40%

30%

75,09

82,17

60,19

20%

15,00

13,36

%

Єдиний

соціальний

податок

Податок на

додану вартість

5,00

2013

2014

єдиний

соціальний

внесок

податок на

прибуток

підприємств

1,74

4,86

4,11

2012

0,60

2013

роки

0,00

2012

17,10

10,00

10%

0%

15,88

податок на

додану вартість

3,53

0,08

2014

Рис. 2.11 Структура податків ТОВ

Рис.

2.12

Рівень

податкового

«ЮПІТЕР-А-ГРУП» у 2013-2014 рр.

навантаження ТОВ “ЮПІТЕР-А-ГРУП”

13.

ЗАХОДИ ОПТИМІЗАЦІЇРис. 3.1 Напрями зміщення податкового навантаження

Податок на %

оподаткування неофіційно

отриманих доходів

Податок на нерухоме і

рухоме майно

збільшення податкового

навантаження на нетрудові

доходи

ПДВ

Екологічні податки, платежі

за ресурси

Податок на прибуток

ЄСВ

ПДВ

ПДФО

ПОДАТКИ З ОФІЦІЙНИХ

ДОХОДІВ

зменшення податкового

навантаження на споживання

Податок на дивіденди,%

Додаткові надходження, що

сприятимуть оптимізації

податкового навантаження

Фактичне

податкове

навантаження

ПОДАТКИ З НЕОФІЦІЙНО

ОТРИМАНИХ ДОХОДІВ

14.

100%90%

80%

50,35

70%

63,76

Податки на споживання

60%

Прибуткові податки

50%

40%

Податки на майно

32,48

30%

20%

10%

0%

Ресурсні та інші обов'язкові

платежі

31,4

3,4

1,44

Фактична структура податкової

системи станом на 2014 р.

15,31

1,86

Альтернативна структура

податкової системи при ПН

23,47 % ВВП

Рис. 3.2 Фактична та альтернативні структури податкової системи України за 2014 р.

15.

Таблиця 3.5Диференціація заходів з податкового планування

Податкове

навантаження

Заходи і вимоги до персоналу

10-30%

- чітке ведення бухгалтерського обліку, внутрішнього документообігу,

використання прямих пільг;

- професійний бухгалтер;

- разові консультації зовнішнього податкового консультанта.

30-55%

- податкове планування стає частиною загальної системи фінансового

управління і контролю, спеціальна підготовка (планування) контрактних схем

типових, крупних і довгострокових контрактів;

- наявність спеціально підготовленого персоналу, контроль і керівництво з боку

фінансового директора;

- абонентське обслуговування у спеціалізованій компанії.

55-80%

Більше 80%

- найважливіший елемент створення і стратегічного планування діяльності

організації і її поточної щоденної діяльності по всіх зовнішніх і внутрішніх

напрямках;

- наявність спеціально підготовленого

персоналу і організація тісної взаємодії зі всіма службами, контролем з боку

члена Ради Директорів;

- постійна робота із зовнішнім податковим консультантом і наявність

податкового адвоката;

- спеціальна програма розвитку, обов'язковий податковий аналіз і експертиза

будь-яких організаційних, юридичних або фінансових заходів та інновацій

податковими консультантами.

- зміна сфери діяльності і/або податкової юрисдикції.

Потреба в податковому

плануванні/

Періодичність

Мінімальна, разові

заходи

Необхідно, регулярні

заходи

Життєво необхідно,

щоденні заходи

finance

finance