Similar presentations:

“Торговля Временем” на опционах

1.

“ Торговля Временем”на

ОПЦИОНАХ

Автор : Коровин Илья Анатольевич

1

2.

ФьючерсыФьючерс - контракт на покупку/продажу базового актива по окончании срока жизни фьючерса,

по цене, определенной сейчас.

Базовый актив – акции, валюты, индексы, товары ( нефть, металлы, продовольствие и т.д.).

Контракт – залоговая система, т.е. на совершение сделки с активом нужна лишь небольшая часть

от его стоимости (Гарантийное Обеспечение, ГО).

Стоимость одного фьючерсного контракта и необходимое ГО:

Фьючерс на Индекс РТС: Индекс РТС*2$

=112 700 р. ГО= 25 016 р. = 20%

Фьючерс на Рубль/доллар: 1000$

=62 220 р. ГО= 7 468 р. = 12%

Фьючерс на Акцию Газпрома: 1 Акция*100

=15 906р. ГО= 2 366 р. = 15%

Фьючерс на Золото: 1 Унция*руб

=74 619 р. ГО= 5 556 р. = 7,5%

Срок: Фьючерсы – квартальные контракты (истекают каждые 3 месяца).

Экспирация -дата окончания жизни срочных контрактов, расчет /поставка по всем контрактам с этим сроком

жизни.

(фьючерсы экспирируются 15-го марта, июня, сентября и декабря)

Вариационная маржа – Изменение стоимости фьючерса с течением времени из-за изменения стоимости

базового актива.

Значение 1 фьючерсного контракта на индекс РТС : Индекс РТС*100= (800*100)=80 000 пунктов

Стоимость 1 фьючерса на Индекс РТС: Индекс РТС*2$ = 800*62*2= 99 200 р.

Стоимость 1 пункта во фьючерсе на Индекс РТС= 2 цента (2*62р./100)= 1,24 р.

2

3.

ОпционыОпцион

– контракт, дающий право совершать сделки с базовым активом

по определенной цене в течении определенного срока.

Базовый актив – фьючерс.

Срок: Опционы – истекают каждый месяц. Каждому квартальному фьючерсу соответствуют

три месячных опциона.

Покупка Опциона на фьючерс : дает право совершить сделку с фьючерсом по определенной

цене (страйку) в течении срока жизни опциона или возможность отказаться от сделки.

Продажа Опциона на фьючерс :формирует обязательство совершить встречную сделку с

фьючерсом по цене страйка, если покупатель опциона использует свое право.

ГО при покупке опционов = стоимости (премии) опциона.

ГО при непокрытой продаже опционов - намного больше стоимости опциона.

3

4.

ОпционыСтрайк - цена базового актива, по которой покупатель опциона получает право на сделку.

(На FORTS страйки на Индексе РТС на ближайший месяц разбиты через каждые 2500 пунктов, то

есть сделки с опционы на фьючерс на индекс РТС можно заключать по ценам 75 000, 77 500, 80 000,

82 500, 85 000 и т.д. в обе стороны. )

Опционы «Call» (колл) - право на покупку фьючерса.

Опционы «Put» (пут) - право на продажу фьючерса.

Примеры:

Покупка Опциона Колл со страйком 80 000 : право купить фьючерс по 80 000.

Покупка Опциона Пут со страйком 80 000 : право продать фьючерс по 80 000.

Продажа Опциона Колл со страйком 80 000 : обязательство продать фьючерс по 80 000.

Продажа Опциона Пут со страйком 80 000 : обязательство купить фьючерс по 80 000.

На ФОРТСЕ есть возможность продавать и покупать опционы все время жизни контракта, а

не просто ждать Экспирации.

(Правда про Бинарные опционы)

4

5.

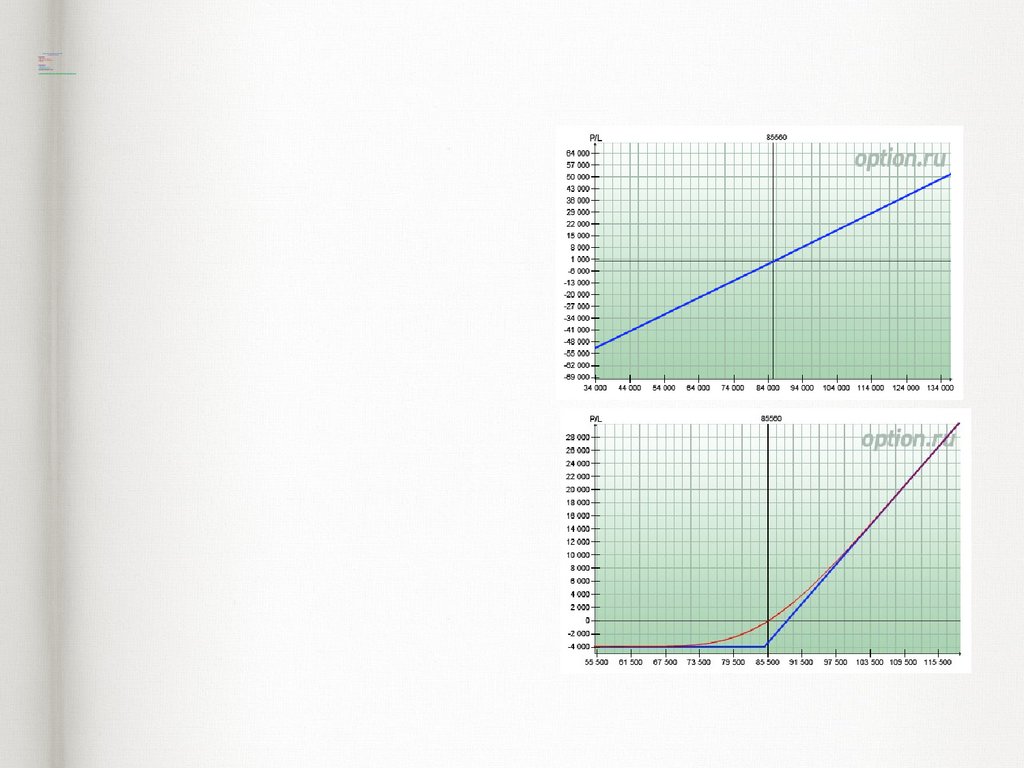

Опционы,какчастный случай “Торговли Временем”Опционы против стопов.

П ок упк а ф ьючерса :

1. Прибы ль при рост е.

2. Не ограниче нны е у бы тк и при падении.

3. Вы ст авление с топ-лос са - фикса ция у бы тк а

и потеря поз иции.

П ок упк а опциона Колл:

1. Прибы ль при рост е.

2. Огранич енные убыт ки при паде нии.

3. Не т необходим ос ти брать ст оп-лос с,

позиция с охраня ет ся ве сь срок ж из ни опциона .

4. Пе репла та пре мии з а пра во отк аза от с делки.

5. Одновре ме нное ограниче ние риска при падении при одновре ме нном сохра не нии лонговой позиции ве сь срок жизни опциона !

6.

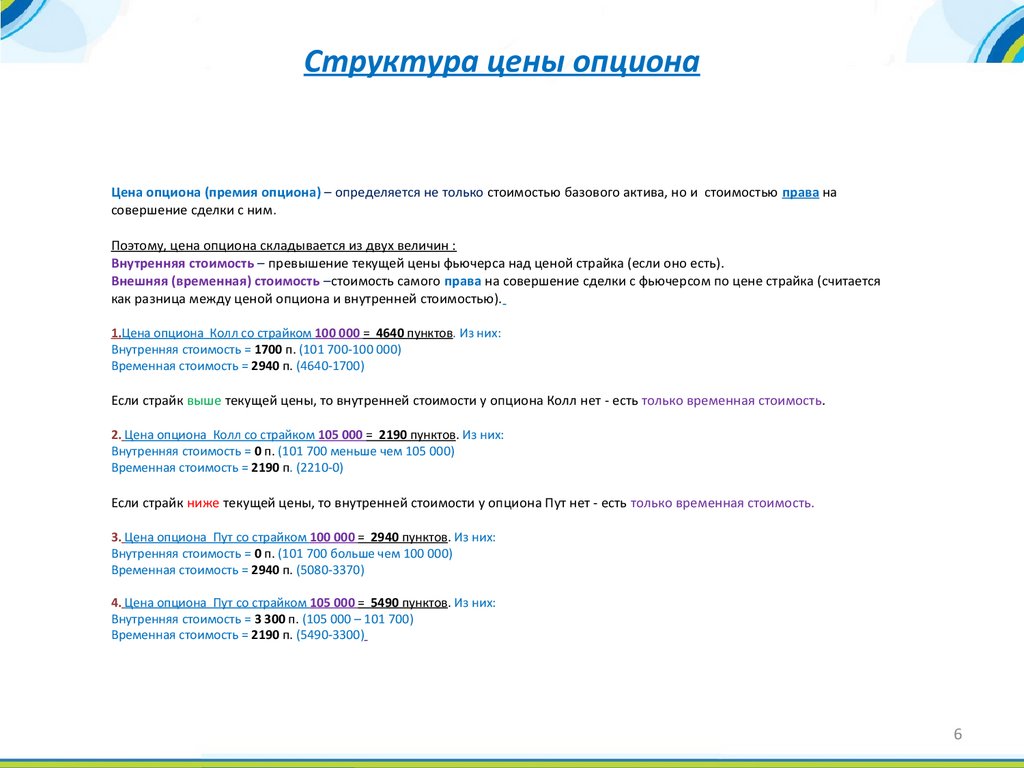

Структура цены опционаЦена опциона (премия опциона) – определяется не только стоимостью базового актива, но и стоимостью права на

совершение сделки с ним.

Поэтому, цена опциона складывается из двух величин :

Внутренняя стоимость – превышение текущей цены фьючерса над ценой страйка (если оно есть).

Внешняя (временная) стоимость –стоимость самого права на совершение сделки с фьючерсом по цене страйка (считается

как разница между ценой опциона и внутренней стоимостью).

1.Цена опциона Колл со страйком 100 000 = 4640 пунктов. Из них:

Внутренняя стоимость = 1700 п. (101 700-100 000)

Временная стоимость = 2940 п. (4640-1700)

Если страйк выше текущей цены, то внутренней стоимости у опциона Колл нет - есть только временная стоимость.

2. Цена опциона Колл со страйком 105 000 = 2190 пунктов. Из них:

Внутренняя стоимость = 0 п. (101 700 меньше чем 105 000)

Временная стоимость = 2190 п. (2210-0)

Если страйк ниже текущей цены, то внутренней стоимости у опциона Пут нет - есть только временная стоимость.

3. Цена опциона Пут со страйком 100 000 = 2940 пунктов. Из них:

Внутренняя стоимость = 0 п. (101 700 больше чем 100 000)

Временная стоимость = 2940 п. (5080-3370)

4. Цена опциона Пут со страйком 105 000 = 5490 пунктов. Из них:

Внутренняя стоимость = 3 300 п. (105 000 – 101 700)

Временная стоимость = 2190 п. (5490-3300)

6

7.

Ценообразование опционаТеоретическая цена опциона – рассчетная функция цены опциона, которая считается биржей он-лайн (по формуле Блэка-Шоулза)

Теоретическая цена определяется тремя факторами:

1. Ценой базового актива (фьючерса на Индекс РТС)

2.Временем, оставшемся до экспирации

(чем меньше времени до экспирации, тем ниже временная стоимость = временной распад).

3.Волатильностью опциона- Ожидание изменения волатильности базового актива (фьючерса).Измеряется в процентах.

Историческая волатильность (HV) Historical Volatility— фактическая волатильность фьючерса в течение определенного исторического периода времени.

Ожидаемая (подразумеваемая) волатильность (IV) Implied Volatility— волатильность опциона - текущая оценка рынком будущей волатильности фьючерса (считается по формуле БлэкаШоулза от текущих цен опционов).

7

8.

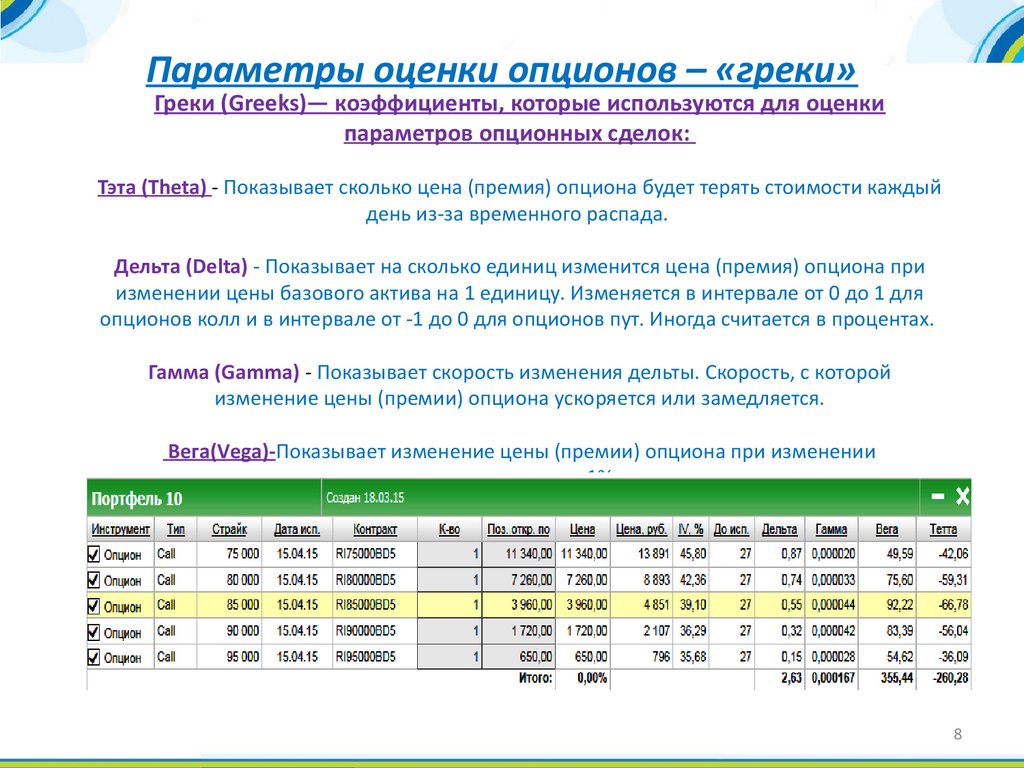

Параметры оценки опционов – «греки»Греки (Greeks)— коэффициенты, которые используются для оценки

параметров опционных сделок:

Тэта (Theta) - Показывает сколько цена (премия) опциона будет терять стоимости каждый

день из-за временного распада.

Дельта (Delta) - Показывает на сколько единиц изменится цена (премия) опциона при

изменении цены базового актива на 1 единицу. Изменяется в интервале от 0 до 1 для

опционов колл и в интервале от -1 до 0 для опционов пут. Иногда считается в процентах.

Гамма (Gamma) - Показывает скорость изменения дельты. Скорость, с которой

изменение цены (премии) опциона ускоряется или замедляется.

Вега(Vega)-Показывает изменение цены (премии) опциона при изменении

волатильности на 1%.

8

9.

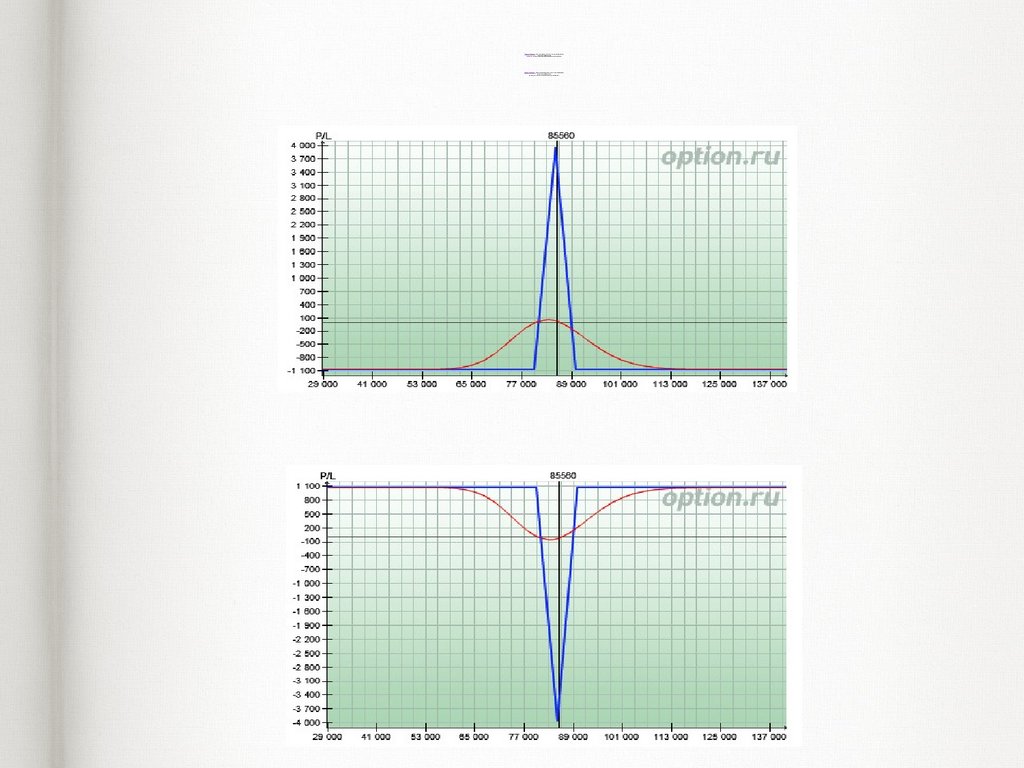

10.

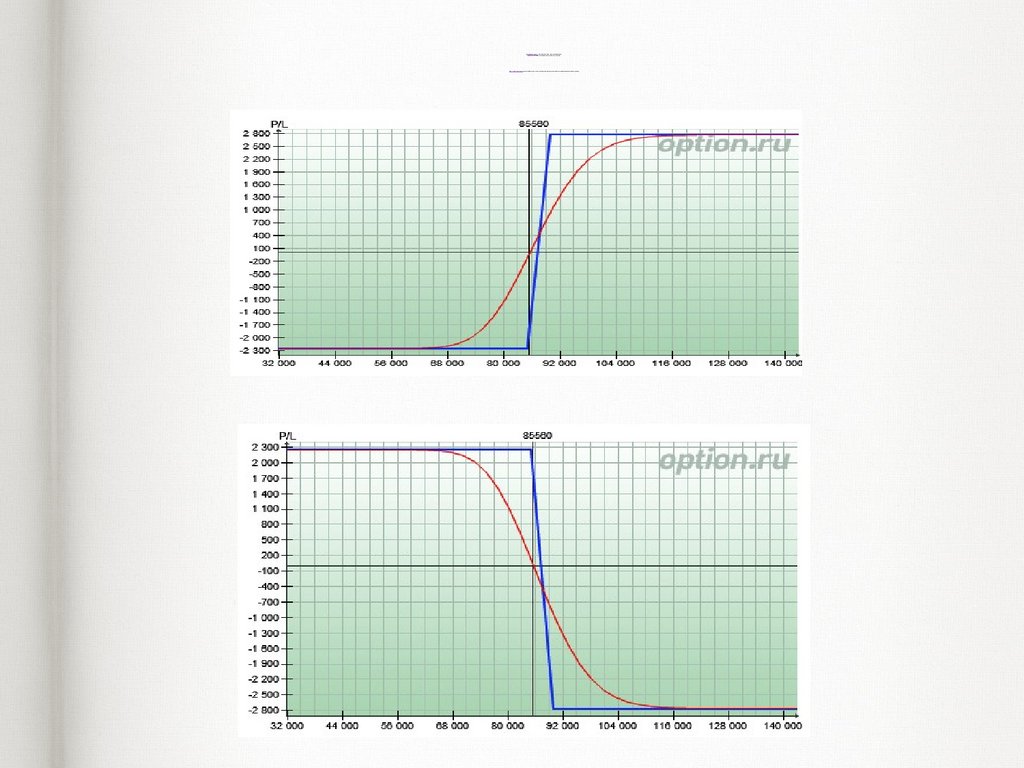

Бычий колл-спред.Лонг колл 85 000 ( -3960 п) , шорт колл 90 000 (+1720 п)

(Ожидается, что цена баз ового актива повыситс я, но повыс ится умеренно).

Медвежий колл-спред.

Шорт колл 85 000 ( +3960 п) , лонг колл 90 000 (- 1720 п) ( Ожидаетс я, что цена баз ового актива пониз ится, но пониз ится умеренно) .

11.

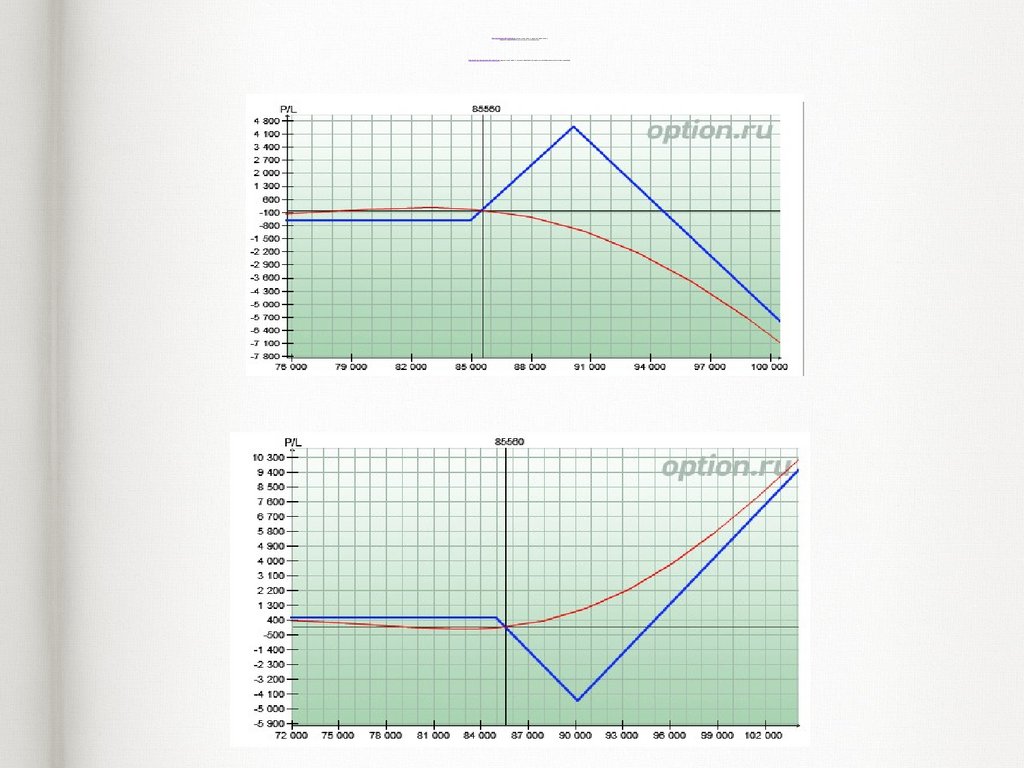

Пропорц иональный колл-спред. Лонг колл 8 5 0 0 0 ( -3 9 6 0 п) , шорт 2 колл 9 0 0 0 0 (+3 4 4 0 п)(Ожидае т ся, чт о це на базового акт ива не изме нит ся или слабо повысится).

Обратный пропорциональный колл-спред.

Шорт колл 85 0 00 ( +3 9 60 п) , лонг 2 колл 9 0 0 00 (-3 4 4 0 п) (Ожидае тся, чт о цена базового акт ива изме нит ся сильно, скоре е вве рх).

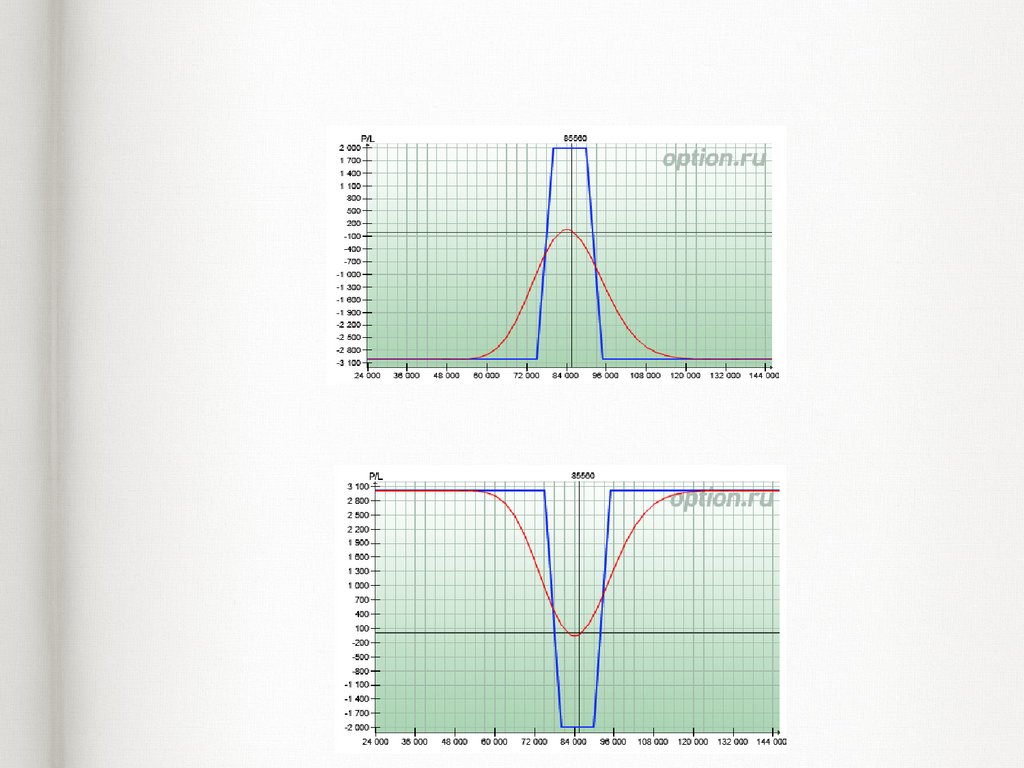

12.

13.

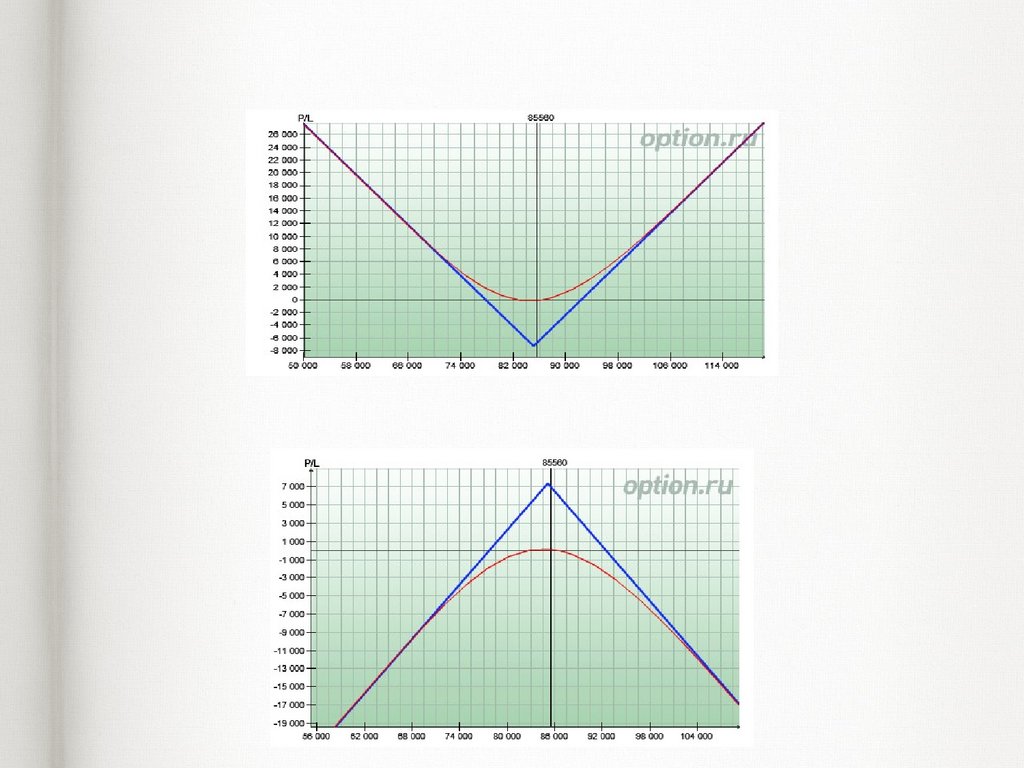

Покуп каС тр энг ла. Ло нг п ут 8 0 0 00(-1 70 0 п) , л онг кол л 90 000 (- 1 72 0 п )

(Ожид ается, чт о ц ен абазово го активаси льн о и зме нит сяв любую сто рон у).

Пр одажа С тр эн гла. Ш ор т п ут 8 0 0 00 ( +17 00

п) , шорт кол л 9 0 0 00 (+1 720 п)

(Ожи дает ся, что ц ен аб азового сил ьно не измен ится).

14.

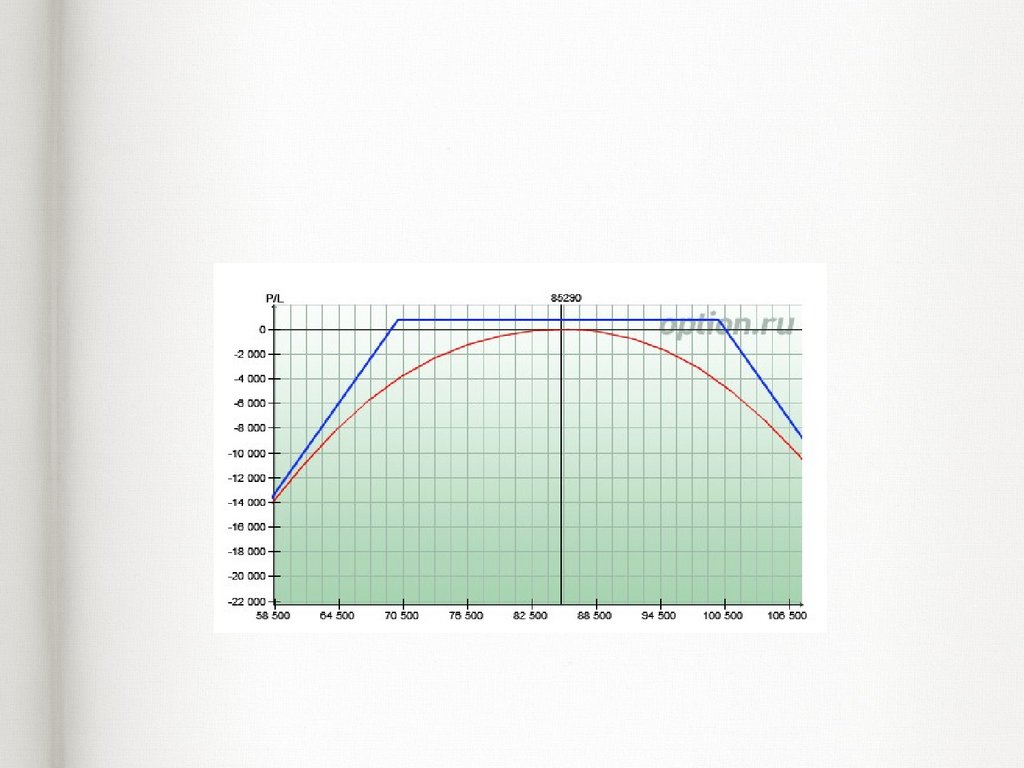

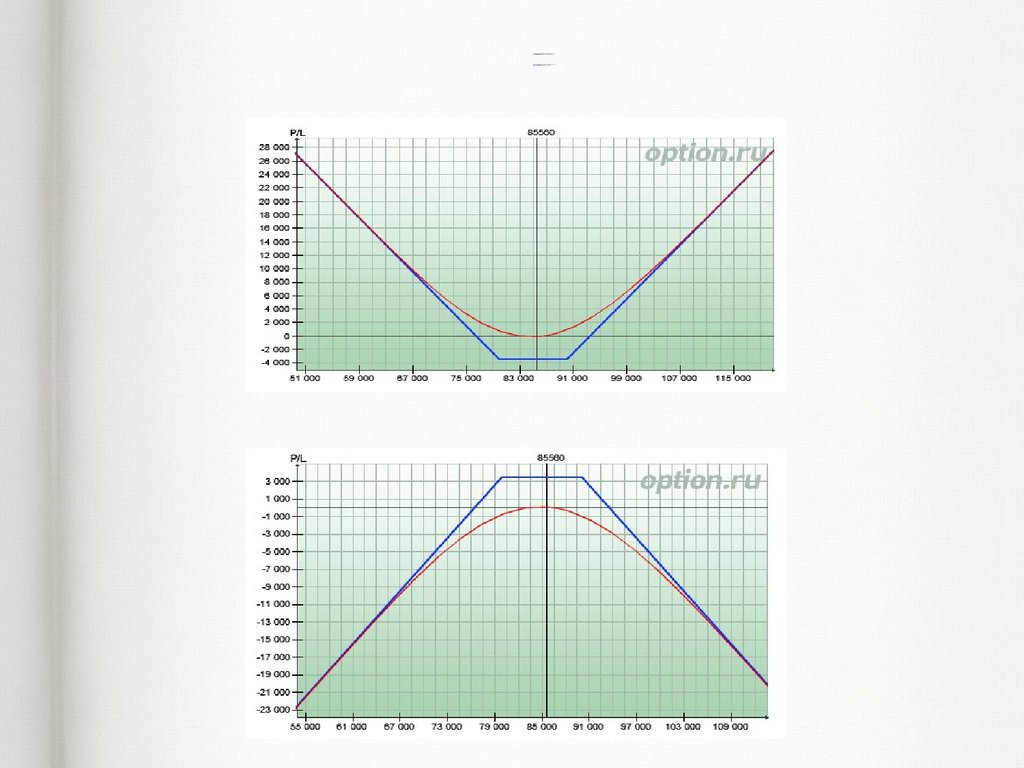

Покупка Бабочки.Лонг колл( пут) 80 000 ( -7260 п) ,шорт 2 колл ( пут) 85 000 ( +8920 п),

лонг колл ( пут) 90 000 ( - 1720 п)

( Ожидаетс я, что цена баз ового актива сильно не изменитс я, рис ки ограничены).

Продажа Бабочки.

Шорт колл(пут) 85 000 (+7260 п), лонг 2 колл (пут) 85 000 (- 8920 п),

шорт колл ( пут) 90 000 ( +1720 п)

( Ожидаетс я, что цена баз ового актива изменится, риски ограничены).

15.

16.

День Второй(практикум)

1. Готовим рабочее место :

Доска опционов.

Графики и стаканы опционов.

Графики волатильности и теоретической цены.

Состояние счета. ГО. Вариационка.

Анализ опционных конструкций с помощью Опционного Аналитика

2. Практические особенности торговли опционами:

Расчеты ГО и вариационки. Клиринг дневной и вечерний. Равновесная точка. Работа с деском.

Ликвидность и теоретическая цена.

Тета и волатильность. Место для точки входа.

3. Практикум:

Отслеживание и анализ информации по трем графикам и Доске Опционов.

Выставление заявок.Совершение реальных сделок он-лайн.

4. Полезная информация:

Улыбка волатильности.

Скорость падения теты от страйка и даты экспирации.

Краткая промо-информация на платный курс “Прикрытый интрадей” — как самую идеальную опционную стратегию

“Торговли Временем”, позволяющую стабильно зарабатывать при любом состоянии рынка без необходимости

прогнозировать рынок и без временного залипания и высиживания цены.

16

17.

18.

Информация в интернете :Ник: А ллирог /A llirog

Скайп: A llirog74

Почта: kia.74@yandex. ru

Сайты:

http://mfd .r u

h ttp ://www.h 2t .ru

http://smart -lab.r u

Статьи:

“В се пр о ми ф о ры н очны х ко рр ел яц иях”

“О вр еде р ы н очны х п ро г но зо в”

“То рг овля В рем ен ем ”

“В оспо м ин ан ия Б ир жевог о Ди но завр а”

“Б ир жевой Успех - чт о, ко м уи как?”

finance

finance