Similar presentations:

Международные финансы

1.

Международные финансы2. Вопросы

1. Экономическая и финансовая глобализация2. Понятие и структура мировой финансовой системы

3. Мировая валютная система: устройство и эволюция

4. Мировые финансовые организации в МФС

5. Реформирование мировой финансовой системы

6. Сущность и эволюция мирового финансового рынка

7. Структура мирового финансового рынка

8. Понятие и классификация валютных рынков

9. Понятие и классификация валюты.

10. Основные операции на валютном рынке

11. Понятие и структура мирового рынка кредитов

12. Понятие и структура мирового фондового рынка

13. Основные операции на международном фондовом рынке

14. Особенности функционирования рынка акций и облигаций

15. Особенности функционирования рынка производных ценных бумаг

16. Нефинансовые корпорации на международном финансовом рынке

17. Банки на международном финансовом рынке

18. Органы государственного управления на международном финансовом рынке 19. Частные

лица на мировом финансовом рынке

20. Валютное регулирование государств

21. Регулирование мирового финансового рынка Международным валютным фондом

3. Экономическая глобализация

Экономическая глобализация является результатом развития сотрудничествахозяйствующих субъектов на межгосударственном уровне.

Процесс глобализации начался еще в XVI—XVII вв. В этот период усиливаются

экономические взаимосвязи между странами: на основе сложившегося

международного разделения труда произошла специализация стран в производстве и

экспорте определенных товаров, международная торговля приобрела постоянный

характер.

В конце XIX — начале XX в. интернационализация мировой экономики получила новый

импульс— вывоз капитала.

На протяжении XX столетия экономика превратилась в «мировой конвейер»,

использующий в процессе создания благ международные ресурсы всех видов.

В ХХI веке процессы глобализации усилились.

Причины усиления глобализации на современном этапе:

Во-первых, рост числа крупных компаний и финансовых групп, которые в своей

деятельности все больше выходят за рамки национальных границ.

Во-вторых, создание системы Интернет, что облегчило поиск партнеров и ускорило

взаимодействие участников рынка.

В-третьих, дерегулирование рынков товаров и капитала.

В-четвертых, повсеместное использование английского языка в качестве всеобщего

средства общения.

4. Направления развития глобализации

Экономическая глобализация продолжает развиваться по следующим основнымнаправлениям:

• международная торговля товарами, услугами, технологиями, объектами

интеллектуальной собственности;

• международное движение факторов производства: капитала и рабочей силы;

• расширение спектра финансовых инструментов, используемых в международных

финансовых операциях.

Характерной и важнейшей чертой современного этапа интернационализации

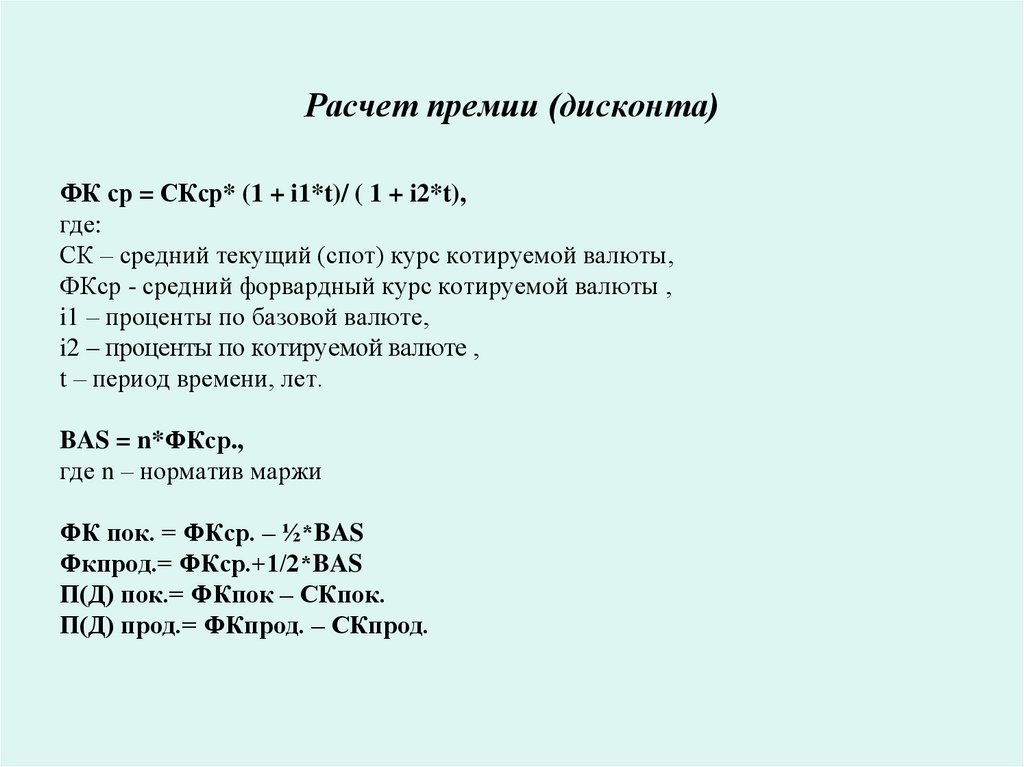

мировой экономики является регулирование международных потоков товаров,

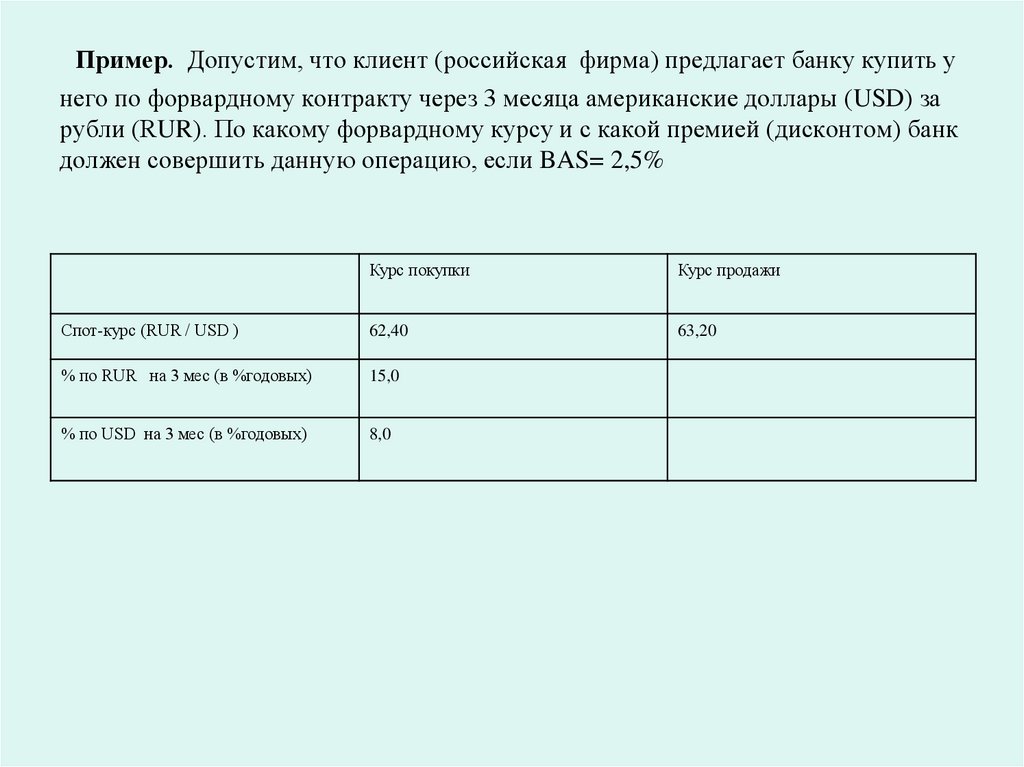

услуг, капитала не национальным, а международным законодательством. Эта

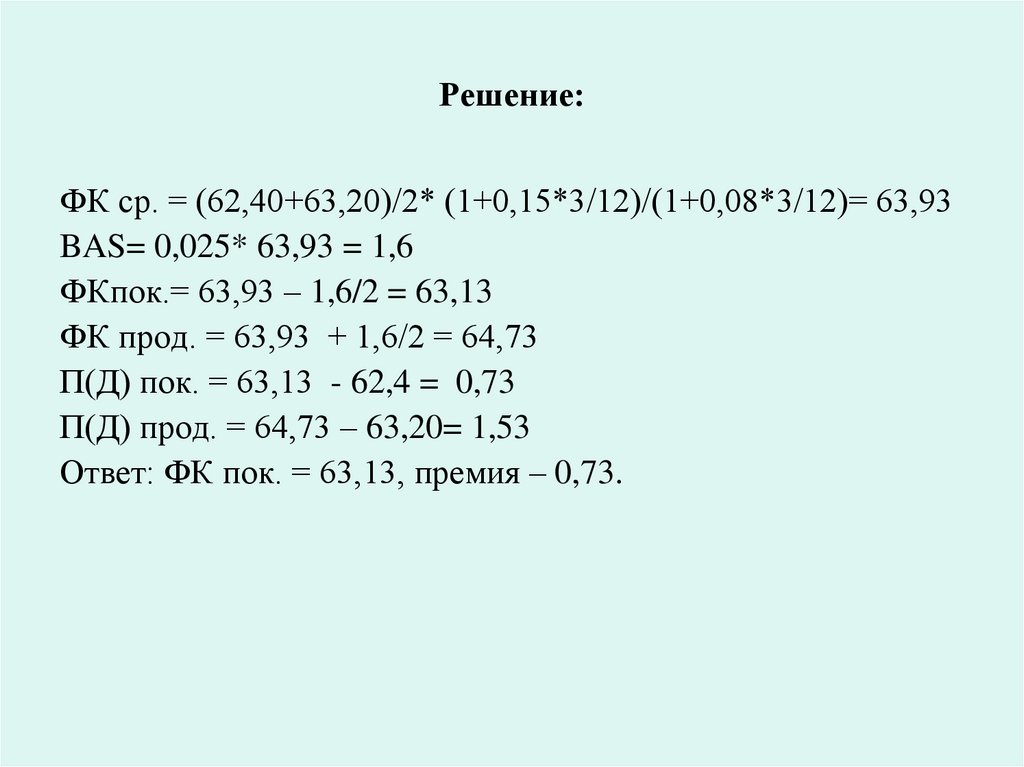

функция регулирования осуществляется Мировыми финансовыми и

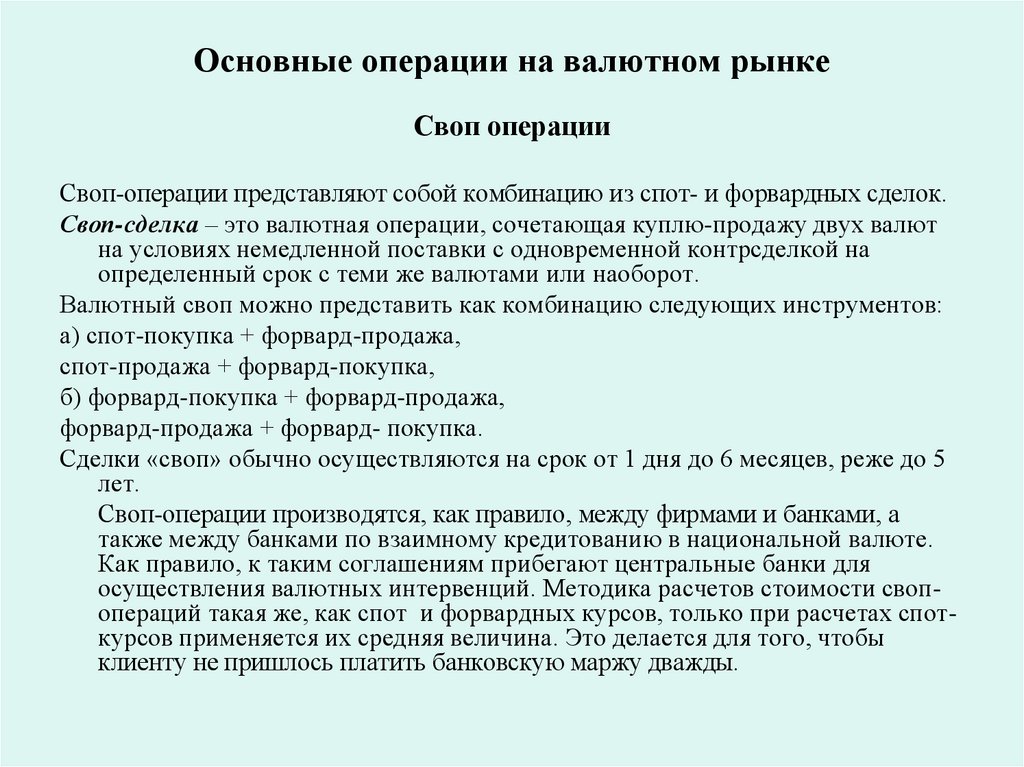

нефинансовыми организациями.

Экономическая глобализация создает новые возможности для развития всей

мировой экономики. Но одновременно более остро встает вопрос о

справедливом и всеохватывающем распределении этих выгод. Для решения

этой задачи необходим поиск новых форм и организационных структур на

различных уровнях управления.

5. Финансовая глобализация

Финансовая глобализация — это растущаяфинансовая взаимозависимость стран всего мира

в результате возрастающего объема

международных финансовых сделок,

международных потоков капитала,

использования многообразия финансовых

инструментов и технологий.

6. Эффекты финансовой глобализации

Позитивные эффекты финансовой глобализации состоят в том, что она:упрощает доступ разнообразных участников на глобальный финансовый рынок;

ускоряет интеграцию стран путем создания наднациональной системы регулирования трансграничных

финансовых потоков;

создает «новую финансовую архитектуру», которая отвечает интересам развития мировой экономики,

предотвращает кризисы и способствует более эффективному функционированию глобального

финансового рынка;

повышает роль финансовой информации и ее доступность для участников глобального финансового

рынка;

расширяет масштабы финансовых ресурсов;

активизирует слияния и поглощения, концентрацию капитала, создание глобальных транснациональных

корпораций;

упрощает доступ к иностранным финансовым ресурсам, технологическому и управленческому опыту;

способствует внедрению в практику глобального финансового рынка комплексных стандартов

информации, обеспечивающих прозрачность деятельности правительств и финансовых институтов;

укрепляет позиции международных финансовых институтов и повышает роль стран с формирующимися

рынками в развитии глобального финансового рынка.

Негативные последствия:

неравномерное распределение позитивных результатов финансовой глобализации между развитыми и

развивающимися странами, ведущее к увеличению разрыва между бедными и богатыми странами, а также

внутри стран между бедными и богатыми группами населения;

быстрое перемещение огромных масс спекулятивного капитала между странами, способное резко

ухудшить состояние национальных экономик;

возрастание степени финансовых рисков на глобальном финансовом рынке;

периодические мировые финансовые кризисы, ведущие к неустойчивости глобального финансового рынка.

7. Результаты финансовой глобализации

Результатом финансовой глобализации является созданиемировой финансовой системы и мирового

финансового рынка.

8.

Мировая финансовая система — это форма организации ирегулирования инвалютных потоков, закрепленная нормами

международного права, международными и региональными

соглашениями, национальными законодательствами стран —

участниц международной финансовой системы.

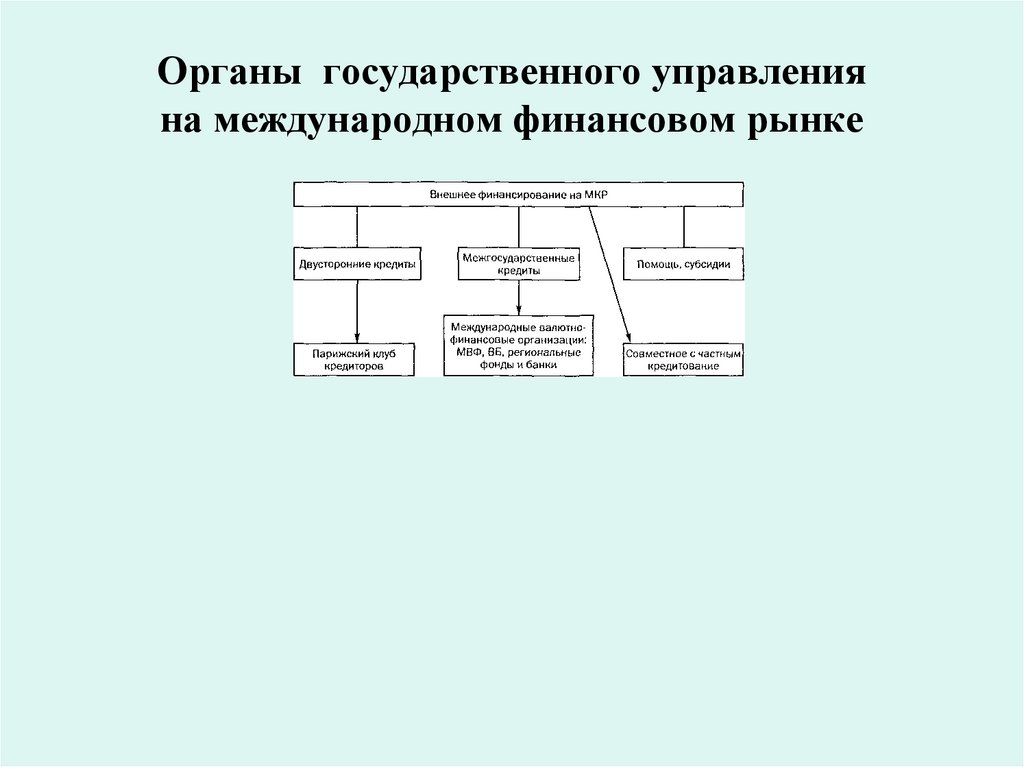

9. Этапы формирования МФС

МВСМВКС

МФС

*___________*____________*______________

сер. 19 в.

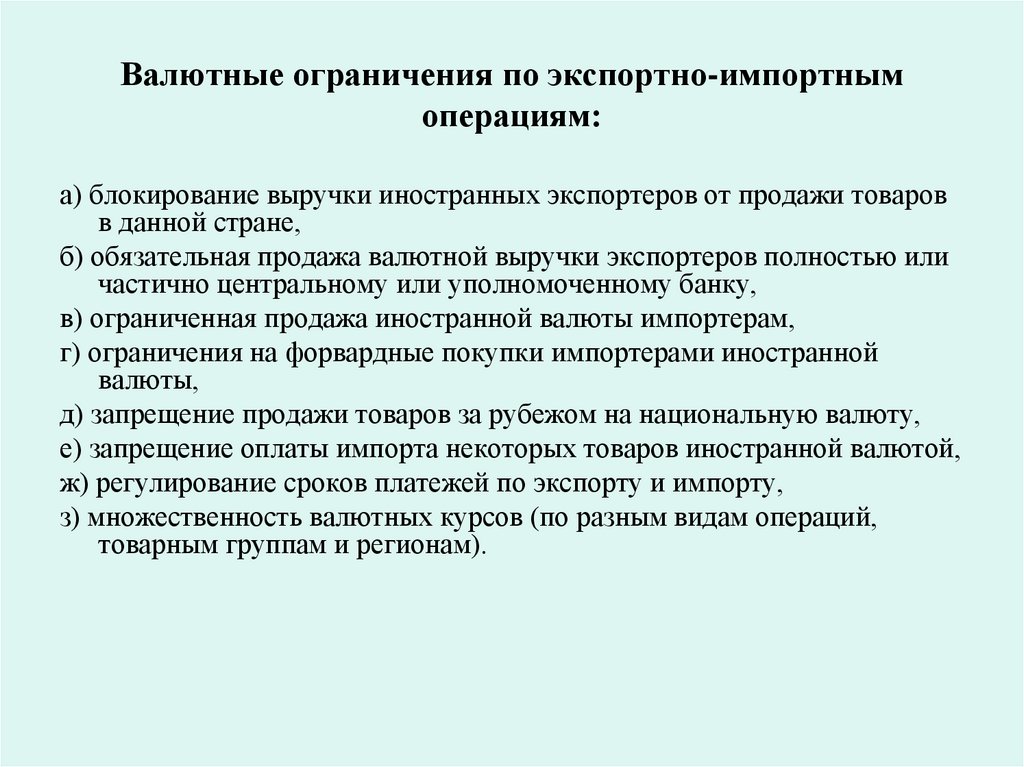

20 гг. 20 в.

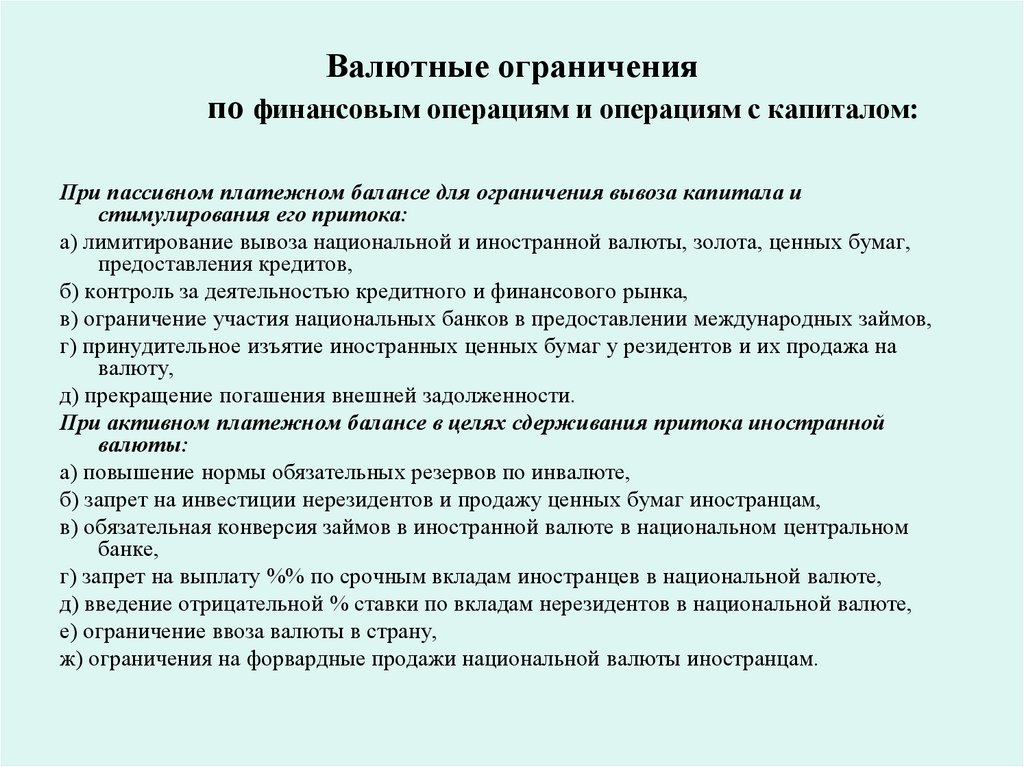

70 гг. 20 в.

1 этап - формирование мировой валютной системы (МВС). Причиной

ее возникновения явилось развитие международной торговли. Цель необходимость поддержания денежного равновесия между

торгующими странами.

2 этап - формирование мировой валютно-кредитной системы

(МВКС). Причина - зародился мировой рынок ссудных капиталов.

Цель - поддержание равновесия на денежно-кредитном рынке.

3 этап - формирование мировой финансовой системы (МФС).

Причина - бурное развитие рынка ценных бумаг и производных

финансовых инструментов (деривативов). Цель - поддержание

финансового равновесия между странами - участниками.

10. Структура МФС

- мировая финансовая система- региональные финансовые системы

- национальные финансовые системы

11. Основные функции мировой финансовой системы

• унификация условий конвертируемости(обратимости) валют и системы расчетов;

• регламентация режимов валютных курсов и

регулирование валютных ограничений;

• регулирование международной валютной

ликвидности;

• унификация международных правил кредитования,

страхования, инвестирования и фондовых операций;

• создание международных финансовых организаций,

призванных осуществлять все эти функции.

12. Основные элементы мировой финансовой системы

1. Мировой денежный товар принимается каждой страной в качестве эквивалента вывезенного из неебогатства и обслуживает международные отношения. Первым международным денежным товаром

выступало золото. Далее мировыми деньгами стали национальные валюты ведущих мировых

держав (кредитные деньги). В настоящее время в этом качестве также распространены

композиционные, или фидуциарные (основанные на доверии к эмитенту), деньги. К ним относятся

Международные валютные единицы:

СДР.

Специальные Права Заимствования (SDR, Special Drawing Rights) представляют собой безналичные

деньги в виде записей на специальном счете страны в МВФ. Стоимость СДР рассчитывается на

основе стандартной «корзины», включающей основные мировые валюты. С 1 января 1981 г. в неё

входят 5 валют. Состав и веса отдельных валют в «корзине» СДР пересматриваются каждые 5 лет.

Веса валют в этой «корзине» отражают относительную роль каждой из 5 валют в мировой торговле

и платежах.

2. Второй элемент – степень конвертируемости валют, т. е. размена на иностранные.

3. Третьим элементом валютной системы является валютный паритет – соотношение между двумя

валютами, устанавливаемое в законодательном порядке.

4. Режим валютного курса определяет степень зависимости валютного курса от рыночных факторов.

При этом различают фиксированные валютные курсы, колеблющиеся в узких рамках, и плавающие

валютные курсы, изменяющиеся в зависимости от спроса и предложения, а также их разновидности.

5. Элементом валютной системы является наличие регулирующих органов.

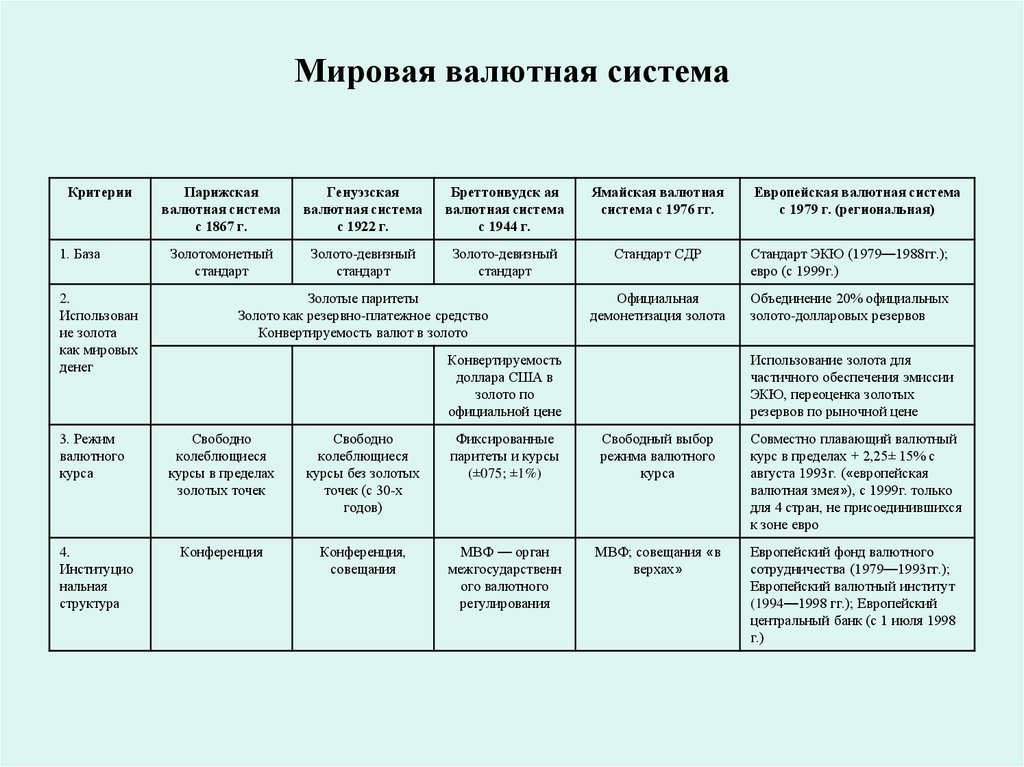

13. Мировая валютная система

Критерии1. База

2.

Использован

ие золота

как мировых

денег

3. Режим

валютного

курса

4.

Институцио

нальная

структура

Парижская

валютная система

с 1867 г.

Генуэзская

валютная система

с 1922 г.

Бреттонвудск ая

валютная система

с 1944 г.

Ямайская валютная

система с 1976 гг.

Золотомонетный

стандарт

Золото-девизный

стандарт

Золото-девизный

стандарт

Стандарт СДР

Стандарт ЭКЮ (1979—1988гг.);

евро (с 1999г.)

Официальная

демонетизация золота

Объединение 20% официальных

золото-долларовых резервов

Золотые паритеты

Золото как резервно-платежное средство

Конвертируемость валют в золото

Конвертируемость

доллара США в

золото по

официальной цене

Европейская валютная система

с 1979 г. (региональная)

Использование золота для

частичного обеспечения эмиссии

ЭКЮ, переоценка золотых

резервов по рыночной цене

Свободно

колеблющиеся

курсы в пределах

золотых точек

Свободно

колеблющиеся

курсы без золотых

точек (с 30-х

годов)

Фиксированные

паритеты и курсы

(±075; ±1%)

Свободный выбор

режима валютного

курса

Совместно плавающий валютный

курс в пределах + 2,25± 15% с

августа 1993г. («европейская

валютная змея»), с 1999г. только

для 4 стран, не присоединившихся

к зоне евро

Конференция

Конференция,

совещания

МВФ — орган

межгосударственн

ого валютного

регулирования

МВФ; совещания «в

верхах»

Европейский фонд валютного

сотрудничества (1979—1993гг.);

Европейский валютный институт

(1994—1998 гг.); Европейский

центральный банк (с 1 июля 1998

г.)

14. Мировые финансовые организации

МВФМБРР

МАР (Межд.

ассоциация развития)

год

создания

1945

1945

в 1960 г.

Основани

е

Бреттон-Вудское сглашение

Бреттон-Вудское сглашение

Цель

Содействие

сбалансированному развитию

торговли, поддержание

стабильности валют и

упорядочение валютных отношений

содействие реконструкции и развитию

территорий государств-членов

предоставления гарантий или участия

в займах частных кредиторов;

поддержание сбалансированного

платежного баланса

1) поощрение

экономического развития;

2) повышение

производительности труда;

3) повышение уровня жизни

в государствах-членах.

Членство

185 гос-в Членство в МВФ является

обязательным условием при

вступлении страны в МБРР и для

получения льготных кредитов МАР.

184

как дочерняя организация

МБРР

Уставный

фонд

120-180 млрд д

(США- 19,6%) Кол-во голосов

США- 59,6%

10 млрд. долл

взносы государств-членов

(более 73 млрд. долл.)

15. Мировые финансовые организации

Деятельность

МВФ

МБРР

МАР

1. Обычное кредитование

Кредиты выдаются участникам в объеме, не

превышающим 200% квоты до 5 лет

2. Специальные программы

В рамках фонда системной трансформации-В

объеме до 140% квоты до 10 лет - трудности в

торговой и платежной системах

В рамках Фонда компенсационного финансирования

кредит до 5 лет Убытки при экспорте, увеличение

мировых цен

финансирования развития сырьевых ресурсов при

неблагоприятной конъюнктуре до 5 лет

В пределах фонда структурной адаптации

содействует проведению структурных реформ,

квалификации для госслужащих

Создание специальных фондов для расширения

помощи развивающимся странам «Доверительный

фонд», «Нефтяной фонд» и др.

Техническая помощь путем проведения курсов

повышения квалификации

3. Консультирование

Кредиты выдаются под

гарантии правительства.

Наибольшая часть его

кредитов направляется в

отрасли инфраструктуры в

сельское хозяйство

здравоохранение и

образование. Кредиты

МБРР, направляемые в

промышленность,

составляют менее 15%.

Предоставляет

беспроцентные

кредиты беднейшим

странам (с ежегодным

доходом на одного

человека менее 805

долл. США на 1992 г

на срок 35-40 лет при

льготном периоде в 10

лет, взимая

комиссионные на

покрытие

административных

расходов.

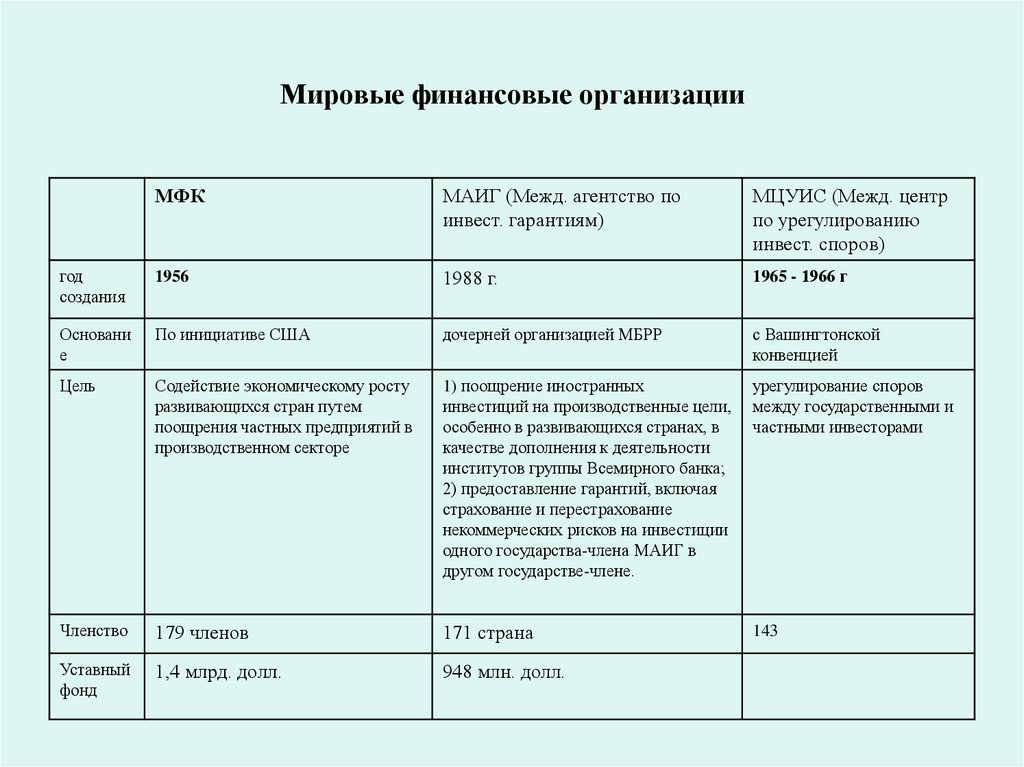

16. Мировые финансовые организации

МФКМАИГ (Межд. агентство по

инвест. гарантиям)

МЦУИС (Межд. центр

по урегулированию

инвест. споров)

год

создания

1956

1988 г.

1965 - 1966 г

Основани

е

По инициативе США

дочерней организацией МБРР

с Вашингтонской

конвенцией

Цель

Содействие экономическому росту

развивающихся стран путем

поощрения частных предприятий в

производственном секторе

1) поощрение иностранных

инвестиций на производственные цели,

особенно в развивающихся странах, в

качестве дополнения к деятельности

институтов группы Всемирного банка;

2) предоставление гарантий, включая

страхование и перестрахование

некоммерческих рисков на инвестиции

одного государства-члена МАИГ в

другом государстве-члене.

урегулирование споров

между государственными и

частными инвесторами

Членство

179 членов

171 страна

143

Уставный

фонд

1,4 млрд. долл.

948 млн. долл.

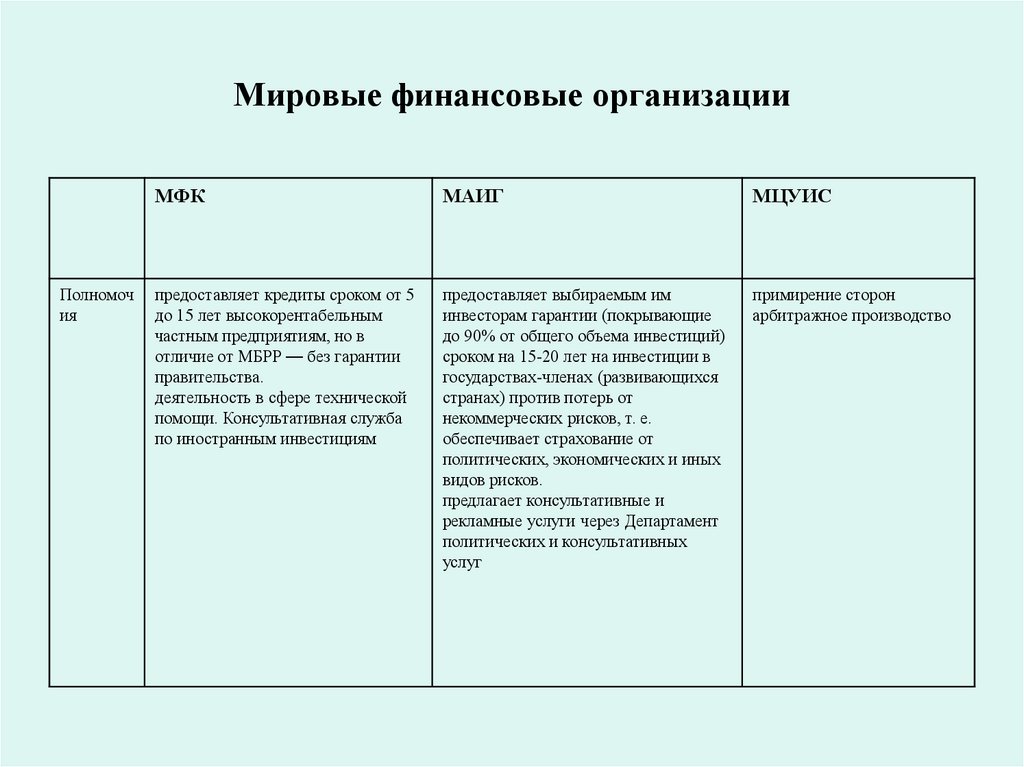

17. Мировые финансовые организации

Полномочия

МФК

МАИГ

МЦУИС

предоставляет кредиты сроком от 5

до 15 лет высокорентабельным

частным предприятиям, но в

отличие от МБРР — без гарантии

правительства.

деятельность в сфере технической

помощи. Консультативная служба

по иностранным инвестициям

предоставляет выбираемым им

инвесторам гарантии (покрывающие

до 90% от общего объема инвестиций)

сроком на 15-20 лет на инвестиции в

государствах-членах (развивающихся

странах) против потерь от

некоммерческих рисков, т. е.

обеспечивает страхование от

политических, экономических и иных

видов рисков.

предлагает консультативные и

рекламные услуги через Департамент

политических и консультативных

услуг

примирение сторон

арбитражное производство

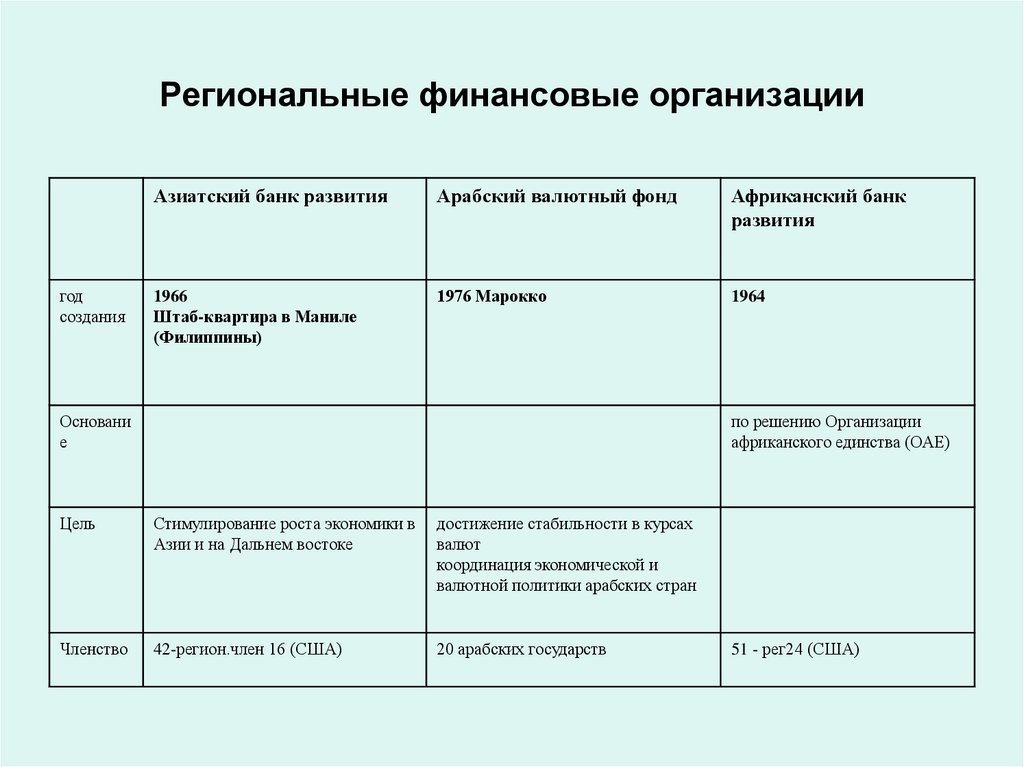

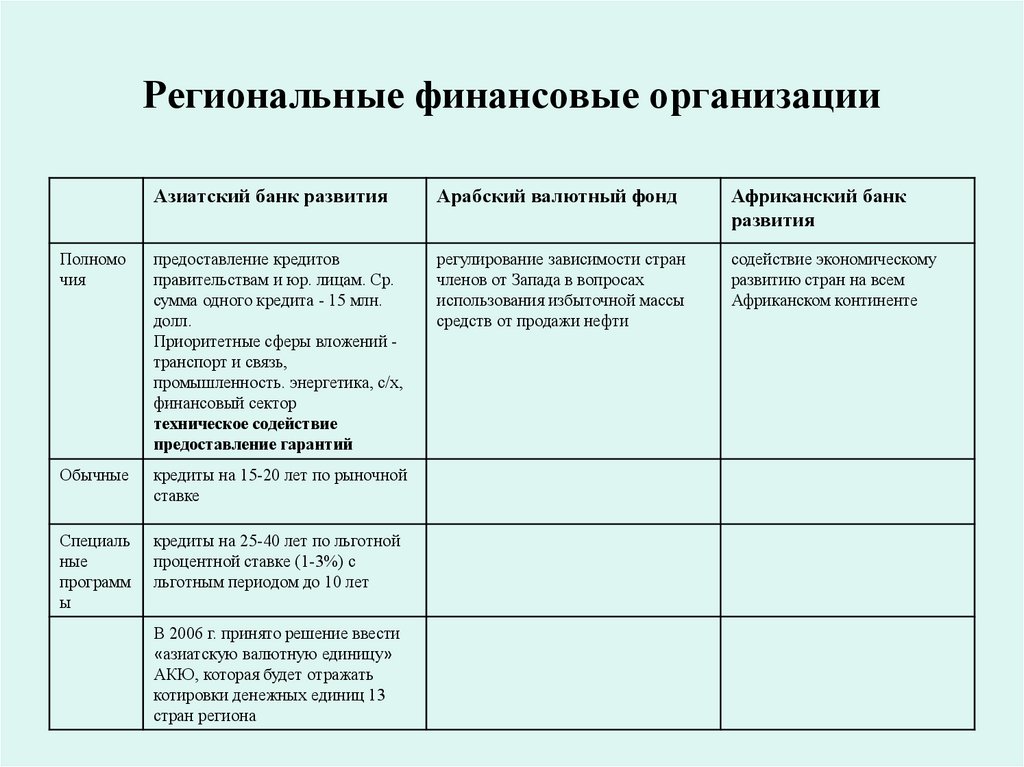

18. Региональные финансовые организации

годсоздания

Азиатский банк развития

Арабский валютный фонд

Африканский банк

развития

1966

Штаб-квартира в Маниле

(Филиппины)

1976 Марокко

1964

Основани

е

по решению Организации

африканского единства (ОАЕ)

Цель

Стимулирование роста экономики в

Азии и на Дальнем востоке

достижение стабильности в курсах

валют

координация экономической и

валютной политики арабских стран

Членство

42-регион.член 16 (США)

20 арабских государств

51 - рег24 (США)

19. Региональные финансовые организации

Азиатский банк развитияАрабский валютный фонд

Африканский банк

развития

Полномо

чия

предоставление кредитов

правительствам и юр. лицам. Ср.

сумма одного кредита - 15 млн.

долл.

Приоритетные сферы вложений транспорт и связь,

промышленность. энергетика, с/х,

финансовый сектор

техническое содействие

предоставление гарантий

регулирование зависимости стран

членов от Запада в вопросах

использования избыточной массы

средств от продажи нефти

содействие экономическому

развитию стран на всем

Африканском континенте

Обычные

кредиты на 15-20 лет по рыночной

ставке

Специаль

ные

программ

ы

кредиты на 25-40 лет по льготной

процентной ставке (1-3%) с

льготным периодом до 10 лет

В 2006 г. принято решение ввести

«азиатскую валютную единицу»

АКЮ, которая будет отражать

котировки денежных единиц 13

стран региона

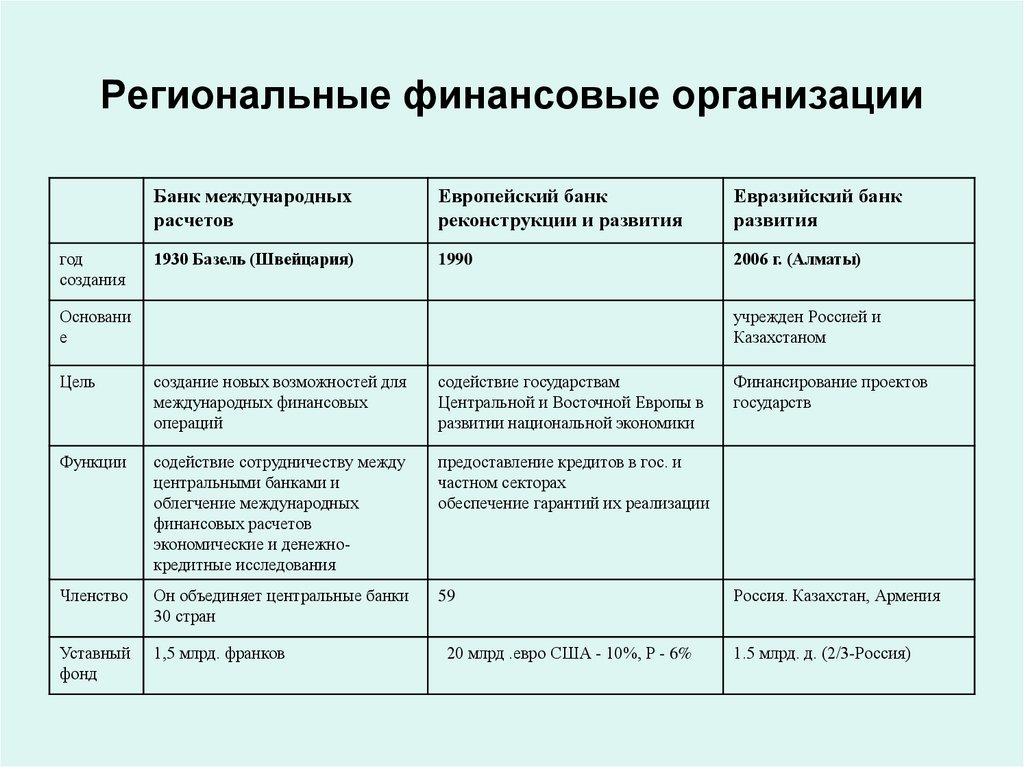

20. Региональные финансовые организации

годсоздания

Банк международных

расчетов

Европейский банк

реконструкции и развития

Евразийский банк

развития

1930 Базель (Швейцария)

1990

2006 г. (Алматы)

Основани

е

учрежден Россией и

Казахстаном

Цель

создание новых возможностей для

международных финансовых

операций

содействие государствам

Центральной и Восточной Европы в

развитии национальной экономики

Функции

содействие сотрудничеству между

центральными банками и

облегчение международных

финансовых расчетов

экономические и денежнокредитные исследования

предоставление кредитов в гос. и

частном секторах

обеспечение гарантий их реализации

Членство

Он объединяет центральные банки

30 стран

59

Уставный

фонд

1,5 млрд. франков

20 млрд .евро США - 10%, Р - 6%

Финансирование проектов

государств

Россия. Казахстан, Армения

1.5 млрд. д. (2/3-Россия)

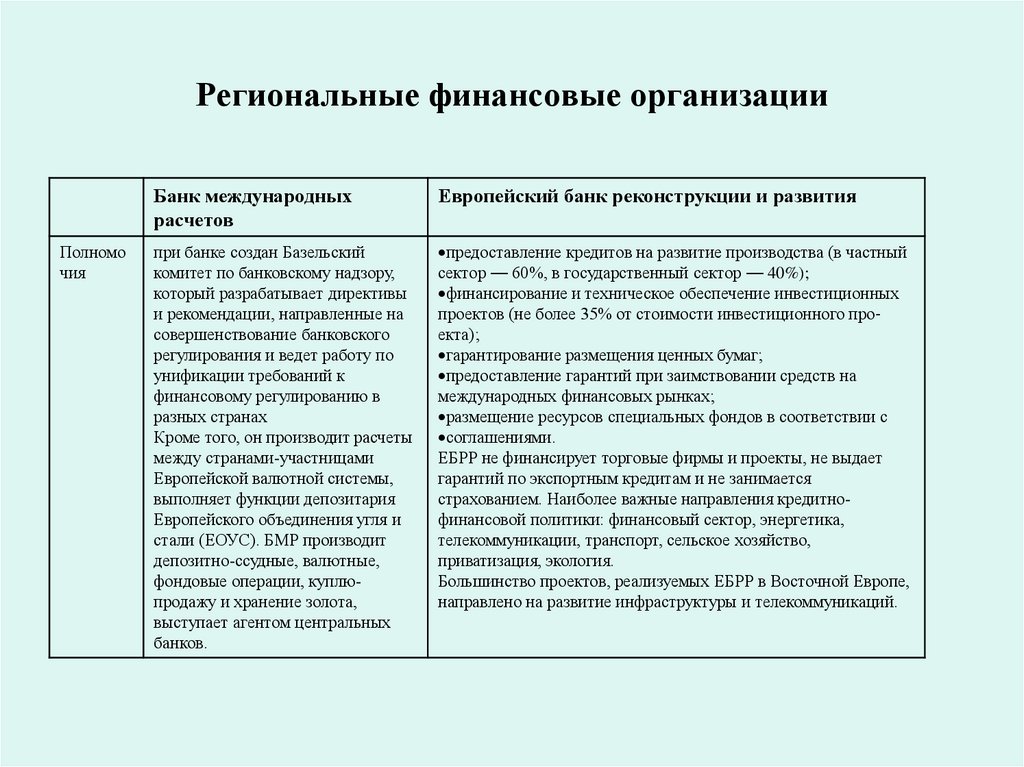

21. Региональные финансовые организации

Полномочия

Банк международных

расчетов

Европейский банк реконструкции и развития

при банке создан Базельский

комитет по банковскому надзору,

который разрабатывает директивы

и рекомендации, направленные на

совершенствование банковского

регулирования и ведет работу по

унификации требований к

финансовому регулированию в

разных странах

Кроме того, он производит расчеты

между странами-участницами

Европейской валютной системы,

выполняет функции депозитария

Европейского объединения угля и

стали (ЕОУС). БМР производит

депозитно-ссудные, валютные,

фондовые операции, куплюпродажу и хранение золота,

выступает агентом центральных

банков.

предоставление кредитов на развитие производства (в частный

сектор — 60%, в государственный сектор — 40%);

финансирование и техническое обеспечение инвестиционных

проектов (не более 35% от стоимости инвестиционного проекта);

гарантирование размещения ценных бумаг;

предоставление гарантий при заимствовании средств на

международных финансовых рынках;

размещение ресурсов специальных фондов в соответствии с

соглашениями.

ЕБРР не финансирует торговые фирмы и проекты, не выдает

гарантий по экспортным кредитам и не занимается

страхованием. Наиболее важные направления кредитнофинансовой политики: финансовый сектор, энергетика,

телекоммуникации, транспорт, сельское хозяйство,

приватизация, экология.

Большинство проектов, реализуемых ЕБРР в Восточной Европе,

направлено на развитие инфраструктуры и телекоммуникаций.

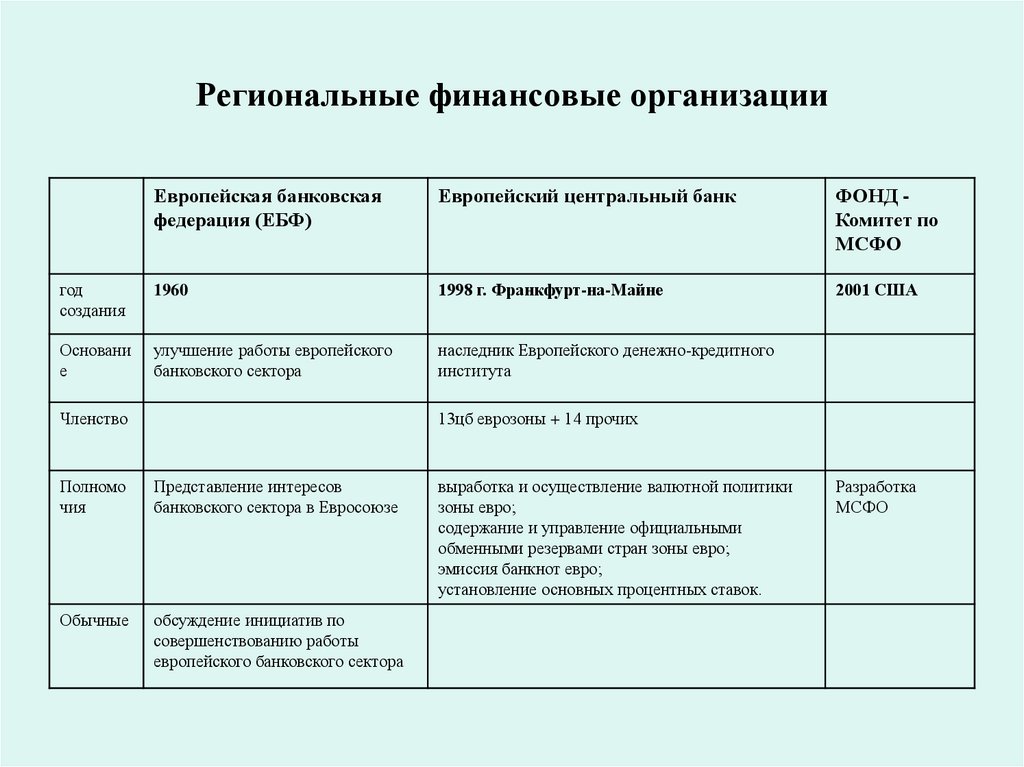

22. Региональные финансовые организации

Европейская банковскаяфедерация (ЕБФ)

Европейский центральный банк

ФОНД Комитет по

МСФО

год

создания

1960

1998 г. Франкфурт-на-Майне

2001 США

Основани

е

улучшение работы европейского

банковского сектора

наследник Европейского денежно-кредитного

института

Членство

13цб еврозоны + 14 прочих

Полномо

чия

Представление интересов

банковского сектора в Евросоюзе

Обычные

обсуждение инициатив по

совершенствованию работы

европейского банковского сектора

выработка и осуществление валютной политики

зоны евро;

содержание и управление официальными

обменными резервами стран зоны евро;

эмиссия банкнот евро;

установление основных процентных ставок.

Разработка

МСФО

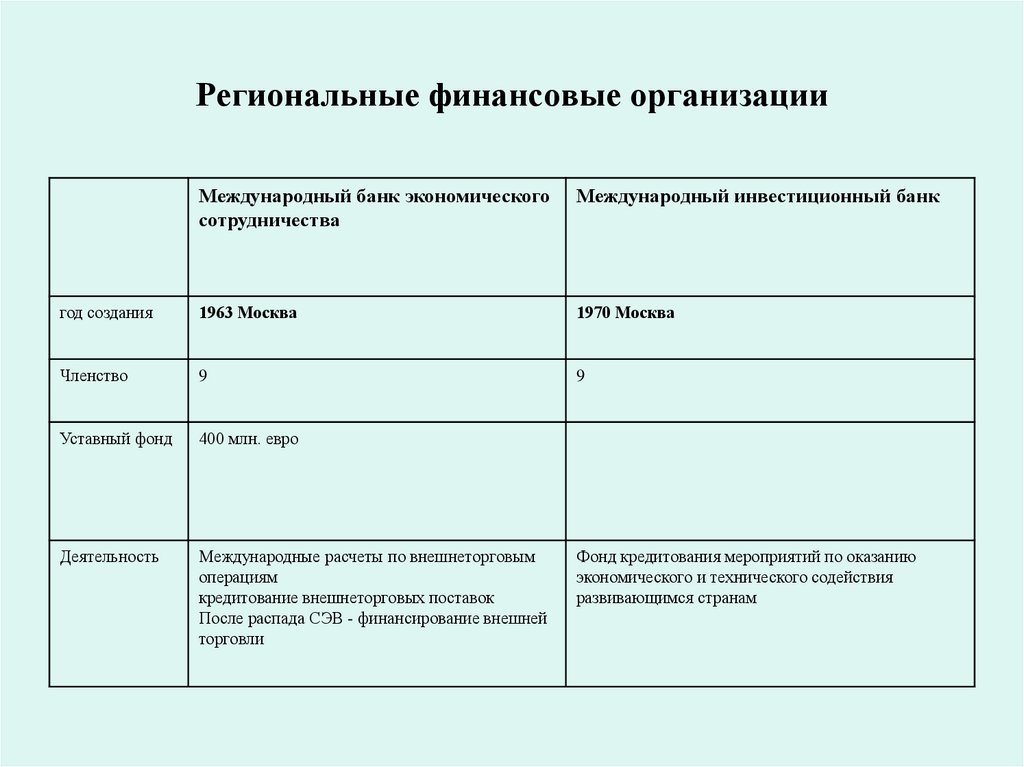

23. Региональные финансовые организации

Международный банк экономическогосотрудничества

Международный инвестиционный банк

год создания

1963 Москва

1970 Москва

Членство

9

9

Уставный фонд

400 млн. евро

Деятельность

Международные расчеты по внешнеторговым

операциям

кредитование внешнеторговых поставок

После распада СЭВ - финансирование внешней

торговли

Фонд кредитования мероприятий по оказанию

экономического и технического содействия

развивающимся странам

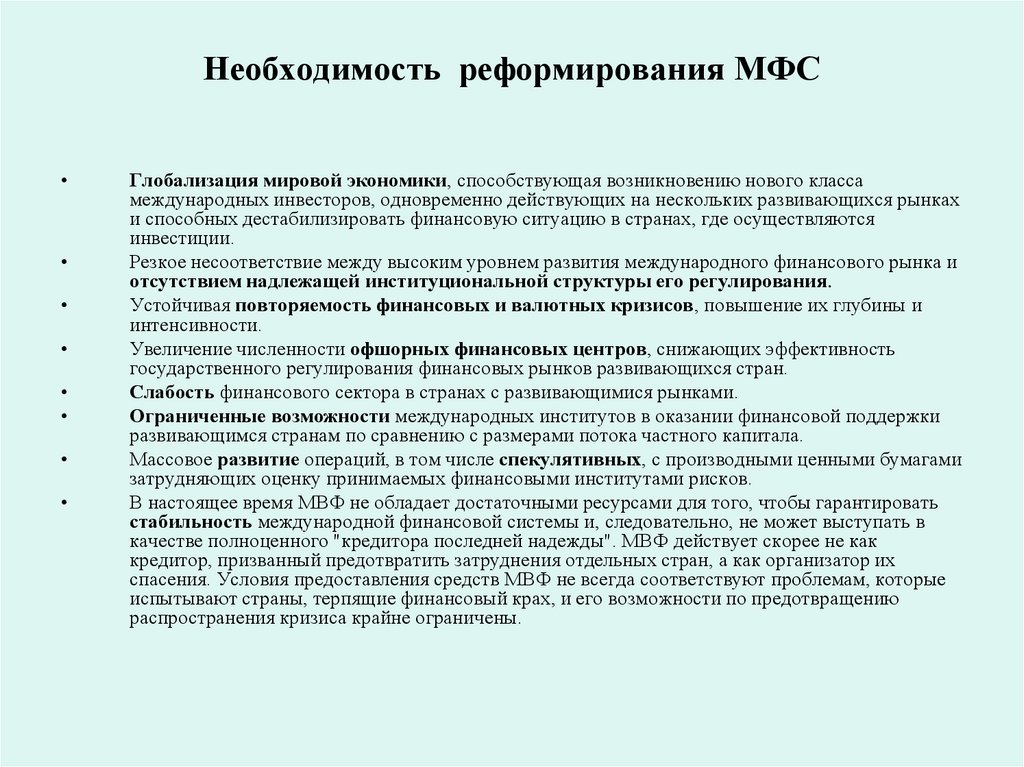

24. Необходимость реформирования МФС

Глобализация мировой экономики, способствующая возникновению нового класса

международных инвесторов, одновременно действующих на нескольких развивающихся рынках

и способных дестабилизировать финансовую ситуацию в странах, где осуществляются

инвестиции.

Резкое несоответствие между высоким уровнем развития международного финансового рынка и

отсутствием надлежащей институциональной структуры его регулирования.

Устойчивая повторяемость финансовых и валютных кризисов, повышение их глубины и

интенсивности.

Увеличение численности офшорных финансовых центров, снижающих эффективность

государственного регулирования финансовых рынков развивающихся стран.

Слабость финансового сектора в странах с развивающимися рынками.

Ограниченные возможности международных институтов в оказании финансовой поддержки

развивающимся странам по сравнению с размерами потока частного капитала.

Массовое развитие операций, в том числе спекулятивных, с производными ценными бумагами

затрудняющих оценку принимаемых финансовыми институтами рисков.

В настоящее время МВФ не обладает достаточными ресурсами для того, чтобы гарантировать

стабильность международной финансовой системы и, следовательно, не может выступать в

качестве полноценного "кредитора последней надежды". МВФ действует скорее не как

кредитор, призванный предотвратить затруднения отдельных стран, а как организатор их

спасения. Условия предоставления средств МВФ не всегда соответствуют проблемам, которые

испытывают страны, терпящие финансовый крах, и его возможности по предотвращению

распространения кризиса крайне ограничены.

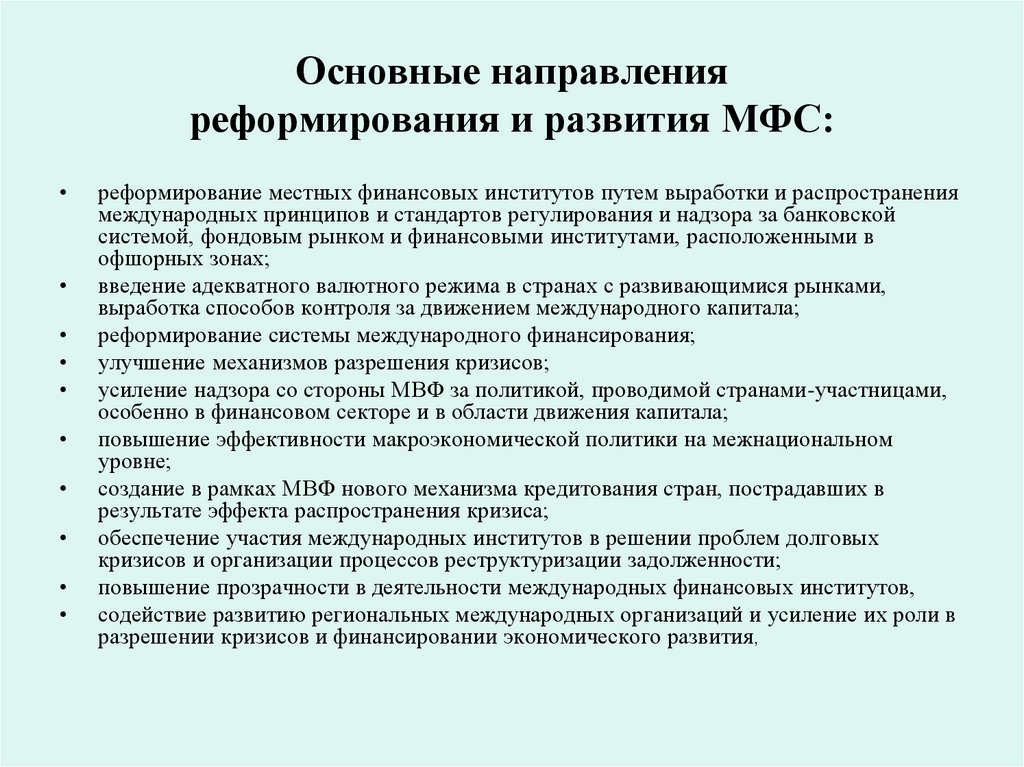

25. Основные направления реформирования и развития МФС:

реформирование местных финансовых институтов путем выработки и распространения

международных принципов и стандартов регулирования и надзора за банковской

системой, фондовым рынком и финансовыми институтами, расположенными в

офшорных зонах;

введение адекватного валютного режима в странах с развивающимися рынками,

выработка способов контроля за движением международного капитала;

реформирование системы международного финансирования;

улучшение механизмов разрешения кризисов;

усиление надзора со стороны МВФ за политикой, проводимой странами-участницами,

особенно в финансовом секторе и в области движения капитала;

повышение эффективности макроэкономической политики на межнациональном

уровне;

создание в рамках МВФ нового механизма кредитования стран, пострадавших в

результате эффекта распространения кризиса;

обеспечение участия международных институтов в решении проблем долговых

кризисов и организации процессов реструктуризации задолженности;

повышение прозрачности в деятельности международных финансовых институтов,

содействие развитию региональных международных организаций и усиление их роли в

разрешении кризисов и финансировании экономического развития,

26. Мировой финансовый рынок

Мировой финансовый рынок — это формафункционирования мировых финансов в

определенных параметрах мировой финансовой

системы.

На мировом финансовом рынке осуществляется

торговля разнообразными финансовыми

инструментами, выраженными в иностранной

валюте.

27. Особенности мирового финансового рынка

огромные масштабы и ускоренные темпы роста международных финансовых операций.

отсутствуют четкие пространственные и временные границы функционирования

международного финансового рынка

институциональная структура международного финансового рынка относительно

устойчива.

доступ участников на международный финансовый рынок ограничен. Основными

участниками на этом рынке являются ТНК, ТНБ, правительства, международные

финансовые организации. Развивающиеся страны имеют ограниченные возможности в

проведении операций на международном финансовом рынке. В основном они

используют прямые иностранные инвестиции, помощь, займы международных

финансовых организаций или вынуждены платить международным банкам дороже, чем

развитые государства

на международном финансовом рынке используются в основном доллар США и евро

одной из особенностей международного финансового рынка является его

универсальность. На нем осуществляются международные валютные, кредитные,

фондовые, расчетные, гарантийные, страховые операции

для международного рынка характерны упрощенные стандартизированные процедуры

совершения сделок с использованием новейших компьютерных и информационных

технологий

28. Структура мирового финансового рынка

В зависимости от масштаба:• глобальные рынки – сосредоточены в мировых

финансовых центрах (Лондоне, Франкфурте на

Майне, Париже, Нью-Йорке, Токио).

• региональные (Европейский, Американский,

Азиатский),

• внутренние – рынок одного государства (вся

совокупность валютных операций,

осуществляемых банками, расположенными на

территории данной страны

29. Структура мирового финансового рынка

По отношению к валютным ограничениям:• свободные рынки,

• несвободные рынки.

30. Структура мирового финансового рынка

С точки зрения организованности• организованные (биржевые)

• неорганизованные (внебиржевые)

31. Структура мирового финансового рынка

С позиции торгуемых инвалютных инструментов:• рынок валюты

• рынок банковских кредитов

• рынок акций и облигаций

• рынок производных финансовых инструментов

32. Структура мирового финансового рынка

По типу инвесторов:• рынок частных инвесторов (физические лица),

• рынок институциональных инвесторов (финансовые

посредники).

33. Мировой рынок валюты

Валютные рынки представляют собой механизм,посредством которого взаимодействуют продавцы и

покупатели валюты.

Объектом этого рынка является свободно конвертируемая

валюта.

Основные участники – центральные банки стран,

коммерческие банки, специализированные брокерские и

дилерские организации, ТНК, фирмы и физические лица.

Участники международных валютных рынков (МВР)

осуществляют операции с валютой с целью:

• обслуживания экспортно-импортных операций,

• поиска источников финансирования в инвалюте,

• размещения временно свободных валютных средств.

34. Участники рынка

• ХеджерыИх основная задача – защита валютной выручки от

валютно-курсового риска. С этой целью они

осуществляют конверсионные операции по

снижению валютного риска.

• Спекулянты

Сознательно принимают на себя валютный риск,

надеясь на получение дополнительного дохода.

• Арбитражеры

Стремятся получить прибыль за счет несовпадения

котировок валют во времени и пространстве.

35. Международные валютные рынки классифицируются

По субъектам, оперирующим свалютой:

• межбанковский рынок (80%),

• клиентский рынок,

• биржевой рынок.

36. Международные валютные рынки классифицируются

В зависимости от масштаба:глобальные рынки – сосредоточены в мировых финансовых

центрах (Лондоне, Франкфурте на Майне, Париже, Нью-Йорке,

Токио).

региональные (Европейский, Американский, Азиатский),

внутренние – рынок одного государства ( вся совокупность

валютных операций, осуществляемых банками, расположенными

на территории данной страны).

37. Международные валютные рынки классифицируются

По отношению к валютным

ограничениям:

свободные рынки,

несвободные рынки.

38. Международные валютные рынки классифицируются

По видам применяемых валютных

курсов:

с одним режимом валютного курса,

с несколькими режимами валютного

курса.

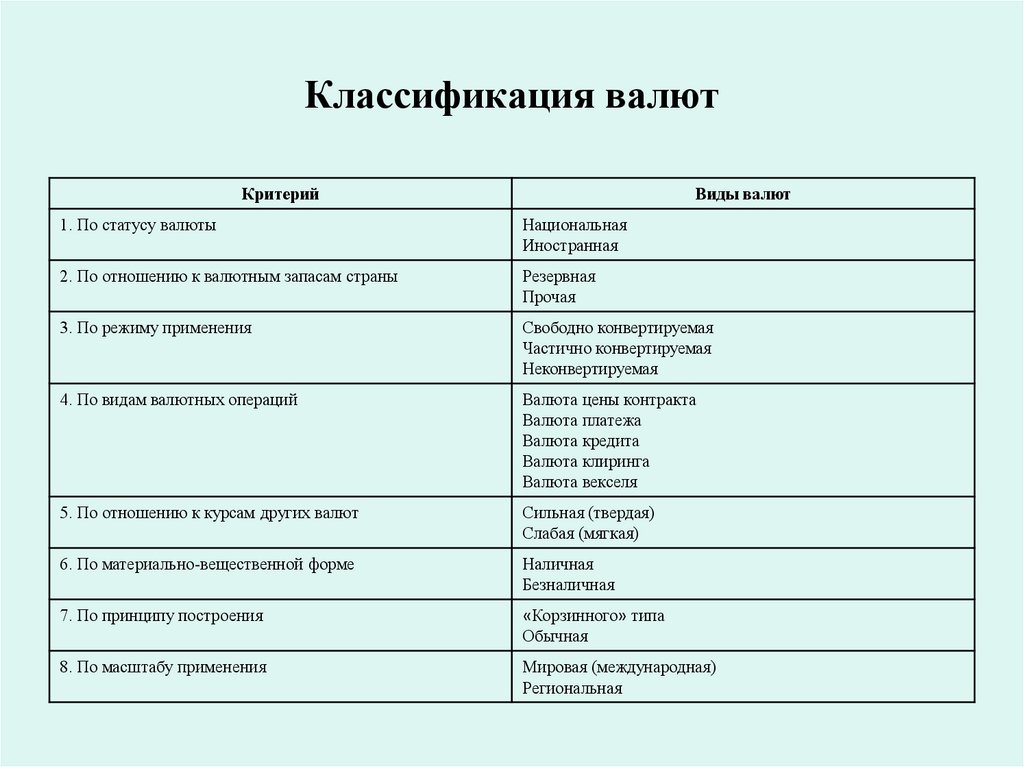

39. Классификация валют

КритерийВиды валют

1. По статусу валюты

Национальная

Иностранная

2. По отношению к валютным запасам страны

Резервная

Прочая

3. По режиму применения

Свободно конвертируемая

Частично конвертируемая

Неконвертируемая

4. По видам валютных операций

Валюта цены контракта

Валюта платежа

Валюта кредита

Валюта клиринга

Валюта векселя

5. По отношению к курсам других валют

Сильная (твердая)

Слабая (мягкая)

6. По материально-вещественной форме

Наличная

Безналичная

7. По принципу построения

«Корзинного» типа

Обычная

8. По масштабу применения

Мировая (международная)

Региональная

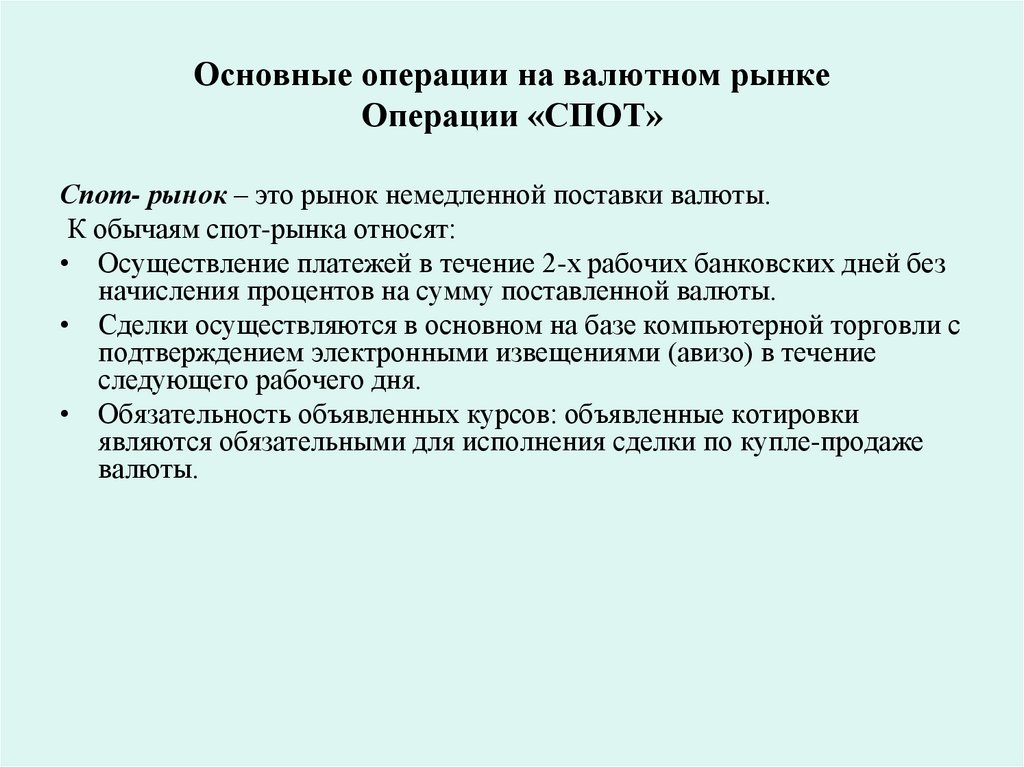

40. Основные операции на валютном рынке Операции «СПОТ»

Спот- рынок – это рынок немедленной поставки валюты.К обычаям спот-рынка относят:

• Осуществление платежей в течение 2-х рабочих банковских дней без

начисления процентов на сумму поставленной валюты.

• Сделки осуществляются в основном на базе компьютерной торговли с

подтверждением электронными извещениями (авизо) в течение

следующего рабочего дня.

• Обязательность объявленных курсов: объявленные котировки

являются обязательными для исполнения сделки по купле-продаже

валюты.

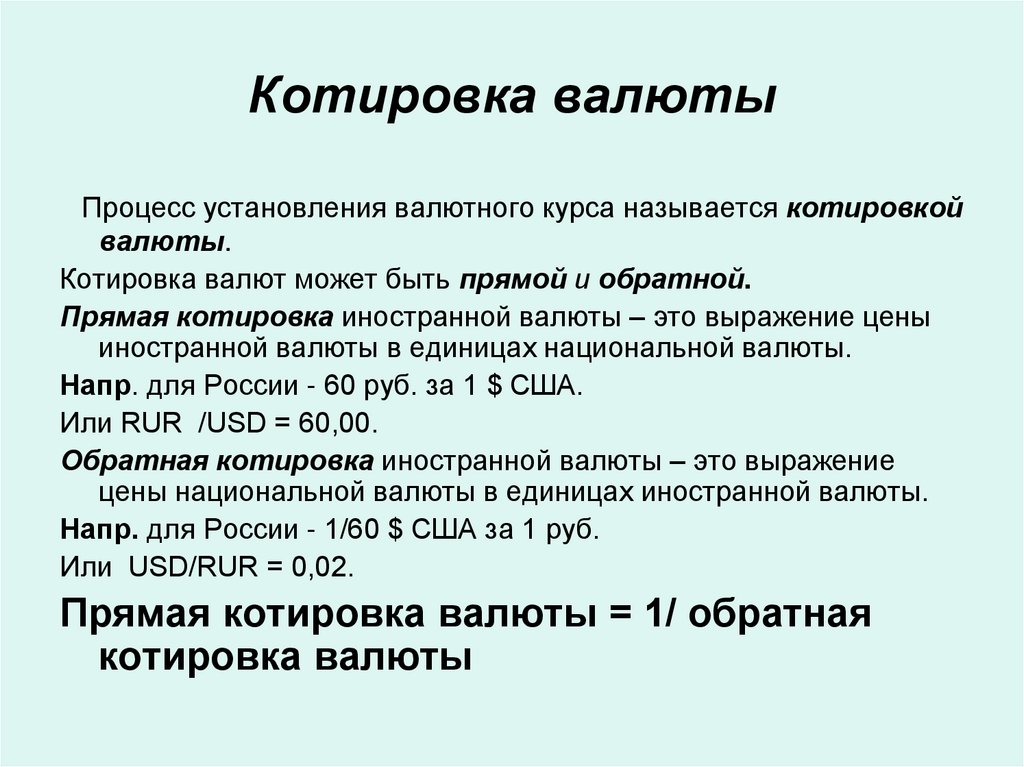

41. Котировка валюты

Процесс установления валютного курса называется котировкойвалюты.

Котировка валют может быть прямой и обратной.

Прямая котировка иностранной валюты – это выражение цены

иностранной валюты в единицах национальной валюты.

Напр. для России - 60 руб. за 1 $ США.

Или RUR /USD = 60,00.

Обратная котировка иностранной валюты – это выражение

цены национальной валюты в единицах иностранной валюты.

Напр. для России - 1/60 $ США за 1 руб.

Или USD/RUR = 0,02.

Прямая котировка валюты = 1/ обратная

котировка валюты

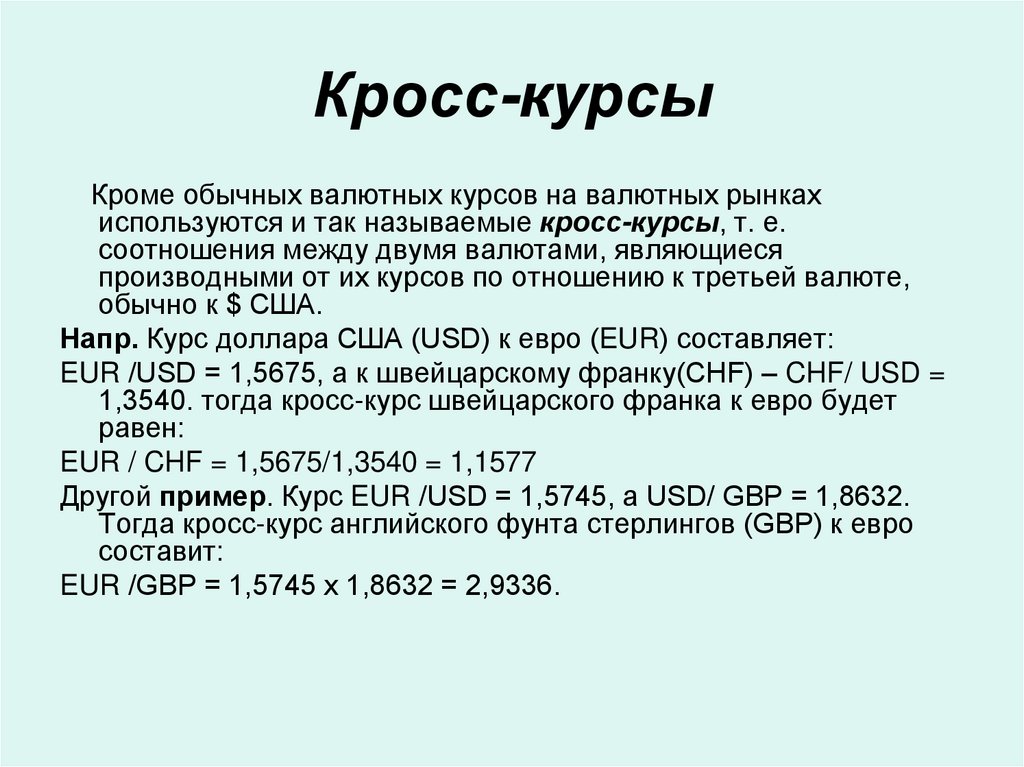

42. Кросс-курсы

Кроме обычных валютных курсов на валютных рынкахиспользуются и так называемые кросс-курсы, т. е.

соотношения между двумя валютами, являющиеся

производными от их курсов по отношению к третьей валюте,

обычно к $ США.

Напр. Курс доллара США (USD) к евро (EUR) составляет:

EUR /USD = 1,5675, а к швейцарскому франку(CHF) – CHF/ USD =

1,3540. тогда кросс-курс швейцарского франка к евро будет

равен:

EUR / CHF = 1,5675/1,3540 = 1,1577

Другой пример. Курс EUR /USD = 1,5745, а USD/ GBP = 1,8632.

Тогда кросс-курс английского фунта стерлингов (GBP) к евро

составит:

EUR /GBP = 1,5745 х 1,8632 = 2,9336.

43. Правило дробей

Дано: EUR /USD = 1,5675; CHF/ USD = 1,3540Найти: EUR/ CHF

Дроби:

EUR

USD

CHF

USD

EUR

CHF

1,5675

1,3540

1,5675/1,3540

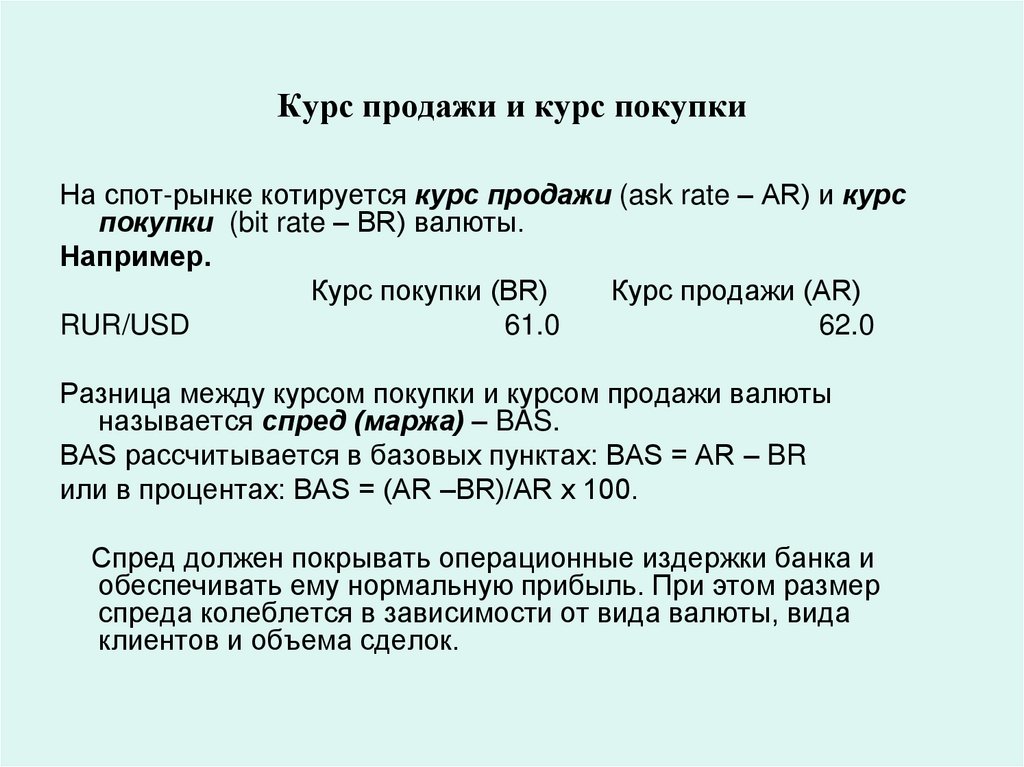

44. Курс продажи и курс покупки

На спот-рынке котируется курс продажи (ask rate – AR) и курспокупки (bit rate – BR) валюты.

Например.

Курс покупки (BR)

Курс продажи (AR)

RUR/USD

61.0

62.0

Разница между курсом покупки и курсом продажи валюты

называется спред (маржа) – BAS.

BAS рассчитывается в базовых пунктах: BAS = AR – BR

или в процентах: BAS = (AR –BR)/AR х 100.

Спред должен покрывать операционные издержки банка и

обеспечивать ему нормальную прибыль. При этом размер

спреда колеблется в зависимости от вида валюты, вида

клиентов и объема сделок.

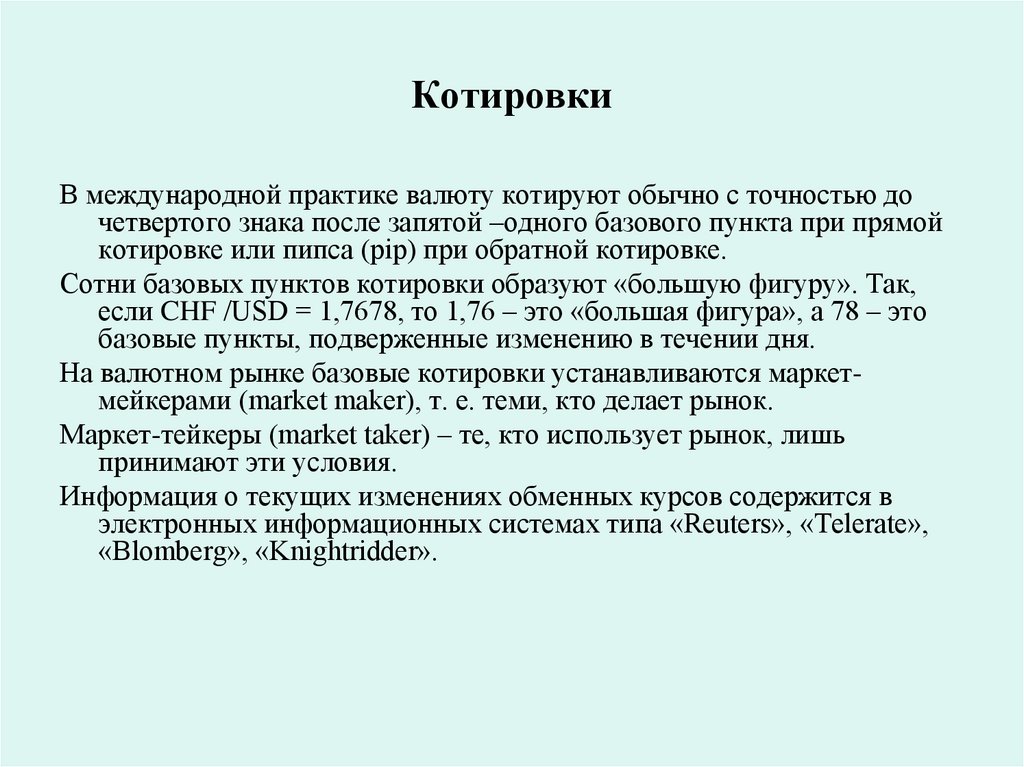

45. Котировки

В международной практике валюту котируют обычно с точностью дочетвертого знака после запятой –одного базового пункта при прямой

котировке или пипса (pip) при обратной котировке.

Сотни базовых пунктов котировки образуют «большую фигуру». Так,

если CHF /USD = 1,7678, то 1,76 – это «большая фигура», а 78 – это

базовые пункты, подверженные изменению в течении дня.

На валютном рынке базовые котировки устанавливаются маркетмейкерами (market maker), т. е. теми, кто делает рынок.

Маркет-тейкеры (market taker) – те, кто использует рынок, лишь

принимают эти условия.

Информация о текущих изменениях обменных курсов содержится в

электронных информационных системах типа «Reuters», «Telerate»,

«Blomberg», «Knightridder».

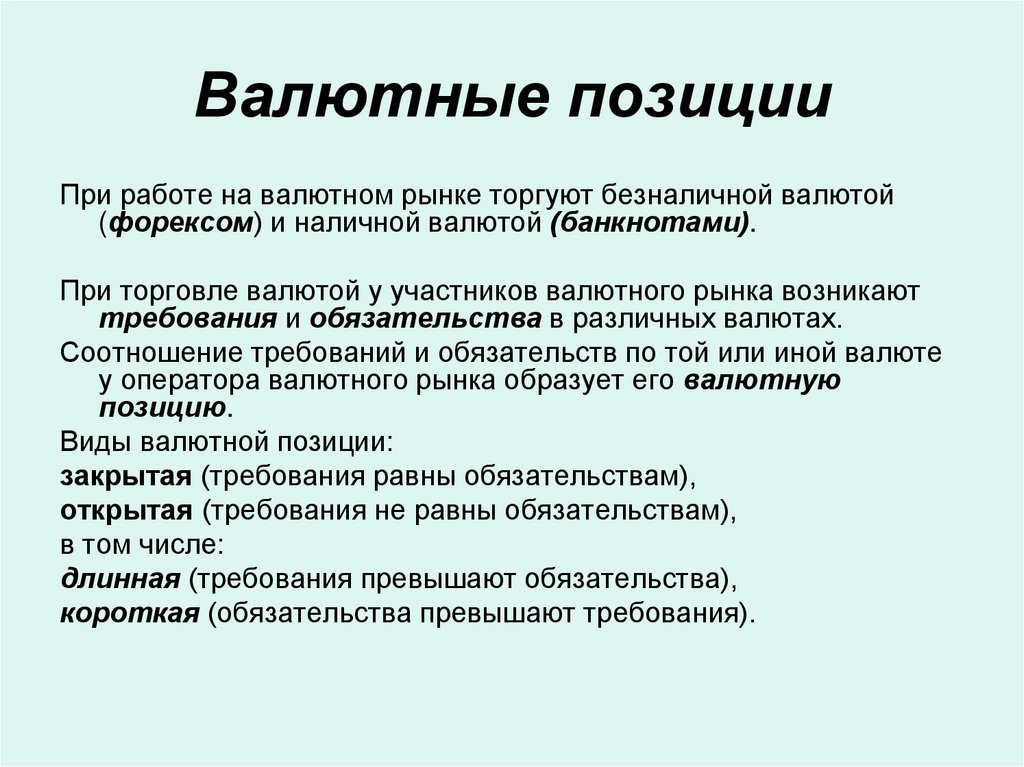

46. Валютные позиции

При работе на валютном рынке торгуют безналичной валютой(форексом) и наличной валютой (банкнотами).

При торговле валютой у участников валютного рынка возникают

требования и обязательства в различных валютах.

Соотношение требований и обязательств по той или иной валюте

у оператора валютного рынка образует его валютную

позицию.

Виды валютной позиции:

закрытая (требования равны обязательствам),

открытая (требования не равны обязательствам),

в том числе:

длинная (требования превышают обязательства),

короткая (обязательства превышают требования).

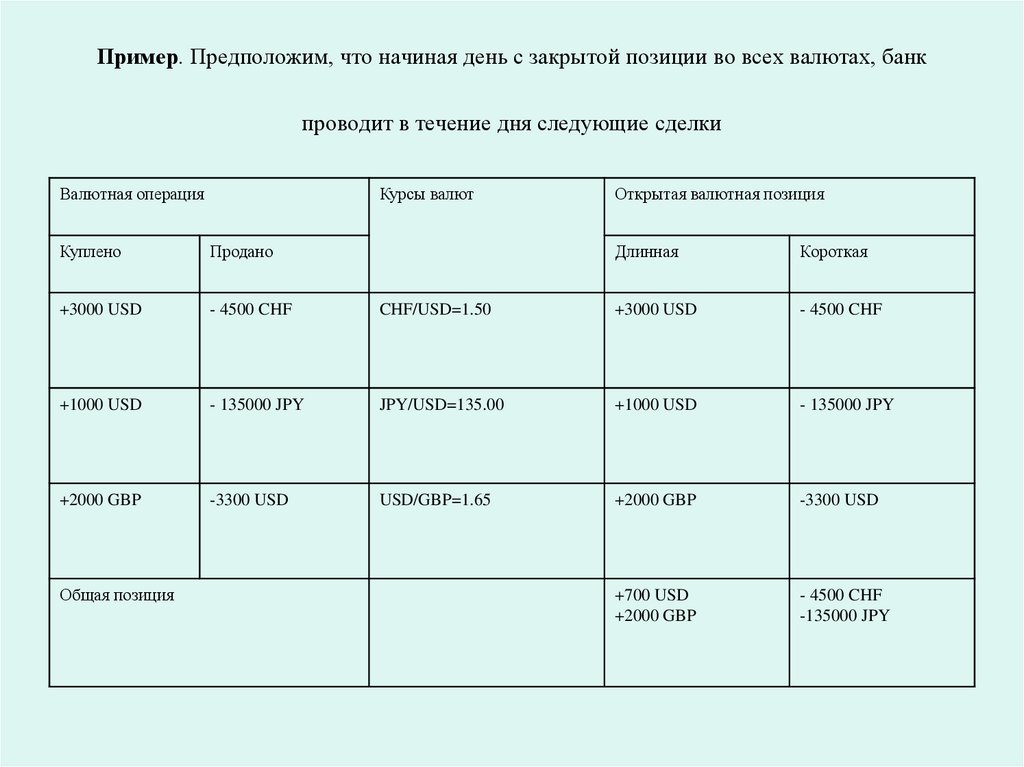

47. Пример. Предположим, что начиная день с закрытой позиции во всех валютах, банк проводит в течение дня следующие сделки

Валютная операцияКурсы валют

Куплено

Продано

+3000 USD

- 4500 CHF

+1000 USD

+2000 GBP

Общая позиция

Открытая валютная позиция

Длинная

Короткая

CHF/USD=1.50

+3000 USD

- 4500 CHF

- 135000 JPY

JPY/USD=135.00

+1000 USD

- 135000 JPY

-3300 USD

USD/GBP=1.65

+2000 GBP

-3300 USD

+700 USD

+2000 GBP

- 4500 CHF

-135000 JPY

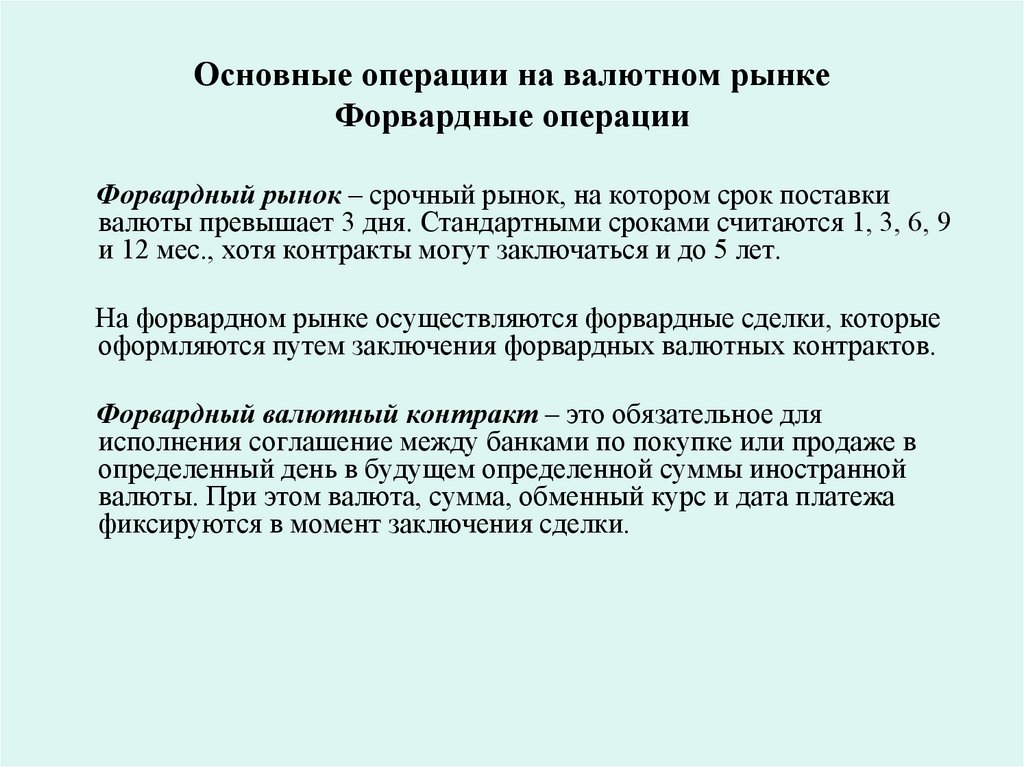

48. Основные операции на валютном рынке Форвардные операции

Форвардный рынок – срочный рынок, на котором срок поставкивалюты превышает 3 дня. Стандартными сроками считаются 1, 3, 6, 9

и 12 мес., хотя контракты могут заключаться и до 5 лет.

На форвардном рынке осуществляются форвардные сделки, которые

оформляются путем заключения форвардных валютных контрактов.

Форвардный валютный контракт – это обязательное для

исполнения соглашение между банками по покупке или продаже в

определенный день в будущем определенной суммы иностранной

валюты. При этом валюта, сумма, обменный курс и дата платежа

фиксируются в момент заключения сделки.

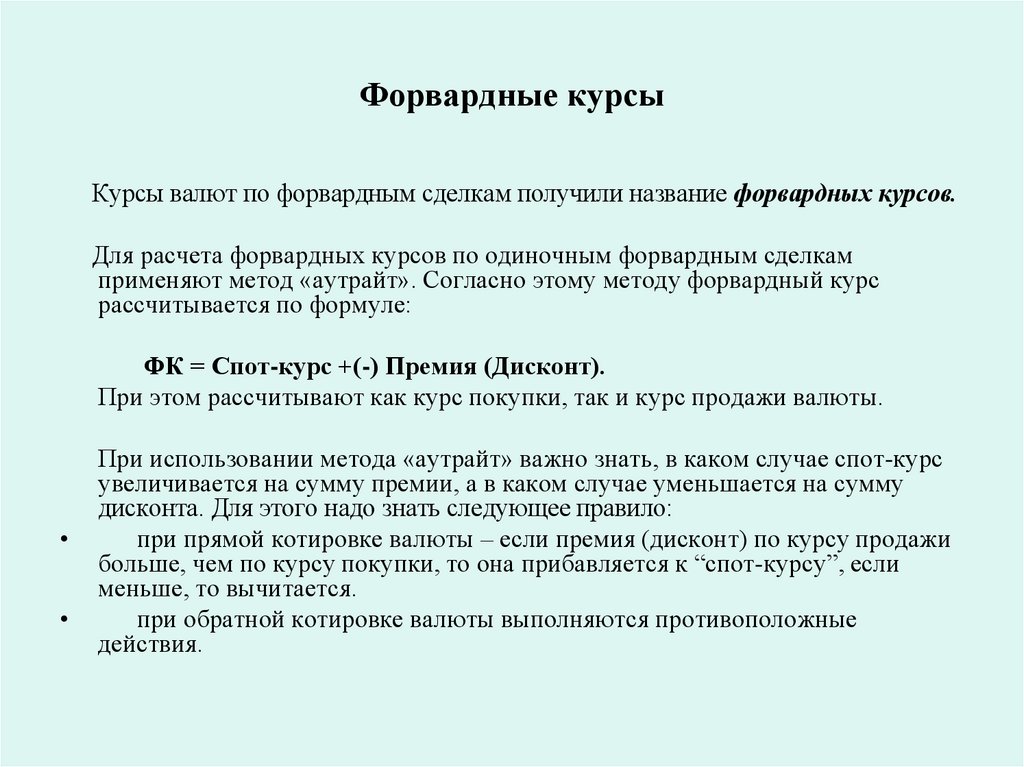

49. Форвардные курсы

Курсы валют по форвардным сделкам получили название форвардных курсов.Для расчета форвардных курсов по одиночным форвардным сделкам

применяют метод «аутрайт». Согласно этому методу форвардный курс

рассчитывается по формуле:

ФК = Спот-курс +(-) Премия (Дисконт).

При этом рассчитывают как курс покупки, так и курс продажи валюты.

При использовании метода «аутрайт» важно знать, в каком случае спот-курс

увеличивается на сумму премии, а в каком случае уменьшается на сумму

дисконта. Для этого надо знать следующее правило:

при прямой котировке валюты – если премия (дисконт) по курсу продажи

больше, чем по курсу покупки, то она прибавляется к “спот-курсу”, если

меньше, то вычитается.

при обратной котировке валюты выполняются противоположные

действия.

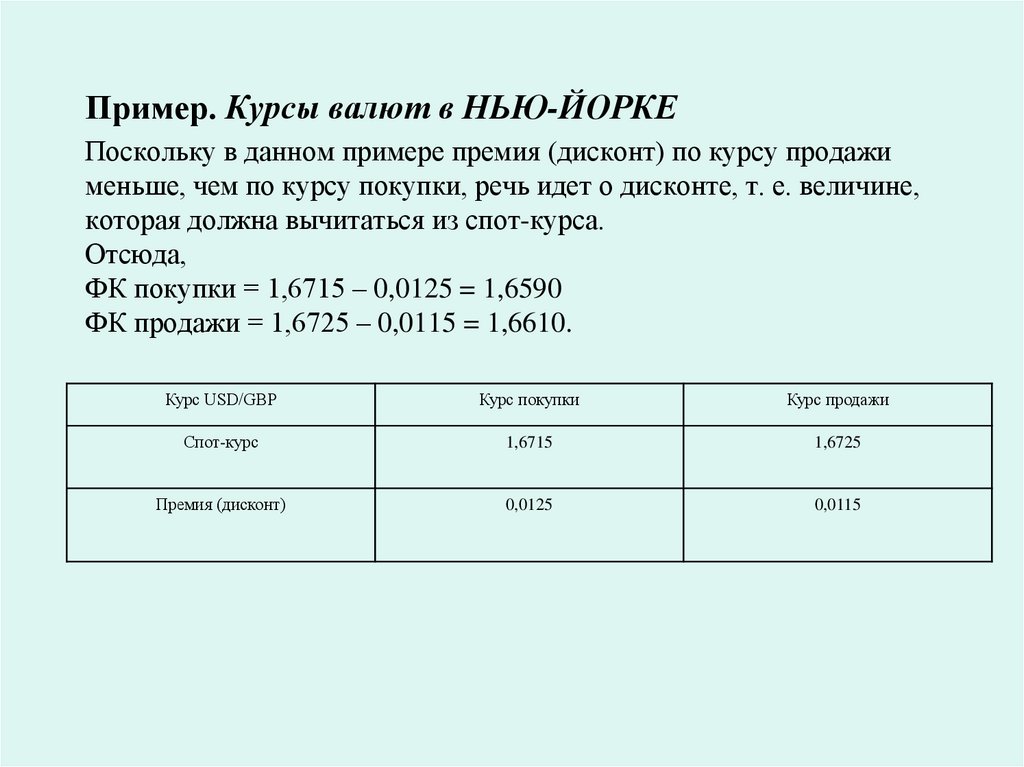

50. Пример. Курсы валют в НЬЮ-ЙОРКЕ Поскольку в данном примере премия (дисконт) по курсу продажи меньше, чем по курсу покупки, речь

идет о дисконте, т. е. величине,которая должна вычитаться из спот-курса.

Отсюда,

ФК покупки = 1,6715 – 0,0125 = 1,6590

ФК продажи = 1,6725 – 0,0115 = 1,6610.

Курс USD/GBP

Курс покупки

Курс продажи

Спот-курс

1,6715

1,6725

Премия (дисконт)

0,0125

0,0115

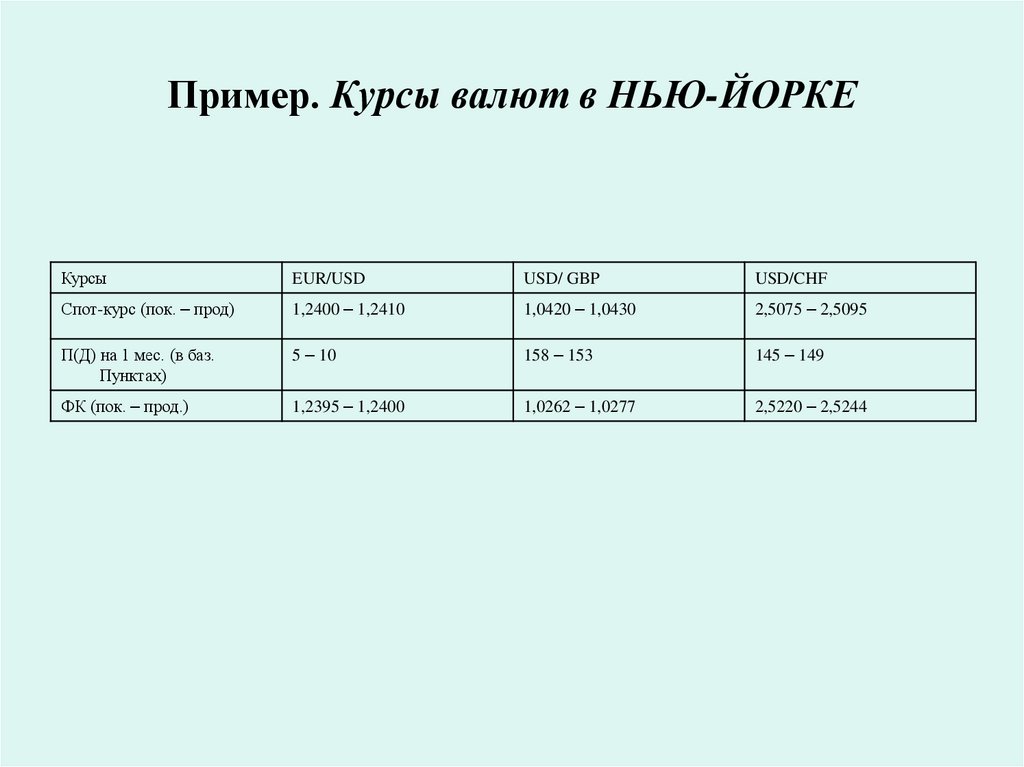

51. Пример. Курсы валют в НЬЮ-ЙОРКЕ

КурсыEUR/USD

USD/ GBP

USD/CHF

Спот-курс (пок. – прод)

1,2400 – 1,2410

1,0420 – 1,0430

2,5075 – 2,5095

П(Д) на 1 мес. (в баз.

Пунктах)

5 – 10

158 – 153

145 – 149

ФК (пок. – прод.)

1,2395 – 1,2400

1,0262 – 1,0277

2,5220 – 2,5244

52. Расчет премии (дисконта)

ФК ср = СКср* (1 + i1*t)/ ( 1 + i2*t),где:

СК – средний текущий (спот) курс котируемой валюты,

ФКср - средний форвардный курс котируемой валюты ,

i1 – проценты по базовой валюте,

i2 – проценты по котируемой валюте ,

t – период времени, лет.

BAS = n*ФКср.,

где n – норматив маржи

ФК пок. = ФКср. – ½*BAS

Фкпрод.= ФКср.+1/2*BAS

П(Д) пок.= ФКпок – СКпок.

П(Д) прод.= ФКпрод. – СКпрод.

53. Пример. Допустим, что клиент (российская фирма) предлагает банку купить у него по форвардному контракту через 3 месяца

американские доллары (USD) зарубли (RUR). По какому форвардному курсу и с какой премией (дисконтом) банк

должен совершить данную операцию, если BAS= 2,5%

Курс покупки

Курс продажи

Спот-курс (RUR / USD )

62,40

63,20

% по RUR на 3 мес (в %годовых)

15,0

% по USD на 3 мес (в %годовых)

8,0

54. Решение:

ФК ср. = (62,40+63,20)/2* (1+0,15*3/12)/(1+0,08*3/12)= 63,93BAS= 0,025* 63,93 = 1,6

ФКпок.= 63,93 – 1,6/2 = 63,13

ФК прод. = 63,93 + 1,6/2 = 64,73

П(Д) пок. = 63,13 - 62,4 = 0,73

П(Д) прод. = 64,73 – 63,20= 1,53

Ответ: ФК пок. = 63,13, премия – 0,73.

55. Основные операции на валютном рынке Своп операции

Своп-операции представляют собой комбинацию из спот- и форвардных сделок.Своп-сделка – это валютная операции, сочетающая куплю-продажу двух валют

на условиях немедленной поставки с одновременной контрсделкой на

определенный срок с теми же валютами или наоборот.

Валютный своп можно представить как комбинацию следующих инструментов:

а) спот-покупка + форвард-продажа,

спот-продажа + форвард-покупка,

б) форвард-покупка + форвард-продажа,

форвард-продажа + форвард- покупка.

Сделки «своп» обычно осуществляются на срок от 1 дня до 6 месяцев, реже до 5

лет.

Своп-операции производятся, как правило, между фирмами и банками, а

также между банками по взаимному кредитованию в национальной валюте.

Как правило, к таким соглашениям прибегают центральные банки для

осуществления валютных интервенций. Методика расчетов стоимости свопопераций такая же, как спот и форвардных курсов, только при расчетах споткурсов применяется их средняя величина. Это делается для того, чтобы

клиенту не пришлось платить банковскую маржу дважды.

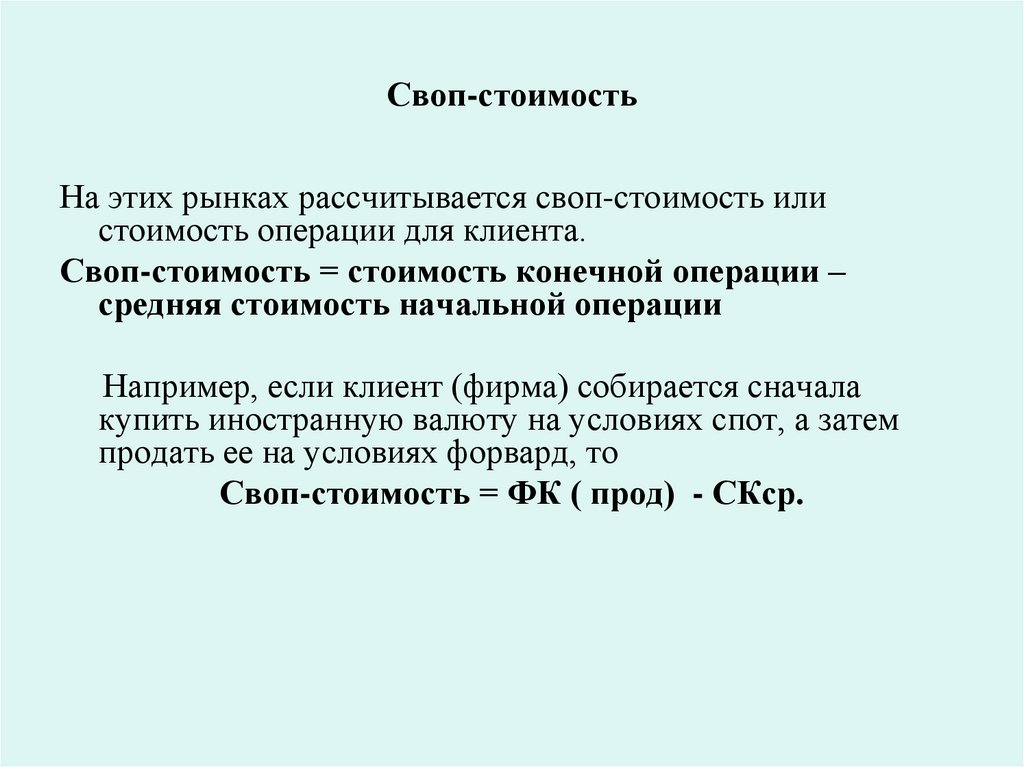

56. Своп-стоимость

На этих рынках рассчитывается своп-стоимость илистоимость операции для клиента.

Своп-стоимость = стоимость конечной операции –

средняя стоимость начальной операции

Например, если клиент (фирма) собирается сначала

купить иностранную валюту на условиях спот, а затем

продать ее на условиях форвард, то

Своп-стоимость = ФК ( прод) - СКср.

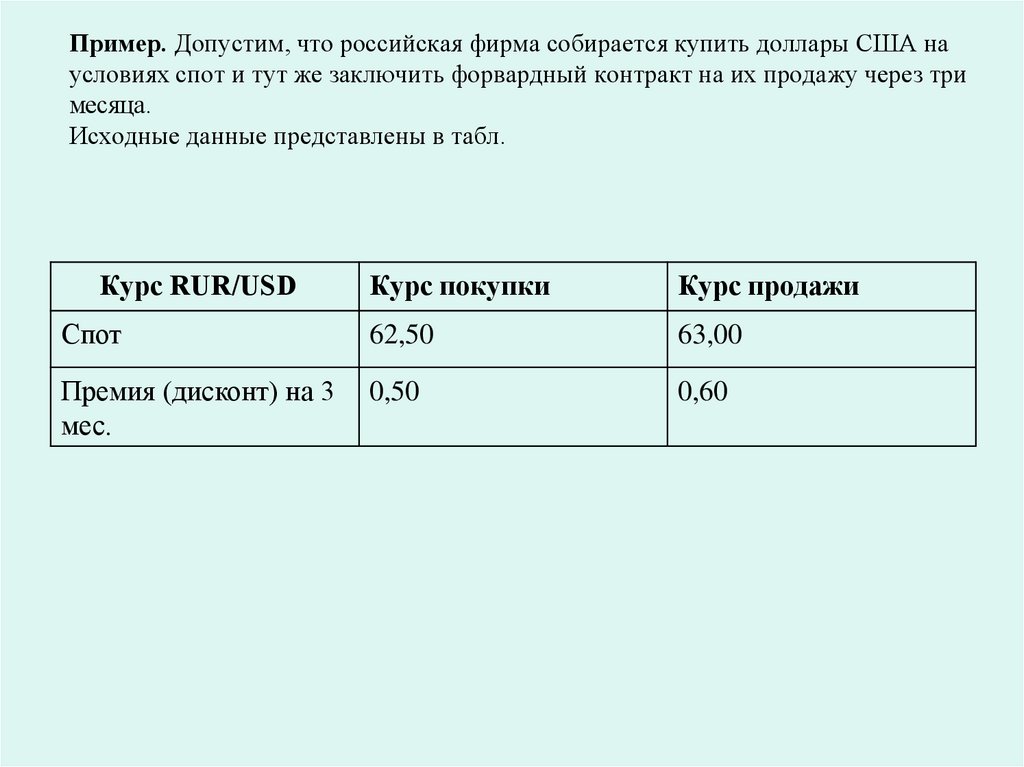

57. Пример. Допустим, что российская фирма собирается купить доллары США на условиях спот и тут же заключить форвардный контракт на

их продажу через тримесяца.

Исходные данные представлены в табл.

Курс RUR/USD

Курс покупки

Курс продажи

Спот

62,50

63,00

Премия (дисконт) на 3

мес.

0,50

0,60

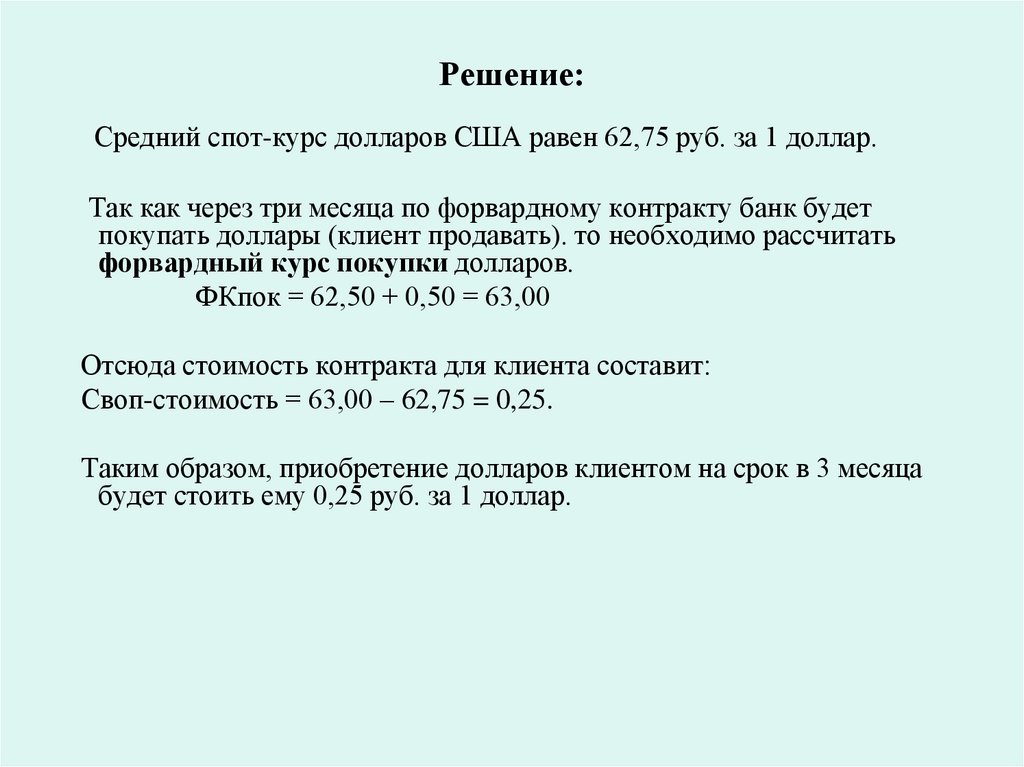

58. Решение:

Средний спот-курс долларов США равен 62,75 руб. за 1 доллар.Так как через три месяца по форвардному контракту банк будет

покупать доллары (клиент продавать). то необходимо рассчитать

форвардный курс покупки долларов.

ФКпок = 62,50 + 0,50 = 63,00

Отсюда стоимость контракта для клиента составит:

Своп-стоимость = 63,00 – 62,75 = 0,25.

Таким образом, приобретение долларов клиентом на срок в 3 месяца

будет стоить ему 0,25 руб. за 1 доллар.

59. Основные операции на валютном рынке Биржевые операции

К биржевым срочным операциям с валютой относятся:• опционные операции

• фьючерсные операции

60. Фьючерсные операции

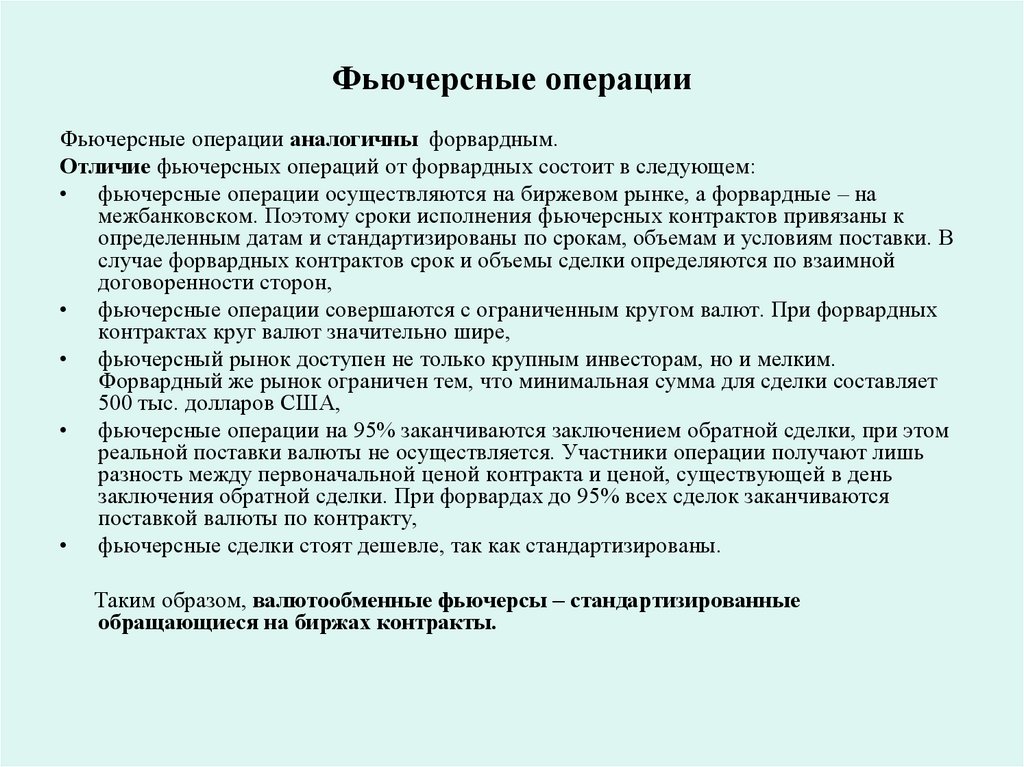

Фьючерсные операции аналогичны форвардным.Отличие фьючерсных операций от форвардных состоит в следующем:

• фьючерсные операции осуществляются на биржевом рынке, а форвардные – на

межбанковском. Поэтому сроки исполнения фьючерсных контрактов привязаны к

определенным датам и стандартизированы по срокам, объемам и условиям поставки. В

случае форвардных контрактов срок и объемы сделки определяются по взаимной

договоренности сторон,

• фьючерсные операции совершаются с ограниченным кругом валют. При форвардных

контрактах круг валют значительно шире,

• фьючерсный рынок доступен не только крупным инвесторам, но и мелким.

Форвардный же рынок ограничен тем, что минимальная сумма для сделки составляет

500 тыс. долларов США,

• фьючерсные операции на 95% заканчиваются заключением обратной сделки, при этом

реальной поставки валюты не осуществляется. Участники операции получают лишь

разность между первоначальной ценой контракта и ценой, существующей в день

заключения обратной сделки. При форвардах до 95% всех сделок заканчиваются

поставкой валюты по контракту,

• фьючерсные сделки стоят дешевле, так как стандартизированы.

Таким образом, валютообменные фьючерсы – стандартизированные

обращающиеся на биржах контракты.

61. Опционные операции

Опционный контракт – это тот же фьючерсныйконтракт, но не обязательный к исполнению. Иными

словами, владелец опциона может его реализовать, а

может оставить без реализации. Таким образом,

опционный контракт – это не обязательство, а право на

обмен валюты в будущем по заранее установленному

курсу.

62. Выгодность реализации опциона

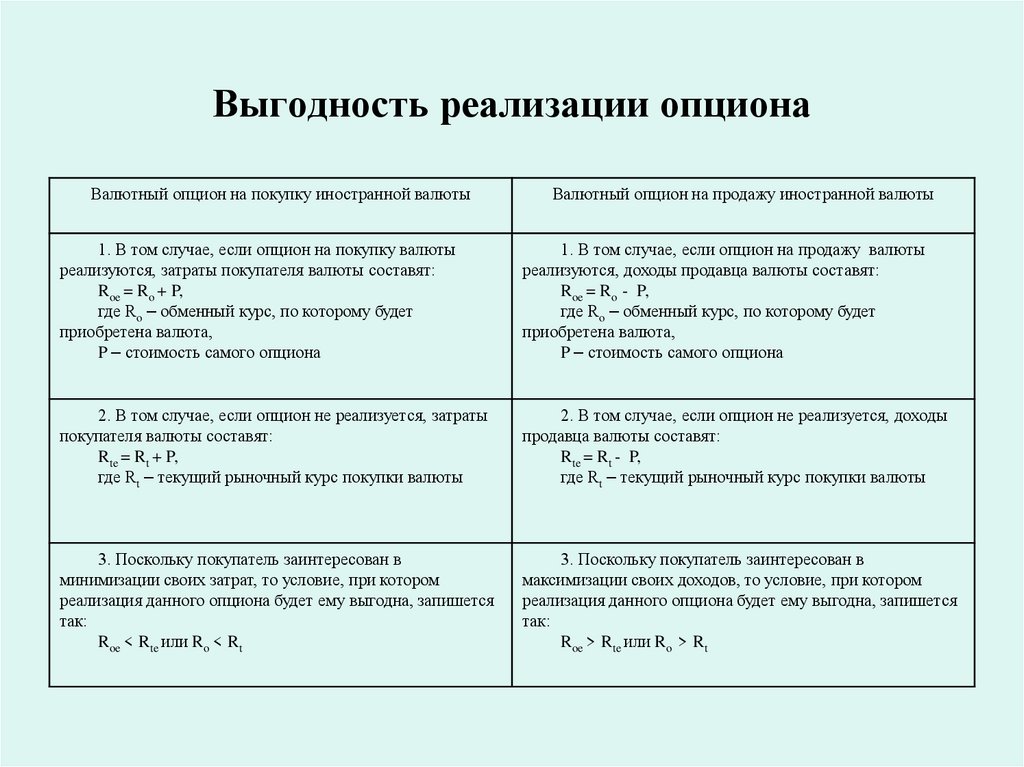

Валютный опцион на покупку иностранной валютыВалютный опцион на продажу иностранной валюты

1. В том случае, если опцион на покупку валюты

реализуются, затраты покупателя валюты составят:

Roe = Ro + P,

где Ro – обменный курс, по которому будет

приобретена валюта,

P – стоимость самого опциона

1. В том случае, если опцион на продажу валюты

реализуются, доходы продавца валюты составят:

Roe = Ro - P,

где Ro – обменный курс, по которому будет

приобретена валюта,

P – стоимость самого опциона

2. В том случае, если опцион не реализуется, затраты

покупателя валюты составят:

Rte = Rt + P,

где Rt – текущий рыночный курс покупки валюты

2. В том случае, если опцион не реализуется, доходы

продавца валюты составят:

Rte = Rt - P,

где Rt – текущий рыночный курс покупки валюты

3. Поскольку покупатель заинтересован в

минимизации своих затрат, то условие, при котором

реализация данного опциона будет ему выгодна, запишется

так:

Roe < Rte или Ro < Rt

3. Поскольку покупатель заинтересован в

максимизации своих доходов, то условие, при котором

реализация данного опциона будет ему выгодна, запишется

так:

Roe > Rte или Ro > Rt

63. Мировой рынок кредитов

Мировой кредитный рынок — это составная частьмирового финансового рынка, где осуществляется

движение ссудного капитала (кредита) внутри и между

странами (заемщиками и кредиторами) на условиях

возвратности, платности и срочности.

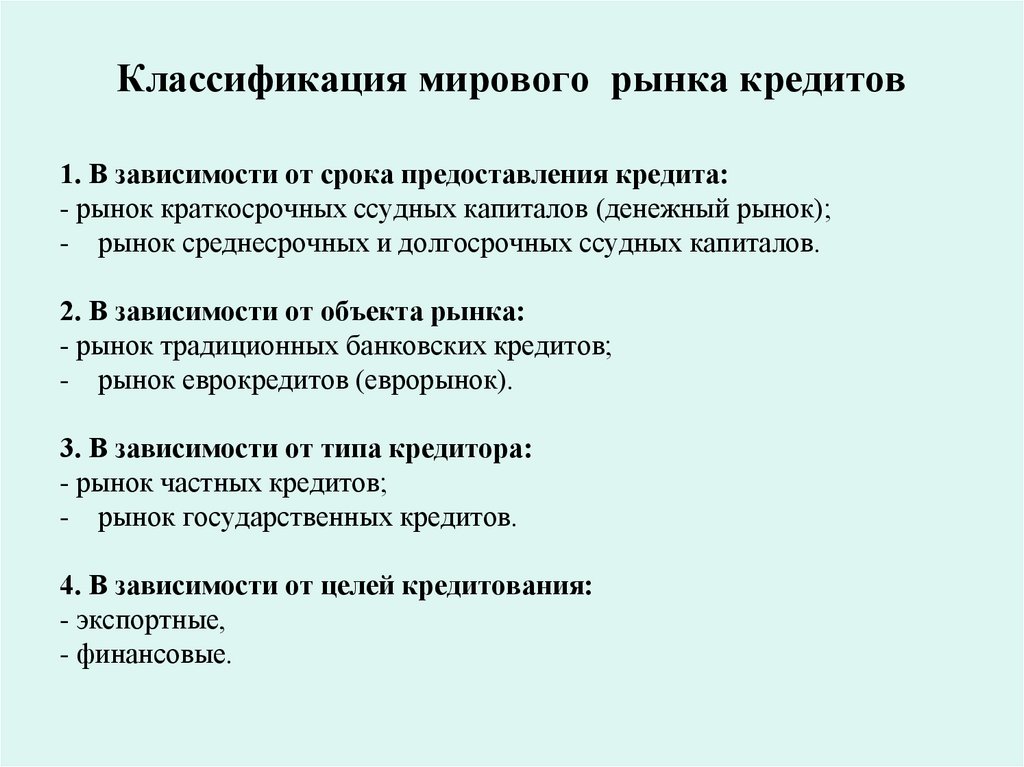

64. Классификация мирового рынка кредитов

1. В зависимости от срока предоставления кредита:- рынок краткосрочных ссудных капиталов (денежный рынок);

- рынок среднесрочных и долгосрочных ссудных капиталов.

2. В зависимости от объекта рынка:

- рынок традиционных банковских кредитов;

- рынок еврокредитов (еврорынок).

3. В зависимости от типа кредитора:

- рынок частных кредитов;

- рынок государственных кредитов.

4. В зависимости от целей кредитования:

- экспортные,

- финансовые.

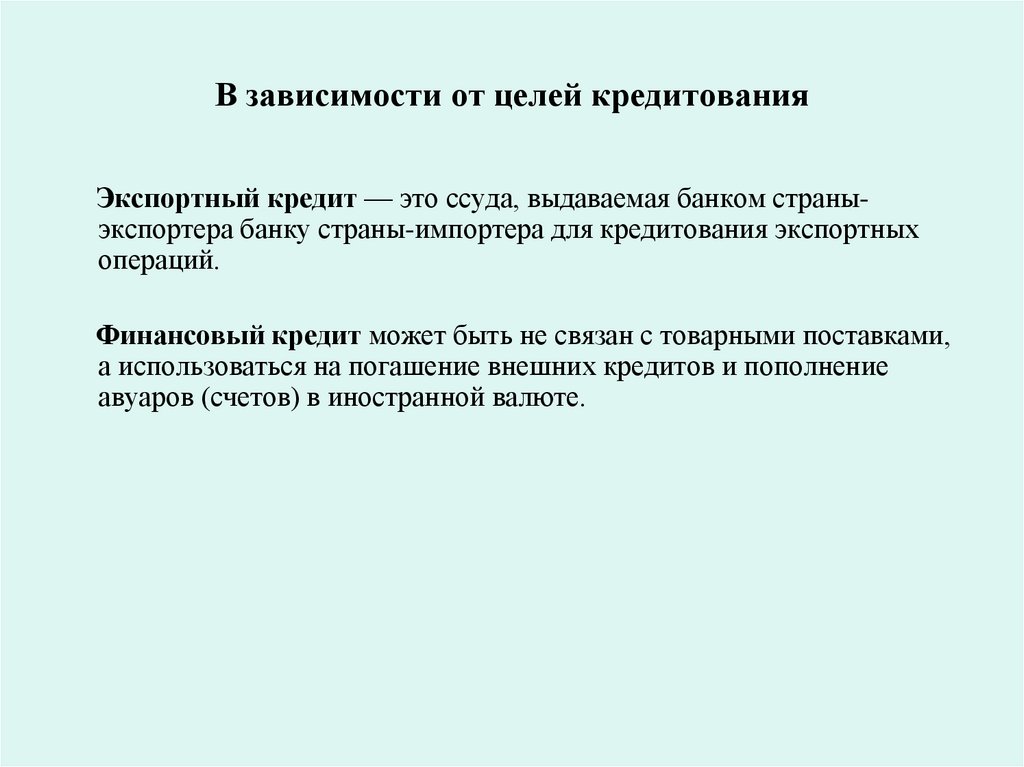

65. В зависимости от целей кредитования

Экспортный кредит — это ссуда, выдаваемая банком страныэкспортера банку страны-импортера для кредитования экспортныхопераций.

Финансовый кредит может быть не связан с товарными поставками,

а использоваться на погашение внешних кредитов и пополнение

авуаров (счетов) в иностранной валюте.

66. Финансовые кредиты

1. Межгосударственные кредиты:- двухсторонние правительственные,

- международных финансовых организаций.

2. Совместное финансирование

3. Проектное финансирование

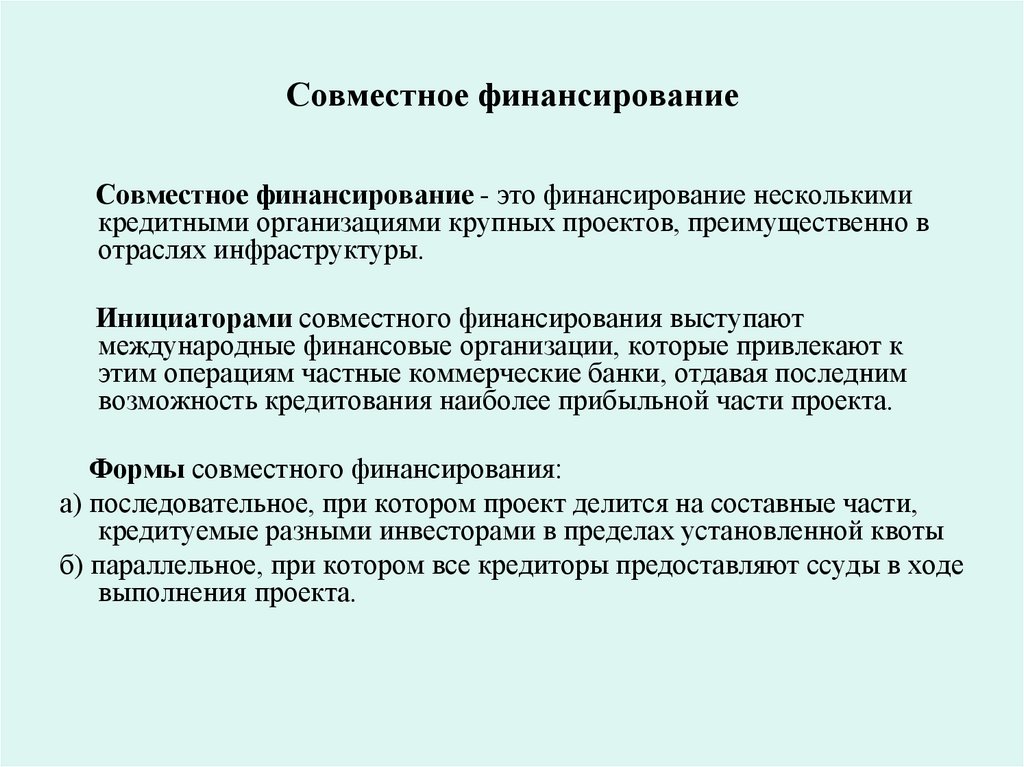

67. Совместное финансирование

Совместное финансирование - это финансирование несколькимикредитными организациями крупных проектов, преимущественно в

отраслях инфраструктуры.

Инициаторами совместного финансирования выступают

международные финансовые организации, которые привлекают к

этим операциям частные коммерческие банки, отдавая последним

возможность кредитования наиболее прибыльной части проекта.

Формы совместного финансирования:

а) последовательное, при котором проект делится на составные части,

кредитуемые разными инвесторами в пределах установленной квоты

б) параллельное, при котором все кредиторы предоставляют ссуды в ходе

выполнения проекта.

68. Проектное финансирование

Проектное финансирование является современной формоймеждународного кредитования.

Особенность проектного кредитования состоит в увязке всех этапов

инвестиционного цикла. Этим занимается специально создаваемый

банковский синдикат, возглавляемый банком-менеджером.

При проектном кредитовании банк-менеджер выделяет, как правило,

шесть этапов инвестиционного цикла:

• поиск объектов кредитования;

• оценка прибыльности и рисковости проекта;

• разработка схемы кредита;

• заключение увязанных соглашений со всеми участниками

кредита;

• выполнение программ до полного погашения кредита;

• оценка финансовых результатов.

69. Механизм проектного кредитования

Проектное финансирование — это разновидность банковского кредитованияинвестиционных проектов, при котором кредитор частично или полностью берет на

себя риски, связанные с их реализацией. При этом кредит погашается за счет доходов

от реализации проекта.

Если при обычном кредитовании банк изучает кредитную историю заемщика, то при

проектном кредитовании основное внимание уделяется проектному анализу. При

оценке финансовой эффективности проекта рассчитывают в основном следующие

показатели: NPV (Net Present Value) — чистая приведенная стоимость проекта, IRR

(Internal Rate of Return) — внутренняя норма рентабельности, ROI (Return of Investment)

— срок окупаемости инвестиций.

Для заемщика средств по проектному кредитованию, кроме очевидных преимуществ,

имеются и вполне ощутимые недостатки:

• повышенные проценты;

• высокие затраты на прединвестиционном этапе;

• длительный период от подачи заявки до кредитного соглашения;

• жесткий контроль за деятельностью заемщика;

• риск потери заемщиком независимости.

Поэтому зачастую заемщики предпочитают проектному кредитованию банковские или

фирменные кредиты.

70. Условия международного кредитования

Условия международного кредитования включаютследующие реквизиты:

• Валюта кредита и платежа

• Сумма кредита

• Срок кредита

• Условия использования и погашения кредита

• Стоимость

• Вид обеспечения

• Методы страхования рисков.

71. Цена международного кредита

Цена международного кредита базируется на процентных ставкахстран-ведущих кредиторов, в первую очередь, США, Японии,

Германии.

По еврокредитам практикуются международные процентные ставки

ЛИБОР. По аналогии с ЛИБОР в других мировых финансовых

центрах взимаются:

в Бахрейне – БИБОР, Сингапуре – СИБОР, Франкфурте-на-Майне –

ФИБОР, Париже – ПИБОР, Люксембурге – ЛЮКСИБОР.

72. Мировой фондовый рынок

Мировой фондовый рынок — это составная часть мировогофинансового рынка, на котором осуществляются операции с ценными

бумагами.

Мировой фондовый рынок базируется, с одной стороны, на

национальных фондовых биржах и национальных организациях

инфраструктуры фондового рынка. С другой стороны, — на

международных организациях в форме международных фондовых

бирж, на международных системах клиринга, расчетов и

депозитарного обслуживания.

Фондовый рынок представлен двумя сегментами: биржевым и

внебиржевым

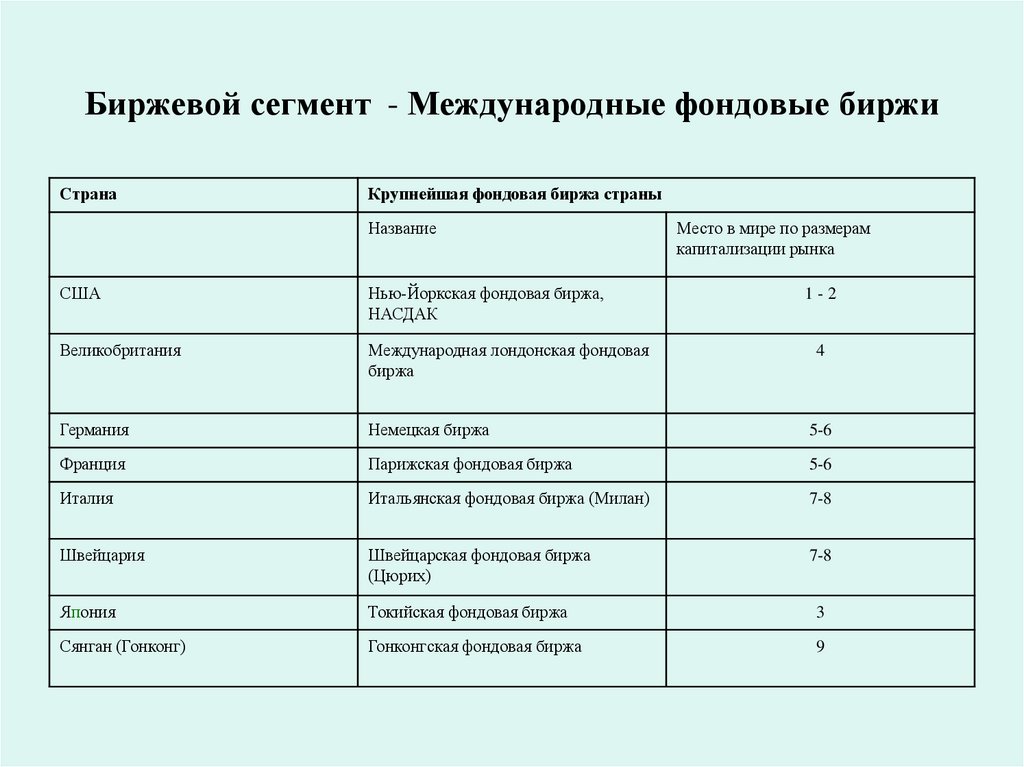

73. Биржевой сегмент - Международные фондовые биржи

СтранаКрупнейшая фондовая биржа страны

Название

Место в мире по размерам

капитализации рынка

США

Нью-Йоркская фондовая биржа,

НАСДАК

Великобритания

Международная лондонская фондовая

биржа

Германия

Немецкая биржа

5-6

Франция

Парижская фондовая биржа

5-6

Италия

Итальянская фондовая биржа (Милан)

7-8

Швейцария

Швейцарская фондовая биржа

(Цюрих)

7-8

Япония

Токийская фондовая биржа

3

Сянган (Гонконг)

Гонконгская фондовая биржа

9

1-2

4

74. Международная ценная бумага

Международная ценная бумага — это ценная бумага, размещаемаяна международном фондовом рынке, номинал которой

устанавливается в свободно конвертируемой валюте, а размещение

производится международными андеррайтерами в соответствии с

правилами международного фондового рынка.

В целом ценная бумага становится международной, если:

размещается за пределами страны эмитента;

продается за валюту, отличную от национальной валюты ее

эмитента;

приобретается иностранным инвестором.

75. Классификация операций с ценными бумагами

1. По предмету обмена:торговые и неторговые (обслуживающие).

Торговые операции — это операции обмена ценных бумаг на деньги. К ним относятся

преимущественно операции, связанные с учетом владельцев ценных бумаг и ведением

счетов, на которых сосредоточены денежные средства участников рынка. К неторговым

операциям относятся все прочие.

2. По срокам проведения операций:

кассовые и срочные.

Кассовые (или спотовые) операции характеризуются тем, что момент заключения

рыночного соглашения по отчуждению ценной бумаги и само это отчуждение

теоретически совпадают, а практически отстоят друг от друга на один-два дня.

Срочная операция теоретически отличается от кассовой тем, что момент заключения

сделки и момент ее совершения не совпадают во времени. На практике, если срок

проведения операции превышает два дня, то она относится к срочной.

3. По способу отчуждения ценной бумаги:

обменные и ссудные.

В первом случае совершается операция по обычной купле-продаже ценной бумаги, а во

втором случае — операция по отчуждению ценной бумаги в ссуду. Разновидностью

ссудных операций являются операции репо.

76. Виды международных ценных бумаг

Основными видами международных ценных бумаг являются:- международные акции в виде глобальных акций и

американских депозитарных акций (расписок);

- международные долговые ценные бумаги в форме

зарубежных облигаций и еврооблигаций.

77. Акции

• Глобальная акция — это обыкновенная акция, которая одновременнои равноправно обращается на фондовых рынках сразу нескольких

стран.

• Американская депозитарная акция — это ценная бумага США,

номинал которой выражен в долларах и которая удостоверяет долю в

праве собственности на определенное количество ценных бумаг

(акций или облигаций) иностранной компании, депонированных в

стране нахождения этой компании.

Непосредственно американские депозитарные акции не обращаются

на фондовом рынке, а вместо них в обращение выпускаются

американские депозитарные расписки.

78. Американская депозитарная расписка

Американская депозитарная расписка — это сертификат, удостоверяющий владение определеннымколичеством американских депозитарных акций.

Депозитарная расписка представляет собой непрямое владение акциями (или облигациями)

иностранной компании. Оно становится возможным в результате того, что определенный банкпосредник в стране нахождения компании — эмитента акций депонирует (на имя своего

филиала) определенное количество этих акций, которое изымается из обращения в данной

стране и хранится в качестве основы (залога) для выпуска депозитарных расписок, но уже в

другой стране.

Основные различия между акциями и американскими депозитарными расписками на них сводятся к

следующим:

эмиссия депозитарных расписок может основываться только на предшествующей эмиссии

обыкновенных (национальных) акций;

эмиссия депозитарных расписок представляет собой двухступенчатый процесс (сначала эмиссия

американских депозитарных акций и только потом эмиссия депозитарных расписок), а эмиссия

обыкновенных акций есть одноступенчатый процесс;

депозитарные расписки могут обращаться на фондовых рынках сразу нескольких стран, т.е.

имеют ранг международных ценных бумаг, а обыкновенные акции могут обращаться только на

фондовом рынке их эмитента.

79. Привлекательные качества АДР

Привлекательные качества АДР для инвесторов состоят:• в покупке ценных бумаг с более высоким уровнем доходности, чем

акции национальных компаний;

• минимизации рисков по сравнению с прямой покупкой иностранных

акций;

• возможности выхода на рынок другой страны при отсутствии

достаточных знаний иностранных фондовых рынков, их особенностей

и традиций, налогообложения и т.п.;

• отсутствии необходимости конвертации получаемых дивидендов в

национальную валюту и связанного с этим валютного риска.

80. Облигации

• Зарубежная облигация — это облигация, валютаноминала которой является национальной для страны, в

которой она размещается, и иностранной для ее эмитента.

Зарубежная облигация размещается за рубежом согласно

действующему там законодательству.

• Еврооблигации — это облигации, номинированные в

евровалюте. Они основаны на несовпадении

национальной принадлежности эмитента с национальной

принадлежностью валюты номинала облигации,

отсутствии регистрации выпуска еврооблигаций в какойлибо стране мира и одновременном размещении ее сразу в

нескольких странах.

81. Различия зарубежных облигаций и еврооблигаций

• еврооблигация всегда выпускается в свободно конвертируемойвалюте, а зарубежная облигация — просто в иностранной для

эмитента валюте, которая может быть, а может и не быть свободно

конвертируемой.

• размещение зарубежной облигации (выпускаемой иностранным

эмитентом) регистрируется в стране выпуска, валюта ее номинала

является национальной для страны выпуска, и она обращается только

на фондовом рынке страны выпуска. В противоположность ей

еврооблигация размещается без ее регистрации в какой-либо стране,

валюта ее номинала часто является иностранной для инвесторов при

ее первичном размещении, и обращаться она может на фондовых

рынках сразу нескольких стран.

• формирование рыночной цены еврооблигации осуществляется

аналогично цене обычной облигации с тем отличием, что для

последней исходным моментом является национальный рейтинг ее

эмитента, а для еврооблигации — международный рейтинг эмитента.

82. Международный рынок деривативов

представляет собой специфически оформленный механизм,обслуживающий и регулирующий систему операций с деривативами

(производными финансовыми инструментами).

Производный финансовый инструмент (дериватив) — это

инструмент, предоставляющий участнику рынка возможность

ликвидировать имеющееся у него контрактное обязательство перед

другим участником путем выплаты или получения денежной разницы

между данным и противоположным ему обязательством, не нарушая

при этом условий контракта. Финансовый характер такого инструмента вытекает из неравенства этих обязательств, т.е. из

перераспределительного характера отношений между сторонами

деривативного контракта. Производный же характер этого

финансового инструмента следует из способа урегулирования

обязательств, суть которого сводится к их взаимозачету без

формально-юридического отказа от их исполнения.

83. Нефинансовые корпорации на международном финансовом рынке

Финансирование фирмы путем привлечения инвалютных средств осуществляетсякак на краткосрочной, так и на долгосрочной основе.

Источники краткосрочного финансирования фирмы включают:

1. Источники внутреннего (внутрифирменного) финансирования:

• прямой внутрифирменный кредит,

• компенсационный заем,

• параллельный заем.

2. Источники внешнего финансирования:

а) иностранные банковские займы:

• срочные займы,

• кредитные линии,

• револьверные банковские кредиты,

банковские овердрафты,

б) иностранные небанковские займы.

в) евровалютные займы:

• евровалютные банковские займы,

• евроноты,

• еврокоммерческие бумаги.

84. Внутрифирменное краткосрочное финансирование

представляет собой взаимноепредоставление валютных займов

различными подразделениями компании, а

также предоставление инвалютных

кредитов родительской фирмой своим

дочерним компаниям и наоборот.

85. Прямые международные внутрифирменные кредиты

Оформляются простым векселем и предоставляются по ставке процента,несколько ниже рыночной.

Такой вид финансирования не получил развития в силу следующих

причин:

• затрудняется налоговое планирование в компании,

• появляются дополнительные валютные риски,

• возможен риск блокирования валютных фондов за рубежом.

86. Компенсационный займ

Родительская фирма А предоставляет срочный депозит международному

банку В

Международный банк В предоставляет внутренний кредит своему

зарубежному филиалу

Зарубежный филиал банка В предоставляет кредит дочерней компании

фирмы А.

Такая схема позволяет:

• защитить фирму-заемщика средств от валютного риска (его несет банкпосредник),

• освободить заблокированные государством валютные средства (государство

редко ограничивает кредитные операции с зарубежными банками, чтобы не

потерять международный кредитный рейтинг),

• привлечь финансовые ресурсы по более низкой процентной ставке, чем

рыночная банковская.

Банки охотно идут на такие операции, так как банк предоставляет практически

обеспеченный кредит с гарантированным спредом.

87. Параллельный займ

Параллельный заем – это кредит, когда две компании вразных странах кредитуют друг друга на равную сумму и

под взаимопокрывающие проценты.

На практике применяется следующая техника

параллельного займа: родительская фирма А

представляет финансирование родительской фирме В в

стране базирования, в то время, как их дочерние компании

в одной и той же стране за рубежом осуществляют

операцию обратного заимствования.

Такой вид финансирования применяется обычно, если

существуют сильные валютные ограничения на движение

капиталов, а также для того, чтобы избежать высоких

обменных курсов и связанных с этим валютных рисков.

88. Иностранные банковские займы

Обычно делаются зарубежными подразделениямикомпаний для финансирования потребностей в оборотном

капитале за счет средств местного финансового рынка.

Это делается для того, чтобы не создавать проблем с

валютным риском.

89. Иностранные небанковские займы

Осуществляются путем выпуска коммерческих бумаг.Коммерческие бумаги представляют собой необеспеченные

обращающиеся обязательства с большими номиналами (кратные 100

тыс. $ США). Сроки погашения подобных обязательств колеблются

от 14 до 270 дней. Если срок погашения больше 270 дней - для

коммерческих бумаг требуется официальная регистрация. Кроме того,

обязательной регистрации требуют бумаги, подлежащие продаже

частным лицам.

Процентная ставка по коммерческим бумагам устанавливается чуть ниже

ставки по первоклассным кредитам, что делает финансирование с

помощью коммерческих бумаг более предпочтительным, чем

банковское заимствование.

В то же время обычно размещение коммерческих бумаг требует

получения кредитного рейтинга. Комиссионные за рейтинговые

услуги и издержки, связанные с эмиссией этих ценных бумаг,

увеличивают стоимость заимствования и, в конечном счете, могут

сделать этот источник не эффективным.

90. Евровалютное финансирование фирмы

Осуществляется в евровалюте путем выпуска евронот и еврокоммерческихбумаг.

Евроноты являются краткосрочными векселями, деноминированными в

евровалюте и эмитированными корпорациями и правительствами. Евроноты

выпускаются вне страны, в валюте которой они деноминированы.

Еврокоммерческими бумагами называются обычно те евроноты, которые не

имеют банковской поддержки в форме поддерживающей кредитной линии и

гарантированного размещения по предопределенной цене.

Еврокоммерческие бумаги (ЕКБ) и финансирование с их помощью очень

напоминает финансирование с использованием коммерческих бумаг. Отличие

состоит в следующем:

• сроки погашения еврокоммерческих бумаг примерно в1,5 – раза больше,

• в отличие от коммерческих бумаг, ЕКБ активно торгуются на вторичных рынках,

• держателями ЕКБ являются в основном центральные и коммерческие банки, а

также корпорации, а держателями коммерческих бумаг – денежные фонды,

• эмитенты ЕКБ могут иметь меньший рейтинг, чем эмитенты коммерческих

бумаг

91. Долгосрочное финансирование фирмы

Это привлечение собственных и заемныхденежных средств с целью осуществления

уставной деятельности на срок более 1

года.

92. Размещение инвалютных средств фирмой

Размещение инвалютных средств фирмы осуществляется в форметекущих валютных активов (краткосрочных инвестиций) и в форме

долгосрочных инвестиций.

Текущие валютные активы фирмы включают:

1. Валютные денежные средства в виде остатков на валютных счетах,

2. Краткосрочные ценные бумаги и срочные депозиты в иностранной

валюте,

3. Счета к получению в виде суммы торговых кредитов в иностранной

валюте,

4. Запасы в виде реальных текущих активов (сырье, материалы, готовая

продукция). приобретенные за иностранную валюту.

Долгосрочные инвестиции предполагают:

а) покупку иностранных акций или облигаций,

б) вложения в инвестиционные проекты.

93. Банки на международном финансовом рынке

Международные институциональные единицыбанков

1. Международный департамент (валютное,

внешнеэкономическое управление) в отечественном офисе

коммерческого банка.

2. Зарубежные банковские представительства

3. Зарубежные филиалы банков.

4. Оффшорные банковские единицы.

5. Оффшорно-оншорные банковские единицы.

6. Оффшорные банковские счета.

7. Зарубежный дочерний банк и совместные банки.

94. Международный департамент в отечественном офисе коммерческого банка

Его функции:1) прием срочных депозитов,

2) открытие текущих счетов клиентам,

3) поддержка собственных счетов в других финансовых институтах,

4) оплата и выписка чеков,

5) получение денежных переводов на счета клиентов и осуществление

трансфертов клиентских или собственных фондов,

6) кредитование местных отечественных клиентов,

7) открытие и исполнение коммерческих (товарных) аккредитивов,

8) торговля иностранной валютой (форексные операции),

9) покупка и продажа иностранных банкнот,

10) создание банковских акцептов и торговля ими,

11) кредитование заемщиков в других странах.

95. Зарубежные банковские представительства

Создаются по двум причинам:а) если в иностранном государстве запрещено создавать

филиалы иностранного банка, а присутствие данного

банка в этой стране необходимо.

б) если создание филиала не рентабельно.

Как правило, представительство состоит из небольшого

количества персонала. Персонал представительства не

может осуществлять банковские операции, но может

собирать заявки от клиентов и направлять их в

центральный офис. Кроме того, персонал собирает

полезную для центрального офиса финансовоэкономическую информацию о финансовых рынках и о

ситуации в стране.

96. Зарубежные филиалы банков

Создаются с целью:а) лучшего обслуживания отечественных клиентов,

зарубежная деятельность которых быстро развивается,

б) привлечения новых клиентов в стране базирования

филиала.

Зарубежный филиал по своим операциям похож на

самостоятельный банк. Он попадает под валютное

регулирование принимающей страны. С другой стороны,

отечественное правительство для таких филиалов иногда

ослабляет собственное регулирование, что повышает

эффективность их функционирования.

97. Оффшорные банковские единицы

Некоторые зарубежные филиалы создаются не для осуществленияобщей банковской деятельности. а с целью проведения евровалютных

(оффшорных) операций.

Такие оффшорные филиалы иногда называют шелл-филиалами, т.е.

филиалами типа "почтового ящика".

Эти филиалы располагаются, как правило, в странах с мягким

налоговым климатом. что позволяет экономить на налогах.

98. Оффшорно-оншорные банковские единицы

Распространены в США. Называются ЭДЖ банковскими единицамипо имени сенатора Эджа из Нью-Джерси.

Это дочерние банки США, призванные в самой стране осуществлять

оффшорные операции с евровалютой.

Основная цель - финансирование экспортно-импортных операций.

Обычно головной офис банка располагается в одном из штатов, а

ЭДЖ-корпорация - в Нью-Йорке.

99. Оффшорные банковские счета

Распространены в США. Их суть состоит в том, что банкам США с 1981 годаразрешено поддерживать специальные счета в своих отечественных офисах

для осуществления евродолларовых операций. Такие обособленные счета

называют международными банковскими единицами (МБЕ).

МБЕ имеют черты шелл-филиала, реально располагаясь в США.

МБЕ может принимать евродолларовые депозиты, не подлежащие

регулированию федеральной резервной системы, а также предоставлять

евродолларовые кредиты. Депозиты МБЕ не подлежат страхованию.

Различные штаты освобождают МБЕ от налогов, чтобы привлечь на свою

сторону.

Ограничения вводятся лишь для того, чтобы изолировать МБЕ от рынка США. Суть этих ограничений

сводится к следующему:

они могут осуществлять операции только с иностранными резидентами и другими МБЕ,

предоставленные ими кредиты небанковским клиентам могут быть использованы лишь за

пределами США,

они не могут принимать однодневные депозиты,

минимальный депозит составляет 100 тыс. $,

не могут эмитировать обращаемые инструменты.

100. Зарубежный дочерний банк и совместные банки

Зарубежный дочерний банк - это иностранная компания, вкоторой отечественный родительский банк владеет

контрольным пакетом акций или обладает контролем в

другой форме.

Совместный банк - иностранная компания. в которой

родительский отечественный банк не владеет

контрольным пакетом акций. но участвует в уставном

капитале.

Обычно эти компании создаются для выполнения операций,

запрещенных для головного офиса в родительской стране

или как альтернатива запрещенным филиалам.

101. Органы государственного управления на международном финансовом рынке

102. Механизмы кредитования МВФ

103. Частные лица на мировом финансовом рынке

Рынок FOREX для частных лиц1) высокая ликвидность. Рынок, на котором в качестве активов обращаются именно деньги и только

деньги, имеет наивысшую из всех возможных ликвидность. Высокая ликвидность является мощной

притягательной силой для любого инвестора, так как она обеспечивает ему свободу Открывать и

закрывать позицию любого объема;

2) оперативность. Благодаря тому, что рынок FOREX работает круглосуточно, его участникам не

нужно ждать, чтобы отреагировать на то или иное событие, как это случается на многих рынках;

3) низкая стоимость. Рынок FOREX традиционно не имеет никаких комиссионных расходов, кроме

естественной рыночной разницы (спрэда) между ценами спроса и предложения;

4) однозначность котировок. Из-за высокой ликвидности рынка продажа практически неограниченного

лота может быть выполнена по единой рыночной цене. Это позволяет избежать проблемы

неустойчивости, существующей во фьючерсах и других фондовых инвестициях, где в одно время и

по определенной цене может быть продано только ограниченное количество контрактов;

5) произвольный размер маржи. Размер кредитного «плеча» (маржи) на рынке FOREX определяется

лишь соглашением между клиентом и тем банком или брокерской фирмой, которая

обеспечиваетему выход на рынок, и обычно составляет 1 : 33, 1 : 50 или 1 : 100. На российском

рынке этого сектора услуг установился размер «плеча» 1 : 100, т.е., внеся залог в 1000 долл., клиент

может совершать сделки на сумму, эквивалентную 100 тыс. долл. Использование таких больших

кредитных «плеч», вкупе с сильной изменчивостью котировок валют, и делает этот рынок

высокодоходным и в то же время высокорискованным.

104. Валютное регулирование государств

Под государственным регулированием международныхвалютно-кредитных отношений понимается

регламентация государством международных расчетов

и порядка проведения валютных операций.

Различают косвенное и прямое валютное регулирование.

Косвенное регулирование осуществляется с использованием

экономических, в частности, валютно-кредитных методов

воздействия на валютно-кредитные отношения.

Прямое валютное регулирование реализуется путем принятия

законодательных актов и действий исполнительной власти. Оно

осуществляется в форме валютных ограничений.

105. Валютные ограничения

Валютные ограничения – это законодательное илиадминистративное запрещение, лимитирование и

регламентация операций резидентов и нерезидентов с валютой

и другими валютными ценностями.

Способы валютных ограничений:

• на межстрановом уровне валютные ограничения

осуществляются в виде валютной блокады. Сущность валютной

блокады заключается в замораживании валютных ценностей

чужого государства, хранящихся в иностранных банках, т. е.

применение дискриминационных валютных ограничений;

• внутри страны валютные ограничения осуществляются путем:

- централизации валютных операций в центральном и

уполномоченном банках,

- лицензирования валютных операций,

- полного или частичного блокирования валютных счетов,

- ограничения обратимости валют.

106. Валютные ограничения по экспортно-импортным операциям:

а) блокирование выручки иностранных экспортеров от продажи товаровв данной стране,

б) обязательная продажа валютной выручки экспортеров полностью или

частично центральному или уполномоченному банку,

в) ограниченная продажа иностранной валюты импортерам,

г) ограничения на форвардные покупки импортерами иностранной

валюты,

д) запрещение продажи товаров за рубежом на национальную валюту,

е) запрещение оплаты импорта некоторых товаров иностранной валютой,

ж) регулирование сроков платежей по экспорту и импорту,

з) множественность валютных курсов (по разным видам операций,

товарным группам и регионам).

107. Валютные ограничения по финансовым операциям и операциям с капиталом:

При пассивном платежном балансе для ограничения вывоза капитала истимулирования его притока:

а) лимитирование вывоза национальной и иностранной валюты, золота, ценных бумаг,

предоставления кредитов,

б) контроль за деятельностью кредитного и финансового рынка,

в) ограничение участия национальных банков в предоставлении международных займов,

г) принудительное изъятие иностранных ценных бумаг у резидентов и их продажа на

валюту,

д) прекращение погашения внешней задолженности.

При активном платежном балансе в целях сдерживания притока иностранной

валюты:

а) повышение нормы обязательных резервов по инвалюте,

б) запрет на инвестиции нерезидентов и продажу ценных бумаг иностранцам,

в) обязательная конверсия займов в иностранной валюте в национальном центральном

банке,

г) запрет на выплату %% по срочным вкладам иностранцев в национальной валюте,

д) введение отрицательной % ставки по вкладам нерезидентов в национальной валюте,

е) ограничение ввоза валюты в страну,

ж) ограничения на форвардные продажи национальной валюты иностранцам.

finance

finance