Similar presentations:

Основные параметры инвестиционного проекта. Лекция 3. Инвестиционный анализ

1. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

ЛЕКЦИЯ 3.ОСНОВНЫЕ ПАРАМЕТРЫ ИНВЕСТИЦИОННОГ ПРОЕКТА

Преподаватель:

Кошкова Анна Владимировна

2. Параметры проекта:

ГОРИЗОНТПЛАНИРОВАНИЯ

(отрезок времени, в течение которого

результат проекта представляется важным для

стороны, рассматривающей проект)

ДЕНЕЖНЫЙ

СТАВКА

ПОТОК

ДИСКОНТИРОВАНИЯ

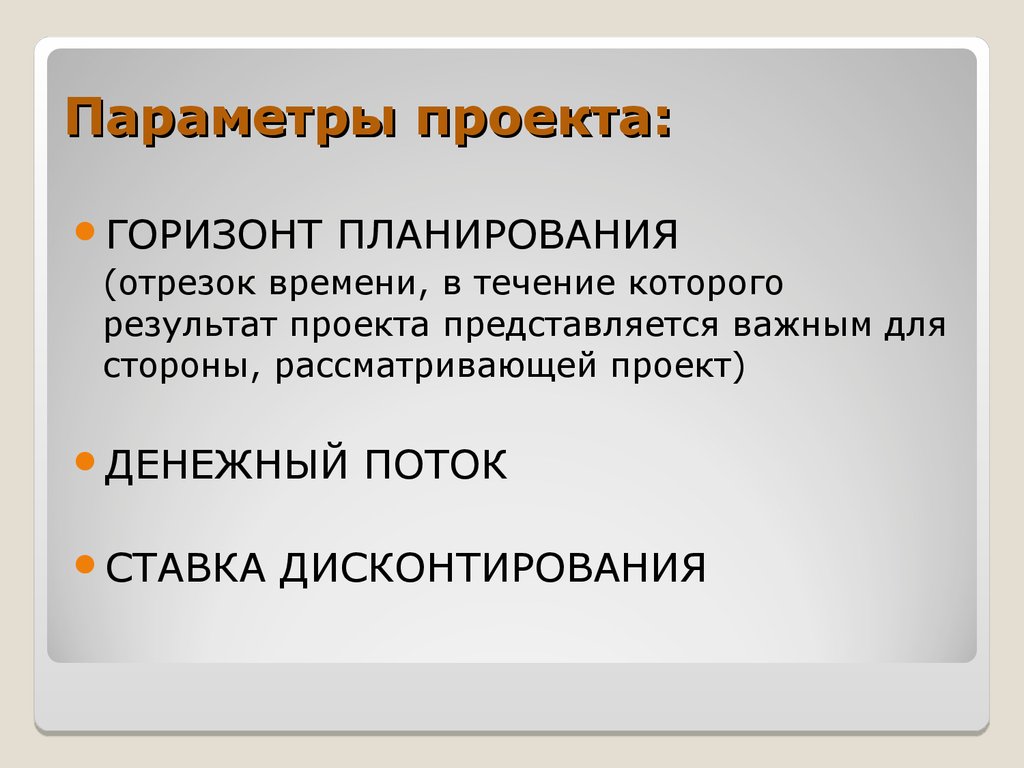

3. Горизонт планирования:

Требование собственника к окупаемостиинвестированных средств или вызванные

определенными обстоятельствами (например, переезд в

другой город)

Продолжительность действия кредитного договора

Срок, в который предоставляется возможным

производить достаточно точные прогнозы (Европа 5 – 7

лет, РФ 3 – 5 лет)

Срок действия договоров между сторонами –

участниками проекта

Срок полезного использования приобретаемых

основных средств

Средние сроки окупаемости в рассматриваемой отрасли

Рекомендации сверху (методические указания

национальных проектов)

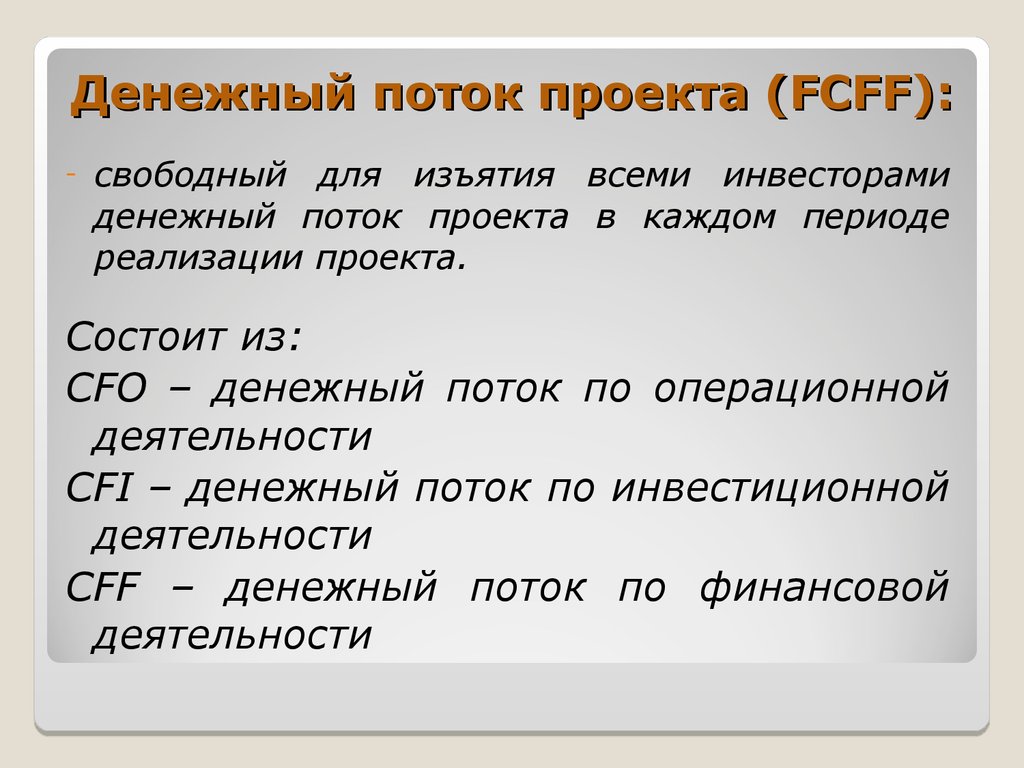

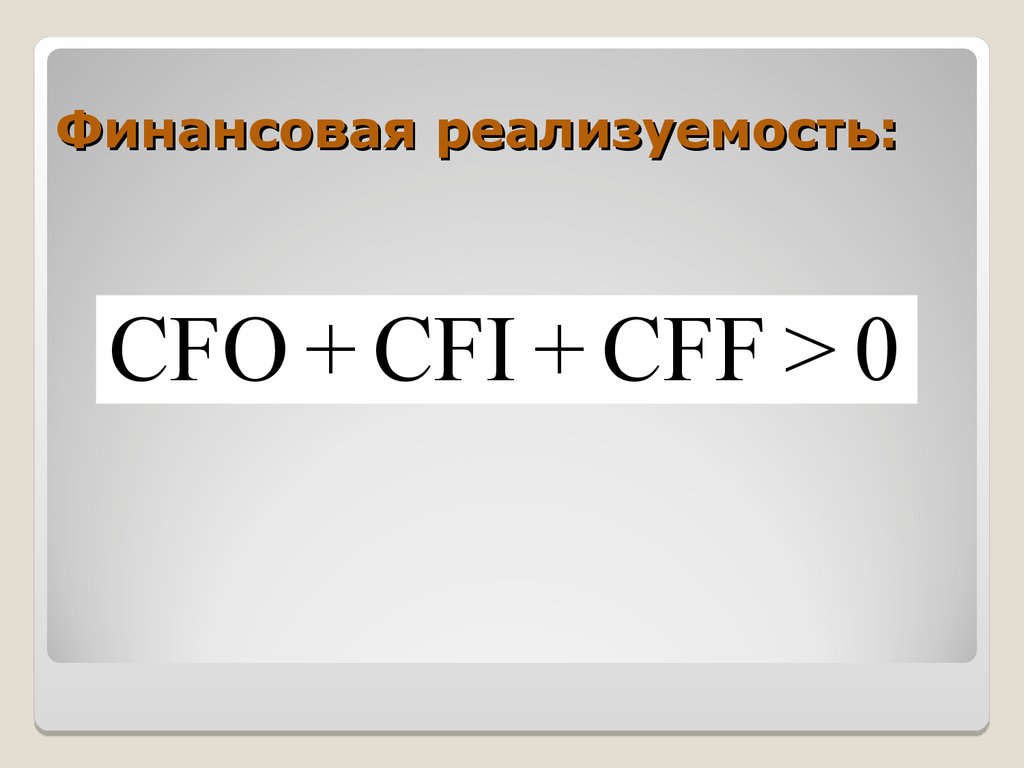

4. Денежный поток проекта (FCFF):

-свободный для изъятия всеми инвесторами

денежный поток проекта в каждом периоде

реализации проекта.

Состоит из:

CFO – денежный поток по операционной

деятельности

CFI – денежный поток по инвестиционной

деятельности

CFF – денежный поток по финансовой

деятельности

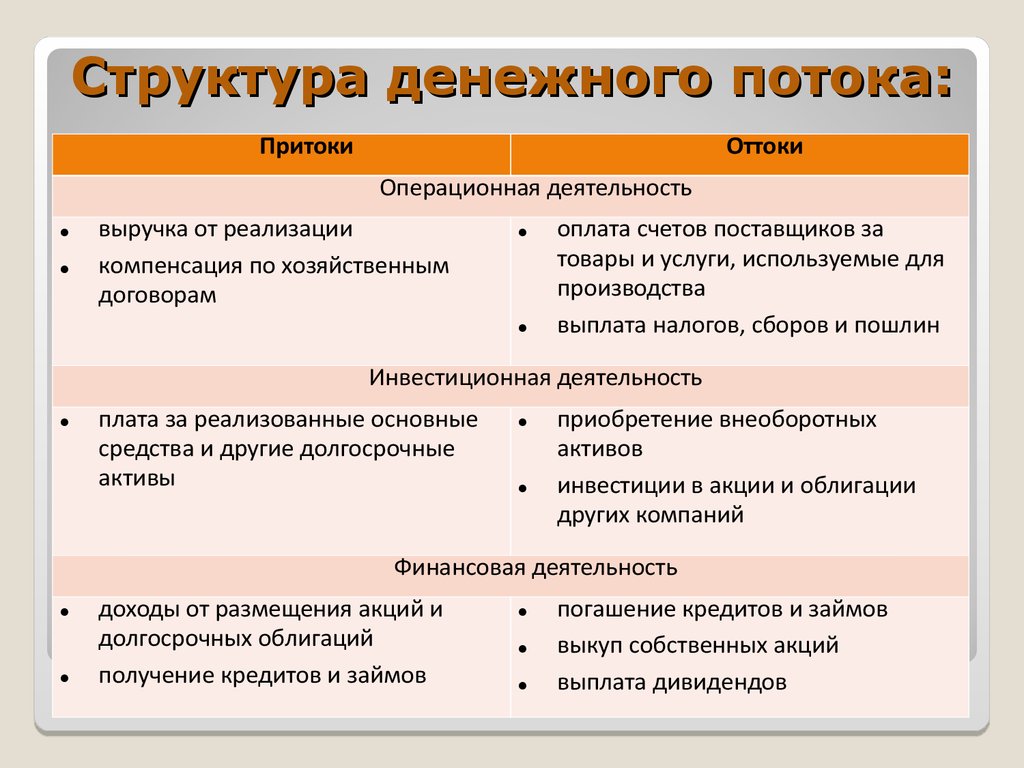

5. Структура денежного потока:

ПритокиОттоки

Операционная деятельность

выручка от реализации

компенсация по хозяйственным

договорам

оплата счетов поставщиков за

товары и услуги, используемые для

производства

выплата налогов, сборов и пошлин

Инвестиционная деятельность

плата за реализованные основные

средства и другие долгосрочные

активы

приобретение внеоборотных

активов

инвестиции в акции и облигации

других компаний

Финансовая деятельность

доходы от размещения акций и

долгосрочных облигаций

получение кредитов и займов

погашение кредитов и займов

выкуп собственных акций

выплата дивидендов

6. Прямой метод построения FCFF:

FCFF CFO CFIОсновывается на притоках и оттоках по каждому

виду деятельности

ПЛЮСЫ:

• возможность показать основные источники притока

и направления оттока денежных средств

• непосредственная привязка к кассовому плану (бюджету

денежных поступлений и выплат

МИНУСЫ:

Сложность в выявлении факторов влияния на конечный

финансовый результат

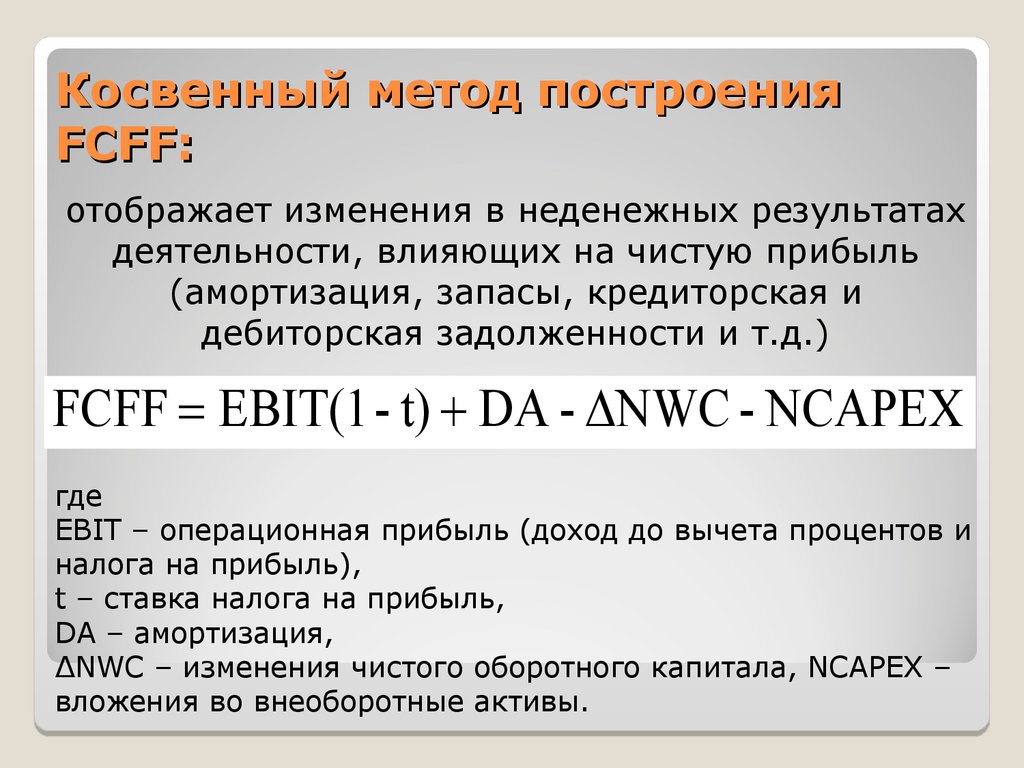

7. Косвенный метод построения FCFF:

отображает изменения в неденежных результатахдеятельности, влияющих на чистую прибыль

(амортизация, запасы, кредиторская и

дебиторская задолженности и т.д.)

FCFF EBIT(1 - t) DA - NWC - NCAPEX

где

EBIT – операционная прибыль (доход до вычета процентов и

налога на прибыль),

t – ставка налога на прибыль,

DA – амортизация,

∆NWC – изменения чистого оборотного капитала, NCAPEX –

вложения во внеоборотные активы.

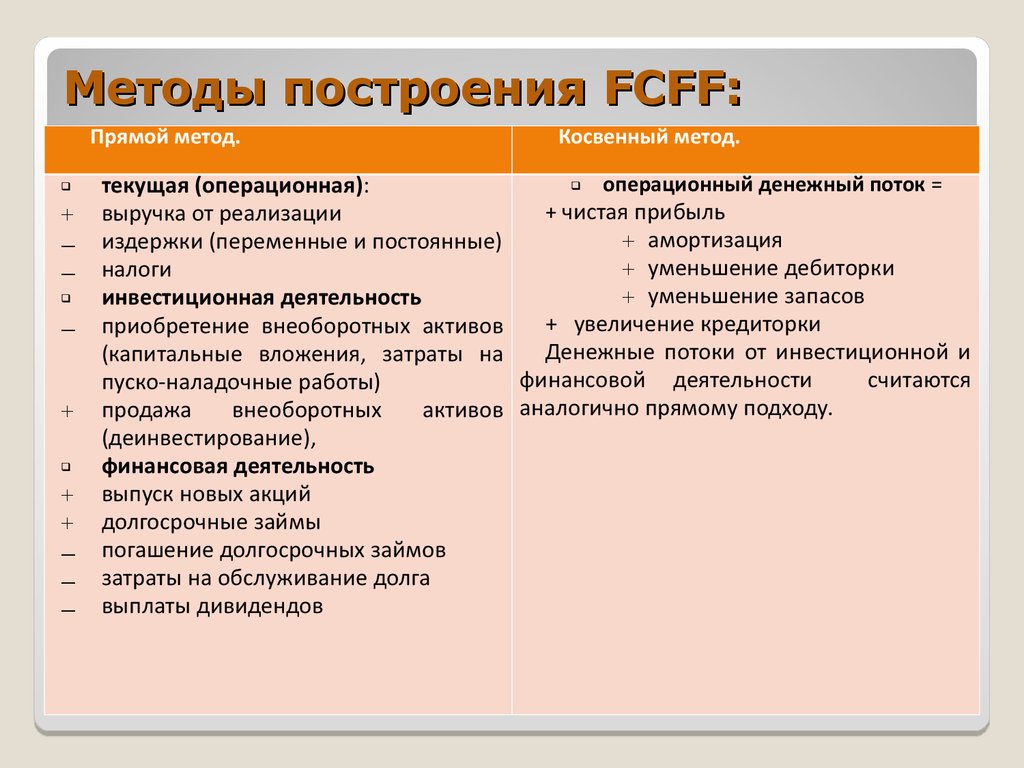

8. Методы построения FCFF:

Прямой метод.+

+

+

+

Косвенный метод.

операционный денежный поток =

текущая (операционная):

+ чистая прибыль

выручка от реализации

издержки (переменные и постоянные)

+ амортизация

налоги

+ уменьшение дебиторки

инвестиционная деятельность

+ уменьшение запасов

+ увеличение кредиторки

приобретение внеоборотных активов

Денежные потоки от инвестиционной и

(капитальные вложения, затраты на

финансовой деятельности

считаются

пуско-наладочные работы)

продажа

внеоборотных

активов аналогично прямому подходу.

(деинвестирование),

финансовая деятельность

выпуск новых акций

долгосрочные займы

погашение долгосрочных займов

затраты на обслуживание долга

выплаты дивидендов

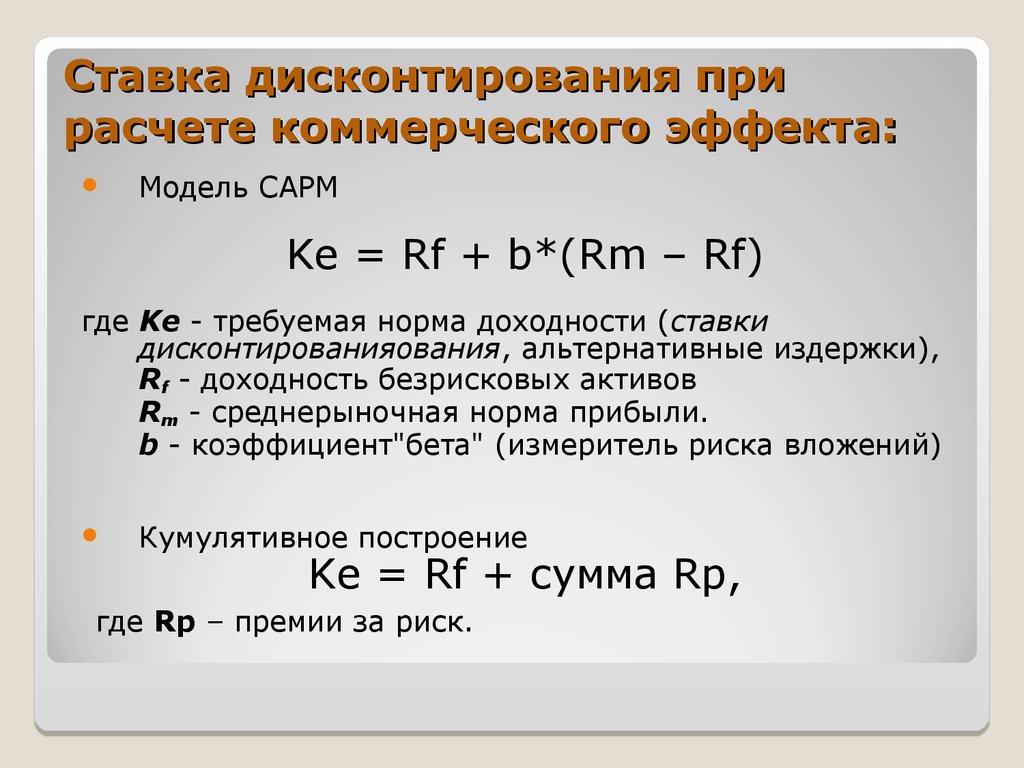

9. Ставка дисконтирования при расчете коммерческого эффекта:

Модель CAPMKe = Rf + b*(Rm – Rf)

где Ke - требуемая норма доходности (ставки

дисконтированияования, альтернативные издержки),

Rf - доходность безрисковых активов

Rm - среднерыночная норма прибыли.

b - коэффициент"бета" (измеритель риска вложений)

Кумулятивное построение

Ke = Rf + сумма Rp,

где Rp – премии за риск.

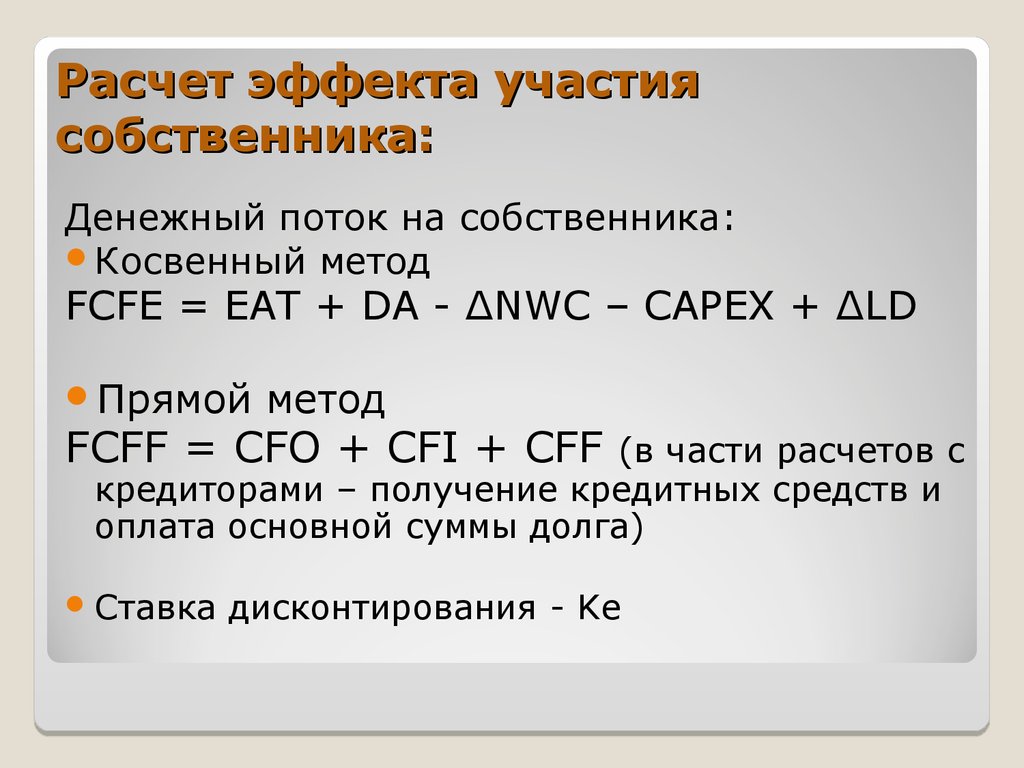

10. Расчет эффекта участия собственника:

Денежный поток на собственника:Косвенный метод

FCFE = EAT + DA - ∆NWC – CAPEX + ∆LD

Прямой

метод

FCFF = CFO + CFI + CFF

(в части расчетов с

кредиторами – получение кредитных средств и

оплата основной суммы долга)

Ставка

дисконтирования - Ke

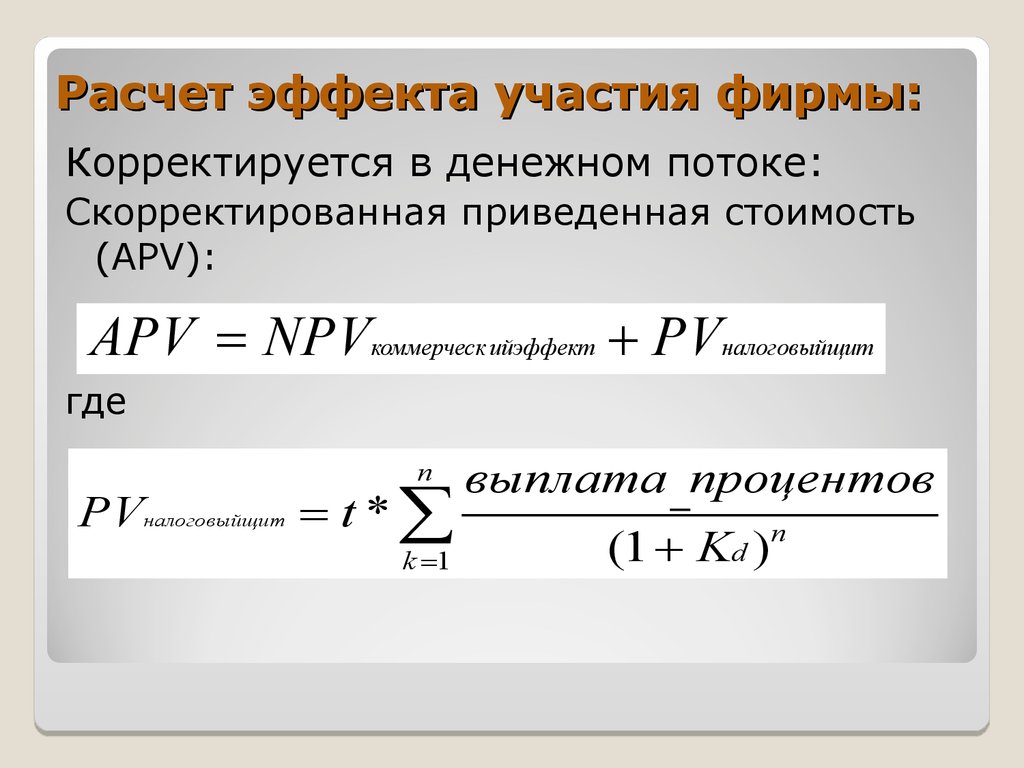

11. Расчет эффекта участия фирмы:

Корректируется в денежном потоке:Скорректированная приведенная стоимость

(APV):

APV NPVкоммерческ ийэффект PVналоговыйщит

где

n

PVналоговыйщит t *

k 1

выплата процентов

(1 Kd ) n

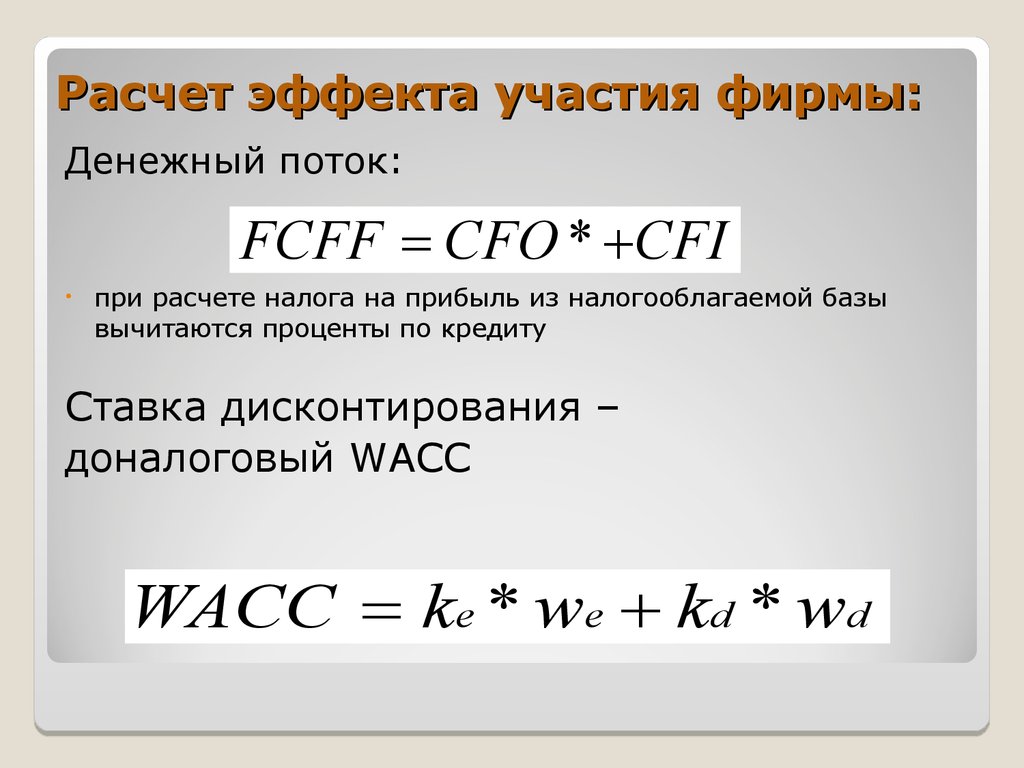

12. Расчет эффекта участия фирмы:

Денежный поток:FCFF CFO * CFI

при расчете налога на прибыль из налогооблагаемой базы

вычитаются проценты по кредиту

Ставка дисконтирования –

доналоговый WACC

WACC ke * we kd * wd

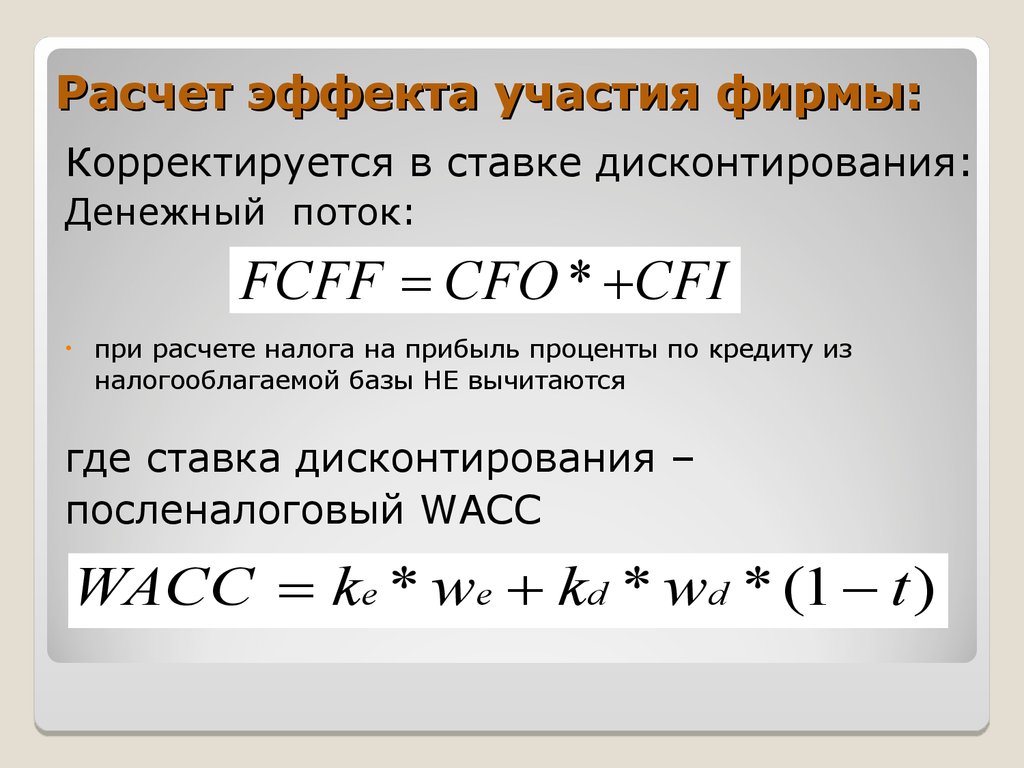

13. Расчет эффекта участия фирмы:

Корректируется в ставке дисконтирования:Денежный поток:

FCFF CFO * CFI

при расчете налога на прибыль проценты по кредиту из

налогооблагаемой базы НЕ вычитаются

где ставка дисконтирования –

посленалоговый WACC

WACC ke * we kd * wd * (1 t )

economics

economics finance

finance