Similar presentations:

Экономическая политика государства и ее основные направления. Тема 7

1.

Д.э.н., проф. МартыненкоТатьяна Васильевна

Юридический факультет, ПОНБ 511 гр.

Дисциплина «Экономика и право»

2. Тема 7. Экономическая политика государства и ее основные направления

3. План:

1. Экономическая политика: понятие,цели и приоритеты

2. Налогово-бюджетная политика:

сущность, цели, инструменты.

3. Государственный долг.

4. Темы рефератов:

1. Воздействие бюджетного дефицита ипрофицита на экономику.

2. Государственная долговая политика в

России: история и современность.

5. Вопрос 1.

1. Экономическая политика: понятие,цели и приоритеты

6. Экономическая политика

• комплекс типовых мерзаконодательного, исполнительного и

контролирующего характера,

осуществляемых правомочными

госорганами, с целью обеспечения

нормальных условий

функционирования рыночных

механизмов, решения социальных и

экономических проблем.

7. Этапы разработки экономической политики

• стадии планирования: определение реальногоположения дел в государстве;

• выяснение, расходится ли это реальное положение с

желаемым;

• постановка целей и задач;

• разработка инструментов;

• реализация политики;

• оценка и контроль.

8. Цели

• Смягчение хронических болезней рынка (цикличность,инфляция, безработица).

• Регулирование денежного обращения.

• Социальная функция (расширение социальной сферы,

расширение состава социально защищенных работников,

увеличение количества и повышение уровня услуг социального

обеспечения).

• Функция перераспределения доходов.

• Деятельность государства в качестве субъекта имущественных

отношений. Эта функция реализуется в институциональной

политике государства.

• Реализация национальных интересов в мировой экономике.

9. Основные направления экономической политики

бюджетно-налоговая политика – регулирование правительством

деловой активности с помощью мероприятий в области управления

бюджетом, налогами и другими финансовыми возможностями;

денежно – кредитная политика – инструмент, при помощи которого

правительства стараются воздействовать на макроэкономические

условия, увеличивая или уменьшая денежную массу;

промышленная политика – политика, которая строится на

непосредственном участии и активной роли государства в

формировании структуры и организации промышленности с целью

стимулирования экономического роста;

аграрная политика – стратегическая концепция государства,

направленная на повышение эффективности сельскохозяйственного

производства и защиту экономических интересов представителей

аграрного сектора;

антимонопольная политика;

структурная политика – система мер направленных на формирование

необходимых общегосударственных, внутриотраслевых и

межотраслевых и региональных пропорций.

10. Приоритеты на современном этапе

12 национальных проектов: «Здравоохранение»,«Образование», «Демография», «Культура»,

«Безопасные и качественные автомобильные дороги»,

«Жильё и городская среда», «Экология», «Наука»,

«Малое и среднее предпринимательство и поддержка

индивидуальной предпринимательской инициативы»,

«Цифровая экономика», «Производительность труда и

поддержка занятости», «Международная кооперация и

экспорт».

11.

2. Налогово-бюджетная политика:сущность, цели, инструменты.

12. В соответствии с Налоговым кодексом РФ:

• федеральные налоги (обязательны куплате на всей территории страны)

• региональные налоги (действуют на

территории субъекта РФ)

• местные налоги (обязательны к уплате

на территориях соответствующих

муниципальных образований)

13. Система взимания налогов. Шкала налогообложения - законодательно зафиксированная по каждому налогу совокупность налоговых

ставок.• пропорциональная (плоская шкала) ставка налога не зависит от величины

налоговой базы.

• прогрессивная - ставка налога растет с

увеличением налоговой базы.

• регрессивная - ставка налога снижается

с увеличением налоговой базы.

14. Цели налогообложения:

1. Фискальная – пополнениегосударственного бюджета.

2. Регулирующая – воздействие на микрои макроэкономические параметры

путем манипулирования налогами.

15. Критерии налогообложения:

1. Справедливость (равенство): государственныеналоги и их расходование влияют на

распределение доходов в обществе, возлагая

тяготы на одних и предоставляя блага другим.

Общество стремится к справедливому

распределению этих тягот и благ.

1) критерий платежеспособности:

а) принцип горизонтальной справедливости - лица,

находящиеся в равном материальном положении,

должны трактоваться налоговыми законами

одинаково.

б) принцип вертикальной справедливости

находящиеся в неравном положении должны

трактоваться неодинаково: тот, кто получает

больше, должен и больше платить в виде налогов.

16. 2) Критерий получения выгод: - принцип выгод: платить больше должен тот, кому от налогов достается больше выгод. Не всегда

согласуется с социальнойсправедливостью, так как в ряде случаев

бедные люди должны платить более

высокие налоги, чем богатые, т.к. они

получают больше выгод.

17. Критерии налогообложения:

2. Эффективность - налоги приводят к потерям.Налоги могут оказывать негативное воздействие :

- на стимулы к труду и занятость,

- на экономический рост и инвестирование,

- приводить к нарушению рыночного равновесия и

неоптимальному распределению ресурсов.

Налоги «вбивают клин» между ценами товаров и

издержками производства, между оценками

товаров покупателями и продавцами.

Это создает искажения в распределении ресурсов

и порождает потери общества в целом.

18. Бюджетная политика

• это совокупность мероприятий в сфереорганизации бюджетных отношений с

целью обеспечения его денежными

средствами для выполнения своих

функций.

19.

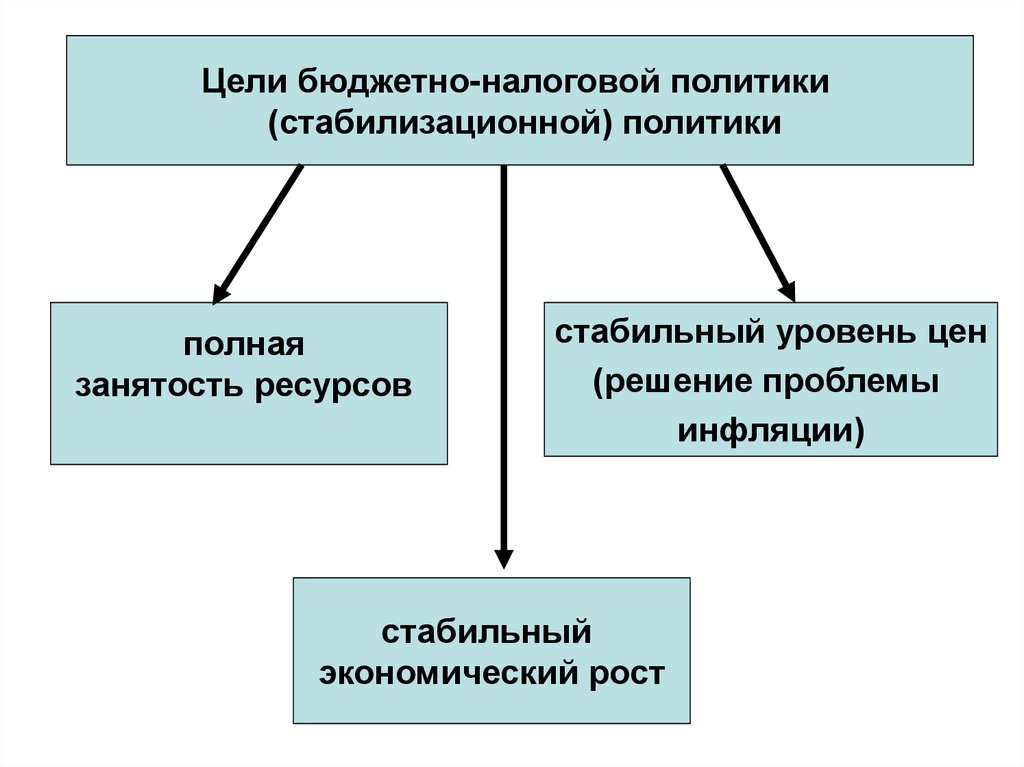

Цели бюджетно-налоговой политики(стабилизационной) политики

полная

занятость ресурсов

стабильный уровень цен

(решение проблемы

инфляции)

стабильный

экономический рост

20. Долгосрочные цели:

• Обеспечение стабильных экономических условий и структурнаятрансформация экономики

• Улучшение условий ведения бизнеса и конкурентной среды

через повышение качества администрирования доходов

бюджета

• Справедливое распределение национального дохода через

повышение эффективности управления бюджетными расходами

• Обеспечение сбалансированного регионального развития через

совершенствование межбюджетных отношений

• Формирование долгосрочных финансовых ресурсов для

развития экономики и обеспечение стабильности финансового

рынка

• Формирование надежных источников финансирования и

развитие национального рынка заемного капитала.

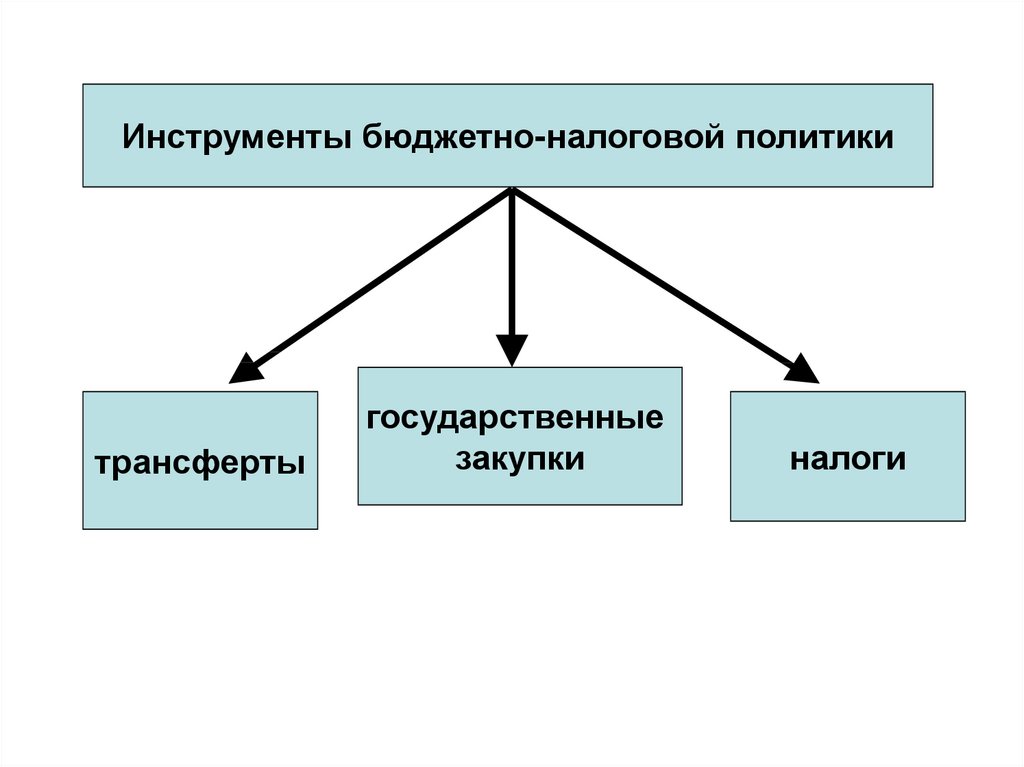

21.

Инструменты бюджетно-налоговой политикитрансферты

государственные

закупки

налоги

22.

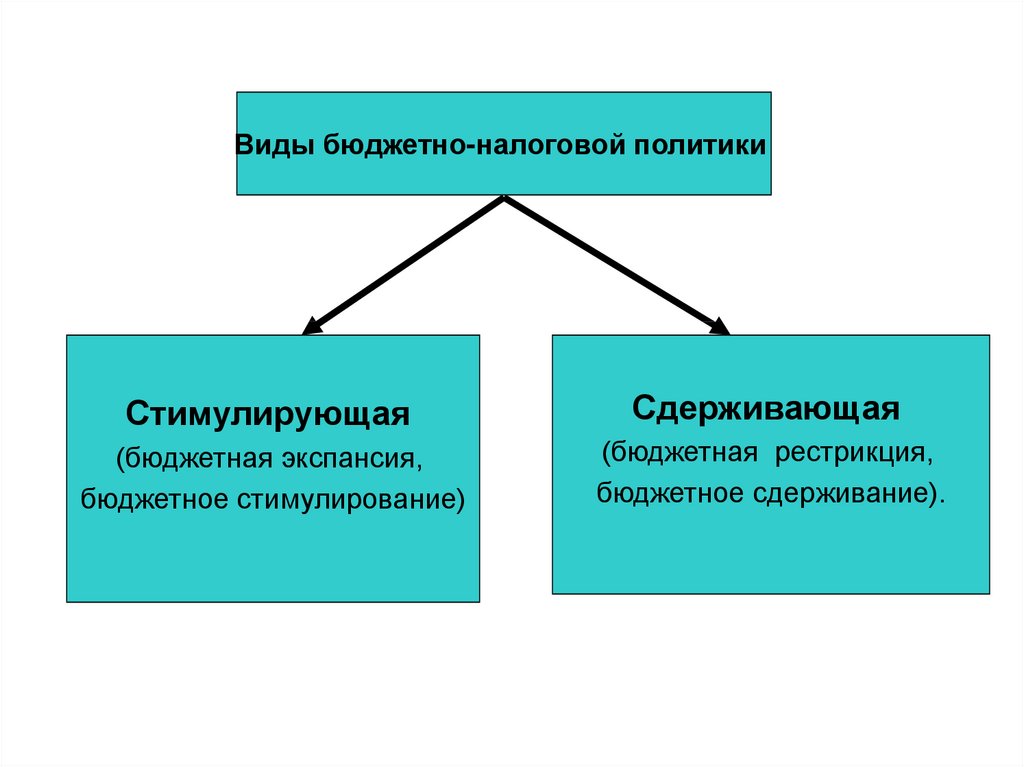

Виды бюджетно-налоговой политикиСтимулирующая

Сдерживающая

(бюджетная экспансия,

бюджетное стимулирование)

(бюджетная рестрикция,

бюджетное сдерживание).

23. Стимулирующая бюджетно-налоговая политика.

Направлена на увеличение совокупногоспроса (совокупных расходов) с целью

преодоления циклического спада.

Последствия:

- рост выпуска

- рост занятости (снижение уровня

безработицы)

- рост бюджетного дефицита (снижение

профицита).

24. Инструменты стимулирующей политики:

а) увеличение государственных закупокб) снижение налогов

в) увеличение трансфертов

Может быть использована

комбинация этих инструментов.

25. Сдерживающая политика.

Направлена на сокращение совокупногоспроса (совокупных расходов) с целью

ограничения циклического подъема.

Последствия:

- снижение выпуска

- снижение занятости (рост уровня

безработицы)

- рост бюджетного профицита (снижение

дефицита).

26. Инструменты сдерживающей политики:

а) снижение государственных закупокб) увеличение налогов

в) сокращение трансфертов

Может быть использована

комбинация этих инструментов.

27. По способу воздействия на экономику инструментов бюджетно-налоговой политики:

- Дискреционная - целенаправленное изменениеправительством государственных закупок,

трансфертов, налогов и сальдо государственного

бюджета в целях стабилизации экономики.

- Автоматическая (недискреционная) –

автоматическое (не требующее специальных

решений правительства) изменение

государственных расходов, налогов и сальдо

госбюджета, оказывающее стабилизирующее

воздействие на экономику.

28. Вопрос 3. Государственный долг.

29. Государственный долг – общий размер задолженности правительства владельцам государственных ценных бумаг, равный сумме

накопленных бюджетных дефицитов,скорректированная

на величину бюджетных излишков

(если таковые имели место).

30. Конституция РФ :

Государственные займы выпускаются впорядке, определяемом федеральным

законом, и размещаются на

добровольной основе.

Это означает, что органы власти любого

уровня не имеют права принуждать

граждан и/или организации к

финансированию дефицита бюджета.

31. Бюджетный кодекс РФ: Государственный или муниципальный долг - обязательства, возникающие из государственных или муниципальных

Бюджетный кодекс РФ:Государственный или муниципальный долг обязательства, возникающие из государственных

или муниципальных заимствований,

гарантий по обязательствам третьих лиц,

другие обязательства

в соответствии с видами долговых обязательств,

установленными Бюджетным кодексом,

принятые на себя Российской Федерацией,

субъектом РФ или муниципальным

образованием.

32. Структура государственного долга может быть рассмотрена по следующим параметрам:

• в какой валюте номинированы долговыеобязательства;

• по срочности выполнения обязательств;

• соотношению условных (гарантии и

поручительства) и безусловных (кредиты,

облигационные займы, векселя, ссуды);

• по видам держателей – государственные

(пенсионные и проч. страховые фонды) и

негосударственные инвесторы (резиденты и

нерезиденты, крупные и мелкие),

международные финансовые организации

(МВФ, МБРР, ЕБРР).

33. Особенности государственных долгов (по сравнению с частными):

их масштаб;отсутствие судебной практики наложения

взысканий в случае дефолта

(формализованных процедур, норм и правил,

похожих на процедуру банкротства);

отсутствие обеспечения конкретными

активами;

часто встречающееся несовпадение по

времени ответственности по займу и его

погашению.

34. В соответствии с российским законодательством. Государственный внешний долг - обязательства, возникающие в иностранной валюте.

В соответствии с российскимзаконодательством.

Государственный внешний долг обязательства,

возникающие в иностранной валюте.

Государственный внутренний долг обязательства,

возникающие в валюте РФ

35. Долговые обязательства Российской Федерации могут быть:

краткосрочными - менее одного года;среднесрочными - от одного года до

пяти лет;

долгосрочными - от пяти до 30 лет

включительно.

36. Оценка величины задолженности:

«государственный долг / ВВП»Приемлемым показателем уровня

государственной задолженности

считается показатель, не

превышающий 60% ВВП.

37. Возможные положительные последствия государственного долга:

Взаимные долговые обязательства разных странявляются фактором укрепления международного

сотрудничества и взаимопонимания.

Является неинфляционным источником

финансирования государственного бюджетного

дефицита.

Способствует ускорению социально-экономического

развития в стране при предоставлении государственного

кредита перспективным организациям.

Способствует процессу трансформации сбережений в

инвестиции.

Дает возможность эффективно распределять

налоговое бремя между поколениями.

38. Возможные негативные последствия государственного долга:

• Снижается эффективность экономики, посколькуотвлекаются средства из производственного

сектора экономики как на обслуживание долга,

так и на выплату самой суммы долга;

• Перераспределяется доход от частного сектора

к государственному;

• Усиливается неравенство в доходах;

• Рефинансирование долга ведет к росту ставки

процента, что вызывает вытеснение инвестиций

в краткосрочном периоде, что в долгосрочном

периоде может привести к сокращению запаса

капитала и сокращению производственного

потенциала страны;

39. Возможные негативные последствия государственного долга:

• Необходимость выплаты процентов по долгуможет потребовать повышения налогов, что

приведет к подрыву действия экономических

стимулов

• Создается угроза высокой инфляции в

долгосрочном периоде

• Возлагается бремя выплаты долга на

будущие поколения, что может привести к

снижению уровня их благосостояния

• Выплата процентов или основной суммы

долга иностранцам вызывают перевод

определенной части ВВП за рубеж

• Может появиться угроза долгового и

валютного кризиса

economics

economics