Similar presentations:

Сущность и этапы лизинга

1. Сущность и этапы лизинга

Регулирование лизинговых операцийосуществляется в соответствии с

Гражданским

кодексом

РФ

и

Федеральным Законом РФ от 29 октября

1998 г. № 164-ФЗ «О финансовой аренде

(лизинге)»

2.

Лизинговаядеятельность

представляет

собой

вид

инвестиционной

деятельности

по

приобретению имущества и передаче

его на основании договора лизинга

заинтересованным лицам с правом

выкупа имущества лизингополучателем

3.

В качестве лизингодателя – можетвыступать

индивидуальный

предприниматель или юридическое

лицо, которое за счет заемных или

собственных

денежных

средств

приобретает в собственность имущество

и предоставляет его лизингополучателю

за плату и на определенный срок.

4.

Лизингополучателем может выступатьиндивидуальный предприниматель или

юридическое лицо, которое принимает

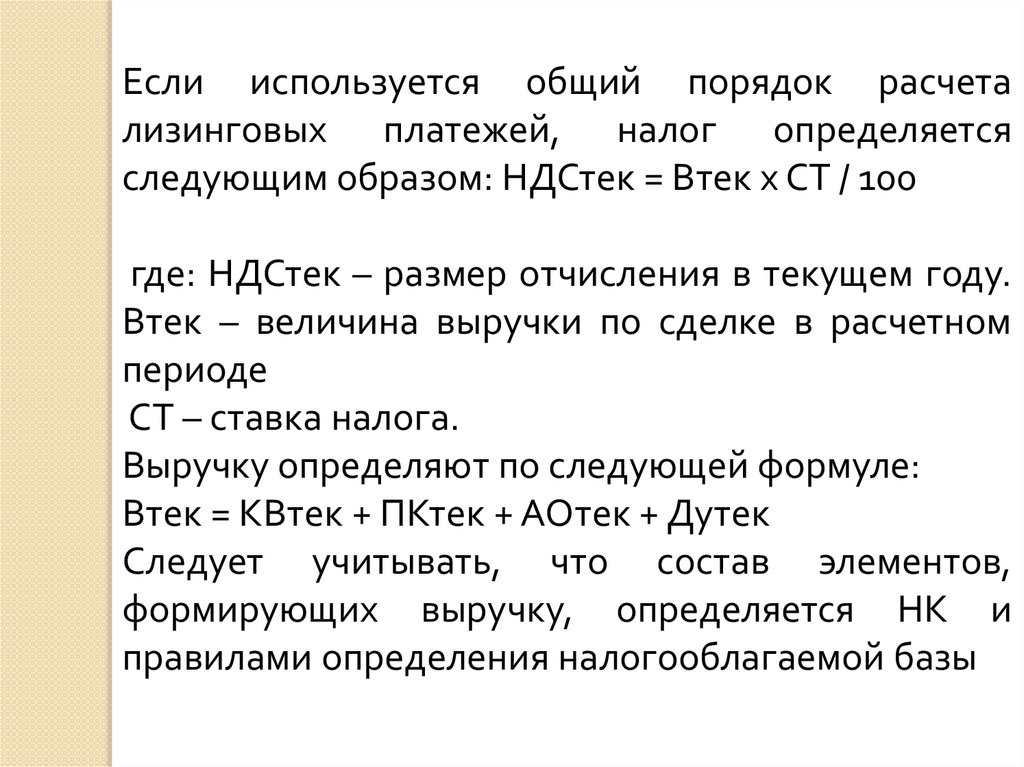

предмет лизинга во временное владение и

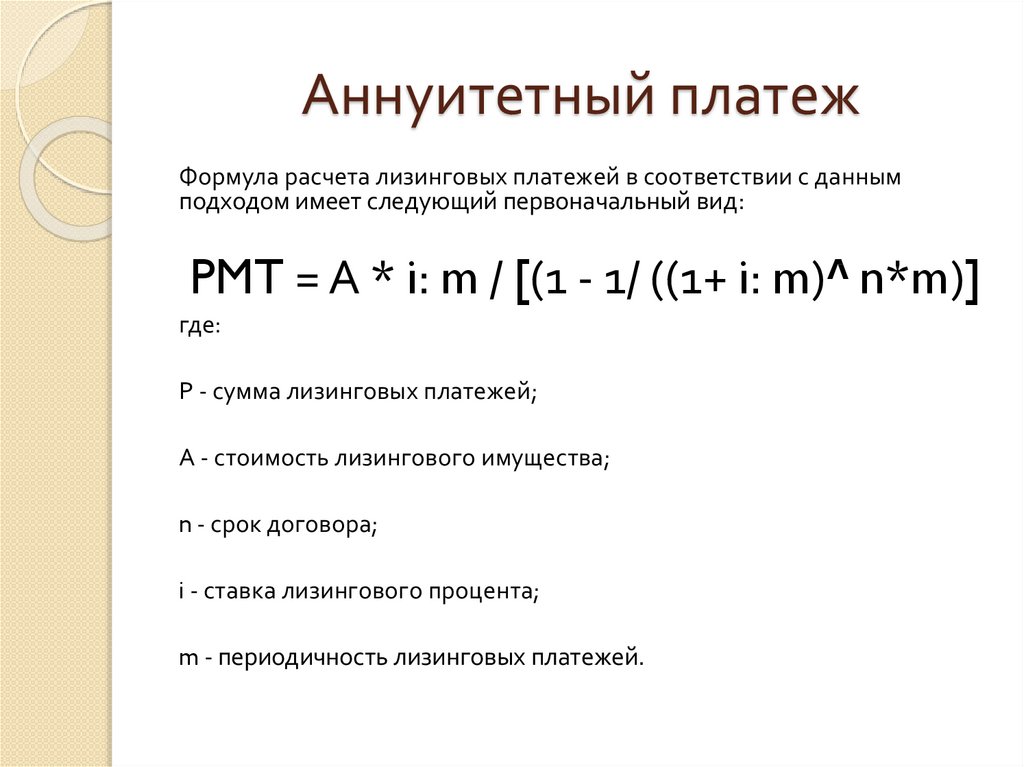

пользование за плату на определенный

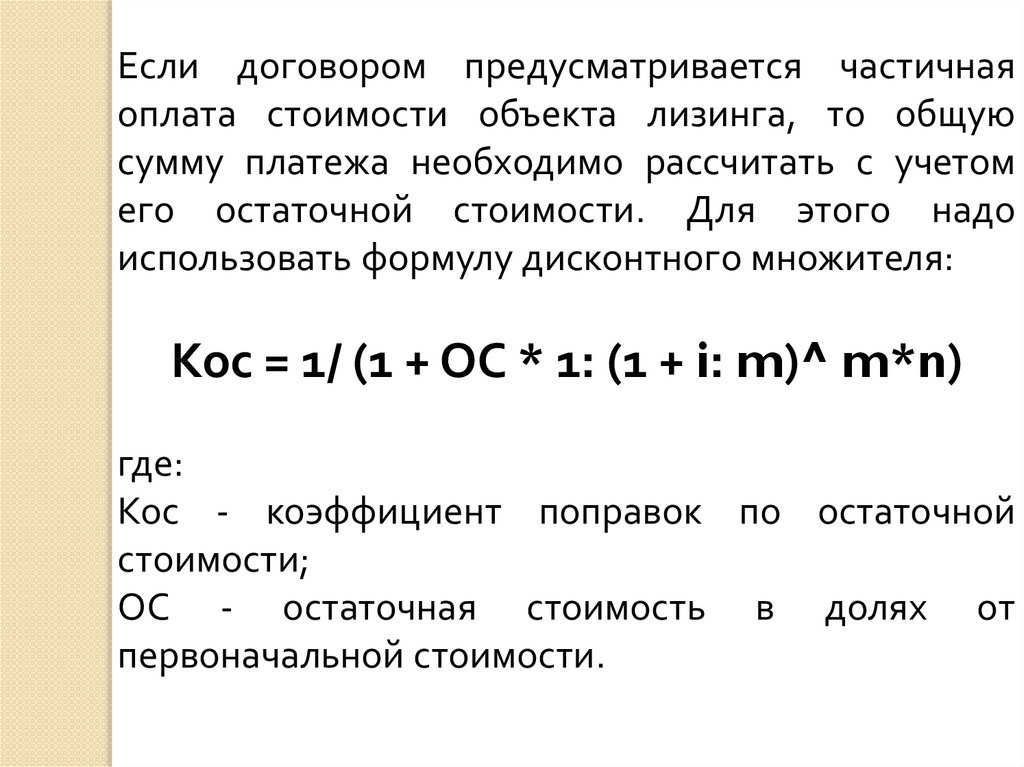

срок с правом его выкупа

5.

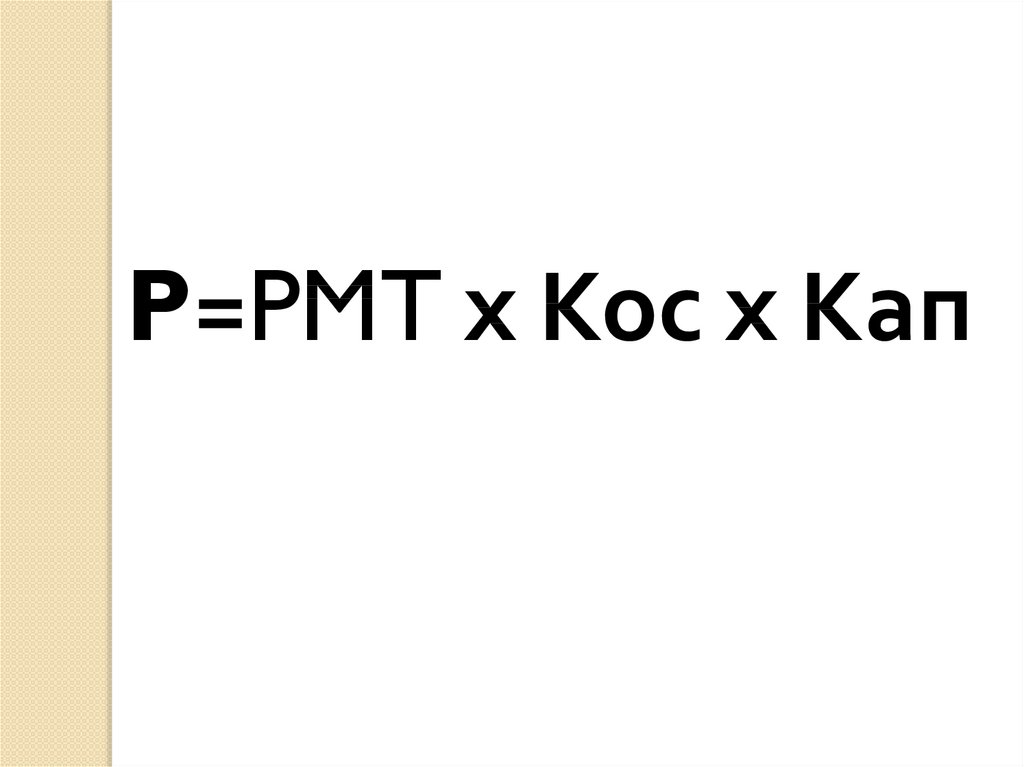

Продавец – физическое или юридическоелицо, которое в соответствии с договором

купли-продажи с лизингодателем продает

ему имущество, являющееся предметом

лизинга. В этом качестве может выступать

предприятие-изготовитель

ценностей,

выступающих объектом лизинга, или

другое

лицо

(например,

торговая

организация,

региональный

дилер),

продающее соответствующее имущество.

6.

Начальный этап представляет собой обращение влизинговую

компанию

представителя

фирмы,

желающей получить определенное имущество в лизинг.

В пакет документов, которые следует представить для

обсуждения лизингового проекта, обычно входят:

•заявка

на

приобретение

оборудования

или

транспортных средств (в заявке обычно указывается

конкретный производитель, чью продукцию хочет

получить фирма; однако выбор продавца и

приобретаемого имущества может по просьбе клиента

осуществляться и лизингодателем, что должно быть

оговорено в договоре лизинга);

•нотариально заверенные копии учредительных

документов

(свидетельства

о

государственной

регистрации, устава, учредительного договора);

7.

•копия банковской карточки с образцами подписей и оттискомпечати, заверенная печатью банка;

•бухгалтерский баланс и отчет о финансовых результатах за

последний год и за последний отчетный период с отметкой

налоговой инспекции;

•справка о движении денежных средств по расчетному счету в

обслуживающем банке (банках) за последний год с разбивкой

по месяцам (заверенная банком);

•лицензия на право осуществления лицензируемых видов

деятельности (если фирма их осуществляет);

•технико-экономическое обоснование лизингового проекта;

•решение уполномоченного органа об одобрении крупной

сделки (для обществ с ограниченной ответственностью и

акционерных обществ, если сумма сделки превышает 25%

балансовой стоимости активов на последнюю отчетную дату);

•другие документы согласно правилам лизинговой компании.

8.

Рис. 1. Схема финансовой аренды1 – обращение фирмы к лизинговой компании с просьбой о поставке

имущества на лизинговых условиях;

2 – изучение лизинговой компанией целесообразности проведения

лизинговой операции;

– подписание лизингового договора;

– подписание договора купли-продажи лизингового имущества;

– кредитование банком операции приобретения лизингового имущества;

– оплата имущества;

– поставка имущества;

– приемка имущества;

– выплата лизинговых платежей;

10 – возврат кредита и уплата процентов.

9.

На втором этапе в процессе анализа заявки (сроки которогомогут составлять от нескольких дней до 3-4 недель) лизинговая

компания проводит переговоры с потенциальными участниками

сделки и осуществляет следующие действия:

•оценивает коммерческую выгоду инвестиционного проекта и

анализирует его риски (на основе бизнес-плана),

•изучает финансовое состояние и платежеспособность клиента,

выясняет его кредитную историю и деловую репутацию;

•оценивает ликвидность имущества на случай досрочного

расторжения лизингового договора по вине лизингополучателя

(возможность его продажи, новой сдачи в аренду, выкупа

лизингового имущества продавцом),

•проводит переговоры с продавцом имущества об условиях его

покупки и оплаты (о цене, возможности получения скидки, а также

отсрочки или рассрочки платежа);

•проводит переговоры со страховщиком;

•обращается в банк за кредитом для покупки имущества.

10.

На этом же этапе лизинговой компании следуетопределиться с условиями обеспечения сделки. В

значительной степени им является само право

собственности на имущество, приобретаемое по

лизингу. Кроме этого, обычно от получателя требуют

уплаты до начала действия лизингового договора

суммы в размере примерно 20-30% от общей его

стоимости – по сути это частичная оплата стоимости

оборудования. В договоре она может быть оформлена

как лизинговый платеж, выплачиваемый до даты

передачи предмета лизинга, например, для

финансирования

услуг,

связанных

с

его

приобретением, юридическим оформлением и др. В

таком случае дополнительного обеспечения уже не

требуется.

11.

Если же договор заключается без необходимости совершения такогопредварительного платежа, то формами дополнительного обеспечения

могут быть:

дополнительный залог собственного имущества получателя;

предоставление поручительства третьего лица или банковской

гарантии;

страхование ответственности лизингополучателя за невыплату

лизинговых платежей;

переуступка прав клиента на получение выручки по контрактам;

договоренность с продавцом о выкупе им лизингового имущества

(особенно – узкоспециализированного) по остаточной стоимости в

случае невыполнения своих обязательств лизингополучателем

(продавец может пойти на это по причине заинтересованности в

сбыте своей продукции, и понимании того, что в данном случае ее

продажа может состояться только в рамках лизинговой сделки при

условии принятия на себя этого обязательства).

В этом случае лизинговая компания может обеспечить предоставление

лизингополучателю банковской гарантии возврата этой суммы в случае

неисполнения договора лизинга.

12.

На третьем этапе подписывается договорлизинга, в котором стороны обязуются:

• лизингодатель — приобрести у определенного

продавца

в

собственность

указанное

лизингополучателем имущество для его передачи

ему в качестве предмета лизинга, а также выполнить

другие договорные обязательства;

• лизингополучатель - в установленном сторонами

порядке принять предмет лизинга, выплатить

лизинговые платежи, а по окончании срока действия

договора возвратить имущество (или приобрести его

в собственность), а также выполнить другие

договорные обязательства.

13.

На четвертом этапе происходит подписание договоракупли-продажи имущества. Он представляет собой

обычный договор данного типа, регулируемый гл. 30

Гражданского кодекса РФ, однако имеет некоторые

особенности. Например, в нем должно быть отражено, что

имущество приобретается лизингодателем для сдачи его в

лизинг определенному лицу, по адресу которого и должна

будет производиться поставка. Это требуется, потому что

продавец будет нести ответственность не только перед

лизингодателем, но и перед получателем, и ему

необходимо иметь информацию о конечном пользователе.

В

свою

очередь,

лизингополучатель,

преследуя

собственные интересы, может требовать включения

данного положения в договор купли-продажи и

ознакомления с его текстом.

14.

Пятый этап – подписание договора кредита.Если для финансирования сделки лизингодателю

недостаточно собственных денежных средств, то он

привлекает заемные средства, например, банковский

кредит. При этом в качестве предмета залога может

использоваться само лизинговое имущество, которое

будет приобретено в будущем за счет этого кредита.

15.

На шестом этапе происходит оплата продавцустоимости лизингового имущества. Могут использоваться

разные способы, например, предварительная оплата в

определенном размере (например, 40-60%) от покупной

цены и окончательный расчет после приемки имущества

(как вариант, 20 – 30% после поставки, 10-40% - после

ввода в эксплуатацию). При этом покупатель

(лизингодатель) может оформить банковскую гарантию

возврата аванса, застраховавшись на случай срыва

сделки. Для авансового платежа может применяться

аккредитивная форма оплаты. Она способна защитить

интересы лизинговой компании в том случае, если

продавец не выполняет принятые на себя обязательства.

16.

Седьмой этап - доставка имущества; она происходит поадресу, указанному в лизинговом договоре и

воспроизведенному в договоре купли-продажи. Отметим

некоторую нестыковку Гражданского кодекса РФ и

Федерального закона РФ «О финансовой аренде

(лизинге)». Согласно общему правилу (ст. 668 Кодекса),

если иное не предусмотрено договором лизинга,

имущество передается продавцом непосредственно

лизингополучателю в месте его нахождения. А в ст. 17

Закона говорится, что именно лизингодатель обязан

предоставить лизингополучателю имущество, а также

вместе с ним все его принадлежности и документы

(технический паспорт и др.).

17.

Восьмой этап – приемка имущества в эксплуатацию;осуществляется

подписанием

акта

приема-передачи.

Вытекающие из этого права и обязанности лизингодатель

обычно передает лизингополучателю, который оформляет

документы, подписываемые всеми сторонами лизинговой

сделки. Тем самым удостоверяется надлежащая поставка объекта

сделки,

а

также

признается

действительность

всех

договоренностей, указанных в лизинговом договоре, в том числе

обязанность лизингополучателя производить в установленное

время лизинговые платежи.

18.

На девятом этапе в течение всего срока действия договораосуществляется выплата лизинговых платежей, которые

включают в себя:

•возмещение

затрат

лизингодателя,

связанных

с

приобретением и передачей предмета лизинга получателю, а

также затрат, связанных с оказанием других услуг. Они

складываются из стоимости предмета лизинга, расходов на

его таможенное оформление, на различные виды страхования, если оно осуществлялось лизингодателем, расходов на

выплату процентов за пользование банковским кредитом и

др.;

•доход лизингодателя;

•выкупную цену предмета лизинга, если договором

предусмотрен переход права собственности на него к

лизингополучателю.

19.

Десятый этап – платежи лизинговой компаниибанку. В случае приобретения имущества за счет

банковского кредита осуществляется его

погашение и уплата процентов.

20.

С целью более четкого разграничения понятий лизинга как финансовойаренды и традиционной аренды отметим некоторые наиболее

существенные различия.

С точки зрения субъектов сделок: в договоре аренды принимают

участие две стороны, а в лизинге – три, поскольку добавляется продавец

имущества.

С точки зрения объекта: объектом аренды может быть любое

имущество, не теряющее своих натуральных свойств в процессе его

использования, в том числе природные объекты (так называемые

непотребляемые вещи). Объектом же лизинга, как уже отмечалось,

выступает

непотребляемое

имущество,

используемое

для

предпринимательской деятельности, исключая природные объекты. Таким

образом:

лизинг природных объектов в отличие от их аренды невозможен;

лизинговое имущество, в отличие от арендованного, должно

использоваться

только

для

осуществления

предпринимательской

деятельности;

в аренду обычно сдается не новое имущество, для лизинговой же

сделки, как правило, приобретается новое.

21.

С точки зрения срока договора: при аренде срокможет быть вообще не определен – тогда договор

считается заключенным на неопределенный срок.

При лизинге же срок должен быть зафиксирован в

договоре.

С

точки

зрения

ответственности

арендодателя

за

качество

имущества:

арендодатель отвечает за качество, а лизингодатель

не отвечает, кроме тех случаев, когда он сам выбирал

продавца.

По окончании сделки: при аренде имущество

обычно

возвращается

назад – арендатору, при лизинге же чаще выкупается

лизингополучателем

22. Выгоды лизинга для участников сделки

1.2.

Лизинговые платежи в полном объеме относятся к расходам

связанным с производством и реализацией, и снижают

таким образом сумму налогооблагаемой прибыли и

величину подлежащего уплате налога (данный порядок не

распространяется на ту часть лизинговых платежей, которую составляет выкупная цена предмета лизинга). Если

имущество

учитывается

у

лизингополучателя,

то

лизинговые платежи признаются расходами за вычетом

суммы амортизации. Чтобы подчеркнуть значение данного

положения, напомним, что при получении банковского

кредита в состав расходов включаются только проценты и

то в определенных размерах

Попутно отметим, что подтверждающими документами для

целей учета у лизингополучателя являются сам договор

финансовой аренды, акт приема-передачи имущества, а

также платежные поручения на перечисление лизинговых

платежей.

23.

3. Лизинг не предполагает единовременной оплатыполучателем

имущества и высвобождает его оборотные средства.

Исключением может быть не являющийся обязательным

первоначальный платеж, выплачиваемый до даты

передачи предмета лизинга

4. Менее жесткие требования по обеспечению сделки в

сравнении с получением банковского кредита. Это

связано с тем, что в значительной степени таким

обеспечением является само право собственности

лизингодателя на имущество, сдаваемое в лизинг.

Поэтому для лизингополучателя требуется лишь

предоставить дополнительное обеспечение (в 2-3 раза

меньше,

чем

при

кредите),

либо

уплатить

первоначальный лизинговый платеж до даты передачи

самого имущества (в размере 20-30% от его стоимости).

24.

4. Лизинговые платежи могут выплачиваться извыручки от эксплуатации лизингового имущества.

Возможна ситуация, когда других доходов у фирмы

вообще не будет, т.е. вся ее деятельность

осуществляется на имуществе, полученном в

лизинг (получение кредита для приобретения

имущества на таких условиях представляется

гораздо менее реальным).

5. Лизинг не снижает кредитоспособности фирмылизингополучателя, оставляя те же исходные

условия в случае возможного последующего обращения в банк за кредитом (это пример т.н.

внебалансового финансирования). При получении

же банковского кредита или размещении

облигационного займа в пассиве баланса придется

отразить соответствующую задолженность.

25.

6. В условиях договора лизинга стороны могут предусмотреть применениекоэффициента ускоренной амортизации. В этой связи отметим, что положения

главы 25 Налогового кодекса РФ уже существенно расширили возможности

фирм по формированию ими своей амортизационной политики.

Предоставление права выбора срока полезного использования (срока

амортизации) основных средств в рамках установленных амортизационных

групп, а также выбора метода начисления амортизации (линейного или

нелинейного) является характерным примером косвенного государственного

финансирования. Сокращая срок амортизации (выбирая минимально возможное

число месяцев ее начисления) и применяя нелинейный метод, фирма на

законных основаниях уменьшает налогооблагаемую прибыль, и, одновременно,

увеличивает величину средств, остающихся в своем распоряжении, расширяя

ресурсы самофинансирования.

Лизинг же дает дополнительные возможности. Применение к основной норме

амортизации специального коэффициента (до 3 раз) приводит к сокращению

срока договора лизинга, и позволяет лизингополучателю по его окончании

получить в собственность имущество с нулевой остаточной стоимостью, при

том, что его реальная цена будет гораздо выше (физический, а может быть и

моральный, износ еще не наступил). Теперь фирма может использовать это

имущество дальше, не платя налог на него, либо – при наличии такой

возможности – просто продать его, и взять в лизинг новое.

26.

7.Лизинговые

платежи

могут

выплачиваться не только в денежной, но и

в натуральной форме, т.е. продукцией,

производимой с помощью предмета

лизинга. Применение такой формы

расчетов для лизингополучателя будет

означать частичное решение проблемы

сбыта продукции.

27.

8. В соответствии с ТК ТС в отношении основных средств,приобретаемых за рубежом для сдачи в лизинг, импортерам

предоставляется беспроцентная рассрочка по уплате таможенных

платежей. Согласно ст. 213 в отношении товаров, относящихся к

основным производственным фондам (средствам), при условии, что

такие товары не являются собственностью российских лиц,

пользующихся ими на таможенной территории РФ, допускается

временный ввоз с применением частичного освобождения от уплаты

таможенных пошлин, налогов на 34 месяца. При частичном

освобождении за каждый полный и неполный календарный месяц

уплачивается 3% от суммы таможенных пошлин и налогов, которая

подлежала бы уплате, если бы товары были выпущены для свободного

обращения. Временно ввезенный товар автоматически считается

выпущенным для свободного обращения в случае, когда уплаченная

сумма периодических таможенных платежей становится равной сумме,

которая подлежала бы уплате, если бы в день помещения под

таможенный режим временного ввоза товар был выпущен для

свободного обращения. Нетрудно подсчитать, что такая ситуация

наступит как раз через 34 месяца, а это примерно соответствует

средним срокам лизинга в России.

28.

9. Возможна ситуация, когда лизингополучатель будетодновременно и кредитором по одной и той же сделке, т.е.

он сам дает лизингодателю по договору найма денёжные

средства на приобретение лизингового имущества. Целью

является получение экономии по налогу на прибыль,

возможность применения ускоренной амортизации в

отношении предмета лизинга, получение дополнительного

дохода (в виде процентов по договору займа). В этом случае

может также использоваться вексельная схема, связанная с

покупкой фирмой – будущим лизингополучателем векселей,

выставляемых лизинговой компанией (особенно часто

финансирование через вексельные расчеты применяется во

взаимоотношениях между аффилированными компаниями).

29.

10. Глава 25 Налогового кодекса РФ предусматривает,что

произведенные

арендатором

капитальные

вложения

в

форме

неотделимых

улучшений

арендованного имущества не учитываются при

определении налоговой базы. При этом такие

капитальные вложения, при условии, что они

произведены с согласия арендодателя, признаются

амортизируемым имуществом. Если их стоимость не

возмещается арендодателем, то они амортизируются

арендатором в течение срока действия договора

аренды, исходя из сумм амортизации, рассчитанных с

учетом срока полезного использования. Эти положения

относятся и к финансовой аренде и, соответственно,

распространяются на лизингополучателей.

30.

11.Приобретение

оборудования

через

профессионального покупателя в лице лизинговой

компании может способствовать получению скидки

от

продавца,

сокращению

издержек

растамаживания предмета лизинга.

12. В случае использования схемы возвратного

лизинга фирма, как уже отмечалось выше,

финансирование), а также ряд налоговых

преимуществ.

31.

Перечень причин участия банков в лизинге:•учредительство (соучредительство) лизинговых компаний;

•получение в их лице надежного и контролируемого заемщика и

разнообразие возможностей проведения кредитных (при этом – хорошо

обеспеченных) операций;

•привлечение новых клиентов (лизингополучателей) на расчетно-кассовое

обслуживание;

•возможность удовлетворения запросов клиентов, обратившихся за

кредитом для приобретения оборудования, через лизинговую схему;

•возможность за счет лизинга приобретать для себя необходимую

банковскую технику, минимизируя налогообложение;

•заинтересованность в сокращении расходов по техническому перевооружению и модернизации тех фирм, крупными держателями акций

которых являются банки;

•возможность привлечения дочерней лизинговой компании для

совершения различных небанковских операций;

•возможность выступить в качестве финансового агента по договору

финансирования под уступку денежного требования (договору факторинга), приобретя у лизингодателя права требования к лизингополучателю по договору лизинга

32. Дифференцированный платеж

ОП = АО +ПК +КВ + ДУ + НДСгде: ОП – общая величина платежей

АО – амортизация

ПК – плата за использование заемных средств

КВ – вознаграждение за предоставление объекта

ДУ – оплата дополнительных услуг

НДС – налог на добавленную стоимость. Следует

учесть, что, если лизингополучателем является

малое предприятие, при расчете общей суммы

лизинговых платежей НДС не включается

33.

ПК = Ст х КР / 100где: КР – сумма кредита

Ст – ставка по займу

34.

КРтек = К х (ОСнач + ОСкон) / 2где: КРтек – кредитные средства, используемые на

покупку объекта, оплата использования которых

производится в текущем периоде

ОСнач и ОСкон – расчетная остаточная цена

имущества на начало и завершение периода,

соответственно

К – коэффициент, учитывающий долю займа в

общей стоимости объекта. Если при приобретении

имущества

используются

только

кредитные

средства, коэффициент принимается равным

единице

35.

При расчете платежей по лизинговому договорувознаграждение может определяться в процентах от:

среднегодовой остаточной цены объекта; балансовой

стоимости предмета сделки. В зависимости от этого

будет использоваться соответствующее уравнение. При

расчете лизинговых платежей вознаграждение может

определяться так:

КВ = БС х р

где: БС – балансовая

вознаграждения.

стоимость;

р

–

ставка

Также можно использовать такое уравнение: КВ = Св /

100 х (ОСнач + ОСкон) / 2

где: Св – ставка вознаграждения

ОСнач и ОСкон – остаточная цена объекта на начало и

завершение периода

36.

При расчете лизинговых платежейоплата доп. услуг лизингодателя в

текущем году производится так:

ДУт = (Р + … Pn) / Т

где: Р… Pn – затраты лизингодателя на

услуги

(каждую

в

отдельности),

оговоренные участниками сделки

Т – период действия соглашения

37.

Если используется общий порядок расчетализинговых платежей, налог определяется

следующим образом: НДСтек = Втек х СТ / 100

где: НДСтек – размер отчисления в текущем году.

Втек – величина выручки по сделке в расчетном

периоде

СТ – ставка налога.

Выручку определяют по следующей формуле:

Втек = КВтек + ПКтек + АОтек + Дутек

Следует учитывать, что состав элементов,

формирующих выручку, определяется НК и

правилами определения налогооблагаемой базы

38. Аннуитетный платеж

Формула расчета лизинговых платежей в соответствии с даннымподходом имеет следующий первоначальный вид:

PMT = А * i: m / [(1 - 1/ ((1+ i: m)^ n*m)]

где:

Р - сумма лизинговых платежей;

А - стоимость лизингового имущества;

n - срок договора;

i - ставка лизингового процента;

m - периодичность лизинговых платежей.

39.

Если договором предусматривается частичнаяоплата стоимости объекта лизинга, то общую

сумму платежа необходимо рассчитать с учетом

его остаточной стоимости. Для этого надо

использовать формулу дисконтного множителя:

Кос = 1/ (1 + ОС * 1: (1 + i: m)^ m*n)

где:

Кос - коэффициент поправок по остаточной

стоимости;

ОС - остаточная стоимость в долях от

первоначальной стоимости.

40.

Есливыплаты

лизинговых

платежей

производят авансом, то в расчеты вносится еще

и коэффициент поправок по авансовым

платежам, который определяют по формуле:

Кап = 1/ (1 + i/m)

где:

Кап - коэффициент поправок по авансовым

платежам

41.

P=PMT х Кос х Кап42.

1.Первоначальная

стоимость

оборудования,

приобретенного по договору лизинга, составляет

130000 у.е. Срок аренды – 7 лет. Норма амортизации –

10% годовых. Арендные платежи осуществляются

ежеквартально.

Лизинговая

фирма

установила

следующие ставки по данному договору:

ставка % по лизинговой операции – 17%

лизинговая маржа - 5%

плата за риск – 3%.

Определить размер лизингового платежа.

2.

Первоначальная

стоимость

оборудования,

приобретенного по договору лизинга, составляет

100000 у.е. Срок аренды – 5 лет. Норма амортизации –

15% годовых. Арендные платежи осуществляются

ежемесячно. Лизинговая фирма установила ставку по

данному договору – 20% годовых. Платежи

осуществляются

авансом.

Определить

размер

ежемесячного лизингового платежа.

43.

3.Первоначальная стоимость оборудования,

приобретенного по договору лизинга, составляет

100000 д.е. Срок аренды – 3 года. Норма

амортизации – 15% годовых. Применяется

линейный метод начисления амортизации. Ставка

банковского % - 18% годовых. Ставка

комиссионного вознаграждения – 7% годовых.

Лизингодатель осуществляет ТО и ремонт

оборудования (затраты составили 10000 д. е.).

Расходы лизинговой компании на оказание

юридических консультаций составили 500 д. е., на

рекламу – 15000 д. е., прочие расходы 1500 д. е.

Лизинговые платежи осуществляются ежегодно.

Определить размер лизинговых платежей.

44. Лизинг в системе источников финансирования предприятия и прогноз развития рынка лизинга РФ

Лизинг начинает играть всё более значительную роль в активнойинвестиционной деятельности, в техническом перевооружении производства, а

соответственно, является косвенным инструментом создания новых рабочих

мест. Его эффективность обеспечивается взаимной выгодой всех участников

лизинговой операции:

лизингодатель, передавая приобретенное для лизингополучателя оборудование

во временное владение и пользование, получает лизинговые платежи, в состав

которых входит его комиссионное вознаграждение. Также гарантировано

законом возврат средств, вложенных им в операцию. Для чего предусмотрено

право бесспорного взыскания с лизингополучателя денежных сумм и изъятия у

него предмета договора лизинга;

поставщики оборудования имеют дополнительную возможность сбыта своей

продукции;

лизингополучателю дается возможность возмещать стоимость оборудования не

единовременно, а в течение длительного, определённого договором, срока и в

итоге стать его собственником. Причём использование этого оборудования

позволяет ему получить средства на оплату его стоимости и даже извлечь

прибыль. Тем самым лизинг обеспечивает целевое производственное

использование денежных средств, дефицит которых ощущается во всех сферах

экономики.

45.

При выборе предприятием на определенном этапе своегосуществования

лизинга,

в

качестве

источника

финансирования

обновления

основных

фондов,

обязательным

условием

выступает

привлечение

специалистов

в

этой

финансовой

области

профессиональной лизинговой компании. Она является

своеобразным цементирующим веществом, связывающим в

долгосрочные (как правило 3 – 5 лет) взаимоотношения

структуры, обеспечивающие необходимыми услугами весь

инвестиционный проект. Это и кредитная организация,

предоставляющая средства лизинговой компании, и

страховая компания, обеспечивающая гарантии по

сохранности и функционированию предмета лизинга, и

поставщик

оборудования,

который,

в

случае

необходимости, по требованию лизинговой компании,

обеспечит замену или ремонт агрегатов поставленного

оборудования. Таким образом, достигается тесный

долгосрочный контакт между бизнесменами.

46.

Спрос на объект лизинга определяется целым рядомфакторов, среди которых наиболее значимыми

являются: цена имущества, налоговые льготы для

участников

лизинговых

отношений,

платежеспособность

потенциальных

лизингополучателей, ставка банковского процента

как альтернативная возможность приобретения

основных средств

47.

В период 2008-2011 гг. наблюдалась тенденция активного роста долисегмента ж/д техники в структуре рынка лизинга. Основными

факторами роста спроса в этом сегменте стали привлекательные цены на

вагоны, отложенный спрос (в конце 2008 г. - начале 2009 г. новый парк

практически не закупался), упреждающее наращивание собственного

парка операторами рынка, с учетом ожидающегося в ближайшие годы

списания российским монополистом существенного парка

изношенных вагонов. Причинами снижения доли сегмента в 2012-2017

гг. стали перепроизводство железнодорожных вагонов, изменение цен на

подвижной состав, резкое снижение ставок аренды и уменьшение

объема грузоперевозок. На этом фоне активно прирастали сегменты

грузового и легкового автотранспорта, авиатехники, энергетического

оборудования.

Сегментация лизинговых компаний на российском рынке позволила

выделить следующие их группы:

• государственные лизинговые компании (6,5% рынка);

• лизинговые компаний, принадлежащие банковским группам

(51,4%);

лизинговые компании, входящие в промышленные группы (8,9%);

независимые лизинговые компании (33,2%).

48.

Развитию рыночного ориентирования в лизинговыхкомпаниях, входящих в банковские группы, препятствует

прежде всего необходимость строгого следования правилам

банка, отсутствие гибкости и оперативности в принятии

решений, что является следствием финансовой зависимости от

банка. В лизинговых компаниях, входящих в промышленные

группы, наблюдается установка жёстких рамок в деятельности,

выраженная прежде всего в ограничениях по ассортименту

предметов лизинга, а также отсутствие инициативы в развитии

продуктового предложения и продвижении лизинговых

продуктов. Государственные лизинговые компании предъявляют

жёсткие требования к лизингополучателям, зачастую

ограничены по ассортименту рамками одной отрасли, либо

смежных

отраслей,

а

также

вследствие

забюрократизированности основных бизнес-процессов имеют

долгие сроки принятия решения по сделкам.

49.

Рынок лизинга на период до 2019 г. будет развиваться вусловиях нестабильного макроэкономического фона,

стагнации российской экономики.

В сегменте малого и среднего бизнеса ожидается

дальнейшее

развитие

лизинга

как

инструмента

инвестиций в основной капитал предприятий малого и

среднего бизнеса в регионах РФ в первую очередь за счёт

доступности

лизинга.

Кроме

того,

продуктовое

предложение лизинговых компаний будет усложняться за

счёт развития сервисного лизинга в розничном сегменте

(грузовой и легковой автотранспорт, строительная и

дорожно-строительная техника).

50.

Факторами роста объёмов рынка лизинга всегменте «Малый и средний бизнес» будут

являться:

•рост объёмов малого и среднего бизнеса и

увеличение

потребности

в

модернизации

основных фондов в долгосрочной перспективе;

•более быстрые темпы роста объёмов нового

бизнеса лизинга по сравнению с объёмами

кредитования;

•наличие

государственных

программ

поддержки лизинга по направлению МСП;

•сокращение крупных сделок на рынке и

переключение на лизинг части банковских

клиентов, получивших отказ в кредите.

51.

Возможные точки роста объёмов продаж лизинговыхкомпаний в сегменте:

•расширение воронки продаж путём оптимизации

бизнес-процесса по заключению сделки;

•проведение специальных акций с поставщиками и

установление льготных условий по сделкам;

•развитие дополнительных сервисов;

•стимулирование

спроса

на

лизинг

путём

активизации маркетинговой работы с клиентом и

выстраивания стратегии привлечения клиентов.

52.

В сегменте крупного бизнеса можно ожидать смещения акцента спредоставления финансирования к предоставлению полнофункционального

лизинга - услуги по эффективному управлению активами. Сохранение доли

крупного бизнеса в структуре рынка лизинга будет обеспечено за счёт

сегментов автолизинга и спецтехники. Факторами поддержки объёмов рынка

в сегменте будут являться: ожидаемое восстановление роста объёмов

промышленного производства в 2016 г. и последующих периодах, а также

сохранение заинтересованности государства в поддержании занятости,

обеспечение роста объёмов господдержки.

В развитии сегмента крупного бизнеса лизинг будет являться наиболее

эффективным

инвестиционным

инструментом,

включающим

дополнительные сервисные услуги. Ценность лизинга в данном сегменте для

потребителя будет определяться прежде всего в балансе скорости, ценовых

параметров и простоты заключения сделки, в возможности получить

дополнительные сервисные услуги в составе продукта. Для банковских групп

развитие лизинга в своей продуктовой линейке будет служить содействию в

активизации инвестиционного спроса в сегменте крупного бизнеса,

диверсификации совокупного портфеля за счёт лизинга.

53.

Возможные точки роста объёмов продажлизинговых компаний в сегменте:

• управление воронкой продаж - обеспечение

её гибкости и расширения за счёт оптимизации

бизнес-процесса заключения сделки;

• обеспечение приоритетности клиентов по

ключевым отраслям;

• развитие

продуктового

предложения,

адаптированного под нужды ключевых отраслей

сегмента;

• развитие

отраслевых

компетенций

сотрудников исходя из потребностей клиентов;

• разработка и реализация удалённых

сервисов.

54.

Факторами поддержки рынка лизинга будут являться возможноедальнейшее снижение ключевой ставки ЦБ РФ, снижение инфляции, а

также

сохранение

инвестиционной

активности

в

секторе

государственных проектов. Выравнивание темпов роста объёмов рынка

лизинга и темпов роста инвестиций в основной капитал, начиная с будет

означать возвращение рынка на стадию насыщения и продолжении

тенденции к структурным изменениям в разрезе продуктов и сегментов.

В условиях стагнации рынка для поддержания объёма продаж

лизинговые компании развивают новые продукты (операционный,

сервисный лизинг, лизинг для физических лиц), которые требуют

перестройки и оптимизации бизнес-процессов, наличия развитых

средств автоматизации. Так, для крупного бизнеса перспективным

направлением является инвестиционный лизинг, для малого и среднего

бизнеса - сервисный лизинг и развитие льготных программ для

повторных

клиентов,

для

госсектора

и

предприятий

сельхозмашиностроения - это снижение стоимости лизинговой услуги,

развитие отраслевых компетенций и формирование индивидуального

предложения.

55.

В целом, факторами сохранения спроса на лизинг в условияхстагнации экономики РФ на период до 2020 г. будут являться:

1) Развитие

направления

и

увеличение

объёмов

государственной поддержки лизинговой деятельности. Основными

сегментами рынка лизинга, где существует возможность

участвовать в получении субсидий, являются авиатехника, ж/д

техника, сельхозтехника;

2) Сохранение высокого уровня износа основных фондов

предприятий и наличие потребности в их модернизации;

3) Низкий уровень финансовой автономии предприятий,

обусловленный

их

закредитованностью

и

снижением

кредитоспособности в условиях стагнации экономики РФ;

4) Сохранение потребности в участии лизинговых компаний в

проектах

частно-государственного

партнёрства

(ГЧП).

Прогнозируется значительное увеличение интереса со стороны

федеральных органов исполнительной власти и институтов

развития к проектам ГЧП.

56.

Выводы: Лизинг начинает играть всё более значительную роль в активнойинвестиционной деятельности, в техническом перевооружении производства,

в создании новых рабочих мест. Его эффективность обеспечивается взаимной

выгодой всех участников лизинговой операции:

На сегодняшний день рассмотрение лизинга в качестве отдельного

инвестиционно – финансового инструмента, способного значительно сократить

инвестиционный дефицит было бы некорректно.

В развитых странах вопрос инвестиций всегда предусматривал и на

сегодняшний день предусматривает вывод предприятия, реализующего проект

по финансированию капиталовложений, в льготный режим по отношению к

действующему, набравшему необходимые производственные мощности,

увеличивающему объем выпуска готовой продукции и прибыли предприятию.

В нашей стране, при осуществлении лизинговых сделок, имеет место двойное

налогообложение, что является сдерживающим фактом для развития данного

вида финансирования предприятий.

На сегодняшний день в рамках нашей страны экономико – правовое поле

содержит значительное количество нормативно – правовых актов, касающихся

предоставления предприятию более льготного режима, при реализации

инвестиционных проектов посредством лизинга: это и Закон «О лизинге»,

налоговый кодекс и др. Однако, все еще, недостаточно разработаны

инструкции по применению налоговых и таможенных льгот местными

органами самоуправления, что сдерживает развитие данного сегмента

кредитного рынка.

57.

При выборе предприятием на определенном этапе своего существованиялизинга, в качестве источника финансирования приобретения оборудования,

обязательным условием выступает привлечение специалистов в этой

финансовой области - профессиональной лизинговой компании. Она является

своеобразным цементирующим веществом, связывающим в долгосрочные

(как правило 3 – 5 лет) взаимоотношения структуры, обеспечивающие

необходимыми услугами весь инвестиционный проект. Это и кредитная

организация, предоставляющая средства лизинговой компании, и страховая

компания, обеспечивающая гарантии по сохранности и функционированию

предмета лизинга, и поставщик оборудования, который, в случае

необходимости, по требованию лизинговой компании, обеспечит замену или

ремонт агрегатов поставленного оборудования. Таким образом, достигается

тесный долгосрочный контакт между бизнесменами.

Для каждого устойчиво работающего предприятия лизинг – это отличный

инструмент, для того чтобы выстроить, структурировать и оптимизировать

схему финансовых потоков с учётом существующего налогообложения. Причём

оптимизация осуществляется легальными способами. Не надо создавать

дочернюю структуру самого предприятия, как – и это не секрет – делают

многие хозяйственники, чтобы провести через неё деньги и спрятать прибыль.

Благодаря лизинговым инвестициям потенциал предприятия можно увеличить

без всяких обходных маневров.

58. СПАСИБО ЗА ВНИМАНИЕ!

59.

•Два коммерческих банка предложили возможные условия клиентам:первый банк предлагает на вклады сложные проценты из расчета 7%

годовых, второй по номинальной ставке 6,5% и поквартальное

начисление процентов. В какой банк выгоднее вкладывать деньги при

вкладе 80000 руб. и сроке вклада 1 год, 7 лет?

•Фирма взяла в КБ кредит на сумму 300 млн. руб. на 10 лет Согласно

договору процентная ставка за первый год составила 17% годовых и

с учетом инфляции каждый последующий год повышалась на 1,5

пункта. Определить коэффициент наращения, наращенную сумму и

доход банка.

•При срочных вкладах банк, согласно договору, имеет право изменять

процентную ставку. Клиент внес в банк 70 тыс. руб. первые 5 месяцев

номинальная процентная ставка составляла 10% годовых,

следующие 3 месяца – 7%, следующие 2 месяца – 12% и последние

4 месяца – 8%. Определить коэффициент наращения, наращенную

сумму и доход клиента по приведенным ставкам для простых и

сложных процентов. Начисление процентов ежемесячное.

60.

•Банк предоставляет клиенту кредит в размере 8 тыс.руб. под простую процентную ставку 20% годовых.

Найдите доход банка, если срок кредита составляет: а)

40 дней; б) 4 месяца; в) 200 дней. Расчет ведется

способом 360/365.

•Первоначальная

стоимость

оборудования,

приобретенного по договору лизинга, составляет 100000

у.е. Срок аренды – 10 лет. Норма амортизации – 5%

годовых. Арендные платежи осуществляются ежегодно.

Лизинговая фирма установила следующие ставки по

данному договору:

ставка % по лизинговой операции – 15%

лизинговая маржа - 7%

плата за риск – 4%.

Платежи осуществляются авансом. Определить размер

лизингового платежа.

finance

finance