Similar presentations:

Світовий ринок міжнародних інвестицій та кредиту

1. Світовий ринок міжнародних інвестицій та кредиту

План.1. Сутність, мотивація та форми

міжнародного руху капіталу.

2. Форми міжнародних інвестицій та їх

характеристика.

3.Міжнародний інвестиційний ринок,

його структура і особливості

розвитку.

4.Місце України на світовому

інвестиційному ринку.

2. 1. Сутність, мотивація та форми міжнародного руху капіталу.

МРК – це однобічне переміщення закордон певних вартостей у товарній

і/або грошовій формі з метою

отримання їх власниками прибутків,

позичкових процентів чи інших

здобутків.

МРК здійснюється одночасно у формі

експорту для одних країн і у формі

імпорту для інших.

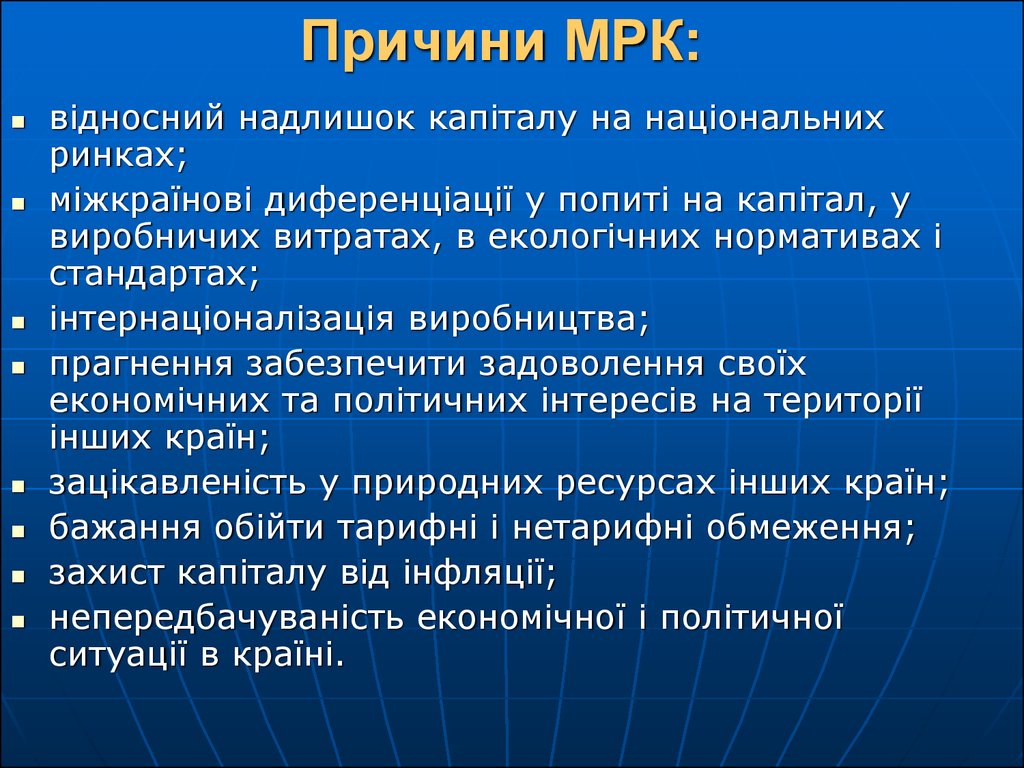

3. Причини МРК:

відносний надлишок капіталу на національнихринках;

міжкраїнові диференціації у попиті на капітал, у

виробничих витратах, в екологічних нормативах і

стандартах;

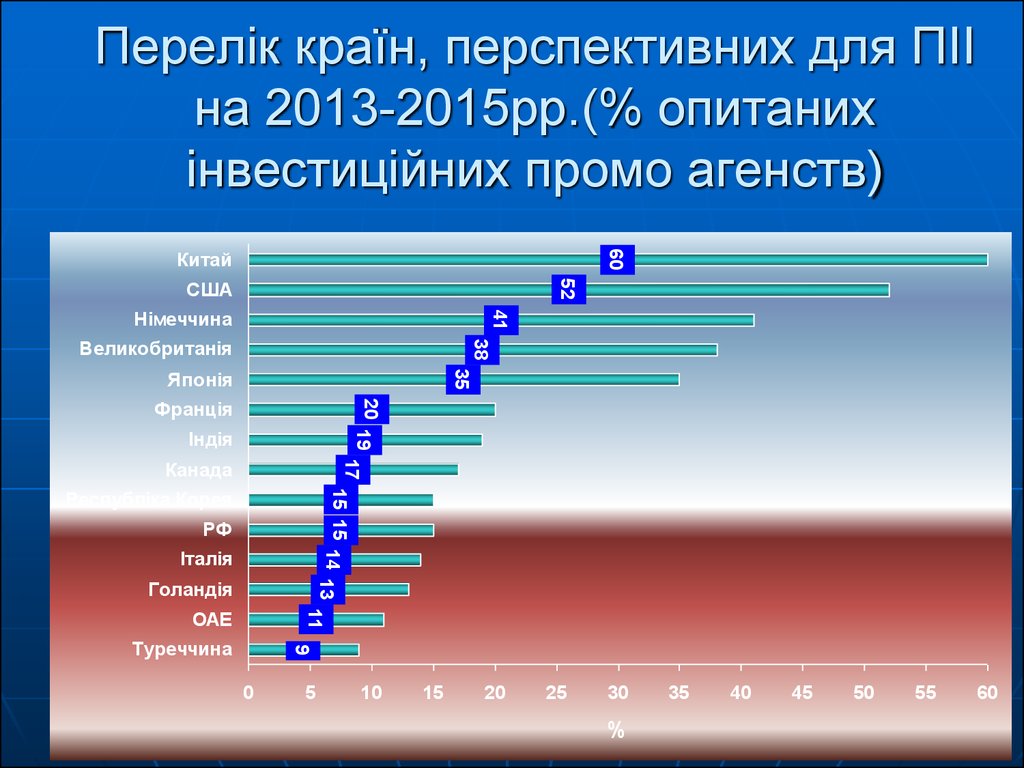

інтернаціоналізація виробництва;

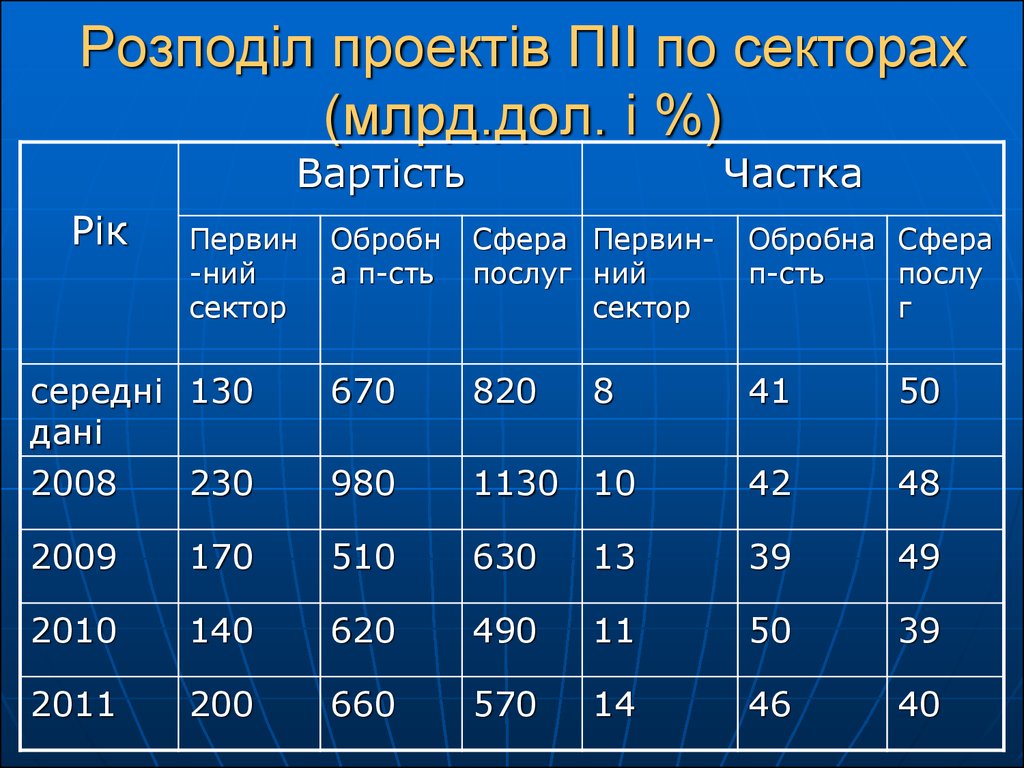

прагнення забезпечити задоволення своїх

економічних та політичних інтересів на території

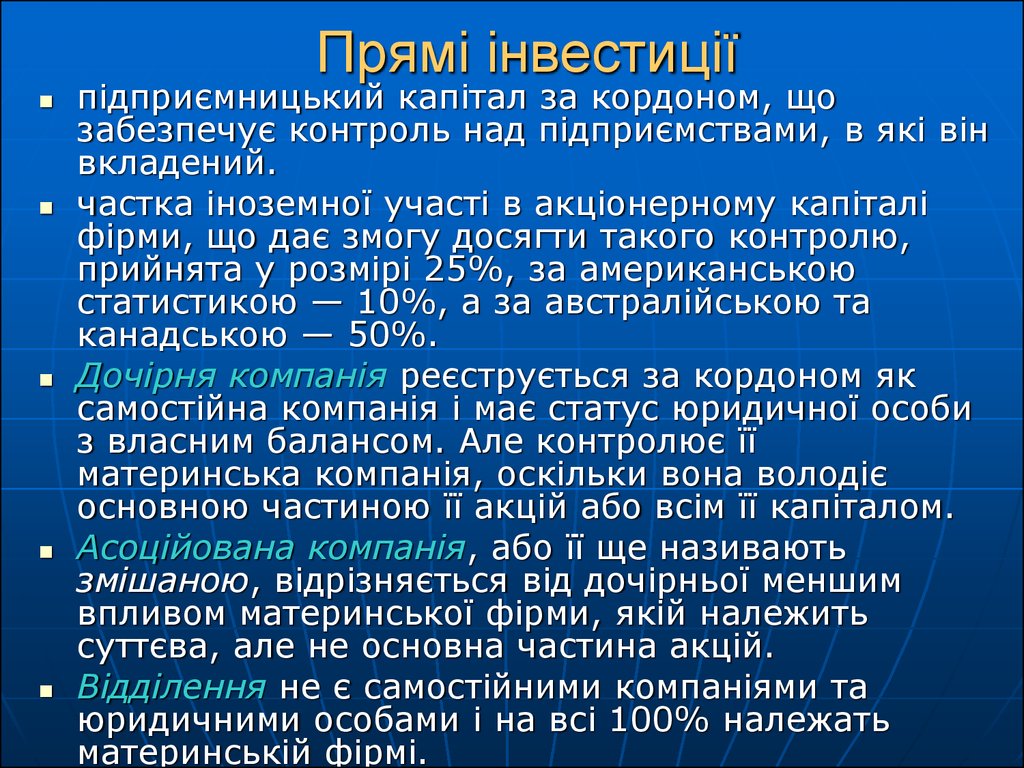

інших країн;

зацікавленість у природних ресурсах інших країн;

бажання обійти тарифні і нетарифні обмеження;

захист капіталу від інфляції;

непередбачуваність економічної і політичної

ситуації в країні.

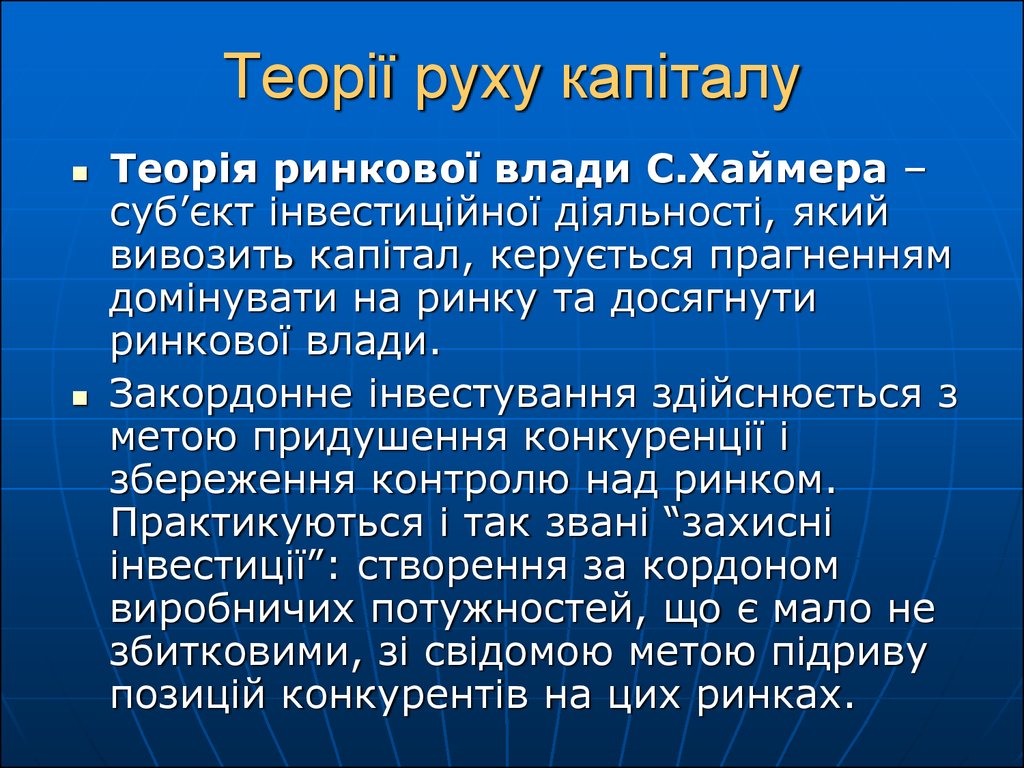

4. Теорії руху капіталу

Теорія ринкової влади С.Хаймера –суб’єкт інвестиційної діяльності, який

вивозить капітал, керується прагненням

домінувати на ринку та досягнути

ринкової влади.

Закордонне інвестування здійснюється з

метою придушення конкуренції і

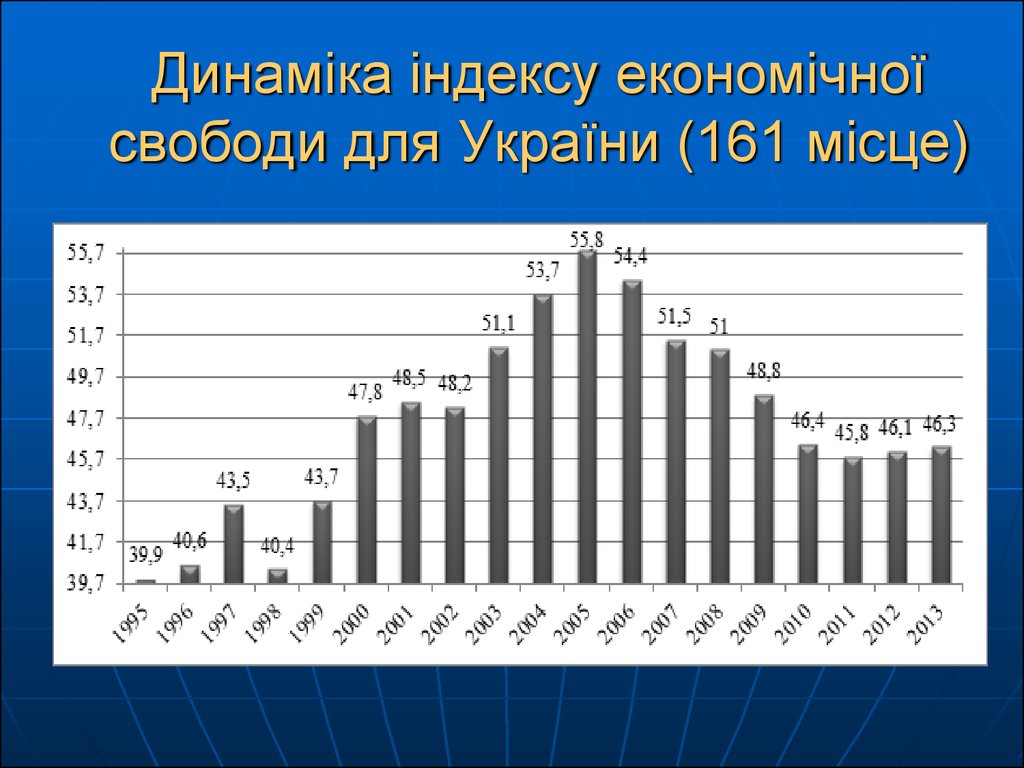

збереження контролю над ринком.

Практикуються і так звані “захисні

інвестиції”: створення за кордоном

виробничих потужностей, що є мало не

збитковими, зі свідомою метою підриву

позицій конкурентів на цих ринках.

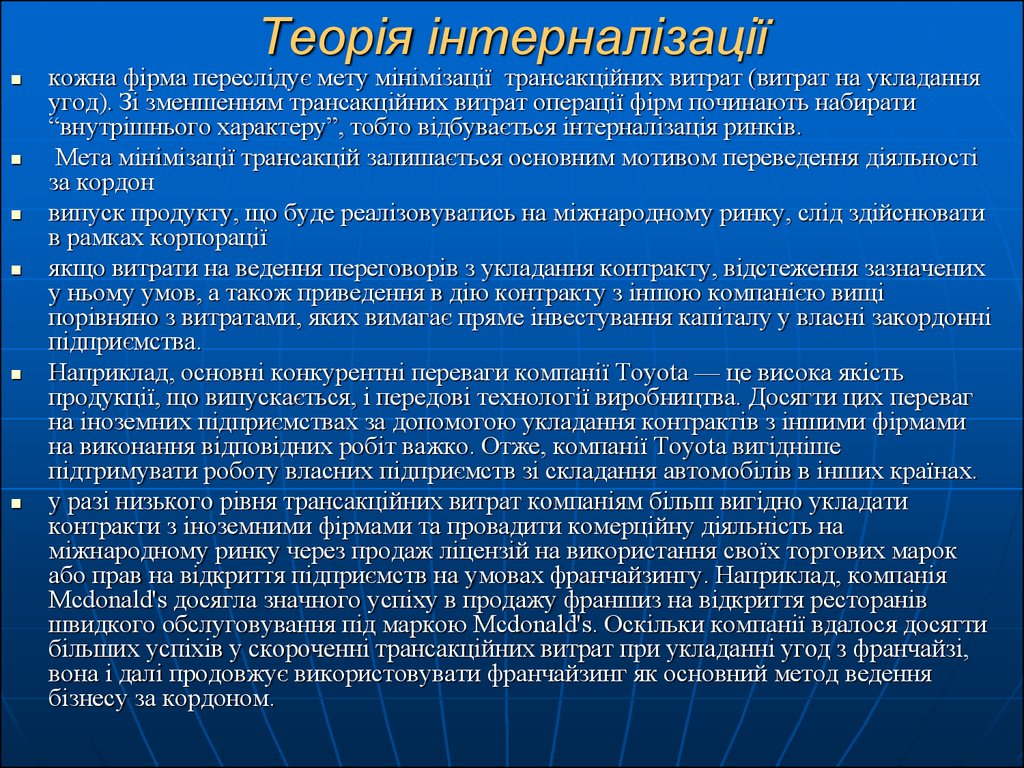

5. Теорія інтерналізації

кожна фірма переслідує мету мінімізації трансакційних витрат (витрат на укладанняугод). Зі зменшенням трансакційних витрат операції фірм починають набирати

“внутрішнього характеру”, тобто відбувається інтерналізація ринків.

Мета мінімізації трансакцій залишається основним мотивом переведення діяльності

за кордон

випуск продукту, що буде реалізовуватись на міжнародному ринку, слід здійснювати

в рамках корпорації

якщо витрати на ведення переговорів з укладання контракту, відстеження зазначених

у ньому умов, а також приведення в дію контракту з іншою компанією вищі

порівняно з витратами, яких вимагає пряме інвестування капіталу у власні закордонні

підприємства.

Наприклад, основні конкурентні переваги компанії Toyota — це висока якість

продукції, що випускається, і передові технології виробництва. Досягти цих переваг

на іноземних підприємствах за допомогою укладання контрактів з іншими фірмами

на виконання відповідних робіт важко. Отже, компанії Toyota вигідніше

підтримувати роботу власних підприємств зі складання автомобілів в інших країнах.

у разі низького рівня трансакційних витрат компаніям більш вигідно укладати

контракти з іноземними фірмами та провадити комерційну діяльність на

міжнародному ринку через продаж ліцензій на використання своїх торгових марок

або прав на відкриття підприємств на умовах франчайзингу. Наприклад, компанія

Mcdonald's досягла значного успіху в продажу франшиз на відкриття ресторанів

швидкого обслуговування під маркою Mcdonald's. Оскільки компанії вдалося досягти

більших успіхів у скороченні трансакційних витрат при укладанні угод з франчайзі,

вона і далі продовжує використовувати франчайзинг як основний метод ведення

бізнесу за кордоном.

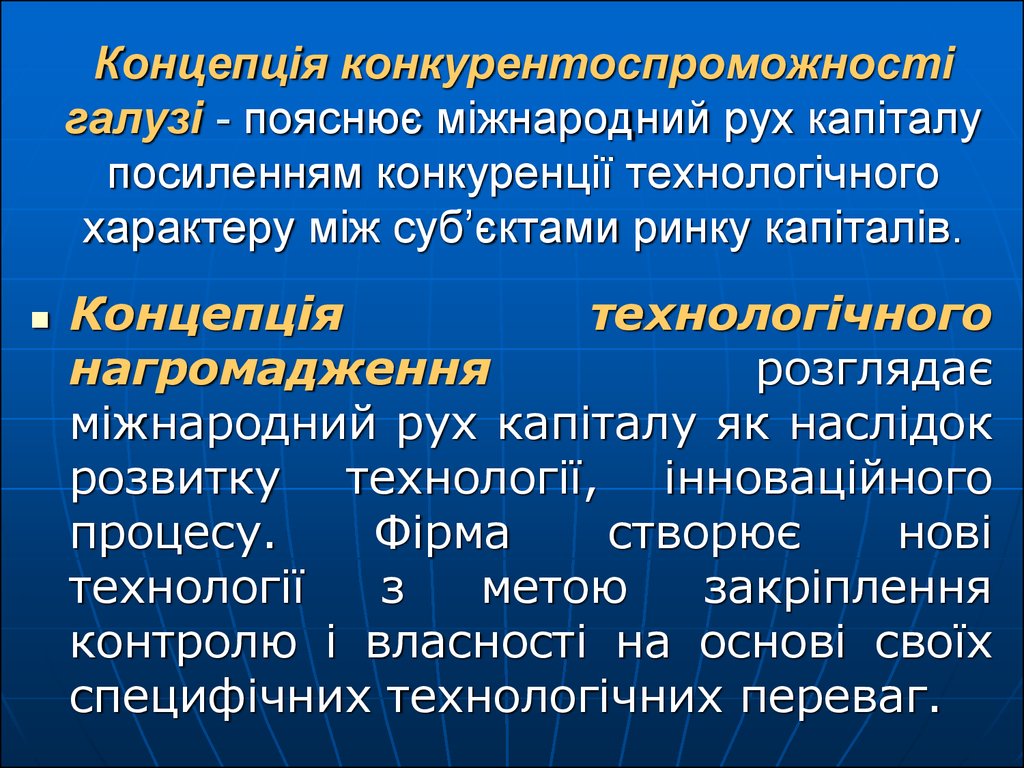

6. Концепція конкурентоспроможності галузі - пояснює міжнародний рух капіталу посиленням конкуренції технологічного характеру між суб’єкт

Концепція конкурентоспроможностігалузі - пояснює міжнародний рух капіталу

посиленням конкуренції технологічного

характеру між суб’єктами ринку капіталів.

Концепція

технологічного

нагромадження

розглядає

міжнародний рух капіталу як наслідок

розвитку технології, інноваційного

процесу.

Фірма

створює

нові

технології

з

метою

закріплення

контролю і власності на основі своїх

специфічних технологічних переваг.

7. Концепція оборони національного суверенітету

грунтується на тому, що зростаннязарубіжних інвестицій у

національній економіці може

спричинити зменшення частки

внутрішнього виробництва. Саме

тому уряди дотримуються політики

протидії розширенню впливу країнекспортерів капіталу або регулюють

експорт-імпорт капіталу.

8. Концепція валютного простору

головним стимулом переведеннявиробничих потужностей (капіталу

в матеріальній формі) за кордон є

наявність конкурентних переваг

щодо країни-реципієнта. Такі

переваги мають інвестори з країн із

більш сильною валютою, ніж

валюта країн-реципієнтів.

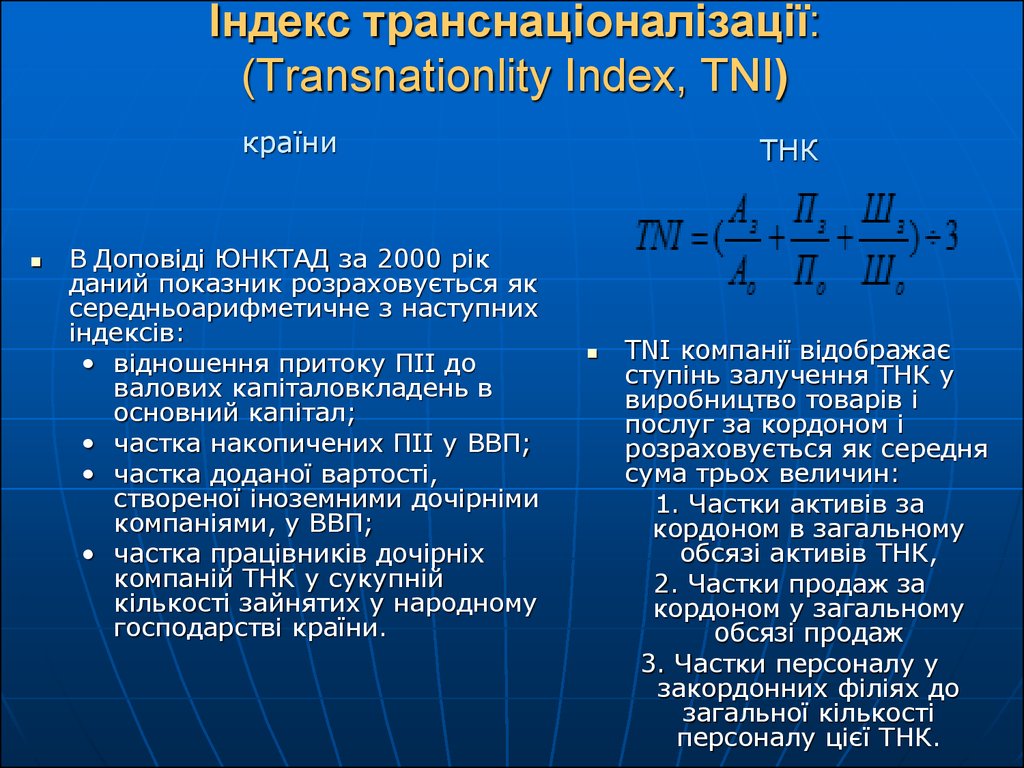

9. Індекс транснаціоналізації: (Transnationlity Index, TNI)

країниВ Доповіді ЮНКТАД за 2000 рік

даний показник розраховується як

середньоарифметичне з наступних

індексів:

• відношення притоку ПІІ до

валових капіталовкладень в

основний капітал;

• частка накопичених ПІІ у ВВП;

• частка доданої вартості,

створеної іноземними дочірніми

компаніями, у ВВП;

• частка працівників дочірніх

компаній ТНК у сукупній

кількості зайнятих у народному

господарстві країни.

ТНК

TNI компанії відображає

ступінь залучення ТНК у

виробництво товарів і

послуг за кордоном і

розраховується як середня

сума трьох величин:

1. Частки активів за

кордоном в загальному

обсязі активів ТНК,

2. Частки продаж за

кордоном у загальному

обсязі продаж

3. Частки персоналу у

закордонних філіях до

загальної кількості

персоналу цієї ТНК.

10. Найбільші ТНК світу по рівню закордонних активів (2012)

11. Найбільші ТНК світу за індексом транснаціоналізації 2012

%WPP PLC

Schneider

Electric SA

Vodafone

Group Plc

Linde AG

ArcelorMittal

ABB Ltd.

AnheuserBusch InBev

Xstrata PLC

Anglo

American plc

Nestlé SA

86

84

82

90,4 90,1

91,1 90,7

91,9

92,8

94,2 93,7

88,1

96

94

92

90

88

97,1

98

12. МРК зводиться до таких видів:

1.рух підприємницького (інвестиційного)

капіталу – це довгострокові іноземні і зарубіжні

інвестиції з метою отримання їх власниками

підприємницького прибутку у вигляді

створення філій, дочірніх компаній, СП і просто у

вигляді участі у капіталі.

Рух підприємницького капіталу має 2 форми:

прямі інвестиції і портфельні інвестиції.

Вивіз підприємницького капіталу призводить до

створення власності за кордоном.

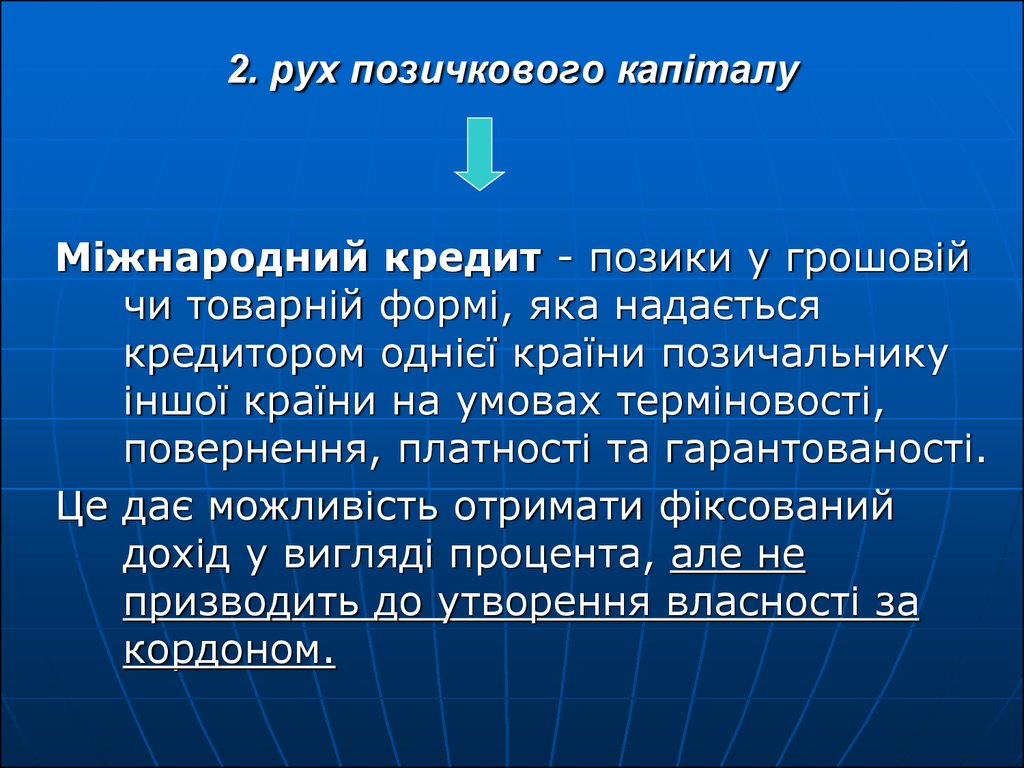

13. 2. рух позичкового капіталу

Міжнародний кредит - позики у грошовійчи товарній формі, яка надається

кредитором однієї країни позичальнику

іншої країни на умовах терміновості,

повернення, платності та гарантованості.

Це дає можливість отримати фіксований

дохід у вигляді процента, але не

призводить до утворення власності за

кордоном.

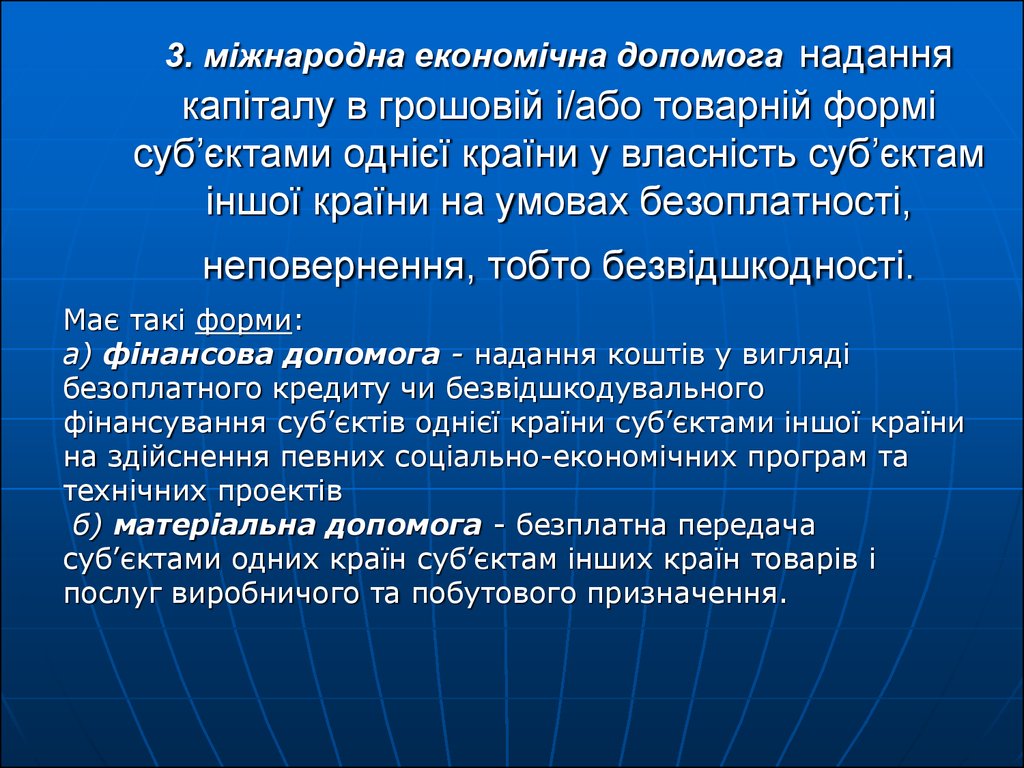

14. 3. міжнародна економічна допомога надання капіталу в грошовій і/або товарній формі суб’єктами однієї країни у власність суб’єктам іншої к

3. міжнародна економічна допомога наданнякапіталу в грошовій і/або товарній формі

суб’єктами однієї країни у власність суб’єктам

іншої країни на умовах безоплатності,

неповернення, тобто безвідшкодності.

Має такі форми:

а) фінансова допомога - надання коштів у вигляді

безоплатного кредиту чи безвідшкодувального

фінансування суб’єктів однієї країни суб’єктами іншої країни

на здійснення певних соціально-економічних програм та

технічних проектів

б) матеріальна допомога - безплатна передача

суб’єктами одних країн суб’єктам інших країн товарів і

послуг виробничого та побутового призначення.

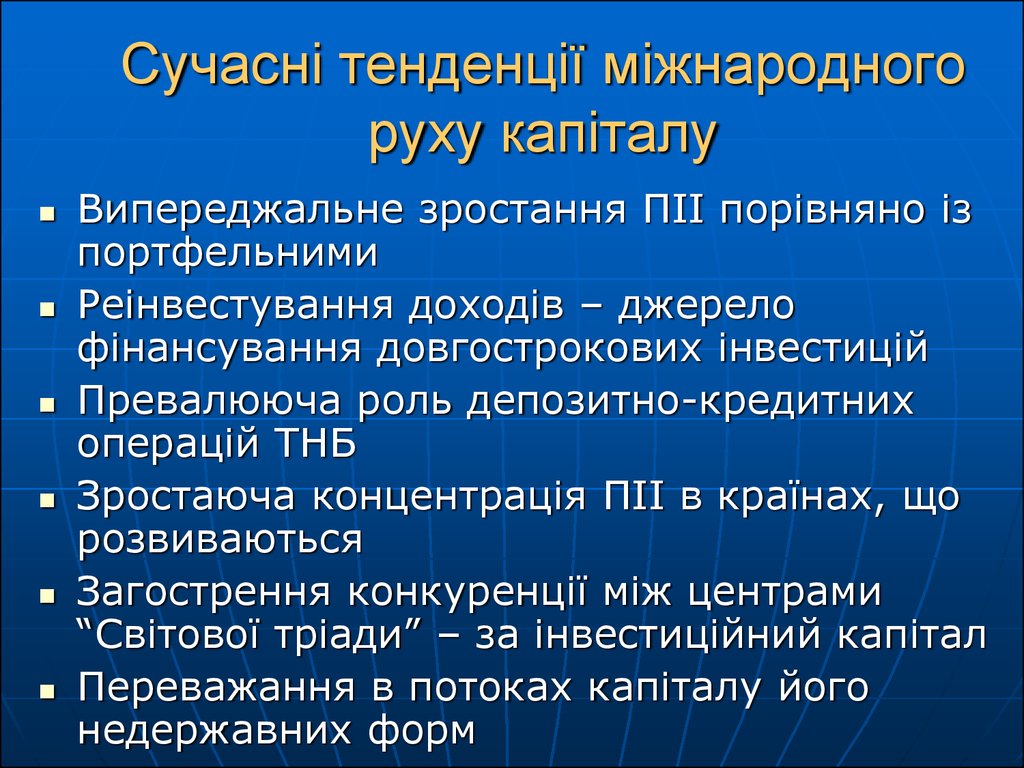

15. Сучасні тенденції міжнародного руху капіталу

Випереджальне зростання ПІІ порівняно ізпортфельними

Реінвестування доходів – джерело

фінансування довгострокових інвестицій

Превалююча роль депозитно-кредитних

операцій ТНБ

Зростаюча концентрація ПІІ в країнах, що

розвиваються

Загострення конкуренції між центрами

“Світової тріади” – за інвестиційний капітал

Переважання в потоках капіталу його

недержавних форм

16. Поступове відновлення росту потоків ПІІ (+9% = 1,45 трлн. долл. США) Світові потоки ПІІ (трлн.дол.США)

1.Поступове відновлення росту потоків ПІІ

(+9% = 1,45 трлн. долл. США)

Світові потоки ПІІ (трлн.дол.США)

2

2

1,81

1,8 1,85

1,8

1,6

1,6

1,6

1,48

1,45

1,38

1,4

1,35

1,21

1,2

1

0,8

0,6

0,4

0,2

0

2005- 2007 2008 2009 2010 2011 2012 20132014*2015* 2016

2007

17. Рівні росту глобального ВВП, інвестиції в основний капітал,торгівлі, зайнятості, ПІІ 2008-2014 (%)

20082009

2010

2011

2012

2013

2014*

ВВП

1,4

-2,1

4,0

2,7

2,3

2,4

3,1

Торгівля

3,0

-10,4

12,6

5,8

3,2

4,5

5,8

ІВОК

2,3

-5,6

5,3

4,8

4,6

5,3

6,0

Зайнятіст

ь

1,1

0,4

1,4

1,5

1,3

1,3

1,3

ПІІ

-9,5

-33,0

14,1

16,2

-18,3

7,7

17,1

ПІІ

1,81

1,21

1,38

1,60

1,31

1,4

1,6

(трлн. дол.

США)

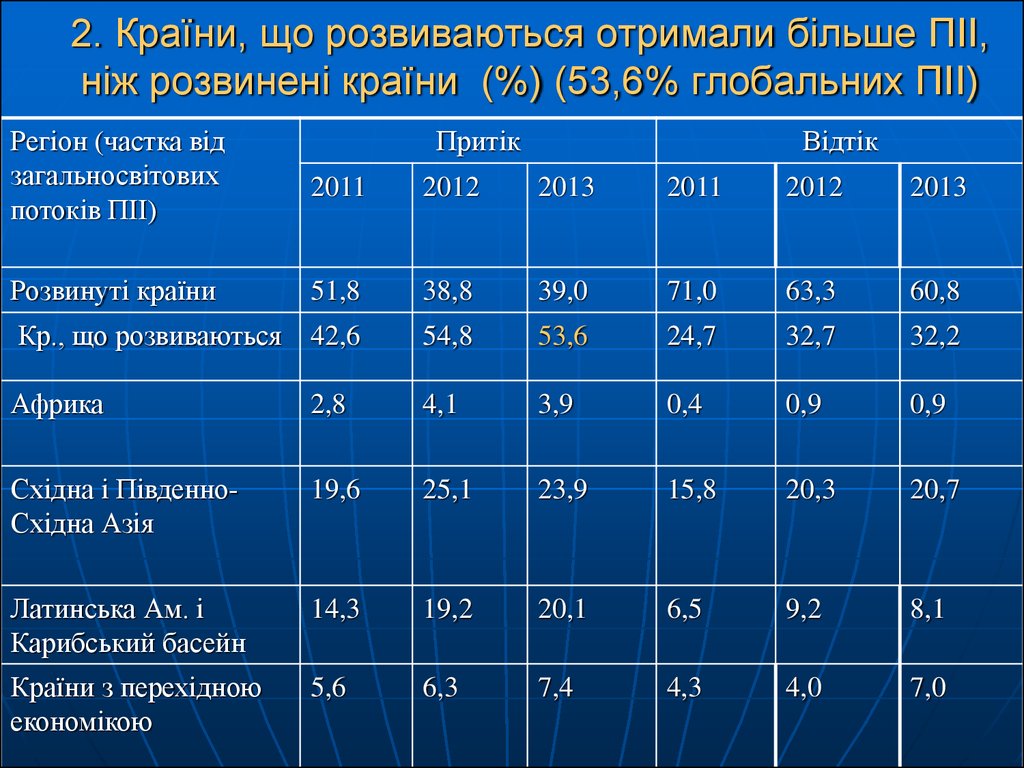

18. 2. Країни, що розвиваються отримали більше ПІІ, ніж розвинені країни (%) (53,6% глобальних ПІІ)

Регіон (частка відзагальносвітових

потоків ПІІ)

Притік

Відтік

2011

2012

2013

2011

2012

2013

Розвинуті країни

51,8

38,8

39,0

71,0

63,3

60,8

Кр., що розвиваються

42,6

54,8

53,6

24,7

32,7

32,2

Африка

2,8

4,1

3,9

0,4

0,9

0,9

Східна і ПівденноСхідна Азія

19,6

25,1

23,9

15,8

20,3

20,7

Латинська Ам. і

Карибський басейн

14,3

19,2

20,1

6,5

9,2

8,1

Країни з перехідною

економікою

5,6

6,3

7,4

4,3

4,0

7,0

19. Потоки ПІІ по групах країн та світ (млрд. долл. США)

10001800

1700

880

900

1600

778

800

1452

1400

729

725

1600

1300

700

1200

600

566

1000

517

500

800

400

600

300

Країни, що

400 розвиваються

200

Розвинені економіки

95

100

108

84

200

0

0

2011

2012

2013

2014

Перехідні економіки

Світ

20. Оцінка глобального інвестиційного клімату керівниками ТНК, 2012-2014рр.

2040

Оптимістичні

29,4

0

50,9

19,6

2012

11,7

46,9

41,4

2013

6,2

40,4

53,4

2014

60

Нейтральні

80

100

Песимістичні

120

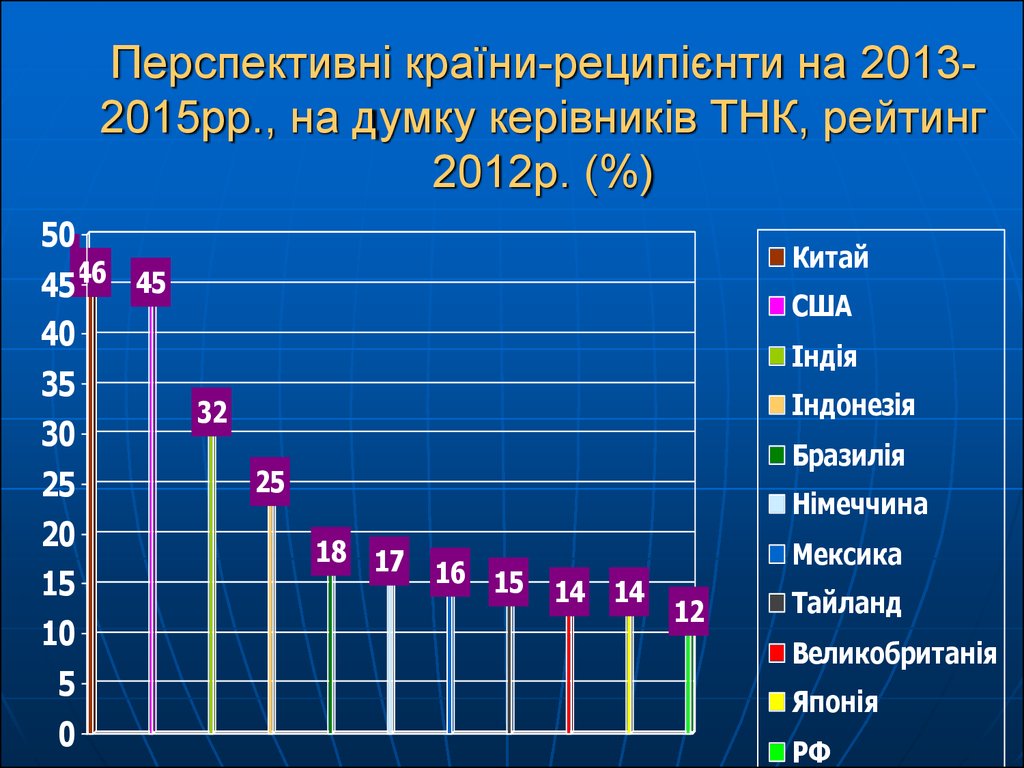

21. Перспективні країни-реципієнти на 2013-2015рр., на думку керівників ТНК, рейтинг 2012р. (%)

Перспективні країни-реципієнти на 20132015рр., на думку керівників ТНК, рейтинг2012р. (%)

50

4546 45

40

35

30

25

20

15

10

5

0

Китай

США

Індія

Індонезія

32

Бразилія

25

Німеччина

18 17

16 15

Мексика

14 14

12

Тайланд

Великобританія

Японія

РФ

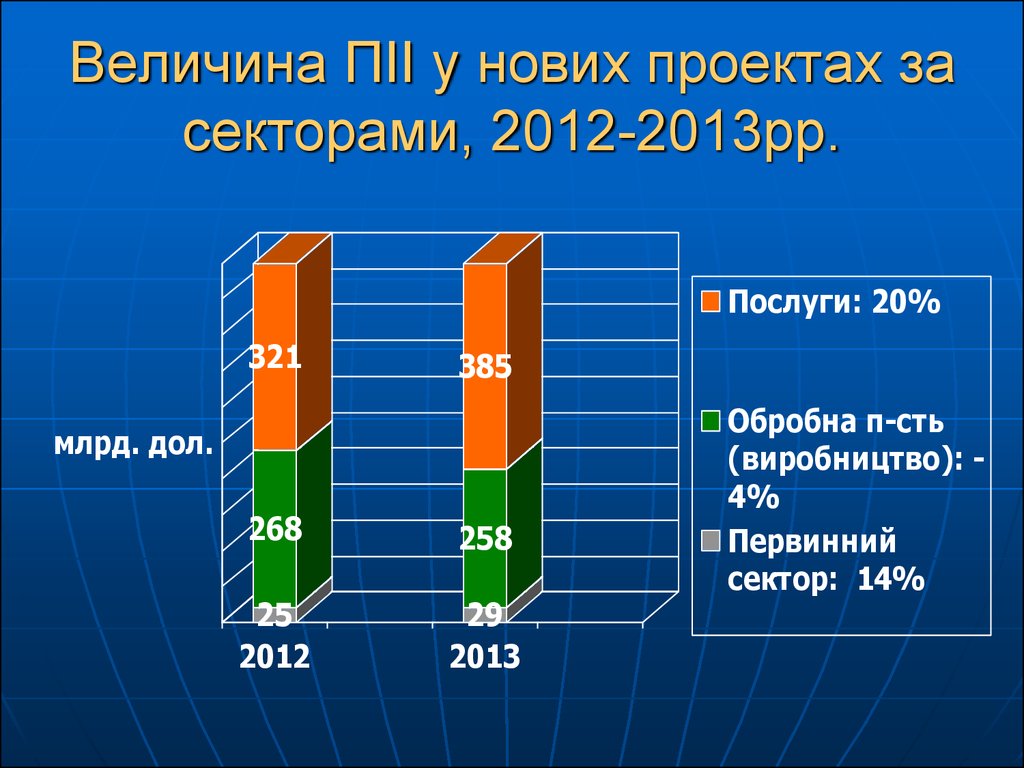

22. Величина ПІІ у нових проектах за секторами, 2012-2013рр.

Послуги: 20%321

385

млрд. дол.

268

258

25

2012

29

2013

Обробна п-сть

(виробництво): 4%

Первинний

сектор: 14%

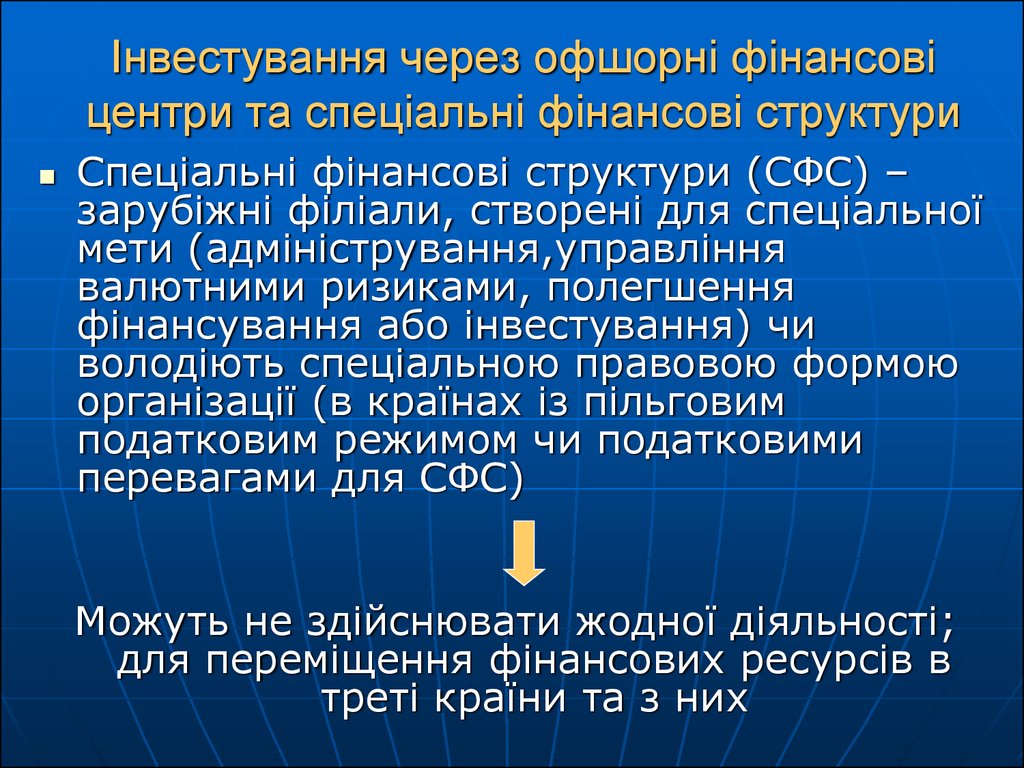

23. Інвестування через офшорні фінансові центри та спеціальні фінансові структури

Спеціальні фінансові структури (СФС) –зарубіжні філіали, створені для спеціальної

мети (адміністрування,управління

валютними ризиками, полегшення

фінансування або інвестування) чи

володіють спеціальною правовою формою

організації (в країнах із пільговим

податковим режимом чи податковими

перевагами для СФС)

Можуть не здійснювати жодної діяльності;

для переміщення фінансових ресурсів в

треті країни та з них

24. Вартість та частка офшорних фінансових центрів у глобальних потоках ПІІ,

8890

79

78

70

70

60

60

6

5,9

69

5,5

5

4,8

4,7

4

50

40

30

6

%

80

млрд.дол.

7

35

3

2,9

Приплив ПІІ

2

2

Часта у світі

20

1

10

0

0

2006

2007

2008

2009

2010

2011

2012

25. Приблизні інвестиційні потоки до офшорних фінансових центрів (ОФЦ) та спеціальних фінансових структур (СФС)

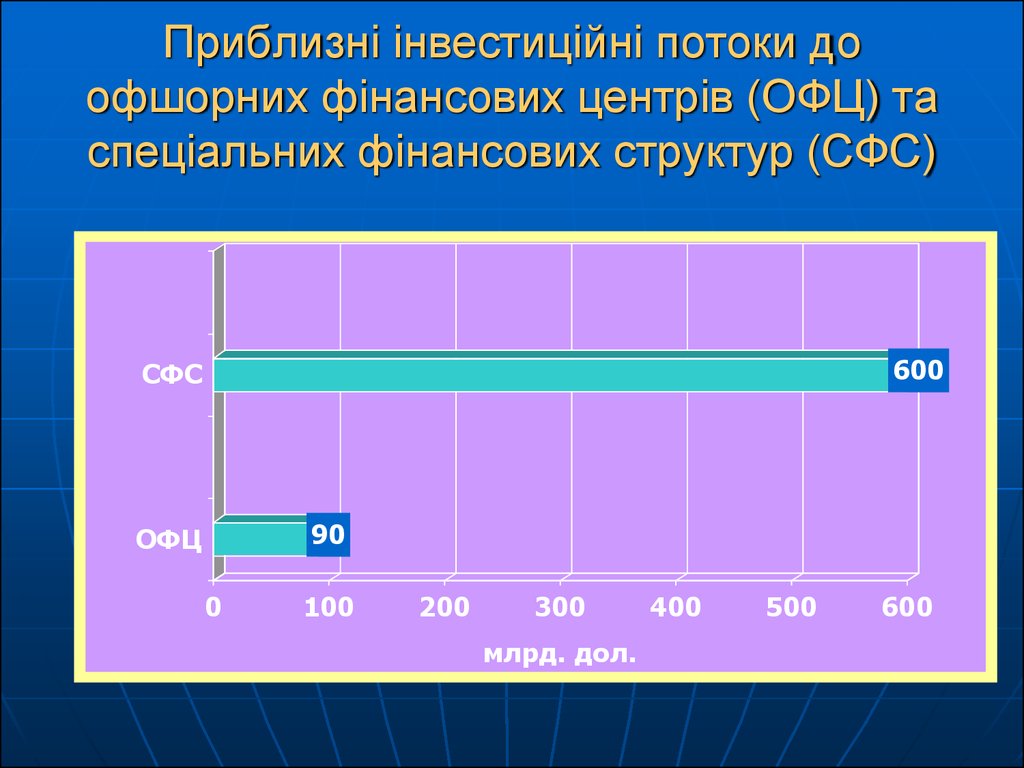

600СФС

90

ОФЦ

0

100

200

300

млрд. дол.

400

500

600

26. Перелік країн, перспективних для ПІІ на 2013-2015рр.(% опитаних інвестиційних промо агенств)

60Китай

52

США

41

Німеччина

38

Великобританія

35

Японія

20 19

Франція

Індія

17

Канада

15 15 14

13

Республіка Корея

РФ

Італія

Голандія

11

ОАЕ

9

Туреччина

0

5

10

15

20

25

30

%

35

40

45

50

55

60

27. Розподіл проектів ПІІ по секторах (млрд.дол. і %)

ВартістьРік

Первин

-ний

сектор

Частка

Обробн

а п-сть

Сфера Первинпослуг ний

сектор

Обробна Сфера

п-сть

послу

г

середні 130

дані

2008

230

670

820

41

50

980

1130 10

42

48

2009

170

510

630

13

39

49

2010

140

620

490

11

50

39

2011

200

660

570

14

46

40

8

28. 2. Форми міжнародних інвестицій та їх характеристика.

МІ – це довгострокові вкладеннякапіталу за кордоном з метою

отримання прибутку.

МІ поділяються на: прямі і

портфельні інвестиції.

29. Прямі інвестиції

підприємницький капітал за кордоном, щозабезпечує контроль над підприємствами, в які він

вкладений.

частка іноземної участі в акціонерному капіталі

фірми, що дає змогу досягти такого контролю,

прийнята у розмірі 25%, за американською

статистикою — 10%, а за австралійською та

канадською — 50%.

Дочірня компанія реєструється за кордоном як

самостійна компанія і має статус юридичної особи

з власним балансом. Але контролює її

материнська компанія, оскільки вона володіє

основною частиною її акцій або всім її капіталом.

Асоційована компанія, або її ще називають

змішаною, відрізняється від дочірньої меншим

впливом материнської фірми, якій належить

суттєва, але не основна частина акцій.

Відділення не є самостійними компаніями та

юридичними особами і на всі 100% належать

материнській фірмі.

30. Прямі інвестиції включають (згідно стандартів МВФ, ОЕСР та системи національних рахунків ООН):

а) вкладання компаніями за кордон власногокапіталу (капітал філій і частка акцій у дочірніх та

асоційованих компаніях);

б) реінвестування прибутку – частка доходів

інвестора, яка не розподіляється, не переказується

материнській компанії, а спрямовується на

розширене виробництво у приймаючій країні;

в) внутрішньокорпоративні переміщення капіталу у

формі кредитів і позик в межах ТНК.

Ознакою прямих іноземних інвестицій є

встановлення тривалих ділових стосунків між

підприємствами та інвесторами, за яких інвестор

має вплив на прийняття рішень і контроль на

об’єктом інвестування.

31. Портфельні інвестиції

вкладенням капіталу в цінні паперипідприємств у розмірах, які не

забезпечують права власності або

контролю над ними.

а) акціонерні цінні папери;

б) боргові цінні папери: облігації; прості

векселі; боргові зобов'язання; інструменти

грошового ринку — казначейські векселі,

депозитні сертифікати, банківські акцепти

тощо.

Портфельні інвестиції характерні для

приватного підприємницького капіталу.

Вони мають високу ліквідність.

32. 3.Міжнародний інвестиційний ринок, його структура і особливості розвитку.

сегмент глобального ринку, який регулюєсукупність економічних відносин, які

виникають між продавцями і покупцями

інвестиційних ресурсів, які є резидентами

різних країн.

ключовий сегмент світового фінансового

ринку міжнародний інвестиційний ринок

виділяють функціональну, географічну,

інституціональну та валютну структури

міжнародного інвестиційного ринку

33. Функціональна структури міжнародного інвестиційного ринку

1. Грошовий ринок - це інститут, через який індивідуальні таінституціональні суб’єкти з тимчасовими залишками коштів

зустрічаються з позичальниками, що мають тимчасову нестачу

коштів. Основними об’єктами цього ринку є короткострокові кредити

(до 1 року).

2. Ринок капіталу - інститут, що забезпечує здійснення

довгострокових інвестицій фірм, урядів, домогосподарств. Фінансові

інструменти на ринку капіталу є довгостроковими або

безстроковими.

У свою чергу ринок капіталів поділяється на кредитний

ринок та ринок цінних паперів.

Світовий кредитний ринок – це сукупність кредитних відносин,

які функціонують у масштабах світового господарства, або попит і

пропозиція кредитних ресурсів у міжнародній сфері.

Світовий ринок цінних паперів – це попит і пропозиція цінних

паперів (акцій, облігацій, сертифікатів) на міжнародному ринку.

Ринок цінних паперів відрізняється від інших ринків специфічним

характером свого товару. ЦП - це товар, боргове зобов’язання, право

на отримання доходу і зобов’язання цей доход виплачувати.

34. Географічна структура

відображає рух інвестиційних ресурсів міжкраїнами, групами країн, регіонами світу

переважно через міжнародні фінансові

центри. До традиційних фінансових центрів

відносять Нью Йорк, Лондон, Цюріх,

Франкфурт на Майні.

Помітно стверджуються на фінансовому

ринку такі міжнародні центри як Сінгапур,

Гонконг, Бахрейн. Панама, Багамські,

Кайманові острови тощо.

35. Інституційна структура

складається з вкладників (тих, чиї коштиакумулюються), позичальників (споживачів

капіталу) і посередників (акумуляторів і

постачальників капіталів).

вкладники або первинними інвесторами є:

населення, офіційні інститути приватні фірми,

банки, страхові компанії, пенсійні фонди,

національні і міжнародні організації

посередники: ТНБ, фінансові компанії, фондові

біржі, центральні та зовнішньоекономічні банки

країн, міжнародні та національні фінансовокредитні установи, організації.

споживачі капіталів - це ТНК, державні органи,

приватні фірми, міжнародні та регіональні

організації.

36. Валютна структура міжнародного інвестиційного ринку

відображає частку різних валют, вяких здійснюються операції на

ньому.

На сьогодні домінують долар США,

євро, ієна, канадський долар.

37. Найбільші країни-інвестори 2013 (млрд. долл. США)

1 США338

2 Японія

136

3 Китай

101

4 РФ

95

5 Гон Конг (Китай)

92

6 Швейцарія

60

7 ФРН

58

8 Канада

9 Нідерланди

10 Швеція

43

37

33

38. Найбільші країни-реципієнти, 2013 (млрд. долл. США)

1 США188

2 Китай

124

3 РФ

79

4 Гонконг

77

5 Бразилія

64

6 Сінгапур

64

7 Австралія

50

8 Іспанія

39

9 Мексика

38

10 Велика Британія

37

39. 4.Місце України на світовому інвестиційному ринку.

Обсяги ПІІ на 1.07.14(млн.дол.США)

% до підсумку

Усього

50021,8

100

Кіпр

15699,4

31,4

ФРН

5943,0

11,9

Нідерланди

5349,9

10,7

РФ

3051,9

6,1

Австрія

2782,8

5,6

Велика Британія

2417,9

4,8

Віргінські о-ви

2054,7

4,1

Франція

1741,0

3,5

Швейцарія

1373,2

2,7

Італія

1082,0

2,2

США

890,2

1,8

Польща

826,7

1,7

40. ПІІ з України, на 1.07.2014 (млн. дол. США)

УсьогоКіпр

Обсяг ПІІ

(6 491,8)

5 820,1

%

100

89,7

РФ

295,8

4,6

Латвія

106,3

1,6

Польща

56,1

0,9

Грузія

40,4

0,6

41. Динаміка інвестиційних потоків в Україну (млн. долл. США)

42. Динаміка індексу економічної свободи для України (161 місце)

43. Аналізуючи основні складові зведеного Індексу економічної свободи 2013 свідчить, що найбільш проблемними є наступні аспекти української ек

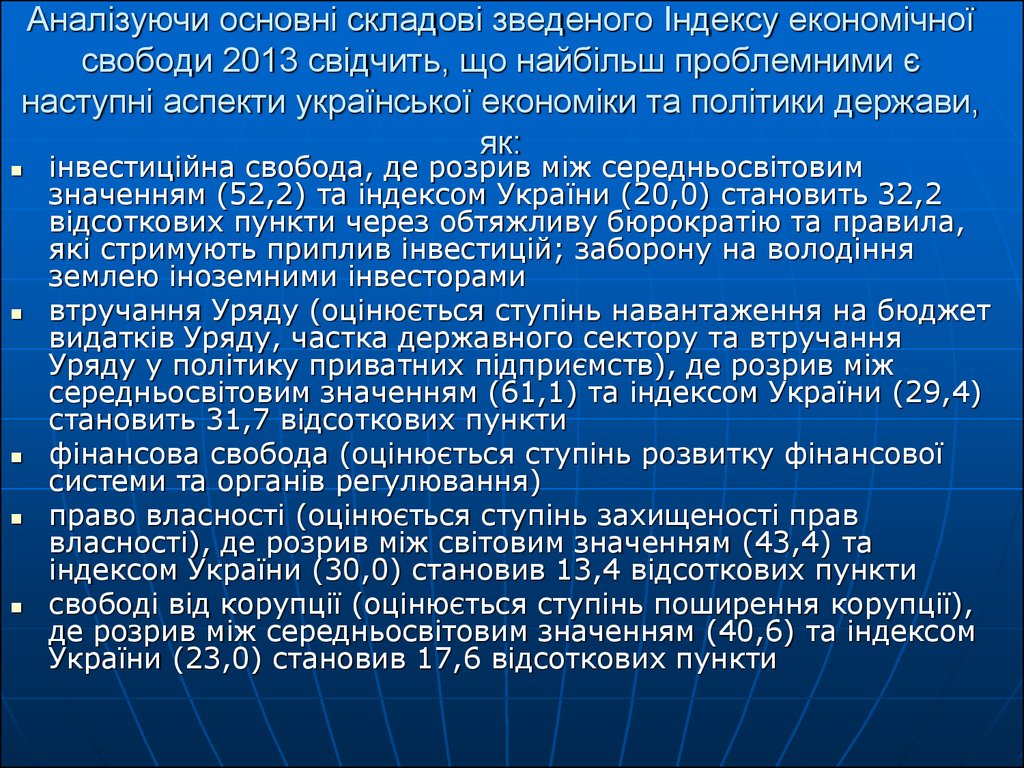

Аналізуючи основні складові зведеного Індексу економічноїсвободи 2013 свідчить, що найбільш проблемними є

наступні аспекти української економіки та політики держави,

як:

інвестиційна свобода, де розрив між середньосвітовим

значенням (52,2) та індексом України (20,0) становить 32,2

відсоткових пункти через обтяжливу бюрократію та правила,

які стримують приплив інвестицій; заборону на володіння

землею іноземними інвесторами

втручання Уряду (оцінюється ступінь навантаження на бюджет

видатків Уряду, частка державного сектору та втручання

Уряду у політику приватних підприємств), де розрив між

середньосвітовим значенням (61,1) та індексом України (29,4)

становить 31,7 відсоткових пункти

фінансова свобода (оцінюється ступінь розвитку фінансової

системи та органів регулювання)

право власності (оцінюється ступінь захищеності прав

власності), де розрив між світовим значенням (43,4) та

індексом України (30,0) становив 13,4 відсоткових пункти

свободі від корупції (оцінюється ступінь поширення корупції),

де розрив між середньосвітовим значенням (40,6) та індексом

України (23,0) становив 17,6 відсоткових пункти

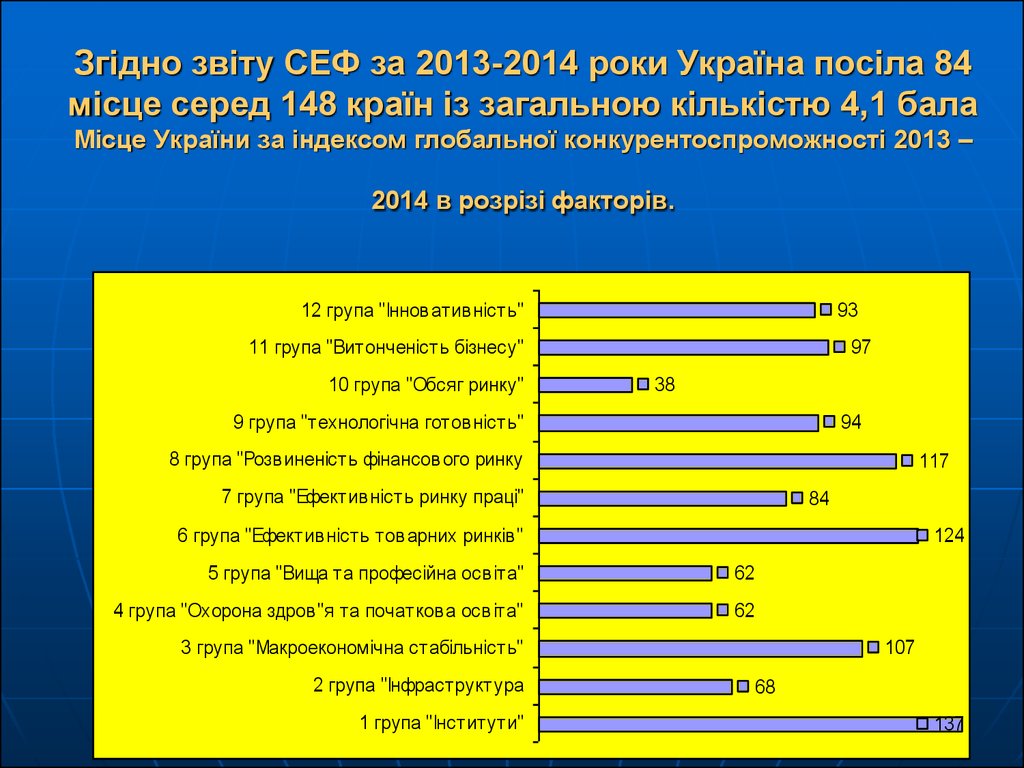

44. Згідно звіту СЕФ за 2013-2014 роки Україна посіла 84 місце серед 148 країн із загальною кількістю 4,1 бала Місце України за індексом глобальної кон

Згідно звіту СЕФ за 2013-2014 роки Україна посіла 84місце серед 148 країн із загальною кількістю 4,1 бала

Місце України за індексом глобальної конкурентоспроможності 2013 –

2014 в розрізі факторів.

12 група "Інновативність"

93

11 група "Витонченість бізнесу"

10 група "Обсяг ринку"

97

38

9 група "технологічна готовність"

94

8 група "Розвиненість фінансового ринку

117

7 група "Ефективність ринку праці"

84

6 група "Ефективність товарних ринків"

124

5 група "Вища та професійна освіта"

62

4 група "Охорона здров"я та початкова освіта"

62

3 група "Макроекономічна стабільність"

2 група "Інфраструктура

1 група "Інститути"

107

68

137

finance

finance