Similar presentations:

Актуальность темы ВКР

1.

2. Актуальность темы ВКР

Во-первых, в литературе не существует однозначногомнения среди экономистов по поводу стратегического

анализа предприятия.

Во-вторых

для

эффективного

финансового

менеджмента

необходимо

выявить

особенности

стратегического анализа предприятия.

В-третьих, существующие на сегодняшний день

методики оценки показателей стратегического анализа

предприятия не всегда эффективны для конкретного

предприятия, что требует разработки альтернативной

технологии расчета.

В-четвертых, в сегодняшних реалиях особенно

важным представляется разработка управленческих решений

направленного по выбору стратегии развития предприятия.

Слайд №2

3. Объект, предмет, цель ВКР

Объект исследования – стратегический анализ предприятияПредмет

исследования

хозяйственными субъектами

предприятия

экономические

отношения

по поводу стратегического

между

анализа

Целью является разработка управленческих решений по выбору

стратегии развития предприятия.

Слайд №3

4. Теоретические аспекты стратегического анализа предприятия

Стратегический анализ – это деятельность лица, связанная с производством (изготовлением) и / или реализацией товаров,выполнением работ, оказанием услуг, направленная на получение дохода и проводится таким лицом самостоятельно и / или

через свои обособленные подразделения, а также через любое другое лицо, что действует в интересах первого лица, в частности

по договорам комиссии, поручения и агентским договорам

Формы стратегического анализа предприятия

Самофинансирование (нераспределенная

прибыль, амортизационные отчисления,

резервный капитал, добавочный капитал и

др.)

Акционерное или долевое

финансирование (участие в

уставном капитале, покупка

акций и т.д.)

Заемное финансирование

(банковские кредиты,

размещение облигаций, лизинг

и пр.).

Принципы стратегического анализа предприятия

Конкретность

Комплектность

Системность

Регулярность

Экономичность

Слайд №4

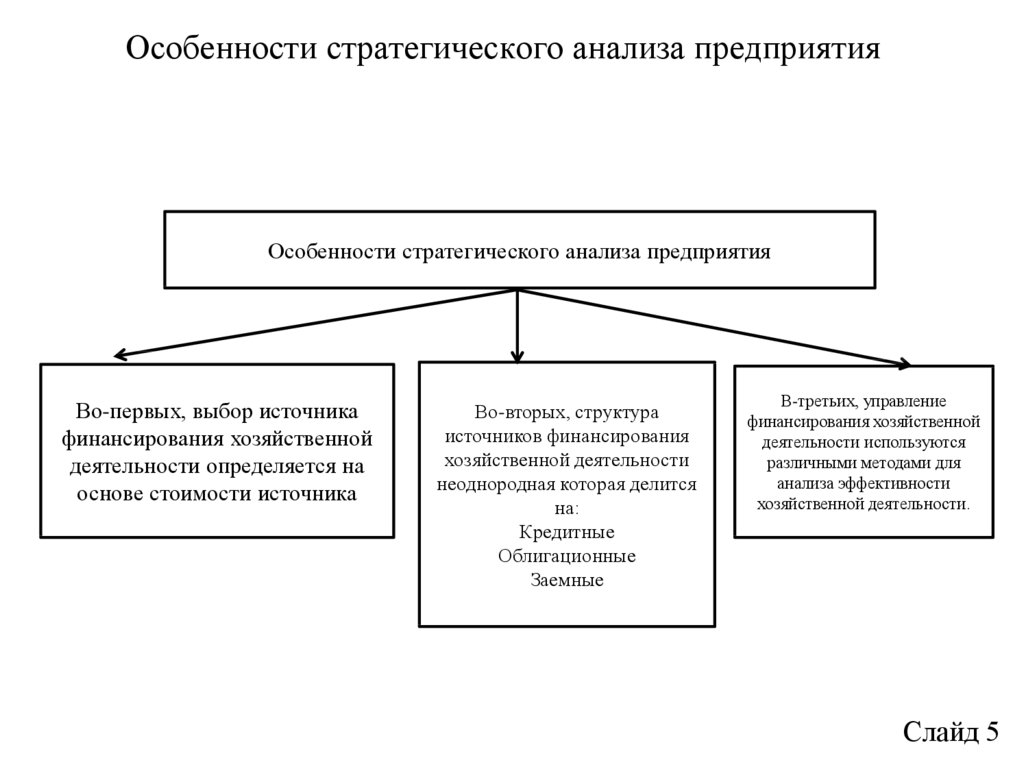

5. Особенности стратегического анализа предприятия

Особенности стратегического анализа предприятияВо-первых, выбор источника

финансирования хозяйственной

деятельности определяется на

основе стоимости источника

Во-вторых, структура

источников финансирования

хозяйственной деятельности

неоднородная которая делится

на:

Кредитные

Облигационные

Заемные

В-третьих, управление

финансирования хозяйственной

деятельности используются

различными методами для

анализа эффективности

хозяйственной деятельности.

Слайд 5

6. Алгоритм оценки показателей стратегического анализа предприятия

Блок 1 Структура и динамика финансовых результатов№ п/п

Показатели

2014 г.

2015 г.

2

Выручка от продаж

2

Себестоимость

3

Валовая прибыль

4

Прибыль от продаж

5

Прочие доходы

6

Прочие расходы

7

Прибыль (убыток) до

2018 г.

уд.

тыс.

уд.

тыс.

уд.

тыс.

уд.

тыс.

уд.

руб.

вес

руб.

вес

руб.

вес

руб.

вес

руб.

вес

3

1

2017 г.

тыс.

%

1

2016 г.

4

%

5

6

%

7

8

%

9

10

%

11

12

налогообложения

8

Чистая

(убыток)

прибыль

отчетного

периода

Слайд №6

7. Алгоритм оценки показателей стратегического анализа предприятия

Блок 2: Коэффициентный анализ стратегического анализа предприятия1

2

1

Рентабельность активов (ROA)

2

Рентабельность

собственного

2014

2015

2016

2017

2018

3

4

5

6

7

соответствующи

Общая

х лет

стоимость

Коэффициент

ценах

№ п/п

Общая

Период

стоимость в

ROA=NI/TA

ROE=ЧП/Скп

ROS=N1/NS

Rпрод=ЧП/В

8

9

капитала

(ROE)

3

Рентабельность реализации (ROS)

4

Рентабельность продаж(Rпродаж)

Слайд №7

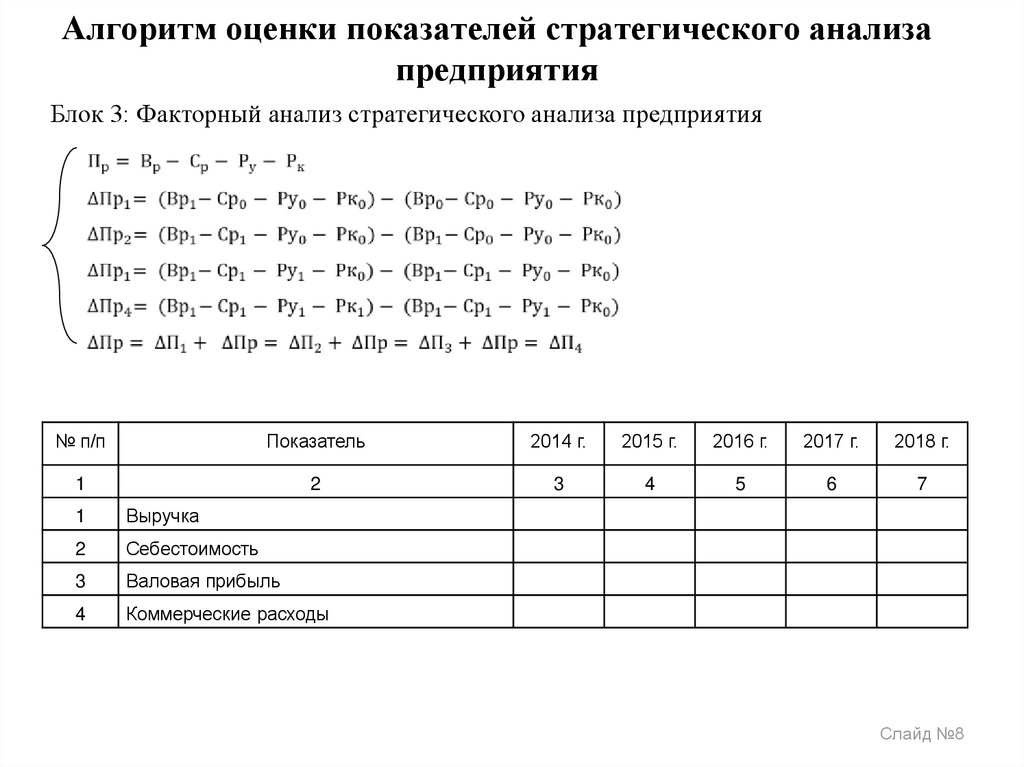

8. Алгоритм оценки показателей стратегического анализа предприятия

Блок 3: Факторный анализ стратегического анализа предприятия№ п/п

Показатель

2014 г.

2015 г.

2016 г.

2017 г.

2018 г.

1

2

3

4

5

6

7

1

Выручка

2

Себестоимость

3

Валовая прибыль

4

Коммерческие расходы

Слайд №8

9.

Динамика показателей стратегического анализа ОАО «МегаФон Ритейл» за2014-2018 гг.

Прочие доходы

1%

Прибыль

от продаж

5%

Прибыль (убыток)

до

налогообложения

6%

2014 г.

Чистая прибыль

(убыток) отчетного

периода

4%

Валовая прибыль

5%

Выручка от продаж

42%

Себестоимость

37%

Прибыль Прочие доходы

2018 г.

от продаж

1% Прочие расходы

4%

3%

Валовая прибыль

4%

Себестоимость

41%

Прибыль (убыток)

до

налогообложения

1%

Чистая прибыль

(убыток)

отчетного периода

1%

Выручка от

продаж

45%

Рис. 1 Структура стратегии развитии на основе анализа финансовых результатов

Слайд № 9

хозяйственной деятельности

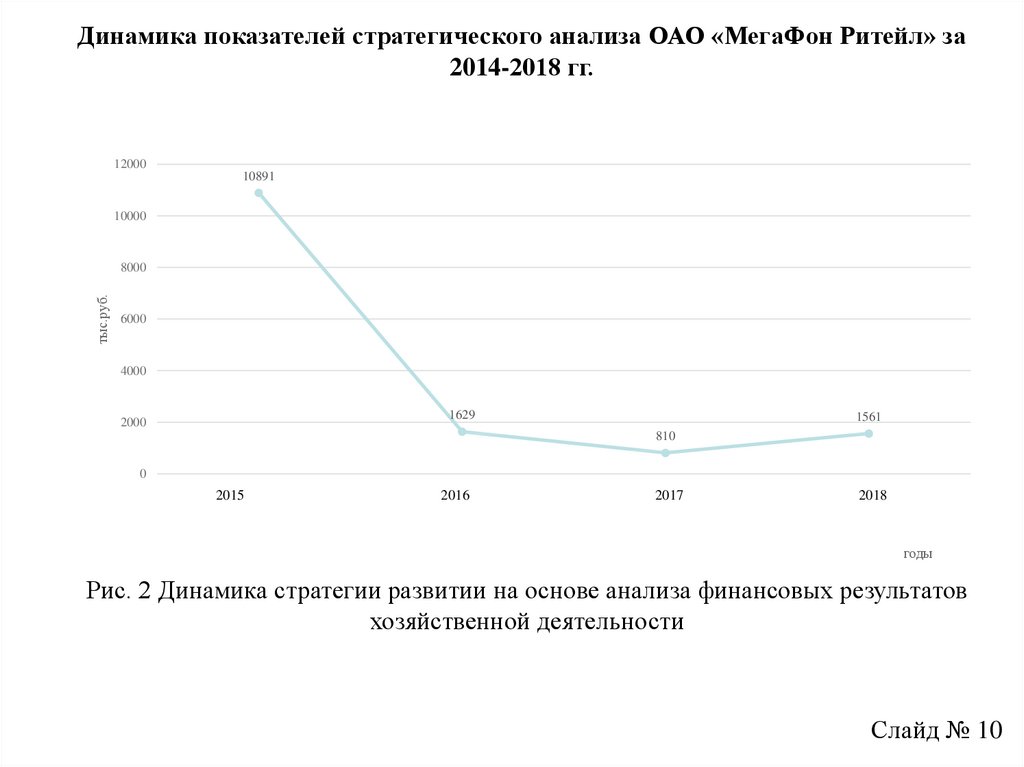

10.

Динамика показателей стратегического анализа ОАО «МегаФон Ритейл» за2014-2018 гг.

12000

10891

10000

тыс.руб.

8000

6000

4000

1629

2000

1561

810

0

2015

2016

2017

2018

годы

Рис. 2 Динамика стратегии развитии на основе анализа финансовых результатов

хозяйственной деятельности

Слайд № 10

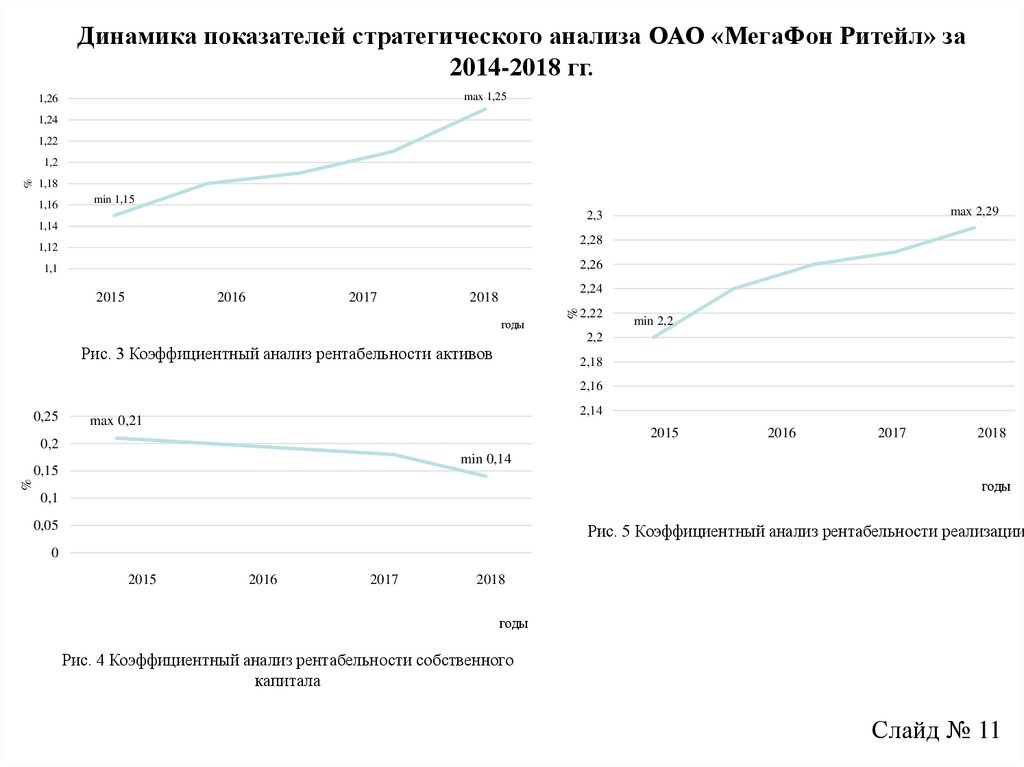

11.

Динамика показателей стратегического анализа ОАО «МегаФон Ритейл» за2014-2018 гг.

max 1,25

1,26

1,24

1,22

%

1,2

1,18

1,16

min 1,15

max 2,29

2,3

1,14

2,28

1,12

2,26

1,1

2016

2017

2,24

2018

годы

%

2015

2,22

min 2,2

2,2

Рис. 3 Коэффициентный анализ рентабельности активов

2,18

2,16

0,25

2,14

max 0,21

2015

0,2

2016

2017

2018

min 0,14

0,15

%

годы

0,1

0,05

Рис. 5 Коэффициентный анализ рентабельности реализации

0

2015

2016

2017

2018

годы

Рис. 4 Коэффициентный анализ рентабельности собственного

капитала

Слайд № 11

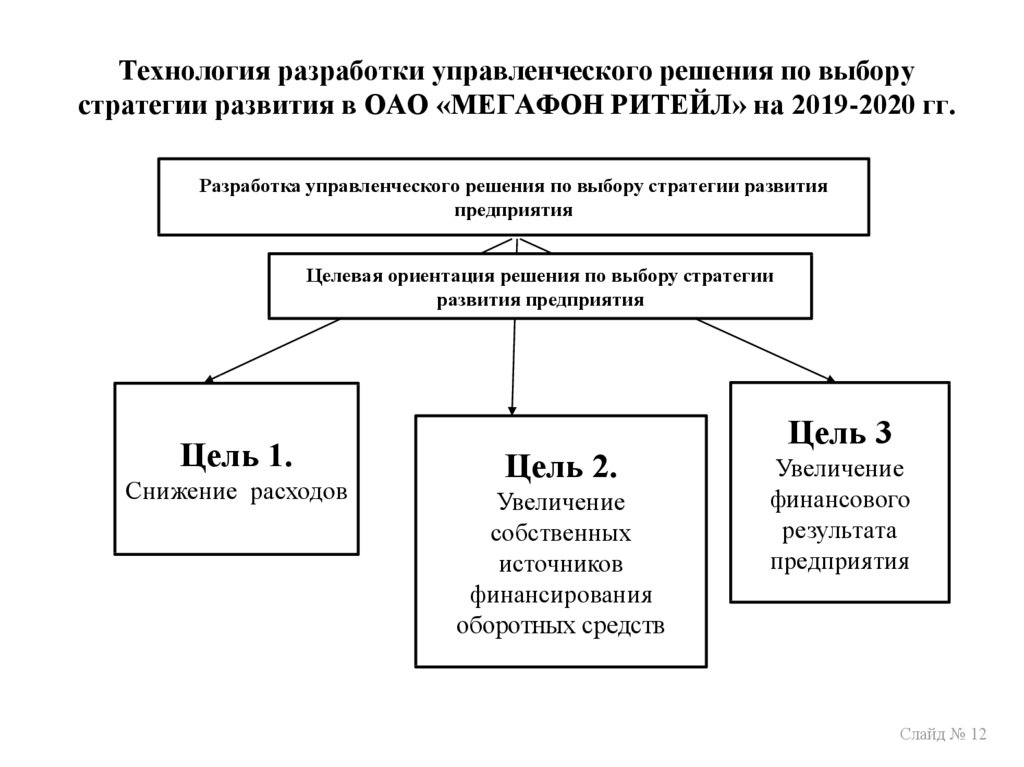

12. Технология разработки управленческого решения по выбору стратегии развития в ОАО «МЕГАФОН РИТЕЙЛ» на 2019-2020 гг.

Разработка управленческого решения по выбору стратегии развитияпредприятия

Целевая ориентация решения по выбору стратегии

развития предприятия

Цель 1.

Снижение расходов

Цель 2.

Увеличение

собственных

источников

финансирования

оборотных средств

Цель 3

Увеличение

финансового

результата

предприятия

Слайд № 12

13. Технология разработки управленческого решения по выбору стратегии развития в ОАО «МЕГАФОН РИТЕЙЛ» на 2019-2020 гг.

Альтернативы по росту стратегическогоанализа предприятия

Альтернативы

Рекомендации

по снижению

затрат

Аттестация и

мотивация

трудовых

ресурсов

Пути

изменения

заработной

платы

Слайд №13

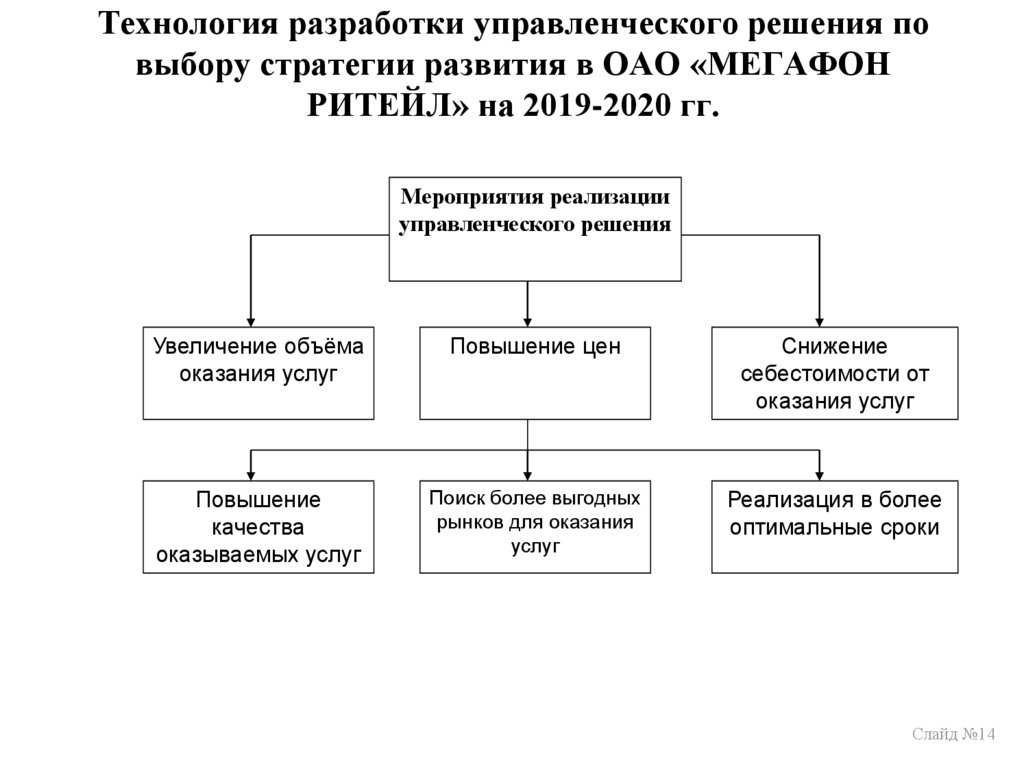

14. Технология разработки управленческого решения по выбору стратегии развития в ОАО «МЕГАФОН РИТЕЙЛ» на 2019-2020 гг.

Мероприятия реализацииуправленческого решения

Увеличение объёма

оказания услуг

Повышение цен

Снижение

себестоимости от

оказания услуг

Повышение

качества

оказываемых услуг

Поиск более выгодных

рынков для оказания

услуг

Реализация в более

оптимальные сроки

Слайд №14

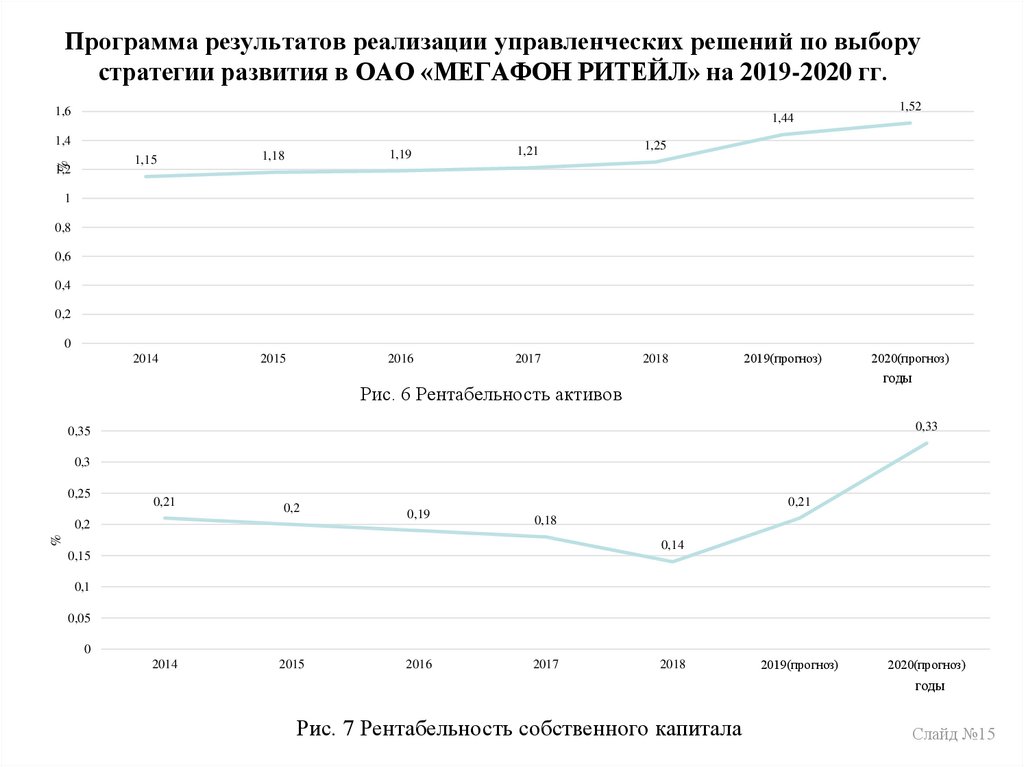

15. Программа результатов реализации управленческих решений по выбору стратегии развития в ОАО «МЕГАФОН РИТЕЙЛ» на 2019-2020 гг.

1,521,6

1,44

%

1,4

1,2

1,18

1,19

1,21

1,25

1,15

2014

2015

2016

2017

2018

1

0,8

0,6

0,4

0,2

0

2019(прогноз)

2020(прогноз)

годы

Рис. 6 Рентабельность активов

0,33

0,35

0,3

0,25

0,21

0,2

0,18

%

0,2

0,21

0,19

0,14

0,15

0,1

0,05

0

2014

2015

2016

2017

2018

2019(прогноз)

2020(прогноз)

годы

Рис. 7 Рентабельность собственного капитала

Слайд №15

economics

economics