Similar presentations:

Равновесие товарного рынка

1. ТЕМА 2: Равновесие товарного рынка

2. Содержание лекции:

1. Субъекты товарного рынка. Компонентысовокупных расходов.

2. Функция потребления. Функция сбережений.

Факторы, определяющие динамику

потребления и сбережений.

3. Инвестиции: виды, факторы определяющие

объем, функция спроса.

4. Инвестиции и доход. Мультипликатор и

акселератор инвестиций.

3. Содержание лекции (продолжение):

5. Равновесный объем национальноговыпуска: определение методами

сопоставления доходов и расходов и

инвестиций и сбережений. Парадокс

бережливости

6. Равновесие ВВП в условиях полной

занятости. Потенциальный уровень

реального ВВП. Рецессионный

(дефляционный) и инфляционный

разрывы.

4. 1. Субъекты товарного рынка. Компоненты совокупных расходов.

5. Субъекты товарного рынка

В закрытой экономике:• домашние хозяйства

• предпринимательский сектор

• государство

В открытой экономике добавляется:

• сектор заграницы

6. Компоненты совокупных расходов

Для закрытой экономики без государственногорегулирования:

Y=C+I

Для открытой экономики с государственным

регулированием:

Y = C + I + G + Xn

7. 2. Функция потребления. Функция сбережений. Факторы, определяющие динамику потребления и сбережений.

8. Потребление – та часть дохода, которую домашние хозяйства тратят на покупку потребительских товаров. C = C(YD)

9. Функция потребления

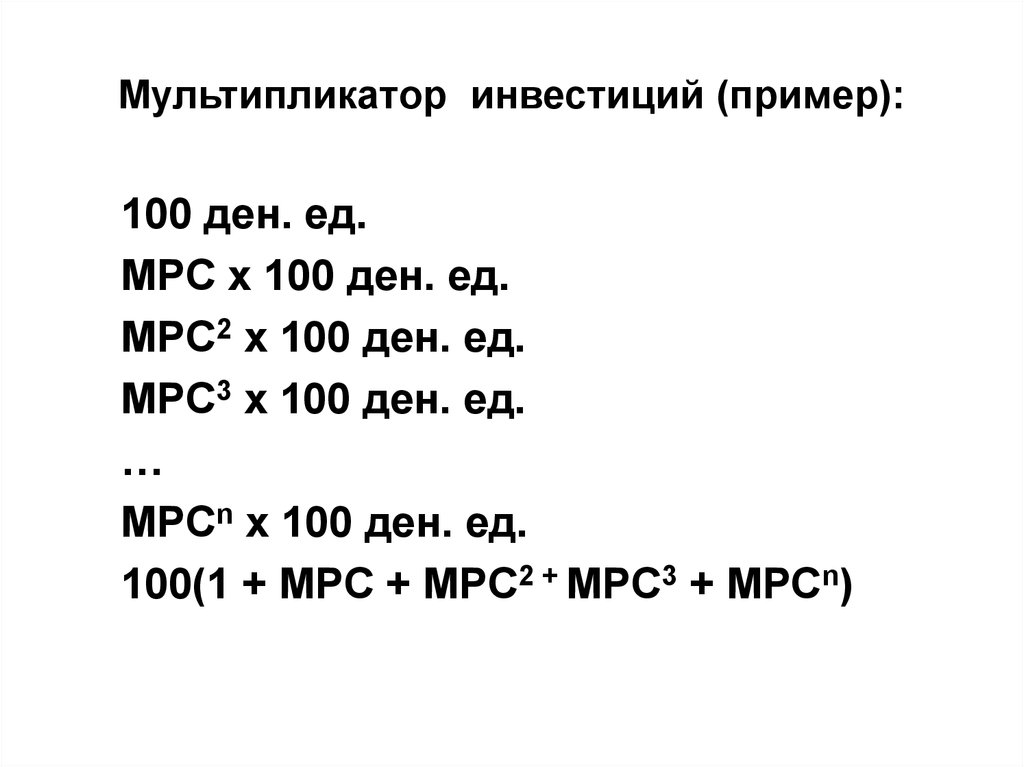

C = a + b YD,где С – потребительские расходы,

а – автономное потребление,

b – предельная склонность к потреблению,

YD = (Y – T) - располагаемый доход,

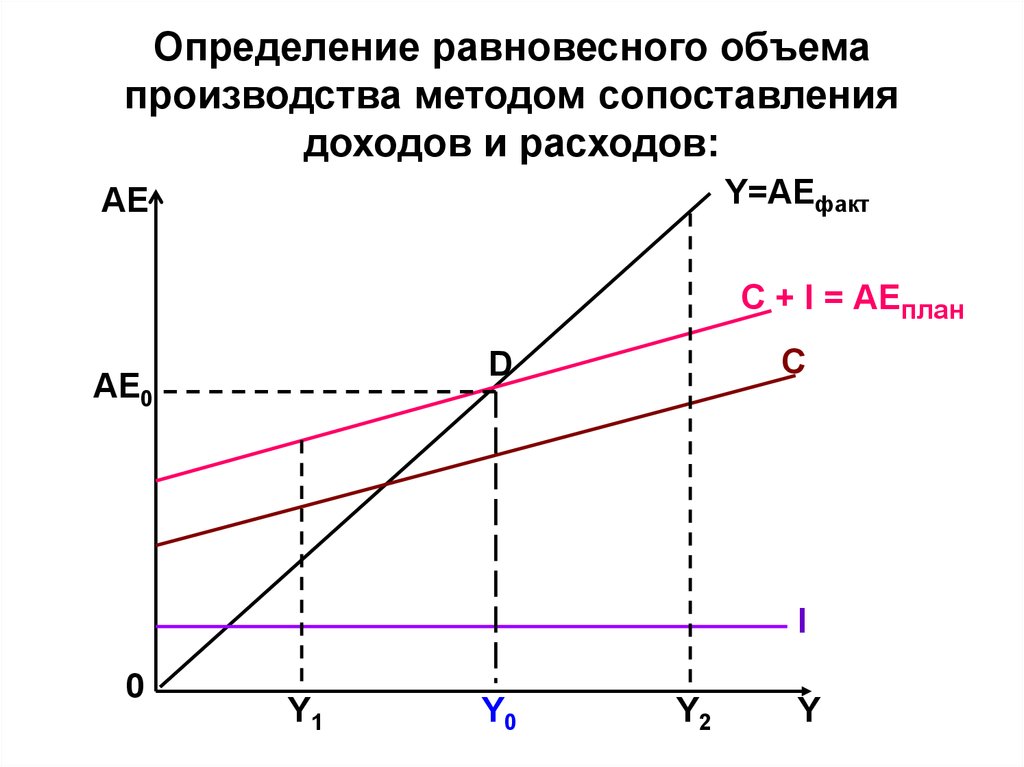

Y – доход,

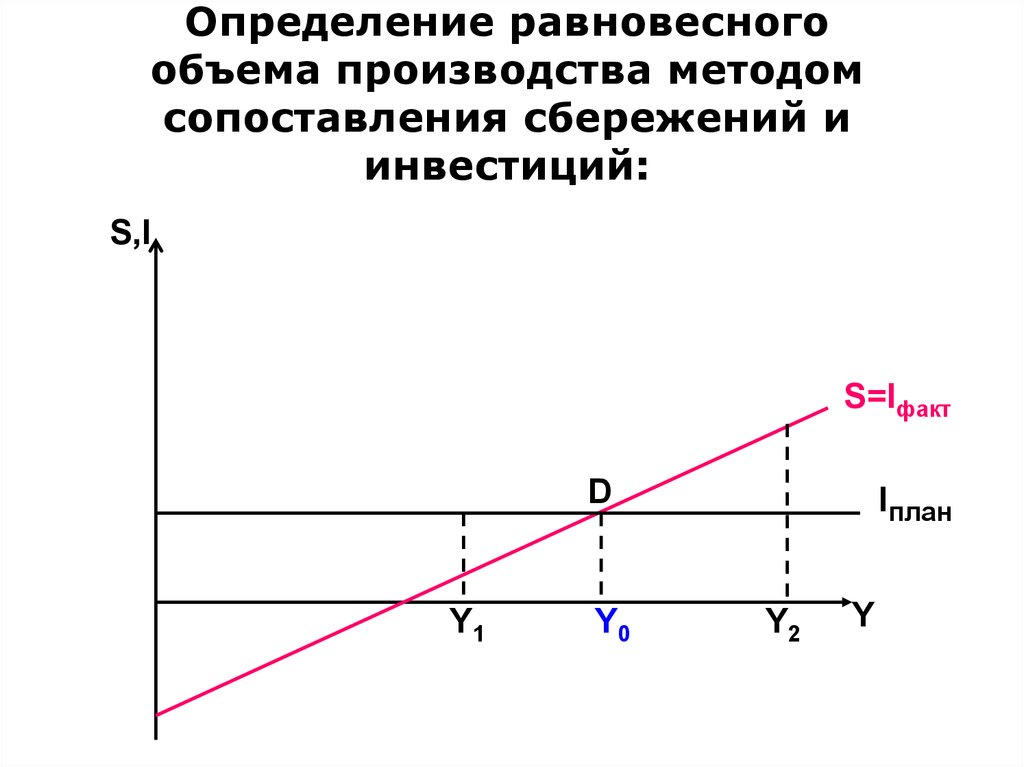

Т – налоговые отчисления.

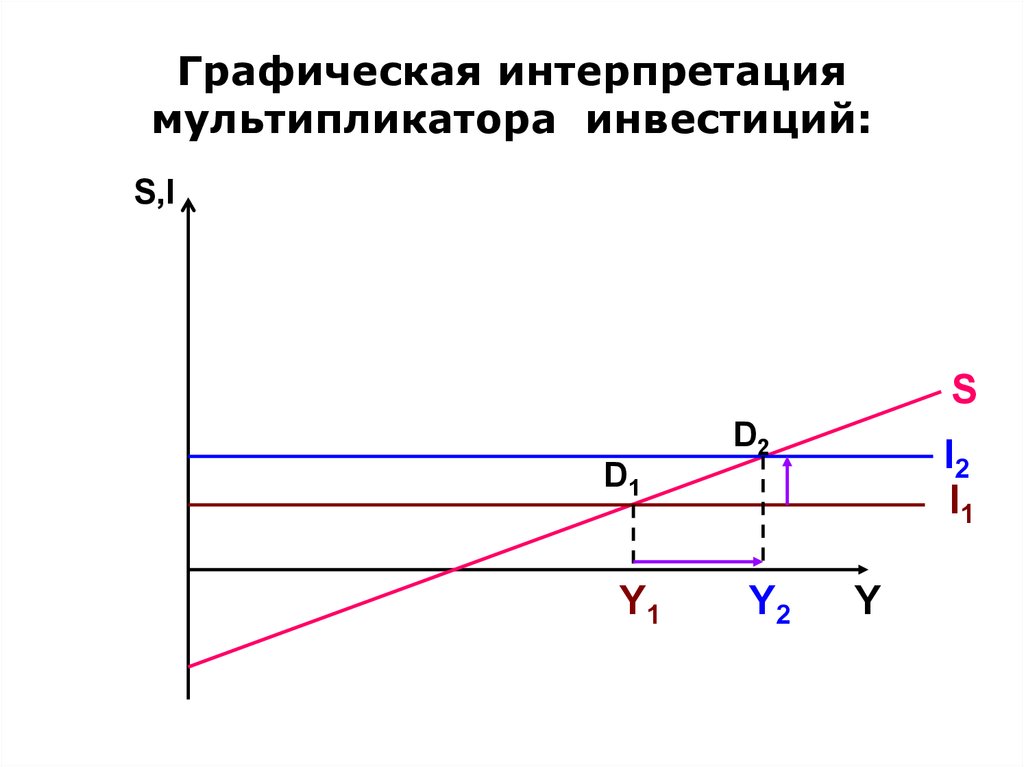

10. Автономное потребление – потребление, которое не зависит от дохода

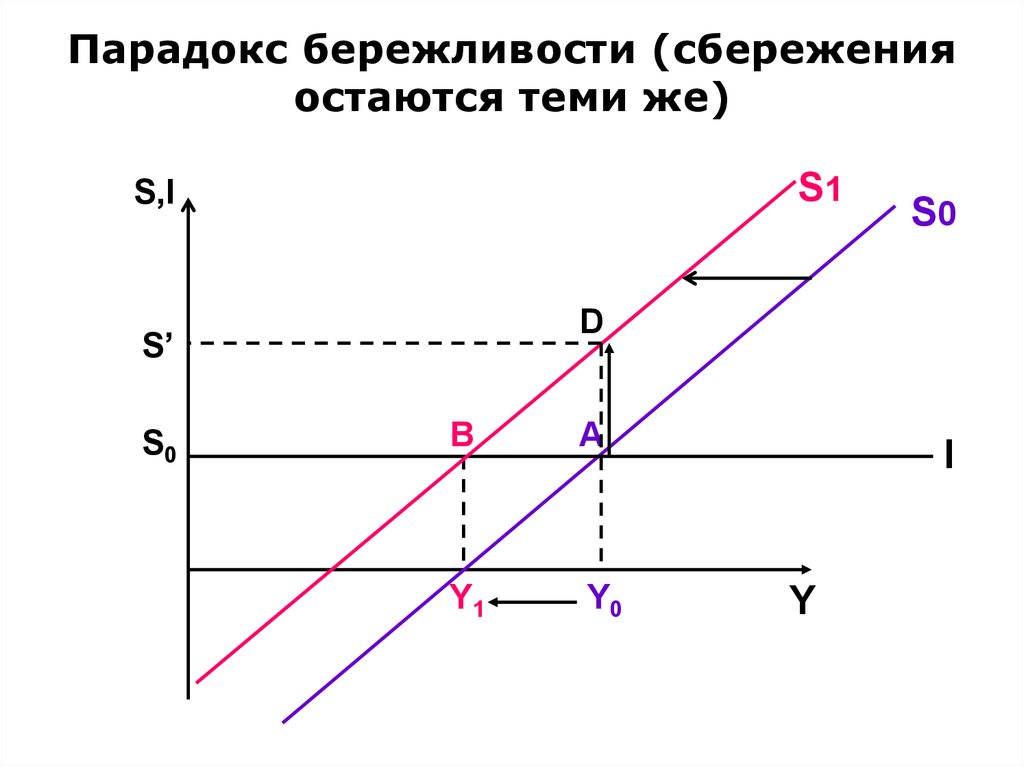

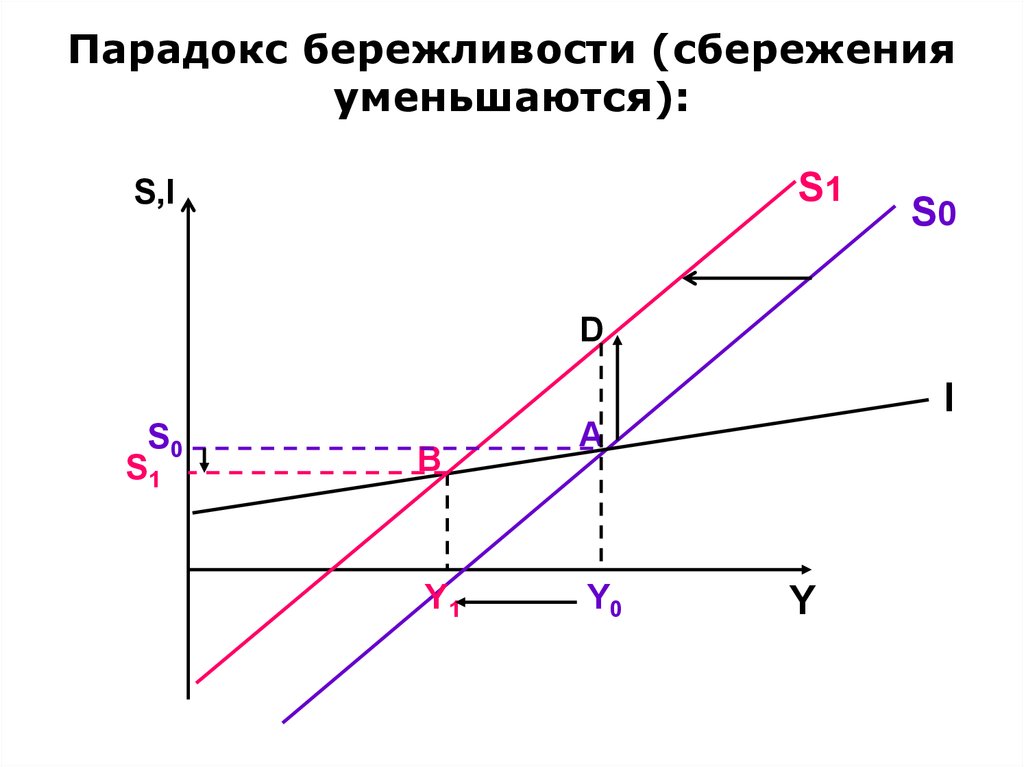

11.

Предельная склонность к потреблению(MPC) (в формуле b): - доля прироста

потребительских расходов, вызванная

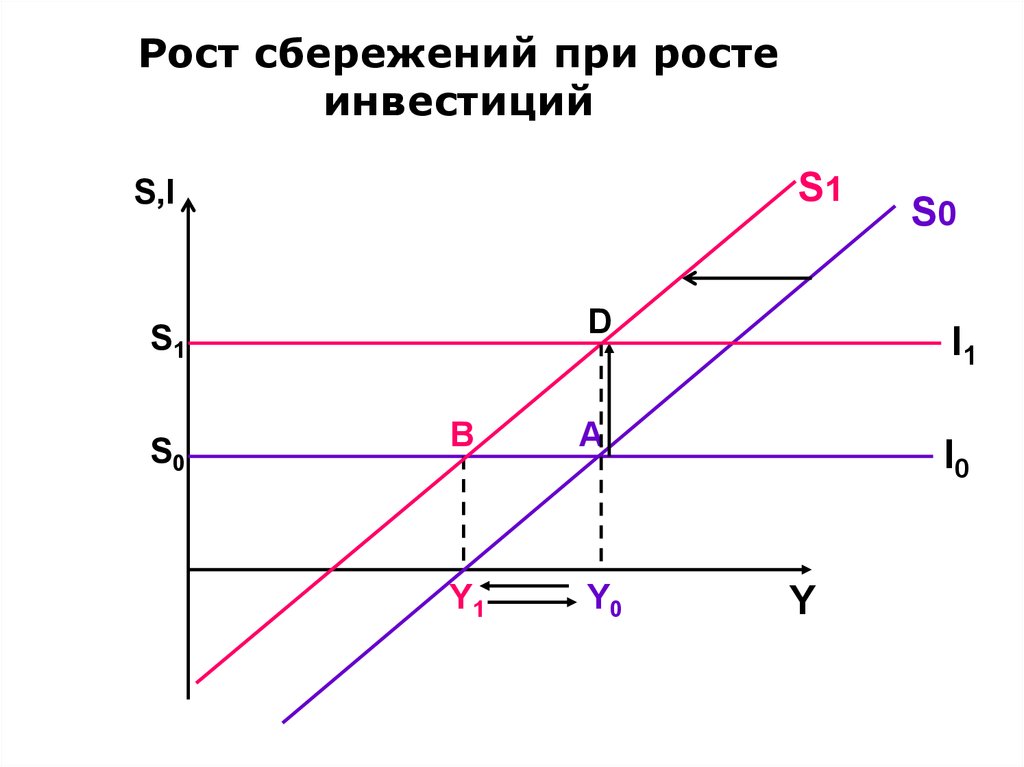

предельно малым изменением располагаемого

дохода

MPC = ∆C/∆YD

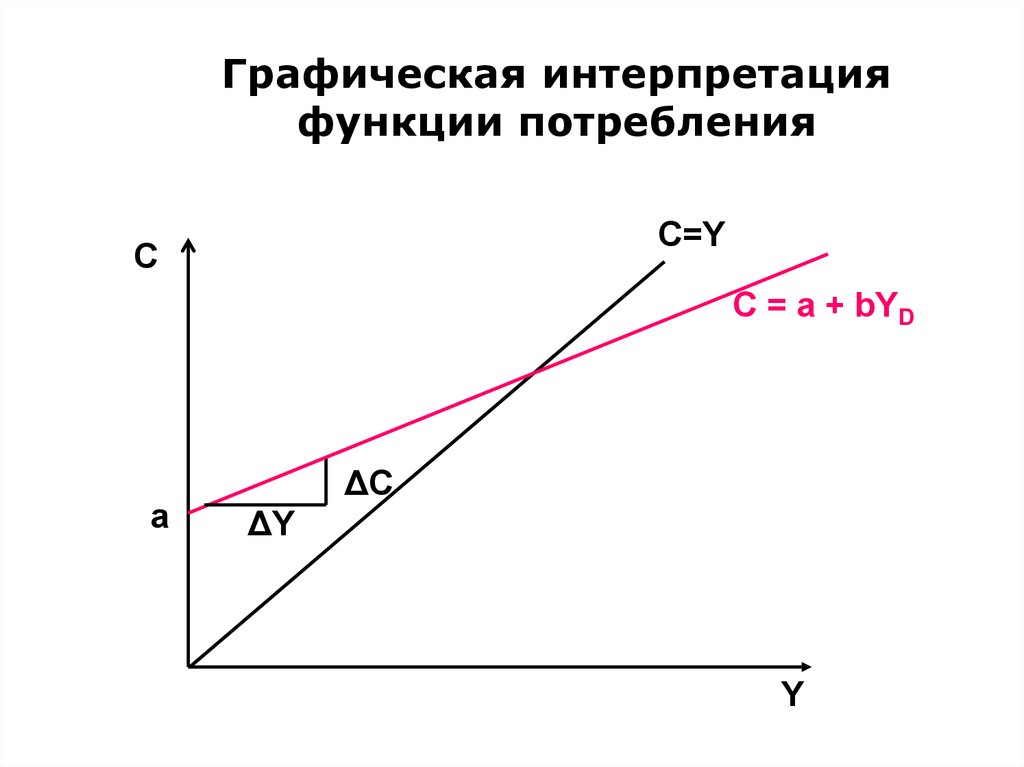

12. Графическая интерпретация функции потребления

С=YС

C = a + bYD

ΔС

a

ΔY

Y

13. Cбережения – та часть дохода, которую домашние хозяйства тратят на покупку активов, т.е.сберегают S = S(YD)

14. Функция сбережения:

S = - a + (1 - b)YD,где S – величина сбережений в частном секторе,

а – автономное потребление,

(1 –b) – предельная склонность к сбережению,

YD = (Y – T) - располагаемый доход;

Y – доход,

Т – налоговые отчисления,

15.

Предельная склонность к сбережению (MPS) доля прироста сбережений, вызванная предельномалым изменением располагаемого дохода

MPS = ∆S/∆YD

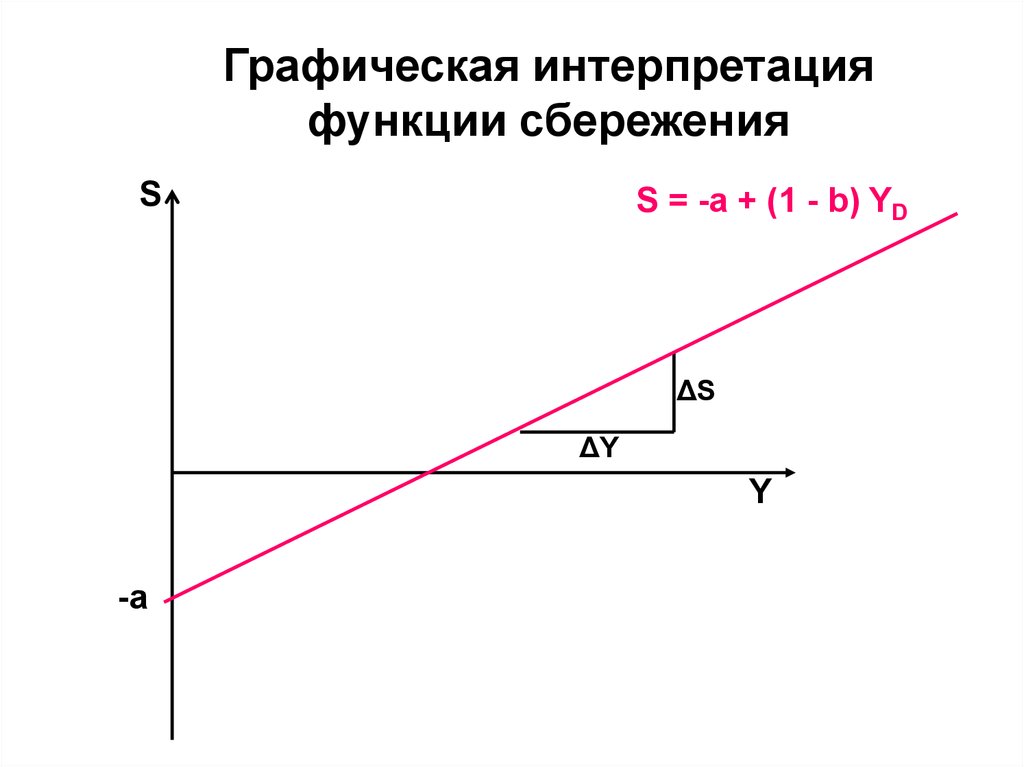

16. Графическая интерпретация функции сбережения

SS = -a + (1 - b) YD

ΔS

ΔY

Y

-a

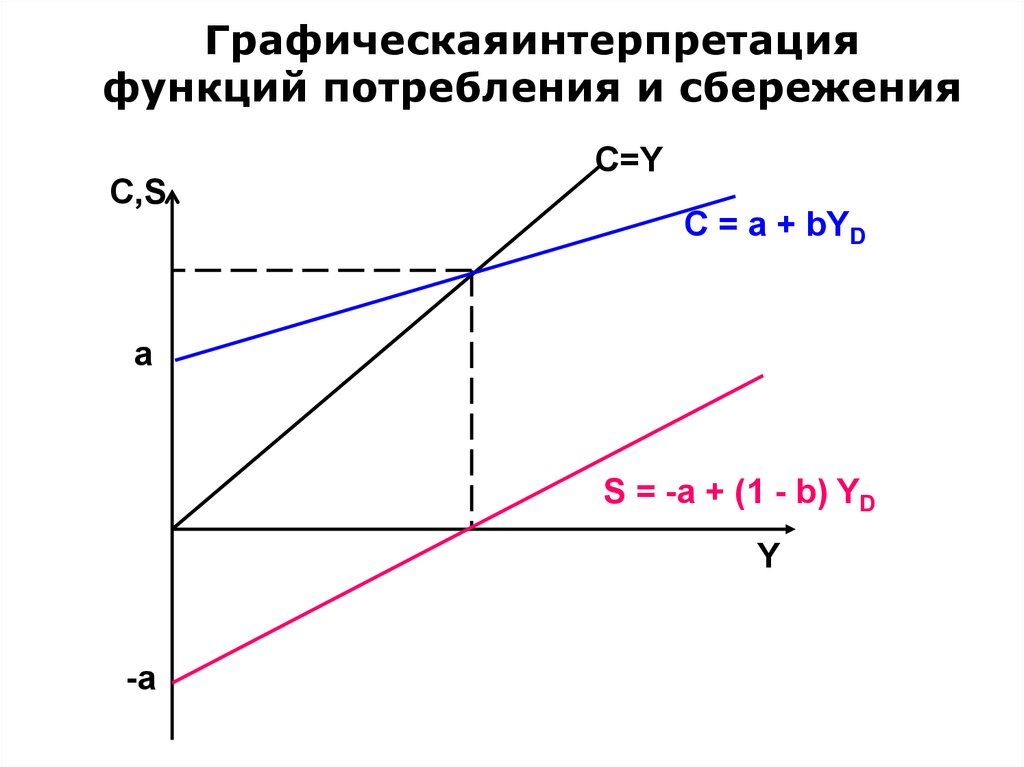

17. Графическаяинтерпретация функций потребления и сбережения

С,SC=Y

C = a + bYD

а

S = -a + (1 - b) YD

Y

-a

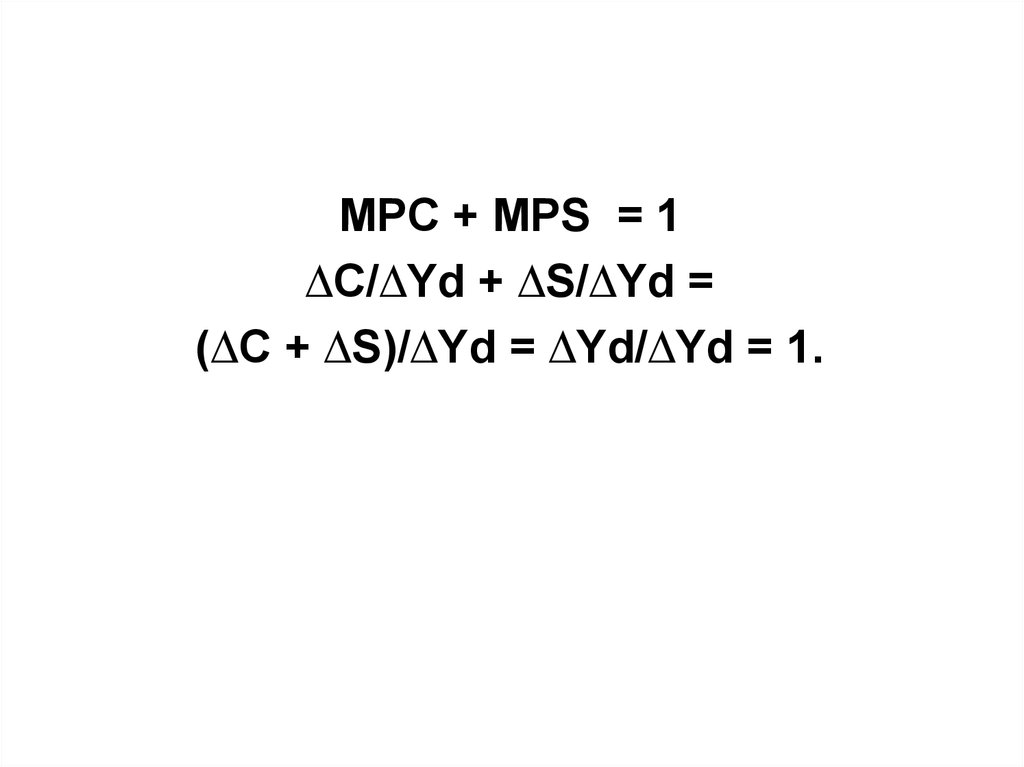

18.

MPC + MPS = 1∆С/∆Yd + ∆S/∆Yd =

(∆С + ∆S)/∆Yd = ∆Yd/∆Yd = 1.

19. Факторы, определяющие величину потребления и сбережений домашних хозяйств:

доход домашних хозяйств;

уровень цен;

накопленное богатство;

величина потребительской задолженности;

экономические ожидания;

• уровень налогообложения.

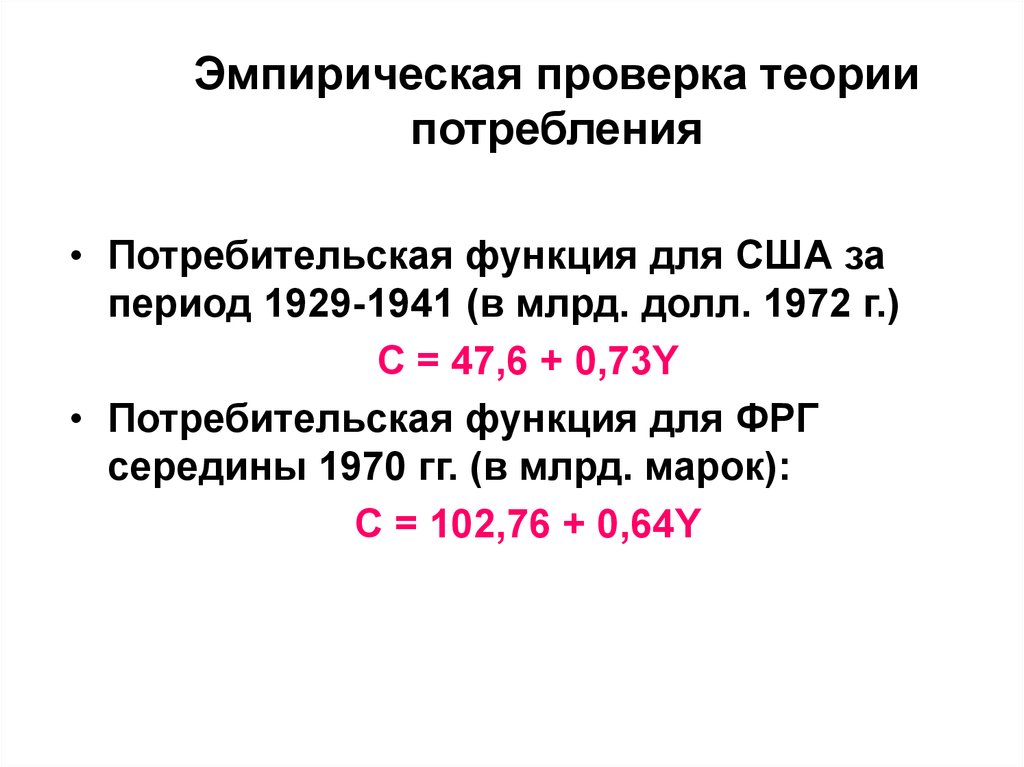

20. Эмпирическая проверка теории потребления

• Потребительская функция для США запериод 1929-1941 (в млрд. долл. 1972 г.)

С = 47,6 + 0,73Y

• Потребительская функция для ФРГ

середины 1970 гг. (в млрд. марок):

С = 102,76 + 0,64Y

21. Эмпирическая проверка теории потребления

• Эта теория хорошо подтверждается приисследовании данных семейных бюджетов и

при анализе краткосрочных временных рядов,

но неприменима для анализа в длительном

периоде.

22. 3. Инвестиции: виды, факторы определяющие объем, функция спроса.

23.

Инвестиции – расходы на приобретениевновь созданных капитальных благ (новых

производственных зданий,

производственного оборудования и т. п.), а

также накопление запасов сырья для

производственного потребления и запасов

нереализованной готовой продукции.

24. Основные типы инвестиций:

• производственные инвестиции;• инвестиции в товарно-материальные запасы;

• инвестиции в жилищное строительство.

25. Валовые и чистые инвестиции

• валовые инвестиции предназначены длязамены устаревшего оборудования

(амортизация) и расширения производства;

• чистые инвестиции – разница между

валовыми инвестициями и суммой

амортизации основного капитала

26. Фактические и планируемые инвестиции:

– фактические инвестиции включаютпланируемые фирмами инвестиции и

незапланированные инвестиции.

– незапланированные инвестиции

представляют собой непредусмотренные

изменения инвестиций в товарноматериальные запасы.

27.

Критерий чистой дисконтированной стоимостипредполагает сравнение затрат млн. ден. ед. на

инвестиционный проект с дисконтированной

величиной будущего дохода.

Пример:

Стоимость проекта- 210 млн. ден. ед.

Срок эксплуатации – 10 лет

Ежегодный прирост дохода – 30 млн. ден. ед.

Ставка процента – 8

Сумма дополнительного дохода: 30 · 10 = 300 млн. ден. ед.

Дисконтированная величина будущего дохода:

(30/1,08 + 30/1,082 +….+ 30/1,0810) = 201,3 млн. ден. ед.

28. Функция автономных инвестиций:

I = e – dr,где:

е – автономные инвестиционные расходы,

определяемые внешними экономическими

факторами;

r – реальная ставка процента;

d – эмпирический коэффициент

чувствительности инвестиций к динамике

ставки процента

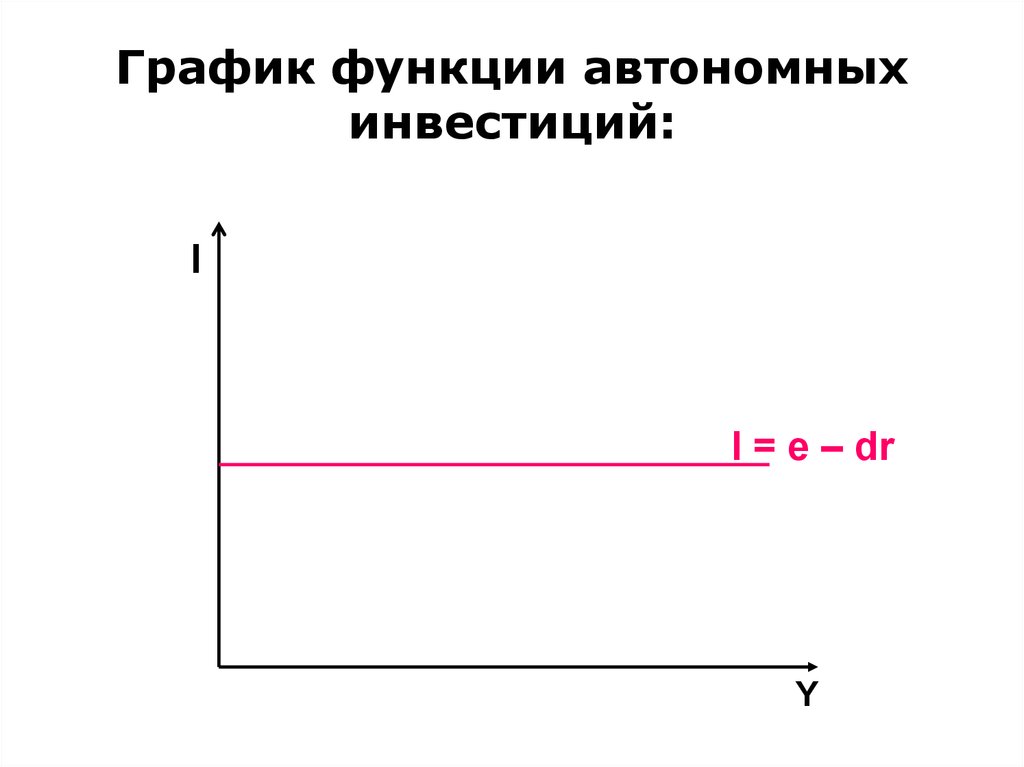

29. График функции автономных инвестиций:

II = e – dr

Y

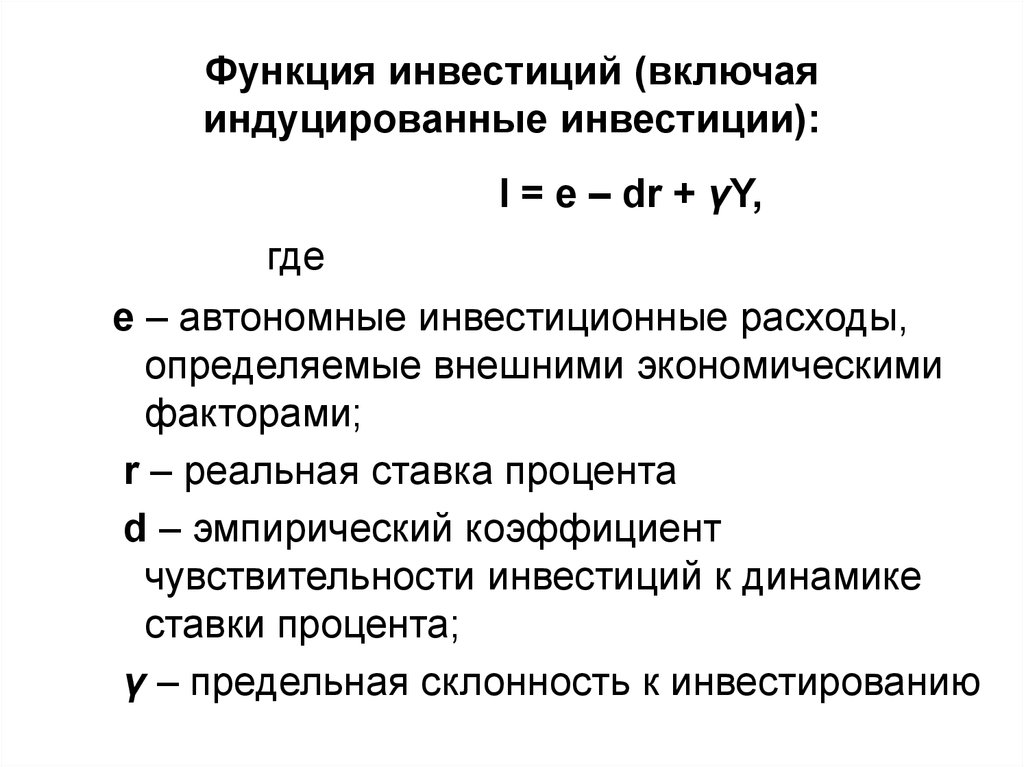

30. Функция инвестиций (включая индуцированные инвестиции):

I = e – dr + γY,где

е – автономные инвестиционные расходы,

определяемые внешними экономическими

факторами;

r – реальная ставка процента

d – эмпирический коэффициент

чувствительности инвестиций к динамике

ставки процента;

γ – предельная склонность к инвестированию

31. Предельная склонность к инвестированию:

Доля прироста расходов на инвестиции влюбом изменении дохода:

γ = ΔI/ΔY,

где γ – предельная склонность к

инвестированию;

ΔI – прирост величины инвестиций;

ΔY – прирост дохода.

32. График функции инвестиций (включая индуцированные инвестиции):

II = e – dr + γY

Y

33. Факторы, определяющие динамику инвестиций фирм:

ожидаемая норма чистой прибыли;

реальная ставка процента;

изменения в технологии производства;

наличный основной капитал;

динамика совокупного дохода;

экономические ожидания;

уровень налогообложения.

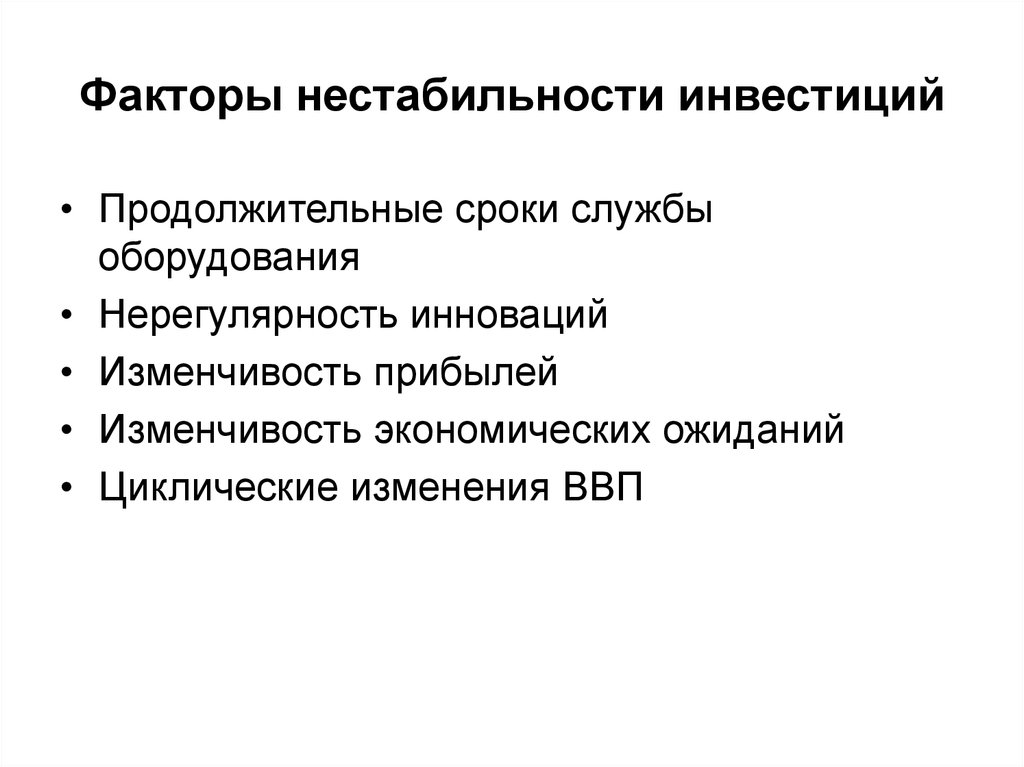

34. Факторы нестабильности инвестиций

• Продолжительные сроки службыоборудования

• Нерегулярность инноваций

• Изменчивость прибылей

• Изменчивость экономических ожиданий

• Циклические изменения ВВП

35. 4. Инвестиции и доход. Мультипликатор и акселератор инвестиций

36.

Нестабильность инвестиций обусловливаетзначительные колебания величины совокупных

расходов и совокупного спроса,

которые усиливаются эффектом

мультипликации – ВВП изменяется на величину

большую, чем изменение дохода.

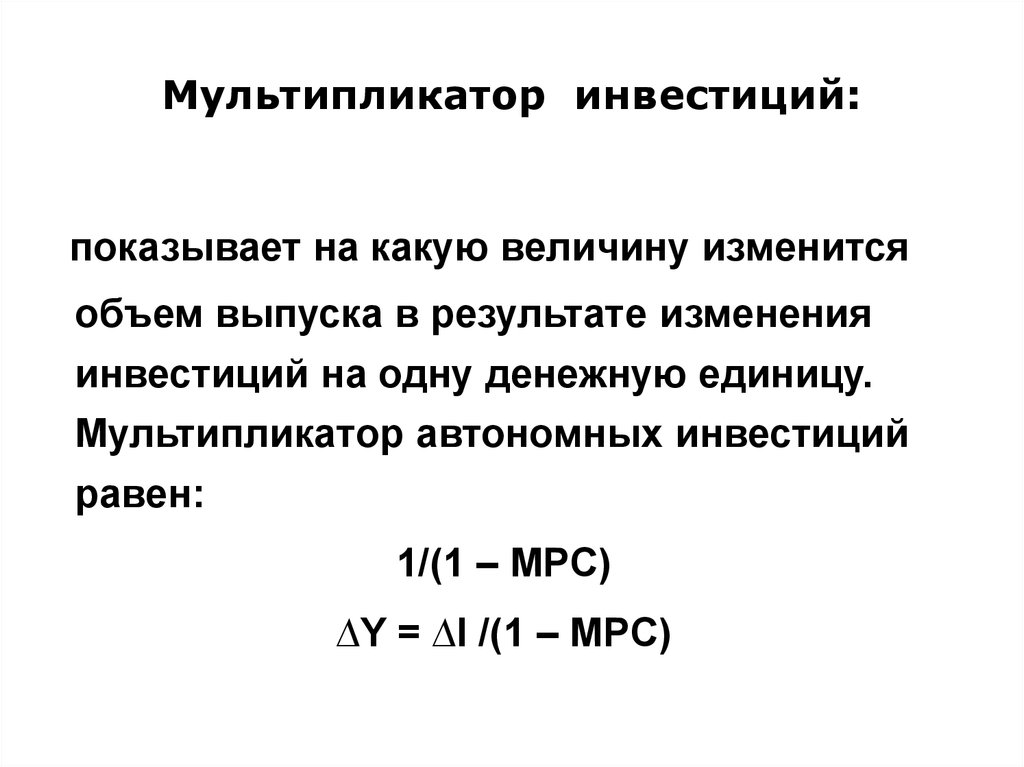

37. Мультипликатор инвестиций:

показывает на какую величину изменитсяобъем выпуска в результате изменения

инвестиций на одну денежную единицу.

Мультипликатор автономных инвестиций

равен:

1/(1 – MPC)

∆Y = ∆I /(1 – MPC)

38. Мультипликатор инвестиций (пример):

100 ден. ед.MPC х 100 ден. ед.

MPC2 х 100 ден. ед.

MPC3 х 100 ден. ед.

…

MPCn х 100 ден. ед.

100(1 + MPC + MPC2 + MPC3 + MPCn)

39. Мультипликатор инвестиций (пример):

Бесконечная геометрическаяпрогрессия

100(1 + MPC + MPC2 + MPC3 + MPCn) =

= 1/(1 – MPC) при lMPCl < 1

40.

АКСЕЛЕРАТОР — отношение между величинойчистых,

или

индуцированных,

инвестиций

(валовые

инвестиции

минус инвестиции на замещение), и темпом

изменения национального дохода. Быстрый

рост дохода и расходов на потребление

оказывает давление на существующие

производственные мощности и стимулирует

предпринимателей к инвестициям не только

на замещение существующего капитала (по

мере того, как он изнашивается), но и к

вложению средств в новые заводы и

оборудование,

чтобы

удовлетворить

повышение спроса.

41.

5. Равновесный объем производства :определение его методами

сопоставления доходов и расходов и

инвестиций и сбережений. Парадокс

бережливости

42. Определение равновесного объема производства методом сопоставления доходов и расходов:

Y=АEфактАЕ

C + I = АЕплан

C

D

АE0

I

0

Y1

Y0

Y2

Y

43. Определение равновесного объема производства методом сопоставления сбережений и инвестиций:

S,IS=Iфакт

D

Y1

Y0

Iплан

Y2

Y

44. Графическая интерпретация мультипликатора инвестиций:

S,IS

D2

I2

I1

D1

Y1

Y2

Y

45. Парадокс бережливости:

Попытка общества больше сберегатьоборачивается таким же или меньшим

объемом сбережений

46. Парадокс бережливости (сбережения остаются теми же)

S1S,I

D

S’

S0

S0

В

А

Y1

Y0

I

Y

47. Парадокс бережливости (сбережения уменьшаются):

S1S,I

S0

D

S0

S1

В

Y1

I

А

Y0

Y

48. Рост сбережений при росте инвестиций

S1S,I

D

S1

S0

В

А

Y1

Y0

S0

I1

I0

Y

49.

6. Равновесие ВВП в условиях полнойзанятости. Потенциальный уровень

реального ВВП. Рецессионный

(дефляционный) и инфляционный

разрывы.

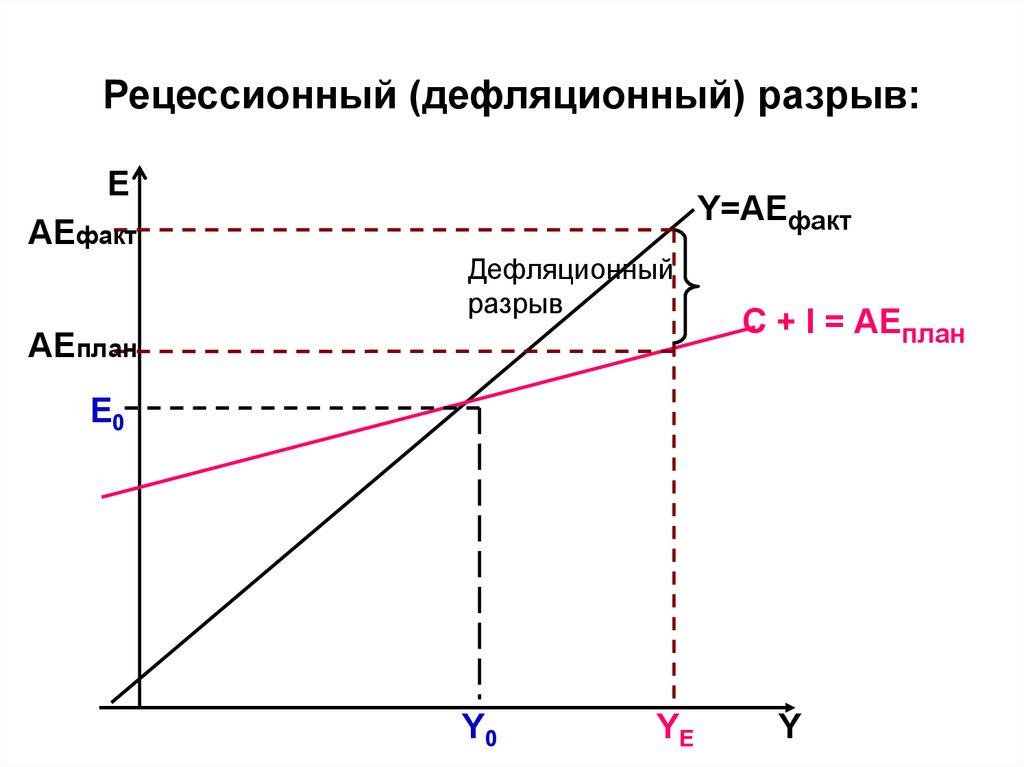

50. Рецессионный (дефляционный) разрыв:

ЕY=АEфакт

АEфакт

Дефляционный

разрыв

АЕплан

C + I = АЕплан

E0

Y0

YE

Y

51. Рецессионный (дефляционный) разрыв:

Величина дефляционного разрыва равнаразнице между фактическими совокупными

расходами при уровне национального

производства при полной занятости и

запланированными совокупными расходами при

уровне национального производства при полной

занятости.

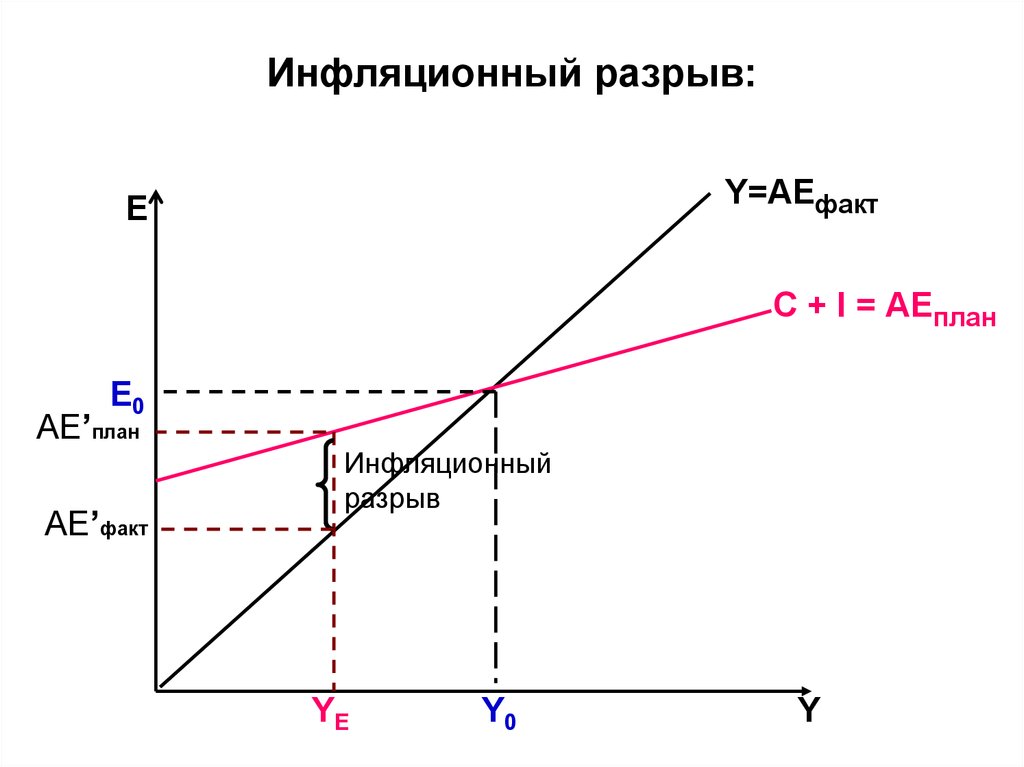

52. Инфляционный разрыв:

Y=АEфактЕ

C + I = АЕплан

E0

АЕ’план

АЕ’факт

Инфляционный

разрыв

YE

Y0

Y

53. Инфляционный разрыв:

Величина ифляционного разрыва равнаразнице между запланированными

совокупными расходами при уровне

национального производства при полной

занятости и фактическими совокупными

расходами при уровне национального

производства при полной занятости.

54. Вывод:

Величина совокупного спроса может бытьнедостаточной, чтобы обеспечить равновесие

экономики при уровне производства при полной

занятости, и в этом случае возникает спад

национального производства и безработица,

или избыточной, что приводит к развитию

инфляции.

55.

Y0 = YE – оптимальной равновесиеY0 < YE – дефляционный разрыв

Y0 > YE – инфляционный разрыв

economics

economics