Similar presentations:

Анализ и планирование финансовой деятельности

1. Анализ и планирование финансовой деятельности

АНАЛИЗ И ПЛАНИРОВАНИЕФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ

2. Дисциплина участвует в формировании следующей компетенции образовательной программы:

ПК-4 способностьиспользовать количественные

и качественные методы для

проведения прикладных

исследований и управления

бизнес-процессами, готовить

аналитические материалы по

результатам их применения

ПК-4.3 способность

использовать

количественные методы для

анализа и планирования

финансовой деятельности

предприятия

3.

Модуль 1 –Инструментарий,

методы анализа в

финансовом

планировании

• Сущность финансовой

деятельности

• Анализ и планирование в

системе управления

финансами предприятия

• Факторный анализ

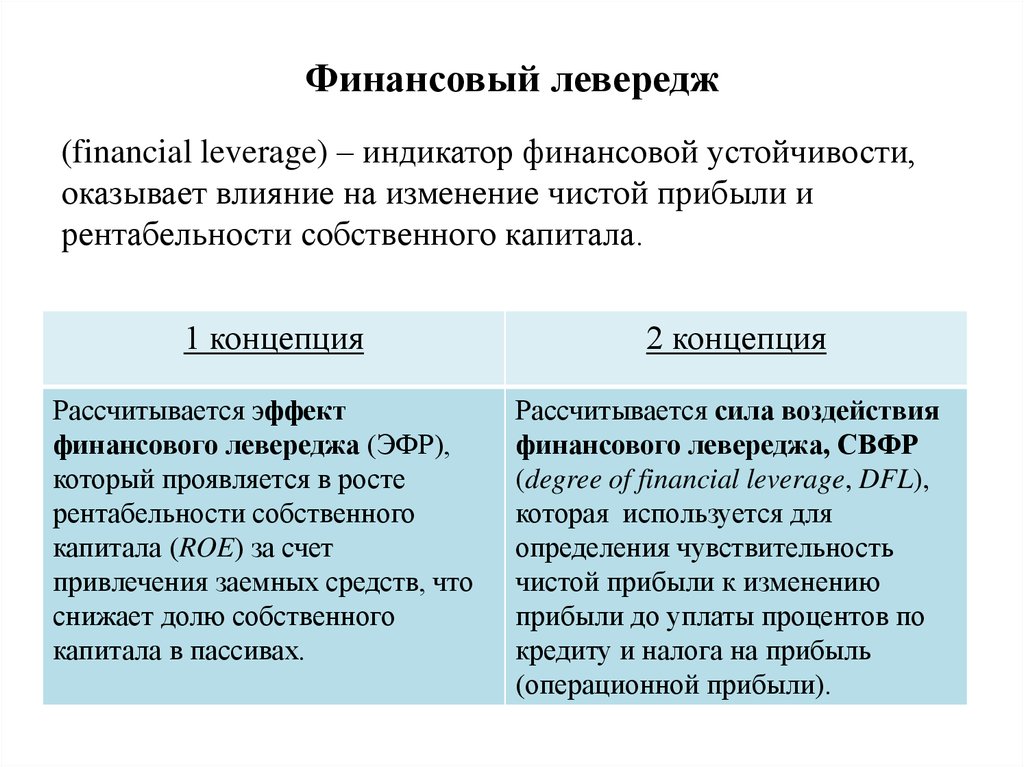

• Операционный и

финансовый левередж

• Методы прогнозирования

• Выполнение расчетнографических работ анализ и планирование

финансовых показателей

исследуемого

предприятия

Модуль 2 –

Финансовое

планирование

(бюджетирование)

• Сущность финансового

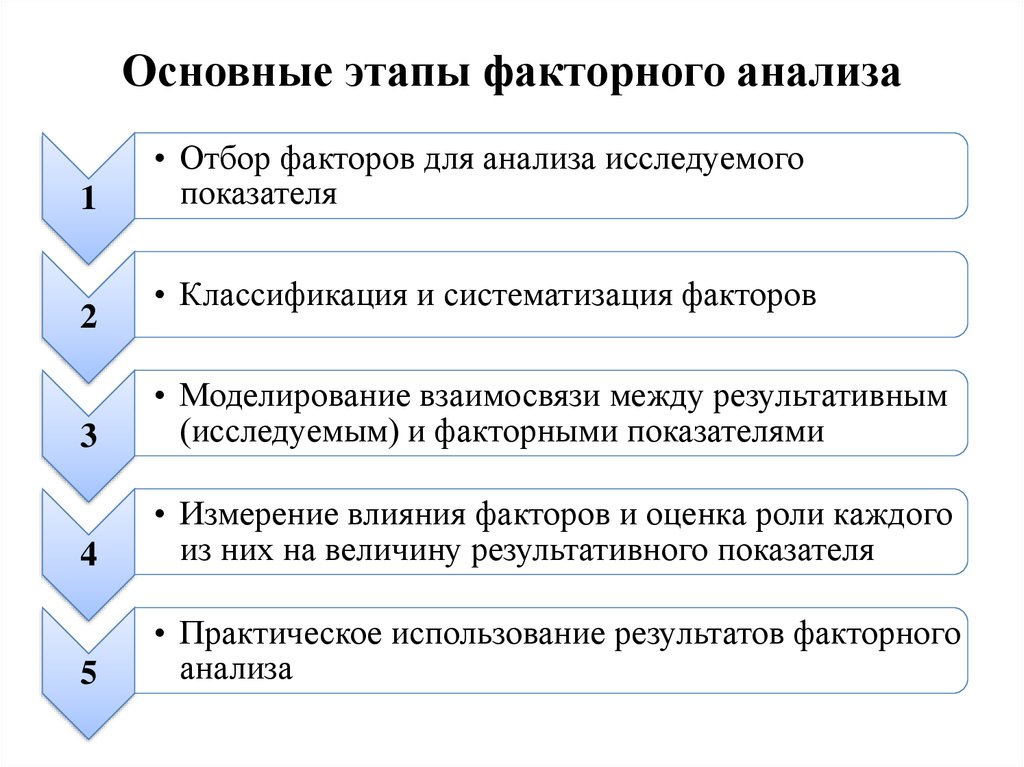

планирования

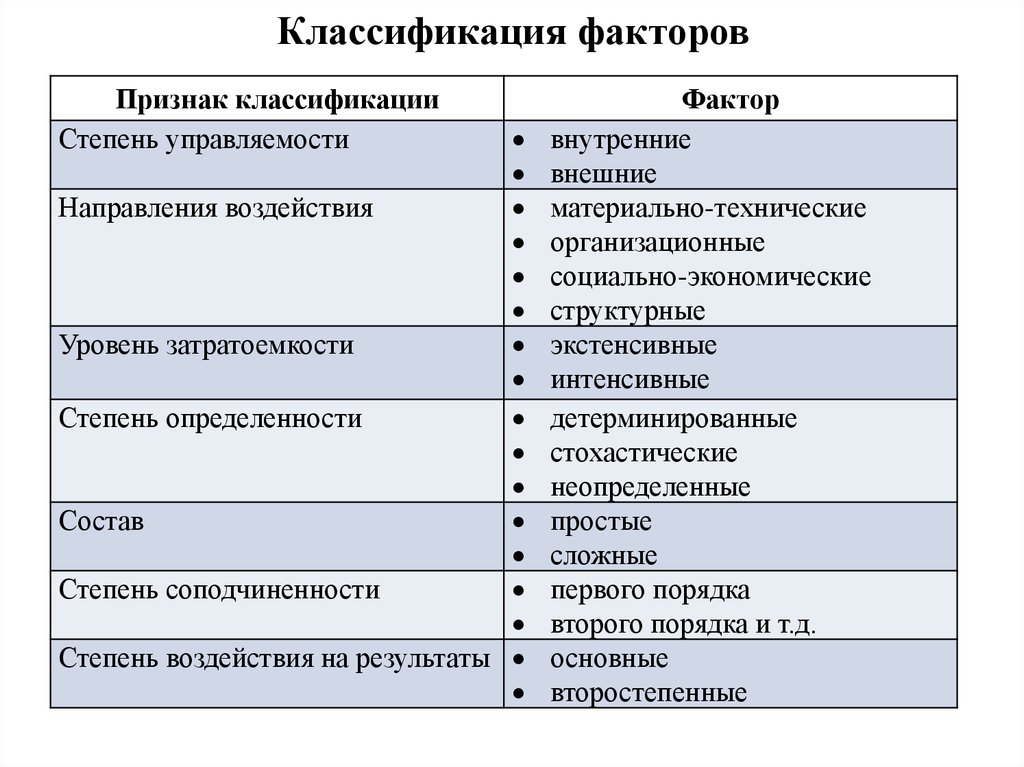

• Бюджет доходов и

расходов

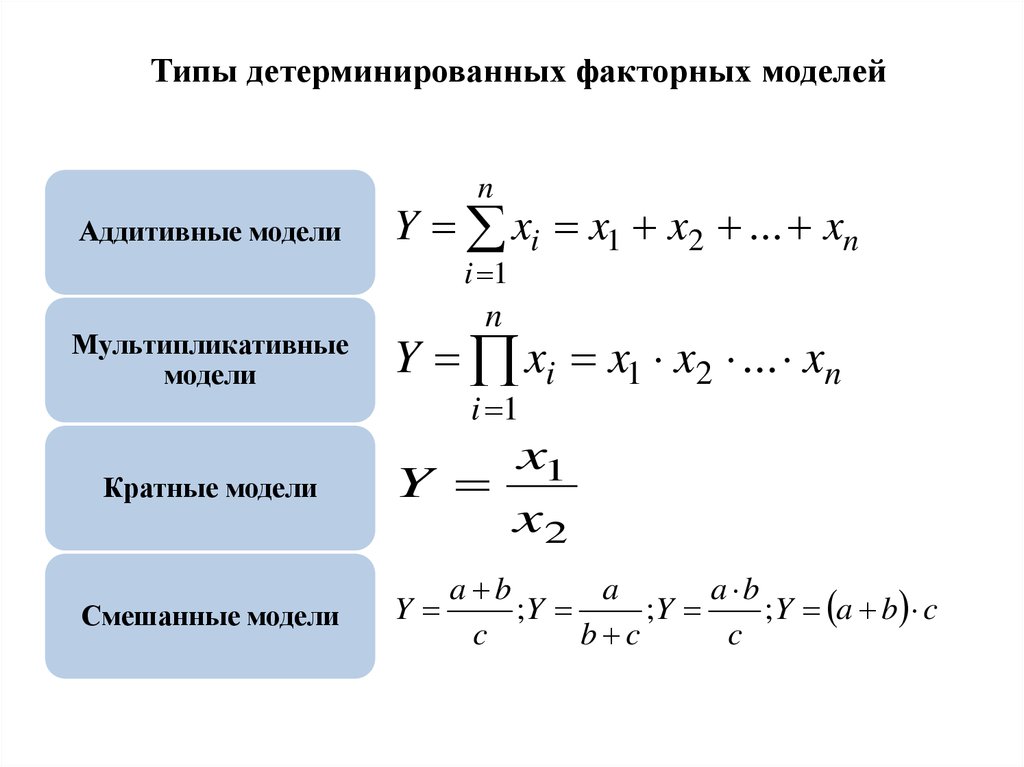

• Бюджет движения

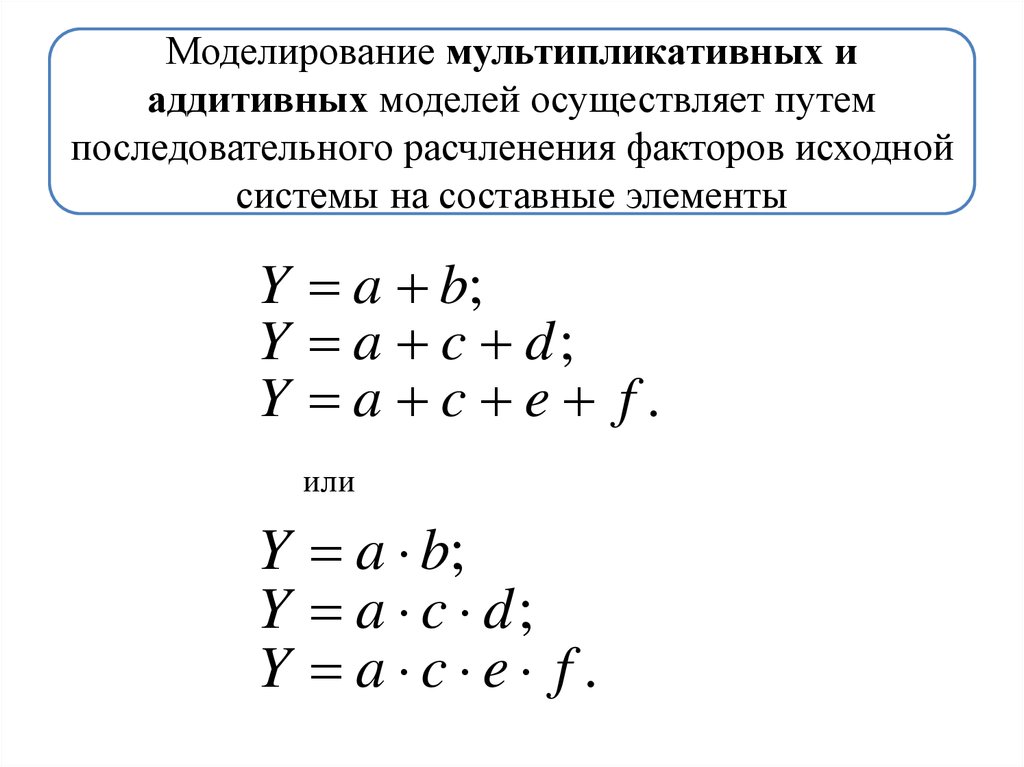

денежных средств

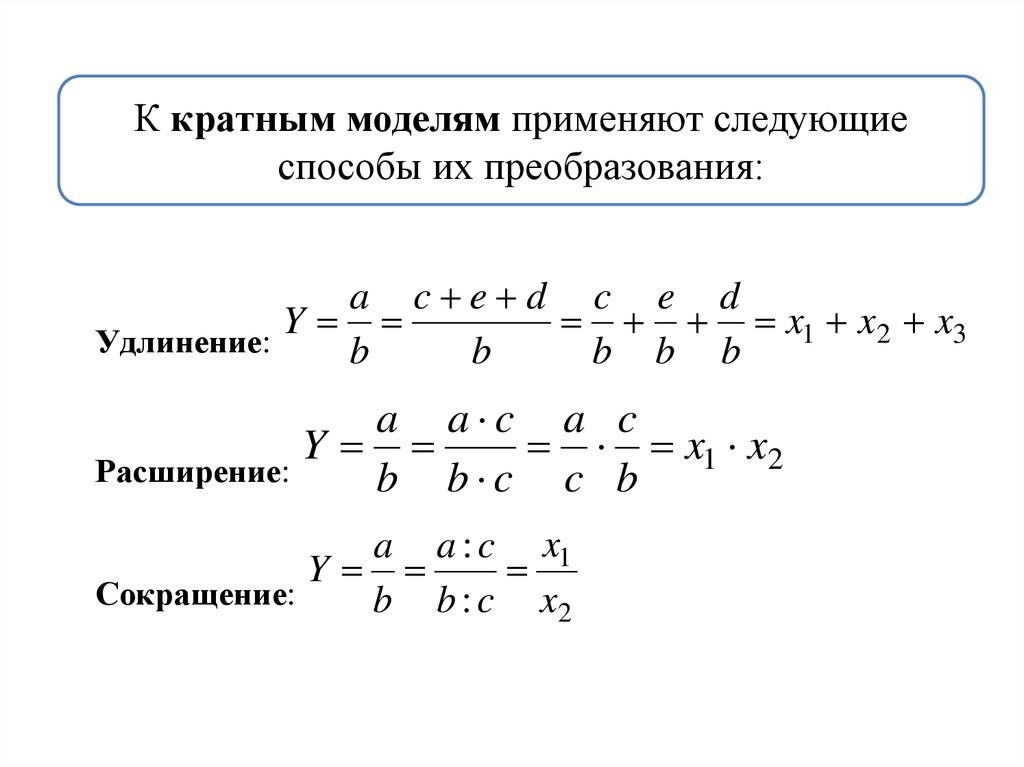

• Прогнозный баланс

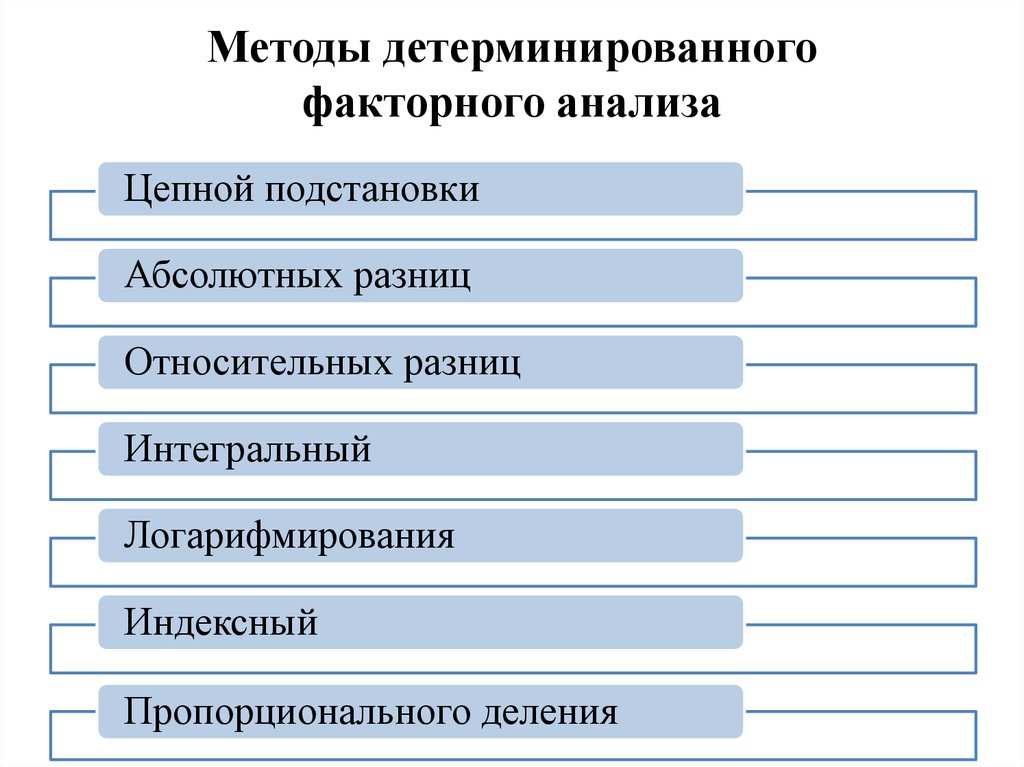

• Выполнение расчетнографических работ –

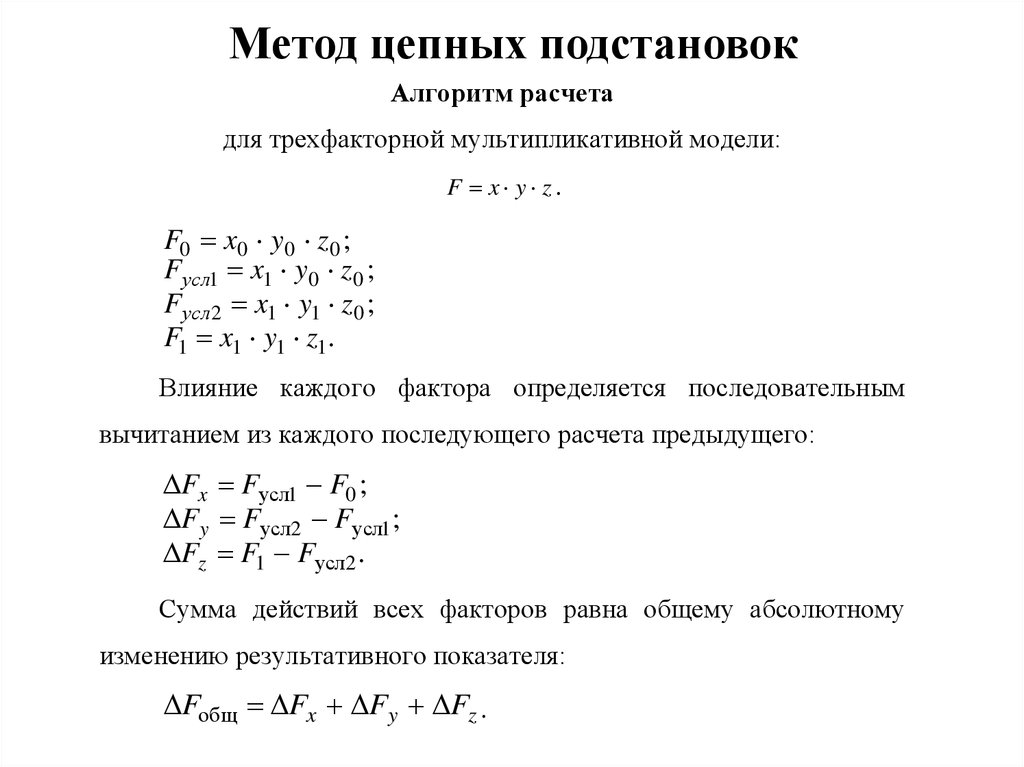

построение системы

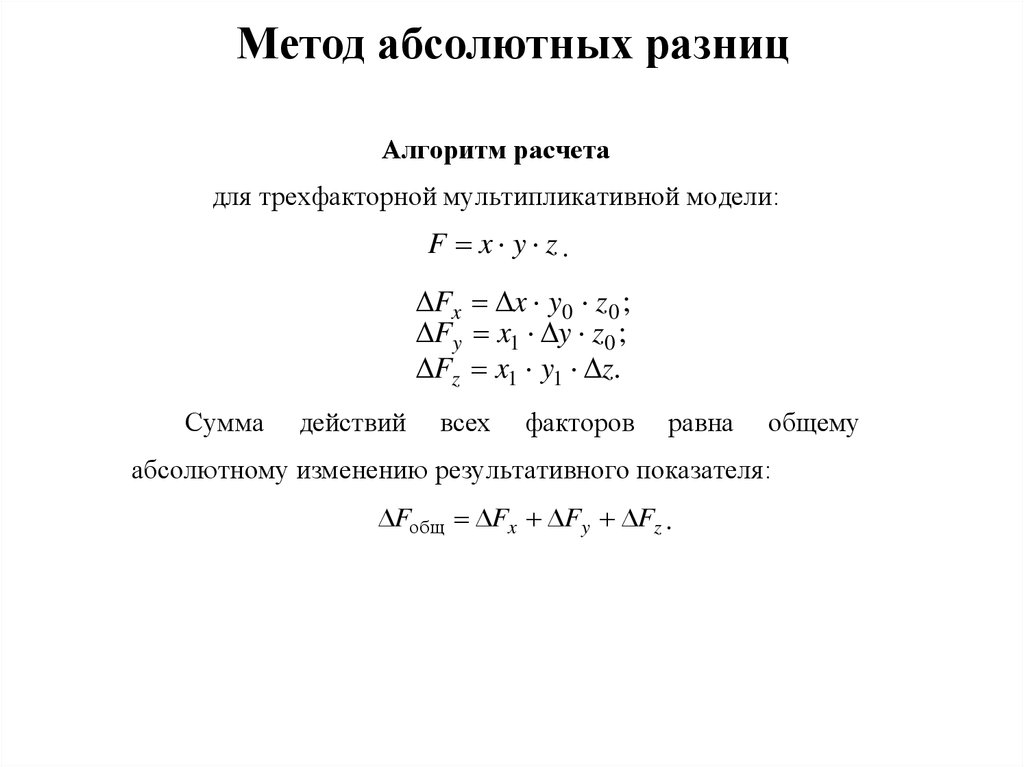

финансовых планов

4. Структура и график контрольных мероприятий

Контрольные мероприятияМаксимальный

Неделя

балл

РГР.1 Расчетно-графические работы

ИЗ.1 Индивидуальное задание №1

8

22

8

12

ИТ.1 Итоговый тест

10

15

20

40

100

16

ИЗ.2 Индивидуальное задание №2

Экзамен

Сумма

5. Модуль 1

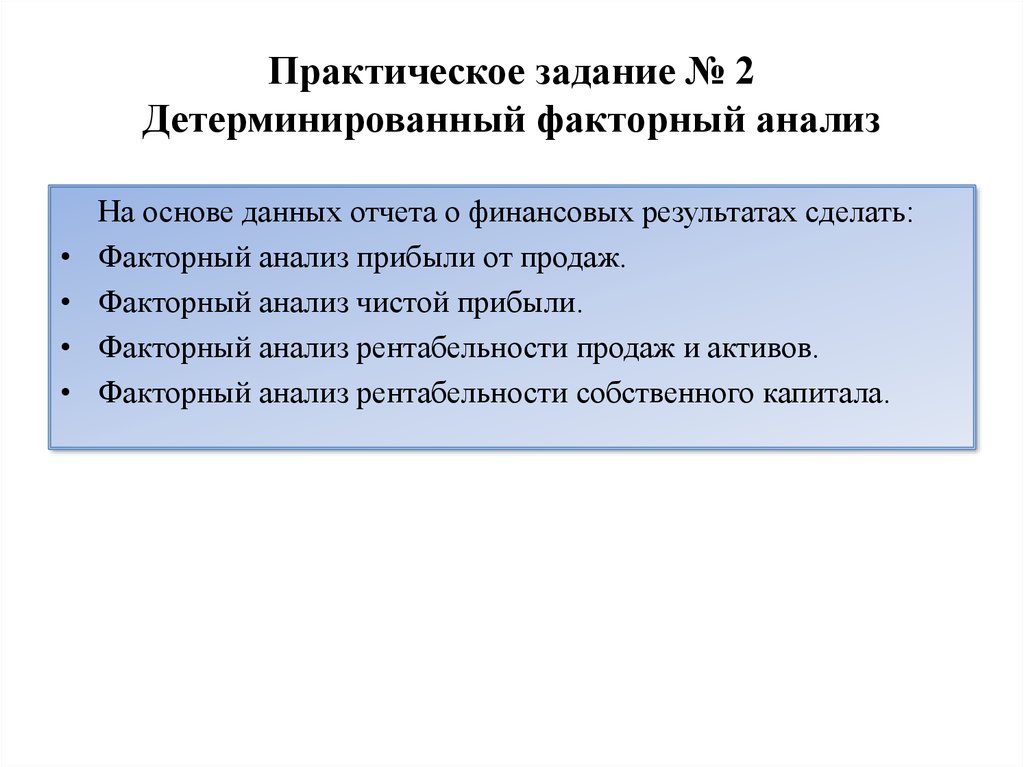

6. Индивидуальное задание по М1

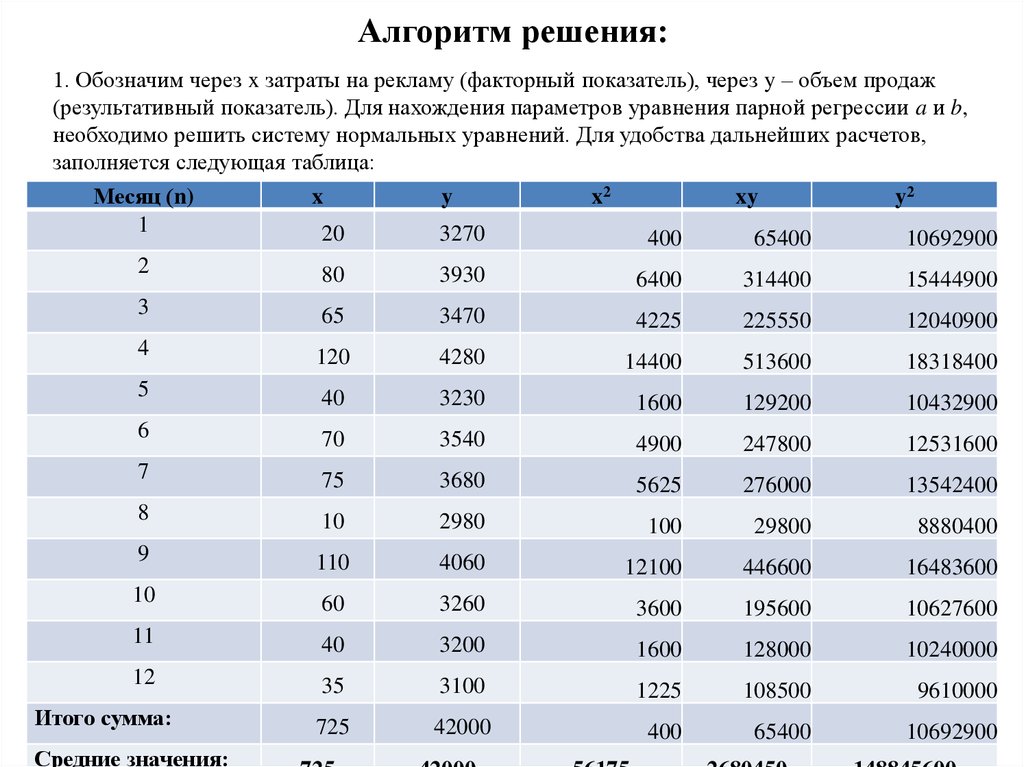

1. сделать внешний финансовый анализ деятельности предприятия и выявитьосновные проблемы в его работе;

2. сделать детерминированной факторный анализ исследуемых показателей (прибыли

от продаж, чистой прибыли, рентабельности продаж) для определения влияния на

них различных факторов и выявления резервов их роста; оценить влияние

факторов, представленных в моделях Дюпона (двухфакторной и трехфакторной),

на рентабельность активов и собственного капитала;

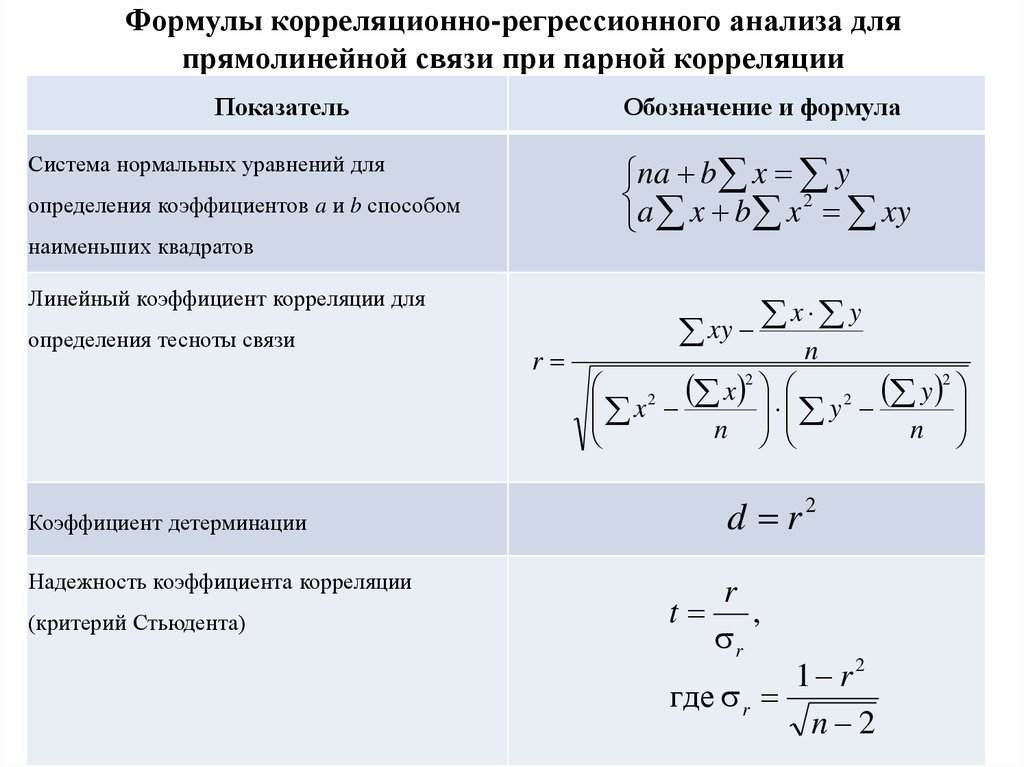

3. составить уравнение парной и множественной регрессии для выявления тесноты

связи (взаимосвязи и взаимозависимости) между исследуемыми показателями

(например, выручки и затратами на рекламу; доли оборотных средств в активах и

рентабельностью активов, коэффициентом текущей ликвидности, коэффициентом

автономии);

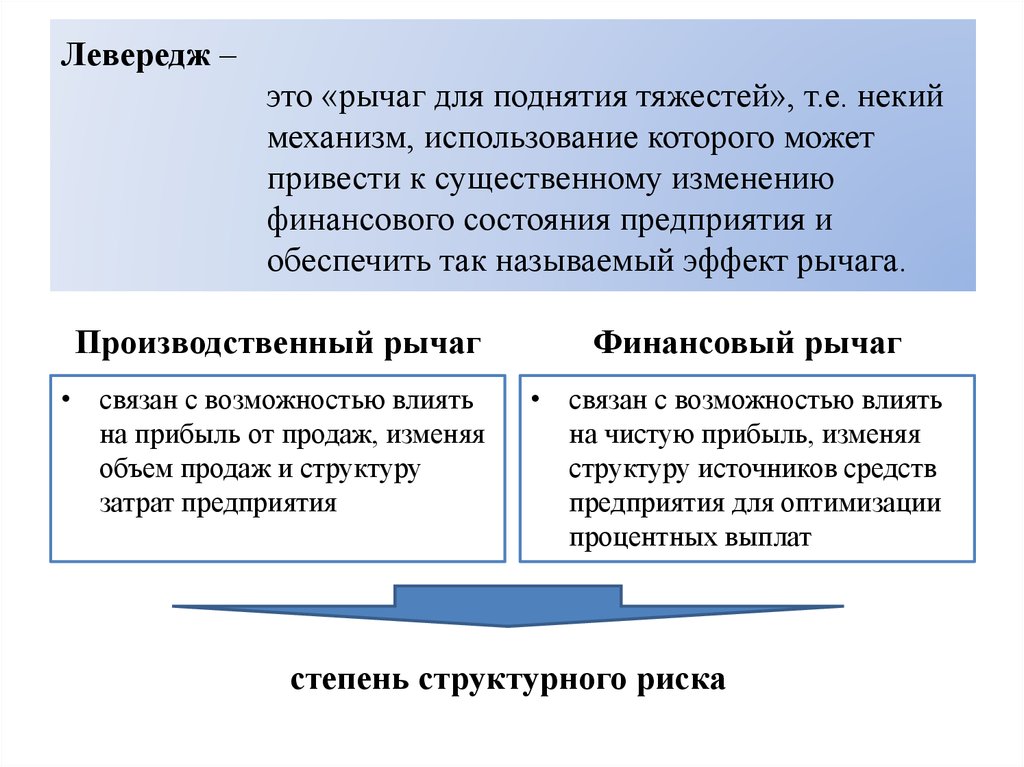

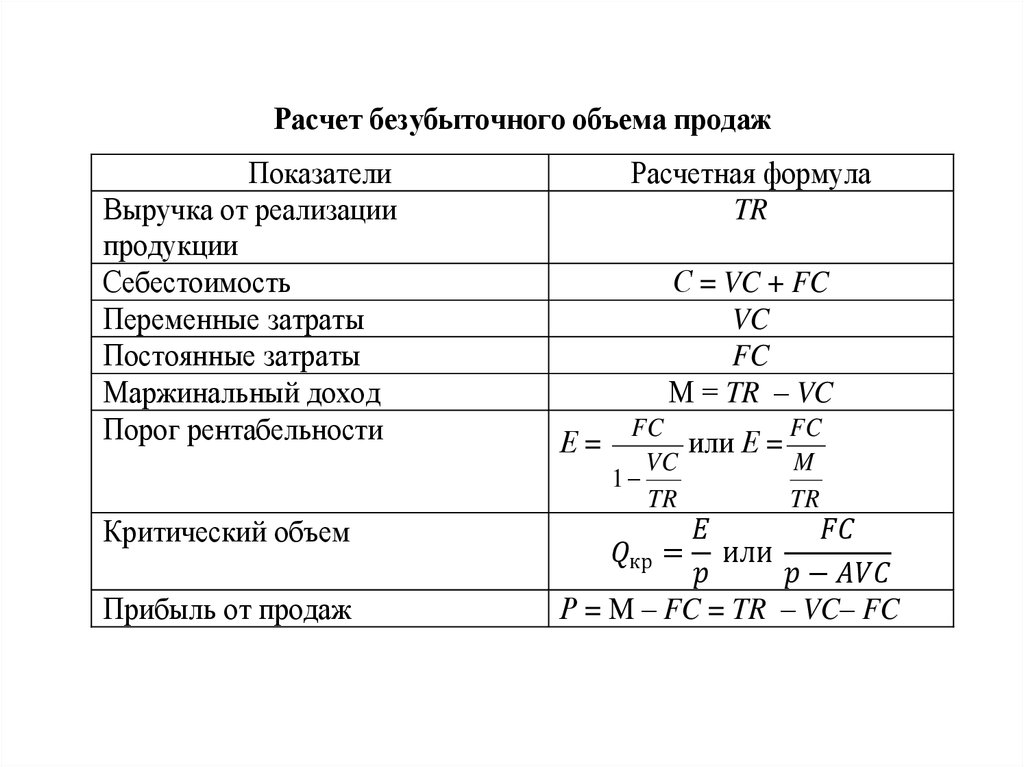

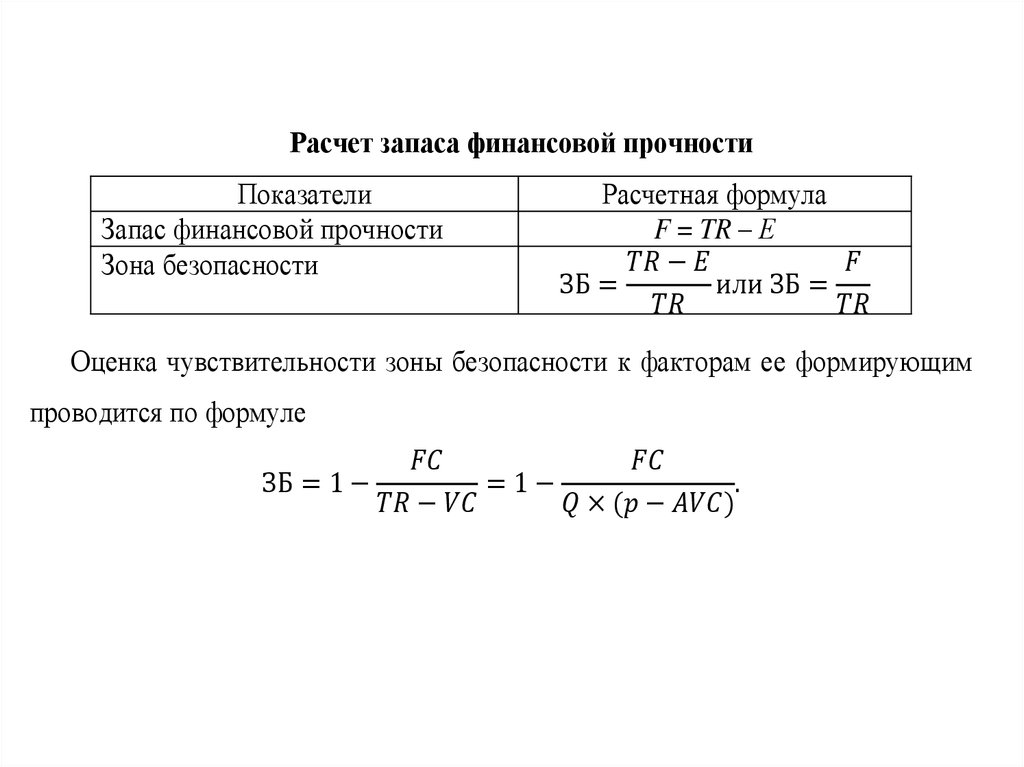

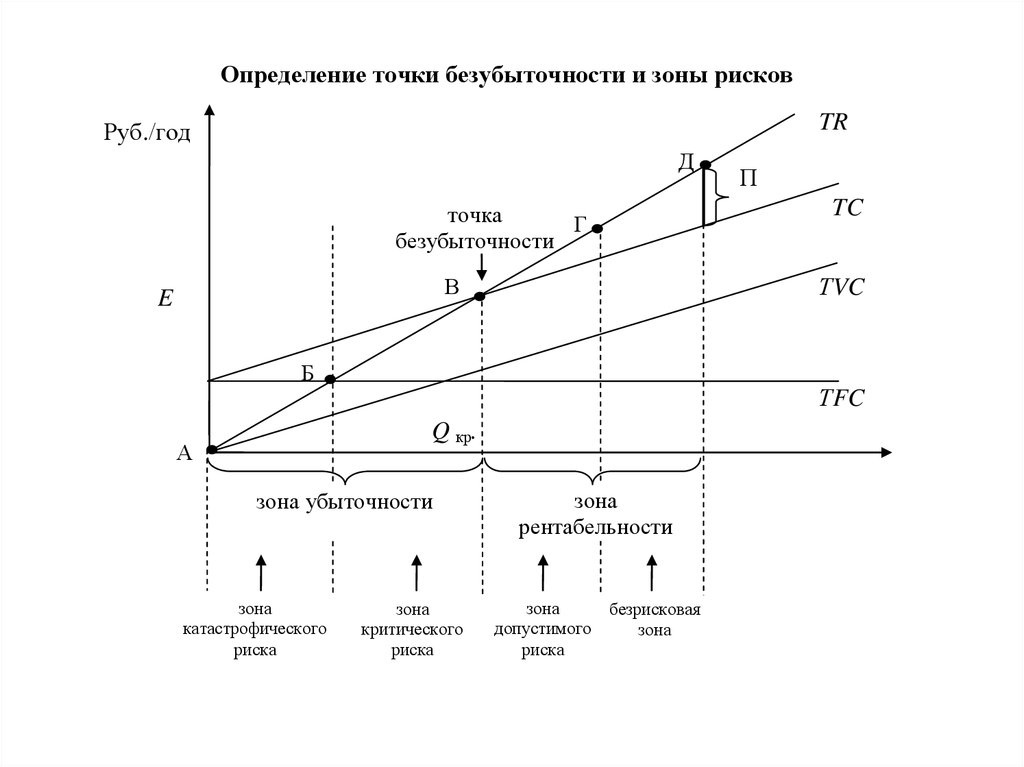

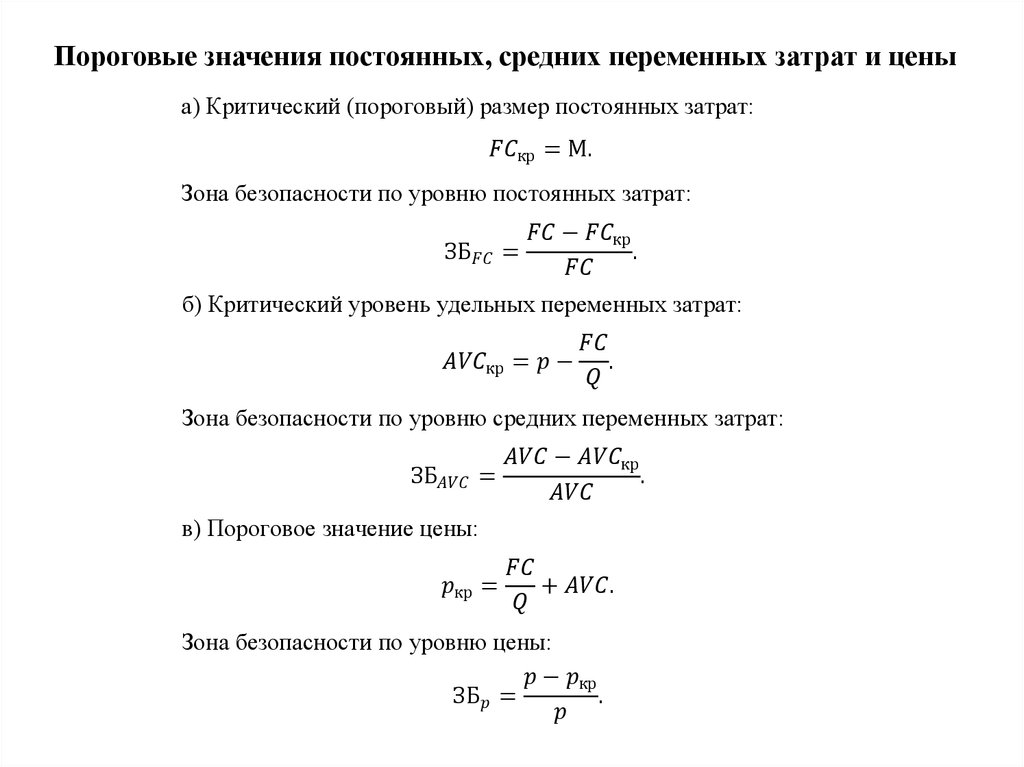

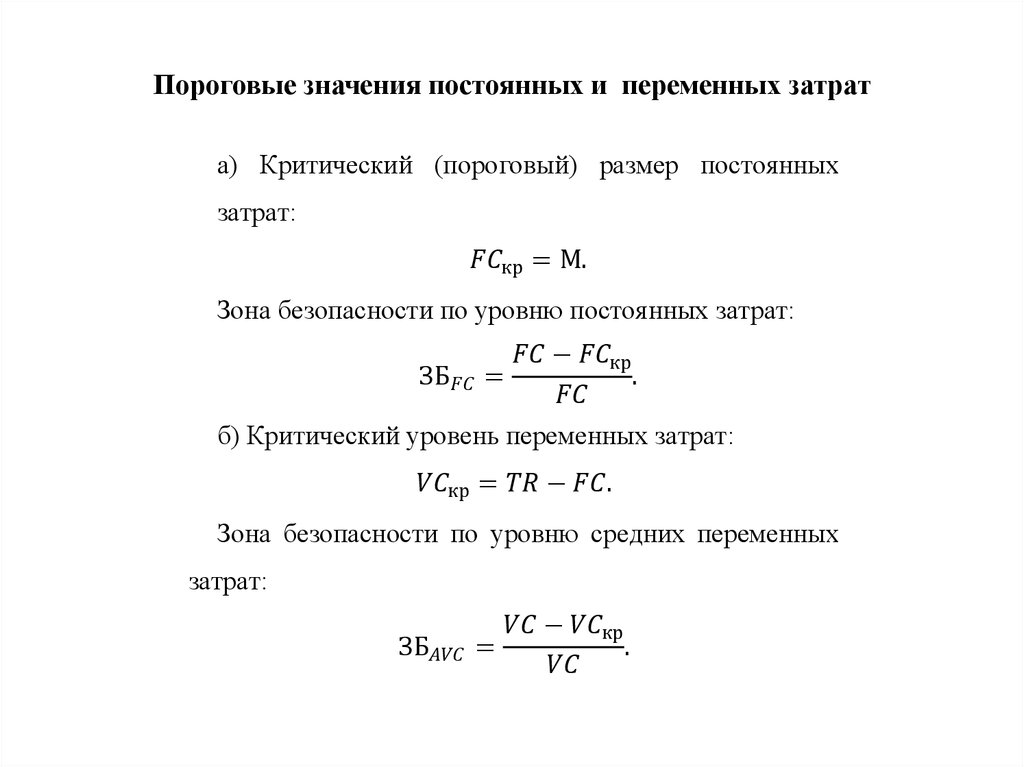

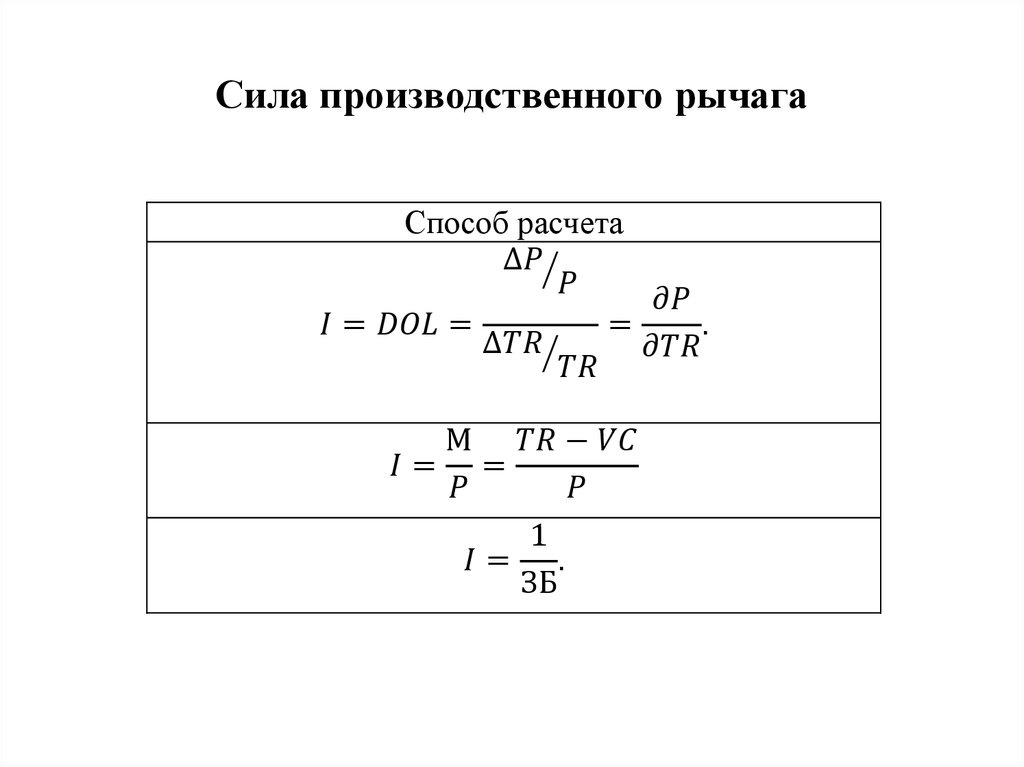

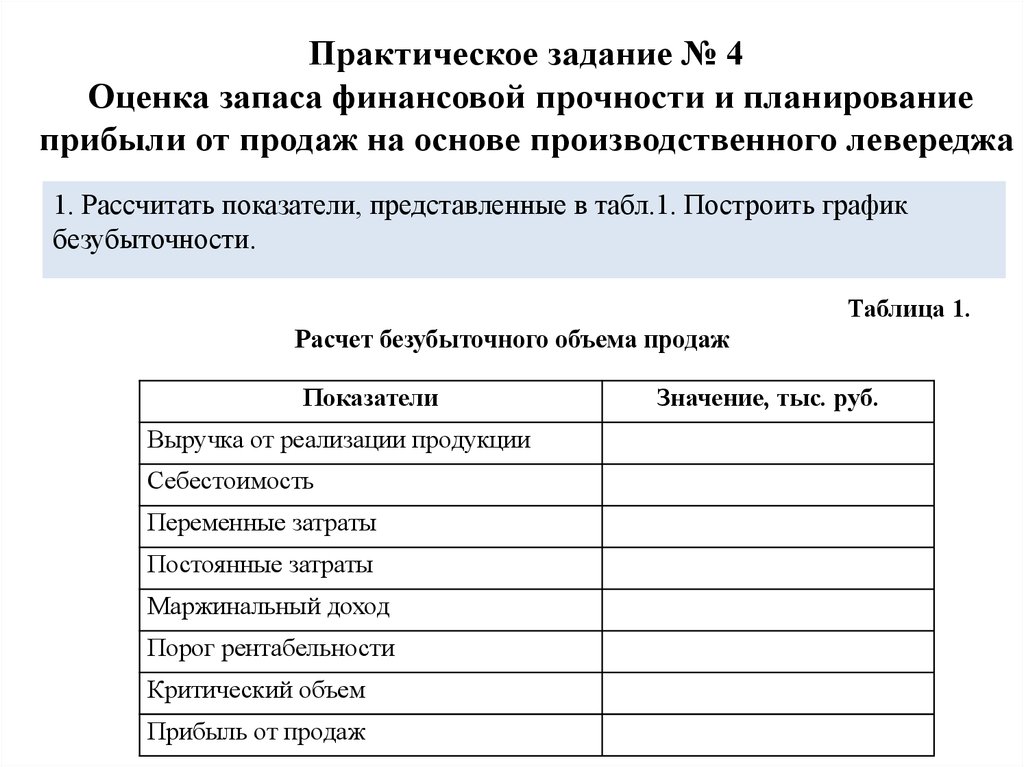

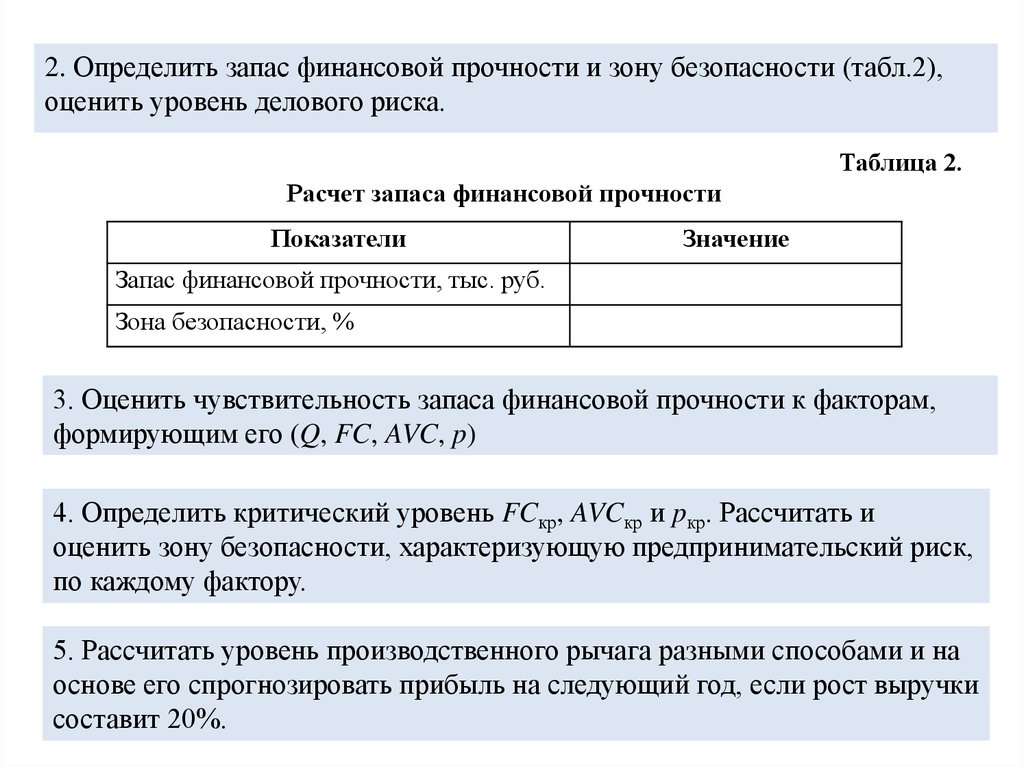

4. оценить деловой риск предприятия на основе анализа точки безубыточности и

запаса финансовой прочности, определить силу воздействия операционного

рычага для планирования прибыли от продаж;

5. на основе финансового левереджа принять решение о взятии кредита для

расширения деятельности предприятия; оценить уровень структурного риска на

основе анализа чувствительности прибыли к изменению операционного и

финансового левереджа;

6. сформировать общие выводы и предложить рекомендации для планирования

текущей деятельности по результатам финансового анализа и планирования.

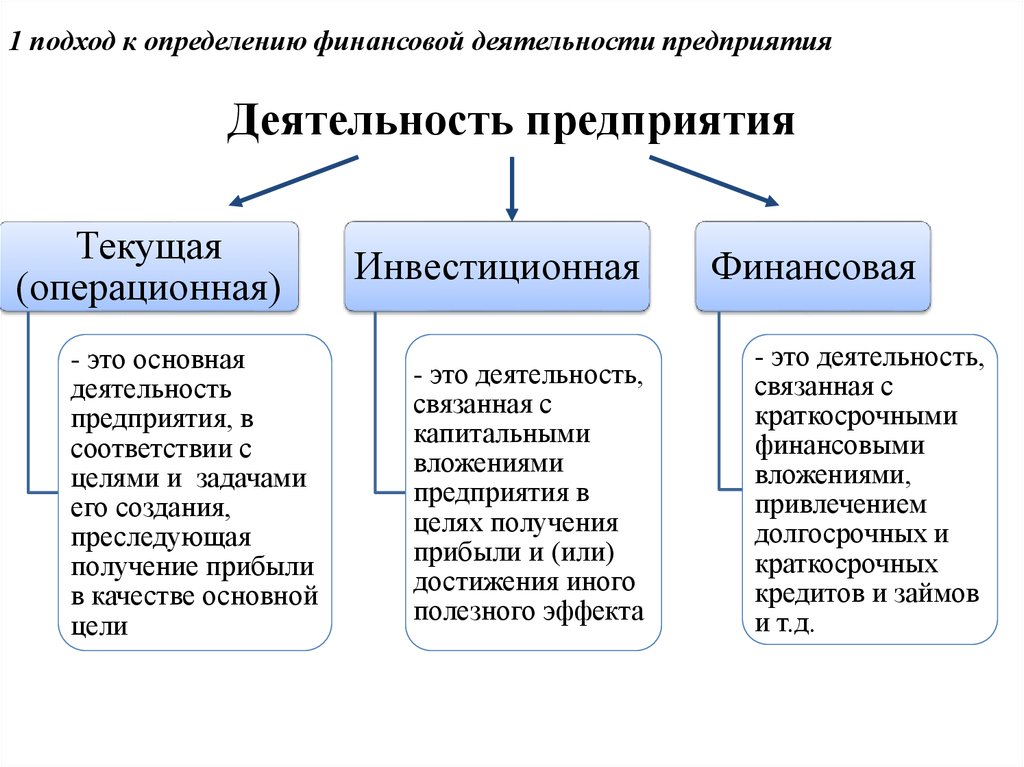

7. Деятельность предприятия

1 подход к определению финансовой деятельности предприятияДеятельность предприятия

Текущая

(операционная)

- это основная

деятельность

предприятия, в

соответствии с

целями и задачами

его создания,

преследующая

получение прибыли

в качестве основной

цели

Инвестиционная

- это деятельность,

связанная с

капитальными

вложениями

предприятия в

целях получения

прибыли и (или)

достижения иного

полезного эффекта

Финансовая

- это деятельность,

связанная с

краткосрочными

финансовыми

вложениями,

привлечением

долгосрочных и

краткосрочных

кредитов и займов

и т.д.

8. Движение денежных средств по направлениям деятельности

Вид деятельностиПриток

Отток

Операционная

(производственная)

Выручка от реализации продукции

в текущем периоде.

Погашение дебиторской

задолженности.

Поступление от продажи бартера.

Авансы, полученные от

покупателей.

Платежи по счетам поставщиков и

подрядчиков.

Выплаты заработной платы.

Отчисления в бюджет и во

внебюджетные фонды.

Уплата процентов за кредит.

Отчисления на социальные нужды.

Инвестиционная

Продажа основных средств,

нематериальных активов.

Дивиденды, проценты от

долгосрочных финансовых

вложений.

Возврат других финансовых

вложений.

Краткосрочные кредиты и займы.

Долгосрочные кредиты и займы.

Поступления от эмиссии акций.

Целевое финансирование.

Приобретение основных средств,

нематериальных активов.

Капитальные вложения.

Долгосрочные финансовые

вложения.

Финансовая

Возврат краткосрочных кредитов и

займов.

Возврат долгосрочных кредитов и

займов.

Выплаты дивидендов.

Погашение векселей.

9. Деятельность предприятия

2 подход к определению финансовой деятельности предприятияДеятельность предприятия

Производственная

- это совокупность

технологических и

организационных

процессов

Финансовая

- это деятельность,

связанная с движением

финансовых ресурсов

предприятия

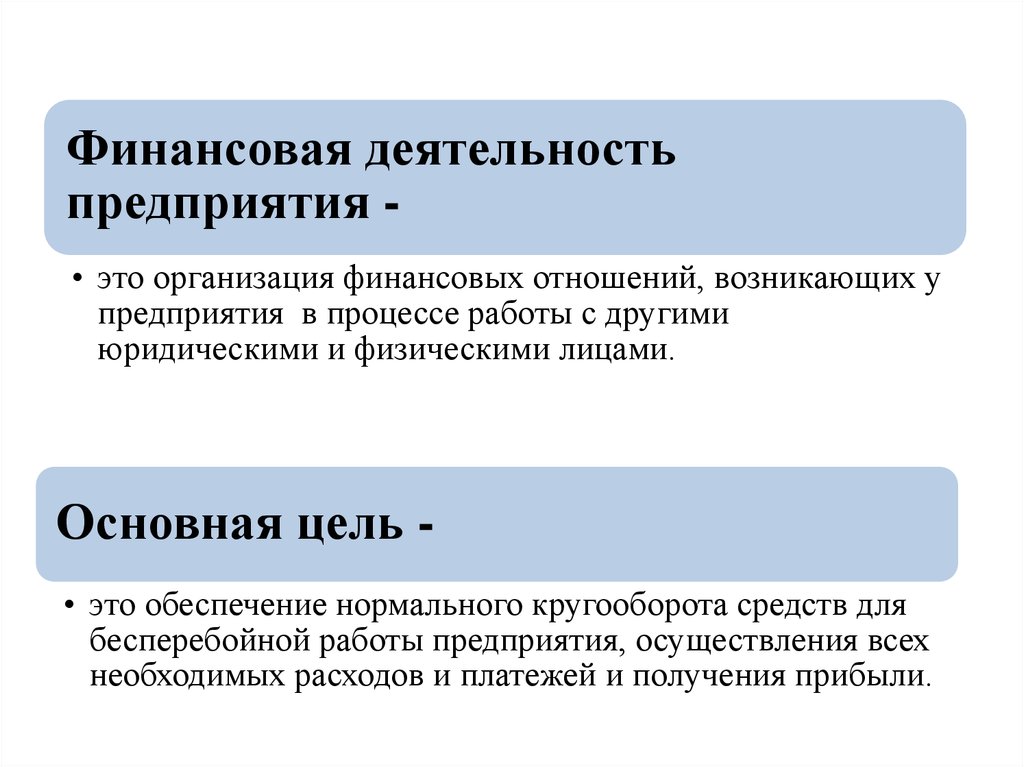

10.

Финансовая деятельностьпредприятия • это организация финансовых отношений, возникающих у

предприятия в процессе работы с другими

юридическими и физическими лицами.

Основная цель • это обеспечение нормального кругооборота средств для

бесперебойной работы предприятия, осуществления всех

необходимых расходов и платежей и получения прибыли.

11. Основные задачи:

а) финансовое обеспечение текущейпроизводственной деятельности;

б) поиск резервов повышения прибыли,

рентабельности и обеспечения

платежеспособности;

в) выполнение финансовых обязательств перед

контрагентами;

г) мобилизация финансовых ресурсов для

финансирования развития предприятия;

д) контроль за эффективным, целевым

распределением и использованием финансовых

ресурсов

12. Роль анализа и планирования в системе управления

Управляющая системаУчет

Анализ

Принятие управленческих решений

Планирование

Ресурсы

Организация

Мотивация

Управляемая система

(снабженческая, производственная,

сбытовая, инвестиционная,

маркетинговая, инновационная,

финансовая и др. деятельность

предприятия)

Контроль

Продукция

и услуги

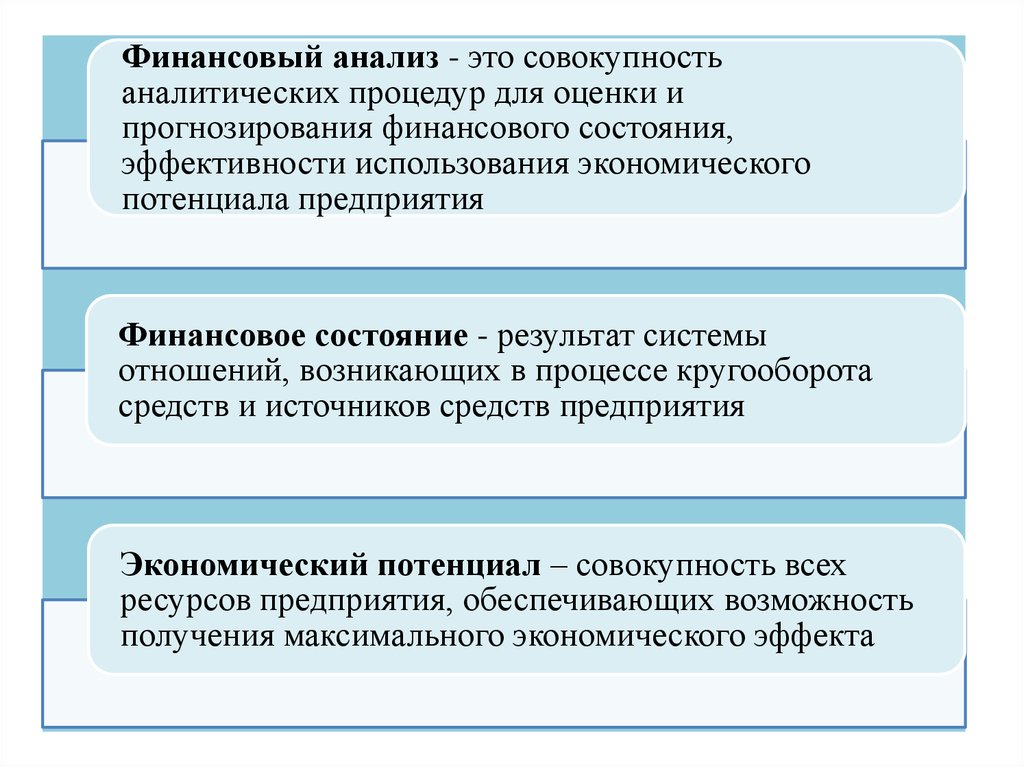

13.

Финансовый анализ - это совокупностьаналитических процедур для оценки и

прогнозирования финансового состояния,

эффективности использования экономического

потенциала предприятия

Финансовое состояние - результат системы

отношений, возникающих в процессе кругооборота

средств и источников средств предприятия

Экономический потенциал – совокупность всех

ресурсов предприятия, обеспечивающих возможность

получения максимального экономического эффекта

14.

Финансовый анализВнешний

Внутренний

(внутрифирменный)

анализ, основывающийся только

на общедоступной информации,

т.е. проводимый за пределами

предприятия заинтересованными

субъектами анализа

анализ, использующий в качестве

источника информации кроме

финансовой отчетности и другие

данные учета, т.е. проводимый

для своих целей внутренними

пользователями информации

Главная цель:

оценка инвестиционной и

контрагентской привлекательности

Главная цель:

поиск путей повышения

эффективности деятельности и

наращивания экономического

потенциала предприятия

15. Особенности внешнего и внутреннего финансового анализа

Внешний анализВнутренний анализ

Ориентация на формирование

информации об экономическом

потенциале предприятия с позиции

«статус-кво» и возможных перспектив

Ориентация на решения по

оптимизации баланса и привлечению

ресурсов и их размещению

Базирование на общедоступной

информации

Базирование на оперативных и учетных

данных

Доступ к результатам анализа любых

пользователей

Доступ к результатам анализа

ограниченного круга лиц

Доминирование стоимостных

показателей в системе критериев

оценки

Сочетание стоимостных и натуральных

показателей

Возможность унификации

аналитических процедур

Невозможность унификации

аналитических процедур

Высокий уровень достоверности

анализа

Высокий уровень субъективизма

16. Основные задачи:

диагностика финансового положения предприятия;поиск резервов улучшения финансового состояния, его

платежеспособности и финансовой устойчивости;

изучение соответствий между средствами и источниками

их формирования, рациональности их размещения и

эффективности использования;

краткосрочное и долгосрочное прогнозирование

финансовых результатов и разработка моделей финансового

состояния при разнообразных вариантах использования

ресурсов;

разработка мероприятий, направленных на эффективное

использование ресурсов и укрепление финансового

состояния предприятия.

17. Планирование - проектирование желаемого будущего и эффективных путей его достижения

Финансовые цели планированияГенеральная стратегическая

цель развития

Рост капитализации (стоимости капитала

компании)

Обеспечение ликвидности предприятия

Основные

тактические цели

Повышение величины добавленной

стоимости (чистой продукции)

Увеличение собственного капитала

Рост производительности производства

Максимизация прибыли

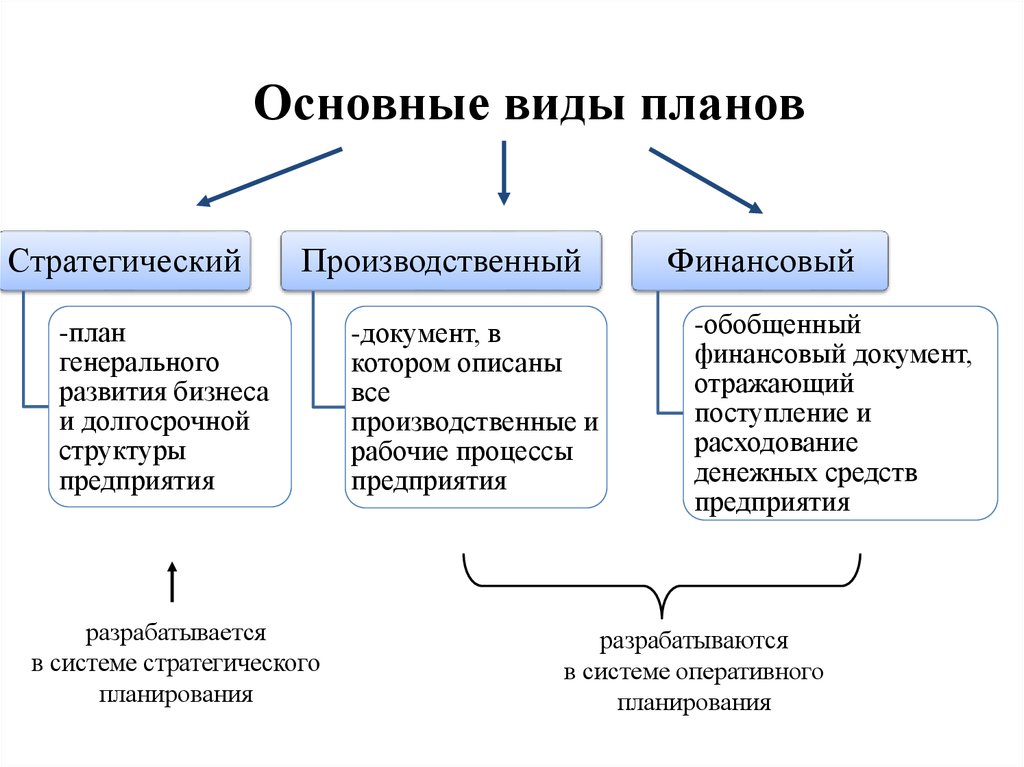

18. Основные виды планов

СтратегическийПроизводственный

-план

генерального

развития бизнеса

и долгосрочной

структуры

предприятия

разрабатывается

в системе стратегического

планирования

-документ, в

котором описаны

все

производственные и

рабочие процессы

предприятия

Финансовый

-обобщенный

финансовый документ,

отражающий

поступление и

расходование

денежных средств

предприятия

разрабатываются

в системе оперативного

планирования

19.

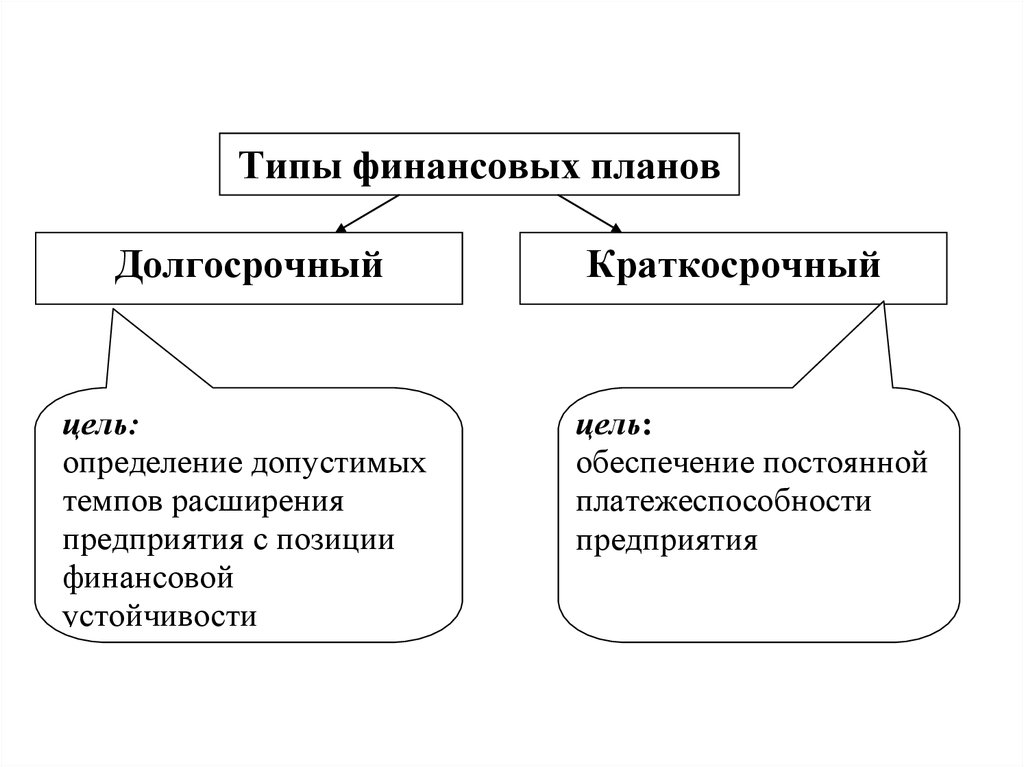

Типы финансовых плановДолгосрочный

цель:

определение допустимых

темпов расширения

предприятия с позиции

финансовой

устойчивости

Краткосрочный

цель:

обеспечение постоянной

платежеспособности

предприятия

20. Практические занятия по модулю 1

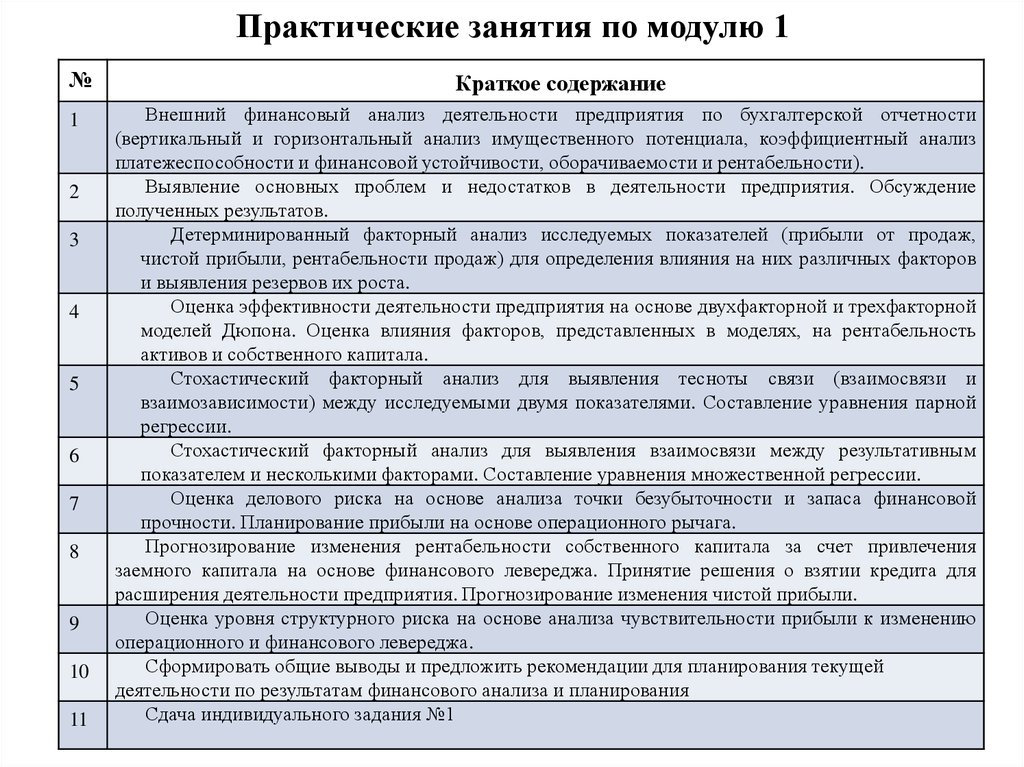

№1

2

3

4

5

6

7

8

9

10

11

Краткое содержание

Внешний финансовый анализ деятельности предприятия по бухгалтерской отчетности

(вертикальный и горизонтальный анализ имущественного потенциала, коэффициентный анализ

платежеспособности и финансовой устойчивости, оборачиваемости и рентабельности).

Выявление основных проблем и недостатков в деятельности предприятия. Обсуждение

полученных результатов.

Детерминированный факторный анализ исследуемых показателей (прибыли от продаж,

чистой прибыли, рентабельности продаж) для определения влияния на них различных факторов

и выявления резервов их роста.

Оценка эффективности деятельности предприятия на основе двухфакторной и трехфакторной

моделей Дюпона. Оценка влияния факторов, представленных в моделях, на рентабельность

активов и собственного капитала.

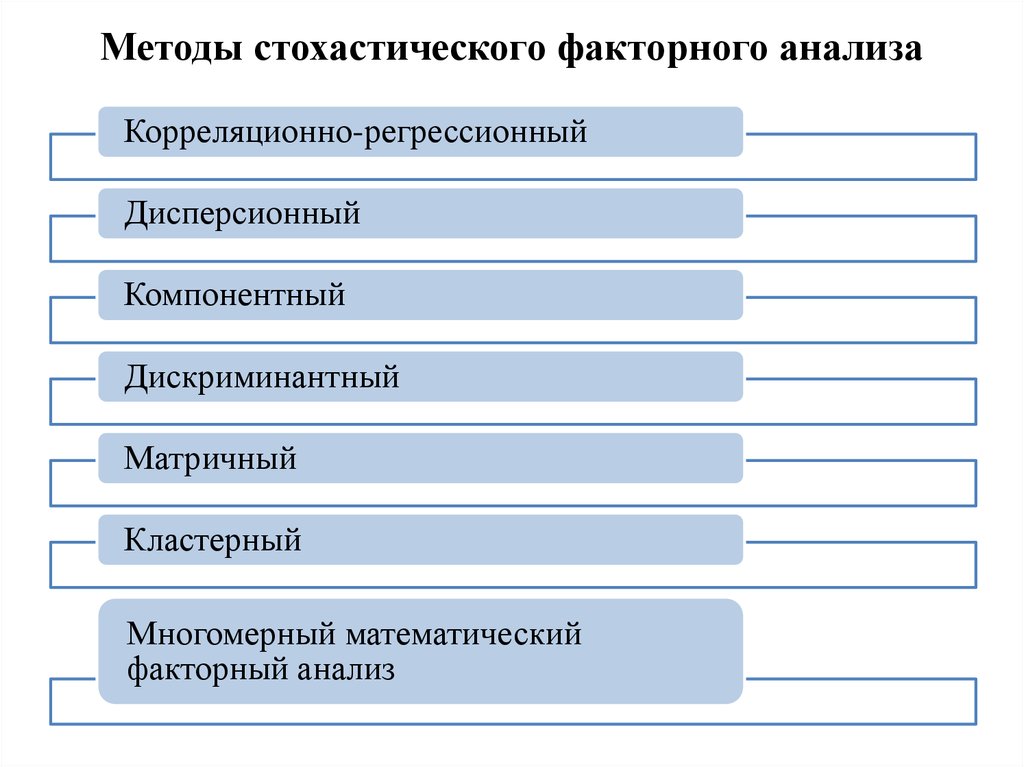

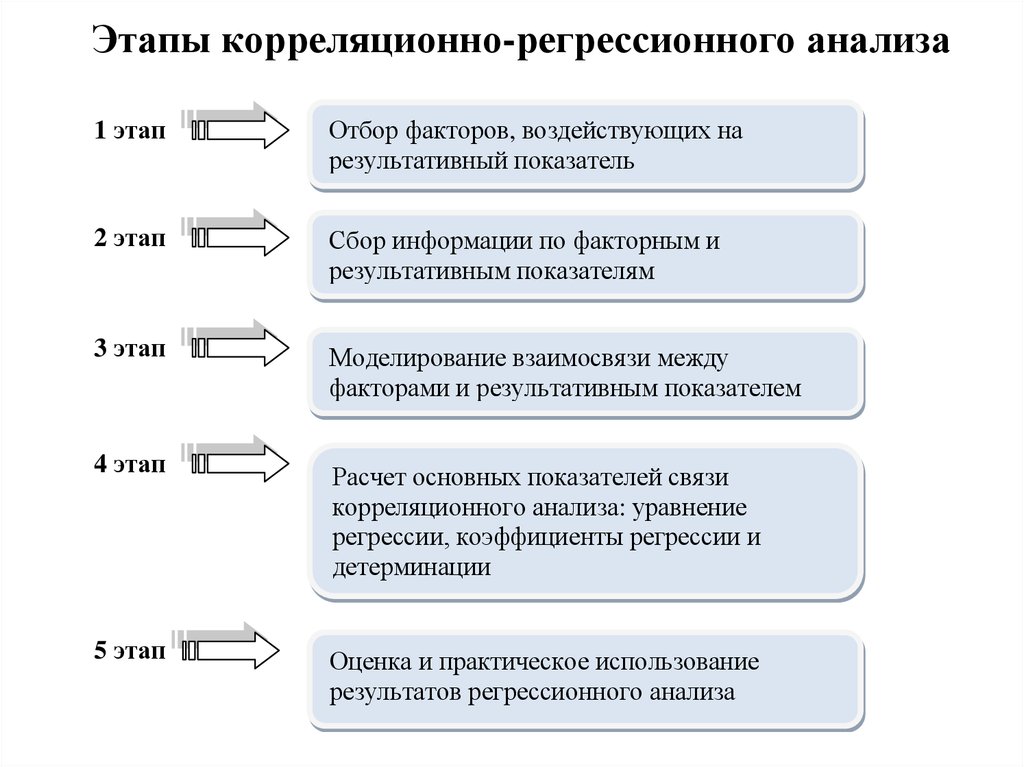

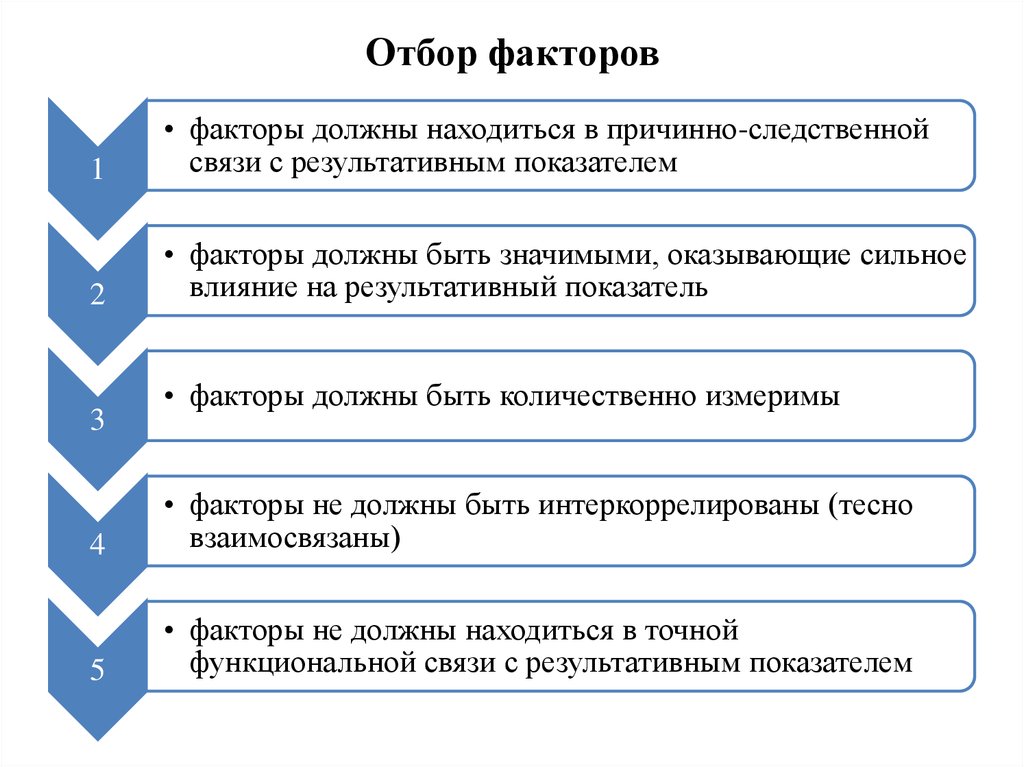

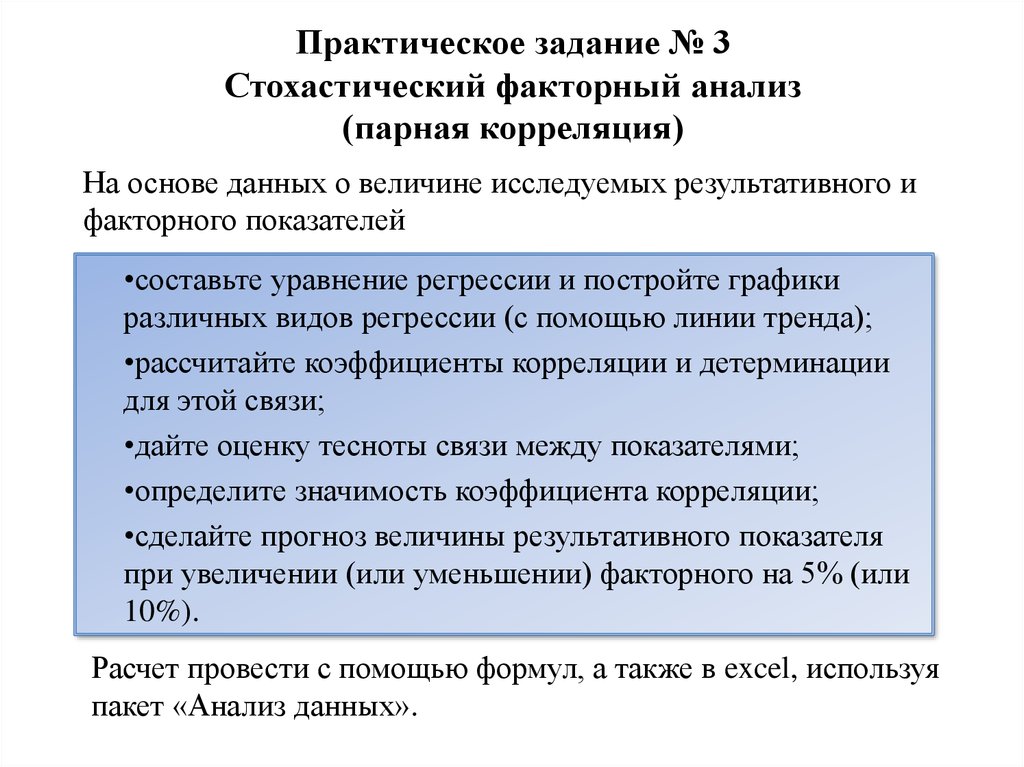

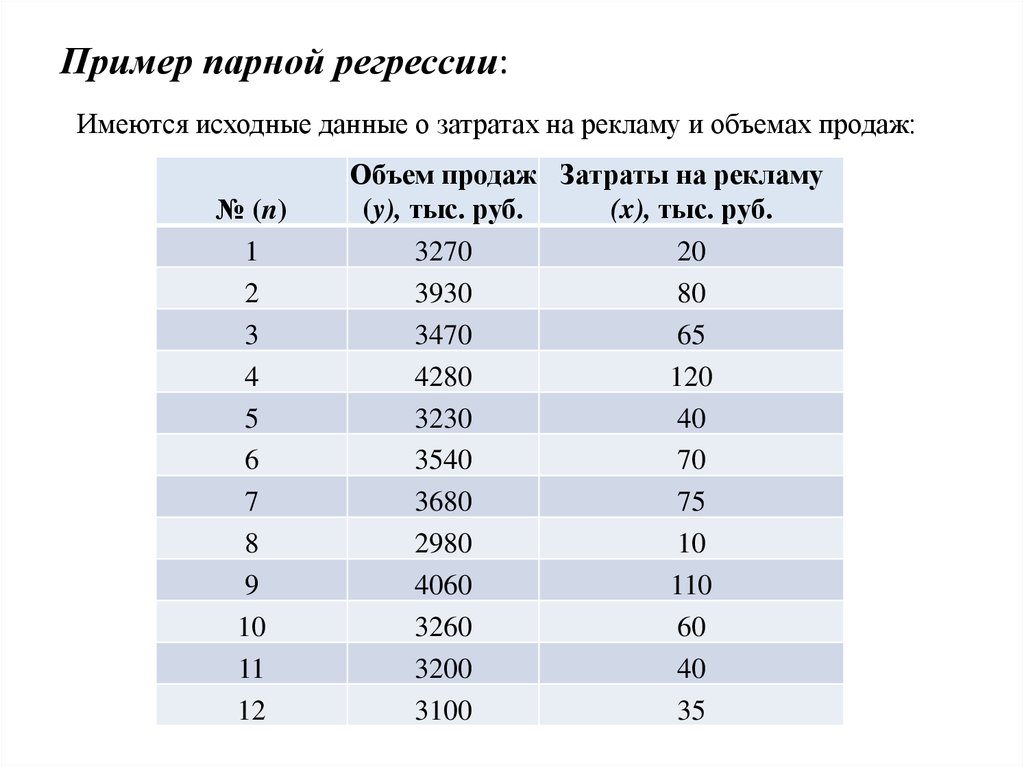

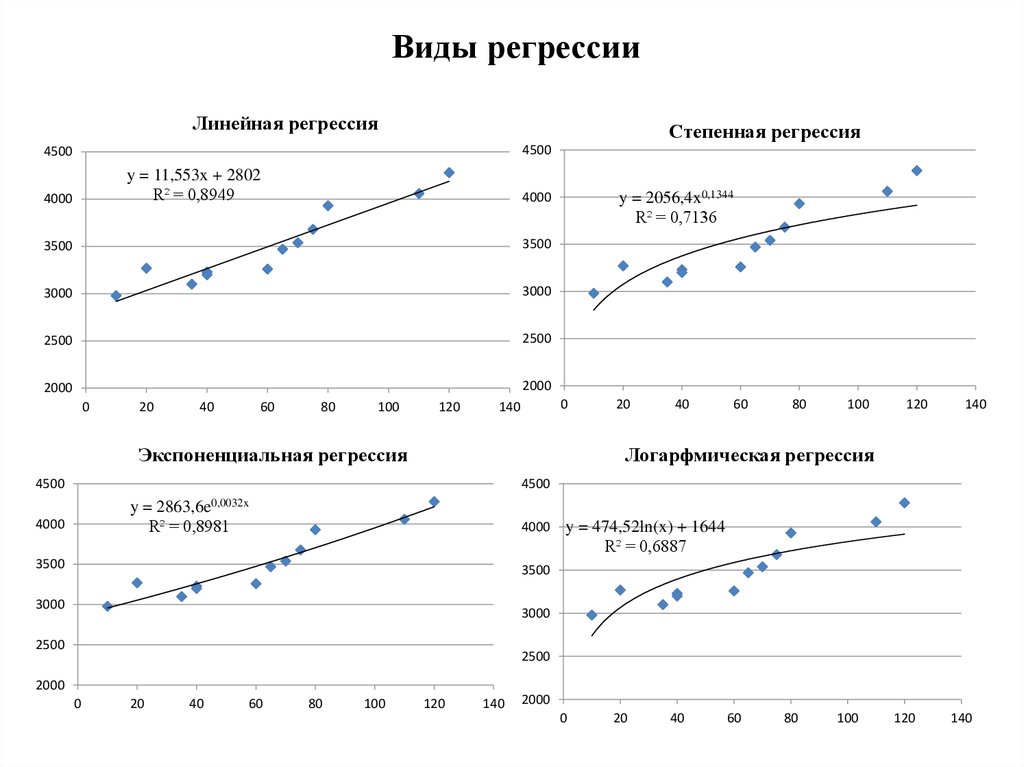

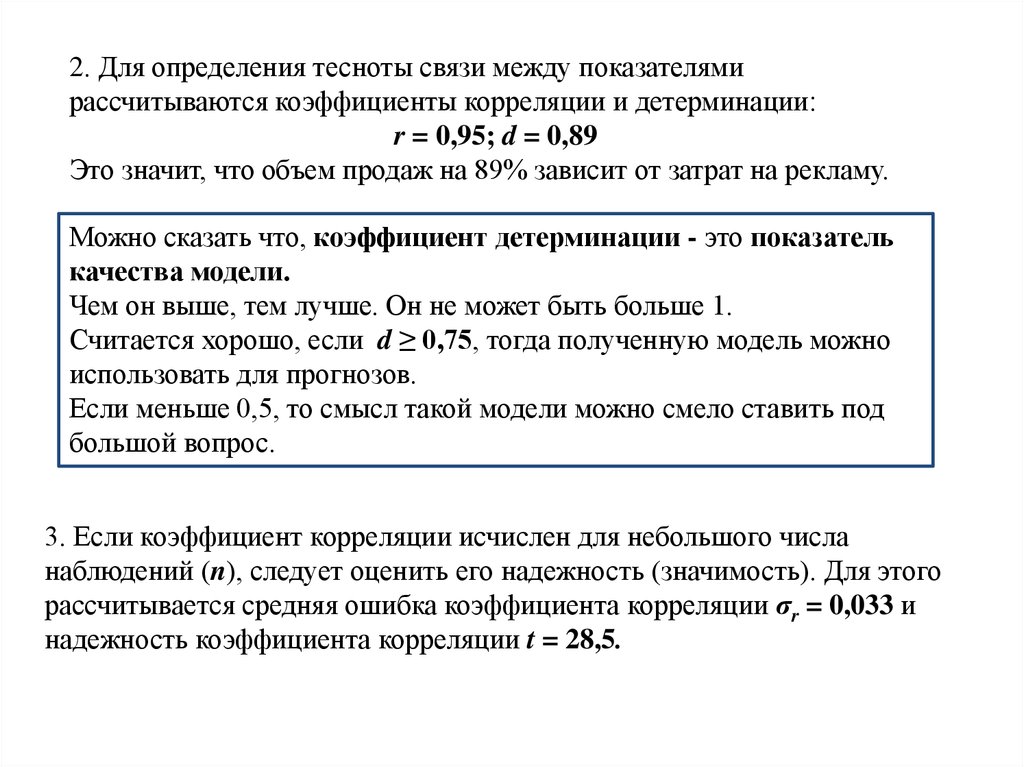

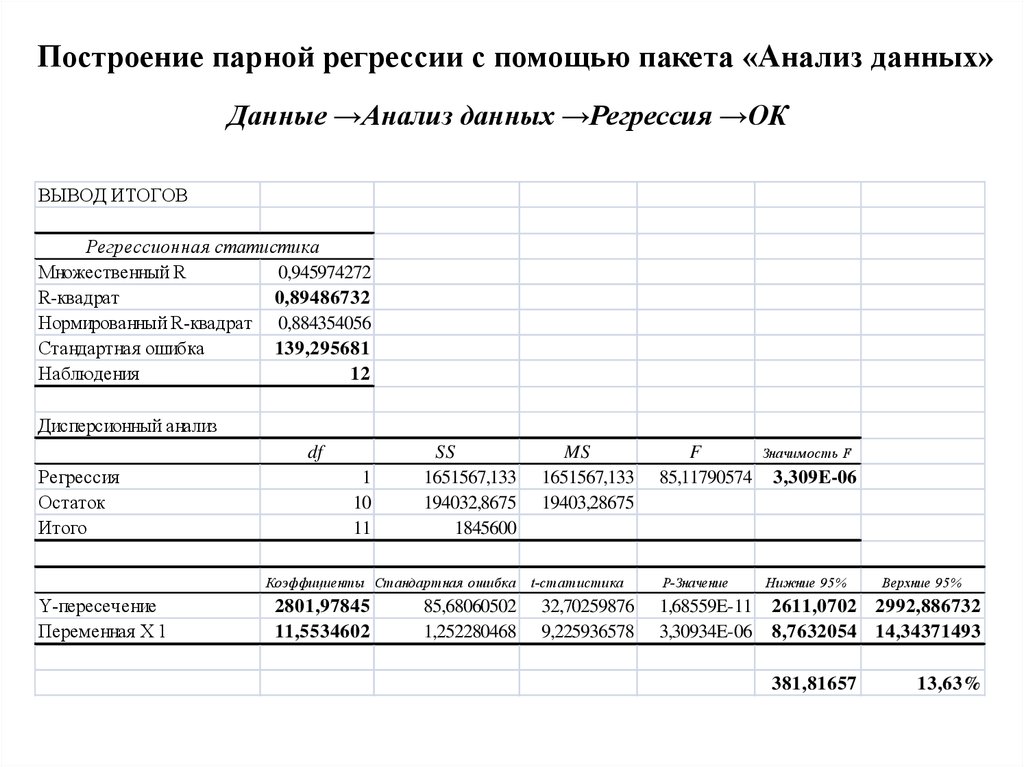

Стохастический факторный анализ для выявления тесноты связи (взаимосвязи и

взаимозависимости) между исследуемыми двумя показателями. Составление уравнения парной

регрессии.

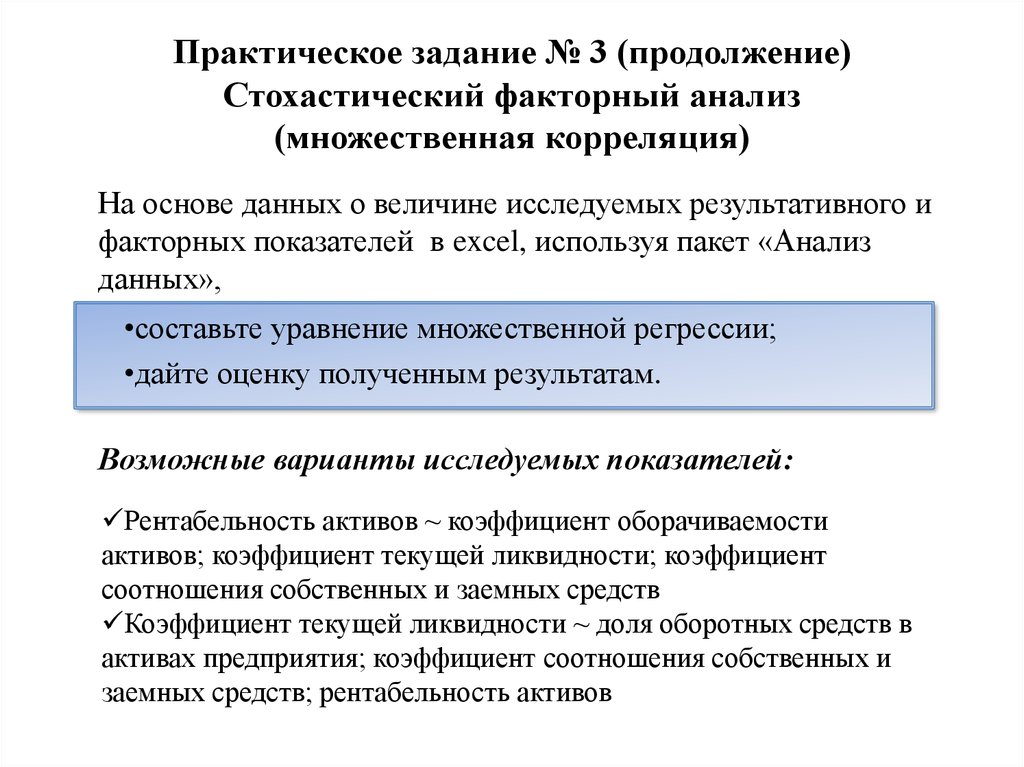

Стохастический факторный анализ для выявления взаимосвязи между результативным

показателем и несколькими факторами. Составление уравнения множественной регрессии.

Оценка делового риска на основе анализа точки безубыточности и запаса финансовой

прочности. Планирование прибыли на основе операционного рычага.

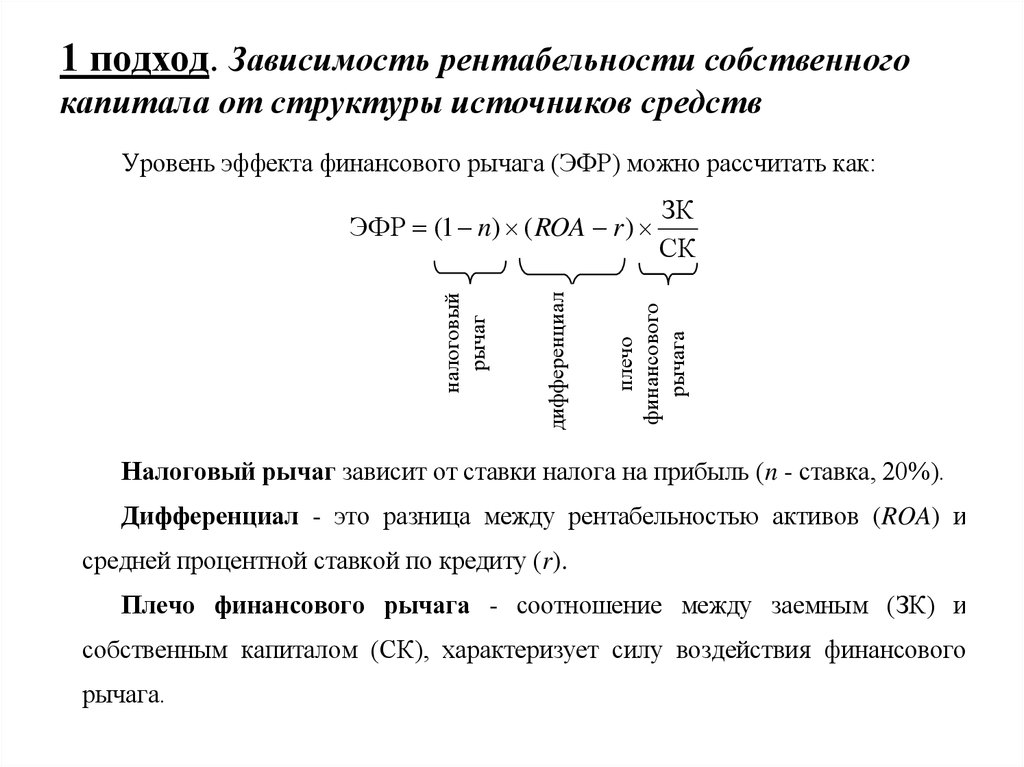

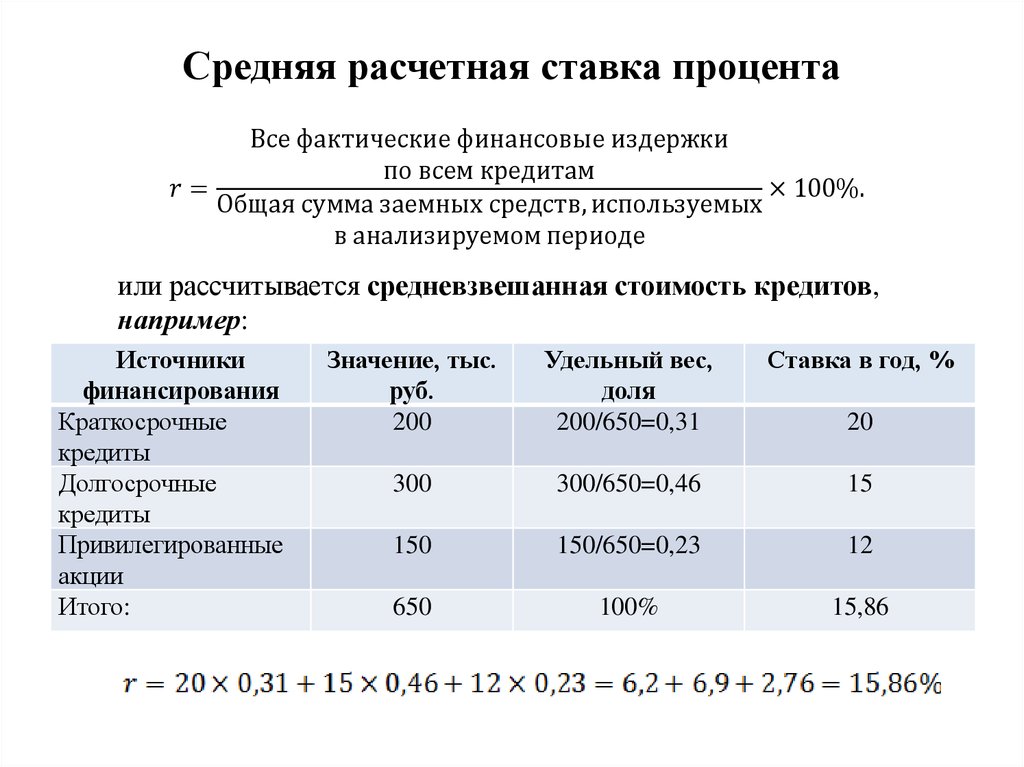

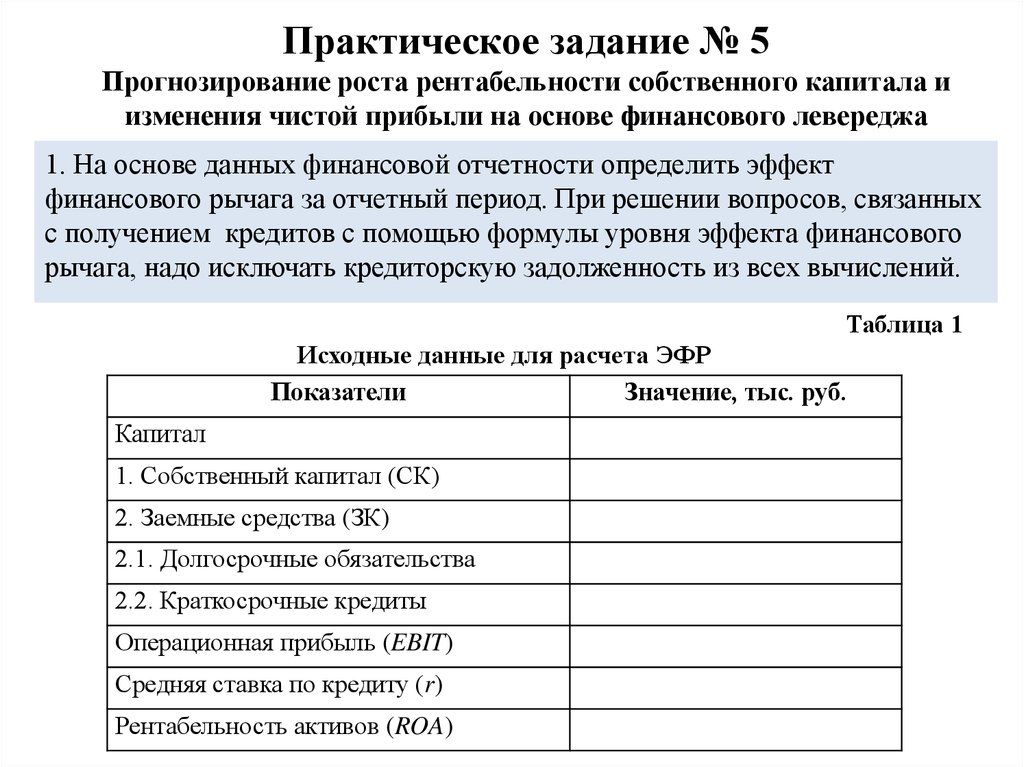

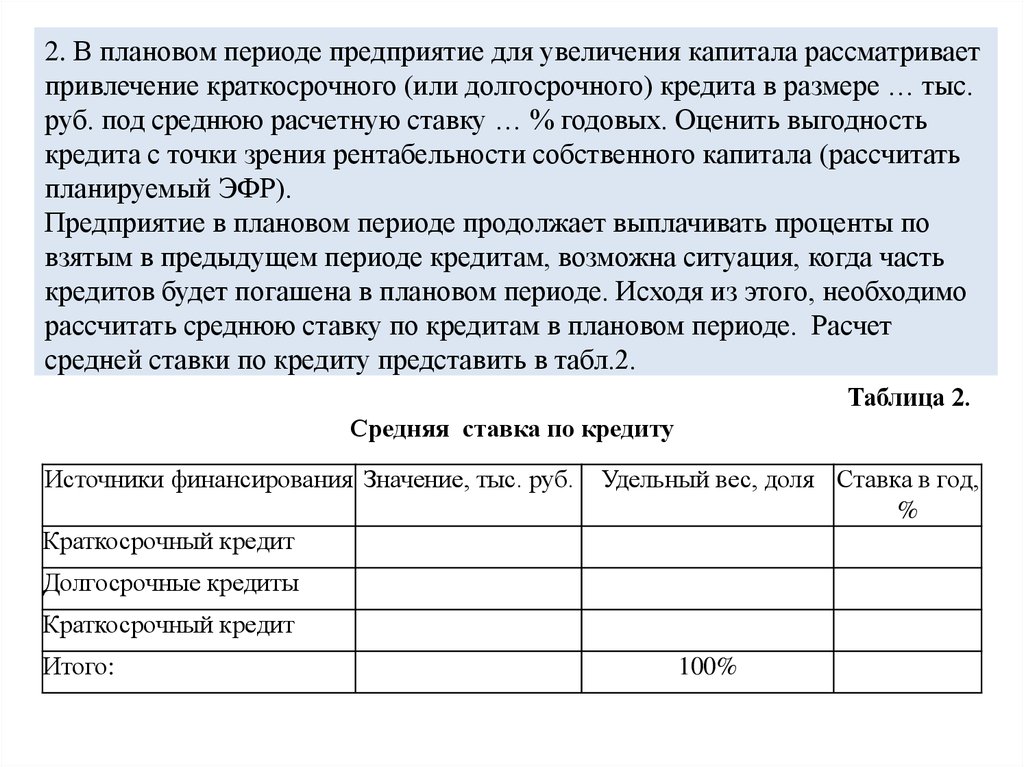

Прогнозирование изменения рентабельности собственного капитала за счет привлечения

заемного капитала на основе финансового левереджа. Принятие решения о взятии кредита для

расширения деятельности предприятия. Прогнозирование изменения чистой прибыли.

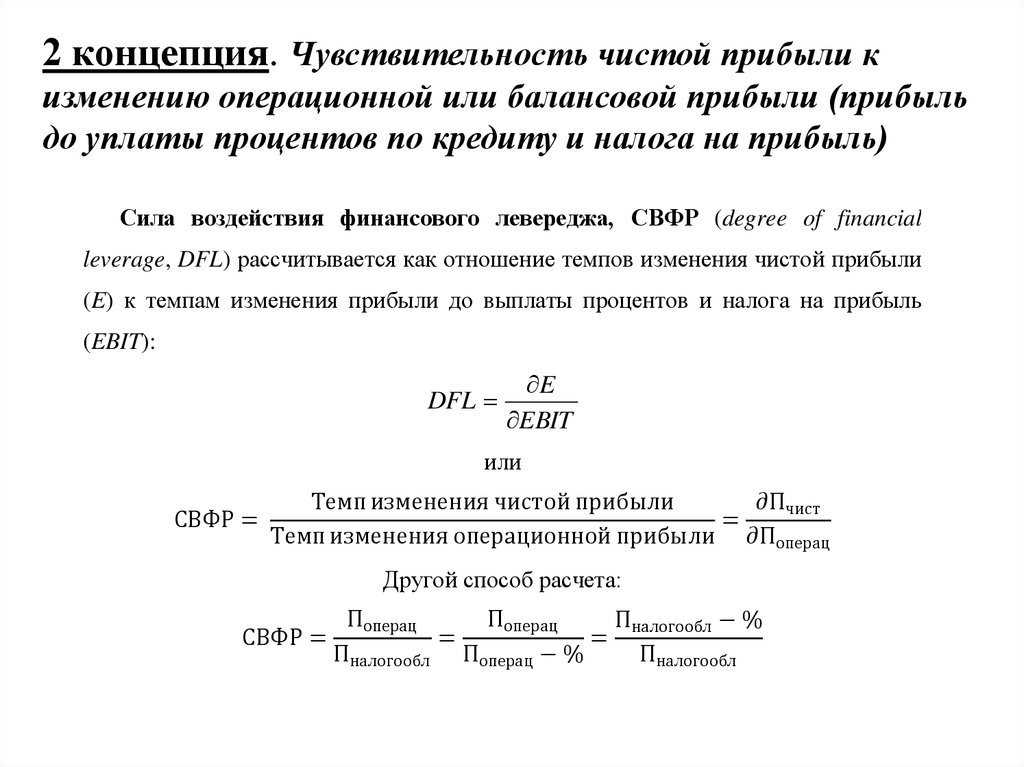

Оценка уровня структурного риска на основе анализа чувствительности прибыли к изменению

операционного и финансового левереджа.

Сформировать общие выводы и предложить рекомендации для планирования текущей

деятельности по результатам финансового анализа и планирования

Сдача индивидуального задания №1

21. Практическое задание № 1 Внешний финансовый анализ

На основе данных бухгалтерской отчетности(бухгалтерский баланс, отчет о финансовых результатах)

сделать анализ финансового положения предприятия и

дать оценку его деятельности.

http://www.e-disclosure.ru/

(центр раскрытия корпоративной информации)

https://zachestnyibiznes.ru/

(всероссийская система проверки контрагентов)

https://www.testfirm.ru/

(сравнение финансового положения фирмы с

среднеотраслевыми показателями)

22. Основные этапы анализа:

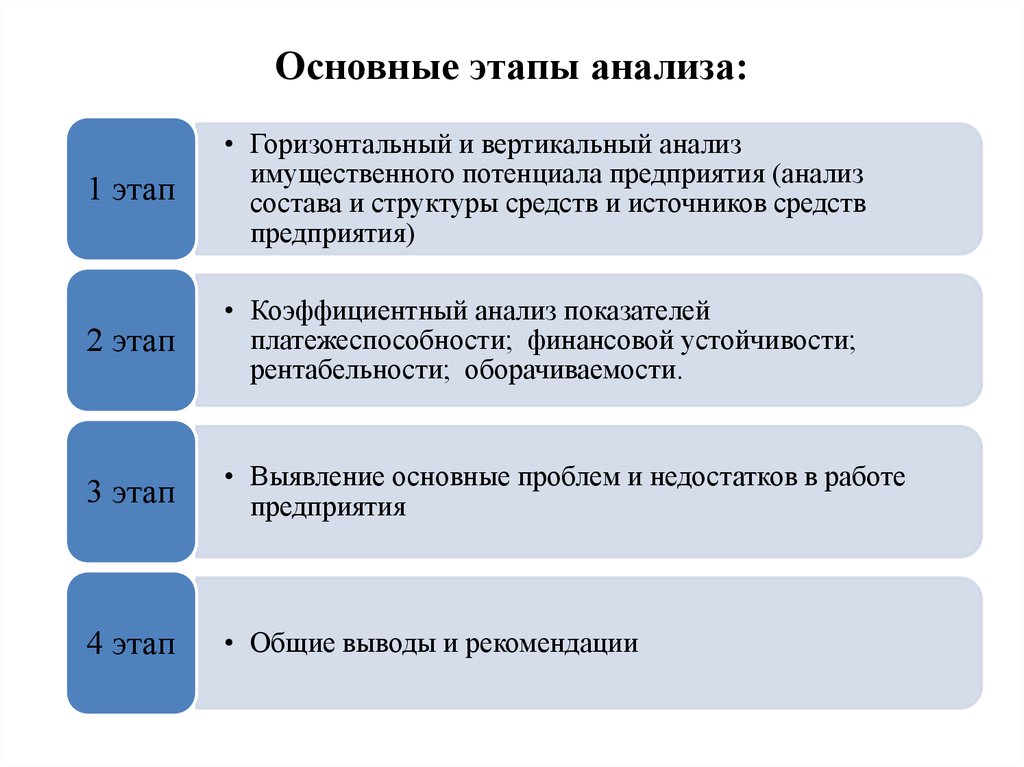

1 этап• Горизонтальный и вертикальный анализ

имущественного потенциала предприятия (анализ

состава и структуры средств и источников средств

предприятия)

2 этап

• Коэффициентный анализ показателей

платежеспособности; финансовой устойчивости;

рентабельности; оборачиваемости.

3 этап

• Выявление основные проблем и недостатков в работе

предприятия

4 этап

• Общие выводы и рекомендации

23.

Аналитический балансНаименование

показателей

(статей баланса)

1

Актив

А

…

An

…

Аi

Баланс (В)

Пассив

П

…

Пn

…

Пm

Баланс (В)

Абсолютные

величины

на начало на конец

отчетного отчетного

периода периода

Удельный вес к итогу

баланса

на

на

начало

конец

отчетного

отчетного

периода

периода

4

5

2

3

А1

А2

В1

В2

100%

П1

П2

П1/В1× 100%

В1

В2

100%

показатели состава

баланса

Изменения

в

абсолютных

величинах

в структуре

6=3–2

7=5–4

А1/В1 × 100% А2/В2 × 100% ∆А = А2 – А1 ∆(An/B×100%)

100%

∆B = В2 – В1

0

П2/В2× 100% ∆П = П2 – П1 ∆(Пn/B×100%)

в % к величине

в%к

на начало

изменению

отчетного

итога баланса

периода

8 = 6/2×100%

9 = 6/ В

∆A/A1×100%

∆A/∆B×100%

ΔВ/В1×100%

100%

∆П/П1×100%

∆П/∆B×100%

100%

∆B = В2 – В1

0

ΔВ/В1×100%

100%

показатели структуры

баланса

показатели

динамики

баланса

показатели

структурной

динамики

баланса

показатели

динамики

баланса

показатели

структурной

динамики

баланса

24. Показатели платежеспособности

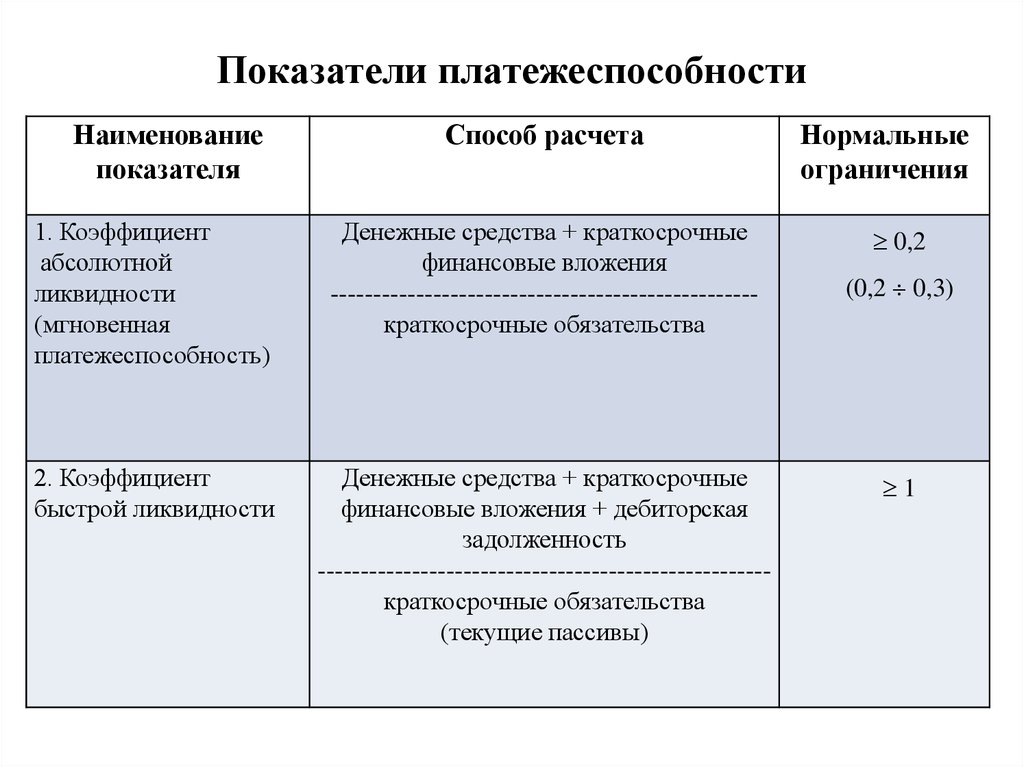

Наименованиепоказателя

Способ расчета

1. Коэффициент

абсолютной

ликвидности

(мгновенная

платежеспособность)

Денежные средства + краткосрочные

финансовые вложения

-------------------------------------------------краткосрочные обязательства

2. Коэффициент

быстрой ликвидности

Денежные средства + краткосрочные

финансовые вложения + дебиторская

задолженность

----------------------------------------------------краткосрочные обязательства

(текущие пассивы)

Нормальные

ограничения

0,2

(0,2 0,3)

1

25. Показатели платежеспособности (продолжение)

Наименованиепоказателя

3. Коэффициент

покрытия (текущей

ликвидности)

Способ расчета

1) Денежные средства + краткосрочные

финансовые вложения + дебиторская

задолженность + запасы + НДС

-------------------------------------------------краткосрочные обязательства

Нормальные

ограничения

2

(в мировой

практике от 1,5 до

2,5)

2) Текущие активы

(оборотные средства)

------------------------------------------------текущие пассивы

4. Коэффициент

общей

платежеспособности

Активы

---------------------------------------------Обязательства предприятия

2

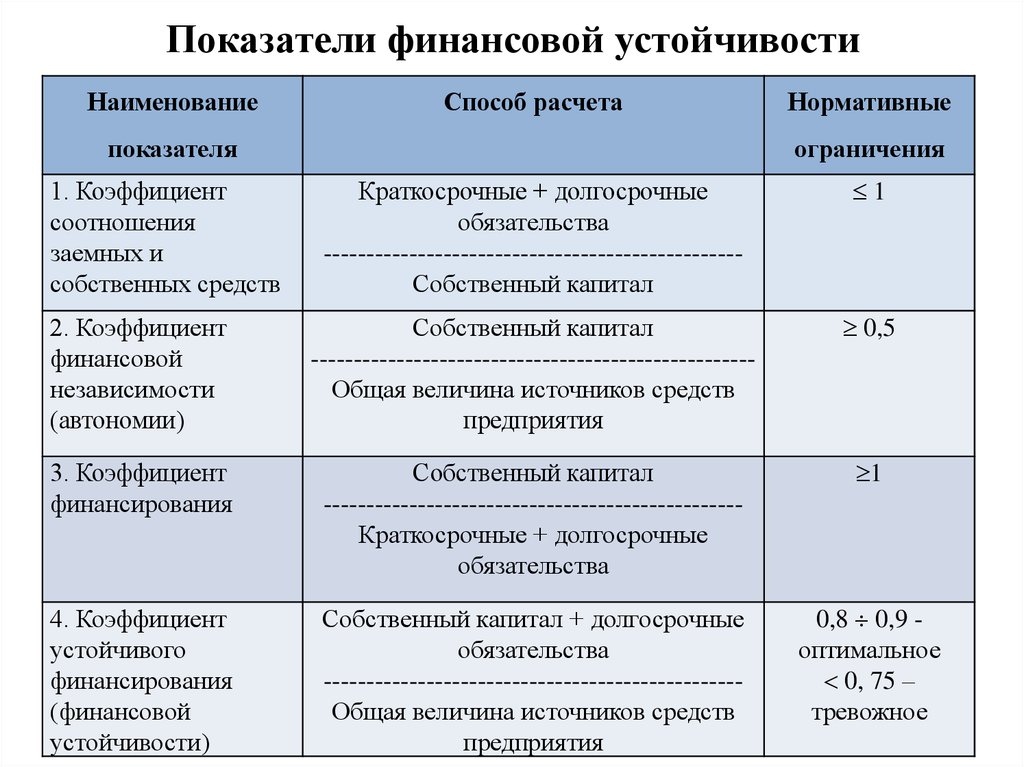

26. Показатели финансовой устойчивости

НаименованиеСпособ расчета

показателя

Нормативные

ограничения

Краткосрочные + долгосрочные

обязательства

------------------------------------------------Собственный капитал

1

2. Коэффициент

финансовой

независимости

(автономии)

Собственный капитал

---------------------------------------------------Общая величина источников средств

предприятия

0,5

3. Коэффициент

финансирования

Собственный капитал

------------------------------------------------Краткосрочные + долгосрочные

обязательства

1

4. Коэффициент

устойчивого

финансирования

(финансовой

устойчивости)

Собственный капитал + долгосрочные

обязательства

------------------------------------------------Общая величина источников средств

предприятия

0,8 0,9 оптимальное

0, 75 –

тревожное

1. Коэффициент

соотношения

заемных и

собственных средств

27. Показатели финансовой устойчивости (продолжение)

Наименованиепоказателя

5. Коэффициент

задолженности

(коэффициент долга)

Способ расчета

Нормативные

ограничения

Все обязательства

-----------------------------------------------Общая величина источников средств

предприятия

0,5

6. Коэффициент

маневренности

Собственные оборотные средства

-------------------------------------------------Собственный капитал

7. Коэффициент

автономии источников

формирования запасов

Собственные оборотные средства

-------------------------------------------------Общая величина основных источников

формирования запасов

8. Коэффициент

обеспеченности запасов

собственными

источниками

Собственные оборотные средства

----------------------------------------------Запасы

0,6 0,8

(для

промышленных

предприятий)

9. Коэффициент

обеспеченности

собственными

оборотными средствами

Собственные оборотные средства

--------------------------------------------------Оборотные средства

0,1

28. Показатели оборачиваемости

Наименование показателя1. Коэффициент оборачиваемости

активов (капитала)

Расчетная формула

Выручка от реализации

----------------------------------Средняя величина активов

2. Коэффициент фондоотдачи

Выручка от реализации

---------------------------------------------Средняя величина основных

средств

3. Коэффициент оборачиваемости

мобильных средств (оборотных

средств)

Выручка от реализации

---------------------------------------------Средняя величина оборотных

средств

4. Коэффициент оборачиваемости

запасов

Выручка от реализации

---------------------------------------------Средняя величина запасов

29. Показатели оборачиваемости (продолжение)

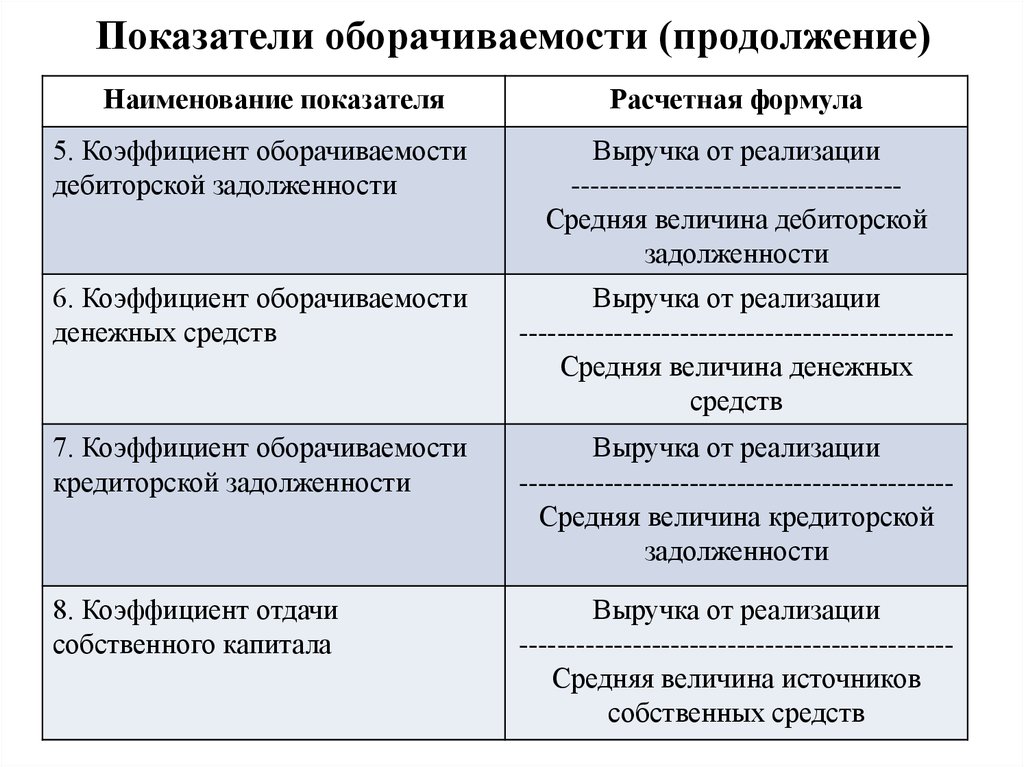

Наименование показателяРасчетная формула

5. Коэффициент оборачиваемости

дебиторской задолженности

Выручка от реализации

----------------------------------Средняя величина дебиторской

задолженности

6. Коэффициент оборачиваемости

денежных средств

Выручка от реализации

---------------------------------------------Средняя величина денежных

средств

7. Коэффициент оборачиваемости

кредиторской задолженности

Выручка от реализации

---------------------------------------------Средняя величина кредиторской

задолженности

8. Коэффициент отдачи

собственного капитала

Выручка от реализации

---------------------------------------------Средняя величина источников

собственных средств

30. Показатели рентабельности

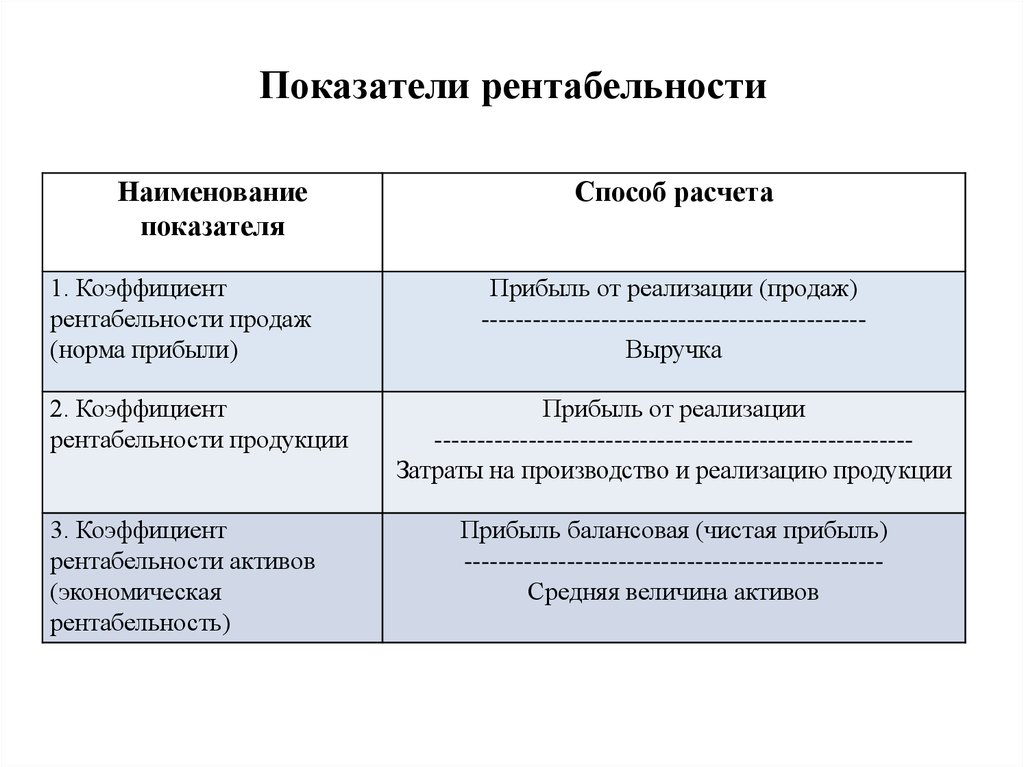

Наименованиепоказателя

1. Коэффициент

рентабельности продаж

(норма прибыли)

2. Коэффициент

рентабельности продукции

3. Коэффициент

рентабельности активов

(экономическая

рентабельность)

Способ расчета

Прибыль от реализации (продаж)

--------------------------------------------Выручка

Прибыль от реализации

-------------------------------------------------------Затраты на производство и реализацию продукции

Прибыль балансовая (чистая прибыль)

------------------------------------------------Средняя величина активов

31. Показатели рентабельности (продолжение)

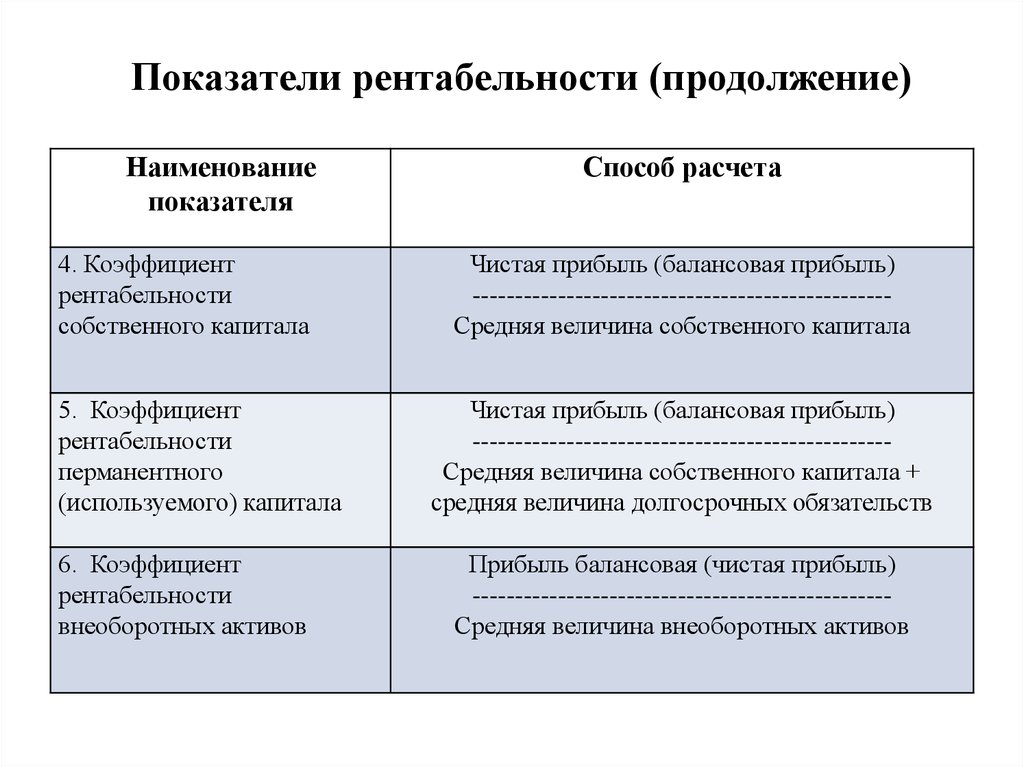

Наименованиепоказателя

4. Коэффициент

рентабельности

собственного капитала

5. Коэффициент

рентабельности

перманентного

(используемого) капитала

6. Коэффициент

рентабельности

внеоборотных активов

Способ расчета

Чистая прибыль (балансовая прибыль)

------------------------------------------------Средняя величина собственного капитала

Чистая прибыль (балансовая прибыль)

------------------------------------------------Средняя величина собственного капитала +

средняя величина долгосрочных обязательств

Прибыль балансовая (чистая прибыль)

------------------------------------------------Средняя величина внеоборотных активов

32. Факторный анализ

33.

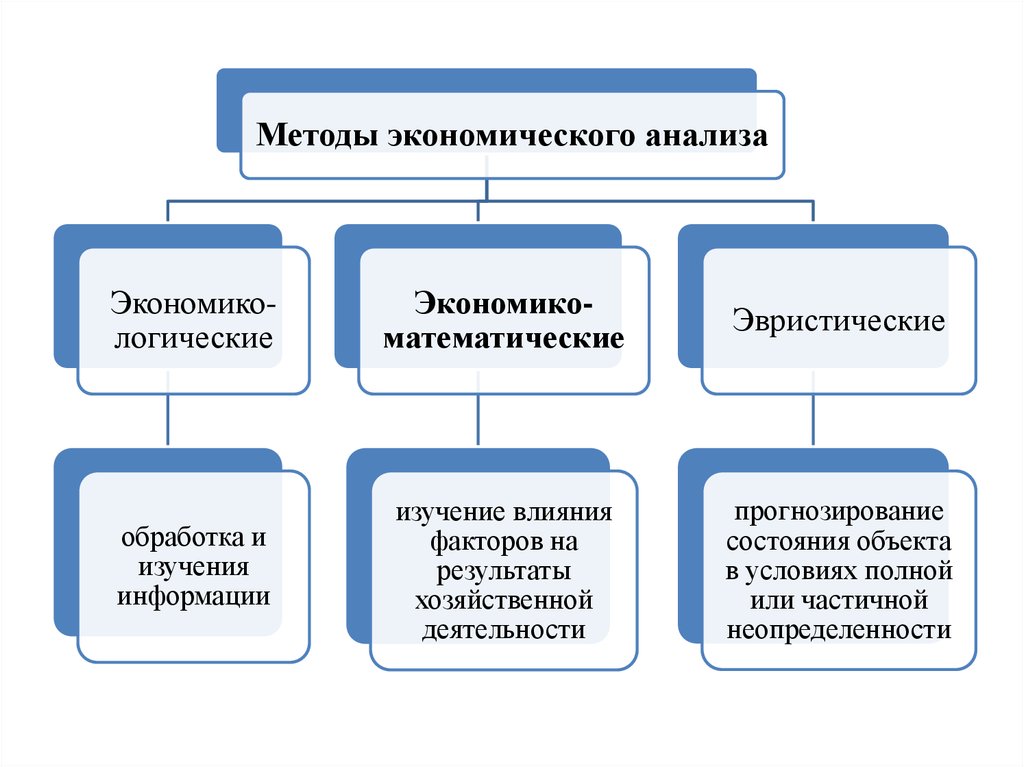

Методы экономического анализаЭкономикологические

Экономикоматематические

Эвристические

обработка и

изучения

информации

изучение влияния

факторов на

результаты

хозяйственной

деятельности

прогнозирование

состояния объекта

в условиях полной

или частичной

неопределенности

34.

Приемы финансовойматематики

Экономикоматематические

методы

Методы

детерминированно

го анализа

Приемы

стохастического

анализа

Методы

оптимизации

показателей

35.

Приемыфинансовой

математики

Простые

проценты

Сложные

проценты

36.

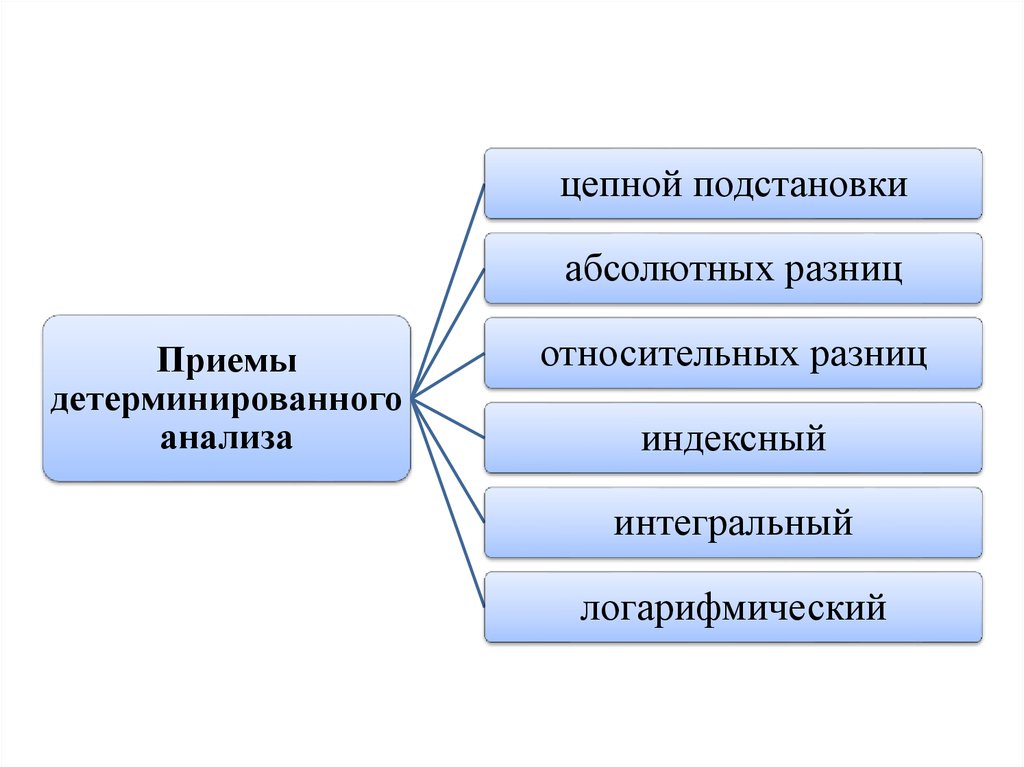

цепной подстановкиабсолютных разниц

Приемы

детерминированного

анализа

относительных разниц

индексный

интегральный

логарифмический

37.

корреляционнорегрессионныйдисперсионный

Приемы

стохастического

анализа

матричный

кластерный

компонентный

математический факторный

38.

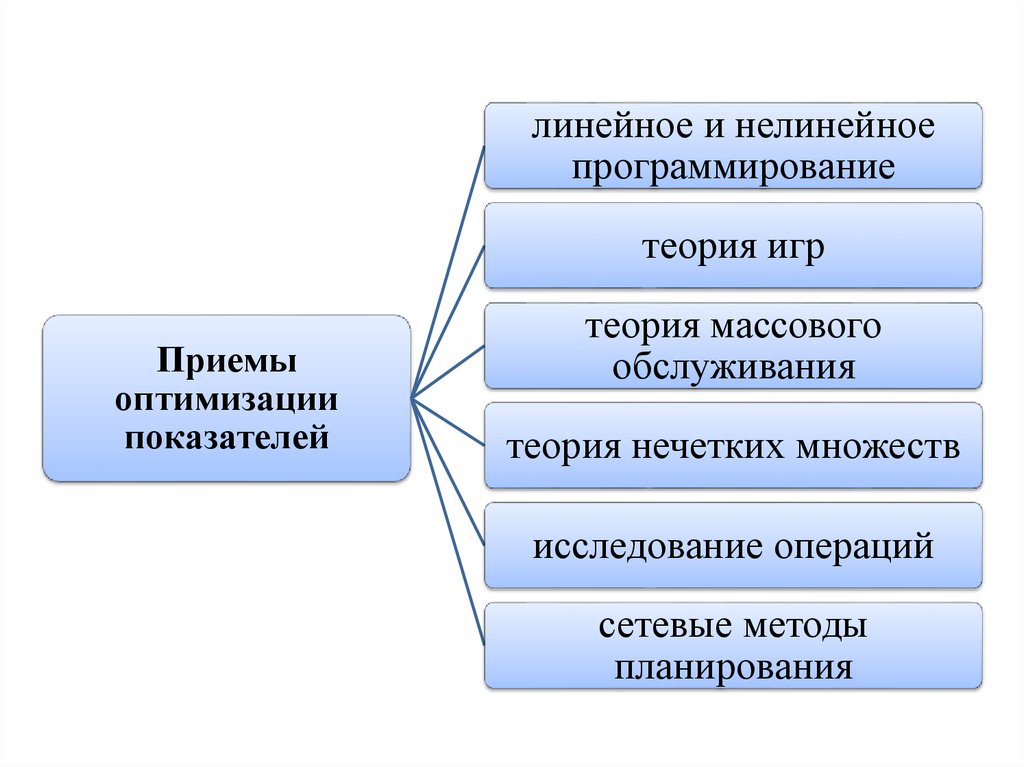

линейное и нелинейноепрограммирование

теория игр

Приемы

оптимизации

показателей

теория массового

обслуживания

теория нечетких множеств

исследование операций

сетевые методы

планирования

39. Факторный анализ - методика комплексного и системного изучения и измерения воздействия факторов на величину результативного

показателя• детерминированный

• стохастический

• прямой

• обратный

Типы

факторного

анализа

• одноступенчатый

• многоступенчатый

• статический

• динамический

40.

Детерминированный факторный анализ(ДФА) • методика исследования влияния факторов, связь

которых с результативным показателем носит

функциональный характер

Стохастический факторный анализ

(СФА) • методика исследования факторов, связь которых

с результативным показателем является

неполной, вероятностной, т.е. корреляционной

41. Основные этапы факторного анализа

12

• Отбор факторов для анализа исследуемого

показателя

• Классификация и систематизация факторов

3

• Моделирование взаимосвязи между результативным

(исследуемым) и факторными показателями

4

• Измерение влияния факторов и оценка роли каждого

из них на величину результативного показателя

5

• Практическое использование результатов факторного

анализа

42. Классификация факторов

Признак классификацииСтепень управляемости

Направления воздействия

Уровень затратоемкости

Степень определенности

Состав

Степень соподчиненности

Степень воздействия на результаты

Фактор

внутренние

внешние

материально-технические

организационные

социально-экономические

структурные

экстенсивные

интенсивные

детерминированные

стохастические

неопределенные

простые

сложные

первого порядка

второго порядка и т.д.

основные

второстепенные

43. Моделирование – представление взаимосвязи между результативным и факторными показателями в форме математического выражения

Математическаяформула,

отражающая

связь

между

факторами и результативными показателями в общем виде

может быть представлена так:

y f ( x1 ; x2 ;....; xn ),

где y - результативный показатель; xn - факторы.

44.

Типы детерминированных факторных моделейn

Аддитивные модели

Y xi x1 x2 ... xn

i 1

Мультипликативные

модели

Кратные модели

Смешанные модели

n

Y xi x1 x2 ... xn

i 1

x1

Y

x2

Y

a b

a

a b

;Y

;Y

;Y a b c

c

b c

c

45. Моделирование мультипликативных и аддитивных моделей осуществляет путем последовательного расчленения факторов исходной системы

на составные элементыY a b;

Y a c d;

Y a c e f.

или

Y a b;

Y a c d;

Y a c e f.

46. К кратным моделям применяют следующие способы их преобразования:

a c e d c e dx

x

x

Y

3

2

1

Удлинение:

b b b

b

b

a a c a c

x1 x2

Y

Расширение:

b b c c b

a a : c x1

Y

Сокращение:

b b : c x2

47. Методы детерминированного факторного анализа

Цепной подстановкиАбсолютных разниц

Относительных разниц

Интегральный

Логарифмирования

Индексный

Пропорционального деления

48. Метод цепных подстановок

Алгоритм расчетадля трехфакторной мультипликативной модели:

F x y z.

F0 x0 y0 z 0 ;

Fусл1 x1 y0 z 0 ;

Fусл 2 x1 y1 z 0 ;

F1 x1 y1 z1.

Влияние каждого фактора определяется последовательным

вычитанием из каждого последующего расчета предыдущего:

Fx Fусл1 F0 ;

Fy Fусл2 Fусл1 ;

Fz F1 Fусл2 .

Сумма действий всех факторов равна общему абсолютному

изменению результативного показателя:

Fобщ Fx Fy Fz .

49. Метод абсолютных разниц

Алгоритм расчетадля трехфакторной мультипликативной модели:

F x y z.

Fx x y0 z 0 ;

Fy x1 y z 0 ;

Fz x1 y1 z.

Сумма

действий

всех

факторов

равна

общему

абсолютному изменению результативного показателя:

Fобщ Fx Fy Fz .

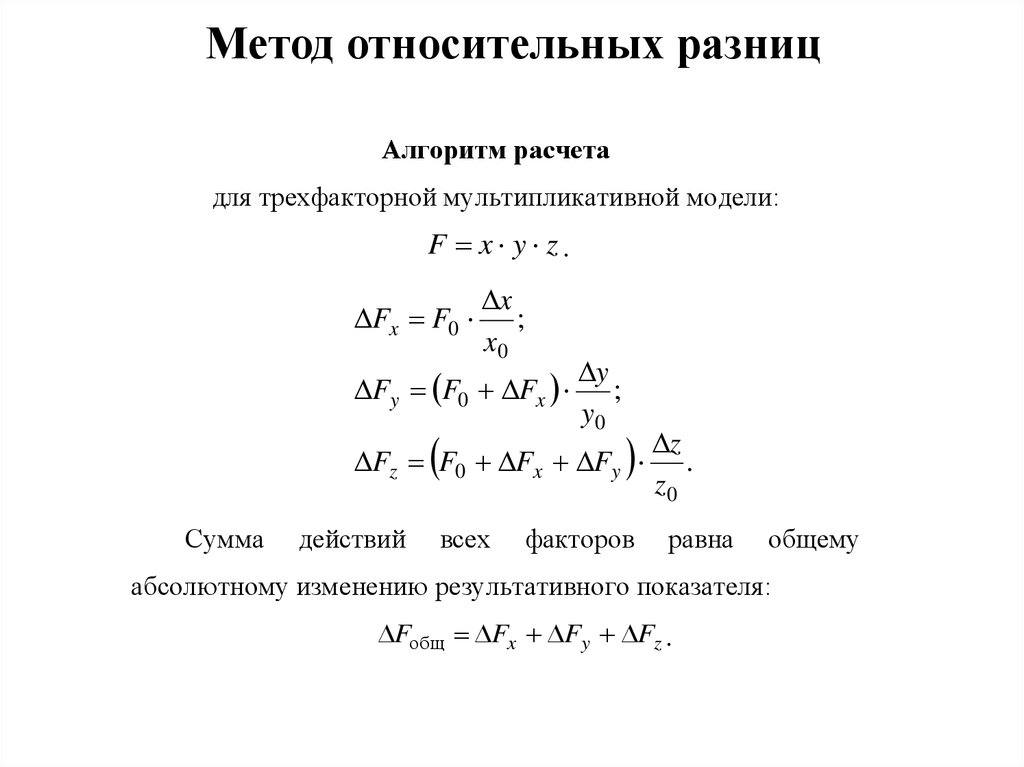

50. Метод относительных разниц

Алгоритм расчетадля трехфакторной мультипликативной модели:

F x y z.

Fx F0

x

;

x0

Fy F0 Fx

y

;

y0

Fz F0 Fx Fy

Сумма

действий

всех

факторов

z

.

z0

равна

общему

абсолютному изменению результативного показателя:

Fобщ Fx Fy Fz .

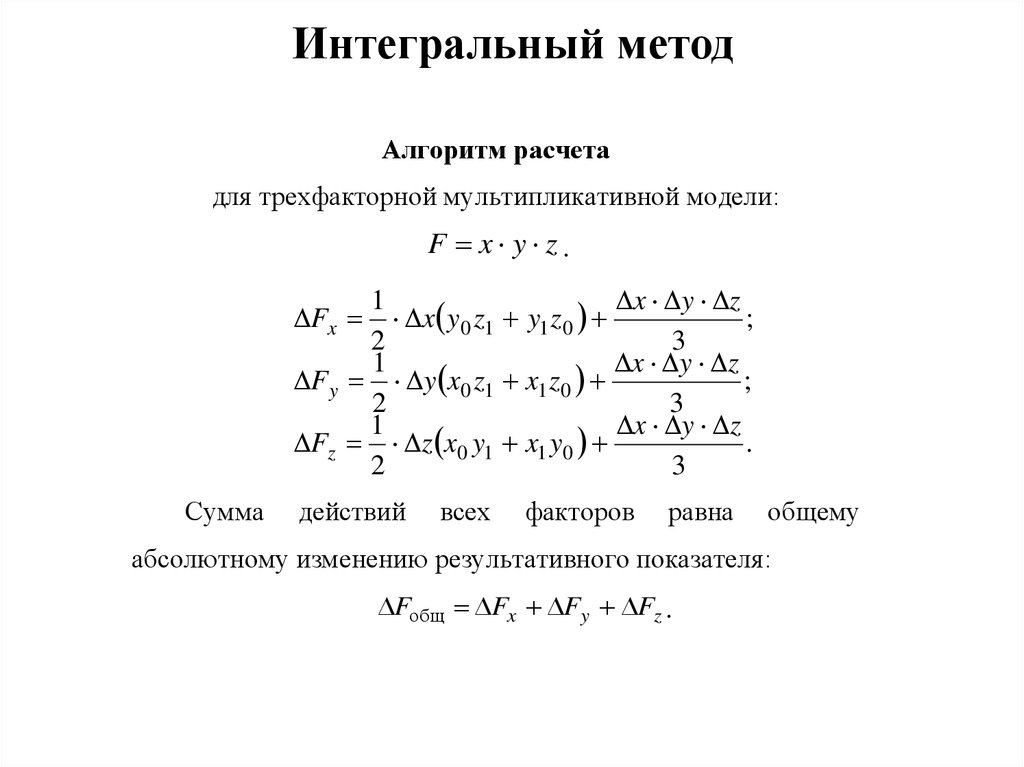

51. Интегральный метод

Алгоритм расчетадля трехфакторной мультипликативной модели:

F x y z.

1

x y z

x y0 z1 y1 z 0

;

2

3

1

x y z

Fy y x0 z1 x1 z 0

;

2

3

1

x y z

Fz z x0 y1 x1 y0

.

2

3

Fx

Сумма

действий

всех

факторов

равна

общему

абсолютному изменению результативного показателя:

Fобщ Fx Fy Fz .

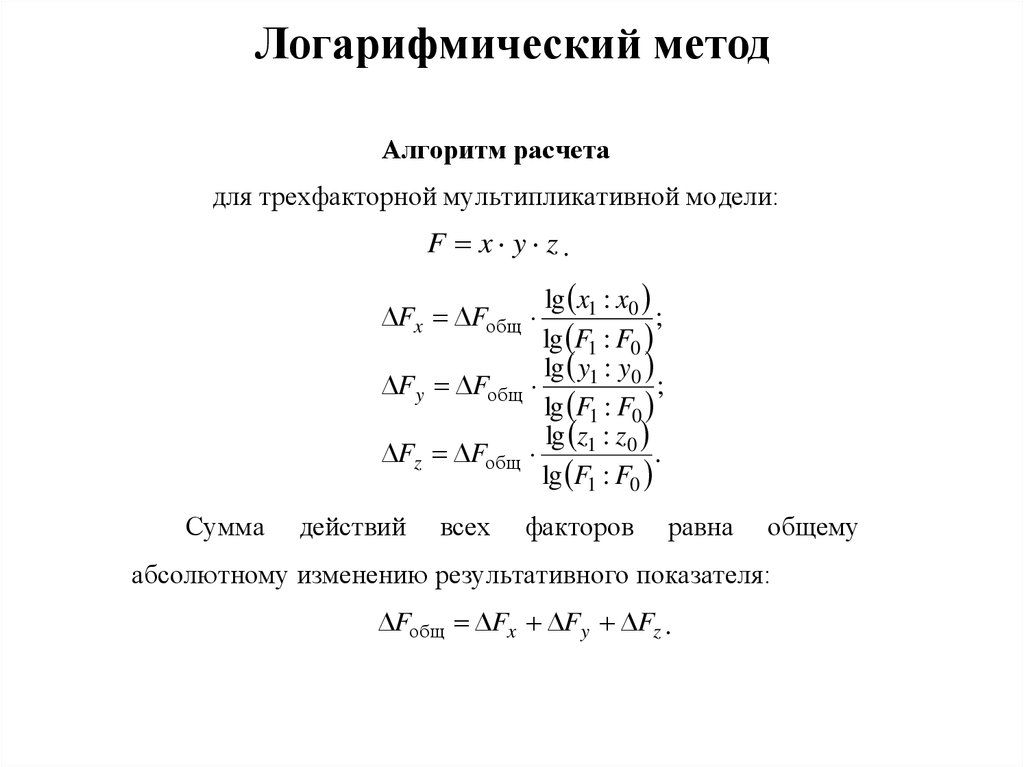

52. Логарифмический метод

Алгоритм расчетадля трехфакторной мультипликативной модели:

F x y z.

lg x1 : x0

;

lg F1 : F0

lg y1 : y0

Fy Fобщ

;

lg F1 : F0

lg z1 : z0

Fz Fобщ

.

lg F1 : F0

Fx Fобщ

Сумма

действий

всех

факторов

равна

общему

абсолютному изменению результативного показателя:

Fобщ Fx Fy Fz .

53. Применение методов ДФА

МоделиСпособ (метод)

мультипликативные

аддитивные

кратные

смешанные

+

+

+

+

+

-

-

+

-

-

-

4. Интегральный

+

-

+

+ (y = a/(b-c))

5. Логарифмирования

+

-

-

-

1. Цепной подстановки

2. Абсолютной

разницы

3. Относительной

разницы

+(y = a(b-c))

54. Пример:

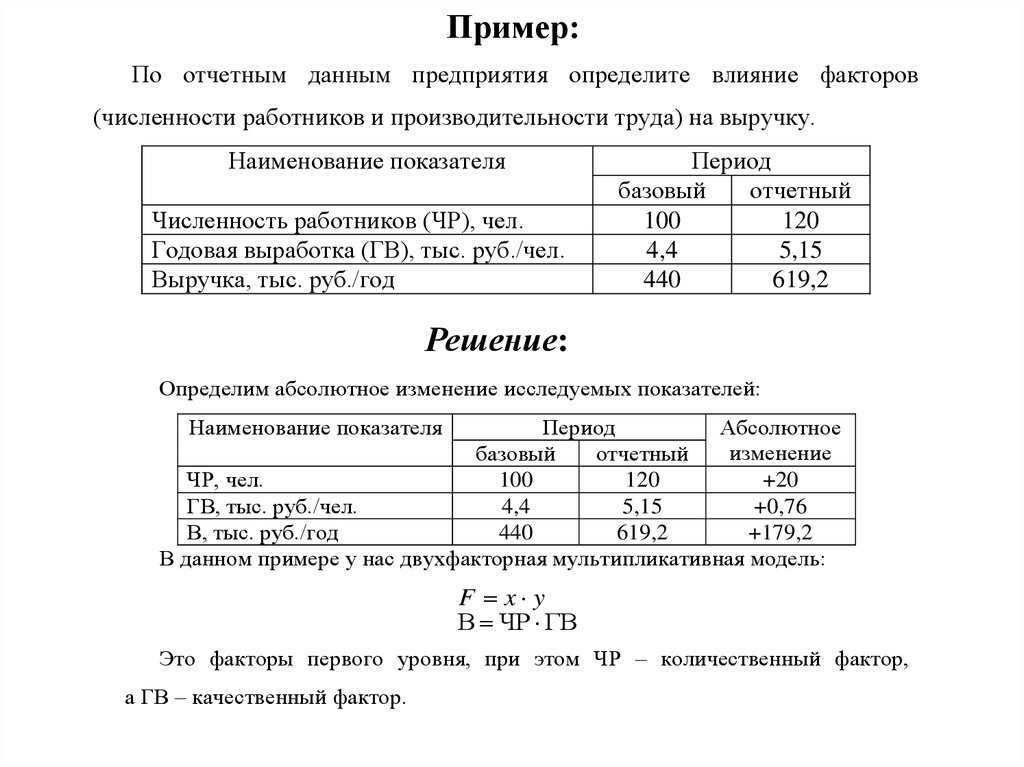

По отчетным данным предприятия определите влияние факторов(численности работников и производительности труда) на выручку.

Наименование показателя

Численность работников (ЧР), чел.

Годовая выработка (ГВ), тыс. руб./чел.

Выручка, тыс. руб./год

Период

базовый

отчетный

100

120

4,4

5,15

440

619,2

Решение:

Определим абсолютное изменение исследуемых показателей:

Наименование показателя

Период

Абсолютное

изменение

базовый

отчетный

ЧР, чел.

100

120

+20

ГВ, тыс. руб./чел.

4,4

5,15

+0,76

В, тыс. руб./год

440

619,2

+179,2

В данном примере у нас двухфакторная мультипликативная модель:

F x y

В ЧР ГВ

Это факторы первого уровня, при этом ЧР – количественный фактор,

а ГВ – качественный фактор.

55.

ГВ,тыс.руб./чел

∆ВГВ

∆ВΣ –

неразложимый

остаток

5,16

4,4

Вбаз

∆ВЧР

100

120

ЧР, чел.

∆ВЧР = 120 − 100 ∙ 4,4 = +88 тыс. руб.

∆ВГВ = 5,16 − 4,4 ∙ 100 = +76 тыс. руб.

∆В

economics

economics