Similar presentations:

Методы принятия финансового решения в условиях неопределенности и риска. Тема 3

1.

Тема 3. Методы принятия финансового решения вусловиях неопределенности и риска.

Принятие решений в условиях неопределенности.

Сущность и характеристика финансовых рисков.

Методы управления финансовыми рисками.

Показатели оценки риска.

Количественные и качественные методы анализа

риска.

2.

Уникальные единичные случайные явления связаны снеопределенностью, массовые случайные явления обязательно

допускают некоторые закономерности вероятностного характера.

Ситуация полной неопределенности характеризуется отсутствием

какой бы то ни было дополнительной информации

Например, статистическое исследование ГИБДД позволило

установить функцию распределения вероятностей аварий в

зависимости от времени года, погоды и времени суток. Тогда

неконтролируемый фактор – «авария во время поездки» является

случайным фактором

3.

• Критерии Вальда - крайнего пессимизма – гарантированногорезультата.

• Критерий Лапласа. Этот критерий основывается на принципе

недостаточного обоснования. Поскольку распределение

вероятностей на неопределенных факторах неизвестно, то

принимаем, что это распределение является распределением

равномерного закона, т.е. все вероятности равны. Оптимальной

по этому критерию считается стратегия, доставляющая максимум

(если нужно максимизировать целевую функцию)

математическому ожиданию целевой функции или минимизация

затрат.

4.

• Правило Сэвиджа - правило минимального риска – наилучшегогарантированного результата

• Критерий Гурвица – оптимизма – пессимизма - выпуклая

комбинация критериев крайнего пессимизма и крайнего

оптимизма. Для каждого решения необходимо определить

линейную комбинацию min и max и взять ту стратегию, для

которой эта величина окажется наибольшей.

5.

• Риск – возможность отклонения фактических результатовпроводимых операций от ожидаемых

• Признаки риска:

Неопределенность

Многовариантность развития события

Человеческий фактор (человек – субъект)

Возможность количественной и качественной оценки

6.

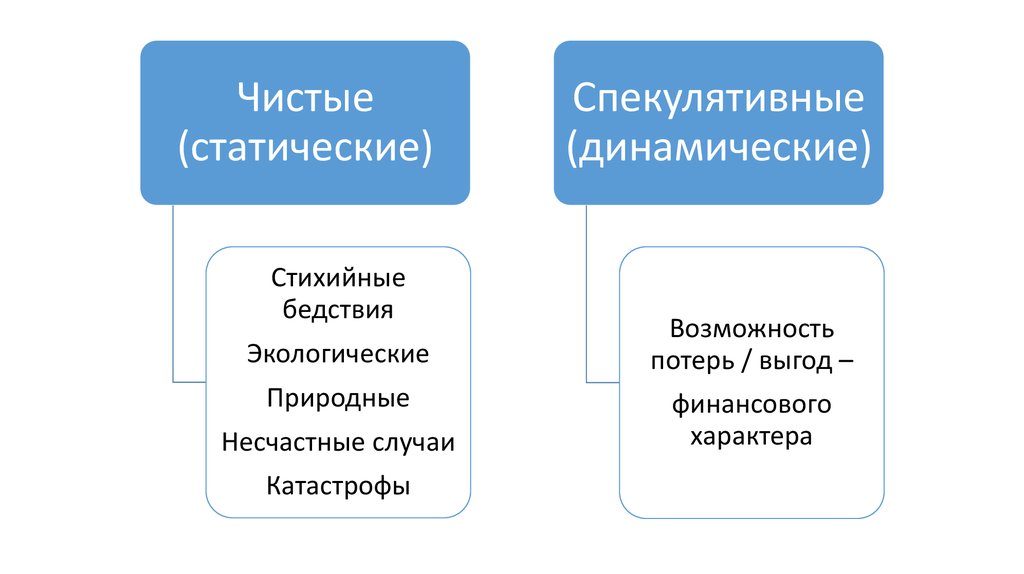

Чистые(статические)

Стихийные

бедствия

Экологические

Природные

Несчастные случаи

Катастрофы

Спекулятивные

(динамические)

Возможность

потерь / выгод –

финансового

характера

7.

По направлениям деятельности- Производственный

- Коммерческий

- Финансовый

По уровню потерь

- Допустимый

- Критический

- Катастрофический

По возможности воздействия

- Управляемые

- Неуправляемые

8.

• По отношению к хозяйствующему субъекту- Внутренние

- Внешние

Финансовые (спекулятивные) риски

Потери ликвидности

Потери платежеспособности

Процентный риск

Риск колебания цены

Валютный риск (курсовой)

Инфляционный

Кредитный риск

Налоговый риск

Инвестиционный риск

Селективный риск

Риск упущенной выгоды

9.

Управление риском – поиск компромисса между выгодамиот уменьшения риска и необходимыми для этого

затратами.

Подходы к управлению рисками

Активное управление – (существенные затраты,

максимизация информации, анализ, оценка, мониторинг

- опережение)

Адаптивное управление – (выбор меньшего зла – реакция

на изменение событий)

Консервативное управление – (постфактум, устранение

последствий)

10.

• Модели управления рисками• Фрагментарная – каждое подразделение самостоятельно

управляет рисками в рамках своих функции

• Эпизодическая – по мере необходимости

• Ограниченная – рассматриваются страхуемые и финансовые

риски

• Интеграционная – каждый работник участник управления риском

• Непрерывная – постоянная

• Расширенная - все виды риска и возможности их снижения

11.

• Принципы управления рискамиОсознанность принятия риска

Управляемость принимаемых рисков

Сопоставимость уровня принимаемых рисков с уровнем

доходности проводимых операций

Сопоставимость уровня принимаемых рисков с возможными

потерями

Учет фактора времени

Учет стратегии организации

Учет возможности передачи рисков

12.

• Методы управления риском• Уклонение (избежание, отказ)

• Предупреждение (контроль, диверсификация и т.д.)

• Сохранение риска (принятие риска на себя)

• Передача риска

• Хеджирование

• Лимитирование

• Разделение риска

• Резервирование

13.

Существуют две операции хеджирования: хеджирование наповышение и хеджирование на понижение.

Хеджирование на повышение, или хеджирование покупкой,

представляет собой биржевую операцию по покупке срочных

контрактов или опционов (от возможного повышения цен

(курсов) в будущем).

Хеджирование на понижение, или хеджирование продажей –

это биржевая операция с продажей срочного контракта. Хеджер,

осуществляющий хеджирование на понижение, предполагает

совершить в будущем продажу товара (от возможного

снижения цен в будущем).

14.

В зависимости от используемых видов производных ценных бумагразличают следующие механизмы хеджирования финансовых

рисков:

• хеджирование с использованием фьючерсных контрактов;

• хеджирование с использованием опционов;

• хеджирование с использованием операции «своп».

15.

Система финансовых нормативов, обеспечивающихлимитирование концентрации рисков, может включать:

предельный размер (удельный вес) заемных средств,

используемых в хозяйственной деятельности;

•минимальный размер (удельный вес) активов в высоколиквидной

форме;

максимальный размер товарного (коммерческого) или

потребительского кредита, предоставляемого одному покупателю;

•максимальный размер депозитного вклада, размещаемого в

одном банке;

•максимальный размер вложения средств в ценные бумаги одного

эмитента;

•максимальный период отвлечения средств в дебиторскую

задолженность.

16.

Диверсификация представляет собой процесс распределениякапитала между различными объектами вложения, которые

непосредственно не связаны между собой.

Диверсификация является наиболее обоснованным и

относительно менее издержкоемким способом снижения

степени финансового риска

17.

Анализ/оценка рисковколичественные

качественные

18.

Количественная оценка риска –численная оценка рисковпроводится с использованием:

• методов линейного программирования,

• методов математической статистики и теории вероятностей

позволяет выделить наиболее вероятные по возникновению и

весомые по величине потерь риски

19.

Количественная оценка риска1. оценка исходя из двух слагаемых ущерба в следствии неверного

решения и величины расходов, связанных с реализаций этого

решения

2. степень риска определяется как ожидаемый ущерб,

умноженный на вероятность наступления ущерба

3.оценка риска как сочетание риска действия (неточность

управления объектом) и риска изучения объективных свойств

4. сравнение ожидаемой нормы доходности и вероятности

наступления рисковых обстоятельств (среднее квадратическое

отклонение)

20.

Показатели оценки риски• Количественная оценка риска той или иной альтернативы вариация (v σ) — разброс возможных результатов решения

относительно наиболее ожидаемого значения (математического

ожидания).

• среднее линейное отклонение ( σ )

21.

Количественная оценка цены риска может определятьсяабсолютным или относительным уровнем потерь.

• В абсолютном выражении риск может определяться величиной

возможных потерь в физическом (натурально-вещественном) или

стоимостном (денежном) выражении.

• В относительном выражении риск определяется как отношение

величины возможных потерь к некоторой базе, например,

капиталу, суммарным издержкам или прибыли.

22.

Показатель цены (стоимости) риска – VaR value at risk –минимальный убыток, который может понести инвестор в течение

определенного периода времени t

• Это выраженная в денежных единицах оценка величины,

которую не превысят ожидаемые в течение данного периода

времени потери с заданной вероятностью

• VaR — это величина убытков, которая с вероятностью, равной

уровню доверия (например, 99 %), не будет превышена.

Следовательно, в 1 % случаев убыток составит величину, большую

чем VaR

23.

• взвешенных на риск показателей результативности (RiskAdjusted Performance Measure - RAPM)• доходность на вложенный капитал с поправкой на риск

RAROC = NP / VaR

24.

Качественная оценка риска – определение факторовриска и

обстоятельств, приводящих к рисковым ситуациям.

Качественный анализ предполагает:

• идентификацию (установление) всех возможных

рисков;

• выявление источников и причин риска;

• выявление практических выгод и возможных

негативных последствий, которые могут наступить

при реализации содержащего риск решения.

25.

Качественные характеристикиЭкспертные - это методы прогнозирования и анализа рисков, которые

основаны на заключениях экспертов, имеющих опыт реализации

инновационных проектов

Рейтинговые – предполагает упорядочение оцениваемых объектов в

порядке возрастания или убывания их качеств.

Метод Дельфи - это метод прогноза, при котором в процессе

исследования исключается непосредственное общение между

членами группы и проводится индивидуальный опрос экспертов с

использованием анкет для выяснения их мнения относительно

будущих гипотетических событий.

Метод балльной оценки риска - это один из методов экспертизы риска

на основе обобщающего показателя, определяемый по ряду

экспертно оцениваемых частных показателей (факторов) степени

риска.

26.

Три основных метода оценки риска: статистический, экспертный ирасчетно-аналитический.

• Статистический метод - статистический анализ потерь, наблюдавшихся

в аналогичных видах хозяйственной деятельности, установлении их

уровней и частоты появления.

• Экспертный метод - сбор и обработка мнений опытных

предпринимателей, менеджеров и специалистов, дающих свои оценки

вероятности возникновения определенных уровней потерь в

конкретных коммерческих операциях.

• Расчетно-аналитический метод - математические модели,

предлагаемых теорией вероятностей, теорией игр и т.п.

finance

finance