Similar presentations:

Риски в банковской деятельности (тема 3)

1.

Тема 3 Риски в банковской деятельностиВопросы к рассмотрению:

Сущность банковских рисков. Классификация

рисков по различным критериям.

Необходимость определения банковских рисков

и их учет при проведении операций. Источники

и формы возмещения риска. Определение

приемлемого уровня риска с учетом

нормативных показателей Национального

банка и локальных актов. Управление

банковскими рисками. Выявление риска. Методы

и способы измерения, оценки.

2.

Рекомендуемая литература:• Инструкции о нормативах безопасного функционирования

для банков, открытого акционерного общества ”Банк

развития Республики Беларусь“ и небанковских кредитнофинансовых организаций НБРБ №550

• Инструкции о порядке формирования и использования

банками, открытым акционерным обществом ”Банк

развития Республики Беларусь и небанковскими кредитнофинансовыми организациями специальных резервов на

покрытие возможных убытков по активам и операциям, не

отраженным на балансе НБРБ №138

• Инструкции о нормативах безопасного функционирования

для банков, открытого акционерного общества ”Банк

развития Республики Беларусь“ и небанковских кредитнофинансовых организаций №137 НБРБ

3.

Любая предпринимательская деятельность связана с рисками,особенно банковская.

Зависимость риска и доходности является прямо пропорциональной.

Эта зависимость является одной из основных в финансовой науке и

практике, поэтому агентам необходимо четко идентифицировать,

измерять и управлять рисками деятельности.

4.

В связи с особой значимостью банковдля финансовой системы страны,

возможностью возникновения системных рисков

и необходимостью контроля сектора в целом,

наряду с внутренней банковской политикой

по определению и управлению рисками,

регулятор так же осуществляет деятельность

по минимизации рисков банковской системы в целом

и каждого банка в отдельности.

5.

В самом общем виде риск можно определить как«возможность наступления нежелательных событий в

будущем»= «возможность понесения убытков в результате

неблагоприятно складывающихся обстоятельств» .

Уточняя данное определение И.А. Дарушин пишет,

что «риск – ситуация неопределенности последствий

принятия решений, которая может привести к различным

альтернативным результатам, вероятность наступления

которых может быть определена количественно и

качественно» .

Коллектив авторов ФБД ПолесГУ определяет риск, как

«неопределенность ситуации неизбежного выбора из многих

альтернатив на основе критериев достижения целей,

оптимизирующих соотношение доходности и потерь в

бизнесе» .

6.

И 550 НБРБ:Риск – объективно существующая в присущих банковской

деятельности условиях неопределенности потенциальная

возможность

(вероятность) понесения банком потерь (убытков),

неполучения запланированных доходов и (или) ухудшения

ликвидности и (или) наступления иных неблагоприятных

последствий для банка вследствие

возникновения различных событий, связанных с

внутренними и (или) внешними факторами деятельности

банка.

7.

Существует множество подходов и критериев для классификациирисков, наиболее распространенные:

- кредитный риск. Является одним из самых значимых рисков в

традиционном банковском бизнесе, в котором основную долю активных

операций банка занимают кредитные операции. Представляет собой

риск возникновения у банка убытков в результате неисполнения

(ненадлежащего исполнения) должником своих финансовых

обязательств перед банком.

- риск ликвидности - риск возникновения у банка убытков из-за

несбалансированности активов и обязательств, проявляющийся в

неспособности банка надлежащим образом исполнить свои

обязательства перед кредиторами и инвесторами.

- процентный риск – риск возникновения у банка убытков в результате

неблагоприятного изменения стоимости долговых обязательств и иных

инструментов торгового портфеля банка, зависящих от размера

процентной ставки.

- валютный риск – риск возникновения у банка убытков в результате

неблагоприятного изменения курсов иностранных валют.

- операционный риск – риск возникновения у банка убытков в

результате недостатков или ошибок во внутренних процессах банка,

системе организации банковских операций, в действиях сотрудников

банка, в работе информационных систем, либо вследствие внешнего

воздействия.

- …

8.

…- страновой риск - риск, связанный с политическими,

социальными и экономическими условиями страны, на

территории которой функционирует банк или страны,

резидентом которой является клиент банка.

- стратегический – риск возникновения убытков в

результате некорректно определенной руководством банка

стратегии развития, ошибок при принятии стратегических

решений.

- репутационный риск, или риск потери деловой репутации

– риск возникновения убытков в результате

формирования негативного информационного поля о

деятельности банка, его финансовых результатах,

финансовой устойчивости, качестве менеджмента банка,

его персонала, перспективах его деятельности и т.п.

Последние три вида банковских рисков являются более сложными в исчислении

относительно остальных. Данный перечень банковских рисков не является

закрытым и может быть продолжен.

9.

Основные положения по расчету рисков для белорусских банковотражены в Инструкции Национального банка Республики

Беларусь № 137 «О нормативах безопасного функционирования

для банков, открытого акционерного общества «Банк развития

Республики Беларусь» и небанковских кредитно-финансовых

организаций», где приведен расчет величины активов и

внебалансовых обязательств, подверженных кредитному риску,

процентному риску, фондовому, валютному и товарному риску,

расчет величины операционного риска, а величина рыночного

банковского риска (РР) рассчитывается по формуле:

РР = ПР + ФР + ВР + ТР,

• где ПР – процентный риск;

• ФР – фондовый риск;

• ВР – валютный риск;

• ТР – товарный риск.

10.

Вопросы управления банковскими рисками актуальны не толькодля самого банка, но и для всех его контрагентов с которыми он

взаимодействует (т.к. банки рискуют не только собственными,

но, в большей степени привлеченными и заемными ресурсами),

для экономики и общества в целом.

Среди методов оценки банковских рисков авторский коллектив

ПолесГУ (Петрукович Н.Г и Синкевич А.И.) выделяет:

- Финансовые индикаторы (финансовая устойчивость,

ликвидность и т.д.);

- Рейтинги (скоринг) (S&P, Moody’s, Fitch, Z индекс Альтмана);

- Равновесные модели (одномерные и многомерные);

- Статистические модели (VaR, SF, CFaR);

- Экспертные модели (Байесовские карты, Графы).

11.

Так же коллеги предлагают выделять основные внутренниеметоды оценки риска банка в зависимости от вида банковского

риска:

Так кредитному риску соответствует подход на основании

внутренних рейтингов.

Риску ликвидности – коэффициентный анализ ликвидности

баланса банка, ГЭП-анализ и анализ денежных потоков.

Рыночным рискам – математические и статистические модели.

Процентному риску банковского портфеля – ГЭП-анализ,

дюрация, имитационное моделирование и

стандартизированный процентный поток.

Риску деловой репутации и стратегическому риску – методы

качественной (экспертной) оценки для формирования

мотивированного суждения об уровне риска.

12.

От своевременности, сбалансированности ипрофессиональности применения методов и приемов

управления риском

зависит эффективности управления рисками банка.

Система управления банковскими рисками — это

совокупность приемов (способов и методов) работы

персонала банка, позволяющих обеспечить

положительный финансовый результат при наличии

неопределенности в условиях деятельности, а также

прогнозировать наступление рискового события и

принимать меры к исключению или снижению его

отрицательных последствий.

13.

Можно выделить три основных этапасистемы управления рисками:

1.

Анализ риска (его выявление и оценка) - определение

факторов, которые влияют (увеличивают или уменьшают)

конкретный вид риска при осуществлении банковских операций.

Оценка риска – это измерение его степени (уровня) качественными

и/или количественными методами. В основу качественного

анализа зачастую положено экспертное мнение (надо понимать,

иногда, не лишенное субъективизма и погрешностей).

Количественный анализ может положительно дополнить

качественный и выражается в расчете абсолютных и

относительных показателей;

2. Контроль риска (мониторинг риска) включает в себя все меры

постоянного характера, направленные на своевременное и

адекватное выявление риска с целью его снижения или

исключения. Выделяют три способа контроля риска: внутренний

аудит, внешний аудит и внутренний контроль;

3. Минимизация риска. На этом этапе можно выделить три

основных способа минимизации риска: отказ от риска (например,

отказ от банковской операции, несущей риск, и, как результат,

отказ от возможности получения прибыли), снижение риска

(диверсификация, лимитирование) и передача риска третьему

лицу (страхование или хеджирование, например).

14.

Основные способы (приемы) управления рисками:Диверсификация - это процесс распределения размещаемых

банком ресурсов между различными направлениями, условиями и

объектами, с целью снижения степени риска.

Резервирование. Его необходимость закреплена законодательно в

соответствии с требованиями регулятора. Осуществляется с целью

компенсации возможных убытков путем формирования банком

собственных средств (капитала), а также обязательных резервов на

возможные потери по кредитам и прочим активам.

Лимитирование. Заключается в установлении лимита

(ограничений) на величины рисков по отдельным направлениям

банковской деятельности и последующий контроль за их

соблюдением.

Страхование – метод снижения риска, при котором риски

передаются страховщику в соответствии с договорными условиями

между банком и страховщиком. Дополнительным расходом банка

выступает уплачиваемая им страховая премия.

15.

…Хеджирование - передача риска участникам финансового

рынка путем заключения сделок с использованием

производных финансовых инструментов (форвардов,

фьючерсов, опционов, свопов и т.п.). Хеджирование так же

требует от банка дополнительных расходов.

Минимизация риска предполагает осуществление

комплекса мер, направленных на снижение вероятности

наступления событий, приводящих к убыткам и/или на

уменьшение размера вероятных убытков.

Мониторинг риска – определение величины риска и

отслеживание его тенденций на перманентной основе.

Моделирование – широко используемый на различных

уровнях достаточно прогрессивный способ прогнозирования

развития бизнес-ситуации.

16.

137 Инструкция НБРБ:Для банков устанавливаются следующие

нормативы безопасного функционирования:

минимальный размер нормативного капитала;

нормативы достаточности нормативного капитала;

норматив левереджа;

нормативы ликвидности;

нормативы ограничения концентрации риска;

нормативы участия в уставных фондах других

коммерческих организаций;

нормативы ограничения валютного риска.

17.

Нормативный капитал предназначен дляпокрытия потерь банка, ОАО ”Банк развития“,

небанковской кредитно-финансовой организации

в обычной деятельности и стрессовых условиях.

Нормативный капитал рассчитывается как сумма

капитала I уровня и капитала II уровня…

18.

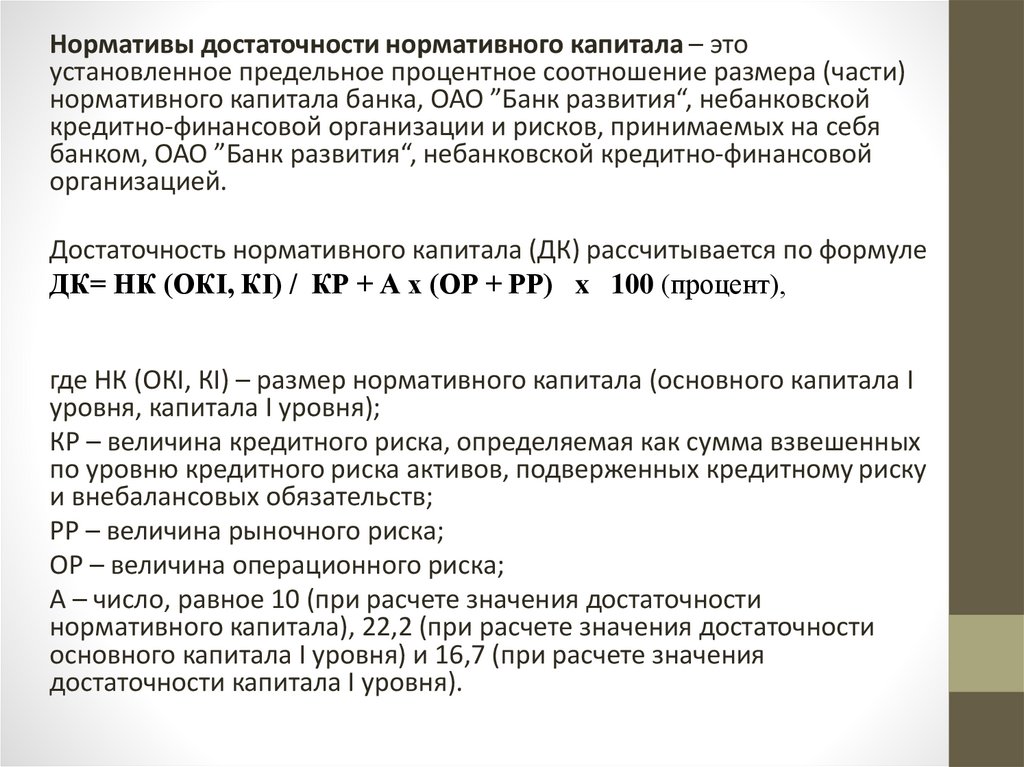

Нормативы достаточности нормативного капитала – этоустановленное предельное процентное соотношение размера (части)

нормативного капитала банка, ОАО ”Банк развития“, небанковской

кредитно-финансовой организации и рисков, принимаемых на себя

банком, ОАО ”Банк развития“, небанковской кредитно-финансовой

организацией.

Достаточность нормативного капитала (ДК) рассчитывается по формуле

ДК= НК (ОКI, КI) / КР + А x (ОР + РР) x 100 (процент),

где НК (ОКI, КI) – размер нормативного капитала (основного капитала I

уровня, капитала I уровня);

КР – величина кредитного риска, определяемая как сумма взвешенных

по уровню кредитного риска активов, подверженных кредитному риску

и внебалансовых обязательств;

РР – величина рыночного риска;

ОР – величина операционного риска;

А – число, равное 10 (при расчете значения достаточности

нормативного капитала), 22,2 (при расчете значения достаточности

основного капитала I уровня) и 16,7 (при расчете значения

достаточности капитала I уровня).

19.

В целях ограничения риска чрезмерногоиспользования привлеченных средств для банка

устанавливается норматив левереджа,

минимальное значение которого должно

поддерживаться на уровне не менее 3 процентов.

Величина левереджа рассчитывается как

соотношение капитала I уровня и совокупной

суммы требований, учитываемых на балансовых

счетах, и обязательств, учитываемых на

внебалансовых счетах банка, ОАО ”Банк

развития“, небанковской кредитно-финансовой

организации (условных обязательств и

обязательств по сделкам), подверженных рискам.

20.

Ликвидность определяется способностью банка,ОАО ”Банк развития“, небанковской кредитнофинансовой организации обеспечить

своевременное и полное исполнение своих

краткосрочных обязательств за счет достаточного

запаса высоколиквидных необремененных активов,

а также соответствие имеющегося в наличии

объема стабильного фондирования структуре

активов и обязательств банка, ОАО ”Банк

развития“, небанковской кредитно-финансовой

организации.

21.

В целях надзора за состоянием ликвидности банка,небанковской кредитно-финансовой организации для него

(нее) устанавливаются следующие нормативы ликвидности:

норматив покрытия ликвидности;

норматив чистого стабильного фондирования.

Норматив покрытия ликвидности предназначен для оценки

способности банка, небанковской кредитно-финансовой

организации обеспечить запас высоколиквидных

необремененных активов на уровне, достаточном для

своевременного и полного выполнения обязательств банка,

небанковской кредитно-финансовой организации в стрессовых

условиях, сопровождающихся значительной нехваткой

ликвидности, в ближайшие 30 дней.

Величина покрытия ликвидности рассчитывается как

соотношение суммы высоколиквидных активов и чистого

ожидаемого оттока денежных средств в течение ближайших 30

дней.

Минимально допустимое значение норматива покрытия

ликвидности устанавливается в размере 100 процентов.

22.

В целях надзора за состоянием ликвидности банка,небанковской кредитно-финансовой организации для него

(нее) устанавливаются следующие нормативы ликвидности:

норматив покрытия ликвидности;

норматив чистого стабильного фондирования.

Норматив чистого стабильного фондирования предназначен

для оценки способности банка, ОАО ”Банк развития“,

небанковской кредитно-финансовой организации обеспечить

соответствие величины стабильного фондирования структуре

ликвидности активов и операций банка, ОАО ”Банк развития“,

небанковской кредитно-финансовой организации для

ограничения риска нехватки фондирования в среднесрочной и

долгосрочной перспективе (до 1 года и более).

Величина чистого стабильного фондирования рассчитывается

как соотношение имеющегося в наличии и требуемого объема

стабильного фондирования.

23.

Для банка, небанковской кредитно-финансовой организацииустанавливаются следующие нормативы ограничения концентрации

риска:

норматив максимального размера риска на одного должника (группу

взаимосвязанных должников)=требования банка к должнику/НК (до25%НК);

Если размер риска на одного должника превышает 10 процентов от НК, то

такой риск рассматривается как крупный.

норматив суммарной величины крупных рисков=сумма крупных рисков/НК

(до6НК);

норматив максимального размера риска на одного инсайдера – физическое

лицо и взаимосвязанных с ним физических лиц (до 2% НК);

норматив максимального размера риска на одного инсайдера – физическое

лицо и взаимосвязанных с ним юридических лиц (до 15% НК);

норматив максимального размера риска на одного инсайдера – юридическое

лицо и взаимосвязанных с ним лиц (до 15% НК);

норматив суммарной величины рисков на инсайдеров – юридических лиц и

взаимосвязанных с ними лиц и инсайдеров – физических лиц и

взаимосвязанных с ними юридических лиц (до 50% НК);

норматив суммарной величины рисков на инсайдеров – физических лиц и

взаимосвязанных с ними физических лиц (до 5% НК);

норматив максимального размера риска по средствам, размещенным в

странах, не входящих в группу ”A“ (100% НК).

Для ОАО ”Банк развития“ устанавливается норматив суммарной величины

крупных рисков.

24.

Норматив участия в уставном фонде одной коммерческойорганизации устанавливается в размере не более 10

процентов от нормативного капитала банка, небанковской

кредитно-финансовой организации.

Норматив суммарной величины участия в уставных фондах

всех коммерческих организаций устанавливается в размере

не более 25 процентов от нормативного капитала банка,

небанковской кредитно-финансовой организации.

Норматив суммарной величины участия банка в уставных

фондах коммерческих организаций, основной вид

деятельности которых не является банковской и (или)

финансовой деятельностью, устанавливается в размере не

более 25 процентов от нормативного капитала банка,

небанковской кредитно-финансовой организации.

25.

Работа банков по управлению рискамиявляется необходимой и одной из первостепенных

в развитии банковского бизнеса.

В настоящее время повышению качества

системы управления рисками

уделяется огромное внимание международным

сообществом, Базельским комитетом и всеми

регуляторами и участниками национальных

банковских систем.

finance

finance