Similar presentations:

Разработка рекомендаций по обеспечению Финансовой устойчивости ООО «Компания Приоритетъ»

1. Разработка рекомендаций по обеспечению Финансовой устойчивости ООО «Компания Приоритетъ»

Министерство науки и высшего образования российской федерациифедеральное государственное бюджетное образовательное учреждение высшего образования

ТОМСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ СИСТЕМ УПРАВЛЕНИЯ И РАДИОЭЛЕКТРОНИКИ (ТУСУР)

Кафедра экономики

Разработка рекомендаций

по обеспечению

Финансовой устойчивости ООО «Компания

Приоритетъ»

выполнил: Фокин Роман Максимович

Руководитель: Пожарницкая Ольга Вячеславовна

2.

ЦельЦель: Разработка рекомендаций по обеспечению

финансовой устойчивости ооо «Компания приоритетъ».

Объект исследования: деятельность предприятия ООО

«Компания приоритетъ»

Предмет исследования: Экономические показатели ооо

«Компания приоритетъ»

2

3.

Задачи3

Для достижения цели поставлены следующие задачи:

изучить теоретические аспекты анализа финансовой устойчивости;

Изучить общую характеристику ооо «Компания приоритетъ»;

провести анализ финансовой устойчивости ООО «Компания приоритетЪ»;

Выявить проблемы ооо «Компания приоритетъ».

4.

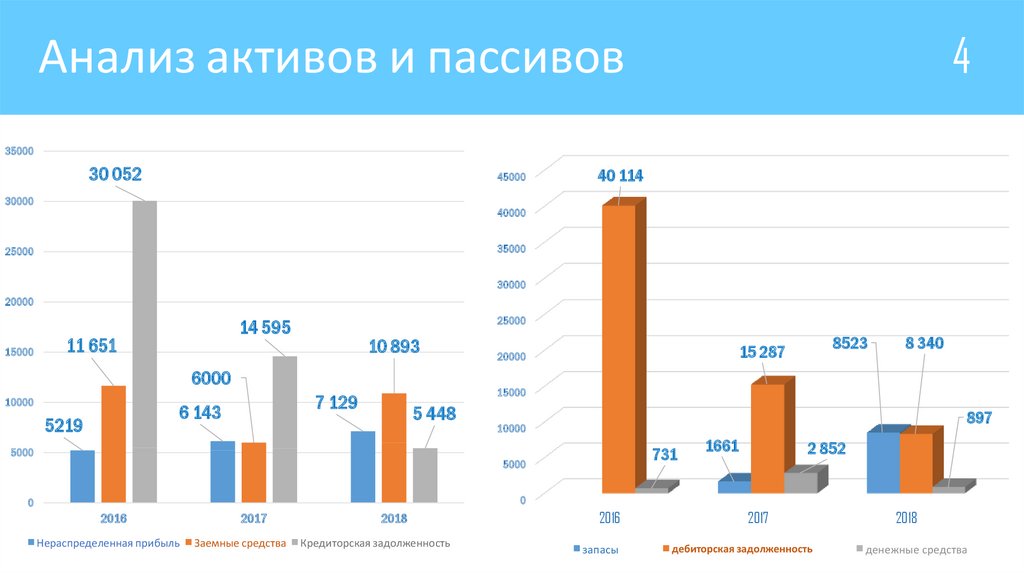

4Анализ активов и пассивов

35000

30 052

45000

30000

40 114

40000

35000

25000

30000

20000

15000

25000

14 595

11 651

10 893

6000

10000

8 340

15000

7 129

6 143

5219

8523

15 287

20000

5 448

5000

897

10000

731

5000

1661

2 852

0

0

2016

Нераспределенная прибыль

2017

Заемные средства

2018

Кредиторская задолженность

2016

запасы

2017

дебиторская задолженность

2018

денежные средства

5.

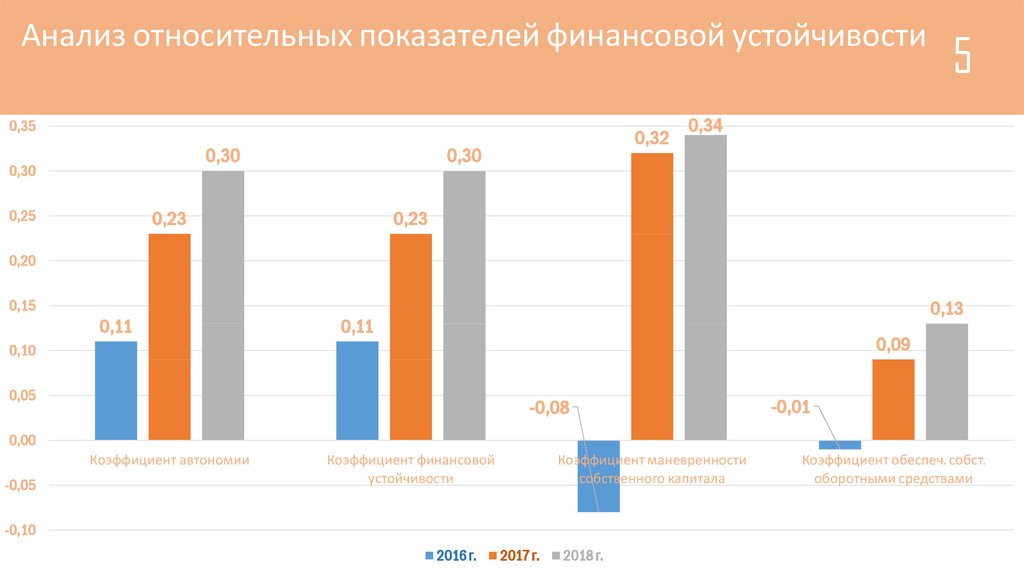

Анализ относительных показателей финансовой устойчивости0,35

0,30

0,30

0,25

0,32

0,30

0,23

5

0,34

0,23

0,20

0,15

0,11

0,13

0,11

0,09

0,10

0,05

-0,08

-0,01

0,00

Коэффициент автономии

-0,05

Коэффициент финансовой

устойчивости

Коэффициент маневренности

собственного капитала

-0,10

2016 г.

2017 г.

2018 г.

Коэффициент обеспеч. собст.

оборотными средствами

6.

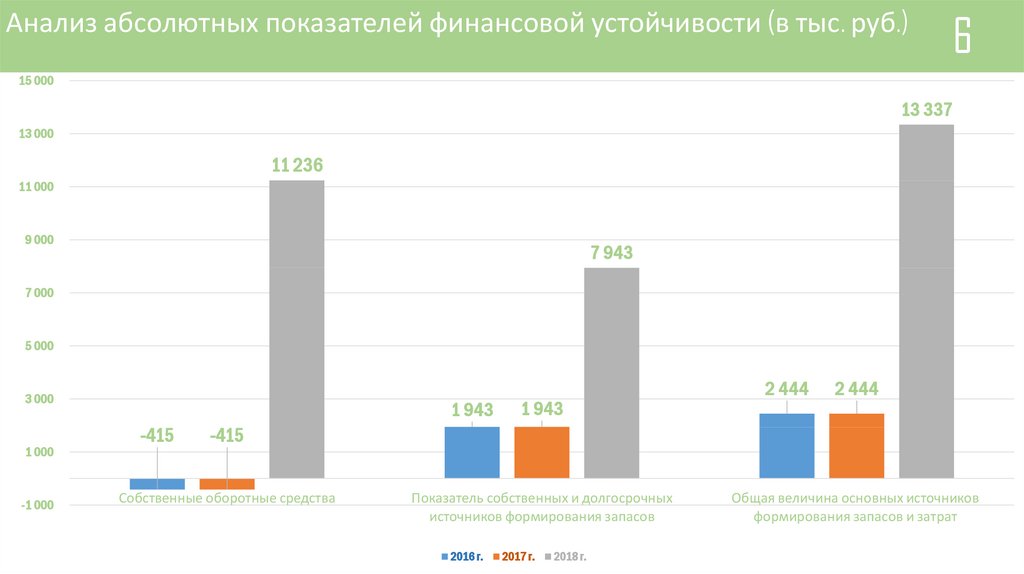

Анализ абсолютных показателей финансовой устойчивости (в тыс. руб.)6

15 000

13 337

13 000

11 236

11 000

9 000

7 943

7 000

5 000

3 000

1 000

-1 000

1 943

-415

1 943

2 444

2 444

-415

Собственные оборотные средства

Показатель собственных и долгосрочных

источников формирования запасов

2016 г.

2017 г.

2018 г.

Общая величина основных источников

формирования запасов и затрат

7.

7Анализ ликвидности и платежеспособности

1,6

1,44

1,4

1,30

1,14

1,2

1,09

0,956

1

1,12

0,99

0,88

0,8

0,56

0,6

0,4

0,138

0,2

0,055

0,017

0

Абсолютная

Срочная

Текущая

2016

2017

2018

Ксб

8.

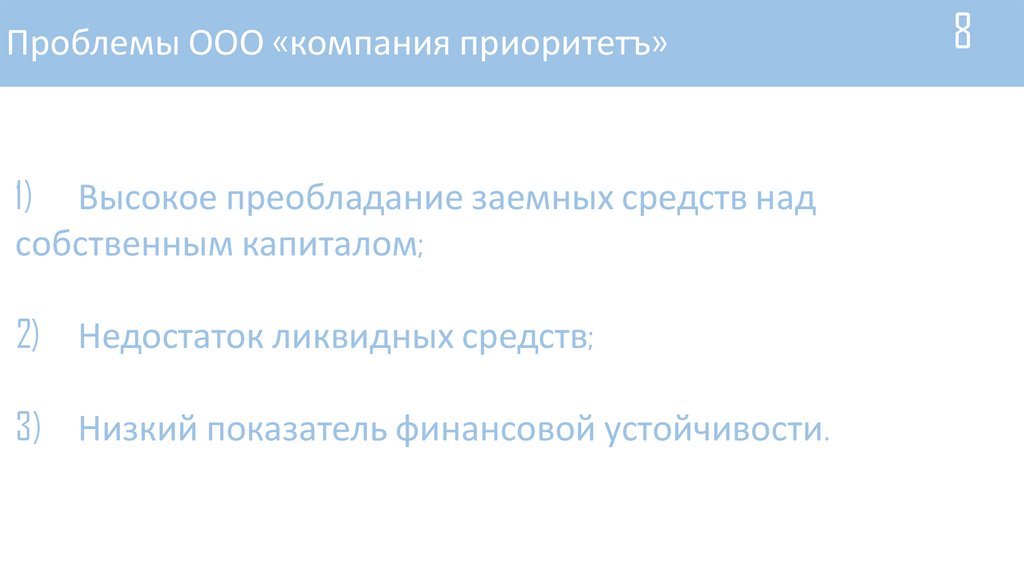

Проблемы ООО «компания приоритетъ»1) Высокое преобладание заемных средств над

собственным капиталом;

2) Недостаток ликвидных средств;

3) Низкий показатель финансовой устойчивости.

8

9.

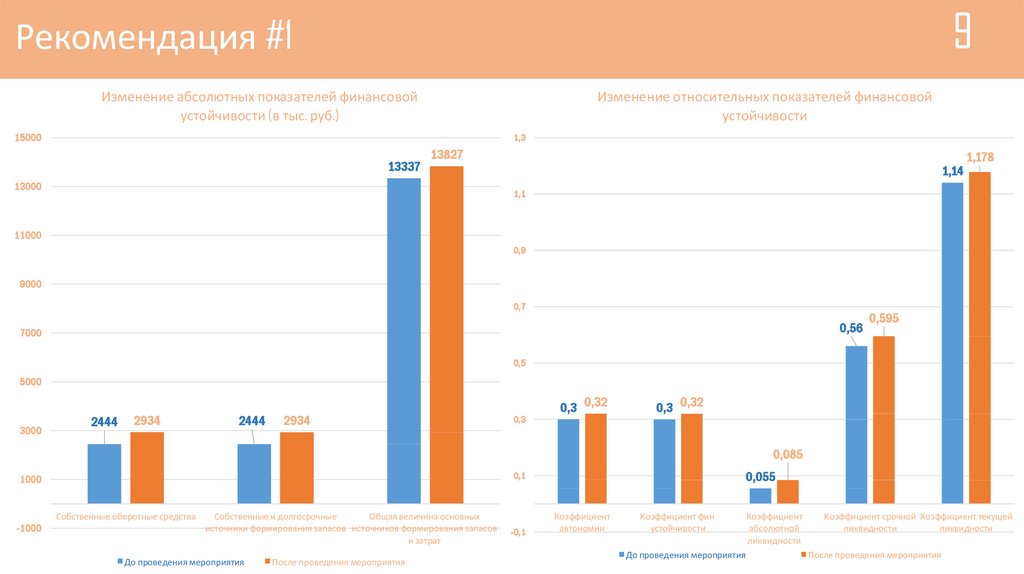

9Рекомендация #1

Изменение абсолютных показателей финансовой

устойчивости (в тыс. руб.)

Изменение относительных показателей финансовой

устойчивости

15000

1,3

13337

13827

13000

1,14

1,178

1,1

11000

0,9

9000

0,7

0,56

7000

0,595

0,5

5000

3000

2444

2934

2444

2934

0,3

0,3 0,32

0,3 0,32

0,085

Собственные оборотные средства

-1000

0,055

0,1

1000

Собственные и долгосрочные

Общая величина основных

источники формирования запасов источников формирования запасов

и затрат

До проведения мероприятия

После проведения мероприятия

-0,1

Коэффициент

автономии

Коэффициент фин.

устойчивости

До проведения мероприятия

Коэффициент

абсолютной

ликвидности

Коэффициент срочной Коэффициент текущей

ликвидности

ликвидности

После проведения мероприятия

10.

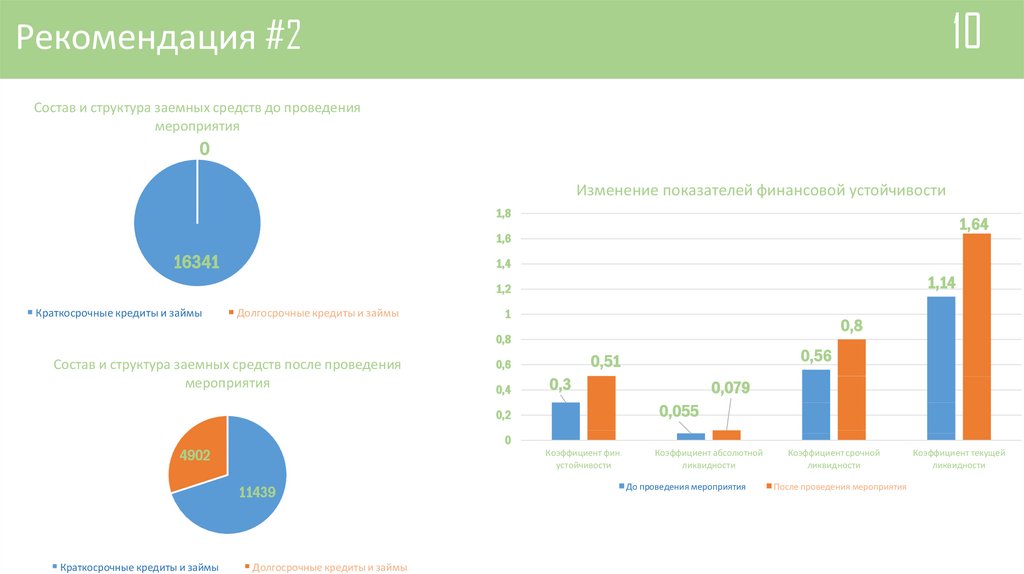

10Рекомендация #2

Состав и структура заемных средств до проведения

мероприятия

0

Изменение показателей финансовой устойчивости

1,8

1,64

1,6

16341

1,4

1,14

1,2

Краткосрочные кредиты и займы

Долгосрочные кредиты и займы

1

0,8

0,8

Состав и структура заемных средств после проведения

мероприятия

0,4

0,56

0,51

0,6

0,3

0,079

0,055

0,2

0

4902

Коэффициент фин.

устойчивости

11439

Краткосрочные кредиты и займы

Долгосрочные кредиты и займы

Коэффициент абсолютной

ликвидности

До проведения мероприятия

Коэффициент срочной

ликвидности

После проведения мероприятия

Коэффициент текущей

ликвидности

11.

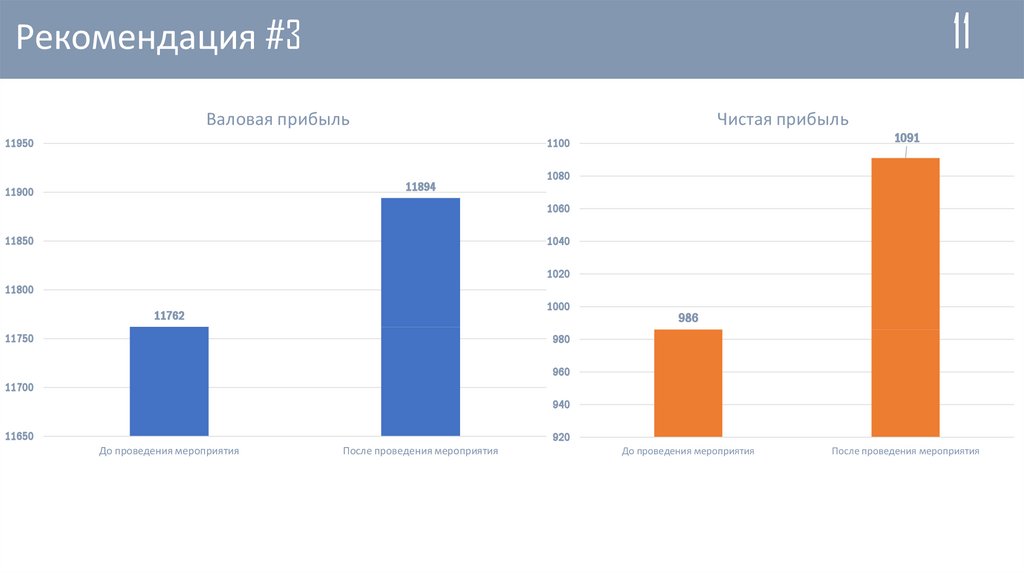

11Рекомендация #3

Валовая прибыль

Чистая прибыль

11950

1091

1100

11894

11900

1080

1060

11850

1040

1020

11800

1000

11762

11750

986

980

960

11700

940

11650

920

До проведения мероприятия

После проведения мероприятия

До проведения мероприятия

После проведения мероприятия

12.

12Экономический эффект от проведения мероприятий

Изменение абсолютных показателей

15000

Изменение относительных показателей

13827

13337

13000

1,8

1,68

1,6

1,4

11000

1,14

1,2

9000

7836

7000

1

0,85

0,8

2444

3000

2934

2444

1232 1364

0,4

0,3 0,32

0,3

0,13 0,15

0,2

1000

0,56

0,53

0,6

5000

0,055

0,12

0

-1000

Чистая прибыль

Собственные оборотные

средства

До проведения мероприятий

Собственные и

Общая величина основных

долгосрочные источники источников формирования

формирования запасов

запасов и затрат

После проведения мероприятий

Коэффициент

автономии

Коэффициент

финансовой

устойчивости

Коэффициент

собственных

оборотных средств

До проведения мероприятий

Коэффициент

абсолютной

ликвидности

Коэффициент срочной Коэффициент текущей

ликвидности

ликвидности

После проведений мероприятий

13.

заключение13

Реализованные задачи :

Изучены теоретические аспекты анализа финансовой устойчивости;

Проведен анализ финансовой устойчивости ооо «компания приоритетъ»;

ВЫЯВЛЕНЫ ПРОБЛЕМЫ ООО «компания приоритетъ»;

Разработаны рекомендации по обеспечению финансовой устойчивости

ООО «Компания приоритетъ».

finance

finance