Similar presentations:

Оценка эффективности инвестиционного проекта

1. ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ АВТОНОМНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ «РОССИЙСКИЙ УНИВЕРСИТЕТ ТРАНСПОРТА»

ИНСТИТУТ ЭКОНОМИКИ И ФИНАНСОВДипломная работа

На тему:

«Оценка эффективности инвестиционного проекта»

Выполнил студент группы ЭБЭ-432 Шельгова Е.В.

Научный руководитель: Бессонов И.В.

2. Актуальность и цели

Одной из наиболее остро стоящих проблем нашей экономики является оценкаэффективности капиталообоазующих инвестиционных проектов, так как именно они

способствуют финансовой стабилизации и росту промышленного производства, ускорению

научно-технического прогресса, улучшения качества и обеспечения конкурентоспособности

отечественной продукции.

Целью выпускной квалификационной работы является анализ эффективности и

целесообразности реализации Московских центральных диаметров для ОАО «РЖД».

В связи с целью дипломного проекта были поставлены следующие задачи:

1. Определить понятия инвестиций и инвестиционного проекта и рассмотреть их

классификацию;

2. Раскрыть сущность методики оценки экономической эффективности инвестиций и

показателей оценки эффективности;

3. Выполнить анализ экономической безопасности в сфере инвестиций;

4. Определить методы анализа рисков по инвестиционным проектам;

5. Оценить эффективность реализации проекта «Московские центральные диаметры»;

6. Оценить возможные риски по проекту.

2

ИЭФ

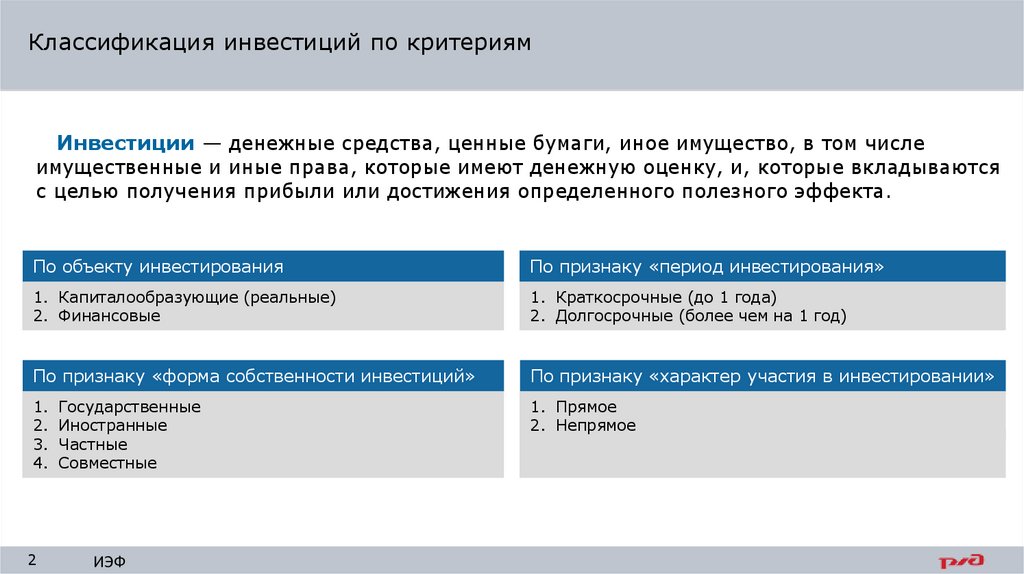

3. Классификация инвестиций по критериям

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числеимущественные и иные права, которые имеют денежную оценку, и, которые вкладываются

с целью получения прибыли или достижения определенного полезного эффекта.

По объекту инвестирования

По признаку «период инвестирования»

1. Капиталообразующие (реальные)

2. Финансовые

1. Краткосрочные (до 1 года)

2. Долгосрочные (более чем на 1 год)

По признаку «форма собственности инвестиций»

По признаку «характер участия в инвестировании»

1.

2.

3.

4.

1. Прямое

2. Непрямое

2

Государственные

Иностранные

Частные

Совместные

ИЭФ

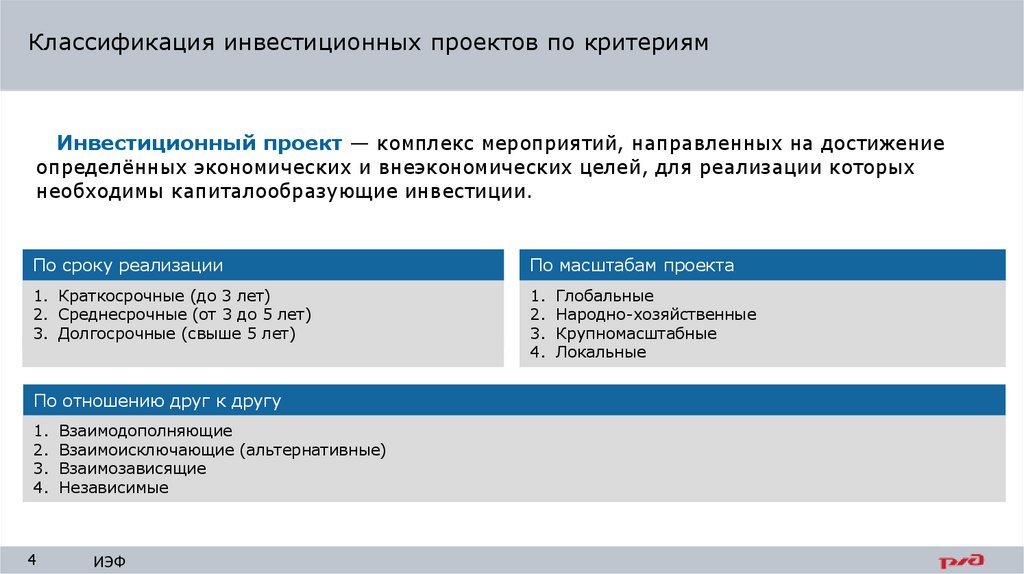

4. Классификация инвестиционных проектов по критериям

Инвестиционный проект — комплекс мероприятий, направленных на достижениеопределённых экономических и внеэкономических целей, для реализации которых

необходимы капиталообразующие инвестиции.

По сроку реализации

По масштабам проекта

1. Краткосрочные (до 3 лет)

2. Среднесрочные (от 3 до 5 лет)

3. Долгосрочные (свыше 5 лет)

1.

2.

3.

4.

По отношению друг к другу

1.

2.

3.

4.

4

Взаимодополняющие

Взаимоисключающие (альтернативные)

Взаимозависящие

Независимые

ИЭФ

Глобальные

Народно-хозяйственные

Крупномасштабные

Локальные

5. Общая схема оценки эффективности

Концептуальная схема оценки эффективности инвестиционного проектаЭФФЕКТИВНОСТЬ ПРОЕКТА

«В ЦЕЛОМ»

Первый этап

Оценка общественной значимости проекта

+

Оценка коммерческой эффективности

Оценка общественной эффективности

Проект

неэффективен

+

+

Оценка коммерческой эффективности

Проект неэффективен

+

Проект

неэффективен

Рассмотрение и оценка вариантов поддержки проекта.

Оценка коммерческой эффективности с учетом поддержки

+

ЭФФЕКТИВНОСТЬ

УЧАСТИЯ В ПРОЕКТЕ

Второй этап

Проект

нереализуем

5

ИЭФ

Определение организационно-экономического механизма реализации проекта и состава его участников. Выработка

схемы финансирования, обеспечивающей финансовую реализуемость для каждого из участников

+

Оценка эффективности проекта для каждого участника

Проект неэффективен

+

Конец расчета

6.

Цель реализации проекта развития диаметрального движения6

ИЭФ

7.

Инвестициидля

реализации

I

з а ц и и I эта п а

е а ли

сти ц и и для р

И н ве

М Ц Д - 1 Оди н ц ово - Л обн я

этапа МЦД-1 Одинцово-Лобня

М е роп р и я ти я п о р а з ви ти ю :

Объе м и н ве сти ц и й ,

м лн р у б. в ц е н а х

соотв. ле т

Ж е ле з н одор ож н ой и н фр а стр у к ту р ы

6 3 1 7 ,8

П а сса ж и рск ой и н фр а стр у к ту ры

5 9 6 1 ,7

П о обе сп е ч е н и ю бе з оп а сн ости

И тог о

В т.ч . I эта п

В т.ч . I I эта п

( ок он ч а н и е строи те льства

н овых оста н овоч н ых п у н к тов)

6 2 1 ,4

1 2 9 0 0 ,9

1 1 8 0 9 ,9

1 0 9 1 ,0

Сп р а воч н о: н е вк л ю ч а я объе м и н ве сти ци й ( 3 ,2 м лр д р у б.) н а м е р оп ри я ти я , р е а ли за ц и я и фи н а н си р ова н и е

к отор ых п ре ду см отр е н а дру ги ми а дре сн ыми П рогра м ма м и , а та к ж е и н фра стр у к ту ра н е в сфе ре ве де н и я

ОАО « РЖ Д » - а втодор ож н ые п у те п р оводы, тр а н зи тн ы е п е ш е х одн ы е п е р е х оды и п р .

7

ИЭФ

8.

И н вести ц и и для ре

а ли

за ц и и I эта п аI

Инвестиции

для

реализации

М Ц Д - 2 П одольск - Н а х а би н о

этапа МЦД-1 Одинцово-Лобня

М е роп ри я ти я п о ра зви ти ю :

Ж е ле зн одорож н ой и н фра струк туры

П а сса ж и рск ой и н фра стру к ту ры

П о обе сп е ч е н и ю бе зоп а сн ости

И тог о

В т.ч . I эта п

В т.ч . I I эта п

( ок он ч а н и е строи те льства

н овых оста н овоч н ых п у н к тов)

Объе м и н ве сти ц и й ,

млн ру б. в ц е н а х

соотв. ле т

3 7 2 8 ,5

1 2 6 1 6 ,0

9 3 2 ,1

1 7 2 7 6 ,6

1 4 0 9 4 ,6

3 1 8 2 ,0

Сп р а воч н о: н е вк лю ч а я объе м и н ве сти ци й ( 5 ,5 млрд ру б.) н а ме роп ри я ти я , ре а ли за ц и я и фи н а н си рова н и е

к оторых п ре ду см отре н а дру ги ми а дре сн ым и П рогра мма ми , а та к ж е и н фр а стр у к ту ра н е в сфе ре ве де н и я

ОАО « РЖ Д » - а втодорож н ые п у те п роводы, тра н зи тн ые п е ш е х одн ые п е ре х оды и п р .

8

ИЭФ

3

9. Алгоритм выполнения оценки коммерческой эффективности проекта для ОАО «РЖД»

АлгАлгоритмори тм вып

олн е н и я оц еоценки

н к и к омме

рч е ск ой эффе

к ти вн ости

выполнения

коммерческой

эффективности

проекта для ОАО

п рое к та « Ра зви ти е ди а ме тра льн ых ма рш

ру

тов

г

ородск

ог

о

«РЖД»

ж е ле зн одорож н ог о сообщ е н и я М оск овск ог о тра н сп ортн ог о у зла . I

эта п » для ОАО « РЖ Д »

Доходы от предоставления услуг

инфраструктуры

( ФСТ России от27.07.2010г. №156- т/ 1)

(И1*поездов в год

И3*вагонов в год)

Доходы от выполнения ТО и ремонта

подвижного состава

ОАО «ЦППК»

За тра ты ОАО « РЖ Д » н а соде рж а н и е

и н фра струк туры

Затраты ОАО «РЖД» на выполнение ТО и ремонта

подвижного состава ОАО «ЦППК»

Налоги

9

ИЭФ

1% ЦППК

И2*вагонов в год

*индекс 1,457

Ставка ТО1

Ставка ТО3

99% Федеральный бюджет

Ставка * количество

обслуживаний в год

Ставка ТР1

Среднесетевая удельная ставка за поездо-км *

дополнительные поездо-км по проекту

Себестоимость выполнения ремонтов

НДС

Налог на

имущество

Налог на

прибыль

36

10. Расчет окупаемости инвестиций для МЦД-1

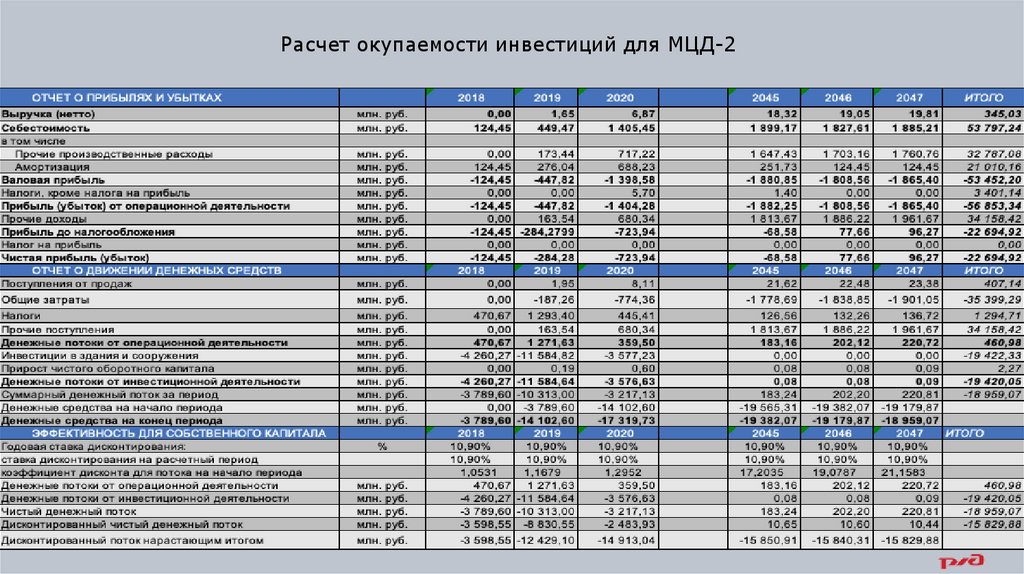

11. Расчет окупаемости инвестиций для МЦД-2

12.

Основные показатели эффективности реализации проекта для ОАО «РЖД»12

ИЭФ

13.

Анализ чувствительности. Изменение ставки дисконтированияа ли з ч у встви те льн ости .

м е н е н и е ста вк и ди ск он ти р ова н и я

МЦД-1 «Одинцово - Лобня»

И з м е н е н и е ста вк и

ди ск он ти р ова н и я

Д и ск он ти р ова н н ый ср ок

ок у п а е м ости , ле т

N PV , м лн р у б.

I RR, %

17,0%

Нет

-10 714,69

Нет

13,0%

Нет

-11 202,95

Нет

1 0 ,9 %

Нет

- 1 1 4 5 0 ,3 7

Нет

8,5%

Нет

-11 698,36

Нет

7,0%

Нет

-11 813,99

Нет

МЦД-2 «Подольск - Нахабино»

И з м е н е н и е ста вк и

ди ск он ти р ова н и я

Д и ск он ти р ова н н ы й ср ок

ок у п а е м ости , ле т

N PV , м лн р у б.

I RR, %

17,0%

Нет

-14 421,23

Нет

13,0%

Нет

-15 309,98

Нет

1 0 ,9 %

Нет

- 1 5 8 2 9 ,8 8

Нет

8,5%

Нет

-16 472,80

Нет

7,0%

Нет

-16 900,54

Нет

13

ИЭФ

14.

Ан аАнализли з ч увстви

те льн ости .

чувствительности

при изменении ставки

И зме

н е н и е ста вк и за тра т н а соде рж а н и е и н фра струк туры

инфраструктуры

затрат на содержание

МЦД-1 «Одинцово - Лобня»

И зме н е н и е ста вк и за тра т н а

соде рж а н и е и н фра струк ту ры

Д и ск он ти рова н н ый срок

ок у п а е мости , ле т

N PV, млн руб.

I RR, %

130%

Нет

-13 275,02

Нет

115%

Нет

-12 362,70

Нет

100%

Нет

- 1 1 4 5 0 ,3 7

Нет

85%

Нет

-10 538,04

Нет

70%

Нет

-9 625,72

Нет

МЦД-2 «Подольск - Нахабино»

Изменение ставки затрат на

содержание инфраструктуры

Дисконтированный срок

окупаемости, лет

NPV, млн руб.

IRR, %

130%

Нет

-17 981,81

Нет

115%

Нет

-16 905,84

Нет

100%

Нет

- 1 5 8 2 9 ,8 8

Нет

85%

Нет

-14 753,91

Нет

70%

Нет

-13 677,94

Нет

14

ИЭФ

39

15. Анализ сценариев. Оптимистический сценарий для МЦД-1

ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВПоступления от продаж, млн руб.

Общие затраты, млн руб.

Налоги, млн руб.

Прочие поступления, млн руб.

Денежные потоки от операционной деятельности млн руб.

Инвестиции в здания и сооружения, млн руб.

Прирост чистого оборотного капитала, млн руб.

Денежные потоки от инвестиционной деятельности, млн руб.

Суммарный денежный поток за период, млн руб.

Денежные средства на начало периода, млн руб.

Денежные средства на конец периода, млн руб.

Годовая ставка дисконтирования, %

ставка дисконтирования на расчетный период

коэффициент дисконта для потока на начало периода

Денежные потоки от операционной деятельности, млн руб.

Денежные потоки от инвестиционной деятельности, млн руб.

Чистый денежный поток, млн руб.

Дисконтированный чистый денежный поток, млн руб.

Дисконтированный поток нарастающим итогом, млн руб.

15

ИЭФ

2018 МЦД-1 2018 МЦД-2 2019 МЦД-1 2019 МЦД-2

0

0

412,39

0

618,59

-3 732,79

0

-3 732,79

-3 320,40

0

-3 320,40

10,90%

10,90%

1,0531

618,59

-3 732,79

-3 114,20

-2 957,20

-2 957,20

0

0

470,67

0

706

-4 260,27

0

-4 260,27

-3 554,27

0

-3 554,27

10,90%

10,90%

1,0531

706

-4 260,27

-3 554,27

-3 375,08

-3 375,08

116,97

-259,72

1 055,73

139,97

1 579,41

-9 543,96

11,38

-9 532,58

-8 479,64

-3 320,40

-11 800,04

10,90%

10,90%

1,1679

1 052,94

-9 532,58

-8 479,64

-7 260,73

-10 217,93

1,95

-187,26

1 293,40

163,54

1 907,45

-11 584,82

0,19

-11 584,64

-9 677,19

-3 554,27

-13 231,45

10,90%

10,90%

1,1679

1 907,45

-11 584,64

-9 677,19

-8 286,13

-11 661,21

2046 МЦД-1 2046 МЦД-2 2047 МЦД-1 2047 МЦД-2

1 532,90

-2 719,62

-33,14

1 614,29

591,63

0

6,41

6,41

400,83

-11 726,47

-11 325,64

10,90%

10,90%

19,0787

394,42

6,41

400,83

21,01

-11 275,00

22,48

-1 838,85

132,26

1 886,22

303,17

0

0,08

0,08

303,26

-19 363,00

-19 059,74

10,90%

10,90%

19,0787

303,17

0,08

303,26

15,9

-15 397,42

1 601,78

-2 818,63

-36,34

1 678,86

638,49

0

6,7

6,7

432,36

-11 325,64

-10 893,28

10,90%

10,90%

21,1583

425,66

6,7

432,36

20,43

-11 254,57

ИТОГО

МЦД-1

26 485,92

-51 055,84

-1 209,84

29 233,92

5 181,25

-14 503,23

155,79

-14 347,45

-10 893,28

ИТОГО

МЦД-2

407,14

-35 399,29

1 294,71

34 158,42

691,48

-19 422,33

2,27

-19 420,05

-18 728,58

23,38

-1 901,05

136,72

1 961,67

331,08

0

0,09

0,09

331,17

-19 059,74

-18 728,58

10,90%

10,90%

21,1583

691,48

331,08 3 660,37

0,09 -14 347,45 -19 420,05

331,17 -10 687,08 -18 728,58

15,65 -11 254,57 -15 381,77

-15 381,77

16. Анализ сценариев. Оптимистический сценарий для МЦД-2

ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВПоступления от продаж, млн руб.

Общие затраты, млн руб.

Налоги, млн руб.

Прочие поступления, млн руб.

Денежные потоки от операционной деятельности млн руб.

Инвестиции в здания и сооружения, млн руб.

Прирост чистого оборотного капитала, млн руб.

Денежные потоки от инвестиционной деятельности, млн руб.

Суммарный денежный поток за период, млн руб.

Денежные средства на начало периода, млн руб.

Денежные средства на конец периода, млн руб.

Годовая ставка дисконтирования, %

ставка дисконтирования на расчетный период

коэффициент дисконта для потока на начало периода

Денежные потоки от операционной деятельности, млн руб.

Денежные потоки от инвестиционной деятельности, млн руб.

Чистый денежный поток, млн руб.

Дисконтированный чистый денежный поток, млн руб.

Дисконтированный поток нарастающим итогом, млн руб.

16

ИЭФ

2018 МЦД-1

0

0

412,39

0

329,91

-3 732,79

0

-4 479,35

-3 320,40

0

-3 320,40

10,90%

10,90%

1,0531

329,91

-4 479,35

-4 149,44

-3 940,25

-3 940,25

2018 МЦД-2 2019 МЦД-1 2019 МЦД-2

0

0

470,67

0

376,53

-4 260,27

0

-5 112,32

-4 735,79

0

-4 735,79

10,90%

10,90%

1,0531

376,53

-5 112,32

-4 735,79

-4 497,04

-4 497,04

116,97

-259,72

1 055,73

139,97

842,35

-9 543,96

11,38

-11 439,10

-8 479,64

-3 320,40

-11 800,04

10,90%

10,90%

1,1679

1 052,94

-11 439,10

-10 386,16

-8 893,19

-12 833,44

1,95

-187,26

1 293,40

163,54

1 017,31

-11 584,82

0,19

-13 901,56

-12 884,26

-4 735,79

-17 620,04

10,90%

10,90%

1,1679

1 017,31

-13 901,56

-12 884,26

-11 032,20

-15 529,23

2046 МЦД-1

1 532,90

-2 719,62

-33,14

1 614,29

315,53

0

6,41

7,69

400,83

-11 726,47

-11 325,64

10,90%

10,90%

19,0787

394,42

7,69

402,11

21,08

-14 070,26

2046 МЦД-2

22,48

-1 838,85

132,26

1 886,22

161,69

0

0,08

0,1

161,79

-23 273,75

-23 111,96

10,90%

10,90%

19,0787

161,69

0,1

161,79

8,48

-19 362,69

2047 МЦД-1

1 601,78

-2 818,63

-36,34

1 678,86

340,53

0

6,7

8,04

432,36

-11 325,64

-10 893,28

10,90%

10,90%

21,1583

425,66

8,04

433,7

20,5

-14 049,76

2047 МЦД-2

23,38

-1 901,05

136,72

1 961,67

176,58

0

0,09

0,1

176,68

-23 111,96

-22 935,27

10,90%

10,90%

21,1583

176,58

0,1

176,68

8,35

-19 354,34

ИТОГО МЦД-1

ИТОГО МЦД-2

26 485,92

407,14

-51 055,84

-35 399,29

-1 209,84

1 294,71

29 233,92

34 158,42

2 763,34

460,98

-14 503,23

-19 422,33

155,79

2,27

-17 216,94 -2 120 669 620,18

-10 893,28 -2 120 669 159,20

3 371,69

460,98

-17 216,94 -2 120 669 620,18

-13 845,25 -2 120 669 159,20

-14 049,76

-19 354,34

17. Заключение

В настоящее время пригородные железнодорожные перевозки для Столичноймагистрали имеют особую социальную значимость. Железная дорога активно интегрируется в

городскую транспортную систему Москвы и ближайших районов Подмосковья, и

железнодорожный транспорт преобразуется из пригородного в пригородно – городской.

Результаты выполненной оценки коммерческой эффективности свидетельствуют о

недостижении окупаемости необходимых затрат на инвестиции в полном объёме за счет

результатов операционной деятельности.

Окупаемый объём инвестиций для ОАО «РЖД» за горизонт рассмотрения проекта

составит:

по МЦД-1 – 1,1 млрд руб. (в прогнозных ценах без НДС);

по МЦД-2 –0,8 млрд руб. (в прогнозных ценах без НДС).

Оставшийся объем инвестиционных затрат должен быть профинансирован внешними

источниками.

Вместе с тем, выполненная оценка социально-экономической эффективности

свидетельствует о формируемых эффектах для Московской агломерации в размере,

превышающем полный требуемый объём инвестиций.

17

ИЭФ

18. Спасибо за внимание!

18ИЭФ

finance

finance