Similar presentations:

Статистика и базовые понятия

1.

БЛОК 1. СТАТИСТИКА И БАЗОВЫЕ ПОНЯТИЯСтатистические данные:

- 41% - процент доверия контролирующим и правоохранительным органам гражданами нашей страны;

- 46% - процент доверия судебным органам;

- 50% респондентов из числа опрошенных не считают, что российское правосудие является объективным и беспристрастным;

- 62% предпринимателей, подвергшихся уголовному преследованию, полностью утрачивают свой бизнес или контроль над ним;

- в 2016 г. всего судами вынесено 3 739 оправдательных приговоров (0,4% от общего числа уголовных дел, рассмотренных судами, соотношение

обвинительных/оправдательных приговоров в России 342/1, то есть по уголовным делам суды оправдывают одного из 342 человек);

- в декабре 2018 г. обнародована статистическая информация ФНС России о том, что в период январь – ноябрь 2018 г. (по отношению к аналогичному периоду

прошлого года):

1) Ежегодный прирост собираемости налогов и сборов (статистика за последние 5 лет) составляет примерно 20-25%;

2) Поступления налога на прибыль выросли на 25,3%, от НДС – на 16%, от НДФЛ – на 12,6%;

3) Сборы по имущественным налогам увеличились на 12,1%;

4) Поступления страховых взносов в государственные внебюджетные фонды увеличились на 11,4%.

Итоги ФНС России 2018 г.:

1) Сокращение теневого сектора экономики;

2) Планомерное очищение экономики от использования «агрессивных» схем оптимизации налогообложения (дробление в приоритете);

3) Ликвидация недобросовестной конкуренции, фиктивных компаний (по сравнению с 2015 г. количество таких компаний снизилось в 6 раз);

4) ФНС России сократила число проверок бизнеса (в среднем в 2018 г. ФНС России проверила 2 налогоплательщиков из 1000, а по субъектам малого

предпринимательства – 1 из 4 000 налогоплательщиков).

Официальная статистика выездных налоговых проверок с сайта ФНС России за 2017 год:

- 99% проверок закончились доначислениями;

- 257 налогоплательщиков из 19 388 прошли проверки успешно;

- 16 200 000 рублей - составила средняя сумма доначислений по результатам проверок;

- при этом под ВНП подпадает не более 0,5% от общего числа субъектов предпринимательской деятельности.

Вывод:

При самом неблагоприятном исходе – если уголовное дело в отношении бизнесмена доходит до суда, существует возможность стать оправданным с правом на

реабилитацию (возмещение ущерба от незаконного уголовного преследования) – шанс 1 из 342, однако шанс есть всегда!

Источники:

- Доклады и сводная информация Уполномоченного по правам предпринимателей РФ за (2017-2018 гг.);

- Статистика, озвученная ФНС России (интервью главы ФНС Российской газете), информация с сайта ФНС России.

2.

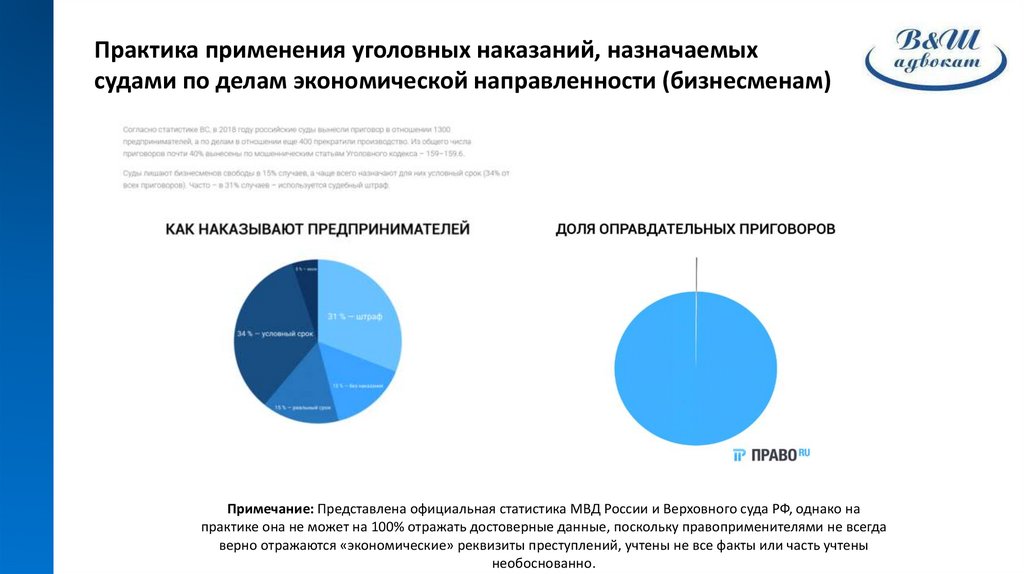

Практика применения уголовных наказаний, назначаемыхсудами по делам экономической направленности (бизнесменам)

Примечание: Представлена официальная статистика МВД России и Верховного суда РФ, однако на

практике она не может на 100% отражать достоверные данные, поскольку правоприменителями не всегда

верно отражаются «экономические» реквизиты преступлений, учтены не все факты или часть учтены

необоснованно.

3.

Нормативные правовые акты,регламентирующие основания и процедуру

привлечения к налоговой ответственности

1) Налоговый кодекс РФ;

2) Постановление Пленума Высшего арбитражного суда РФ

от 12.10.2006 N 53 «Об оценке арбитражными судами

обоснованности получения налогоплательщиком налоговой

выгоды»;

3) Постановление Пленума Верховного суда РФ от 21.12.2017

N 53

«О некоторых вопросах, связанных с привлечением

контролирующих должника лиц к ответственности при

банкротстве»;

4) Постановления Пленума ВАС РФ от 30.07.2013 № 57 «О

некоторых вопросах, возникающих при применении

арбитражными судами ч. 1 НК РФ»;

5) Письмо ФНС России от 23.05.2013 г. N АС-4-2/9355 «О

мероприятиях налогового контроля»;

6) Письмо ФНС России от 29.12.2012 г. N АС-4-2/22690 «О

налоговых проверках»;

7) Письмо ФНС России от 29.12.2011 N АС-4-2/22500@ «О

порядке применения положений п. 3 ст. 32 НК РФ».

4.

Оптимизация налогообложенияОптимизация налогообложения – система схем и методик, позволяющих избрать оптимальные параметры при уплате налогов и

сборов в конкретных случаях хозяйственной деятельности.

- Официальное понятие в законодательстве России отсутствует;

- Государству не выгодно закреплять в законе четко определенные критерии законной оптимизации, так как судебная практика

станет прозрачной и выработанной, станем сложно взыскивать с организаций-налогоплательщиков недоимки по налогам и

сборам, следовательно, пополнять бюджет.

Ст. 54.1 НК РФ закреплены «размытые» требования к оценке правомерности схемы оптимизации налогообложения (пределы

осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов (введена 18.07.2017):

1. Не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате

искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих

отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика.

2. При отсутствии обстоятельств, предусмотренных п. 1 настоящей статьи, по имевшим место сделкам (операциям)

налогоплательщик вправе уменьшить налоговую базу и (или) сумму подлежащего уплате налога в соответствии с правилами

соответствующей главы части второй настоящего Кодекса при соблюдении одновременно следующих условий:

1) основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

2) обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и

(или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

3. В целях пунктов 1 и 2 настоящей статьи подписание первичных учетных документов неустановленным или неуполномоченным

лицом, нарушение контрагентом налогоплательщика законодательства о налогах и сборах, наличие возможности получения

налогоплательщиком того же результата экономической деятельности при совершении иных не запрещенных законодательством

сделок (операций) не могут рассматриваться в качестве самостоятельного основания для признания уменьшения

налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

4. Положения, предусмотренные настоящей статьей, также применяются в отношении сборов и страховых взносов и

распространяются на плательщиков сборов, плательщиков страховых взносов и налоговых агентов.

5.

Виды оптимизации- «Черная» оптимизация - «криминальное» уклонение от уплаты налогов (ст. 198-199.4 УК РФ) – целенаправленное неисполнение

предписаний, прямое нарушение запретов; неуплата, неполная уплата налога; занижение налоговой базы; злоупотребление

налогоплательщиком правом (ст. 166, 171, 172 НК РФ);

- «Белая» оптимизация – законные способы уменьшения налогового бремени исключительно в рамках действующего

законодательства.

Критерии законности оптимизации (уменьшить базу или сумму налога допустимо при соблюдении следующих условий – ст. 54.1

НК РФ РФ):

1) В налоговом и бухгалтерском учете или отчетности достоверно отражены сведения о хозяйственных операциях, объектах

налогообложения (ст. п. 3 ст. 7, 21, 32, 38, 53, НК РФ);

2) Сделка (хозяйственная операция) совершена не с прямой целью уклонения от уплаты или неуплаты конкретного налога, в том

числе его зачета или возврата (без фактических оснований);

3) Обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и

(или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону (имеются

подтверждающие документы хотя бы для контрагентов первого звена).

Важно! Невыполнение даже одного из указанных критериев влечет отказ учета таких сделок (операций) в целях налогообложения

(Письмо ФНС России от 16.08.2017 N СА-4-7/16152@ «О применении норм ФЗ от 18.07.2017 N 163-ФЗ «О внесении изменений в часть

первую НК РФ»)

Принципы законной оптимизации:

1) Принцип добросовестности налогоплательщика (не злоупотреблять правами – ст. 12 Гражданского кодекса РФ, например: правом

на возмещение НДС);

2) Принцип обязательного наличия деловой цели у конкретной хозяйственной операции;

3) Принцип преимущества экономического смысла над юридической обоснованностью;

4) Принцип реальности операций (выполнения договорных обязательств).

6.

Судебная практика:Применения ст. 54.1 НК РФ в части проявления налогоплательщиком должной осмотрительности и внимательности

при выборе контрагентов 1 звена:

1) Постановление АС Северо-Кавказского округа от 29.10.2014 г. по делу N А53-11747/2013, суд указал: «Действия

контрагентов и субконтрагентов не должны повлечь для добросовестного налогоплательщика неблагоприятные

последствия в виде отказа в применении им налоговых вычетов и учете понесенных затрат;

2) Постановление АС Северо-Кавказского округа от 24.02.2015 г. по делу N А63-14121/2013, суд указал: «Претензии

налогового органа к поставщикам 2 и 3-го звена не могут являться основанием отказа обществу в праве на налоговый

вычет по НДС, фактически уплачиваемому им поставщиком».

Выводы:

1) Положения п. 2 ст. 54.1 НК РФ не предусматривают для налогоплательщиков негативных последствий за

неправомерные действия контрагентов 2, 3 и последующих звеньев (при построении бизнес-модели у Вас, как

«главного» налогоплательщика, не имелось связей с фиктивной организацией в 1-первом звене, при подтверждении

реальности операций в 1-первом звене возможно дальнейшие звенья цепи, возможно, останутся не проверенными

налоговиками);

2) Претензии налоговых органов по неуплате налогов возможны только при доказывании налоговым органом факта

нереальности исполнения сделки (операции) контрагентом налогоплательщика и несоблюдении налогоплательщиком

установленных п. 2 ст. 54.1 НК РФ условий;

3) Доказывание обстоятельств, предусмотренных п. 1 ст. 54.1 НК РФ и (или) факта несоблюдения условий,

предусмотренных п. 2 ст. 54.1 НК РФ, производится налоговыми органами.

7.

Оптимизация и получение необоснованной налоговой выгоды- Письмо ФНС России от 23.03.2017 N ЕД-5-9/547@ «О выявлении обстоятельств необоснованной налоговой выгоды»;

- Приказ ФНС России от 30.05.2007 N ММ-3-06/333@ (ред. от 10.05.2012)

«Об утверждении Концепции системы планирования выездных налоговых проверок»;

- Постановление Пленума Высшего арбитражного суда РФ от 12.10.2006 N 53 «Об оценке арбитражными судами

обоснованности получения налогоплательщиком налоговой выгоды».

Необоснованная налоговая выгода – уменьшение размера налоговой обязанности вследствие, в частности,

уменьшения налоговой базы, получения налогового вычета, налоговой льготы, применения более низкой налоговой

ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета.

- При отсутствии разумной деловой цели налоговая выгода может быть признана необоснованной.

- Типичные случаи «нереальных» операций (п. 1, 3, 5 ППВС N 53):

1) Невозможность реального осуществления налогоплательщиком указанных операций с учетом времени,

местоположения имущества или объема экономически необходимых ресурсов (Постановление АС ЗападноСибирского округа от 20.01.2015 г. N Ф04-13842/2014 по делу N А46-2593/2014);

2) Отсутствие необходимых условий для достижения результатов соответствующей экономической деятельности

(незначительная численность работников - Постановление АС Уральского округа от 06.05.2015 г. N Ф09-2397/15 по

делу N А6026491/2014);

3) Учет для целей налогообложения только тех операций, которые непосредственно связаны с возникновением

налоговой выгоды, если для данного вида деятельности требуется также совершение и учет иных хозяйственных

операций;

4) Совершение операций с товаром, который не производится или не мог быть произведен в объеме, указанном

налогоплательщиком в документах бухгалтерского учета (реальность операции доказана на показаниях менеджера и

кладовщика контрагента – Постановление АС Дальневосточного округа от 05.05.2015 г. N Ф03-1436/2015 по делу N

А04-3001/2014, от 08.05.2015 г. N Ф03-1483/2015 по делу N А04-6547/2014, АС Московского округа от 18.03.2015 г. N

Ф05-2004/2015 по делу N А40-85594/2014).

8.

Документы, подтверждающие реальность сделки:- копии книг продаж и книг покупок;

- выписки по своим счетам и счетам контрагента (движение денежных средств не должно носить транзитный характер, не должно иметься признаков

обналичивания денежных средств (например: снятие или переводы денежных средств с одинаковой системной периодичностью, одинаковыми

суммами);

- акты приема-передачи;

- маршрутные листы доставки товаров транспортом, расходные накладные, товарные накладные, пропуска работников;

- иные документы, исходящие от органов государственной власти,

(Постановление ФАС Центрального округа от 05.04.2014 г. по делу N А23-2729/2013, Постановление АС Центрального округа от 23.01.2015 г. по делу

N А54-939/2014);

Судебная практика (доказывание ФНС России необоснованной налоговой выгоды):

Постановления Арбитражного суда Центрального округа от 11.11.2015 N Ф10-3834/2015 по делу N А14-10472/2013, дела N А70-4269/2014, N А1410472/2013, N А19-18472/2012, N А27-10743/2016, Постановление АС Западно-Сибирского округа от 06.02.2017 по делу N А27-10743/2016,

Постановление ФАС Центрального округа от 18.12.2013 по делу N А68-2076/2013, Постановление Президиума ВАС 09.04.2013 N 15570-12 по делу N

А60-40529/2011, Постановление ФАС Поволжского округа от 18.06.2014 по делу N А55-17026/2013 (Определение ВС от 10.10.2014 N 306-КГ14-1504),

Постановление АС Дальневосточного округа от 21.01.2015 по делу N А04-1655/2014.

9.

Оптимизация и организации с признаками фиктивностиПроявление налогоплательщиком должной осмотрительности и осторожности при выборе контрагентов

1) Закон не содержит определение «непроявление должной осмотрительности» - понятие налоговиков;

2) Оценочное понятие (возможно трактовать по-разному в отсутствие закрепленных критериев);

3) Налоговики применяют понятие в привязке к получению нами необоснованной налоговой выгоды (распространенная логическая цепочка налоговиков:

налогоплательщик обязан проявить должную осмотрительность и осторожность, не проявил, связался в фиктивными организациями, пусть даже и не доказано,

что ему подконтрольными – пусть претерпевает неблагоприятные «правовые» последствия – доначисление недоимок).

Как проявить осмотрительность и осторожность в повседневной работе

(с учетом позиции ФНС России, КС, ВС РФ):

Проверить контрагента общедоступными способами:

- запросить у контрагента копии свидетельства о постановке на налоговый учет в налоговом органе, устав, отчетность за последние 6 месяцев – 1 год,

доверенности о полномочиях лица, подписывающего документы по сделке (если сделка не крупная);

- удостовериться в наличии сведений о контрагенте в ЕГРЮЛ;

- удостовериться в наличии лицензий и необходимых средств (персонала, техники) для выполнения взятых обязательств;

- проверить и распечатать на контрагентов выписки с сайтов в сети Интернет (www.arbitr.ru – картотека дел арбитражных судов; rnp.fas.gov.ru – реестр

недобросовестных поставщиков; www.rusprofile.ru, www.sbis.ru – сведения о контрагенте; www.nalog.ru, www.egrul.ru – доступная выписка из ЕГРЮЛ,

распечатывается к рабочего места; www.guvm.mvd.ru – база для проверки документов, являющихся недействительными (возможно проверить паспорт

директора контрагента); www.fssprus.ru – база должников организаций и предпринимателей по исполнительным производствам; www.fedresurs.ru – база для

проверки контрагентов на несостоятельность; www.kommersant.ru/bankruptcy - база объявлений о банкротстве; nitice.crc.ru – проверка видов деятельности,

осуществляемых контрагентом; iecp/ep/ep-verification – проверка сертификата электронной подписи и т.д.).

(Письмо ФНС России в Письме от 16.03.2015 г. N ЕД-4-2/4124 «О проявлении налогоплательщиком должной осмотрительности при выборе контрагента, в том

числе при наличии выписки из ЕГРЮЛ и копии налоговой отчетности контрагента»)

10.

Признаки контрагента, по мнению ФНС России, указывающие на фиктивность организации («однодневки»)- ст. 54.1 НК РФ;

- Письмо ФНС России от 16.08.2017 N СА-4-7/16152@ «О применении норм Федерального закона от 18.07.2017 N 163-ФЗ «О внесении

изменений в ч. 1 Налогового кодекса Российской Федерации»;

- Письмо ФНС России от 11.10.2017 N СА-4-7/20486@ «О направлении обзора правовых позиций, отраженных в судебных актах

Конституционного Суда РФ и Верховного Суда РФ, принятых в третьем квартале 2017 года по вопросам налогообложения»;

- Письмо ФНС России от 18.01.2018 N СА-4-7/756@ «О направлении обзора правовых позиций, отраженных в судебных актах

Конституционного Суда РФ и Верховного Суда РФ, принятых в четвертом квартале 2017 года по вопросам налогообложения»;

- Письмо ФНС России в Письме от 16.03.2015 г. N ЕД-4-2/4124 «О проявлении налогоплательщиком должной осмотрительности

при выборе контрагента, в том числе при наличии выписки из ЕГРЮЛ и копии налоговой отчетности контрагента».

Признаки:

1) Подписание документов от лица контрагента неустановленным лицом;

2) Руководство лицом – «массовым учредителем, директором» или лицом, отрицающим факт осуществления финансово-хозяйственной

деятельности указанным юридическим лицом;

3) Регистрация по месту массовой регистрации, фактически по адресу регистрации офис не находится;

4) Создание организации незадолго до осуществления конкретной операции;

5) Разовый характер операций;

6) Транзитные операции по расчетному счету (денежные средства не задерживаются длительной время на счету, суммы платежей

одинаковые в цепочке);

7) Не сдача отчетности или сдача нулевой отчетности;

8) Среднесписочная численность сотрудников – 1, отсутствие активов.

Вывод: Проверять контрагента необходимо всегда, имея в своем офисе папку с документальным досье в отношении «постоянного»

контрагента, в котором будет находиться, как минимум, документы указанные в письмах ФНС России. Рекомендуется также использовать

автоматизированные базы данных: «1С Бухгалтерия», «СПАРК».

11.

Признаки неправомерной оптимизацииНеправомерная оптимизация (когда бизнесмен может нести ответственность по нормам НК РФ, КоАП

РФ, УК РФ, зависит от суммы неуплаченных налогов) – это прежде всего:

1) Сокрытие объекта налогообложения (дохода, прибыли и т.д.);

2) Снижение налоговой базы;

3) Нарушение правил ведения бухгалтерского и налогового учета;

4) Представление недостоверных данных;

5) Несвоевременное представление или не представление необходимых документов;

6) Неправомерное, то есть в отсутствие правовых оснований, использование налоговых

льгот (применение вычетов).

Вывод: При разработке и внедрении схем оптимизации налогообложения необходимо обратить

внимание на то, чтобы сумма налоговой экономии не превысила пороговые значения крупного (особо

крупного) размеров (ст. 198-199.4 УК РФ), что позволит в первую очередь обезопасить себя от возможной

уголовной ответственности (далее детально обсудим детали).

12.

БЛОК 2. ПОРЯДОК ПРИВЛЕЧЕНИЯ К ОТВЕТСТВЕННОСТИПорядок привлечения бизнесмена к налоговой ответственности (по нормам НК РФ) следующий:

Этап 1. Автоматизированный мониторинг. Налоговики устанавливают:

- факт получения необоснованной налоговой выгоды;

- факт совершения налогового правонарушения.

Налоговое правонарушение – виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие)

налогоплательщика, плательщика страховых взносов, налогового агента и иных лиц, за которое НК РФ предусмотрена ответственность (ст. 106 НК РФ).

П. 1 ст. 122 НК РФ – налоговое правонарушение – это неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы

(базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия).

К налоговой ответственности может быть привлечено лицо с 16 лет (п. 2 ст. 10 НК РФ), до достижения указанного возраста налогоплательщик ответственности не

подлежит.

К налоговой ответственности может быть привлечен не только руководитель и бухгалтер, но и любое иное лицо, в обязанности которого входили организация и

контроль как в целом за финансово-хозяйственной деятельностью организации, так и за отдельными ее элементами (при условии доказывания факта руководства

отдельно взятым лицом в установленном законом порядке).

Никто не может быть привлечен к ответственности за совершение налогового правонарушения по основаниям и в порядке, которые отличны от предусмотренных в

НК РФ (п. 1 ст. 108 НК РФ).

Общее основание привлечения к налоговой ответственности - получение налогоплательщиком необоснованной налоговой выгоды.

Необоснованная налоговая выгода – уменьшение размера налоговой обязанности вследствие, в частности, уменьшения налоговой базы, получения налогового

вычета, налоговой льготы, применения более низкой налоговой ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета.

13.

Этап 2. Выездная налоговая проверка- Письмо ФНС России от 29.12.2012 г. N АС-4-2/22690 «О налоговых проверках»;

Выездная налоговая проверка:

- Не может продолжаться более 2 месяцев, указанный срок может быть продлен до четырех месяцев, а в исключительных случаях - до шести

месяцев (п. 6 ст. 89 НК РФ);

- Проводится на территории (в помещении) налогоплательщика;

- На основании решения руководителя (заместителя руководителя) налогового органа (конкретной ИФНС России);

- Для участия в ВНП налоговики вправе привлекать сотрудников полиции (п. 1 ст. 36 НК РФ).

Проверяемый период. Порядок исчисления срока давности привлечения к налоговой ответственности за правонарушения

1) Общее правило. Согласно абз. 1 п. 1 ст. 113 НК РФ срок давности привлечения лица к ответственности за совершение налогового

правонарушения составляет 3 года со дня совершения. По истечении 3 лет налоговики не вправе выносить решения о взыскании с

налогоплательщика штрафов.

Пример: Если до 01.01.2019 налоговый орган не принял решение о привлечении лица к ответственности за правонарушение, совершенное до

01.01.2016, то лицо не подлежит ответственности за совершение данного правонарушения в связи с истечением 3-годичного срока давности.

2) По смыслу абз. 3 п. 1 ст. 113 НК РФ за неуплату, например, налога на добавленную стоимость (ст. 122 НК РФ) за 3-й квартал 2015 г.

налогоплательщик мог быть привлечен к ответственности только до 01.10.2018, то есть в течение 3 лет начиная со следующего дня после

окончания соответствующего налогового периода.

3) Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со

следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, и до момента вынесения

решения о привлечении к ответственности истекли 3 года.

4) Исчисление сроков привлечения за правонарушения, предусмотренные ст. 120 и 122 НК РФ, исчисление срока давности привлечения к

ответственности за их совершение производится со следующего дня после окончания налогового периода, в течение которого совершено

данное правонарушение.

Пример: Согласно п. 15 постановления Пленума ВАС РФ от 30.07.2013 N 57 «О некоторых вопросах, возникающих при применении

арбитражными судами части 1 НК РФ» срок давности привлечения к ответственности в отношении налоговых правонарушений,

предусмотренных ст. 122 НК РФ, исчисляется со следующего дня после окончания налогового периода, в течение которого было

совершено правонарушение в виде неуплаты или неполной уплаты налога.

Пример. За неуплату НДС (ст. 122 НК РФ) за 3-й квартал 2018 г. налогоплательщик может быть привлечен к ответственности до 01.01.2021, то

есть в течение 3 лет, начиная со следующего дня после окончания налогового периода, в котором допущена неуплата налога (01.01.2018).

14.

Сроки хранения документов налогоплательщикомВ силу абз. 2 п. 4 ст. 89 НК РФ в рамках выездной налоговой проверки может быть проверен период, не превышающий 3 календарных лет,

предшествующих году, в котором было вынесено решение о проведении проверки.

Сроки хранения документов (пп. 8 п. 1 ст. 23 НК РФ). Обязанностью налогоплательщика является обеспечение сохранности данных

бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, а также подтверждающих доходы,

расходы и уплаченные налоги, в течение 4 лет.

Пример: с 01.01.2019 истекает срок хранения документов бухгалтерского и налогового учета, которые относятся к 2014 г., и налогоплательщик

получает право такую документацию уничтожить.

После истечения указанного срока, в случае получения запроса от налоговиков, налогоплательщику при подготовке ответа:

1) Необходимо максимально подробно расшифровывать в акте уничтожения или соответствующем реестре уничтожаемой документации

перечень уничтоженных документов (могут возникнуть сомнения в том, что такие документы у налогоплательщика имелись);

2) Не следует уничтожать документы, применение которых возможно и по истечении 4 лет (например, договоры долгосрочного характера);

3) Целесообразно выбирать наиболее оптимальный способ уничтожения - в целях соблюдения коммерческой тайны.

Судебная практика:

- Постановление ФАС Западно-Сибирского округа от 30.05.2007 N Ф04-3421/2007(34717-А70-26), Ф04-3421/2007(35577-А70-26): «Истечение

срока хранения первичных документов не является основанием для признания суммы дебиторской задолженности», «Поскольку обществом

документально не подтверждена сумма дебиторской задолженности, оспариваемая сумма не может быть признана безнадежным долгом с

истекшим сроком исковой давности, подлежащим отнесению к внереализационным расходам»;

- Постановление ФАС Северо-Кавказского округа от 25.09.2009 по делу N А32-8964/2007-12/190: «Действующее налоговое законодательство

не предусматривает хранение документов, касающихся списанной на убытки дебиторской задолженности с истекшими сроками исковой

давности, более длительное время (более 4 лет), чем иные документы», «Налогоплательщик обосновал невозможность представления

запрашиваемых документов в связи с их отсутствием, что не противоречит положениям п. 1 ст. 17 Федерального закона от 21.11.1996 N 129-ФЗ «О

бухгалтерском учете», подп. 8 п. 1 ст. 23 НК РФ и, следовательно, не может повлечь для налогоплательщика негативных последствий в виде

доначисления налога на прибыль».

- Позиция Президиума ВАС РФ в постановлении от 24.07.2012 N 3546/12 (убытки прошлых лет): «Поскольку возможность учесть суммы убытка

носит заявительный характер и на налогоплательщика возложена обязанность доказать их правомерность и обоснованность, при отсутствии

документального подтверждения убытка соответствующими документами, включая первичные учетные документы, в течение всего срока, когда

он уменьшает налоговую базу на суммы ранее полученного убытка, налогоплательщик несет риск неблагоприятных налоговых последствий».

Вывод: Если налогоплательщик уничтожил первичные документы в связи с истечением установленных 4-летних сроков их хранения, то он вправе

попытаться обосновать правомерность учета расходов посредством документов, оформляемых непосредственно для списания этой

задолженности. В качестве таковых могут использоваться: приказы руководителя, акт инвентаризации задолженности и иные документы.

15.

Этап 3. Оформление результатов проверки. Согласно п. 15 ст. 89 НК РФ в последний день проведения выездной налоговой проверкипроверяющий обязан составить справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и

вручить ее налогоплательщику или его представителю.

Справка вручается налогоплательщику или его представителю лично (вручается лично) в последний день проверки (абз. 1 п. 15 ст. 89 НК

РФ). В случае если налогоплательщик уклоняется от получения справки, она направляется ему почтой – заказным письмом с уведомлением

(абз. 2 п. 15 ст. 89 НК РФ).

При реорганизации юридического лица налоговые органы провести выездную налоговую проверку правопреемника за период

деятельности реорганизованного юридического лица – срок, не превышающий 3 календарных лет, предшествующих году, в котором

вынесено решение о проведении указанной налоговой проверки.

Важно! После составления справки сотрудники налогового органа не имеют право находиться на территории налогоплательщика,

истребовать документы, проводить мероприятия налогового контроля.

(Письмо ФНС России от 29.12.2012 г. N АС-4-2/22690 «О налоговых проверках»)

16.

- Выемка оригиналов документов (в соответствии с процедурами НК РФ) производиться проверяющим лицом только входе проверки (п. 1 ст. 94 НК РФ), на основании мотивированного постановления в следующих случаях:

1) Для проведения мероприятий налогового контроля недостаточно копий документов проверяемого лица;

2) Имеются достаточные основания полагать, что подлинники документов могут быть уничтожены, сокрыты, исправлены

или заменены налогоплательщиком (п. 14 ст. 89, п.п. 1 и 8 ст. 94 НК РФ).

Налоговики обязаны ознакомить налогоплательщика с основаниями выемки, если она проводится в рамках

допмероприятий налогового контроля и с самими такими материалами (ст. 101 НК РФ)

- Постановление ВАС РФ от 10.04.2012 N 16282/11 (позиция):

«В случае, если налогоплательщиком представляются документы по требованию с нарушением установленных сроков

после составления справки по результатам проведенной выездной налоговой проверки, а при решении вопроса о

возможности принятия в целях исчисления налогов в соответствии со ст. 252 НК РФ необходимо исходить из реальности

этих расходов, а также их документального подтверждения, налоговый орган обладает правом на изъятие подлинников

этих документов после завершения налоговой проверки».

- Постановление ФАС Северо-Кавказского округа от 02.09.2011 N А63-8481/2010, от 27.01.2012 N А53-27001/2010;

- Постановление ФАС Московского округа от 08.02.2011 N КА-А40/17940-10-2;

- Постановление ФАС Северо-Западного округа от 18.05.2010 N А56-33713/2009.

17.

-Наложение обеспечительных мер налоговиками:

Налоговики вправе принять обеспечительные меры, направленные на исполнение решения налогового органа по результатам проверки.

Обращение взыскания на денежные счета налогоплательщика в банках осуществляется по решению налогового органа (п. 2 ст. 46 НК РФ),

которое в силу п. 3 ст. 46 НК РФ должно быть вынесено не позднее 2 месяцев после истечения срока, установленного в требовании об уплате

налога.

Согласно п. 7 ст. 46 НК РФ при недостаточности или отсутствии денежных средств на счетах или при отсутствии информации о счетах

налогоплательщика налоговый орган вправе взыскать налог за счет иного имущества налогоплательщика в соответствии со ст. 47 НК РФ.

Постановление Пленума ВАС РФ от 30.07.2013 N 57 «О некоторых вопросах, возникающих при применении арбитражными судами ч. 1

НК РФ»

Решение о принятии обеспечительных мер вступает в силу со дня его вынесения и действует до дня исполнения решения о привлечении к

налоговой ответственности, до дня его отмены вышестоящим органом или судом.

Перечень обеспечительных мер (п. 10 ст. 101 НК РФ):

- запрет на отчуждение (передачу в залог) имущества;

- приостановление операций по счетам в банке.

Вывод: Налоговый орган вправе перейти к принудительному взысканию налога за счет иного имущества налогоплательщика только после

принятия надлежащих мер по взысканию налога за счет денежных средств налогоплательщика.

Частичная отмена обеспечительных мер законом не предусмотрена.

18.

- Приостановление, возобновление ВНП:- Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня

составления справки о проведенной проверке

(п. 8 ст. 89 НК РФ);

- Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки,

в том числе, для истребования документов (информации) в соответствии с п. 1 ст. 93.1 НК РФ (п. 9 ст. 89 НК);

- Приостановление и возобновление проведения выездной налоговой проверки оформляются соответствующим решением

руководителя (заместителя руководителя) налогового органа, проводящего указанную проверку;

- Налоговики обязаны ознакомить налогоплательщика с решениями о приостановлении и возобновлении выездной налоговой

проверки, вручить копии данных решений (однако, законодателем не установлен порядок и срок вручения таких решений);

19.

Формы противодействия налоговому контролю (судебная практика):- Постановление КС РФ от 14.07.2005 N 9-П;

- ФЗ «О внесении изменений в часть первую и часть вторую НК РФ и в отдельные законодательные акты РФ в связи с

осуществлением мер по совершенствованию налогового администрирования» от 27.07.2006 N 137-ФЗ;

1) Налогоплательщики имеют право не выполнять требования налоговых органов, иных уполномоченных лиц, не соответствующие НК РФ (пп. 11 п.

1 ст. 21 НК РФ);

2) Налогоплательщики обязаны выполнять только законные требования налогового органа об устранении выявленных нарушений законодательства

о налогах, а также не препятствовать законной деятельности налоговиков (пп. 7 п. 1 ст. 23 НК РФ).

Законные требования:

1. Запрашиваемые документы прямо относятся к предмету проверки;

2. Допускается свободная формулировка запроса, но с указанием наименования документа и периода его составления (Постановление АС

Западно-Сибирского округа от 20.02.2017 N Ф04-6998/2017);

3. Неисполнение требования по мотиву неопределенности – форма противодействия налоговому контролю (Постановление АС Московского

округа от 27.09.2017 N Ф05-14067/2017).

Формы противодействия налоговому контролю:

1. Непредставление объяснений в ходе камеральной проверки (Письмо Минфина России от 23.03.2018 N 03-02-07/1/18400, Постановление 9 ААС

от 11.07.2018 N 09АП-24759/2018);

2. Отказ от дачи показаний руководителем, работниками организации-налогоплательщика (Постановление 8 ААС от 13.06.2018 N 08АП2319/2018);

3. Смена учредителей, руководителя, реорганизация, ликвидация после вынесения решения о проведении ВНП (Определение ВС РФ от 19.03.2018

N 305-КГ18-925);

4. Незаконный отказ в доступе к осмотру помещений и территории, жилого помещения (Постановление 11 ААС от 31.05.2017 N 11АП-5684/2017);

5. Предоставление неполных, недостоверных документов, неявка на допрос, уклонение от получения процессуальных документов, иные

умышленные действия (Определение ВС РФ от 16.03.2018 N 305-КГ17-19973, Постановление 13 ААС от 18.06.2018 N 13АП-12148/2018);

- Определение ВС РФ от 05.04.2018 N 306-КГ18-2128 (позиция):

«При отклонении ходатайств о приобщении к материалам дела дополнительных доказательств суд указал на отсутствие у заявителя уважительных

причин непредоставления документов в налоговый орган и его противодействие при проведении проверки»;

- Постановление 5 ААС от 14.06.2018 N 05АП-3163/2018 (позиция):

«Суд отказал в приобщении к делу новых документов, указав, что заявитель преследовал цель злоупотребить правом – использовать право

предоставлять в суд документы для подтверждения расходов по налогу на прибыль вне налогового контроля»;

20.

Этап 4. Составлен акт выездной налоговой проверкиНалоговые органы должны обеспечивать своевременное и надлежащее извещение налогоплательщиков (с подтверждением вручения) о рассмотрении

материалов проверки.

Налогоплательщику должны вручаться:

1)Акт проверки;

2) Уведомление о дате, времени и месте рассмотрения материалов проверки (при условии вручения такого уведомления под роспись 100% надлежащее

уведомление со стороны налоговиков).

Важно! При уклонении налогоплательщика от получения акта и уведомления, указанный факт должен фиксироваться налоговиками в акте

воспрепятствования действиям должностного лица налогового органа (должен быть составлен протокол об административном правонарушении в

соответствии со ст. 19.4.1 КоАП РФ о воспрепятствовании законной деятельности должностного лица органа государственного контроля (надзора) по

проведению проверок или уклонению от проверки).

Наказание по ст. 19.4.1 КоАП РФ:

- на физических лиц 500 – 1000 рублей;

- на юридических лиц - от 5000 до 10000 рублей.

21.

Этап 5. Несогласие с актом – право подачи возражений на акт (административное обжалование)- Налогоплательщик (представитель), в случае несогласия с актом налоговой проверки, а также с выводами и предложениями проверяющих в

течение 1 месяца со дня получения акта налоговой проверки вправе представить в соответствующий налоговый орган письменные возражения

по указанному акту в целом или по его отдельным положениям (п. 6 ст. 100 НК РФ).

- Акт налоговой проверки, другие материалы налоговой проверки и дополнительных мероприятий налогового контроля, в ходе которых были

выявлены нарушения законодательства о налогах и сборах, представленные проверяемым лицом, письменные возражения налогоплательщика

по акту рассматриваются налоговиками с принятием решения - 10 дней со дня истечения срока, указанного в п. 6 ст. 100 НК РФ. Указанный срок

может быть продлен не более чем на 1 месяц (п. 1 ст. 101 НК РФ).

22.

Этап 6. На основании акта вынесено решение налогового органа, решение вступило в законную силу, налогоплательщик привлеченк налоговой ответственности. Взыскание недоимок.

- Требование об уплате направляется налогоплательщику не позднее 3 месяцев со дня выявления недоимки, если иное не предусмотрено

настоящей статьей (п. 1 ст. 70 НК РФ).

- Согласно п. 2 ст. 70 НК РФ требование об уплате налога по результатам налоговой проверки должно быть направлено налогоплательщику

в течение 20 дней с даты вступления в силу соответствующего решения.

- Срок исполнения требования - 8 дней с даты получения, если более продолжительный период времени для уплаты налога не указан в

этом требовании

(п. 4 ст. 69 НК РФ).

Важно! В случае неисполнения требования об уплате штрафа в добровольном порядке налоговый орган вправе обратиться в суд с

заявлением о взыскании штрафов с организаций, ИП, физических лиц в течение 6 месяцев (п. 2 ст. 48 НК РФ).

Письмо ФНС России от 29.12.2012 г. N АС-4-2/22690 «О налоговых проверках»

23.

Принудительное взыскание недоимки:Принудительный порядок взыскания налога (сбора), пеней и штрафа по НК РФ:

1) Административный (внесудебный) порядок. Сначала взыскание обращается на денежные средства на счетах (ст. 46 НК РФ), затем на иное имущество

(ст. 47 НК РФ).

2) Судебный порядок. Производится в случае пропуска налоговым органом срока на бесспорное взыскание налога (п. 2 ст. 45 НК РФ):

- С лицевых счетов организаций, если взыскиваемая сумма превышает 5 000 000 руб.;

- В целях взыскания недоимки, возникшей по итогам проведенной налоговой проверки, числящейся более 3 месяцев:

- Решение об обращении взыскания на денежные средства на счетах организации может быть принято налоговым органом (не позднее 2 месяцев со дня

истечения срока исполнения требования об уплате налога) только после истечения срока исполнения требования об уплате налога. Если решение

принято до истечения указанного срока, то оно подлежит признанию недействительным на основании ст. 13 ГК РФ (признание недействительным акта в

судебном порядке, как не соответствующего закону) (п. 1 ст. 46 НК РФ);

- Решение о взыскании, принятое по истечении 2 месяцев, считается недействительным и исполнению банком не подлежит (абз. 1 п. 3 ст. 46 НК

РФ).

Важно!

- В указанный 6-месячный срок включаются и 2 месяца на взыскание недоимки, пеней и штрафа за счет денежных средств на счетах налогоплательщика в

банке;

- Решение о взыскании недоимки, пеней и штрафа за счет денежных средств на счетах в банке в обязательном порядке должно быть доведено

налоговым органом до сведения налогоплательщика в течение 6 дней после его вынесения;

- Взыскание с банковских счетов. Инкассовое поручение направляется в банк, где открыт счет налогоплательщика. Налоговый орган направляет в банк

инкассовое поручение на списание и перечисление денежных средств со счетов организации (п. 4 ст. 46 НК РФ). На основании поручения производится

списание денежных средств со счетов плательщиков в бесспорном порядке. При недостаточности средств на счету исполняется по мере их поступления;

- Избегайте взаимозачетов и писем с просьбами об уплате минуя свои счета при выставленных инкассовых – любимым ситуации для органов БЭПа

МВД России – ст. 199.2 УК РФ, изымают письма, проводят почерковедческие экспертизы, устанавливают факт направления и платежа и все – дело

в суд, пр.: оплата за топливо, за поставку сырья, «перекрытие» контрагентами 1 звена);

- Срок исполнения банком поручения - не позднее 1 операционного дня, следующего за днем получения им указанного поручения, если взыскание

налога производится с рублевых счетов, и не позднее 2 операционных дней, если взыскание налога производится с валютных счетов;

- Решение налоговиков о приостановлении операций по счетам в банк направляется с инкассовым (п. 8 ст. 46 НК РФ) (обратите внимание на особенности

перечисления денежных средств с депозитарного счета - абз. 3, 4 п. 5 ст. 46 НК РФ);

- Окончательный срок для взыскания недоимки по налогам составляет 3 года с момента ее образования (Постановление Президиума ВАС РФ от

18.03.2008 N 13084/07: «В силу универсальности воли законодателя, системного толкования и сравнительного анализа подп. 8 п. 1 ст. 23, пп. 1, 2 п. 3 ст.

44, п. 8 ст. 78, абз. 1 ст. 87, ст. 113 НК РФ. В случае пропуска срока давности принудительного исполнения обязанности по уплате налога налоговый орган

право на взыскание недоимок утрачивает»).

Пример: По общему правилу 01.01.2019 г. истекает срок давности взыскания недоимок (пеней, штрафов) за 2015 г.

24.

Этап 7. Направление в органы СК России материалов ВНП, содержащих сведения, позволяющие предположить факт совершения налогового правонарушения,содержащего признаки преступления (п. 3 ст. 32 НК РФ).

Порядок и общие сроки для налоговиков перед направлением материалов в СК России:

- Соглашение от 13.10.2010 № 1/8656/ММВ-27-4/11 «О взаимодействии между МВД дел России и ФНС России»;

- Протокол № 1 к указанному соглашению от 13.08.2012 № 1/7121/ММВ-28@ (протокол определяет порядок направления налоговыми органами органам внутренних

дел материалов при установлении в том числе преступлений, предусмотренных ст. 195 - 197 УК РФ (по делам с признаками «криминального» банкротства).

- Письмо ФНС России от 29.12.2012 г. N АС-4-2/22500 «О порядке применения положений п. 3 ст. 32 НК РФ»;

- Письмо ФНС России от 28.01.2014 N СА-4-14/1215 (ред. от 11.01.2019) «О направлении Методических рекомендаций по оформлению материалов, направляемых в

правоохранительные органы при обнаружении обстоятельств, указывающих на признаки преступлений, предусмотренных ч. 1 ст. 170.1, ст. 173.1 и 173.2 УК РФ».

Все заявления (сообщения) о преступлениях в соответствии с уголовно-процессуальным законодательством направляются в орган внутренних дел по месту совершения

преступления, т.е. в ОВД, в территориальной принадлежности которого находится налоговый орган, в который представляются налогоплательщиком соответствующие

документы (декларации, заявления и т.д.).

Алгоритм:

- Организации-налогоплательщику выставляется требование об уплате налогов. Срок направления требования налогоплательщику - не позднее 3 месяцев (исчисляются со

дня выявления недоимки - п. 1 ст. 70 НК РФ).

- Срок направления требования налогоплательщику об уплате налога по результатам налоговой проверки – 20 дней (исчисляется с даты вступления в силу решения

налогового органа - п. 2 ст. 70 НК РФ);

- Срок исполнения требования об уплате налогов по результатам мероприятий налогового контроля, камеральной, ВНП, выставленного организации-налогоплательщику – 8

дней (исчисляется с даты получения, если более продолжительный период времени для уплаты налога не указан в этом требовании - п. 4 ст. 69 НК РФ);

- Решение о взыскании принимается после истечения срока, установленного в требовании, но не позднее 2 месяцев после истечения указанного срока (п. 3 ст. 46 НК РФ);

- В случае неисполнения требования об уплате штрафа в добровольном порядке налоговый орган вправе обратиться в суд с заявлением о взыскании штрафов с

организаций, ИП, физических лиц в течение 6 месяцев (п. 2 ст. 48 НК РФ). В случае пропуска срока по уважительной причине возможно его восстановление судом.

Важно!

- Суд может по ходатайству налогоплательщика приостановить действие оспариваемого решения инспекции (п. 3 ст. 199 АПК РФ РФ). Порядок применения обеспечительных

мер регламентирован нормами АПК РФ и разъяснен в актах ВАС и ВС РФ;

- Обеспечительные меры допускаются на любой стадии арбитражного процесса, если непринятие этих мер может затруднить или сделать невозможным исполнение

судебного акта, а также в целях предотвращения причинения значительного ущерба заявителю (ч. 2 ст. 90 АПК РФ)

Постановление АС Уральского округа от 15.01.2018 № 08АП-15802/2017;

Сроки передачи материалов для доследственной проверки (ст. 144-145 УПК РФ):

1) П. 3 ст. 32 НК РФ – направляется материал, если требование об уплате (на основании решения о привлечении) в течение 2 месяцев со дня истечения срока исполнения

требования об уплате не исполнено;

2) В течение 10 дней со дня выявления указанных обстоятельств налоговики направляют материалы в органы СК России (по месту совершения преступления) для решения

вопроса о возбуждении уголовного дела (ст. 150-152 УПК РФ, Письмо ФНС России от 29.12.2011 N АС-4-2/22500@).

25.

Этап 8. Уголовное преследование. Доследственная проверка (ст. 144-145 УПК РФ). Возбуждение дела.Пример 1. Представленные обществом в инспекцию документы от имени контрагентов фактически оформлялись представителями самого общества (учредитель и

руководитель организации-налогоплательщика одновременно являлся учредителем и руководителем фирм-однодневок, работник налогоплательщика одновременно являлся

руководителем фирмы-однодневки, при этом в ходе допроса оба показали, что фактически руководство фирмами-однодневками не осуществляли, ставили подписи на

документах), что свидетельствует о создании формального документооборота между участниками оспариваемых сделок, в целях получения необоснованной налоговой

выгоды.

Пример 2. Установлены обстоятельства, свидетельствующие о согласованности действий предпринимателя и его контрагентов, направленных на создание видимости

соблюдения требований НК РФ, с целью предъявления к вычету налога на добавленную стоимость (далее - НДС) и отнесения затрат в состав профессиональных налоговых

вычетов: отсутствие реальной возможности поставки товара, отсутствие подтверждения доставки товара, отсутствие участия контрагентов в движении товара, транзитный

характер расчетов, обналичивание денежных средств. Участником контрагентов является сам предприниматель.

1) Проверки проводятся следователями СК России.

2) Общий срок доследственной проверки 3 – 10 – 30 суток (ст. 144 УПК РФ), не более 30 суток, продлевается до указанного срока руководителем.

3) По результатам проверки заявления или материала следователь в соответствии со ст. 145 УПК РФ выносит одно из следующих решений:

- о возбуждении уголовного дела;

- об отказе в возбуждении уголовного дела;

- о передаче материалов по подследственности для принятия процессуального решения.

4) Порядок возбуждения уголовных дел о налоговых преступлениях (ст. 198-199.4 УК РФ) предусмотрен ч. 7-9 ст. 144 УПК РФ.

5) Поступает сообщение из органа дознания о преступлении, предусмотренном ст. 198 - 199.1 УК РФ, следователь при отсутствии оснований для отказа в возбуждении

уголовного дела в срок не позднее 3 суток с момента поступления такого сообщения направляет в вышестоящий налоговый орган по отношению к налоговому органу, в

котором состоит на налоговом учете налогоплательщик.

6) Налоговый орган в срок не позднее 15 суток с момента получения таких материалов:

- направляет следователю заключение о нарушении законодательства РФ о налогах и сборах и о правильности предварительного расчета суммы предполагаемой недоимки;

- информирует следователя о том, что в отношении налогоплательщика проводится налоговая проверка или проверка, по результатам которой решение еще не принято либо

не вступило в законную силу;

- информирует следователя об отсутствии сведений о нарушении законодательства РФ о налогах и сборах.

7) Истребовав заключение налогового органа – в срок не позднее 30 суток с момента поступления сообщения о преступлении по результатам рассмотрения этого заключения

следователь принимает процессуальное решение.

8) Уголовное дело о преступлениях, предусмотренных ст. 198 - 199.1, 199.3, 199.4 УК РФ, может быть возбуждено следователем до получения из налогового органа

заключения или информации, при наличии повода и достаточных данных, указывающих на признаки преступления.

26.

- Приказ МВД России N 495, ФНС России NММ-7-2-347 от 30.06.2009 «Об утверждении порядка взаимодействия органов внутренних дели налоговых органов по предупреждению, выявлению и пресечению налоговых правонарушений и преступлений»:

- Основанием для проведения выездной (повторной выездной) налоговой проверки является решение руководителя (заместителя)

налогового органа о ее проведении. Указанное решение оформляется в соответствии со ст. 89 НК РФ;

- Если сотрудники органа внутренних дел привлекаются к проведению ранее начавшейся выездной (повторной выездной) налоговой

проверки, руководителем (заместителем) налогового органа выносится решение о внесении изменений в принятое решение о проведении

данной проверки, предусматривающее соответствующее изменение состава проверяющей группы.

- Сотрудники органов внутренних дел принимают участие в выездных налоговых проверках на основании мотивированного запроса

налогового органа, подписанного руководителем (заместителем) налогового органа;

- Сбор доказательств осуществляется путем истребования у проверяемого лица необходимых документов, выемки документов и предметов, в

том числе электронных носителей информации, истребования документов (информации) у контрагентов и иных лиц, располагающих

сведениями о деятельности лица, в отношении которого проводится выездная налоговая проверка, допроса свидетелей и других

мероприятий налогового контроля, предусмотренных НК РФ;

- К материалам налоговой проверки могут быть приобщены документы, информация, а также иные материалы, представленные органами

внутренних дел;

- Акт ВНП составляется в 3 экземплярах, один из которых хранится в налоговом органе, второй - в установленном порядке вручается лицу (его

представителю), в отношении которого проводилась налоговая проверка, третий передается (направляется) органу внутренних дел,

сотрудники которого участвовали в проведении проверки;

- Приказом предусмотрена возможность выявления сотрудником полиции, участвующим в проверке, необходимости проведения ВНП. В

таком случае, сотрудник полиции в 10-дневный срок направляет материалы в налоговый орган.

Налоговый орган – в срок не позднее 10 дней с даты поступления материалов налоговый орган - направляет в полицию уведомление о:

1) О назначении выездной налоговой проверки (с указанием срока начала ее проведения, но не позднее квартала, следующего за кварталом

поступления материалов из органов внутренних дел в налоговый орган) (в ред. Приказа МВД России N 900, ФНС России N ММВ-7-2/493@ от

12.11.2013);

2) Об отказе в проведении мероприятий налогового контроля (с указанием оснований данного отказа).

- Письмо ФНС России от 02.06.2016 N ГД-4-8/9849 «Об организации работы по взаимодействию с правоохранительными органами в

случаях выявления признаков налоговых преступлений»:

Обстоятельствами, свидетельствующими о сокрытии денежных средств или имущества (ст. 199.2 УК РФ), могут быть:

1) Перечисление руководителем организации денежных средств кредиторам путем дачи финансовых поручений дебиторам произвести

оплату, минуя расчетные счета в банке организации-налогоплательщика (расчеты контрагентов 1 звена между собой, минуя счета

«налогоплательщика» - очень распространено);

2) Открытие новых расчетных счетов (также распространено в практике, категорически нельзя проводить операции по вновь открытому счету

в период выставления инкассовых поручений на основные расчетные счета организации);

27.

- Письмо ФНС России от 13.07.2017 N ЕД-4-2/13650@ «О направлении методических рекомендаций по установлению в ходеналоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц

налогоплательщика, направленном на неуплату налогов (сборов)» (вместе с «Методическими рекомендациями «Об исследовании

и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)», утв. СК России, ФНС России) – данные

методические рекомендации содержат перечень «черных», «серых» схем, особенностей их доказывания органами ФНС и СК России,

тактику следственных действий и прочее.

Выделены основные направления правоохранительной деятельности:

1) Борьба с получением необоснованной налоговой выгоды путем «обнала»

(примером умышленности совершения налогового правонарушения, влекущей применение налоговой ответственности в виде штрафа 40%

от неуплаченных сумм, предусмотренную п. 3 ст. 122 НК РФ, является совокупность действий налогоплательщика, направленных на

построение искаженных, искусственных договорных отношений, имитация реальной экономической деятельности подставных лиц (фирмыоднодневки);

2) Борьба с получением необоснованной налоговой выгоды путем «дробления» (схема уклонения от налогообложения, заключающаяся в

искусственном «дроблении» бизнеса с целью сохранения или получения статуса плательщика налога по специальному налоговому режиму,

может быть характеризована как элементарная имитация работы нескольких лиц, в то время в реальности все они действуют как одно

лицо).

В качестве доказательств умысла налоговые органы могут использовать:

1) Вступившие в силу приговоры в отношении должностных л(Постановления федеральных арбитражных судов Поволжского от

27.07.2012 N А12-17683/2011, от 27.03.2012 N А12-10130/2011, Московского от 19.07.2011 N КА-А40/7341-11 округов, Двенадцатого

арбитражного апелляционного суда от 05.05.2012 N А12-20000/2011).

иц контрагентов 2) Результаты оперативно-розыскной деятельности, направляемые в налоговые органы на основании ч. 3 ст. 11 ФЗ от

12.08.1995 N 144-ФЗ «Об оперативно-розыскной деятельности» и в соответствии с порядком, утвержденным приказом МВД России и ФНС

России от 29.05.2017 N 317/ММВ-7-2/481@.

28.

* За налоговые правонарушения, предусмотренныест. 129.7 и 129.8 НК РФ, выявленные в 2017, 2018 и

2019 годах, налоговые санкции, предусмотренные

указанными статьями, не применяются.

За налоговые правонарушения, предусмотренные

ст. 129.9, 129.10 и п. 2 ст. 129.11 НК РФ, выявленные

в отношении отчетных периодов, начинающихся в

2017, 2018 и 2019 годах, налоговые санкции,

предусмотренные указанными статьями, не

применяются.

29.

Статья 122 НК РФ. Неуплата или неполная уплата сумм налога(сбора, страховых взносов)

1. Неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного

неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых

правонарушений, предусмотренных ст. 129.3 и 129.5 НК РФ,

влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов).

3. Деяния, предусмотренные пунктом 1 настоящей статьи, совершенные умышленно,

влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов).

- Письмо ФНС России от 23.05.2013 г. N АС-4-2/9355 «О мероприятиях налогового контроля»:

1) В ходе ВНП без согласия проверяемого лица налоговые органы вправе:

- запросить необходимые для проверки документы;

- провести осмотр имущества проверяемого физического лица, находящегося в его нежилых помещениях, недвижимого имущества, не являющегося жилым помещением

(жильё - по судебному решению или с согласия проживающего лица, иначе - ст. 139 УК РФ для налоговиков);

- произвести выемку документов и предметов, находящихся в нежилых помещениях проверяемого физического лица;

- вызвать для дачи показаний в качестве свидетеля любое физическое лицо, которому могут быть известны какие-либо обстоятельства, имеющие значение для налогового

контроля (ст. 90 НК РФ - привлечь специалистов и экспертов (ст. 95 и 96 НК РФ);

- истребовать у лиц, располагающих документами (информацией), касающимися деятельности проверяемого физического лица, эти документы или информацию (ст. 93.1 НК

РФ).

2) В случае, если налогоплательщик препятствует проведению проверки налоговики вправе определять суммы налогов, подлежащие уплате налогоплательщиками,

расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках.

Случаи отказа:

- допустить налоговиков к осмотру помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов

налогообложения) (пп. 7 п. 1 ст. 31 НК РФ);

- представить в течение более 2 месяцев налоговикам необходимые для расчета налогов документы (отсутствие учета доходов и расходов, учета объектов

налогообложения);

30.

Процедурные нарушения налоговиков при рассмотрении материалов ВНП, влекущие отмену решения:1) Нарушение сроков рассмотрения материалов ВНП (ст. 100, 101 НК РФ) само по себе не является безусловным основанием

для признания решения налогового органа недействительным (п. 14 ст. 101 НК РФ).

2) Безусловным основанием для отмены вышестоящим налоговым органом (УФНС РФ по ПК по отношению к районным

инспекциями г. Владивостока) решения нижестоящих налоговиков является только нарушение существенных условий

рассмотрения материалов налоговой проверки (абз. 2 п. 14 ст. 101 НК РФ, Определение КС РФ от 20.04.2017 N 790-О «Об

отказе в принятии к рассмотрению жалобы акционерного общества «Мельинвест» на нарушение конституционных прав и

свобод п. 14 ст. 101 НК РФ»):

- необеспечение права налогоплательщика участвовать в процессе рассмотрения материалов налоговой проверки лично и

(или) через своего представителя;

- необеспечение права налогоплательщика представлять объяснения.

являются:

- необеспечение плательщику возможности присутствовать при рассмотрении материалов проверки;

- непредоставление возможности представлять объяснения.

3) Согласно п. 40, 42, 73 Постановления Пленума ВАС РФ от 30.07.2013 № 57 «О некоторых вопросах, возникающих при

применении арбитражными судами ч. 1 НК РФ» существенными нарушениям процедуры, являющимися самостоятельным и

безусловным основанием признания решения налогового органа недействительным, относиться:

- Не извещение либо ненадлежащее извещение лица, в отношении которого проводилась налоговая проверка или иные

мероприятия налогового контроля, о месте и времени рассмотрения;

- Вынесение решения по результатам рассмотрения материалов налоговой проверки или иных мероприятий налогового

контроля не тем руководителем (заместителем руководителя) налогового органа, который рассматривал указанные

материалы, в том числе возражения соответствующего лица, и непосредственно исследовал все имеющиеся доказательства.

Важно! Если налогоплательщик надлежащим образом извещен, но не присутствовал при рассмотрении материалов ВНП,

решение по итогам проверки может быть принято в его отсутствие (абз. 3 п. 2 ст. 101 НК РФ).

31.

БЛОК 3. ОБЗОР ОСНОВНЫЙ ПРАВОВЫХ ПОЗИЦИЙ КОНСТИТУЦИОННОГО И ВЕРХОВНОГО СУДОВ ПО ВОПРОСА НАПРАВЛЕНИЯОТВЕТСТВЕННОСТИ ЗА НАЛОГОВЫЕ ПРАВОНАРУШЕНИЯ (ОСНОВА ДЛЯ ФОРМИРОВАНИЯ ПОЗИЦИЙ ЗАЩИТЫ)

1. Принципы допустимого вмешательства суда в оценку экономики бизнес-процессов

- Определения КС РФ от 04.06.2007 N 320-О-П, от 04.06.2007 N 36-О-П, от 16.12.2008 N 1072-О-О:

«Судебный контроль не призван проверять экономическую целесообразность решений, принимаемых субъектами предпринимательской

деятельности, которые в сфере бизнеса обладают самостоятельной и широкой дискрецией»;

«Налоговое законодательство не использует понятие экономической целесообразности и не регулирует порядок и условия ведения

финансово-хозяйственной деятельности, а потому обоснованность расходов не может оцениваться с точки зрения их целесообразности,

рациональности, эффективности, полученного результата»;

«Обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о

намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической

деятельности»;

- Определение КС РФ от 12.06.2006 г. N 267-О:

«Суды должны исследовать фактические обстоятельства хозяйственной деятельности, а не ограничиваться только установлением

формальных условий применения нормы» (абз. 1 п. 3.2);

Первичная цель схемы – не оптимизация налогов (исходя из наладки, цифровизации, «поточности услуг», совершенствования

производства, технологического процесса, улучшения качества оказываемых услуг).

32.

2. Налоговая ответственность руководителей организаций (основания и порядок взыскания ущерба с физического лица)- Определения от 19.06.2007 N 591-О-О, от 16.07.2009 N 996-О-О, от 21.04.2011 N 591-О-О, от 20.10.2011 N 1449-О-О

«Прекращение уголовного дела и освобождение от уголовной ответственности в связи с истечением срока давности не освобождает

виновного от обязательств по возмещению нанесенного ущерба и компенсации причиненного вреда»;

- Определение КС РФ от 15.05.2001 N 88-О

«Исходя из особенности правового статуса гражданина-предпринимателя, поскольку юридически его имущество используется им в личных

целях, не обособлено от имущества, непосредственно используемого для осуществления предпринимательской деятельности, он отвечает

по обязательствам, в том числе связанным с предпринимательской деятельностью, всем своим имуществом, за исключением того, на

которое в соответствии с законом не может быть обращено взыскание»;

- Письмо ФНС России от 09.01.2018 N СА-4-18/45@ «О направлении для использования в работе постановления КС РФ от 08.12.2017 N

39-П»

- КС РФ указал, что взыскание причиненного недоимками вреда с физических лиц, обвиняемых в совершении налогового преступления,

возможно только после внесения в ЕГРЮЛ сведений о прекращении деятельности компании или же после признания ее судом фактически

недействующей;

- Непосредственные руководители отвечают по налоговым недоимкам предприятия только в случае, если предприятие прекратило свою

работу;

- Исключение: механизм не действует, когда компания выступает лишь прикрытием для действий физического лица (обязанность

доказывания факт «прикрытия» лежит на государственных органах, в т.ч. органах ФНС).

- определяя размер ответственности физического лица суд вправе учитывать имущественное положение, факт обогащения в результате

совершения налогового преступления, степень вины, назначенное ему уголовное наказание, а также иные существенные обстоятельства

дела;

- Прекращение уголовного преследования по нереабилитирующему основанию. Например, прекращение уголовного дела в отношении

директора вследствие акта об амнистии, истечения сроков привлечения к уголовной ответственности (ст. 24 УПК РФ) он «по факту»

признается виновным, деяние имевшим место и доказанным, однако при его согласии уголовное преследование прекращается, поскольку

не может быть продолжено по причине не зависящих от воли директора событий (амнистия, истечение сроков);

- Постановления от 28.10.1996 г. N 18-П, от 05.07.2001 г. N 11-П, от 24.04.2003 г. N 7-П, от 14.07.2011 г. N 16-П, от 02.03.2017 г. N 4-П и

от 07.03.2017 г. N 5-П, Определение от 18.01.2005 г. N 11-О и от 16.07.2015 г. N 1607-О:

- Решение о прекращении уголовного дела не подменяет собой приговор суда и, следовательно, не является актом, которым

устанавливается виновность обвиняемого в том смысле ст. 49 Конституции РФ;

- Прекращение уголовного дела по нереабилитирующему лицо основанию возможно только с его согласия (если согласия нет, уголовное

дело направляется в суд и рассматривается по существу с вынесением итогового решения – обвинительного или оправдательного

приговора).

33.

3. Законные способы избежать последствий в форме уголовного преследования за неуплату налогов (позиции)- Письмо ФНС России от 11.04.2018 г. N СА-4-7/6940 «Обзор правовых позиций, отраженный в судебных актах КС РФ и ВС РФ,

принятых в 1 квартале 2018 г. по вопросам налогообложения»:

- Постановление КС РФ от 06.02.2018 N 6-П: «Налоговый агент, который правильно исчислил суммы налога, но не перечислил

своевременно денежные средства в бюджет может быть освобожден от ответственности на основании п. 4 ст. 81 НК РФ, если он

уплатил недостающую сумму налога до момента, когда ему стало известно об обнаружении налоговым органом факта

несвоевременного перечисления удержанного налога или о назначении выездной налоговой проверки, при отсутствии

доказательств умышленного несвоевременного перечисления налоговым агентом в бюджет сумм налога (техническая ошибка)».

В законе имеется возможность уплатить налоги в течении 3 лет с даты истечение сроков их уплаты, необходимо подать

уточненную декларацию до момента составления акта налоговой проверки или хотя бы вступления в законную силу решения

налогового органа, которым устанавливаются факт нарушения и сумма неуплаченных налогов – данный способ избежать в

будущем привлечения к уголовной ответственности является оптимальным (при платежеспособности), поскольку исключает

преследование налогоплательщика за неуплату налогов, не порождает негативных последствий (уголовного преследования).

- Постановление ФАС Восточно-Сибирского округа от 21.07.2009 N А78-6205/08: «Суд признал недействительным решение

налогового органа в связи с тем, что инспекция необоснованно не приняла к учету данные уточненной налоговой декларации,

представленной после окончания ВНП и составления справки о проверке, с учетом того, что на момент подачи уточненной

налоговой декларации рассмотрение материалов проверки инспекция не проводила».

- Постановление ФАС Центрального округа от 12.10.2009 N 23-3722/08А-14-267/ДСП: «При вынесении решения инспекция не

исследовала вопрос о форме вины налогоплательщика, а также о том, действия каких должностных лиц общества обусловили

совершение налогового правонарушения; ссылки на документы и сведения, подтверждающие указанные обстоятельств в

решении налогового органа не приведены. Суд удовлетворил требования общества о признании оспариваемого решения

недействительным в части привлечения общества к ответственности по п. 3 ст. 122 НК РФ по ЕСН и налогу на прибыль».

34.

4. «Положительная» судебная практика по делам о получении необоснованной налоговой выгоды1) Определение ВС РФ от 29.03.2018 N 303-КГ17-19327 по делу N А04-9989/2016 (с участием МИФНС N 2 по Амурской области)

Решение: Отличие примененной налогоплательщиком цены от уровня цен, обычно применяемых по идентичным (однородным) товарам

не является самостоятельным основанием для вывода налоговиков о получении налогоплательщиком необоснованной налоговой

выгоды.

Обстоятельства дела: Предприниматель реализовывал товар взаимозависимому (ст. 105.1 НК РФ) контрагенту по ценам ниже, чем

другим своим контрагентам, не взаимозависимым с предпринимателем (диапазон расхождений цен в пользу взаимозависимого

контрагента – от 11 до 52%).

Позиция налоговиков: Занижение налоговой базы по НДФЛ и НДС, инспекция для целей налогообложения доходов предпринимателя по

сделкам с указанным взаимозависимым контрагентом определила доход, полученный предпринимателем по этим сделкам расчетным

путем (с применением элементов метода цены последующей реализации из расчета минимального интервала торговой наценки

взаимозависимого контрагента).

Мотивировка ВС РФ: Налоговиками оспаривается соответствие отраженной в налоговом учете операции ее действительному

экономическому смыслу. Многократное отклонение цены сделки от рыночного уровня может учитываться в качестве одного из признаков

получения необоснованной налоговой выгоды в совокупности и взаимосвязи с иными обстоятельствами, порочащими деловую цель

сделки (взаимозависимость сторон сделки, создание организации незадолго до совершения хозяйственной операции, использование

особых форм расчетов и сроков платежей и т.п.). Установленное по результатам налоговой проверки отклонение цен по спорным сделкам

с взаимозависимым контрагентом в диапазоне от 11-52%, по сравнению с ценами на аналогичный товар по сделкам предпринимателя с

другими контрагентами, многократным не является

2) Постановление ФАС Западно-Сибирского округа от 10.06.2009 N Ф04-3425/2009 (8501-А27-34): «Признавая недействительным

решение налогового органа в части привлечения к ответственности по ч. 1 ст. 122 НК РФ в виде штрафа за неполную уплату НДС, суд

исходил из того, что отказ в применении налоговых вычетов ввиду неправомерных действий исполнителя по договору возмездного

оказания услуг без установления вины заказчика – общества не является основанием для привлечения последнего к налоговой

ответственности. Суд констатировал мысль о том, что налоговый орган обязан доказать как факт совершения правонарушения, так и вину

налогоплательщика».

3) Постановление ФАС Уральского округа от 25.02.2009 N Ф09-648/09-С2: «Факт неуплаты налога до подачи уточненной декларации не

свидетельствует о совершении правонарушения, предусмотренного ст. 122 НК РФ и не освобождает налоговый орган от обязанности

доказывания наличия состава правонарушения и вины налогоплательщика. Налоговому органу следовало выяснить какие действия

(неправомерные или иные) повлекли неуплату НДС».

35.

БЛОК 4. ОБСТОЯТЕЛЬСТВА, ИСКЛЮЧАЮЩИЕ НАСТУПЛЕНИЕ НАЛОГОВОЙ ОТВЕТСТВЕННОСТИ. СМЯГЧАЮЩИЕ ОБСТОЯТЕЛЬСТВА. ПРАКТИКА ДОКАЗЫВАНИЯ ИПРИМЕНЕНИЯ

Обстоятельства, исключающие наступление налоговой ответственности

(ч. 1 ст. 109 НК РФ):

1) Недостижение 16-летнего возраста (ст. 107 НК РФ);

2) Отсутствие вины лица в совершении правонарушения (ст. 111 НК РФ, особое внимание на пп. 4 п. 1 ст. 111 НК РФ, Постановление Девятого арбитражного апелляционного

суда от 19.02.2008 N 09АП-18382/2007-АК);

3) Отсутствие события правонарушения (когда не установлено, что имело место нарушение норм законодательства – противоправное деяние – в принципе) (п. 1 ст. 109 НК

РФ, Постановления ФАС Московского округа от 15.01.2008 N КА-А40/13980-07);

4) Истечение сроков давности привлечения к ответственности за совершение налогового правонарушения (Постановление ФАС Московского округа от 28.04.2006 N КАА40/3039-06, Постановление ФАС Дальневосточного округа от 14.02.2007, 07.02.2007 N Ф03-А24/06-2/4804 по делу N А24-1022/05-15).

Важно! Уголовно-наказуемо только уклонение от уплаты налогов и (или) сборов, совершенное с прямым умыслом - с целью полной или частичной их неуплаты (п. 9

Постановления Пленума ВС РФ от 28.12.2006 N 64 «О практике применения судами уголовного законодательства об ответственности за налоговые преступления», ст. 110 НК

РФ).

Обстоятельства, исключающие вину лица в совершении налогового правонарушения (ст. 111 НК РФ):

- Решение КС РФ от 13.02.2018 «Об утверждении Обзора практики КС РФ за четвертый квартал 2017 года» (особое внимание на п. 3);

- Постановление КС РФ от 28.11.2017 N 34-П.

1) Совершение деяния, содержащего признаки налогового правонарушения, вследствие стихийного бедствия или других чрезвычайных и непреодолимых обстоятельств.

2) Совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, находившимся в момент его совершения в состоянии, при котором это

лицо не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния.

Постановление ФАС Центрального округа от 27.11.2002 N А64-2477/02-11;

Постановление ФАС Дальневосточного округа от 27.04.2009 N Ф03-1568/2009 по делу N А73-13315/2008;

3) Выполнение налогоплательщиком письменных разъяснений о порядке исчисления, уплаты налога или по иным вопросам применения законодательства о налогах и

сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным

должностным лицом этого органа) в пределах его компетенции.

Постановление ФАС Уральского округа от 25.09.2013 N Ф09-9088/13 по делу N А60-50612/2012;

Положение настоящего подпункта не применяется в случае, если указанные письменные разъяснения, мотивированное мнение налогового органа основаны на неполной

или недостоверной информации, представленной налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом);

4) Иные обстоятельства, которые могут быть признаны судом или налоговым органом, рассматривающим дело, исключающими вину лица в совершении налогового

правонарушения (открытый перечень).

В силу п. 2 ст. 111 НК РФ, при наличии обстоятельств, указанных в п. 1 настоящей статьи, лицо не подлежит ответственности за совершение налогового

правонарушения.

36.

Обстоятельства, смягчающие налоговую ответственность (суммы штрафов) (п. 1 ст. 112 НК РФ)- Обстоятельства, смягчающие налоговую ответственность в силу закона должны устанавливаться государственными проверяющими

и правоохранительными органами, однако на практике доказывает данные обстоятельства налогоплательщик;

- Наличие смягчающих обстоятельств – основание для существенного снижения штрафа;

- Согласно п. 3 ст. 114 НК РФ – при наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит

уменьшению не меньше, чем в 2 (два) раза.

Обстоятельствами, смягчающими ответственность налогоплательщика, являются:

1) Совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

2) Совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной

зависимости;

3) Тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового

правонарушения;

4) Иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими

ответственность (пример из практики - самостоятельное выявление и исправление налогоплательщиком ошибок в налоговой

декларации и подача в налоговый орган заявления о ее дополнении и изменении).

- Согласно п. 3 ст. 114 НК РФ при наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит

уменьшению не меньше чем в 2 (два) раза по сравнению с размером, установленным соответствующей статьей гл. 16 Кодекса за

совершение налогового правонарушения.

37.

Иными обстоятельствами (в практике применения НК РФ) признаются:1. Совершение налогового правонарушения впервые:

- Решение ФНС России от 22.03.2016 г. N СА-3-9/1218@;

- Постановления АС Московского округа от 13.03.2017 г. по делу N А40-53047/2016, от 30.05.2018 г. по делу N А40-145559/2017;

- Постановление ФАС Западно-Сибирского округа от 26.04.2013 г. по делу N А45-19364/2012;

Постановление Президиума ВАС РФ от 25 мая 2010 г. N 1400/10.

2. Наличие у компании переплат по налогам за предшествующие периоды:

- Постановление ФАС Западно-Сибирского округа от 10.07.2012 г. по делу N А45-23284/2011;

- Постановление ФАС Московского округа от 13.12.2011 г. по делу N А40-131669/10-127-759;

- Постановление ФАС Северо-Кавказского округа от 13.05.2011 г. по делу N А32-24703/2010;

- Постановление ФАС Уральского округа от 29.09.2008 г. N Ф09-6241/08-С3 по делу N А76-838/08.

3. Признание вины, деятельное раскаяние и добровольная оплата доначислений (условия: деятельно раскаялся, добровольно и быстро уплатил недоимку, штраф и пени,

отказался от оспаривания решения налогового органа в судебном порядке, внёс исправления в бухгалтерский учет, подал уточнённые декларации).

- Постановление Президиума ВАС РФ от 26.04.2011 г. N 11185/10 по делу N А73-16543/2009;

- Постановление Арбитражного суда Западно-Сибирского округа от 16.06.2016 г. N Ф04-2227/2016 по делу N А27-17694/2015;

- Постановление Седьмого арбитражного апелляционного суда от 19.07.2018 г. N 07АП-6035/2018 по делу N А27-705/2018).

4. Ведение налогоплательщиком благотворительной деятельности на регулярной основе (в практике это может послужить веским доводом в пользу снижения размера