Similar presentations:

Finanse międzynarodowe

1. Finanse międzynarodowe

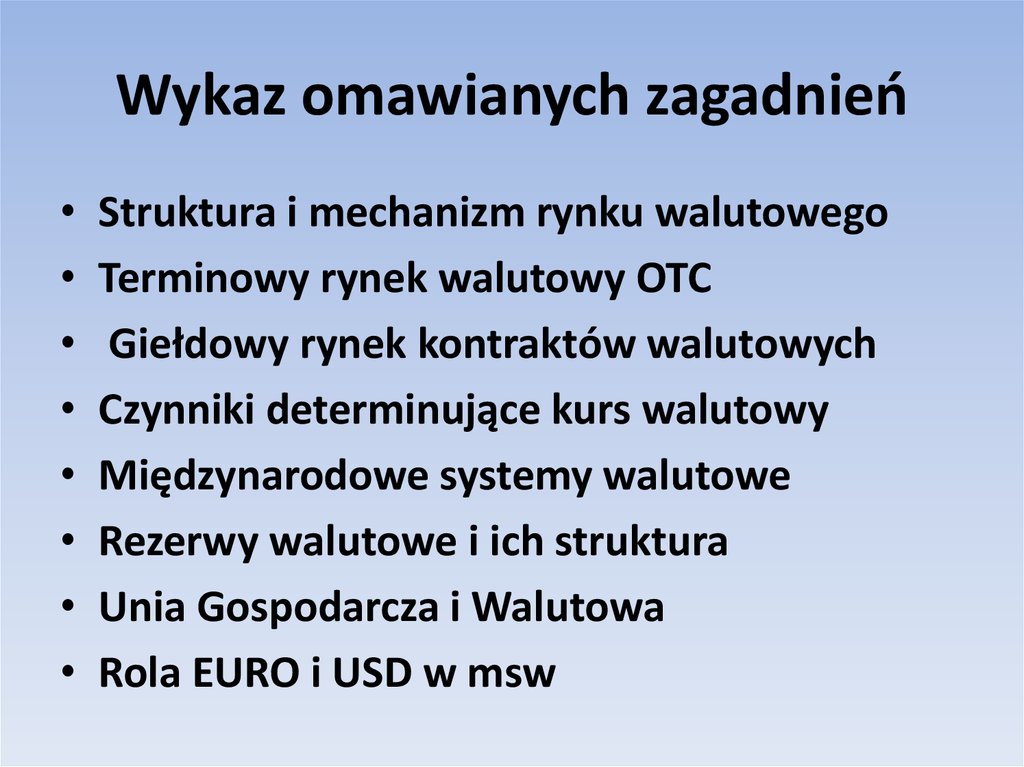

2. Wykaz omawianych zagadnień

Struktura i mechanizm rynku walutowego

Terminowy rynek walutowy OTC

Giełdowy rynek kontraktów walutowych

Czynniki determinujące kurs walutowy

Międzynarodowe systemy walutowe

Rezerwy walutowe i ich struktura

Unia Gospodarcza i Walutowa

Rola EURO i USD w msw

3. Literatura obowiązkowa

• K. Lutkowski, Finanse międzynarodowe, PWNW-wa 2007, Roz.1,2,3,5,6,7,8,11

• L. Oręziak, EURO nowy pieniądz, PWN W-wa

2003 1.2.1.- 1.2.5.

• J. Zając Polski rynek walutowy w praktyce

Wyd.KE LIBER, W-wa 2003

4. Slajd 4

5. Slajd 5

6. Slajd 6

7. Slajd 7

8. Slajd 8

9. Slajd 9

10. Slajd 10

11. Slajd 11

12. Slajd 12

13. Slajd 13

14. Slajd 14

15. Slajd 15

16. Slajd 16

17. Rynek walutowy

• Abstrakcyjnie rozumiany obszar, na którymspotykają się podaż i popyt na waluty

różnych krajów i gdzie kształtuje się kurs

rynkowy tzn stosunek wymienny każdej z

nich względem pozostałych.

18. Rynek międzybankowy (inter- bank) a inter-dealer market

Uczestnicy rynku międzybankowego:1.Banki komercyjne

2.Banki inwestycyjne

3.Banki centralne

4.Firmy brokerskie

19. Rynek klientowski

Uczestnicy rynku :Przedsiębiorstwa produkcyjno – usługowe

Małe i średnie banki

Fundusze inwestycyjne, emerytalne

Hedge funds

Osoby fizyczne

20. Inter-bank market a inter- dealer market

21. Rodzaje transakcji walutowych

• Transakcje natychmiastowe ,kasowe ( spot )• Transakcje terminowe :

outright forward

swap

opcje walutowe

futures

• Transakcje hybrydowe

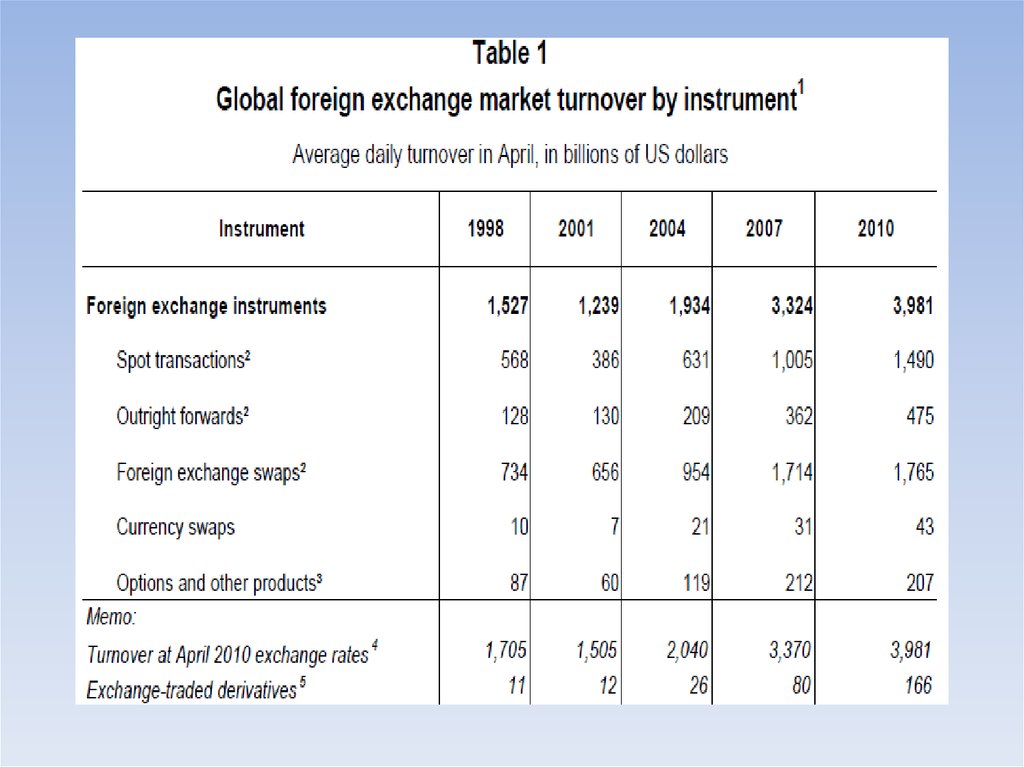

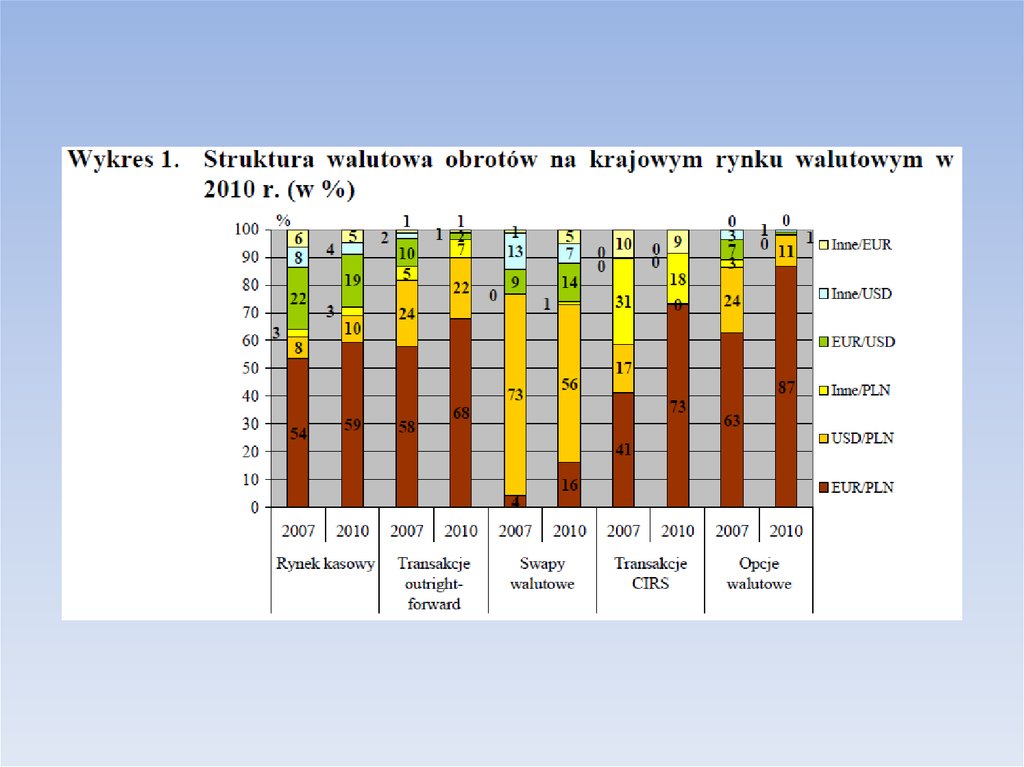

22. Transakcje walutowe pozagiełdowe według BIS 2010

• Transakcje kasowe - SPOT• Walutowe instrumenty pochodne :

outright forwards

fx swaps

CIRS ( dwuwalutowe transakcje wymiany

płatności odsetkowych

opcje walutowe

23. Motywy zawierania transakcji walutowych

24. Banki centralne

• Zarządzanie rezerwami walutowymi• Interwencje walutowe

• Spekulacje walutowe

25. Banki dewizowe

• Zamykanie pozycji walutowych• Zarządzanie aktywami i pasywami

• Hedging

• Spekulacje

26. Klienci

• Motyw handlowy• Zarządzanie aktywami

• Hedging

• Spekulacje

27. Kursy walutowe

• Definicja kursu walutowego• Kwotowanie kursów walutowych

bezpośrednie (proste )

pośrednie ( odwrotne )

Waluta bazowa, kwotowana, spread

• Deprecjacja , aprecjacja

28. Rynkowe i urzędowe zmiany kursów

Dewaluacjaurzędowe obniżenie wartości

waluty krajowej względem

walut obcych

Deprecjacja

rynkowe obniżenie wartości

waluty krajowej względem

walut obcych

Rewaluacja

urzędowe podniesienie wartości

Aprecjacja

rynkowe podniesienie wartości

29. Wielkość aprecjacji (deprecjacji)

• Dla waluty bazowej• S1 - S0 / S0

• Dla waluty kwotowanej

• S0 - S1 / S1

• S0 początkowa wartość waluty

• S1 aktualna wartość waluty

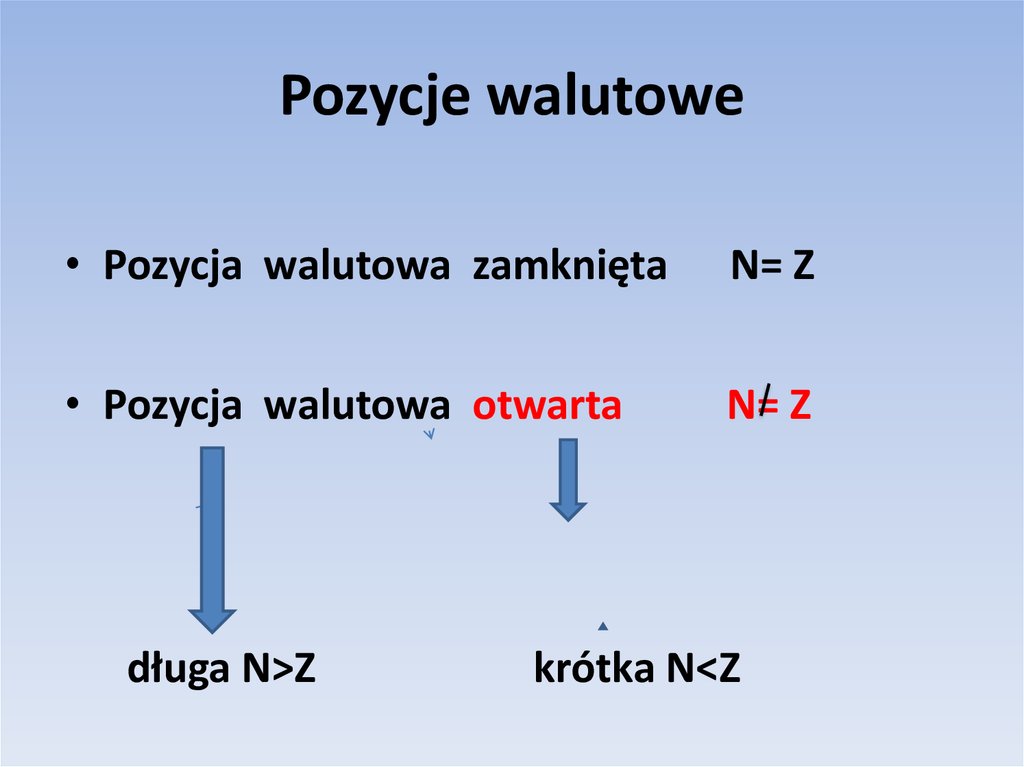

30. Pozycje walutowe

• Pozycja walutowa zamkniętaN= Z

• Pozycja walutowa otwarta

N= Z

długa N>Z

krótka N<Z

31. Transakcje forward

• Zależność kursu forward od stópprocentowych - tzw złota reguła

• Warunki zawierania transakcji

• Zabezpieczanie się przed zmianami

kursów (hedge)

pozycja walutowa długa

pozycja walutowa krótka

32. Złota reguła

Jeśli % waluty bazowej > % waluty kwotowanejto wyliczony Kurs Forward < Kursu spot

( waluta bazowa kwotowana z dyskontem)

Jeśli % waluty bazowej < % waluty kwotowanej

to wyliczony Kurs forward > Kursu spot

( waluta bazowa kwotowana z premią )

33. Kurs terminowy (forward)

KT=KSx (1+ %w.kwot.xT/360*)(1+ % w.baz.x T/360*)

*lub 365 w zależności od waluty,instrumentu

finasowego

34. TRANSAKCJE FORWARD

• SPEKULACJE NA APRECJACJĘ I DEPRECJACJĘ• NDF NON-DELIVERABLE FORWARD

• FORWARD Z OPCYJNĄ DATĄ REALIZACJI

35. Opcje walutowe

• Definicja opcji walutowej• Podział opcji na typy i rodzaje

• Czynniki determinujące cenę opcji

• Pozycje w opcjach walutowych

36. Definicja opcji

Opcja kupna/sprzedaży ( call / put ) jestkontraktem dającym prawo kupna lub

sprzedaży pewnej ilości instrumentów

bazowych, po określonej z góry cenie

wykonania, do określonego terminu lub

w określonym terminie .

37. Rodzaje opcji

Opcja europejska - realizacja możliwa tylkow ostatnim dniu jej życia

Opcja amerykańska- realizacja możliwa przez

cały okres jej życia

Opcja bermudzka - realizacja możliwa w

pewnych momentach życia opcji

38. Czynniki determinujące cenę opcji walutowej

• Kurs realizacji ( wykonania , strike price )• Kurs rynkowy ( kasowy , forward, future )

• Zmienność kursu ( volatilite , vola ), V

• Czas do wygaśnięcia opcji t

• Oprocentowanie walut

39. Wartość wewnętrzna opcji

• Opcja in-the-money (ITM) opcja na plusie• Opcja at-the-money (ATM) opcja na zerze

• Opcja out -of-the-money (OTM) opcja na

minusie

40. Podstawowe pozycje opcyjne

• NABYWCA OPCJI-

pozycja długa ( long )

call

• WYSTAWCA OPCJI -

put

pozycja krótka (short)

call

put

41. Slajd 41

Transakcje futures42. Walutowe kontrakty futures

• Definicja transakcji futures• Mechanizm zawierania transakcji

• Hedge

• Obliczanie kursu efektywnego

43. Definicja kontraktu futures

Kontrakt futures jest umową między dwiemastronami ,z których jedna zobowiązuje się do

kupna a druga do sprzedaży w oznaczonym

terminie w przyszłości i po określonej cenie ,

ustalonej ilości wystandaryzowanego

instrumentu bazowego lub dokonania równoważnego rozliczenia pieniężnego.

44. Terminowe transakcje finansowe

• Terminowe transakcje procentowe ( interestrate futures )

• Terminowe transakcje indeksowe ( stock index

futures )

• Terminowe transakcje walutowe ( currency

futures

45. Standaryzacja kontraktu

Instrument bazowy

Wielkość kontraktu

Miesiąc wykonania

Minimalna zmiana ceny

Wartość minimalnej zmiany ceny

Limit zmiany ceny

Ostatni dzień obrotu

Tryb wykonania

46. Slajd 46

47. Slajd 47

48. Slajd 48

• Uczestnicy handlu kontraktami futures:bezpośredni

pośredni

• Sposoby zawierania tansakcji :

tradycyjny ( open outcry )

elektroniczny ( screen trading )

• Otwieranie ,zamykanie, odwracanie

pozycji

49. Rola Izby Rozliczeniowej

• Gwarantowanie warunkowtransakcji

• Ewidencjonowanie transakcji

• Rozliczanie transakcji po sesji

50. Slajd 50

51. Klasyfikacja systemów kursowych

52. Klasyfikacja systemów kursowych według MFW

• W klasyfikacji MFW wyróżnia się osiem ( 8 )systemów kursowych (typy)

• Systemy te można zaliczyć do trzech ( 3 ) grup i

czterech (4 ) kategorii

• Grupy systemów kursowych :

systemy kursu stałego ( fixed pegs )

systemy kursu zmiennego (floating regimes )

pośrednie systemy kursowe ( intermediate r.)

53. Systemy kursu stałego I kategoria

Systemy twardego kursu stałego ( hard pegs ):1 system kursowy bez krajowej jednostki

pieniężnej

2 system kursu stałego w warunkach sztywno

regulowanej emisji pieniądza krajowego

(currency board - izba walutowa )

54. Zasady systemu 1

• Prawną jednostką pieniężną danego kraju jestjednostka pieniężna kraju trzeciego

• Kraje tracą autonomię polityki pieniężnej

Zasady systemu 2

• Władza emisyjna ma obowiązek wymiany krajowej

waluty na określoną obcą walutę zgodnie ze

sztywnym kursem

• Emisja pieniądza poprzez wymianę waluty obcej na

krajową

• BC nie jest kredytodawcą ostatniej instancji

55. Systemy kursu stałego II kategoria

Systemy miękkiego kursu stałego1 konwencjonalnego stałego kursu centralnego

2 kursu stałego z wyznaczonymi granicami

wahań

3 kursu stałego stopniowo korygowanego

4 kursu stałego stopniowo korygowanego

w paśmie wahań

56. Zasady systemu

• Ad.1 Wahania kursu rynkowego do +/- 1% ,władzemonetarne mogą korygować poziom kursu

centralnego,są zobowiązane do interwencji na rynku

walutowym i regulowania stopy procentowej

• Ad .2 Dopuszczalne pasmo odchyleń większe niż +- 1 %

• Ad .3 Kurs centralny jest okresowo korygowany,

interwencje walutowe i polityka pieniężna t.j. Ad.1

• Ad. 4 Kurs centralny jest stopniowo

korygowany,można zastosować symetryczne lub

asymetryczne pasmo wahań, interwencje walutowe i

polityka pieniężna t.j.Ad.1

57. Systemy kursu zmiennego I i II kat.

System kursu płynnego ściśle kierowanego(managed floating)

-aktywne interwencje władz monetarnych mające

na celu utrzymanie długoterminowego trendu kursu

-stopień i zakres interwencji zależy od bilansu

płatniczego i międzynarodowej pozycji rezerwowej

System niezależnego kursu płynnego

-nie podejmuje się interwencji na rynku

walutowym,polityka p.jest zasadniczo niezależna

58. Pośrednie systemy kursowe

Do pośrednich systemów kursowych zalicza się :- Systemy miękkiego kursu stałego

- systemy kursu płynnego ściśle

kierowanego

Systemy twardego kursu stałego i systemy

niezależnego kursu płynnego stanowią

tzw. systemy skrajne

59. Komentarz

• Od 2007 roku MFW odmiennie klasyfikuje systemykursowe krajów tworzących unie walutowe (kraje

obszaru euro przeniesione do grupy państw

wykorzystujących system niezależnego kursu płynnego

• Od 2009 roku funkcjonują dwa nowe typy systemu

miękkiego kursu stałego

60. Systemy pośrednie czy skrajne ?

W 1999 roku J.A.Frankel sformułował tzw.pogląd o dwubiegunowości systemów kursowych,

inaczej hipotezę o wypieraniu pośrednich systemów

kursowych

W praktyce spadek liczby skrajnych systemów kursowych

na rzecz kursów pośrednich :wzrost o 26 w grupie

wszystkich krajów członkowskich i aż o 29 w grupie krajów

rozwiniętych i rozwijających się.

61. c.d.

Systemy miękkiego kursu stałego wykorzystująniemal wyłącznie kraje rozwinięte i rozwijające się

(wyjątek Dania), od 41% do 55 % wszystkich

systemów kursowych tych krajów .

Odsetek systemów pośrednich na koniec 2009 roku

sięgnął 83%.

62. Konstrukcja kursowa target zones

• Łączy cechy kursów stałych i płynnych• Występuje w dwóch wariantach :

wersja miękka : pasmo wahań kursów szerokie

często zmieniane,informacje dotyczące pasm

bazowych są poufne

wersja twarda : pasma wahań kursów są wąskie

zmiany dokonywane rzadziej ,informacje na temat

funkcjonowania pasm są podawane do

publicznej wiadomości

finance

finance