Similar presentations:

Анализ бухгалтерской (финансовой) отчетности

1.

Анализбухгалтерской

(финансовой)

отчетности

2. Платежеспособность

Главная цель анализа платежеспособности –своевременно выявлять и устранять недостатки в финансовой

деятельности и находить резервы улучшения

платежеспособности и кредитоспособности.

При этом необходимо решать следующие задачи:

1.

1.На основе изучения причинно-следственной взаимосвязи

между разными показателями производственной,

коммерческой и финансовой деятельности дать оценку

выполнения плана по поступлению финансовых ресурсов и

их использованию с позиции улучшения

2.

3.

платежеспособности и кредитоспособности предприятия.

2. Прогнозирование возможных финансовых результатов,

экономической рентабельности, исходя из реальных

условий хозяйственной деятельности и наличие

собственных и заемных ресурсов.

3. Разработка конкретных мероприятий, направленных на

более эффективное использование финансовых ресурсов.

3. Платежеспособность

Долгосрочная платежеспособность –способность организации рассчитываться

по своим обязательствам в долгосрочной

перспективе.

Текущая платежеспособность (ликвидность) –

способность организации платить по своим

краткосрочным обязательствам.

Предприятие считается ликвидным, когда оно в

состоянии выполнить свои краткосрочные

обязательства, реализуя оборотные активы.

4. Раздел 11 . Оборотные активы

группы статей:♦ запасы (1210);

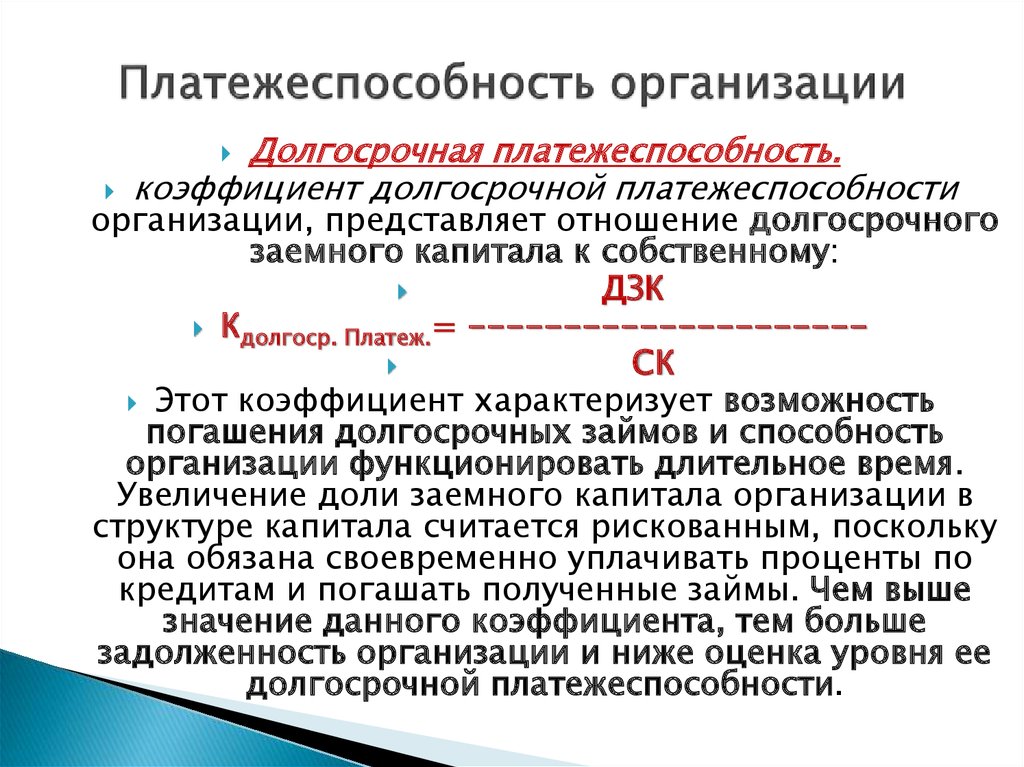

♦ налог на добавленную стоимость по

приобретенным ценностям (1220);

♦ дебиторская задолженность с

детализацией по срокам ожидаемых

платежей (1230);

♦ финансовые вложения (1240);

♦ денежные средства (1250);

♦ прочие оборотные активы (1260).

Итого по разделу 11. (1200)

5. Ликвидность

Предприятие может быть ликвидным в большейили меньшей степени, поскольку

в состав оборотных активов входят разнородные

оборотные средства, среди которых имеются как

легкореализуемые активы, так и

труднореализуемые активы для погашения

внешней задолженности.

6. Ликвидность активов

Обычно различают:высоколиквидные,

низколиквидные и

неликвидные ценности (активы).

Чем легче и быстрее можно получить за

актив полную его стоимость, тем более

ликвидным он является.

Для товара ликвидности будет

соответствовать скорость его реализации

по номинальной цене

7. Ликвидность активов

В российском бухгалтерском балансе активыпредприятия расположены в порядке убывания

ликвидности. Их можно разделить на следующие

группы по степени ликвидности (реализуемости):

А1. Высоколиквидные активы (денежные средства и

краткосрочные финансовые вложения)

А2. Быстрореализуемые активы (краткосрочная

дебиторская задолженность, т.е. задолженность,

платежи по которой ожидаются в течение 12

месяцев после отчетной даты)

А3. Медленно реализуемые активы (прочие, не

упомянутые выше, оборотные активы)

А4. Труднореализуемые активы (все внеоборотные

активы)

8. Ликвидность активов

1. высоколиквидные активы А1:суммы по всем статьям денежных средств, которые

могут быть использованы для проведения расчетов

немедленно;

краткосрочные финансовые вложения (ценные

бумаги)

2. Быстрореализуемые активы А2 –

активы, для обращения которых в наличные

средства требуется определенное время:

дебиторская задолженность, платежи по которой

ожидаются в течение 12 месяцев после отчетной

даты;

прочие дебиторские активы

9. Ликвидность активов

3. медленнореализуемые активы А3– наименее ликвидные активы:

запасы, кроме строки «Расходы будущих

периодов»;

налог на добавленную стоимость по

приобретенным ценностям;

дебиторская задолженность, платежи по которой

ожидаются более чем через 12 месяцев после

отчетной даты

4. Труднореализуемые активы А4.

В эту группу включаются все статьи баланса

раздела I «Внеоборотные активы»

Эти активы предназначены для использования в

хозяйственной деятельности в течение достаточно

длительного периода.

10. Ликвидность активов

Пропорция, в которой эти группы должны находитьсяпо отношению друг к другу, определяется:

-характером и сферой деятельности организации;

-скоростью оборота средств предприятия;

-соотношением оборотных и внеоборотных активов;

-суммой и срочностью обязательств, на покрытие

которых предназначены статьи актива;

-степенью ликвидности текущих активов.

Отнесение тех или иных статей оборотных средств к

указанным группам может меняться в зависимости от

конкретных условий: в составе дебиторов предприятия

числятся весьма разнородные статьи дебиторской

задолженности и одна ее часть может попасть в одну

группу, а другая – в другую; при различной

длительности производственного цикла незавершенное

производство может быть также отнесено к разным

группам и т.д.

11. Раздел V баланса «Краткосрочные обязательства»

состоит из следующих статей:♦ заемные средства (1510);

♦ кредиторская задолженность (1520);

♦ доходы будущих периодов (1530);

♦ оценочные обязательства (1540);

Прочие обязательства (1500)

12. Обязательства

Пассивы баланса по степени возрастания сроковпогашения (по степени срочности)обязательств

группируются следующим образом:

П1. Наиболее срочные обязательства

(привлеченные средства, к которым относится

текущая кредиторская задолженность перед

поставщиками и подрядчиками, персоналом,

бюджетом и т.п.)

П2. Среднесрочные обязательства (краткосрочные

кредиты и займы, резервы предстоящих расходов,

прочие краткосрочные обязательства)

П3. Долгосрочные обязательства (раздела IV

баланса "Долгосрочные пассивы")

П4. Постоянные пассивы (собственный капитал

организации).

13. Обязательства

1. Наиболее срочные обязательства П1:кредиторская задолженность;

задолженность участникам (учредителям)

по выплате доходов;

прочие краткосрочные обязательства;

ссуды, не погашенные в срок

2. Краткосрочные пассивы П2:

краткосрочные займы и кредиты;

прочие займы, подлежащие погашению в

течение 12 месяцев после отчетной даты

14. Обязательства

3. Долгосрочные пассивы П3 –в эту группу входят долгосрочные кредиты и

займы, статьи раздела IV баланса

4. Постоянные пассивы П4:

статьи раздела III баланса «Капитал и резервы»;

отдельные статьи раздела V баланса

«Краткосрочные обязательства», не вошедшие в

предыдущие группы;

доходы будущих периодов;

резервы предстоящих расходов.

Для сохранения баланса актива и пассива итог

данной группы следует уменьшить на сумму по

статье «Расходы будущих периодов»

15. Активы и обязательства

В процессе анализа наиболее срочные обязательствапредприятия (срок оплаты которой наступает в

текущем месяце) должны быть сопоставлены с

величиной активов, обладающих максимальной

ликвидностью (денежные средства, легкореализуемые

ценные бумаги).

При этом часть срочных обязательств, остающихся

непокрытыми, должна уравновешиваться менее

ликвидными активами: дебиторской задолженностью

предприятий с устойчивым финансовым положением,

легкореализуемыми запасами ТМЦ и другими

оборотными активами, которые применительно к

конкретному предприятию могут быть признаны

высоколиквидными.

16. Активы и обязательства

Прочие краткосрочные обязательства могут бытьсоотнесены с такими активами, как

прочие дебиторы,

готовая продукция,

производственные запасы.

От того, насколько обеспечено соответствие между

данными группами активов и пассивов, во многом

зависит платежеспособность организации.

17. Активы и обязательства

Необходимо выяснить:- возможность свободного распоряжения активами

(не являются ли активы предметом залога)

- возможность быстрой утраты ценности актива

вследствие его морального или физического износа

(актуально для предприятий пищевой промышленности,

фармакологической отрасли и др);

- доступность активов для текущего распоряжения

(наличие замороженных счетов денежных средств)

18. Активы и обязательства

Необходимо выяснить:- контролируемость активов (для кредитора важно

располагать информацией о способности заемщика

быстро переместить или сократить актив);

- наличие обязательств, которые могут возникнуть

при определенных условиях – условных обязательств,

что может представлять риск для текущей

платежеспособности предприятий (гарантийные

обязательства; потенциальные обязательства по

судебным спорам).

19. Активы и обязательства

Организация считается ликвидной, если еетекущие активы

превышают его

краткосрочные обязательства.

Реальную степень ликвидности организации и

ее платежеспособность можно определить на

основе

анализа ликвидности баланса.

20. Анализ ликвидности баланса

Для определения ликвидности баланса следуетсопоставить

итоги по каждой группе активов и пассивов.

Идеальным считает ликвидность, при которой

выполняются следующие условия:

А1

А2

А3

А4

≥

≥

≥

≤

П1

П2

П3

П4

21. Анализ ликвидности баланса

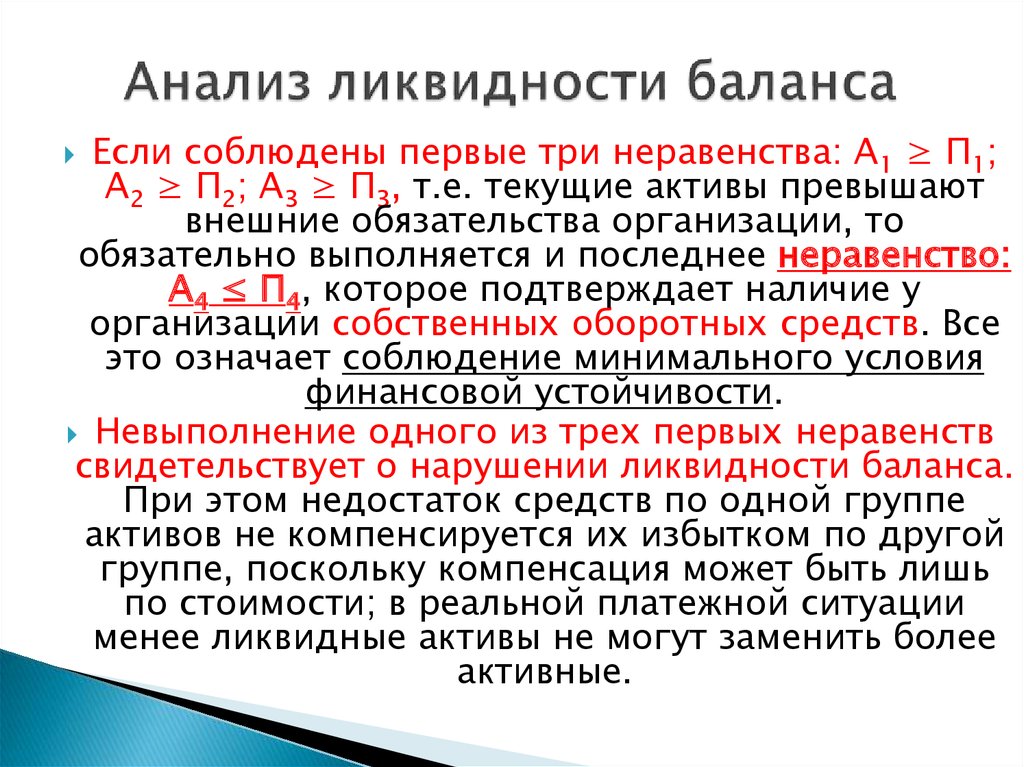

Если соблюдены первые три неравенства: А1 ≥ П1;А2 ≥ П2; А3 ≥ П3, т.е. текущие активы превышают

внешние обязательства организации, то

обязательно выполняется и последнее неравенство:

А4 ≤ П4, которое подтверждает наличие у

организации собственных оборотных средств. Все

это означает соблюдение минимального условия

финансовой устойчивости.

Невыполнение одного из трех первых неравенств

свидетельствует о нарушении ликвидности баланса.

При этом недостаток средств по одной группе

активов не компенсируется их избытком по другой

группе, поскольку компенсация может быть лишь

по стоимости; в реальной платежной ситуации

менее ликвидные активы не могут заменить более

активные.

22. Анализ ликвидности баланса

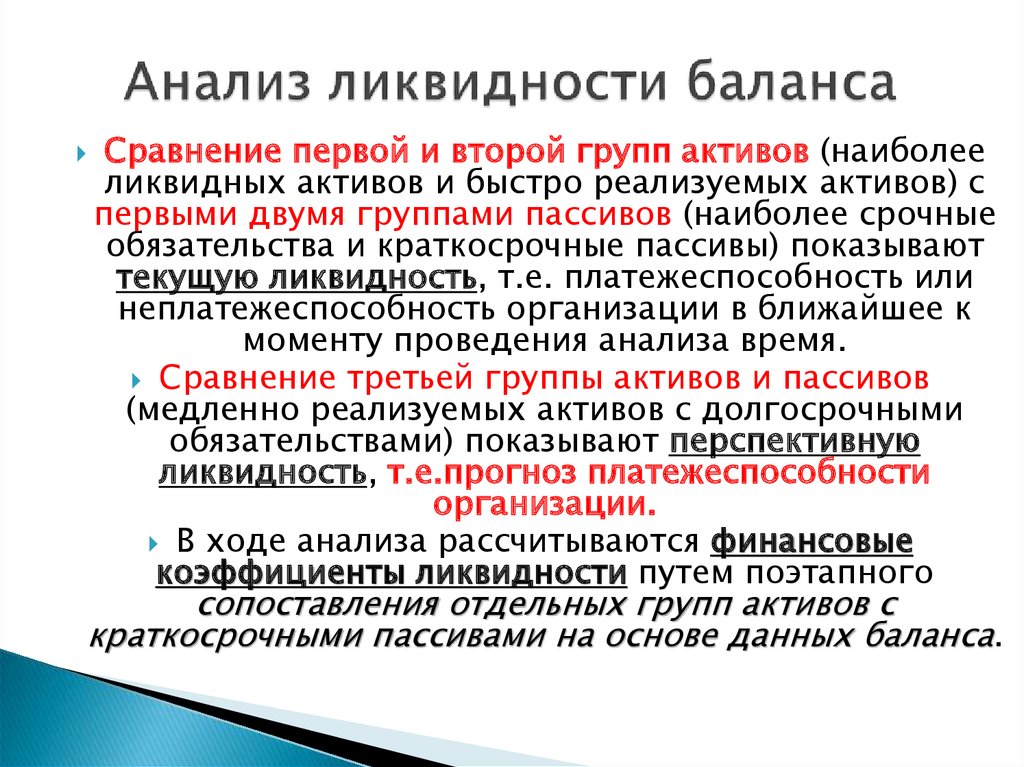

Сравнение первой и второй групп активов (наиболееликвидных активов и быстро реализуемых активов) с

первыми двумя группами пассивов (наиболее срочные

обязательства и краткосрочные пассивы) показывают

текущую ликвидность, т.е. платежеспособность или

неплатежеспособность организации в ближайшее к

моменту проведения анализа время.

Сравнение третьей группы активов и пассивов

(медленно реализуемых активов с долгосрочными

обязательствами) показывают перспективную

ликвидность, т.е.прогноз платежеспособности

организации.

В ходе анализа рассчитываются финансовые

коэффициенты ликвидности путем поэтапного

сопоставления отдельных групп активов с

краткосрочными пассивами на основе данных баланса.

23. Коэффициент абсолютной ликвидности

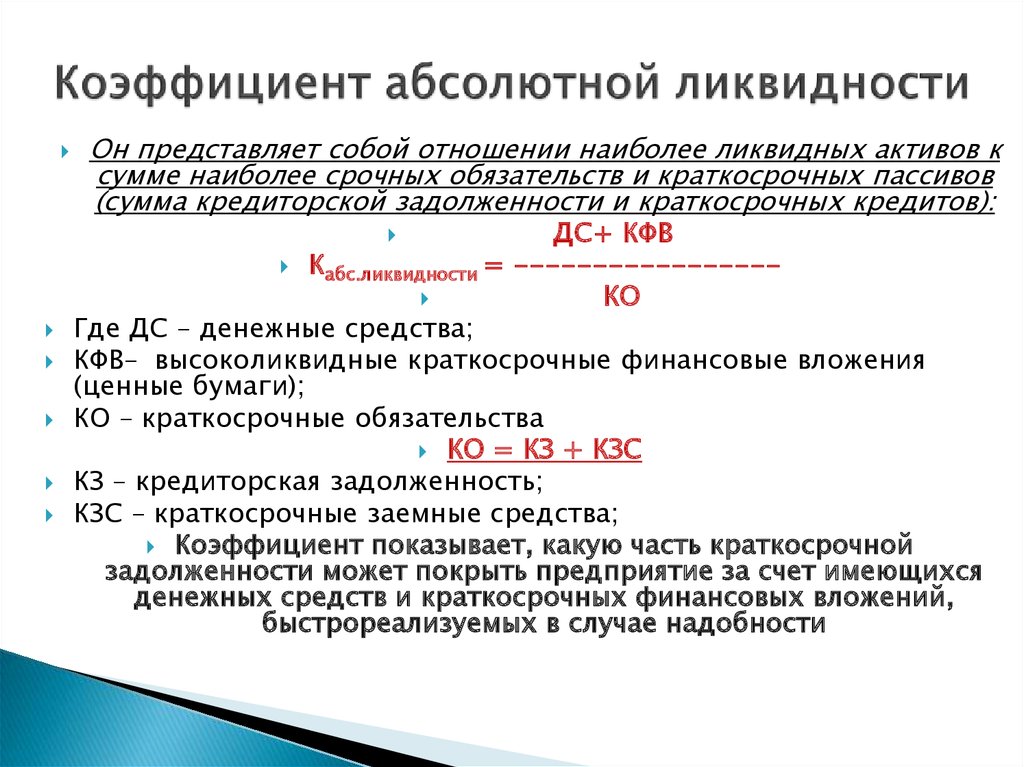

Он представляет собой отношении наиболее ликвидных активов ксумме наиболее срочных обязательств и краткосрочных пассивов

(сумма кредиторской задолженности и краткосрочных кредитов):

ДС+ КФВ

Кабс.ликвидности = ----------------

КО

Где ДС – денежные средства;

КФВ– высоколиквидные краткосрочные финансовые вложения

(ценные бумаги);

КО – краткосрочные обязательства

КО = КЗ + КЗС

КЗ – кредиторская задолженность;

КЗС – краткосрочные заемные средства;

Коэффициент показывает, какую часть краткосрочной

задолженности может покрыть предприятие за счет имеющихся

денежных средств и краткосрочных финансовых вложений,

быстрореализуемых в случае надобности

24. Коэффициент абсолютной ликвидности

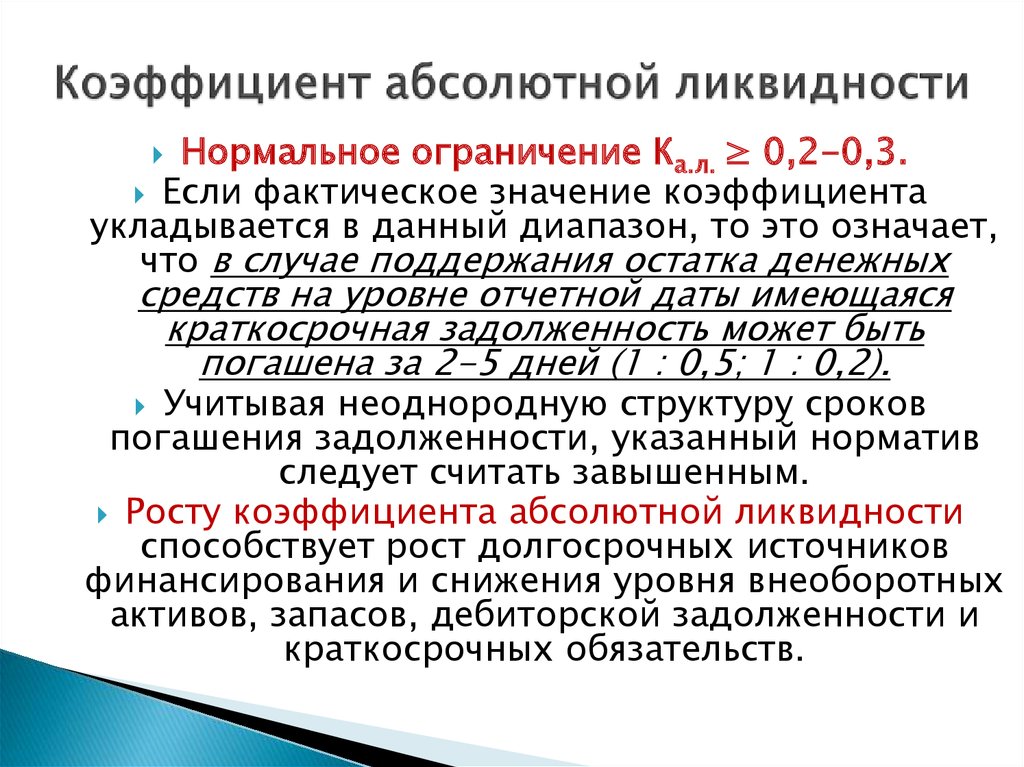

Нормальное ограничение Ка.л. ≥ 0,2-0,3.Если фактическое значение коэффициента

укладывается в данный диапазон, то это означает,

что в случае поддержания остатка денежных

средств на уровне отчетной даты имеющаяся

краткосрочная задолженность может быть

погашена за 2-5 дней (1 : 0,5; 1 : 0,2).

Учитывая неоднородную структуру сроков

погашения задолженности, указанный норматив

следует считать завышенным.

Росту коэффициента абсолютной ликвидности

способствует рост долгосрочных источников

финансирования и снижения уровня внеоборотных

активов, запасов, дебиторской задолженности и

краткосрочных обязательств.

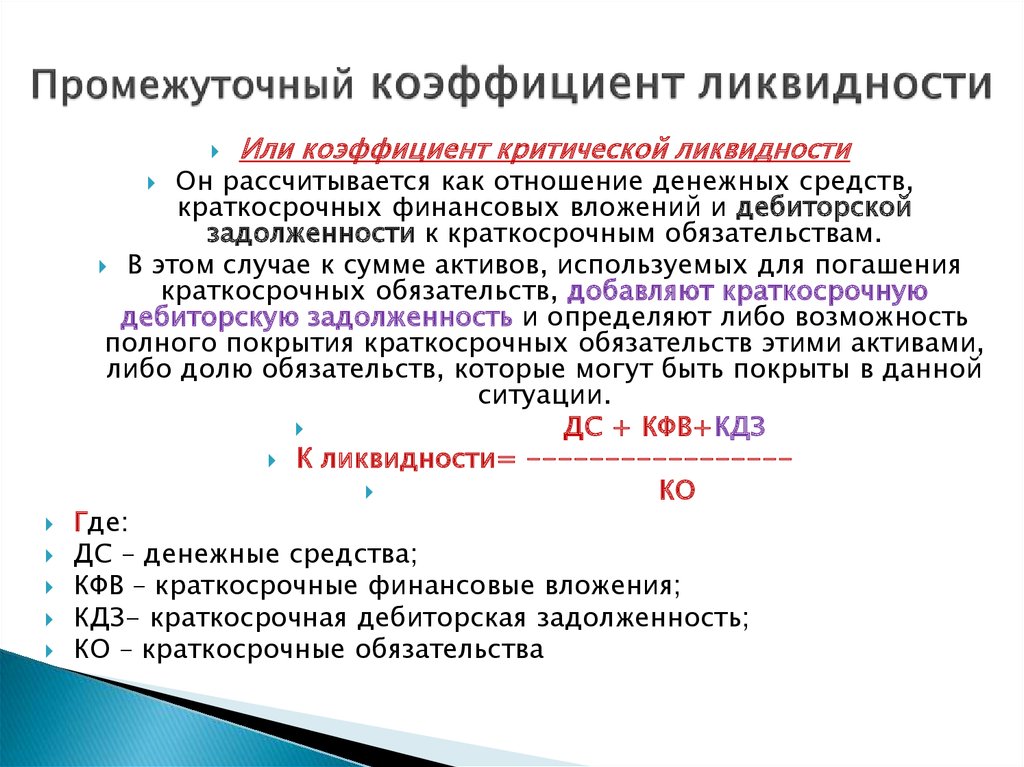

25. Промежуточный коэффициент ликвидности

Он рассчитывается как отношение денежных средств,краткосрочных финансовых вложений и дебиторской

задолженности к краткосрочным обязательствам.

В этом случае к сумме активов, используемых для погашения

краткосрочных обязательств, добавляют краткосрочную

дебиторскую задолженность и определяют либо возможность

полного покрытия краткосрочных обязательств этими активами,

либо долю обязательств, которые могут быть покрыты в данной

ситуации.

ДС + КФВ+КДЗ

К ликвидности= ----------------

КО

Где:

ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КДЗ- краткосрочная дебиторская задолженность;

КО – краткосрочные обязательства

Или коэффициент критической ликвидности

26. Промежуточный коэффициент ликвидности

Этот показатель характеризует ту часть текущихобязательств, которая может быть погашена не

только за счет имеющихся денежных средств,

но и за счет ожидаемых поступлений за

отгруженную продукцию, работы, услуги.

Промежуточный коэффициент ликвидности

отражает прогнозируемую платежеспособность

организации при условии своевременного

проведения расчетов с дебиторами, т.е. какую

часть текущей задолженности предприятие

может покрыть в ближайшей перспективе при

условии полного погашения дебиторской

задолженности.

27. Промежуточный коэффициент ликвидности

Нормальное ограничение Кк.л.≥ 0,8-1 означает, чтоденежные средства и предстоящие поступления от

текущей деятельности должны покрывать текущие

долги. Для повышения уровня промежуточной

ликвидности необходимо способствовать росту

обеспеченности запасов собственными оборотными

средствами и долгосрочными кредитами и

займами, для чего следует увеличивать

собственные оборотные средства, привлекать

долгосрочные кредиты и займы и обоснованно

снижать уровень запасов.

Промежуточный коэффициент ликвидности

наиболее точно отражает текущую финансовую

устойчивость предприятия

28. Промежуточный коэффициент ликвидности

Необходимо изучить структуру дебиторскойзадолженности в составе их общей величины.

Особого подхода требуют статья дебиторская

задолженность «Авансы, выданные поставщикам», так

как покрывается не денежными средствами, а материалами,

товарами, услугами. Целесообразно исключить ее из расчета

быстрореализуемых активов и причислить к

производственным запасам.

В составе текущих обязательств учитывается задолженность

предприятия по полученным авансам от покупателей.

Такая задолженность должна быть погашена продукцией

предприятия, при расчете промежуточного коэффициента

ликвидности может быть исключена из состава текущих

пассивов.

29. Промежуточный коэффициент ликвидности

Особого внимания требует статья «прочие дебиторы»,которая объединяет группу разнородных сумм:

задолженность финансовых и налоговых органов, по ссудам

и займам, возмещению материального ущерба и др. Многие

из них не отличаются быстрой реализуемостью.

Необходимо оценить содержание статьи «Прочие дебиторы»

и решить вопрос о включении ее в состав ликвидных

активов.

Вовсе не реальная дебиторская задолженность

исключается из расчета.

Внешние пользователи ориентируются на расшифровку

дебиторской задолженности в приложении к бухгалтерскому

балансу и на пояснительную записку

30. коэффициент текущей ликвидности

(коэффициент покрытия).Представляет собой отношение всех оборотных

активов к краткосрочным обязательствам.

Он позволяет установить, в какой кратности оборотные

активы покрывают краткосрочные обязательства. Чем

больше величина оборотных активов по отношению к

текущим пассивам, тем больше уверенности, что

существующие обязательства будут погашены за счет

имеющихся активов.

Оборотные активы

К текущей ликвидности = --------------------------------

Краткосрочные обязательства

31. коэффициент текущей ликвидности

Многократное превышение оборотных активов надкраткосрочными обязательствами позволяет сделать вывод о

том, что предприятие располагает значительным объемом

свободных ресурсов, формируемых из собственных

источников.

С позиции кредиторов такой вариант формирования

оборотных средств наиболее предпочтителен.

С точки зрения эффективности деятельности предприятия

значительное накопление запасов, отвлечение средств в

дебиторскую задолженность, большой удельный вес

денежных средств при их низкой оборачиваемости может

свидетельствовать о нерациональном управлении активами и

падении эффективности вложения капитала.

32. коэффициент текущей ликвидности

Показывает, в какой степени текущие активы покрываюткраткосрочные обязательства. Он характеризует

платежные возможности организации, оцениваемые

при условии не только своевременных расчетов с

дебиторами и благоприятной реализации готовой

продукции, но и продажи в случае нужды прочих

элементов материальных оборотных средств. Уровень

коэффициента покрытия зависит от отрасли

производства, длительности производственного цикла,

структуры запасов и затрат.

Нормальное значение коэффициента ≥ 2. Выполнение

этого норматива организацией означает, что на каждый

рубль ее краткосрочных обязательств приходится не

меньше двух рублей ликвидных средств. Превышение

норматива означает, что организация располагает

достаточным объемом свободных ресурсов,

формируемых за счет собственных источников.

33. коэффициент текущей ликвидности

С точки зрения кредиторов организации, подобный вариантформирования оборотных средств является наиболее

предпочтительным.

Невыполнение установленного норматива создает угрозу

финансовой нестабильности организации ввиду различной степени

ликвидности активов и невозможности их срочной реализации в

случае одновременного обращения кредиторов.

Для повышения уровня коэффициента покрытия необходимо

пополнять реальный собственный капитал предприятия и

обоснованно сдерживать рост внеоборотных активов и

долгосрочной дебиторской задолженности.

Росту коэффициента покрытия способствует рост долгосрочных

источников финансирования запасов и снижение уровня

краткосрочных обязательств. Соответственно рост долгосрочных

источников запасов обусловлен ростом реального собственного

капитала и долгосрочных кредитов и займов, а также снижением

(абсолютным или относительным) внеоборотных активов и

долгосрочной дебиторской задолженности.

34. Платежеспособность организации

является внешнимпризнаком ее финансовой устойчивости и обусловлена

степенью обеспеченности оборотных активов

долгосрочными источниками. Она определяется

возможностью организации своевременно погасить

свои платежные обязательства денежными ресурсами.

Анализ платежеспособности необходим не только

самой организации с целью оценки и прогнозирования

ее дальнейшей финансовой деятельности, но и ее

внешним партнерам и потенциальным инвесторам.

Оценка платежеспособности осуществляется на основе

анализа ликвидности текущих активов организации, т.е.

их способности превращаться в денежную наличность.

При этом в отличие от платежеспособности понятие

ликвидности является более широким и означает не

только текущее состояние расчетов, но и характеризует

соответствующие перспективы.

35. Платежеспособность организации

В процессе анализа необходимо определить достаточностьденежных средств на основе анализа финансовых потоков

организации: приток денежных средств должен обеспечивать

покрытие текущих обязательств организации.

Для анализа реального движения денежных средств, оценки

синхронности их поступления и расходования, увязки

полученного финансового результат с состоянием денежных

средств в организации необходимо выделить и

проанализировать все направления притока денежных

средств, а также их оттока.

Общая платежеспособность организации определяется как ее

способность покрывать все свои обязательства

(краткосрочные и долгосрочные) всеми имеющимися

активами.

Коэффициент общей платежеспособности

Активы организации

Кобщ .пл. = -----------------------------

Обязательства организации

36. Платежеспособность организации

нормальным ограничением для этого показателяКобщ.пл. ≥ 2.

Платежеспособность рассчитывается на конкретную

дату.

С одной стороны, чем значительнее размер

денежных средств на счетах, тем с большей

вероятностью можно утверждать, что организация

располагает достаточными средствами для текущих

расчетов и платежей.

С другой стороны, наличие незначительных

остатков средств на денежных счетах не всегда

означает, что организация неплатежеспособна:

средства могут поступить на расчетные, валютные

счета, в кассу в течение ближайших дней, а

краткосрочные финансовые вложения легко

превратить в денежную наличность.

37. Платежеспособность организации

Причинами возникновения низкойплатежеспособностью могут быть:

недостаточная обеспеченность финансовыми

ресурсами;

невыполнение плана реализации продукции;

нерациональная структура оборотных средств;

несвоевременные поступления платежей от

дебиторов;

товары на ответственном хранении и др.

38. Платежеспособность организации

Долгосрочная платежеспособность.коэффициент долгосрочной платежеспособности

организации, представляет отношение долгосрочного

заемного капитала к собственному:

ДЗК

Кдолгоср. Платеж.= --------------------

СК

Этот коэффициент характеризует возможность

погашения долгосрочных займов и способность

организации функционировать длительное время.

Увеличение доли заемного капитала организации в

структуре капитала считается рискованным, поскольку

она обязана своевременно уплачивать проценты по

кредитам и погашать полученные займы. Чем выше

значение данного коэффициента, тем больше

задолженность организации и ниже оценка уровня ее

долгосрочной платежеспособности.

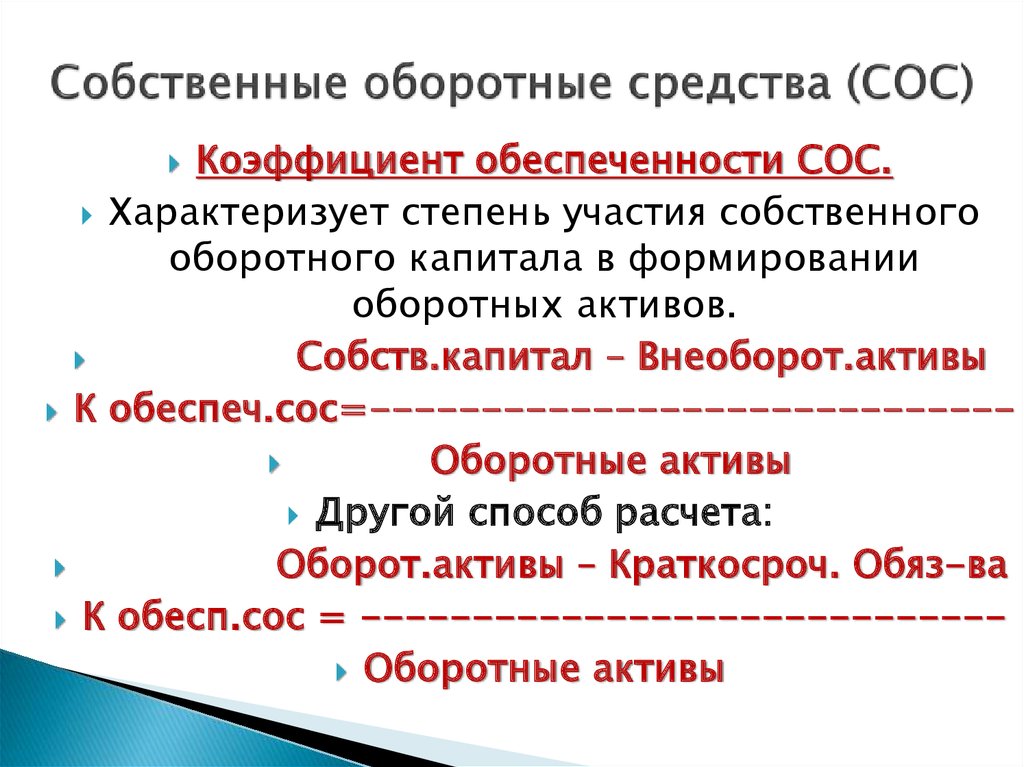

39. Собственные оборотные средства (СОС)

Коэффициент обеспеченности СОС.Характеризует степень участия собственного

оборотного капитала в формировании

оборотных активов.

Собств.капитал – Внеоборот.активы

К обеспеч.сос=----------------------------

Оборотные активы

Другой способ расчета:

Оборот.активы – Краткосроч. Обяз-ва

К обесп.сос = ---------------------------- Оборотные активы

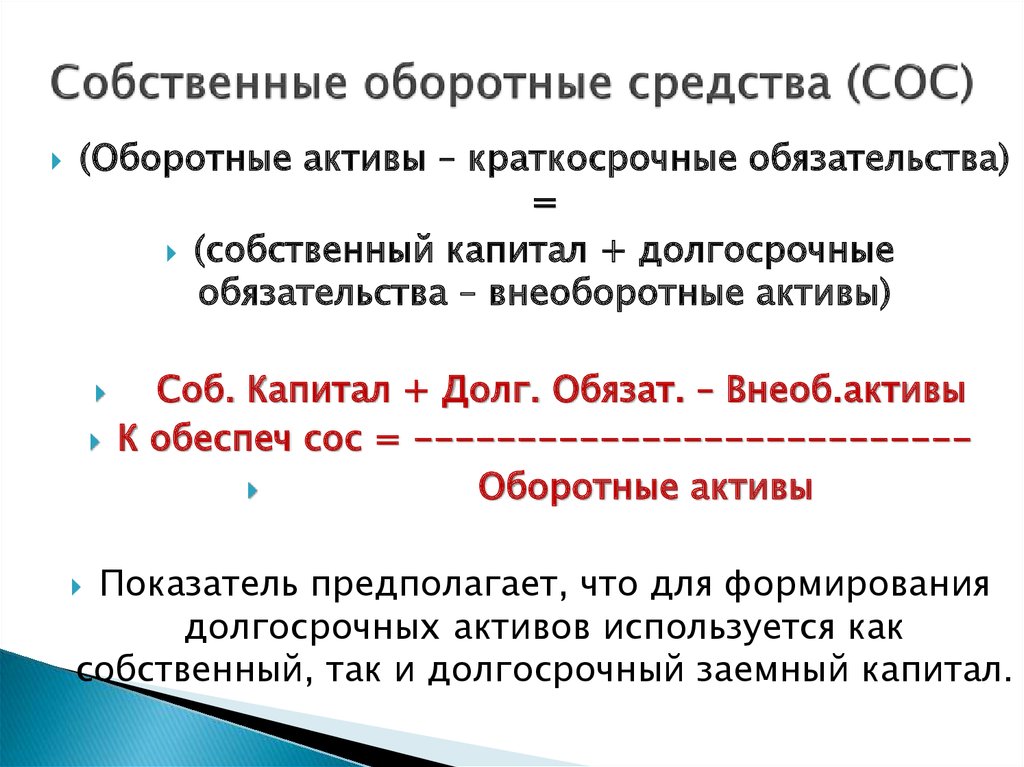

40. Собственные оборотные средства (СОС)

(Оборотные активы – краткосрочные обязательства)=

(собственный капитал + долгосрочные

обязательства – внеоборотные активы)

Соб. Капитал + Долг. Обязат. – Внеоб.активы

К обеспеч сос = --------------------------

Оборотные активы

Показатель предполагает, что для формирования

долгосрочных активов используется как

собственный, так и долгосрочный заемный капитал.

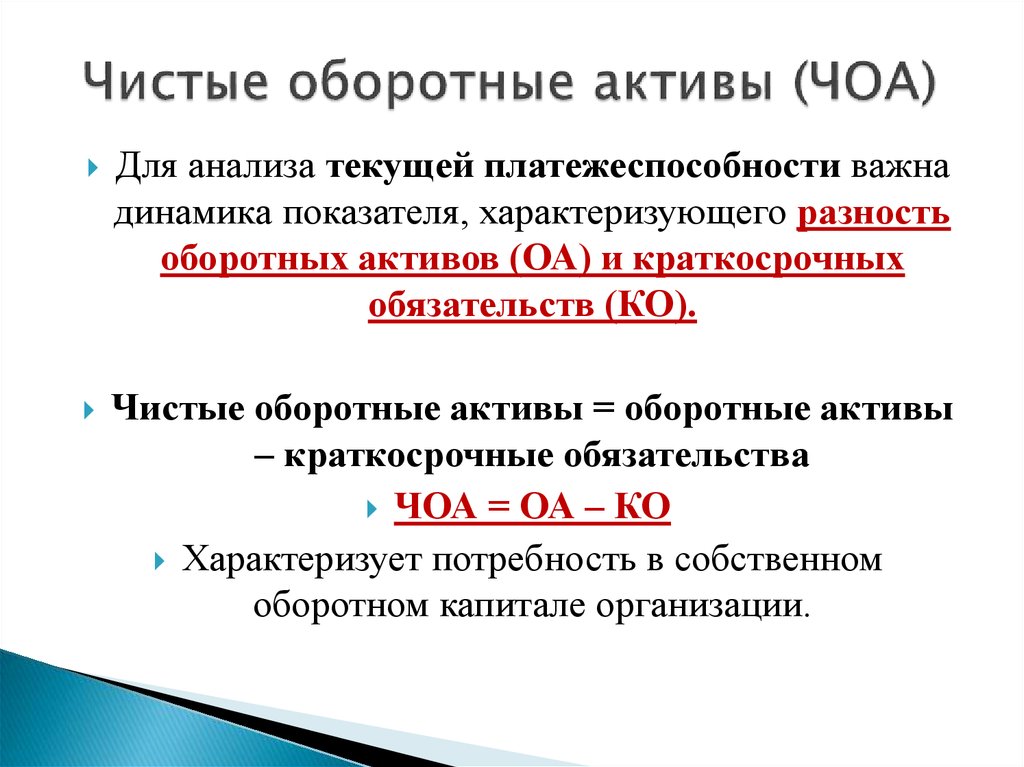

41. Чистые оборотные активы (ЧОА)

Для анализа текущей платежеспособности важнадинамика показателя, характеризующего разность

оборотных активов (ОА) и краткосрочных

обязательств (КО).

Чистые оборотные активы = оборотные активы

– краткосрочные обязательства

ЧОА = ОА – КО

Характеризует потребность в собственном

оборотном капитале организации.

42. Аналитический баланс

показательНа начало периода

(тыс. руб)

На конец периода

(тыс. руб).

1. Внеоборотные активы

4 266 494

4 289 867

2. Оборотные активы

2 630 800

2 461 754

2.1.Запасы

935 948

761 802

2.2.НДС

173 408

196 845

2.3.Дебиторская

задолженность

948 399

1 320 695

2.4.Краткосрочные финансовые

вложения

417 833

35 476

2.5.Денежные средства в кассе

и банках

155 212

146 936

БАЛАНС

6 897 294

6 751 621

3. Капитал с учетом доходов

будущих периодов

2 737 110

3 256 001

4. Долгосрочные обязательства

897 242

2 334 503

5. Краткосроч.обязательства

3 262 942

1 161 117

5.1.Краткоср.займы и кредиты

2 478 662

217 772

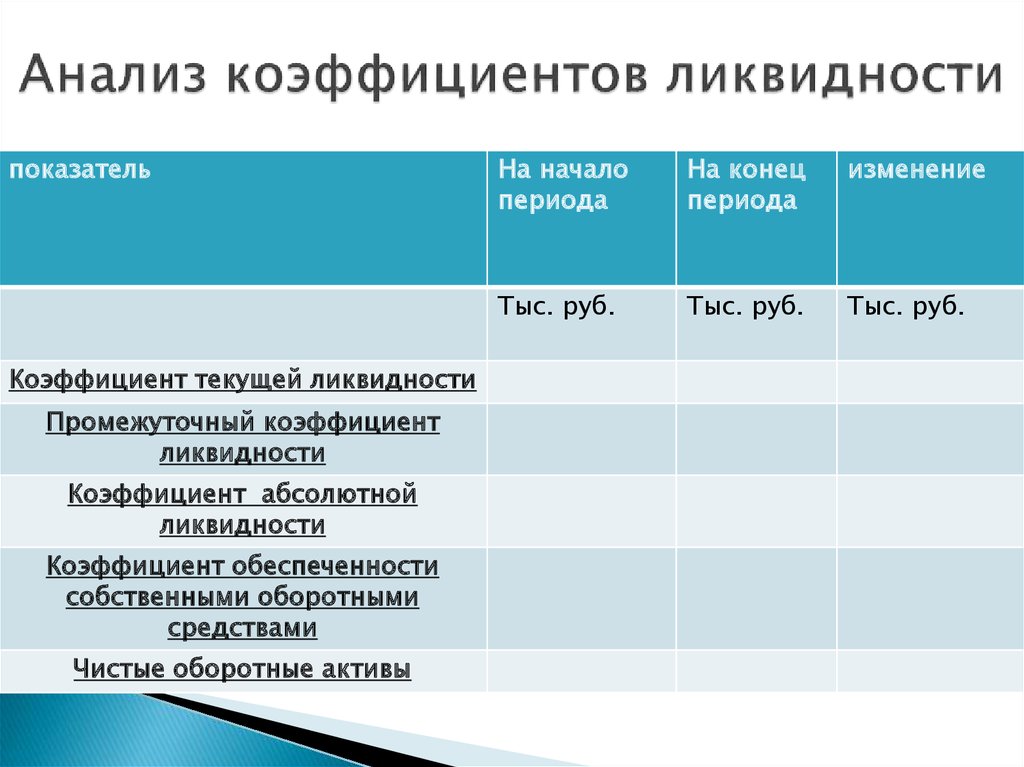

43. Анализ коэффициентов ликвидности

показательКоэффициент текущей ликвидности

Промежуточный коэффициент

ликвидности

Коэффициент абсолютной

ликвидности

Коэффициент обеспеченности

собственными оборотными

средствами

Чистые оборотные активы

На начало

периода

На конец

периода

изменение

Тыс. руб.

Тыс. руб.

Тыс. руб.

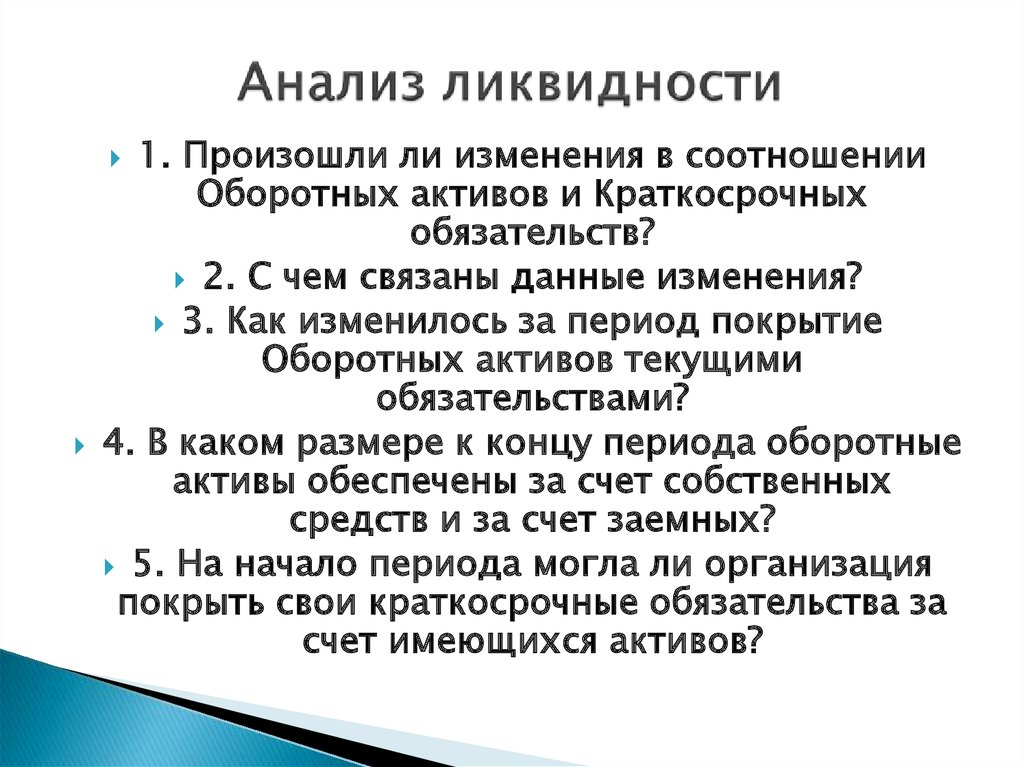

44. Анализ ликвидности

1. Произошли ли изменения в соотношенииОборотных активов и Краткосрочных

обязательств?

2. С чем связаны данные изменения?

3. Как изменилось за период покрытие

Оборотных активов текущими

обязательствами?

4. В каком размере к концу периода оборотные

активы обеспечены за счет собственных

средств и за счет заемных?

5. На начало периода могла ли организация

покрыть свои краткосрочные обязательства за

счет имеющихся активов?

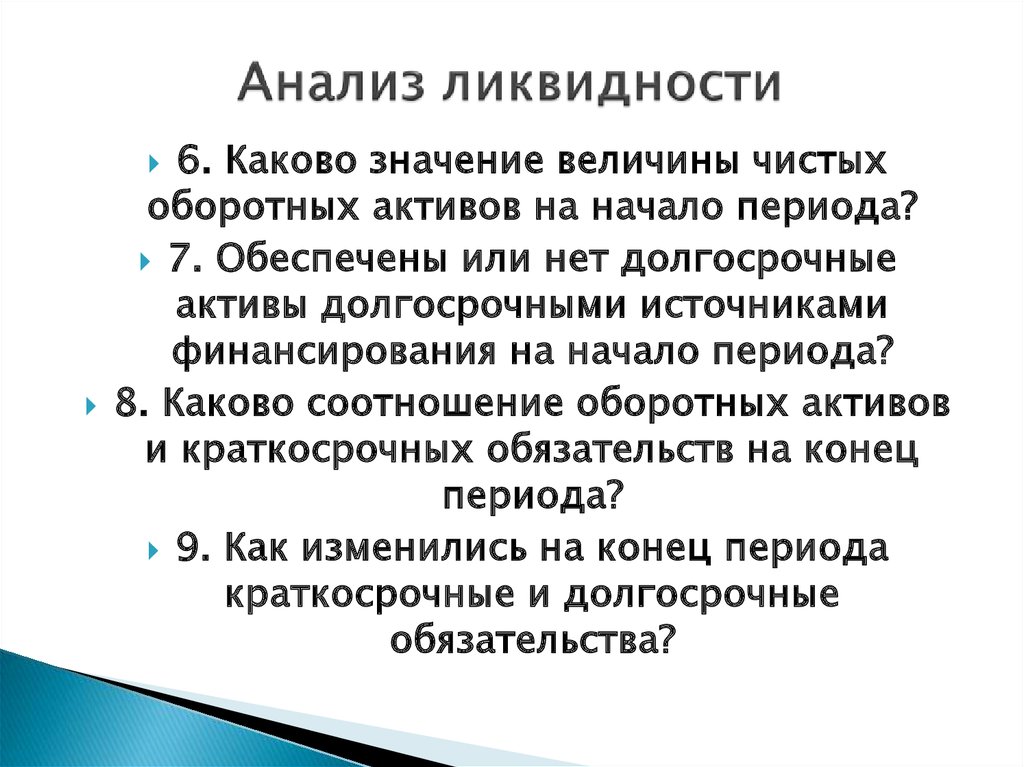

45. Анализ ликвидности

6. Каково значение величины чистыхоборотных активов на начало периода?

7. Обеспечены или нет долгосрочные

активы долгосрочными источниками

финансирования на начало периода?

8. Каково соотношение оборотных активов

и краткосрочных обязательств на конец

периода?

9. Как изменились на конец периода

краткосрочные и долгосрочные

обязательства?

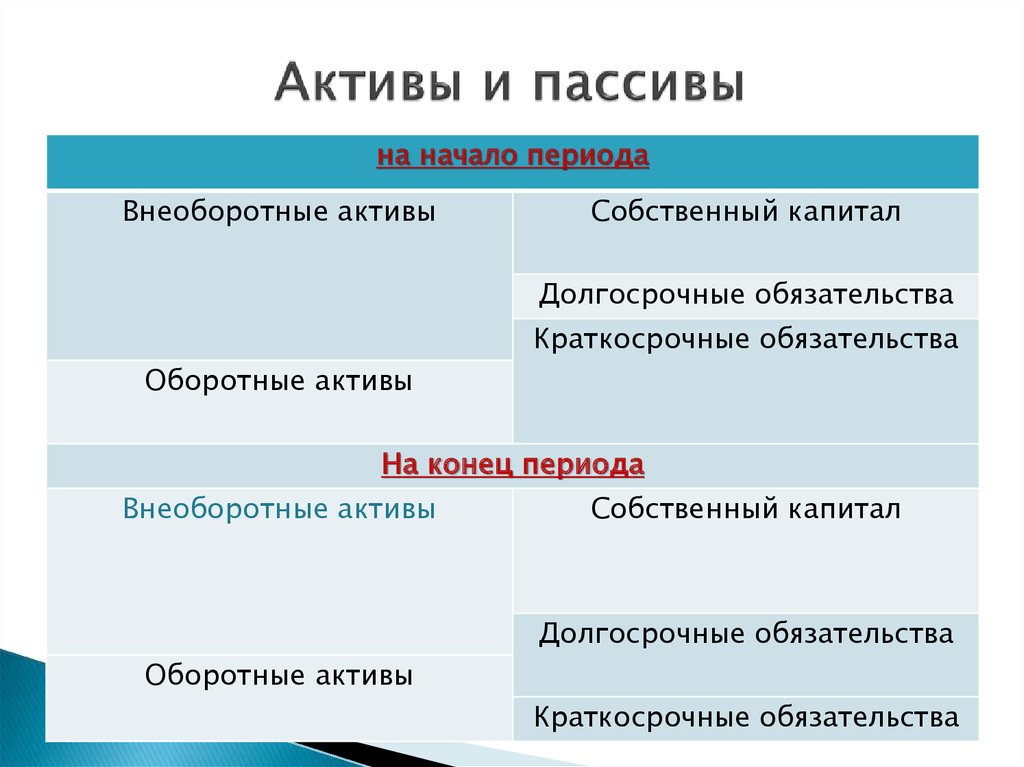

46. Активы и пассивы

на начало периодаВнеоборотные активы

Собственный капитал

Долгосрочные обязательства

Краткосрочные обязательства

Оборотные активы

На конец периода

Внеоборотные активы

Собственный капитал

Долгосрочные обязательства

Оборотные активы

Краткосрочные обязательства

finance

finance