Similar presentations:

Кредитная политика и корпоративная миссия организации

1. Кредитная политика и корпоративная миссия организации

КРЕДИТНАЯ ПОЛИТИКА И КОРПОРАТИВНАЯ МИССИЯ ОРГАНИЗАЦИИБизнес

цели

Финансова

я стратегия

Миссия

организации

Ценность

для

влвдельца

Управление активами,

в т.ч. Дебит.

задолженность

Финансовы

е цели

Управление собств. И заемным

капиталом

Бизнесстратегия

Регулирование

финрезультата и

оптимальные

варианты

себестоимости

2. Для достижения выбранных финансовых целей формулируются задачи и меры:

ДЛЯ ДОСТИЖЕНИЯ ВЫБРАННЫХ ФИНАНСОВЫХ ЦЕЛЕЙФОРМУЛИРУЮТСЯ ЗАДАЧИ И МЕРЫ:

Программа снижения издержек

Меры по обеспечению прозрачности финансового

состояния и меры по обеспечению контроля за

финансовыми потоками

Определяются механизмы и направления

инвестирования, возможные источники

привлечения средств, кредитных ресурсов, гарантий

Разрабатываются мероприятия по выводу ценных

бумаг на фондовый рынок, определение издержек

по использованию различных фондовых

инструментов

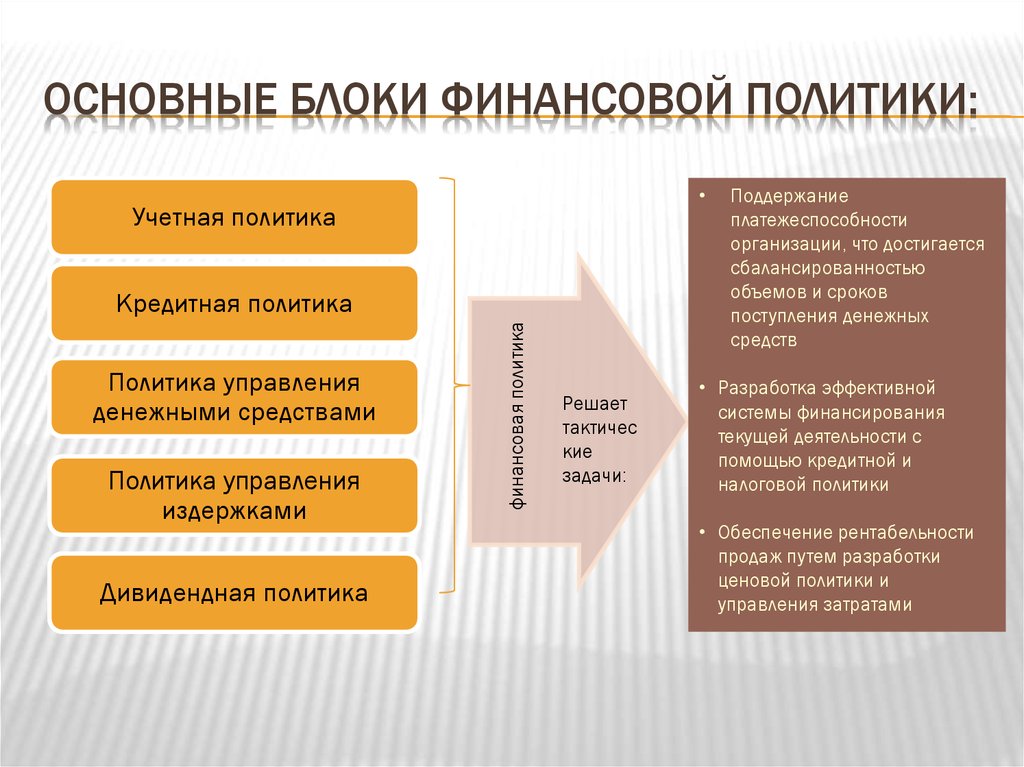

3. Основные блоки финансовой политики:

ОСНОВНЫЕ БЛОКИ ФИНАНСОВОЙ ПОЛИТИКИ:Учетная политика

Политика управления

денежными средствами

Политика управления

издержками

Дивидендная политика

финансовая политика

Кредитная политика

Решает

тактичес

кие

задачи:

Поддержание

платежеспособности

организации, что достигается

сбалансированностью

объемов и сроков

поступления денежных

средств

• Разработка эффективной

системы финансирования

текущей деятельности с

помощью кредитной и

налоговой политики

• Обеспечение рентабельности

продаж путем разработки

ценовой политики и

управления затратами

4. Кредитная политика имеет 2 основных блока

КРЕДИТНАЯ ПОЛИТИКА ИМЕЕТ 2 ОСНОВНЫХБЛОКА

Кредитная политика

как часть финансовой

политики

Кредитная политика по

отношению к

дебиторам

Политика по

привлечению

источников

финансирования

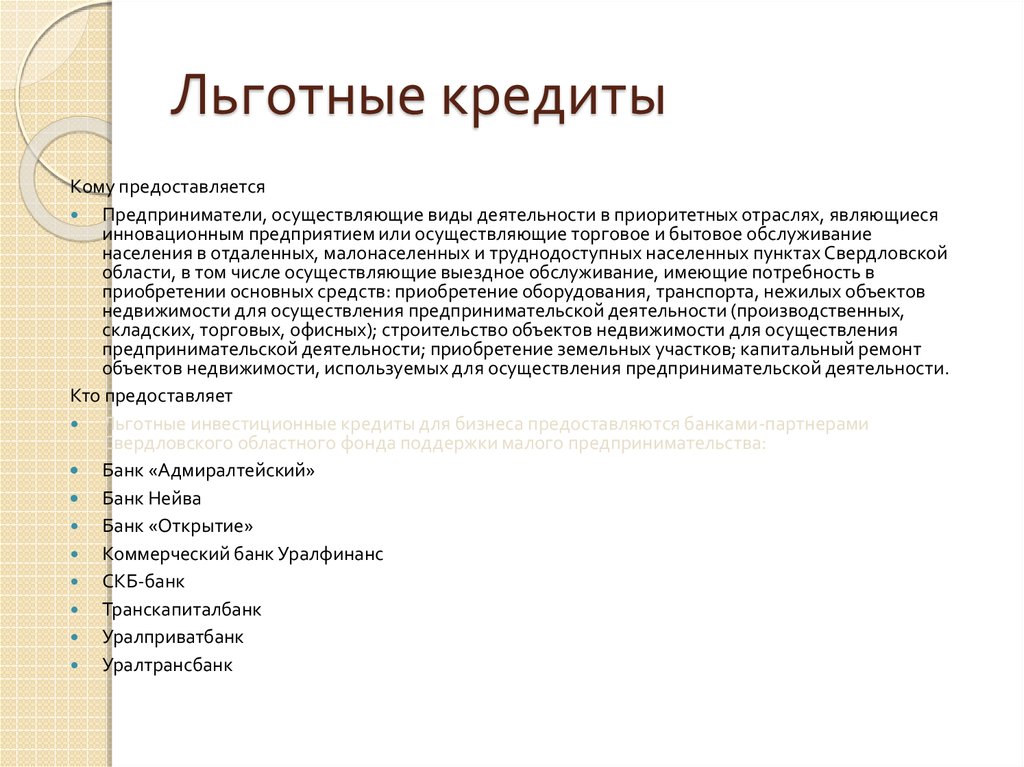

активов

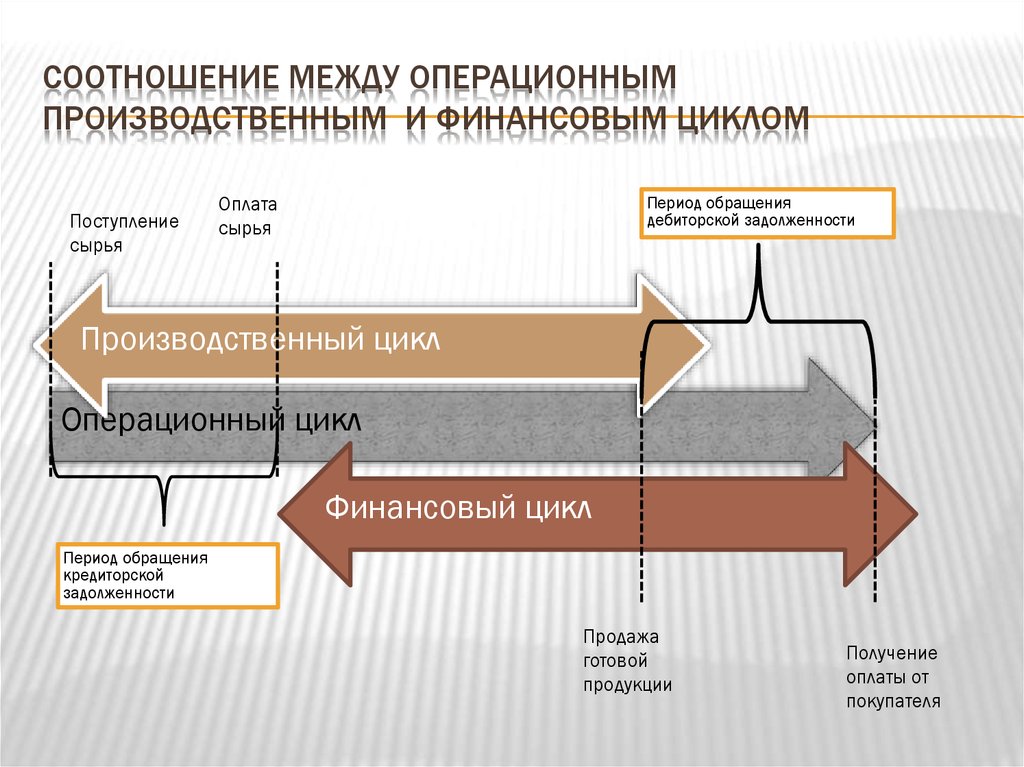

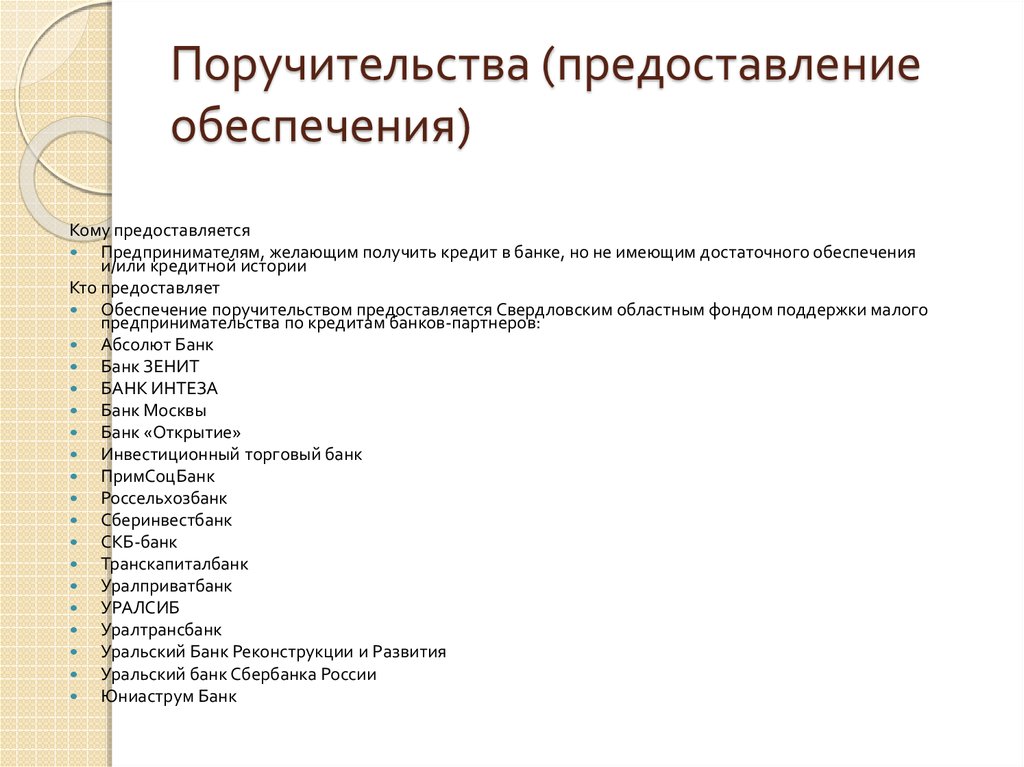

5. Соотношение между операционным производственным и финансовым циклом

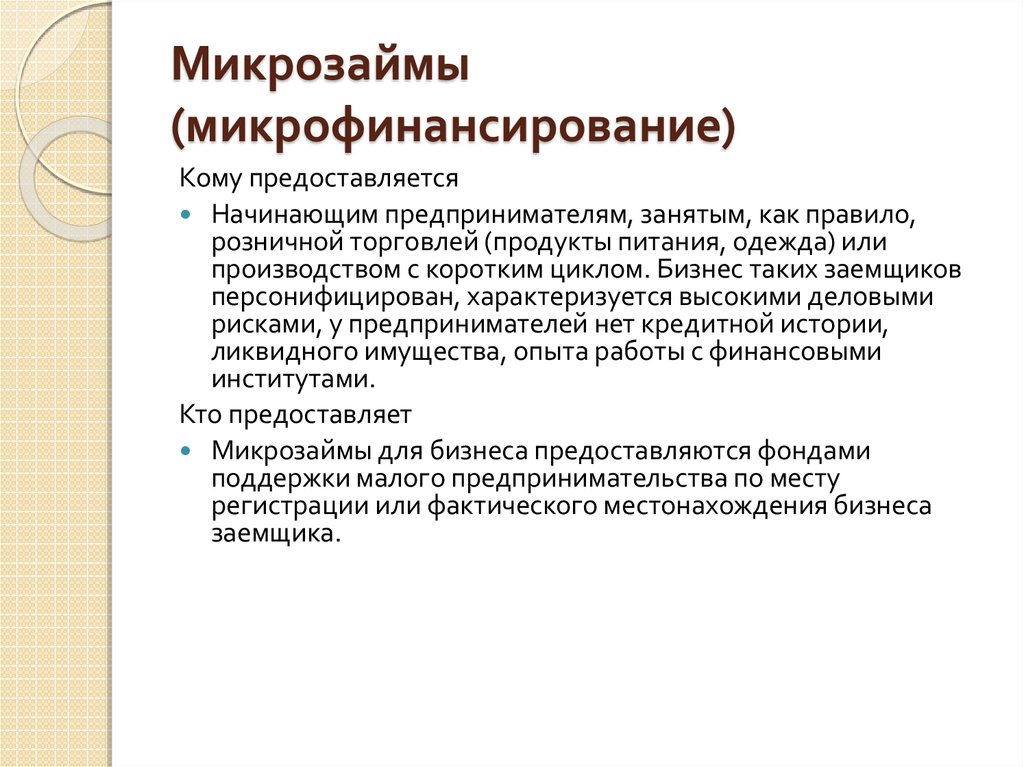

СООТНОШЕНИЕ МЕЖДУ ОПЕРАЦИОННЫМПРОИЗВОДСТВЕННЫМ И ФИНАНСОВЫМ ЦИКЛОМ

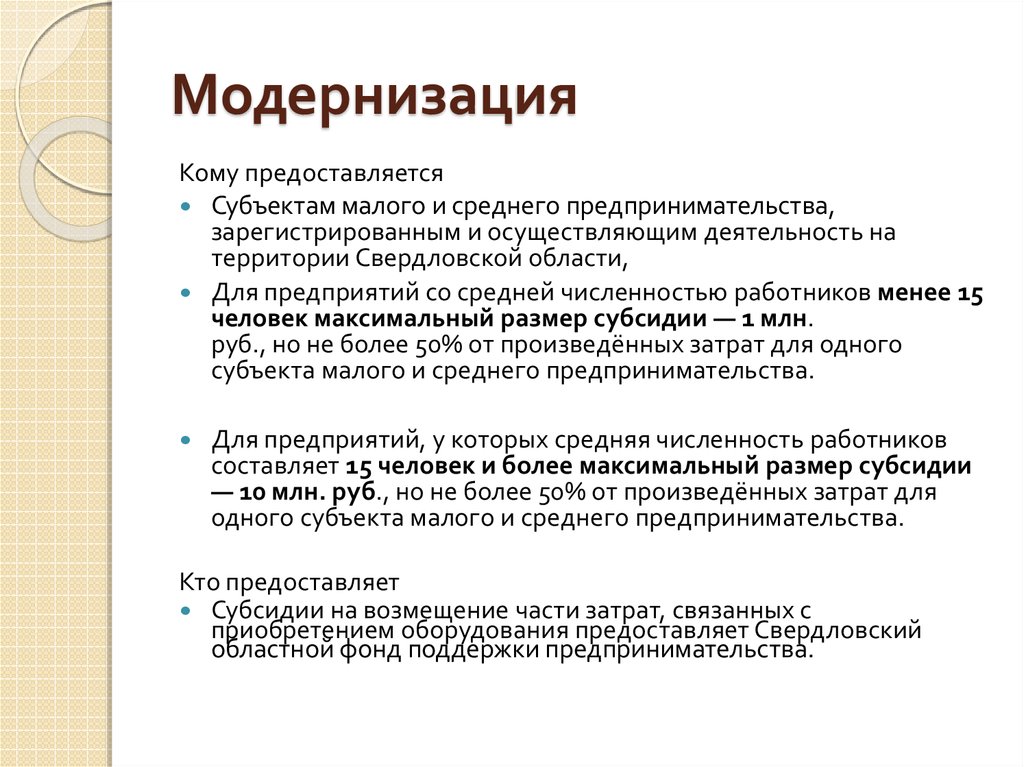

Поступление

сырья

Оплата

сырья

Период обращения

дебиторской задолженности

Производственный цикл

Операционный цикл

Финансовый цикл

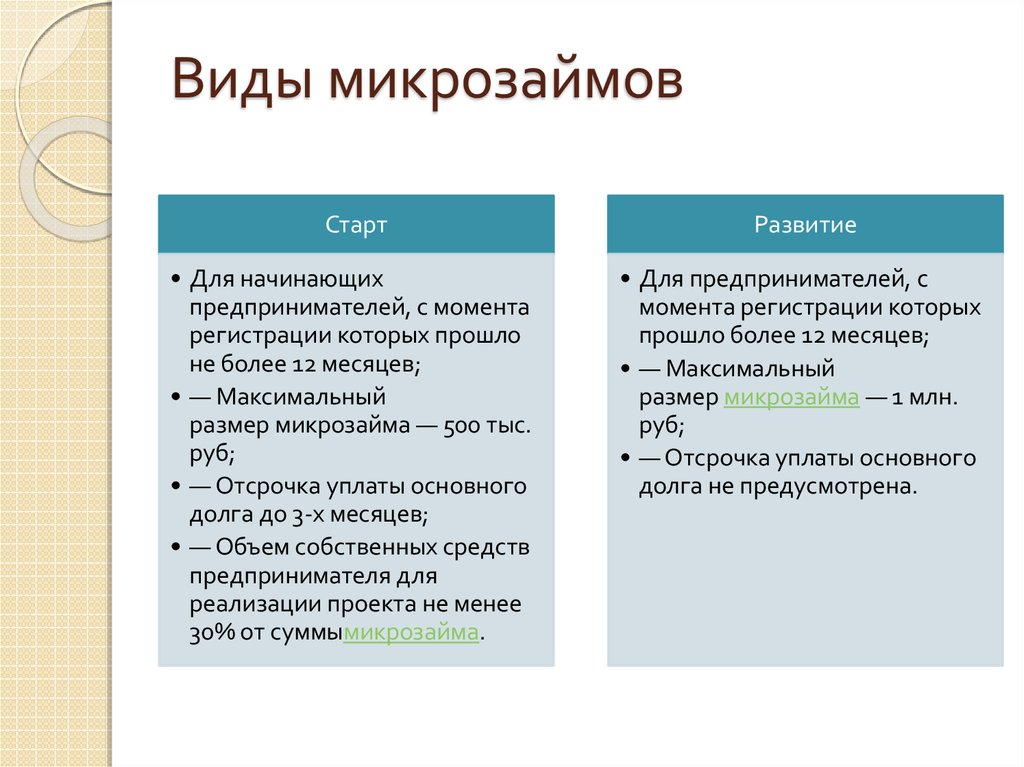

Период обращения

кредиторской

задолженности

Продажа

готовой

продукции

Получение

оплаты от

покупателя

6. Участие кредитной политики в кругообороте оборотного капитала

УЧАСТИЕ КРЕДИТНОЙ ПОЛИТИКИ В КРУГООБОРОТЕОБОРОТНОГО КАПИТАЛА

Денежная стадия

Денежные средства предприятия

Товарная стадия

Товары отгруженные.

Готовая продукция на

складе

Производственная

стадия

Производственные

запасы. Незавершенное

производство

7. Виды источников финансирования активов

ВИДЫ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ АКТИВОВЕдиновременный кредит

Возобновляемая кредитная линия

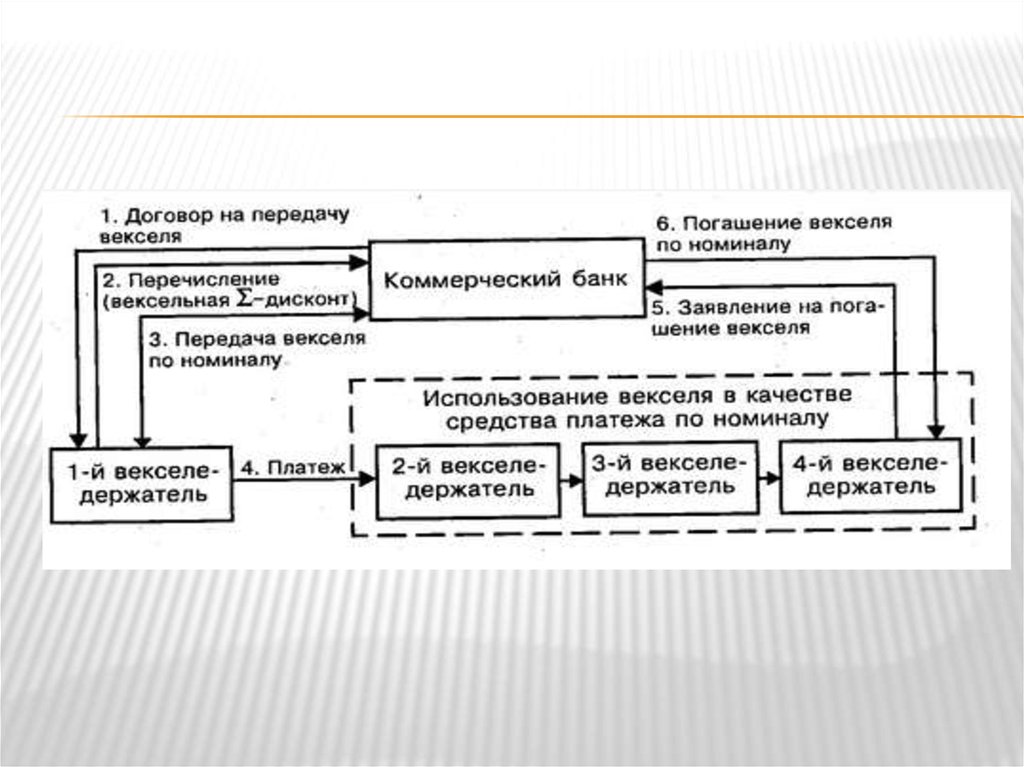

Невозобновляемая кредитная линия

Формировани

е

краткосрочног

о заемного

капитала

Банковский

кредит

Рамочная кредитная линия

Овердрафт

Сделка РЕПО

Факторинг и форфейтинг

Вексельный кредит

Размещение

краткосрочных

ценных бумаг

Эмиссия биржевых облигаций

Вексельный займ

Кредиторская

задолженность

8. Облигационные займы. 39-ФЗ о рынке ценных бумаг

ОБЛИГАЦИОННЫЕ ЗАЙМЫ. 39-ФЗ О РЫНКЕЦЕННЫХ БУМАГ

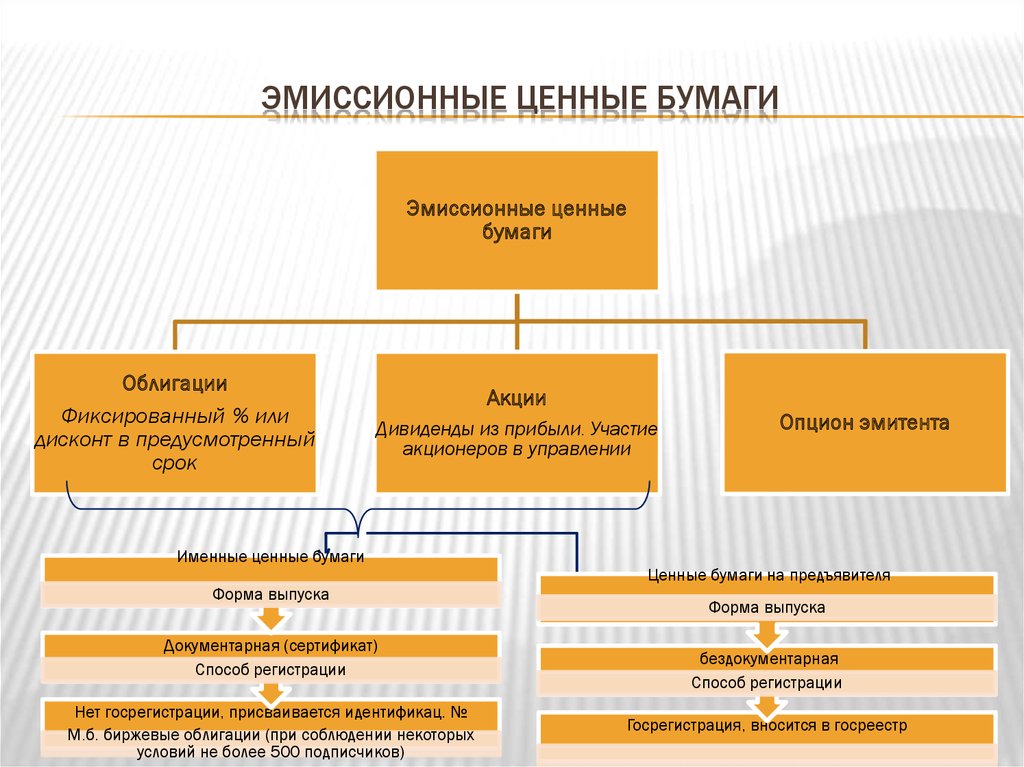

9. Эмиссионные ценные бумаги

ЭМИССИОННЫЕ ЦЕННЫЕ БУМАГИЭмиссионные ценные

бумаги

Облигации

Фиксированный % или

дисконт в предусмотренный

срок

Акции

Дивиденды из прибыли. Участие

акционеров в управлении

Именные ценные бумаги

Форма выпуска

Документарная (сертификат)

Способ регистрации

Нет госрегистрации, присваивается идентификац. №

М.б. биржевые облигации (при соблюдении некоторых

условий не более 500 подписчиков)

Опцион эмитента

Ценные бумаги на предъявителя

Форма выпуска

бездокументарная

Способ регистрации

Госрегистрация, вносится в госреестр

10. Процедура эмиссии ценных бумаг

ПРОЦЕДУРА ЭМИССИИ ЦЕННЫХ БУМАГПринятие

решения о

размещени

и

облигаций;

Утвержден

ие

решения о

выпуске

ценных

бумаг;

Государств

енная

регистраци

я выпуска

ценных

бумаг;

Размещени

е

облигаций;

Государств

енная

регистраци

я Отчета

об итогах о

выпуска

ценных

бумаг.

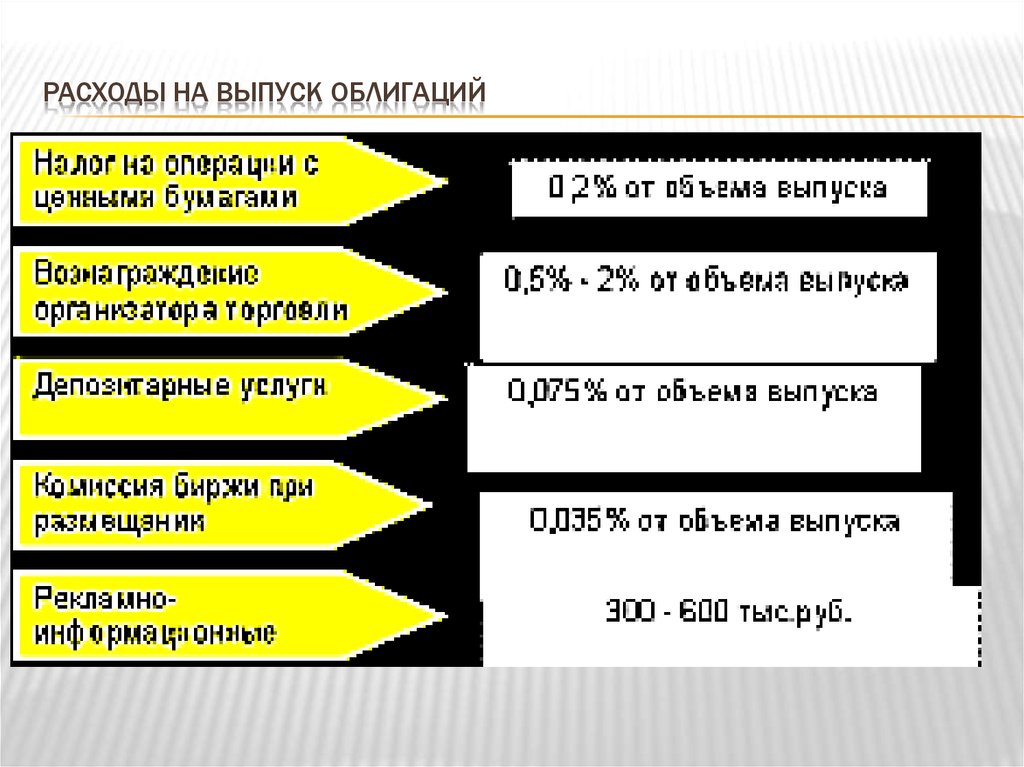

11. Расходы на выпуск облигаций

РАСХОДЫ НА ВЫПУСК ОБЛИГАЦИЙ12. Сравнительные характеристики некоторых видов кредитования

СРАВНИТЕЛЬНЫЕ ХАРАКТЕРИСТИКИ НЕКОТОРЫХ ВИДОВ КРЕДИТОВАНИЯФакторинг

Кредит

Овердрафт

Погашается из денег, поступающих от дебиторов

клиента.

Возвращается Банку заемщиком

Возвращается Банку заемщиком

Выплачивается на срок фактической отсрочки

платежа (до 90 - 120 календарных дней)

Выдается на фиксированный срок.

Устанавливаются жесткие сроки пользования

траншем, как правило, не превышающие 30 дней

Выплачивается в день поставки товара

В обусловленный кредитным договором день

Срок действия договора ограничен

Переход компании на расчетно-кассовое

обслуживание в Банк не требуется

Банк может включить в кредитный договор условие Банк может включить в кредитный договор условие о

о переходе заемщика на расчетно-кассовое

переходе заемщика на расчетно-кассовое

обслуживание в Банк

обслуживание в Банк

Не требуется никакого обеспечения

Банк может потребовать предоставить залог по

кредиту и/или обязать заемщика обеспечить

обороты по расчетному счету, адекватные сумме

займа

Предусмотрено поддержание определенного оборота

(5:1) по расчетному счету. Обеспечение в виде залога

не требуется

Размер не ограничен и может увеличиваться по мере

Выдается на заранее обусловленную сумму

роста объема продаж клиента

Лимит устанавливается из расчета 15-50% от

месячных кредитовых поступлений на расчетный счет

заемщика

Погашается в день фактической оплаты дебитором

поставленного товара

Погашается в заранее обусловленный день

Все кредитовые поступления автоматически

списываются с расчетного счета в погашение

овердрафта и процентов по нему

Факторинговое финансирование выплачивается

автоматически при предоставлении накладной и

счета-фактуры

Для получения кредита необходимо оформлять

огромное количество документов

Для получения овердрафта необходимо оформлять

большое количество документов

Продолжается бессрочно

Погашение не гарантирует получение нового

Погашение не гарантирует получение нового

Сопровождается сервисо: управление дебиторской

задолженностью, покрытие рисков, связанных с

поставками на условиях отсрочки платежа,

При кредитовании помимо предоставления средств При овердрафте помимо предоставления средств

клиенту и РКО Банк не оказывает заемщику каких- клиенту и РКО Банк не оказывает заемщику какихлибо дополнительных услуг

либо дополнительных услуг

13. Сравнительные характеристики овердрафта и кредитной линии

СРАВНИТЕЛЬНЫЕ ХАРАКТЕРИСТИКИ ОВЕРДРАФТА И КРЕДИТНОЙ ЛИНИИУсловия кредитования

Срок кредита

Сумма кредита

Погашение кредита

Сфера применения

Процентная ставка

Овердрафт

Краткосрочный

Кредитная линия

Долгосрочный

Зависит от:

•Зависит от:

•оборота денежных средств на счете цели кредита

•заработной платы

•платёжеспособности клиента

Полное погашение.

Частичное погашение.

Погашается автоматически за счет

Погашается внесением

пополнения лицевого счета.

средств на банковский счет.

Кредитной линией пользуются

Овердрафт применяется, как

крупные или мелкие

правило, торговыми компаниями,

компании, которые

которые имеют большой оборот

занимаются инвестициями и

денежных средств, в том числе и

другой деятельностью,

частое пополнение счета.

требующими постоянного

финансового вливания.

Плавающая – зависит от сроков

Фиксированная –

овердрафта, суммы. Может

устанавливается при

понижаться от больших денежных

заключении договора.

оборотов.

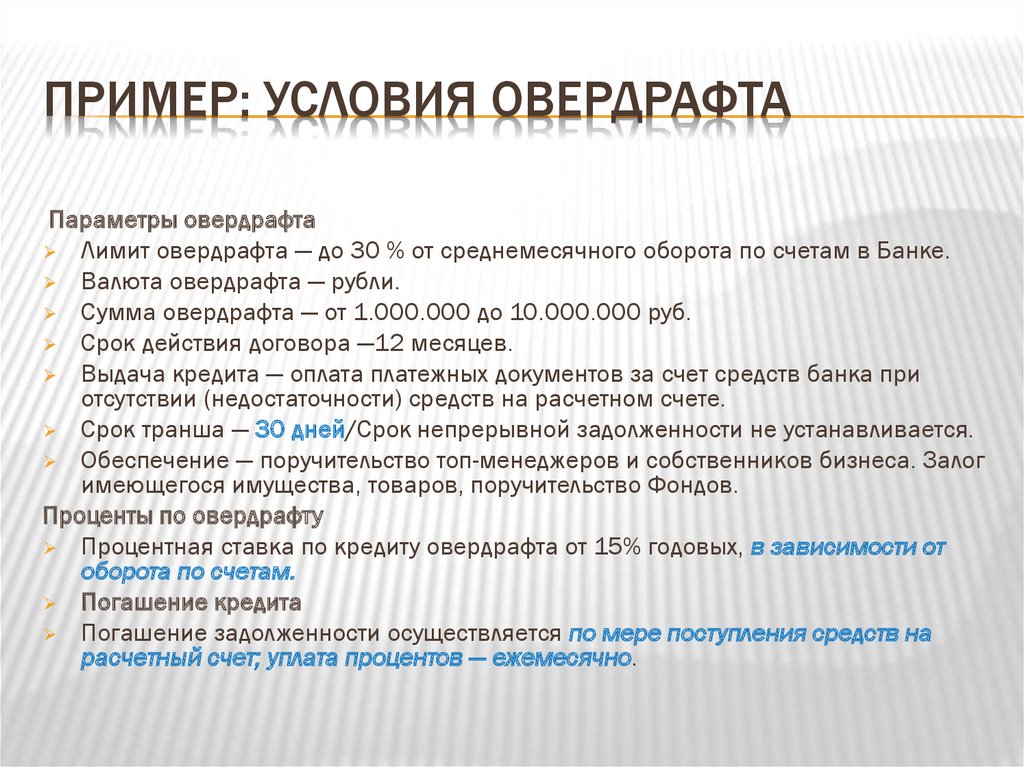

14. Пример: Условия Овердрафта

ПРИМЕР: УСЛОВИЯ ОВЕРДРАФТАПараметры овердрафта

Лимит овердрафта — до 30 % от среднемесячного оборота по счетам в Банке.

Валюта овердрафта — рубли.

Сумма овердрафта — от 1.000.000 до 10.000.000 руб.

Срок действия договора —12 месяцев.

Выдача кредита — оплата платежных документов за счет средств банка при

отсутствии (недостаточности) средств на расчетном счете.

Срок транша — 30 дней/Срок непрерывной задолженности не устанавливается.

Обеспечение — поручительство топ-менеджеров и собственников бизнеса. Залог

имеющегося имущества, товаров, поручительство Фондов.

Проценты по овердрафту

Процентная ставка по кредиту овердрафта от 15% годовых, в зависимости от

оборота по счетам.

Погашение кредита

Погашение задолженности осуществляется по мере поступления средств на

расчетный счет; уплата процентов — ежемесячно.

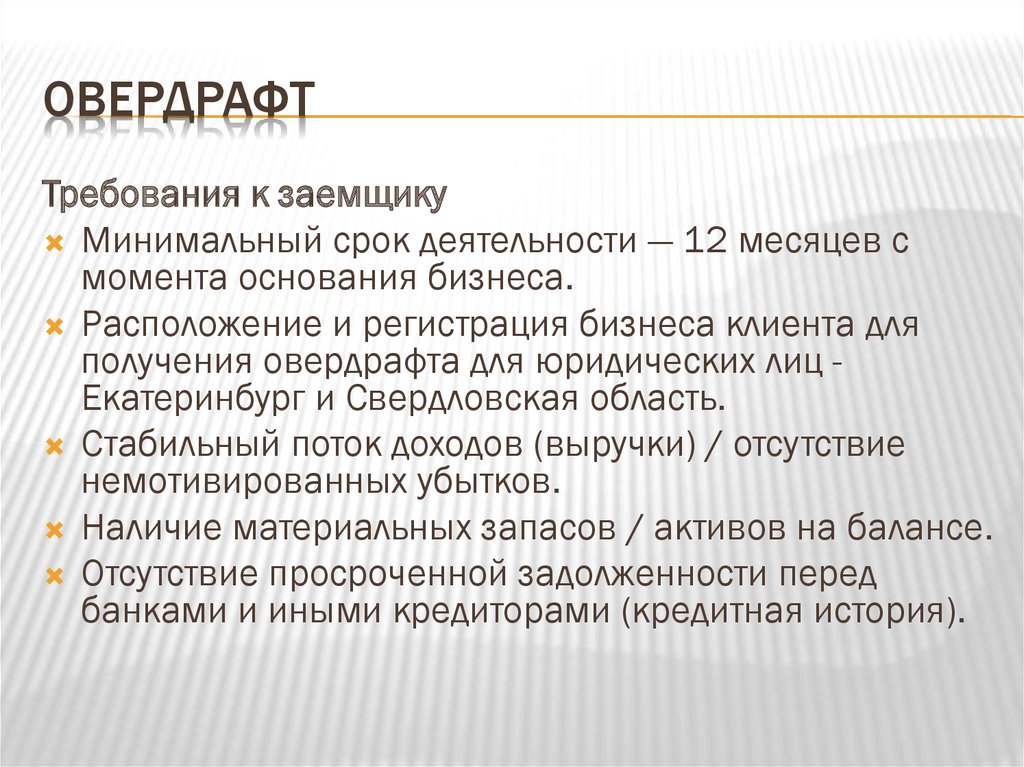

15. овердрафт

ОВЕРДРАФТТребования к заемщику

Минимальный срок деятельности — 12 месяцев с

момента основания бизнеса.

Расположение и регистрация бизнеса клиента для

получения овердрафта для юридических лиц Екатеринбург и Свердловская область.

Стабильный поток доходов (выручки) / отсутствие

немотивированных убытков.

Наличие материальных запасов / активов на балансе.

Отсутствие просроченной задолженности перед

банками и иными кредиторами (кредитная история).

16. Кредитные линии возобновляемая и невозобновляемая

КРЕДИТНЫЕ ЛИНИИ ВОЗОБНОВЛЯЕМАЯ ИНЕВОЗОБНОВЛЯЕМАЯ

Кредитная

линия

с

лимитом

линия

с

лимитом

Кредитная линия с лимитом выдачи (или задолженности

невозобновляемая)

Кредитная

Кредитная линия с лимитом выдачи задолженности

предполагает,

что

предполагает получение и использование Заемщик получает и использует в течение

Заемщиком в течение обусловленного обусловленного

срока денежных средств, общая сумма средства,

причем

которых не превышает установленного единовременной

договором лимита.

превышает

лимита.

срока

денежные

размер

задолженности

установленного

не

договором

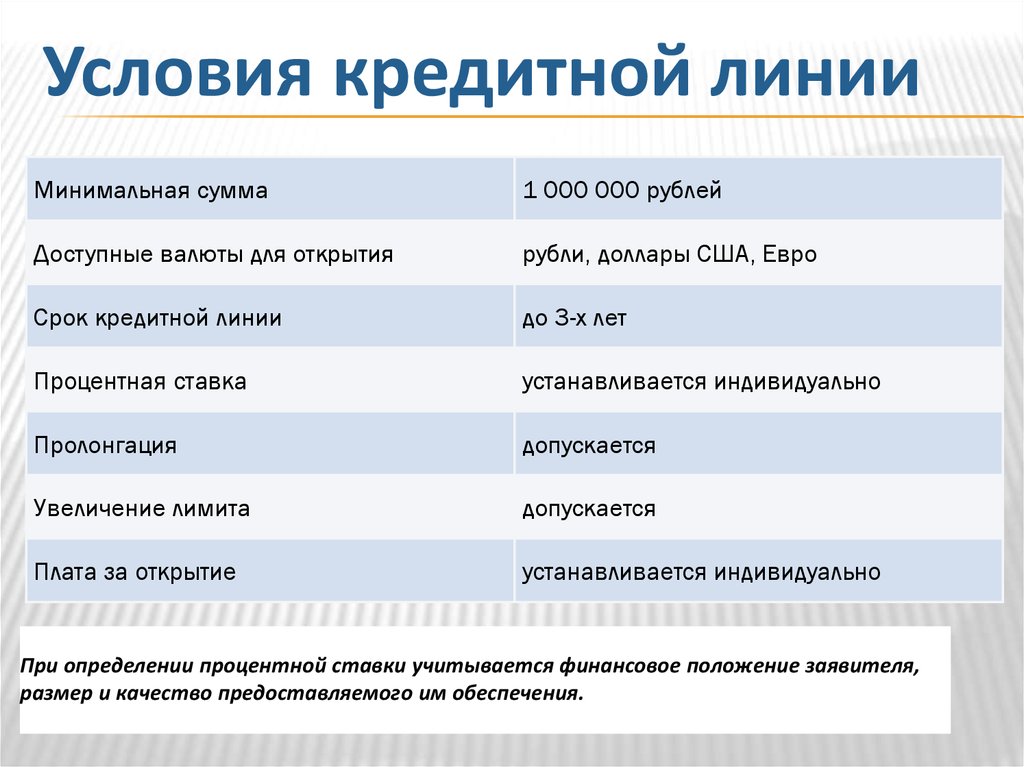

17. Условия кредитной линии

Минимальная сумма1 000 000 рублей

Доступные валюты для открытия

рубли, доллары США, Евро

Срок кредитной линии

до 3-х лет

Процентная ставка

устанавливается индивидуально

Пролонгация

допускается

Увеличение лимита

допускается

Плата за открытие

устанавливается индивидуально

При определении процентной ставки учитывается финансовое положение заявителя,

размер и качество предоставляемого им обеспечения.

18. Долгосрочное кредитование. Сравнительная характеристика основных форм финансирования инвестиций в реальном секторе экономики

ДОЛГОСРОЧНОЕ КРЕДИТОВАНИЕ. СРАВНИТЕЛЬНАЯ ХАРАКТЕРИСТИКАОСНОВНЫХ ФОРМ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИЙ В РЕАЛЬНОМ

СЕКТОРЕ ЭКОНОМИКИ

Характерные

элементы

Инвестиционное

кредитование

Проектное

кредитование

Проектное

финансирование

Специфика процесса

Кредитная операция

Кредитная операция

Синтетическая операция,

сочетающая в себе

элементы кредитования и

финансирования

Субъекты процесса

1.Банк

2.Предприятие –

инициатор проекта

1.Банк

2.Предприятие –

инициатор проекта

1.Банк, инвестиционные

компании, пенсионные

фонды, лизинговые

компании

2.Предприятие – инициатор

проекта

Объект процесса

Инвестиционный

проект

Инвестиционный

проект

Инвестиционный проект

Создание проектной

компании

Не создается

Создается

Создается

19. Объекты долгосрочного инвестирования

ОБЪЕКТЫ ДОЛГОСРОЧНОГО ИНВЕСТИРОВАНИЯОсновные фонды

Трудовые

ресурсы

Объект

долгосрочного

инвестирования

Оборотные средства

НМА

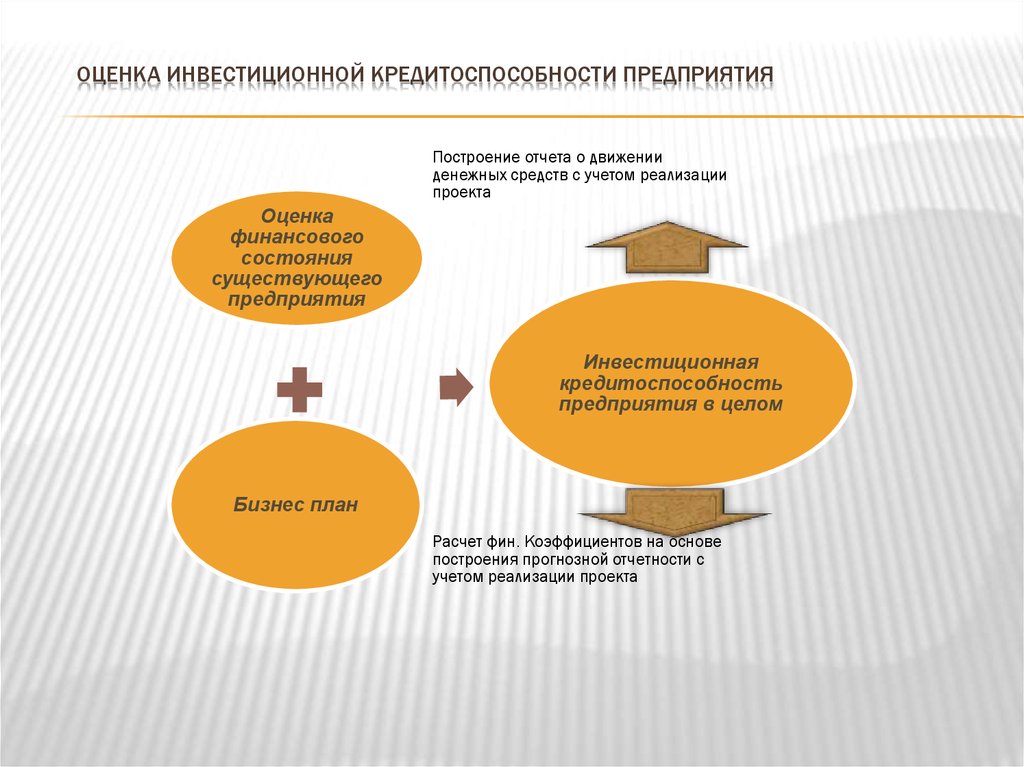

20. Оценка инвестиционной кредитоспособности предприятия

ОЦЕНКА ИНВЕСТИЦИОННОЙ КРЕДИТОСПОСОБНОСТИ ПРЕДПРИЯТИЯПостроение отчета о движении

денежных средств с учетом реализации

проекта

Оценка

финансового

состояния

существующего

предприятия

Инвестиционная

кредитоспособность

предприятия в целом

Бизнес план

Расчет фин. Коэффициентов на основе

построения прогнозной отчетности с

учетом реализации проекта

21. Процесс организации инвестиционного кредитования

ПРОЦЕСС ОРГАНИЗАЦИИ ИНВЕСТИЦИОННОГО КРЕДИТОВАНИЯАнализ текущей деятельности предприятия - заемщика

Анализ бизнес – плана и инвестиционного проекта (Bank Case)

Обследование предприятия и обеспечения кредита

Оценка кредитоспособности заемщика и качества обеспечения

Подготовка заключения по результатам оценки инвестиционной

кредитоспособности предприятия

Разработка схемы кредитования проекта

Принятие решения на кредитном комитете о предоставлении

инвестиционного кредита

Выдача кредита

Мониторинг целевого использования кредита, финансового состояния

заемщика, хода осуществления проекта

22. Документы, характеризующие финансовое состояние заемщика

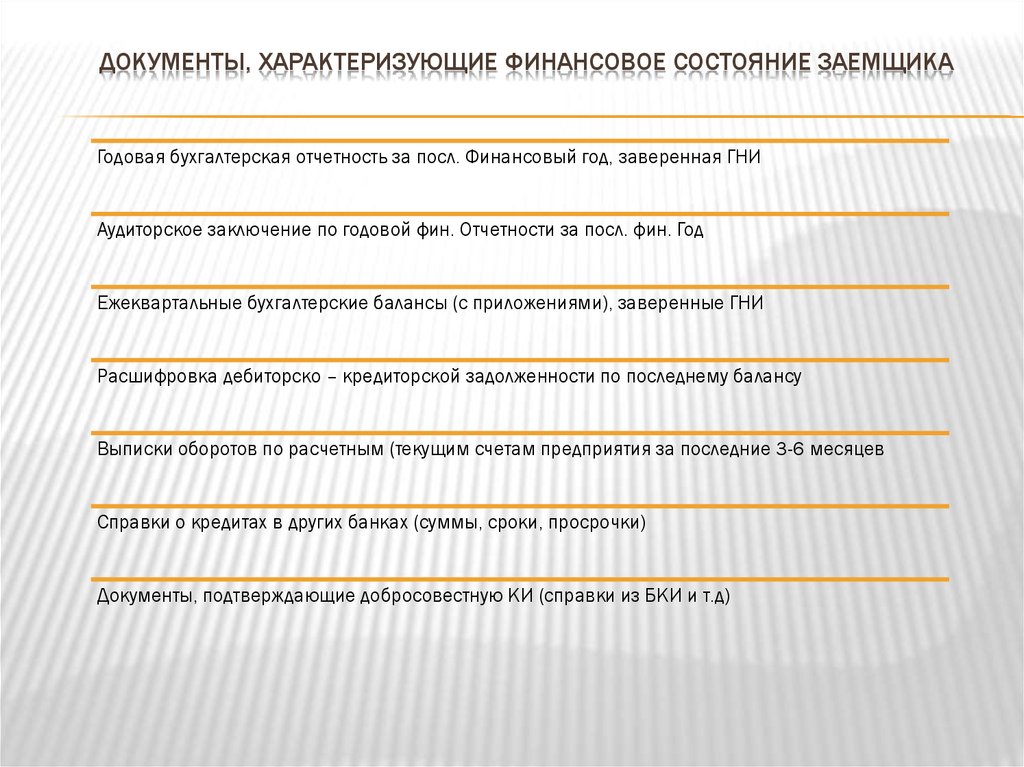

ДОКУМЕНТЫ, ХАРАКТЕРИЗУЮЩИЕ ФИНАНСОВОЕ СОСТОЯНИЕ ЗАЕМЩИКАГодовая бухгалтерская отчетность за посл. Финансовый год, заверенная ГНИ

Аудиторское заключение по годовой фин. Отчетности за посл. фин. Год

Ежеквартальные бухгалтерские балансы (с приложениями), заверенные ГНИ

Расшифровка дебиторско – кредиторской задолженности по последнему балансу

Выписки оборотов по расчетным (текущим счетам предприятия за последние 3-6 месяцев

Справки о кредитах в других банках (суммы, сроки, просрочки)

Документы, подтверждающие добросовестную КИ (справки из БКИ и т.д)

23. При инвестиционном кредитовании основной целью использования кредитных средств в соответствии с заявкой на кредитование

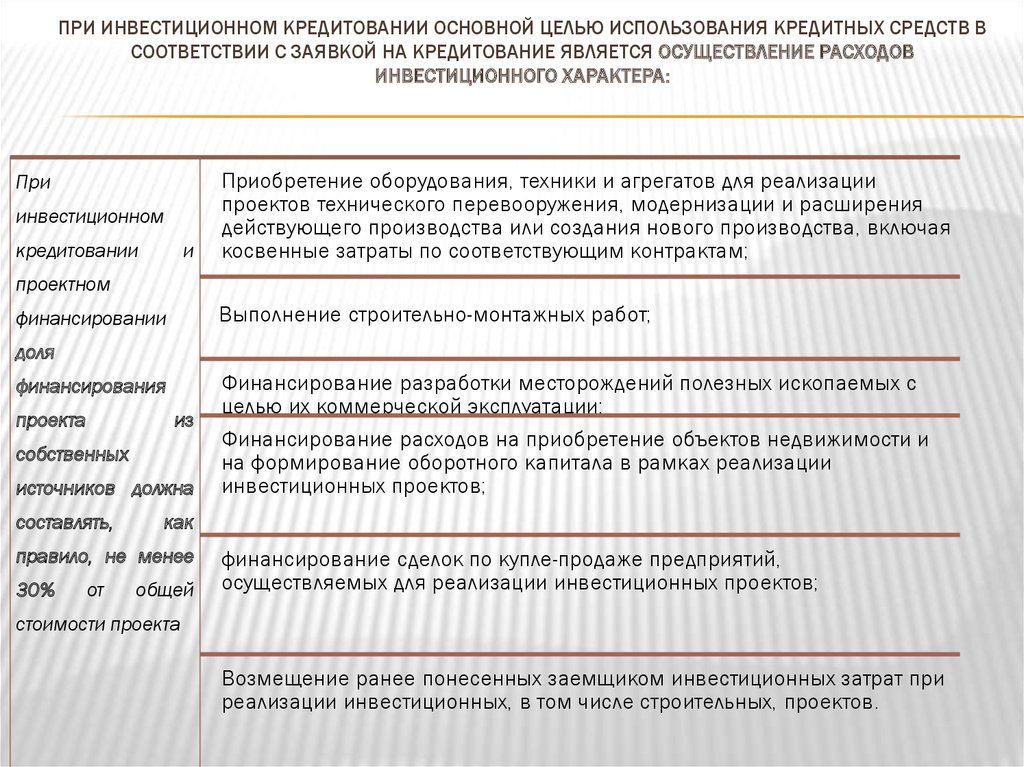

ПРИ ИНВЕСТИЦИОННОМ КРЕДИТОВАНИИ ОСНОВНОЙ ЦЕЛЬЮ ИСПОЛЬЗОВАНИЯ КРЕДИТНЫХ СРЕДСТВ ВСООТВЕТСТВИИ С ЗАЯВКОЙ НА КРЕДИТОВАНИЕ ЯВЛЯЕТСЯ ОСУЩЕСТВЛЕНИЕ РАСХОДОВ

ИНВЕСТИЦИОННОГО ХАРАКТЕРА:

При

инвестиционном

кредитовании

и

Приобретение оборудования, техники и агрегатов для реализации

проектов технического перевооружения, модернизации и расширения

действующего производства или создания нового производства, включая

косвенные затраты по соответствующим контрактам;

проектном

Выполнение строительно-монтажных работ;

финансировании

доля

финансирования

проекта

из

собственных

источников должна

составлять,

как

правило, не менее

30%

от

Финансирование разработки месторождений полезных ископаемых с

целью их коммерческой эксплуатации;

Финансирование расходов на приобретение объектов недвижимости и

на формирование оборотного капитала в рамках реализации

инвестиционных проектов;

общей

финансирование сделок по купле-продаже предприятий,

осуществляемых для реализации инвестиционных проектов;

стоимости проекта

Возмещение ранее понесенных заемщиком инвестиционных затрат при

реализации инвестиционных, в том числе строительных, проектов.

24. Законодательство ЦБ и универсальные рекомендации по оценке кредитоспособности заемщика

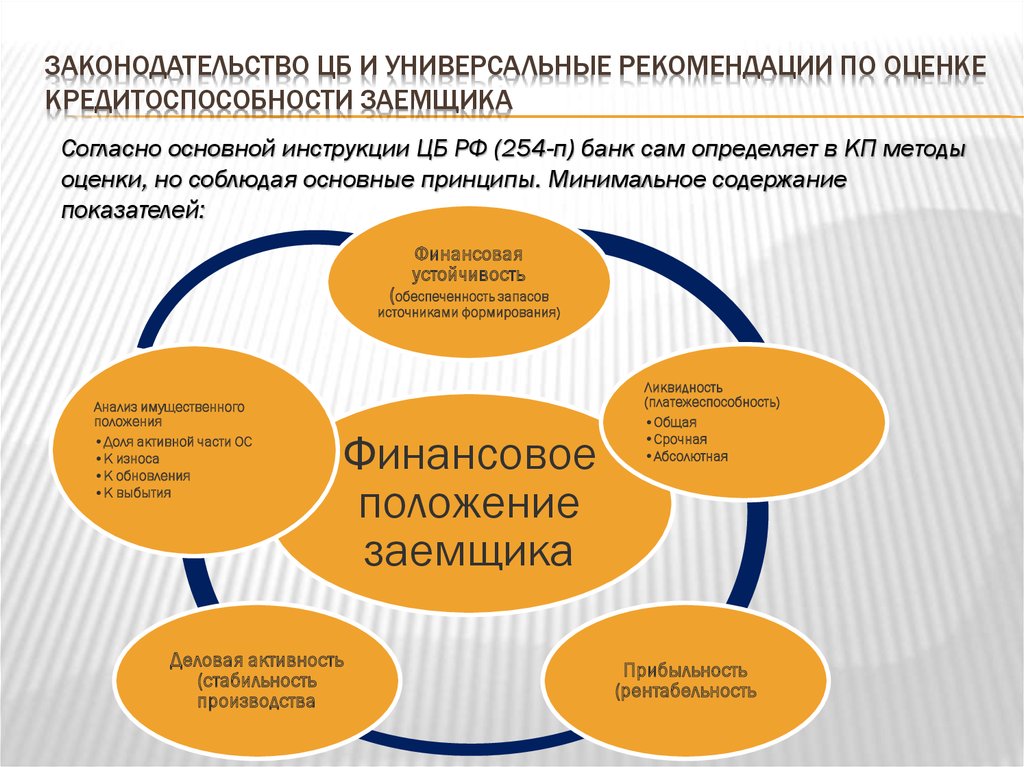

ЗАКОНОДАТЕЛЬСТВО ЦБ И УНИВЕРСАЛЬНЫЕ РЕКОМЕНДАЦИИ ПО ОЦЕНКЕКРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА

Согласно основной инструкции ЦБ РФ (254-п) банк сам определяет в КП методы

оценки, но соблюдая основные принципы. Минимальное содержание

показателей:

Финансовая

устойчивость

(обеспеченность запасов

источниками формирования)

Анализ имущественного

положения

•Доля активной части ОС

•К износа

•К обновления

•К выбытия

Финансовое

положение

заемщика

Деловая активность

(стабильность

производства

Ликвидность

(платежеспособность)

•Общая

•Срочная

•Абсолютная

Прибыльность

(рентабельность

25. Общие требования к содержанию кредитной политики банка

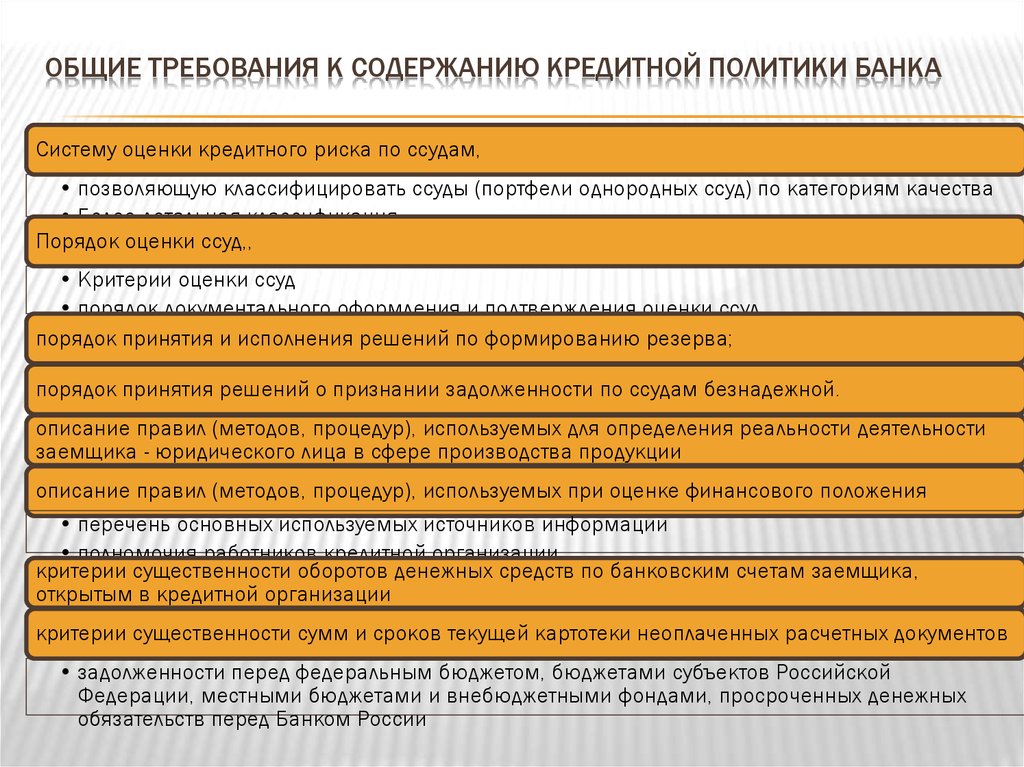

ОБЩИЕ ТРЕБОВАНИЯ К СОДЕРЖАНИЮ КРЕДИТНОЙ ПОЛИТИКИ БАНКАСистему оценки кредитного риска по ссудам,

• позволяющую классифицировать ссуды (портфели однородных ссуд) по категориям качества

• Более детальная классификация

Порядок оценки ссуд,,

• Критерии оценки ссуд

• порядок документального оформления и подтверждения оценки ссуд

порядок принятия и исполнения решений по формированию резерва;

порядок принятия решений о признании задолженности по ссудам безнадежной.

описание правил (методов, процедур), используемых для определения реальности деятельности

заемщика - юридического лица в сфере производства продукции

описание правил (методов, процедур), используемых при оценке финансового положения

• перечень основных используемых источников информации

• полномочия работников кредитной организации

критерии существенности оборотов денежных средств по банковским счетам заемщика,

открытым в кредитной организации

критерии существенности сумм и сроков текущей картотеки неоплаченных расчетных документов

• задолженности перед федеральным бюджетом, бюджетами субъектов Российской

Федерации, местными бюджетами и внебюджетными фондами, просроченных денежных

обязательств перед Банком России

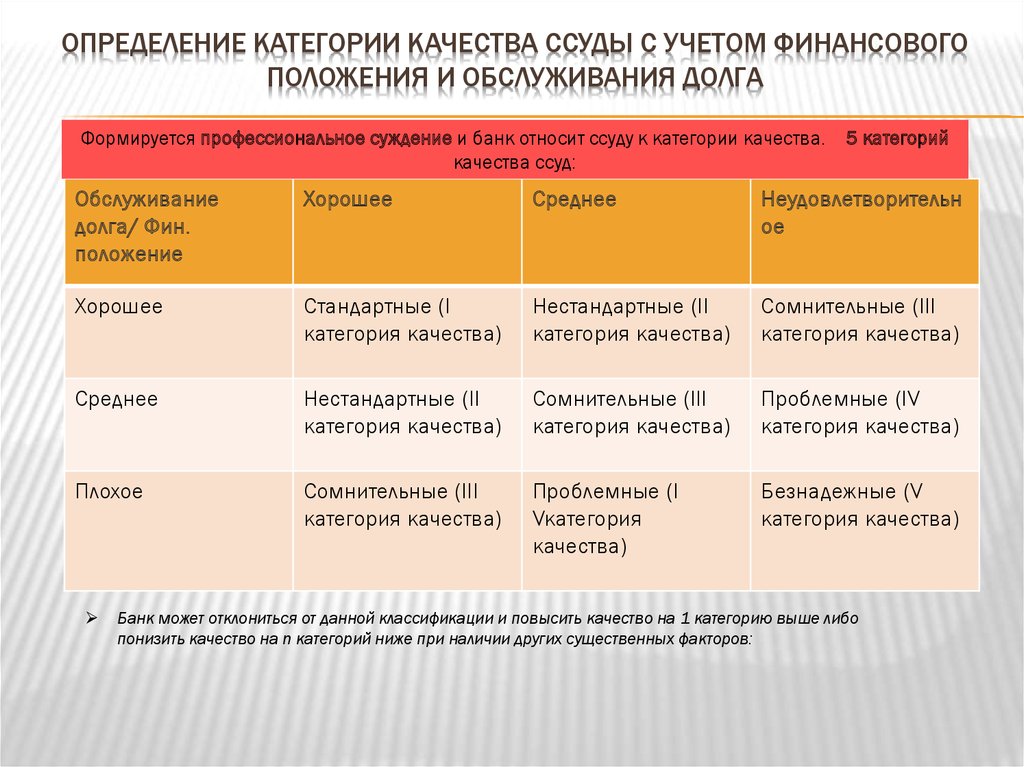

26. Определение категории качества ссуды с учетом финансового положения и обслуживания долга

ОПРЕДЕЛЕНИЕ КАТЕГОРИИ КАЧЕСТВА ССУДЫ С УЧЕТОМ ФИНАНСОВОГОПОЛОЖЕНИЯ И ОБСЛУЖИВАНИЯ ДОЛГА

Формируется профессиональное суждение и банк относит ссуду к категории качества. 5 категорий

качества ссуд:

Обслуживание

долга/ Фин.

положение

Хорошее

Среднее

Неудовлетворительн

ое

Хорошее

Стандартные (I

категория качества)

Нестандартные (II

категория качества)

Сомнительные (III

категория качества)

Среднее

Нестандартные (II

категория качества)

Сомнительные (III

категория качества)

Проблемные (IV

категория качества)

Плохое

Сомнительные (III

категория качества)

Проблемные (I

Vкатегория

качества)

Безнадежные (V

категория качества)

Банк может отклониться от данной классификации и повысить качество на 1 категорию выше либо

понизить качество на n категорий ниже при наличии других существенных факторов:

27. Иные существенные факторы, способные повлиять на профессиональное суждение о категории качества:

ИНЫЕ СУЩЕСТВЕННЫЕ ФАКТОРЫ, СПОСОБНЫЕ ПОВЛИЯТЬ НА ПРОФЕССИОНАЛЬНОЕСУЖДЕНИЕ О КАТЕГОРИИ КАЧЕСТВА:

Факторы для более низкой категории качества К иным сущес т в енным

фак т ор ам , кот о рые мог у т повлия т ь н а принят и е кр е д и тной орг а

ни з а цие й р ешения о кла с с ифик а ции с су д в бол е е ни з кую ка т е г

о рию каче с т в а , ч ем э то преду с мотр ено т а б лиц ей 1 н а с т о яще г

о п у нк т а, в т ом чи с л е мо г у т быт ь о т н е с е ны:

э к ономиче с к а я

вз а имо с в я з ь з

а емщиков , х а р а

к т е р и зующаяся

т ем, ч т о

ухудшение финанс

ового положения

предоставление з а

одного из них

емщику с суды на

может явиться

льг о тных у сло ви ричиной неи сполн

ях (по с р а вн

ения (н ен а дл

ению с у сло ви

ежаще г о исполн

ями пр едо с т а в л

ения) дру гим а

ени я с опо с т а в

емщиком (дру г

имых (по срок а м, ими заемщиками)

с уммам и ц е л ям) обя з а т е л ь с т в

с с у д д р у г им з а

пер е д кр е ди

емщикам) ;

тной ор г ани з а ци

ей по с с уд е (с с у

д ам) , ею предо с т

а в л енной п р е д

о с т а в л енным) ;

информация о

плохом финан со

вом положении учр

едителей

заемщика,

испо ь з о в ани е с

имеющих во

с у ды з а емщиком

зможно с т ь ока

не по цел е во му

зыв а т ь с ущес т в

с в е д ени я о неи

е нно е влияние на на зна ч ению, опр

с полн ении (н ен

ед е л е нному в до

р ешения,

адлежащем

исполн

принимаемые ор г г о в ор е , на осно

ении)

з

а

емщиком

вании ко торого

а н ами упр а в л

ения з аемщика . ссуд а пр едо с т а в

При наличии т а к

л ен а;

ой информации

финанс о в о е

положение учр

едит е л ей з а

емщика

Кредитная история не испортится (она портится в одном случае: наличие просрочки). Но при наличии

данных факторов банк может отнести предприятие в более низкую категорию даже если обслуживание

долга и финположение хорошее. Это повлияет на дальнейшее заключение кредитных договоров с

банком, так как банк при наличии данных факторов будет обязан создавать резерв (данное

28. Ссуды классифицируются на основе профессионального суждения в одну из 5 категорий качества

ССУДЫ КЛАССИФИЦИРУЮТСЯ НА ОСНОВЕ ПРОФЕССИОНАЛЬНОГО СУЖДЕНИЯ ВОДНУ ИЗ 5 КАТЕГОРИЙ КАЧЕСТВА

Обесцененные ссуды

Резерв –

0%

• Высшая. Стандартная ссуда

• Вероятность потерь = 0

Резерв

1-20%

• Нестандартная ссуда. Умеренный кредитный риск

• Вероятность потерь от обесценения 1-20%

Резерв

21-50%

• Сомнительная ссуда. Значительный кредитный риск

• Вероятность потерь и обесценения 21-50%

Резерв

51-99%

• Проблемная ссуда. Высокий кредитный

риск

• Вероятность потерь 51-99%

Резерв

100%

• Безнадежная ссуда.

• Отсутствует вероятность возврата

Резерв формируется в % от суммы основного долга

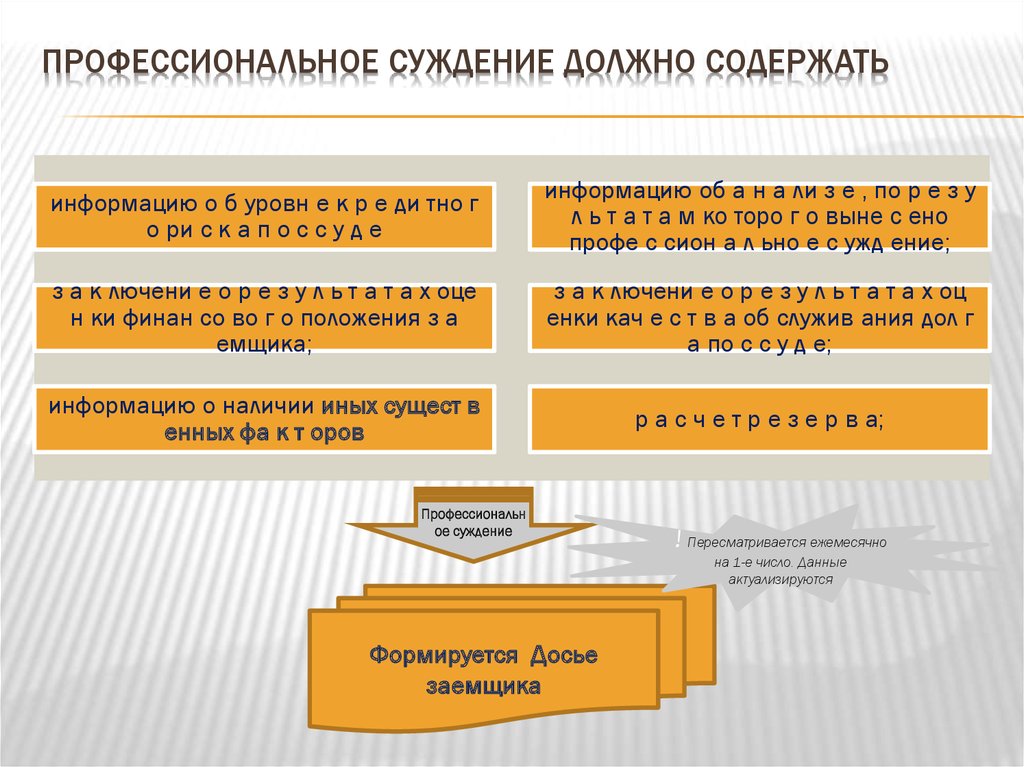

29. Профессиональное суждение должно содержать

ПРОФЕССИОНАЛЬНОЕ СУЖДЕНИЕ ДОЛЖНО СОДЕРЖАТЬинформацию о б уровн е к р е ди тно г

о ри с к а п о с с у д е

информацию об а н а ли з е , по р е з у

л ь т а т а м ко торо г о выне с ено

профе с сион а л ьно е с ужд ение;

з а к лючени е о р е з у л ь т а т а х оце

н ки финан со во г о положения з а

емщика;

з а к лючени е о р е з у л ь т а т а х оц

енки кач е с т в а об служив ания дол г

а по с с у д е;

информацию о наличии иных сущест в

енных фа к т оров

р а с ч е т р е з е р в а;

Профессиональн

ое суждение

! Пересматривается ежемесячно

на 1-е число. Данные

актуализируются

Формируется Досье

заемщика

30. Параметры качества обслуживания долга

ПАРАМЕТРЫ КАЧЕСТВА ОБСЛУЖИВАНИЯ ДОЛГАХорошее

•платежи по основному долгу и

процентам осуществляются

своевременно и в полном объеме;

•имеется случай (имеются случаи)

просроченных платежей по основному

долгу и(или) процентам в течение

последних 180 календарных дней

продолжительностью, в том числе: по

ссудам, предоставленным юридическим

лицам, - до пяти календарных дней

Негативные тенденции:

1)Существенное

снижение

темпов

ростапроизводства.

2)Существенно

растет дебиторская

и

кредиторская

задолженность

3)Снижается

рентабельность

Не может расцениваться как

хорошее

•платежи по основному долгу или по

процентам осуществляются за счет

денежных средств и иного имущества,

предоставленных заемщику кредитной

организацией.

• ссуда реструктурирована

•имеется случай (имеются случаи)

просроченных платежей по основному

долгу и(или) процентам в течение

последних 180 календарных дней

продолжительностью, в том числе: по

ссудам, предоставленным юридическим

лицам, - до 30 календарных дней

•ссуда прямо либо косвенно (через

третьих лиц) предоставлена заемщику

кредитной организацией в целях

погашения долга по ранее

предоставленной ссуде

! Кредитная история

портится!!!

31. Параметры качества обслуживания долга

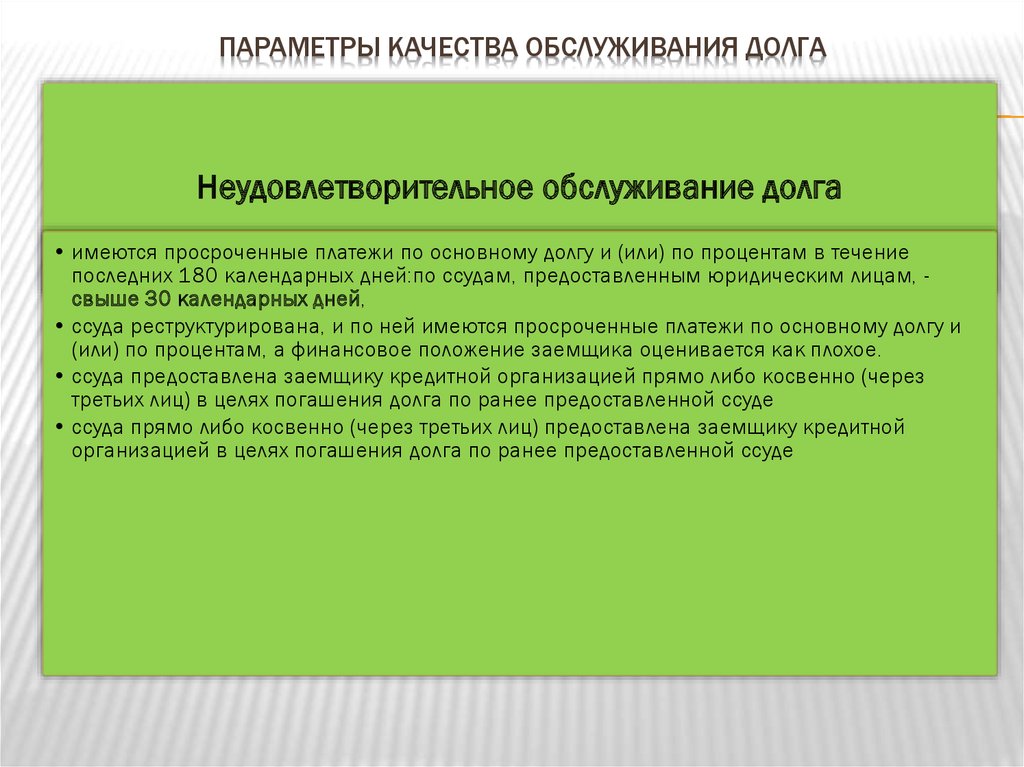

ПАРАМЕТРЫ КАЧЕСТВА ОБСЛУЖИВАНИЯ ДОЛГАНеудовлетворительное обслуживание долга

• имеются просроченные платежи по основному долгу и (или) по процентам в течение

последних 180 календарных дней:по ссудам, предоставленным юридическим лицам, свыше 30 календарных дней,

• ссуда реструктурирована, и по ней имеются просроченные платежи по основному долгу и

(или) по процентам, а финансовое положение заемщика оценивается как плохое.

• ссуда предоставлена заемщику кредитной организацией прямо либо косвенно (через

третьих лиц) в целях погашения долга по ранее предоставленной ссуде

• ссуда прямо либо косвенно (через третьих лиц) предоставлена заемщику кредитной

организацией в целях погашения долга по ранее предоставленной ссуде

32. Методика определения кредитоспособности заемщика

МЕТОДИКА ОПРЕДЕЛЕНИЯ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКАНа основе методологических разработок Сбербанка РФ

Приложение к регламенту о предоставлении кредитов

юридическим лицам

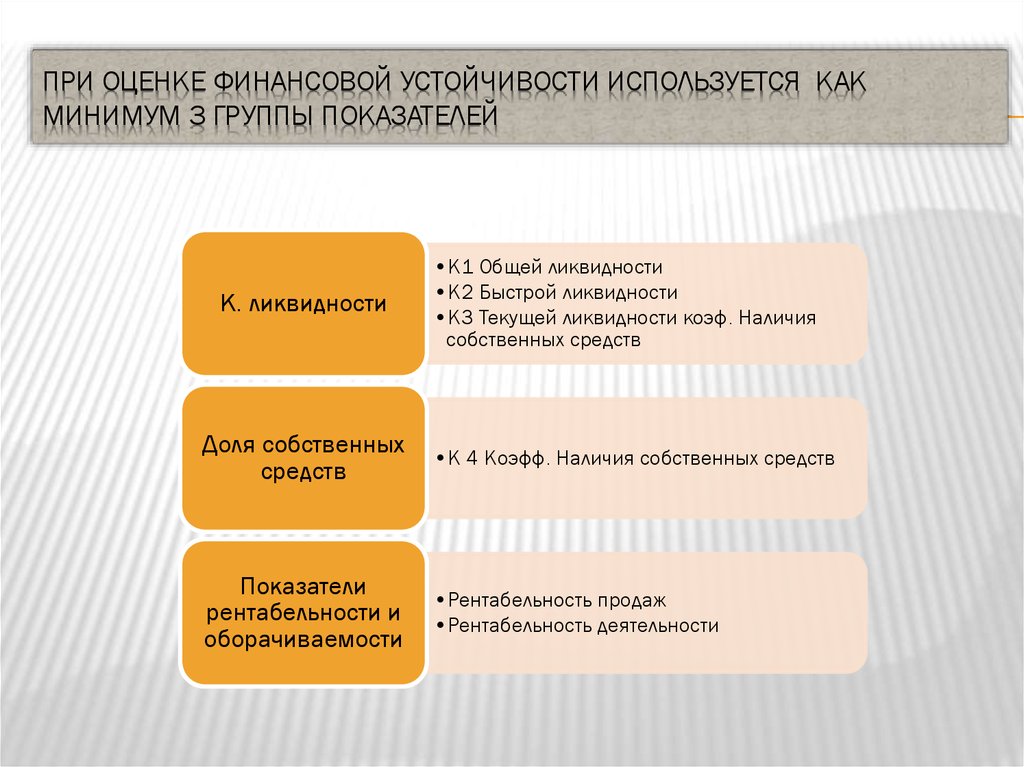

33. При оценке финансовой устойчивости используется как минимум 3 группы показателей

ПРИ ОЦЕНКЕ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ИСПОЛЬЗУЕТСЯ КАКМИНИМУМ 3 ГРУППЫ ПОКАЗАТЕЛЕЙ

К. ликвидности

•К1 Общей ликвидности

•К2 Быстрой ликвидности

•К3 Текущей ликвидности коэф. Наличия

собственных средств

Доля собственных

средств

•К 4 Коэфф. Наличия собственных средств

Показатели

рентабельности и

оборачиваемости

•Рентабельность продаж

•Рентабельность деятельности

34. Деление оценочных показателей по категориям кредитоспособности

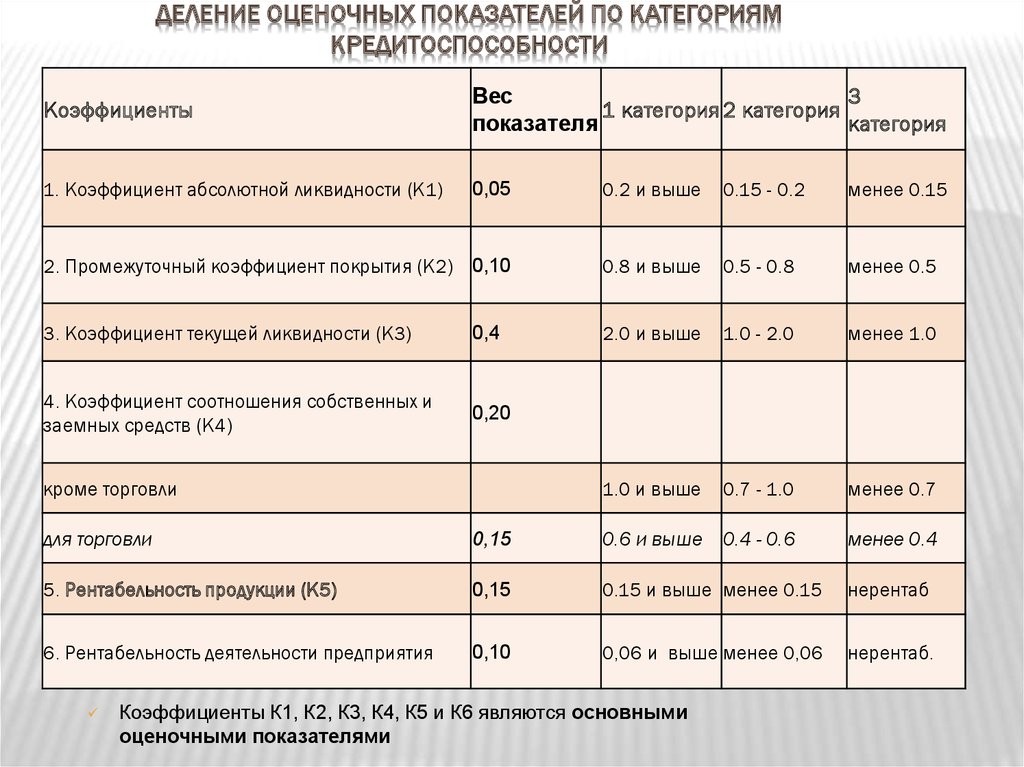

ДЕЛЕНИЕ ОЦЕНОЧНЫХ ПОКАЗАТЕЛЕЙ ПО КАТЕГОРИЯМКРЕДИТОСПОСОБНОСТИ

Коэффициенты

Вес

3

1 категория 2 категория

показателя

категория

1. Коэффициент абсолютной ликвидности (К1)

0,05

0.2 и выше

0.15 - 0.2

менее 0.15

2. Промежуточный коэффициент покрытия (К2) 0,10

0.8 и выше

0.5 - 0.8

менее 0.5

3. Коэффициент текущей ликвидности (К3)

0,4

2.0 и выше

1.0 - 2.0

менее 1.0

4. Коэффициент соотношения собственных и

заемных средств (К4)

0,20

1.0 и выше

0.7 - 1.0

менее 0.7

0.4 - 0.6

менее 0.4

кроме торговли

для торговли

0,15

0.6 и выше

5. Рентабельность продукции (К5)

0,15

0.15 и выше менее 0.15

нерентаб

6. Рентабельность деятельности предприятия

0,10

0,06 и выше менее 0,06

нерентаб.

Коэффициенты К1, К2, К3, К4, К5 и К6 являются основными

оценочными показателями

35. Дополнительные показатели финанасовой устойчивости

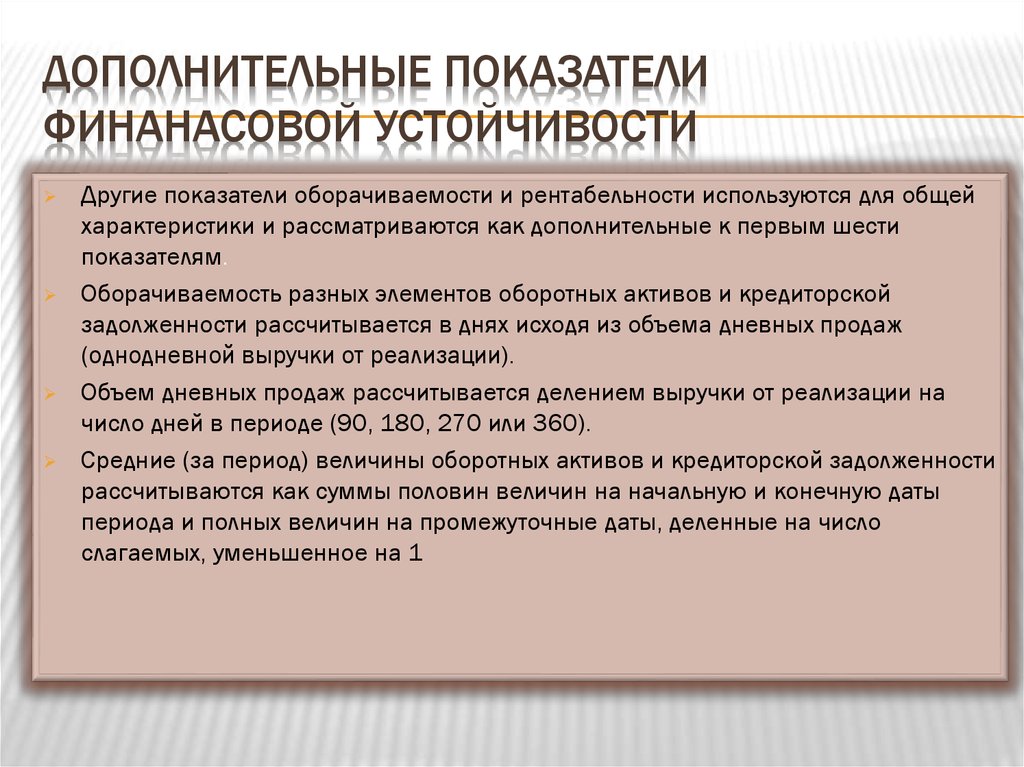

ДОПОЛНИТЕЛЬНЫЕ ПОКАЗАТЕЛИФИНАНАСОВОЙ УСТОЙЧИВОСТИ

Другие показатели оборачиваемости и рентабельности используются для общей

характеристики и рассматриваются как дополнительные к первым шести

показателям.

Оборачиваемость разных элементов оборотных активов и кредиторской

задолженности рассчитывается в днях исходя из объема дневных продаж

(однодневной выручки от реализации).

Объем дневных продаж рассчитывается делением выручки от реализации на

число дней в периоде (90, 180, 270 или 360).

Средние (за период) величины оборотных активов и кредиторской задолженности

рассчитываются как суммы половин величин на начальную и конечную даты

периода и полных величин на промежуточные даты, деленные на число

слагаемых, уменьшенное на 1

36.

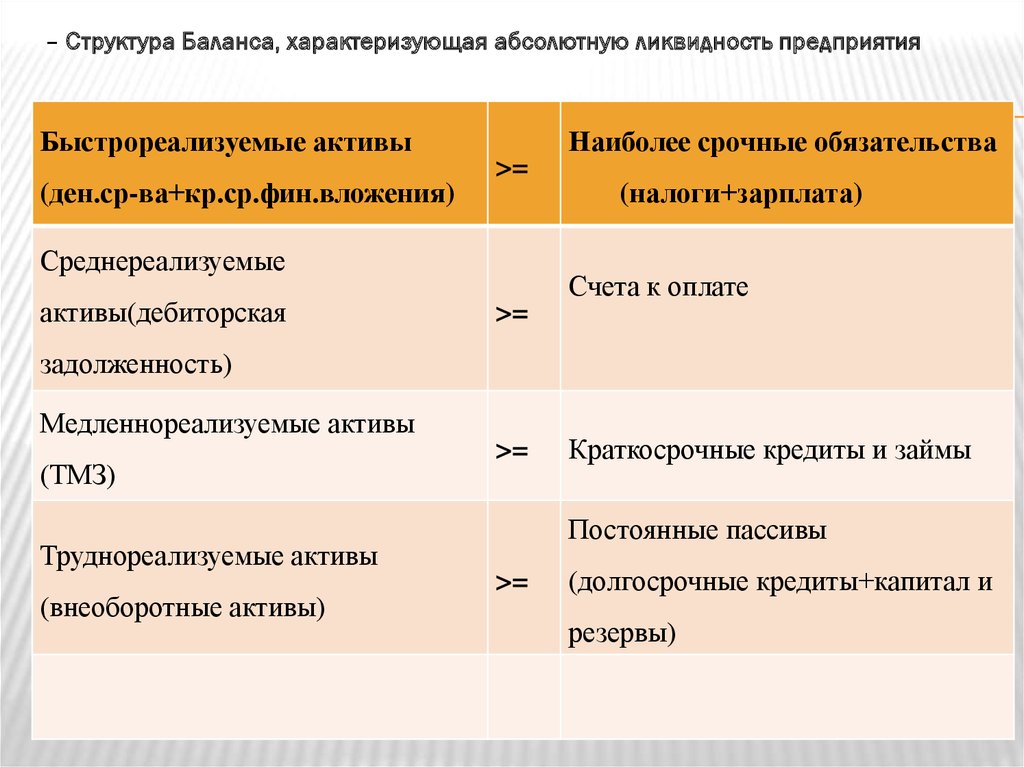

– Структура Баланса, характеризующая абсолютную ликвидность предприятияБыстрореализуемые активы

(ден.ср-ва+кр.ср.фин.вложения)

>=

Среднереализуемые

активы(дебиторская

>=

Наиболее срочные обязательства

(налоги+зарплата)

Счета к оплате

задолженность)

Медленнореализуемые активы

(ТМЗ)

Труднореализуемые активы

(внеоборотные активы)

>=

Краткосрочные кредиты и займы

Постоянные пассивы

>=

(долгосрочные кредиты+капитал и

резервы)

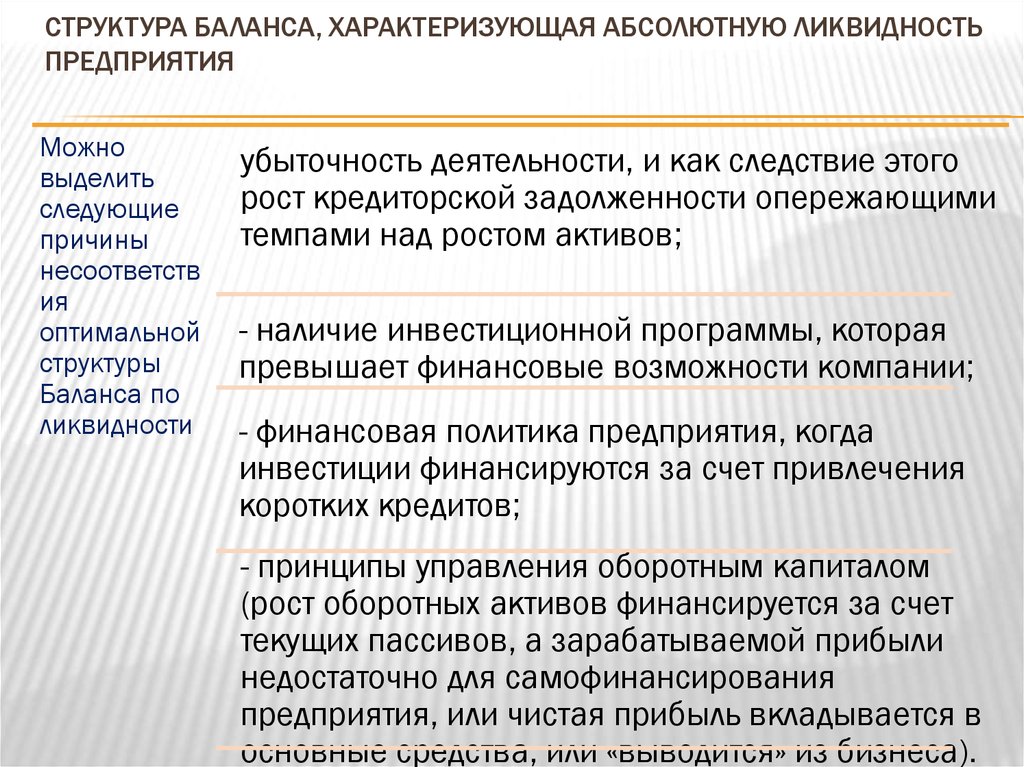

37. Структура Баланса, характеризующая абсолютную ликвидность предприятия

СТРУКТУРА БАЛАНСА, ХАРАКТЕРИЗУЮЩАЯ АБСОЛЮТНУЮ ЛИКВИДНОСТЬПРЕДПРИЯТИЯ

Можно

выделить

следующие

причины

несоответств

ия

оптимальной

структуры

Баланса по

ликвидности

убыточность деятельности, и как следствие этого

рост кредиторской задолженности опережающими

темпами над ростом активов;

- наличие инвестиционной программы, которая

превышает финансовые возможности компании;

- финансовая политика предприятия, когда

инвестиции финансируются за счет привлечения

коротких кредитов;

- принципы управления оборотным капиталом

(рост оборотных активов финансируется за счет

текущих пассивов, а зарабатываемой прибыли

недостаточно для самофинансирования

предприятия, или чистая прибыль вкладывается в

основные средства, или «выводится» из бизнеса).

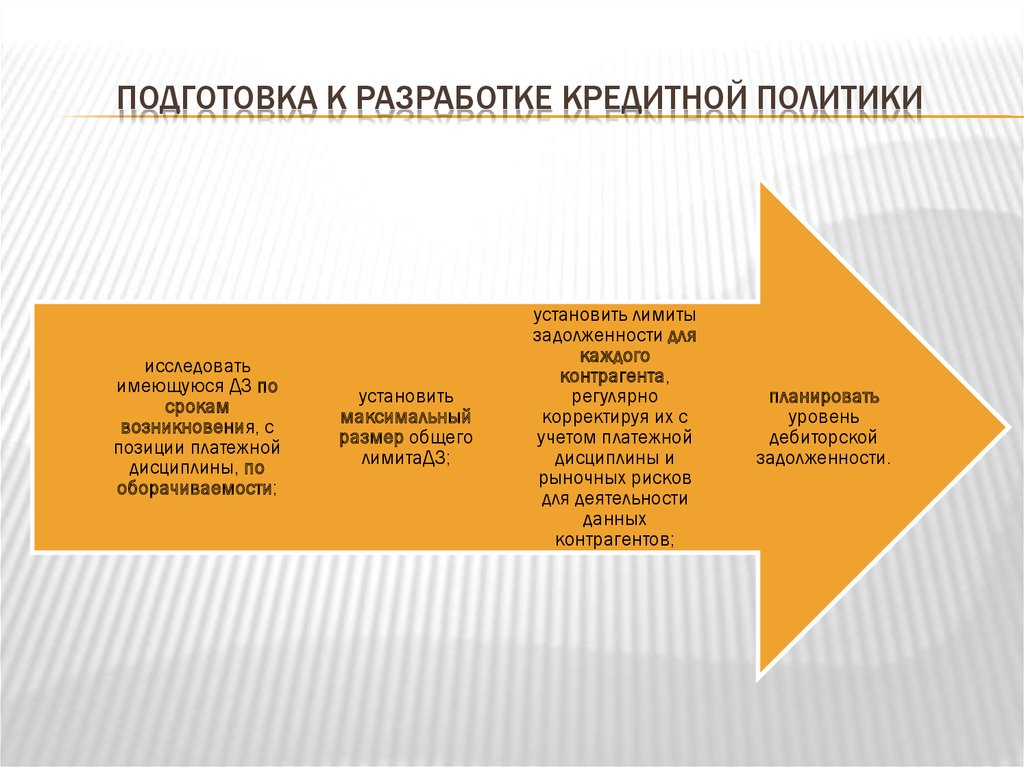

38. Подготовка к разработке кредитной политики

ПОДГОТОВКА К РАЗРАБОТКЕ КРЕДИТНОЙ ПОЛИТИКИисследовать

имеющуюся ДЗ по

срокам

возникновения, с

позиции платежной

дисциплины, по

оборачиваемости;

установить

максимальный

размер общего

лимитаДЗ;

установить лимиты

задолженности для

каждого

контрагента,

регулярно

корректируя их с

учетом платежной

дисциплины и

рыночных рисков

для деятельности

данных

контрагентов;

планировать

уровень

дебиторской

задолженности.

39. Показатели управления ДЗ

ПОКАЗАТЕЛИ УПРАВЛЕНИЯ ДЗКоэффициент оборачиваемости дебиторской

задолженности (ОбДЗ) показывает, как быстро

предприятие получает деньги от покупателя. Расчет

данного показателя производится по формуле:

ОбДЗ = Выручка от реализации / ДЗср.

Средний период инкассации (Иср):

Иср = Период (в днях) / ОбДЗ

или

Иср = ДЗср / Продажи в кредит в день.

40.

Объем продаж в кредит в день:объема продаж в кредит за период / количество дней в

периоде.

Кроме того, для расчета некоторых из приведенных

показателей необходимо найти среднюю величину

дебиторской задолженности (ДЗср):

ДЗср = (Дебиторская задолженность на начало периода +

Дебиторская задолженность на конец периода) / 2.

После проведения анализа фактического состояния

дебиторской задолженности можно приступать к решению

вопроса об установлении ее общего лимита на

предприятии и распределении этого лимита между

конкретными контрагентами

41. Примеры анализа ДЗ

ПРИМЕРЫ АНАЛИЗА ДЗПредприятие за 90 дней получило выручку от реализации продукции в

сумме 800 тыс. руб. Дебиторская задолженность на начало периода

составляла 400 тыс. руб., на конец периода — 590 тыс. руб.

Запланированный на следующий период объем продаж — 1 млн руб.

(при установлении лимита дебиторской задолженности не более 350 тыс.

руб.).

ДЗср = (400 000 + 590 000) / 2 = 495 000 руб.

ОбДЗ = 800 000 / 495 000 = 1,62 оборота.

Иср = 90 / 1,62 = 56 дней (или Иср = 495 000 / (800 000 / 90) = 56 дней).

Плановая оборачиваемость дебиторской задолженности: ОбДЗ = 1 000

000 / 350 000 = 2,86 оборота.

Плановый период инкассации: Иср = 90 / 2,86 = 31 день.

Таким образом, достижение запланированных параметров в следующем

периоде возможно только при уменьшении отсрочки платежа до 31 дня.

42.

43.

Самый простой способ — изучить бухгалтерскуюотчетность и юридические документы контрагента для

оценки его финансового состояния, а также динамики

развития и степени надежности в качестве покупателя. Так

делают,

например,

коммерческие

банки,

которые

анализируют предпринимательскую деятельность клиента

перед выдачей ему кредита. Полезными будут коэффициенты

ликвидности, деловой активности и показатели структуры

капитала. Однако контрагент может отказаться предоставить

бухгалтерскую отчетность, что должно вызвать сомнения

44. В случае невозможности запросить бухгалтерсскую отчетность

собрать дополнительные сведения, касающиеся контрагента:• о реальных собственниках;

• наличии или отсутствии проблем в сфере налогообложения;

• наличии или отсутствии судебных споров;

• о кредитной истории и истории бизнеса, внешнеэкономической

деятельности;

• филиалах, представительствах и дочерних предприятиях.

45. Пример рейтинга дебитора

№п/п

Критерий

1

2

1 Общее время работы с данным

покупателем и объем сделок с ним

2 Наличие положительных отзывов

других организаций, являющихся

контрагентами данного покупателя

Удель

ный

Оценка значения

вес

Результат (гр. 3 × гр.

по данному

крите

4)

контрагенту

рия,

%

3

4

5

15

40

6

10

20

2

3 Стабильность выполнения обязательств 20

в предшествующие периоды

4 Оборачиваемость дебиторской

15

задолженности

5 Размеры и сроки просроченной

15

дебиторской задолженности

6 Финансовое состояние покупателя 25

90

18

60

9

60

9

80

20

46.

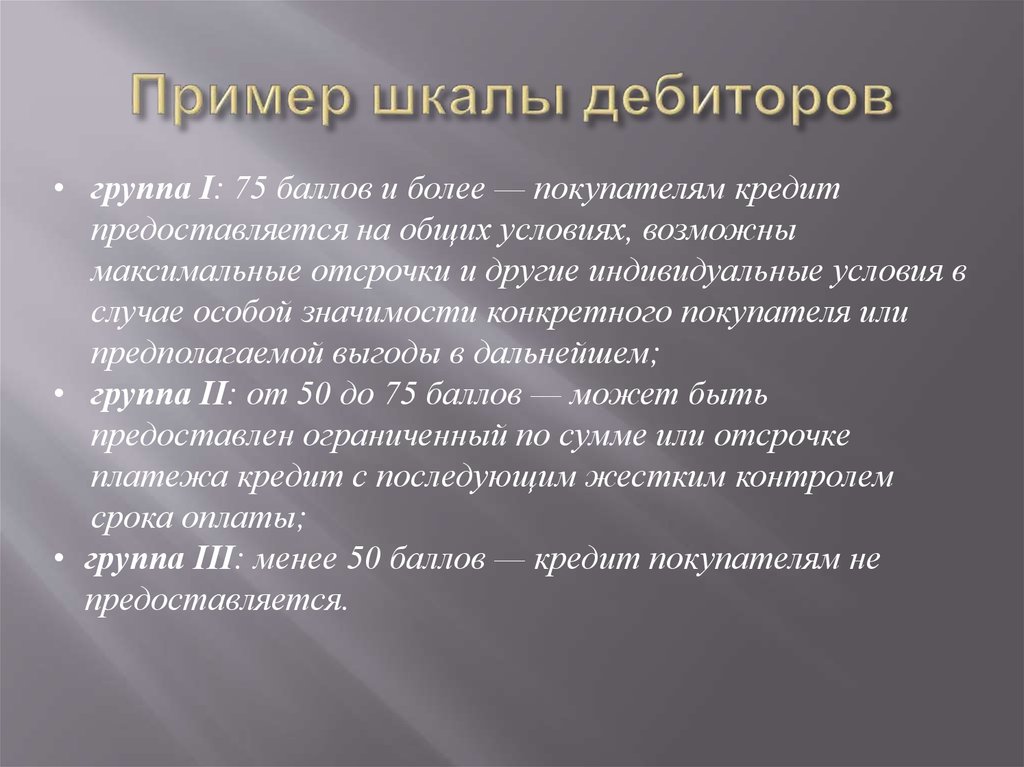

47. Пример шкалы дебиторов

• группа I: 75 баллов и более — покупателям кредитпредоставляется на общих условиях, возможны

максимальные отсрочки и другие индивидуальные условия в

случае особой значимости конкретного покупателя или

предполагаемой выгоды в дальнейшем;

• группа II: от 50 до 75 баллов — может быть

предоставлен ограниченный по сумме или отсрочке

платежа кредит с последующим жестким контролем

срока оплаты;

• группа III: менее 50 баллов — кредит покупателям не

предоставляется.

48. Расшифровка дебиторки

В процессе управления дебиторской задолженностью необойтись без различных внутренних документов. Формы этих

документов станут частью кредитной политики и будут

утверждаться вместе с ней. Поможет формализовать процесс

контроля дебиторской задолженности, например, отчет по

расчетам с дебиторами, отражающий своевременность

погашения дебиторской задолженности в соответствии с

условиями договоров. Этот отчет заполняется еженедельно или

подекадно.

№

п/п

Контрагент

Дата

возникнове

Срок

ния

оплаты Период

Сумма

Дата

Договор Счет/ТТН дебиторско

по просрочк

платежа

платежа

й

догово

и

задолженно

ру

сти

49. Реестр старения ДЗ

Срок дебиторской задолженностисвыше 60

до 15 дней 15–30 дней 30–60 дней

дней

№ п/п

Контраге Рейти

нт

нг

тыс.

руб.

%

тыс.

руб.

%

тыс.

руб.

%

Доля в

Общая сумма

общем

задолженнос

объеме

тыс.

ти, тыс. руб.

%

,%

руб.

50.

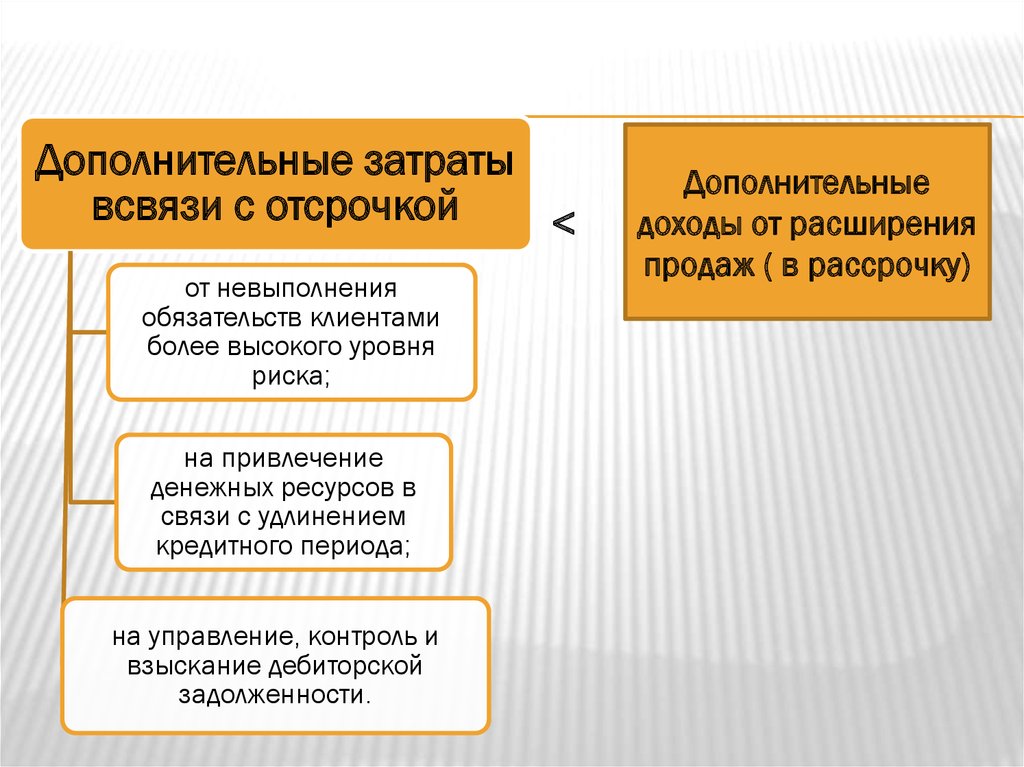

Дополнительные затратывсвязи с отсрочкой

<

от невыполнения

обязательств клиентами

более высокого уровня

риска;

на привлечение

денежных ресурсов в

связи с удлинением

кредитного периода;

на управление, контроль и

взыскание дебиторской

задолженности.

Дополнительные

доходы от расширения

продаж ( в рассрочку)

51. Кредитный риск клиентов оценивается следующими показателями (пример):

КРЕДИТНЫЙ РИСК КЛИЕНТОВ ОЦЕНИВАЕТСЯСЛЕДУЮЩИМИ ПОКАЗАТЕЛЯМИ (ПРИМЕР):

Кредитный риск дебитора

кредитная репутация;

!!!кредитоспособность, оцениваемая по финансовой отчетности, в том

числе показатели капитала: отношение «долги/активы», покрытие

процента (отношение «сумма процентов/ прибыль до уплаты

процентов и налогов»), текущая платежеспособность и др.;

обеспечение кредита;

внешние условия кредита (налоговая политика правительства,

перспективы развития конкретных отраслей и др.).

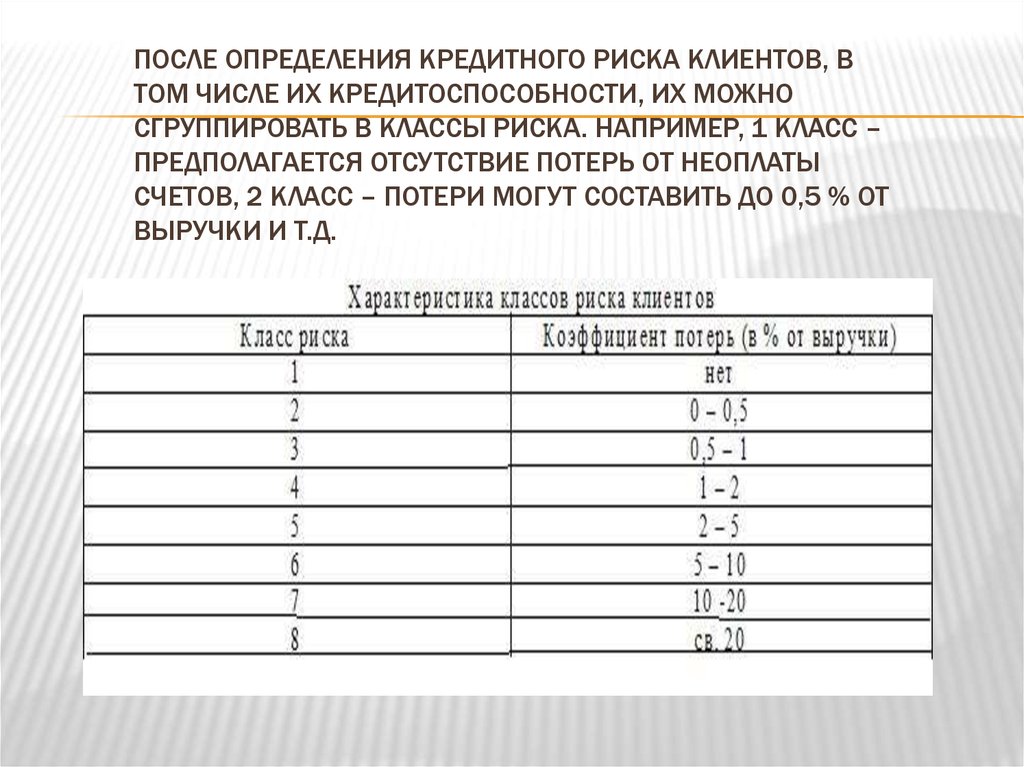

52. После определения кредитного риска клиентов, в том числе их кредитоспособности, их можно сгруппировать в классы риска.

ПОСЛЕ ОПРЕДЕЛЕНИЯ КРЕДИТНОГО РИСКА КЛИЕНТОВ, ВТОМ ЧИСЛЕ ИХ КРЕДИТОСПОСОБНОСТИ, ИХ МОЖНО

СГРУППИРОВАТЬ В КЛАССЫ РИСКА. НАПРИМЕР, 1 КЛАСС –

ПРЕДПОЛАГАЕТСЯ ОТСУТСТВИЕ ПОТЕРЬ ОТ НЕОПЛАТЫ

СЧЕТОВ, 2 КЛАСС – ПОТЕРИ МОГУТ СОСТАВИТЬ ДО 0,5 % ОТ

ВЫРУЧКИ И Т.Д.

53.

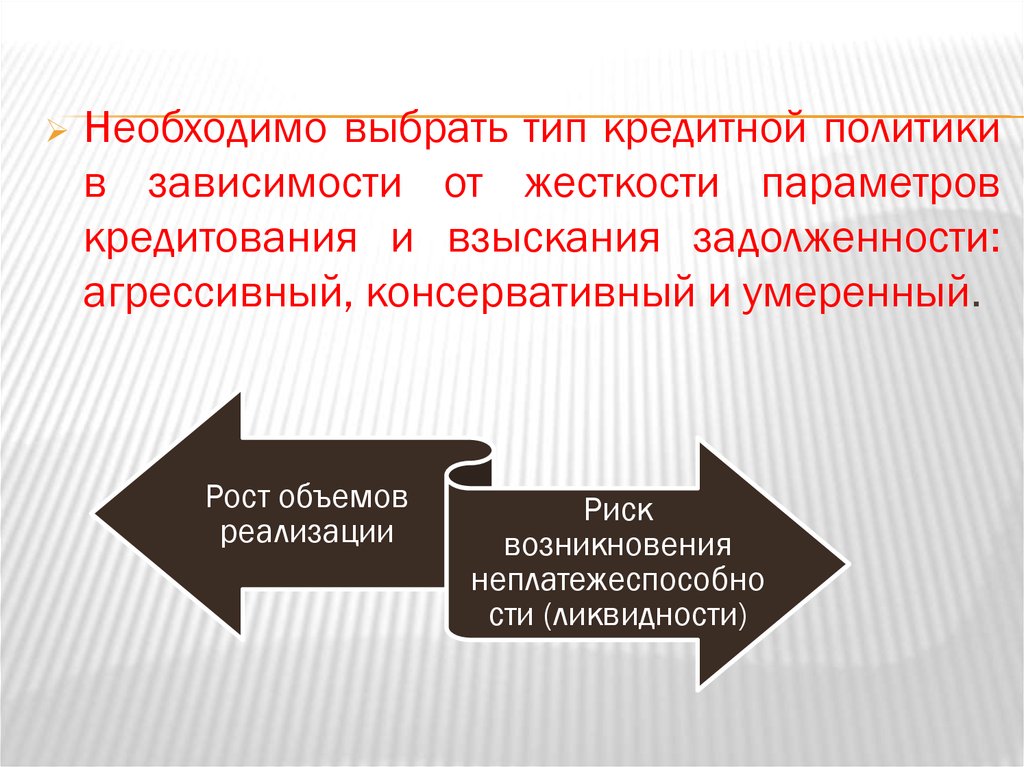

Необходимо выбрать тип кредитной политикив зависимости от жесткости параметров

кредитования и взыскания задолженности:

агрессивный, консервативный и умеренный.

Рост объемов

реализации

Риск

возникновения

неплатежеспособно

сти (ликвидности)

54. Характеристики жесткои и льготной политики

ХАРАКТЕРИСТИКИ ЖЕСТКОИ И ЛЬГОТНОЙ ПОЛИТИКИЛьготный вид политики

Жесткий вид политики

Срок и скидки

Отсрочка на более длительный

срок

Отгрузка только после 100% предоплаты

Лимиты

Нет ограничений

Нет дебиторской задолженности, лимиты

сводятся к 0

Критерии

оценки

Сниженные требования к

финансовым показателям

Строгие критерии

Принципы

работы с

дебиторами

Снижение санкций за

несвоевременную оплату

Жесткие санкции

Достоинства

политики

Привлечение дополнительных

покупателей и увеличение объема

продаж

Снижается просроченная

задолженность, улучшается качество

дебиторской задолженности

Недостатки

политики

Растут затраты на производство ,

увеличивается объем капитала,

инвестированного в в

дебиторскую задолженность,

растут расходы и управление ею

Жесткие меры приводят иногда к

обратному эффекту: теряются надежные

покупатели, падают объемы реализации.

Предприятие с трудом оплачивает

собственные долги

55. Факторинг как прием управления долгом

ФАКТОРИНГ КАК ПРИЕМ УПРАВЛЕНИЯДОЛГОМ

56. Способы обеспечения обязательств

СПОСОБЫ ОБЕСПЕЧЕНИЯОБЯЗАТЕЛЬСТВ

57. Виды обеспечения КО в России

НеустойкаЗалог

Поручительство

Банковская гарантия

Задаток

ГК: Исполнение обязательств может обеспечиваться неустойкой,

залогом, удержанием имущества должника, поручительством, банковской

гарантией, задатком и другими способами, предусмотренными законом

или договором.

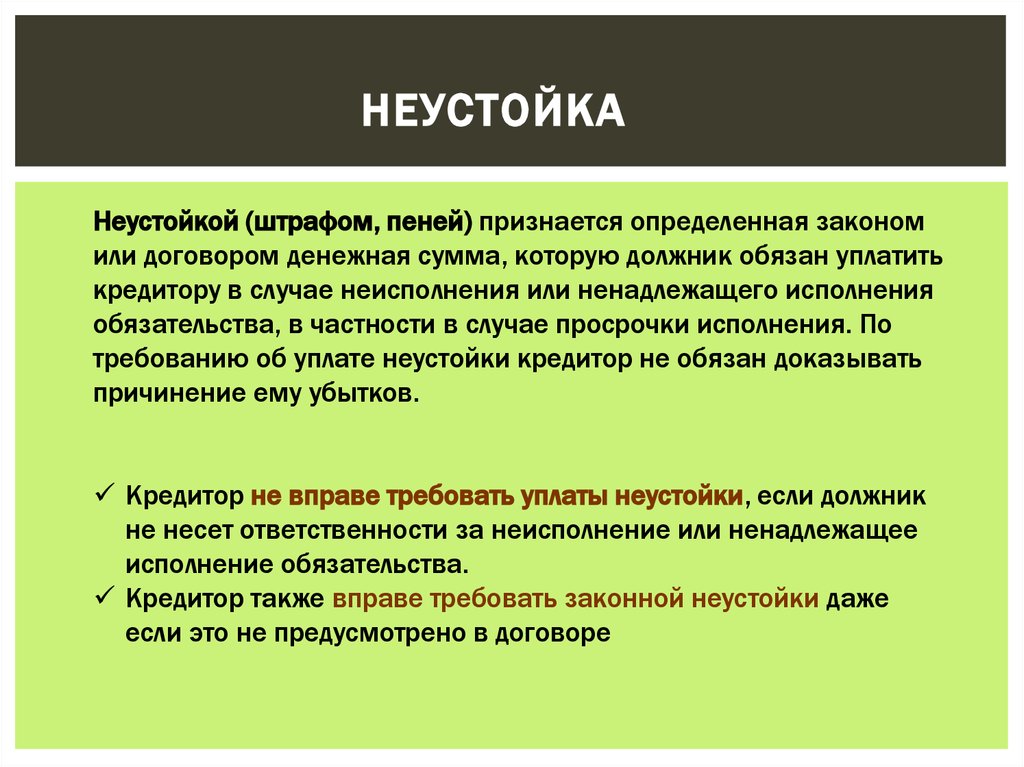

58. неустойка

НЕУСТОЙКАНеустойкой (штрафом, пеней) признается определенная законом

или договором денежная сумма, которую должник обязан уплатить

кредитору в случае неисполнения или ненадлежащего исполнения

обязательства, в частности в случае просрочки исполнения. По

требованию об уплате неустойки кредитор не обязан доказывать

причинение ему убытков.

Кредитор не вправе требовать уплаты неустойки, если должник

не несет ответственности за неисполнение или ненадлежащее

исполнение обязательства.

Кредитор также вправе требовать законной неустойки даже

если это не предусмотрено в договоре

59. залог

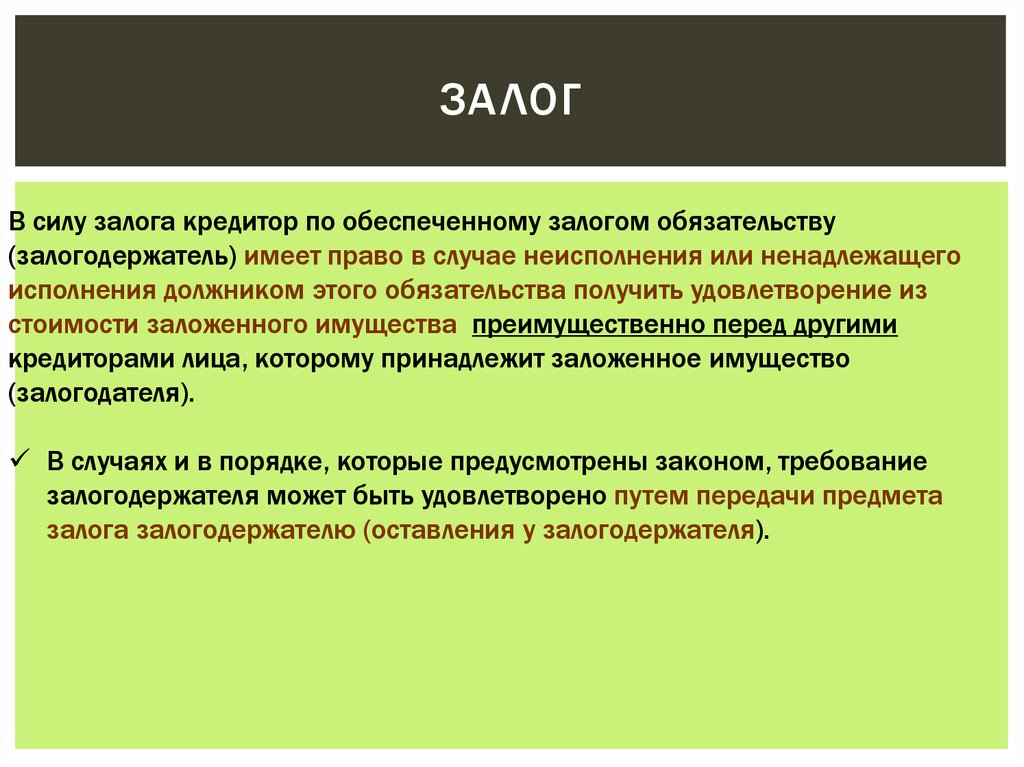

ЗА ЛОГВ силу залога кредитор по обеспеченному залогом обязательству

(залогодержатель) имеет право в случае неисполнения или ненадлежащего

исполнения должником этого обязательства получить удовлетворение из

стоимости заложенного имущества преимущественно перед другими

кредиторами лица, которому принадлежит заложенное имущество

(залогодателя).

В случаях и в порядке, которые предусмотрены законом, требование

залогодержателя может быть удовлетворено путем передачи предмета

залога залогодержателю (оставления у залогодержателя).

60.

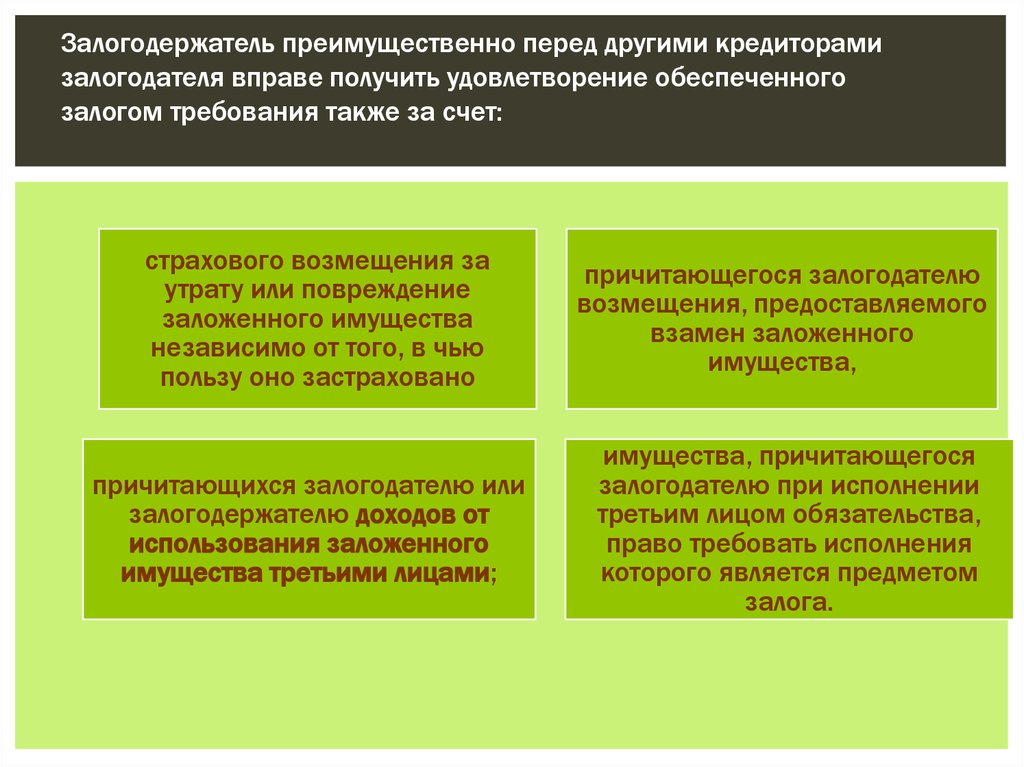

Залогодержатель преимущественно перед другими кредиторамизалогодателя вправе получить удовлетворение обеспеченного

залогом требования также за счет:

страхового возмещения за

утрату или повреждение

заложенного имущества

независимо от того, в чью

пользу оно застраховано

причитающегося залогодателю

возмещения, предоставляемого

взамен заложенного

имущества,

причитающихся залогодателю или

залогодержателю доходов от

использования заложенного

имущества третьими лицами;

имущества, причитающегося

залогодателю при исполнении

третьим лицом обязательства,

право требовать исполнения

которого является предметом

залога.

61. Удовлетворение требований кредитора

УДОВЛЕТВОРЕНИЕ ТРЕБОВАНИЙ КРЕДИТОРАпри недостаточности суммы, вырученной

в результате обращения взыскания на

заложенное имущество, для погашения

требования залогодержатель вправе

удовлетворить свое требование в

непогашенной части за счет иного

имущества должника, не пользуясь

преимуществом, основанным на залоге

Если сумма, вырученная от взыскания на

заложенное имущество, превышает

размер обеспеченного залогом

требования залогодержателя, разница

возвращается залогодателю

62.

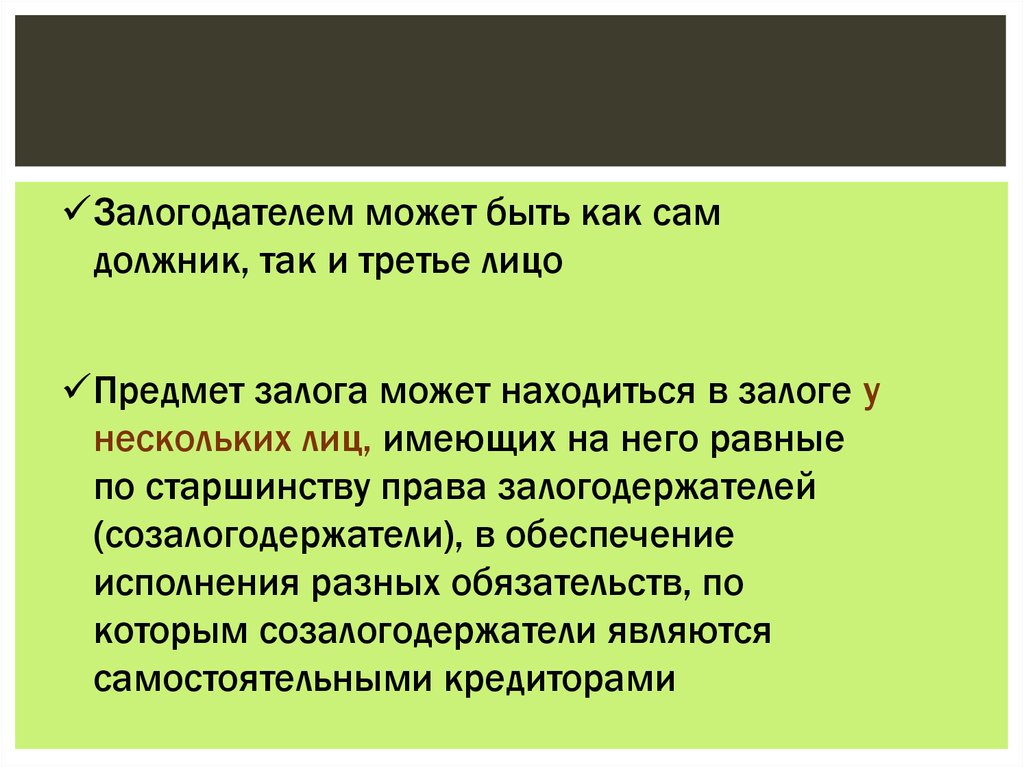

Залогодателем может быть как самдолжник, так и третье лицо

Предмет залога может находиться в залоге у

нескольких лиц, имеющих на него равные

по старшинству права залогодержателей

(созалогодержатели), в обеспечение

исполнения разных обязательств, по

которым созалогодержатели являются

самостоятельными кредиторами

63. Предмет залога

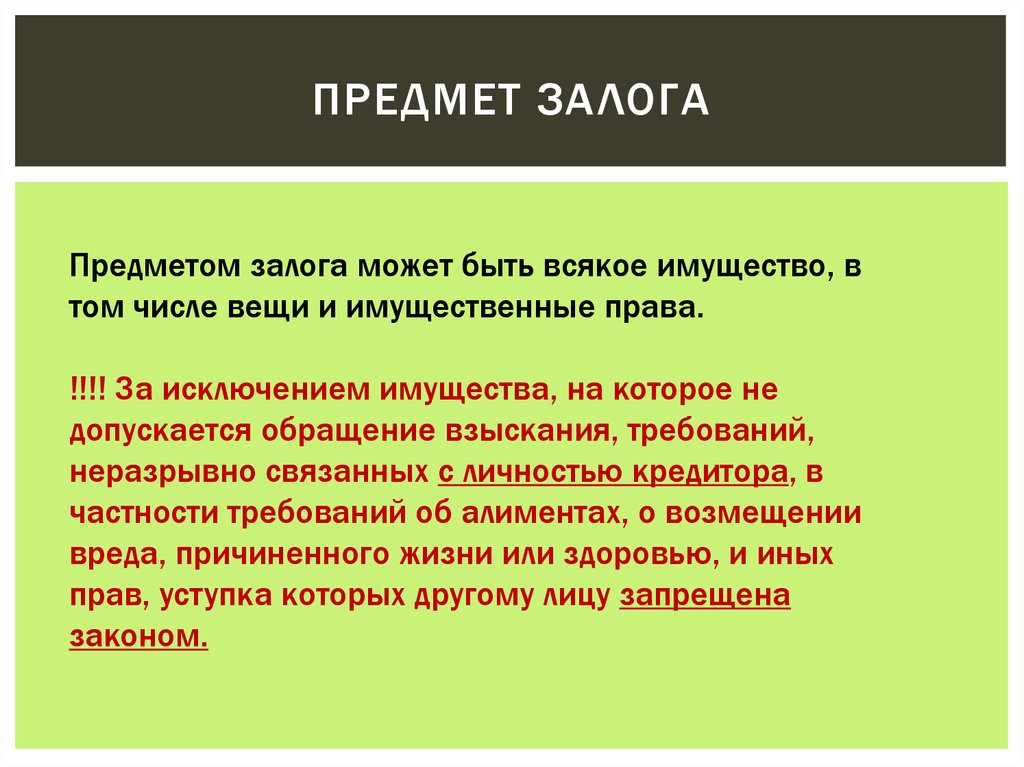

ПРЕДМЕТ ЗА ЛОГАПредметом залога может быть всякое имущество, в

том числе вещи и имущественные права.

!!!! За исключением имущества, на которое не

допускается обращение взыскания, требований,

неразрывно связанных с личностью кредитора, в

частности требований об алиментах, о возмещении

вреда, причиненного жизни или здоровью, и иных

прав, уступка которых другому лицу запрещена

законом.

64. Основные характеристики залога

ОСНОВНЫЕ ХАРАКТЕРИСТИКИ ЗА ЛОГАДоговором залога или в отношении залога, возникающего на

основании закона, законом может быть предусмотрен залог

имущества, которое залогодатель приобретет в будущем.

Залог обеспечивает требование в том объеме, какой оно имеет к

моменту удовлетворения, в частности :

- проценты

- Неустойку

- возмещение убытков, причиненных просрочкой исполнения

- возмещение необходимых расходов залогодержателя на

содержание предмета залога и связанных с обращением

взыскания на предмет залога и его реализацией расходов.

65. Договор залога

ДОГОВОР ЗА ЛОГАДоговор залога должен быть заключен в простой

письменной форме, если законом или соглашением

сторон не установлена нотариальная форма.

66. Виды залогов, подлежащих Государственнойй регистрации и учету

ВИДЫ ЗА ЛОГОВ, ПОДЛЕЖАЩИХГОСУДАРСТВЕННОЙЙ РЕГИСТРАЦИИ И У ЧЕТ У

1) если в соответствии с законом права,

закрепляющие принадлежность

имущества определенному лицу, подлежат

государственной регистрации (статья 8.1);

2) если предметом залога являются права

участника (учредителя) общества с

ограниченной ответственностью

(статья 358.15)

67. Банковская гарантия

БАНКОВСКАЯ ГАРАНТИЯВ силу банковской гарантии банк, иное кредитное

учреждение или страховая организация (гарант) дают по

просьбе другого лица (принципала) письменное

обязательство уплатить кредитору принципала

(бенефициару) в соответствии с условиями даваемого

гарантом обязательства денежную сумму по

представлении бенефициаром письменного требования о

ее уплате.

68. Свойства банк. гарантии

СВОЙСТВА БАНК. ГАРАНТИИПредусмотренное банковской гарантией обязательство

гаранта перед бенефициаром не зависит в отношениях

между ними от того основного обязательства, в

обеспечение исполнения которого она выдана, даже

если в гарантии содержится ссылка на это

обязательство.

Банковская гарантия не может быть отозвана

гарантом, если в ней не предусмотрено иное.

69.

. Представлениетребования по банковской

гарантии

в письменной форме с приложением указанных в

гарантии документов. В требовании или в

приложении к нему бенефициар должен указать, в

чем состоит нарушение принципалом основного

обязательства, в обеспечение которого выдана

гарантия.

2. Требование бенефициара должно быть

представлено гаранту до окончания определенного

в гарантии срока, на который она выдана.

70. Поручительство

ПОРУЧИТЕЛЬСТВОПо договору поручительства поручитель обязывается

перед кредитором другого лица отвечать за исполнение

последним его обязательства полностью или в части.

Договор поручительства может быть заключен также для

обеспечения обязательства, которое возникнет в

будущем.

71. Свойства поручительства

СВОЙСТВА ПОРУЧИТЕЛЬСТВАСогласно договору поручительства, поручитель берет на себя обязанность

отвечать за исполнение обязательств порученного (должника) перед

кредитором. После заключения договора поручительства должник и

поручитель выступают как солидарные должники, то есть в случае

невыполнения или ненадлежащего выполнения обязательств должником,

кредитор может потребовать от поручителя их исполнения в полном объеме

(за исключением предусмотренных законом и договором случаев, когда

должник может выступать субсидиарным (дополнительным) должником).

72. Задаток

ЗАДАТОКЗадатком признается денежная сумма, выдаваемая одной из

договаривающихся сторон в счет причитающихся с нее по

договору платежей другой стороне, в доказательство

заключения договора и в обеспечение его исполнения.

73. Приемы управления долгом

ПРИЕМЫ УПРАВЛЕНИЯ ДОЛГОМБанк имеет 2 возможности; реструктуризация и продать

задолженность коллекторам

Реструктуриазция – это изменение в условиях долгового контракта, в

соответствии с которым кредитор предоставляет должнику какую-либо уступку

или преимущество (льготу); например, кредитор может согласиться на увеличение

сроков погашения, временно отсрочить некоторые очередные платежи или

принять меньший платеж, чем положено.

Коллекторское агентство — это компания, которая специализируется на

сборе долгов. В большинстве случаев агентство занимается возвратом

долгов перед банками как физлиц, так и юрлиц. Оно может полностью

выкупить портфель кредитов у банка, то есть заключить с ним договор

цессии, или взыскивать задолженность по агентской схеме, иначе говоря

— по поручению кредитной организации.

74. Синдицированное кредитование

СИНДИЦИРОВАННОЕ КРЕДИТОВАНИЕСиндицированный кредит (заем) предоставляется двумя или более

банками одному заемщику. Группа банков-инвесторов объединяет

свои временно свободные денежные ресурсы для кредитования

крупномасштабного мероприятия, которое не под силу

осуществить одному финучреждению из-за недостаточности

ресурсов или ликвидности.

В рамках такого объединения (синдиката) риск, связанный с

долгосрочным кредитованием, распределяется между

участниками, что позволяет банкам – членам синдиката

поддерживать свои ликвидные резервы на более низком уровне.

Выступать инвесторами в таких синдикатах, как правило,

характерно для иностранных капиталов. Российские банки чаще

являются заемщиками.

75. особенности КредитованиЯ предприятий малого и среднего бизнеса и реального сектора экономики

76. Инструменты поддержки малого и среднего бизнеса

Свердловский областной фонд поддержкипредпринимательства – региональный институт развития, созданный

в 2002 году Правительством Свердловской области для финансового

обеспечения развития малого и среднего бизнеса. Направления

работы фонда: финансовые инструменты поддержки

предпринимательства, формирование территориальной

инфраструктуры поддержки, поддержка начинающих

предпринимателей, обучение и консультирование

предпринимателей.

77. Гранты начинающим предпринимателям

Кому предоставляетсяВновь зарегистрированным и действующим менее 1 года предприятиям,

включая крестьянские (фермерские) хозяйства и потребительские

кооперативы.

Кто предоставляет

Свердловский областной фонд поддержки предпринимательства.

78. Гранты начинающим инновационным компаниям

Кому предоставляетсяСубъектам малого и среднего предпринимательства,

зарегистрированным не более 1 года на момент подачи

заявки, с объектом интеллектальной собственности.

Кто предоставляет

Свердловский областной фонд поддержки

предпринимательства

79. Льготные кредиты

Кому предоставляетсяПредприниматели, осуществляющие виды деятельности в приоритетных отраслях, являющиеся

инновационным предприятием или осуществляющие торговое и бытовое обслуживание

населения в отдаленных, малонаселенных и труднодоступных населенных пунктах Свердловской

области, в том числе осуществляющие выездное обслуживание, имеющие потребность в

приобретении основных средств: приобретение оборудования, транспорта, нежилых объектов

недвижимости для осуществления предпринимательской деятельности (производственных,

складских, торговых, офисных); строительство объектов недвижимости для осуществления

предпринимательской деятельности; приобретение земельных участков; капитальный ремонт

объектов недвижимости, используемых для осуществления предпринимательской деятельности.

Кто предоставляет

Льготные инвестиционные кредиты для бизнеса предоставляются банками-партнерами

Свердловского областного фонда поддержки малого предпринимательства:

Банк «Адмиралтейский»

Банк Нейва

Банк «Открытие»

Коммерческий банк Уралфинанс

СКБ-банк

Транскапиталбанк

Уралприватбанк

Уралтрансбанк

80. Поручительства (предоставление обеспечения)

Кому предоставляетсяПредпринимателям, желающим получить кредит в банке, но не имеющим достаточного обеспечения

и/или кредитной истории

Кто предоставляет

Обеспечение поручительством предоставляется Свердловским областным фондом поддержки малого

предпринимательства по кредитам банков-партнеров:

Абсолют Банк

Банк ЗЕНИТ

БАНК ИНТЕЗА

Банк Москвы

Банк «Открытие»

Инвестиционный торговый банк

ПримСоцБанк

Россельхозбанк

Сберинвестбанк

СКБ-банк

Транскапиталбанк

Уралприватбанк

УРАЛСИБ

Уралтрансбанк

Уральский Банк Реконструкции и Развития

Уральский банк Сбербанка России

Юниаструм Банк

81. Микрозаймы (микрофинансирование)

Кому предоставляетсяНачинающим предпринимателям, занятым, как правило,

розничной торговлей (продукты питания, одежда) или

производством с коротким циклом. Бизнес таких заемщиков

персонифицирован, характеризуется высокими деловыми

рисками, у предпринимателей нет кредитной истории,

ликвидного имущества, опыта работы с финансовыми

институтами.

Кто предоставляет

Микрозаймы для бизнеса предоставляются фондами

поддержки малого предпринимательства по месту

регистрации или фактического местонахождения бизнеса

заемщика.

82. Модернизация

Кому предоставляетсяСубъектам малого и среднего предпринимательства,

зарегистрированным и осуществляющим деятельность на

территории Свердловской области,

Для предприятий со средней численностью работников менее 15

человек максимальный размер субсидии — 1 млн.

руб., но не более 50% от произведённых затрат для одного

субъекта малого и среднего предпринимательства.

Для предприятий, у которых средняя численность работников

составляет 15 человек и более максимальный размер субсидии

— 10 млн. руб., но не более 50% от произведённых затрат для

одного субъекта малого и среднего предпринимательства.

Кто предоставляет

Субсидии на возмещение части затрат, связанных с

приобретением оборудования предоставляет Свердловский

областной фонд поддержки предпринимательства.

83. Субсидии по лизингу

Кому предоставляетсяСубъектам малого и среднего предпринимательства на

компенсацию части затрат (произведенных не ранее 1 января

2012 года) на выплату первого взноса по договорам лизинга.

Максимальный размер субсидии для лизингополучателей со

средней численностью работников 15 и более человек — 10

млн руб.

Для лизингополучателей со средней численностью

работников до 15 человек — 3 млн руб.

Кто предоставляет

Субсидии по лизингу предоставляет Свердловский областной

фонд поддержки предпринимательства.

84. ПОРУЧИТЕЛЬСТВА ПО БАНКОВСКИМ КРЕДИТАМ

КОМУ ПРЕДОСТАВЛЯЕТСЯСубъектам малого и среднего предпринимательства,

зарегистрированным и осуществляющим хозяйственную

деятельность на территории Свердловской области не менее 3

месяцев на дату подачи заявки, которым не хватает

достаточного обеспечения для получения кредита в банке.

Более подробно условия предоставления поручителсьтва

Фонда прописаны в Положении.

Фонд предоставляет поручительства по банковским кредитам

субъектам малого и среднего предпринимательства

Свердловской области при сумме кредита более 1

млн. руб. при сроке кредитования не менее 1 года.

85. ВИДЫ ПОРУЧИТЕЛЬСТВ

«ЭКСПРЕСС-ПОРУЧИТЕЛЬСТВО»Сумма кредита более 1 млн руб. и до 5

млн руб.

Максимальная сумма поручительства за

одного субъекта малого и среднего

предпринимательства (группу связанных

заемщиков) — 3 млн руб., но не более 70%

от основной суммы кредита

Услуга бесплатна для субъектов малого и

среднего предпринимательства

86.

МИКРОПОРУЧИТЕЛЬСТВО»Минимальная сумма кредита — от 5 млн руб.

Максимальная сумма поручительства — 6 млн

руб., но не более 60% от основной суммы

кредита

Плата субъектов малого и среднего

предпринимательства за поручительство

Фонда составляет (единовременно):

По кредитам до 3 лет (включительно) — 2% от

суммы поручительства Фонда

По кредитам свыше 3 лет — 2,5% от суммы

поручительства Фонда

Возможна рассрочка платежа.

87.

ПОРУЧИТЕЛЬСТВО ВИДА «СТАНДАРТ»Предоставляется субъектам малого и среднего

предпринимательства, осуществляющим любые виды

экономической деятельности, за исключением торговли.

Сумма кредита более 10 млн руб.

Максимальная сумма поручительства — 45 000 000

рублей, но не более 50% от основной суммы кредита

Плата субъектов малого и среднего

предпринимательства за поручительство Фонда

составляет (единовременно):

По кредитам до 3 лет (включительно) — 1,5% от суммы

поручительства Фонда

По кредитам свыше 3 лет — 2% от суммы поручительства

Фонда

Возможна рассрочка платежа.

88.

ПОРУЧИТЕЛЬСТВО ВИДА «РЕСТРУКТУРИЗАЦИЯ»По кредитным договорам, ранее не обеспеченным

поручительством Фонда:

Сумма кредита не более 5 млн руб.

Максимальная сумма поручительства — 2,5 млн руб., но не

более 50% от остатка задолженности по основной сумме

кредита

Услуга бесплатна для субъектов малого предпринимательства

По ранее обеспеченным договорам:

Максимальная сумма поручительства за одного субъекта

малого и среднего предпринимательства — в соответствии с

заключенным договором поручительства

Услуга бесплатна для субъектов малого и среднего

предпринимательства

89. МИКРОФИНАНСИРОВАНИЕ

КОМУ ПРЕДОСТАВЛЯЕТСЯНачинающим и действующим предпринимателям

Свердловской области, которым необходимы

финансовые ресурсы для следующих целей:

— вложение во внеоборотные активы (приобретение

основных фондов, строительство, реконструкция и/или

модернизация нежилых помещений, зданий,

сооружений и других объектов основных средств,

используемых для предпринимательской деятельности);

— пополнение оборотных средств.

Конкретные цели использования средств микрозайма

Заявитель указывает в заявлении-анкете заемщика и в

случае предоставления микрозайма они закрепляются

договором микрозайма.

90.

ОСНОВНЫЕ УСЛОВИЯПРЕДОСТАВЛЕНИЯ МИКРОЗАЙМА

— Минимальная сумма микрозайма –

100 тыс. руб.;

— Процентная ставка – 10% годовых;

— Срок микрозайма: от 3-х до 36-ти

месяцев включительно;

— График гашения микрозайма –

ежемесячно аннуитетными платежами;

— Обеспечение микрозайма:

поручительство физических лиц и/или

залог.

91. Виды микрозаймов

СтартРазвитие

• Для начинающих

предпринимателей, с момента

регистрации которых прошло

не более 12 месяцев;

• — Максимальный

размер микрозайма — 500 тыс.

руб;

• — Отсрочка уплаты основного

долга до 3-х месяцев;

• — Объем собственных средств

предпринимателя для

реализации проекта не менее

30% от суммымикрозайма.

• Для предпринимателей, с

момента регистрации которых

прошло более 12 месяцев;

• — Максимальный

размер микрозайма — 1 млн.

руб;

• — Отсрочка уплаты основного

долга не предусмотрена.

92.

93.

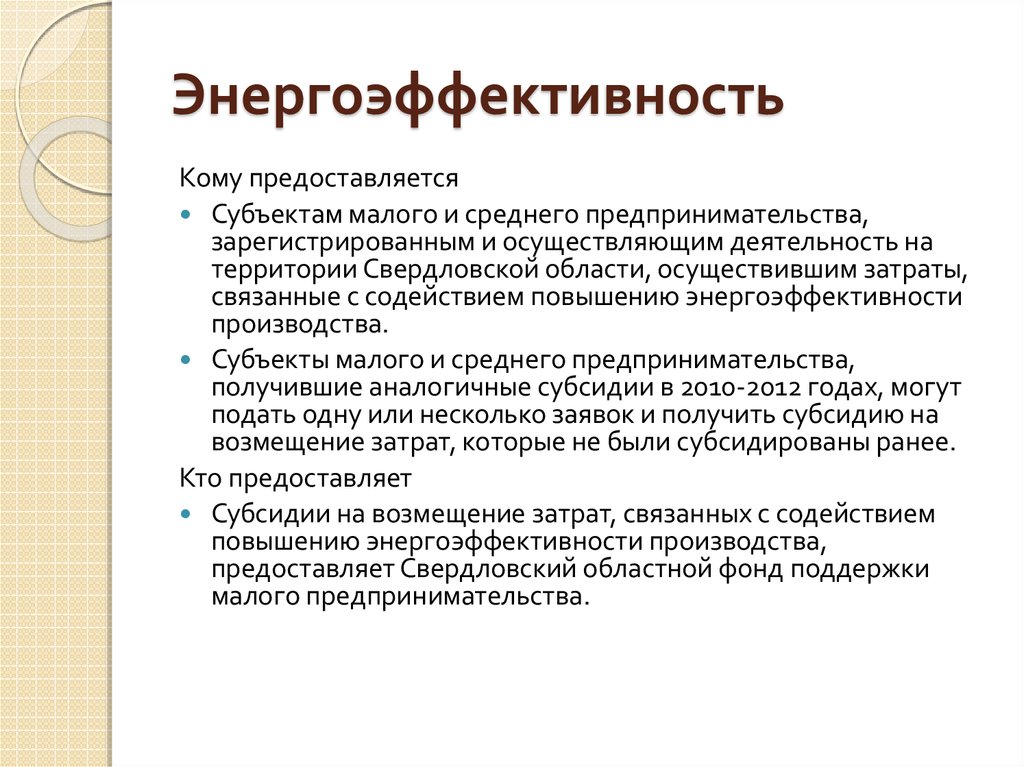

94. Энергоэффективность

Кому предоставляетсяСубъектам малого и среднего предпринимательства,

зарегистрированным и осуществляющим деятельность на

территории Свердловской области, осуществившим затраты,

связанные с содействием повышению энергоэффективности

производства.

Субъекты малого и среднего предпринимательства,

получившие аналогичные субсидии в 2010-2012 годах, могут

подать одну или несколько заявок и получить субсидию на

возмещение затрат, которые не были субсидированы ранее.

Кто предоставляет

Субсидии на возмещение затрат, связанных с содействием

повышению энергоэффективности производства,

предоставляет Свердловский областной фонд поддержки

малого предпринимательства.

95. Техприсоединение

Кому предоставляетсяСубъектам малого и среднего предпринимательства, зарегистрированным и

осуществляющим деятельность на территории Свердловской области,

осуществившим технологическое присоединение к объектам электросетевого

хозяйства.

Приоритетными сферами, установленными в целях субсидирования затрат субъектов

малого и среднего предпринимательства Свердловской области по технологическому

присоединению к объектам электросетевого хозяйства, считается производство

товаров, работ и услуг, отнесённых ко всем видам экономической деятельности.

Субъекты малого и среднего предпринимательства, получившие аналогичные

субсидии в рамках программ монопрофильных муниципальных образований

(г.Нижний Тагил, г.Каменск-Уральский, г.Асбест), могут подать одну или несколько

заявок и получить субсидию на возмещение затрат, которые не были субсидированы

ранее.

Предельный размер поддержки по всем поданным заявкам не может превышать 1

000 тыс. рублей.

Кто предоставляет

Субсидии на техприсоединение к объектам электросетевого хозяйства предоставляет

Свердловский областной фонд поддержки малого предпринимательства.

96. Проценты по кредитам

Кому предоставляетсяСубъектам малого и среднего предпринимательства – юридическим

лицам, зарегистрированным и осуществляющим деятельность на

территории Свердловской области, со среднесписочной

численностью сотрудников 50 и более человек, привлекающим в

российских кредитных организациях кредиты на строительство для

собственных нужд производственных зданий, строений, сооружений

и (или) кредиты на приобретение оборудования в целях создания и

(или) развития и (или) модернизации производства товаров (работ,

услуг).

Предельный размер поддержки по всем поданным заявкам не может

превышать 10 000 тыс. рублей.

Кто предоставляет

Субсидии на возмещение части расходов на уплату процентов по

кредитам предоставляет Свердловский областной фонд поддержки

малого предпринимательства.

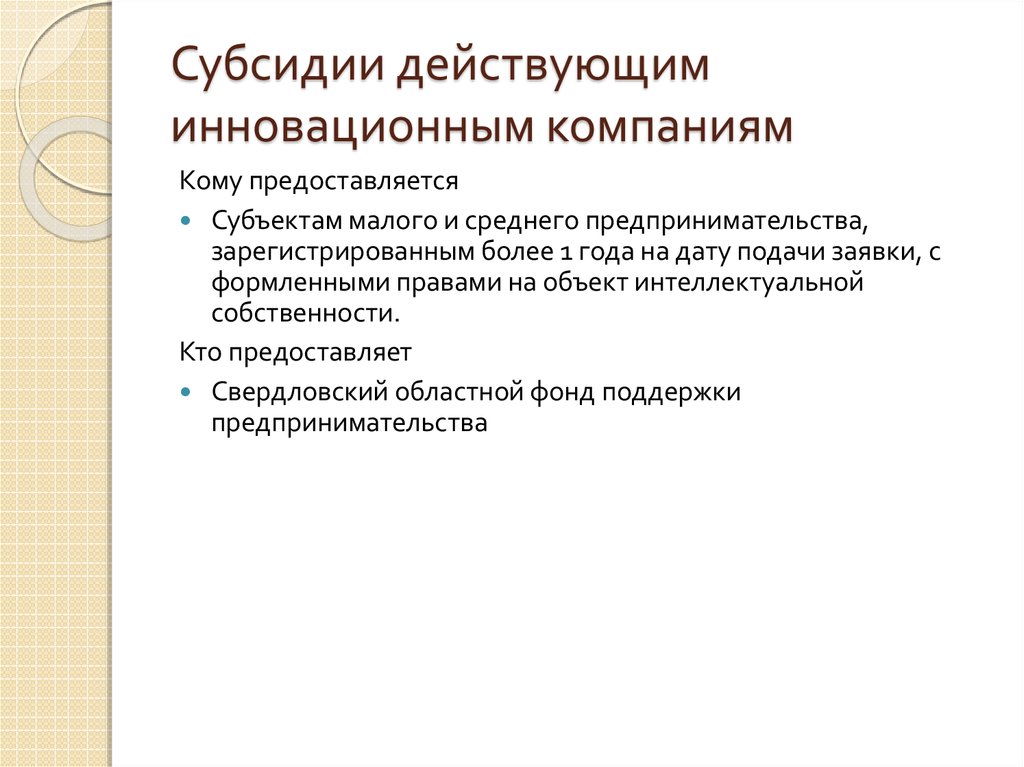

97. Субсидии действующим инновационным компаниям

Кому предоставляетсяСубъектам малого и среднего предпринимательства,

зарегистрированным более 1 года на дату подачи заявки, с

формленными правами на объект интеллектуальной

собственности.

Кто предоставляет

Свердловский областной фонд поддержки

предпринимательства

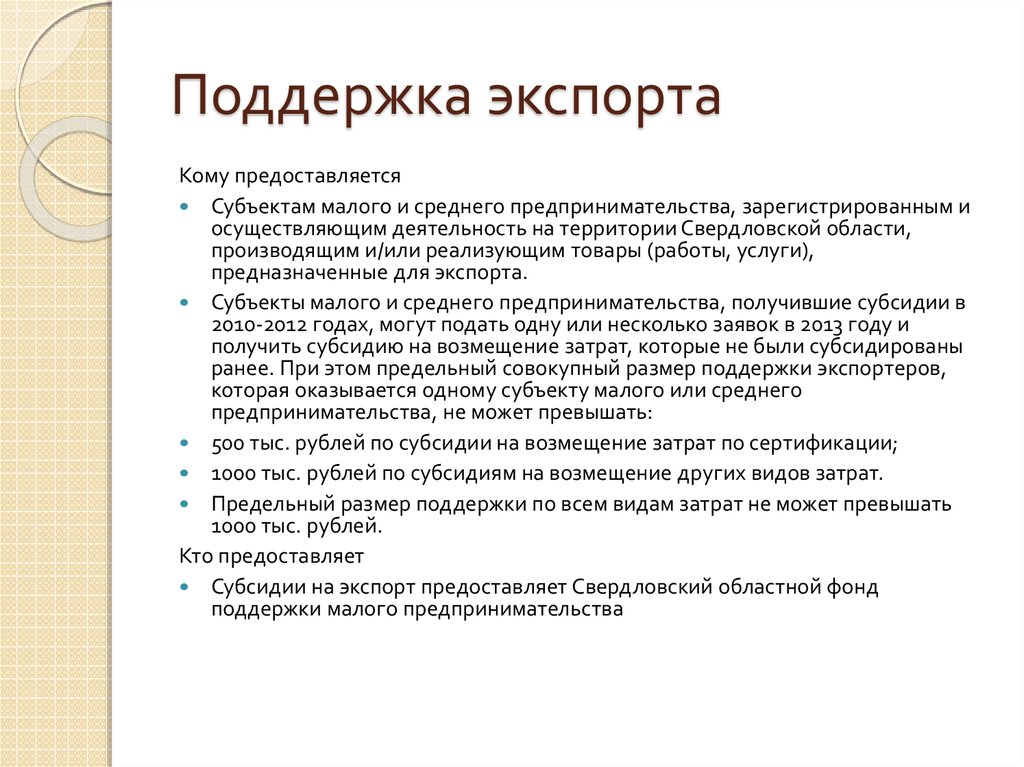

98. Поддержка экспорта

Кому предоставляетсяСубъектам малого и среднего предпринимательства, зарегистрированным и

осуществляющим деятельность на территории Свердловской области,

производящим и/или реализующим товары (работы, услуги),

предназначенные для экспорта.

Субъекты малого и среднего предпринимательства, получившие субсидии в

2010-2012 годах, могут подать одну или несколько заявок в 2013 году и

получить субсидию на возмещение затрат, которые не были субсидированы

ранее. При этом предельный совокупный размер поддержки экспортеров,

которая оказывается одному субъекту малого или среднего

предпринимательства, не может превышать:

500 тыс. рублей по субсидии на возмещение затрат по сертификации;

1000 тыс. рублей по субсидиям на возмещение других видов затрат.

Предельный размер поддержки по всем видам затрат не может превышать

1000 тыс. рублей.

Кто предоставляет

Субсидии на экспорт предоставляет Свердловский областной фонд

поддержки малого предпринимательства

99. Субсидии для центров по уходу за детьми дошкольного возраста

Кому предоставляетсяСубъектам малого и среднего предпринимательства,

понесшим затраты на организацию групп дневного

времяпрепровождения детей дошкольного возраста.

Кто предоставляет

Свердловский областной фонд поддержки

предпринимательства

100. Поддержка ремесел, народных художественных промыслов, сельского и экологического туризма

Кому предоставляетсяСубъектам малого и среднего предпринимательства,

осуществляющим деятельность в сфере ремесел,

народных художественных промыслов, сельского и

экологического туризма.

Кто предоставляет

Свердловский областной фонд

поддержки предпринимательства

101. Разработка и регистрация инновационного продукта

Предоставление услуг патентования малым инновационнымкомпаниям

Предоставление услуг прототипирования малым

инновационным компаниям

Кому предоставляется

Помощь в оформлении патента и изготовлении прототипа

предоставляется субъектам малого и среднего

предпринимательства (юридическим лицам или ИП),

осуществляющим инновационную деятельность.

102. Размещение в бизнес-инкубаторах

Кому предоставляетсяНачинающим субъектам малого предпринимательства,

которые размещаются в бизнес-инкубаторах Свердловской

области, созданных при участии уполномоченного

исполнительного органа государственной власти

Свердловской области и (или) Свердловского областного

фонда поддержки предпринимательства.

Кто предоставляет

Свердловский областной фонд поддержки

предпринимательства

103. Консультации бизнеса

Свердловский областной фонд поддержкипредпринимательства постоянно проводит

консультации предпринимателей по

актуальным вопросам ведения и развития

бизнеса.

104. Бизнес-образование

Свердловский областной фонд поддержкималого предпринимательства проводит

бесплатное бизнес-обучение: бизнессеминары, бизнес-тренинги, семинары для

руководителей, тренинги для

руководителей.

105. Деловые миссии

Деловые миссии проводятся в рамках программы поддержкипредпринимательства и включают в себя бесплатное

участие компаний в международных выставках, форумах,

семинарах; бесплатный трансфер до выставки и бесплатное

проживание.

Миссии проводятся для развития межрегионального

сотрудничества, обмена лучшим опытом в сфере поддержки

предпринимательства и привлечения инвестиций. А главное –

миссии помогают бизнесменам найти новых клиентов и

партнеров.

106. Литература по анализу финансовой устойчивости

ЛИТЕРАТУРА ПО АНАЛИЗУ ФИНАНСОВОЙУСТОЙЧИВОСТИ

Корпоративные финансы: учебник для

вузов/под ред. М.В. Романовского,

А.И.Вострокнутовой./СПб,2014

107.

ЭФР – это приращение рентабельности собственных средств,получаемое при использовании заемных средств, при

условии, что экономическая рентабельность активов фирмы

больше ставки процента по кредиту.

РСС – рентабельность собственных средств

РСС = ЭР + ЭФР или ЭФР = РСС - ЭР

108.

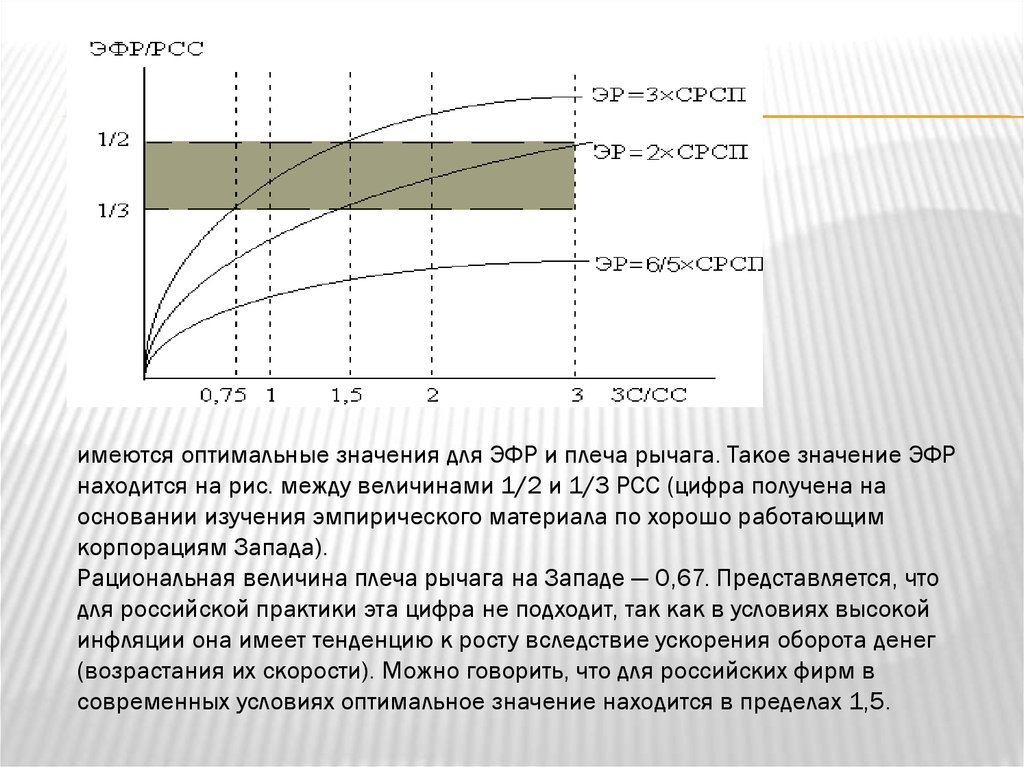

имеются оптимальные значения для ЭФР и плеча рычага. Такое значение ЭФРнаходится на рис. между величинами 1/2 и 1/3 РСС (цифра получена на

основании изучения эмпирического материала по хорошо работающим

корпорациям Запада).

Рациональная величина плеча рычага на Западе — 0,67. Представляется, что

для российской практики эта цифра не подходит, так как в условиях высокой

инфляции она имеет тенденцию к росту вследствие ускорения оборота денег

(возрастания их скорости). Можно говорить, что для российских фирм в

современных условиях оптимальное значение находится в пределах 1,5.

109. Влияние заимствований на фин. Результат

ВЛИЯНИЕ ЗАИМСТВОВАНИЙ НА ФИН.РЕЗУЛЬТАТ

А

Б

100

50

50 СС + 50 ЗС

35 СС + 15 ЗС

НРЭИ

25

15

Финансовые издержки

12

3

Налог на прибыль

32

32

2 фирмы.

Актив (без кредиторской

задолженности)

Пассив

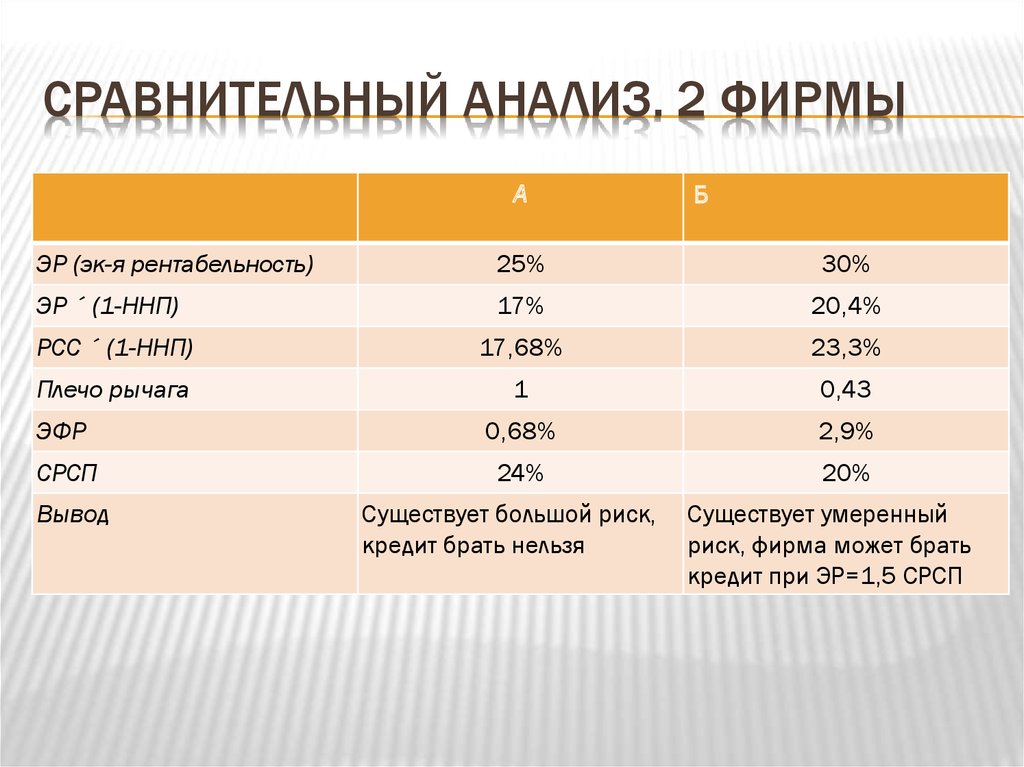

110. Сравнительный анализ. 2 фирмы

СРАВНИТЕЛЬНЫЙ АНАЛИЗ. 2 ФИРМЫА

Б

ЭР (эк-я рентабельность)

25%

30%

ЭР ´ (1-ННП)

17%

20,4%

РСС ´ (1-ННП)

17,68%

23,3%

Плечо рычага

1

0,43

ЭФР

0,68%

2,9%

СРСП

24%

20%

Вывод

Существует большой риск,

кредит брать нельзя

Существует умеренный

риск, фирма может брать

кредит при ЭР=1,5 СРСП

111. Общие правила при принятии решении о кредитовании

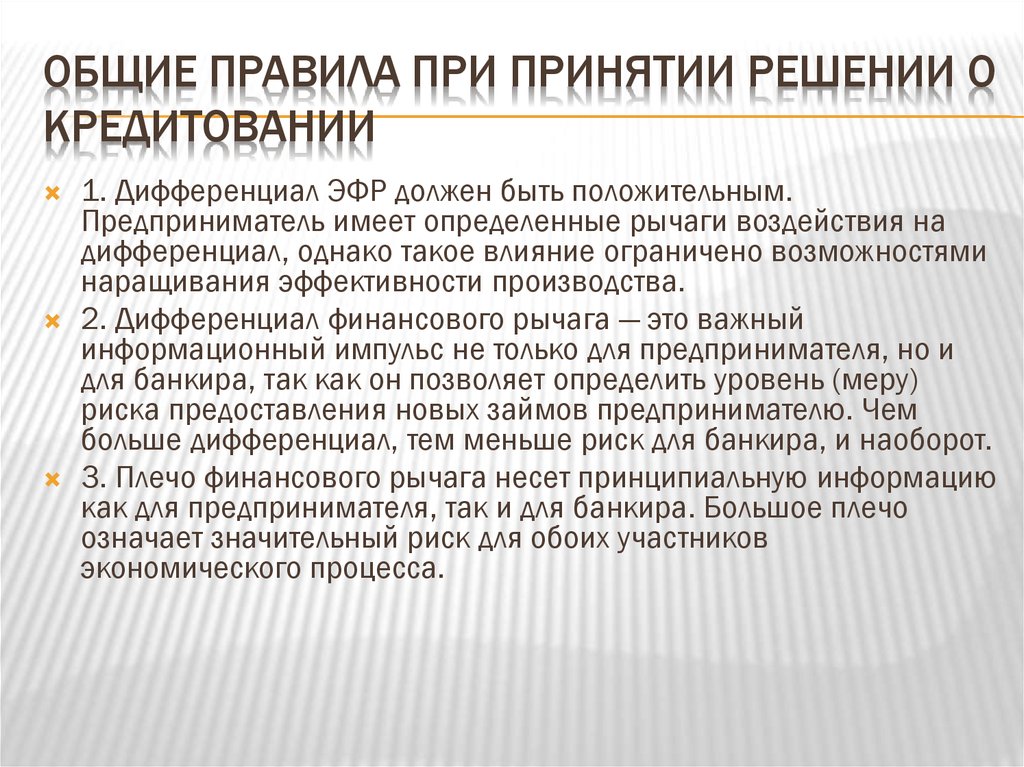

ОБЩИЕ ПРАВИЛА ПРИ ПРИНЯТИИ РЕШЕНИИ ОКРЕДИТОВАНИИ

1. Дифференциал ЭФР должен быть положительным.

Предприниматель имеет определенные рычаги воздействия на

дифференциал, однако такое влияние ограничено возможностями

наращивания эффективности производства.

2. Дифференциал финансового рычага — это важный

информационный импульс не только для предпринимателя, но и

для банкира, так как он позволяет определить уровень (меру)

риска предоставления новых займов предпринимателю. Чем

больше дифференциал, тем меньше риск для банкира, и наоборот.

3. Плечо финансового рычага несет принципиальную информацию

как для предпринимателя, так и для банкира. Большое плечо

означает значительный риск для обоих участников

экономического процесса.

112. Выпуск облигации

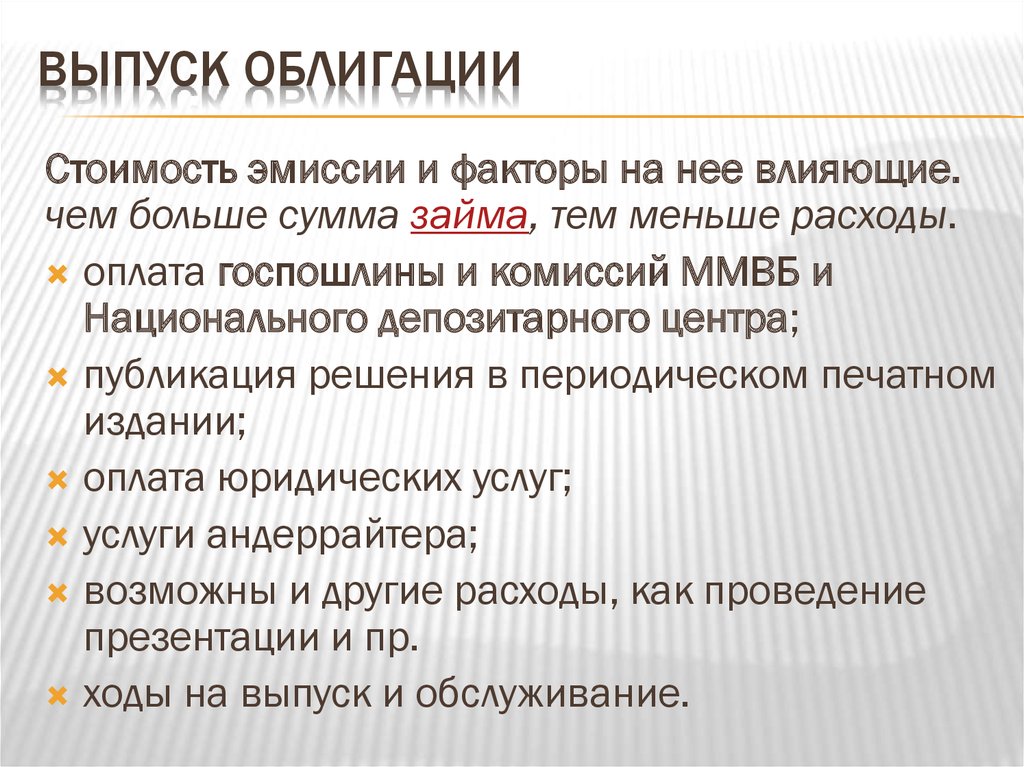

ВЫПУСК ОБЛИГАЦИИСтоимость эмиссии и факторы на нее влияющие.

чем больше сумма займа, тем меньше расходы.

оплата госпошлины и комиссий ММВБ и

Национального депозитарного центра;

публикация решения в периодическом печатном

издании;

оплата юридических услуг;

услуги андеррайтера;

возможны и другие расходы, как проведение

презентации и пр.

ходы на выпуск и обслуживание.

113.

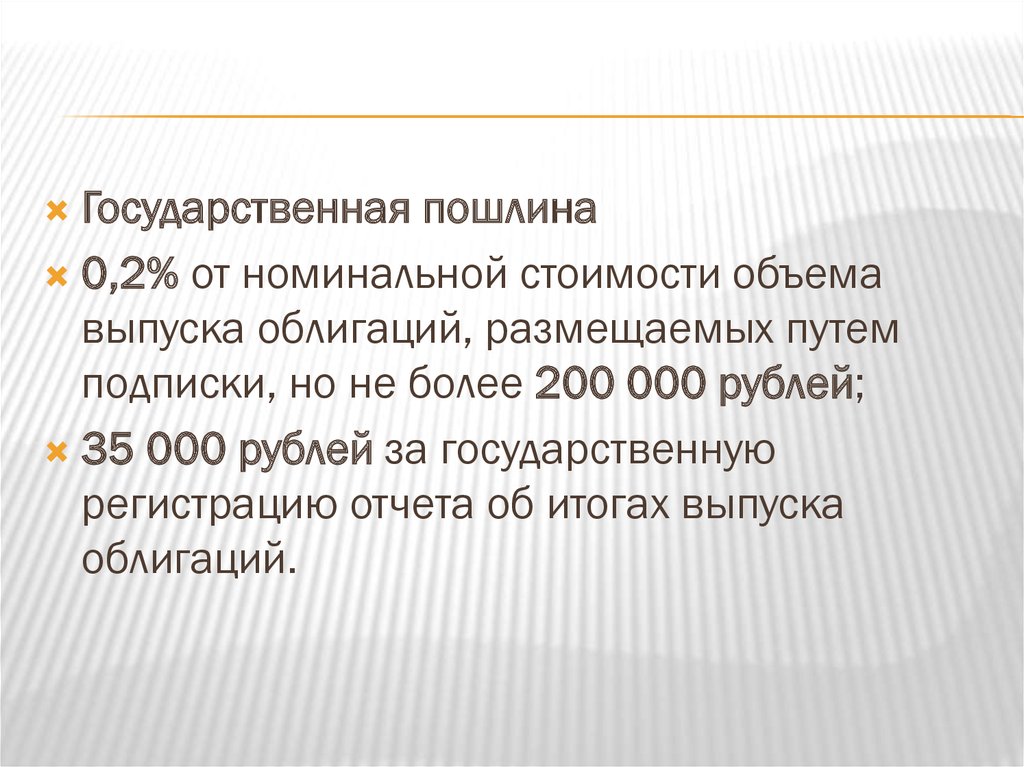

Государственная пошлина0,2% от номинальной стоимости объема

выпуска облигаций, размещаемых путем

подписки, но не более 200 000 рублей;

35 000 рублей за государственную

регистрацию отчета об итогах выпуска

облигаций.

114. Этапы эмиссии облигаций

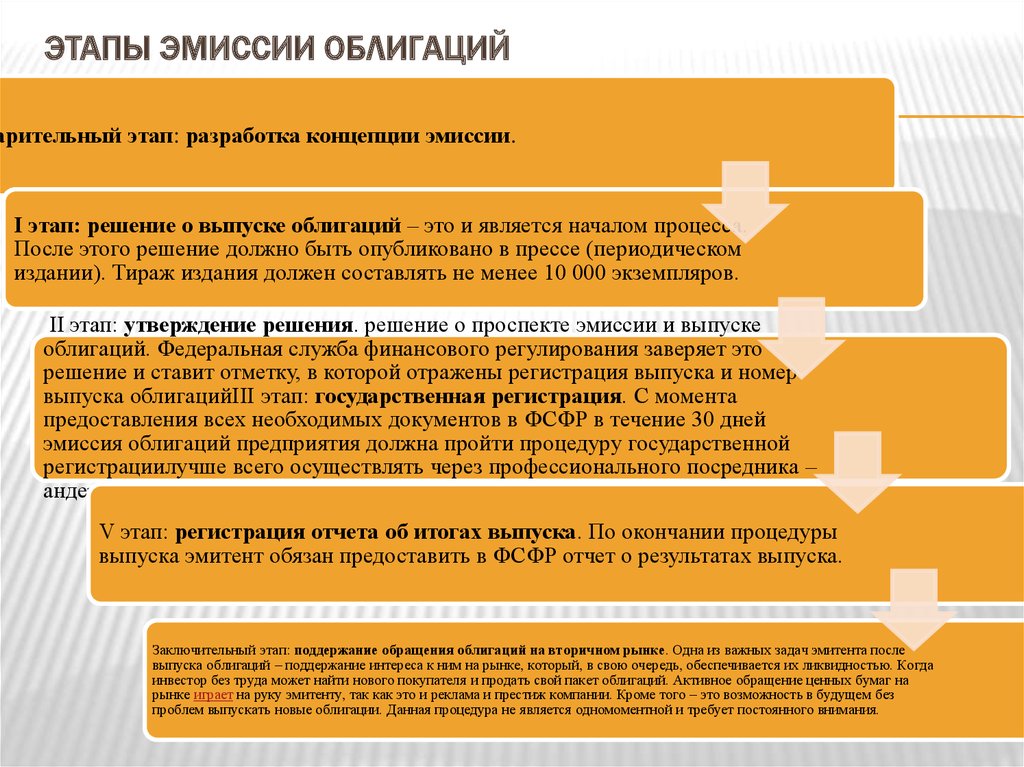

ЭТАПЫ ЭМИССИИ ОБЛИГАЦИЙарительный этап: разработка концепции эмиссии.

I этап: решение о выпуске облигаций – это и является началом процесса.

После этого решение должно быть опубликовано в прессе (периодическом

издании). Тираж издания должен составлять не менее 10 000 экземпляров.

II этап: утверждение решения. решение о проспекте эмиссии и выпуске

облигаций. Федеральная служба финансового регулирования заверяет это

решение и ставит отметку, в которой отражены регистрация выпуска и номер

выпуска облигацийIII этап: государственная регистрация. С момента

предоставления всех необходимых документов в ФСФР в течение 30 дней

эмиссия облигаций предприятия должна пройти процедуру государственной

регистрациилучше всего осуществлять через профессионального посредника –

андеррайтера.

V этап: регистрация отчета об итогах выпуска. По окончании процедуры

выпуска эмитент обязан предоставить в ФСФР отчет о результатах выпуска.

Заключительный этап: поддержание обращения облигаций на вторичном рынке. Одна из важных задач эмитента после

выпуска облигаций – поддержание интереса к ним на рынке, который, в свою очередь, обеспечивается их ликвидностью. Когда

инвестор без труда может найти нового покупателя и продать свой пакет облигаций. Активное обращение ценных бумаг на

рынке играет на руку эмитенту, так как это и реклама и престиж компании. Кроме того – это возможность в будущем без

проблем выпускать новые облигации. Данная процедура не является одномоментной и требует постоянного внимания.

115. Виды векселей в зависимости от способов погашения

ВИДЫ ВЕКСЕЛЕЙ В ЗАВИСИМОСТИ ОТ СПОСОБОВПОГАШЕНИЯ

Дисконтный вексель — это ценная бумага,

которая приобретается по цене ниже

номинальной, а погашается в конце срока по

номиналу. То есть выпуск векселя

осуществляется с дисконтом (скидкой) от

номинала, а разница между ценой продажи

векселя и его номиналом и составляет доход

держателя.

Доход по процентным и дисконтным векселям

Банка в общем случае соответствует доходам

по депозитам юридических лиц.

116.

117. Порядок погашения векселя

ПОРЯДОК ПОГАШЕНИЯ ВЕКСЕЛЯМежду банком и клиентом заключается договор на покупку

векселя, в котором указывается его номинал, цена продажи, срок

погашения и прочие важные условия.

Покупатель векселя перечисляет банку плату за вексель (цена

продажи, отличная от его номинала)

Банк после получения средств передает клиенту вексель, который

тот может либо оставить у себя, либо использовать в расчетах с

контрагентами.

Векселедержатель использует вексель как средство платежа (по

номинальной, а не по приобретенной стоимости).

Вексель может сменить несколько держателей, последний из

которых и предъявляет его в банк для погашения.

Банк погашает вексель по его номиналу.

118. Расчет номинала, покупной стоимости и дисконта векселя

РАСЧЕТ НОМИНАЛА, ПОКУПНОЙ СТОИМОСТИ И ДИСКОНТАВЕКСЕЛЯ

Номинальная стоимость векселя = Цена продажи

векселя * (1 + (срок векселя * ставка / 365*100))

Цена продажи векселя = Номинальная стоимость

векселя * (1 - (срок векселя * ставка / 365*100))

Дисконт = (Цена векселя * процентная ставка * срок

векселя) / 365 *100

119. Примеры. Дисконтный вексель

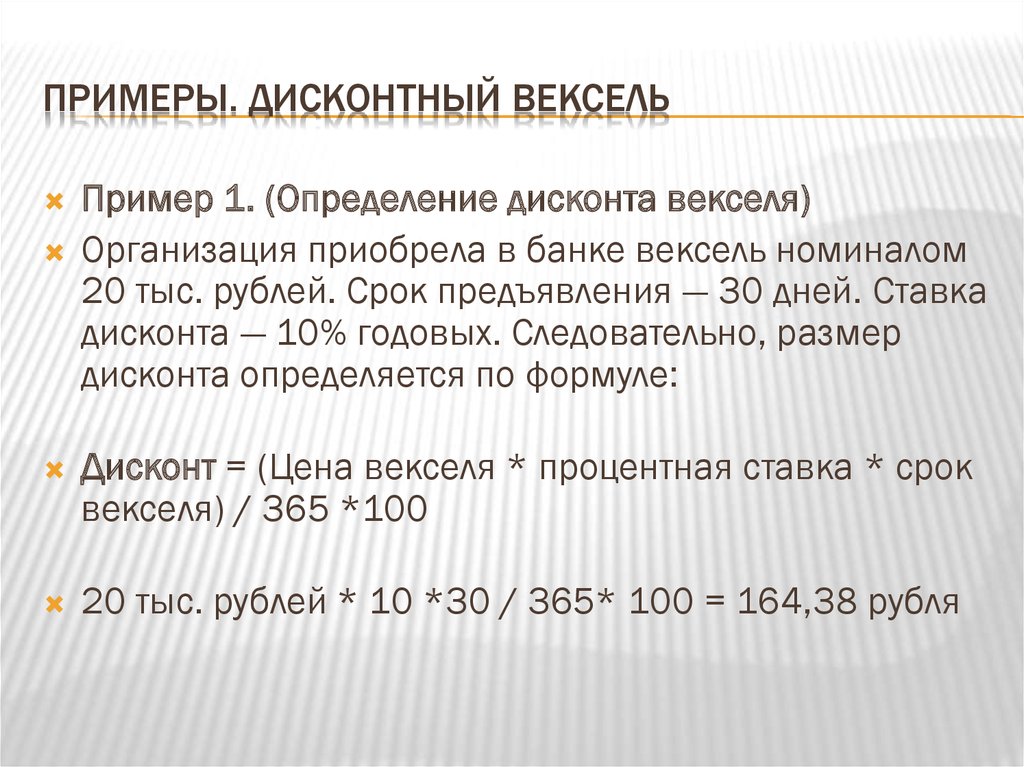

ПРИМЕРЫ. ДИСКОНТНЫЙ ВЕКСЕЛЬПример 1. (Определение дисконта векселя)

Организация приобрела в банке вексель номиналом

20 тыс. рублей. Срок предъявления — 30 дней. Ставка

дисконта — 10% годовых. Следовательно, размер

дисконта определяется по формуле:

Дисконт = (Цена векселя * процентная ставка * срок

векселя) / 365 *100

20 тыс. рублей * 10 *30 / 365* 100 = 164,38 рубля

120.

Пример 2. (Определение цены продажи векселя)Организация приобрела в банке вексель номиналом 20

тыс. рублей. Срок предъявления — 30 дней. Ставка

дисконта — 10% годовых. Следовательно, цена продажи

векселя определяется по формуле:

Цена продажи векселя = Номинальная стоимость векселя

* (1 - (срок векселя * ставка / 365*100))

20 тыс. Рублей * (1 — (30*10/365*100) = 19 835, 62

(Проверяем: к цене продаже прибавляем дисконт, чтобы

получить номинал векселя. 19 835,62 + 164,38 = 20 000)

121.

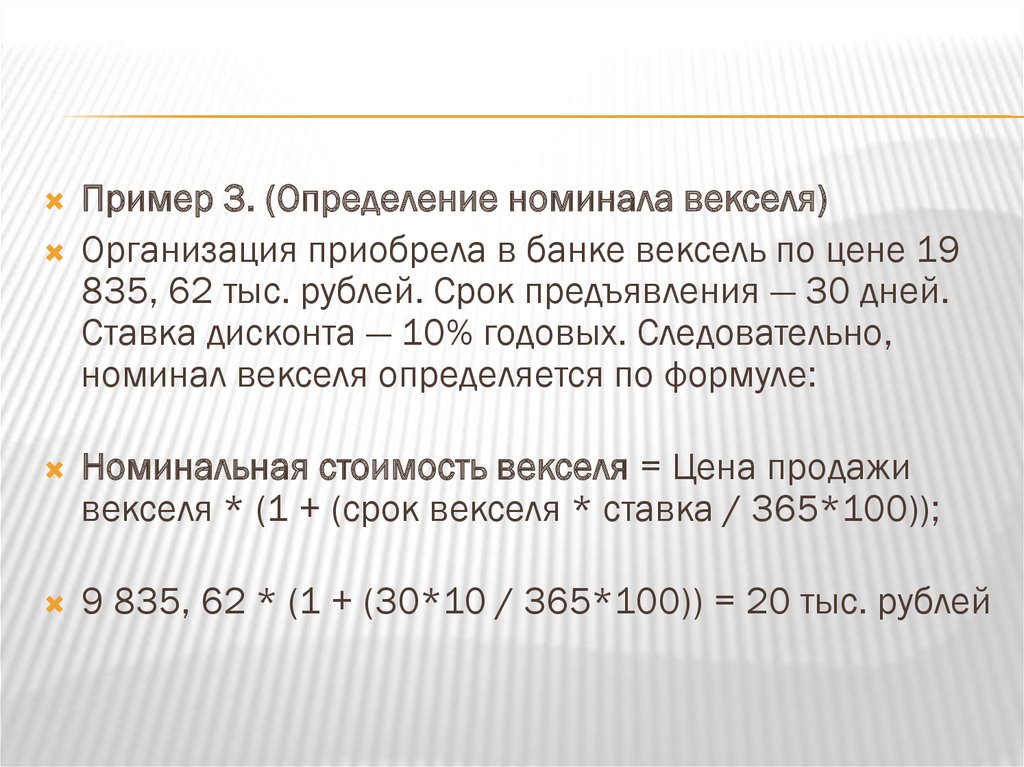

Пример 3. (Определение номинала векселя)Организация приобрела в банке вексель по цене 19

835, 62 тыс. рублей. Срок предъявления — 30 дней.

Ставка дисконта — 10% годовых. Следовательно,

номинал векселя определяется по формуле:

Номинальная стоимость векселя = Цена продажи

векселя * (1 + (срок векселя * ставка / 365*100));

9 835, 62 * (1 + (30*10 / 365*100)) = 20 тыс. рублей

122. Процентный вексель

ПРОЦЕНТНЫЙ ВЕКСЕЛЬПростой процентный вексель выпускается по

номинальной стоимости с установленной

процентной ставкой. Оплата производится по

номинальной стоимости. Доход начисляется

при наступлении срока погашения на

номинальную стоимость Векселя, исходя из

установленной при выпуске

процентной ставки.

finance

finance