Similar presentations:

Налоги в системе государственного регулирования

1. Тема № 6. Налоги в системе государственного регулирования

LOGOТема № 6.

Налоги в системе

государственного

регулирования

2. Налоговая система:

Налоговая система РФ – совокупность налогов,сборов, пошлин и других платежей, взимаемых

в установленном порядке с плательщиков –

юридических и физических лиц на территории

страны.

Налоговая политика – способ формирования

доходов государственного бюджета и

регулирования активности частного сектора

экономики.

3. Элементы налоговой системы:

объект налога – имущество или доход, подлежащиеобложению;

субъект налога – налогоплательщик, т.е. физическое

ли юридическое лицо;

ставка налога – величина налога с единицы объекта

налога;

налоговая льгота – полное или частичное

освобождение от уплаты налога.

4. Законодательство:

Налоговый кодекс РФ:часть 1 - от 31.07.1998 N 146-ФЗ; общая часть,

устанавливает общие принципы

налогообложения в РФ.

часть 2 - от 05.08.2000 N 117-ФЗ; особенная часть,

устанавливает порядок обложения каждым из

установленных в стране налогов (сборов).

5. НК РФ устанавливает:

систему налогов и виды взимаемых налогов;общие принципы налогообложения в РФ;

основания возникновения, изменения и прекращения

обязанностей по уплате налогов и сборов;

права и обязанности налогоплательщиков, налоговых

органов и других участников налоговых отношений;

ответственность за совершение налоговых

правонарушений;

порядок обжалования действий налоговых органов и

их должностных лиц;

порядок исчисления и уплаты налогов и сборов и др.

6. Налоговый кодекс РФ:

Налог – индивидуальный безвозмездный платеж,взимаемый с организаций и физических лиц в форме

отчуждения принадлежащих им на праве собственности,

хозяйственного ведения и оперативного управления

денежных средств в целях финансового обеспечения

деятельности государства и муниципальных образований;

Сбор – обязательный взнос, взимаемый с организаций и

физических лиц, уплата которого является одним из

условий совершения в отношении плательщиков сборов

государственными органами юридически значимых

действий, включая предоставление определенных прав

или выдачу разрешений (лицензий).

+ Пошлины

7. Классификации налогов:

1. По способу платежа:Прямые налоги уплачиваются непосредственно

субъектами налога и прямо пропорционально

платежеспособности (НДФЛ, налог на прибыль и

др.);

Косвенные налоги взимаются через надбавку к

цене (акцизы, НДС, таможенные пошлины).

8. Классификации налогов:

2. По использованию:Общие налоги - для финансирования

общегосударственных мероприятий (НДФЛ, налог

на прибыль и др).

Специальные налоги - имеют целевое назначение

(транспортный налог, страховые взносы).

9. Классификации налогов:

3. По уровню бюджетной системы:1. Налог на добавленную стоимость

ставка 0% - товары СТЗ, услуги в электроэнергетике, виды перевозок и др.

10% - продовольствие первой необходимости, детские товары,

периодические печатные издания, виды медицинских товаров и др.

18% - остальное.

20% с 01.01.2019

10. Классификации налогов:

3. По уровню бюджетной системы:2. Акцизы

Подакцизные товары – алкоголь, сигареты, бензин и др. топливо,

автомобили, моторное масло.

Примеры ставок:

Виды подакцизных товаров

2018 год

2019 год

2020 год

Автомобили легковые 90-150 л.с. (руб. за л.с.)

45

47

49

Автомобильный бензин класс 5 (руб. за тонну)

11 213

12 314

12 752

Алкогольная продукция свыше 9% (руб. за 1 литр

безводного этилового спирта)

418

418

435

Вина (руб. за литр)

18

18

19

1718 + 14,5%

1890 + 14,5%

1966+ 14,5%

Сигареты (руб. за 1000 штук + % от стоимости)

11. Классификации налогов:

3. По уровню бюджетной системы:3. Налог на доходы физических лиц

ставка 9% - на доходы по облигациям и дивиденды;

13% - заработная плата, вознаграждения по гражданско-правовым

договорам, доходы от продажи имущества;

15% - дивиденды, полученные от российских организаций

физическими лицами, которые не являются налоговыми резидентами РФ.

30% - все прочие доходы физических лиц, не являющихся

налоговыми резидентами Российской Федерации

35% - от стоимости выигрышей и призов.

12. Классификации налогов:

3. По уровню бюджетной системы:4. Налог на прибыль организаций

ставка 0% - образовательные, медицинские и организации по социальному

обслуживанию граждан, с/х предприятий (при усл. ст. 284 НК РФ);

12,5% - 13,5% - для резидентов ОЭЗ, участников региональных

инвестиционных проектов;

20% - основная ставка.

13. Классификации налогов:

3. По уровню бюджетной системы:5. Налог на добычу полезных ископаемых

ставка 0% - попутный газ, подземные воды, нормативные потери и др.;

3,8% - калийная соль; 4% - торф, сланцы; 4,8% - руды черных металлов;

5,5% - радиоактивные металлы, соль и др.; 7,5% - мин. воды и грязи; 8% цветные и редкие металлы.

Газ – 42 руб. за тонну конденсата, 35 руб. за 1000 куб. метров (с коррекцией

на коэф. сложности добычи.

Нефть – 2015 год – 766 руб.; 2016 год – 857 руб.; 2017 год – 919 руб. за тонну

(с коррекцией на коэф. динамики мировых цен на нефть

Кц = (Ц – 15) * Р/261,

где Ц - средний за налоговый период уровень цен нефти сорта "Юралс«,

Р - среднее значение за налоговый период курса доллара к рублю

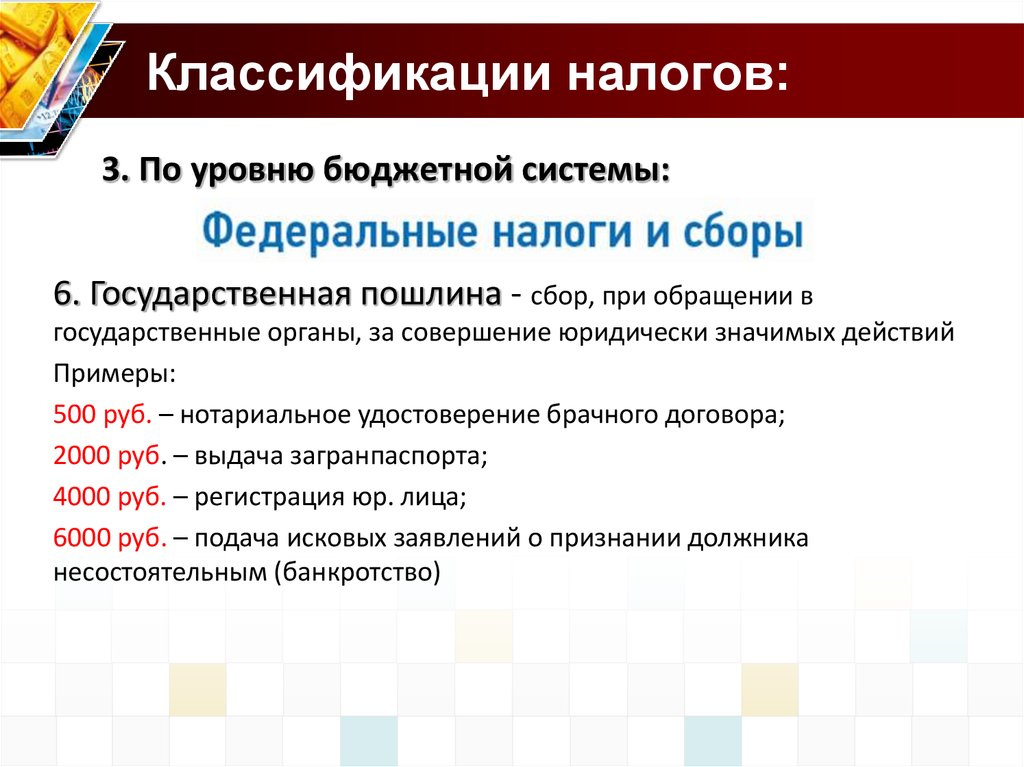

14. Классификации налогов:

3. По уровню бюджетной системы:6. Государственная пошлина - сбор, при обращении в

государственные органы, за совершение юридически значимых действий

Примеры:

500 руб. – нотариальное удостоверение брачного договора;

2000 руб. – выдача загранпаспорта;

4000 руб. – регистрация юр. лица;

6000 руб. – подача исковых заявлений о признании должника

несостоятельным (банкротство)

15. Классификации налогов:

3. По уровню бюджетной системы:7. Водный налог

Ставки

1) При заборе воды (руб. за 1 тыс. куб.м. воды): Волга – 300; Нева – 264 и т.д.

2) При использовании акватории (тыс. руб. за 1 кв. км.): Северо-Западный

район - 33,96; Центральный район – 30,84 и т.д.

3) Без забора воды для целей гидроэнергетики (руб. за 1 тыс. кВт.ч): Волга –

9,84; Нева – 8,76; реки бассейна Онежского, Ладожского озера – 9,00 и т.д.

4) Для целей сплава древесины (руб. за 1 тыс. куб. м сплавляемой древесины

на каждые 100 км. сплава): Нева – 1656,0; реки бассейна Онежского,

Ладожского озера – 1705,2; Волга – 1636,8 и т.д.

16. Классификации налогов:

3. По уровню бюджетной системы:8. Сборы за пользование объектами животного мира и за

пользование объектами водных биологических ресурсов

Ставка:

1) Руб. за добытое животное (медведь - 6000; кабан – 450; фазан - 20 и т.д.)

2) Руб. за 1 тонну водных биологических ресурсов (камбала – 10; сельдь – 400;

треска – 3000; палтус – 3500; осетровые – 5500 и т.д.)

17. Классификации налогов:

3. По уровню бюджетной системы:1. Транспортный налог

Объект обложения

Автомобили легковые

ставка за л.с.

Мотоциклы

ставка за л.с.

Автобусы

ставка за л.с.

……………………..

до 100 л.с.

100-150 л.с.

150-200 л.с.

2,5 руб.

3,5 руб.

5 руб.

до 20 л.с.

20-35 л.с.

От 35 л.с.

1 руб.

2 руб.

5 руб.

до 200 л.с

от 200 л.с.

5 руб.

10 руб.

……

…..

……

Налоговые ставки могут быть увеличены (уменьшены) законами субъектов РФ, но не

более чем в десять раз (кроме автомобилей до 150 л.с.)

18. Классификации налогов:

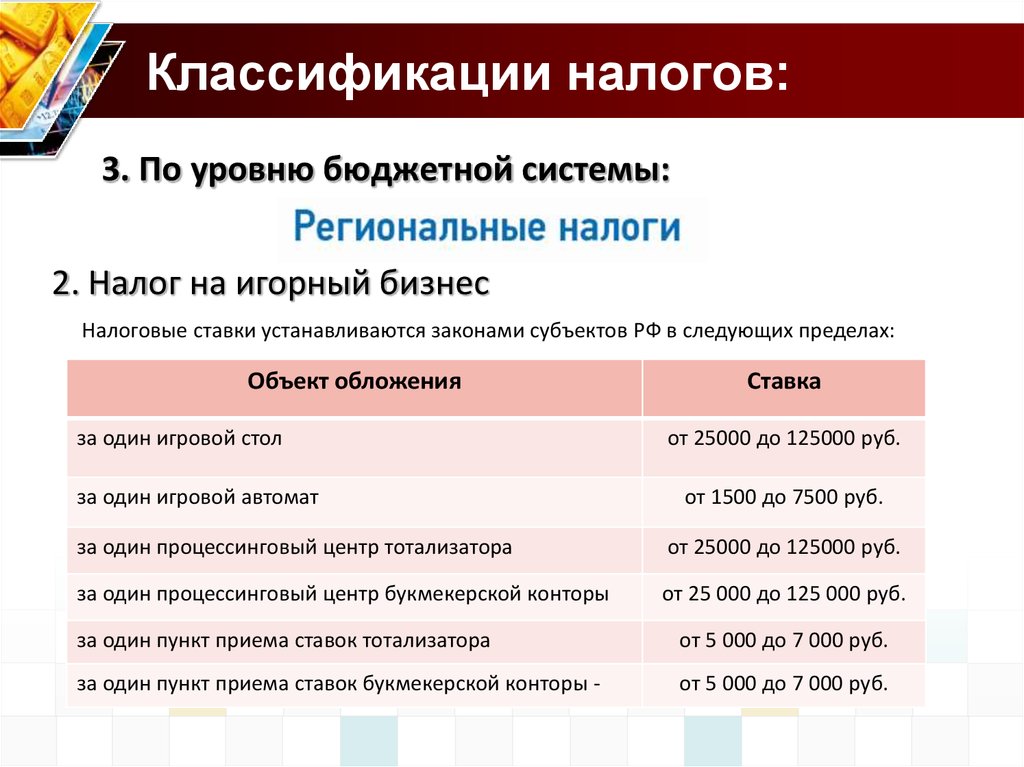

3. По уровню бюджетной системы:2. Налог на игорный бизнес

Налоговые ставки устанавливаются законами субъектов РФ в следующих пределах:

Объект обложения

за один игровой стол

за один игровой автомат

Ставка

от 25000 до 125000 руб.

от 1500 до 7500 руб.

за один процессинговый центр тотализатора

от 25000 до 125000 руб.

за один процессинговый центр букмекерской конторы

от 25 000 до 125 000 руб.

за один пункт приема ставок тотализатора

от 5 000 до 7 000 руб.

за один пункт приема ставок букмекерской конторы -

от 5 000 до 7 000 руб.

19. Классификации налогов:

3. По уровню бюджетной системы:3. Налог на имущество юридических лиц

Налоговые ставки устанавливаются законами субъектов Российской Федерации

Объект обложения

2015

2016

2017

2018

до 2,2%

до 2,2%

до 2,2%

до 2,2%

г. Москва

до 1,7%

до 2%

до 2%

до 2%

субъекты РФ

до 1,5%

до 2%

до 2%

до 2%

до 1%

до 1,3%

до 1,6%

до 1,9%

Имущество организаций

Недвижимое имущество с нал.

базой по кадастровой стоимости:

Ж/д пути, магистральные

трубопроводы, эл. линии

20. Классификации налогов:

3. По уровню бюджетной системы:1. Земельный налог

Налоговые ставки устанавливаются нормативными правовыми актами представительных

органов муниципальных образований.

Налоговая база - кадастровая стоимость земельных участков.

Объект обложения

Ставка

земли с/х назначения

до 0,3%

земли, занятые жилищным фондом и объектами

инженерной инфраструктуры ЖКХ

до 0,3%

прочие земельные участки

до 1,5%

21. Классификации налогов:

3. По уровню бюджетной системы:2. Налог на имущество физических лиц

Объект обложения

Ставка

По кадастровой стоимости объекта

Жилые дома, помещения, хоз. постройки, гаражи …..

Торговые, деловые центры…..объекты дороже 300 млн. руб.

Прочие объекты

до 0,1%

до 2%

до 0,5%

По инвентаризационной стоимости:

(с умножением на коэф.-дефлятор 1,147 в 2015 г.)

Объекты стоимостью до 300 000 руб.

до 0,1%

Объекты стоимостью от 300 000 до 500 000 руб.

0,1-0,3%

Объекты стоимостью свыше 500 000 руб.

0,3-2,0%

22. Классификации налогов:

3. По уровню бюджетной системы:3. Торговый сбор

Ставки с торговых залов за кв. м., но не более чем плата по патентной

системе.

Для розничных рынков, не может превышать 550 рублей на 1 кв. метр

Ставка может быть снижена до 0%

23. Классификации налогов:

4. По зачислению в бюджеты:Закрепленные налоги (НДС, пошлины)

Регулирующие налоги:

Налог на прибыль 17% - региональный бюджет

3% - федеральный бюджет

НДФЛ – 2 % - сельские поселения

- 10% - бюджеты городских поселений

- 15% - бюджеты городских округов

24. Классификации налогов:

5. Специальные налоговые режимыЗаменяют налоги для организаций:

Налог на прибыль;

Налог на имущество юр. лиц;

НДС.

Заменяют налоги для ИП:

НДФЛ в части доходов от предпринимательской

деятельности,

Налог на имущество физ. лиц,

НДС.

25. Классификации налогов:

5. Специальные налоговые режимыСтавка налога:

6% с дохода или

15% с прибыли

26. Классификации налогов:

5. Специальные налоговые режимыВмененный доход - потенциально возможный доход налогоплательщика,

рассчитываемый с учетом совокупности условий деятельности.

ЕНВД применяется:

1. розничная торговля;

2. общественное питание;

3. бытовые, ветеринарные услуги;

4. услуги по ремонту, техническому обслуживанию и мойке а/м;

5. распространение и (или) размещение рекламы;

6. услуги по передаче во временное пользование торговых мест;

7. услуги по временному размещению и проживанию;

8. услуги по перевозке пассажиров и грузов автотранспортом;

9. услуги стоянок.

Ставка налога: 15% с вмененного дохода

ЕНВД=(Налоговая база* Ставка налога)-Страховые Взносы

27. Классификации налогов:

5. Специальные налоговые режимыУсловия применения:

Доход от с/х деятельности более 70%

Ставка налога: 6% с прибыли

28. Классификации налогов:

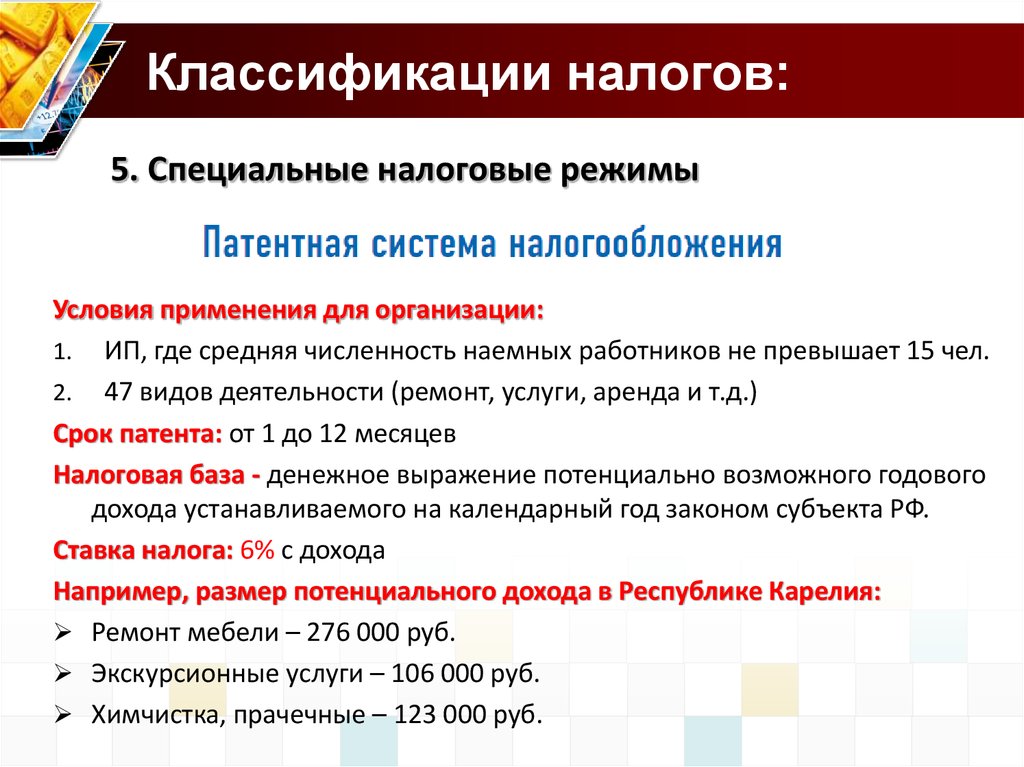

5. Специальные налоговые режимыУсловия применения для организации:

1. ИП, где средняя численность наемных работников не превышает 15 чел.

2. 47 видов деятельности (ремонт, услуги, аренда и т.д.)

Срок патента: от 1 до 12 месяцев

Налоговая база - денежное выражение потенциально возможного годового

дохода устанавливаемого на календарный год законом субъекта РФ.

Ставка налога: 6% с дохода

Например, размер потенциального дохода в Республике Карелия:

Ремонт мебели – 276 000 руб.

Экскурсионные услуги – 106 000 руб.

Химчистка, прачечные – 123 000 руб.

29. Налоговое регулирование в РФ:

Выработка государственной налоговой политики:Правительство РФ

Министерство финансов РФ

Департамент налоговой и таможенной политики

Федеральная налоговая служба (ФНС России) осуществляет контроль и надзор за соблюдением законодательства

о налогах и сборах, за правильностью исчисления, полнотой и

своевременностью внесения в соответствующий бюджет налогов и

сборов.........

30. ФНС РФ:

12

Центральный аппарат ФНС РФ

Межрегиональные инспекции ФНС РФ

3

Управление ФНС РФ по субъектам РФ

4

Инспекции ФНС РФ городов, районов

31.

32. Тема № 6. Налоги в системе государственного регулирования

LOGOТема № 6.

Налоги в системе

государственного

регулирования

www.themegallery.com

finance

finance law

law