Similar presentations:

Анализ финансовых результатов

1. АХЭД

Тема. Анализ финансовыхрезультатов

1

2. Вопросы 1.Анализ уровня и динамики финансовых результатов. 2. Анализ влияния факторов на прибыль. 3. Сводная система

показателей рентабельности.4.Моделирование показателей рентабельности

3.

Показателирезультативности

финансово-хозяйственной

деятельности

Показатели

деловой

активности

Показатели

экономического

эффекта

(прибыль)

Показатели

экономической

эффективности

(рентабельность)

4.

1.Анализ уровня идинамики финансовых

результатов

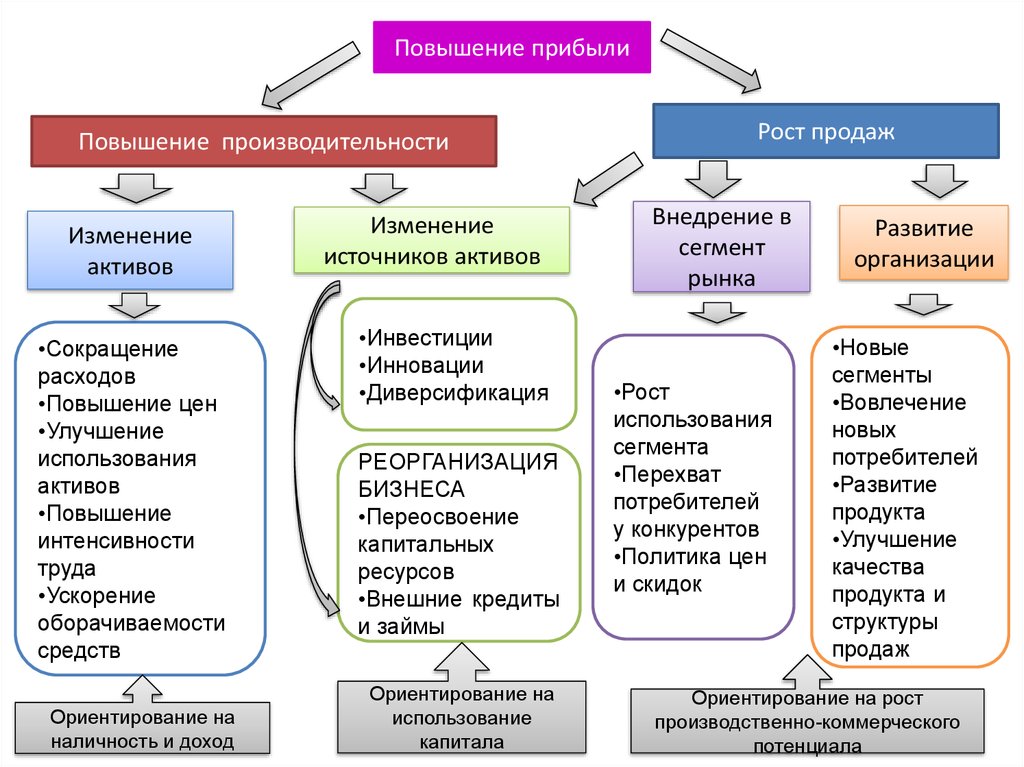

5.

РАСХОДЫДОХОДЫ

6. Основная цель анализа финансовых результатов

- выявление факторов, вызывающихуменьшение финансовых результатов,

т. е. снижение прибыли и

рентабельности.

7. Основные задачи анализа финансовых результатов работы предприятия :

• Систематический контроль над выполнением планареализации продукции и получением прибыли;

• Определение влияния как объективных, так и

субъективных факторов на финансовые результаты;

• Выявление резервов увеличения суммы прибыли и

рентабельности;

• Оценка работы предприятия по использованию

возможностей увеличения прибыли и рентабельности;

• Изучение динамики изменения показателей за ряд

лет.

7

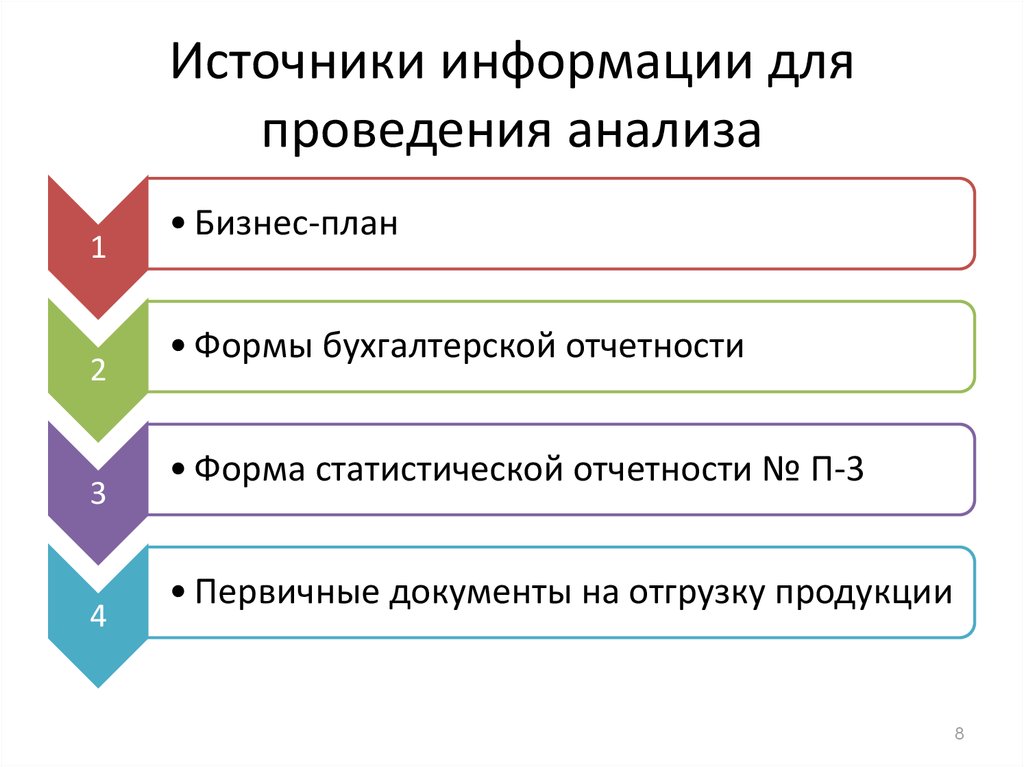

8. Источники информации для проведения анализа

12

3

4

• Бизнес-план

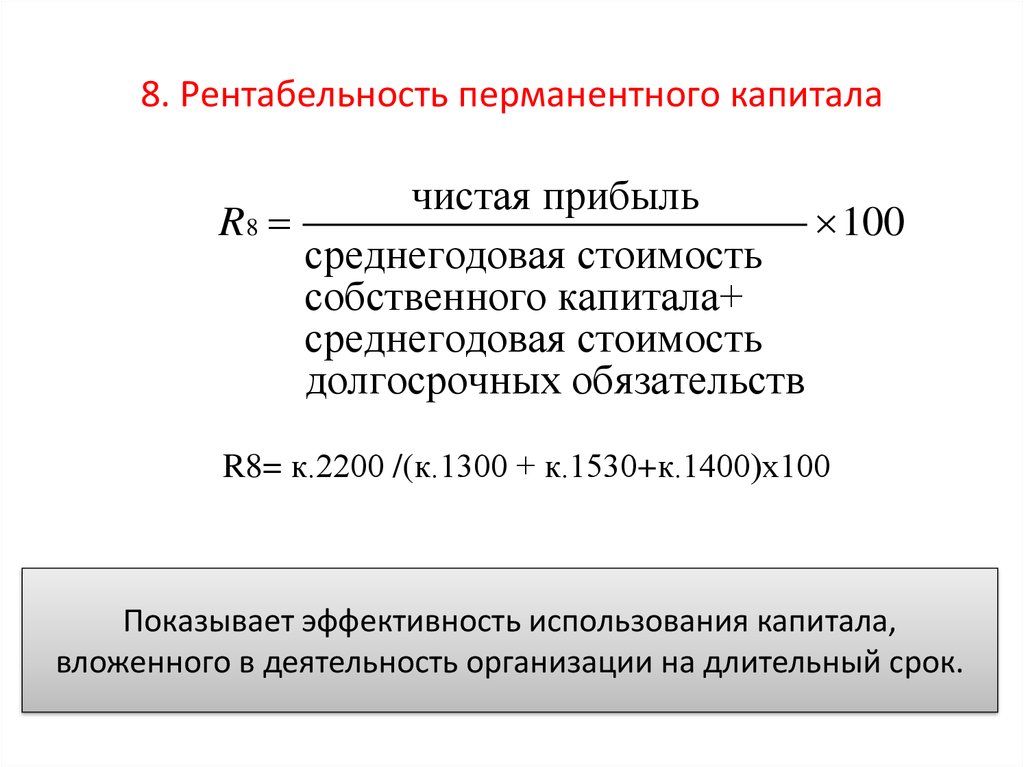

• Формы бухгалтерской отчетности

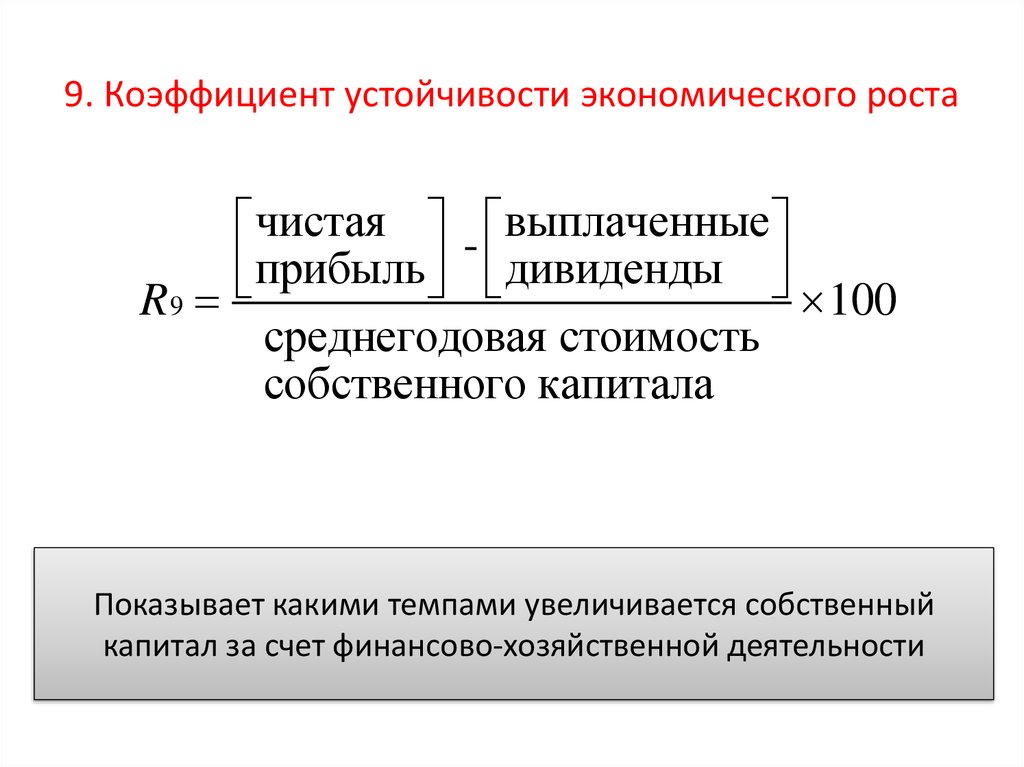

• Форма статистической отчетности № П-3

• Первичные документы на отгрузку продукции

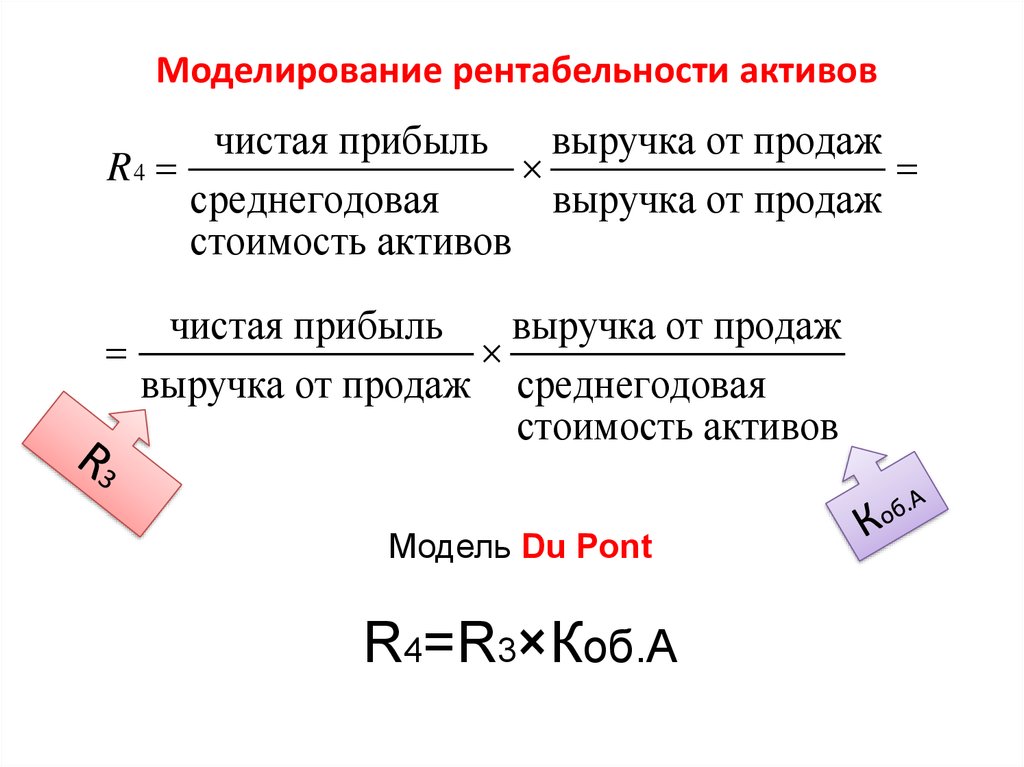

8

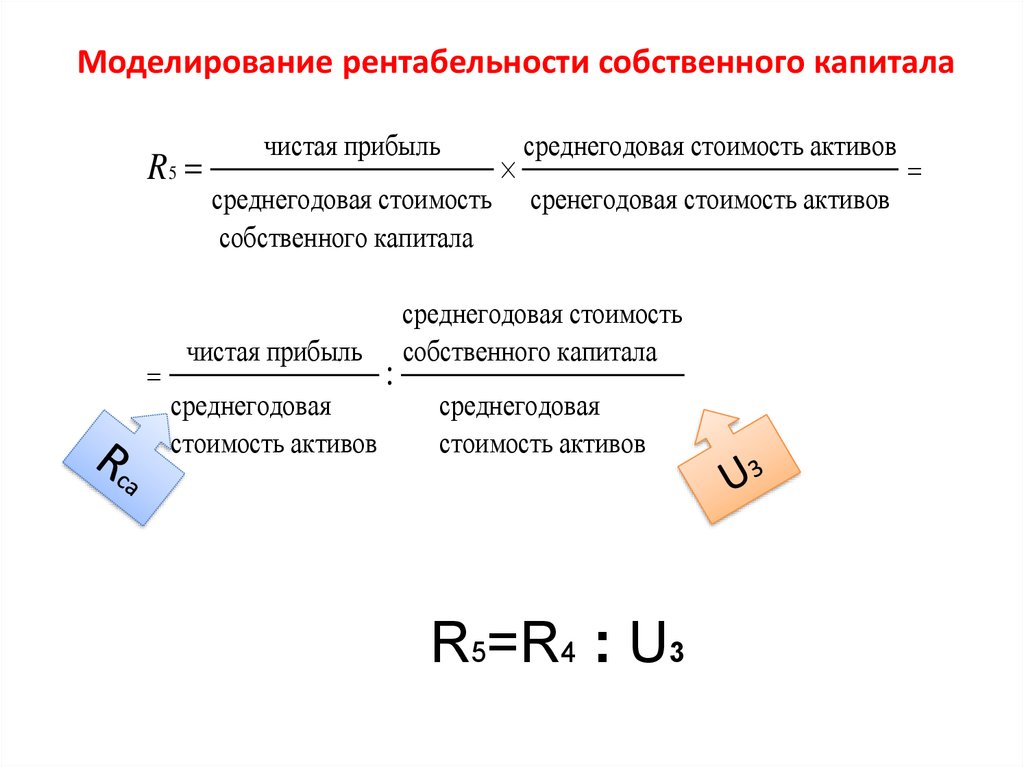

9.

Прибыль (убыток) - это финансовый результат, которыйпоказывает прирост (уменьшение) стоимости собственного

капитала организации за отчетный период.

Прибыль

эффект

характеризует

абсолютный

финансово-хозяйственной

экономический

деятельности

составляет основу экономического развития организации.

и

10.

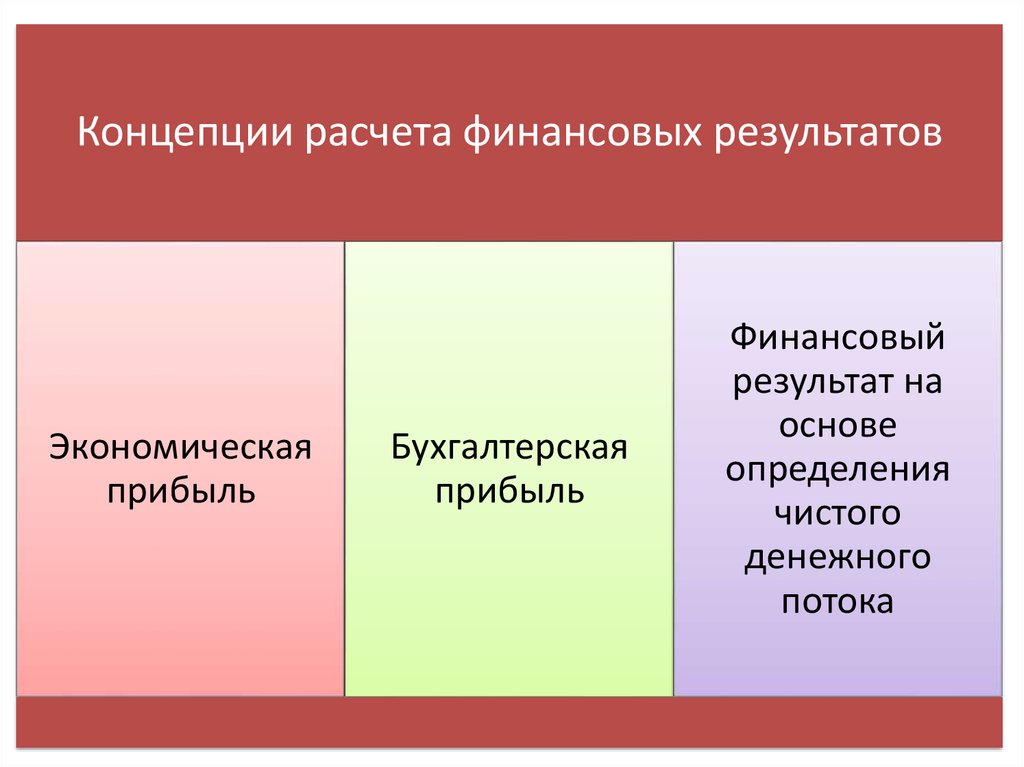

Концепции расчета финансовых результатовЭкономическая

прибыль

Бухгалтерская

прибыль

Финансовый

результат на

основе

определения

чистого

денежного

потока

11.

Взаимосвязь экономической и бухгалтерской прибылиВыручка от продаж

Экономические затраты

Бухгалтерские

(явные)затраты

Экономическая

прибыль

Неявные

(альтернативные)

затраты

Бухгалтерская прибыль

12.

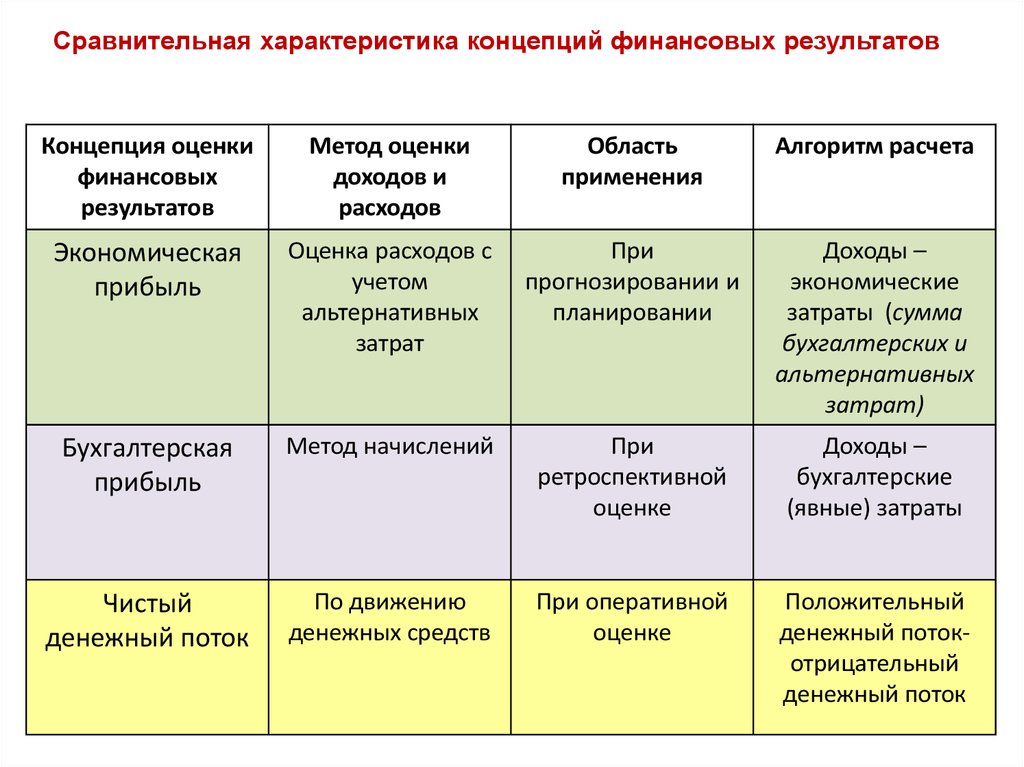

Сравнительная характеристика концепций финансовых результатовКонцепция оценки

финансовых

результатов

Метод оценки

доходов и

расходов

Область

применения

Алгоритм расчета

Экономическая

прибыль

Оценка расходов с

учетом

альтернативных

затрат

При

прогнозировании и

планировании

Доходы –

экономические

затраты (сумма

бухгалтерских и

альтернативных

затрат)

Бухгалтерская

прибыль

Метод начислений

При

ретроспективной

оценке

Доходы –

бухгалтерские

(явные) затраты

Чистый

денежный поток

По движению

денежных средств

При оперативной

оценке

Положительный

денежный потокотрицательный

денежный поток

13.

Вэкономическом

подходе

в

расчет

принимаются не только явные (бухгалтерские), но

и неявные (альтернативные) затраты. Величина

неявных

затрат

определяется

тем

доходом,

который могли бы принести ресурсы, имеющиеся

в распоряжении предприятия, при их наиболее

выгодном использовании.

14.

Влияние учетной политики на бухгалтерскую прибыльМетод оценки

остатков

незавершенного

производства

Метод оценки

ТМЦ при

списании их на

затраты

Метод

начисления

амортизации

Методы

калькулирования

себестоимости

Бухгалтерская

прибыль

15.

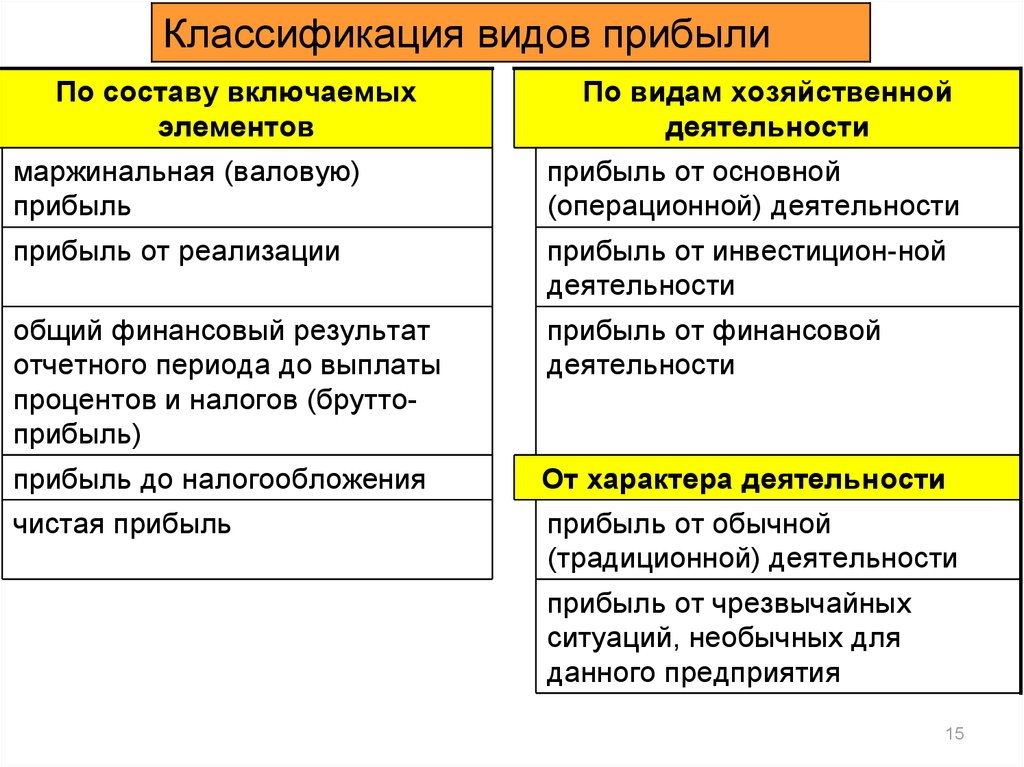

Классификация видов прибылиПо составу включаемых

элементов

По видам хозяйственной

деятельности

маржинальная (валовую)

прибыль

прибыль от основной

(операционной) деятельности

прибыль от реализации

прибыль от инвестицион-ной

деятельности

общий финансовый результат

отчетного периода до выплаты

процентов и налогов (бруттоприбыль)

прибыль от финансовой

деятельности

прибыль до налогообложения

От характера деятельности

чистая прибыль

прибыль от обычной

(традиционной) деятельности

прибыль от чрезвычайных

ситуаций, необычных для

данного предприятия

15

16.

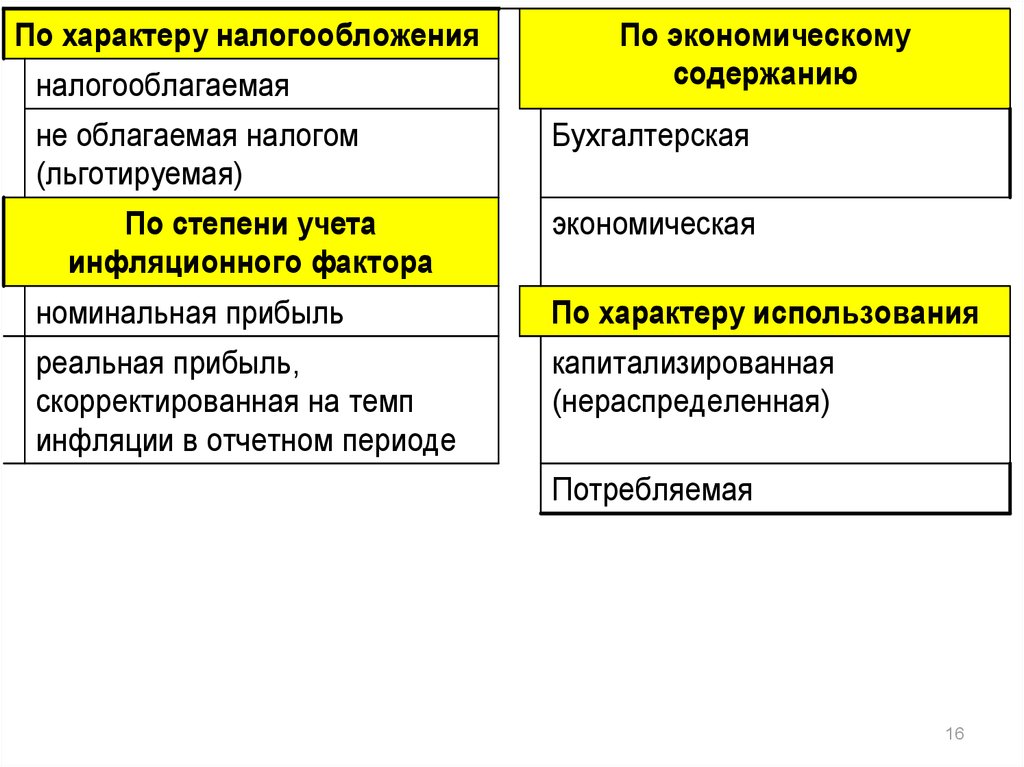

По характеру налогообложенияналогооблагаемая

не облагаемая налогом

(льготируемая)

По степени учета

инфляционного фактора

По экономическому

содержанию

Бухгалтерская

экономическая

номинальная прибыль

По характеру использования

реальная прибыль,

скорректированная на темп

инфляции в отчетном периоде

капитализированная

(нераспределенная)

Потребляемая

16

17.

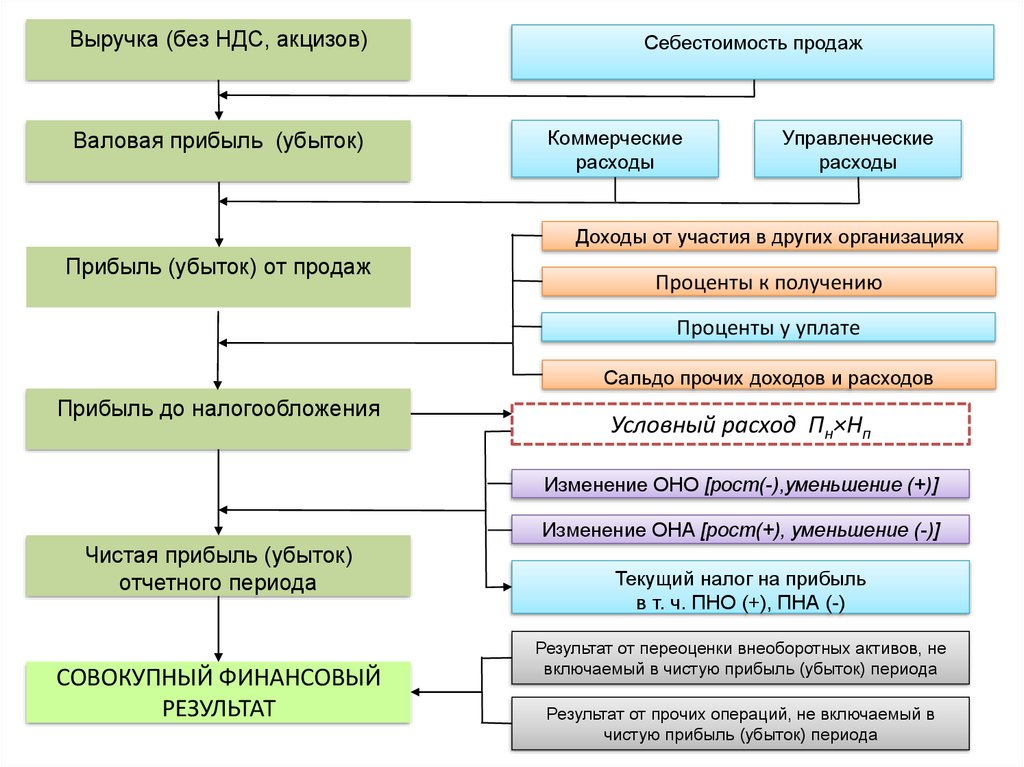

Модель формирования финансовых результатовв Отчете о финансовых результатах

18.

Выручка (без НДС, акцизов)Валовая прибыль (убыток)

Себестоимость продаж

Коммерческие

расходы

Управленческие

расходы

Доходы от участия в других организациях

Прибыль (убыток) от продаж

Проценты к получению

Проценты у уплате

Сальдо прочих доходов и расходов

Прибыль до налогообложения

Условный расход Пн×Нп

Изменение ОНО [рост(-),уменьшение (+)]

Изменение ОНА [рост(+), уменьшение (-)]

Чистая прибыль (убыток)

отчетного периода

СОВОКУПНЫЙ ФИНАНСОВЫЙ

РЕЗУЛЬТАТ

Текущий налог на прибыль

в т. ч. ПНО (+), ПНА (-)

Результат от переоценки внеоборотных активов, не

включаемый в чистую прибыль (убыток) периода

Результат от прочих операций, не включаемый в

чистую прибыль (убыток) периода

19. Алгоритм анализа прибыли

1.Изучение изменений каждого составного элементабалансовой прибыли за отчетный период по

сравнению с базисным (горизонтальный анализ);

2.Структурный анализ соответствующих статей

балансовой прибыли.

3.Изучение динамики изменения показателей

прибыли.

4.Исследование влияния отдельных факторов на

прибыль до налогообложения.

5. В заключении анализа выявляют резервы

увеличения балансовой прибыли.

19

20.

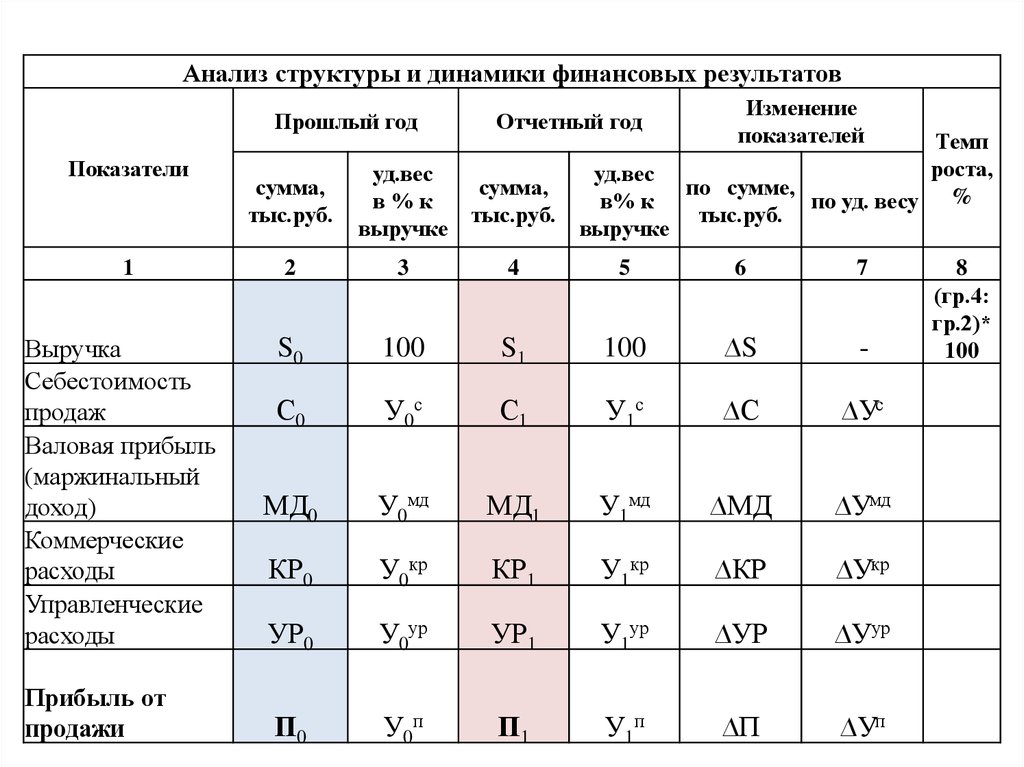

Анализ структуры и динамики финансовых результатовПрошлый год

Показатели

1

Выручка

Себестоимость

продаж

Валовая прибыль

(маржинальный

доход)

Коммерческие

расходы

Управленческие

расходы

Прибыль от

продажи

Отчетный год

Изменение

показателей

Темп

роста,

по сумме,

по уд. весу %

тыс.руб.

сумма,

тыс.руб.

уд.вес

в%к

выручке

сумма,

тыс.руб.

уд.вес

в% к

выручке

2

3

4

5

6

7

S0

100

S1

100

∆S

-

С0

У0с

С1

У1с

∆С

∆Ус

МД0

У0мд

МД1

У1мд

∆МД

∆Умд

КР0

У0кр

КР1

У1кр

∆КР

∆Укр

УР0

У0ур

УР1

У1ур

∆УР

∆Уур

П0

У0п

П1

У1п

∆П

∆Уп

8

(гр.4:

гр.2)*

100

21.

2.Анализ влияния факторов на прибыль22. Факторный анализ прибыли

ФАКТОРЫВнутренние, зависящие от

предприятия

Внепроизводственные

Снабженческосбытовые,

социального

развития

коллектива,

природоохранной

деятельности

Внешние, не зависящие от

предприятия

Производственные

Средства

труда

Предметы

труда

Труд

Обусловленные

конъюнктурой

рынка

Уровень

инфляции

Уровень

концентрац

ии рынка

Платежеспо

собность

спроса и

т.д.

Связанные с государст.

регулированием

предпринимательской

деятельности

Налоговая политика

Таможенная политика

Административные

ограничения

22

23. Факторная модель аддитивного типа

Чистая прибыль(Пч)= S-С-КР-УР-ОНО+ОНА-НП;

Прибыль от продаж

(Ппр)= S-С-КР-УР

23

24.

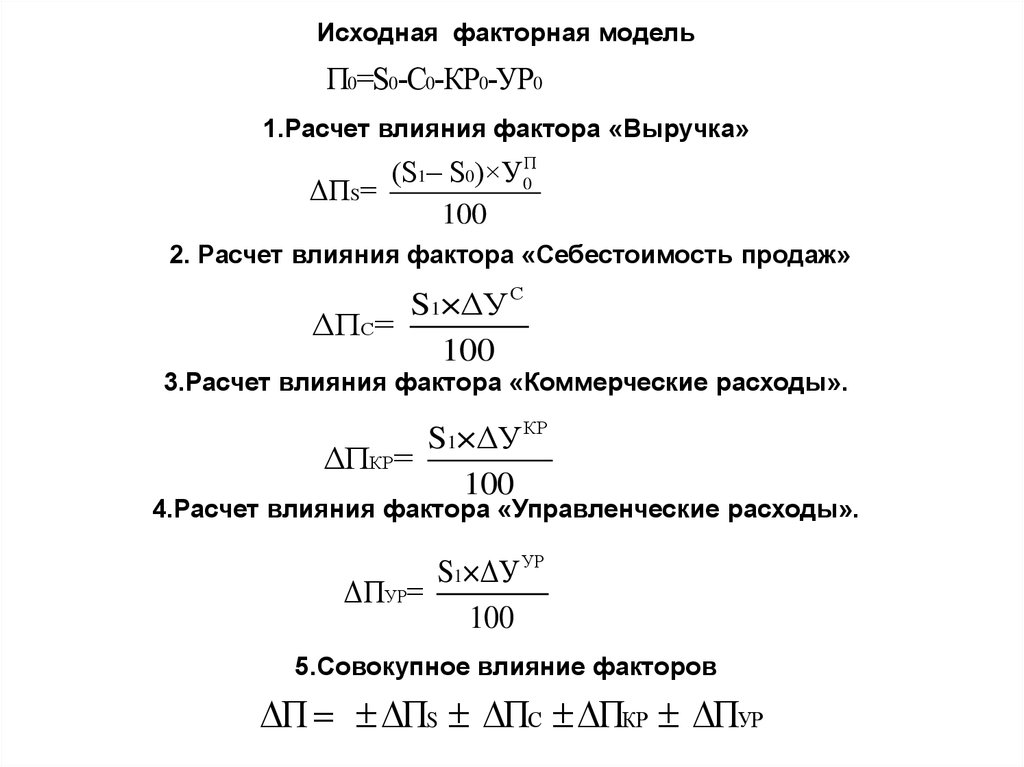

Исходная факторная модельП0=S0-С0-КР0-УР0

1.Расчет влияния фактора «Выручка»

(S1– S0)×У0П

ΔПS=

100

2. Расчет влияния фактора «Себестоимость продаж»

S1×ΔУ С

ΔПС=

100

3.Расчет влияния фактора «Коммерческие расходы».

S1×ΔУ КР

ΔПКР=

100

4.Расчет влияния фактора «Управленческие расходы».

S1×ΔУ УР

ΔПУР=

100

5.Совокупное влияние факторов

П ПS ПС ПКР ПУР

25.

Повышение прибылиПовышение производительности

Изменение

активов

•Сокращение

расходов

•Повышение цен

•Улучшение

использования

активов

•Повышение

интенсивности

труда

•Ускорение

оборачиваемости

средств

Ориентирование на

наличность и доход

Изменение

источников активов

•Инвестиции

•Инновации

•Диверсификация

РЕОРГАНИЗАЦИЯ

БИЗНЕСА

•Переосвоение

капитальных

ресурсов

•Внешние кредиты

и займы

Ориентирование на

использование

капитала

Рост продаж

Внедрение в

сегмент

рынка

•Рост

использования

сегмента

•Перехват

потребителей

у конкурентов

•Политика цен

и скидок

Развитие

организации

•Новые

сегменты

•Вовлечение

новых

потребителей

•Развитие

продукта

•Улучшение

качества

продукта и

структуры

продаж

Ориентирование на рост

производственно-коммерческого

потенциала

26.

Прочие выплаты из чистойприбыли

Поощрительные выплаты

работникам

Дивиденды по обыкновенным

акциям

Капитализация

Дивиденды по

привилегированным акциям

Нераспределенная часть

чистой прибыли

Увеличение уставного капитала

Резервный капитал,

формируемый в соответствии с

уставом

Резервный капитал,

формируемый в соответствии с

законодательством

Решение собственников(акционеров)

о распределении чистой прибыли

за отчетный год

Потребление

27.

Общая схема распределения прибылиПрибыль до

налогообложения

Чистая прибыль

Налоги и сборы

Налог на

прибыль

Капитализированная

часть

Потребленная

часть

На

инвестирование

в производство

На выплату

дивидендов

На

формирование

резервов

На

социальные

нужды

Штрафы, пени

Прочие формы

капитализации

Прочие формы

потребления

28.

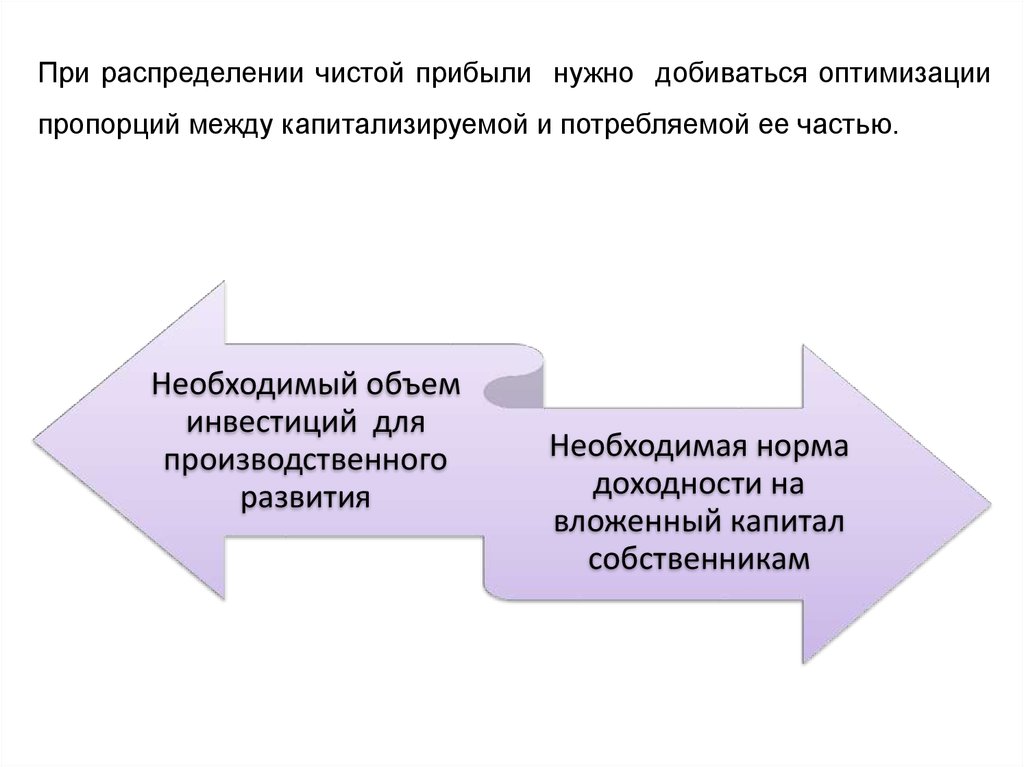

При распределении чистой прибыли нужно добиваться оптимизациипропорций между капитализируемой и потребляемой ее частью.

Необходимый объем

инвестиций для

производственного

развития

Необходимая норма

доходности на

вложенный капитал

собственникам

29.

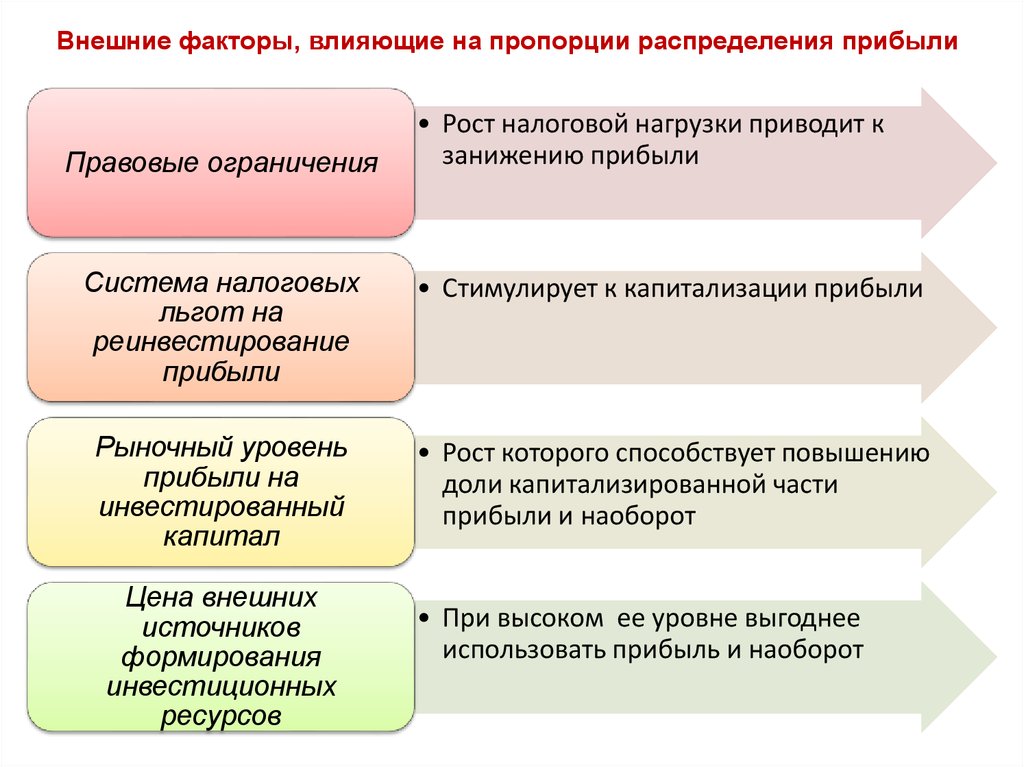

Внешние факторы, влияющие на пропорции распределения прибылиПравовые ограничения

• Рост налоговой нагрузки приводит к

занижению прибыли

Система налоговых

льгот на

реинвестирование

прибыли

• Стимулирует к капитализации прибыли

Рыночный уровень

прибыли на

инвестированный

капитал

• Рост которого способствует повышению

доли капитализированной части

прибыли и наоборот

Цена внешних

источников

формирования

инвестиционных

ресурсов

• При высоком ее уровне выгоднее

использовать прибыль и наоборот

30.

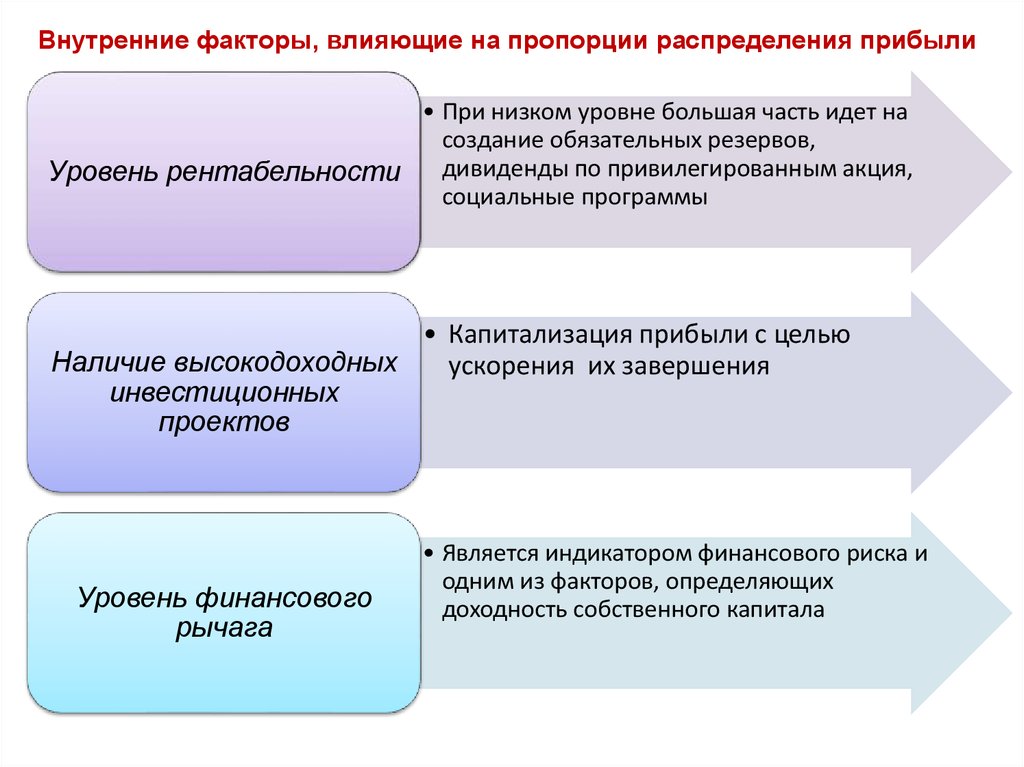

Внутренние факторы, влияющие на пропорции распределения прибыли• При низком уровне большая часть идет на

создание обязательных резервов,

Уровень рентабельности дивиденды по привилегированным акция,

социальные программы

• Капитализация прибыли с целью

Наличие высокодоходных

ускорения их завершения

инвестиционных

проектов

Уровень финансового

рычага

• Является индикатором финансового риска и

одним из факторов, определяющих

доходность собственного капитала

31.

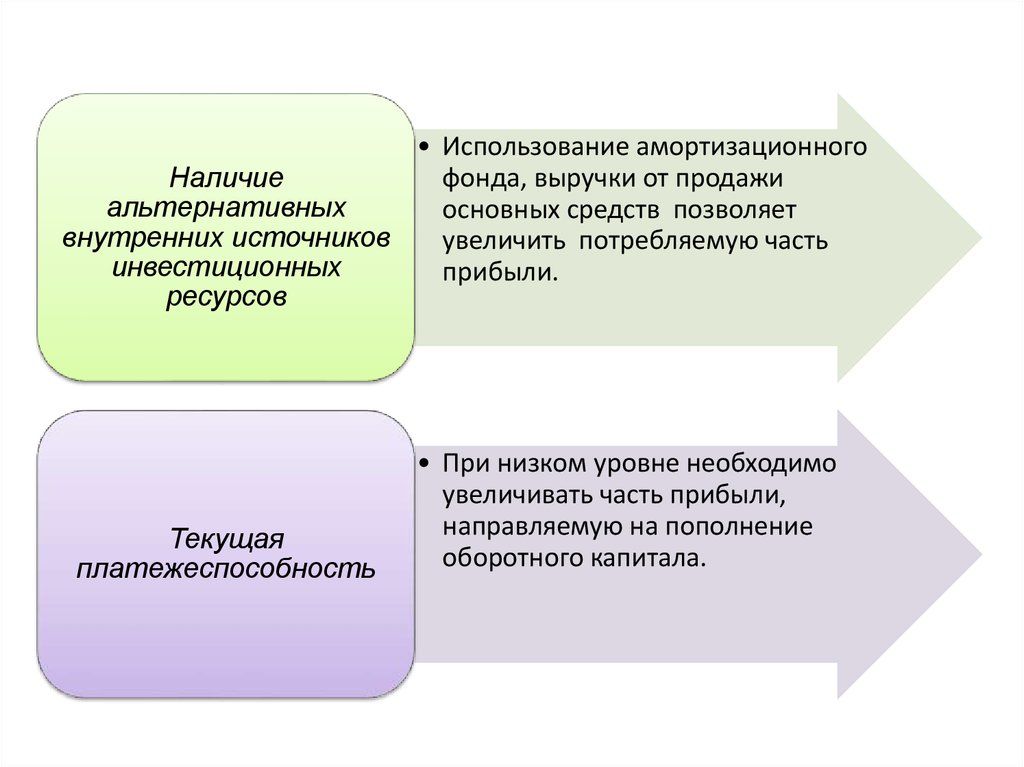

• Использование амортизационногофонда, выручки от продажи

Наличие

альтернативных

основных средств позволяет

внутренних источников

увеличить потребляемую часть

инвестиционных

прибыли.

ресурсов

Текущая

платежеспособность

• При низком уровне необходимо

увеличивать часть прибыли,

направляемую на пополнение

оборотного капитала.

32. Резервы увеличения суммы прибыли

Увеличение объемареализации продукции

Повышение цен

Снижение себестоимости

товарной продукции

Структурный сдвиг в

ассортименте

32

33.

3.Сводная системапоказателей рентабельности

34.

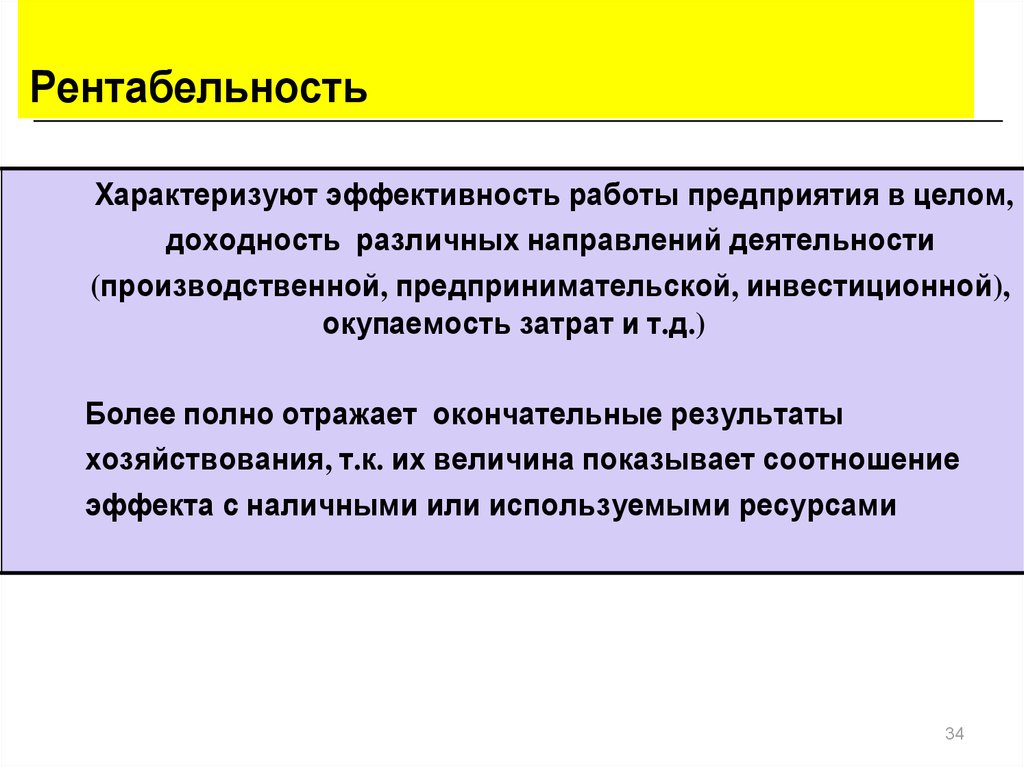

РентабельностьХарактеризуют эффективность работы предприятия в целом,

доходность различных направлений деятельности

(производственной, предпринимательской, инвестиционной),

окупаемость затрат и т.д.)

Более полно отражает окончательные результаты

хозяйствования, т.к. их величина показывает соотношение

эффекта с наличными или используемыми ресурсами

34

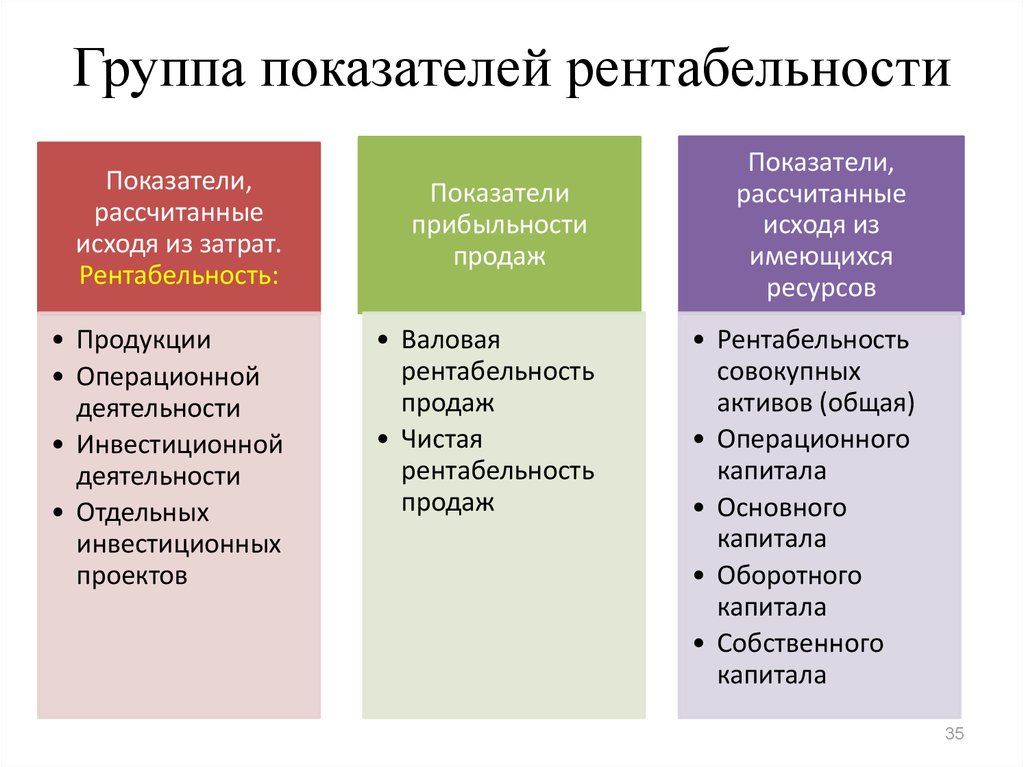

35. Группа показателей рентабельности

Показатели,рассчитанные

исходя из затрат.

Рентабельность:

Показатели

прибыльности

продаж

• Продукции

• Операционной

деятельности

• Инвестиционной

деятельности

• Отдельных

инвестиционных

проектов

• Валовая

рентабельность

продаж

• Чистая

рентабельность

продаж

Показатели,

рассчитанные

исходя из

имеющихся

ресурсов

• Рентабельность

совокупных

активов (общая)

• Операционного

капитала

• Основного

капитала

• Оборотного

капитала

• Собственного

капитала

35

36.

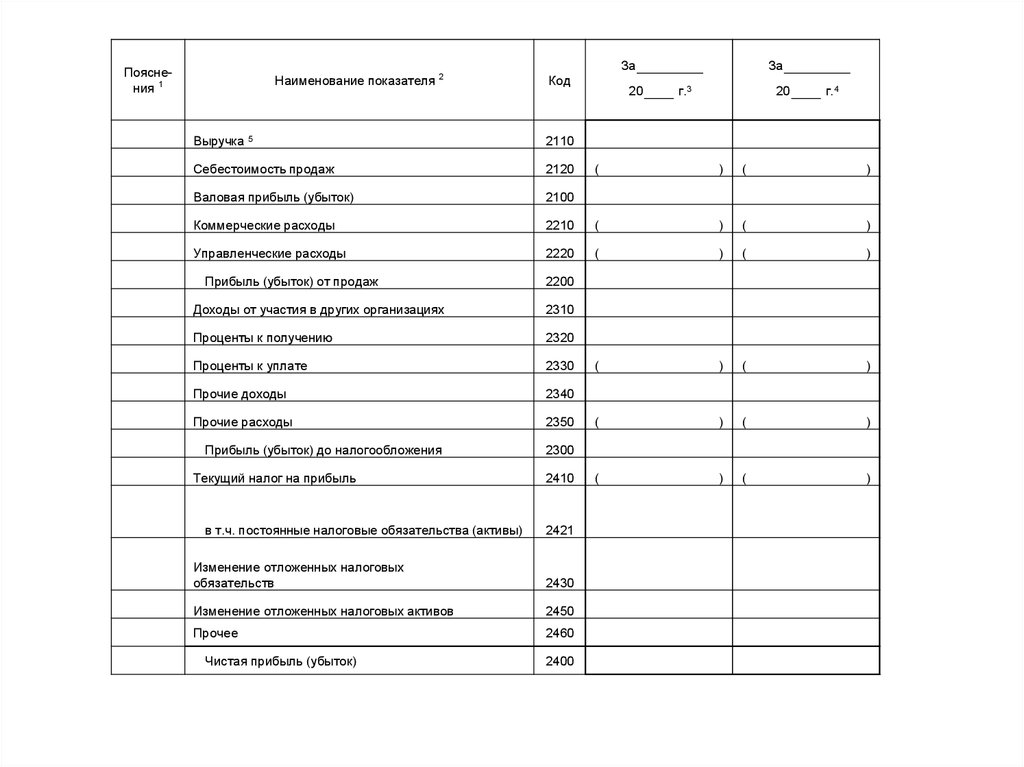

ЗаПояснения 1

Наименование показателя 2

Код

Выручка 5

2110

Себестоимость продаж

2120

Валовая прибыль (убыток)

2100

Коммерческие расходы

Управленческие расходы

Прибыль (убыток) от продаж

)

2210

(

)

(

)

2220

(

)

(

)

(

)

(

)

(

)

(

)

(

)

(

)

2200

2320

Проценты к уплате

2330

Прочие доходы

2340

Прочие расходы

2350

2300

2410

2421

Изменение отложенных налоговых

обязательств

2430

Изменение отложенных налоговых активов

2450

Прочее

2460

Чистая прибыль (убыток)

г.4

(

Проценты к получению

в т.ч. постоянные налоговые обязательства (активы)

20

)

2310

Текущий налог на прибыль

г.3

(

Доходы от участия в других организациях

Прибыль (убыток) до налогообложения

20

За

2400

37.

Пояснения 1Наименование показателя

2

Код

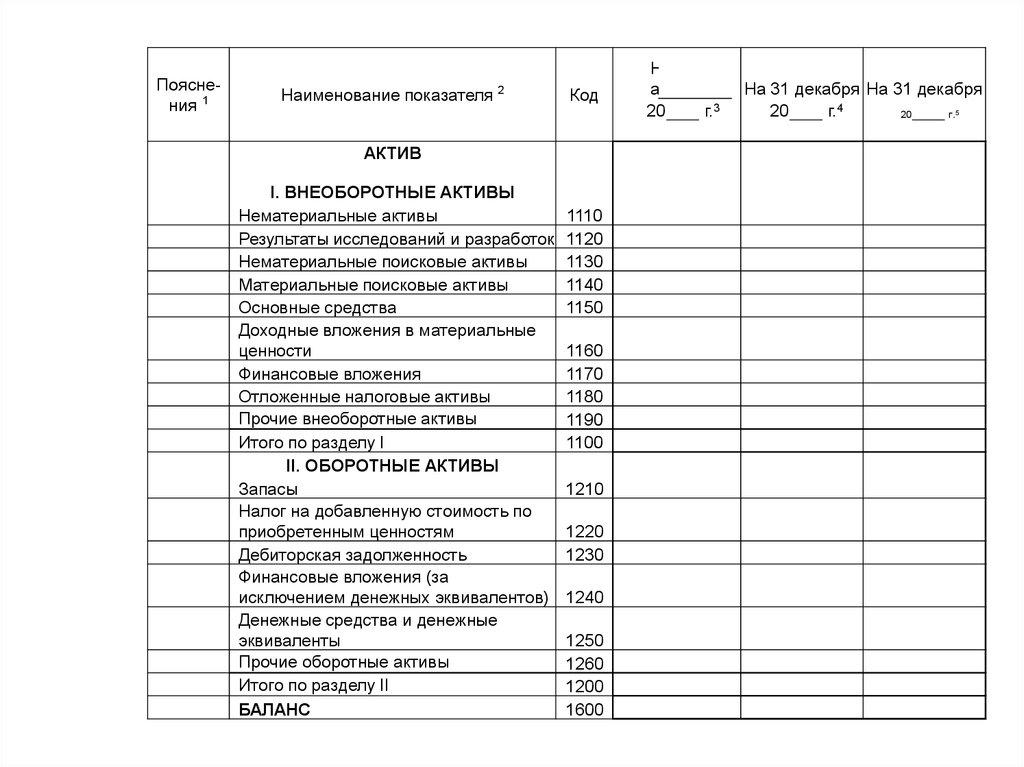

АКТИВ

I. ВНЕОБОРОТНЫЕ АКТИВЫ

Нематериальные активы

Результаты исследований и разработок

Нематериальные поисковые активы

Материальные поисковые активы

Основные средства

Доходные вложения в материальные

ценности

Финансовые вложения

Отложенные налоговые активы

Прочие внеоборотные активы

Итого по разделу I

II. ОБОРОТНЫЕ АКТИВЫ

Запасы

Налог на добавленную стоимость по

приобретенным ценностям

Дебиторская задолженность

Финансовые вложения (за

исключением денежных эквивалентов)

Денежные средства и денежные

эквиваленты

Прочие оборотные активы

Итого по разделу II

БАЛАНС

1110

1120

1130

1140

1150

1160

1170

1180

1190

1100

1210

1220

1230

1240

1250

1260

1200

1600

Н

а

20

г.3

На 31 декабря На 31 декабря

20

г.4

20

г.

5

38.

Пояснения 1Наименование показателя

2

Код

На

20

3

г.

На 31 декабря На 31 декабря

20

г.4

20

г.5

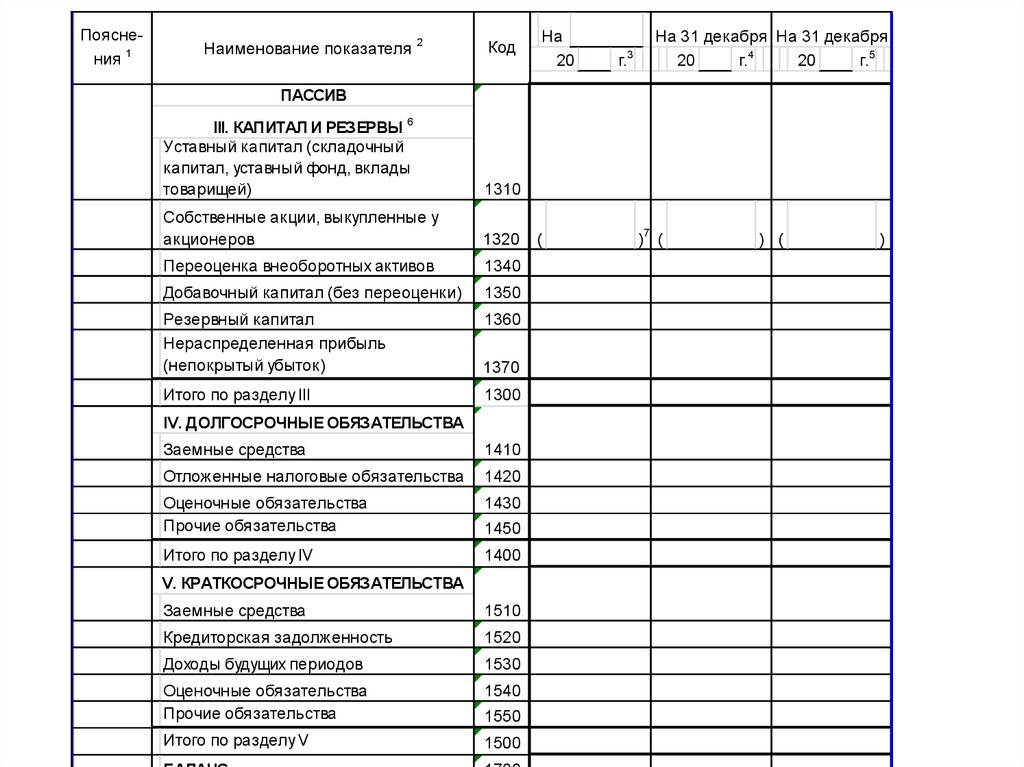

ПАССИВ

6

III. КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал (складочный

капитал, уставный фонд, вклады

товарищей)

1310

Собственные акции, выкупленные у

акционеров

1320

Переоценка внеоборотных активов

1340

Добавочный капитал (без переоценки)

1350

Резервный капитал

Нераспределенная прибыль

(непокрытый убыток)

1360

1370

Итого по разделу III

1300

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Заемные средства

1410

Отложенные налоговые обязательства

1420

Оценочные обязательства

Прочие обязательства

1430

Итого по разделу IV

1400

1450

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Заемные средства

1510

Кредиторская задолженность

1520

Доходы будущих периодов

1530

Оценочные обязательства

Прочие обязательства

1540

Итого по разделу V

1500

1550

(

)7 (

) (

)

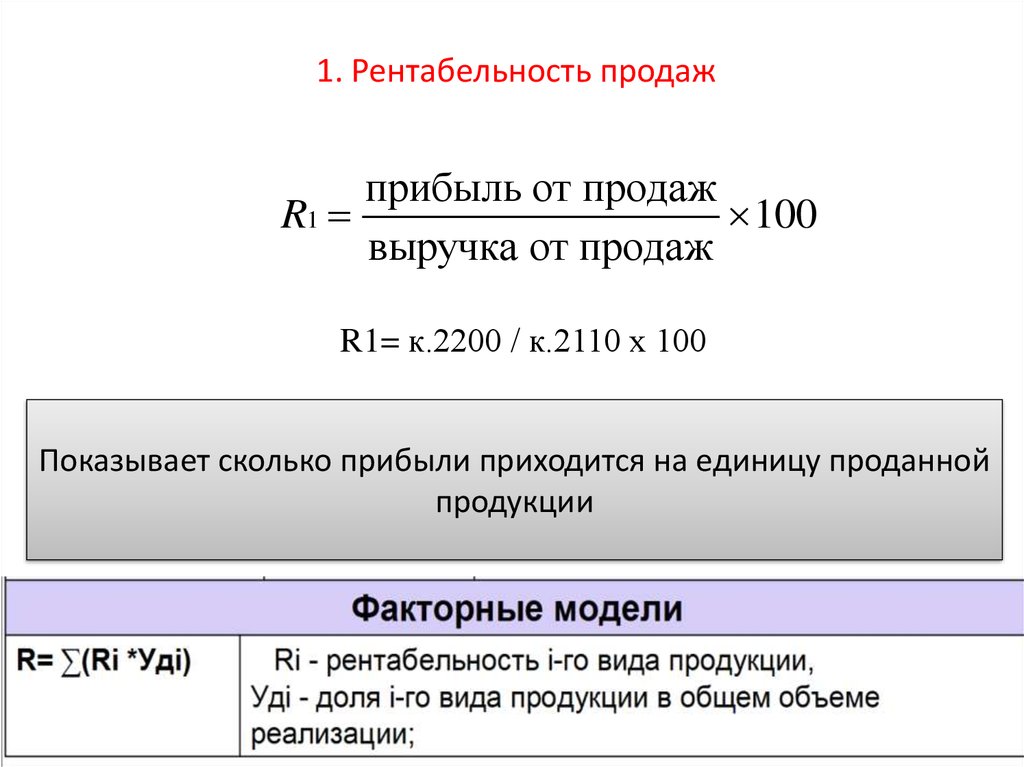

39. 1. Рентабельность продаж

прибыль от продажR1

100

выручка от продаж

R1= к.2200 / к.2110 х 100

Показывает сколько прибыли приходится на единицу проданной

продукции

40.

41. 2. Бухгалтерская рентабельность по обычной деятельности

прибыль до налогообложенияR2

100

выручка от продаж

R2= к.2300 / к.2110 х 100

Показывает уровень прибыли до налогообложения

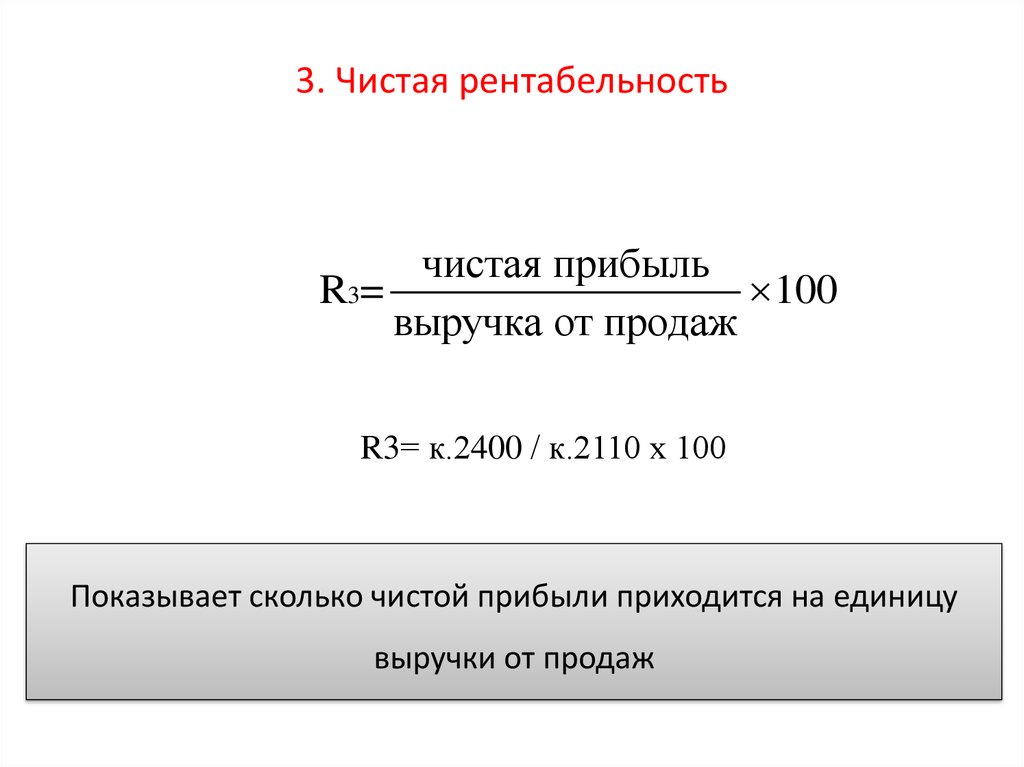

42. 3. Чистая рентабельность

чистая прибыльR3=

100

выручка от продаж

R3= к.2400 / к.2110 х 100

Показывает сколько чистой прибыли приходится на единицу

выручки от продаж

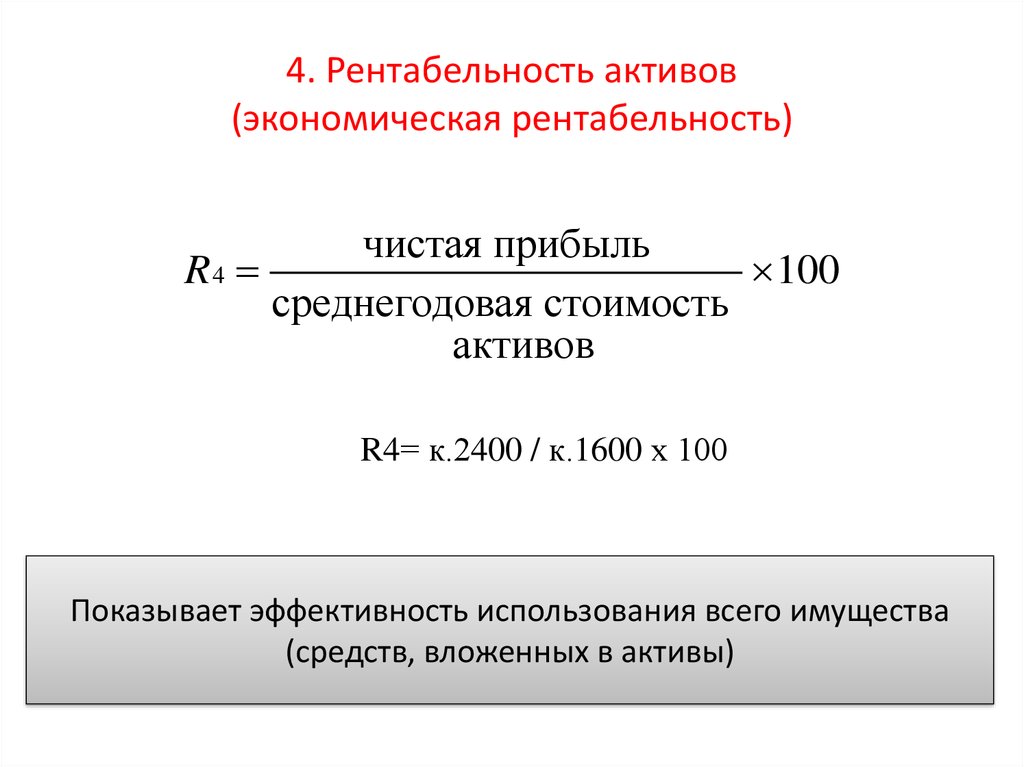

43. 4. Рентабельность активов (экономическая рентабельность)

чистая прибыльR4

100

среднегодовая стоимость

активов

R4= к.2400 / к.1600 х 100

Показывает эффективность использования всего имущества

(средств, вложенных в активы)

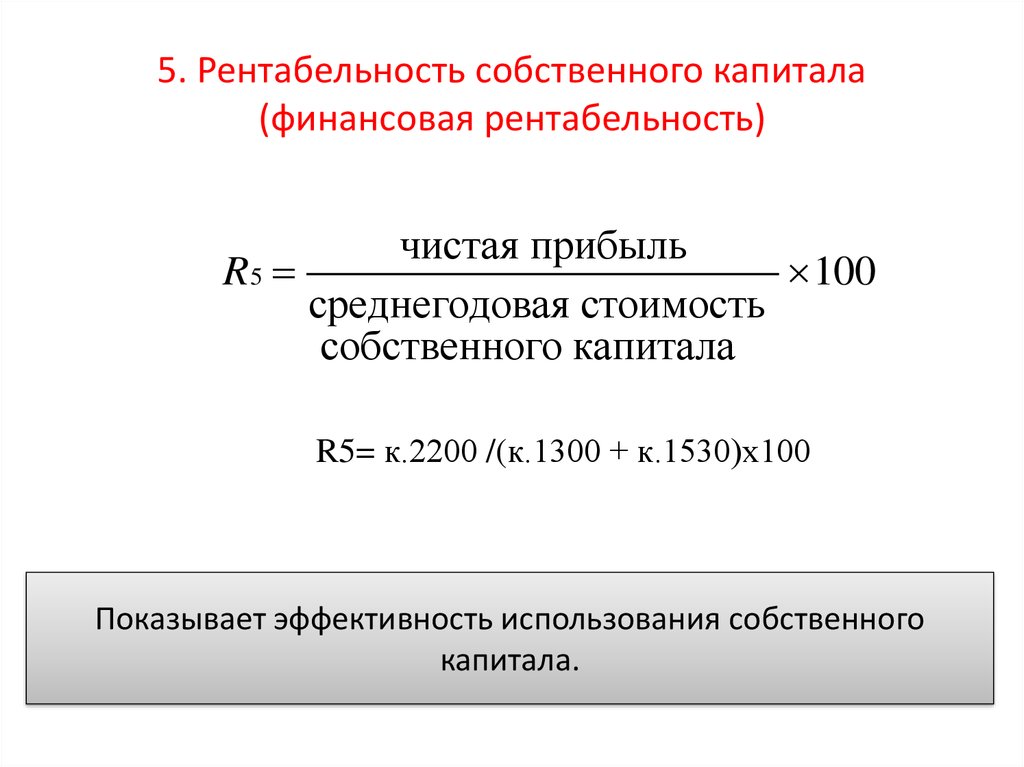

44. 5. Рентабельность собственного капитала (финансовая рентабельность)

чистая прибыльR5

100

среднегодовая стоимость

собственного капитала

R5= к.2200 /(к.1300 + к.1530)х100

Показывает эффективность использования собственного

капитала.

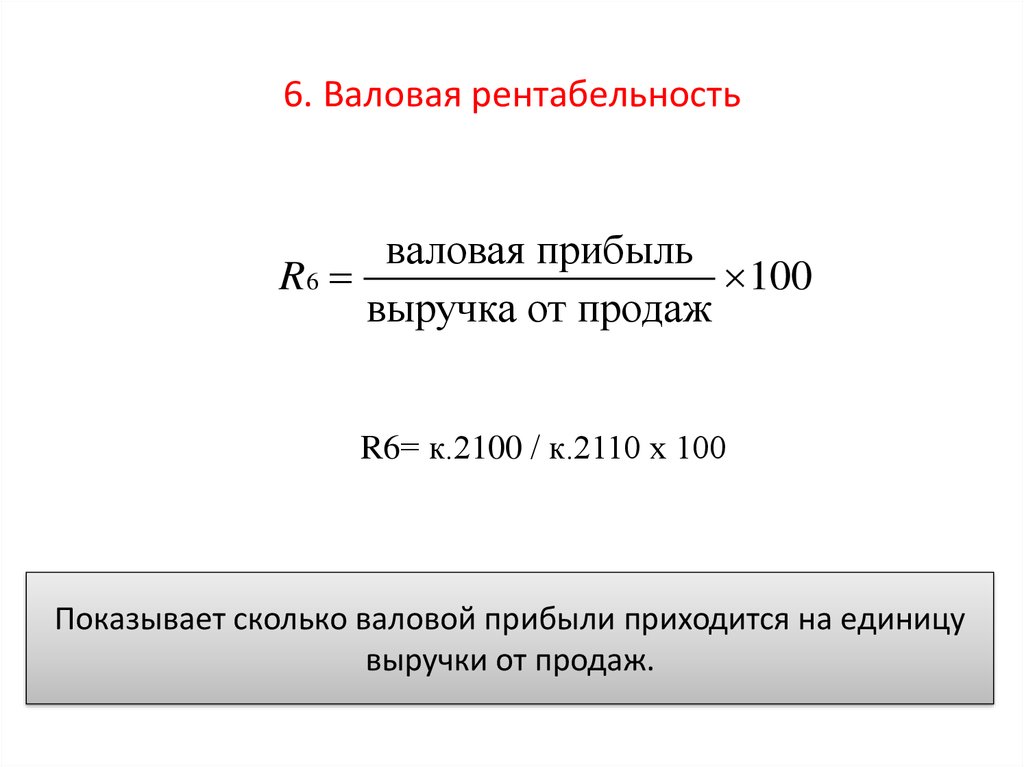

45. 6. Валовая рентабельность

валовая прибыльR6

100

выручка от продаж

R6= к.2100 / к.2110 х 100

Показывает сколько валовой прибыли приходится на единицу

выручки от продаж.

46. 7. Затратоотдача

прибыль от продажR7

100

затраты на производство

и продажу продукции

R7= к.2200 /к.2120+2210+2220)х100

Показывает сколько прибыли приходится на единицу затрат

47. 8. Рентабельность перманентного капитала

чистая прибыльR8

100

среднегодовая стоимость

собственного капитала+

среднегодовая стоимость

долгосрочных обязательств

R8= к.2200 /(к.1300 + к.1530+к.1400)х100

Показывает эффективность использования капитала,

вложенного в деятельность организации на длительный срок.

48. 9. Коэффициент устойчивости экономического роста

чистая - выплаченныеприбыль дивиденды

R9

100

среднегодовая стоимость

собственного капитала

Показывает какими темпами увеличивается собственный

капитал за счет финансово-хозяйственной деятельности

49.

4.Моделированиепоказателей

рентабельности

50. Моделирование рентабельности активов

чистая прибыльвыручка от продаж

R4

среднегодовая

выручка от продаж

стоимость активов

чистая прибыль

выручка от продаж

выручка от продаж среднегодовая

стоимость активов

Модель Du Pont

R4=R3×Коб.А

51. Моделирование рентабельности собственного капитала

R5чистая прибыль

среднегодовая стоимость

собственного капитала

чистая прибыль

среднегодовая

стоимость активов

:

среднегодовая стоимость активов

сренегодовая стоимость активов

среднегодовая стоимость

собственного капитала

среднегодовая

стоимость активов

R5=R4 : U3

52.

Взаимосвязь баланса и отчета о финансовых результатахВыручка от продаж

Доходы от прочей

деятельности

ОНА

Все доходы

Чистая прибыль

Себестоимость проданной

продукции

Расходы от прочей

деятельности

Средства в расчетах

ОНО

Денежные средства

Запасы

_

Все расходы

:

Внеоборотные активы

Выручка от продаж

Чистая

рентабельность R3

Выручка от продаж

:

Стоимость активов

Ресурсоотдача

КобА

×

Собственный

капитал

Рентабельность

активов R4

Оборотные активы

+

:

:

Коэффициент

автономии U3

Рентабельность собственного капитала R5

Совокупный

капитал

53.

Особенности оценки рентабельности собственного капиталаСтратегия

управления

• Высокий риск - высокая прибыль.

• Низкий риск - низкая прибыль.

Оценка различных

статей

отчетности

• Прибыль отражает результаты текущей

деятельности.

• Стоимость собственного капитала складывается

в течение ряда лет, выражена в учетной оценке,

которая может отличаться от текущей.

Временной аспект

деятельности

• Чистая рентабельность определяется

результативностью отчетного периода.

• Не учитываются будущий эффект долгосрочных

инвестиций.

54. Расчет и анализ показателей доходности (рентабельности)

2014г.2015г.

1. Прибыль до налогообложения,

тыс.руб.

280,2

373,4

93,2

133,0

206,1

2. Чистая прибыль тыс.руб.

280,2

373,4

93,2

133,0

205,1

3. Прибыль от реализации продукции

тыс.руб.

1103,7

1921,3

817,6

817,6

1334,8

4. Средняя величина основных

производственных фондов и

материальных оборотных средств,

тыс.руб.

26122

29382,6 3260,6

112,5

38085,1

5. Средняя величина перманентного

капитала, тыс.руб.

-114,3

Показатели

За 9

Измен. Темп

месяцев

( +,- ) роста, %

2016г.

Исходные данные

43,7

158

9493,8

54

55.

Расчетные показатели2014г.

2015г.

1. Общая рентабельность

(рентабельность активов), %

1,0

1,2

0,2

120,0

0,5

2. Рентабельность продукции

(основной деятельности ), %

2,0

1,6

-0,4

80

5,8

1,7

1,5

-0,2

Показатели

3. Рентабельность продаж, %

Темп

За 9

Измен.

роста, месяцев

( +,- )

%

2016г.

Исходные данные

4. Рентабельность собственного

капитала, %

5,4

8,5 раз

5,5 раз

5. Рентабельность оборотных

активов, %

2,0

2,2

0,2

110,0

0,8

6. Рентабельность производственных

фондов, %

2,2

1,2

1,0

54,5

0,5

55

finance

finance