Similar presentations:

Анализ финансовых результатов

1. Лекция : Анализ финансовых результатов

Коровин Александр Васильевич,к.э.н., доцент кафедры учета, анализа и аудита

экономического факультета МГУ

2. Доходы организации

• Доходы организации - это увеличениеэкономических выгод в результате поступления

активов (денежных средств, иного имущества) и

(или) погашения обязательств, приводящее к

увеличению капитала организации, за исключением

вкладов участников (собственников имущества).

• Экономической основой получения экономических

выгод является создание новой стоимости товара,

работы, услуги и последующее приобретение ее

потребителем.

• Доходы организации в зависимости от характера и

условий их получения подразделяются на доходы от

основной деятельности и прочие доходы

3. Расходы, затраты, себестоимость продукции

• Расходы организации - это уменьшениеэкономических выгод в результате выбытия активов

(денежных средств, иного имущества) и (или)

возникновения обязательств, приводящее к

уменьшению капитала этой организации.

• Затраты - с денежным потоком не связаны и

являются элементами, формирующими показатель

себестоимости. (Являются бухгалтерской

категорией). Не все затраты связаны расходами

(например, амортизация).

• Себестоимость продукции - стоимостная оценка

используемых в процессе производства продукции

(работ, услуг) природных ресурсов, сырья,

материалов, топлива, энергии, основных фондов,

трудовых ресурсов, а также других затрат на ее

производство и реализацию

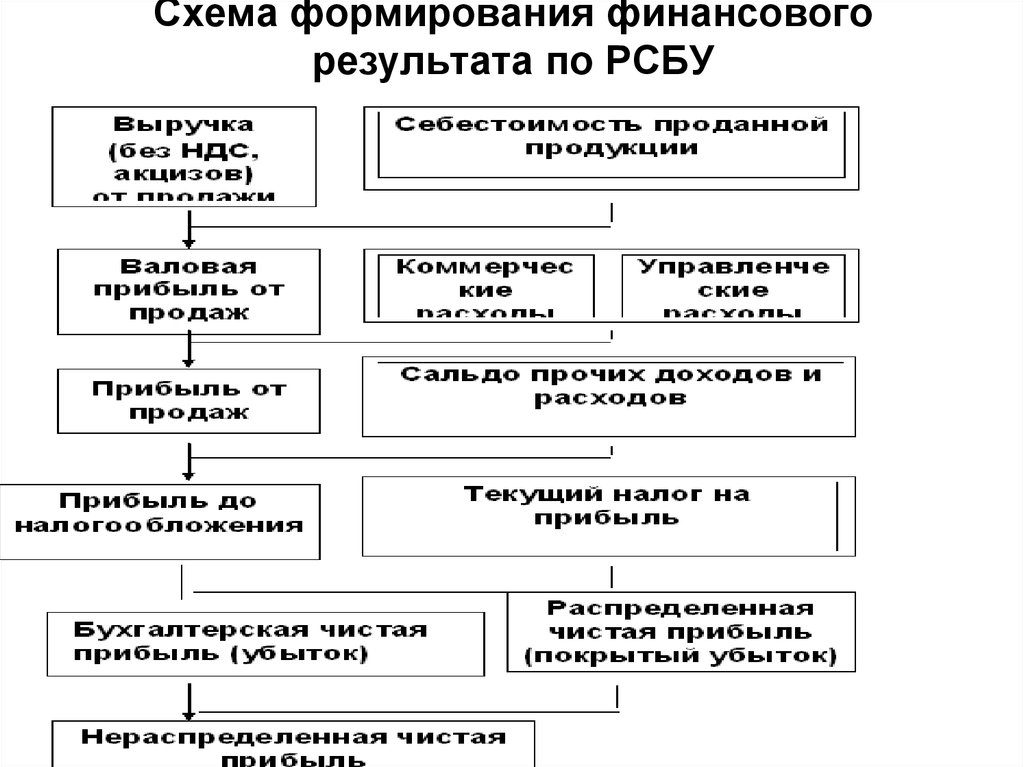

4. Схема формирования финансового результата по РСБУ

5. Показатели финансового результата

EBIT— EBITDA

— EBITDARM

— Рентабельность

— Рентабельность активов (Return on assets)

— Рентабельность задействованного капитала (ROCE)

— Рентабельность продаж

— Рентабельность собственного капитала (Return on

equity)

6. Прибыль до вычита процентов и налогов

EBIT (Earnings Before Interest and Taxes) – прибыль до вычетапроцентов и налогов.

Вычитание процентов и налогов позволяет абстрагироваться от

структуры капитала организации (доли заемного капитала) и налоговых

ставок, получив возможность сравнивать по данному показателю

различные предприятия.

EBIT называют операционной прибылью

EBIT = стр.2300 "Прибыль (убыток) до налогообложения" + стр.2330

"Проценты к уплате«

Нормальное значение

Нормальным считается как минимум положительное значение EBIT.

Однако оно еще не гарантирует итоговую прибыль – после вычитания

процентов (особенно, если у организации большое долговое бремя)

может получиться убыток.

7. Прибыль до вычита процентов, налогов и амортизации

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) –прибыль до вычета процентов, налогов и амортизации.

EBITDA показывает финансовый результат компании, исключая влияние

эффекта структуры капитала (т.е. процентов, уплаченных по заемным

средствам), налоговых ставок и амортизационной политики организации.

EBITDA позволяет оценить денежный поток, исключив такую

"неденежную" статью расходов как амортизация. Показатель полезен при

сравнении предприятий одной отрасли, но имеющих различную структуру

капитала.

(EBITDA = Прибыль (убыток) до налогообложения + (Проценты к уплате +

Амортизация основных средств и нематериальных активов)

8. показатель финансовых результатов организации до вычета процентов, налогов, амортизации и арендных платежей

EBITDARM (Earnings before Interest, Taxes, Depreciation, Amortization, Rentand Management fees) –. Данный показатель, по сути, похож на

показатель EBITDA. Но в отличие EBITDA, кроме амортизации из

расходов исключены платежи за не принадлежащие организации

средства, т.е. за взятое в аренду имущество.

Расчет (формула)

EBITDARM = Выручка – Проценты к уплате – Налог на прибыль –

Амортизация основных средств и нематериальных активов – Расходы на

аренду основных средств

Показатель EBITDARM чаще используют в отраслях, где затраты на

аренду основных средств составляют значительную часть

9. Распределение чистой прибыли

• Резервный капитал - это страховой капитал организации,предназначенный для возмещения убытков от хозяйственной

деятельности.

А) резервный фонд. Резервный фонд общества предназначен для

покрытия его убытков, а также для погашения облигаций

общества и выкупа акций общества в случае отсутствия иных

средств. Резервный фонд не может быть использован для

иных целей.

Б) специальный фонд акционирования работников

В) специальные фонды для выплаты дивидендов по

привилегированным акциям определенных типов

• Фонды потребления (в.т.ч.фонд выплаты дивидендов, фонд

премирования, фонды социальных выплат)

• Фонд развития (инвестиционный фонд) - финансирование

расходов на техническое перевооружение, реконструкцию

действующих производств, финансирование расходов по

подготовке и освоению новой и модернизированной продукции

и т. д.

10.

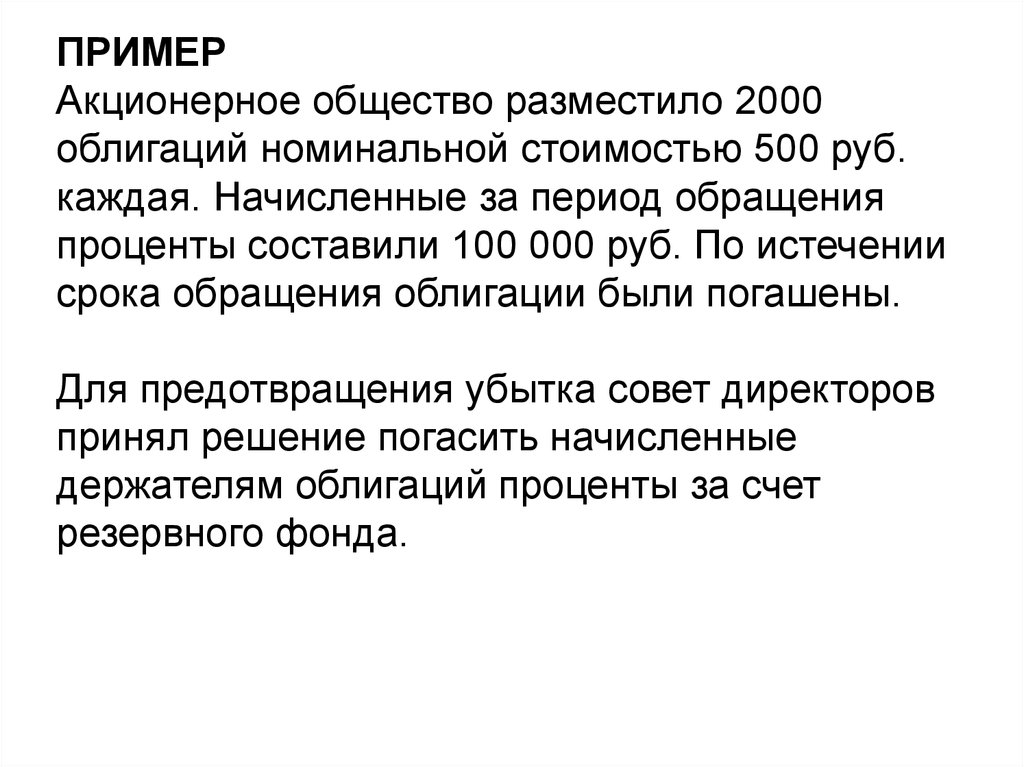

ПРИМЕРАкционерное общество разместило 2000

облигаций номинальной стоимостью 500 руб.

каждая. Начисленные за период обращения

проценты составили 100 000 руб. По истечении

срока обращения облигации были погашены.

Для предотвращения убытка совет директоров

принял решение погасить начисленные

держателям облигаций проценты за счет

резервного фонда.

11. Основные показатели рентабельности

• Рентабельность продаж• Рентабельность активов

(экономическая рентабельность)

• Рентабельность собственного капитала

(финансовая рентабельность)

• Рентабельность произведенных затрат

• Рентабельность основных

производственных фондов

12. Рентабельность продаж

Рентабельность продажРентабельность – относительный показатель экономической

эффективности. Рентабельность предприятия комплексно отражает

степень эффективности использования материальных, трудовых и

денежных и др. ресурсов.

Коэффициент рентабельности рассчитывается как отношение прибыли

к активам или потокам, её формирующим.

-рентабельность продаж по EBIT (величина прибыли от продаж до

уплаты процентов и налогов в каждом рубле выручки).

-рентабельность продаж по чистой прибыли (чистая прибыль на

рубль выручки от продаж (англ.: Profit Margin, Net Profit Margin).

13. Рентабельность активов

Рентабельность активовОдин из финансовых коэффициентов, входит в группу коэффициентов

рентабельности. Показывает способность активов компании порождать

прибыль.

Рентабельность активов — индикатор доходности и эффективности

деятельности компании, очищенный от влияния объема заемных средств.

Применяется для сравнения предприятий одной отрасли и вычисляется по

формуле:

Ra = P / A

где:

Ra — рентабельность активов;

P — прибыль за период;

A — средняя величина активов за период.

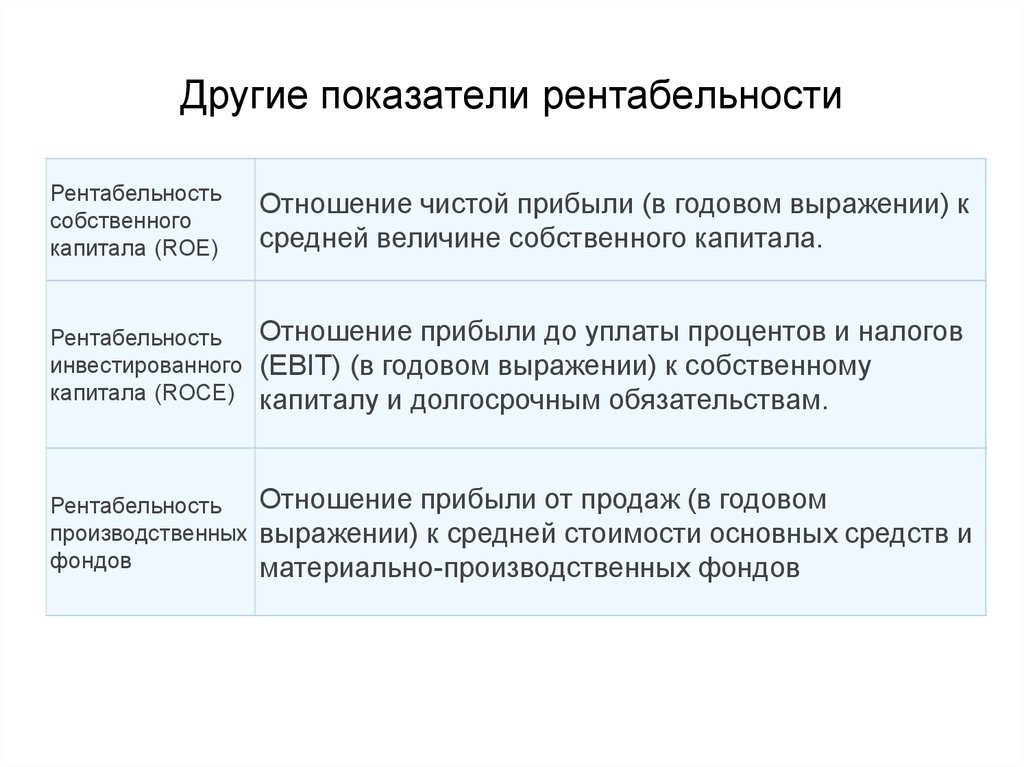

14. Другие показатели рентабельности

Рентабельностьсобственного

капитала (ROE)

Отношение чистой прибыли (в годовом выражении) к

средней величине собственного капитала.

Рентабельность

инвестированного

капитала (ROCE)

Отношение прибыли до уплаты процентов и налогов

(EBIT) (в годовом выражении) к собственному

капиталу и долгосрочным обязательствам.

Рентабельность

производственных

фондов

Отношение прибыли от продаж (в годовом

выражении) к средней стоимости основных средств и

материально-производственных фондов

15. Факторный анализ показателей финансового результата

• Факторное моделирование на основе системыформирования финансовых показателей.

• Факторное моделирование на основе метода

расширения и удлинения факторных систем

• Факторный анализ доходов

• Факторный анализ расходов

• Факторный анализ показателей рентабельности

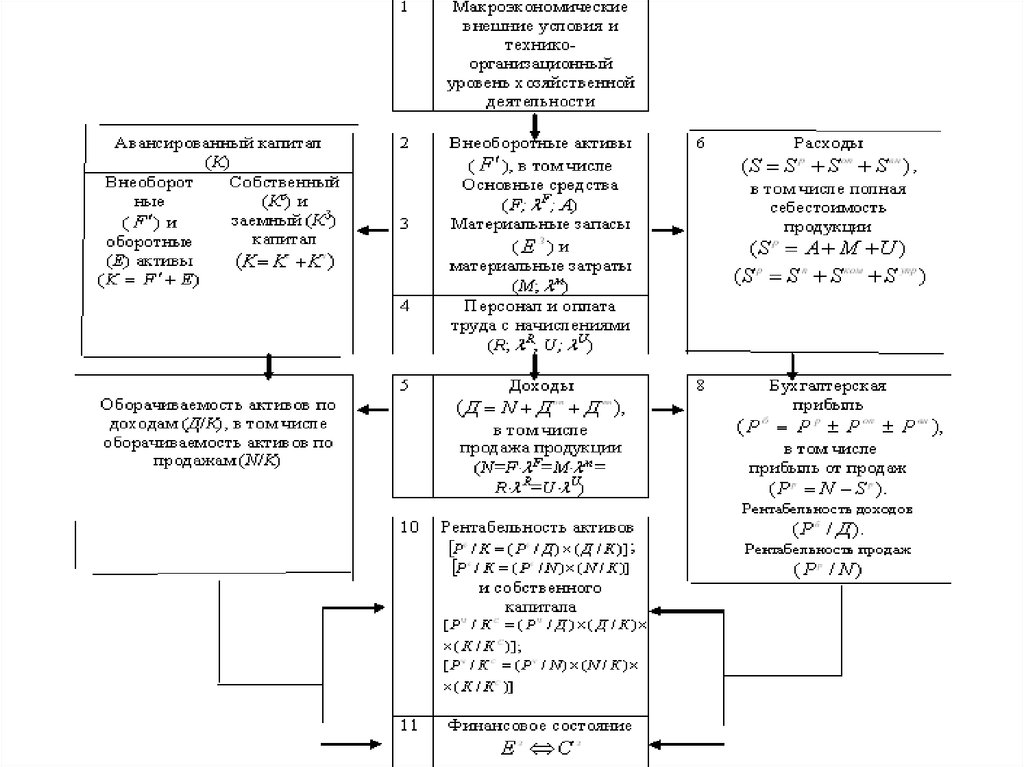

16.

17. Основные факторные модели рентабельности

• Трехфакторная и пятифакторные моделиэкономической рентабельности

• Трехфакторная модель рентабельности

собственного капитала по методу Дюпона.

(впервые применена в компании “Дюпон

де Немур”),.

• Факторные модели рентабельности

произведенных затрат

• Двухфакторная модель рентабельности

продаж

18. Различия переменных – постоянных и прямых – косвенных затрат

ПеременныеПрямые

Сырье и материалы

Косвенные Стоимость

электроэнергии при

производстве

нескольких видов

продукции

Постоянные

Аренда оборудования,

используемого для

производства одного

вида продукции

Содержание

(амортизация) зданий,

оборудования,

если производится

несколько видов

продукции

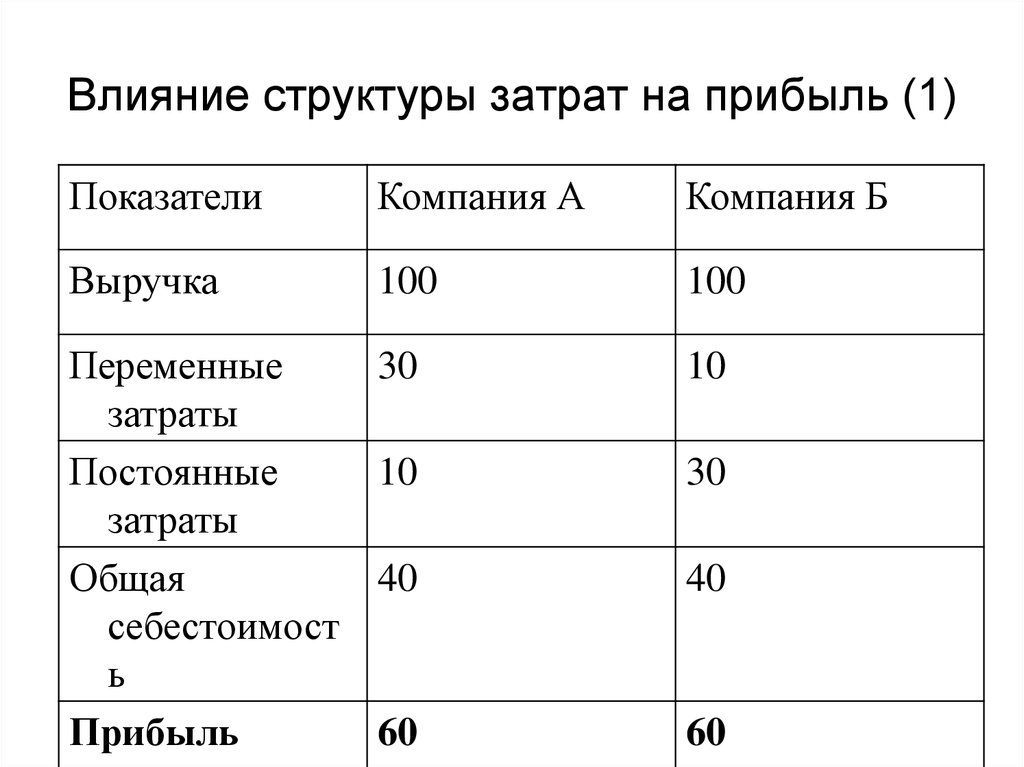

19. Влияние структуры затрат на прибыль (1)

ПоказателиКомпания А

Компания Б

Выручка

100

100

Переменные

затраты

Постоянные

затраты

Общая

себестоимост

ь

Прибыль

30

10

10

30

40

40

60

60

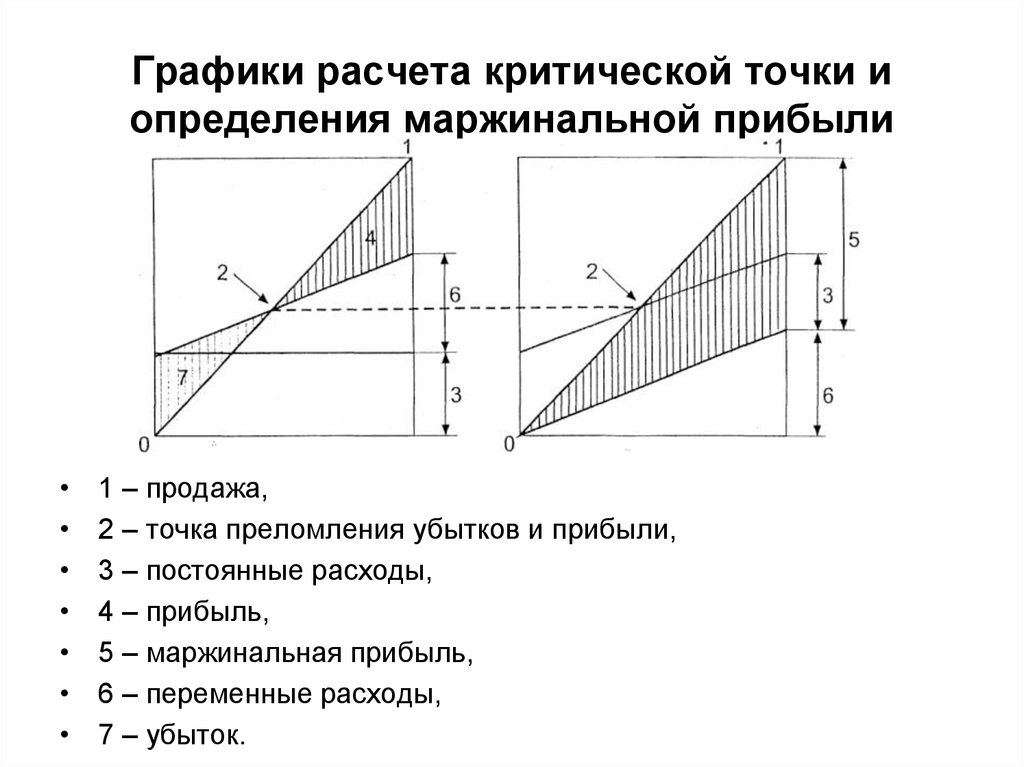

20. Графики расчета критической точки и определения маржинальной прибыли

1 – продажа,

2 – точка преломления убытков и прибыли,

3 – постоянные расходы,

4 – прибыль,

5 – маржинальная прибыль,

6 – переменные расходы,

7 – убыток.

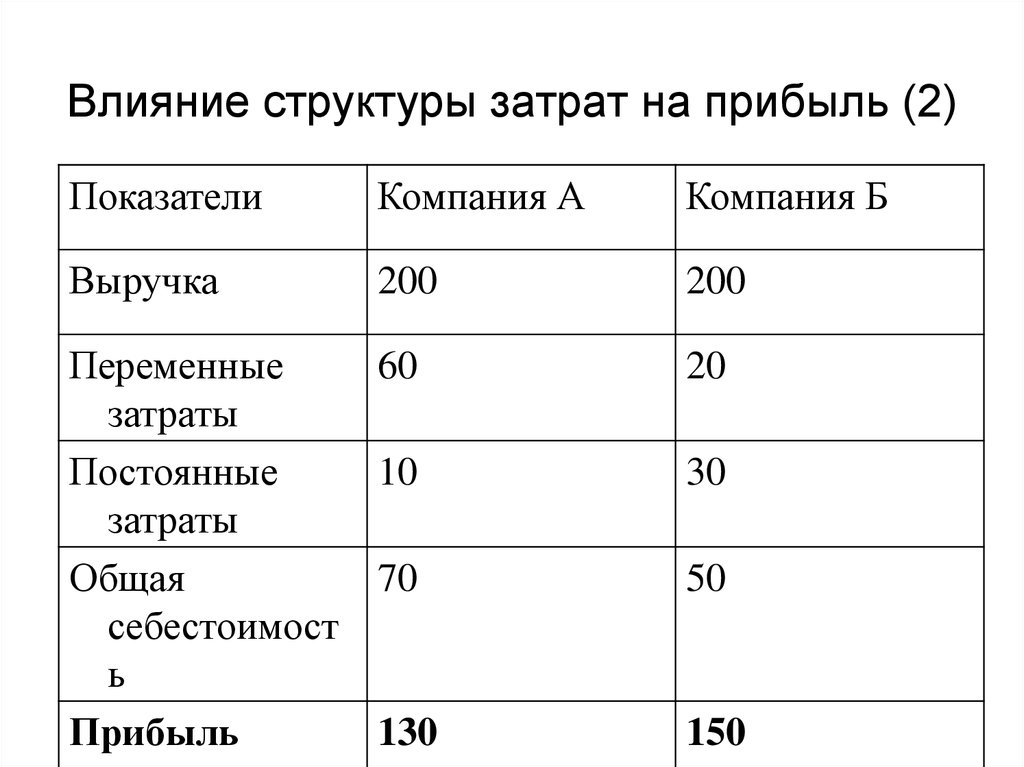

21. Влияние структуры затрат на прибыль (2)

ПоказателиКомпания А

Компания Б

Выручка

200

200

Переменные

затраты

Постоянные

затраты

Общая

себестоимост

ь

Прибыль

60

20

10

30

70

50

130

150

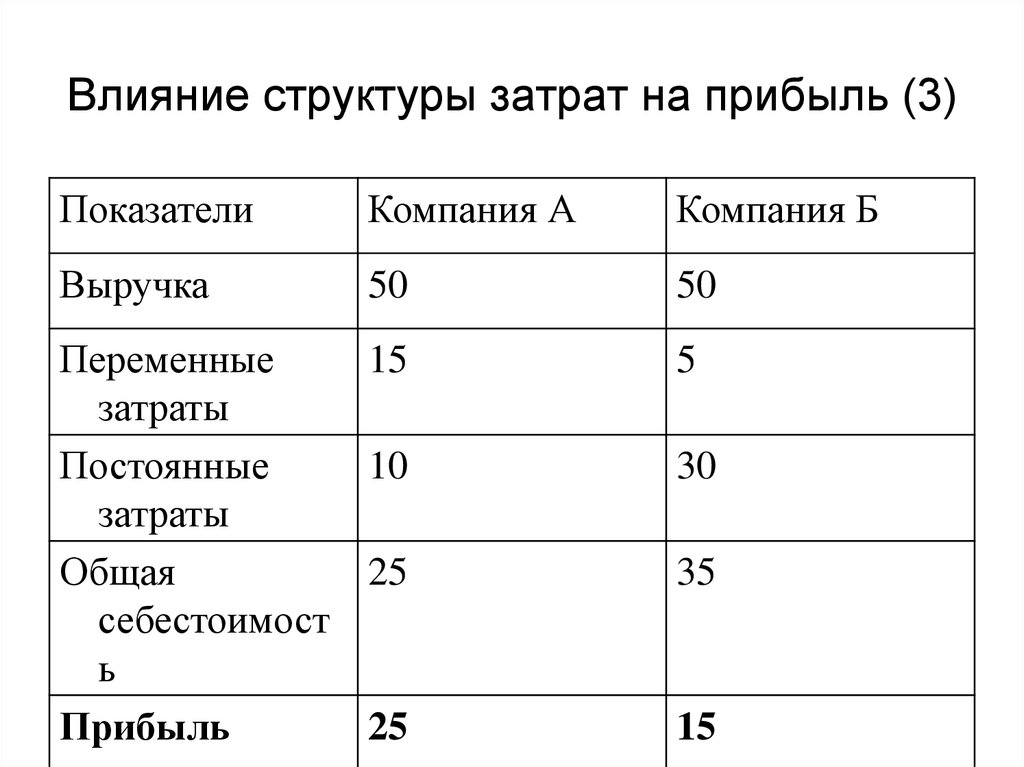

22. Влияние структуры затрат на прибыль (3)

ПоказателиКомпания А

Компания Б

Выручка

50

50

Переменные

затраты

Постоянные

затраты

Общая

себестоимост

ь

Прибыль

15

5

10

30

25

35

25

15

23. Эффект операционного рычага

СВОР – сила воздействия операционного

(производственного) рычага (уровень операционного

рычага).

• 1) Эффект операционного рычага проявляется в том, что

изменения выручки от реализации приводит к более сильному

изменению прибыли, как при ее увеличении, так и при ее

снижении.

• 2) При одной и той же общей сумме затрат СВОР тем больше,

чем меньше переменные затраты, то есть чем больше доля

постоянных затрат.

• 3) При снижении выручки от реализации, потери прибыли при

большой доле постоянных затрат в общей сумме издержек,

могут оказаться так же большими.

Маржинальная прибыль – это сумма постоянных

затрат и прибыли от продаж

24. Оценочные показатели, рассчитанные на основе деления затрат на постоянные и переменные

• Расчет минимально необходимогообъёма производства

• Расчет минимально необходимой

выручки

• Расчет величины запаса финансовой

прочности предприятия

• Расчет минимальной цены

• Расчет

25. Оценка финансового состояния основывается на показателях:

• Показатели рентабельности(прибыльности)

• Показатели финансовой устойчивости и

финансовой независимости

• Показатели имущественного положения

• Показатели платежеспособности

26. Основные факторные модели рентабельности

• Трехфакторная и пятифакторные моделиэкономической рентабельности

• Факторные модели рентабельности

произведенных затрат

• Двухфакторная модель рентабельности

продаж

• Трехфакторная модель рентабельности

собственного капитала по методу Дюпона.

(впервые применена в компании “Дюпон

де Немур”).

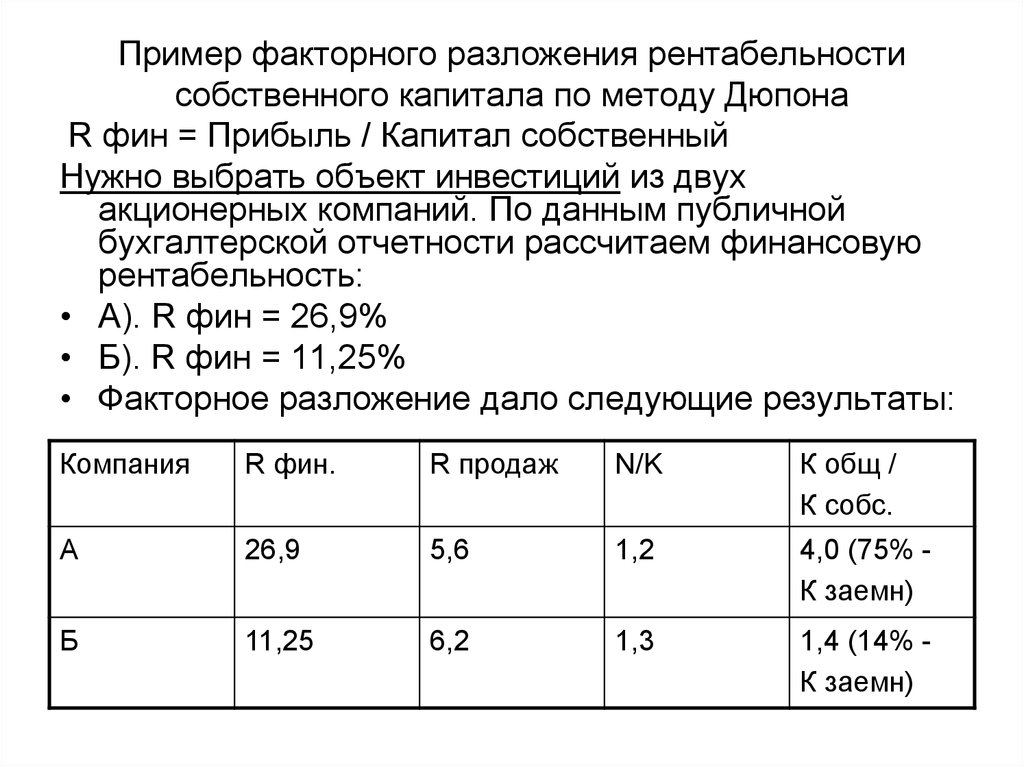

27. Пример факторного разложения рентабельности собственного капитала по методу Дюпона

R фин = Прибыль / Капитал собственныйНужно выбрать объект инвестиций из двух

акционерных компаний. По данным публичной

бухгалтерской отчетности рассчитаем финансовую

рентабельность:

• А). R фин = 26,9%

• Б). R фин = 11,25%

• Факторное разложение дало следующие результаты:

Компания

R фин.

R продаж

N/K

К общ /

К собс.

А

26,9

5,6

1,2

4,0 (75% К заемн)

Б

11,25

6,2

1,3

1,4 (14% К заемн)

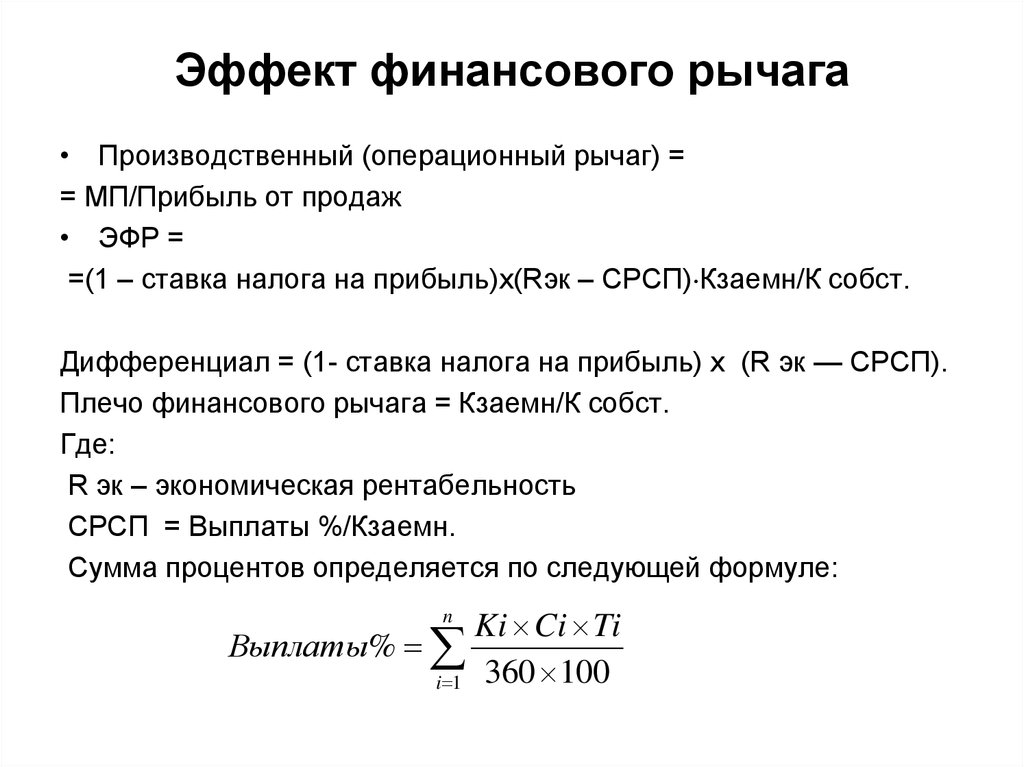

28. Эффект финансового рычага

• Производственный (операционный рычаг) == МП/Прибыль от продаж

• ЭФР =

=(1 – ставка налога на прибыль)х(Rэк – СРСП) Кзаемн/К собст.

Дифференциал = (1- ставка налога на прибыль) х (R эк — СРСП).

Плечо финансового рычага = Кзаемн/К собст.

Где:

R эк – экономическая рентабельность

СРСП = Выплаты %/Кзаемн.

Сумма процентов определяется по следующей формуле:

Ki Ci Ti

Выплаты%

i 1 360 100

n

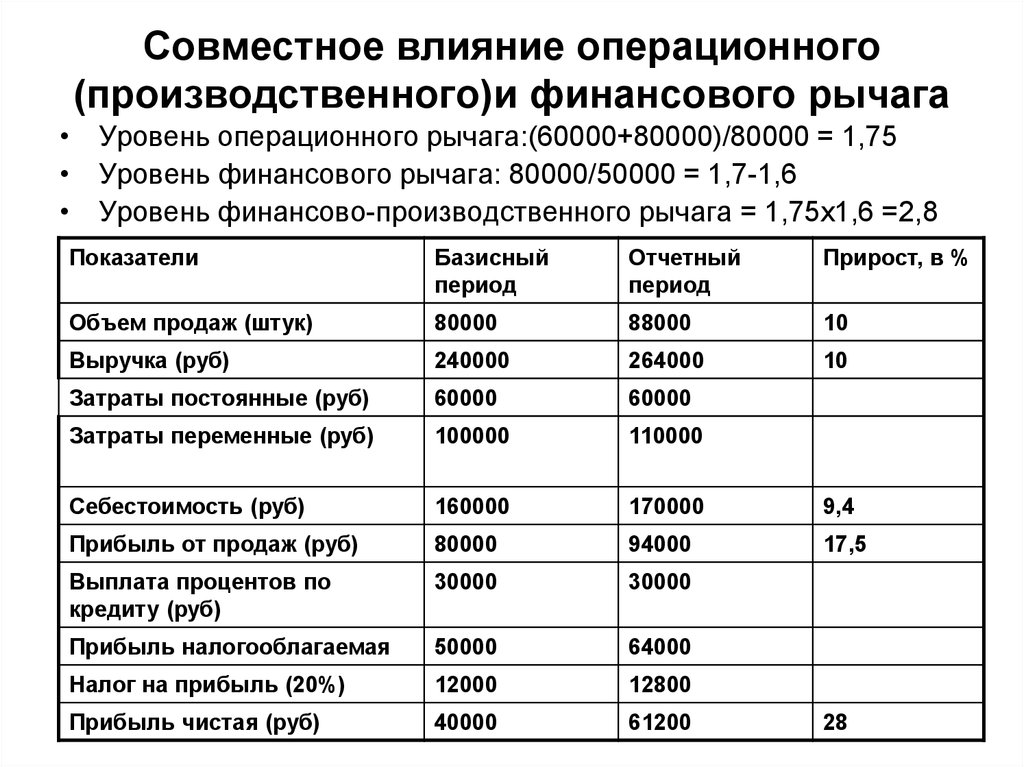

29. Совместное влияние операционного (производственного)и финансового рычага

• Уровень операционного рычага:(60000+80000)/80000 = 1,75• Уровень финансового рычага: 80000/50000 = 1,7-1,6

• Уровень финансово-производственного рычага = 1,75х1,6 =2,8

Показатели

Базисный

период

Отчетный

период

Прирост, в %

Объем продаж (штук)

80000

88000

10

Выручка (руб)

240000

264000

10

Затраты постоянные (руб)

60000

60000

Затраты переменные (руб)

100000

110000

Себестоимость (руб)

160000

170000

9,4

Прибыль от продаж (руб)

80000

94000

17,5

Выплата процентов по

кредиту (руб)

30000

30000

Прибыль налогооблагаемая

50000

64000

Налог на прибыль (20%)

12000

12800

Прибыль чистая (руб)

40000

61200

28

finance

finance