Similar presentations:

Загальноприйняті принципи і системи бухгалтерського обліку

1. Лекція 1 Загальноприйняті принципи і системи бухгалтерського обліку

2. План лекції

1. Національні системи бухгалтерськогообліку, їх порівняльна характеристика

2. Національне та міжнародне регулювання

бухгалтерського обліку і звітності

3. Загальноприйняті принципи

бухгалтерського обліку та якісні

характеристики облікової інформації

3.

У системах бухгалтерського обліку і звітностірізних країн існують суттєві відмінності,

обумовлені впливом численних факторів, до

яких можна віднести:

правове регулювання,

фінансову та податкову системи,

професійну підготовку бухгалтерів та

аудиторів,

загальну економічну ситуацію у країні,

потреби користувачів облікової інформації,

вплив інших держав.

4.

Перші спроби класифікувати системибухгалтерського обліку різних країн були

зроблені ще на початку XX ст.

Тоді американський учений Генрі Ренд Хетфілд

(Hatfield) виділив три групи: Великобританія,

США, континентальна Європа. Критерії

класифікації ним не були визначені, але в

обліково-економічній літературі найбільш

поширеною є саме його класифікація, яку він

запропонував у 1966 р.

5. Наприкінці 1960-х років Матлер (Mutller) запропонував свій варіант класифікації систем бухгалтерського обліку, виділивши в ній

чотири групи:1) системи бухгалтерського обліку і звітності, що базуються на

макроекономічному підході (Швеція);

2) системи бухгалтерського обліку і звітності, що базуються на

мікроекономічному підході (Нідерланди);

3) бухгалтерський облік як незалежна дисципліна, що розвивається,

виходячи із практичних завдань бізнесу (США, Великобританія);

4) уніфікована система бухгалтерського обліку (Франція).

6. Також цікаву класифікацію національних систем бухгалтерського обліку у 1983 році запропонував Ноубс

7. Типи моделей на макро- та мікрорівнях моделювання в бухгалтерському обліку

Моделювання вбухгалтерському обліку

Макрорівень

Мікрорівень

Модель

бухгалтерського обліку країни

Модель

бухгалтерського обліку підприємства

За принципом державної регламентації

Моделі організації обліку

жорстка

континентальна

м`яка

англо-американська

інфляційна

південно-американська

релігійна

ісламська

глобальна

інтернаціональна

змішана

перехідна

Моделі техніки обліку

Моделі методики обліку об`єктів

8. Аналізуючи саме англо-американську модель, згідно класифікації їй відповідає м`який тип. М’який тип моделі опосередковується:

послабленим втручанням держави до процесурегулювання діяльності в галузі бухгалтерського обліку;

розробкою відповідних стандартів ведення обліку

професійними організаціями;

варіативним характером облікових методів;

постійним підвищенням професійного рівня підготовки

бухгалтерів;

орієнтацією обліку на потреби широкого кола

користувачів, зокрема, інвесторів.

9. Свій спосіб класифікації системи рахівництва - на основі розміру та сфери розкриття інформації - Грей представив на

Європейському Конгресі Рахівництвав 1992 р

• Згідно з його підходам національну

систему бухгалтерського обліку можна

розділити на:

• дискретно-консервативну і

• оптимістично відкриту.

10. Проблеми, пов'язані з наслідками поданої інформації про фінансовий стан та результати діяльності підприємств фахівці розвинених

на той час країн почалирозуміти ще у XIX столітті. Це призвело до створення професійних об'єднань

бухгалтерів, перші з яких з'явилися у Великобританії

• 1854 р.Інститут привілейованих бухгалтерів

Шотландії

• 1870 р.Інститут привілейованих бухгалтерів Англії

та Уельсу

• 1885 р.Привілейований інститут громадських

фінансів і обліку

• 1888 р.Інститут привілейованих бухгалтерів

Ірландії

• 1919 р. Привілейований інститут управлінських

бухгалтерів

11. США посідають домінуючі позиції у сфері економіки, у т. ч. й бухгалтерського обліку завдяки:

• економічній значимості великої кількості американськихтранснаціональних корпорацій;

• впливу на ділове життя міжнародних компаній, в яких домінуюче

місце займають бізнесмени США;

• високій технічній якості, яку забезпечують американські промислові

стандарти;

• високому науковому рівню американських публікацій з проблем

бухгалтерського обліку та звітності;

• високому професійному потенціалу американських фахівців з

бухгалтерського обліку.

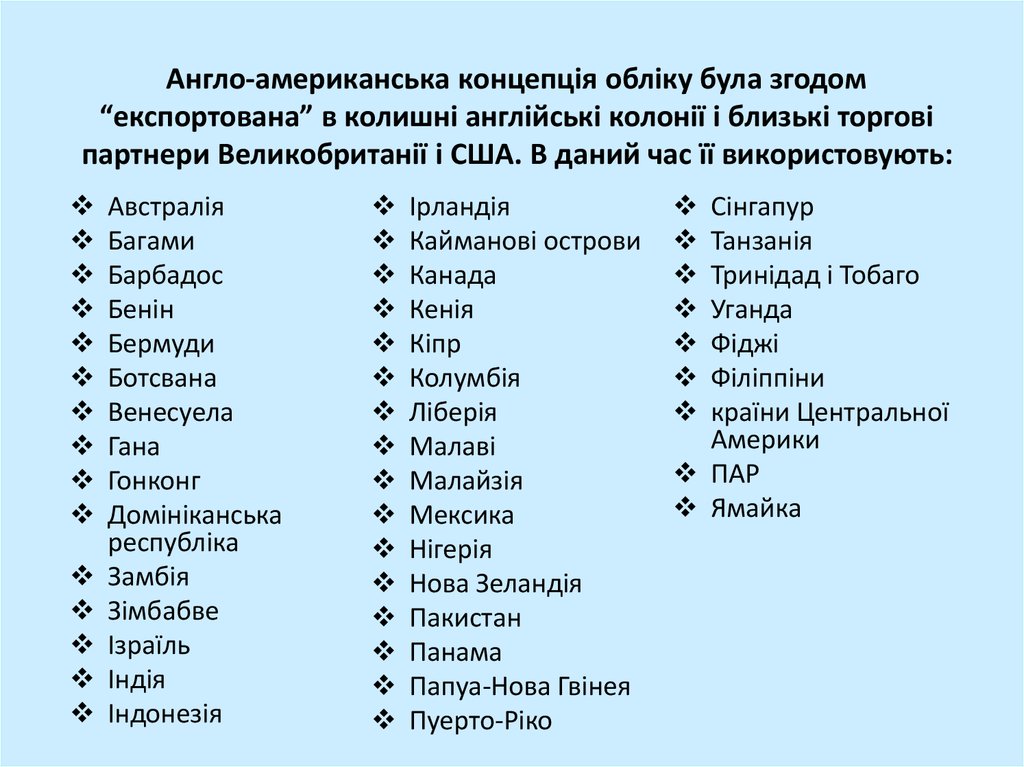

12. Англо-американська концепція обліку була згодом “експортована” в колишні англійські колонії і близькі торгові партнери

Великобританії і США. В даний час її використовують:Австралія

Багами

Барбадос

Бенін

Бермуди

Ботсвана

Венесуела

Гана

Гонконг

Домініканська

республіка

Замбія

Зімбабве

Ізраїль

Індія

Індонезія

Ірландія

Кайманові острови

Канада

Кенія

Кіпр

Колумбія

Ліберія

Малаві

Малайзія

Мексика

Нігерія

Нова Зеландія

Пакистан

Панама

Папуа-Нова Гвінея

Пуерто-Ріко

Сінгапур

Танзанія

Тринідад і Тобаго

Уганда

Фіджі

Філіппіни

країни Центральної

Америки

ПАР

Ямайка

13.

Розквіт англо-американської школиу теорії бухгалтерського обліку

припадає на період між двома

світовими війнами. Базові

принципи цієї моделі розроблені у

Великобританії, США та

Нідерландах. Провідна ідея

моделі – орієнтація обліку на

інформаційні запити інвесторів

та кредиторів.

14.

Основоположники англо-американськоїшколи (А.Ч. Літтлтон, В.Є. Патон, Ч. Гаріс,

Р. Антоні) переслідували одну мету – зробити

облік “зброєю” управління. Це вимагало

безумовного знання людської психології, що

необхідно для прийняття управлінських

рішень, спрямованих на благо компанії.

Зазначене призвело до використання

бухгалтерами англомовних країн методів

біхевіоризму.

15.

Дана модель вважається найбільшліберальною і найменш

консервативною, оскільки містить

альтернативні варіанти оцінки і обліку,

що оформлюються підприємством у

вигляді облікової політики (accounting

policies). Введення в теорію і практику

категорії «облікова політика» означає

визнання ролі бухгалтера і облікових

методів у формуванні прибутку

підприємства, показує відносність

облікових даних, суттєво змінює статус

бухгалтера і його роль в управлінській

ієрархії. Подальшого розвитку дана

ідея отримала у формуванні нового

напряму в обліку, що отримав назву

«креативний облік».

16.

Англо-американська облікова модель маєза свою основу теорію підприємства, згідно

з якою отриманий чистий прибуток

належить не власникам, а окремим і

принципово різним від власних інвесторів

підприємствам. Тому у державах, які

застосовують англо-американську

методологію обліку, традиційно пріоритет

віддавався звіту про прибутки і збитки,

який вважається більш важливим, ніж

баланс.

17.

Більшість промисловихпідприємств країн

англосаксонської групи

використовують постійну

систему обліку запасів, що

базується на безперервному

їхньому обліку (тобто всі

поточні зміни запасів

сировини, незавершеного

виробництва й готової

продукції відображаються на

рахунках відповідних запасів).

18.

Особливістю складання балансу у країнах, щовідносяться до англо-американської облікової

концепції, є відсутність жорсткої законодавчої

регламентації порядку оцінки статей балансу,

його змісту, структури та форми подання.

Використання бухгалтерського балансу у межах англоамериканської облікової концепції здійснюється у

двох напрямах:

використання балансу як елементу методу

бухгалтерського обліку у вигляді пробного балансу

(у разі виявленні помилок);

використання балансу як однієї із форм

звітності(має два варіанти прояву: англійський та

американський).

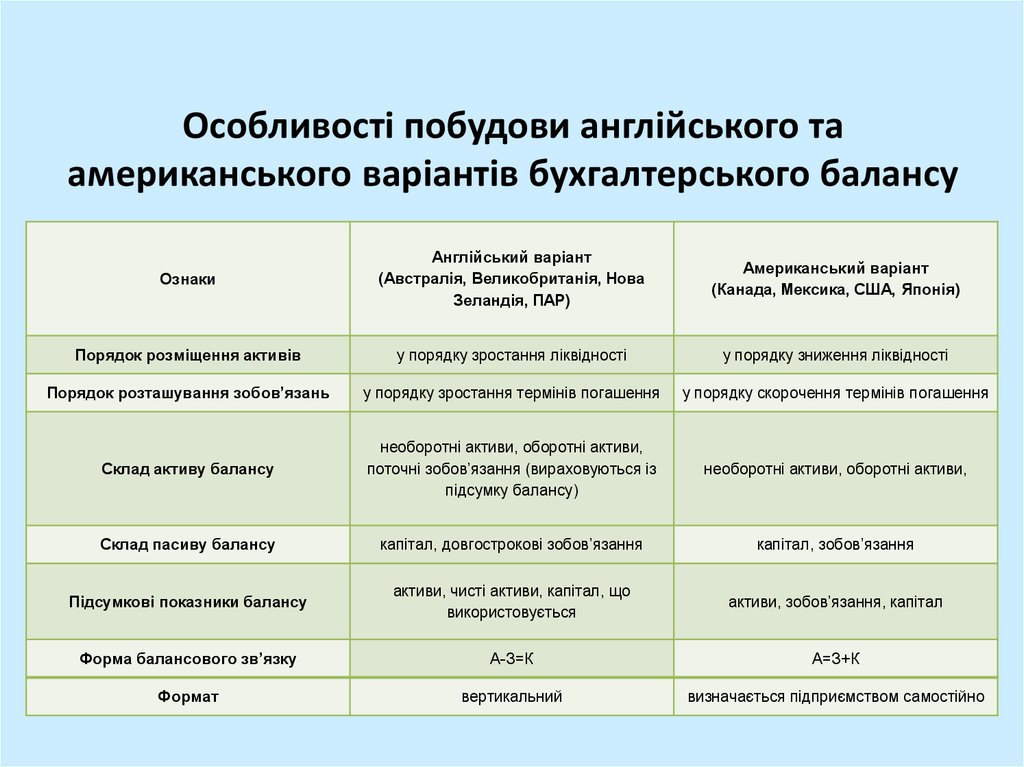

19. Особливості побудови англійського та американського варіантів бухгалтерського балансу

ОзнакиАнглійський варіант

(Австралія, Великобританія, Нова

Зеландія, ПАР)

Американський варіант

(Канада, Мексика, США, Японія)

Порядок розміщення активів

у порядку зростання ліквідності

у порядку зниження ліквідності

Порядок розташування зобов’язань

у порядку зростання термінів погашення

у порядку скорочення термінів погашення

Склад активу балансу

необоротні активи, оборотні активи,

поточні зобов’язання (вираховуються із

підсумку балансу)

необоротні активи, оборотні активи,

Склад пасиву балансу

капітал, довгострокові зобов’язання

капітал, зобов’язання

Підсумкові показники балансу

активи, чисті активи, капітал, що

використовується

активи, зобов’язання, капітал

Форма балансового зв’язку

А-З=К

А=З+К

Формат

вертикальний

визначається підприємством самостійно

20.

Слід зазначити, що Костюченко В.М.,систематизуючи облікові системи кожної

країни за показниками гнучкості, прозорості,

фондового ринку, бухгалтерської

професійності, користувачами, обґрунтовує,

що Велика Британія та США має саму гнучку і

прозору систему обліку, для якої

найважливішим є бухгалтерська професія і

фондовий ринок.

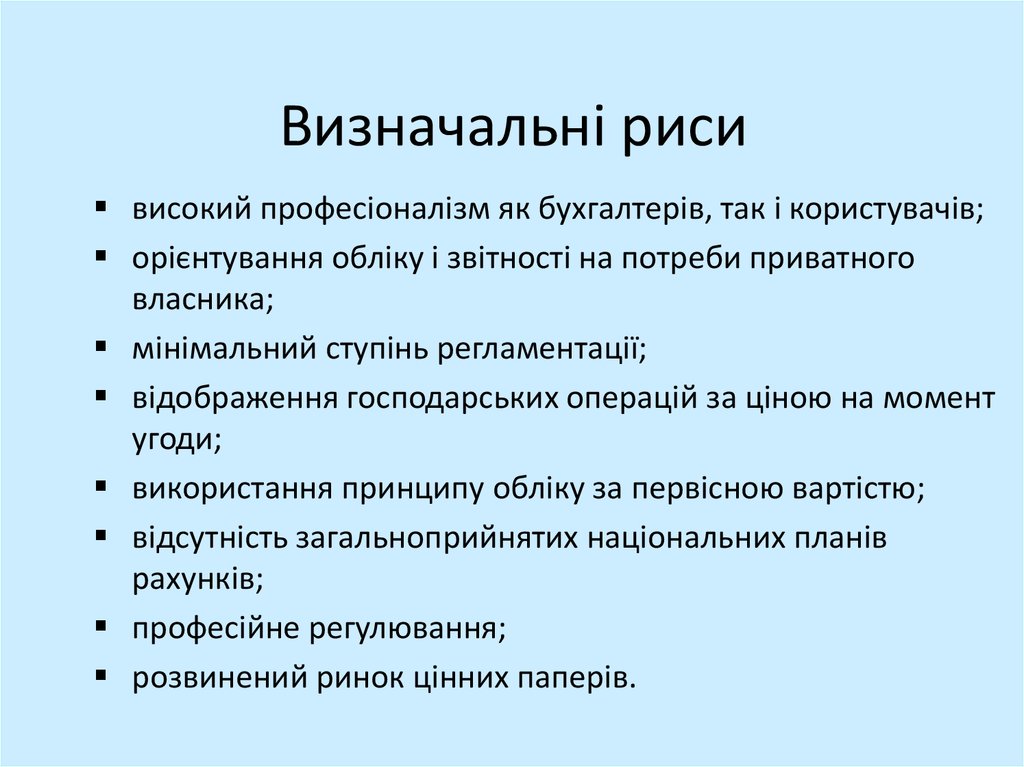

21. Визначальні риси

високий професіоналізм як бухгалтерів, так і користувачів;орієнтування обліку і звітності на потреби приватного

власника;

мінімальний ступінь регламентації;

відображення господарських операцій за ціною на момент

угоди;

використання принципу обліку за первісною вартістю;

відсутність загальноприйнятих національних планів

рахунків;

професійне регулювання;

розвинений ринок цінних паперів.

22. 2. Національне та міжнародне регулювання бухгалтерського обліку і звітності

• Існують два види регулюваннябухгалтерського обліку і звітності в

зарубіжних країнах:

► професійне самоврядування

► законодавче регулювання

23. Поява у XIX столітті професійних об'єднань бухгалтерів, перші з яких з'явилися у Великій Британії

• 1854 р.- Інститут привілейованих бухгалтерів Шотландії• 1870 р. - Інститут привілейованих бухгалтерів Англії та

Уельсу

• 1885 р. - Привілейований інститут громадських фінансів і

обліку

• 1888 р. - Інститут привілейованих бухгалтерів Ірландії

• 1891 р. - Асоціація привілейованих дипломованих

бухгалтерів

• 1919 р. Привілейований інститут управлінських бухгалтерів

24. Професійні організації самі почали визначати кваліфікаційні вимоги, правила підготовки та атестації дипломованих бухгалтерів,

розробляти тазатверджувати норми і правила бухгалтерської діяльності, кодекс

професійної етики. Так бухгалтерська професія стала незалежною і

саморегульованою. За участю британських бухгалтерів була створена

перша професійна організація США. Згодом американські організації

зайняли провідне місце в світовій обліковій практиці.

В середині XX ст. у зв'язку з розвитком міжнародних

економічних відносин, спеціалізацією та

кооперацією виробництва, створенням

транснаціональних корпорацій назріла проблема

неузгодженості облікових та аудиторських

стандартів.

У цей час було зроблено перші кроки у напрямку

досягнення гармонізації бухгалтерської практики.

25.

• У 1966 році сформувалася Міжнароднадослідницька група бухгалтерів, до якої увійшли

фахівці Американського Інституту сертифікованих

громадських бухгалтерів, а також аналогічних

інститутів Великобританії та Канади. Група

випустила звіт, в якому дала порівняння практики

ведення обліку у цих країнах. Але найкращим

засобом для прийняття спільних рішень з

бухгалтерських проблем різних країн було

створення Комітету з Міжнародних стандартів

бухгалтерського обліку і Міжнародної федерації

бухгалтерів.

26. Комітет з Міжнародних стандартів бухгалтерського обліку (КМСБО - International Accounting Standards Committee- IASC) був

Комітет з Міжнародних стандартів бухгалтерськогообліку (КМСБО - International Accounting Standards

Committee- IASC) був створений у 1973 році

провідними професійними бухгалтерськими

організаціями Австралії, Канади, Франції,

Німеччини, Японії, Мексики, Нідерландів,

Великобританії, Ірландії та США.

КМСБО фінансується професійними

бухгалтерськими організаціями, що входять до

складу його правління, МФБ, а також за рахунок

внесків від багатонаціональних компаній,

фінансових установ, бухгалтерських фірм та інших

організацій.

27. Міжнародні стандарти фіна́нсової звітності (МСФЗ; англ. IFRS — International Financial Reporting Standards) — стандарти, що

затверджуються Радою з міжнародних стандартів бухгалтерськогообліку ( англ. International Accounting Standard Board, скорочено IASB),

що розташована в Лондоні.

• Цю систему стандартизації відносять до англо-саксонської

традиції фінансового обліку. МСФЗ характеризуються як

стандарти, що грунтуються на принципах (principles based

standards), на відміну, наприклад, від прийнятої у США

системи GAAP, яка визначається як стандарти, що

грунтуються на правилах (rules based standards). Це

означає, що стандартизація МСФЗ не ставить на меті

деталізувати всі процедури та механізми фінансового

обліку, в багатьох випадках віддаючи перевагу довірі до

професійної самостійності бухгалтерів, які при вирішенні

багатьох питань мають покладатися на службове сумління

та особисті професійні судження.

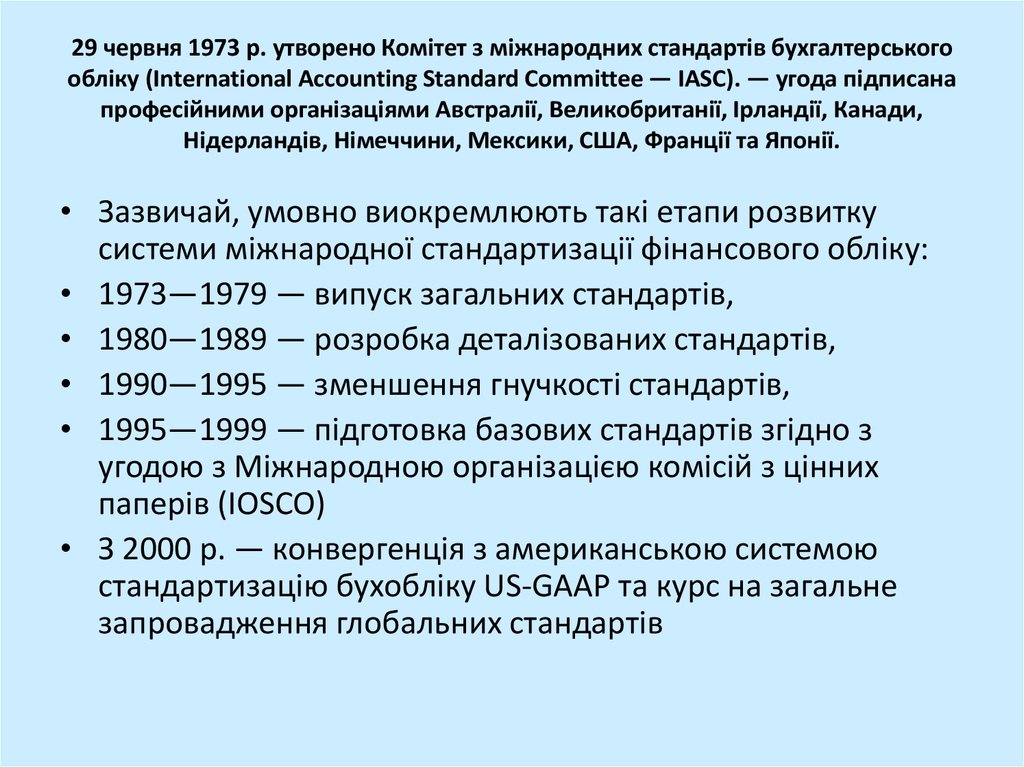

28. 29 червня 1973 р. утворено Комітет з міжнародних стандартів бухгалтерського обліку (International Accounting Standard Committee

— IASC). — угода підписанапрофесійними організаціями Австралії, Великобританії, Ірландії, Канади,

Нідерландів, Німеччини, Мексики, США, Франції та Японії.

• Зазвичай, умовно виокремлюють такі етапи розвитку

системи міжнародної стандартизації фінансового обліку:

• 1973—1979 — випуск загальних стандартів,

• 1980—1989 — розробка деталізованих стандартів,

• 1990—1995 — зменшення гнучкості стандартів,

• 1995—1999 — підготовка базових стандартів згідно з

угодою з Міжнародною організацією комісій з цінних

паперів (IOSCO)

• З 2000 р. — конвергенція з американською системою

стандартизацію бухобліку US-GAAP та курс на загальне

запровадження глобальних стандартів

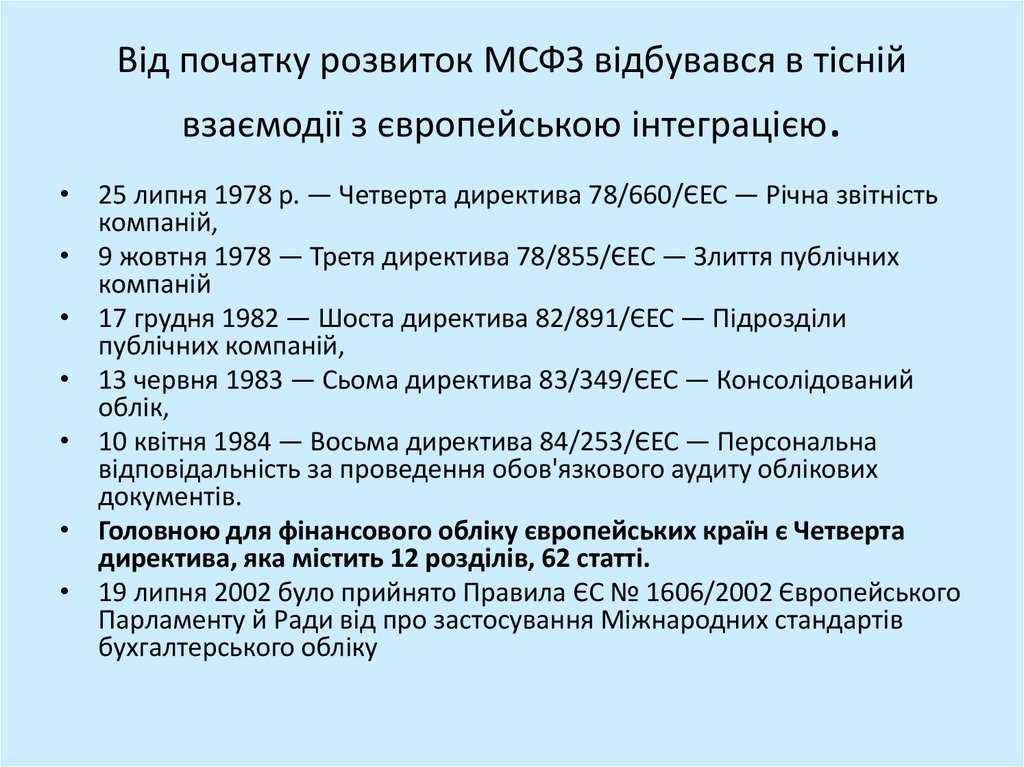

29. Від початку розвиток МСФЗ відбувався в тісній взаємодії з європейською інтеграцією.

• 25 липня 1978 р. — Четверта директива 78/660/ЄЕС — Річна звітністькомпаній,

• 9 жовтня 1978 — Третя директива 78/855/ЄЕС — Злиття публічних

компаній

• 17 грудня 1982 — Шоста директива 82/891/ЄЕС — Підрозділи

публічних компаній,

• 13 червня 1983 — Сьома директива 83/349/ЄЕС — Консолідований

облік,

• 10 квітня 1984 — Восьма директива 84/253/ЄЕС — Персональна

відповідальність за проведення обов'язкового аудиту облікових

документів.

• Головною для фінансового обліку європейських країн є Четверта

директива, яка містить 12 розділів, 62 статті.

• 19 липня 2002 було прийнято Правила ЄС № 1606/2002 Європейського

Парламенту й Ради від про застосування Міжнародних стандартів

бухгалтерського обліку

30.

• Для кожного фінансового року, починаючиз 1 січня 2005 року, компанії, що

підпорядковуються законам державиучасника, повинні готувати їхні

консолідовані звіти відповідно до МСБО,

прийнятими відповідно до процедури,

викладеної в ст.6 [узгодження з Комітетом

з регулювання бухгалтерського обліку —

Accounting Regulatory Committee], якщо на

дату закриття балансу їхні цінні папери

допущені для торгівлі на регульованому

ринку будь-якої державиучасника.

31.

• Із 1983 до 2000 р. членами IASC були всіпрофесійні організації бухгалтерів, що

входять до складу Міжнародної федерації

бухгалтерів.

• Із 2000 року індивідуальне членство

професійних організацій було скасовано.

32. МСФЗ можуть бути прийняті як нормативні документи в країнах ЄС тільки якщо вони:

• — не суперечать принципам, викладеним уЧетвертій та Шостій Директивах ЄС,

• — відповідають критеріям ясності,

релевантності, надійності і порівняності,

необхідним для фінансової інформації, яка

потрібна для прийняття економічних

рішень і оцінки управлінської діяльності

менеджменту.

33. Наразі триває процес взаємного узгодження та удосконалення систем МСФЗ та US-GAAP, а компанії, що складають звіти за МСФЗ,

допущені наамериканський фондовий ринок.

• У 2011 році Комісія з цінних паперів та

фондової біржі (Security Exchange

Commission — SEC) США затвердила

стратегічне рішення щодо доцільності

переходу компаній США на МСФЗ

у 2016 р.

34.

• Існують два види регулюваннябухгалтерського обліку і звітності в

зарубіжних країнах:

► професійне самоврядування

► законодавче регулювання

35. У кожній країні встановлюється соціальне регулювання бухгалтерського обліку.

Соціальне регулюваннябухгалтерського обліку комплекс заходів, за допомогою яких

суспільство впливає на бухгалтерський

облік:

- економічне

- правове

- морально-етичне

36. Джерела регулювання бухгалтерського обліку на національному рівні:

• Документи законодавчих органів (закони,кодекси)

• Документи урядових органів

• Документи професійних організацій

бухгалтерів і аудиторів (додаток)

37. Види стандартів бухгалтерського обліку

• Національні країною• Міжнародні МСФЗ

розробляються кожною

розробляються Радою

38. Застосування МСФЗ в Україні

• Наближення української системи обліку доМСФЗ розпочалося в 1998 році з

прийняттям урядом Програми

реформування системи бухобліку із

застосуванням МСБО (рішення від

29.10.1998 р. № 1706)

• В 1999 році було прийнято Закон «Про

бухгалтерський облік та фінансову звітність

в Україні», в статті першій якого міститься

наступне положення:

39.

• «Національне положення (стандарт) бухгалтерськогообліку — нормативно-правовий акт, затверджений

Міністерством фінансів України, який визначає принципи

та методи ведення бухгалтерського обліку та складання

фінансової звітності, що не суперечать міжнародним

стандартам».

• У 2007 році Кабінетом міністрів було затверджено

стратегію застосування МСФЗ (розпорядження от 24.10.07

№ 911-р). Одним з головних напрямків там було

визначено «законодавче регулювання порядку

застосування міжнародних стандартів, зокрема з 2010

року обов'язкове складення фінансової звітності та

консолідованої фінансової звітності згідно з

міжнародними стандартами підприємствами-емітентами,

цінні папери яких перебувають у лістингу організаторів

торгівлі на фондовому ринку, банками і страховиками, за

власним рішенням іншими емітентами цінних паперів і

фінансовими установами».

40. У 2010 році Державна комісія з цінних паперів та фондового ринку затвердила Порядок заповнення форм розкриття інформації та

змін доних емітентами акцій та облігацій підприємств, які знаходяться у лістингу

організатора торгівлі (Рішення Державної комісії з цінних паперів та

фондового ринку від 22.06.2010 № 981). В цьому порядку вказано

наступне: «Публічні акціонерні товариства додатково розкривають

інформацію про свою діяльність на основі міжнародних стандартів

бухгалтерського обліку». Цей Порядок набув чинності з 01.01.2011 р.

• В червні 2011 року Верховна Рада приймає зміни

до Закону «Про бухгалтерський облік та фінансову

звітність в Україні».

• Відповідно до цих змін, публічні акціонерні

товариства та фінансові установи повинні

подавати звіти за МСФЗ.

• Зміни набули чинності з 2012 року.

41. Іншою авторитетною міжнародною організацією є Міжнародна федерація бухгалтерів (International Federation of Accountants -

Іншою авторитетною міжнародною організацією є Міжнароднафедерація бухгалтерів (International Federation of Accountants IFА), створена в 1977 році у Мюнхені на XI Міжнародному конгресі

бухгалтерів. Сферою діяльності цієї організації є розробка стичного,

освітнього та аудиторського напрямів у бухгалтерському обліку. У складі

Федерації діють: Комітет з узагальнення аудиторської практики та

Комітети з професійної підготовки та етики. Вони займаються

розробкою міжнародних вимог щодо аудиту, управлінського обліку,

освіти та професійної етики. Кожні п'ять років скликається Міжнародний

конгрес бухгалтерів, щоб на ньому фахівці з усього світу мали можливість

обговорити прогрес у досягненні поставленої мети.

У зв'язку з розширенням впливу транснаціональних

корпорацій на світову економіку зацікавленість

проблемами обліку і звітності виявляє Організація

Об'єднаних Націй. Міжурядова робоча група експертів з

міжнародних стандартів обліку і звітності, створена при

ній у 1982 році, періодично випускає рекомендації зі

стандартизації звітності транснаціональних корпорацій.

42. Удосконаленням методології обліку в Європі займається також Федерація європейських бухгалтерів-експертів (FEE). Федерація

Удосконаленням методології обліку в Європі займаєтьсятакож Федерація європейських бухгалтерів-експертів (FEE).

Федерація виникла у 1986 році в результаті злиття

Європейського союзу бухгалтерів-експертів у галузі обліку,

яка з 1951 року займалася стандартизацією європейського

обліку та дослідницької групи бухгалтерів-експертів, що

вивчала бухгалтерську практику з 1966 року.

• У 1994 році була заснована Європейська

федерація бухгалтерів і аудиторів (EFAA)

підприємств малого та середнього бізнесу. Метою

створення цієї організації є впровадження

контролю за якістю професійної діяльності,

пов'язаної з консультаціями клієнтів, аудитом або

веденням бухгалтерського обліку, що є гарантією

додержання встановлених етичних норм та

стандартів аудиту.

43.

Отже, до міжнародних організацій, що впливаютьна становлення та розвиток бухгалтерського

обліку на світовому рівні, відносяться:

• - Комітет з Міжнародних стандартів

бухгалтерського обліку (ІASC);

• - Міжнародна федерація бухгалтерів (DFA);

• - Організація Об'єднаних Націй (ООН);

• - Міжурядова робоча група експертів з

міжнародних стандартів обліку і звітності ООН

(ISAR);

• - Комісія з транснаціональних корпорацій ООН

(UNCTC);

• - Організація економічного співробітництва і

розвитку (OECD) та ін.

44. 3. Загальноприйняті принципи бухгалтерського обліку та якісні характеристики облікової інформації

Принцип облікової одиниці – під час підготовки фінансової звітності кожне

підприємство розглядається як юридична особа, яка відокремлена від

власників - фізичних осіб. Адже відомо, що особисте майно та борги власників

не відображаються у фінансовій звітності фірми.

Принцип подвійності базується на припущенні, що сума ресурсів

підприємства не може бути більшою або меншою його зобов'язань та

капіталу.

Принцип грошового вимірника – факти, що приводяться в бухгалтерсь-ких

звітах, завжди мають грошову оцінку. Бухгалтерський облік оперує вик-лючно

даними, що мають грошове вимірювання, дані, що не мають грошового

виразу, не можуть бути представлені у фінансовій звітності підприємства.

Принцип нарахування – відповідно до цього принципу результати опе-рацій

визнаються, коли вони відбуваються, а не тоді, коли утримуються або

сплачуються грошові кошти і відображаються в облікових регістрах та

фінансовій звітності тих періодів, до яких вони належать.

Принцип безперервності ще називають принципом тривалості діяль-ності

підприємства. Суть принципу полягає в тому, що передбачається діяль-ність

фірми протягом такого періоду, щоб виплатити всю існуючу заборго-ваність,

яка виникає в процесі бізнесу.

Принцип нейтральності – досягається в бухгалтерському обліку за ра-хунок

того, що інформація, яка міститься у фінансових звітах, є неупередженою і в

результаті відбору або викладу вона впливає на прийняття рішення або на

судження з метою досягнення заздалегідь визначеного результату.

45.

Принцип превалювання сутності над формою - інформацію, яка повинна

правдиво відображати операції, слід розкривати відповідно до сутності та

економічної реальності, а, не лише виходячи з юридичної форми.

Принцип погодженості вигод і витрат - фірма здійснює витрати для того,

щоб мати прибутки. Вигоди, отримані від інформації, повинні

перевищувати витрати на її надання. Витрати можуть нести не ті, хто

отримує вигоди, крім того, вигоди можуть отримати не тільки ті, для кого

готувалась ін формація.

Принцип повноти відображення інформації – для виконання принципу

необхідно, щоб інформація, представлена у фінансових звітах, була

повною в межах суттєвості та витрат, пов‘язаних із її отриманням.

Принципи суттєвості інформації – суттєвою є корисна інформація, яка

може впливати на прийняття рішень користувачів. Суттєвість залежить від

обсягу статті та помилки, допущені за певних обставин у зв‘язку з

пропуском чи неправильним відображенням.

Принцип періодичності – оскільки користувачі бажають через певні

періоди часу порівнювати фінансовий стан, результати діяльності та зміни

у фінансовому стані підприємства, необхідно, щоб фінансова звітність

відображала відповідну інформацію за попередні періоди.

Усі ці принципи – не закони, а правила, концепції, які вироблені практикою

міжнародного досвіду ведення обліку і якими користуються при оцінці

й відображенні ділових операцій.

46. Якісні характеристики фінансової звітності є атрибутами, які роблять інформацію, що подається у фінансовій звітності, корисною

для споживачів.Основними якісними характеристиками фінансової звітності є:

• Зрозумілість (Understandability) – це якість інформації, яка

дає мож-ливість користувачам сприймати її значення.

Однак з цього не випливає, що ко-ристувачі зможуть

правильно зрозуміти зміст фінансових звітів без

необхідних базових знань у галузі бізнесу, економіки та

бухгалтерського обліку.

• Доречність (Relevance) - характеризує здатність інформації

впливати на рішення, що приймаються на її основі;

• Достовірність (Reliability) - означає, що представлена

інформація не містить помилок та перекручень, які можуть

вплинути на прийняття рішень;

• Зіставність (Comparability) інформації характеризується

можливістю користувачів порівнювати дані фінансових

звітів за різні періоди, або фінансові звіти різних

підприємств.

47. Осмислення і практичне застосування міжнародних стандартів досягається через концептуальну основу. Під концептуальною основою

розуміють сукупність основних принципів ведення обліку та складанняфінансової звітності.

Концептуальна основа включає виклад концепцій, на яких

базується фінансова звітність загального призначення.

Концепції обліку надають керівництву інформацію

стосовно вибору операцій, подій, які підлягають обліку, а

також їх визнання, оцінки, узагальнення та відображення у

фінансовій звітності.

Концептуальна основа не входить до складу стандарту, вона

служить своєрідним фундаментом бухгалтерських

стандартів.

У випадку розбіжностей пріоритетними є вимоги

міжнародних стандартів.

48. Метою Концептуальної основи є надання допомоги:

1) РМСФЗ в питаннях розробки майбутніх стандартів таперегляду існуючих;

2) РМСФЗ щодо подальшої гармонізації положень стандартів

обліку та процедур, пов'язаних з поданням фінансових

звітів;

3) відповідним національним органам в розробці облікових

стандартів;

4) аудиторам у складанні аудиторських висновків щодо

відповідності фінансових звітів міжнародним стандартам;

5) користувачам фінансових звітів у питаннях тлумачення

інформації, яка міститься у фінансових звітах, складених

згідно з МСБО (МСФЗ).

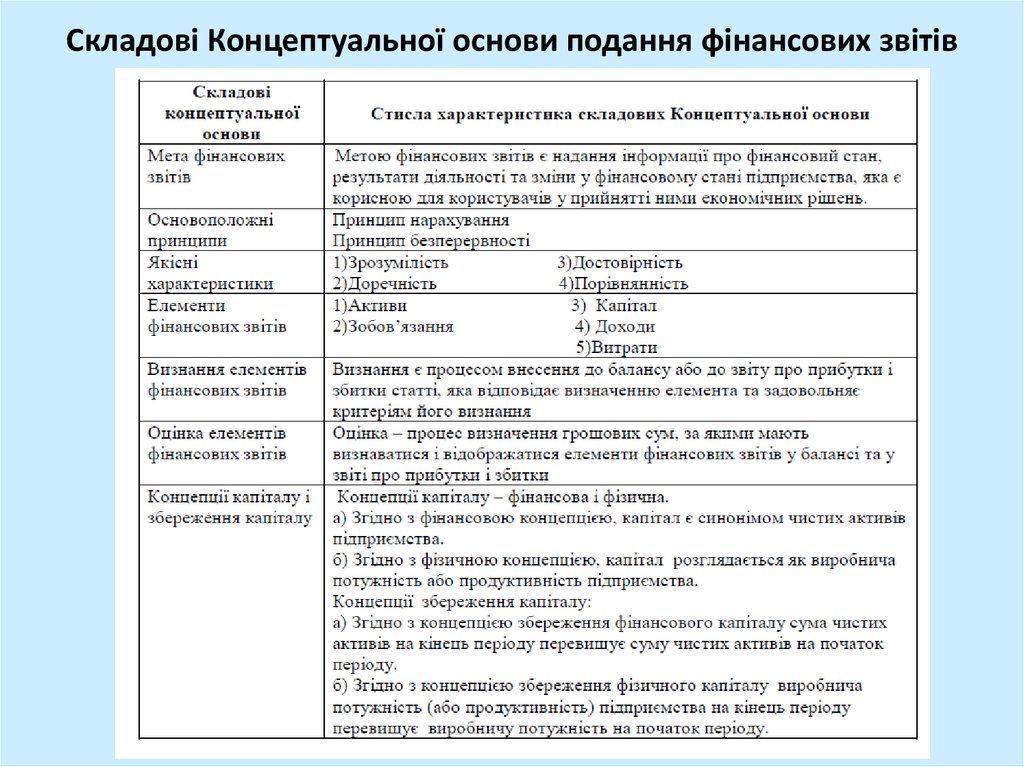

49. Складові Концептуальної основи подання фінансових звітів

50. Тема 2. Фінансова звітність, її зміст та інтерпретація

1.2.

3.

4.

5.

6.

Призначення та склад фінансової звітності.

Бухгалтерський баланс, його зміст та структура.

Звіт про прибутки та збитки, його зміст і форми.

Звіт про рух грошових коштів.

Звіт про зміни у власному капіталі.

Примітки до фінансової звітності, суттєві

помилки та зміни в обліковій політиці .

51.

1. Призначення та склад фінансової звітності.Фінансова звітність загального призначення –

звітність, що відповідає запитам тих

користувачів, які не можуть вимагати звітів,

складених з урахуванням їх конкретних потреб.

Основна мета фінансової звітності – надання

інформації про фінансовий стан, результати

діяльності і рух коштів підприємства, що є

корисною широкому колу користувачів для

прийняття ними економічних/управлінських

рішень.

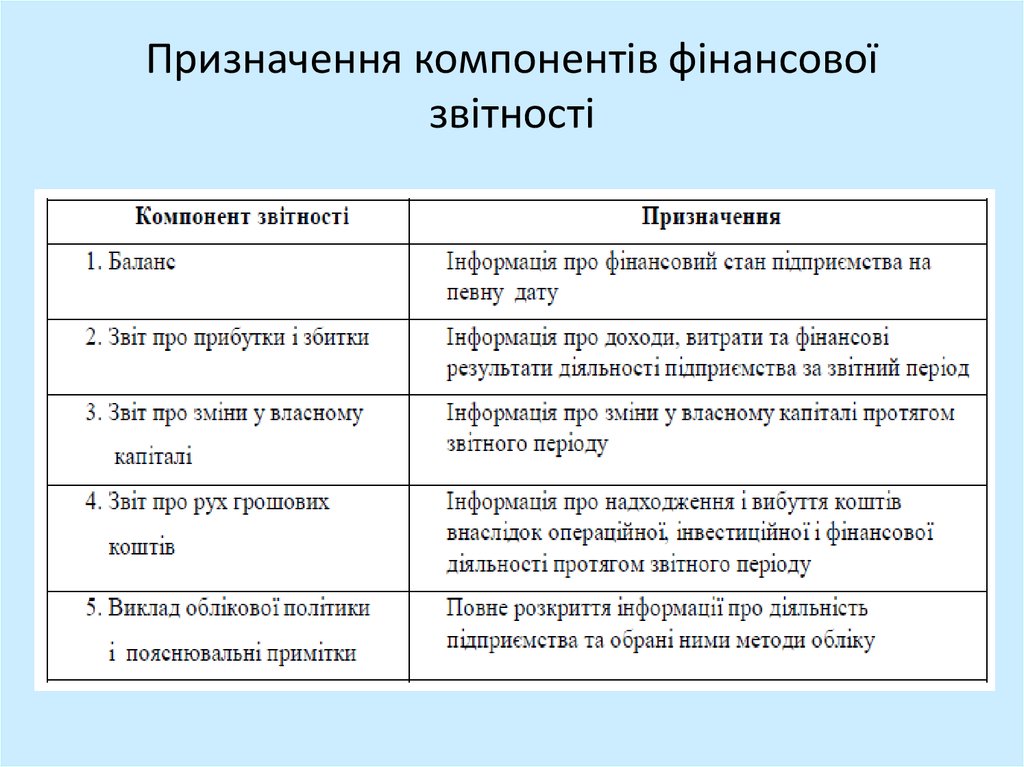

52. Призначення компонентів фінансової звітності

53. 2. Бухгалтерський баланс, його зміст та структура.

Баланс (Balans Sheet) –це звіт про фінансовий стан

підприємства, що відображає на певну

дату його активи, зобов’язання та

власний капітал

54.

Основними елементами балансу є:• - активи;

• - зобов‘язання та

• - капітал власників (власний капітал).

Відповідно до визначення КМСБО актив

(Asset) – це ресурс, який підприємство

контролює у результаті минулих подій і

який, як очікується, забезпечить збільшення

економічних вигід у майбутньому.

55.

Отже, об‘єкт бухгалтерського обліку вважають активом, якщовін відповідає трьом умовам:

1. Підприємство отримало його внаслідок минулих операцій

або подій (придбання, будівництва), оскільки намір

підприємства придбати, наприклад, запаси не означає

появи активів.

2. Отримані ресурси втілюють майбутні економічні вигоди.

• Майбутня економічна вигода (Future Economic Benefit)– це

потенційна здатність активу сприяти (прямо або

опосередковано) надходженню до підприємства грошових

коштів або їх еквівалентів.

Наприклад, реалізація товарів пов‘язана з надходженням

грошових коштів, а використання продуктивнішого

обладнання знижує собівартість продукції, що забезпечує

економію грошових коштів (або непрямо сприяє їх

збільшенню). Що стосується грошових коштів, то вони

безпосередньо вигідні підприємству, оскільки забезпечують

оборотність усіх інших ресурсів підприємства.

56. Для визначення балансової вартості активів використовують такі види оцінок:

- історична (фактична) собівартість;- поточна (відновлювальна) собівартість;

- чиста вартість реалізації;

- ринкова вартість;

- сума очікуваного відшкодування;

- теперішня вартість;

- справедлива вартість.

57. Історична (фактична) собівартість активу (Historical cost) – сума грошових коштів, їх еквівалентів або інших форм компенсації,

наданих на момент отримання активу.• Історична собівартість придбаних активів

включає ціну їх придбання (за

вирахуванням знижок) та всі витрати,

необхідні для приведення їх у місце і стан

використання за призначенням

(транспортні витрати, витрати на встановлення, мито тощо). Історичною собівартістю

активів, створених підприємством (готова

продукція, незавершене виробництво

тощо), є їхня виробнича собівартість.

58. Поточна (відновлювальна) собівартість (Current or replacement cost) - сума грошових коштів, їх еквівалентів або інших форм

компенсації, яку потрібнобуло витратити для придбання (створення) такого ж

або аналогічного активу на поточний момент (дату

балансу). Термін “відновлювальна собівартість”

звичайно застосовують до активів, які періодично

змінюються (запасів, основних засобів тощо).

Чиста вартість реалізації (Net Realizable Value) –

ціна реалізації активу в умовах звичайної

господарської діяльності за вирахуванням витрат на

завершення його виробництва і збут. Для

визначення чистої вартості реалізації

використовують розрахункову ціну реалізації та

розрахункові витрати.

59.

Приклад. Припустимо, що розрахункова цінапродукції, яку виготовляє підприємство,

становить 100 грн, собівартість незавершеного

виробу – 60 грн, готового – 80 грн.

• За розрахунками для завершення виробництва

потрібно 16 грн, для реалізації готового виробу –

10 грн.

• Виходячи з цього, чиста вартість реалізації

незавершеного виробу дорівнює:

100 – 16 – 10 = 74 грн;

а готового: 100 – 10 = 90 грн.

60.

• Ринкова вартість активу (Market Value) – чиставартість його придбання або реалізації на

активному ринку. Її визначають двома способами:

як вхідну ціну (чисту ціну придбання) або як

вихідну ціну (чисту ціну реалізації).

• Сума очікуваного відшкодування (Recoverable

amount) – сума, яку підприємство сподівається

отримати в результаті майбутнього використання

активу, включаючи його ліквідаційну вартість. Така

оцінка може бути використана для визначення

балансової вартості основних засобів і

нематеріальних активів.

61.

• Теперішня вартість активу (Present Value)– теперішня (дисконтована) вартість

майбутніх чистих грошових надходжень, які

очікується отримати від використання

активу в умовах звичайної господарської

діяльності.

• Справедлива вартість активу (Fair Value)

– сума, за якою актив може бути обміняний

в операції між обізнаними, зацікавленими

та незалежними сторонами.

62.

• Зобов’язання (Liability) – це теперішня заборгованістьпідприємства іншим юридичним або фізичним особам, що

виникла внаслідок здійснених у минулому господарських

операцій чи інших подій, погашення якої в майбутньому,

як очікується, призведе до зменшення ресурсів

підприємства, що втілюють у собі економічні вигоди.

Зобов‘язання означає обов‘язок чи відповідальність

підприємства діяти певним чином. Воно має юридичну

силу (внаслідок укладених контрактів, статутних вимог,

законодавчих актів тощо) або є результатом бажання підприємства підтримувати свою ділову репутацію.

Так, внаслідок придбання товарів (сировини, послуг тощо)

виникає кредиторська заборгованість постачальникам.

Отримання позики банку передбачає прийняття

зобов‘язання щодо її повернення і сплати відсотків.

63.

• Першою умовою відображення зобов’язання (визнання) убалансі, якщо є ймовірність зменшення економічних вигід

підприємства у майбутньому внаслідок його виконання, і

сума, за якою воно підлягає погашенню, може бути

достовірно визначена.

Отже, підприємство може мати обов‘язок діяти певним

чином, але це необов‘язково призводить до виникнення

зобов‘язання в балансі. Наприклад акціонерне товариство

може взяти зобов‘язання здійснити нову емісію акцій.

Однак таке зобов‘язання не означає зменшення будь-яких

економічних вигід у майбутньому внаслідок його

виконання, тому не відображається у балансі. Погашення

зобов‘язання може бути здійснено такими способами як:

• - сплата грошових коштів;

• - передавання інших активів;

• - надання послуг;

• - заміна цього зобов‘язання іншим;

• - перетворення цього зобов‘язання на капітал;

• - відмова кредитора від своїх прав або позбавлення їх.

64.

• Другою умовою визнання зобов‘язання як елементубалансу є можливість його достовірної оцінки.

Докладніше порядок створення і використання таких

забезпечень розглядається в МСБО 37 “Забезпечення,

непередбачені зобов‘язання та непередбачені активи”.

Згідно з МСБО 37 окремі зобов‘язання можуть

вимірюватись із застосуванням попередніх оцінок.

Для визначення балансової вартості зобов‘язань

використовують такі види оцінки:

• - історична собівартість;

• - поточна собівартість;

• - вартість розрахунку (платежу);

• - теперішня вартість;

• - справедлива вартість

65. Формати балансу. Події після дати балансу.

МСБО не визначають формати балансу, томупідприємство може само обирати форму

подання інформації про фінансовий стан,

якщо інше не передбачено законодавством.

• У міжнародній практиці набули поширення

такі моделі балансу:

• Горизонтальна: Активи = Зобов’язання +

+Власний капітал

• Вертикальна: Активи - Зобов’язання =

Власний капітал.

66. Події після дати балансу (Post Balance Sheet Events) – це сприятливі та несприятливі події, що виникли між датою затвердження

фінансової звітності та датою випуску.• При цьому датою випуску звітності є дата офіційного

дозволу керівництва підприємством на оприлюднення

(публікацію, подання) фінансових звітів за межами

підприємства.

• Підходи до відображення таких подій у фінансовій

звітності підприємства визначено МСБО 10 “Події після

дати балансу”.

• Відповідно до МСБО 10 події, які відбуваються після дати

балансу, можуть вказувати за необхідність коригування

активів і зобов‘язань або вимагати їх розкриття.

Коригування активів і зобов‘язань є необхідним у разі

виникнення подій, які відбуваються після дати балансу, і

надають додаткову інформацію для визначення сум,

пов‘язаних з умовами, що існують на дату балансу.

67.

Прикладами таких подій є:• - банкрутство замовника, що підтверджує

наявність безнадійної дебіторської заборгованості

на дату балансу;

• - продаж запасів нижче собівартості, який

підтверджує, що чиста реалізаційна вартість цих

запасів на дату балансу була нижчою за їх

собівартість;

• - продаж основних засобів за ціною, нижчою за їх

балансову вартість, що свідчить про зменшення їх

корисності на дату балансу;

• - виявлення суттєвих помилок, що призвели до

перекручення даних фінансової звітності.

68. 3. Звіт про прибутки і збитки

Звіт про прибутки і збитки - це звіт про доходи,витрати та фінансові результати діяльності

підприємства.

У різних країнах цей звіт може мати різну назву:

• - звіт про прибуток (Income Statement);

• - рахунок прибутків і збитків (Profit and Loss

account);

• - звіт про операції (Statement of Operations).

69. Основними елементами Звіту про прибутки і збитки є доходи та витрати, прибутки та збитки.

• Дохід (Income) – це збільшення економічних вигіду вигляді збільшення активів або зменшення

зобов‘язань, що призводить до зростання

власного капіталу підприємства.

Дохід, що виникає як результат діяльності

підприємства, може виступати у вигляді виручки

від продажу продукції, товарів або послуг,

дивідендів тощо.

До складу доходів також включають прибутки від

інших операцій та нереалізований прибуток.

Дохід визнається у Звіті про прибутки і збитки у

момент, коли відбулось зростання майбутніх

вигід, пов‘язаних із збільшенням активу або із

зменшенням зобов‘язання, і його можна

достовірно визначити.

70.

• Витрати (Expenses) – це зменшенняекономічних вигід у вигляді вибуття активів

або збільшення зобов‘язань, що

призводить до зменшення власного

капіталу підприємства.

Витрати визнаються у Звіті про прибутки і

збитки, виходячи з принципу відповідності.

Згідно з цим принципом витрати

включаються до Звіту у періоді, в якому був

визнаний дохід і для отримання якого було

здійснено ці витрати.

71. МСФЗ не визначають форму Звіту про прибутки та збитки, але містять вимоги щодо розкриття певних статей доходів і витрат.

МСФЗ визначає такий мінімальний перелік статей, які мають бутивідображені безпосередньо у Звіті про прибутки і збитки:

• - дохід;

• - результати (прибуток або збиток) операційної діяльності;

• - фінансові витрати;

• - частка прибутку або збитку асоційованих компаній або спільних

підприємств, які обліковуються методом участі в капіталі;

• - витрати на податок з прибутку;

• - прибутки або збитки від звичайної діяльності;

• - частка меншості;

• - чистий прибуток або збиток.

Доходи від операційної діяльності включають:

• 1) дохід від реалізації продукції;

• 2) дохід від реалізації товарів;

• 3) дохід від надання послуг і виконання робіт;

• 4) інший операційний дохід.

72.

• Дохід від реалізації продукції (товарів,послуг) звичайно відображається за статтею

“Продаж”‖ (Sales).

Чистий дохід дорівнює валовому доходу від

реалізації за мінусом отриманих знижок за

дострокову оплату (Sales discounts),

повернення та уцінки проданих товарів

(Sales returns and allowance) та податків з

продажу (Sales taxes).

73.

• Як свідчить практика, більшість підприємствнаводять у Звіті про прибутки та збитки

тільки чистий дохід. Це зумовлено

поширеним підходом до відображення

реалізації, відповідно до якого податки з

продажу (в тому числі ПДВ) не

відображаються на рахунку “Продаж”‖ (або

“Реалізація”‖).

У цьому випадку реалізація продукції (робіт,

послуг) відображується записом:

• Д-т рахунку “Розрахунки з покупцями”

• К-т рахунку “Продаж”

• К-т рахунку “Розрахунки з бюджетом”

74.

Підприємство повинно надавати (у Звіті про прибутки тазбитки або в примітках до нього) аналіз витрат.

Аналіз витрат підприємства залежно від їх класифікації

може бути поданий двома способами:

- на основі функції витрат;

- на основі природи витрат.

Перший спосіб передбачає групування витрат за функціями

(виробництво, збут, управління).

Внаслідок цього виробничі витрати включаються до

собівартості реалізованої продукції, яка подається

окремою статтею, а решта витрат відносяться до складу

витрат на збут, адміністративних та інших витрат.

При другому способі операційні витрати групуються за

однорідними елементами (матеріали, оплата праці) а не

за функціями (виробництво, збут, управління).

Внаслідок цього у Звіті немає статті "Собівартість

реалізованої продукції". Проте повна собівартість може

бути визначена за допомогою зміни в залишках готової

продукції та незавершеного виробництва.

75.

Наявність двох форматів Звіту про прибутки ізбитки зумовлена існуванням двох

основних моделей бухгалтерського обліку,

відомих як англо-саксонська та

континентальна (європейська).

Обидві моделі базуються на

загальноприйнятих принципах бухгалтерського обліку, але мають суттєві відмінності,

які зумовлені в першу чергу правовою

системою, соціально-економічними

чинниками, історичними традиціями тощо.

76.

• Англо-саксонська система. Більшість промислових підприємствкраїн англосаксонської групи використовують інтегровану систему

обліку, яка передбачає отримання інформації для зовнішніх і

внутрішніх користувачів у межах одного плану рахунків.

Це досягається через „вмонтування”‖ рахунків виробничого обліку в

загальну систему рахунків, у результаті чого вони кореспондують з

рахунками фінансового обліку.

Інтегрована система обліку базується на безперервному обліку запасів,

тобто всі поточні зміни запасів сировини, незавершеного

виробництва і готової продукції відображаються на рахунках

відповідних запасів. В основу класифікації рахунків для обліку витрат

підприємства в англосаксонській системі обліку покладено

функціональну ознаку. Для цього застосовують рахунки

„Виробництво‖, „Виробничі накладні витрати‖, „Витрати на збут‖ і

„Загальні і адміністративні витрати‖. Витрати підрозділів, які

виконують невиробничі функції (управління, збут), не включають до

виробничої собівартості продукції.

Ці витрати списуються на рахунок фінансових результатів у тому

звітному періоді, в якому вони були здійснені.

77.

Континентальна (європейська) система.Для континентальної (європейської) системи обліку характерним є

виділення двох автономних систем рахунків відповідно до цілей

фінансового та управлінського обліку.

У системі рахунків фінансового обліку здійснюється періодичний облік

запасів, витрати групуються за елементами (матеріали, зарплата,

амортизація), а доходи – за видами діяльності (основна, фінансова,

надзвичайна), відображаються розрахунки з дебіторами та

кредиторами, визначається загальний фінансовий результат. У системі

рахунків управлінського обліку ведеться постійний облік запасів,

здійснюється калькулювання собівартості продукції та облік за центрами відповідальності, визначається фінансовий результат основної

діяльності підприємства. Рахунки фінансового та управлінського обліку

прямо не кореспондують між собою.

Взаємозв‘язок між ними досягається за допомогою спеціальних рахунків

(екран-рахунків) -„Відображені запаси‖, „Відображені закупки‖,

„Відображені витрати‖. Усі витрати впродовж звітного періоду

відображаються на рахунках за елементами, а в кінці періоду

списуються у дебет рахунку „Фінансові результати‖.

За кредитом рахунку „Фінансові результати‖ показують доходи. Крім того,

у дебет рахунку „Фінансові результати‖ списують залишки запасів на

початок періоду, а з кредиту цього рахунку у дебет відповідних

рахунків списуються залишки запасів на кінець періоду.

78. 4. Звіт про рух грошових коштів

• Інформація про джерела та напрями грошовихпотоків підприємства дає користувачам

фінансової звітності можливість:

- зіставляти, оцінювати і прогнозувати грошові

потоки підприємства;

- досліджувати спроможність підприємства погасити

зобов‘язання та сплатити дивіденди;

- виявляти причини різниці між прибутком і

грошовими надходженнями та видатками;

- аналізувати грошові та негрошові аспекти операцій

підприємства.

79.

• Отже, Звіт про рух грошових коштів доповнює Баланс і Звітпро прибутки та збити і пояснює зміни в одному з важливих

компонентів балансу, тобто грошових коштів та їх еквівалентів,

які відбулися між датами Балансу.

Звіт про рух грошових коштів повинен містити інформацію

про грошові потоки підприємства за певний період у розрізі

операційної, інвестиційної та фінансової діяльності.

Під грошовими потоками (Cash Flows) розуміють надходження

та вибуття грошових коштів та їх еквівалентів.

Грошові кошти (Cash) – це кошти в касі та на рахунках в банках,

які можуть бути використані для поточних операцій.

Еквівалентами грошових коштів (Cash Equivalents) є

короткострокові фінансові інвестиції, які можуть бути вільно

конвертовані у відому суму грошових коштів мають незначний

ризик щодо зміни вартості.

80.

• Зміни у складі грошових коштів та їх еквівалентів єчастиною управління грошовими коштами підприємства.

Тому, наприклад, розміщення вільних коштів у вигляді

депозитних сертифікатів на термін до 3 місяців звичайно

розглядають як інвестування надлишку грошових коштів у

еквіваленті грошових коштів, а не як складову

інвестиційної діяльності.

• Негрошовими операціями (Non-Cash Transactions) є

операції, які не потребують використання грошових коштів

або їх еквівалентів. Приклади:

• - бартерні операції;

• - придбання основних засобів на умовах фінансової

оренди;

• - придбання активів за рахунок позики банку (тобто без

надходження суми позики на рахунок підприємства).

81.

Інформація про рух грошових коштів у результаті операційноїдіяльності може бути наведена із застосуванням прямого

або непрямого методів.

• При використані прямого методу для визначення чистої

зміни грошових коштів внаслідок операційної діяльності у

Звіті про рух грошових коштів послідовно наводяться всі

основні класи (статті) надходжень і видатків, різниця яких

показує приріст або зменшення грошових коштів.

• Непрямий метод передбачає відображення у Звіті про

рух грошових коштів суми чистого прибутку (збитку), яка

згодом послідовно коригується до величини чистої зміни

грошових коштів виключенням впливу негрошових

операцій та операцій, пов‘язаних з інвестиційною та

фінансовою діяльністю.

82.

МСФЗ заохочують підприємства до застосуванняпрямого методу, який надає корисну

інформацію для оцінки майбутнього руху

грошових коштів.

Однак, як засвідчує практика, за наявності

можливості вибору підприємства віддають

перевагу більш простому непрямому методу.

Так, у США його застосовують 97,5 відсотка

компаній, а в Іспанії цей метод є обов‘язковим.

Тим часом у деяких країнах, наприклад в

Австралії, обов‘язковим є прямий метод.

83.

• Звіт про рух грошових коштів звичайновключає чотири складові:

1. Рух грошових коштів у результаті

операційної діяльності.

2. Рух грошових коштів у результаті

інвестиційної діяльності.

3. Рух грошових коштів у результаті фінансової

діяльності.

4. Сальдо грошових коштів та їх зміна

впродовж звітного періоду.

84.

• МСФЗ не визначає формат Звіту про рух грошовихкоштів і перелік статей за кожним видом діяльності,

але містить конкретні вимоги та пояснення до:

- надзвичайних (екстраординарних) статей;

- відсотків і дивідендів;

- податків на прибуток;

- інвестицій у дочірні, асоційовані та спільні

підприємства;

- придбання і реалізації дочірніх підприємств та інших

господарських одиниць;

- руху грошових коштів у іноземній валюті;

- розкриття інформації про окремі аспекти руху

грошових коштів

85.

• Процес складання Звіту про рух грошовихкоштів містить:

1) визначення змін у складі грошових коштів;

2) визначення руху грошових коштів у

результаті операційної діяльності;

3) визначення руху грошових коштів у

результаті інвестиційної діяльності;

4) визначення руху грошових коштів у

результаті фінансової діяльності;

5) подання отриманої інформації у формі

Звіту про рух грошових коштів.

86.

Зміна у складі грошових коштів є різницею між сумами статті балансу“Грошові кошти та їхні еквіваленти”‖ відповідно на початок і кінець

звітного періоду.

Дані про рух грошових коштів від операційної діяльності при застосуванні

прямого методу отримують безпосередньо з облікових реєстрів або

послідовним коригуванням доходів і витрат, наведених у Звіті про

прибутки та збитки. У даному випадку статті нарахованих доходів і

витрат трансформуються у грошові доходи та витрати на основі аналізу

змін у балансі протягом звітного періоду, що стосуються запасів,

дебіторської та кредиторської заборгованості, а також інших

негрошових статей. Крім того, необхідно виключити зі складу доходів і

витрат, що трансформуються, ті, які пов‘язані з інвестиційною та

фінансовою діяльністю. Непрямий метод не передбачає

трансформування кожної статті Звіту про прибутки та збитки.

Трансформації підлягає безпосередньо сума чистого прибутку (збитку),

яка коригується на величину:

а) зміни операційних запасів, дебіторської заборгованості та поточних

операційних зобов‘язань;

б) негрошових статей (амортизація, забезпечення, відстрочені податки,

нереалізовані прибутки та збитки від курсових різниць);

в) прибутків і збитків від інвестиційної та фінансової діяльності (від

реалізації необоротних активів, отриманих дивідендів).

87.

Надходження або видаток від інвестиційноїдіяльності визначають на основі аналізу змін у

статтях необоротних активів і поточних

фінансових інвестицій, а також даних Звіту про

прибутки і збитки.

Для визначення руху коштів у результаті фінансової

діяльності необхідно насамперед проаналізувати

зміни у власному капіталі та довгострокових

зобов‘язань підприємства, а також у поточній

заборгованості за позики.

Після завершення всіх підрахунків складають Звіт

про рух грошових коштів.

Форма його залежить від обраного методу

визначення та подання руху грошових коштів від

операційної діяльності.

88.

• При застосуванні прямого методу у Звітіпослідовно наводять статті надходжень і

видатків коштів

• При непрямому методі у Звіті будуть лише

корективи, внесені для переходу від показника

прибутку до суми чистого надходження або

видатку грошових коштів від операційної

діяльності

89. 5. Примітки до фінансових звітів, суттєві помилки та зміни в обліковій політиці

• Відповідно до МСБО 1 “Подання фінансових звітів”‖ у примітках дофінансових звітів необхідно наводити інформацію:

- про основу складання фінансових звітів та облікову політику

підприємства;

- яка вимагається МСБО, але не наведена безпосередньо у фінансових

звітах;

- додаткову, яка не наводиться у фінансових звітах, але є необхідною

для правдивого відображення фінансового стану та результатів

діяльності підприємства.

При цьому рекомендується така послідовність подання інформації у

примітках до фінансових звітів:

- вказівки на відповідність звітності вимогам МСБО;

- виклад застосованих оцінок та облікової політики;

- пояснення до статей, наведених безпосередньо у фінансових звітах;

- інші розкриття.

90.

У розділі “Облікова політика” приміток до фінансових звітів необхіднонаводити:

- основні оцінки, застосовані при складанні фінансових звітів;

- кожний конкретний аспект облікової політики, який є необхідним для

належного розуміння фінансових звітів.

Виклад застосованих основ оцінки дає можливість зрозуміти, як оцінюються

статті звітності (за фактичною собівартістю, поточною вартістю). Якщо у

фінансових звітах застосовується декілька основ оцінки (наприклад,

внаслідок переоцінки основних засобів), важливо зазначити відповідні

види активів і зобов‘язань, до яких застосовується та чи інша оцінка.

МСБО 1 містить орієнтовний перелік тих аспектів облікової політики,

які підлягають розкриттю в примітках до фінансових звітів, а саме:

визнання доходів; принципи консолідації; об‘єднання компаній; спільні підприємства; визнання та амортизація матеріальних і нематеріальних

активів; капіталізація витрат на позики та інших витрат; будівельні

контракти; інвестиційна власність; фінансові інструменти та

інвестиції; запаси; податки, включаючи відстрочені; забезпечення;

витрати на виплати працівникам; переведення та хеджування

іноземної валюти; визначення сегментів (за видами діяльності та

географічних) і основи розподілу витрат між сегментами; визначення

грошових коштів та їх еквівалентів; облік за умов інфляції; державні

гранти.

91.

• Примітки до фінансових звітів необхідно подаватисистематично (в тому порядку, в якому подана

кожна стаття і кожен фінансовий звіт).

• До кожної статті та кожного фінансового звіту слід

робити перехресні посилання на будь-яку

пов‘язану з ними інформацію у примітках.

• У разі зміни облікової політики підприємство

повинно відображати інформацію про таку зміну,

щоб користувачі фінансових звітів мали можливість порівнювати фінансові звіти підприємства

за певні періоди.

92.

Облікова політика може змінюватися лише в разі:- законодавчих вимог;

- вимог органів, які встановлюють стандарти бухгалтерського обліку;

- коли зміни призведуть до адекватнішого відображення подій або

операцій у фінансових звітах.

• Отже, зміна облікової політики (Change in Accounting Estimate) означає

впровадження нового стандарту МСБО або перехід від однієї політики,

передбаченої відповідним стандартом, до іншої політики, що

дозволяється цим стандартом.

• При складанні фінансових звітів можуть бути допущені помилки

внаслідок: помилок у математичних підрахунках; помилок у

застосуванні облікової політики; неправильної інтерпретації фактів

господарської діяльності; неуважності; шахрайства.

Звичайно виправлення таких помилок відображається у складі доходу або

витрат того звітного періоду, в якому ці помилки були виявлені. Проте в

окремих випадках помилки можуть бути наскільки значними, що

фінансову звітність не можна вважати достовірною.

Такі помилки називають суттєвими, або фундаментальними.

93.

• Суттєві (фундаментальні) помилки – це помилки, виявлені впоточному періоді, які є настільки значними, що фінансові звіти

одного або кількох попередніх періодів не можуть далі

вважатися достовірними на дату їх випуску.

Прикладами суттєвих помилок є: включення до фінансових

звітів попереднього періоду суттєвих сум незавершеного

виробництва та дебіторської заборгованості щодо фінансових

контрактів; втрата значної кількості даних внаслідок збою

системи облікової інформації.

МСБО містять два підходи до виправлення помилок:

базовий та альтернативний.

Відповідно до базового підходу суттєву помилку, допущену в

попередніх періодах, слід виправляти шляхом коригування

сальдо нерозподіленого прибут-ку на початок звітного періоду.

Відповідно до альтернативного підходу сума виправлення

суттєвої помилки відображається у складі прибутків або збитків

поточного звітного періоду. При цьому порівняльна інформація

зберігається в тому вигляді, як вона наведена у фінансових

звітах.

94.

ОБЛІК ГРОШОВИХ КОШТІВ ТА ДЕБІТОРСЬКОЇЗАБОРГОВАНОСТІ

1. Грошові кошти та їх еквіваленти

2. Надходження та вибуття грошових коштів

3. Операції в іноземній валюті

4. Негрошові операції

5. Визнання дебіторської заборгованості

6. Класифікація дебіторської заборгованості

7. Оцінка дебіторської заборгованості і списання

безнадійних боргів

95.

• 1. Грошові кошти та їх еквівалентиГрошові кошти та їх еквіваленти у всіх країнах світу

складають основну частину ліквідних активів

підприємства. Для цілей звітності про рух

грошових коштів, під грошовими коштами

розуміють як грошові кошти, так і їх еквіваленти.

• Грошові кошти (Cash) – це сукупність монет,

банкнот, наявних у касі, депозитних рахунків у

банку, які можна негайно отримати.

• Грошові еквіваленти – короткострокові

високоліквідні інвестиції, які вільно конвертуються

у відповідні суми грошових коштів (казначейські

векселі, комерційні папери, грошові ринкові

фонди).

96.

Відповідно до загальноприйнятої, як в Україні так іза кордоном, практики обліку, грошові кошти

підприємства поділяють на дві категорії:

• грошові кошти в касі та

• грошові кошти в банку.

В балансі компанії, складеному відповідно до

міжнародних правил, всі грошові кошти, як

правило, відображаються в одному рядку.

Частково це пов”язано з тим, що компанії

віддають перевагу чекам чи пластиковим карткам.

Готівка, яка тримається в сейфі,

використовується в основному для дрібних

платежів і називається (в країнах

англосаксоньскої облікової системи)

“дрібна, або мала каса”.

97.

• Розміри малої каси не обмежуються, вони залежать відрозмірів і поточних потреб компанії і можуть становити від $50

до $10 000 і більше. Такий фонд призначено для оплати

поштових витрат і витрат на проїзд працівників, придбання

канцелярських товарів, видачі авансів торговим представникам

тощо.

• Компанія може створювати малі каси у всіх її офісах і

підрозділах. При створенні фонду призначається матеріальновідповідальна особа і встановлюється його фіксований розмір,

який періодично (раз на тиждень або раз на місяць)

поповнюється до визначеної суми.

Щоб створити фонд дрібної готівки, необхідно отримати по чеку в

банку суму готівки, яка вважається необхідною для існування

такого фонду:

• Дебет рахунку "Фонд дрібної готівки (Petty Cash Fund)" 100$

• Кредит рахунку "Грошові кошти (Cash)" 100$

- (британська модель)

98.

• Дрібні платежі готівкою здійснюються з цьогофонду тільки на передбачені цілі. Виплати

підтверджуються витратними документами, які

підписує одержувач коштів.

• Особливістю є те, що на такі платежі не дається

жодних облікових записів. Коли фонд дрібної

готівки вичерпався, виписується чек на загальну

витрачену суму, підзвітна особа складає звіт про

витрати, подає його до бухгалтерії і на підставі

цього звіту даються бухгалтерські записи за

дебетом рахунків витрат і кредитом рахунка

"Грошові кошти"

99.

• Оскільки фонд касової готівки створюєтьсяна постійній основі, він повинен бути

поповнений сумою, необхідною для його

відновлення.

При цьому за американською практикою, на

рахунку Головної книги "Фонд дрібної

готівки" не робиться жодних облікових

записів. Залишки на цьому рахунку

змінюються лише при створенні фонду та у

випадках збільшення чи зменшення його

розміру.

100.

Готівковий фонд потребує дотримання жорстких контрольнихпроцедур для запобігання його витрачання на неналежні

цілі. Квитанції на видачу грошових коштів із фонду

необхідно погашати після отримання за ними готівки з

метою запобігання їх наступного використання і

зловживань виплатами із фонду.

• Сума дрібної готівки відображається у Балансі в складі

інших залишків грошових коштів. Тому зручною формою

ведення аналітичного обліку грошових коштів є

використання касової книги з двома колонками: "Каса" і

"Банк".

Таким чином, синтетичний рахунок "Грошові кошти" (Cash)

деталізується двома аналітичними рахунками,

представленими в одному реєстрі. Такий підхід властивий

компаніям Великої Британії, які відображають у Балансі

грошові кошти як "Cash in bank and in hand".

101.

Еквіваленти грошових коштів визнаються як короткострокові (дотрьох місяців) високоліквідні інвестиції, які вільно

конвертуються у відповідні суми грошових коштів і яким

притаманний незначний ризик зміни вартості (ринкові цінні

папери, казначейські векселі та комерційні папери).

Капітальні інвестиції розглядаються як еквіваленти грошових

коштів тільки в тому разі, коли вони підпадають під визначення

короткострокових цінних паперів з терміном погашення до

трьох місяців: обмінні привілейовані акції, у разі придбання

впродовж трьохмісячного терміну від попередньо визначеної

дати погашення, задовольняють критерії визначення грошових

еквівалентів.

Проте, такі випадки зустрічаються не часто. Переведення грошових

коштів у їх еквіваленти за банківськими рахунками

розглядаються як касові надходження або платежі.

Загальноприйнято розглядати грошові еквіваленти як

короткострокові, тимчасові інвестиції грошових коштів. Проте,

не всі короткострокові інвестиції задовольняють визначення

грошових еквівалентів.

102.

• Для того, щоб відповідати визначенню грошовихеквівалентів, інвестиції повинні відповідати двом

критеріям:

1. Інвестиції повинні вільно конвертуватися у відому суму

грошових коштів

2. Інвестиції повинні досить близько наближатися до дати

погашення у такий спосіб, щоб їх ринкова вартість була

відносно нечутливою до можливих змін процентної

ставки.

Загалом, цим критеріям задовольняють лише такі інвестиції,

які придбані впродовж трьох місяців від дати погашення.

Ідея віднесення короткострокових високоліквідних

інвестицій до грошових еквівалентів базується на

припущенні, що за такими інвестиціями компанія

ставить мету отримати прибуток за рахунок залишку

невикористаних грошових коштів.

103.

• Деякі компанії з інших причин інвестують в інструменти, якізадовольняють визначення грошових еквівалентів.

Наприклад, для інвестиційної компанії, яка спеціалізується на

купівлі та продажу цінних паперів, придбання таких

еквівалентів є складовою їх інвестиційної діяльності.

Компанії повинні розробляти чітку процедуру становлення, які

статті підпадають під визначення, а які – ні. Цю процедуру

слід розкривати у примітках до фінансових звітів і

послідовно дотримуватися її впродовж періодів.

МСБО вимагають розкриття складових грошових коштів і їх

еквівалентів та узгодження їх сум у звіті про рух грошових

коштів з відповідними статтями балансу.

Для запобігання непорозумінь з боку користувачів фінансових

звітів, грошові кошти, які не можна отримати негайно,

розкриваються окремо у примітках до фінансових звітів.

104.

2. Надходження та вибуття грошових коштів• Надходження і вибуття грошових коштів та їх еквівалентів

відбувається внаслідок операційної, інвестиційної та

фінансової діяльності.

Операційна діяльність (Operating Activities) – це основна

діяльність підприємства, яка приносить дохід, а також інші

види діяльності, які не є інвестиційною або фінансовою

діяльністю.

Інвестиційна діяльність (Investing Activities) – придбання і

продаж довгострокових активів, а також інших інвестицій, які

не є еквівалентами грошових потоків.

Фінансова діяльність (Financing Activities) – це діяльність, котра

спричиняє зміни розміру і складу власного та запозиченого

капіталу підприємства. Оцінка грошових коштів та

відображення їх у звітності відповідно до МСБО здійснюється

за оголошеною або фактичною номінальною вартістю.

Основні проблеми, пов‟язані з грошовими коштами, - це

проблеми не облікові, а управлінські: організація контролю за

збереженням та використанням грошових коштів.

105.

• Перевірка виписок з банківського рахунку в більшості країнзазвичай проводиться один раз на місяць. Така процедура

необхідна тому, що залишок на рахунку “Грошові кошти” в

бухгалтерських записах часто не співпадає із залишком в

банківській виписці.

• Процес перевірки складається з двох етапів.

Перший включає в себе коригування залишку грошових коштів

відповідно до виписки банку. До нього додаються депозити в

дорозі (одночасно проводиться перевірка коригувань

минулого місяця) та вираховуються видані, але не пред‟явлені

до оплати чеки (одночасно проводиться перевірка виданих

чеків, які були виплачені банком). Отримана сума є

скоригованим залишком грошових коштів.

Другий етап – це коригування залишку відповідно до облікових

записів і відображення в обліку відповідних проводок. Із

сальдо рахунку грошових коштів вираховуються всі дебетові

меморандуми та додаються всі кредитові меморандуми з

наступним відображенням на рахунку в Журналі операцій.

106. 3. Операції в іноземній валюті

• З міжнародних стандартів бухгалтерського обліку,що регулюють облік операцій в іноземній валюті

та перерахунок фінансової звітності зарубіжних

компаній, основним є стандарт МСБО 21 “Вплив

змін валютних курсів”.

Він визначає обмінний курс, який необхідно

використовувати для ведення обліку операцій в

іноземній валюті та перерахунок фінансової

звітності зарубіжних компаній, порядок

визначення та відображення в обліку курсових

різниць, розкриття інформації в обліковій політиці

та фінансовій звітності.

107.

Рух грошових коштів, який виникає від операцій в іноземній валюті,

повинен обліковуватися у валюті звітності підприємства. Компанія з

іноземним капіталом стикається з двома неординарними проблемами.

По-перше, операції з грошовими коштами можуть обліковуватися в іноземній

валюті.

По-друге, зміни обмінних курсів можуть спричиняти зміни місцевого

еквіваленту залишків іноземної валюти.

• МСБО торкаються обох цих проблем. Стосовно першої проблеми, то відповідно до звіту про рух грошових коштів, місцеві еквіваленти руху

грошових коштів у іноземній валюті відображаються на основі обмінних

курсів, які склалися на час руху грошових коштів. Цей рух грошових коштів

класифікується як рух від операційної, інвестиційної та фінансової

діяльності у такий же спосіб, як і при вимірюванні цих рухів у місцевій

валюті. Перерахунок руху грошових коштів іноземного дочірнього

підприємства з іноземної валюти у валюту звітності має здійснюватись за

обмінними курсами, що діють на дату руху грошових потоків.

Друга проблема розв‟язується шляхом відображення впливу змін обмінних

курсів у балансах іноземних грошових коштів як окремої узгоджувальної

статті у Звіті про рух грошових коштів. Причина такого відокремлення

від операційного прибутку полягає в тому, що обмін іноземної валюти

повинен розкриватися окремо: він не залежить від операційної діяльності

підприємства.

108.

Операції в іноземній валюті – це операції, які визначаються абопотребують розрахунків в іноземній валюті, включаючи

операції, що виникають, коли підприємство:

• купує або продає товари (послуги), ціна на які визначена в

іноземній валюті;

• отримує або надає позику, якщо суми, які треба сплатити або

отримати, визначені в іноземній валюті;

• стає стороною невиконаного валютного контракту;

• іншим чином купує або продає активи чи бере на себе

зобов‟язання, визначені в іноземній валюті або погашає їх.

Валютний курс на дату здійснення операцій часто називають

спот-курсом. Для зручності часто застосовується курс, який

наближається до фактичного курсу на дату здійснення

операції.

Наприклад, можна використати середній курс, здійснений

протягом цього звітного періоду. Однак, якщо валютний курс

суттєво коливається, застосування середнього курсу не є

надійним.

109.

На кожну дату балансу відповідно до МСБО 21 відображають:• монетарні статті в іноземній валюті, які необхідно

відображати з використанням валютного курсу при закритті;

• немонетарні статті, які відображаються за справедливою

вартістю, визначеною в іноземній валюті, і які необхідно

визнавати за валютним курсом, який існував на момент

визначення цієї вартості.

• У зв‟язку з коливанням валютних курсів при відображенні

операцій в іноземній валюті можуть виникнути курсові

різниці.

• Курсова різниця – різниця, яка є наслідком відображення у

звітності тієї самої кількості одиниць іноземної валюти у

валюті звітності при різних валютних курсах.

Курсові різниці, що виникають за монетарними статтями при

перерахунку за курсами, які відрізняються від курсів, за

якими вони були первісно відображені протягом періоду або

визначені у попередніх фінансових звітах, визнаються як

доходи або витрати в тому періоді, в якому вони виникли.

110.

• 4. Негрошові операціїДеякі види інвестиційної та фінансової діяльності не

передбачають руху грошових коштів. Наприклад, землю

можна придбати за рахунок довгострокового векселя.

Звіт про рух грошових коштів повинен розкривати всю

інвестиційну та фінансову діяльність протягом періоду,

тому негрошові аспекти таких операцій повинні

розкриватися у додаткових таблицях звітів про рух

грошових коштів.

Приклади негрошових операцій (Non-Cash Transactions):

а) придбання активів шляхом прийняття прямо пов‟язаних з

ними зобов‟язань, або шляхом фінансової оренди,

б) придбання підприємства шляхом випуску акцій,

в) перетворення боргу на власний капітал.

111. 5. Визнання дебіторської заборгованості

• При визначенні та класифікації дебіторськоїзаборгованості в зарубіжній та українській практиці не

існує суттєвих розбіжностей.

Як за кордоном, так і у вітчизняному обліку, під

дебіторською заборгованістю компанії розуміють

зобов‟язання покупців чи інших контрагентів бізнесу

перед компанією наприклад за виплатою коштів за

продані товари, продукцію, виконані роботи чи надані

послуги.

Дебіторська заборгованість повинна відображатися як чиста

реалізована вартість (тобто, суми, які можна реально

повернути).

У системі МСБО визнання, класифікація та оцінка

дебіторської заборгованості прямо не визначені. У деяких

міжнародних стандартах представлені лише загальні

рекомендації щодо розкриття відповідної інформації у

фінансових звітах.

112.

• Проблема визнання дебіторської заборгованостіза кордоном пов‟язана із застосуванням гнучкої

системи численних знижок. Знижки, що

надаються покупцю, поділяються на дві великі

групи:

1) торгові знижки – це відсоткові знижки від базової

ціни;

2) знижки за оплату в термін, які залежать від

терміну оплати.

Саме останній вид знижок за оплату в термін і

створює проблему визнання дебіторської

заборгованості. У зарубіжній практиці

(переважно, системи GAAP США) існують два

методи відображення таких знижок в

бухгалтерському обліку:

113.

• 1. Валовий метод, який найбільш широковикористовується на практиці. Суть його полягає в

наступному: суми продаж і дебіторська заборгованість

записуються на загальну (валову), без знижки, суму

виставленого рахунку. Знижки відображаються тільки тоді,

коли здійснюється оплата протягом періоду дії знижки.

Для їх запису існує контррахунок до рахунку продаж, який

в кінці року відображається у звіті про прибутки та збитки

як коригувальна стаття (вираховується) до загальної

величини виручки від продаж. Іншою коригувальною

статтею є рахунок “Повернення товарів і знижки”, який

має дебетове сальдо та відображає інформацію про суму

повернутих товарів або інших наданих знижок.

• 2. Чистий метод. При використанні цього методу

знижка, не отримана, трактується як “штраф”, який

підприємство повинно сплатити за придбання товару в

кредит, а не за готівковий розрахунок, пізніше періоду дії

знижки.

114.

Класифікація дебіторської заборгованості• За кордоном щодо класифікації дебіторської заборгованості в балансі

існують загальні правила, які мають рекомендаційний, а не директивний

характер.

За очікуваними термінами погашення, які встановлюються в угодах, у всіх

країнах дебіторська заборгованість поділяється на поточну

заборгованість, тобто заборгованість, яка повинна бути погашена

впродовж одного року чи операційного циклу (залежно від того, який

період довший), і непоточну (довгострокову) заборгованість, яку в

окремих країнах (наприклад, країнах ОАЕ) поділяють на середньостроковудо 3-х р. та довгострокову.

Міжнародні стандарти передбачають тільки одне обмеження – “протягом

одного року”.

Дебіторська заборгованість в балансі зарубіжної компанії, зокрема в країнах

англо-американської системи обліку класифікується за наступними

групами:

- рахунки до отримання – вид дебіторської заборгованості, який виникає при

продажу товарів за “відкритим рахунком”, без письмового зобо-в‟язання

покупця оплатити рахунок, тобто така заборгованість, яка існує в результаті

надання короткострокового кредиту продавцем покупцю. За нормальних

умов кошти за рахунком повинні бути отриманні упродовж 30-60 днів;

- векселі до отримання;

- дебіторська заборгованість не пов‟язана з реалізацією.

115.

Оцінка дебіторської заборгованості і списання безнадійнихборгів

• В момент виникнення дебіторської заборгованості необхідно

визначити суму кредиту, що надається кожному конкретному

покупцю. Необхідно враховувати і вартість відвантаженої

продукції (виконаних робіт, наданих послуг), надані знижки і

повернені товари покупцями.

Але, головна проблема оцінки дебіторської заборгованості

виникає саме в момент складання фінансової звітності.

В зарубіжній системі обліку дебіторська заборгованість на

рахунках оцінюється та відображається у звітності за чистою

вартістю реалізації, тобто за сумою грошей, яка реально

може бути отримана в майбутньому в результаті її

погашення.

Для визначення чистої вартості реалізації необхідно оцінити чисту

суму коштів, яку очікується отримати в результаті погашення

дебіторської заборгованості за рахунками.

116.

• Чиста вартість реалізації, як правило, відрізняєтьсявід юридично належної до оплати величини.

В США, наприклад, вона обчислюється шляхом

сумування всієї дебіторської заборгованості за

вирахуванням знижки та безнадійної дебіторської

заборгованості.

У зв‘язку з цим згідно з принципом обачності

проводяться два коригування:

- оцінюється та обліковується безнадійна дебіторська

заборгованість;

- оцінюється можливість повернення товарів і