Similar presentations:

Ндфл. Налог на доходы физических лиц

1. Налог на доходы физических лиц

Выполнили работу: студентки группы 24Малых Олеся,

Гаврилова Яна

2. Статья 207. Налогоплательщики

Налогоплательщиками признаются физические лица,являющиеся налоговыми резидентами РФ, а также

физические лица, получающие доходы от источников, в РФ,

не являющиеся налоговыми резидентами РФ.

Если иное не предусмотрено настоящей статьей,

налоговыми резидентами признаются физические лица,

фактически находящиеся в РФ не менее 183 календарных

дней в течение 12 следующих подряд месяцев.

3. Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

1. Для целей настоящей главы к доходам от источников вРоссийской Федерации относятся:

дивиденды и проценты,

страховые выплаты при наступлении страхового случая

доходы, полученные от использования авторских или

смежных прав

недвижимого имущества, акций, и иные ценные бумаги

За пределами РФ доходы те же самые, что и доходы от

источников в РФ

4. Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученныйналогоплательщиками:

1) от источников в Российской Федерации и (или) от

источников за пределами Российской Федерации - для

физических лиц, являющихся налоговыми резидентами

Российской Федерации;

2) от источников в Российской Федерации - для физических

лиц, не являющихся налоговыми резидентами Российской

Федерации.

5. Статья 210. Налоговая база

Налоговая база определяется отдельно по каждомувиду доходов, в отношении которых установлены

различные налоговые ставки.

6. Схема расчета НДФЛ

Совокупный доход в денежном инатуральном выражение

Доходы не подлежащие налогообложению

НБ

Вычеты

Профессиональн

ые

Стандартные

Сумма

облагаемая

налогом

Ставка налога

Имущественные

Социальные

Налог

7. Статья 211. Особенности определения налоговой базы при получении доходов в натуральной форме

К доходам, полученным налогоплательщиком в натуральнойформе, в частности, относятся:

1) оплата (полностью или частично) за него организациями

или индивидуальными предпринимателями товаров (работ,

услуг) или имущественных прав, в том числе коммунальных

услуг, питания, отдыха, обучения в интересах

налогоплательщика;

2) полученные налогоплательщиком товары, выполненные в

интересах налогоплательщика работы, оказанные в

интересах налогоплательщика услуги на безвозмездной

основе или с частичной оплатой;

3) оплата труда в натуральной форме.

8. Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

Определение налоговой базы при получении дохода ввиде материальной выгоды, полученной от экономии

на процентах при получении заемных (кредитных)

средств, исчисление, удержание и перечисление

налога осуществляются налоговым агентом.

Виды материальной выгоды:

1. полученная от экономии на процентах за

пользование заемными средствами, полученными от

организаций или ИП

2. полученная от приобретения товаров (работ, услуг).

3. полученная от приобретения ценных бумаг,

производных финансовых инструментов

9. Статья 216. Налоговый период

Налоговым периодом признается календарный год.10. Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Не подлежат налогообложению (освобождаются отналогообложения) следующие виды доходов

физических лиц:

1) государственные пособия,

2) пенсии по государственному пенсионному

обеспечению

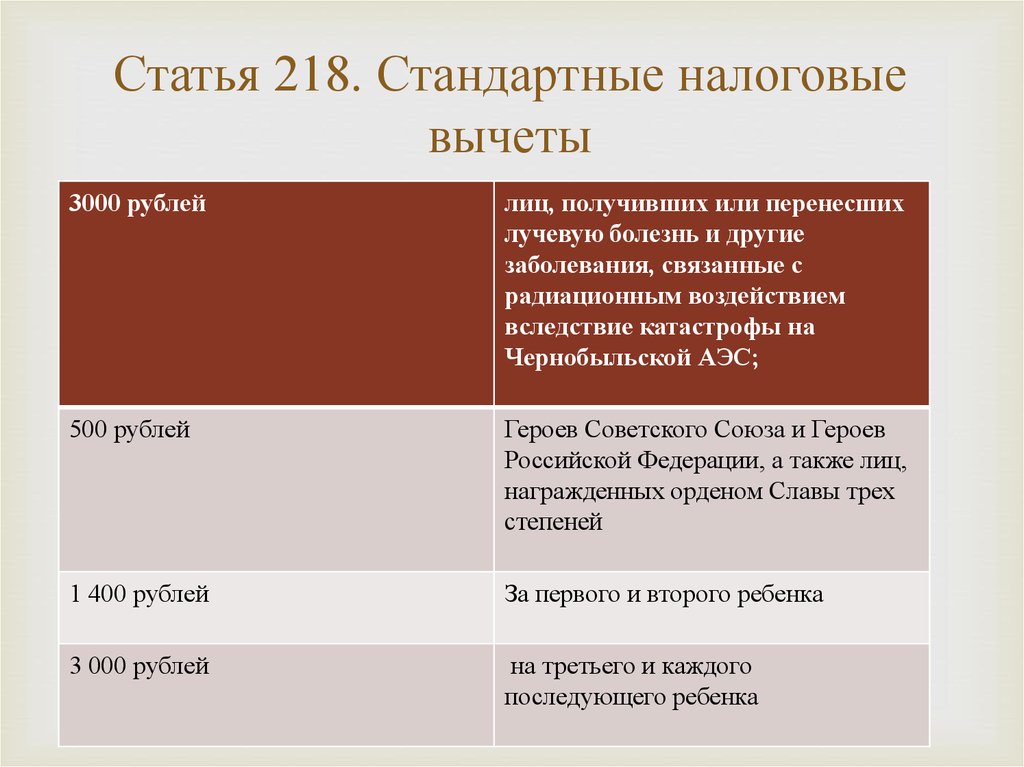

11. Статья 218. Стандартные налоговые вычеты

3000 рублейлиц, получивших или перенесших

лучевую болезнь и другие

заболевания, связанные с

радиационным воздействием

вследствие катастрофы на

Чернобыльской АЭС;

500 рублей

Героев Советского Союза и Героев

Российской Федерации, а также лиц,

награжденных орденом Славы трех

степеней

1 400 рублей

За первого и второго ребенка

3 000 рублей

на третьего и каждого

последующего ребенка

12. Статья 219. Социальные налоговые вычеты

1) в сумме доходов, перечисляемыхналогоплательщиком в виде пожертвований:

2) в сумме, уплаченной налогоплательщиком в

налоговом периоде за свое обучение в организациях,

осуществляющих образовательную деятельность

3) в сумме, уплаченной налогоплательщиком в

налоговом периоде за медицинские услуги, оказанные

медицинскими организациями

13. Статья 220. Имущественные налоговые вычеты

1. при продаже имущества, а также доли (долей) в нем,доли (ее части) в уставном капитале общества

2. в размере выкупной стоимости земельного участка и

(или) расположенного на нем иного объекта

недвижимого имущества

3. в размере фактически произведенных

налогоплательщиком расходов на новое строительство

либо приобретение на территории Российской

Федерации жилых домов

14. Статья 221. Профессиональные налоговые вычеты

1. в сумме фактически произведенных ими идокументально подтвержденных расходов,

непосредственно связанных с извлечением доходов.

2. в сумме фактически произведенных ими и

документально подтвержденных расходов,

непосредственно связанных с выполнением этих работ

(оказанием услуг);

3. получающие авторские вознаграждения или

вознаграждения за создание, исполнение или иное

использование произведений науки

15. Статья 224. Налоговые ставки

1. Налоговая ставка устанавливается в размере 13процентов, если иное не предусмотрено настоящей

статьей.

2. Налоговая ставка устанавливается в размере 35

процентов в отношении следующих доходов

16. Статья 226. Особенности исчисления налога налоговыми агентами.

Исчисление сумм и уплата налога в соответствии с настоящейстатьей

производятся

в

отношении

всех

доходов

налогоплательщика, источником которых является налоговый

агент, с зачетом ранее удержанных сумм налога (за

исключением доходов, в отношении которых исчисление сумм

налога, а в случаях и порядке, предусмотренных статьей 227.1

настоящего Кодекса, также с учетом уменьшения на суммы

фиксированных

авансовых

платежей,

уплаченных

налогоплательщиком.

finance

finance