Similar presentations:

Трейдинг как привилегия

1. ТРЕЙДИНГ КАК ПРИВИЛЕГИЯ

2.

«Я рано усвоил один урок – на Уолл-стрит всегдавсе одно и то же. Ничего нового и быть не может,

потому что спекуляция стара, как этот мир.

Сегодня на бирже происходит то, что уже было

прежде и что повторится потом…»

Эдвин

Лефевр

спекулянта»

«Воспоминания

биржевого

3.

Спекуляция (от лат. speculatio — выслеживание,высматривание.

Тре́йдер (от англ. Trader — торговец) — торговец,

спекулянт, действующий по собственной

инициативе и стремящийся извлечь прибыль из

процесса торговли ценными бумагами на

фондовой бирже.

Трейдерами также называют торговцев на

валютном рынке ФОРЕКС.

Торговля осуществляется трейдером как на

биржевом, так и на внебиржевом рынках.

Трейдинг — непосредственная работа трейдера:

анализ текущей ситуации на рынке и заключение

торговых сделок.

4.

ТРЕЙДЕРА можно сравнить с наблюдателем, а точнее со снайпером.Цепочка его прибыльных действий – ВЫСМАТРИВАНИЕ –

ТОЧНЫЙ ВЫСТРЕЛ – ПЕРЕМЕЩЕНИЕ – ВЫСМАТРИВАНИЕ

- ВЫСТРЕЛ

ПАРАДОКС ПРИБЫЛЬНОЙ ТОРГОВЛИ – ВСЕ СВОБОДНОЕ

КРОМЕ СДЕЛОК ВРЕМЯ ТРЕЙДЕР ДОЛЖЕН ОТДЫХАТЬ И

НАБЛЮДАТЬ ЗА РЫНКОМ

5.

Трейдинг можно сравнить срыбалкой в океане денег.

Представьте себе рынок FOREX с

плотностью 4 – 5 триллионов

долларов в сутки!!! (ОКЕАН). Вы

– рыбак (ТРЕЙДЕР). Ваш депозит

(НАЖИВКА), Ваша торговая

платформа (КАТЕР, ЛОДКА), Ваш

брокер (КАПИТАН КАТЕРА),

скорость и надежность Вашего

интернета (СНАСТИ), Ваша

Торговая Стратегия (РЫБАЦКИЙ

ОПЫТ).

УЛОВ ЗАВИСИТ ОТ ВАС!

УДАЧНОЙ РЫБАЛКИ!

6.

Вам нравится буря?Ваша стихия – торговля на новостях! Рынок

обычно пребывает в спокойном состоянии

(именуемом ФЛЭТ), но новости способны вызвать

очень резкие движения цен валютных пар.

7.

Вам нравится полный штиль?!Торгуйте по техническому анализу.

Теханализ – это прогнозирование вероятного

изменения цен на основе закономерностей, в виде

аналогичных изменений цен в прошлом, в схожих

обстоятельствах. В его основе лежит анализ графиков цен.

8. ЧТО ТАКОЕ РЫНОК ФОРЕКС

Фо́рекс (Forex, иногда FX,от англ.. FOReign EXchange —

«зарубежный обмен») —

рынок межбанковского обмена

валюты по свободным ценам

(котировка формируется без

ограничений или

фиксированных значений).

Поэтому обычно используется

сочетание «рынок Форекс».

9. УЧАСТНИКИ РЫНКА

ЦЕНТРАЛЬНЫЕ БАНКИКОММЕРЧЕСКИЕ БАНКИ

ИНВЕСТИЦИОННЫЕ БАНКИ

ПЕНСИОННЫЕ ФОНДЫ

БРОКЕРЫ И ДИЛЕРЫ

СТРАХОВЫЕ КОМПАНИИ

ТРАНСНАЦИОНАЛЬНЫЕ КОРПОРАЦИИ

ЧАСТНЫЕ ЛИЦА

10. ВСЕ ИГРОКИ РЫНКА: БЫКИ ИЛИ МЕДВЕДИ

11.

Терминология «БЫКИ» и «МЕДВЕДИ» пришла с биржи.«БЫКИ» – группа участников рынка, которая ставит на то,

что финансовый инструмент (акция, валюта, товар) будет

расти и совершает покупки с целью фиксации прибыли от

продажи актива по более высокой цене в будущем.

«МЕДВЕДИ» - группа участников рынка, которая ставит на

то, что финансовый инструмент будет терять в цене и

совершает продажи с целью откупить тот же актив по более

низкой цене и зафиксировать прибыль в будущем.

12. НЕМНОГО ИСТОРИИ

1я весрия. Первые биржи возникли в XVII столетии в лондонских кофейнях, гдевстречались торговцы, для обсуждения своего участие в предприятиях. Тогда

были ловкачи, старающиеся при первом удобном случае надуть и чужого, и

ближнего. Надеясь на понижение курса, они продавали акции, которых у них

не было. О таких говорили, что они продают шкуру неубитого медведя. Вот и

получили прозвище “МЕДВЕДЬ”. Происхождение понятия «БЫКИ» связывают

с тем, что лондонские брокеры того времени любили развлекаться, наблюдая за

соревнованиями медведей и быков, которые проводились в центре Сити на Темзе.

Так бык стал противником медведя.

2я версия В начале XVIII века в Лондоне был популярен сатирик Джон Арбетнот,

придумавший в 1712 году персонажа по имени Джон Булл (Bull- «бык»). Это был

образ типичного англичанина в виде быка, облаченного в жилетку, цилиндр, с

тросточкой. Больше всего Джона Булла донимал своими шутками медведь.

Существовал некий фельетон, сюжет которого переносит читателя в один из

лондонских кофе-Хаусов, где брокеры совершали сделки с акциями и где между

героями — Быком и Медведем произошло столкновение. Так зародился удачный

образ, подхваченный биржевиками мира.

13. КАК УСТРОЕН РЫНОК ФОРЕКС

Объём сделки с реальной поставкой валюты очень высок.Стоимость 1го конвертационного платежа составляет до 300 долларов

плюс затраты на торговый терминал.

Из-за этого на Форексе не проводят прямых конвертаций

небольших сумм. Дешевле обратиться к финансовому посреднику

(валютному брокеру), он проведет конвертацию за определённый

процент от суммы сделки.

При большом количестве клиентов и разнонаправленных заявках у

брокеров регулярно возникают ситуации внутреннего клиринга

(сведения завявок на покупку и продажу). Вот почему далеко не

всегда имеет смысл проводить реальную конвертацию через Форекс.

Брокер зарабатывает на комиссии (СПРЭДЕ) между ценами покупки и

продажи своих клиентов – это его бизнес. Несведенный воедино объем

есть смысл выводить на рынок.

Благодаря этому брокеры могут предложить клиентам комиссионные,

которые существенно ниже стоимости прямых операций на Форексе. В

то же время, если устранить посредников, стоимость конвертации для

конечного клиента неизбежно резко возрастёт.

14.

ПОЧЕМУ Я ПРЕДПОЧИТАЮ РЫНОКФОРЕКС БИРЖЕВОЙ ТОРГОВЛЕ

Аргумент № 1 – высокая ликвидность рынка.

ЛИКВИДНОСТЬ – это способность какого-то актива быть

быстро проданным по цене, близкой к рыночной. А поскольку

«товаром» на рынке выступают одни национальные валюты

против других, то трудно представить ситуацию, что Вы не

можете «продать» Ваши деньги. Ваша работа - следить за

курсом.

15.

Аргумент № 2 – невозможность жесткогоманипулирования рынком

ПО РАЗЛИЧНЫМ ДАННЫМ ЕЖЕДНЕВНЫЙ ОБОРОТ НА

ФОРЕКС:

•в 1977 году — 5 млрд долларов

•в 1987 году — 600 млрд долларов

•в конце 1992 года — 1 трлн долларов

•в 1997 году — 1,2 трлн долларов

•в 2000 году — 1,5 трлн долларов

•в 2005—2006 годах объём дневного оборота на рынке FOREX

колебался, по разным оценкам, от 2 до 4.5 трлн долларов

•в 2010 году — 4 трлн долларов

Более свежие данные по рынку колеблются, но с учетом того, как за

последние годы ЕЦБ (Европейский Центральный Банк) и ФРС

(Федеральная Резервная Система США) накачали мировую экономику

ликвидностью объемы рынка денег могли только возрасти!

КТО МОЖЕТ «ПРОДАВИТЬ» РЫНОК ОБЪЕМОМ

СВЫШЕ 4 ТРЛН. ДОЛЛАРОВ В СУТКИ?!

16.

Вот пример того, как на бирже ММВБ-РТС в 2013г. быломанипулирование отдельно взятым финансовым инструментом –

акцией металлургической компании «МЕЧЕЛ». По информации на

11 марта 2016г. регуляторы и правоохранительные органы

усматривают в этом вину брокерской компании «БКС».

17.

Аргумент № 3 – отсутствие системных инфраструктурных рисков20 апреля 2007 г. остановлены торги на Московской бирже. Причина – сбой в питании серевров.

12 августа 2015 г на 40 минут были остановлены торги на Московской бирже. Причина – некорректно

работающий софт.

8 сентября 2015 г. – длительная остановка в торгах всех секций Московской биржи: срочный рынок,

валютная секция, фондовый рынок. Причина – сбой в информационно-программном комплексе.

21 сентября 2015г. – приостановка торгов в рамках секции срочного рынка Московской биржи. Причина –

необходимость перезагрузки ядра торговой системы.

ПО ОТЗЫВАМ УЧАСТНИКОВ РЫНКА ВСЕ ПРОБЛЕМЫ И УБЫТКИ, СВЯЗАННЫЕ С

НЕКОРРЕКТНЫМ КЛИРИНГОМ (СВЕДЕНИЕМ ВСТРЕЧНЫХ ЗАЯВОК УЧАСТНИКОВ БИРЖИ) БЫЛИ

ПЕРЕЛОЖЕНЫ БИРЖЕЙ НА ИХ ПЛЕЧИ… ВСЕГО В 2015 Г. ТОРГИ ОСТАНАВЛИВАЛИСЬ 8 РАЗ!!!

18.

АРГУМЕНТ №4 - Доступность работы для любого трейдера.Работа на основе фундаментального и технического анализа.

Фундаментальный анализ – это метод прогнозирования рыночной

Технический анализ — это прогнозирование вероятного изменения цен на

стоимости компании (а в случае с FOREX – стоимости национальной

валюты), основанный на анализе финансовых и макроэкономических

показателей. Например, ставка ЦБ, ВВП, уровень безработицы, инфляция.

основе закономерностей, в виде аналогичных изменений цен в прошлом, в

схожих обстоятельствах. В его основе лежит анализ графиков цен и выделение

определенных закономерностей в динамике движения цены. Кроме того, в

техническом анализе используется информация об объемах торгов и другие

статистические данные.

Все, что необходимо для технического анализа — это данные об

изменениях цены на рынке, т. е. ценовой график. Все данные для

фундаментального анализа также ежедневно публикуются в

ЭКОНОМИЧЕСКИХ КАЛЕНДАРЯХ. И вся эта информация доступна

каждому участнику рынка в одинаковом объеме.

19.

АРГУМЕНТ №5 – БОЛЬШОЕ КОЛИЧЕСТВО БРОКЕРОВ,ПРЕДОСТАВЛЯЮЩИХ КОНКУРЕНТНЫЕ УСЛОВИЯ ПОТРЕБИТЕЛЮ УСЛУГ

КАК ИЗВЕСТНО, ОТ КОНКУРЕНЦИИ ВЫИГРЫВАЕТ ПОТРЕБИТЕЛЬ. В

ДАННОМ СЛУЧАЕ – ТРЕЙДЕР.

ТО ЕСТЬ ЛИБО ВЫ ЛИБО ТОТ ТРЕЙДЕР, КОМУ ВЫ РЕШИЛИ ПЕРЕДАТЬ

УПРАВЛЕНИЕ СВОИМИ СРЕДСТВАМИ.

20.

ПРЕИМУЩЕСТВА ФИНАНСОВЫХ РЫНКОВ ПЕРЕД БИЗНЕСОМ ВРЕАЛЬНОМ СЕКТОРЕ ЭКОНОМИКИ

1. СРАВНИТЕЛЬНО НЕБОЛЬШОЙ ПОРОГ ВХОДА – РАЗМЕР ВАШЕГО ДЕПОЗИТА

2. КРЕДИТОВАНИЕ ВАС БРОКЕРОМ – МАРЖИНАЛЬНАЯ ТОРГОВЛЯ БЕЗ

МУЧИТЕЛЬНЫХ БАНКОВСКИХ ПРОЦЕДУР ПОЛУЧЕНИЯ КРЕДИТА

3. НИЗКИЙ УРОВЕНЬ ТРАНЗАКЦИОННЫХ ИЗДЕРЖЕК ПО ОПЕРАЦИЯМ (ТОЛЬКО

СПРЭДЫ И РОЛЛОВЕРЫ ЗА УДЕРЖИВАЕМЫЕ ПОЗИЦИИ)

4. НИКАКИХ «НАЕЗДОВ» И ПРОВЕРОК СО СТОРОНЫ ГОСУДАРСТВЕННЫХ

ОРГАНОВ – ВАША ПРИБЫЛЬ ВИДНА ТОЛЬКО БРОКЕРУ

5. ВОЗМОЖНОСТЬ КАРЬЕРЫ В КАЧЕСТВЕ ТРЕЙДЕРА (НАПРИМЕР, С

ТЕЛЕТРЕЙДОМ – ЧЕРЕЗ ПРОДУКТ «МАСТЕР-ИНВЕСТ»)

6. НЕ НАКОГО ОБИЖАТЬСЯ ЗА РЕЗУЛЬТАТ – ВЕСЬ «ЧЕЛОВЕЧЕСКИЙ ФАКТОР»

СВЕДЕН ДО ВАС САМИХ. ТОЛЬКО ВЫ И ТЕРМИНАЛ.

7. ВОЗМОЖНОСТЬ НЕОГРАНИЧЕННОЙ ПРИБЫЛИ – ЕСЛИ ВЫ К НЕЙ ГОТОВЫ ПО

«ВЕСОВОЙ КАТЕГОРИИ»

8. БЫСТРОЕ ПОНИМАНИЕ ФИНАНСОВОГО РЕЗУЛЬТАТА СДЕЛОК.

21.

В 2015г. Был принят ФЗ-460, которым внесены поправки в различныезаконодательные акты, в том числе в ФЗ «О РЫНКЕ ЦЕННЫХ БУМАГ»

СУТЬ НОВОВВЕДЕНИЙ:

РЫНОК ФОРЕКС СТАЛ ПОДКОНТРОЛЕН ГОСУДАРСТВУ

РЫНОК УХОДИТ ИЗ «СЕРОЙ» ЗОНЫ

ЦБ РФ СТАЛ РЕГУЛЯТОРОМ ЭТОГО РЫНКА

БРОКЕРУ НЕОБХОДИМО ЧЛЕНСТВО В ПРОФИЛЬНОЙ СРО

ЦБ РФ ПРОВОДИТ ЛИЦЕНЗИРОВАНИЕ БРОКЕРОВ ФОРЕКС

УСТАНОВЛЕНЫ ТРЕБОВАНИЯ К ДОСТАТОЧНОСТИ СОБСТВЕННОГО

КАПИТАЛА БРОКЕРА

УСТАНОВЛЕНЫ ТРЕБОВАНИЯ К ПРОГРАММНОМУ ОБОРУДОВАНИЮ

БРОКЕРА

СПОРЫ УЧАСТНИКОВ РЫНКА МОГУТ РАССМАТРИВАТЬСЯ СУДАМИ

РФ

РЫНОК СТАНОВИТСЯ ВСЕ БОЛЕЕ ПРОЗРАЧНЫМ (ТРАНСПАРЕНТНЫМ)

ПОЯВИЛАСЬ АКТИВНАЯ БОРЬБА ЗА КЛИЕНТОВ И КОНКУРЕНЦИЯ

22.

«ТЕЛЕТРЕЙД» ПРЕДОСТАВЛЯЕТ КЛИЕНТАМ БЕСПЛАТНОТОРГОВЫЙ ТЕРМИНАЛ «METATRADER», КУДА ЕЖЕСЕКУНДНО

ПОСТУПАЮТ КОТИРОВКИ ОТ ВЕДУЩИХ МИРОВЫХ

ПОСТАВЩИКОВ ЛИКВИДНОСТИ (JP MORGAN, UBS)

ПРЕИМУЩЕСТВО «ТЕЛЕТРЕЙД» – ФИКСИРОВАННЫЕ

СПРЭДЫ, КОТОРЫЕ НЕ МЕНЯЮТСЯ В ЗАВИСИМОСТИ ОТ

ЛИКВИДНОСТИ И ВОЛАТИЛЬНОСТИ РЫНКА

ТОРГОВАТЬ МОЖНО ЛИЧНО ИЛИ С ПОМОЩЬЮ

ПРОФЕССИОНАЛОВ, ДЕЛЯСЬ С НИМИ ЛИШЬ ЧАСТЬЮ

ПРИБЫЛИ (ПРОДУКТЫ «МАСТЕР-ИНВЕСТ», «БИРЖА

ТРЕЙДЕРОВ»)

23.

Я не мог думать ни о чем, кроме верности моихвычислений. Ведь в этом же вся прелесть –

выигрывать только за счет собственной головы.

Эдвин Лефевр – «Воспоминания биржевого

спекулянта»

24. Самостоятельная торговля с «TELETRADE»

Вы можете самостоятельно торговать с компанией «ТЕЛЕТРЕЙД»,бесплатно установив терминал «METATRADER» - валютами, золотом,

нефтью, акциями, индексами

Компания осуществляет мощную обучающую и консультативную

поддержку, создает интерактивную торговую среду: семинары,

мастер-классы, курсы, школа трейдеров, ежедневная аналитическая

рассылка с обзором рынка на Вашу почту, бесплатные торговые

сигналы для группы ВКОНТАКТЕ, конференции с участием гуру рынка

Компания наделяет Вас дополнительными оборотными средствами для

самостоятельной торговли – «кредитное плечо» 1:100. На каждый Ваш

доллар кредит 99 долларов. Никого не волнует Ваша кредитная

история. Нет процентов «мелким шрифтом». Платится только

фиксированный спрэд – курсовая разница между ценой покупки и

продажи в момент сделки.

25.

ДЕЙСТВУЙТЕ С УМОМ! РАЗВИВАЙТЕСЬ!СТАНОВИТЕСЬ НЕЗАВИСМЫМ ОТ НАЧАЛЬНИКОВ И ЖЕСТКОГО

ГРАФИКА РАБОТЫ!

ЗАРАБАТЫВАЙТЕ В ЛЮБОМ МЕСТЕ И В ЛЮБОЕ ВРЕМЯ, ВЕДЬ

ТРЕЙДИНГ ЧЕРЕЗ ИНТЕРНЕТ НЕ ПРИВЯЗАН К КОНКРЕТНОМУ

МЕСТУ!

СОБЛЮДАЙТЕ ДИСЦИПЛИНУ! НЕ СТРЕМИТЕСЬ ЗАРАБОТАТЬ

ВСЕ ДЕНЬГИ МИРА!

ПРИДЕРЖИВАЙТЕСЬ СВОИХ ПРАВИЛ, СВОЕЙ ТОРГОВОЙ

СТРАТЕГИИ! ИМЕЙТЕ СВОЙ СОБСТВЕННЫЙ СТИЛЬ!

НЕ ПОДДАВАЙТЕСЬ ПАНИКЕ, ЖАДНОСТИ И СТРАХАМ – ЭТО

ЕДИНСТВЕННОЕ, ЧТО МЕШАЕТ ТРЕЙДЕРУ! ЭТО ЕГО ДЕМОНЫ!

ЗАРАБАТЫВАЙТЕ РЕГУЛЯРНО КАЖДЫЙ ДЕНЬ! ТРЕЙДИНГ ДАЕТ

ВОЗМОЖНОСТЬ НЕОГРАНИЧЕННОЙ ДОХОДНОСТИ ПРИ

УСЛОВИИ САМОСОВЕРШЕНСТВОВАНИЯ!

26. ПРОДУКТ «БИРЖА ТРЕЙДЕРОВ»

«Биржа трейдеров» – этоновый

проект,

который

объединяет

трейдеров

и

инвесторов,

желающих

вложить

средства

на

финансовых рынках.

Инвестор – может выбрать

трейдера, отвечающего его

собственным предпочтениям,

заключить с ним «Соглашение

между

Инвестором

и

Трейдером»

на

индивидуальных условиях и

вести

точные

расчеты,

напрямую

связанные

с

результатами торговли.

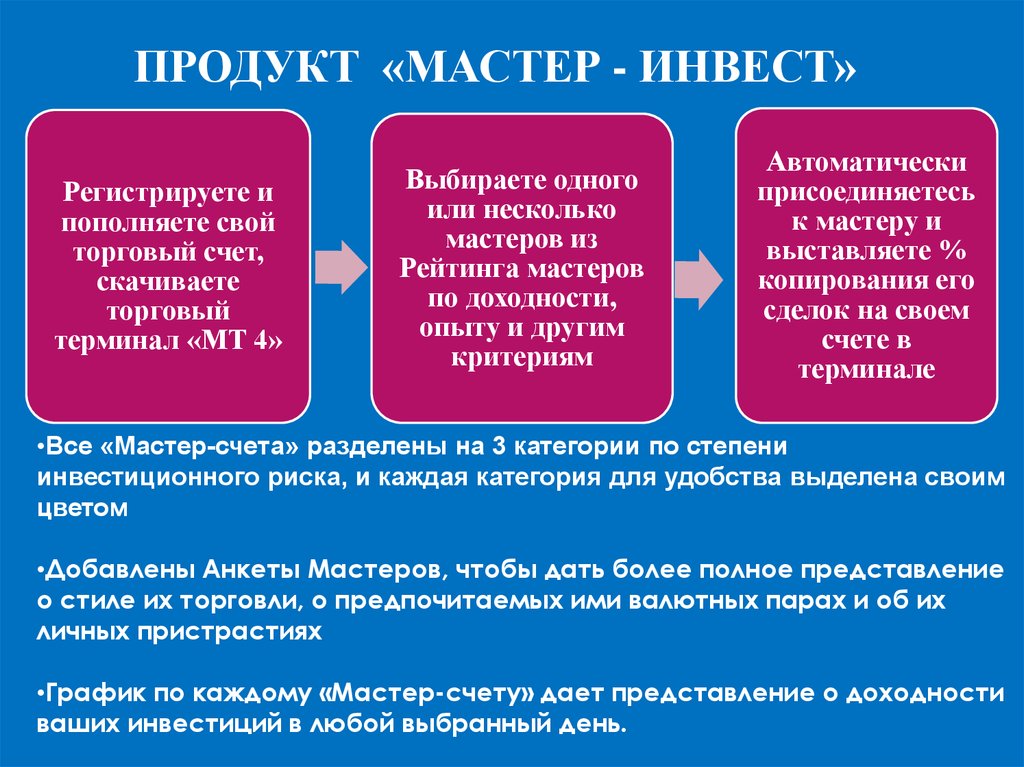

27. ПРОДУКТ «МАСТЕР - ИНВЕСТ»

Регистрируете ипополняете свой

торговый счет,

скачиваете

торговый

терминал «МТ 4»

Выбираете одного

или несколько

мастеров из

Рейтинга мастеров

по доходности,

опыту и другим

критериям

Автоматически

присоединяетесь

к мастеру и

выставляете %

копирования его

сделок на своем

счете в

терминале

•Все «Мастер-счета» разделены на 3 категории по степени

инвестиционного риска, и каждая категория для удобства выделена своим

цветом

•Добавлены Анкеты Мастеров, чтобы дать более полное представление

о стиле их торговли, о предпочитаемых ими валютных парах и об их

личных пристрастиях

•График по каждому «Мастер-счету» дает представление о доходности

ваших инвестиций в любой выбранный день.

28. ТРЕЙДИНГ КАК ПРИВИЛЕГИЯ… ЧАСТЬ 2: ДЛЯ ТОРГУЮЩИХ ДАВНО (И НЕ ОЧЕНЬ…)

ВЫ ДОЛЖНЫ БЫТЬ В ТОНУСЕ – ФИЗИЧЕСКИ И ЭМОЦИОНАЛЬНО!ВАМ ЖЕ НЕ ПРИДЕТ В ГОЛОВУ ПОЙТИ БИТЬСЯ НА РИНГ С

ПРОФЕССИОНАЛОМ, ЕСЛИ ВЫ БОЛЬНЫ, УСТАЛИ ИЛИ С

ПОХМЕЛЬЯ?! ДЕРЖИТЕ ХОРОШУЮ ЭМОЦИОНАЛЬНУЮ И

ФИЗИЧЕСКУЮ ФОРМУ! ЭТО ВАША ОБЯЗАННОСТЬ!

ВЫ НА ТАКОМ ЖЕ РИНГЕ – ТОЛЬКО ИНТЕЛЛЕКТУАЛЬНОМ. ВАМ

ПРОТИВОСТОЯТ ВСЕ – ОТ НОВИЧКОВ И ЮНИОРОВ ДО

ОЛИМПИЙСКИХ ЧЕМПИОНОВ ПО ЗАРАБАТЫВАНИЮ ДЕНЕГ

Рынок — это соревнование с профессионалами

на другом конце сделки. Каждый раз, когда вы

зарабатываете, теряет кто-то другой. Почему вы

должны забрать его деньги?

29.

Вот основные причины:1. ВЫ понимаете силы, движущие рынком, его

закономерности

2. ВЫ знаете, как вести себя в зависимости от каждой

ситуации, которая возникает на рынке

3. Ставки делаются так, что негативное развитие сценария

означает для Вас контролируемый умеренный убыток,

позитивное — существенную прибыль.

4. Вы находитесь в оптимальном состоянии баланса, не

подвержены страху и жадности, сохраняете трезвость, не

впадете в ТИЛЬТ.

5. По каждому пункту ВЫ чуточку превосходите ваших

оппонентов на рынке. Глупо думать, что что-то одно решает

— это не так.

30. КАКОЙ ВЫ ВНЕ РЫНКА? ЭТО ДАЖЕ ВАЖНЕЕ ТОГО, КАКОЙ ВЫ В РЫНКЕ!

ВАЖНЕЕ ВСЕГО В ТОРГОВЛЕ – ВАШ ПСИХИЧЕСКИЙ ИЭМОЦИОНАЛЬНЫЙ РЕСУРС. ПРАВИЛА УСПЕХА ТАКОВЫ:

1. Никаких стимуляторов и релаксантов (алкоголь, кофе, сигареты) —

это все расшатывает нервную систему и забирает энергию.

2. Садитесь торговать только в позитивном настроении, с хорошей

толерантностью к риску

3. Периодически подводите внутренний итог: окей, прошел час, я в

легком минусе. Есть ли мне смысл продолжать? Не торгую ли я

исключительно в надежде отыграться, хотя рынок не дает мне МОИХ

ПОНЯТНЫХ СИГНАЛОВ? Или я в плюсе. Какова моя цель по прибыли? Где я

буду выходить с профитом.

4. Пишите себе ДО сделки торговый план – это Ваше «завещание» из

будущего, которого Вы обязаны придерживаться на случай тильта

5. Если вы тратите свою энергию вне рынка, вы не сможете обыгрывать

тех, кто постоянно следит за тем, чтобы уровень его энергии и

осознанности был больше и выше, чем у окружающих.

31.

НЕПРАВИЛЬНОЕСОСТОЯНИЕ В ТОРГОВЛЕ

ПРАВИЛЬНОЕ

СОСТОЯНИЕ В

ТОРГОВЛЕ

32. ВКАЛЫВАЮТ РОБОТЫ, А НЕ ЧЕЛОВЕК?

В последние годы рынок завоевывает алгоритмическая торговля - это формализованныйпроцесс совершения торговых операций на финансовых рынках по заданному алгоритму с

использованием специализированных компьютерных систем (торговых роботов).

У нее немало сторонников и противников. НО!

Если человек не умеет зарабатывать руками, то роботы ему не помогут. Чтобы создать

программу-робота, Вы должны сначала создать свою Торговую Стратегию. Только потом

Вы можете алгоритмизировать ее в виде программы. Покупка чужого робота сравнима с

покупкой «черного ящика».

33.

ПЛЮСЫ АЛГОРИТМИЧЕСКОЙ ТОРГОВЛИ:«Боты»

существенно снижают психологическое давление на

трейдера (но не убирают его полностью)

Дисциплина и исполнение сигналов повышается до 99%, чем

не может похвастаться «ручной» трейдер

«Боты» позволяют очень сильно диверсифицироваться по

инструментам, стратегиями и таймфреймам, что позволяет

стабильно зарабатывать на рынке на длинных дистанциях.

Человек этого не может, невозможно одновременно и активно

«торговать руками» 50-60 разных активов без потери

эффективности

34.

МИНУСЫ АЛГОРИТМИЧЕСКОЙ ТОРГОВЛИ:Алгоритмические системы, использующие котировочный принцип

работы, могут выставлять по несколько заявок в секунду по одному

инструменту, но, лишь малая часть этих заявок приводит к сделкам

(по информации ММВБ, более 95 % заявок от высокочастотных

роботов снимаются без исполнения), т.е. биржевая инфраструктура

нагружается в максимальной степени, причем большую часть

времени вхолостую.

«Боты» часто приносят убытки при работе «по новостям», т.к.

заложенные в программу алгоритмы ориентированы на первые

фразы глав центробанков, крупных политиков и заголовки новостных

агентств без учета общего контекста информации и глубокого

анализа. Тем более они не умеют читать «между строк»

Рынок стар как океан. И вместе с тем каждая ситуация уникальна

своим рыночным контекстом – новостным фоном, объемами,

предыдущей историей тренда, текущей макроэкономической

статистикой, силой развития и динамикой тренда, складывающимися

паттернами. Роботы не в силах анализировать контекст ежеминутно

или ежечасно. А значит требуют постоянной доработки алгоритма…

35. СУХИЕ ФАКТЫ

Алгоритмическаяи

высокочастотная

торговля

стали

предметом

многочисленных разбирательств со стороны американских регуляторов в

связи с обвинением их в причастности к событиям 6 мая 2010 года (FLASH

CRASH), когда ведущие фондовые индексы США кратковременно

испытали крупнейшее за всю свою историю внутридневное падение

Алгоритмическая торговля широко применяется как институциональными

инвесторами, так и частными трейдерами и хедж-фондами для получения

спекулятивного дохода. В 2009 году, на долю такой торговли пришлось

около 73 % от общего объёма торгов акциями в США.

На

бирже ММВБ в 2010 году, доля высокочастотных систем в обороте на

фондовом рынке составляла порядка 11-13 %, а по числу заявок 45 %. По

данным РТС, в 2010 году на долю торговых роботов в обороте на

срочном рынке РТС FORTS приходилось примерно 50 %, а их доля в

общем количестве заявок в определенные моменты достигала 90 %

Среди трейдеров форекс распространено мнение, что для рынка форекс

роботы не подходят, т.к. на рынке значительно менее развит скальпинг, а

сам рынок более подвижный и «живой».

36.

РЕШАТЬ ВАМ…37.

38.

Порассуждаем вместе?успешных людей в этом мире в десятки или даже в сотни раз

меньше, чем тех, кто постоянно жалуется на жизнь

Нет НИКАКОГО тайного секрета, которым пользуются

обеспеченные успешные люди, нет секретных методик,

нет ничего

Главное правило, следуя которому Вы добьетесь

всего. Трейдинг - не исключение. Трейдинг,

наоборот, - даже более агрессивная среда, т.к.

нужно знать себя, знать свои сильные и слабые

стороны, уметь правильно относиться к рискам и

еще много чего…

Так что же это за правило, спросите Вы?

39.

Вот оно: нужно просто поднять свою задницус дивана и начать действовать!

«Каждая неудача — это

скрытое под маской

благословение, при

условии, что оно учит

тому, чему человек

иначе не научился бы.

Большинство так

называемых неудач —

это всего лишь

временное поражение».

(Наполеон Хилл «Думай и Богатей»)

40. ОБРАТНАЯ СТОРОНА АКТИВНОСТИ

ЕСТЬ НЕПЛОХОЕ ПРАВИЛО – МЕНЬШЕ СДЕЛОК БОЛЬШЕ ПРИБЫЛЬ«Существуют круглые дураки, которые всё и всегда

делают неверно. Но есть еще и Уолл-стритовские

дураки, которые считают, что торговать надо всегда.

Мне, к сожалению, не всегда хватало мозгов, чтобы

придерживаться собственных правил игры, то есть

делать ставки только при полной уверенности, что

рынок созрел для меня. Всему свое время, но тогда я

еще не знал этого.

(Эдвин Лефевр

«Воспоминания биржевого спекулянта»)

41.

ФЕНОМЕН «ПЕРЕТОРГОВКИ»Переторговка или овертрейдинг — это

бесконтрольное

заключение

слишком

большого количества сделок.

Фактически

–

это

отступление

от

торгового плана, т.е. нарушение своего

же «завещания», подписанного с самим

собой до начала торговли.

Куда же «испаряется» торговый план??!

42.

Один научный эксперимент…43.

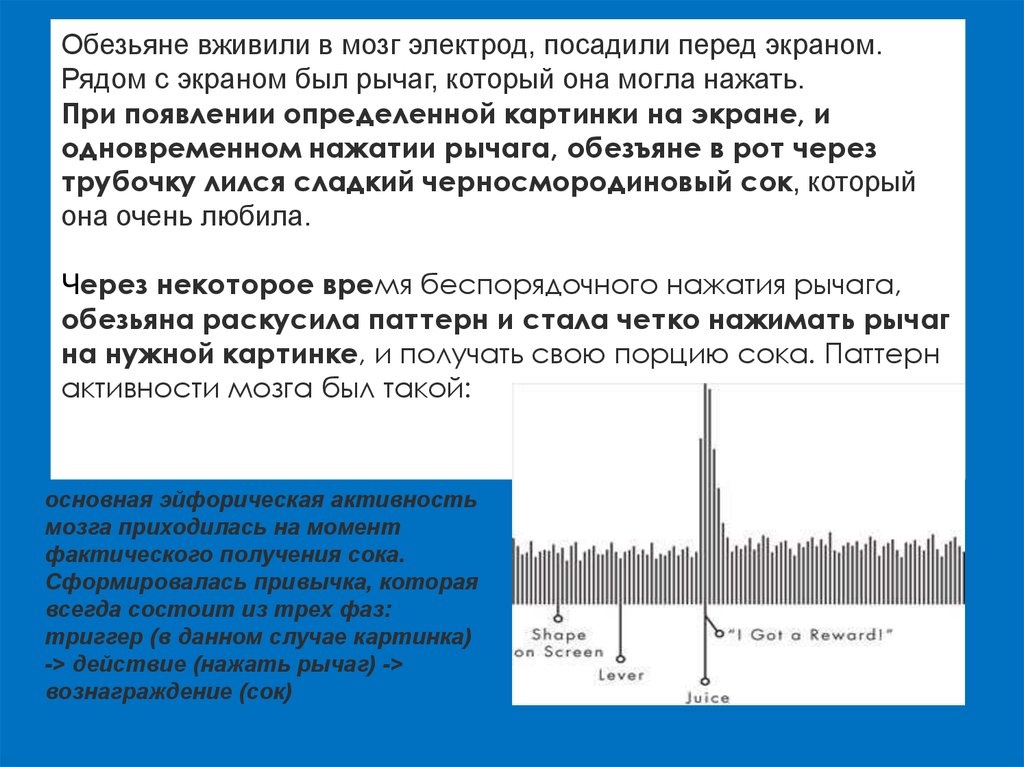

Обезьяне вживили в мозг электрод, посадили перед экраном.Рядом с экраном был рычаг, который она могла нажать.

При появлении определенной картинки на экране, и

одновременном нажатии рычага, обезъяне в рот через

трубочку лился сладкий черносмородиновый сок, который

она очень любила.

Через некоторое время беспорядочного нажатия рычага,

обезьяна раскусила паттерн и стала четко нажимать рычаг

на нужной картинке, и получать свою порцию сока. Паттерн

активности мозга был такой:

основная эйфорическая активность

мозга приходилась на момент

фактического получения сока.

Сформировалась привычка, которая

всегда состоит из трех фаз:

триггер (в данном случае картинка)

-> действие (нажать рычаг) ->

вознаграждение (сок)

44.

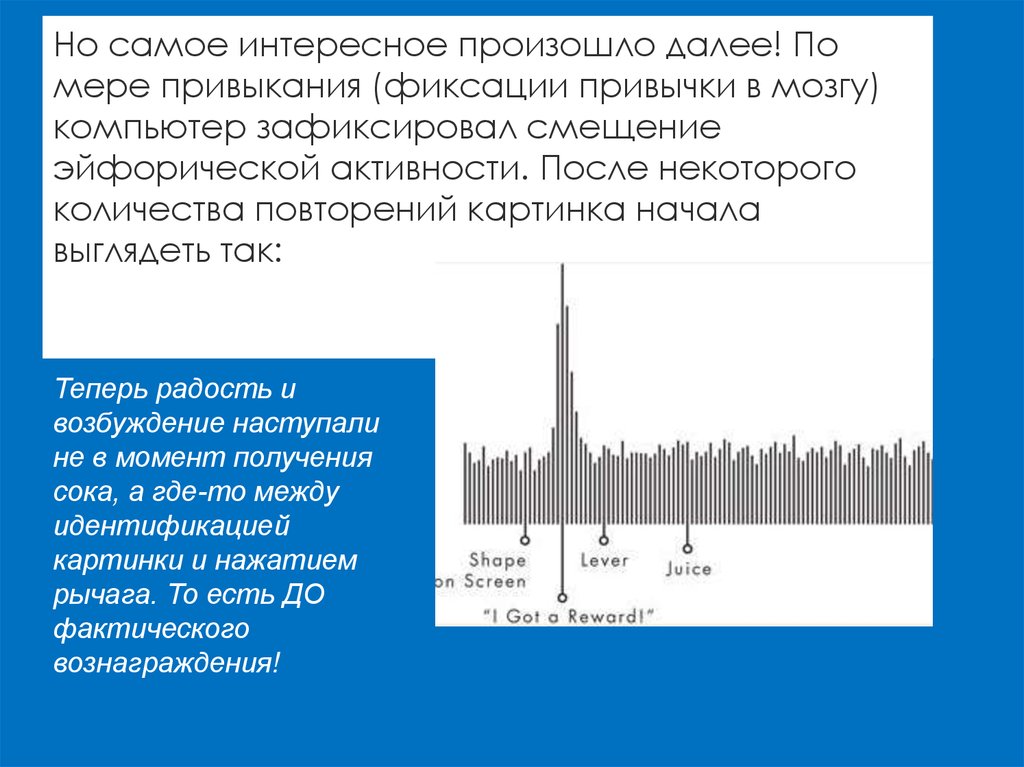

Но самое интересное произошло далее! Помере привыкания (фиксации привычки в мозгу)

компьютер зафиксировал смещение

эйфорической активности. После некоторого

количества повторений картинка начала

выглядеть так:

Теперь радость и

возбуждение наступали

не в момент получения

сока, а где-то между

идентификацией

картинки и нажатием

рычага. То есть ДО

фактического

вознаграждения!

45.

ВЫ УЖЕ ПРОВЕЛИ ПАРАЛЛЕЛЬ С ТРЕЙДЕРОМ?!У трейдера вначале неизбежно формируется паттерн (привычка) по той же схеме: картинка - вход

в сделку - вознаграждение.

Причина формирования паттерна – удачные сделки и профит (прибыль) от них.

Как только паттерн сформировался, эйфорическое возбуждение смещается от точки

возникновения прибыли к моменту, где-то между идентификацией картинки для входа и

самим входом в сделку…

То есть теперь для эйфории сам профит не нужен! Нужно только смотреть за рынком и входить в

сделки.

Добавляем в уравнение хаотичную составляющую рынка.

Теперь интуитивный трейдер, заработав случайно на какой-то формации, будет вновь и вновь

искать похожую картинку, и входить на ней в сделки снова и снова, чтобы испытать ощущения

эйфории и предвкушения.

По мере наработки опыта, то есть возрастания количества паттернов, где была успешная сделка,

почти любая ситуация в рынке будет звать нажать на кнопку.

Вот так процесс совершения сделки становится самоцелью.

ВСПОМИНАЕМ ПРИНЦИП СНАЙПЕРА: долгая подготовка, тщательное исполнение, смена

дислокации после выстрела.

46.

РЕЗУЛЬТАТ «ПЕРЕТОРГОВКИ»47.

ПРИНЦИП ГРАДИЕНТАЧто может остановить человека еще до начала

движения? Почему миллионы людей во всем мире

бросают свои цели, мечты, лишают себя надежд,

проявляя нетерпение, и сливаются в историю?

Почемы мы упускаем свои возможности???!!!

48.

Словарь иностранных слов:«Градиент — это мера возрастания или убывания

в пространстве какой-нибудь физической

величины на единицу длины».

Применительно к жизни градиент означает

постепенное изменение состояния как в сторону

улучшения, так и ухудшения.

При упущенном градиенте (нарушении принципа

постепенности), например, в спорте, человек

берется за непосильные тренировки, упражнения,

изнуряет себя и все бросает. Глядя на опытных

спортсменов, новичок будет амбициозно

надрываться, но очень быстро сдуется.

49.

Эффективность проявляется в том, насколько быстры иразумны действия. И трейдинг – не исключение!

Перепрыгивать без принципа постепенности на слишком

сложный уровень неразумно. Так можно лишь наломать

дров, отчаяться и самоустраниться.

Человек, нарушающий градиент, действует в напряжении,

страхе, что не получится (в трейдинге – это, например,

нарушение

правил

money-management,перегруз

депозита).

От

таких

действий

приобретается не

профессионализм, а негативный «заряд». Нужно уметь

соблюдать правильный градиент, постоянно практикуясь.

Вы не станете экспертом без определенного количества

практики, но вы убьете всякое желание действовать, если эта

практика будет значительно сложнее вашего текущего уровня.

Человек ждет феерических результатов сразу, но иногда следует

хвалить себя даже за небольшой прогресс на пути к цели

50.

Л. Рон Хаббард:«Это эмпирический факт: ничто не остается навсегда точно

таким же, каким оно было. Такое состояние чуждо этой

Вселенной. Всё либо растет, либо уменьшается. Таким образом,

мы имеем три действия, и только три. Первое — расширение,

второе — попытка оставаться на прежнем уровне или

неизменным и третье — сокращение или уменьшение».

51.

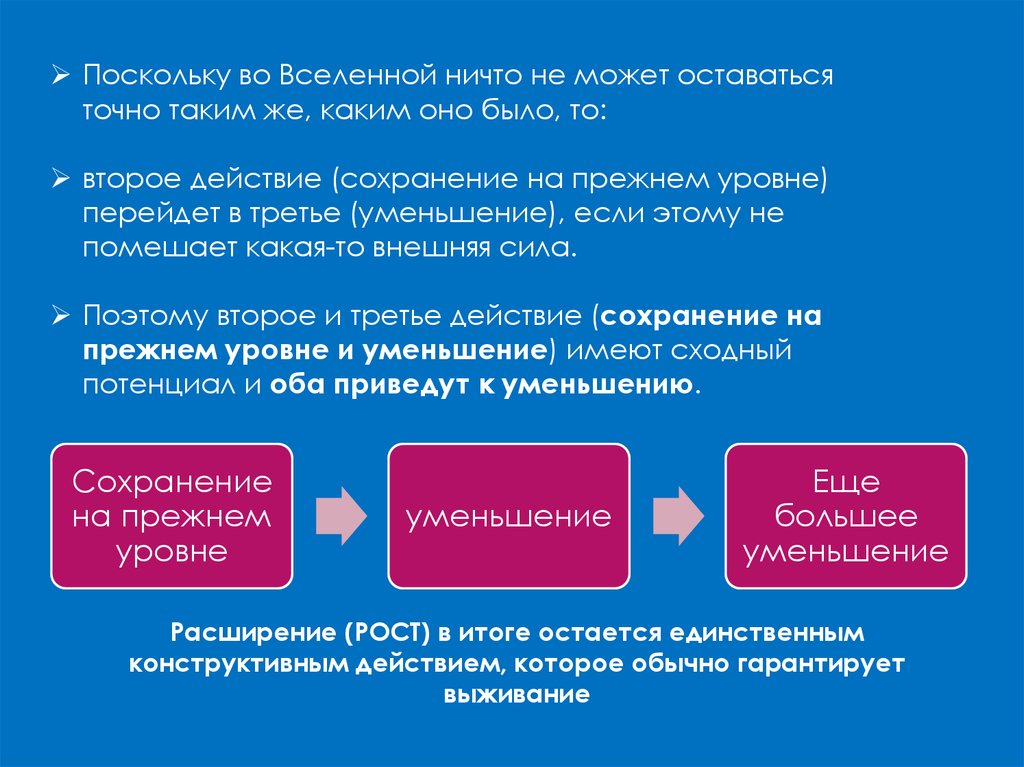

Поскольку во Вселенной ничто не может оставатьсяточно таким же, каким оно было, то:

второе действие (сохранение на прежнем уровне)

перейдет в третье (уменьшение), если этому не

помешает какая-то внешняя сила.

Поэтому второе и третье действие (сохранение на

прежнем уровне и уменьшение) имеют сходный

потенциал и оба приведут к уменьшению.

Сохранение

на прежнем

уровне

уменьшение

Еще

большее

уменьшение

Расширение (РОСТ) в итоге остается единственным

конструктивным действием, которое обычно гарантирует

выживание

52.

ВЕСЬ 21-ЛЕТНИЙ ОПЫТ КОМПАНИИ К ВАШИМ УСЛУГАМ:ОБУЧЕНИЕ (ДИСТАНЦИОННО, В ОФИСЕ, САМОСТОЯТЕЛЬНО С

ПОДДЕРЖКОЙ КОМПАНИИ)

ВСЕ ДЛЯ САМОСТОЯТЕЛЬНОГО ТРЕЙДИНГА (ТЕРМИНАЛ, ТЕХПОДДЕРЖКА,

ОПЕРАТИВНОЕ ПОПОЛНЕНИЕ ДЕПОЗИТА, БЕЗНАЛОГОВАЯ ЮРИСДИКЦИЯ,

ПОМОЩЬ ПО ВВОДУ-ВЫВОДУ СРЕДСТВ, КОМПЕНСАЦИЯ КОМИССИЙ

ПЛАТЕЖНЫХ СИСТЕМ)

ТОРГОВЛЯ+ОБУЧЕНИЕ С ПОЛУЧЕНИЕМ ПРИБЫЛИ ЧЕРЕЗ ПРОДУКТ

«МАСТЕР-ИНВЕСТ»

ПРЕДЛОЖЕНИЯ ДЛЯ КРУПНЫХ ИНВЕСТОРОВ: «БИРЖА ТРЕЙДЕРОВ»

СОТРУДНИЧЕСТВО ПО АГЕНТСКОЙ СХЕМЕ- ВЫ ПРИВЛЕКАЕТЕ КОЛЛЕГ И

ДРУЗЕЙ, ПОЛУЧАЯ ПРИБЫЛЬ

53.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА:1. Марк Дуглас

«Дисциплинированный трейдер»

2. Ларри Уильямс «Долгосрочные

секреты краткосрочной торговли»

3. Петр Пушкарев «Искусство быть

смирным»

4. Эдвин Лефевр «Воспоминания

биржевого спекулянта»

5. Джорж Сорос «Алхимия

финансов»

finance

finance