Similar presentations:

Основы экономики. Налоги

1. Основы экономики

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИНовосибирский национальный исследовательский

государственный университет

Экономический факультет

Кафедра Политической экономии

Новосибирск

2015

1

2. НАЛОГИ

23.

1. Стабильный рост национального объемапроизводства;

2. Высокий

занятости;

и

стабильный

уровень

3. Стабильный уровень цен;

4. Поддержание равновесного внешнего

баланса.

3

4. Государственное регулирование

- фискальная политика (оперирование государственным бюджетом,налоговой системы и расходами государства);

- денежно-кредитная политика (регулирование деятельности ЦБ,

контроль за денежным предложением через ставку процента,

резервную норму и другие инструменты);

- внешнеэкономическая политика (торговая политика,

регулирование обменного курса, платёжного баланса);

- прямое воздействие или политика регулирования доходов (от

свободного установления заработной платы и цен до директивного

контроля).

4

5. НАЛОГИ

56. НАЛОГИ

67. НАЛОГИ

78. НАЛОГИ

по месту поступления:• федеральные;

• региональные;

• местные;

по применимости:

• общие;

• специальные;

по изъятию средств:

• прямые;

• косвенные;

по субъектам взимания:

• с физических лиц;

• с юридических лиц.

8

9. НАЛОГИ

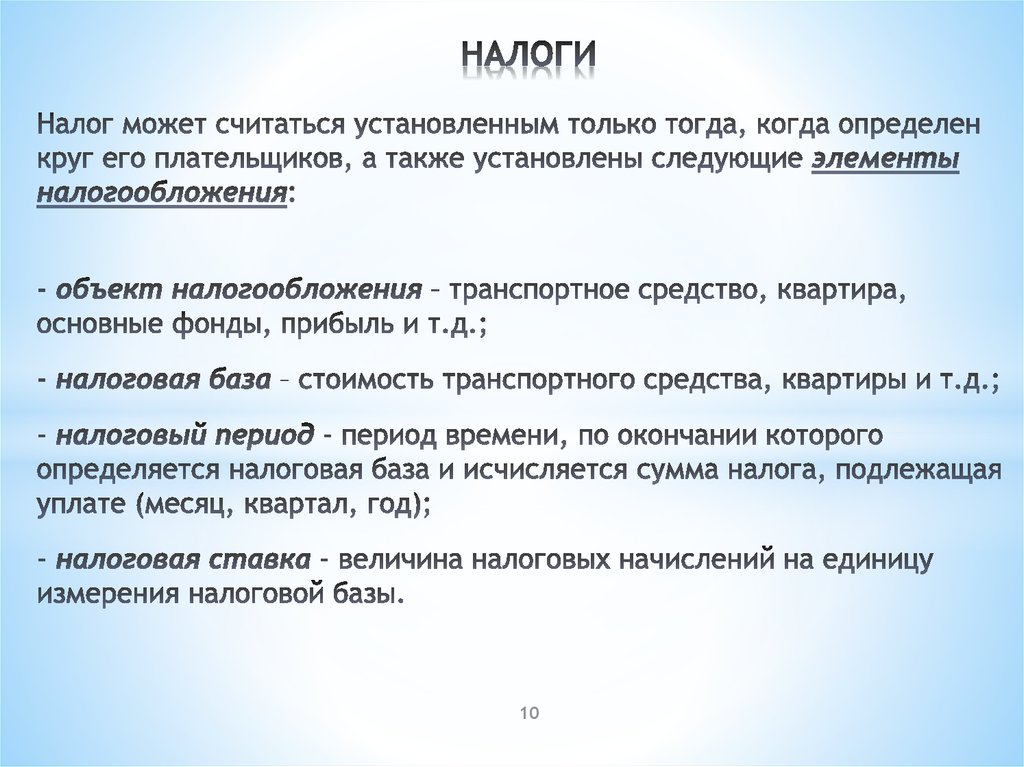

910. НАЛОГИ

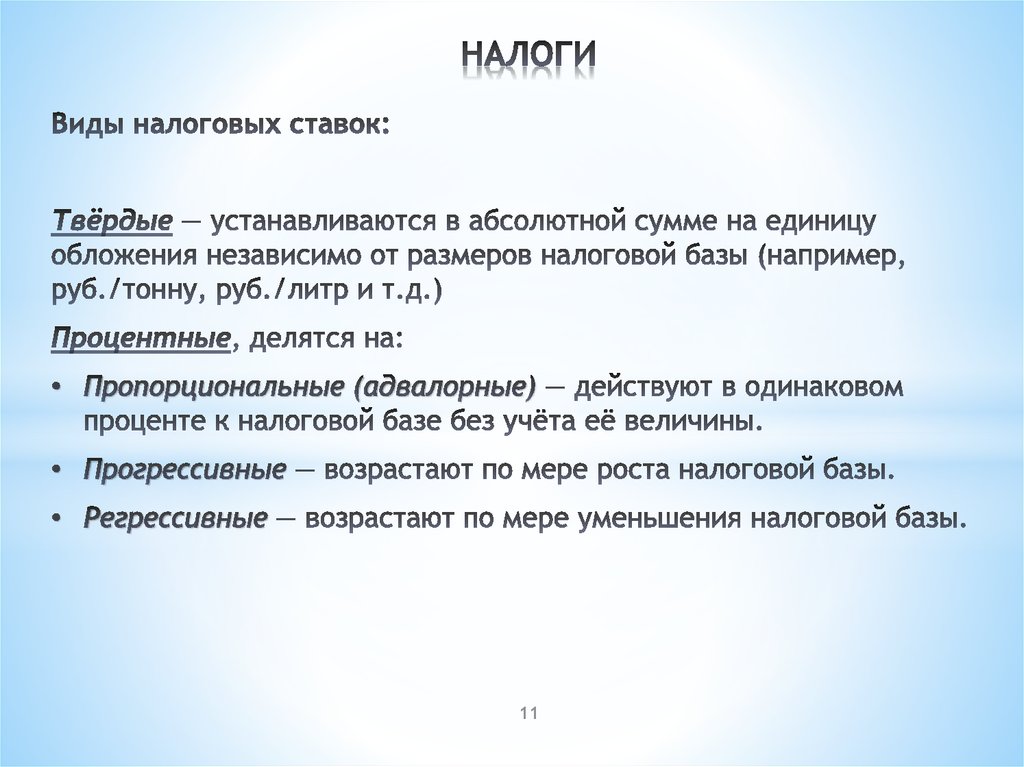

1011. НАЛОГИ

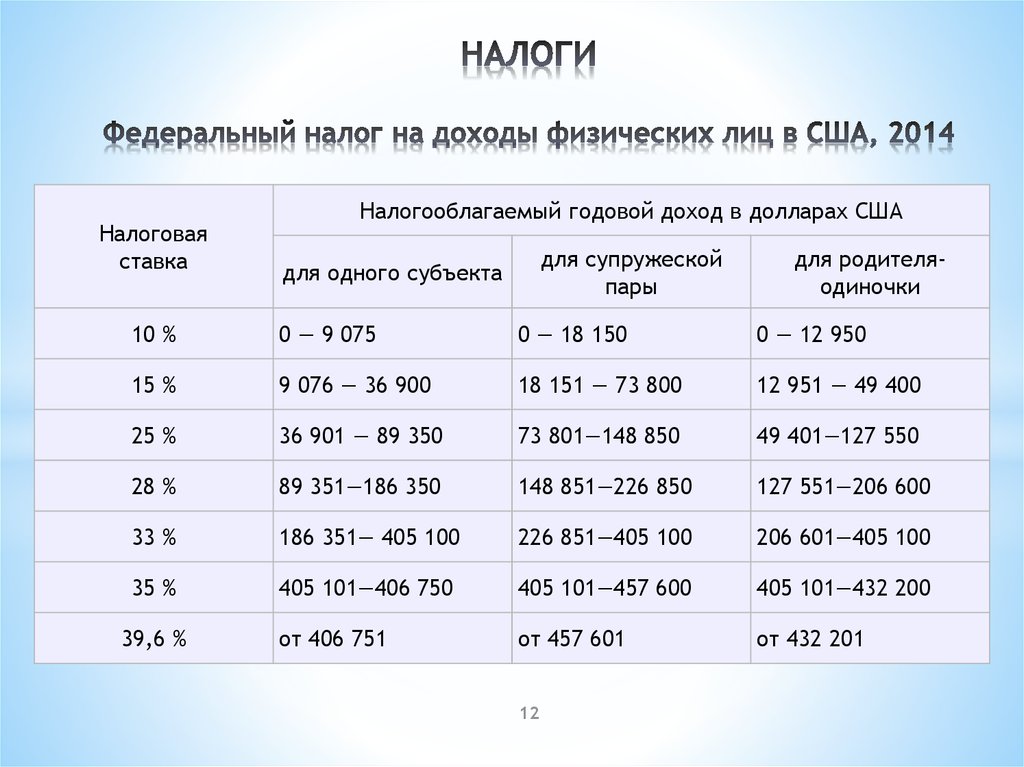

1112. НАЛОГИ Федеральный налог на доходы физических лиц в США, 2014

Налоговаяставка

Налогооблагаемый годовой доход в долларах США

для супружеской

пары

для одного субъекта

для родителяодиночки

10 %

0 — 9 075

0 — 18 150

0 — 12 950

15 %

9 076 — 36 900

18 151 — 73 800

12 951 — 49 400

25 %

36 901 — 89 350

73 801—148 850

49 401—127 550

28 %

89 351—186 350

148 851—226 850

127 551—206 600

33 %

186 351— 405 100

226 851—405 100

206 601—405 100

35 %

405 101—406 750

405 101—457 600

405 101—432 200

от 406 751

от 457 601

от 432 201

39,6 %

12

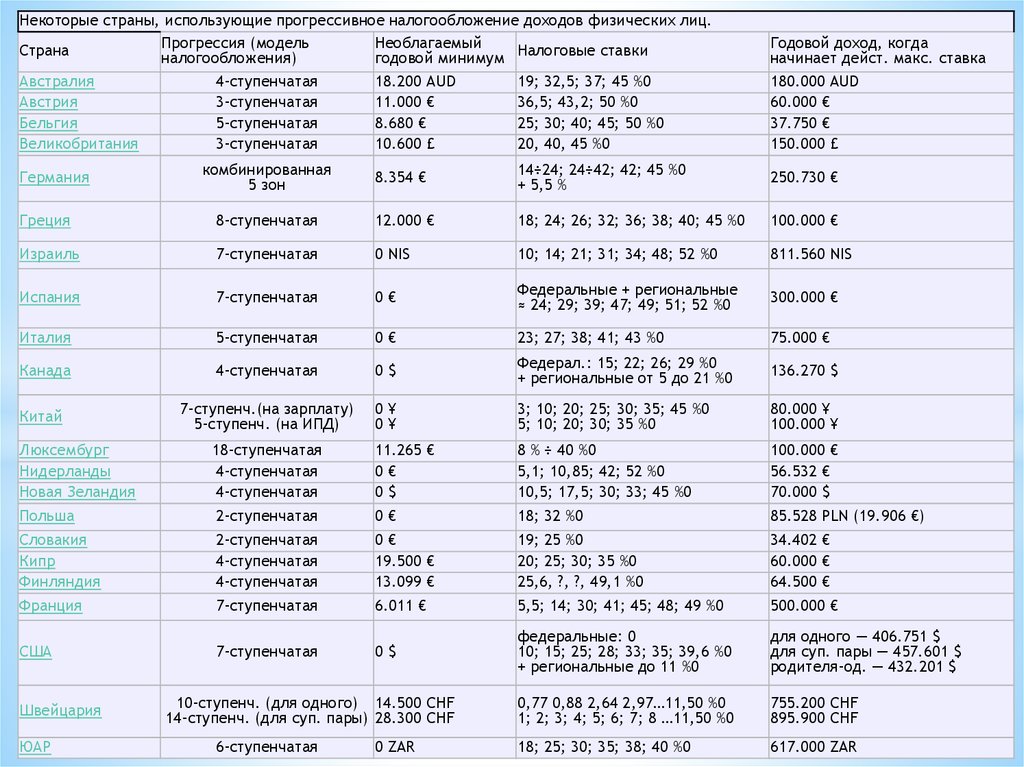

13.

Некоторые страны, использующие прогрессивное налогообложение доходов физических лиц.Прогрессия (модель

Необлагаемый

Страна

налогообложения)

годовой минимум Налоговые ставки

Австралия

4-ступенчатая

18.200 AUD

19; 32,5; 37; 45 %0

Австрия

3-ступенчатая

11.000 €

36,5; 43,2; 50 %0

Бельгия

5-ступенчатая

8.680 €

25; 30; 40; 45; 50 %0

Великобритания

3-ступенчатая

10.600 £

20, 40, 45 %0

Годовой доход, когда

начинает дейст. макс. ставка

180.000 AUD

60.000 €

37.750 €

150.000 £

комбинированная

5 зон

8.354 €

14÷24; 24÷42; 42; 45 %0

+ 5,5 %

250.730 €

Греция

8-ступенчатая

12.000 €

18; 24; 26; 32; 36; 38; 40; 45 %0

100.000 €

Израиль

7-ступенчатая

0 NIS

10; 14; 21; 31; 34; 48; 52 %0

811.560 NIS

Испания

7-ступенчатая

0€

Федеральные + региональные

≈ 24; 29; 39; 47; 49; 51; 52 %0

300.000 €

Италия

5-ступенчатая

0€

23; 27; 38; 41; 43 %0

75.000 €

Канада

4-ступенчатая

0$

Федерал.: 15; 22; 26; 29 %0

+ региональные от 5 до 21 %0

136.270 $

Китай

7-ступенч.(на зарплату)

5-ступенч. (на ИПД)

0¥

0¥

3; 10; 20; 25; 30; 35; 45 %0

5; 10; 20; 30; 35 %0

80.000 ¥

100.000 ¥

Германия

Люксембург

Нидерланды

Новая Зеландия

18-ступенчатая

4-ступенчатая

4-ступенчатая

11.265 €

0€

0$

8 % ÷ 40 %0

5,1; 10,85; 42; 52 %0

10,5; 17,5; 30; 33; 45 %0

100.000 €

56.532 €

70.000 $

Польша

2-ступенчатая

0€

18; 32 %0

85.528 PLN (19.906 €)

Словакия

Кипр

Финляндия

2-ступенчатая

4-ступенчатая

4-ступенчатая

0€

19.500 €

13.099 €

19; 25 %0

20; 25; 30; 35 %0

25,6, ?, ?, 49,1 %0

34.402 €

60.000 €

64.500 €

Франция

7-ступенчатая

6.011 €

5,5; 14; 30; 41; 45; 48; 49 %0

500.000 €

США

7-ступенчатая

0$

федеральные: 0

10; 15; 25; 28; 33; 35; 39,6 %0

+ региональные до 11 %0

для одного — 406.751 $

для суп. пары — 457.601 $

родителя-од. — 432.201 $

0,77 0,88 2,64 2,97…11,50 %0

132; 3; 4; 5; 6; 7; 8 …11,50 %0

1;

755.200 CHF

895.900 CHF

18; 25; 30; 35; 38; 40 %0

617.000 ZAR

Швейцария

ЮАР

10-ступенч. (для одного) 14.500 CHF

14-ступенч. (для суп. пары) 28.300 CHF

6-ступенчатая

0 ZAR

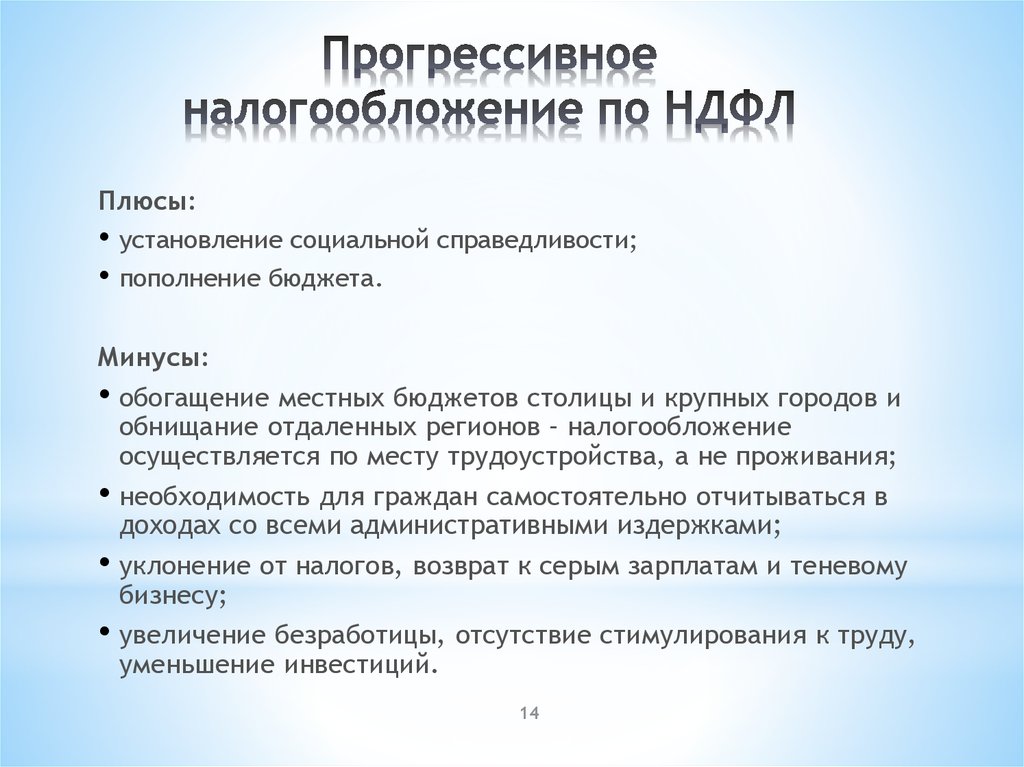

14. Прогрессивное налогообложение по НДФЛ

Плюсы:• установление социальной справедливости;

• пополнение бюджета.

Минусы:

• обогащение местных бюджетов столицы и крупных городов и

обнищание отдаленных регионов – налогообложение

осуществляется по месту трудоустройства, а не проживания;

• необходимость для граждан самостоятельно отчитываться в

доходах со всеми административными издержками;

• уклонение от налогов, возврат к серым зарплатам и теневому

бизнесу;

• увеличение безработицы, отсутствие стимулирования к труду,

уменьшение инвестиций.

14

15.

1516. НАЛОГИ

1617. НАЛОГИ

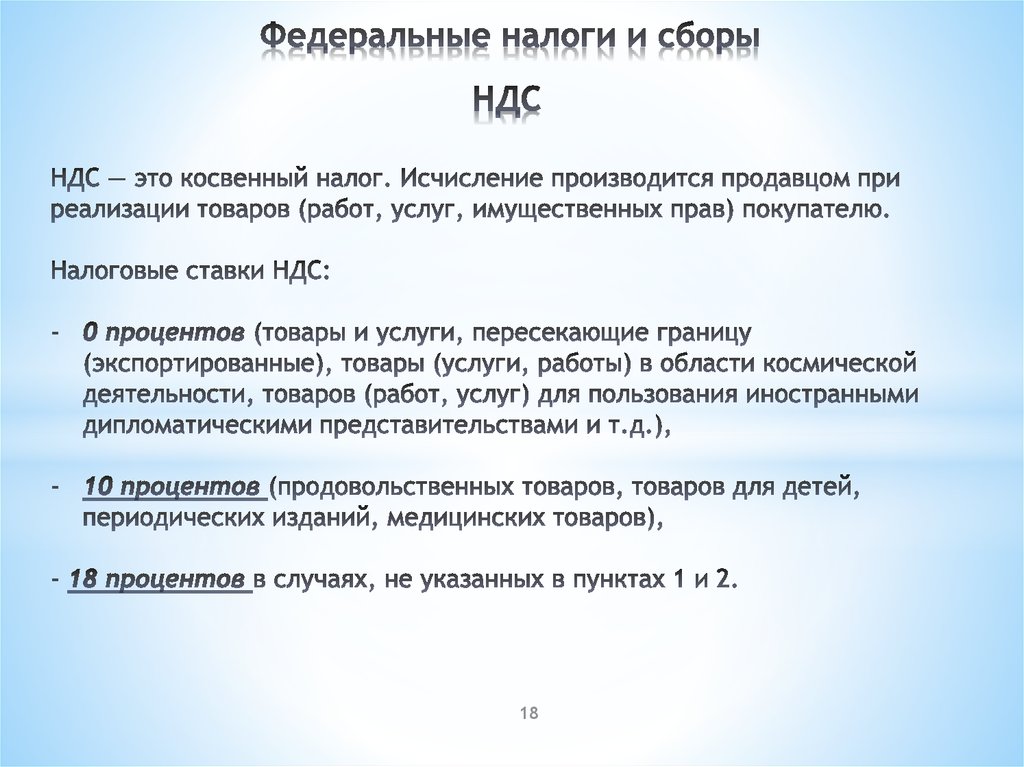

1718. Федеральные налоги и сборы

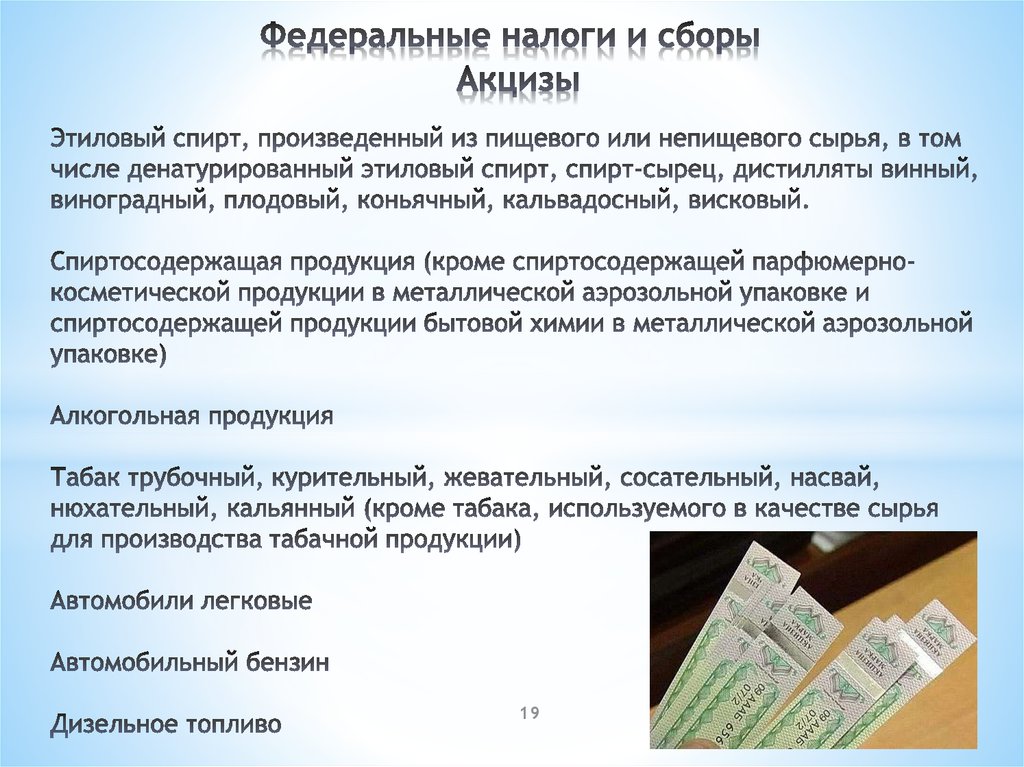

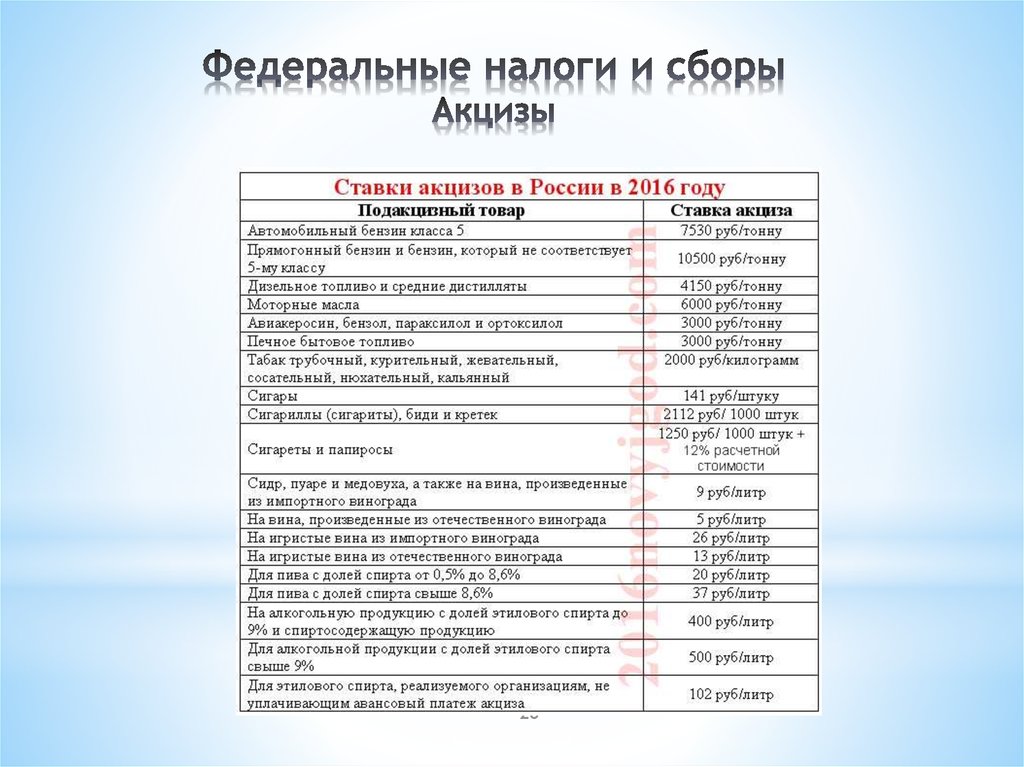

1819. Акцизы

1920.

2021.

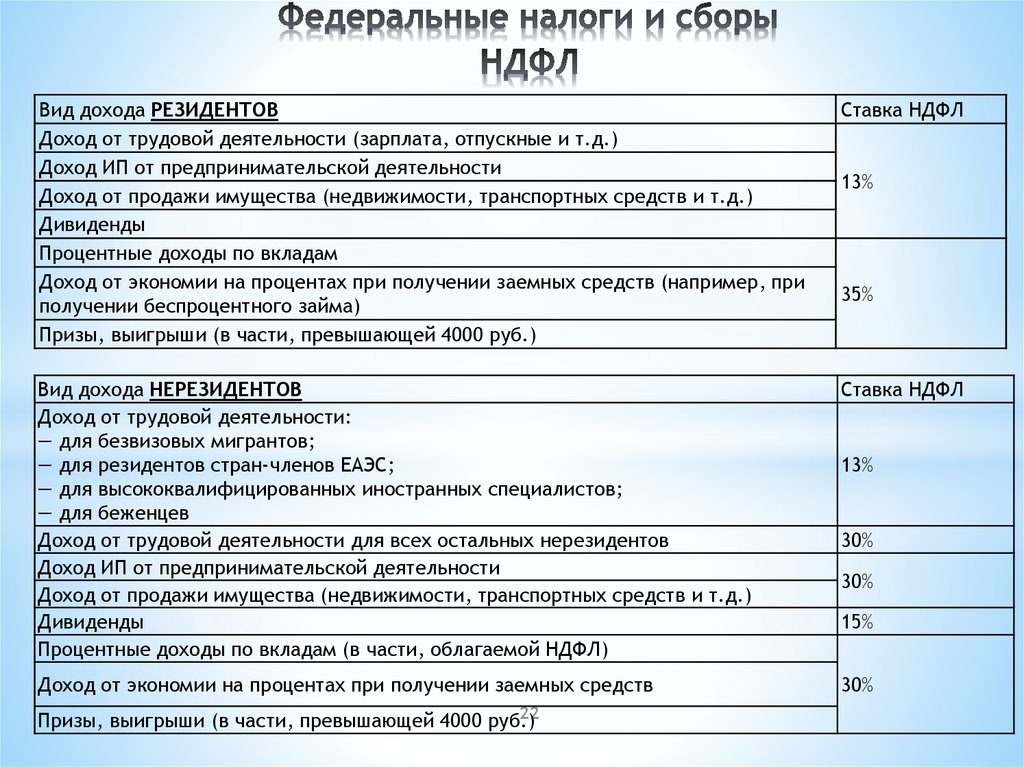

2122. НДФЛ

Вид дохода РЕЗИДЕНТОВДоход от трудовой деятельности (зарплата, отпускные и т.д.)

Доход ИП от предпринимательской деятельности

Доход от продажи имущества (недвижимости, транспортных средств и т.д.)

Дивиденды

Процентные доходы по вкладам

Доход от экономии на процентах при получении заемных средств (например, при

получении беспроцентного займа)

Призы, выигрыши (в части, превышающей 4000 руб.)

Ставка НДФЛ

Вид дохода НЕРЕЗИДЕНТОВ

Доход от трудовой деятельности:

— для безвизовых мигрантов;

— для резидентов стран-членов ЕАЭС;

— для высококвалифицированных иностранных специалистов;

— для беженцев

Доход от трудовой деятельности для всех остальных нерезидентов

Доход ИП от предпринимательской деятельности

Доход от продажи имущества (недвижимости, транспортных средств и т.д.)

Дивиденды

Процентные доходы по вкладам (в части, облагаемой НДФЛ)

Ставка НДФЛ

Доход от экономии на процентах при получении заемных средств

30%

22

Призы, выигрыши (в части, превышающей 4000 руб.)

13%

35%

13%

30%

30%

15%

23. Водный налог

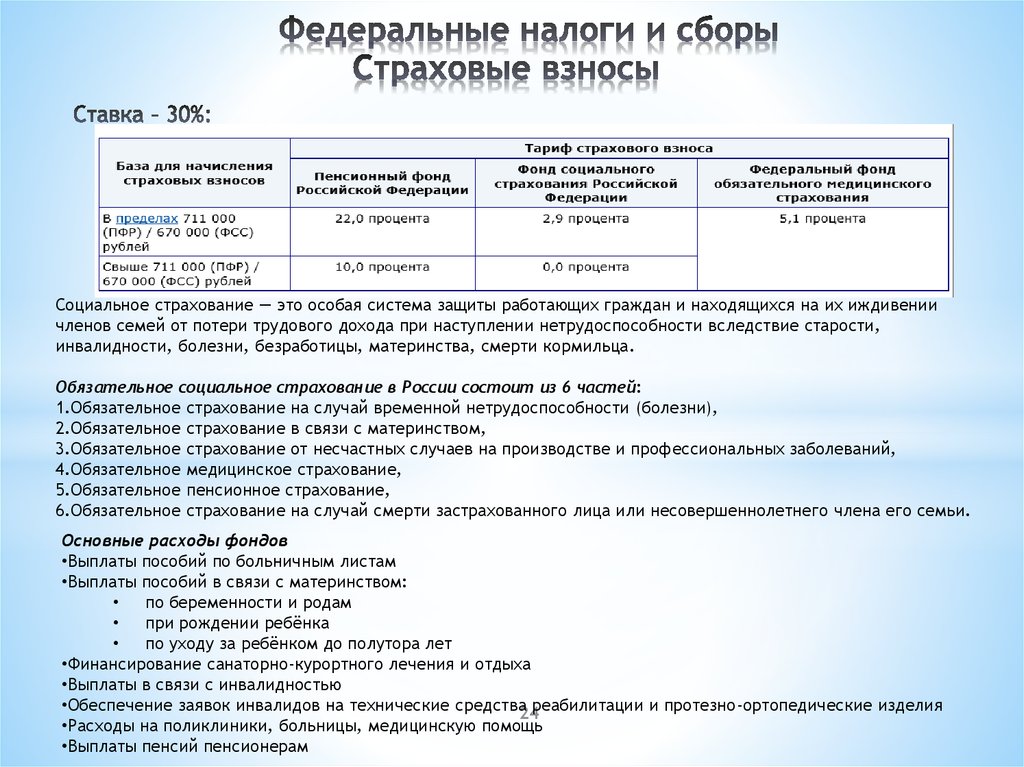

2324. Страховые взносы

Социальное страхование — это особая система защиты работающих граждан и находящихся на их иждивениичленов семей от потери трудового дохода при наступлении нетрудоспособности вследствие старости,

инвалидности, болезни, безработицы, материнства, смерти кормильца.

Обязательное социальное страхование в России состоит из 6 частей:

1.Обязательное страхование на случай временной нетрудоспособности (болезни),

2.Обязательное страхование в связи с материнством,

3.Обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний,

4.Обязательное медицинское страхование,

5.Обязательное пенсионное страхование,

6.Обязательное страхование на случай смерти застрахованного лица или несовершеннолетнего члена его семьи.

Основные расходы фондов

•Выплаты пособий по больничным листам

•Выплаты пособий в связи с материнством:

по беременности и родам

при рождении ребёнка

по уходу за ребёнком до полутора лет

•Финансирование санаторно-курортного лечения и отдыха

•Выплаты в связи с инвалидностью

•Обеспечение заявок инвалидов на технические средства24реабилитации и протезно-ортопедические изделия

•Расходы на поликлиники, больницы, медицинскую помощь

•Выплаты пенсий пенсионерам

25. Сборы

2526. Государственные пошлины

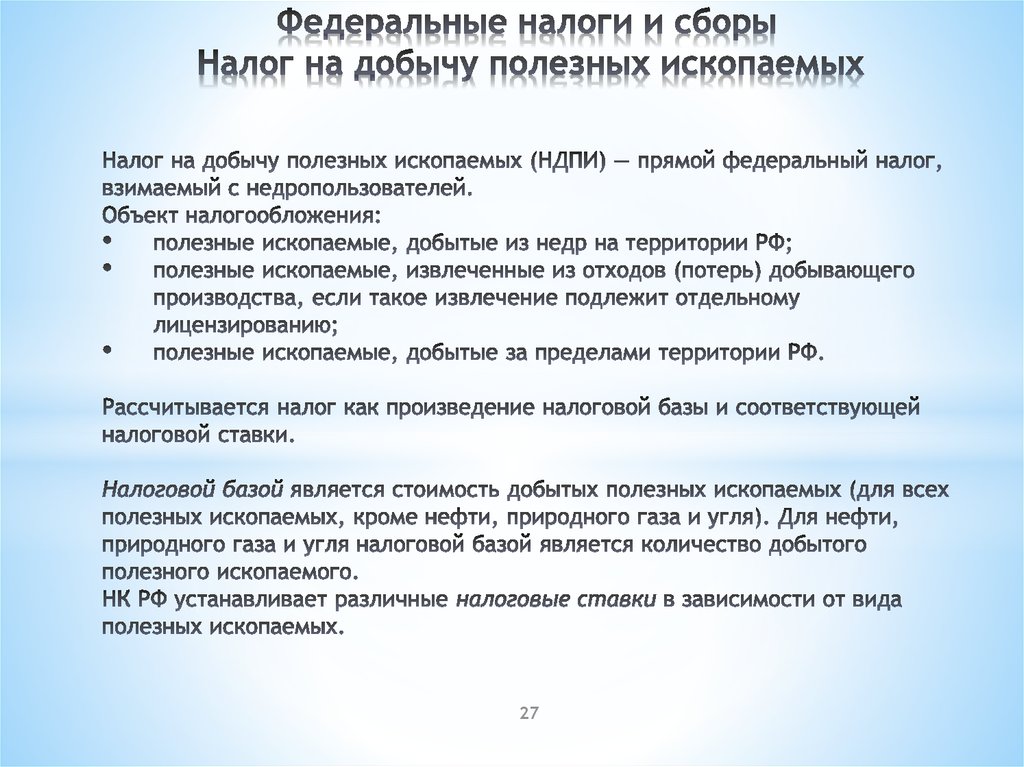

2627. Налог на добычу полезных ископаемых

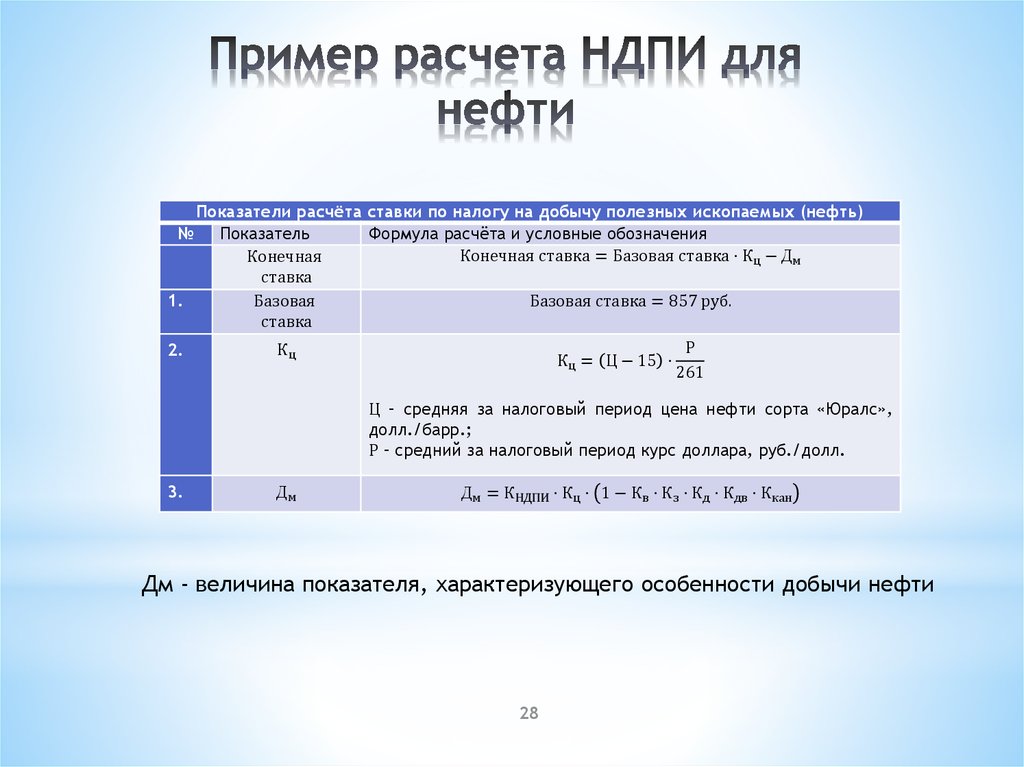

2728. Пример расчета НДПИ для нефти

Показатели расчёта ставки по налогу на добычу полезных ископаемых (нефть)№

Показатель

Формула расчёта и условные обозначения

Конечная ставка = Базовая ставка · Кц − Дм

Конечная

ставка

1.

Базовая

Базовая ставка = 857 руб.

ставка

2.

Кц

Кц = Ц − 15 ·

Р

261

Ц – средняя за налоговый период цена нефти сорта «Юралс»,

долл./барр.;

Р – средний за налоговый период курс доллара, руб./долл.

3.

Дм

Дм = КНДПИ · Кц · 1 − Кв · Кз · Кд · Кдв · Ккан

Дм - величина показателя, характеризующего особенности добычи нефти

28

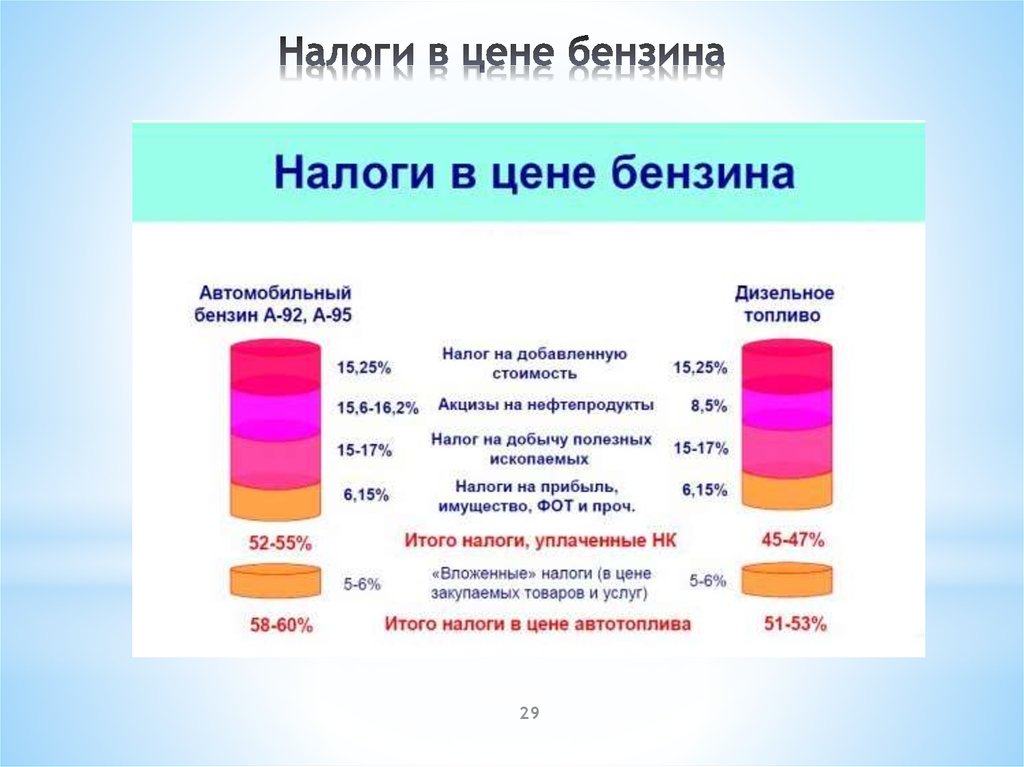

29. Налоги в цене бензина

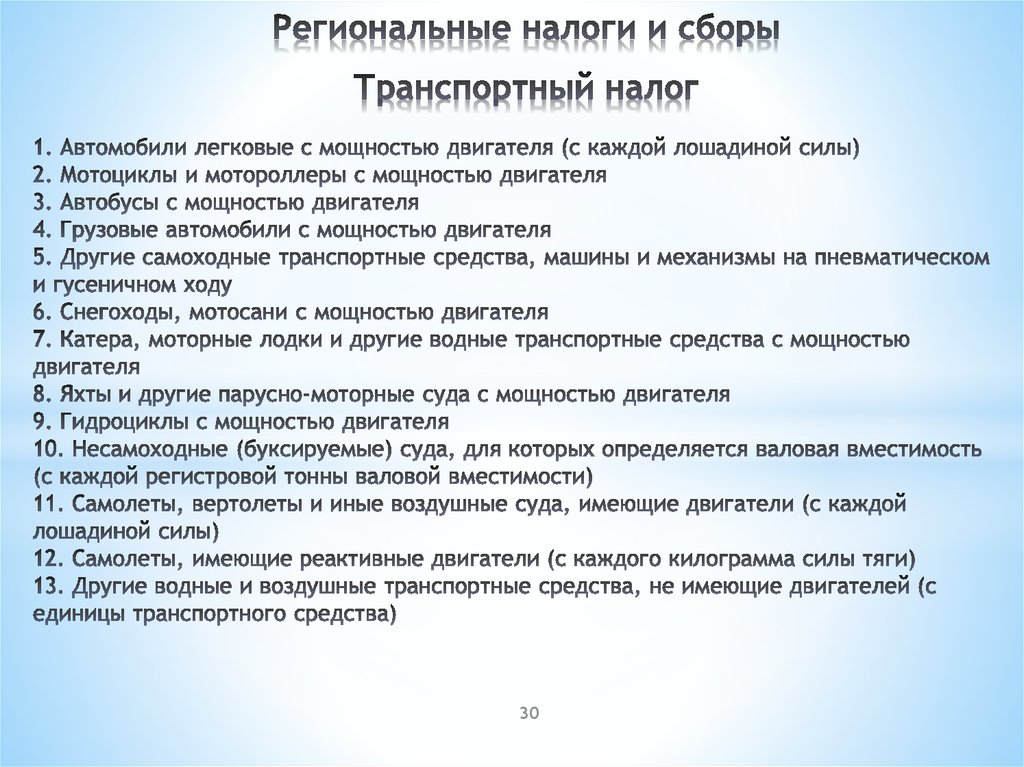

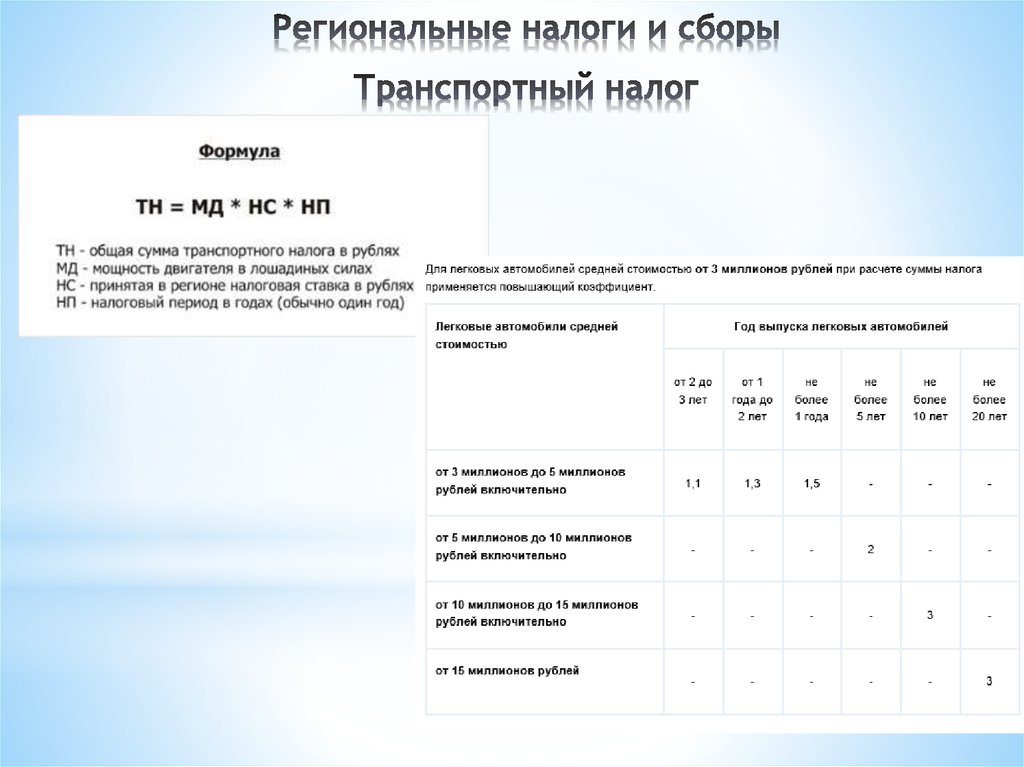

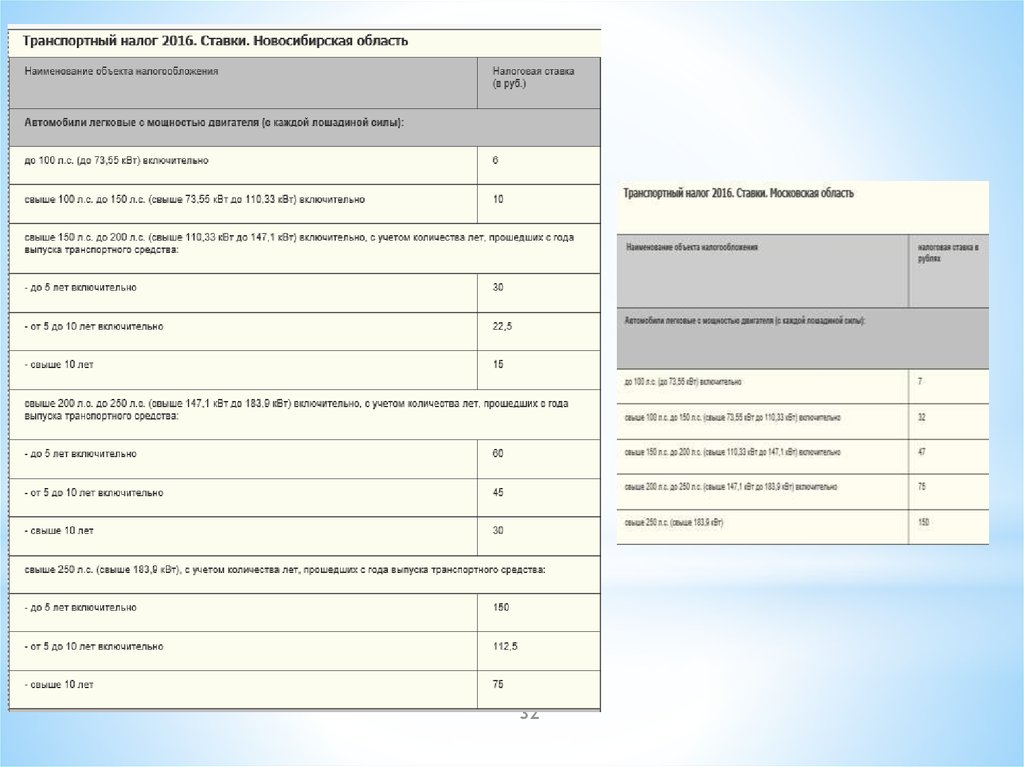

2930. Транспортный налог

3031.

3132.

3233.

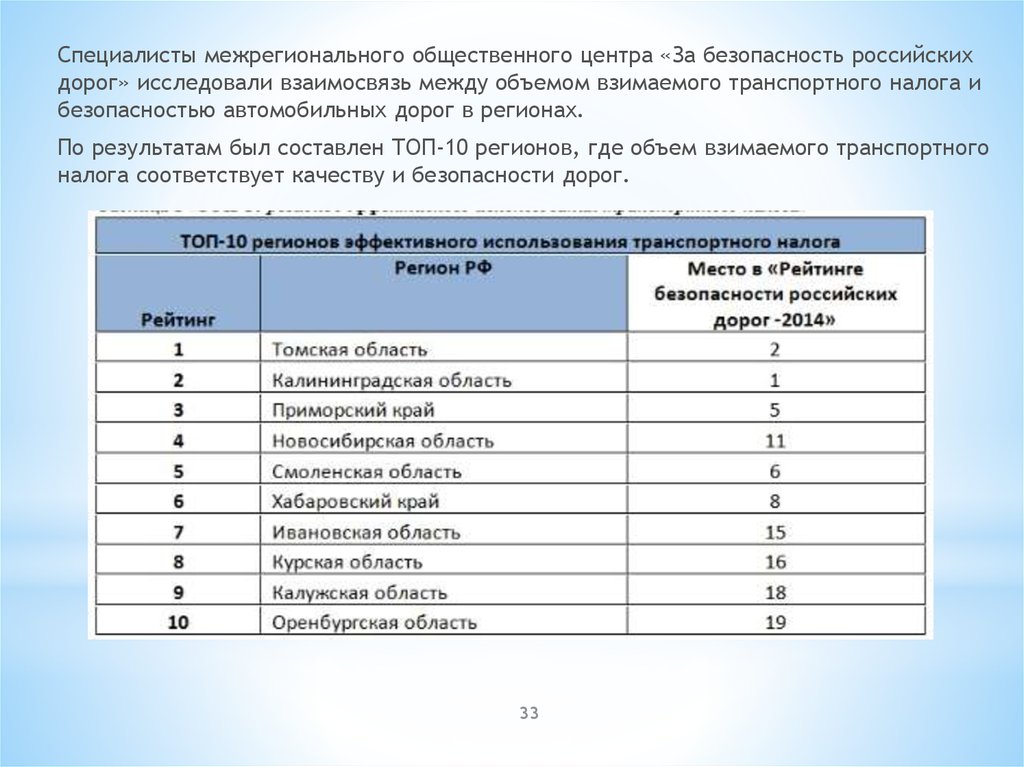

Специалисты межрегионального общественного центра «За безопасность российскихдорог» исследовали взаимосвязь между объемом взимаемого транспортного налога и

безопасностью автомобильных дорог в регионах.

По результатам был составлен ТОП-10 регионов, где объем взимаемого транспортного

налога соответствует качеству и безопасности дорог.

33

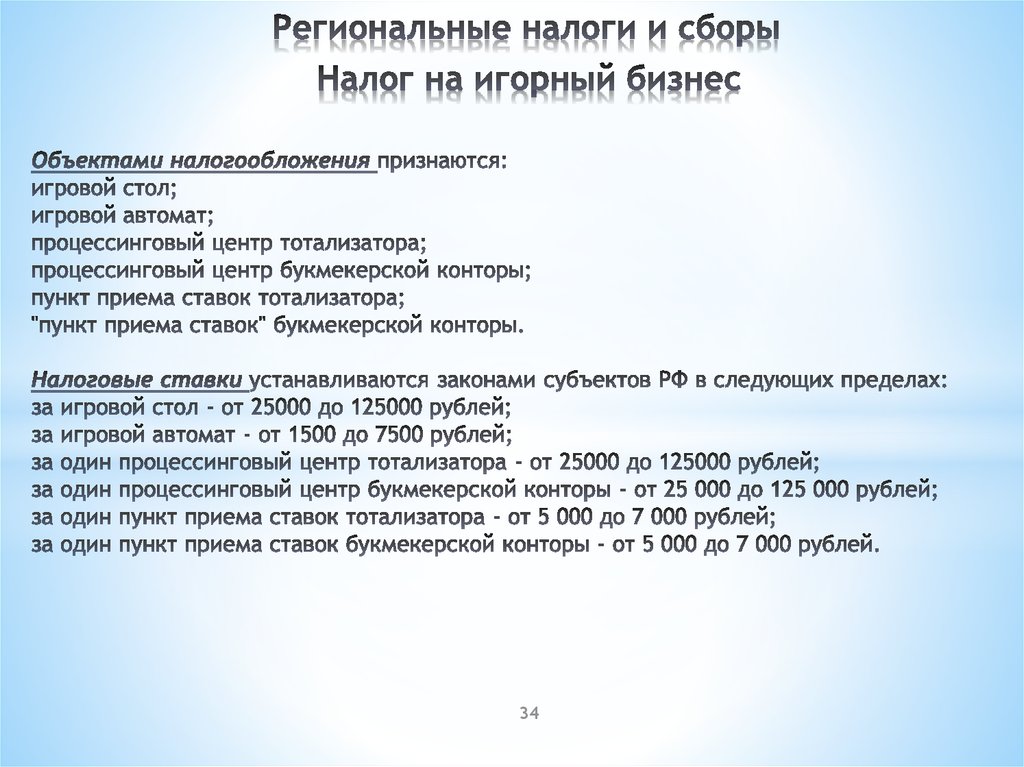

34. Налог на игорный бизнес

3435.

3536. Налог на имущество организаций

3637. Земельный налог

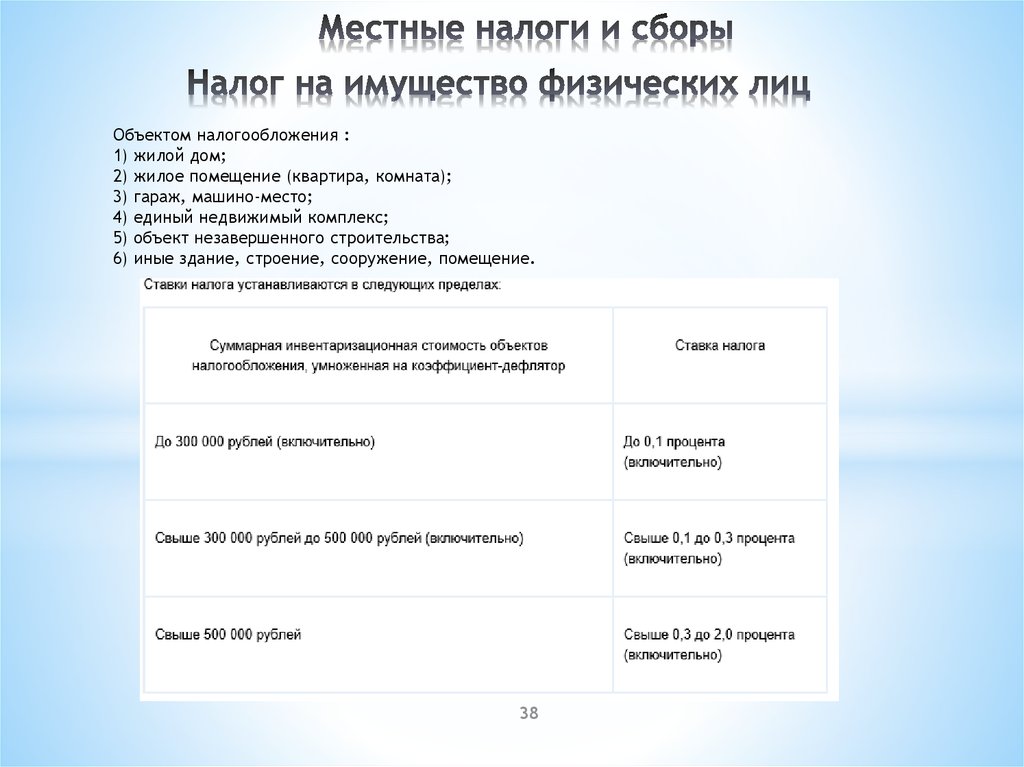

3738. Налог на имущество физических лиц

Объектом налогообложения :1) жилой дом;

2) жилое помещение (квартира, комната);

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

38

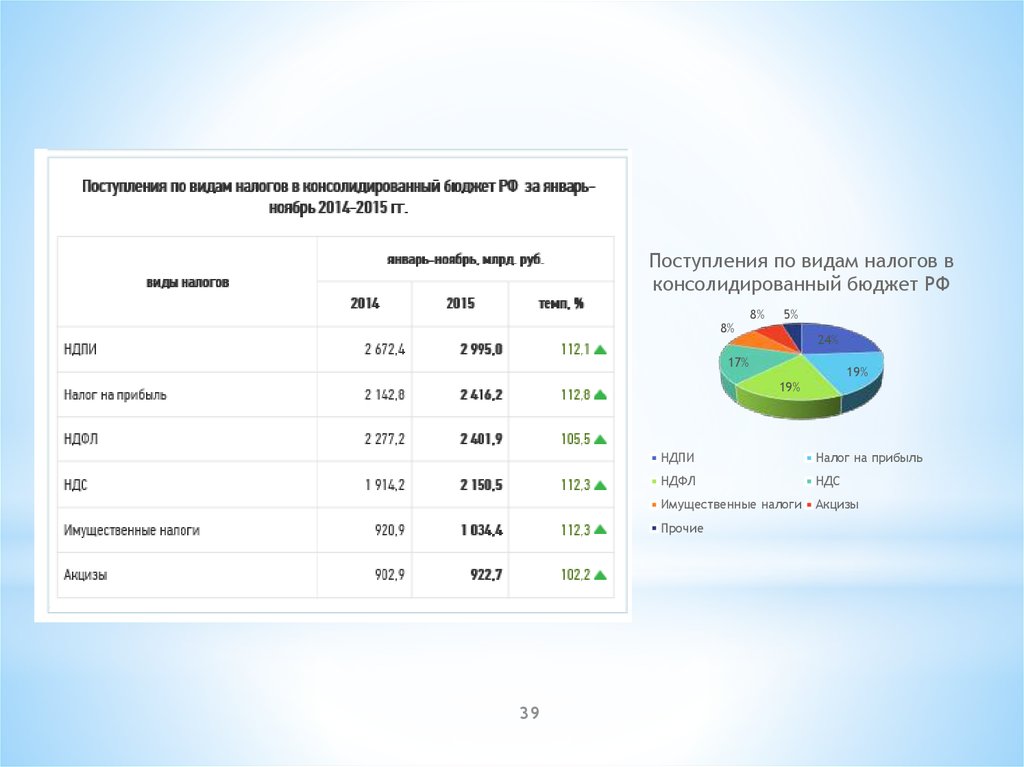

39.

Поступления по видам налогов вконсолидированный бюджет РФ

8%

8%

5%

24%

17%

19%

19%

НДПИ

Налог на прибыль

НДФЛ

НДС

Имущественные налоги

Акцизы

Прочие

39

finance

finance