Similar presentations:

Особенности бухгалтерского учета и экономического анализа при различных процедурах банкротства

1. Особенности бухгалтерского учета и экономического анализа при различных процедурах банкротства

2. Сведения о рассмотрении арбитражными судами Российской Федерации дел о несостоятельности (банкротстве) в 2010 - 2013 г.г.

Сведенияо рассмотрении арбитражными судами Российской Федерации

дел о несостоятельности (банкротстве) в 2010 - 2013 г.г.

Поступило заявлений о признании должников

банкротами

из них:

принято к производству

Количество дел, по которым проводилась

процедура финансового оздоровления

из них:

прекращено производство в связи с погашением

задолженности

Количество дел, по которым проводилась

процедура внешнего управления

из них:

прекращено производство в связи с погашением

задолженности

Принято решений о признании должников

банкротами и открытии процедуры

2013 г.

2010 г.

2011г

2012г.

40 243

33 385

40 864

31 921

33 270

27 422

33 226

27 351

91

94

92

67

6

7

3

4

908

986

922

803

14

13

25

15

16 009

12 794

14 072

13 144

3.

4.

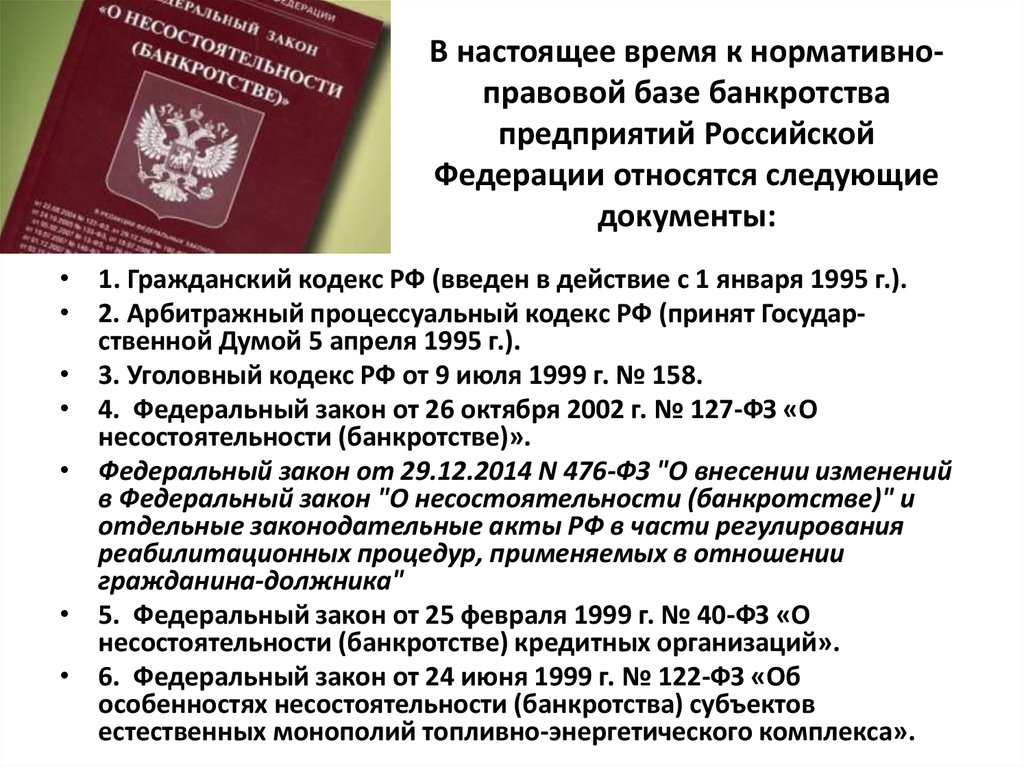

5. В настоящее время к нормативно-правовой базе банкротства предприятий Российской Федерации относятся следующие документы:

В настоящее время к нормативноправовой базе банкротствапредприятий Российской

Федерации относятся следующие

документы:

• 1. Гражданский кодекс РФ (введен в действие с 1 января 1995 г.).

• 2. Арбитражный процессуальный кодекс РФ (принят Государственной Думой 5 апреля 1995 г.).

• 3. Уголовный кодекс РФ от 9 июля 1999 г. № 158.

• 4. Федеральный закон от 26 октября 2002 г. № 127-ФЗ «О

несостоятельности (банкротстве)».

• Федеральный закон от 29.12.2014 N 476-ФЗ "О внесении изменений

в Федеральный закон "О несостоятельности (банкротстве)" и

отдельные законодательные акты РФ в части регулирования

реабилитационных процедур, применяемых в отношении

гражданина-должника"

• 5. Федеральный закон от 25 февраля 1999 г. № 40-ФЗ «О

несостоятельности (банкротстве) кредитных организаций».

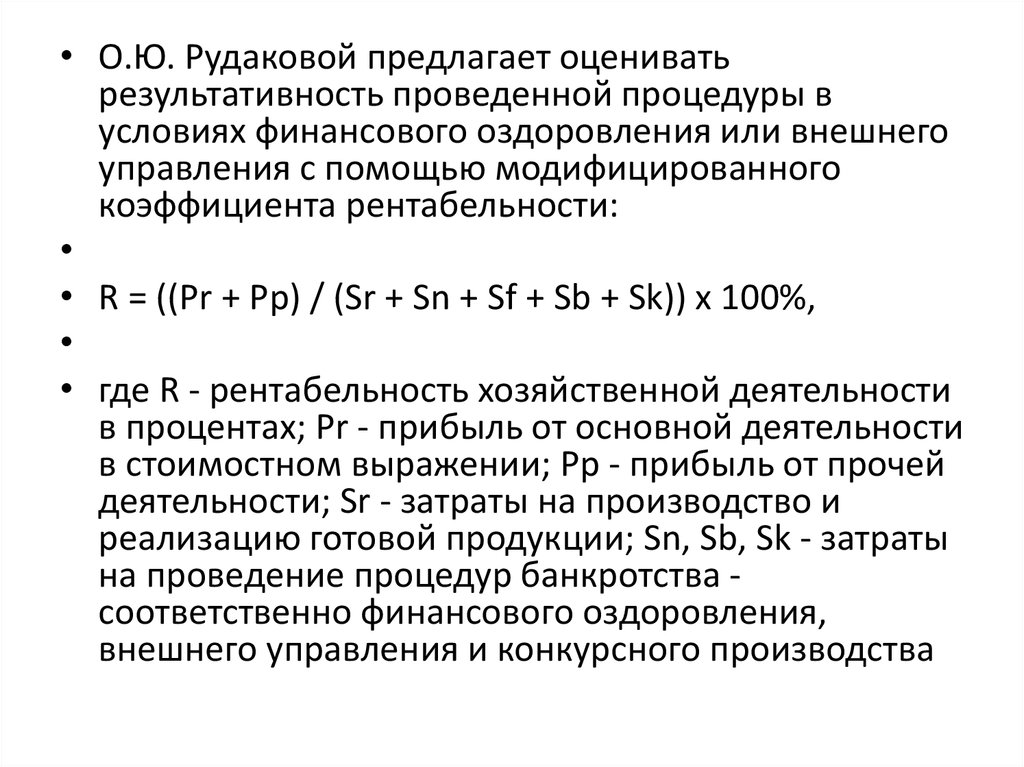

• 6. Федеральный закон от 24 июня 1999 г. № 122-ФЗ «Об

особенностях несостоятельности (банкротства) субъектов

естественных монополий топливно-энергетического комплекса».

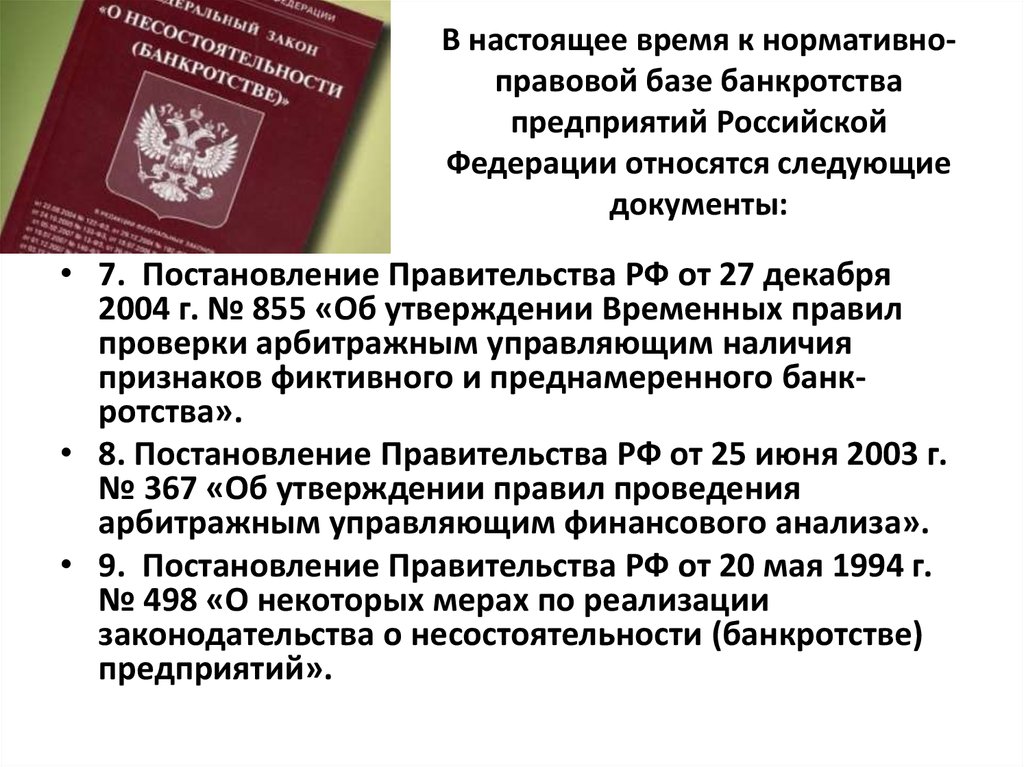

6. В настоящее время к нормативно-правовой базе банкротства предприятий Российской Федерации относятся следующие документы:

В настоящее время к нормативноправовой базе банкротствапредприятий Российской

Федерации относятся следующие

документы:

• 7. Постановление Правительства РФ от 27 декабря

2004 г. № 855 «Об утверждении Временных правил

проверки арбитражным управляющим наличия

признаков фиктивного и преднамеренного банкротства».

• 8. Постановление Правительства РФ от 25 июня 2003 г.

№ 367 «Об утверждении правил проведения

арбитражным управляющим финансового анализа».

• 9. Постановление Правительства РФ от 20 мая 1994 г.

№ 498 «О некоторых мерах по реализации

законодательства о несостоятельности (банкротстве)

предприятий».

7. В настоящее время к нормативно-правовой базе банкротства предприятий Российской Федерации относятся следующие документы:

В настоящее время к нормативноправовой базе банкротствапредприятий Российской

Федерации относятся следующие

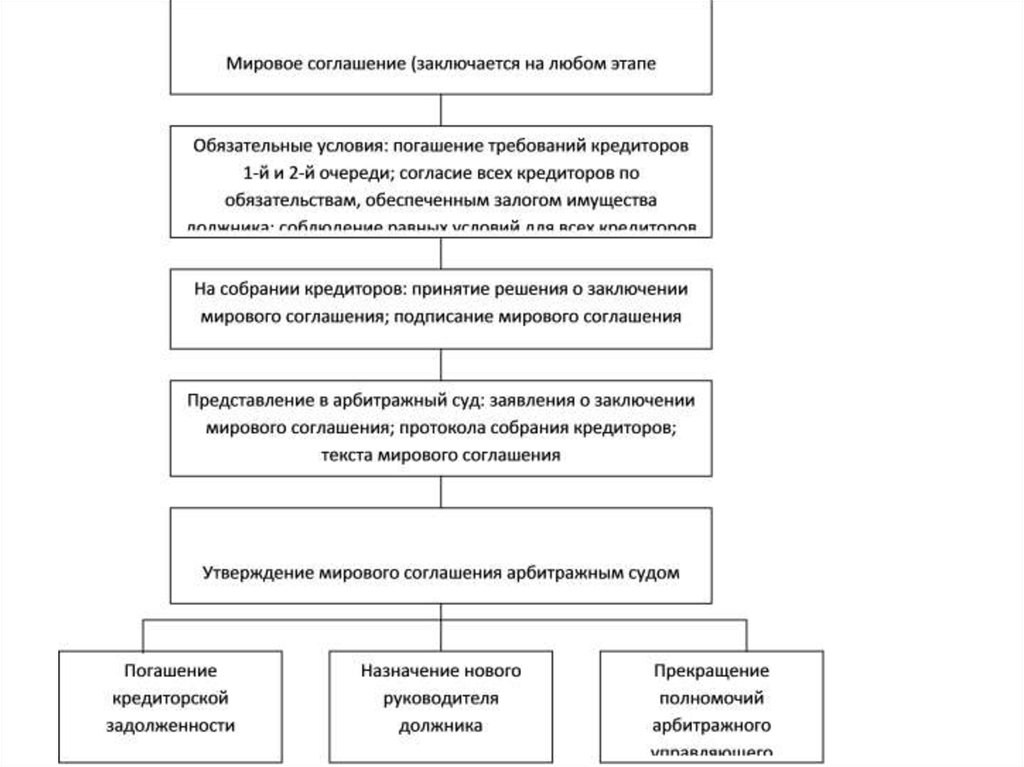

документы:

• 10. Методические положения по оценке финансового состояния предприятия и установлению неудовлетворительной

структуры баланса, утвержденные распоряжением

Федерального управления России по делам о

несостоятельности (банкротстве) от 12 августа 1994 г. №31-р.

• 11. Методические рекомендации по выявлению

неплатежеспособных предприятий, нуждающихся в

первоочередной государственной финансовой поддержке, а

также по определению неплатежеспособных предприятий,

подлежащих выводу из числа действующих в связи с

неэффективностью, утвержденные Федеральным управлением по делам о несостоятельности (банкротстве) от 24

октября 1994 г. № 70-р.

8. Определение несостоятельности (банкротства)

• «Несостоятельность (банкротство) —признанная арбитражным судом

неспособность должника в полном

объеме удовлетворить требования

кредиторов по денежным обязательствам

и (или) исполнить обязанность по уплате

обязательных платежей» (ст. 3).

9. признаки банкротства:

• должник считается несостоятельным (банкротом)если соответствующие обязательства не исполнен

им в течение трех месяцев с даты, когда они долж

были быть исполнены.

• Дела о банкротстве рассматриваются арбитражны

судом. Дело о банкротстве может быть возбужден

арбитражным судом при условии, что

• требования к должнику — юридическому лицу в

совокупности составляют не менее 300 тыс. руб.,

• для предприятий, имеющих стратегическое значе

1 миллион рублей

• к должнику — гражданину не менее 500 тыс. руб.

10. В законе определяются следующие процедуры банкротства (ст. 27):

• наблюдение применяется к должнику в целях обеспечениясохранности имущества должника, проведения анализа

финансового состояния должника, составления реестра требований

кредиторов и проведения первого собрания кредиторов;

• финансовое оздоровление применяется к должнику в целях

восстановления его платежеспособности и погашения

задолженности в соответствии с графиком погашения

задолженности;

• внешнее управление применяется к должнику с целью

восстановления его платежеспособности;

конкурсное производство применяется к должнику,

признанному банкротом, с целью соразмеренного удовлетворения

требований кредиторов;

• мировое соглашение представляет собой процедуру

банкротства, которая может быть применена на любой стадии

рассмотрения дела о банкротстве в целях прекращения

производства по делу о банкротстве путем достижения соглашения

между должником и кредиторами.

11.

12.

В отношении ликвидируемого должника и отсутствующегодолжника Закон «О несостоятельности (банкротстве)»

устанавливает упрощенные процедуры без применения

наблюдения, финансового оздоровления и внешнего

управления.

13.

• Правом на обращение в арбитражный суд с заявлениемо признании должника банкротом обладают должник,

конкурсный кредитор и уполномоченный орган.

Должник имеет право подать в арбитражный суд

заявление о признании его банкротом в случае

предвидения банкротства, т.е. при наличии

обстоятельств, очевидно свидетельствующих о

невозможности исполнить денежные обязательства или

уплатить обязательные платежи в установленный срок.

Право на подачу заявления о признании должника

банкротом у конкурсного кредитора (уполномоченного

органа) по денежным обязательствам возникает по

истечении 30 дней с даты направления исполнительного

документа об истребовании задолженности за счет

имущества должника в службу судебных приставов и его

копии должнику. Право на обращение в арбитражный

суд у уполномоченного органа по обязательным

платежам возникает по истечении 30 дней с даты

принятия решения о взыскании задолженности за счет

имущества должника.

14.

• кредитор имеет возможность требоватьбанкротства должника без судебного

подтверждения факта задолженности

организации-заемщика. Новыми правилами

(ДЕЙСТВУЮТ С 2015 ГОДА) предусматривается,

что банк имеет право требовать инициации

банкротства после того, как заемщик в течение

трех месяцев не обслуживает собственный

долг. Подобная возможность позволяет

банкам стать инициаторами банкротства, а

значит, в последующем назначать собственных

управляющих.

15. Закон «О несостоятельности (банкротстве)» устанавливает случаи обязательного обращения должника в арбитражный суд с заявлением

о признании его банкротом.16. Руководитель организации обязан обратиться с заявлением должника в арбитражный суд не позднее, чем через месяц с даты

возникновения следующих обстоятельств:• удовлетворение требований части кредиторов

приводит к невозможности исполнения

должником денежных обязательств и

обязательных платежей в полном объеме;

• обращение взыскания на имущество

должника сделает невозможной

хозяйственную деятельность должника;

• при проведении ликвидации юридического

лица установлена невозможность

удовлетворения требований кредиторов в

полном объеме.

17.

• Неподача заявления должника вустановленных случаях и в указанный

законом срок влечет субсидиарную

ответственность лиц, обязанных подать

заявление должника, по обязательствам

должника, возникшим после истечения

установленного срока.

18.

• подающая заявление о своем банкротстве организацияне имеет возможности самостоятельного выбора

арбитражного управляющего (или СРО), который будет

руководить процедурой. До утверждения специального

порядка назначение будет осуществляться решением

суда, а после принятия данного порядка выбор будет

происходить в случайном порядке, что позволяет

минимизировать факторы заинтересованности.

• Можно констатировать, что вводимые новшества в

первую очередь ориентированы на увеличение влияния

банков в процессе банкротства должников. В такой

ситуации положение заемщика только ухудшается. Новые

поправки начинают действовать на территории России с

29-го января 2015 года, поэтому всем организациям,

планирующим собственное банкротство выгоднее подать

заявление до вышеназванного срока, и вести дела по

старым правилам.

19. Возможность подачи заявления о банкротстве без просуживания задолженности

• По старой редакции закона обязательнымусловием подачи заявления о банкротстве было

просуживание задолженности. К заявлению

нужно было прикладывать вступившее в

законную силу решение суда, установившее

размер долга.

• Теперь заявление о банкротстве своего

должника без обращения в суд могут подать:

• — банки;

• — налоговые органы;

• — таможенные органы.

20.

• Налоговые и таможенные органы могутобращаться с заявлением о банкротстве

должника по истечении 30 дней с даты

принятия решения о взыскании налога или

сбора.

21. Для банков — более сложный процесс

• Если их должник более 3 месяцев невозвращает кредит, банк, прежде чем

обратиться с заявлением о его банкротстве,

за 15 дней обязан на специальном сайте —

Едином федеральном реестре сведений о

фактах деятельности юридических лиц —

опубликовать объявление о своем

намерении банкротить заемщика.

22. Уведомление кредиторов должником

• Если юридическое лицо намерено податьзаявление о собственном банкротстве, оно,

как и банк, обязано уведомить об этом

своих кредиторов. Делается это через тот

же сайт. За те же 15 дней.

23. Важную роль в институте банкротства играет арбитражный управляющий

Арбитражный управляющий утверждается арбитражным

судом для каждой процедуры банкротства.

• В процедуре наблюдения — временный управляющий,

• при финансовом оздоровлении — административный

управляющий,

• в процедуре внешнего управления — внешний управляющий,

• в конкурсном производстве — конкурсный управляющий.

24.

• Закон «О несостоятельности (банкротстве)»устанавливает требования к кандидатурам

арбитражных управляющих (в частности,

быть зарегистрированным в качестве

индивидуального предпринимателя и

являться членом одной из

саморегулируемых организаций

арбитражных управляющих), определяет

права, обязанности, ответственность (в том

числе финансовую) арбитражных

управляющий, а также порядок их выбора и

утверждения в процедуре банкротства.

25.

Круг обязанностей и действий арбитражногоуправляющего обширен и зависит от процедуры

банкротства, в которой он действует.

• В частности, арбитражный управляющий обязан:

• принимать меры по защите имущества должника,

• проводить финансовый анализ с целью поиска

путей восстановления платежеспособности

должника,

• вести реестр требований кредиторов,

• предоставлять отчеты о состоянии дел должника

собранию (комитету) кредиторов и арбитражному

суду,

• а в процедурах внешнего управления и

конкурсного производства осуществлять

руководство организацией-должником и т.д.

26. Особенности бухгалтерского учета при досудебной санации

• досудебная санация — это предоставлениедолжнику его учредителями (участниками),

собственником имущества должника — унитарного

предприятия, кредиторами и иными лицами

финансовой помощи в размере, достаточном для

погашения денежных обязательств, обязательных

платежей и восстановления платежеспособности

должника в рамках мер по предупреждению

банкротства.

• С точки зрения бухгалтерского учета финансовая

помощь может предоставляться безвозвратно (как

безвозмездная передача средств) либо возвратно

(в виде займа).

27. Корреспонденции счетов при при получении фин. помощи

• Д-т 51 «Расчетные счета»К-т 98 «Доходы будущих периодов»,

К-т 91 «Прочие доходы и расходы» — на сумму

финансовой помощи оказываемой безвозмездно.

Д-т 51 «Расчетные счета»

К-т 66 «Расчеты по краткосрочным кредитам и

займам», 67 «Расчеты по долгосрочным кредитам и

займам» — на сумму финансовой помощи в

зависимости от срока, на который предоставляется

заем.

Д-т 91 «Прочие доходы и расходы»

К-т 66 «Расчеты по краткосрочным кредитам и

займам», 67 «Расчеты по долгосрочным кредитам и

займам» — на сумму причитающихся заимодавцу

процентов по договору займа.

28. Особенности бухгалтерского учета хозяйственных операций должника в процедуре наблюдения

29. В процедуре наблюдения:

Утверждается временный управляющий.

Приостанавливаются взыскания с должника, снимаются аресты и ограничения распоряжением

имуществом, кроме выплат по суду задолженностей по заработной плате, авторским договорам,

возмещения причиненного морального вреда, истребование имущества из незаконного владения.

Прекращаются удовлетворения требований учредителей о выделе доли имущества в связи с

выходом из состава учредителей.

Органы должника не отстраняются от управления организацией, но действуют с ограничениями. С

письменного согласия временного управляющего осуществляются сделки с отчуждением или

приобретением имущества с балансовой стоимостью более 5% от балансовой стоимости активов на

дату введения наблюдения, сделки по выдаче займов, поручительств, гарантий, уступке прав

требования, уступке долга, доверительного управления имущества.

Органы управления должника не могут принимать решения по реорганизации, ликвидации

должника, о создании филиалов и т.д.

Должник в праве увеличить свой уставный капитал путем размещения по закрытой подписке

дополнительных обыкновенных акций за счет вкладов учредителей и третьих лиц.

Временный управляющий публикует в «Российской газете» сообщение о введении наблюдения в

отношении организации-должника.

Кредиторы заявляют требования к должнику (в течение 30 дней с даты опубликования в

«Российской газете» сообщения о введении наблюдения). Обоснованные требования включаются в

реестр требований кредиторов.

Временным управляющим созывается и проводится первое собрание кредиторов.

Временный управляющий проводит анализ финансового состояния должника в целях определения

стоимости имущества должника для покрытия судебных расходов, на выплату вознаграждения

арбитражным управляющим и для определения возможности или невозможности восстановления

платежеспособности должника.

30.

• Приведенные основные последствия введениянаблюдения показывают, что поскольку

органы управления должника не отстраняются

от его управления и существуют лишь

некоторые запреты и ограничения в

осуществлении ряда сделок, то бухгалтерский

учет при наблюдении ведется в

общеустановленном порядке. Особенности

учета носят, в основном, организационный

характер. Бухгалтерам следует обратить

внимание на ограничения, накладываемые

Законом «О несостоятельности (банкротстве)»

на ряд сделок, которые могут совершаться

только с письменного согласия арбитражного

управляющего, и на запрет совершения

некоторых операций.

31.

• Как особенность бухгалтерскогоучета должника при наблюдении следует

отметить появление расходов на судебные

издержки, на опубликование сообщений в

печати о введении наблюдения и на оплату

вознаграждения временному

управляющему и т.п.

32. Операции по оплате расходов на публикацию сообщений в бухгалтерском учете должника отражаются следующим образом:

Операции по оплате расходов на публикациюсообщений в бухгалтерском учете должника

отражаются следующим образом:

• Д-т 60 «Расчеты с поставщиками и

подрядчиками»

К-т 51 «Расчетные счета» — на сумму

предоплаты за публикацию;

• Д-т 26 «Общехозяйственные расходы», 44

«Расходы на продажу»

К-т 60 «Расчеты с поставщиками и

подрядчиками» — на сумму расходов по

публикации сообщения;

• Д-т 19 «НДС по приобретенным ценностям»

К-т 60 «Расчеты с поставщиками и

подрядчиками» — на сумму НДС по

публикации;

33. Начисление и выплата утвержденного арбитражным судом ежемесячного вознаграждения временному управляющему в учете отражается

следующими записями:• Д-т 26 «Общехозяйственные расходы», 44 «Расходы

на продажу»

К-т 76 «Расчеты с разными дебиторами и

кредиторами» — начислено вознаграждение

временному управляющему;

• Д-т 76 «Расчеты с разными дебиторами и

кредиторами»

К-т 50 «Касса» — выплачено из кассы

вознаграждение временному управляющему.

• Поскольку арбитражные управляющие являются

индивидуальными предпринимателями, то никаких

начислений или удержаний по вознаграждению не

производится.

34. Особенности прогнозирования банкротства на стадии наблюдения

35. Наблюдение

• Пользователи результатов анализа <3>: должник(руководитель, учредители, акционеры, антикризисные

управляющие), временный управляющий, арбитражный

суд, конкурсные кредиторы, налоговые и иные

уполномоченные органы, финансово-кредитные

учреждения.

• Цели: выявление признаков неплатежеспособности и

несостоятельности, злоупотреблений и правонарушений;

определение достаточности принадлежащего должнику

имущества для покрытия расходов в деле о банкротстве, в

т.ч. расходов на выплату вознаграждения арбитражным

управляющим; поиск путей восстановления

платежеспособности должника.

36.

• Задачи: выявить внутренние и внешние факторы финансовойнесостоятельности, степень их влияния, осуществить анализ динамики

платежеспособности, текущий мониторинг финансового состояния

организации; определить наличие или отсутствие признаков

административно или уголовно наказуемых деяний в сфере

несостоятельности, признаки фиктивного и умышленного банкротства; не

допустить банкротство в отношении фактически состоятельного должника,

выявить и устранить пути неправомерного выведения активов,

корпоративных захватов, иных правонарушений и злоупотреблений в

отношении должника; обосновать управленческие решения, необходимость

введения процедур финансового оздоровления или внешнего управления и

их сроков, конкурсного производства, сформулировать аргументы

заключения мирового соглашения.

• Основание: п. 2 ст. 29, ст. ст. 67, 70 Закона "О несостоятельности...".

• Сроки: по решению суда, не более семи месяцев с даты поступления

заявления о признании должника банкротом (в среднем 4 месяца).

37.

• Временный управляющий здесь выступаетнаблюдателем, ограничивая некоторые сделки

должника, в частности связанные с приобретением

(отчуждением) имущества стоимостью более 5%

балансовой стоимости активов должника на

момент введения наблюдения.

• Следует учитывать при анализе, что на время

наблюдения приостанавливается исполнение

исполнительных документов по имущественным

взысканиям, снимаются аресты на имущество

должника, не допускаются действия, направленные

на выдел доли (пая), выкуп или приобретение

акций, размещение эмиссионных ценных бумаг,

изъятие собственником имущества, выплату

дивидендов, распределение прибыли между

участниками и т.п., что вносит коррективы в

финансовые потоки.

38.

• В первую очередь анализируется ликвидностьимущества. Уже в процессе определения достаточности

(недостаточности) имущества можно определить состав

и структуру оборотных активов в разрезе классов

ликвидности. Результаты такого анализа можно

учитывать при прогнозировании возможности

восстановления платежеспособности. Кроме этого,

определяется перечень иного принадлежащего

должнику имущества с указанием как балансовой

стоимости этого имущества, так и наиболее вероятной

выручки от его продажи. Здесь необходимо быть

готовым к тому, что балансовая стоимость имущества

будет далека от рыночной. Для оценки уровня

сложившихся рыночных цен на указанное в перечне

имущество можно использовать бюллетень Госкомстата

России и его территориальных органов "Индексы цен и

тарифов", в котором есть раздел "Средние цены на

товары и платные услуги населению", информацию о

рыночных ценах можно получить и в региональных

торгово-промышленных палатах

39. Особенности бухгалтерского учета хозяйственных операций должника в процедуре финансового оздоровления

40. При введении финансового оздоровления:

• Утверждаются административныйуправляющий, срок финансового

оздоровления и график погашения

задолженности.

• Разрабатывается план финансового

оздоровления, предусматривающий

способы получения должником средств для

удовлетворения требований кредиторов.

41. При введении финансового оздоровления:

• Полномочия руководителя, других органов должникапродолжаются, но с большими ограничениями, чем в

процедуре наблюдения, в частности:

– без согласия собрания (комитета) кредиторов нельзя совершать

сделки, в которых у должника имеется заинтересованность,

сделки по приобретению, отчуждению имущества должника,

балансовая стоимость которого более 5% балансовой

стоимости активов должника на последнюю отчетную дату,

предшествующую дате заключения сделки, следки по выдаче

займов, поручительств, гарантий, доверительного управления

имущества;

– без согласия собрания кредиторов, лиц, предоставивших

обеспечение, нельзя принимать решение о реорганизации

должника;

– без письменного согласия административного управляющего

нельзя совершать сделки, увеличивающие кредиторскую

задолженность более чем на 5% от суммы требований,

включенных в реестр, сделки по приобретению и отчуждению

имущества, за исключением реализации готовой

продукции (работ, услуг), а также по уступке прав требований,

переводе долга, получению займов (кредитов).

42. При введении финансового оздоровления:

• Снимаются аресты, ограничения распоряженияимуществом, приостанавливается исполнение

исполнительных документов по

имущественным взысканиям (исключения те

же, что и при наблюдении).

• Запрещается удовлетворение требований

учредителя о выделения доли в имуществе в

связи с выходом из состава учредителей, выкуп

должником размещенных акций или выплата

действительной стоимости доли (пая), выплата

дивидендов и иных платежей по эмиссионным

ценным бумагам; зачет встречных требований.

43. При введении финансового оздоровления:

• На сумму требований, подлежащих удовлетворению всоответствии с графиком погашения задолженности,

начисляются проценты в рублях по ставке

рефинансирования Центрального банка России на дату

введения финансового оздоровления. Проценты

начисляются с даты введения финансового

оздоровления до даты погашения требований

кредитора или до даты признании должника банкротом

и открытии конкурсного производства. Неустойки

(штрафы, пени), суммы причиненных убытков в форме

упущенной выгоды в размерах, определенных на дату

введения финансового оздоровления, погашаются в

ходе финансового оздоровления в соответствии с

графиком погашения задолженности после

удовлетворения всех остальных требований

кредиторов.

44. При введении финансового оздоровления:

• Графиком погашения задолженностей пообязательным платежам предусмотрено

погашение всех требований, включенных в

реестр, не позднее чем за месяц до даты

окончания срока финансового оздоровления,

погашение требований кредиторов первой и

второй очереди не позднее чем через шесть

месяцев с даты введения финансового

оздоровления. График погашения

задолженности по обязательным платежам

устанавливается в соответствии с налоговым

законодательством.

45.

• По итогам рассмотрения результатовфинансового оздоровления арбитражный

суд может прекратить производство по

делу о банкротстве, если непогашенная

задолженность отсутствует, ввести внешнее

управление при наличии возможности

восстановить платежеспособность

должника и имеется ходатайство

кредиторов, признать должника банкротом

и открыть конкурсное производство.

46.

• Бухгалтерский учет и отчетность в процедурефинансового оздоровления ведутся в

общеустановленном порядке, поскольку органы

должника не отстраняются от управления

организацией.

• Как и в процедуре наблюдения, бухгалтерам

следует обратить внимание на подконтрольность

кредиторам и административному управляющему

ряда сделок, а также на ограничения и запреты в

совершении ряда операций.

• В данной процедуре банкротства может

существенно усложниться аналитический

и оперативный учет, поскольку в соответствии с

графиком погашения задолженностей необходимо

распределить все требования к должнику по

очередности и срокам их погашения, начислять

проценты на еще не исполненные обязательства, а

также отслеживать исполнение графика погашения

задолженностей.

47. Особенности экономического анализа на стадии финансового оздоровления

48. Финансовое оздоровление

• Пользователи результатов анализа: органы управлениядолжника, антикризисные управляющие,

административный управляющий, арбитражный суд,

конкурсные кредиторы, учредители должника,

контрагенты, потенциальные инвесторы (третьи лица,

предоставившие обеспечение), уполномоченные органы,

органы по контролю (надзору), финансово-кредитные

учреждения, СМИ, информационно-аналитические и

рейтинговые агентства, иные лица.

• Цели: поиск и устранение внутренних и внешних факторов

несостоятельности; аналитическое обеспечение плана по

финансовому оздоровлению; недопущение

злоупотреблений.

49.

• Задачи: выявить факторы несостоятельности, степени влияния,предложить меры по их минимизации, осуществить анализ

динамики платежеспособности, мониторинг изменения

финансового состояния организации, определить достаточность

представленных средств для преодоления кризиса и погашения

задолженности; аргументировать управленческие решения,

обосновать необходимость досрочного прекращения

финансового оздоровления, введения процедур внешнего

управления или конкурсного производства, предложить

оптимальные сроки проведения внешнего управления,

сформулировать аргументы заключения мирового соглашения;

осуществить контроль за исполнением графика погашения

задолженности, устранить пути неправомерного выведения

активов, корпоративных захватов, иных правонарушений и

злоупотреблений в отношении должника, необоснованного

признания требований кредиторов.

• Основание: ст. 10, п. 2 ст. 29, ст. ст. 67, 70, 77, 83, 86, 87 Закона

"О несостоятельности...".

• Сроки: по решению арбитражного суда на срок не более 2 лет

(учитывается заключение временного управляющего).

50.

• Значение финансового оздоровления в том, что собственникамкомпании или третьим лицам предоставляется возможность

заплатить ее долги с проведением реструктуризации предприятия или

без таковой и таким образом избежать для компании должника

введения процедуры внешнего управления или конкурсного

производства.

• Финансовое оздоровление вводится определением арбитражного

суда на основании решения собрания кредиторов, при этом

указывается срок, утверждается график погашения задолженности,

составляется план финансового оздоровления, назначается

административный управляющий.

• Органы управления должника остаются <1>, но их деятельность

ограничивается необходимостью получения согласия комитета

кредиторов или лиц, предоставивших обеспечения на совершение

ряда действий, в частности связанных с реализацией имущества,

балансовая стоимость которого превышает стоимость 5% активов

должника, выдачу займов (кредитов), выдачу поручительств и

гарантий, учреждение доверительного управления имуществом

должника (п. 3 ст. 82).

• При анализе учитывается следующее: при финансовом оздоровлении

происходит изыскание средств для расчета с кредиторами согласно

графику погашения задолженности <1>, но при этом факторы

функционирования предприятия аналогичны процедуре наблюдения

с учетом некоторых особенностей.

51. Для восстановления платежеспособности рекомендуется применять ряд комплексных мер, в частности касающиеся реструктуризации.

52. Реструктуризация производства

• 1. Ликвидация нерентабельных производств.2. Сокращение суммы постоянных издержек.

3. Снижение уровня производственных

издержек за счет

повышения производительности труда и

сокращения

численности сотрудников организации.

4. Внедрение ресурсосберегающих

технологий.

5. Диверсификация производства

53. Реструктуризация активов

1. Проведение ускоренной амортизацииактивной части

основных средств с целью возрастания объема

амортизационного потока.

2. Своевременная реализация устаревшего

оборудования или

неиспользуемого имущества.

3. Сокращение необоснованного размера

товарных запасов и

взыскание дебиторской задолженности

54. Реструктуризация пассивов

1. Размещение дополнительныхобыкновенных акций.

2. Конвертация долгов в уставный капитал.

3. Привлечение долгосрочных кредитов.

4. Сокращение дивидендных выплат.

5. Реструктуризация задолженности.

6. Взаимозачет.

7. Использование вексельного обращения

55.

• Арбитражный суд на основании п. 1 ст. 92 Закона "Онесостоятельности..." по итогам рассмотрения

результатов проведения финансового

оздоровления, отчета должника о результатах

проведения финансового оздоровления,

заключения административного управляющего

вправе вынести определение о прекращении

производства, если непогашенная задолженность

отсутствует и жалобы кредиторов признаны

необоснованными, определение о введении

внешнего управления в случае реальной

возможности восстановления платежеспособности

должника или решение о признании должника

банкротом и об открытии конкурсного

производства.

56. Особенности бухгалтерского учета хозяйственных операций должника в процедуре внешнего управления

57.

• Внешнее управление вводится арбитражным судомна основании решения собрания кредиторов, если

есть реальная возможность восстановить

платежеспособность должника.

• Внешнее управление вводится на срок не более 18

месяцев, который может быть продлен не более

чем на шесть месяцев в порядке, установленном

Законом о банкротстве. Срок внешнего управления

может быть сокращен по ходатайству собрания

кредиторов или внешнего управляющего. В

совокупности срок финансового оздоровления и

внешнего управления не может превышать два

года.

• Одновременно с введением внешнего управления

арбитражным судом утверждается внешний

управляющий.

58. Основные последствия введения внешнего управления:

• Прекращаются полномочия руководителя должника,управление делами переходит к внешнему

управляющему, в течение трех дней передаются

документы, печати, материальные и иные ценности.

• Прекращаются полномочия органов управления

должника (за исключением полномочий по подписанию

крупных сделок при решении учредителей,

собственника, третьих лиц покрыть всю задолженность

должника).

• Органы управления должника могут принять решение

об увеличении уставного капитала, обратиться с

ходатайством о продаже предприятия должника,

замещении активов должника, принять решение о

заключении соглашения с третьими лицами о

предоставлении денежных средств для исполнения

обязательств должника.

59. Основные последствия введения внешнего управления:

• Вводится мораторий на удовлетворение требованийкредиторов. Мораторий распространяется на

обязательства, срок исполнения которых наступил до

введения внешнего управления, не начисляются

финансовые санкции, за исключением обязательств

и платежей, возникших после принятия заявления о

признании должника банкротом, а также

подлежащие уплате по ним неустойки (штрафы,

пени). Мораторий не распространяется на текущие

платежи: обязательства, возникшие после принятия

арбитражным судом заявления о признании

должника банкротом, и обязательства, срок

исполнения которых наступил после введения

внешнего управления, на требования о взыскании

задолженности по заработной плате, по авторским

договорам, на возмещения вреда, причиненного

жизни или здоровью, а также морального вреда.

60. Основные последствия введения внешнего управления:

• На сумму требований конкурсных кредиторов иуполномоченного органа начисляются проценты в размере

ставки рефинансирования, установленной Центральным

банком России на дату введения внешнего управления.

Проценты начисляются с даты введения внешнего

управления до начала расчетов с кредиторами, либо до

момента удовлетворения указанных требований, либо до

открытия конкурсного производства.

• Внешний управляющий обязан принять в управление

имущество должника и провести его инвентаризацию,

разработать план внешнего управления и представить его

для утверждения собранию кредиторов, вести

бухгалтерский, финансовый, статистический учет и

отчетность, взыскивать задолженности перед должником,

вести реестр требований кредиторов, реализовывать план

внешнего управления.

61. Основные последствия введения внешнего управления:

• Внешний управляющий может заключать от имени должника мировоесоглашение, заявлять отказ от исполнения договоров должника, предъявлять

в арбитражный суд от своего имени требования о признании

недействительности сделок и применении последствий недействительности

ничтожных сделок.

• Внешний управляющий распоряжается имуществом должника с

ограничениями. Только с согласия собрания (комитета) кредиторов

заключаются: крупные сделки — сделки по приобретению, отчуждению

имущества должника, балансовой стоимостью более 10% от балансовой

стоимости активов на последнюю отчетную дату, предшествующую дате

заключения такой сделки; сделки по получению, выдаче займов,

поручительств, гарантий, уступке прав требований, переводе долга,

отчуждении или приобретении акций, долей хозяйственных товариществ и

обществ, учреждении доверительного управления. Без согласования

указанные сделки могут совершаться, если они предусмотрены планом

внешнего управления. 8. Внешний управляющий осуществляет в течение

трех месяцев с даты введения внешнего управления отказ в отношении

сделок, не исполненных сторонами полностью или частично, если они

препятствуют восстановлению платежеспособности должника.

62. Основные последствия введения внешнего управления:

Только с согласия собрания (комитета) кредиторов внешним управляющим могут

совершаться операции, влекущие за собой увеличение расходов должника, не

предусмотренных планом внешнего управления.

Разрабатывается и утверждается план внешнего управления, предусматривающий

срок и меры по восстановлению платежеспособности должника (отсутствие

признаков банкротства). Законом «О несостоятельности (банкротстве)»

предусмотрены следующие меры по восстановлению платежеспособности

должника: перепрофилирование производства, закрытие нерентабельных

производств, взыскание дебиторской задолженности, продажа части имущества

должника или предприятия в целом, уступка прав требования должника,

исполнение обязательств должника учредителями, собственником имущества

должника, третьими лицами, увеличение уставного капитала должника за счет

взносов участников и третьих лиц, размещение дополнительных обыкновенных

акций должника, продажа предприятия должника, замещение активов должника и

др.

Учредители, собственник, третьи лица могут до окончания внешнего управления в

целях прекращения производства по делу о банкротстве удовлетворить все

требования кредиторов в соответствии с реестром или предоставить должнику

денежные средства для удовлетворения всех требований. Денежные средства

предоставляются на условиях беспроцентного займа, срок которого определен

моментом востребования, но не ранее окончания срока внешнего управления.

63.

• Бухгалтерский учет в процедуре внешнегоуправления ведется в общеустановленном

порядке, но уже не органами управления

должника, а внешним управляющим или

лицами, привлекаемыми внешним

управляющим для этой цели, с учетом

специфики функционирования

организации-должника в указанной

процедуре и конкретных мер,

осуществляемых для восстановления

платежеспособности.

64. Особенности экономического анализа на стадии внешнего управления

65. Внешнее управление

• Пользователи результатов анализа: внешний управляющий,арбитражный суд, конкурсные кредиторы, учредители

должника, уполномоченные органы, органы по контролю

(надзору), лицо, способное предоставить денежные средства

для исполнения обязательств должника, финансово-кредитные

учреждения, представитель работников должника.

• Цели: восстановление платежеспособности должника;

разработка и реализация плана внешнего управления,

регулирование фондов потребления должника; выявление

стратегии взыскания дебиторской задолженности, оспаривания

сделок должника в порядке гл. III.1 Закона "О

несостоятельности..."; недопущение правонарушений и

злоупотреблений.

66.

• Задачи: выявить внутренние и внешние факторыфинансовой несостоятельности, минимизировать их

влияние; осуществить анализ динамики

платежеспособности, планирование и обоснование

мероприятий по восстановлению платежеспособности

должника; сформировать оптимальную структуру

денежных потоков; обеспечить аргументы согласования с

кредиторами крупных сделок, выявить возможности

перепрофилирования, закрытия нерентабельных

производств, увеличения уставного капитала, замещения

активов, дополнительной эмиссии, продажи предприятия

должника, замещения активов должника, заключения

соглашений с третьим лицом о предоставлении денежных

средств для исполнения обязательств должника,

установить возможность отказа от исполнения сделок

должника, аргументировать управленческие решения;

67.

• Задачи: обосновать необходимость продлениявнешнего управления, введения конкурсного

производства, сформулировать аргументы заключения

мирового соглашения; осуществить контроль за

проведением антикризисных мероприятий, устранить

пути неправомерного выведения активов,

корпоративных захватов, иных правонарушений и

злоупотреблений в отношении должника; выявить

признаки правонарушений со стороны арбитражного

управляющего в целях компенсации ущерба за счет

средств компенсационного фонда саморегулируемой

организации арбитражных управляющих.

• Основания: п. 2 ст. 29, ст. ст. 67, 70, 94, 99, 101, 102, 105,

106, 108, 109, 117, 119 Закона "О несостоятельности...".

• Сроки: по решению арбитражного суда на срок не

более 18 месяцев с возможностью продления на 6

месяцев (учитываются заключение арбитражного

управляющего, ходатайство собрания кредиторов).

68.

• При введении внешнего управления прекращаютсяполномочия органов управления должника, назначается

внешний управляющий, отменяются меры по

обеспечению требований кредиторов, вводится

мораторий на их удовлетворение, за исключением

исполнительных документов о взыскании заработной

платы, вознаграждения по авторским договорам,

истребования имущества из чужого незаконного

владения, возмещения вреда, причиненного жизни или

здоровью или морального вреда. Финансовые санкции,

возникшие до введения процедур банкротства, не

начисляются, на сумму требований кредиторов

начисляются проценты в размере ставки

рефинансирования на дату введения внешнего

управления (ст. ст. 94 - 96), что вносит коррективы в

финансовые потоки и учитывается при анализе.

69.

• Внешний управляющий после назначенияобязан провести инвентаризацию имущества,

разработать и утвердить у собрания

кредиторов план внешнего управления, вести

бухгалтерский, финансовый, статистический

учет и отчетность; заявлять в установленном

порядке возражения относительно

предъявленных к должнику требований

кредиторов; принимать меры по взысканию

задолженности перед должником; вести

реестр требований кредиторов;

реализовывать мероприятия,

предусмотренные планом внешнего

управления, и информировать о них комитет

кредиторов; представить собранию

кредиторов отчет об итогах реализации плана

внешнего управления и т.п. (ст. 99).

70. К мерам по восстановлению платежеспособности должника Закон "О несостоятельности..." относит:

К мерам по восстановлениюплатежеспособности должника Закон "О

несостоятельности..." относит:

- перепрофилирование производства;

- закрытие нерентабельных производств;

- взыскание дебиторской задолженности;

- продажу части имущества должника;

- уступку прав требования должника;

- исполнение обязательств должника собственником имущества

должника - унитарного предприятия, учредителями

(участниками) должника либо третьим лицом или третьими

лицами;

- увеличение уставного капитала должника за счет взносов

участников и третьих лиц;

- размещение дополнительных обыкновенных акций должника;

- продажу предприятия должника;

- замещение активов должника и др. (ст. 109).

71.

• Здесь внешним управляющим такжецелесообразно применять в динамике

качественные и количественные методы

анализа степени несостоятельности

предприятия, что позволит сформировать

наиболее оптимальную стратегию поведения.

Кроме того, результаты анализа также могут

быть использованы как аргумент для

обоснования отказа от исполнения сделок

должника в порядке ст. 102 Закона "О

несостоятельности..." (препятствуют

восстановлению платежеспособности

должника).

72.

• О.Ю. Рудаковой предлагает оцениватьрезультативность проведенной процедуры в

условиях финансового оздоровления или внешнего

управления с помощью модифицированного

коэффициента рентабельности:

• R = ((Pr + Pp) / (Sr + Sn + Sf + Sb + Sk)) x 100%,

• где R - рентабельность хозяйственной деятельности

в процентах; Pr - прибыль от основной деятельности

в стоимостном выражении; Pp - прибыль от прочей

деятельности; Sr - затраты на производство и

реализацию готовой продукции; Sn, Sb, Sk - затраты

на проведение процедур банкротства соответственно финансового оздоровления,

внешнего управления и конкурсного производства

73. Особенности бухгалтерского учета и составления отчетности в процедуре конкурсного производства

74.

• Конкурсное производство вводится сроком на год, можетпродлеваться по ходатайству лица, участвующего в деле, не

более чем на шесть месяцев.

• Арбитражным судом утверждается конкурсный управляющий.

• Прекращаются полномочия руководителя и иных органов

управления должника.

• Сведения о финансовом состоянии должника перестают быть

конфиденциальными.

• Считается наступившим срок исполнения возникших до открытия

конкурсного производства обязательств и платежей.

• Прекращается начисление неустоек (штрафов, пеней), процентов

и иных финансовых санкций по всем видам задолженности

должника, прекращаются выплаты по исполнительным

документам, снимаются аресты на имущество должника и

ограничения распоряжения имуществом должника

• Все требования кредиторов могут быть предъявлены только в

ходе конкурсного производства.

75. Конкурсным управляющим производятся следующие действия:

• Публикация сведений о признании должникабанкротом и открытии конкурсного

производства.

• Выявление кредиторов (рассылка письменных

сообщений), рассмотрение обоснованности их

требований, открытие реестра требований

кредиторов (на два месяца с даты публикации

сведений), закрытие реестра требований

кредиторов.

• Закрытие счетов должника, оставление (или

открытие) одного основного рублевого счета, в

необходимых случаях одного валютного счета

для получения дебиторской задолженности в

валюте.

76. Конкурсным управляющим производятся следующие действия:

• Инвентаризация имущества и обязательств,истребование имущества из чужого

незаконного владения.

• Оценка имущества (активов) должника с

привлечением независимого оценщика для

определения реальной стоимости активов.

• Истребование дебиторской задолженности,

анализ сделок и договоров должника, отказ от

сделок, признание сделок недействительными

в установленных законом случаях и порядке.

77. Конкурсным управляющим производятся следующие действия:

• Формирование конкурсной массы дляпоследующей реализации и получения денежных

средств с целью удовлетворения требований

кредиторов. Конкурсная масса — это все имущество

должника, имеющееся на момент открытия

конкурсного производства и выявленное в ходе

конкурсного производства, за исключением

имущества, изъятого из оборота, имущественных

прав, связанных с личностью должника (лицензии

на осуществление отдельных видов деятельности и

т.п.).

• Соразмерное удовлетворение требований

кредиторов.

78.

• В течение конкурсного производстваорганизация-банкрот обязана вести

бухгалтерский учет и представлять

отчетность, руководствуясь Законом «О

бухгалтерском учете», иными

федеральными законами, положениями по

бухгалтерскому учету. Эта обязанность

прекращается в момент завершения

процедуры ликвидации юридического лица

после внесения записи в Единый

государственный реестр юридических лиц.

79.

• В соответствии с ГК РФ после окончаниясрока для предъявления требований

кредиторов ликвидационная комиссия

составляет промежуточный

ликвидационный баланс, который

содержит сведения о составе имущества

ликвидируемого юридического лица,

перечне предъявленных кредиторами

требований, а также о результатах их

рассмотрения. После завершения расчетов

с кредиторами ликвидационная комиссия

составляет ликвидационный баланс.

80.

• Анализ нормативных и методическихдокументов по этому вопросу показывает,

что регламентированы лишь отдельные

общие положения по составлению

таких видов балансов. На практике

разработка методики составления

указанных балансов с учетом специфики

ликвидации юридического лица-банкрота

решается исходя из субъективных взглядов

специалистов, входящих в состав

ликвидационной комиссии.

81.

• Основная цель составления промежуточноголиквидационного баланса заключается в отражении реальной

стоимости имущества должника, составляющего конкурсную

массу.

• Поэтому, кроме инвентаризации и независимой оценки

имущества (балансовой стоимостью более 100 тыс. рублей),

проводится корректировка данных актива и пассива

последнего баланса, предшествовавшего дате открытия

конкурсного производства, с целью приведения стоимости

имущества и обязательств к их реальной рыночной стоимости

путем проведения переоценки, отражения получения

дебиторской задолженности, в том числе и задолженности,

ранее списанной как безнадежная к получению.

• Кроме того, выявляются и списываются активы, которые

невозможно реализовать с целью получения денежных

средств для расчетов с кредиторами.

82.

• За основу построения промежуточноголиквидационного баланса может быть взята

общепринятая структура бухгалтерского

баланса

• Актив баланса включает конкурсную массу.

• Пассив баланса представлен собственным

капиталом — уставным, резервным,

добавочным, нераспределенной прибылью

(непокрытым убытком) и обязательствами

перед кредиторами.

83.

• По окончании конкурсного производствапосле расчета по требованиям кредиторов

в установленном законом порядке в

соответствии с требованиями ГК РФ

составляется ликвидационный баланс,

который представляется на утверждение

кредиторам, учредителям, согласовывается

с органами, осуществляющими

государственную регистрацию

организаций.

84. При ликвидации организации ликвидационный баланс закрывается следующими записями:

• Д-т 99 «Прибыли и убытки»К-т 90 «Продажи», 91 «Прочие доходы и расходы» — на сумму

убытков от основной и прочей деятельности (если получена

прибыль, то делается обратная проводка);

• Д-т 80 «Уставный капитал»

К-т 99 «Прибыли и убытки» — на сумму покрытия убытков за

счет уставного капитала (если прибыль, то обратная проводка

на сумму увеличения уставного капитала).

• Д-т 80 «Уставный капитал»

К-т 75 «Расчеты с учредителями» — на сумму распределения

капитала;

• Д-т 75 «Расчеты с учредителями»

К-т 50 «Касса», 51 «Расчетные счета» — на сумму выплаты

денежных средств;

• Д-т 75 «Расчеты с учредителями»

К-т 01 «Основные средства», 10 «Материалы» и др. — на сумму

распределенного между учредителями имущества.

85.

• Ликвидационный баланс содержит информациюоб итогах конкурсного производства, в том числе

и о неудовлетворенных требованиях кредиторов.

Входящими остатками актива и пассива

ликвидационного баланса являются исходящие

остатки актива и пассива промежуточного

ликвидационного баланса. Актив

ликвидационного баланса на конец периода

должен быть равен нулю, а пассив либо равен

нулю, либо представлен убытками предприятия и

неудовлетворенными требованиями кредиторов.

Итог пассива ликвидационного баланса на конец

периода (на момент ликвидации) равен нулю.

86. Особенности экономического анализа на стадии конкурсного производства

87. Конкурсное производство

• На этом этапе качественный и количественный анализсостояния должника уже не столь актуален, как на более

ранних стадиях, т.к. цель здесь - наиболее полное и

справедливое удовлетворение требований кредиторов и

уполномоченных органов. Однако он может быть использован

для выявления уже свершившихся злоупотреблений со стороны

арбитражного управляющего, органов управления должника,

лиц, способных давать обязательные указания для должника, а

также при обосновании целесообразности продажи

предприятия должника и его начальной цены, оценки иного

имущества. Следует отметить, что на этой стадии в силу

прямого указания Закона (ст. 126) информация о финансовом

состоянии должника прекращает относиться к

конфиденциальным сведениям и составлять коммерческую

тайну, что, безусловно, расширяет круг субъектов и

возможности финансового анализа.

88.

Пользователями здесь будут выступать: конкурсный управляющий,

арбитражный суд, конкурсные кредиторы, правоохранительные органы,

учредители должника, уполномоченные органы, органы по контролю (надзору),

СМИ, информационно-аналитические агентства и статистические организации,

иные лица.

Цели: наиболее полное удовлетворение требований кредиторов; выявление

обоснованности формирования конкурсной массы; выявление правонарушений

и злоупотреблений со стороны участников процедуры банкротства и иных лиц,

привлечение виновных к ответственности.

Задачи: сформулировать наиболее оптимальную стратегию реализации

имущества должника, максимизировать его ликвидность и стоимость, выявить

возможность продажи предприятия должника; раскрыть возможность

восстановления платежеспособности; привлечь к ответственности виновных

лиц при обнаружении признаков правонарушений или злоупотреблений;

привлечь к субсидиарной ответственности контролирующих должника лиц в

случае, если они действовали неразумно и недобросовестно и их действия

привели к ущемлению интересов кредиторов; обнаружить признаки

правонарушений и злоупотреблений со стороны арбитражного управляющего в

целях компенсации ущерба за счет средств компенсационного фонда

саморегулируемой организации арбитражных управляющих; обобщить

сведения о причинах и факторах банкротства для последующего использования

в антикризисном управлении.

Основания: ст. 10, п. 2 ст. 29, ст. ст. 67, 129 Закона "О несостоятельности...".

Сроки: по решению арбитражного суда на срок до 6 месяцев с возможностью

продления на 6 месяцев по ходатайству лиц, участвующих в деле.

89.

• На этапе конкурсного производства повышаетсяактуальность анализа ликвидности имущества

должника и оценки его стоимости. Обязательную

оценку активов должника Федеральный закон "О

несостоятельности (банкротстве)" предусматривает при

проведении конкурсного производства (ст. 130),

продаже части имущества должника (ст. 111), при

замещении активов должника во внешнем управлении

(ст. 115), а также при банкротстве гражданина. С

введением в РФ Федеральных стандартов оценки <1> на

сегодняшний день оценке подлежат рыночная,

инвестиционная, ликвидационная и кадастровая

стоимость, что не умаляет значения для принятия

важных управленческих решений при различных

процедурах банкротства других видов стоимости. При

этом следует учитывать, что реальная цена продажи

имущества в сжатые сроки часто ниже ликвидационной

стоимости.

90. Особенности бухгалтерского учета хозяйственных операций при заключении мирового соглашения

91. Мировое соглашение

• По оценкам Всемирного банка, в РоссийскойФедерации показатель удовлетворения требований

кредиторов составляет 28,2 коп. на 1 руб.

задолженности, средний размер расходов на

осуществление процедур банкротства - 9%, а

продолжительность дела о банкротстве - 3,8 года

• Кроме того, часто издержки по взысканию

задолженности в рамках процедуры банкротства

значительно превышают возможную сумму возврата

долга, особенно с учетом временного фактора.

• Данные обстоятельства свидетельствуют о

недостаточной эффективности законодательства о

банкротстве в реализации интересов должника и

кредиторов, что выступает основным аргументом

заключения мирового соглашения.

92.

93.

• Со стороны должника решение о заключениимирового соглашения принимается

руководителем организации-должника, а при

внешнем управлении и конкурсном

производстве соответственно внешним или

конкурсным управляющим. Мировое

соглашение утверждается арбитражным

судом только после погашения задолженности

по требованиям кредиторов первой и второй

очереди. При заключении мирового

соглашения дело о банкротстве прекращается.

94.

• При мировом соглашении прекращениеобязательств должника может осуществляться

путем прощения долга, предоставления

отступного, обмена требований на доли в

уставном капитале должника, акции,

конвертируемые в акции облигации, иные

ценные бумаги, новацией обязательства, иными

способами в соответствии с Законом о

банкротстве. Мировое соглашение может

содержать не противоречащие требованиям

законодательства о налогах и сборах положения

об изменении сроков и порядка уплаты

обязательных платежей, включенных в реестр

требований кредиторов.

95.

• В бухгалтерском учете организациидолжника отсрочка или рассрочкаисполнения обязательств отражается только

в аналитическом учете. Прощение долга или

предоставление отступного (скидка с долга)

в бухгалтерском учете должника отражается

как безвозмездные поступления :

• Д-т 60 «Расчеты с поставщиками и

подрядчиками», 66 «Расчеты по

краткосрочным кредитам и займам» и др.

К-т 91 «Прочие доходы и расходы» — на

сумму долга или скидки с долга.

96.

• Обмен требований на вновь выпущенныеакции при увеличении уставного капитала

должника в учете отражается следующими

записями:

• Д-т 75 «Расчеты с учредителями»

К-т 80 «Уставный капитал» — на сумму

увеличения уставного капитала;

• Д-т 60 «Расчеты с поставщиками и

подрядчиками», 66 «Расчеты по

краткосрочным кредитам и займам» и др.

К-т 75 «Расчеты с учредителями» — на сумму

обмена требований на акции.

97.

• Обмен требований на акции, выкупленные уакционеров, в бухгалтерском учете должника

отражается следующим образом:

• Д-т 60 «Расчеты с поставщиками и

подрядчиками», 66 «Расчеты по

краткосрочным кредитам и займам» и др.

К-т 81 «Собственные акции, выкупленные у

акционеров» — на сумму обмена требований

на акции в уставном капитале должника.

98. Особенности экономического анализа на этапе заключения мирового соглашения

99.

• Пользователи: кредиторы, органы управления должника, егоучредители, арбитражный суд, арбитражный управляющий,

конкурсные кредиторы, уполномоченные органы, третьи лица,

предоставляющие поручительство или гарантии исполнения

должником обязательств по мировому соглашению.

• Цели: обоснование эффективности заключения мирового соглашения

перед введением иных процедур банкротства; формирование

условий мирового соглашения; недопущение злоупотреблений.

• Задачи: убедить участников процедуры банкротства в выгодности

заключения мирового соглашения, выбрать условия компромисса

между интересами должника, кредиторов, уполномоченных органов,

иных заинтересованных лиц; сформулировать реально исполнимые

условия мирового соглашения; не допустить преимущественного

удовлетворения интересов одних кредиторов в обход других,

нарушений прав третьих лиц и иных злоупотреблений.

• Основания: п. 2 ст. 29, ст. ст. 67, 70, 162 Закона "О

несостоятельности...".

• Сроки: применяется на любой стадии банкротства.

law

law