Similar presentations:

Стратегическое финансовое планирование

1. Стратегическое финансовое планирование

2.

Стратегическое финансовое планирование –процесс разработки финансовой стратегии и

финансовой политики организации, основная

задача которого состоит в определении

потребности предприятия в финансовых ресурсах в

текущем и долгосрочном периоде.

Стратегическое финансовое

планирование определяет важнейшие показатели,

пропорции и темпы расширенного

воспроизводства, это главная форма реализации

целей предприятия. Разработка финансовой

стратегии представляет собой особую область

финансового планирования и должна быть

согласована с целями и направлениями,

сформулированными общей стратегией

организации.

3.

С помощью стратегического финансового планирования можнодостигнуть:

• оптимального распределения и использования производственных,

финансовых и трудовых ресурсов;

• господствующего положения на рынке;

• адаптации к внешней рыночной среде посредством анализа сильных

и слабых сторон организации, использования ее преимуществ, оценки

потенциальных рисков.

Задачи финансового планирования:

- обеспечение деятельности компании финансовыми ресурсами и

денежными средствами,

- увеличение прибыли по основной деятельности и другим видам

деятельности, если они есть,

- организация финансовых взаимоотношений с бюджетом,

внебюджетными фондами, банками, кредиторами и дебиторами,

- обеспечение реальной сбалансированности планируемых доходов и

расходов,

- обеспечение платежеспособности и финансовой устойчивости.

4.

Финансовая стратегия организации включает всебя следующее:

1. Временной горизонт. Он зависит от

продолжительности периода, принятого для

формирования общей стратегии развития

корпорации. Должен учитывать

предсказуемость развития экономики и

рыночной конъюнктуры, отраслевую

принадлежность корпорации и стадию

жизненного цикла.

5.

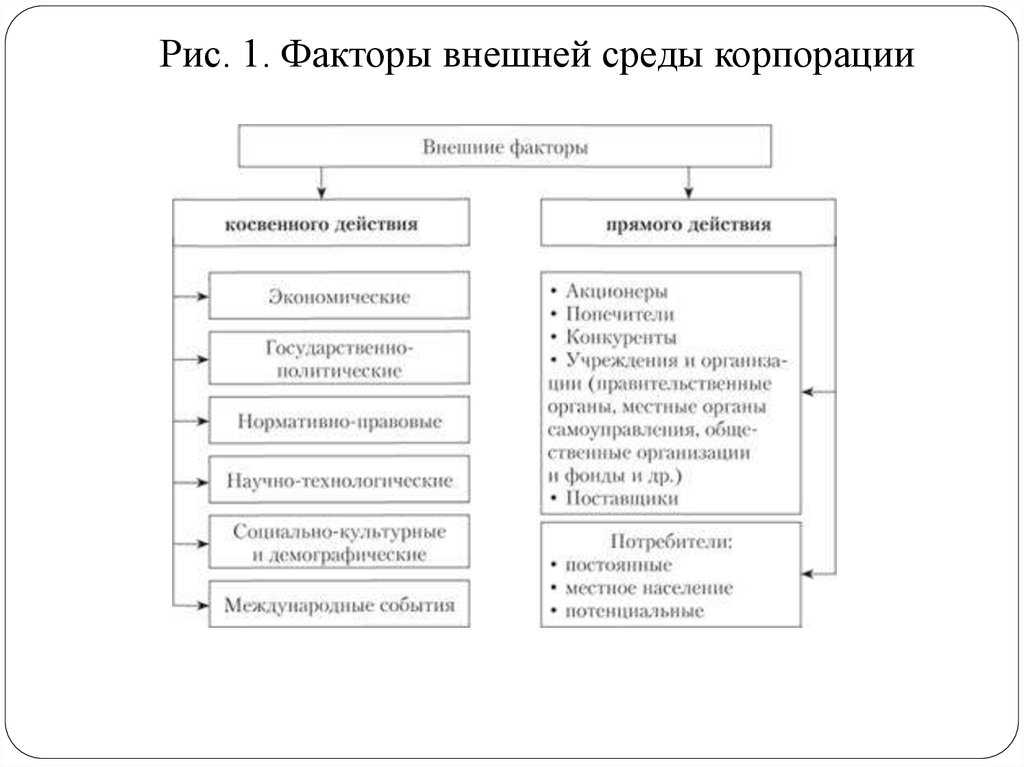

2. Исследование факторов внешней среды ирыночной конъюнктуры. Факторы внешней

среды, влияющие на деятельность корпорации,

представлены на рис.1. Анализируется

конъюнктура отраслевого, товарного,

финансового и других сегментов рынка и

факторы, ее определяющие, а также

разрабатывается прогноз конъюнктуры в

разрезе отдельных сегментов рынка, связанных

с предстоящей финансовой деятельностью.

6.

Рис. 1. Факторы внешней среды корпорации7.

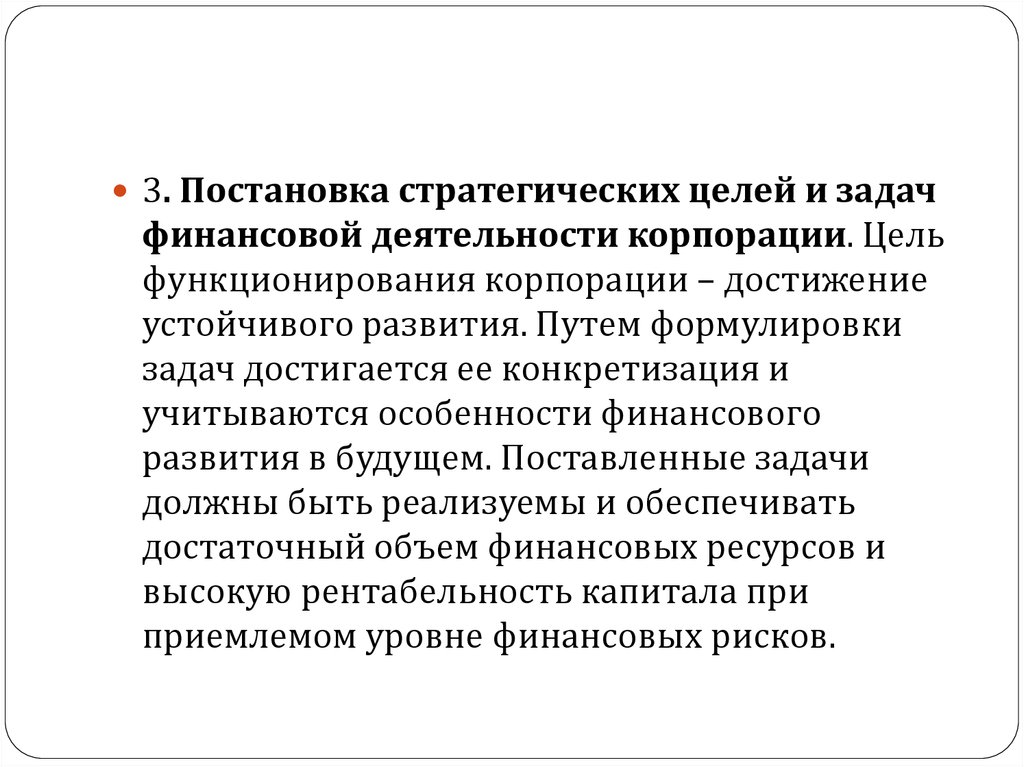

3. Постановка стратегических целей и задачфинансовой деятельности корпорации. Цель

функционирования корпорации – достижение

устойчивого развития. Путем формулировки

задач достигается ее конкретизация и

учитываются особенности финансового

развития в будущем. Поставленные задачи

должны быть реализуемы и обеспечивать

достаточный объем финансовых ресурсов и

высокую рентабельность капитала при

приемлемом уровне финансовых рисков.

8.

4. Формирование альтернатив. Измногообразия предложенных целей и задач

осуществляется выбор наиболее приемлемых

по критерию соотношения доходности и риска с

учетом будущих перспектив.

9.

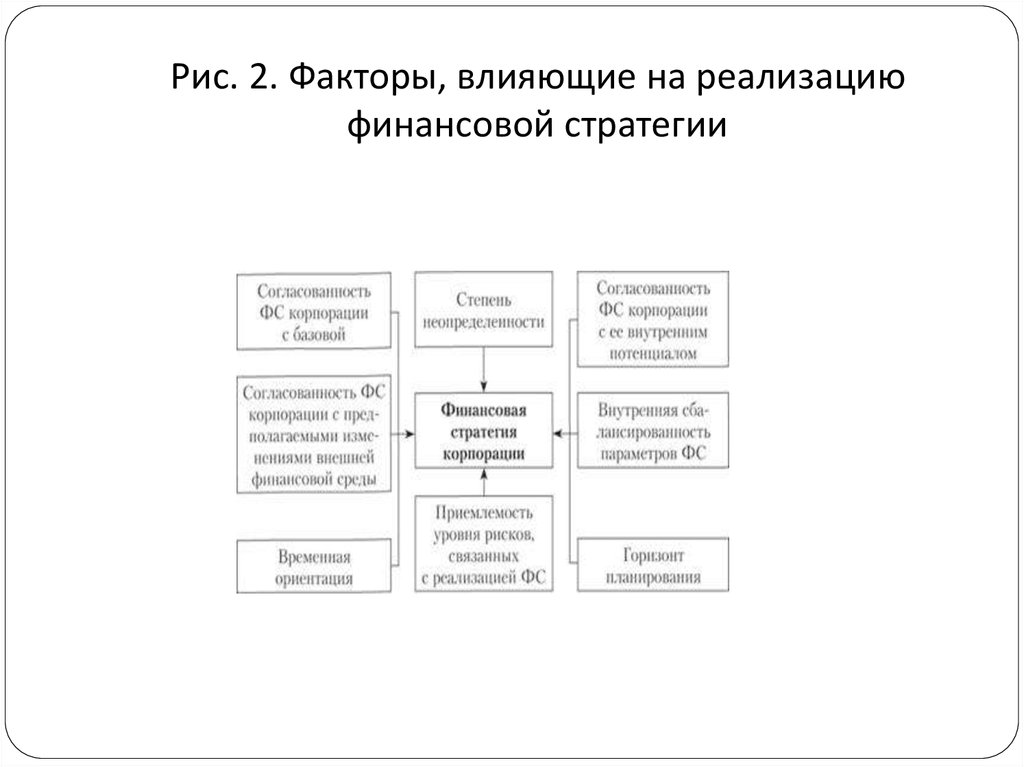

5. Разработка системы мероприятий пообеспечению реализации ФС. Конкретизация

стратегии по периодам предполагает

распределение задач в соответствии с периодом

реализации и их согласование с общей стратегией

корпорации, прогнозируемыми изменениями

рыночной конъюнктуры. Разработка мероприятий

по периодам реализации стратегии предполагает

разработку финансовой политики, формирование

центров ответственности, определение прав,

обязанностей, ответственности руководителей за

результаты. Влияние на реализацию стратегии

оказывают факторы, приведенные на рис. 2.

10. Рис. 2. Факторы, влияющие на реализацию финансовой стратегии

Рис. 2. Факторы, влияющие на реализациюфинансовой стратегии

11.

6. Оценка реализуемости ФС предполагаетналичие:

• возможностей организации при формировании

необходимого объема финансовых ресурсов;

• квалифицированного топ-менеджмента, его

приверженность поставленным целям,

заинтересованность в реализации стратегии;

• на финансовом рынке инструментов формирования

эффективного инвестиционного портфеля;

• организационных и технических возможностей;

• соответствующего уровня информационного и

технологического обеспечения финансового

менеджмента.

7. Пересмотр ФС в зависимости от изменения

факторов внутренней и внешней среды.

12.

Прогноз доходов и расходов отражает операционнуюдеятельность корпорации.

Цель составления – определение результатов деятельности

в процессе внедрения бизнес-идеи. Его основу составляют

ассортиментная программа, смета затрат на производство

и продажу товаров, величина амортизационных

отчислений и бюджет расходов на оплату труда. В нем

отражается прибыль, получаемая после вычета налогов.

По своему содержанию он соответствует форме 2

бухгалтерской отчетности. При его составлении

прогнозируются только доходы и расходы по основному

виду деятельности, прочие доходы и расходы

спрогнозировать сложно. Данный прогноз составляется

на весь горизонт планирования. Первый год реализации

проекта в данном документе отражается в разбивке по

месяцам, второй и третий – по кварталам, все

последующие – по годам.

13.

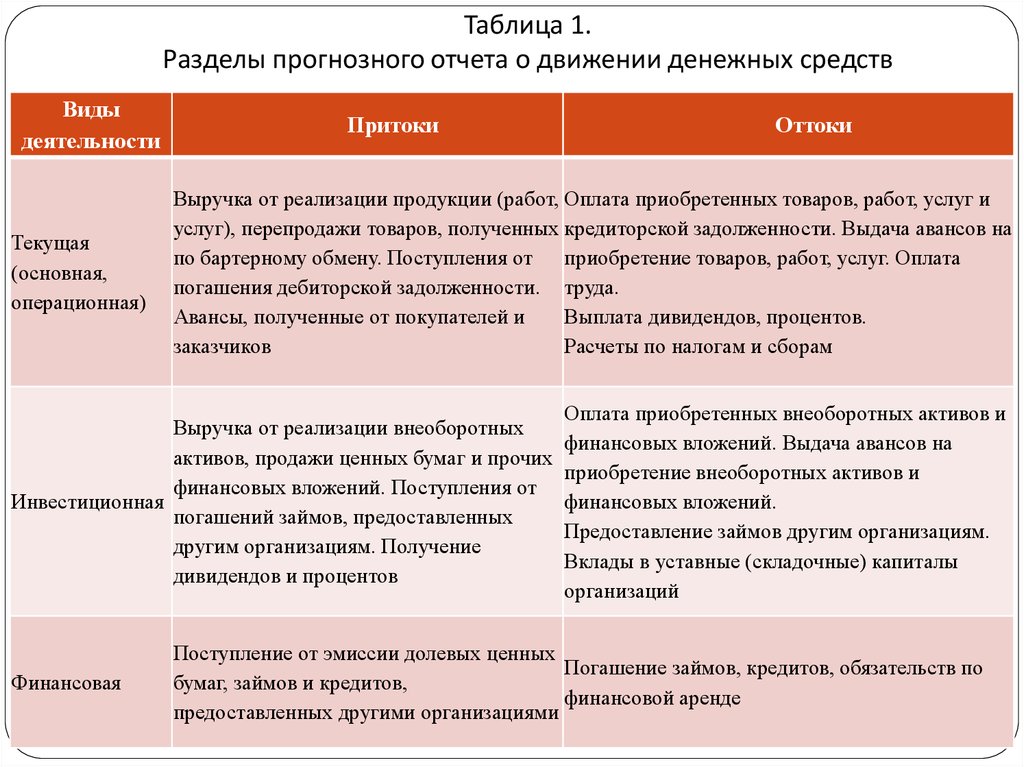

Следующим составляется прогноз движенияденежных средств. Он включает данные по

предполагаемым доходам и расходам от

операционной, инвестиционной и финансовой

деятельности корпорации, т.е. показывает

формирование и отток денежной наличности, а

также их остаток (табл. 1). Итоговая величина

отражает сальдо оборота денежных средств. В

нем отражается фактическое поступление

денежных средств из соответствующих

источников.

14. Таблица 1. Разделы прогнозного отчета о движении денежных средств

Видыдеятельности

Текущая

(основная,

операционная)

Притоки

Выручка от реализации продукции (работ, Оплата приобретенных товаров, работ, услуг и

услуг), перепродажи товаров, полученных кредиторской задолженности. Выдача авансов на

по бартерному обмену. Поступления от приобретение товаров, работ, услуг. Оплата

погашения дебиторской задолженности. труда.

Авансы, полученные от покупателей и

Выплата дивидендов, процентов.

заказчиков

Расчеты по налогам и сборам

Выручка от реализации внеоборотных

активов, продажи ценных бумаг и прочих

финансовых вложений. Поступления от

Инвестиционная

погашений займов, предоставленных

другим организациям. Получение

дивидендов и процентов

Финансовая

Оттоки

Оплата приобретенных внеоборотных активов и

финансовых вложений. Выдача авансов на

приобретение внеоборотных активов и

финансовых вложений.

Предоставление займов другим организациям.

Вклады в уставные (складочные) капиталы

организаций

Поступление от эмиссии долевых ценных

Погашение займов, кредитов, обязательств по

бумаг, займов и кредитов,

финансовой аренде

предоставленных другими организациями

15.

При прогнозировании денежных потоков применяются дваметода.

1. Прямой метод основан на отражении денежных средств,

поступивших от покупателей и выплаченных поставщикам

через расчетный счет, кассу или денежные эквиваленты. Он

может использоваться для контроля за процессом

формирования прибыли и получения выводов относительно

достаточности средств для платежей по текущим

обязательствам. В долгосрочной перспективе дает возможность

оценить ликвидность корпорации, а также показывает степень

покрытия инвестиционных и финансовых потребностей

имеющимися финансовыми ресурсами.

Недостатком метода является то, что он не раскрывает

взаимосвязи полученного финансового результата и изменения

абсолютного размера денежных средств корпорации.

2. Косвенный метод предусматривает построение денежных

потоков па основе данных финансовой отчетности: баланса,

отчета о финансовых результатах. Используется для построения

денежных потоков проектов большой продолжительности. К

его недостаткам относят недостаточную точность (особенно

для проектов со сложной структурой расчетов) и неудобство

для моделирования ситуаций и сценарного анализа.

16.

Коэффициент достаточности чистого денежногопотока (КДЧДП):

где ЧДП – чистый денежный поток; ПЗТМЦ –

прирост запасов товарно-материальных

ценностей; ОД – сумма основного долга; ДУ –

дивиденды и проценты к уплате.

При КДЧДП = 1 приток денежных средств равен

оттоку, при КДЧДП < 1 приток недостаточен,

при КДЧДП > 1 избыточен.

17. Ликвидный денежный поток

где ДК – долгосрочные кредиты;КК – краткосрочные кредиты;

ДС – денежные средства;

Н и К – начало и конец периода.

18.

Обязательным документом, разрабатываемым врамках финансового плана,

является прогнозный баланс. Он дает

возможность финансовому менеджеру оценить,

как будет выглядеть финансовое положение

через некоторое время (год, два и т.д.).

Прогнозный баланс позволяет:

• выявить неблагоприятные финансовые

последствия принимаемых решений;

• оценить финансовые коэффициенты с учетом

требований рынка;

• выявить финансовые источники и

обязательства;

• проверить правильность расчетов.

19. Методы составления прогнозного баланса.

1. Метод пропорциональной зависимости статей баланса отобъема продаж (метод процента от продаж) предполагает

изменение статей баланса пропорционально объему продаж. Он

является наиболее простым, но его прогнозы не всегда точны.

Процедура составления прогнозного баланса следующая:

1) определяется прирост объема продаж в прогнозируемом

периоде;

2) выявляются статьи, изменяющиеся пропорционально

объему продаж, и увеличиваются на прирост объема выручки от

продаж. Долгосрочные обязательства и собственный

акционерный капитал признаются неизменными;

3) полученные значения статей актива и пассива суммируют,

и проверяют на соблюдение балансового равенства;

4) выявляют необходимость корректировки баланса, для

чего определяют потребность в дополнительном внешнем

финансировании как разницу между потребностью в приросте

активов, пассивов и нераспределенной прибыли. Полученная

величина принимается для корректировки баланса и

приведения его к балансовому соответствию.

20.

2. Методы с использованием математическоюаппарата.

1) метод простой линейной регрессии –

выявляет вид зависимости между объемом продаж

и каждым показателем баланса. На ее основе

составляется прогноз значений этих показателей;

2) метод криволинейной зависимости –

предполагает, что между показателями и объемом

продаж существуют зависимости криволинейного

характера, на основе которых строится баланс;

3) метод множественной зависимости позволяет

учитывать влияние не только объема продаж, но и

других факторов на статьи баланса.

Использование данной группы методов

осуществляется при наличии специализированных

программных продуктов.

21.

3. Специализированные методы основаны наразработке отдельных прогнозных моделей

для каждой переменной величины. К ним

относится проектирование баланса на основе

прогноза размера каждой статьи. Так

прогнозируются суммы по каждому из активов,

кредиторской задолженности, размеру

прибыли, определяются дополнительные

источники финансирования при выявлении

дефицита либо проводятся расчеты, связанные

с инвестированием средств при избыточности

ресурсов.

finance

finance