Similar presentations:

Денежная система

1. Лекция №3 Тема: Денежная система

3.1 Элементы денежной системы и денежная системаРоссийской Федерации

3.2 Наличное и безналичное денежное обращение

3.3 Денежная масса

3.4Показатели структуры и динамики денежной массы

2. 3.1 Элементы денежной системы и денежная система Российской Федерации

Элементы денежной системы:денежная единица;

масштаб цен;

виды денег, находящиеся в обращении и

являющиеся законным платежным средством;

порядок эмиссии и характер обеспечения

денежных знаков, выпущенных в обращение;

методы регулирования денежного обращения.

3.

Эмиссионная система – законодательноустановленный порядок выпуска и обращения

неразменных на золото кредитных и бумажных

денежных знаков.

Эмиссия банковских билетов осуществляется

эмиссионным

банком

страны

в

процессе

кредитования коммерческих банков, в процессе

операций, связанных с покупкой иностранной

валюты и государственных ценных бумаг.

Денежное регулирование представляет собой

комплекс мер государственного воздействия по

достижению

соответствия

количества

денег

объективным

потребностям

экономического

развития.

4.

Денежная система в России функционирует всоответствии с Федеральным законом «О

Центральном банке Российской Федерации (Банке

России)» от 2 декабря 1990г. № 394-1 (с

последующими изменениями и дополнениями):

официальной денежной единицей в нашей стране

является рубль, введение на территории РФ других

денежных единиц запрещено;

исключительным

правом эмиссии наличных

денег, организации их обращения и изъятия на

территории РФ обладает Банк России, он отвечает за

состояние денежного обращения с целью

поддержания

нормальной

экономической

деятельности в стране;

5.

соотношение между рублем и золотом или другимидрагоценными металлами Законом не установлено, а

курс рубля к иностранным денежным единицам

определяется ЦБ РФ;

видами денег, имеющими законную платежную силу,

являются банкноты и металлическая монета, которые

обеспечиваются всеми активами Банка России, в том

числе золотым запасом, государственными ценными

бумагами,

резервами

кредитных

учреждений,

находящихся на счетах ЦБ РФ;

образцы банкнот и монет утверждаются Банком

России;

на территории России функционируют наличные

деньги (банкноты, монеты) и безналичные.

6. 3.2 Наличное и безналичное денежное обращение

Денежный оборот страны – совокупность всехплатежей в наличной и безналичной формах за

определенный период времени, при которых деньги

выполняют функции средства обращения, средства

платежа и накопления.

Составляющие денежного оборота представлены

на рисунке 3.1.

7.

Денежный оборотПлатежный оборот

Безналичный оборот

Наличный оборот

Рисунок 3.1 – Структура денежного оборота страны

8.

Платежный оборот – совокупность платежей сиспользованием денег в качестве средства платежа. Он

включает все безналичные платежи и часть наличноденежных, связанных с оплатой труда, налоговыми сборами,

покупкой ценных бумаг, лотерейных билетов и т. п.

Безналичный денежный оборот – это часть совокупного

денежного оборота, заключающегося в использовании

безналичных расчетов путем записей по счетам в банках и

зачетов встречных требований. В странах с развитой

рыночной экономикой он превышает 90 % всего совокупного

денежного оборота.

Налично-денежный оборот – это часть совокупного

денежного оборота, когда наличные деньги используются как

средства обращения и платежа. Он включает все платежи,

осуществляемые наличными деньгами, за определенный

период времени (год, квартал, месяц).

9.

В Российской Федерации порядок осуществлениябезналичных расчетов определяется Гражданским

кодексом РФ (ч. 2, ст. 861-885), который

регламентирует сущность и порядок осуществления

основных форм безналичных расчетов:

платежными поручениями,

чеками,

по аккредитиву,

по инкассо.

10.

Расчеты платежными поручениями – формабезналичных расчетов, при которой плательщик

представляет в обслуживающее его учреждение банка

специальный

расчетный

документ,

содержащий

безусловное поручение о перечислении определенной

суммы со своего расчетного счета на расчетный счет

получателя средств.

Такие расчеты производятся:

за полученные товары;

за оказанные услуги;

при осуществлении плановых платежей, при

равномерных поставках товаров;

по нетоварным операциям (налоги, платежи во

внебюджетные фонды и т. д.).

11.

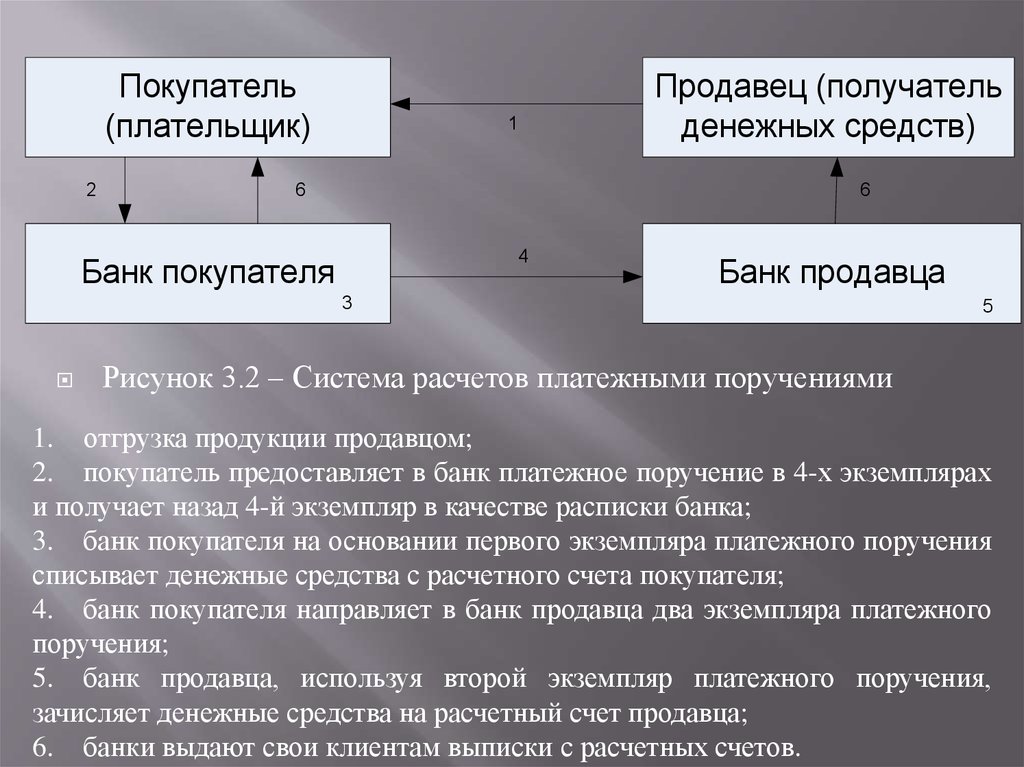

Покупатель(плательщик)

2

1

6

Продавец (получатель

денежных средств)

6

4

Банк покупателя

Банк продавца

3

5

Рисунок 3.2 – Система расчетов платежными поручениями

1. отгрузка продукции продавцом;

2. покупатель предоставляет в банк платежное поручение в 4-х экземплярах

и получает назад 4-й экземпляр в качестве расписки банка;

3. банк покупателя на основании первого экземпляра платежного поручения

списывает денежные средства с расчетного счета покупателя;

4. банк покупателя направляет в банк продавца два экземпляра платежного

поручения;

5. банк продавца, используя второй экземпляр платежного поручения,

зачисляет денежные средства на расчетный счет продавца;

6. банки выдают свои клиентам выписки с расчетных счетов.

12.

Аккредитив – условное денежное обязательство,принимаемое банком по поручению плательщика,

произвести платежи в пользу получателя средств по

предъявлении

последним

соответствующих

оговоренным

условиям

документов,

или

предоставить

полномочия

другому

банку

осуществить такие платежи.

В договоре, заключенном между поставщиком и

плательщиком, указывается: наименование банкаэмитента; вид аккредитива; срок действия

аккредитива; порядок осуществления расчетов.

13.

Аккредитивымогут

быть:

покрытые

или

непокрытые; отзывные или безотзывные.

Покрытый аккредитив – это аккредитив, при

котором плательщик предварительно депонирует

средства для расчетов с поставщиком.

Непокрытый аккредитив – аккредитив, платежи по

которому гарантирует банк.

Отзывной аккредитив – он может быть изменен или

аннулирован банком-эмитентом (по письменному

распоряжению плательщика) без предварительного

согласования с поставщиком.

Безотзывной аккредитив – не может быть изменен

или аннулирован без согласия поставщика, в пользу

которого он открыт.

Банк-эмитент – банк плательщика. Исполняющий

банк – банк поставщика.

14.

Выплата с аккредитива наличных денег недопускается.

Преимущество аккредитивов по сравнению с

другими формами расчетов состоит в гарантии

платежа и возможности получить денежные

средства в кратчайший срок после отгрузки товара.

Расчеты по инкассо – банковская операция,

посредством которой банк (банк-эмитент) по

поручению и за счет клиента на основании

расчетных документов осуществляет действия по

получению от плательщика платежа.

Для осуществления расчетов по инкассо банкэмитент

вправе

привлекать

другие

банки

(исполняющие банки)

15. 3.3 Денежная масса

Денежная масса – совокупность наличных и безналичных денег вобороте страны.

Для анализа денежной массы используют метод агрегирования.

Денежные агрегаты – виды денег, отличающиеся друг от друга

степенью ликвидности.

В России в настоящее время выделяют три денежных агрегата:

М0 – наличные деньги вне банковской системы;

М1 = М0 + остатки средств в национальной валюте на расчетных,

текущих и иных счетах до востребования населения, нефинансовых и

финансовых

(кроме

кредитных)

организаций,

являющихся

резидентами Российской Федерации;

М2 = М1 + и остатки средств в национальной валюте на счетах

срочных депозитов и иных привлеченных на срок средств населения,

нефинансовых и финансовых (кроме кредитных) организаций,

являющихся резидентами Российской Федерации.

Принцип денежного агрегирования состоит в убывании

ликвидности с повышением индекса агрегата.

16. 3.4 Показатели структуры и динамики денежной массы

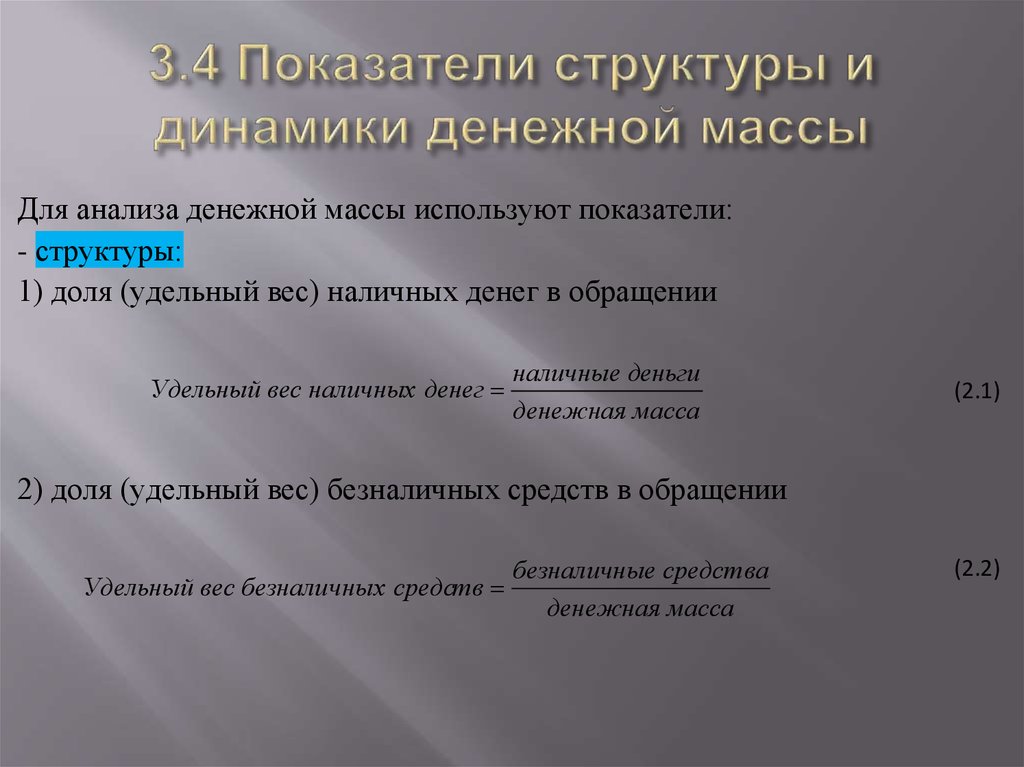

Для анализа денежной массы используют показатели:- структуры:

1) доля (удельный вес) наличных денег в обращении

Удельный вес наличных денег

наличные деньги

денежная масса

(2.1)

2) доля (удельный вес) безналичных средств в обращении

Удельный вес безналичных средств

безналичные средства

денежная масса

(2.2)

17.

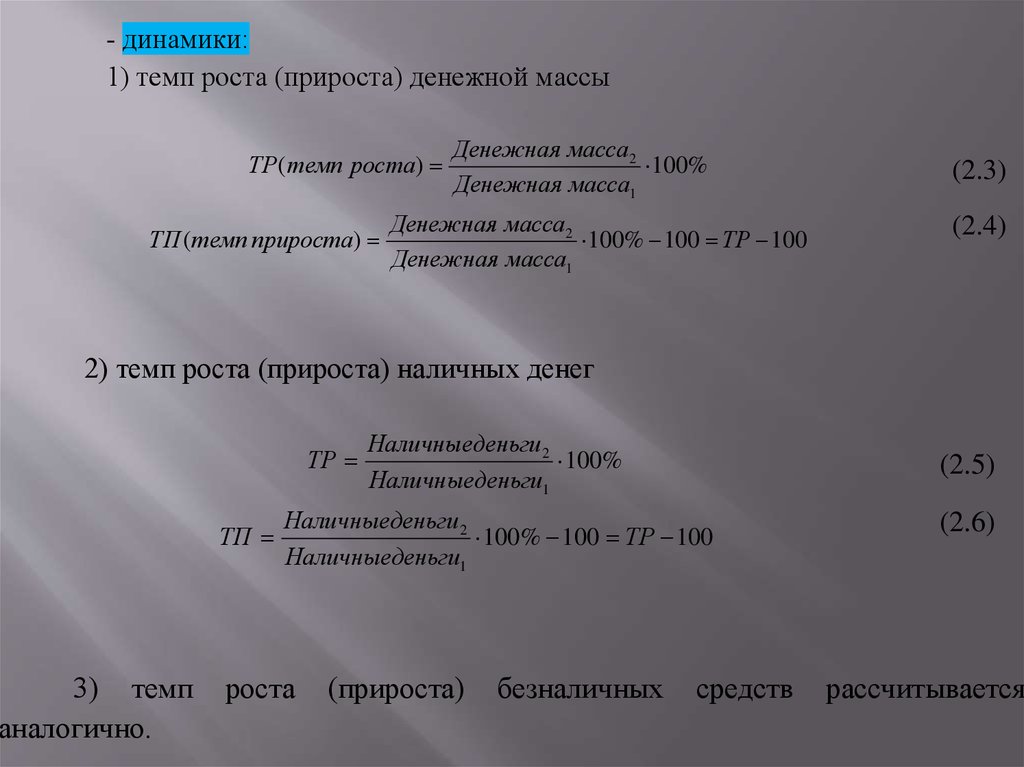

- динамики:1) темп роста (прироста) денежной массы

ТР(темп роста)

ТП (темп прироста)

Денежная масса 2

100%

Денежная масса1

Денежная масса 2

100% 100 ТР 100

Денежная масса1

(2.3)

(2.4)

2) темп роста (прироста) наличных денег

3) темп

аналогично.

ТР

ТП

Наличныеденьги 2

100%

Наличныеденьги1

(2.5)

Наличныеденьги 2

100% 100 ТР 100

Наличныеденьги1

роста

(прироста)

безналичных

средств

(2.6)

рассчитывается

18.

- индикаторы состояния:1) уровень монетизации экономики

m 20..

среднегодовой объем денежной массы 20..

ВВП 20..

7)

Данный показатель являться важнейшим индикатором состояния

денежной системы и может применяться в международных сопоставлениях.

Нормальная величина - это примерно 100%, то есть денежная масса должна

быть примерно равна годовому ВВП. Для индустриально развитых стран

уровень монетизации экономики примерно составляет: в США - 85 %, в Англии

- 110 %, в Японии - 130 %.

2) скорость обращения наличных денег

М0

V20..

ВВП 20...

Среднегодовой объем наличных денег 20..

8)

3) скорость обращения денежной массы

V20М2..

ВВП 20...

Среднегодовой объем денежной массы 20..

9)

19.

Скорость обращения денег показывает количествооборотов денежной единицы.

Совокупная скорость обращения денежной массы

зависит от различной скорости обращения отдельных

денежных агрегатов.

Динамика скорости обращения денежной массы

отражает изменение спроса на деньги. Рост скорости

обращения денег свидетельствует о том, что темпы

роста денежного предложения обгоняют темпы роста

номинального ВВП, что должно приводить к падению

спроса на деньги и росту цен.

20.

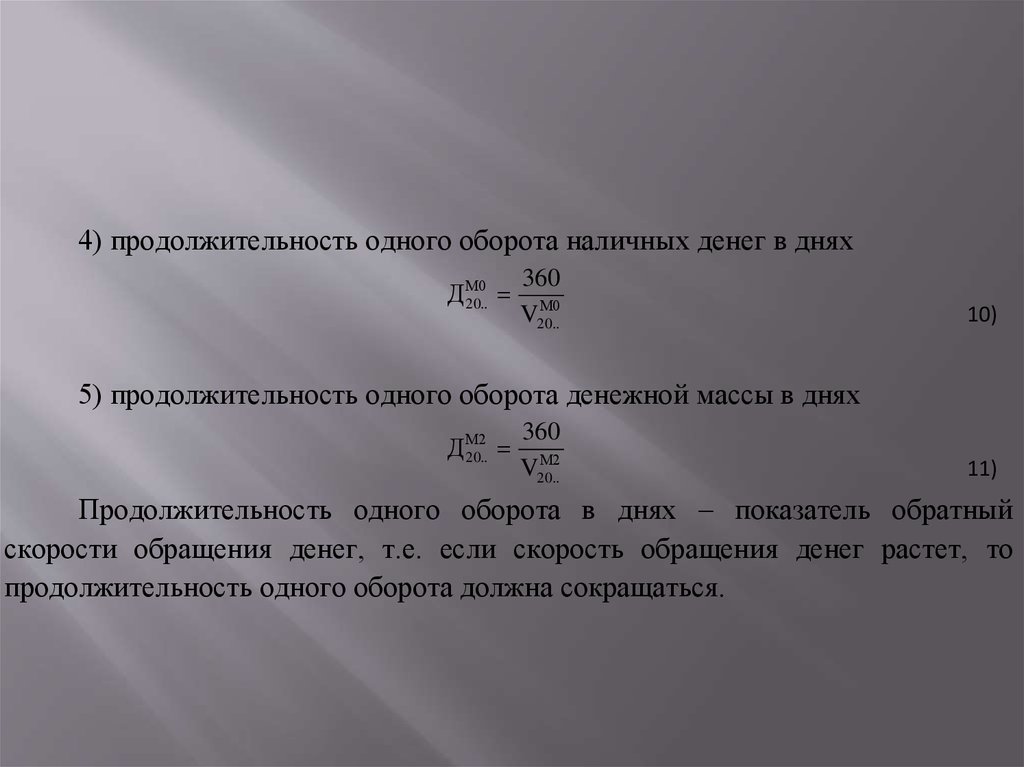

4) продолжительность одного оборота наличных денег в дняхД М0

20..

360

М0

V20..

10)

5) продолжительность одного оборота денежной массы в днях

Д М2

20..

360

М2

V20..

11)

Продолжительность одного оборота в днях – показатель обратный

скорости обращения денег, т.е. если скорость обращения денег растет, то

продолжительность одного оборота должна сокращаться.

21.

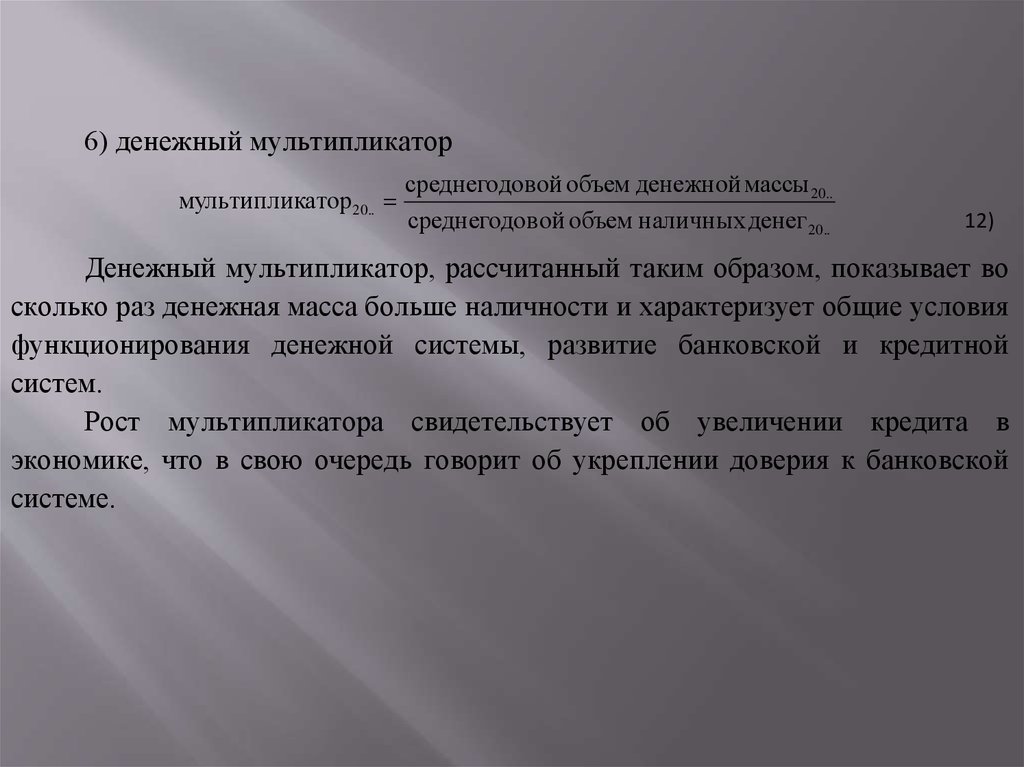

6) денежный мультипликатормультипликатор 20..

среднегодовой объем денежной массы 20..

среднегодовой объем наличных денег 20..

12)

Денежный мультипликатор, рассчитанный таким образом, показывает во

сколько раз денежная масса больше наличности и характеризует общие условия

функционирования денежной системы, развитие банковской и кредитной

систем.

Рост мультипликатора свидетельствует об увеличении кредита в

экономике, что в свою очередь говорит об укреплении доверия к банковской

системе.

22.

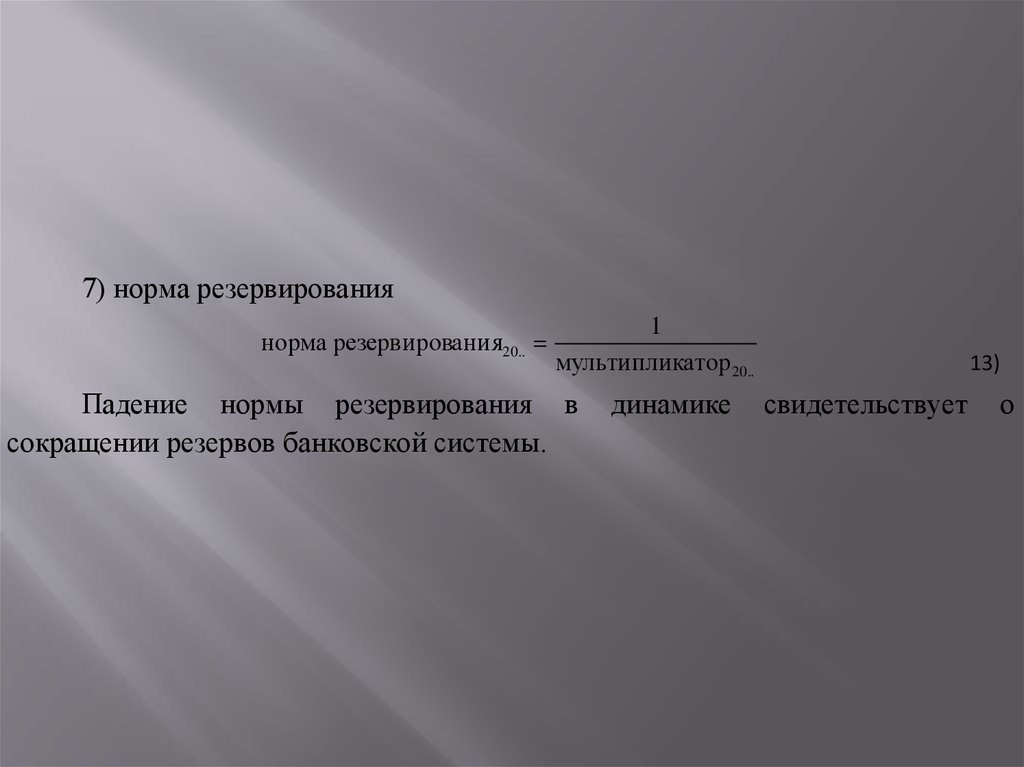

7) норма резервированиянорма резервирования20..

1

мультипликатор 20..

Падение нормы резервирования в

сокращении резервов банковской системы.

динамике

13)

свидетельствует

о

finance

finance